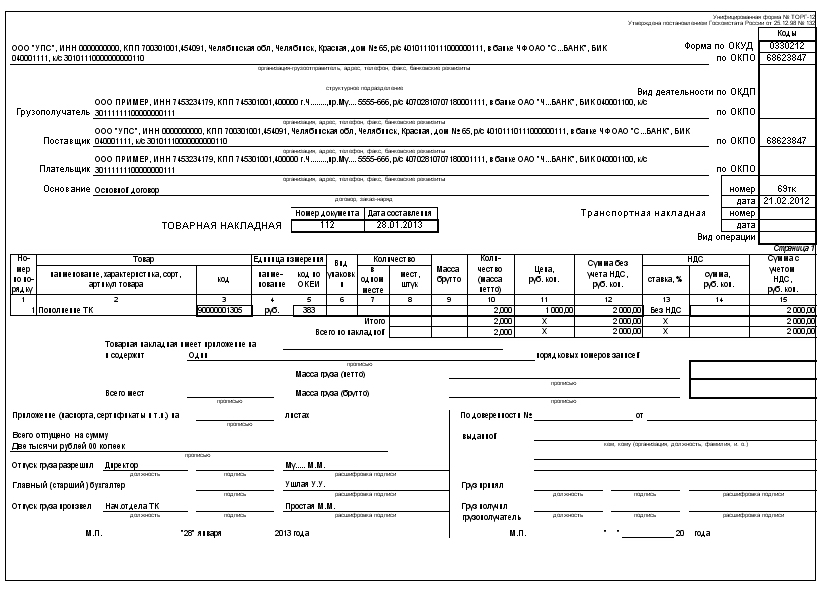

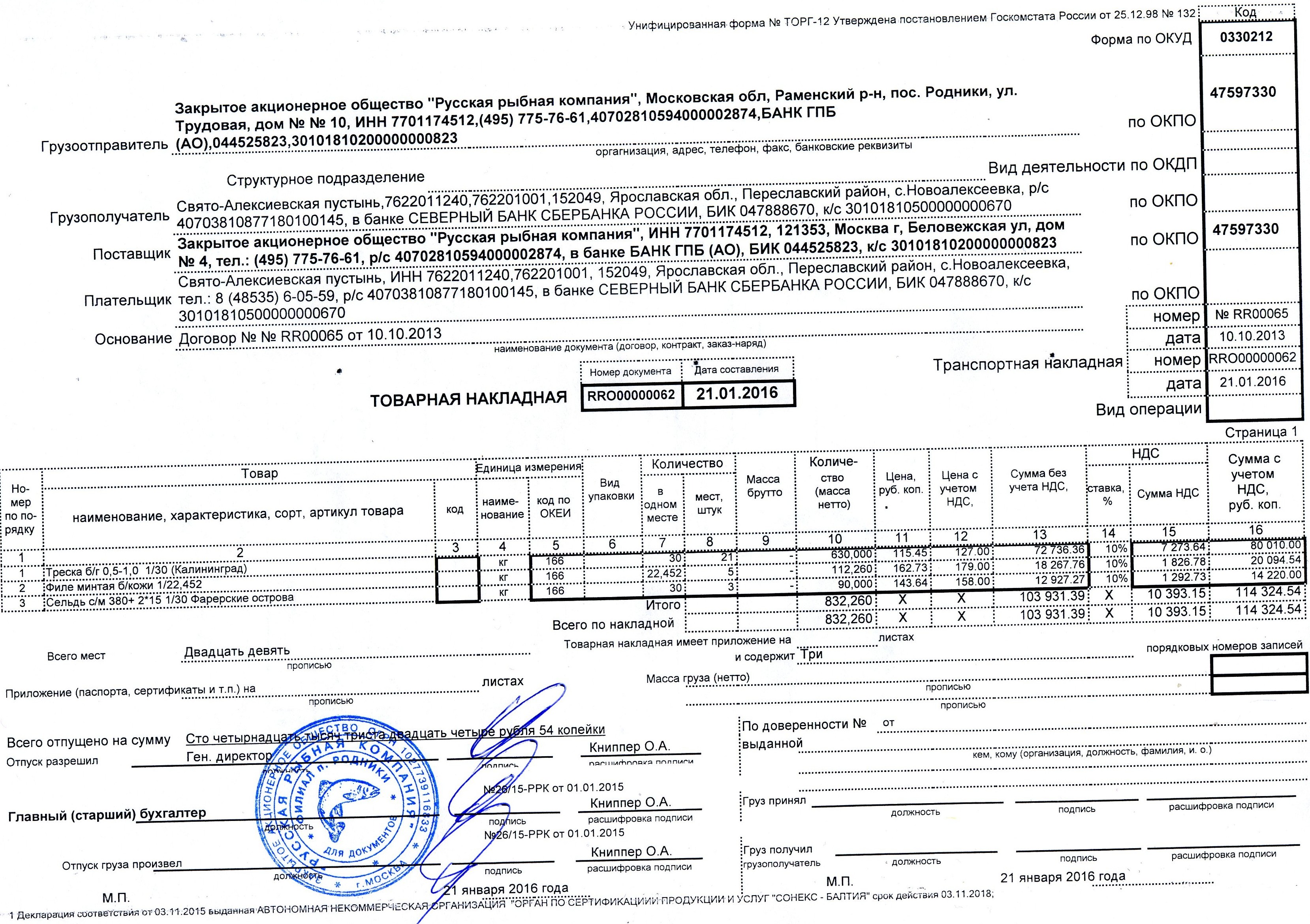

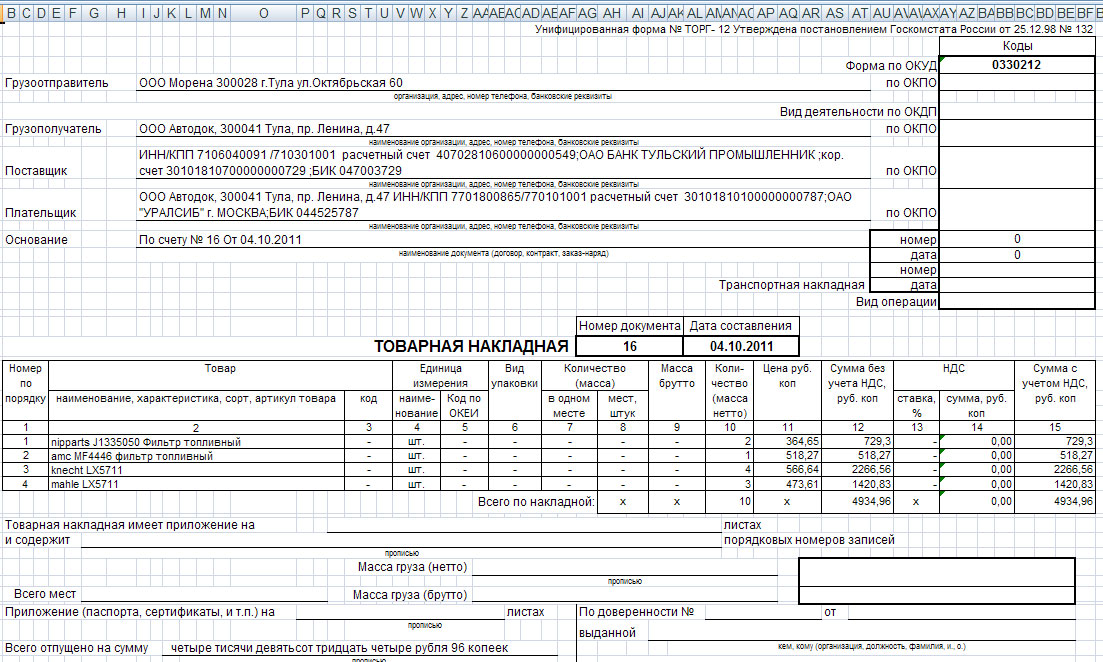

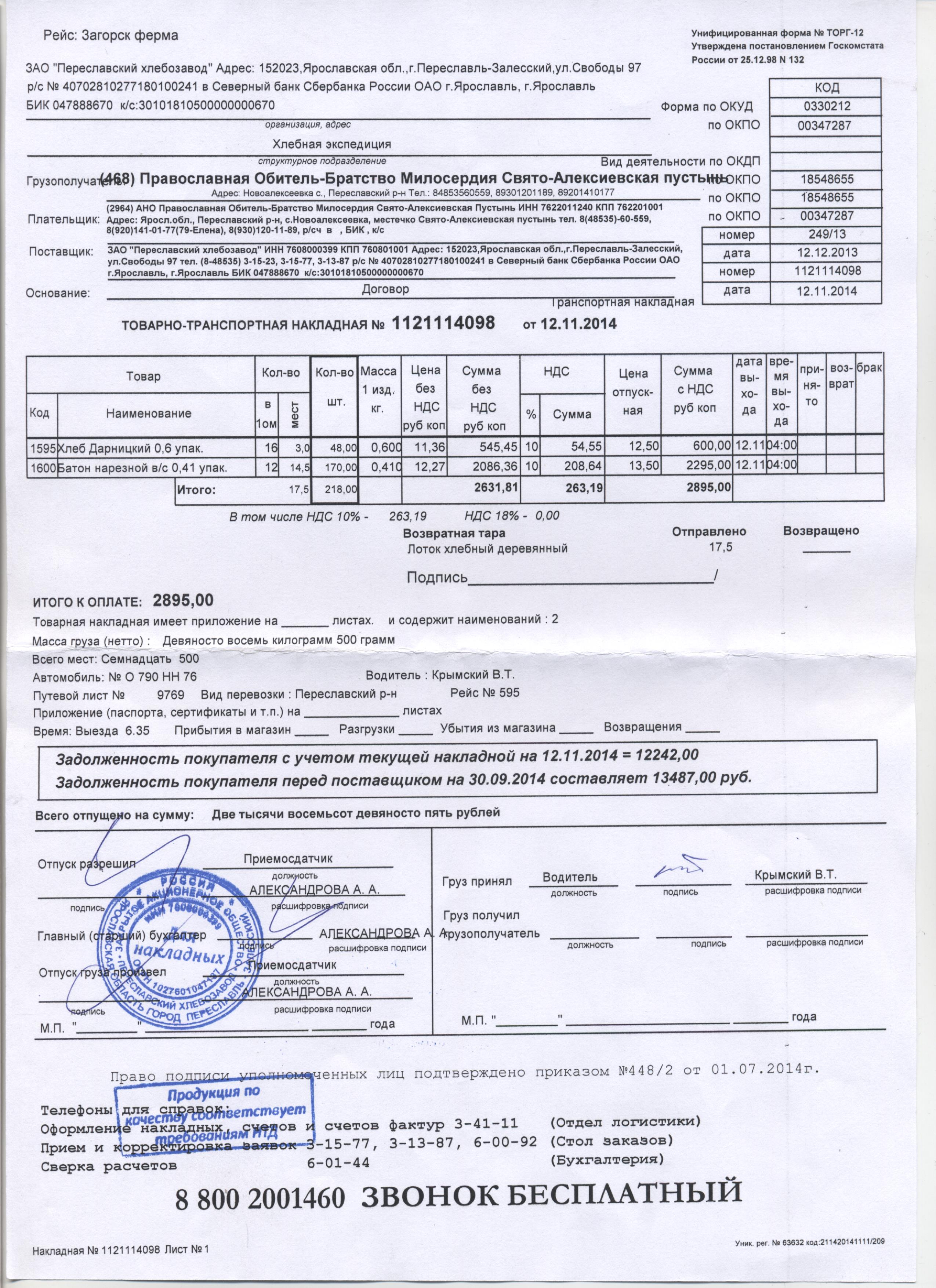

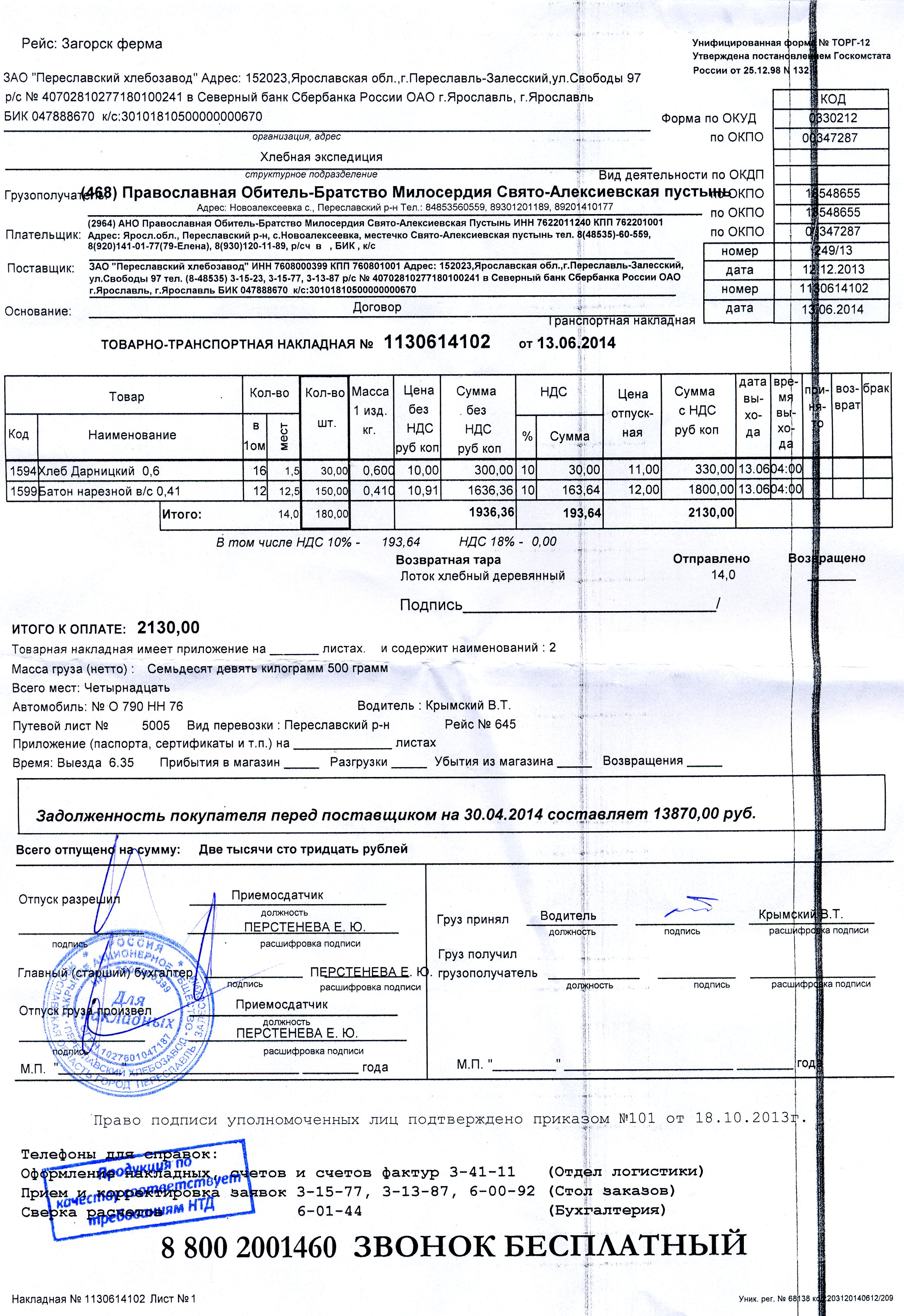

Образец торг 12 без ндс: скачать бланк формы ТОРГ-12 и образец его заполнения, а также как составить ТН, в том числе при УСН без НДС, и обязательно ли это?

бланк, образец заполнения, торг 12

Накладная без НДС может быть оформлена при продаже продукции или отгрузке товара. В таком случае ИП обязан заполнить документ, который относится к первичным данным по отчетности. Без предоставления этой бумаги нельзя списать стоимость и отразить операцию в бухучете, невозможно оприходовать реализуемые материальные ценности.

Основание для оформления товарной накладной: торг 12

Согласно законам о бухгалтерском учете 402 – ФЗ, организации с любыми формами собственности обязаны оформлять любые факты деятельности с применением первичного документа для учета.

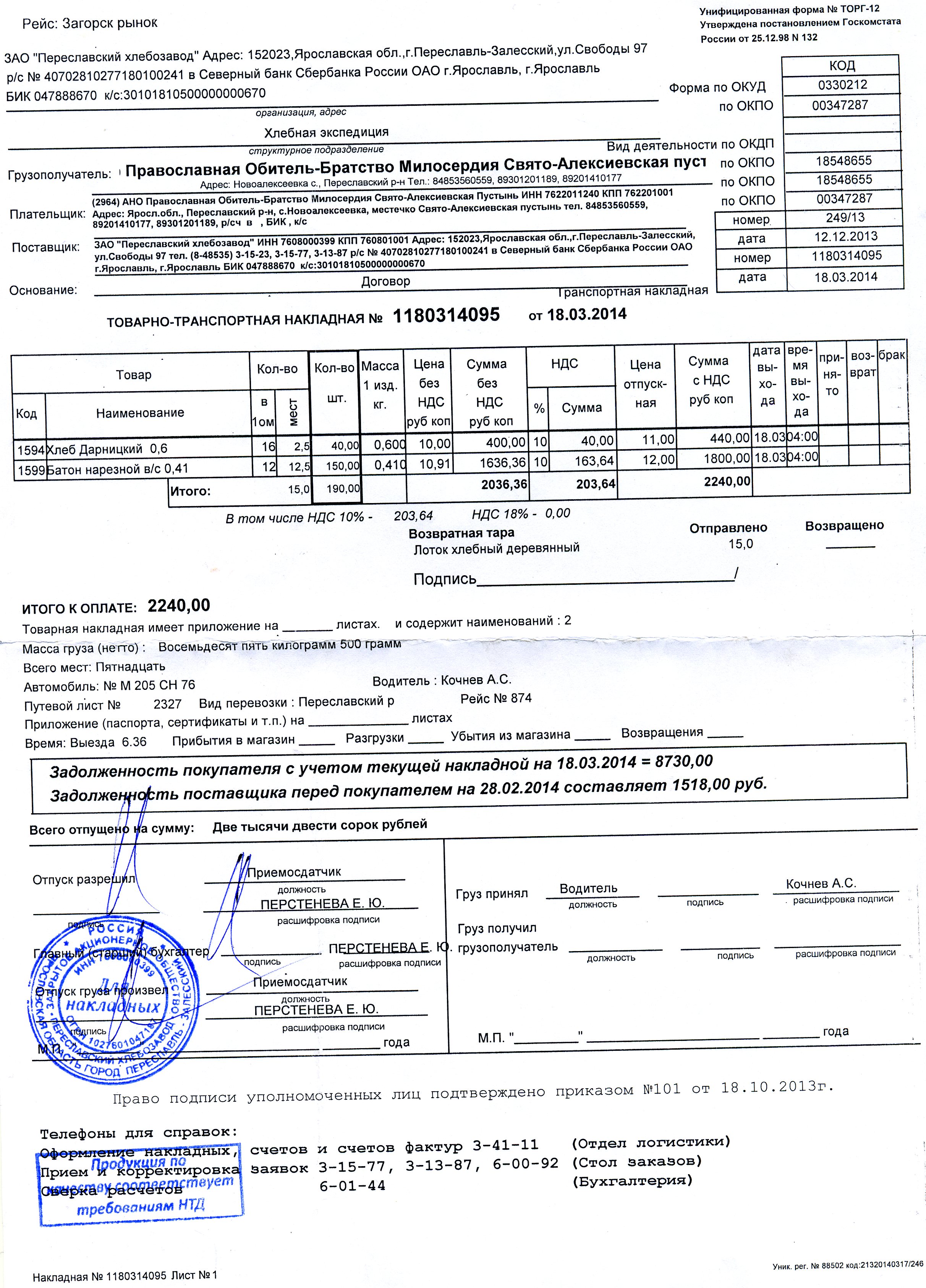

Накладная торг 12 без НДС нужна для установления факта передачи материальной ценности стороннему агенту. Документ применяется с конца 90-х гг. Причиной для составления товарной накладной от ИП без НДС будет отпуск продукции – к таким операциям относят продажу, возврат или передачу без взятия денег.

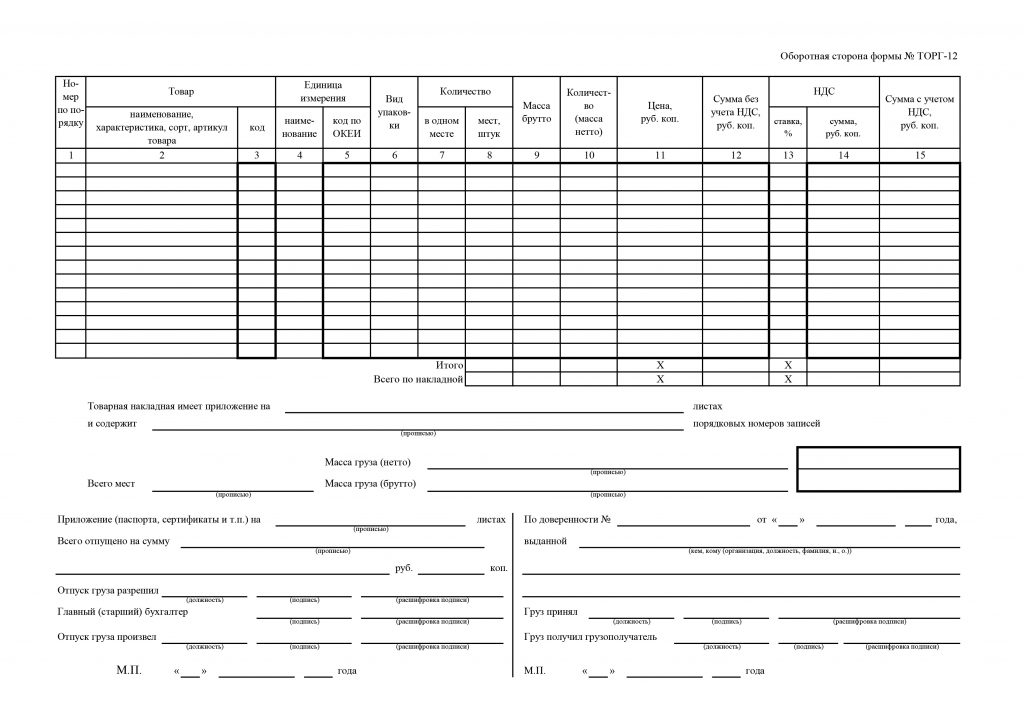

Документ ТТН оформляется дважды, заполненная форма должна быть у каждой из сторон.

Накладная ТОРГ – 12 часто используется предприятиями. Применение этого документа имеет некоторые преимущества:

- документ понятен и привычен в использовании;

- отвечает требованиям НПА;

- документ может быть использован как доказательная база при решении спорных моментов между сторонами;

- документ является доказательством получения или выгрузки продукции;

- ТТН является основанием для принятия налога;

- Документ подтверждает гарантийный срок.

В случае продажи товаров, причиной для заполнения ТТН является контракт. Стоимость и число позиций продукции отображается в контракте. Накладная составляется продавцом по установленному образцу. В форме отображается информация о лице, которое реализует товар, а также покупателях, названии продукта, его числовых и стоимостных характеристик, данные о лицах, отгрузивших и принявших продукцию.

Необходимо обращать внимание на все детали документа, часто это позволяет снизить к нулю вероятность правовых и налоговых нарушений. К лицам, которые поставили подпись в документе со стороны продавца и получателя, применяются санкции. Особое внимание обращается на то, есть ли все требуемые подписи в документации.

Обязательные данные, содержащиеся в ТН

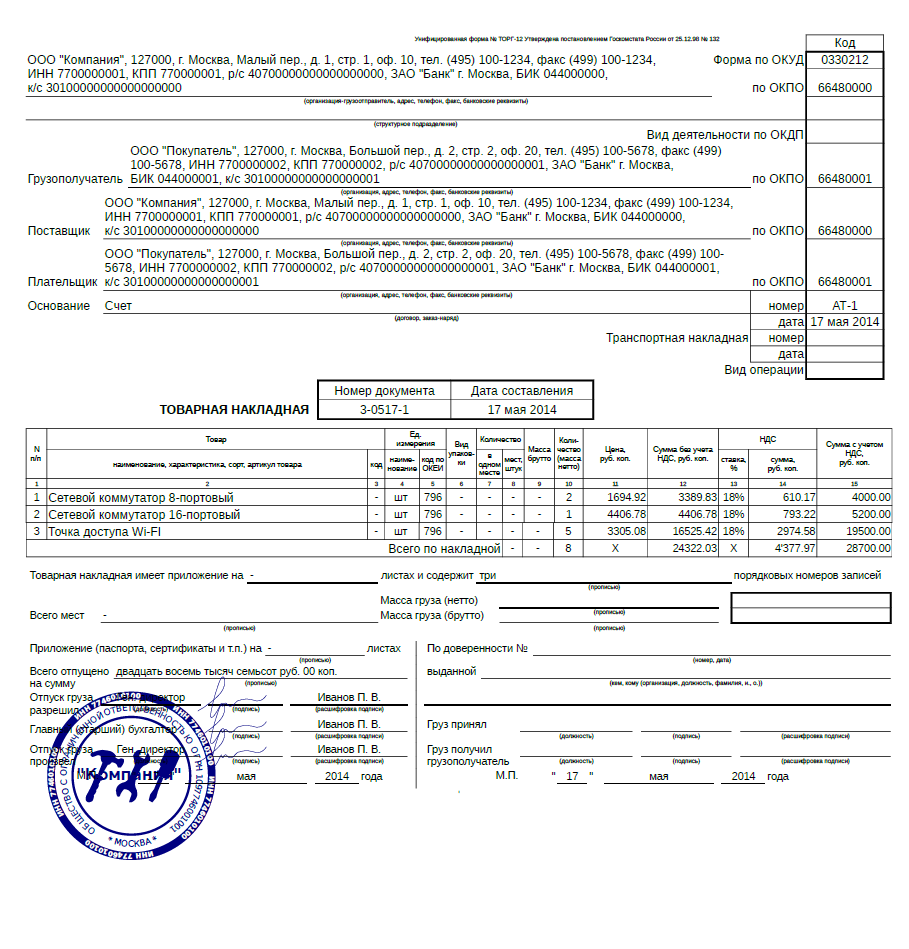

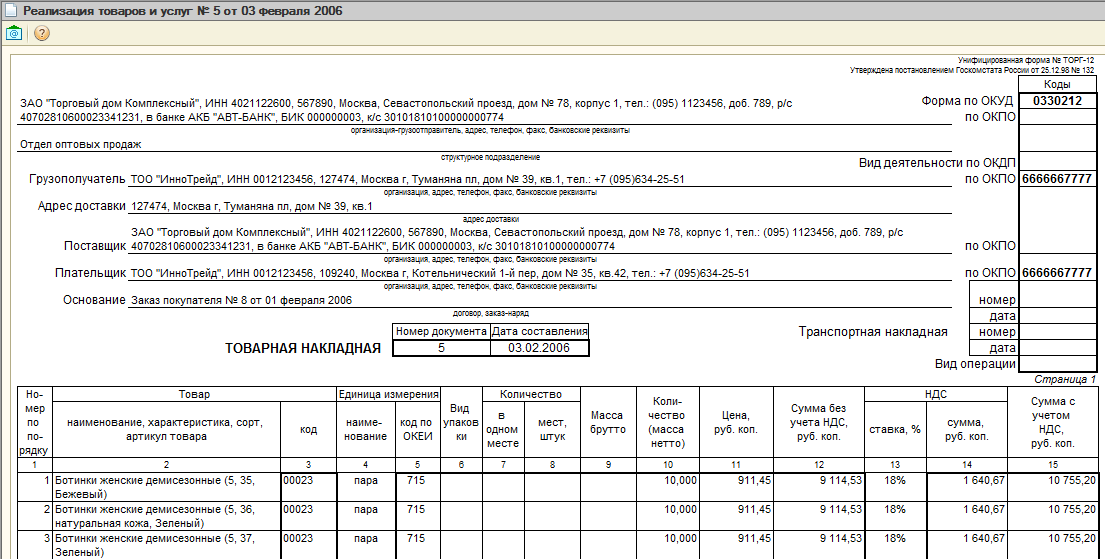

Перед заполнением товарной накладной без НДС следует изучить образец. При заполнении ТОРГ – 12 нужно указать такие данные, как дату оформления, наименование документа, данные о товаре, число продукции и ее цену, величину налога на добавленную стоимость, данные о предпринимателе и других лицах, участвующих в сделке, контактные данные заинтересованных сторон.

Если хотя бы один из обязательных пунктов не включен в документ, ТТН будет считаться недействительной, и не может приниматься бухгалтерией или другими должностными лицами.

В графе организации – отправителя должны быть полные и краткие названия. Требуется оформление подробной информации о подразделении. Должно присутствовать название поставщика и отправителя груза, полноценное указание адреса.

Требуется оформление подробной информации о подразделении. Должно присутствовать название поставщика и отправителя груза, полноценное указание адреса.

В графе плательщика указывается информация о покупателе. Прописывается основание состоявшейся сделки. Должны быть отображены коды ОКУД, ОКПО. В таблице документа перечисляется реализованная продукция с подробными данными о массе, единицах измерения, цене и тарифах налога. Здесь прописывается сумма товара с НДС и без него.

Должны присутствовать подписи материально-ответственных лиц. Если получение происходило по доверенности, отображается информация о составленном документе. Должны быть печати со стороны поставщика и получателя, проставляются даты отгрузки.

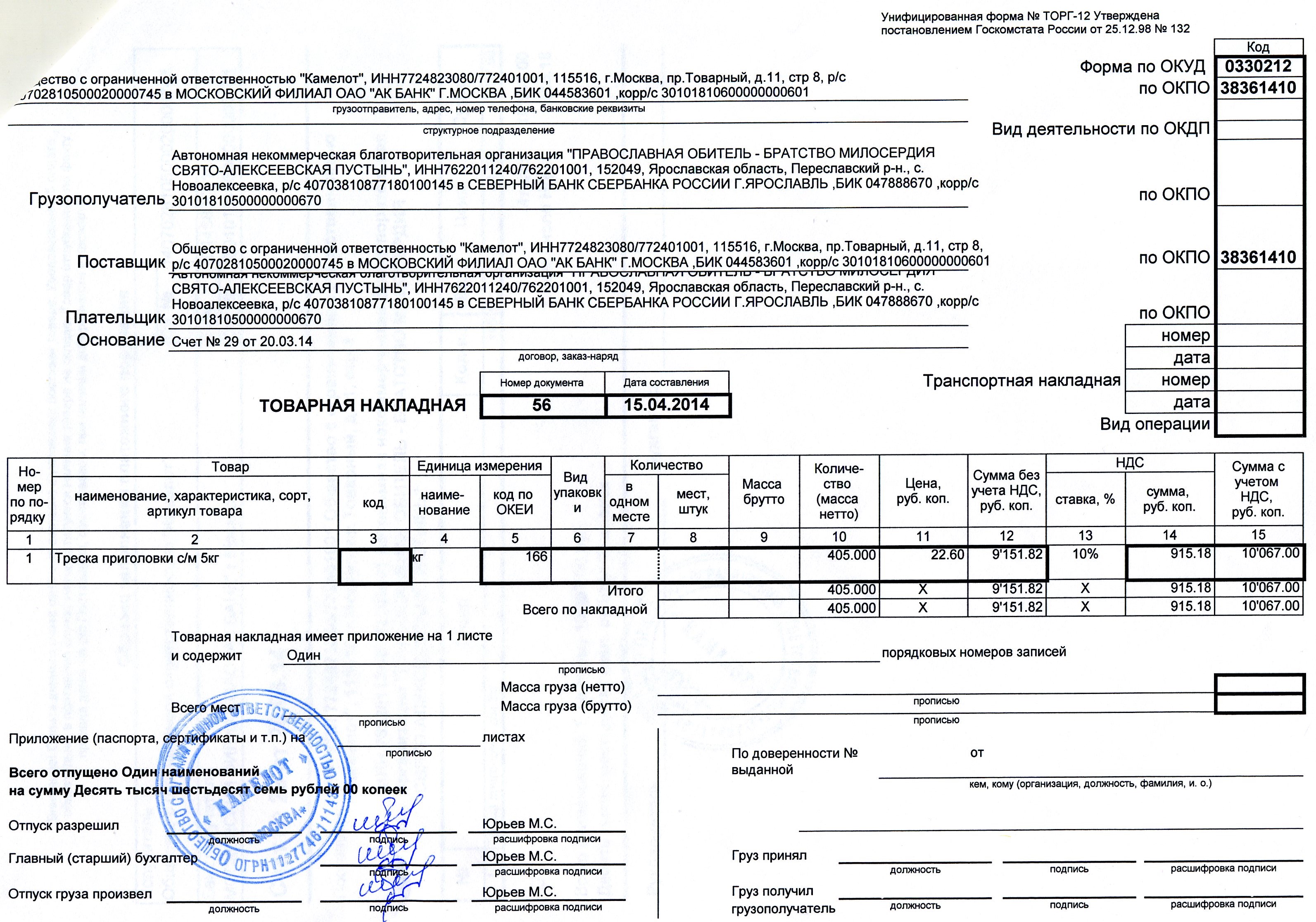

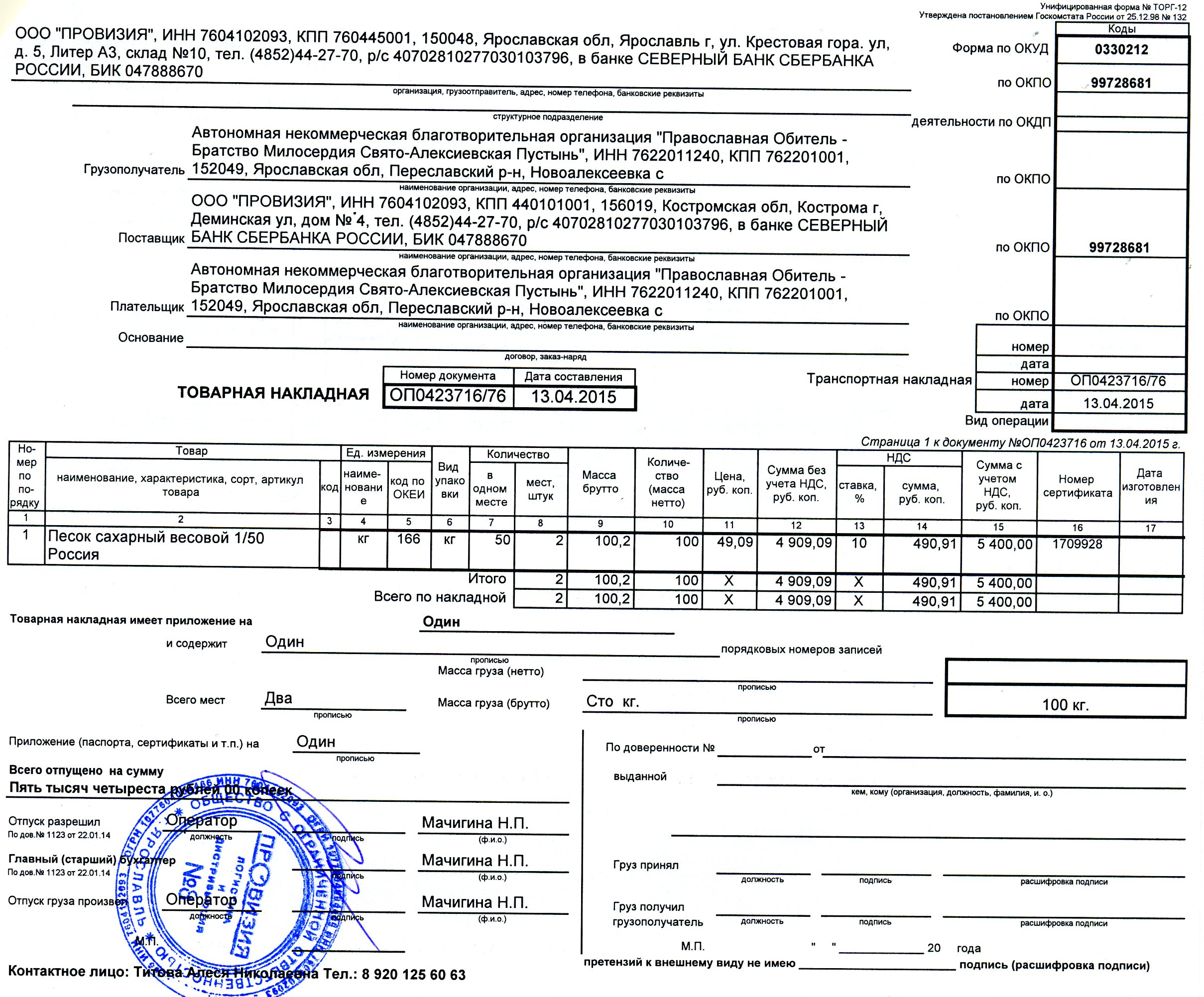

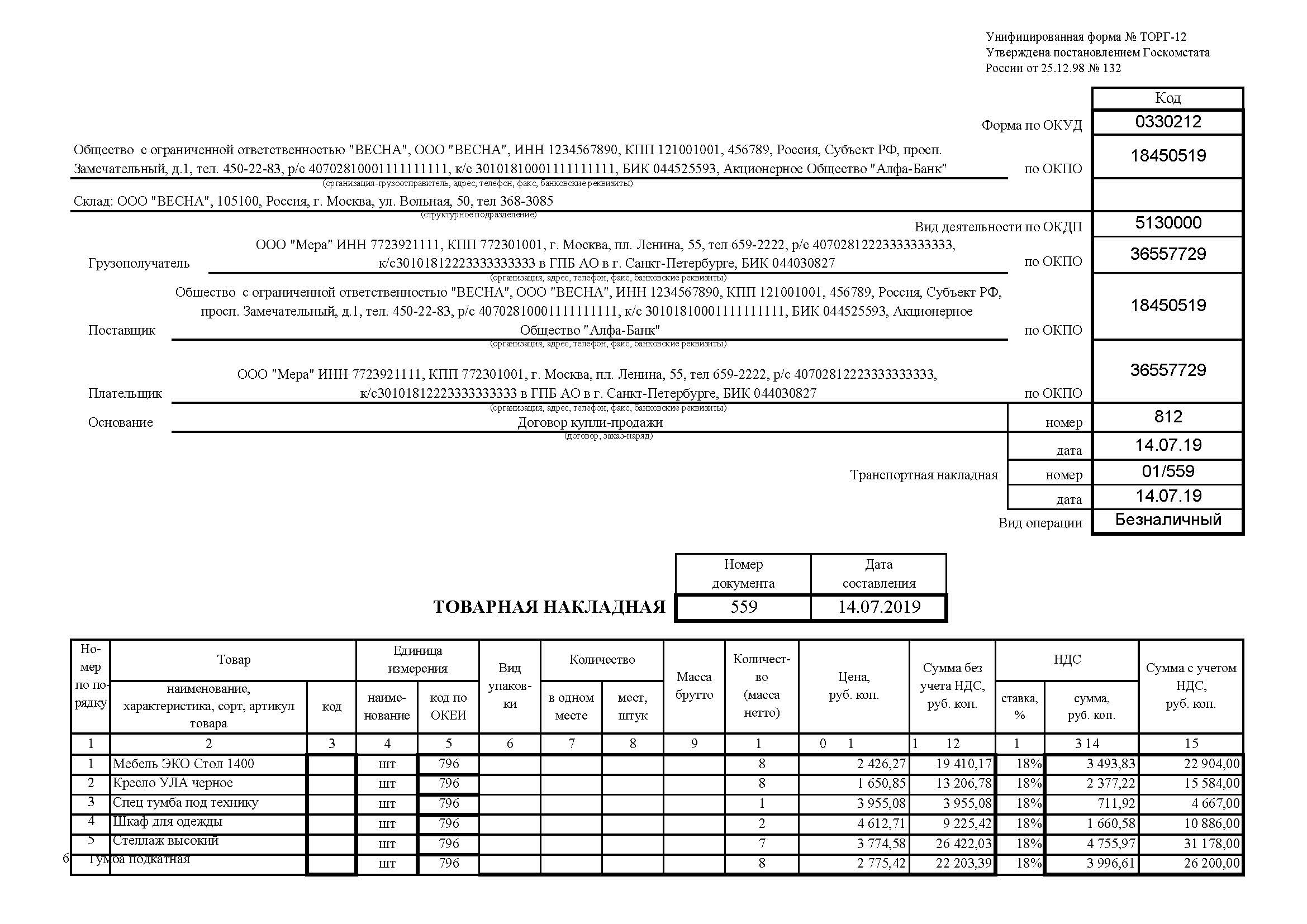

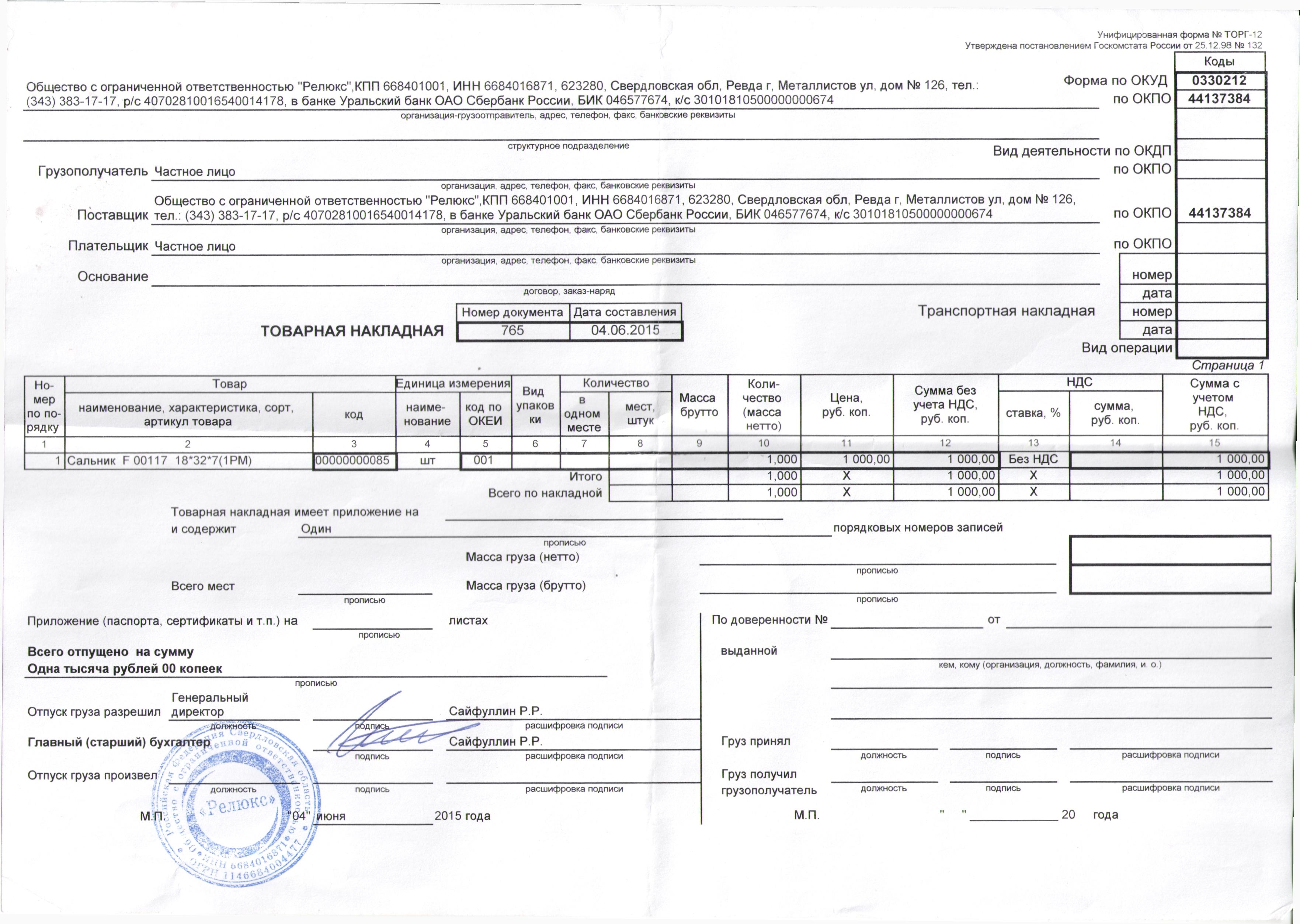

Товарная накладная без НДС: образец заполнения

Есть специальный образец товарной накладной без НДС для ИП. Форма ТОРГ-12 является утвержденной Федеральной службой государственной статистики. По правилам заполнения накладной, выписывать ее нужно в двух экземплярах – это правило актуально

как для организаций, так и для индивидуальных предпринимателей.

По примеру заполнения ТТН нужно, чтобы все реквизиты были вписаны корректно, особое внимание уделяется тем, которые имеют связь с НДС. ТОРГ – 12 является одним из наиболее важных первичных документов. Не соответствующее заполнение может привести к непризнанию расходов при расчете сборов, в результате есть вероятность проверки фискальным органом ФНС, начисления штрафов и пени, применения иных санкций.

В графе «Ставка» формы «ТОРГ – 12» следует отразить фактическую ставку НДС, которая соответствует отгрузке. Пишется «Без НДС», если применяются специальные режимы, проводятся не облагаемые сбором операции. Нулевой процент применяется, если деятельность облагается по сниженной ставке. Полный перечень таких операций

В графе 13 не должно быть незаполненных полей или прочерков – не нужно допускать несоответствий в ставках. Если же поставщик выдал накладную, где графа 13 не заполнена, либо в ней есть ошибки, нужно попросить о переоформлении с правильными данными.

Особенности оформления товарной накладной для ИП без НДС

Все документы должны быть составлены правильно с соблюдением условий и правил. Товарная накладная для ИП (индивидуальных предпринимателей) без учета НДС заполняется в бланке с учетом некоторых требований. Накладная ТОРГ – 12 оформляется при отгрузке или после ее окончания.

Какие правила нужно соблюдать при оформлении:

- должны быть отображены данные о сторонах сделки;

- необходимы реквизиты документа – основания для отгрузки товара;

- табличная часть должна содержать данные о материальных ценностях;

- должны быть результаты в «Итого»;

- стороны сделки должны поставить печати и расписаться.

Указание в бланке недостоверных данных может стать причиной появления спорных ситуаций с ФНС. Если были вписаны ошибочные данные, расходы могут быть не засчитаны фискальным органом при установлении налога на прибыль.

В 13 разделе указывается тариф и размер сбора, который соответствует отгрузке. Если ИП не является плательщиком сбора, указывается специальная формулировка, отображающая отсутствие отчислений. Бланк для предпринимателей без отчислений не имеет отличий от стандартного составления.

Если ИП не является плательщиком сбора, указывается специальная формулировка, отображающая отсутствие отчислений. Бланк для предпринимателей без отчислений не имеет отличий от стандартного составления.

Осуществлять хозяйственную деятельность без НДС можно при применении специального режима, а также при проведении операций, отображенных в статье 149 НК, которые не облагаются тарифом. Нельзя оставлять графы пустыми или с прочерками.

Случаи, когда в ТН обязательно прописывается налог на добавленную стоимость

Бланк товарной накладной для ИП может быть с налогом или без НДС. По существующему законодательству, если организация освобождена от выплаты взноса, его размер не заполняется в накладной. Но в такой ситуации также нужно учитывать правила оформления полей.

В статье 143 НК прописаны плательщики сбора. К ним относят организации и ИП, лица, перевозящие товары через границу РФ, иностранные компании, которые продают свой товар в РФ.

Согласно законам, есть ситуации, когда компании не должны перечислять обязательный платеж в бюджет. К ним относят лиц, которые осуществляют особые виды деятельности, имеют льготы. Они не должны отображать НДС. Если компании на ОСН и другие плательщики налога не вносят оплату своевременно, предусматриваются санкции – штрафы и пени.

Образец товарной накладной без НДС для ИП

Товарная накладная от ИП без НДС, образец которой имеется у каждого предпринимателя, является одним из важных документов, заполняемых бухгалтером. Товарная накладная неизбежна при регистрации и в качестве доказательства реализации, отпуска или принятия товара и других материальных единиц от другой компании. Для ее оформления необходим специальный бланк формы ТОРГ-12. Несмотря на утверждение самой формы, определенных правил по их заполнению чиновники не предусмотрели. В постановлении наряду с образцом формы имеются лишь рекомендации по ее оформлению.

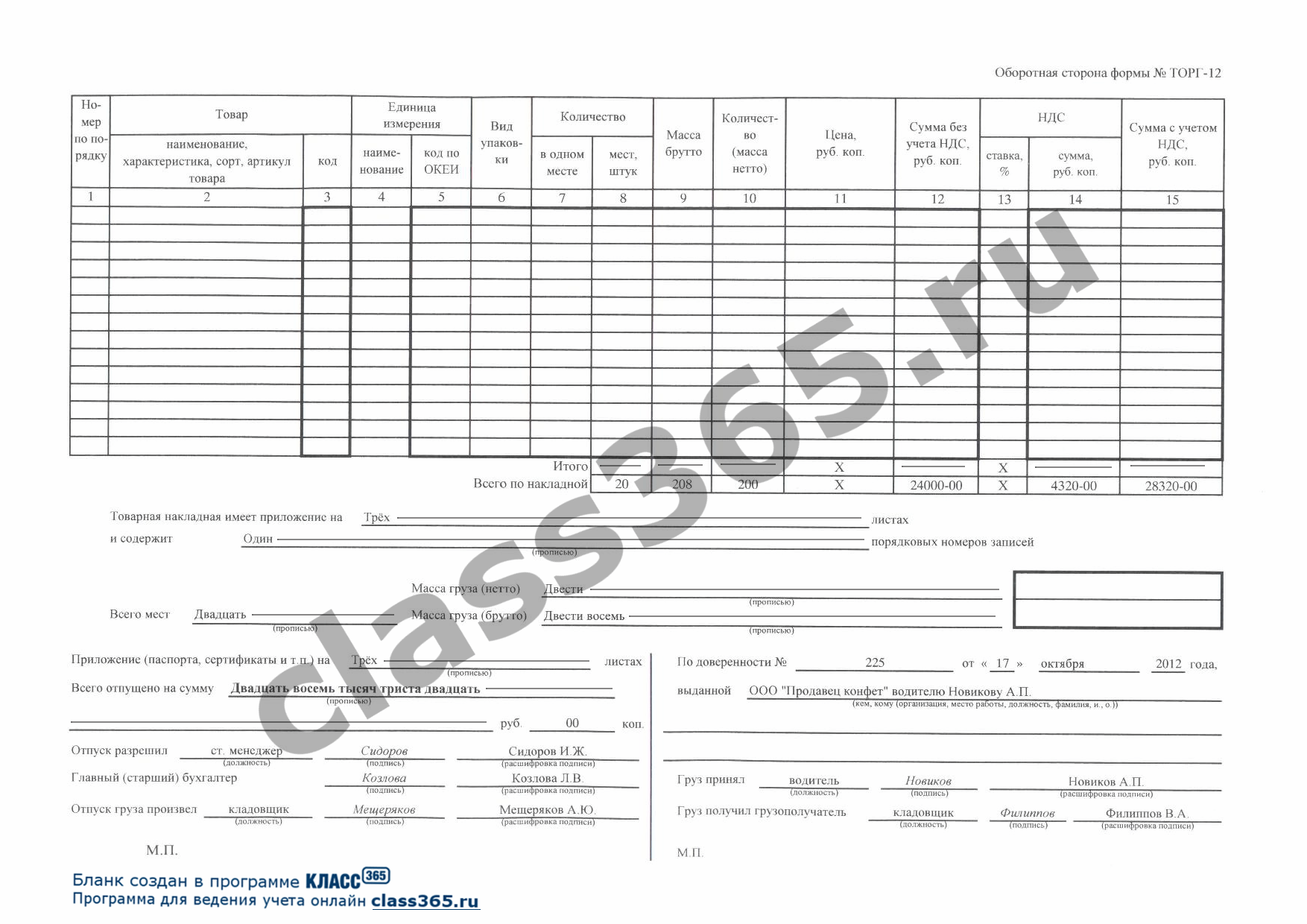

Инструктаж ограничивается лишь необходимостью заполнения накладной в 2-х экземплярах:

- Первый оставляет себе организация, реализующая продукт, чтобы иметь мотив для списания сбытого товара.

- Аналогичный документ выдается представителю компании, с которой была совершена сделка, в качестве основания для постановки на учет полученного товара.

Форма создается обязательно на бумаге или в электронном источнике. Во втором случае акт должен подтверждаться электронной подписью. Товарная накладная относится к первоначальной учетной документации, которая необходима как для бухгалтерского, так и налогового учетов:

- Бухучет. Закон обязывает сопровождать каждое событие хозяйственной деятельности заполнением исходных документов.

- Налоговый учет. Комплекс обобщенной информации по всем исходным актам, к которым и относится накладная. По ней определяется налог.

Главное предназначение накладной заключается в регистрации всех сделок купли-продажи продукта.

Что должно быть в накладной?

В накладной обязательно фиксируются следующие данные:

- название компаний, получателя товара, продавца и поставщика;

- основание: договор или заказ-наряд с реквизитами;

- номер документа и дата составления;

- коды по ОКУД и ОКПО компании-продавца.

Дальше располагается таблица, включающая в себя следующие столбцы:

- название ценности или ее код;

- число единиц товара;

- стоимость за единицу;

- другие особенности.

В нижней части накладной обязательно указываются должности лиц, проводящих сделку, их собственные подписи, скрепленные печатями компаний продавца и плательщика. Образец товарной накладной без НДС для ИП можно взять в налоговой инспекции. Несмотря на фактическую свободу выбора формы документа, лучше использовать специальный бланк формы ТОРГ-12.

В любой ситуации ее обязательно нужно визировать руководителю компании.

Вернуться к оглавлению

Записи в накладной

Порядка заполнения всех строчек и столбцов накладной нет ни в одном нормативном документе, поэтому правила определяется реальными обстоятельствами. Заполняет все графы в накладной поставщик ценностей.

Ввиду отсутствия объяснения оформления документации у предпринимателей зачастую появляется множество вопросов на эту тему. Образец заполнения документа для надежности лучше всегда иметь при себе. Запись всех данных производится в порядке очередности сверху вниз:

- Заполнение данных о компании – продавце (иногда отправитель груза и поставщик могут обозначать одну организацию) и компании – получателе товара.

Указывают название, ИНН, почтовый адрес с индексом, номер телефона и факса, расчетный счет и название банка, БИК и корсчет. Адрес указывается фактический, откуда производится реализация ценности. Если это происходит в структурном подразделении, то адрес отправителя товара и поставщика будет различаться, даже если название идентично.

Указывают название, ИНН, почтовый адрес с индексом, номер телефона и факса, расчетный счет и название банка, БИК и корсчет. Адрес указывается фактический, откуда производится реализация ценности. Если это происходит в структурном подразделении, то адрес отправителя товара и поставщика будет различаться, даже если название идентично. - Затем вносятся записи в поле «Основание». Здесь указывается либо «Договор», «Договор поставки» или «Заказ». Справа фиксирует номер документа и дату совершения сделки.

- Далее производится заполнение правого пронумерованного столбика. Здесь фиксируется такая информация: форма по ОКУД, код по ОКПО, код деятельности получателя товара по ОКДП, данные товаротранспортной накладной, утвердившей транспортировку ценности. В завершающем поле указывается вид сделки – продажа.

- После оформляется заголовок акта, номер которого определяется на основе внутреннего документооборота.

- Заполнение главной части заключается в выполнении записей во всех полях согласно заголовкам.

- Важно обратить внимание на графу 13, если заполняется товарная накладная для ИП без НДС. В этой графе указывается ставка НДС, соответствующая отгрузке. При осуществлении сделок, не облагаемых НДС, или специальных режимов в этой графе делают запись «без НДС». При проведении действий, облагаемых по льготной ставке, запись имеет вид «0%». В остальных случаях пишется ставка 18%.

- Надо указать количество приложений, если таковые имеются в соответствующей строчке.

- Далее заполняются последние столбцы. В левом указывается число листов во всех приложениях при наличии. Их отсутствие можно обозначить отметкой «нет» или прочерком. Значение графы «Всего отпущено на сумму» аналогично значению поля «Всего по накладной». Слева указываются должности и подписи. Правый столбец предназначен для фиксации информации о наличии доверенности у получателя ценности. Оба столбика заверяются печатями компаний, проставляются идентичные даты получения и приемки ценности.

Отчетный акт необходимо хранить в архиве компании не менее 5 лет.

Пример заполнения должен быть изучен перед оформлением документа. Особое внимание необходимо обратить на заполнение 13 графы. Указание ошибочной информации в ней может служить поводом для непризнания совершенных расходов. При наличии ошибок нужно попросить переоформить документ, указав в нем реальную информацию.

Нужна ли товарная накладная если нет ндс

Ведение бухгалтерии и налоговой отчетности не всегда легкое дело. Некоторые предприниматели предпочитают заниматься этим самостоятельно, некоторые нанимают компетентных сотрудников или посредников.

Но, тем не менее, знать основы документооборота лучше каждому. В статье подробно разберем отличия товарной накладной от счет-фактуры.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 938-44-61 . Это быстро и бесплатно !

Это быстро и бесплатно !

Счет-фактура – что это такое?

Счет-фактура (СФ) — документ, который удостоверяет отгрузку товаров по факту, либо же оказание услуг, а также их стоимость. В соответствии с пп. 6,7 ч. 2 ст. 9 Закона от 06.12.2011 N 402-ФЗ, СФ не является первичным бухгалтерским документом.

Для чего нужен СФ? Счет-фактуру выставляют продавцы или исполнители покупателю, или заказчику, после того как покупатель принимает товар или услугу.

ТОРГ-12

Товарная накладная или ее унифицированная форма ТОРГ 12 — это документ, применяющийся при оформлении сделки с продажей товаров. ТОРГ-12 утвердили постановлением Федеральной службы государственной статистики в 1998 году (о том, что такое товарная накладная ТОРГ-12 и для чего нужна эта форма, читайте тут, а из этой статьи вы узнаете о том, как правильно заполнить этот документ).

ТН составляются в двух экземплярах, один из которых остается у продавца, а другой у покупателя, подписанный с обеих сторон. Обязательно проверять и наличие печатей.

Обязательно проверять и наличие печатей.

О том, как правильно оформить товарную накладную для ИП и зачем она нужна, мы рассказывали здесь, а из этого материала вы узнаете об особенностях оформления ТН в электронном варианте и по форме ТОРГ-12.

Чем отличается СФ от ТН?

И счет-фактуры и товарные накладные являются важными бухгалтерскими документами. Но между ними есть немалые различия, прежде всего это их назначение:

- СФ выписывается для вычета НДС;

- ТН — для учета передачи товара.

Кроме того, следует обратить внимание на такие моменты, как:

- Форма. СФ выставляются в соответствии с формой, утвержденной постановлением Правительства от 26.12.2011 № 1137, с добавлениями в 2017 году. ТН имеют унифицированную, но, по закону, не обязательную форму ТОРГ-12 (о том, как правильно заполнить ТОРГ-12 с и без НДС, можно узнать здесь).

- СФ подписывается только поставщиком, а ТН составляется в двух экземплярах и подписывается обеими сторонами.

- СФ выписывают и на продажу товаров и на услуги, тогда как ТН только на товары, на услуги делаются акты выполненных работ.

- Разница между документами заключается еще и в том, что СФ является только обоснованием для уплаты НДС, с его помощью, в отличие от ТН, нельзя предъявить претензию поставщику или наоборот, поскольку он не подтверждает передачу или принятие товаров.

- Срок хранения. Хранить СФ следует как минимум четыре года, после квартала, когда этот документ использовали в последний раз, ТН же необходимо хранить не менее пяти лет.

О том, зачем нужна товарная накладная, может ли она заменить собой товарный чек, читайте в нашем материале.

Может ли один документ заменить другой?

СФ никогда не может заменить ТН и наоборот, поскольку у этих документов совершенно разные назначения.

Эти документы работают исключительно в паре.

Совместное использование

Требований по Налоговому кодексу, а также других постановлений, говорящих о том, что номера СФ и ТН должны совпадать, не существует. Главное, следить за тем, чтобы суммы НДС совпадали и там, и там. Порядок и вид нумерации своих документов каждая организация в праве выбрать самостоятельно.

Главное, следить за тем, чтобы суммы НДС совпадали и там, и там. Порядок и вид нумерации своих документов каждая организация в праве выбрать самостоятельно.

Может ли СФ быть выписан раньше ТН? Так как СФ подтверждает НДС на переданные товары, она не может быть выписана вперед ТН, за исключением случаев, когда договор о сделке предусматривает предоплату. СФ должна быть выставлена не позднее пяти суток после отгрузки товара.

В 2013 году Федеральная налоговая служба ввела в оборот форму УПД — универсальный передаточный документ, который содержит в себе элементы налогового и бухгалтерского учета. Он основывается на базе счет-фактуры, остальная часть является элементом товарной накладной.

УПД может отображать такие операции как:

Счет-фактура может идти разными датами с товарной накладной. Но необходимо учесть:

- СФ должен быть выписан не позднее пяти дней после отгрузки товара, то есть ТН.

- Если один из пяти дней является выходным, то необходимая дата переносится на следующий рабочий день.

Ответственности за нарушение этого срока в пять дней не предусмотрено, однако Министерство финансов указывает на то, что покупатель не может заявить вычет по опоздавшим документам.

Счета-фактуры и товарные накладные — важные документы, контроль за заполнением и хранением которых необходимо не упускать из вида, дабы оградить себя от дальнейших проблем и недопонимания с контрагентами или проверяющими органами. А выбор формы товарной накладной или использование возможности работы с универсальным передаточным документом, прежде всего, остается за самим предпринимателем.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 938-44-61 (Москва)

Это быстро и бесплатно !

Налоговики при проверке обоснованности вычетов по НДС обращают особое внимание на наличие и правильность оформления такого первичного документа, как товарно-транспортная накладная (форма Это унифицированная форма, однако нет никаких четких инструкций о том, в каких случаях ее нужно оформлять, как ее правильно заполнить, кому она необходима и т. д. Поэтому, стараясь избежать споров с проверяющими, большинство организаций оформляют ТТН по поводу и без. Давайте сначала разберемся, когда же все-таки нужна ТТН.

д. Поэтому, стараясь избежать споров с проверяющими, большинство организаций оформляют ТТН по поводу и без. Давайте сначала разберемся, когда же все-таки нужна ТТН.

Наш поставщик своего склада не имеет, товар мы забираем на собственном транспорте со склада другой организации — грузоотправителя. Нужна ли нам ТТН для подтверждения расходов?

: Вы приобретаете товар на условиях самовывоза и перевозите его на собственном транспорте, перевозчика нет, а значит, и оформлять ТТН не нужно. Для подтверждения факта приобретения товара и принятия его на учет достаточно формы Недавно такую позицию поддержал Высший арбитражный су д Постановление Президиума ВАС РФ от 09.12.2010 . Этого же мнения придерживается и Минфи н Письма Минфина России от 31.01.2011 № 03-03-06/1/42, от 15.06.2010 № 03-03-06/1/413 .

Возможно, теперь, учитывая позицию ВАС и мнение Минфина по данному вопросу, налоговики не будут настаивать на оформлении ТТН при самовывозе.

А для подтверждения расходов на перевозку, например для учета затрат на бензин, достаточно путевого листа, который оправдывает поездк у Постановление ФАС ВСО от 17. 11.2008 № А19-6488/08-50-Ф02-5714/08 .

11.2008 № А19-6488/08-50-Ф02-5714/08 .

Отпуская товар со склада своим покупателям, мы, как грузоотправитель, всегда составляем ТТН, независимо от того, кто забирает товар: сам покупатель или перевозчик. Но в последнее время, когда клиенты сами забирают товар со склада, многие категорически не хотят подписывать наши экземпляры ТТН. Говорят, что им достаточно Что нам делать?

: Если покупатель сам забирает товар, то составлять ТТН действительно не нужно. Как уже было сказано выше, ТТН нужна, только если к доставке привлекается перевозчик. Для подтверждения передачи товара вам достаточно накладной которую вы выставляете своим покупателям. Чтобы не было проблем с оформлением документов, лучше заранее обговорите со своим покупателем условия доставки и порядок оформления первичных документов и пропишите их в договоре.

Поставщик везет нам товар собственным транспортом и не выписывает ТТН. Доставка товара по условиям договора оплачивается отдельно. Какой документ должен быть оформлен на услуги доставки? Можно ли стоимость доставки указать в отдельной строкой?

: Указывать стоимость доставки в отдельной строкой неправильно.

Эта накладная применяется для оформления продажи товара, а не услу г Альбом унифицированных форм первичной учетной документации по учету торговых операций, утв. Постановлением Госкомстата России от 25.12.98 № 132 .

Эта накладная применяется для оформления продажи товара, а не услу г Альбом унифицированных форм первичной учетной документации по учету торговых операций, утв. Постановлением Госкомстата России от 25.12.98 № 132 .: В этих графах указываются суммы с учетом НДС. И вот почему. По договору перевозки перевозчик обязуется доставить вверенный ему груз в пункт назначения и выдать его грузополучател ю ст. 8 Устава; ст. 785 ГК РФ . Перевозчик несет ответственность за сохранность груза с момента принятия его для перевозки и до момента выдачи грузополучателю и обязан в случае возникновения ущерба возместить ег о ст. 34 Устава; ст. 796 ГК РФ . ТТН служит основанием для расчетов между заказчиком автотранспорта и транспортной компание й Указания. утв. Постановлением Госкомстата России от 28.11.97 № 78 . Если в процессе транспортировки с товаром что-либо случится (например, частично или полностью сломается, разобьется, потеряется), то возмещать убытки вам будут исходя из стоимости, указанной в ТТН, то есть с НДС.

Налоговая отказывает в возмещении НДС по товару из-за того, что цена в товарной накладной и счете-фактуре не совпадает с ценой в ТТН. Обоснованны ли претензии проверяющих?

: Требование налоговой инспекции необоснованно. Документом, на основании которого НДС принимается к вычету, является счет-фактур а п. 1 ст. 169 НК РФ . Первичными документами, подтверждающим принятие товара на учет, являются не только ТТН, как считают налоговики, но и другие первичные документы, например товарные накладные или акты приема-передач и Постановления ФАС СЗО от 20.02.2008 № А56-2004/2007; ФАС ПО от 10.01.2008 № А12-6193/07, от 25.09.2008 № 57-23539/07; ФАС СЗО от 15.03.2007 № А56-53734/2005 . Поэтому счета-фактуры и товарной накладной в вашем случае достаточно для подтверждения вычета НДС.

Хотя этот документ устанавливает правила заполнения уже не действующей формы, термины, использующиеся в нем, вполне применимы и в отношении актуальной ТТН.

Мы своего склада не имеем. Отгрузка товара идет со склада нашего поставщика, который доставляет груз сразу нашему покупателю. Поставщик (он же грузоотправитель) выписывает ТТН и заполняет все графы, в том числе и товарный раздел со своими продажными ценами. При получении груза наш покупатель расписывается в ТТН и получает ее экземпляр. Мы не хотим, чтобы наш покупатель знал нашего поставщика и его цены. Есть ли возможность решить эту проблему?

Поставщик (он же грузоотправитель) выписывает ТТН и заполняет все графы, в том числе и товарный раздел со своими продажными ценами. При получении груза наш покупатель расписывается в ТТН и получает ее экземпляр. Мы не хотим, чтобы наш покупатель знал нашего поставщика и его цены. Есть ли возможность решить эту проблему?

: Чтобы принять входной НДС к вычету, товары должны быть приняты на уче т п. 1 ст. 172 НК РФ . Поэтому нужны первичные документы, подтверждающие расходы на покупку товаров. НК не уточняет, какие именно это документы. Сами контролирующие органы высказали мнение, что это может быть или товарно-транспортная накладная (форма или товарная накладная (форма

Формы товарной накладной и товарно-транспортной накладной унифицирован ы Постановления Госкомстата России от 25.12.98 № 132, от 28.11.97 № 78 . Но при необходимости и ТТН можно дополнить нужными реквизитам и Порядок применения унифицированных форм первичной учетной документации, утв. Постановлением Госкомстата России от 24. 03.99 № 20 . В своих письмах контролирующие органы против этого не возражаю т Письмо УФНС России по г. Москве от 27.03.2009 № 16-15/028267 .

03.99 № 20 . В своих письмах контролирующие органы против этого не возражаю т Письмо УФНС России по г. Москве от 27.03.2009 № 16-15/028267 .

Таким образом, вы можете учитывать товар по полученной от поставщика накладной (либо либо ТТН, содержащей дополнительные реквизиты).

Заполнение накладной ТОРГ-12 без НДС: есть ли правила

Какие формы унифицированных первичных документов обязательны для применения, узнайте из этой публикации.

Однако эти указания уложились всего лишь в несколько строк и сводятся к тому, что накладную необходимо выписывать в двух экземплярах. Таким образом, пока еще нет ни одного нормативного акта, разъясняющего порядок заполнения реквизитов ТОРГ-12. Кстати, к этому же выводу приходят и арбитры — например, в постановлении Девятого арбитражного апелляционного суда от 20.03.2013 № 09АП-5718/13. А значит, заключают судьи (постановление Президиума ВАС РФ от 18.10.2005 № 4047/05), заполняться такие накладные должны в соответствии с фактическими обстоятельствами.

Что касается накладных на передачу товара в целом, стоит отметить, что с 01.01.2013 организации могут отказаться от применения унифицированных форм и использовать те, что разработали сами (с обязательным утверждением в учетной политике). При этом организация может применять и унифицированную форму накладной ТОРГ-12.

Товарная накладная ТОРГ-12 без НДС: могут ли быть претензии

Обширную информацию по возможным ошибкам в учете, а также в налоговых, бухгалтерских отчетах и документах узнайте из материалов:

Как заполнить графу 13 (образец товарной накладной без НДС)

Никаких пустых мест и прочерков в графе 13 формы ТОРГ-12 быть не должно — как и путаницы в ставках, дабы не дать проверяющим зацепку.

Предлагаем также ознакомиться с образцом ТОРГ-12:

Если вы получили неправильную товарную накладную без НДС

В случае если ваш поставщик выдал вам накладную, в которой графа 13 не заполнена или заполнена с ошибками, то во избежание обозначенных выше проблем вам следует попросить ее переоформить и указать правильные данные. А что будет, если этого не сделать?

А что будет, если этого не сделать?

Тут многое зависит от того, как оформлены другие документы по данной сделке. Если они будут содержать сведения, которых недостает в накладной, то вам, скорее всего, удастся отстоять право на признание этих расходов. И тому есть подтверждение в судебной практике — например, постановление ФАС Западно-Сибирского округа от 19.01.2006 № Ф04-10030/2005(18906-А45-23). Если же и остальные документы оформлены с нарушениями, в принятии расходов по некорректно заполненной ТОРГ-12 вам, скорее всего, будет отказано.

Свою позицию в отношении исправленных первичных документов для обоснования расходов по налогу на прибыль ФНС выразило в письме от 23.03.2018 № СД-4-3/5412@.

Итоги

Как заполнить товарную накладную без НДС

Товарная накладная – это один из самых важных первичных документов. На ее основании отпускается со склада товар и производится учет подобных операций. Фирма-отправитель списывает отправленные позиции, а компания-получатель оприходует. Классическая форма заполнения документов известна всем. Но, как заполнить товарную накладную без НДС, знают немногие.

На ее основании отпускается со склада товар и производится учет подобных операций. Фирма-отправитель списывает отправленные позиции, а компания-получатель оприходует. Классическая форма заполнения документов известна всем. Но, как заполнить товарную накладную без НДС, знают немногие.

Каковы правила

Углубленное изучение закона, к сожалению, ничем помочь не сможет. Ведь там отсутствуют конкретные нормы заполнения накладной при выписке товара без НДС. Но общая информация все же есть.

Госкомстатом РФ утверждено постановление № 132 с указаниями по внесению данных. В нем приведен бланк унифицированной накладной ТОРГ-12. Образец заполнения можно посмотреть здесь. Товарная накладная без НДС выписывается в двух экземлярах и должна заполняться согласно фактическим обстоятельствам.

Примечательно, что при передаче товара организация может не применять унифицированную форму, а использовать разработанную самостоятельно. Конечно же, бланк обязательно должен быть утвержден в учетной политике. В этом случае не запрещается применять и унифицированную форму ТОРГ-12.

В этом случае не запрещается применять и унифицированную форму ТОРГ-12.

При передаче товара организация может не применять унифицированную форму, а использовать разработанную самостоятельно.

Однако, если четких правил нет, это вовсе не значит, что к документу можно относиться безответственно. Некорректное заполнение влечет за собой ряд проблем. Во-первых, любая неточность может стать причиной для непризнания расходов при расчете налога на прибыль. Во-вторых, неправильная информация вызовет лишние вопросы со стороны налоговой службы.

Товарная накладная должна выписываться, исходя из реальных обстоятельств. То, как именно отражается ставка НДС, зависит от каждого конкретного случая. Есть два варианта заполнения графы:

Первый случай применяется при проведении операций, не облагаемых НДС. Они прописаны в ст. 149 НК РФ. Второй тип подходит для видов деятельности, облагаемых по льготной ставке. Информация по данным действиям указана в ст. 164 НК РФ.

При заключении сделок по отгрузке товара без НДС важно лишний раз проверить правильность заполнения. При обнаружении ошибки следует попросить переоформить накладную и указать в ней верные данные. В противном случае есть риск не отстоять право на признание этих доходов с последующими проблемами в налоговой службе.

При обнаружении ошибки следует попросить переоформить накладную и указать в ней верные данные. В противном случае есть риск не отстоять право на признание этих доходов с последующими проблемами в налоговой службе.

НДС в Европе, освобождение от НДС и дифференцированные налоговые льготы

Последняя проверка: 14.09.2020

Пострадал от Brexit?

Некоторые товары и услуги, такие как образование, здравоохранение и финансовые услуги, могут быть освобождены от НДС.

Эти продажи освобождены от НДС без «права на вычет». Это означает, что вы не можете вычесть НДС, уплаченный вами по покупкам, связанным с такими продажами.

Регистрация бизнеса для плательщика НДС

Обычно при продажах в процессе ведения бизнеса вам необходимо зарегистрировать свой бизнес для уплаты НДС.Когда вы регистрируете свой бизнес в качестве плательщика НДС, вам будет выдан идентификационный номер плательщика НДС.

Если вы продаете товары или услуги, которые считаются освобожденными от НДС , вам не всегда нужно регистрировать свой бизнес для уплаты НДС.

Освобождение малых предприятий от НДС

В большинстве стран ЕС вы можете подать заявку на специальную схему, которая позволяет вам торговать на определенных условиях без необходимости взимать НДС. Если ваша компания осуществляет налогооблагаемые поставки товаров или услуг на ниже определенного годового лимита , она может быть освобождена от НДС.Это означает, что вы не будете платить НДС в налоговую администрацию, но тогда вы не сможете вычесть входящий НДС или указывать НДС в счетах. Вы можете — если захотите — добровольно выбрать обычные условия НДС, и в этом случае вы должны заплатить НДС и, следовательно, можете вычесть входящий НДС.

Имейте в виду, что эти лимиты или пороговые значения различаются от страны к стране, и могут применяться особые условия. В некоторых странах малые предприятия не освобождаются от уплаты НДС, и вы должны зарегистрироваться, как только совершите налогооблагаемые продажи.

Схема не распространяется на:

- продаж предприятиями в других странах ЕС

- разовая хозяйственная деятельность

- освобождает продажу новых транспортных средств клиентам в другой стране ЕС

- любые другие транзакции, определенные страной ЕС.

ПОРОГ НДС — на страну

(последнее обновление таблицы — май 2018 г.)

| Государство-член | Освобождение малых предприятий | |

| Национальная валюта | Эквивалент в евро * | |

| Австрия | 30 000 евро | |

| Бельгия | 25 000 евро | |

| Болгария | BGN 50 000 | EUR 25 565 |

| Кипр | 15600 евро | |

| Чехия | CZK 1 000 000 | EUR 39 362 |

| Германия | EUR 17 500 | |

| Дания | DKK 50 000 | EUR 6713 |

| Эстония | 40000 евро | |

| Греция | 10 000 евро | |

| Испания | Нет | Нет |

| Финляндия | 10 000 евро | |

| Франция | 82800 евро или 42 900 евро или 33 200 евро | |

| Хорватия | 300000 кун | 40 324 | евро

| Венгрия | HUF 8 000 000 | EUR 25 567 |

| Ирландия | 75 000 евро ИЛИ 37 500 евро | |

| Италия | EUR 65 000 | |

| Литва | EUR 45 000 | |

| Люксембург | 30000 евро | |

| Латвия | 40000 евро | |

| Мальта | 35 000 евро или 24 000 евро или 14 000 евро | |

| Нидерланды | Нет | Нет |

| Польша | 200000 злотых | 47 324 | евро

| Португалия | 10 000 евро или 12 500 евро | |

| Румыния | 220000 леев | 47180 | евро

| Швеция | 30000 шведских крон | 2943 | евро

| Словакия | EUR 49 790 | |

| Словения | 50 000 евро | |

| Соединенное Королевство | GBP 85 000 | EUR 97 382 |

* Справочные курсы обмена евро, опубликованные Европейским центральным банком 23 марта 2018 г. я.е. 1.1.2007) я.е. 1.1.2007) | ||

Налоговые льготы (постепенное освобождение)

Малые предприятия, чей годовой оборот ниже определенного порогового значения , могут получить льготную компенсацию. Если вы имеете право на участие в этой схеме, вам все равно необходимо зарегистрироваться в качестве плательщика НДС, но вы сможете получить компенсацию в части своего оборота. Льгота постепенно уменьшается по мере увеличения вашего оборота до тех пор, пока не будет достигнут порог, установленный страной ЕС, в которой находится ваша компания.

Эти пороговые значения различаются от страны к стране, и могут применяться особые условия. В настоящее время лишь несколько стран ЕС внедрили схему постепенной помощи.

Схема не распространяется на:

- продаж предприятиями в других странах ЕС

- разовая хозяйственная деятельность

- освобождает продажу новых транспортных средств клиентам в другой стране ЕС

- любые другие транзакции в соответствии с определением страны ЕС

Как найти свой немецкий налоговый номер (Steuer-ID, Steuernummer и номер плательщика НДС)

Германия использует множество различных идентификационных налоговых номеров. Существует налоговый номер ( Steuer-ID ), налоговый номер ( Steuernummer ) и номер НДС ( Umsatzsteuer-ID ). В этом руководстве объясняется, что это за числа и как их найти.

Существует налоговый номер ( Steuer-ID ), налоговый номер ( Steuernummer ) и номер НДС ( Umsatzsteuer-ID ). В этом руководстве объясняется, что это за числа и как их найти.

Содержание

- Налоговый номер (Steuer-ID)

- Налоговый номер (Steuernummer)

- Номер плательщика НДС (Umsatzsteuer-IdNr)

- Нужна помощь?

ИНН (Steuer-ID)

The Steueridentifikationsnummer , Steuerliche Identifikationsnummer , Persönliche Identificationsnummer , Identifikationsnummer, Steuer-IdNr., IdNr или Steuer-ID — это ваш уникальный постоянный налоговый идентификационный номер . Налоговая служба ( Finanzamt ) использует этот номер для вашей идентификации. Он имеет формат « 12 345 678 901 ». Ваш налоговый номер постоянен, он никогда не меняется.

Вашему работодателю нужен ваш налоговый номер для расчета подоходного налога. Если у вас нет налогового идентификатора, ваш работодатель возьмет дополнительный подоходный налог с вашей зарплаты 1, 2, 3 . Вы получите эти деньги обратно, когда подадите налоговую декларацию 1, 2 .Чтобы начать работу, вам не нужен налоговый идентификатор, но некоторые работодатели этого не знают.

Если у вас нет налогового идентификатора, ваш работодатель возьмет дополнительный подоходный налог с вашей зарплаты 1, 2, 3 . Вы получите эти деньги обратно, когда подадите налоговую декларацию 1, 2 .Чтобы начать работу, вам не нужен налоговый идентификатор, но некоторые работодатели этого не знают.

Вы получите свой налоговый идентификатор по почте примерно через 2 недели после того, как впервые зарегистрируете свой адрес ( Anmeldung ) 1, 2 . Вы получите письмо от Bundeszentralamt für Steuern . Это похоже на это. Если вы хотите получить свой налоговый идентификатор быстрее, перейдите по телефону Finanzamt и попросите его 1 . Вы можете получить его через несколько дней после вашего Anmeldung .

Где найти свой налоговый номер

Вы можете найти свой налоговый номер в нескольких документах:

Если вы потеряли свой налоговый номер, заполните эту форму, и Finanzamt отправит ее вам. Через месяц вы получите письмо с вашим налоговым идентификатором. Если вы пойдете в ближайший Finanzamt лично, вы сможете получить его в тот же день 1 .

Через месяц вы получите письмо с вашим налоговым идентификатором. Если вы пойдете в ближайший Finanzamt лично, вы сможете получить его в тот же день 1 .

Налоговый номер (Steuernummer)

Steuernummer , Steuer-Identnummer или St-Nr. — для фрилансеров и предприятий . Это 10- или 11-значный номер в формате « 12/345/67890 ». Иногда это записывается в едином федеральном формате как «30 12 0 34567890 » (первые две цифры — это номер вашего Bundesland 1, 2 ).

Вы получаете Steuernummer после заполнения Fragebogen zur Steuerlichen Erfassung . Вы получите свой налоговый номер по почте через 2–4 недели после отправки формы 1 .Если это займет больше времени, позвоните в местный Finanzamt и спросите номер.

Модель Steuernummer уникальна, но не навсегда. Если ваш бизнес переезжает в другой район Finanzamt , вы получите новый Steuernummer 1 .

Не путайте Steuernummer с номером плательщика НДС ( Umsatzsteuer-Identifikationsnummer 1 ).

Где получить налоговый номер предприятия

Обычно вы можете найти компанию ‘ Steuernummer ‘ на их веб-сайте в их Impressum.

Номер плательщика НДС (Umsatzsteuer-IdNr)

Umsatzsteuer-Identifikationsnummer , USt-Identifikationsnummer или USt-IdNr. — это , немецкий термин для номера НДС . Это 9-значное число в формате « DE123456789 ».

Вы также получите номер плательщика НДС, заполнив Fragebogen zur Steuerlichen Erfassung . Вы не получите номер, если объявите малый бизнес ( Kleintunternehmer ), потому что малые предприятия не имеют

Трудовой договор Союза коллективных переговоров, образец эссе

2 страницы, 797 слов

Коллективные переговоры, в трудовых отношениях, переговоры между работодателями и работниками об условиях найма. Процесс переговоров касается заработной платы, рабочего времени, дополнительных льгот, безопасности работы, безопасности и других вопросов, касающихся условий труда. Любой из них или все они могут быть предметом рассмотрения. Помимо представителей руководства и профсоюзов, иногда участвуют частные посредники и государственные служащие, особенно когда речь идет о крупной или жизненно важной отрасли. Коллективные переговоры, которые зародились в Британии в 19 веке, сейчас являются важной частью профсоюзного движения и общепринятой практикой во многих индустриальных странах.Соглашение между профсоюзом и магазином, в трудовых отношениях, пункт коллективного договора, по которому работодатель имеет право нанимать людей независимо от их членства или отсутствия членства в профсоюзе, который представляет работников, с положением о том, что нанятое таким образом лицо должно стать член союза по прошествии определенного срока.

Процесс переговоров касается заработной платы, рабочего времени, дополнительных льгот, безопасности работы, безопасности и других вопросов, касающихся условий труда. Любой из них или все они могут быть предметом рассмотрения. Помимо представителей руководства и профсоюзов, иногда участвуют частные посредники и государственные служащие, особенно когда речь идет о крупной или жизненно важной отрасли. Коллективные переговоры, которые зародились в Британии в 19 веке, сейчас являются важной частью профсоюзного движения и общепринятой практикой во многих индустриальных странах.Соглашение между профсоюзом и магазином, в трудовых отношениях, пункт коллективного договора, по которому работодатель имеет право нанимать людей независимо от их членства или отсутствия членства в профсоюзе, который представляет работников, с положением о том, что нанятое таким образом лицо должно стать член союза по прошествии определенного срока.

Во время Второй мировой войны положения о сохранении членства предусматривали, что ни один сотрудник не должен вступать в профсоюз в качестве условия приема на работу, но те, кто вступил добровольно, должны оставаться членами с хорошей репутацией в течение всего срока действия контракта. После внесения поправок в Закон о национальных трудовых отношениях Законом Тафта-Харли в 1947 году положение о профсоюзном цехе стало преобладающим, заменив положение о сохранении членства и положение о незаконном закрытом цехе. Согласно закону, статья профсоюза-цеха может требовать от сотрудников вступать в профсоюз не ранее, чем через 30 дней после их работы или до даты заключения профсоюзного договора. Ни один сотрудник не может быть уволен из-за отсутствия хорошей репутации в профсоюзе по причинам, отличным от неуплаты регулярных взносов и вступительных взносов.Коллективные переговоры состоят из обсуждений между работодателем и группой сотрудников, чтобы выяснить, какие способы трудоустройства должны быть. Результатом коллективных переговоров является коллективный договор.

После внесения поправок в Закон о национальных трудовых отношениях Законом Тафта-Харли в 1947 году положение о профсоюзном цехе стало преобладающим, заменив положение о сохранении членства и положение о незаконном закрытом цехе. Согласно закону, статья профсоюза-цеха может требовать от сотрудников вступать в профсоюз не ранее, чем через 30 дней после их работы или до даты заключения профсоюзного договора. Ни один сотрудник не может быть уволен из-за отсутствия хорошей репутации в профсоюзе по причинам, отличным от неуплаты регулярных взносов и вступительных взносов.Коллективные переговоры состоят из обсуждений между работодателем и группой сотрудников, чтобы выяснить, какие способы трудоустройства должны быть. Результатом коллективных переговоров является коллективный договор.

13 страниц, 6022 слов

Исследовательская статья по коллективным переговорам и трудовым отношениям

… условия найма. (См. Текстовую таблицу 14.1, где указаны категории положений коллективных договоров). IV. Структура Союза, администрация и членство… стабильность членов и взносов. Профсоюзы обычно согласовывают пункт контракта, который определяет его отношения с сотрудниками и предусматривает …

IV. Структура Союза, администрация и членство… стабильность членов и взносов. Профсоюзы обычно согласовывают пункт контракта, который определяет его отношения с сотрудниками и предусматривает …

Работники представлены на переговорах профсоюзом или другими трудовыми организациями. Должен ли работодатель торговаться с профсоюзом Коллективные переговоры можно разделить на три области: обязанность встречаться и совещаться; обязанность вести добросовестную сделку и обязанность освещать конкретную тему. Что такое трудовой договор Трудовой договор — это соглашение между работодателем и трудовой организацией; этот контракт очень частный.Соглашение — это форма юридического контракта по самым разным причинам.

Сотрудникам необходимо заранее знать о заработной плате, дополнительных льготах и других вопросах. Работодатель должен знать ту же информацию. Заработная плата, рабочее время и дополнительные льготы Положения о заработной плате и продолжительности рабочего времени подчиняются юридическим ограничениям, таким как законы о минимальной заработной плате и продолжительности рабочего времени. Дополнительные льготы ограничиваются только сознанием рабочих. Обычно вы видите следующие области: отпуск, отпуск, пенсии и медицинское страхование.Другие, которые вы можете увидеть, могут быть больничными, выходными пособиями, отчетными выплатами, дневным уходом за детьми, финансовыми услугами, образовательными кредитами.

Дополнительные льготы ограничиваются только сознанием рабочих. Обычно вы видите следующие области: отпуск, отпуск, пенсии и медицинское страхование.Другие, которые вы можете увидеть, могут быть больничными, выходными пособиями, отчетными выплатами, дневным уходом за детьми, финансовыми услугами, образовательными кредитами.

Здоровье и безопасность Большое количество профсоюзов обсуждают требования по охране труда и технике безопасности в контрактах. Особые потребности могут устанавливать право профсоюзного комитета по охране труда и технике безопасности проводить проверки и вести записи, или право работника отказываться от небезопасной работы. Права управления Права управления в основном включают такие решения, как корпоративная структура, уровни производства и размер завода.Право управления открыто для обсуждения и может быть указано в контракте. Профсоюзная организация безопасности обычно стремится защитить, настаивая на оговорке о безопасности. Руководство и рабочие могут заключить договор, согласно которому, когда работник нанимается на работу по контракту, работодатель через короткое время должен вступить в профсоюз.

12 страниц, 5658 слов

Диссертация об эффективности профсоюзов в разрешении трудовых споров

1.0.ВВЕДЕНИЕ. Этот документ направлен на изучение эффективности профсоюзов в разрешении трудовых споров в Танзании: закон и практика.Создание профсоюзов направлено на обеспечение благосостояния рабочих, но с тех пор рабочие продолжают тщетно плыть на конфликте интересов со своими работодателями. Профсоюз для обычного человека означает объединение рабочих, которые занимаются обеспечением …

Контракт может также предусматривать более слабую форму безопасности профсоюзов. Например, членство в профсоюзе не требуется. Затраты на здравоохранение и стоматологические услуги На диаграмме под этой информацией показаны государственные расходы на медицинские и стоматологические льготы с 1985 по 1986 год.Причина увеличения суммы — замедление роста количества пенсионеров и ставок страховых взносов.

Замедление роста количества пенсионеров, вероятно, является временным явлением, отчасти вызванным решениями лиц отложить выход на пенсию в ожидании выполнения досрочного выхода на пенсию. Выборы Проводя выборы, они следят за тем, чтобы выборы были честными. Существует множество правил, и если работодатель или профсоюз нарушают эти правила, это является аргументом в пользу возражений против авторитета выборов или обвинения в несправедливой трудовой практике.Выборы проводятся тайным голосованием, и это дает рабочим возможность выбирать, вступать они в профсоюз или нет.

Выборы Проводя выборы, они следят за тем, чтобы выборы были честными. Существует множество правил, и если работодатель или профсоюз нарушают эти правила, это является аргументом в пользу возражений против авторитета выборов или обвинения в несправедливой трудовой практике.Выборы проводятся тайным голосованием, и это дает рабочим возможность выбирать, вступать они в профсоюз или нет.

Если выбор не сработает, будет проведен второй тур выборов. После выборов, если проголосуют более 50 процентов сотрудников.

.

Указывают название, ИНН, почтовый адрес с индексом, номер телефона и факса, расчетный счет и название банка, БИК и корсчет. Адрес указывается фактический, откуда производится реализация ценности. Если это происходит в структурном подразделении, то адрес отправителя товара и поставщика будет различаться, даже если название идентично.

Указывают название, ИНН, почтовый адрес с индексом, номер телефона и факса, расчетный счет и название банка, БИК и корсчет. Адрес указывается фактический, откуда производится реализация ценности. Если это происходит в структурном подразделении, то адрес отправителя товара и поставщика будет различаться, даже если название идентично.

Об авторе