Образец ведомости по зарплате: Скачать бланк ведомости на выдачу зарплаты 2021

Ведомость по зарплате: образец и правила оформления

Добавлено в закладки: 0

Ведомость по зарплате – особый вид бухгалтерской документации, на основании данных которой работники получают заработную плату. Такой документ может составляться бухгалтерами по всему предприятию или только по его подразделениям. Для подсчёта итоговых сумм используются данные, которые взяты из расчётной ведомости или индивидуальных листков расчёта оплаты труда, взятых у каждого работника. Сам факт того, что денежное вознаграждение в виде заработной платы было в установленные сроки получено каждым сотрудником, подтверждается их личной подписью. Но, конечно же, есть разные виды заработных плат…

Понятие расчетной ведомости и ее виды

Выплаты по заработной плате должны совершаться таким образом, чтобы при необходимости рабочий мог понять, по какому принципу это происходит. Начисления должны проводиться максимально прозрачно, когда комиссии понадобится проверить соблюдение правильности процедуры начисления.

Расчетная ведомость по зарплате имеет утверждённую законодательством форму, в ней отражается только сумма, которую необходимо выплатить каждому работнику организации. Часто для начисления положенного оклада используются специальные расчётно-кассовые ордера. Не целесообразно использовать их на крупных предприятиях, где оформлено большое количество сотрудников, ведь ордер имеет срок действия только один день, а выдать зарплату такому большому количеству людей за столь ограниченный срок невозможно.

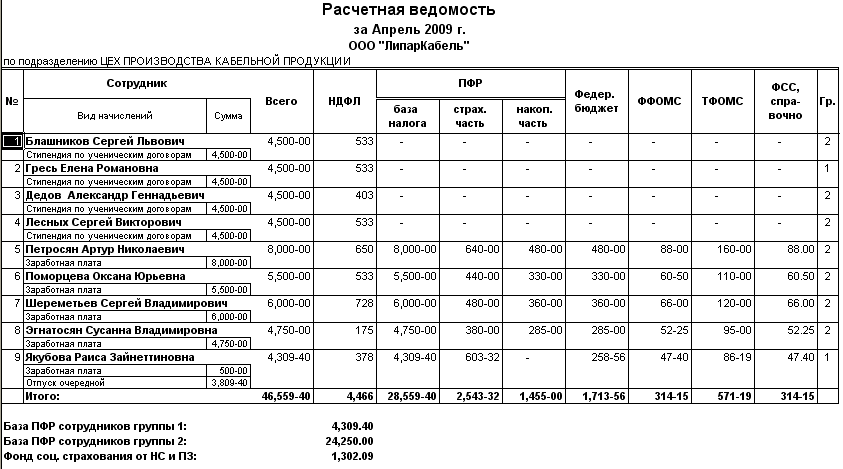

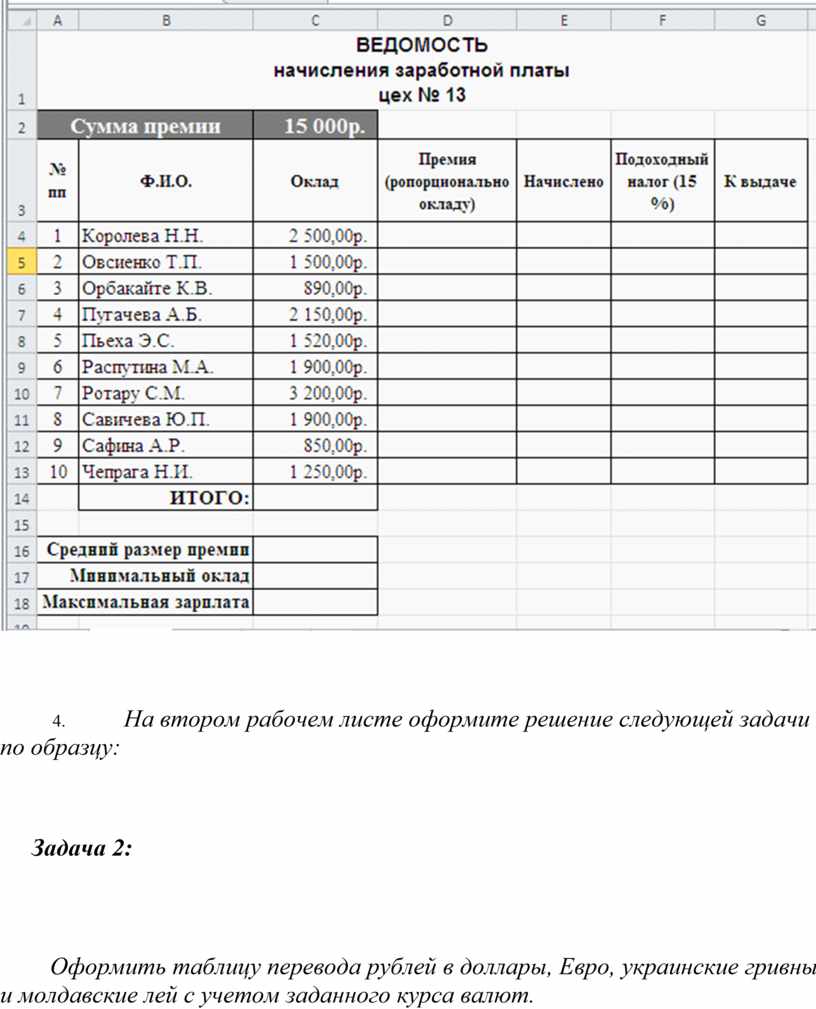

Вся процедура начисления заработной платы должна быть отражена в проводках и прочей документации. Чтобы облегчить этот процесс, комитетом статистики были утверждены особые бланки. Так, расчетная ведомость по зарплате (образец которой можно скачать в интернете) может быть следующих форм:

- Платёжная ведомость № Т53а.

- Расчётная ведомость № Т53.

- Платёжно-расчётная ведомость № Т51.

Заполнять эти формы необходимо в строгом соответствии с требованиями норм и законов.

Часть таблиц состоит из соответствующих граф, которые заполняются бухгалтером предприятия. В третьей части могут быть указаны дополнения кассира, который выдавал денежные суммы или бухгалтера, который проверял правильность заполнения формы. Все ведомости, по которым будет выплачена заработная плата сотрудникам, необходимо зарегистрировать в специальном журнале. Недостатком такой ведомости можно назвать то, что информация, которая в ней указана, не является конфиденциальной.

Правила оформления титульного листа

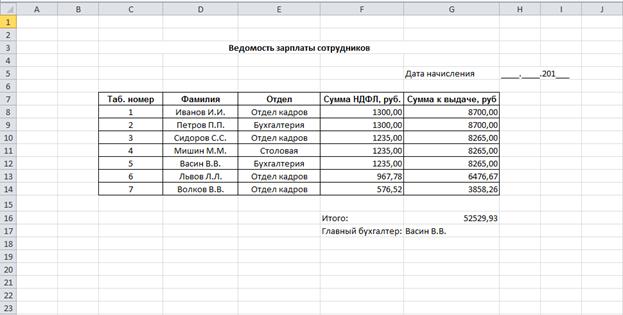

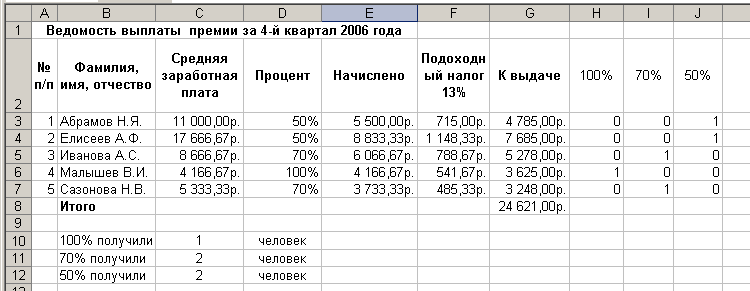

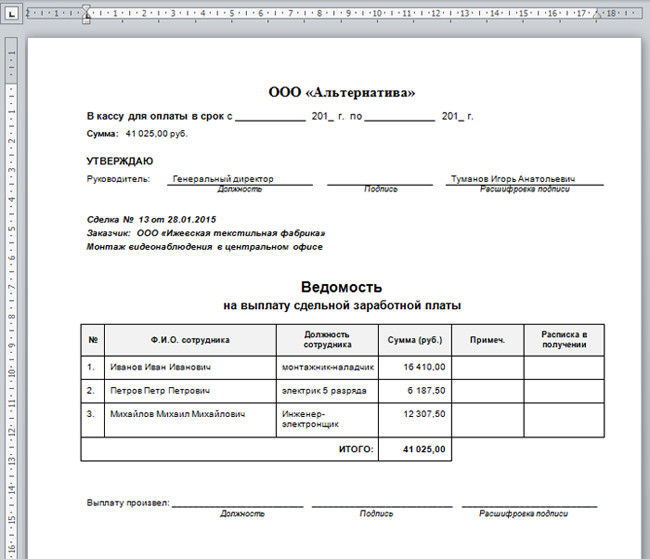

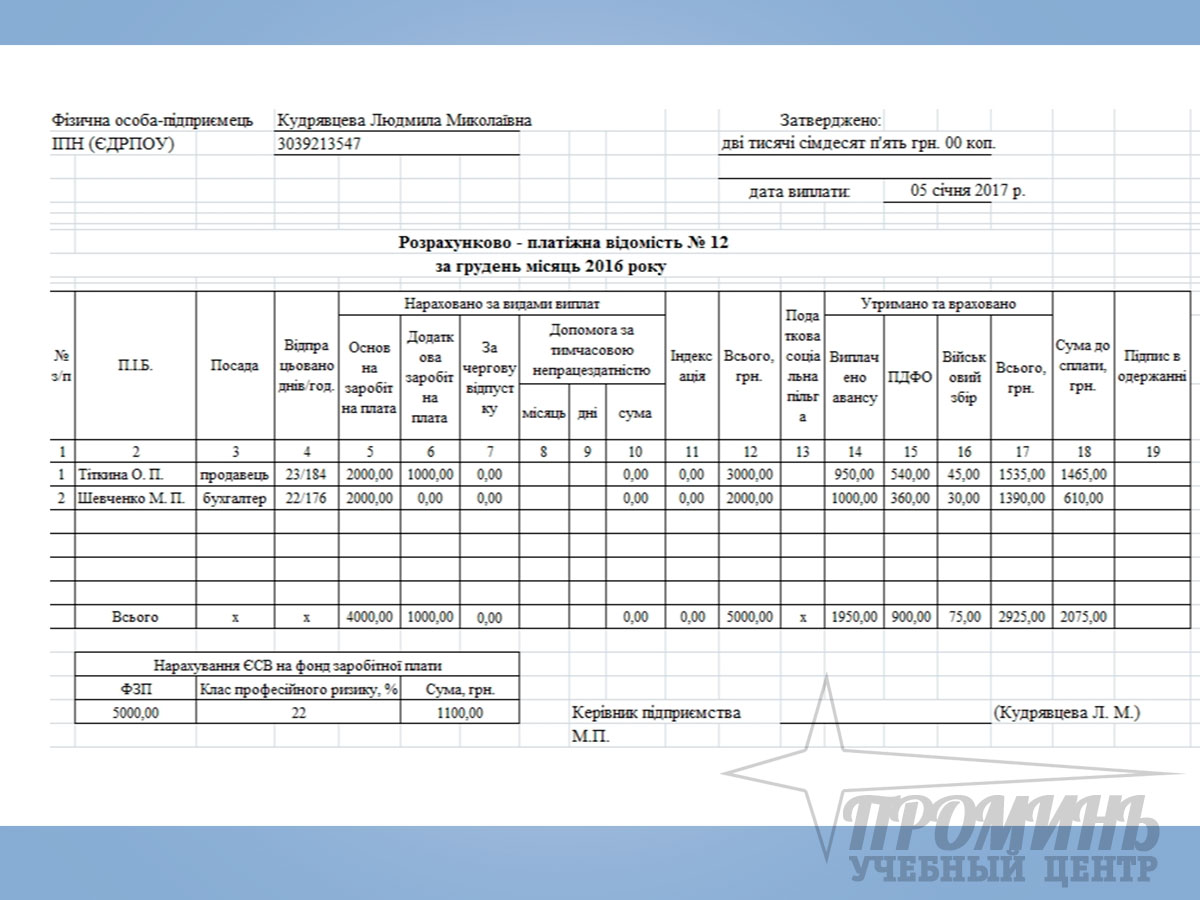

На нём обязательно должно быть указано название предприятия и/или его структурного подразделения. Также необходимо заполнить все коды организации и указать номер дебетового счета. Затем бухгалтер обязан прописать срок действия ведомости (максимальным считается промежуток в 3 дня с момента заполнения). Расчетная ведомость по зарплате, образец заполнения:

После этого прописью необходимо указать сумму, которая подлежит выплате по всей ведомости. Обязательно нужно проставить номер документа, который считается по порядку с начала текущего года. В последних строках указывается дата оформления самой ведомости, которая должна предшествовать выплате денежных средств, также титульный лист ведомости необходимо заверить подписью директора организации. Только после этого можно совершать выплату денежных средств. Главный бухгалтер ставит свою подпись после того, как проверит, правильно ли составлена ведомость по зарплате, а деньги выданы сотрудникам предприятия.

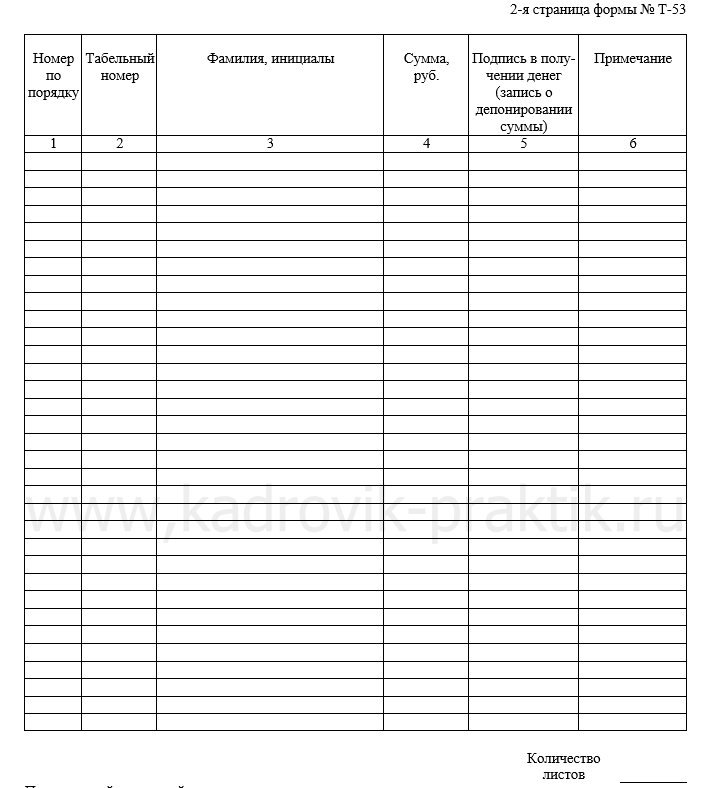

Оформление второй страницы

Она являет собой табличную часть. Часто, когда предприятие достаточно большое, данные всех сотрудников на одну страницу поместить не получается. В таком случае ведомость по зарплате может иметь несколько страниц, а их количество должно быть указано в специально предназначенной для этого строке.

В таблицу вносятся личные данные каждого сотрудника предприятия – его порядковый и табельный номера, фамилия, имя и отчество (заполнение отчества не является обязательным условием, но поможет избежать казусов, если сотрудниками на предприятии являются родственники или люди с одинаковыми фамилиями). Затем в цифровом виде указывается сумма, которая подлежит выплате, а последняя строка таблицы служит для подведения итогов и указания общей суммы к выплате. Обязательно должна стоять подпись самого сотрудника, а также указаны документы, на основании которых он сможет получить зарплату.

Случается, что работник не получает деньги в кассе. В таком случае напротив его фамилии кассир вносит примечание «депонировано», закрывает ведомость по зарплате и заверяет операции своей подписью. Все депонированные данные должны быть суммированы и указаны на последнем листе ведомости. После этого кассир обязан выписать расходный ордер на ту сумму заработной платы, которая фактически выдана. Её номер тоже указывается в ведомости.

Все депонированные данные должны быть суммированы и указаны на последнем листе ведомости. После этого кассир обязан выписать расходный ордер на ту сумму заработной платы, которая фактически выдана. Её номер тоже указывается в ведомости.

Если кассир выявляет ошибки в заполнении платёжной ведомости, он обязан вернуть её в бухгалтерию. Там её переоформляют или просто дорабатывают, исправив ошибки. Только после проверки того, что все реквизиты были заполнены верно, кассир может приступать к выдаче заработной платы согласно заполненному документу.

Платёжная ведомость составляется в одном экземпляре, а журнал, в котором её номер регистрируется, хранится не менее 5 лет. Всю ответственность за то, правильно ли заполнена ведомость и насколько достоверные данные были в неё внесены, ложится на кассира. Хранение и сверку данных проводит главный бухгалтер предприятия.

Теперь оформление ведомости по зарплате значительно упрощено, ведь бухгалтерам стало доступно новейшее программное обеспечение, которое делает основную работу за них.

Образец ведомости выдачи заработной платы

Каждый сотрудник, работающий на государственном или частном предприятии, получает зарплату.

Ведомость выдачи заработной платы – документ, с помощью которого бухгалтеры рассчитывают и оформляют зарплаты. Организации используют его для подсчета денег, потраченных на выплаты сотрудникам.

Что представляет собой ведомость выдачи зарплаты

Ведомость выдачи заработной платы или платежная ведомость – это один из документов, отражающих выдачу зарплаты служащим организации.

Она может представлять собой как один документ, где прописаны зарплаты всем работникам компании, так и несколько документов, в которых зарплаты разбиты по отраслям или подразделениям сотрудников.

Для расчета зарплаты, бухгалтер использует информацию о сотруднике, в которой указано количество отработанных часов или дней.

Для расчета используются следующие виды ведомостей:

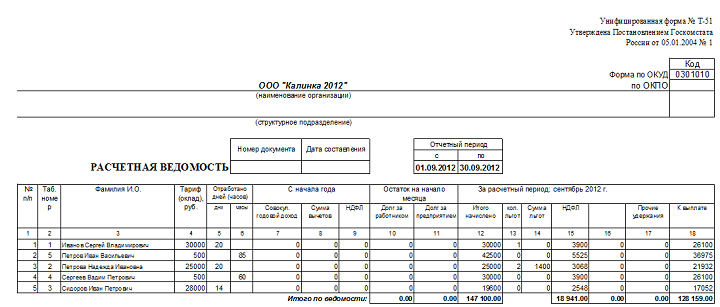

1. Расчетно-платежная ведомость Т-49

Расчетно-платежная ведомость Т-49

Наиболее универсальная форма. Данная ведомость состоит из 23 граф, где расписаны все условия расчета заработной платы. Заполнив эту форму, никакой дополнительной документации не потребуется.

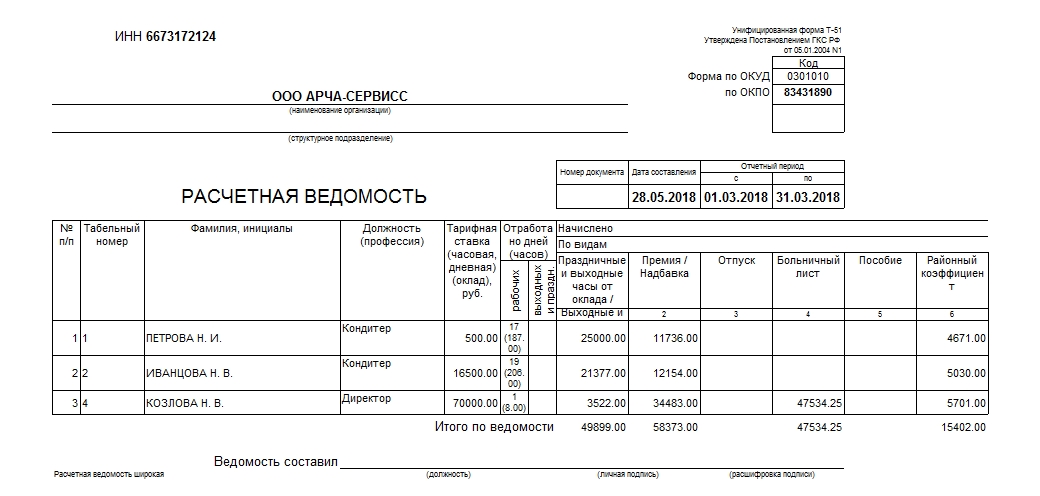

2. Расчетная ведомость Т-51

Данная форма используется при расчете зарплаты для безналичного перевода. Если сотрудники получают зарплату на банковскую карту, бухгалтер заполняет только эту ведомость, дополнительные документы в данном случае не нужны.

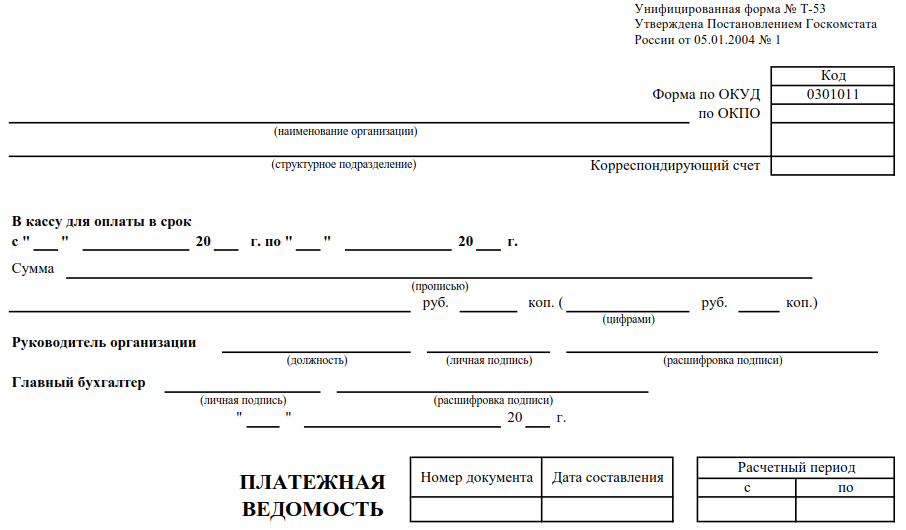

3. Платежная ведомость Т-53

Форма используется при выдаче зарплаты в кассе организации. В ней записаны имена всех сотрудников и суммы, которые должны быть выданы им наличными под роспись.

Как оформляется ведомость

Любая платежная ведомость составляется штатным бухгалтером с помощью соответствующего бланка.

Он состоит из титульной части и таблицы, где расписаны основные положения работников.

Содержание ведомости выдачи зарплаты включает следующие положения:

Титульная часть:

- Название организации или имя ИП.

- Дата и номер регистрации документа.

- Даты выплат заработной платы.

- Сумма.

- Подпись главного бухгалтера и руководителя компании.

- Подпись бухгалтера, оформлявшего ведомость.

Табличная часть:

- Номер записи.

- Фамилия, имя, отчество сотрудника.

- Занимаемая сотрудником должность.

- Сумма заработной платы.

Если используется наличный способ выдачи зарплат, сотрудники в день расчета должны прийти в кассу организации или кабинет бухгалтера, где под роспись им выдадут деньги.

В случае, когда сотрудник не имеет возможности получить заработную плату в день её выдачи, бухгалтер ставит в его графе отметку о депонировании.

Благодаря этому, сотрудник сможет получить деньги в течение 5 следующих рабочих дней. После выдачи зарплат, ведомость закрывается и её направляют в архив организации.

После выдачи зарплат, ведомость закрывается и её направляют в архив организации.

Ниже расположен типовой бланк и образец ведомости выдачи заработной платы, вариант которого можно скачать бесплатно.

образец заполнения и бланк формы Т-51

Расчетная ведомость должна использоваться согласно регулирующему ее законодательству в каждой организации при выплате заработной платы каждому сотруднику. В данном документе отображается информация о всех премиальных отчислениях и удержаниях из зарплаты.

Для ее оформления применяется форма документа Т-51, а выплата средств согласно представленным в ней данным происходит по бланку Т-53. Стоит сказать, что некоторые организации используют для выдачи заработной платы унифицированную форму Т-49.

Содержание статьи

Для чего используется

В случае, когда оплата происходит наличными, бухгалтерский отдел должен выдать либо одну расчетно-платежную ведомость, либо две – расчетную и платежную.

В случае, когда оплата происходит наличными, бухгалтерский отдел должен выдать либо одну расчетно-платежную ведомость, либо две – расчетную и платежную.Если же деньги перечисляются с помощью безналичного расчета, то законодательно позволяется использовать только один документ – расчетную ведомость.

Без использования этого документа в отделе бухгалтерии будет невозможно произвести выдачу заработной платы работникам предприятия.

Порядок применения

Любая хозяйственная операция должна быть отмечена оформлением первичной документации. Поэтому для выдачи заработной платы используются ведомости. Данный документ должен оформляться в бухгалтерии в момент начисления зарплаты. В государственных органах стандартизации для него предусмотрена форма под номером Т-51.Организация получает права на использование данной формы либо же на применение на ее основе своего собственного разработанного документа, который будет лучше подходить под условия деятельности предприятия.

Также стоит отметить, что компьютерные бухгалтерские программы уже по умолчанию содержат в себе данный бланк (форма ведомости Т-49). Он в основном применяется организациями, принадлежащими к малому бизнесу, для оптимизации оборота документов.

Расчетная ведомость формы Т-51 имеет ряд кардинальных отличий от формы Т-49, а именно, ее предназначение в том, чтобы отображать процесс формирования заработной платы. При этом выдача по ней денежных средств невозможна.

После заполнения формы Т-51 бухгалтером, на ее основе составляется платежная ведомость или же кассовые ордера для выплаты.

Стоит обратить внимание на то, что расчетная ведомость является базой для формирования отчислений НДФЛ за сотрудников, с которых организация обязана перечислять в бюджет средства. Кроме того, ее берут за основу, когда создаются ведомости для отчислений в ряд других внебюджетных фондов.

Данная форма также должна быть подшита в соответствующую папку, в которой содержатся документы за прошедший месяц вместе с рядом вложений. В их качестве выступают расчеты по отпускным или больничным.

В их качестве выступают расчеты по отпускным или больничным.

Особенности составления

Данный документ составляется на основе информации из:- Табеля учета рабочего времени. Отработанное сотрудником время в обязательном порядке должно быть отражено в соответствующем регистре. Беря за основу данные показатели и производится расчет денежных средств.

- Бухгалтерских расчетов, которые касаются всех дополнительно начисленных сумм и пособий из-за наступления временной нетрудоспособности.

- Налоговых карточек. В данном документе должна отображаться общая сумма, которая была удержана для отчисления подоходного налога.

- Платежных ведомостей. В них должна содержаться информация о ранее выданных авансах.

- Решений, принятый судебной инстанцией, касающихся удержания определенной суммы их зарплаты трудящегося.

В бухгалтерской программе 1С форма ведомости, как правило, полностью заполняется в электронном виде. Этим должен заниматься непосредственно либо сам бухгалтер, либо лицо, которое выполняет его обязанности.

На данный момент вручную в ведомости записывается только должность и подпись лица, которое оформило этот документ. Он должен быть составлен в единственной форме для бухгалтерии.

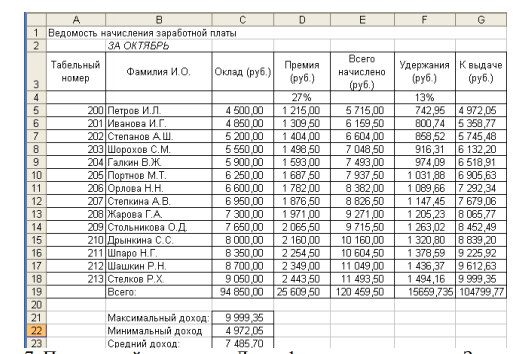

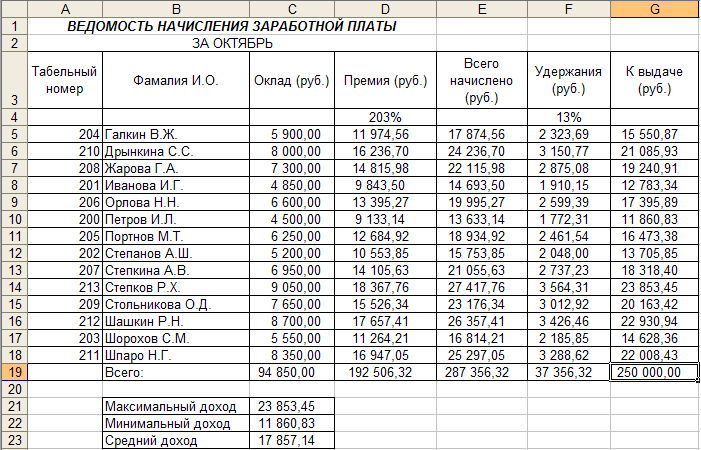

Образец заполнения формы Т-51

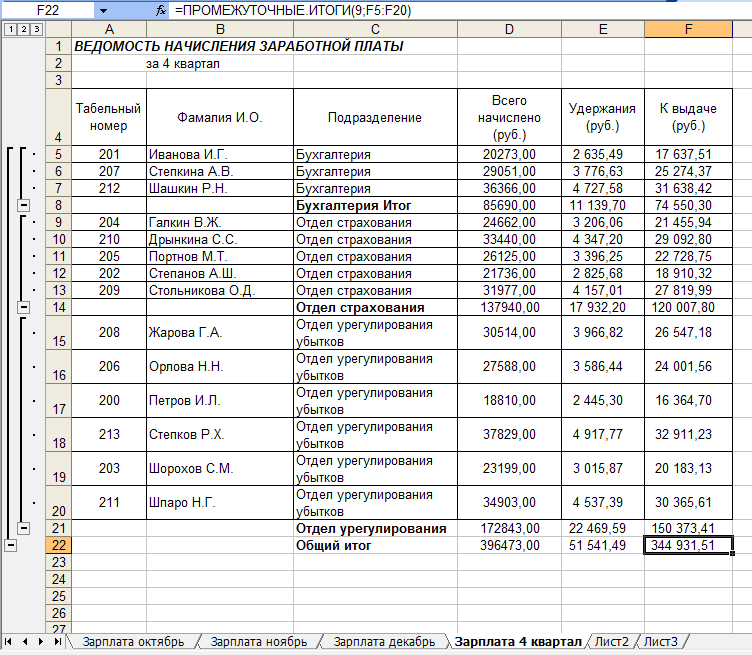

Расчетная ведомость разделяется на два листа. На первом располагается титульная часть, а на втором — табличная.

В титульной части прописывается идентификационный номер организации, взятый из ОКПО, также полное или сокращенное название (нужно взять из уставной документации фирмы).

В нижней части данной страницы должен отображаться номер оформленной ведомости, дата оформления и период, за который будет произведено отчисление денежных средств работнику. Большая часть компаний за данный период принимают срок в один календарный месяц, начало которого берется с первого числа.

На втором листе уже производится подсчет денежных средств, которые заработал сотрудник. Также здесь фигурирует таблица, которую необходимо полностью заполнить:

- Поле 1 — отображается номер сотрудника.

- Поле 2 — прописывается номер специалиста, который присвоен ему в табеле.

- Поле 3 — необходимо отразить фамилию, имя и отчество сотрудника, для которого ведется подсчет заработной платы.

- Поле 4 — нужно написать, какую должность занимает данный работник.

- Поле 5 — отображается величина получаемых доходов или тарифная ставка этого специалиста. Эти данные берутся из трудового договора, который подписан с данным сотрудником.

- Поле 6 – здесь должна содержаться информация о количестве фактически отработанных дней.

- Поле 7 — в случае если специалист работал согласно своему графику в выходные или праздники, то данная информация должна обязательно быть отражена здесь. Это необходимо, так как работа в эти дни оплачивается согласно законодательству по двойной ставке.

- Поля 8-12 — объединены пунктом «Начислено». Здесь должен проводиться расчет отчислений на основе данных взятых из оклада работника, которые умножаются на процентную составляющую от его отработанных в данном месяце дней.

- Поле 9 – в случае если сотруднику именно за этот месяц были начислены премиальные выплаты, то эта информация должна отображаться здесь.

- Поле 10 — записывается информация о всех выплатах во время нахождения сотрудника на больничном. В случае если нет официальной справки о больничном, то данное поле не заполняется.

- Поле 11 — указываются все одноразовые отчисления, которые служат в роли поощрения работника.

- Поле 12 — нужно записать данные, полученные в результате суммирования полей 8-11.

- Поле 14 — отображается информация об удержании из зарплаты или начислении других штрафов.

- Поле 15 — отображается общая сумма, которая будет удержана из заработной платы.

- Поля 16-17 — отображаются существующие задолженности со стороны сотрудника (17) или работодателя (16). Если таких нет, то здесь ничего не записывается.

- Поле 18 — отображается итоговая сумма. Она рассчитывается: П18 = П12 – П15.

Данные, которые были взяты из поля 18, в дальнейшем используются бухгалтером по выплате зарплаты по отчислениям штату.

Данные, которые были взяты из поля 18, в дальнейшем используются бухгалтером по выплате зарплаты по отчислениям штату.После составления и операции выплаты заработной платы по данному документу, он отправляется на сохранение в архив, где будет находиться на протяжении пяти лет. При этом вовсе нет разницы, была ли эта ведомость о выдаче зарплаты в наличном виде или же она отображала перечисления на электронный банковский счет.

После того как был составлен данный документ, его необходимо официально закрыть на протяжении пяти рабочих дней. Здесь важно отметить, что в случае если даже не все трудящиеся получили заработную плату, он все равно обязан быть закрытым. Этот процесс происходит следующим образом:

- Проверяется список всех сотрудников. В случае если специалист не успел по каким-либо причинам получить свою зарплату, то в электронной таблице напротив его записывается пометка «Депонировано».

- Возникает необходимость в сверке денежных средств, которые были выданы организацией, и финансов, оставшихся на его балансе.

- Полученное при расчетах значение требуется отобразить на последнем листе.

- После того как все подсчеты будут выполнены, специалист, который занимался составлением данного документа, должен поставить свою подпись.

- Для кассового отдела нужно отдельно отметить номер ордера, в котором записана сумма денежных средств, полученных сотрудниками компании.

Документы для скачивания (бесплатно)

Ведомость заработной платы – образец

Для расчета и выдачи заработку персоналу работодатели используют ведомости на заработную плату. Здесь фиксируются начисления в пользу сотрудников, удержания, суммы «на руки» и другая информация. Существует несколько форм ведомости на выдачу заработной платы. Рассмотрим, как составляются бланки Т-49, Т-51, Т-53 – образцы и примеры заполнения документов в нашей статье.

Что такое ведомость заработной платы

Все организации и ИП с наемными работниками обязаны выдавать зарплату точно в срок. Не имеет значения, в какой форме осуществляются расчеты – наличным путем или безналичным. Начисление вознаграждения отражается бухгалтером в учете с помощью проводок. Документальным подтверждением записей являются ведомости заработной платы. Такие бланки заполняются по всем выплачиваемым суммам – обычно это происходит ежемесячно.

Начисление вознаграждения отражается бухгалтером в учете с помощью проводок. Документальным подтверждением записей являются ведомости заработной платы. Такие бланки заполняются по всем выплачиваемым суммам – обычно это происходит ежемесячно.

Подробнее о том, как сделать расчет заработной платы здесь.

Виды ведомостей по зарплате

Унифицированные формы зарплатных ведомостей утверждены Госкомстатом в Постановлении № 1 от 05.01.04 г. Существует несколько видов бланков:

- Расчетно-платежная ведомость ф. Т-49 – используется для начисления выплат, отражения удержаний и выдачи сумм. Когда составляется этот бланк, другие формы (Т-51 и Т-53) заполнять не нужно.

- Расчетная ведомость ф. Т-51 – предназначена для расчетов заработка за первую половину месяца (аванс) и вторую (окончательная сумма к выдаче). Используется при перечислении заработка на платежные карты.

- Платежная ведомость заработной платы Т-53 – применяется в целях отражения сумм выплат персоналу, но только при наличных расчетах.

Все обозначенные формы включают в себя титульный лист и оборотную сторону. Работодатели могут использовать унифицированные бланки или разработать собственные. Во втором случае нужно включить в документ все обязательные реквизиты по № 402-ФЗ от 06.12.11 г. (п. 2 стат. 9).

Теперь давайте разберемся подробнее, как заполнять унифицированные бланки и в каких ситуациях.

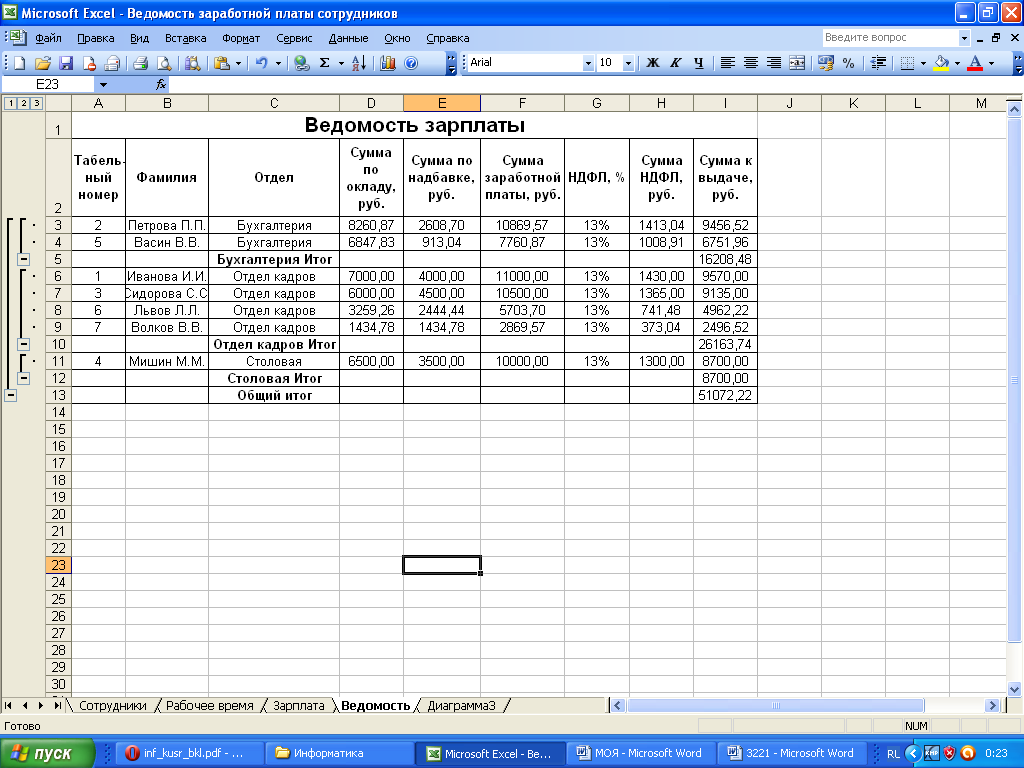

Расчетно-платежная ведомость по заработной плате – образец

Даже из названия можно понять, для чего предназначена эта форма. Расчетно-платежная ведомость применяется для начисления вознаграждения персоналу и одновременно выплаты. Это документ «два-в-одном». Если работодатель его заполняет, формировать другие ведомости (отдельно платежную и расчетную) не требуется.

Подробнее о том, как делать удержания из заработной платы здесь.

Регистр составляется работодателем только на тех сотрудников, с которыми осуществляются наличные расчеты. Для подтверждения факта получения средств физлица расписываются в бланке в отдельной строке. Какие данные отражаются в документе:

Какие данные отражаются в документе:

- Сведения о сотрудниках – должность, табельный №, специальность или профессия, размер тарифной ставки или оклада.

- Сведения о фактически выработанном времени за отчетный период – с указанием выходных дней, рабочих и праздничных.

- Начисления и удержания за период – приводятся по видам выплат и удержаний, НДФЛ отражается отдельно. Указывается общая сумма к выдаче, величина долга компании или сотрудника.

- Сведения о расчетах – при выдаче заработка сотрудник ставит свою подпись. Если средства не получены до окончания установленного срока, проставляется пометка о депонировании.

На титуле бланка указывается общая величина заработка к выплате за отчетный период и сроки для выдачи средств. Достоверность данных подтверждают руководитель и главный бухгалтер организации. На общую сумму выданного заработка составляется РКО (расходный кассовый ордер), № и дата которого вносится в конце ведомости.

Бланк расчетно-платежной ведомости по зарплате Т-49 – скачать здесь.

Образец заполнения ведомости выдачи заработной платы Т-49 – скачать здесь.

Расчетная ведомость по заработной плате – образец

Сделать расчет заработка бухгалтер может как в расчетно-платежной ведомости, так и в расчетной. Унифицированная форма Т-51 позволяет вести учет фактически отработанного персоналом времени, включая начисление аванса за первую половину отчетного месяца.

Подробнее о том, как запланировать фонд оплаты труда здесь http://raszp.ru/zarplata/planirovanie-fonda-oplaty-truda.html#more-30868

Когда предприятие использует ф. Т-49, заполнять Т-51 не требуется. В противном случае можно составлять расчетную ведомость по всем работникам независимо от формы расчетов (безналичный или наличный). Для начислений берутся данные первичной документации работодателя по выработке (к примеру, табеля) и др. Сведения отражаются по каждому сотруднику отдельно. При этом указывается его табельный №, должность, ФИО, ставка (принятая в организации) или оклад, сколько времени отработано.

Суммы начислений вносятся по видам доходов. Отдельно приводятся удержания, включая НДФЛ. В заключительных строках отражаются суммы к выдаче с разбивкой по долгу организации перед работником или наоборот. Можно использовать типовой бланк или разработать собственный.

Бланк расчетной ведомости на выдачу заработной платы формы Т-51 – скачать здесь.

Образец заполнения расчетной ведомости по зарплате формы Т-51 – скачать здесь.

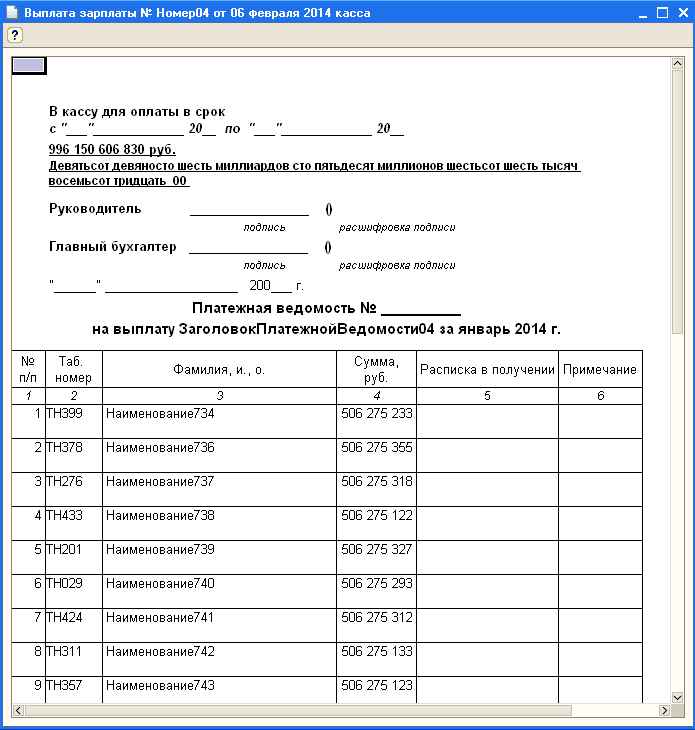

Платежная ведомость по заработной плате – образец

Ведомость ф. Т-53 применяется в целях выдачи заработка персоналу, но только тем лицам, кто получает средства наличными. Расчет начислений и удержаний в этом бланке не выполняется. Документ заполняется в одном экземпляре и передается в кассу предприятия для выплат.

На титуле бланка приводится общая сумма расчетов. Разрешение на выдачу средств дается руководителем и главным бухгалтером. Работники подтверждают факт получения зарплаты личной подписью. Если заработок не выдан в срок, выполняется отметка о депонировании.![]() На общую величину выплаченных средств составляется расходный кассовый ордер. При внесении данных работодатель может использовать типовую форму и собственную.

На общую величину выплаченных средств составляется расходный кассовый ордер. При внесении данных работодатель может использовать типовую форму и собственную.

Бланк платежной ведомости на выдачу заработной платы формы Т-53 – скачать здесь.

Образец платежной ведомости на выдачу заработной платы формы Т-53 – скачать здесь.

Расчетная ведомость по зарплате — образец

Виды платежных ведомостей по заработной плате: на расчет и на выплату

Бухгалтерские операции по заработной плате могут быть отражены в различных видах ведомостей. Каждая организация вправе на свое усмотрение выбрать документ, на основе которого будут осуществляться денежные взаимоотношения с работниками. Бланки утверждены постановлением Госкомстата РФ от 05.01.2004 № 1. Каждый из них имеет свои особенности оформления.

- Т-51 применятся для расчета заработка.

- Т-53 используется для выплаты средств сотрудникам.

- Т-49 унифицирована, в ней одновременно осуществляются начисление и выдача зарплаты.

Кроме того, в случае потребности предприятие может разработать бланки для денежных расчетов с сотрудниками самостоятельно, взяв за основу унифицированные формы и закрепив свои доработки в учетной политике.

Ниже рассмотрены основные нюансы заполнения унифицированных зарплатных документов.

Образец расчетной ведомости по зарплате Т-51 приведен ниже:

Скачать образец

Более полную информацию по теме вы можете найти в КонсультантПлюс.Пробный бесплатный доступ к системе на 2 дня.

Бланк по расчету зарплаты Т-51

Т-51 формируется по каждой выплате работникам (включая аванс) и применяется для расчета подлежащих выплате сумм. Основаниями для этого действия служат:

- График (табели) учета рабочего времени в организации.

- Условия трудового соглашения между работником и работодателем.

- Ставка и класс работ, выполняемых сотрудником.

- Прочие критерии, которые оказывают влияние на размер выплаты.

В бланке представлена разбивка строк по каждому сотруднику с вышеперечисленными параметрами. Кроме этого, в таблицу вносятся сведения о вычетах по работникам. В результате расчетов вычисляется сумма, подлежащая выплате.

Форма Т-51 представляет собой двухстраничный документ, который имеет титульный лист и табличную часть. Документ не нуждается в подписи руководящего лица и оформляется в одном экземпляре.

Платежная ведомость: бланк Т-53

Т-53 — это платежная ведомость на выплату заработной платы. На ее основе осуществляется выдача заработка сотрудникам предприятий. Документ очень удобно оформлять и использовать его для выплаты зарплаты, так как по нему можно произвести выдачу сразу большому количеству сотрудников. Данный факт позволяет существенно уменьшить общее количество документации. Отчет заполняется в одном экземпляре бухгалтером и подписывается руководителем и главбухом компании.

Первый лист содержит общую информацию об организации, период, дату заполнения и общий размер выплат цифрами и прописью. В табличной части документа перечисляются сотрудники и приводятся данные о них (должности, табельные номера и т. д.). Также здесь следует прописать точную сумму к выплате по каждому работнику.

Подпишитесь на рассылку

После того как бланк заполнен, он должен быть проверен кассиром. Только после этого кассир может производить выплату денег. Работники должны поставить свою подпись за полученные средства. При неполучении денег сотрудником (обычно в течение трех рабочих дней) кассир прописывает рядом с его фамилией: «депонировано».

Депонированные средства складываются, и их сумма отражается в конце документа. Затем кассир должен оформить расходный кассовый ордер по выплаченным суммам. Далее он ставит свою подпись и отдает ведомость по выплате зарплаты в бухгалтерию.

Унифицированная форма Т-49

Т-49 представляет собой объединенный расчетно-платежный документ, где представлены расчеты по заработной плате и данные по ее выплате.

Заполнение отчета имеет свою специфику: полная информация о каждом работнике заносится в одну строку (количество отработанных дней, ставка, премия, вычеты, итоговая сумма выплат). Здесь производится расчет остатка (долга) по каждому сотруднику и по всему документу в целом. Он выводится в следующих случаях:

- если в организации выплата заработной платы осуществляется дважды в месяц путем выдачи аванса и окончательного расчета;

- работодатель имеет задолженность перед работником с предыдущего месяца;

- возникли прочие условия для образования остатка.

В сводном расчетно-платежном документе Т-49 ставят свои подписи бухгалтер, директор и каждый сотрудник при получении заработной платы.

Прочие виды зарплатных форм

Кроме вышеперечисленных форм, бухгалтерия может использовать и другие стандартизованные типы документов для начисления и выплаты заработка работникам. Например:

Например:

- 0504401 — расчетно-платежная ведомость выдачи зарплаты, которая применяется бюджетными учреждениями. Она утверждена приказом Минфина от 30.05.2015 № 52н. В данном документе осуществляется расчет и начисление заработка физлицам, которые имеют отношение к бюджетным организациям и учебным заведениям. Форма обычно не используется в небюджетных компаниях и у ИП.

- 0504402 — документ, который также используется в бюджетной области. Но в данной форме выполняется только начисление зарплаты. Она используется в качестве основания для платежной формы и содержит информацию о количестве отработанных часов в соответствии с установленным на предприятии графиком.

Как учитываются и хранятся документы для начисления и выдачи заработной платы

Бухгалтерия имеет установленный порядок хранения и перемещения документации. Бланки расчетных ведомостей по заработной плате заполняются бухгалтером в следующем порядке:

- Если предприятие использует две формы (Т-51 и Т-53), то первоначально заполняется расчетный документ, где подробно прописываются все денежные средства, относящиеся к определенному работнику: оклад, премии, больничные и прочее.

После этого бухгалтер выводит итоговую сумму к выдаче. Документ в дальнейшем применяется только для отчетов.

После этого бухгалтер выводит итоговую сумму к выдаче. Документ в дальнейшем применяется только для отчетов. - После этого заполняется платежный документ, где указывается только сумма к выплате. Данный документ утверждается директором и потом направляется в кассу. После окончания периода выдачи зарплаты (5 дней) форма с подписями всех работников и кассира передается в бухгалтерию для хранения.

Расчетно-платежные ведомости относятся к первичной документации. Поэтому они должны храниться 5 лет, при условии отображения сведений в лицевых счетах сотрудников. Если лицевые счета не ведутся, срок хранения расчетно-платежных ведомостей составляет 75 лет. Все бланки последовательно подшиваются в папки.

***

В целях упрощения работы компаний утверждены единые формы расчетно-платежных ведомостей выдачи заработной платы: Т-53, Т-51, Т-49. Для бюджетных структур разработаны собственные бланки для начисления и выдачи заработка сотрудникам. Каждая из форм имеет свою специфику заполнения. Организация имеет право выбрать документ из перечисленных. Наиболее широкое применение нашла сводная форма Т-49, по которой производятся и расчет, и выплата заработка.

Организация имеет право выбрать документ из перечисленных. Наиболее широкое применение нашла сводная форма Т-49, по которой производятся и расчет, и выплата заработка.

Расчетная ведомость по зарплате 2020

Заработная плата является вознаграждением для работников за трудовую деятельность в той или иной организации. Для того чтобы узнать сумму и зарегистрировать данные выплаты, необходимо произвести процедуру расчета.

Общие сведения

Первым документом в указанной процедуре является табель рабочего времени, конечным же становится ведомость по зарплате.

Последняя бумага имеет структурированную форму, которая зарегистрирована на законодательном уровне. Она может быть составлена как на штат сотрудников всей компании, так и на лиц, работающих в одном отделении.

Законодательная база

Формы ведомостей по заработной плате утверждены на законодательном уровне.

К примеру, форма Т-51 была введена Постановлением Правительства РФ №1, датированным 5 января 2004 года.

Расчетная ведомость по зарплате

Помимо других функций, расчетная ведомость является базой, которая позволяет точно определить суммы удержания по доходному налогу для каждого из работников.

Помимо этого, в бумагу также вносятся и суммы, которые будут вычитаться из заработной платы в пользу внебюджетных фондов.

На выдачу

Расчетная ведомость предназначена для того, чтобы упростить расчет заработной платы каждого из работников организации, поэтому ее нельзя применять при выплатах.

Для того чтобы выдать деньги работнику, на основе ведомости бухгалтер должен выписать одну из бумаг: кассовый ордер на выплату или же платежную ведомость.

Назначение документа

Расчетной ведомостью по зарплате является документ бухгалтерского характера, в котором указываются данные о заработных платах сотрудников.

Фактически, данная бумага является последней в процедуре расчета. В нее вносятся данные о заработке каждого из работников компании перед выдачей денег.

Существует несколько видов документов, которые позволяют оформлять начисление зарплат сотрудникам компаний.

Ведомость может применяться как при выплатах на расчетный счет, так и при выдаче денег через кассу. Здесь все зависит от конкретного вида документа.

Форма

Как было указано выше, есть несколько документов для начисления заработной платы сотрудников.

Связано это с тем, что в 2020 году существует три формы ведомостей, закрепленных на законодательном уровне:

- Т-49 или расчетно-платежная. Ведомость в такой форме представляет собой документ, согласно которому начисляют, а также выплачивают зарплату. Данный документ является практически универсальным и значительно упрощает работу бухгалтера, поскольку сочетает в себе две последующие формы.

- Т-53 или платежная. В подобной ведомости отражаются суммы, которые необходимо выплатить сотрудникам или наемным работникам.

Отличительной особенностью является то, что данный документ не имеет графы, в которую заносятся рабочие часы.

Отличительной особенностью является то, что данный документ не имеет графы, в которую заносятся рабочие часы. - Т-51 или расчетная. Ее можно отнести к первичной бухгалтерской документации. Эта форма на данный момент является наиболее распространенной, поскольку используется при безналичном расчете с сотрудниками.

Бланк

Для упрощения работы можно пользоваться готовым бланком ведомости на выдачу зарплаты:

- Бланк Т-53.

- Бланк Т-49.

- Бланк Т-51.

Для того чтобы не допустить ошибок, можно воспользоваться образцом заполнения на примере наиболее популярной формы Т-51.

Образец заполнения

Для того чтобы не ошибиться в заполнении ведомости по форме Т-51, следует проводить данную процедуру по небольшому плану.

Документ состоит из двух листов, один из которых является титульным, а второй содержит таблицу, в которую вносятся данные о работниках и их заработке.

Начать заполнение следует с титульного листа:

- В верхней части нужно указать наименование компании, а также ввести код ОКПО.

Если же документ ведомость заполняется для конкретного филиала — то также необходимо указать название подразделения.

Если же документ ведомость заполняется для конкретного филиала — то также необходимо указать название подразделения. - После нужно указать номер документа с начала года, а также поставить дату заполнения.

- В поле с отчетным периодом необходимо указать месяц, за который будет производиться отплата.

Теперь можно перейти к заполнению информации о работниках.

Она должна быть занесена в таблицу, находящуюся на второй странице документа:

- В первой графе указывается порядковый номер.

- Во второй для каждого из сотрудников необходимо указать табельный номер, который был присвоен при устройстве на работу.

- В третьей колонке указывается ФИО сотрудника, а в четвертой ‒ должность.

- Далее указывается оклад и количество отработанных дней. Последняя графа разделяется на две колонки, отвечающие за выходы на смену в рабочие и выходные дни. Такое разделение необходимо для удобства расчета, так как выход в нерабочее время оплачивается выше.

- После заполнения нужно перейти в графу «начислено», где в первой колонке необходимо внести сумму, которая положена работнику исходя из его оклада и отработанных дней.

- Последующие три колонки заполняются при необходимости. Они включают в себя такие выплаты, как премии, оплата больничных и другие блага социального или материального характера.

- Как только первые четыре колонки графы «начислено» будут заполнены, можно складывать доходы, которые предназначаются тому или иному сотруднику. Получившиеся суммы нужно вписывать в последнюю колонку «всего», относящуюся к указанной главе.

- Теперь следует перейти к удержаниям. Данная графа разбита на три колонки. В первую вписываются налоговые вычеты (НДФЛ 13%), а во вторую ‒ прочие удержания. В третьей же необходимо указать общую сумму, которая должна быть вычтена из зарплаты того или иного работника.

- В конце необходимо указать конечную сумму выплат, для этого следует вычесть из конечной начисленной суммы число, указанное в последней колонке графы «удержано и вычтено».

Образец заполнения расчетной ведомости по зарплате форма Т-51 здесь.

Ответственные лица

Главным ответственным лицом, отвечающим за сохранность ведомости, является руководитель организации.

Информацию об этом можно найти в Письме МинТруда № 8389-ЮЛ от 27 ноября 2001 года.

Сроки выдачи

Сроки выдачи заработной платы по ведомости ограничены и составляют три дня, начиная с момента, когда был заполнен бланк.

Если же в указанный период деньги не будут переведены на счета сотрудников, то:

- Работник должен подать кассиру заявление о выдаче ему заработной платы.

- После этого он должен дождаться следующей получки.

Деньги можно получить и раньше, в случае если в организации предусмотрены дни депонированных выплат.

Действия при утере

В случае, если ведомость была утеряна, то наиболее удобным вариантом является ее восстановление. Д

ля этого достаточно повторно распечатать документ, а также проставить все ранее присутствующие подписи, в том числе и принадлежащие сотрудникам.

Если же возможность заполнить какие-то строки отсутствует — то их можно оставить пустыми или же в каждой указать «восстановить не удалось». Также на повторно распечатанном документе необходимо в обязательном порядке написать «Дубликат».

На видео о способах выплаты зарплаты

образец заполнения РКО при выплате заработной платы по ведомости, как оформить КО-2?

Заработная плата может выдаваться персоналу в наличном или безналичном виде. В первом случае формируется платежная или расчетно-платежная ведомость, к которой дополнительно составляется расходный кассовый ордер.

Строгих требований при оформлении РКО при выплате зарплаты нет. Однако особенности данной процедуры нужно знать, заполняя ордер при этом вовремя и правильно.

Нужно ли оформлять?

В ведомости содержится информация о том, кому и в каком размере зарплаты нужно выплатить. При получении денег каждый работник ставит напротив полученной суммы свою подпись.

При получении денег каждый работник ставит напротив полученной суммы свою подпись.

То есть ведомость отражает сведения о том, какие суммы нужно выплатить, какие уже выданы, какие депонированы.

Для того чтобы бухгалтер смог провести расход выданных наличных денег в бухгалтерском учете, одной ведомости не достаточно, необходим первичный документ – расходный кассовый ордер.

Именно РКО выступает основанием для совершения проводки по расходованию наличных из кассы – Дт 70 Кт 50.

Кроме того, ордер служит основанием для внесения в кассовую книгу регистрационной записи о произведенном расходе из кассы.

Особенности оформления

Ведомость на выдачу зарплаты может оформляться в отношении отдельного подразделения организации или по всем сотрудникам предприятия в целом.

При этом отражаются как суммы к выплате по каждому сотруднику в отдельности, так и общая сумма, подлежащая выдаче.

Расходный кассовый ордер нужно оформлять один на общую выданную сумму.

С целью выдачи заработной платы снимаются наличные денежные средства и приходуется в кассу предприятия на установленный срок, отведенный для расчетов с персоналом по оплате труда.

В течение этого срока организация обязана рассчитаться с работниками. Оставшиеся не выданные деньги должны быть возвращены на расчетный счет.

Расходный кассовый ордер следует заполнять либо в последний день этого срока, либо по факту выплаты зарплаты всем сотрудникам, указанным в ведомости.

Сумма в РКО должна точно соответствовать выданной и отраженной в платежной ведомости. Депонированная сумма отражается отдельной строкой и сдает в банк, в расходном ордере на выплату зарплаты она не должна учитываться.

Оформляет РКО бухгалтер после получения заполненной и подписанной платежной ведомости от кассира или иного лица, осуществляющего наличные расчеты с работниками.

Бухгалтер обязан проверить информацию в ведомости, наличие положенных подписей, после чего в этот же день заполнить расходный кассовый ордер. Номер и дата РКО проставляется на последней странице платежной или расчетно-платежной ведомости.

Номер и дата РКО проставляется на последней странице платежной или расчетно-платежной ведомости.

Только после этого заполненный ордер можно отразить в кассовой книге. До этого момента никакие записи относительно выдачи зарплаты в кассовой книге не отражаются.

Таким образом, при оформлении нужно соблюдать следующие важные правила:

- заполняет РКО бухгалтер;

- в отношении ведомости составляет один РКО;

- в ордере отражается общая фактически выданная сумма;

- заполнять РКО нужно по факту выплаты всей зарплаты либо в последний день, отведенный на расчеты с персоналом;

- на основании РКО вносится запись в кассовую книгу.

Если платежные ведомости составляют по подразделениям, то допускается оформить один расходный кассовый ордер на общую выданную сумму по всем ведомостям.

Как правильно заполнить форму КО-2?

Расходный кассовый ордер заполняют по типовой унифицированной форме КО-2.

При его оформлении в случае выдаче заработной платы особенности заполнения следующие:

- Номер документа – порядковый в соответствии с нумерацией.

- Дата – день, когда заполненная платежная ведомость поступила в бухгалтерию, то есть дата ее закрытия.

- Дебет счета – 70, при ведении аналитики по счету указывается дополнительно код аналитического учета.

- Кредит счета – 50 – счет для учета наличных денежных средств.

- Выдать – допускается указать общее понятие «работникам», так как в данном случае РКО не выступает подтверждение факта выдачи наличных денег определенному лицу, а служит только основанием для заполнения кассовой книги и отражения бухгалтерской записи.

- Основание – поясняется, что выдана заработная плата за определенный расчетный период;

- Сумма – прописью вписывается выданное количество денег;

- Приложение – реквизиты платежной или расчетно-платежной ведомости, если их несколько по подразделениям – перечисляются все;

- По – указываются реквизиты платежной ведомости, по которой выданы деньги.

Часто в строке «выдать» заполняют ФИО кассира, а в «по» — его паспортные данные.

Однако это не совсем правильно.

В указанную дату кассиру фактически не выдается прописанная в расходном кассовом ордере наличная сумма, она у него находилась ранее и уже выдана работникам.

Поэтому логичнее в данном поле указать «работникам», это не будет являться ошибкой в случае выплаты заработной платы персоналу.

Также не нужно вписывать в данные строки главного бухгалтера или директора, так как такая формулировка также не будет соответствовать действительности.

Ведь эти лица не получали из кассу обозначенную сумму денег для выдачи зарплаты, так как по закону деньги должен выдавать работникам кассир из кассы.

Если главбух или директор выступает в роли кассира и выдает заработную плату, то также их ФИО не нужно проставлять в строках «выдать» и «по» по причине, обозначенной выше.

Скачать образец заполнения РКО при выплате заработной платы по ведомости

Скачать пример заполнения расходного кассовой ордера – excel.

Выводы

Если заработная плата выдается персоналу наличными деньгами, то по факту выдачи обязательно составляется расходный кассовый ордер.

РКО выступает основанием для заполнения кассовой книги и отражения расходной операции в бухгалтерском учете.

Заполняет ордер бухгалтер после закрытия ведомости.

примеров шаблонов Paystub | ThePayStubs.com

Базовая заглушка

Базовый корешок просто, минимален и превосходен — подходит для вашего каждая потребность. Базовый пример квитанции о заработной плате содержит всю необходимую информацию о период оплаты, отработанное время и чистая прибыль, а также удержания.

Заготовка таблицы

Выбор создания шаблона корешка не должен быть дорогостоящим или пробивать

твой карман. Вы можете использовать простую программу для работы с электронными таблицами и создать собственное доказательство

шаблон квитанции о доходах.В него вы можете включить определенные элементы дизайна, чтобы взять

занимает меньше места, чем обычный образец корешка. Это хорошо работает, если вы

распечатайте квитанцию о заработной плате.

Это хорошо работает, если вы

распечатайте квитанцию о заработной плате.

Корешок документа

Вставив простую таблицу в текстовый редактор, вы можете создать свой корешок с указанием отработанных часов и выплаченных сумм. Обязательно укажите предметы первой необходимости, название компании и контактная информация вверху. Не забывай номер счета и необходимая информация о сотруднике.

Ключ о ненормированном рабочем дне

Этот тип шаблона квитанции о зарплате — хороший вариант для тех из нас, кто вручную отслеживает их время работало, а не учитывалось.Используя этот образец квитанции о заработной плате, вы можете показать сводка отработанных часов. Вы можете указать даты платежных периодов, чистую оплату и важные личная и контактная информация.

Квитанция подрядчика

Как работодатель, вам, возможно, придется платить различным подрядчикам за подработку. Используя эту оплату

шаблон-заглушка, вы можете включить счет-фактуру и сведения о клиенте, а также вставить таблицу

отображение выполненных услуг и отработанных часов.

Электронный корешок

Использование шаблона электронной квитанции о заработной плате позволяет легко и просто создавать чеки заработной платы. эффективно.Переход на цифровые технологии снимает головную боль, связанную с разработкой квитанции о заработной плате, поскольку есть шаблоны предоставлены для вас. Все, что вам нужно сделать, это заполнить необходимые поля и проверить информацию. У вас также есть возможность отправить по электронной почте или распечатать свой шаблон квитанции о заработной плате сотрудника.

Все еще не уверены? Просмотрите наш веб-сайт и широко выбор вариантов квитанции о заработной плате, которые мы предложить узнать больше о различных типы шаблонов зарплатных чеков и выберите тот прямо для вас. Будь то красочный или профессиональный минималистичный.Просто убедитесь, что вы соблюдать законы вашего штата в первую очередь

Каковы некоторые примеры общих дополнительных льгот?

Что такое дополнительные льготы?

Когда вам предлагают новую работу, нужно учитывать множество вещей. Зарплата обычно первое, что приходит в голову. Фактически, это, вероятно, возглавляет список приоритетов для многих людей. Но это может быть только одна часть вашего компенсационного пакета, а это значит, что вам нужно принять во внимание все другие льготы, которые предлагает ваш работодатель, которые могут подсластить банк.

Зарплата обычно первое, что приходит в голову. Фактически, это, вероятно, возглавляет список приоритетов для многих людей. Но это может быть только одна часть вашего компенсационного пакета, а это значит, что вам нужно принять во внимание все другие льготы, которые предлагает ваш работодатель, которые могут подсластить банк.

Ключевые выводы

- Дополнительные льготы — это льготы, которые работодатели предоставляют своим сотрудникам сверх финансовой компенсации.

- Широкий спектр дополнительных льгот и льгот для сотрудников существует от одного работодателя к другому.

- Наиболее распространенные пособия включают страхование жизни, инвалидности и здоровья, компенсацию стоимости обучения и помощь в обучении, а также пенсионные пособия.

- Другие льготы включают фитнес-центры (или скидки в фитнес-центрах), питание сотрудников, планы кафетерия, помощь иждивенцам и взносы в пенсионные планы.

- Заработная плата не должна быть единственным соображением, когда вы ищете работу, поскольку дополнительные льготы могут сэкономить вам много денег в долгосрочной перспективе.

Большинство работодателей в частном и государственном секторах предлагают различные льготы в дополнение к своей заработной плате. Эти льготы на рабочем месте, обычно называемые дополнительными льготами, рассматриваются работодателем как компенсация, но, как правило, не включаются в налогооблагаемый доход работника. Продолжайте читать, чтобы узнать больше об этих льготах, а также о некоторых из наиболее распространенных дополнительных льгот, которые предлагают работодатели.

Понимание дополнительных преимуществ

Большинство работодателей предлагают своим сотрудникам конкурентоспособную заработную плату. Но чтобы нанять и удержать лучших талантов, они обычно включают в свои контракты другие льготы. Хотя эти льготы не увеличат остаток на вашем банковском счете, они могут сделать ваш компенсационный пакет намного более привлекательным.

Идея предоставления дополнительных льгот восходит к концу 1800-х годов. Одним из первых был план пенсионного обеспечения сотрудников, разработанный и предложенный железнодорожной компанией American Express в 1875 году. Компания выплачивала процент от заработной платы тем, кто проработал от 10 до 20 лет и был старше 60 лет.

Компания выплачивала процент от заработной платы тем, кто проработал от 10 до 20 лет и был старше 60 лет.

Шло время, компании изучали другие способы привлечения новых сотрудников в послевоенную эпоху. Работодатели предлагали своим работникам другие льготы помимо их заработной платы в то время, когда заработная плата оставалась низкой — в основном из-за инфляции. Раньше эти безналичные льготы составляли около 5% от заработной платы сотрудника, но со временем эта цифра росла. Согласно обзору Бюро статистики труда (BLS), около 30% компенсации человека в частном секторе приходилось на пособия.

Большинство работодателей предлагают сотрудникам некоторые варианты дополнительных льгот, чтобы сделать общую рабочую среду приятной для нынешних сотрудников и более привлекательной для потенциальных сотрудников. Комбинация любой необлагаемой налогом компенсации может быть ценным бонусом для сотрудников и инструментом планирования удержания для работодателей. К наиболее распространенным преимуществам, которые предлагаются сегодня, относятся:

- Пакеты страхования жизни, инвалидности и здоровья

- Возмещение стоимости обучения или помощь в обучении

- посещение фитнес-центра или скидки

- Питание сотрудников и планы столовой

- Помощь по уходу за иждивенцами

- Взносы в пенсионный план

Страховая защита

Наиболее распространенные дополнительные льготы, предлагаемые сотрудникам, включают комбинации страхового покрытия. Как правило, работодатели предлагают до 50 000 долларов в виде группового страхования жизни, краткосрочного и долгосрочного страхования нетрудоспособности, а также вариантов медицинского страхования. Работодатели обычно разделяют стоимость страховых премий с сотрудниками, чтобы компенсировать общую стоимость работника.

Как правило, работодатели предлагают до 50 000 долларов в виде группового страхования жизни, краткосрочного и долгосрочного страхования нетрудоспособности, а также вариантов медицинского страхования. Работодатели обычно разделяют стоимость страховых премий с сотрудниками, чтобы компенсировать общую стоимость работника.

Медицинское страхование

Большинство работодателей предоставляют своим сотрудникам медицинское страхование в той или иной форме. В то время как некоторые платят часть ежемесячных страховых взносов, другие могут обеспечивать полное покрытие, делая его бесплатным для своих сотрудников.Медицинское страхование, спонсируемое работодателем, является одним из наиболее распространенных способов получения страхового покрытия. Это пособие имеет определенную материальную ценность, стоимость которой ежегодно сообщается сотрудникам W-2. Хотя регистрация не является обязательной, обычно это лучший способ для сотрудников покрыть медицинские расходы.

Стоматологическая страховка

Оплата стоматологической работы — даже если это обычная чистка — может быть очень дорогостоящей. Участие в групповом плане стоматологического страхования по работе может иметь большое влияние на чистую прибыль сотрудника.Эти планы обычно покрывают определенную сумму работы в долларах, которая делится на три различные категории, включая профилактические, базовые и основные стоматологические работы.

Участие в групповом плане стоматологического страхования по работе может иметь большое влияние на чистую прибыль сотрудника.Эти планы обычно покрывают определенную сумму работы в долларах, которая делится на три различные категории, включая профилактические, базовые и основные стоматологические работы.

Медицинские и стоматологические льготы вычитаются до вычета налогов. Это означает, что они вычитаются из валового дохода сотрудника, что уменьшает сумму налога, снимаемую с вашей зарплаты.

Групповое срочное страхование жизни

Страхование жизни может быть дорогостоящим. Если вы хотите получить страховой полис, когда вы станете старше, вам придется платить больше страховых взносов.Выбор групповой политики жизненного цикла через работу устраняет эти затраты. Это потому, что риск для страховой компании распределяется между множеством разных людей. Большинство работодателей действительно предлагают этот вид страхования бесплатно. Хотя пожизненный срок распространяется только на вас до определенного возраста, вы можете продлить срок действия страхового покрытия и получить больше для своих бенефициаров за несколько дополнительных долларов в месяц. Так же, как страхование здоровья и стоматологии, это до налогообложения.

Так же, как страхование здоровья и стоматологии, это до налогообложения.

Взносы в пенсионный план

Одно из самых важных дополнительных пособий, которое может предложить работодатель, — это взносы в пенсионный план работника.Некоторые компании предлагают спички по отсрочке выплаты зарплаты сотруднику 401 (k), в то время как другие делают квалифицированные взносы в пенсионные планы, не требуя, чтобы сотрудники сами вносили взносы. Эти планы могут быть мощным инструментом для долгосрочной экономии и обеспечения компенсации сотрудникам сверх их зарплаты.

Планы с установленными выплатами

Эти планы широко известны как пенсионные планы. По этим планам сотрудникам выплачивается определенная сумма вознаграждения после выхода на пенсию в зависимости от стажа работы и годовой заработной платы.Планы администрируют инвестиционные менеджеры, нанятые работодателем. В отличие от индивидуальных планов, именно работодатель принимает на себя риск, связанный с групповым планом с установленными выплатами или пенсионным планом.

Планы с установленными взносами

Сотрудники могут вносить определенную сумму своей заработной платы до вычета налогов по этому типу плана. Поскольку это необязательно, сотрудники несут ответственность за администрирование и мониторинг плана, что означает, что они должны оценивать риски, связанные с их инвестиционными решениями.Некоторые работодатели также могут вносить взносы сотрудников в план. Как и в случае с другим планом, вычеты производятся до вычета налогов. Но выплата основана на том, сколько было внесено в течение срока службы, в дополнение к любым прибылям или убыткам.

Вестинг

Сотрудники должны разрешить внесение определенных взносов, прежде чем они смогут отказаться от пенсионных планов, спонсируемых работодателем. Вестинг дает сотрудникам полный доступ к определенным активам через определенный период времени. Этот период перехода обычно применяется к взносам работодателя.Компании делают это, чтобы не дать своим работникам уйти в поисках возможностей в другом месте.

Например, компания может потребовать отчислений в план с установленными взносами в течение пяти лет, прежде чем сотрудник сможет получить к ним доступ. Если вы решите уйти до этого срока, вы теряете право на любые неинвестированные взносы.

Вы можете обсудить с работодателем определенные дополнительные льготы, даже если они не предлагаются. Всегда полезно спросить, особенно если это помогает компании.

Зависимая помощь

Помощь по уходу за детьми — еще одно преимущество, предлагаемое некоторыми работодателями, поскольку работа с детьми полный рабочий день может вызвать конфликты в расписании и непомерно высокие расходы на уход за детьми. Некоторые более крупные работодатели предлагают иждивенцам уход на месте со скидкой или бесплатно. Небольшие компании могут предоставлять сотрудникам ежемесячную премию для конкретной цели оплаты ухода за иждивенцами.

Другие компании могут предлагать сотрудникам иждивенческие льготы, позволяя им вносить вклад в план до уплаты налогов. Налоговая служба (IRS) позволяет отдельным лицам или супружеским парам, которые подают налоговые декларации отдельно, вносить до 2500 долларов в год, в то время как супружеские пары, подающие совместно, могут вносить не более 5000 долларов в год. Вы можете использовать это преимущество для оплаты определенные расходы на иждивенцев, включая уход за детьми, а также на пожилых родственников, которые не могут позаботиться о себе сами.

Налоговая служба (IRS) позволяет отдельным лицам или супружеским парам, которые подают налоговые декларации отдельно, вносить до 2500 долларов в год, в то время как супружеские пары, подающие совместно, могут вносить не более 5000 долларов в год. Вы можете использовать это преимущество для оплаты определенные расходы на иждивенцев, включая уход за детьми, а также на пожилых родственников, которые не могут позаботиться о себе сами.

Бонусная компенсация

Наряду с нефинансовыми льготами и вашей зарплатой вы можете иметь право на бонусную компенсацию.Это финансовая награда, превосходящая все остальное, что предоставляет ваш работодатель. Большинство компаний выплачивают бонусы в конце года, а некоторые могут даже предоставить новым сотрудникам подписной бонус при их первом приеме на работу.

Бонусы обычно выплачиваются, если вы выполняете определенные задачи. Например, если вы работаете в отделе продаж и ваша команда выполняет вашу ежемесячную квоту, ваша компания может выплатить каждому члену бонус. Если вы достигнете своей индивидуальной цели, вам может быть выплачен еще больший бонус в конце срока.Однако имейте в виду, что бонусы считаются налогооблагаемым доходом, поэтому подоходный налог вычитается, и вы должны указать сумму в своей годовой налоговой декларации.

Если вы достигнете своей индивидуальной цели, вам может быть выплачен еще больший бонус в конце срока.Однако имейте в виду, что бонусы считаются налогооблагаемым доходом, поэтому подоходный налог вычитается, и вы должны указать сумму в своей годовой налоговой декларации.

Прочие дополнительные преимущества

Помощь в образовании

Еще одним распространенным дополнительным пособием является помощь в получении образования или возмещение стоимости обучения в колледже или по окончании программы повышения квалификации. Работодатели, предлагающие помощь в обучении, могут позволить сотрудникам работать по гибкому графику, чтобы они могли сбалансировать свое образование и рабочие обязанности.Сотрудникам также может быть предоставлена компенсация за обучение в отношении всех или части расходов.

Фитнес-помощь / доступ

Для более крупных работодателей с достаточным пространством доступ в фитнес-центр на территории является обычным дополнительным преимуществом для сотрудников. Менее крупные работодатели также могут ежегодно предлагать абонемент в тренажерный зал со скидкой или возмещение расходов на фитнес-оборудование до определенного предела.

Менее крупные работодатели также могут ежегодно предлагать абонемент в тренажерный зал со скидкой или возмещение расходов на фитнес-оборудование до определенного предела.

Планы питания и кафетерия

Питание или льготные планы в кафетерии также могут предлагаться сотрудникам в качестве дополнительных льгот.Работодатели признают, что стоимость обеда или ужина, когда сотрудники работают допоздна, могут быстро возрасти, и поэтому некоторые работодатели предоставляют питание бесплатно для сотрудников.

Оплачиваемый отпуск

Время простоя вне работы имеет решающее значение для каждого сотрудника. Вот почему работодатели почти всегда включают оплачиваемый отпуск в трудовые договоры. Это позволяет работникам получать столь необходимое время вне работы, будь то отпуск или просто отдых дома, и при этом получать зарплату.Чем больше времени вы потратите на работу на своего работодателя, тем больше вы получите заработной платы.

Ваш работодатель также может предоставить вам оплачиваемый отпуск для других обстоятельств, таких как чрезвычайные семейные обстоятельства, похороны, уход за ребенком, декретный отпуск и отпуск для отца.

Советник Insight

Джаред Хул, CFP®

Lakeside Financial Planning, Burlington, MA

Некоторые дополнительные льготы выражаются в снижении цен на товары и услуги. Часто работники могут получить скидки на продукты, которые производит их компания или одна из ее дочерних компаний.Некоторые работодатели предоставляют своим сотрудникам сотовые телефоны, а поставщики сотовых телефонов предлагают корпоративным скидкам на свои планы некоторым крупным компаниям. Музеи и культурные учреждения могут предлагать бесплатный вход сотрудникам, фирмы которых также являются крупными спонсорами или спонсорами мероприятий.

Что касается образа жизни, некоторые фирмы возмещают сотрудникам расходы на дорогу или переезд. Они могут предоставлять услуги по уходу за детьми или помощь в уходе за иждивенцами. В финансовом отношении опционы на акции для сотрудников являются ключевым дополнительным преимуществом.Фирмы предоставляют рабочим акции корпоративных акций напрямую или возможность покупать их по сниженной цене.

Часто задаваемые вопросы о дополнительных льготах

Вычитаются ли дополнительные льготы из заработной платы?

Дополнительные льготы могут или не могут быть вычтены из заработной платы сотрудника — все зависит от типа льготы. Например, такие льготы, как медицинское страхование, взносы в пенсионный план или уход за иждивенцем, вычитаются из вашей валовой заработной платы. Другие льготы могут быть предложены сотрудникам бесплатно, например, доступ в тренажерный зал в офисе или скидки на такие вещи, как страхование автомобилей и домовладельцев или аренда автомобилей.

Каким образом облагается дополнительным налогом дополнительное пособие?

Дополнительные льготы, которые считаются налогооблагаемым доходом, например бонусы, облагаются налогом как обычный доход. Налоги вычитаются из вашей зарплаты, и доход должен указываться в вашей годовой налоговой декларации. Но другие дополнительные льготы могут считаться необлагаемыми налогом, поскольку они удерживаются до налогообложения. Некоторые взносы в пенсионный план не облагаются налогом до тех пор, пока вы не решите их снять. Возможно, вам придется заплатить компенсацию, например, за обучение и членство в спортзалах за пределами отеля.Всегда полезно проконсультироваться с вашим отделом кадров или IRS.

Некоторые взносы в пенсионный план не облагаются налогом до тех пор, пока вы не решите их снять. Возможно, вам придется заплатить компенсацию, например, за обучение и членство в спортзалах за пределами отеля.Всегда полезно проконсультироваться с вашим отделом кадров или IRS.

Что означает «граница» в моей зарплате?

Если вы видите это в своей зарплате, это обычно указывает, сколько ваш работодатель заплатил в долларовом эквиваленте за дополнительные льготы. Большинство работодателей укажут, за какие льготы они заплатили и в каком размере.

Что такое дополнительное пособие?

Дополнительное пособие — это то, что ваш работодатель предлагает вам, сверх вашей годовой или другой заработной платы.Это льготы, которые работодатели предлагают для привлечения и удержания лучших талантов. Сюда входят такие вещи, как медицинское и стоматологическое страхование, пенсионные пособия, бонусы и оплачиваемый отпуск.

Являются ли налоги на заработную плату дополнительным пособием?

Налоги на заработную плату не считаются дополнительным пособием. Это вычеты, которые работодатели удерживают из вашей зарплаты, чтобы уплатить правительству налоги на прибыль, социальное обеспечение и Medicare. Эти налоги зависят от того, сколько вы зарабатываете, включая любую заработную плату, оклады и чаевые.

Итог

Принятие на работу на новую работу может быть очень увлекательным занятием. Но помните, чтобы не удивляться тому, сколько вам заплатят. Хотя получаемая вами заработная плата является очень важным фактором, вы также должны помнить о любых других льготах, которые предлагает вам работодатель. Хотя вы можете не получать высокую зарплату — что может поставить вас в более высокую налоговую категорию — дополнительные льготы, такие как здравоохранение, бонусы, время отпуска и отличный пенсионный план, могут фактически уравновесить это.

Расчет заработной платы и примеры — Руководство по бухгалтерскому учету

Счет обязательств по заработной плате.

1. Введение в расчет заработной платы

Для многих предприятий, особенно обслуживающих, затраты составляют большую часть операционных расходов. Многие затраты на рабочую силу являются результат различных сложных государственных постановлений, и, таким образом, фонд заработной платы система бухгалтерского учета может быть довольно сложной.

Рассмотрим простой пример расчета заработной платы. бухгалтерский учет. Прежде всего, важно различать сотрудников и подрядчиков, поскольку расчет заработной платы применяется только к работникам организация. Независимые подрядчики не считаются сотрудниками, и следовательно, они не учитываются в системе начисления заработной платы. Вообще говоря, независимые контракты предоставляют услуги за вознаграждение и не находятся под надзором или контроль над компанией.Примеры независимых подрядчиков могут включать: строительные рабочие, CPAs (сертифицированные бухгалтеры), юристы, реклама агентов и т. д. Во-вторых, в нашем примере мы покажем руководство расчет расходов на заработную плату, в то время как большинство предприятий используют компьютер для обрабатывать платежную ведомость. Наконец, мы рассмотрим только общую ведомость заработной платы работодателя. Обязательства: а) обязательства по оплате труда работников; б) обязательства по удержания из заработной платы сотрудников; и c) обязательства по налогам на заработную плату работодателя.

2. Обязательства по выплате вознаграждения работникам

Обязательства по компенсации работникам относятся к заработной плате и зарплаты.

Заработная плата — это оплата услуг сотрудников по почасовой ставке или проектной основе, тогда как зарплат — это выплаты за услуги сотрудников на месячная или годовая ставка.

Наемные сотрудники часто бывают профессиональными, административными, исполнительные, управленческие, контролирующие, компьютерные или сторонние сотрудники по продажам.Иногда наемные работники называются «освобожденными работниками» как федеральная ярмарка. Закон о трудовых стандартах (FLSA), также называемый Законом о заработной плате и рабочем времени, не регулировать их компенсацию, включая оплату сверхурочных (т. е. обычно оплачиваемых сотрудники не имеют права на оплату сверхурочной работы, за некоторыми исключениями). Подробно информацию о FLSA можно найти в Департаменте США Сайт труда. Важно отметить, что некоторые состояния могут отличаться от федеральные требования к минимальной заработной плате.

Например, допустим, Компания друзей, Компания из Индианаполиса производит промышленную арматуру. Он занимается между штатами и имеет годовой объем продаж в размере 10 000 000 долларов США. В компании работает 1 000 человек: 900 человек, работающих по найму, и 100 сотрудников, работающих по заработной плате. В В 2009 году компания выплатила минимальную заработную плату в размере 7,25 долларов США (в соответствии с FLSA и государственные нормативные акты). Для работы более 40 часов в неделю (т.е. более 8 часов в любой будний день), компания заплатила половину обычной ставки.Компания также за работу в выходные (суббота, воскресенье) и каникулы. Предположим, что Джон Смит, механик сборочного конвейера, работал следующие часы в течение недели с 23 января 2009 г .: 1) 40 часов основного времени; 2) 8 сверхурочных часов; и 3) 8 часов выходных и праздничных дней. Заработная плата Смита будет рассчитывается следующим образом:

Основное время | 40 часов x 7,25 долл. США | 290 долл. США |

Сверхурочные, будни | 8 часов x 7 долларов США.25 х 1,5 | $ 87 |

Сверхурочные, выходные | 8 часов x 7,25 долл. США x 2 | $ 116 |

Итого | $ 493 |

Сумма, выплачиваемая работникам, однако, меньше брутто заработка, потому что работодатели обязаны по закону удерживать определенные суммы налоги, которые работодатели напрямую направляют в соответствующие государственные органы.В Обязательства по удержаниям из заработной платы сотрудников обсуждаются ниже.

Еще не участник?

Узнайте, почему люди присоединяются к нашему

онлайн-курс бухгалтерского учета:

Как написать письмо об ошибке при расчете заработной платы (с примерами)

Даже при наличии надежного процесса расчета заработной платы ошибки все равно случаются.Непонимание между HR и системами начисления заработной платы, ошибки в учете или один-единственный пропущенный срок могут привести к переплате, недоплате или неправильным вычетам из заработной платы.

Хотя лучшим решением является полное избежание ошибок при начислении заработной платы, у вас все же должен быть план действий, которые вы будете делать, если ошибки иногда возникают. Соответствующее общение и последующие действия с сотрудниками не только демонстрируют вашу приверженность внесению необходимых исправлений, но также могут дать сотрудникам душевное спокойствие, зная, что им не придется разбираться с ошибкой в одиночку.

Следуйте этим советам, чтобы сообщить сотрудникам об ошибках обработки платежной ведомости.

Как написать письмо об ошибке при расчете заработной платы

Одним из наиболее важных показателей для измерения эффективности процесса расчета заработной платы является точность. Согласно сравнительному опросу Deloitte Payroll от 2020 года, респонденты назвали уровень ошибок при начислении заработной платы ключевым показателем эффективности номер один для операций по начислению заработной платы.

Чтобы написать письмо об ошибке обработки платежной ведомости, выполните следующие действия:

- Определите ошибку

- Объясните, что привело к ошибке и что вы делаете для ее исправления.

- В завершение направьте официальное письмо, в котором документируется ваше общение и процесс обработки ошибки.

Шаг 1. Определите ошибку.

Пролить свет на ошибки в начислении заработной платы, сообщив сотрудникам, что произошло. Например, возможно, им недоплачивали за сверхурочную работу или у них была вычтена неправильная сумма пособий.

Устное объяснение сотрудникам того, что пошло не так, способствует лучшему пониманию. Также хорошо продемонстрировать сочувствие, особенно если ошибка привела к снижению их обычной заработной платы. Хотя вы захотите сообщить об этом в письменном виде позже, неплохо было бы объяснить ошибки в начислении заработной платы по телефону или по видеосвязи, чтобы вы могли поговорить о том, что произошло, извиниться и дать сотрудникам возможность задать вопросы.

Шаг 2. Объясните, что привело к ошибке и что вы делаете для ее исправления.

Столкнувшись с ошибкой в оплате, сотрудник, естественно, захочет узнать, как это произошло и что можно сделать, чтобы эта ошибка больше не повторилась. Не вдаваясь в технические подробности и не углубляясь в свои внутренние процессы расчета заработной платы, дайте четкое объяснение того, что привело к ошибке. Например, возможно, неправильная коммуникация привела к неправильной записи их выборов пособий, или, возможно, удержание в их W-4 было неверно истолковано.

Вы также должны объяснить внесенные вами улучшения в процесс расчета заработной платы. Если вы перешли на интегрированную систему расчета заработной платы или создали новый календарь и контрольный список для управления будущими расчетами заработной платы, укажите это изменение и то, как оно поможет вам избежать ошибок в будущем. Объяснение внесенных вами улучшений процессов и систем также демонстрирует вашу приверженность улучшению общего опыта их сотрудников.

Шаг 3: Отправьте письмо об ошибке обработки платежной ведомости.

Чтобы убедить сотрудника в действиях, предпринятых для исправления ошибки расчета заработной платы, вы должны письменно подтвердить вопросы, которые вы обсуждали с сотрудником.В письме об ошибке обработки платежной ведомости должны быть повторно изложены ваши извинения, описана ошибка и ее причина, а также даны разъяснения по исправлению.

Примеры писем об ошибках при расчете заработной платы

Вот два примера, которые вы можете использовать в качестве шаблона в следующий раз, когда вам нужно будет исправить ошибку обработки платежной ведомости:

Пример # 1

Уважаемый Джозеф,

Пожалуйста, примите мои извинения за недавнюю ошибку в вашей зарплате от 15 января 2021 года, когда из вашей премии за 2021 год была вычтена неверная сумма.Как мы обсуждали ранее, ваши новые выборы по пособиям на 2021 год были внесены в расчетную ведомость после двухнедельного крайнего срока выплаты заработной платы. В результате ваш новый вычет в размере 325 долларов не был отражен в вашей зарплате.

Ваша зарплата 31 января 2021 года будет отражать правильный вычет в размере 325 долларов плюс дополнительный вычет в размере 45 долларов из зарплаты 15 января. Мы скорректировали наш календарь заработной платы на следующий год, чтобы избежать подобных ошибок в будущем.

Свяжитесь со мной, если возникнут дополнительные вопросы.

Пример # 2

Уважаемая Салли,

В продолжение нашего недавнего разговора я приношу извинения за ошибку в вашей последней зарплате от 31 июля 2021 года, когда вы не получили зарплату, отражающую ваше возвращение на работу из неоплачиваемого отпуска. Вы вернулись на работу 27 июля, но ваша зарплата отражает дату возврата к работе 30 июля.

Между нашей системой расчета заработной платы и системой, которую мы используем для управления отпусками сотрудников, был разрыв, что привело к задержке выплаты зарплаты за 27 июля. , 28 и 29.В вашей зарплате от 15 августа 2021 года будет отражена оплата за эти три дня в дополнение к вашей обычной двухнедельной оплате.

Рад сообщить вам, что мы интегрировали наши системы расчета заработной платы и управления отпусками, чтобы избежать подобных ошибок в будущем.

Пожалуйста, дайте мне знать, если я могу еще чем-нибудь помочь вам.

Меньше ошибок с интегрированным управлением заработной платой

Ни один процесс не идеален, и иногда возникают ошибки. Однако, внедрив интегрированную систему расчета заработной платы, вы можете сделать еще больше, чтобы свести к минимуму ошибки расчета заработной платы.Вместо того, чтобы исправлять ошибки, возникающие из-за использования нескольких отключенных систем расчета заработной платы и управления персоналом, вы можете объединить все свои действия по управлению персоналом на одной интегрированной платформе.

Интегрированная система обеспечивает согласованность ваших операций по начислению заработной платы с отслеживанием рабочего времени, составлением расписания, управлением отпусками и выборами льгот сотрудникам, поэтому вы можете автоматизировать ручные процессы и иметь единый источник достоверных данных для всех данных о вашей рабочей силе. Чтобы узнать больше, прочтите нашу электронную книгу The Guide to Saving Time on Payroll.

Что такое заработная плата? Определение и примеры

Термин « заработная плата » может относиться к работникам компании, а также к информации о них. Это также может относиться к сумме денег, которую работодатель платит своим работникам. Мы часто используем этот термин, когда говорим о процессе расчета заработной платы и налогов. Например, бухгалтер может сказать своему мужу следующее: «Я буду дома поздно вечером. Я занимаюсь расчетом заработной платы ».

Мы также используем термин для обозначения отдела в компании, занимающейся оплатой труда и налогами.

Любой бизнес, в котором работают люди, имеет фонд заработной платы. На самом деле, если там никто не работает, избежать этого невозможно.

Согласно hrpayrollsystems.net , термин означает:

«Список сотрудников, получающих компенсацию от компании. Однако большинство компаний обычно используют этот термин для обозначения денег, которые выплачиваются сотрудникам, или записей, в которых подробно описывается, сколько заработал каждый сотрудник ».

Мировой термин «платежная ведомость» имеет несколько разных значений. Заработная плата — бухгалтерский учетС точки зрения бухгалтерского учета платежные ведомости очень важны. Заработная плата рабочих и налоги, которые должны платить компании, например, существенно влияют на чистую прибыль . Это также важно, потому что заработная плата и налоги сотрудников регулируются правилами и положениями.

Чистая прибыль — прибыль после оплаты стоимости товаров, их доставки, расходов, налогов, а также амортизации. Это означает то же самое, что и « чистая прибыль ».’

В некоторых странах, например в США, существуют федеральные, государственные и местные нормативные акты, касающиеся платежных ведомостей компаний.

Человеческие ресурсыС точки зрения отдела кадров, фонд заработной платы также имеет решающее значение, потому что работники чувствительны к ошибкам и нарушениям. Буквы HR расшифровываются как Human Resources.

Особенно те, которые касаются их заработной платы, права на отпуск, отпуска по беременности и родам, а также налоговых отчислений и отчислений на социальное страхование.

Налоги на заработную платуМестные и национальные правительства во всем мире обычно требуют, чтобы работодатели вычитали налоги у источника выплаты. Это означает удержание подоходного налога из заработной платы рабочих.

Соединенное КоролевствоУ стран есть разные условия для этого. Британцы называют его PAYE . PAYE означает P ay A s Y ou E arn. Сотрудник системы PAYE никогда не видит свою зарплату брутто, только зарплату нетто.

СШАЧто касается правил и норм США, Википедия пишет: