Образец заполнения 2 ндфл: бланк и образец заполнения 2021, скачать и заполнить онлайн

Форма 2-НДФЛ 2021, бланк справки 2 НДФЛ, справка о доходах физического лица, заполнение

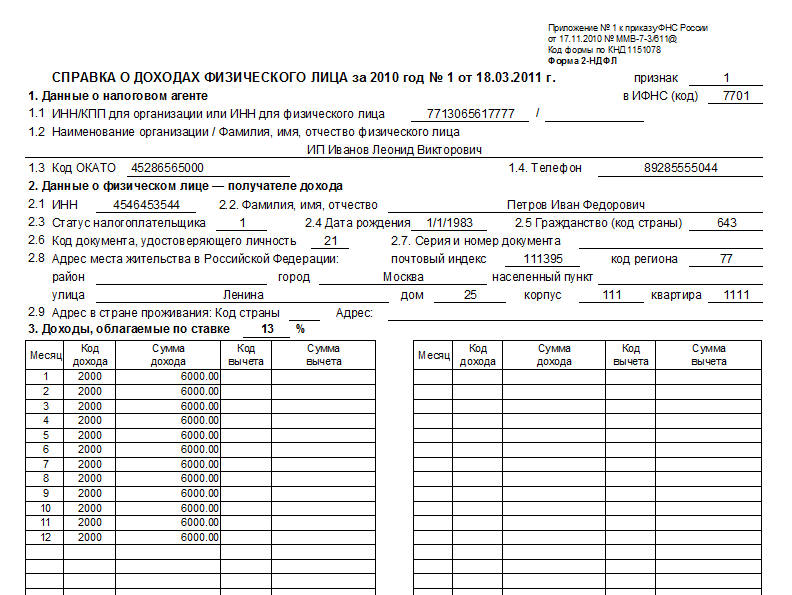

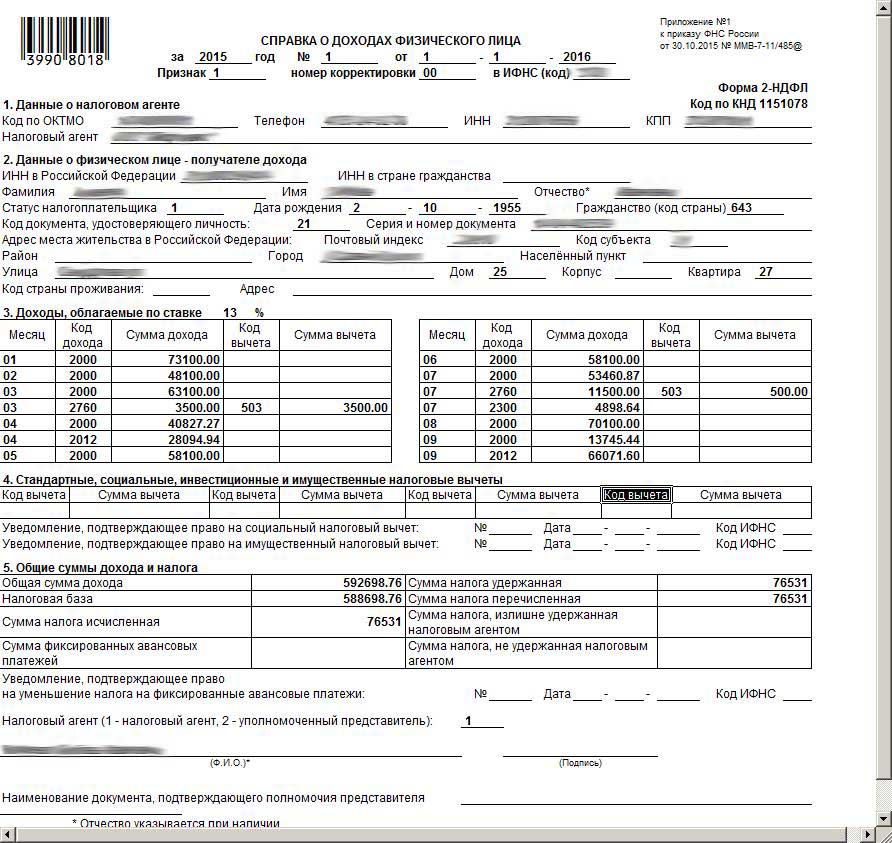

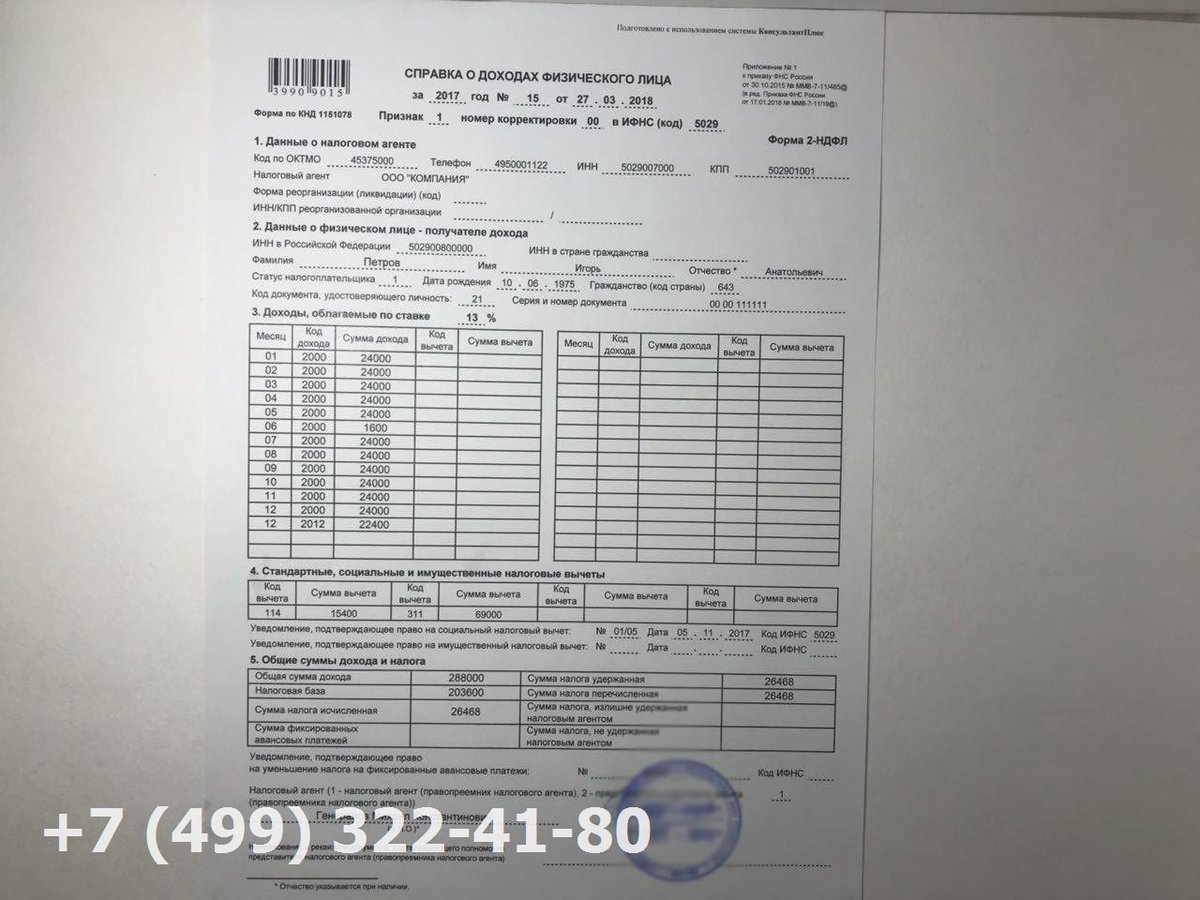

Форма 2-НДФЛ «Справка о доходах и суммах налога физического лица» предназначена для сообщения сведений о доходах физических лиц. С 1.01.2019 года действуют две формы справки 2-НДФЛ. Первая служит для представления данных о доходах физлиц в налоговую, вторая выдается по заявлению физлица для представления по месту требования (Приказ ФНС России от 2 октября 2018 г. N ММВ-7-11/566@).

«Справка о доходах и суммах налога физического лица», которая предоставляется по просьбе сотрудника, практически аналогична форме справки 2-НДФЛ за 2018 год. Отличия в том, что в справке теперь отсутствует номер, исключены сведения о ее признаке, номере корректировки и коде ИФНС. Кроме того, не нужно указывать информацию об уведомлении, которое подтверждает право налогового агента на уменьшение НДФЛ на фиксированные авансовые платежи.

Подробный порядок заполнения справки 2-НДФЛ сотруднику

В заголовке указываются:

в поле «за ____ год»

в поле «от __. __.__» указывается дата (число, порядковый номер месяца, год) составления формы Справки.

__.__» указывается дата (число, порядковый номер месяца, год) составления формы Справки.

Раздел 1 «Данные о налоговом агенте»

В поле «Код по ОКТМО» указывается код муниципального образования, на территории которого находится организация или обособленное подразделение организации.

Коды по ОКТМО содержатся в «Общероссийском классификаторе территорий муниципальных образований» ОК 033-2013 (ОКТМО). При заполнении показателя «Код по ОКТМО», под который отводится одиннадцать знакомест, в свободных знакоместах справа от значения кода в случае, если код ОКТМО имеет восемь знаков, никакие символы не проставляются. Например, для восьмизначного кода по ОКТМО в поле «Код по ОКТМО» указывается значение «12445698».

Индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие лица, занимающиеся частной практикой и признаваемые налоговыми агентами, указывают код по ОКТМО по месту жительства.

Налоговые агенты — индивидуальные предприниматели, которые состоят на учете по месту осуществления деятельности с применением системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и (или) патентной системы налогообложения, указывают код по ОКТМО по месту учета индивидуального предпринимателя в связи с осуществлением такой деятельности, в отношении своих наемных работников указывают код по ОКТМО по месту своего учета в связи с осуществлением такой деятельности.

В поле «Телефон» указывается контактный телефон налогового агента; в поле

В случае, если форма Справки заполняется организацией, имеющей обособленные подразделения, в данном поле после ИНН указывается КПП по месту нахождения организации по месту нахождения ее обособленного подразделения.

В поле «Налоговый агент» указывается сокращенное наименование (в случае отсутствия — полное наименование) организации согласно ее учредительным документам. Содержательная часть наименования (его аббревиатура или название, например: «Школа N 241» или «ОКБ «Вымпел») располагается в начале строки.

В отношении физического лица, признаваемого налоговым агентом, указывается полностью, без сокращений, фамилия, имя, отчество (при наличии) в соответствии с документом, удостоверяющим его личность. В случае двойной фамилии слова пишутся через дефис. Например: Иванов-Юрьев Алексей Михайлович.

В поле «Форма реорганизации (ликвидации)(код)» указывается соответствующий код причины реорганизации:

- 1 — Преобразование;

- 2 — Слияние;

- 3 — Разделение;

- 5 — Присоединение;

- 6 — Разделение с одновременным присоединением.

В поле

Если представляемая в налоговый орган Справка не является Справкой за реорганизованную организацию, то поля «Форма реорганизации (ликвидации) (код)» и «ИНН/КПП реорганизованной организации» не заполняются.

Раздел 2 «Данные о физическом лице — получателе дохода»

В поле «ИНН в Российской Федерации» указывается фамилия, имя и отчество физического лица — налогоплательщика, без сокращений, в соответствии с документом, удостоверяющим личность. Отчество может отсутствовать, если оно не указано в документе, удостоверяющем личность налогоплательщика.

В полях «Фамилия», «Имя», «Отчество» указывается фамилия, имя и отчество физического лица — налогоплательщика, без сокращений, в соответствии с документом, удостоверяющим личность.

Для иностранных граждан фамилию, имя и отчество допускается указывать буквами латинского алфавита.

В поле «Статус налогоплательщика» указывается код статуса налогоплательщика:

- 1 — если налогоплательщик является налоговым резидентом Российской Федерации;

- 2 — если налогоплательщик не является налоговым резидентом Российской Федерации;

- 3 — если налогоплательщик — высококвалифицированный специалист не является налоговым резидентом Российской Федерации;

- 4 — если налогоплательщик участник Государственной программы по оказанию содействия добровольному переселению в Российскую Федерацию соотечественников, проживающих за рубежом (член экипажа судна, плавающего под Государственным флагом Российской Федерации), не является налоговым резидентом Российской Федерации;

- 5 — если налогоплательщик — иностранный гражданин (лицо без гражданства) признан беженцем или получивший временное убежище на территории Российской Федерации, не является налоговым резидентом Российской Федерации;

- 6 — если налогоплательщик — иностранный гражданин, осуществляет трудовую деятельность по найму в Российской Федерации на основании патента.

Если в налоговом периоде налогоплательщик является налоговым резидентом Российской Федерации, то указывается цифра 1 (кроме налогоплательщиков, осуществляющих трудовую деятельность по найму в Российской Федерации на основании патента).

В поле «Дата рождения»

указывается дата рождения (число, порядковый номер месяца, год) путем последовательной записи данных арабскими цифрами.В поле «Гражданство (код страны)» указывается числовой код страны, гражданином которой является налогоплательщик. Код страны указывается согласно Общероссийскому классификатору стран мира (ОКСМ).

При отсутствии у налогоплательщика гражданства в поле «Код страны» указывается код страны, выдавшей документ, удостоверяющий его личность.

В поле «Код документа, удостоверяющего личность» указывается код вида документа, удостоверяющего личность, в соответствии со Справочником «Коды видов документов, удостоверяющих личность налогоплательщика».

В поле «Серия и номер» указываются реквизиты документа, удостоверяющего личность налогоплательщика, соответственно, серия и номер документа, знак «N » не проставляется.

Раздел 3 «Доходы, облагаемые по ставке ___%»

Стандартные, социальные, инвестиционные и имущественные налоговые вычеты в разделе 3 не отражаются.

В заголовке раздела 3 указывается соответствующая ставка налога, с применением которой исчислены суммы налога.

В поле «Месяц» в хронологическом порядке указывается порядковый номер месяца налогового периода, за который был начислен и фактически получен доход.

В поле «Код дохода» указывается соответствующий код доходов, выбираемый из «Кодов видов доходов налогоплательщика». В поле «Сумма дохода» отражается вся сумма начисленного и фактически полученного дохода по указанному коду дохода.

Напротив тех видов доходов, в отношении которых предусмотрены соответствующие вычеты, или которые подлежат налогообложению не в полном размере, указывается соответствующий код вычета.

В поле «Код вычета» указывается соответствующий код вычета, выбираемый из

«Кодов видов вычетов налогоплательщика».

Код вычета указывается при наличии суммы соответствующего вычета.

В поле «Сумма вычета» отражается сумма вычета, которая не должна превышать сумму дохода, указанную в соответствующей графе «Сумма дохода».

По доходам, особенности налогообложения которых определяются в соответствии со статьями 214.1, 214.3, 214.4 Кодекса, в отношении одного кода дохода может быть указано несколько кодов вычетов. В этом случае первый код вычета и сумма вычета указывается напротив соответствующего кода дохода, а остальные коды вычетов и суммы вычетов указываются в соответствующих графах строками ниже. Поля «Месяц», «Код дохода» и «Сумма дохода» напротив таких кодов вычетов и сумм вычетов не заполняются.

Раздел 4 «Стандартные, социальные и имущественные налоговые вычеты»

В поле «Сумма вычета» указываются суммы вычетов, соответствующие указанному коду. Число заполненных строк в данном поле зависит от количества видов налоговых вычетов, которые были предоставлены налогоплательщику.

Раздел 5 «Общие суммы дохода и налога»

В разделе 5 отражаются общие суммы начисленного и фактически полученного дохода, исчисленного, удержанного и перечисленного налога на доходы физических лиц по соответствующей ставке, указанной в заголовке раздела 3.

В поле «Общая сумма дохода» указывается общая сумма начисленного и фактически полученного дохода, без учета вычетов, указанных в разделах 3 и 4.

В поле «Налоговая база» указывается налоговая база, с которой исчислен налог. Показатель, указываемый в данном поле, соответствует сумме дохода, отраженной в поле «Общая сумма дохода», уменьшенной на сумму вычетов, отраженных в разделах 3 и 4.

В поле «Сумма налога исчисленная» указывается общая сумма налога, исчисленная.

В поле «Сумма фиксированных авансовых платежей» отражается сумма фиксированных авансовых платежей, принимаемая в уменьшение суммы исчисленного налога.

В поле «Сумма налога удержанная» указывается общая сумма налога удержанная.

В поле «Сумма налога перечисленная» указывается общая сумма налога перечисленная.

В поле «Сумма налога, излишне удержанная налоговым агентом» указывается не возвращенная налоговым агентом излишне удержанная сумма налога, а также сумма переплаты налога, образовавшаяся в связи с изменением налогового статуса налогоплательщика в налоговом периоде.

В поле «Сумма налога, не удержанная налоговым агентом» в формах Справок с признаком 1 и с признаком 2 указывается исчисленная сумма налога, которую налоговый агент не удержал в налоговом периоде.

В полях «налоговый агент (Ф.И.О.)» и «подпись» указываются полностью фамилия, имя, отчество (при наличии) лица, представившего Справку, и его подпись.

См. также:

Оформить 2-НДФЛ 2020-2021

Образец формы 2-НДФЛ 2020-2021 — pdf

Образец форма 2-НДФЛ 2020-2021 — gifВопросы и ответы по форме

новая форма, бланк, образец заполнения

Справка 2-НДФЛ — это документ с информацией о доходах физических лиц и уплаченном ими налоге, который выдают работодатели по требованию или при увольнении работников. С 2021 года действуют новая форма и правила оформления.

Для чего нужна справка о доходах

Функция, которую выполняет справка о доходах физического лица, — информирование уполномоченных органов и организаций (например, банков) о размере заработка граждан и суммах удержанного с него налога. Составление этого документа является одной из основных задач любого бухгалтера, который занимается вопросами заработной платы.

До 2021 года этот документ назывался 2-НДФЛ, и, кроме выдачи на руки работникам, налоговые агенты ежегодно оформляли его и сдавали в ИФНС на всех сотрудников организации. Теперь ситуация изменилась. Отдельной 2-НДФЛ больше не существует, для отчетности ее включили в состав расчета 6-НДФЛ, а новая форма 2-НДФЛ за 2021 год для выдачи на руки налогоплательщикам утверждена приказом ФНС № ЕД-7-11/753@ от 15.10.2020 и носит название «Справка о доходах и суммах налога физического лица». Но функционал документа, его назначение и требования к его выдаче не изменились.

Теперь ситуация изменилась. Отдельной 2-НДФЛ больше не существует, для отчетности ее включили в состав расчета 6-НДФЛ, а новая форма 2-НДФЛ за 2021 год для выдачи на руки налогоплательщикам утверждена приказом ФНС № ЕД-7-11/753@ от 15.10.2020 и носит название «Справка о доходах и суммах налога физического лица». Но функционал документа, его назначение и требования к его выдаче не изменились.

Как получить справку о доходах в 2021 году

По нормам Трудового кодекса РФ, работодатели обязаны выдать работнику документ о доходах:

- при увольнении вместе с трудовой книжкой и остальными документами;

- в любой момент по запросу — на изготовление документа дается 3 дня после получения заявления.

Никаких других оснований для изготовления справки у работодателей нет. Никакие органы и службы не вправе ее запрашивать, минуя налогоплательщика.

Обратите внимание, что срок сдачи 2-НДФЛ за 2020 год в 2021 году истек 01.03.2021 и больше направлять этот документ в ИФНС не требуется. Он теперь включен в состав расчета 6-НДФЛ в виде приложения № 1.

Он теперь включен в состав расчета 6-НДФЛ в виде приложения № 1.

Бланк расчета и приложения к нему для сдачи за 2021 год утверждены приказом ФНС России № ЕД-7-11/753@ от 15.10.2020.

Как заполняется этот отчет, подробно рассказано в статье «Как заполнить форму 6-НДФЛ за 1 квартал 2021 года. Полное руководство».

При запросе работником, в том числе уже уволенным, сведений о заработной плате и удержанном налоге за прошлые периоды организация выдает документ по форме, которая действовала в тот период. Учитывайте и действовавший на тот момент порядок заполнения, который обычно утвержден тем же приказом ФНС, что и бланк.

Образец заявления для получения сведений о доходах

По нормам ТК РФ, письменное заявление работника о запросе сведений о доходах не является обязательным. Но рекомендуется его затребовать — это выгодно как работнику, так и работодателю. С даты его получения начинается трехдневный срок для изготовления справки. Если возникнут разногласия по этому поводу, проще окажется доказать правоту.

Написать заявление разрешается в произвольной форме, главное, чтобы были подпись заявителя и дата составления. Вот так выглядит примерный образец:

Генеральному директору ООО «PPT.RU» Петрову П.П. от экспедитора Савельева М.Л. Заявление Прошу выдать мне справку о доходах и суммах НДФЛ за январь-март 2021 г. 28.04.2021 Савельев |

Коды доходов и вычетов

ФНС приказом № ММВ-7-11/820 от 24.10.2017 утвердила целый ряд кодов доходов и вычетов, которые необходимо использовать при заполнении документа о доходах (бывшей 2-НДФЛ). Они необходимы для обозначения операций в документе.

Некоторые коды доходов приведены в таблице ниже. Разберемся, какие изменения по 2-НДФЛ в 2021 году произошли в этой сфере. Отдельные коды ФНС присвоила доходам граждан от операций с финансовыми инструментами: появился код инвестиционного вычета «619». Он соответствует сумме положительного финансового результата, полученного налогоплательщиком по операциям на индивидуальном инвестиционном счете. Код дохода «дивиденды» не изменился, их по-прежнему обозначают 1010.

Код дохода «дивиденды» не изменился, их по-прежнему обозначают 1010.

Вид дохода | Код |

|---|---|

| Заработная плата | 2000 |

| Пособие по временной нетрудоспособности (по больничному) | 2300 |

| Выплаты отпускных при оформлении ежегодного оплачиваемого отпуска | 2012 |

Сумма компенсации за неиспользованный отпуск | 2013 |

Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, которая превышает трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для уволенных работников из организаций в районах Крайнего Севера и приравненных к ним местностях | 2014 |

| Премия | 2002 |

Суммы штрафов и неустойки, которые выплачивает организация на основании решения суда за несоблюдение требований потребителей, в соответствии с законом № 2300-1 от 07. | 2301 |

Сумма списанного безнадежного долга | 2611 |

Сумма дохода в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях | 3023 |

Налоговым агентам следует внимательно следить за верным указанием кодов налоговых вычетов. Например, стандартный вычет на ребенка обозначают кодом 126. Если ошибиться, то придется доказывать, что вычет предоставлен законно и его сумма не превышает предусмотренную Налоговым кодексом РФ. Если налоговый агент необоснованно увеличил сумму вычета, тем самым он уменьшил сумму налога к уплате, фактически обманув бюджет. В этом случае его заставят не только вернуть разницу с учетом пени по нормам статьи 75 НК РФ, но и заплатить штраф в размере 20% от этой суммы, по нормам статьи 123 НК РФ.

Полный перечень кодов вычетов приведен в приложении к приказу ФНС № ММВ-7-11/387@ от 10.09. 2015.

2015.

Как выглядит справка 2-НДФЛ в 2021 году

Для выдачи работникам в 2021 году действует отдельная справка о доходах и суммах налога. Ее форма ничем не отличается от упраздненной 2-НДФЛ. Вот так выглядит образец заполнения справки по новой форме:

Алгоритм заполнения документа:

- Указать период и дату выдачи справки.

- Указать данные налогового агента (организации) — наименование, код ОКПО, ИНН, номер телефона, адрес.

- Указать данные налогоплательщика — Ф.И.О., ИНН, дату рождения, реквизиты и код документа, удостоверяющего личность, код статуса налогоплательщика.

- Привести действующую ставку налога — в примере стандартные 13%.

- Привести в разделе 3 коды полученных налогоплательщиком доходов за каждый месяц (в примере зарплата — код 2000).

- Сообщить об использованных вычетах с указанием их кодов.

- Указать общие суммы выплат и удержанного налога.

Заверяет справку своей личной подписью тот бухгалтер, который ее составлял.

Исправление ошибок

Если при заполнении формы налоговый агент допустил ошибку, он сдает уточненную форму. В ее поле «№» необходимо указать номер первоначальной справки (в которой была допущена ошибка). Дату оформления ставят текущую. В поле «Номер корректировки» надо указать код 01 или 02 и т. д. (в зависимости от того, какая по счету корректировка). Если необходимо сдать полностью аннулирующую справку, используется код 99. Аналогичный порядок действует при указании ошибочных данных налогоплательщика (например, ИНН), об этом сказано в письме УФНС по г. Москве от 18.03.2011 № 20-14/3/025669@.

Если в справке за 2021 год допущена ошибка, сдается полная уточненная форма 6-НДФЛ, а не один лист. Если исправления вносятся только в расчет 6-НДФЛ, подавать в составе корректировки справки по налогоплательщикам не требуется.

Правовые документы

новая форма, бланк, образец заполнения

Справка 2-НДФЛ — это документ с информацией о доходах физических лиц и уплаченном ими налоге, который выдают работодатели по требованию или при увольнении работников. С 2021 года действуют новая форма и правила оформления.

С 2021 года действуют новая форма и правила оформления.

Для чего нужна справка о доходах

Функция, которую выполняет справка о доходах физического лица, — информирование уполномоченных органов и организаций (например, банков) о размере заработка граждан и суммах удержанного с него налога. Составление этого документа является одной из основных задач любого бухгалтера, который занимается вопросами заработной платы.

До 2021 года этот документ назывался 2-НДФЛ, и, кроме выдачи на руки работникам, налоговые агенты ежегодно оформляли его и сдавали в ИФНС на всех сотрудников организации. Теперь ситуация изменилась. Отдельной 2-НДФЛ больше не существует, для отчетности ее включили в состав расчета 6-НДФЛ, а новая форма 2-НДФЛ за 2021 год для выдачи на руки налогоплательщикам утверждена приказом ФНС № ЕД-7-11/753@ от 15.10.2020 и носит название «Справка о доходах и суммах налога физического лица». Но функционал документа, его назначение и требования к его выдаче не изменились.

Как получить справку о доходах в 2021 году

По нормам Трудового кодекса РФ, работодатели обязаны выдать работнику документ о доходах:

- при увольнении вместе с трудовой книжкой и остальными документами;

- в любой момент по запросу — на изготовление документа дается 3 дня после получения заявления.

Никаких других оснований для изготовления справки у работодателей нет. Никакие органы и службы не вправе ее запрашивать, минуя налогоплательщика.

Обратите внимание, что срок сдачи 2-НДФЛ за 2020 год в 2021 году истек 01.03.2021 и больше направлять этот документ в ИФНС не требуется. Он теперь включен в состав расчета 6-НДФЛ в виде приложения № 1.

Бланк расчета и приложения к нему для сдачи за 2021 год утверждены приказом ФНС России № ЕД-7-11/753@ от 15.10.2020.

Как заполняется этот отчет, подробно рассказано в статье «Как заполнить форму 6-НДФЛ за 1 квартал 2021 года. Полное руководство».

При запросе работником, в том числе уже уволенным, сведений о заработной плате и удержанном налоге за прошлые периоды организация выдает документ по форме, которая действовала в тот период. Учитывайте и действовавший на тот момент порядок заполнения, который обычно утвержден тем же приказом ФНС, что и бланк.

Учитывайте и действовавший на тот момент порядок заполнения, который обычно утвержден тем же приказом ФНС, что и бланк.

Образец заявления для получения сведений о доходах

По нормам ТК РФ, письменное заявление работника о запросе сведений о доходах не является обязательным. Но рекомендуется его затребовать — это выгодно как работнику, так и работодателю. С даты его получения начинается трехдневный срок для изготовления справки. Если возникнут разногласия по этому поводу, проще окажется доказать правоту.

Написать заявление разрешается в произвольной форме, главное, чтобы были подпись заявителя и дата составления. Вот так выглядит примерный образец:

Генеральному директору ООО «PPT.RU» Петрову П.П. от экспедитора Савельева М.Л. Заявление Прошу выдать мне справку о доходах и суммах НДФЛ за январь-март 2021 г. 28.04.2021 Савельев |

Коды доходов и вычетов

ФНС приказом № ММВ-7-11/820 от 24. 10.2017 утвердила целый ряд кодов доходов и вычетов, которые необходимо использовать при заполнении документа о доходах (бывшей 2-НДФЛ). Они необходимы для обозначения операций в документе.

10.2017 утвердила целый ряд кодов доходов и вычетов, которые необходимо использовать при заполнении документа о доходах (бывшей 2-НДФЛ). Они необходимы для обозначения операций в документе.

Некоторые коды доходов приведены в таблице ниже. Разберемся, какие изменения по 2-НДФЛ в 2021 году произошли в этой сфере. Отдельные коды ФНС присвоила доходам граждан от операций с финансовыми инструментами: появился код инвестиционного вычета «619». Он соответствует сумме положительного финансового результата, полученного налогоплательщиком по операциям на индивидуальном инвестиционном счете. Код дохода «дивиденды» не изменился, их по-прежнему обозначают 1010.

Вид дохода | Код |

|---|---|

| Заработная плата | 2000 |

| Пособие по временной нетрудоспособности (по больничному) | 2300 |

| Выплаты отпускных при оформлении ежегодного оплачиваемого отпуска | 2012 |

Сумма компенсации за неиспользованный отпуск | 2013 |

Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, которая превышает трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для уволенных работников из организаций в районах Крайнего Севера и приравненных к ним местностях | 2014 |

| Премия | 2002 |

Суммы штрафов и неустойки, которые выплачивает организация на основании решения суда за несоблюдение требований потребителей, в соответствии с законом № 2300-1 от 07. | 2301 |

Сумма списанного безнадежного долга | 2611 |

Сумма дохода в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях | 3023 |

Налоговым агентам следует внимательно следить за верным указанием кодов налоговых вычетов. Например, стандартный вычет на ребенка обозначают кодом 126. Если ошибиться, то придется доказывать, что вычет предоставлен законно и его сумма не превышает предусмотренную Налоговым кодексом РФ. Если налоговый агент необоснованно увеличил сумму вычета, тем самым он уменьшил сумму налога к уплате, фактически обманув бюджет. В этом случае его заставят не только вернуть разницу с учетом пени по нормам статьи 75 НК РФ, но и заплатить штраф в размере 20% от этой суммы, по нормам статьи 123 НК РФ.

Полный перечень кодов вычетов приведен в приложении к приказу ФНС № ММВ-7-11/387@ от 10.09. 2015.

2015.

Как выглядит справка 2-НДФЛ в 2021 году

Для выдачи работникам в 2021 году действует отдельная справка о доходах и суммах налога. Ее форма ничем не отличается от упраздненной 2-НДФЛ. Вот так выглядит образец заполнения справки по новой форме:

Алгоритм заполнения документа:

- Указать период и дату выдачи справки.

- Указать данные налогового агента (организации) — наименование, код ОКПО, ИНН, номер телефона, адрес.

- Указать данные налогоплательщика — Ф.И.О., ИНН, дату рождения, реквизиты и код документа, удостоверяющего личность, код статуса налогоплательщика.

- Привести действующую ставку налога — в примере стандартные 13%.

- Привести в разделе 3 коды полученных налогоплательщиком доходов за каждый месяц (в примере зарплата — код 2000).

- Сообщить об использованных вычетах с указанием их кодов.

- Указать общие суммы выплат и удержанного налога.

Заверяет справку своей личной подписью тот бухгалтер, который ее составлял.

Исправление ошибок

Если при заполнении формы налоговый агент допустил ошибку, он сдает уточненную форму. В ее поле «№» необходимо указать номер первоначальной справки (в которой была допущена ошибка). Дату оформления ставят текущую. В поле «Номер корректировки» надо указать код 01 или 02 и т. д. (в зависимости от того, какая по счету корректировка). Если необходимо сдать полностью аннулирующую справку, используется код 99. Аналогичный порядок действует при указании ошибочных данных налогоплательщика (например, ИНН), об этом сказано в письме УФНС по г. Москве от 18.03.2011 № 20-14/3/025669@.

Если в справке за 2021 год допущена ошибка, сдается полная уточненная форма 6-НДФЛ, а не один лист. Если исправления вносятся только в расчет 6-НДФЛ, подавать в составе корректировки справки по налогоплательщикам не требуется.

Правовые документы

новая форма, бланк, образец заполнения

Справка 2-НДФЛ — это документ с информацией о доходах физических лиц и уплаченном ими налоге, который выдают работодатели по требованию или при увольнении работников. С 2021 года действуют новая форма и правила оформления.

С 2021 года действуют новая форма и правила оформления.

Для чего нужна справка о доходах

Функция, которую выполняет справка о доходах физического лица, — информирование уполномоченных органов и организаций (например, банков) о размере заработка граждан и суммах удержанного с него налога. Составление этого документа является одной из основных задач любого бухгалтера, который занимается вопросами заработной платы.

До 2021 года этот документ назывался 2-НДФЛ, и, кроме выдачи на руки работникам, налоговые агенты ежегодно оформляли его и сдавали в ИФНС на всех сотрудников организации. Теперь ситуация изменилась. Отдельной 2-НДФЛ больше не существует, для отчетности ее включили в состав расчета 6-НДФЛ, а новая форма 2-НДФЛ за 2021 год для выдачи на руки налогоплательщикам утверждена приказом ФНС № ЕД-7-11/753@ от 15.10.2020 и носит название «Справка о доходах и суммах налога физического лица». Но функционал документа, его назначение и требования к его выдаче не изменились.

Как получить справку о доходах в 2021 году

По нормам Трудового кодекса РФ, работодатели обязаны выдать работнику документ о доходах:

- при увольнении вместе с трудовой книжкой и остальными документами;

- в любой момент по запросу — на изготовление документа дается 3 дня после получения заявления.

Никаких других оснований для изготовления справки у работодателей нет. Никакие органы и службы не вправе ее запрашивать, минуя налогоплательщика.

Обратите внимание, что срок сдачи 2-НДФЛ за 2020 год в 2021 году истек 01.03.2021 и больше направлять этот документ в ИФНС не требуется. Он теперь включен в состав расчета 6-НДФЛ в виде приложения № 1.

Бланк расчета и приложения к нему для сдачи за 2021 год утверждены приказом ФНС России № ЕД-7-11/753@ от 15.10.2020.

Как заполняется этот отчет, подробно рассказано в статье «Как заполнить форму 6-НДФЛ за 1 квартал 2021 года. Полное руководство».

При запросе работником, в том числе уже уволенным, сведений о заработной плате и удержанном налоге за прошлые периоды организация выдает документ по форме, которая действовала в тот период. Учитывайте и действовавший на тот момент порядок заполнения, который обычно утвержден тем же приказом ФНС, что и бланк.

Учитывайте и действовавший на тот момент порядок заполнения, который обычно утвержден тем же приказом ФНС, что и бланк.

Образец заявления для получения сведений о доходах

По нормам ТК РФ, письменное заявление работника о запросе сведений о доходах не является обязательным. Но рекомендуется его затребовать — это выгодно как работнику, так и работодателю. С даты его получения начинается трехдневный срок для изготовления справки. Если возникнут разногласия по этому поводу, проще окажется доказать правоту.

Написать заявление разрешается в произвольной форме, главное, чтобы были подпись заявителя и дата составления. Вот так выглядит примерный образец:

Генеральному директору ООО «PPT.RU» Петрову П.П. от экспедитора Савельева М.Л. Заявление Прошу выдать мне справку о доходах и суммах НДФЛ за январь-март 2021 г. 28.04.2021 Савельев |

Коды доходов и вычетов

ФНС приказом № ММВ-7-11/820 от 24. 10.2017 утвердила целый ряд кодов доходов и вычетов, которые необходимо использовать при заполнении документа о доходах (бывшей 2-НДФЛ). Они необходимы для обозначения операций в документе.

10.2017 утвердила целый ряд кодов доходов и вычетов, которые необходимо использовать при заполнении документа о доходах (бывшей 2-НДФЛ). Они необходимы для обозначения операций в документе.

Некоторые коды доходов приведены в таблице ниже. Разберемся, какие изменения по 2-НДФЛ в 2021 году произошли в этой сфере. Отдельные коды ФНС присвоила доходам граждан от операций с финансовыми инструментами: появился код инвестиционного вычета «619». Он соответствует сумме положительного финансового результата, полученного налогоплательщиком по операциям на индивидуальном инвестиционном счете. Код дохода «дивиденды» не изменился, их по-прежнему обозначают 1010.

Вид дохода | Код |

|---|---|

| Заработная плата | 2000 |

| Пособие по временной нетрудоспособности (по больничному) | 2300 |

| Выплаты отпускных при оформлении ежегодного оплачиваемого отпуска | 2012 |

Сумма компенсации за неиспользованный отпуск | 2013 |

Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, которая превышает трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для уволенных работников из организаций в районах Крайнего Севера и приравненных к ним местностях | 2014 |

| Премия | 2002 |

Суммы штрафов и неустойки, которые выплачивает организация на основании решения суда за несоблюдение требований потребителей, в соответствии с законом № 2300-1 от 07. | 2301 |

Сумма списанного безнадежного долга | 2611 |

Сумма дохода в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях | 3023 |

Налоговым агентам следует внимательно следить за верным указанием кодов налоговых вычетов. Например, стандартный вычет на ребенка обозначают кодом 126. Если ошибиться, то придется доказывать, что вычет предоставлен законно и его сумма не превышает предусмотренную Налоговым кодексом РФ. Если налоговый агент необоснованно увеличил сумму вычета, тем самым он уменьшил сумму налога к уплате, фактически обманув бюджет. В этом случае его заставят не только вернуть разницу с учетом пени по нормам статьи 75 НК РФ, но и заплатить штраф в размере 20% от этой суммы, по нормам статьи 123 НК РФ.

Полный перечень кодов вычетов приведен в приложении к приказу ФНС № ММВ-7-11/387@ от 10.09. 2015.

2015.

Как выглядит справка 2-НДФЛ в 2021 году

Для выдачи работникам в 2021 году действует отдельная справка о доходах и суммах налога. Ее форма ничем не отличается от упраздненной 2-НДФЛ. Вот так выглядит образец заполнения справки по новой форме:

Алгоритм заполнения документа:

- Указать период и дату выдачи справки.

- Указать данные налогового агента (организации) — наименование, код ОКПО, ИНН, номер телефона, адрес.

- Указать данные налогоплательщика — Ф.И.О., ИНН, дату рождения, реквизиты и код документа, удостоверяющего личность, код статуса налогоплательщика.

- Привести действующую ставку налога — в примере стандартные 13%.

- Привести в разделе 3 коды полученных налогоплательщиком доходов за каждый месяц (в примере зарплата — код 2000).

- Сообщить об использованных вычетах с указанием их кодов.

- Указать общие суммы выплат и удержанного налога.

Заверяет справку своей личной подписью тот бухгалтер, который ее составлял.

Исправление ошибок

Если при заполнении формы налоговый агент допустил ошибку, он сдает уточненную форму. В ее поле «№» необходимо указать номер первоначальной справки (в которой была допущена ошибка). Дату оформления ставят текущую. В поле «Номер корректировки» надо указать код 01 или 02 и т. д. (в зависимости от того, какая по счету корректировка). Если необходимо сдать полностью аннулирующую справку, используется код 99. Аналогичный порядок действует при указании ошибочных данных налогоплательщика (например, ИНН), об этом сказано в письме УФНС по г. Москве от 18.03.2011 № 20-14/3/025669@.

Если в справке за 2021 год допущена ошибка, сдается полная уточненная форма 6-НДФЛ, а не один лист. Если исправления вносятся только в расчет 6-НДФЛ, подавать в составе корректировки справки по налогоплательщикам не требуется.

Правовые документы

Образец заполнения справки 2-НДФЛ по новой форме за 2020 год в 2021 году

Три формы справки 2-НДФЛ в 2021 году

ФНС в очередной раз оптимизировала порядок заполнения сведений о доходах физических лиц. Чиновники не ограничились стандартным изменением действующего формата, а пошли намного дальше. С 2021 года отдельный отчет по форме 2-НДФЛ упраздняется (325-ФЗ от 29.09.2019). Справку о доходах и суммах налога физического лица теперь сдают в составе обновленного расчета 6-НДФЛ (Приказ ФНС России №ЕД-7-11/753@ от 15.10.2020).

Чиновники не ограничились стандартным изменением действующего формата, а пошли намного дальше. С 2021 года отдельный отчет по форме 2-НДФЛ упраздняется (325-ФЗ от 29.09.2019). Справку о доходах и суммах налога физического лица теперь сдают в составе обновленного расчета 6-НДФЛ (Приказ ФНС России №ЕД-7-11/753@ от 15.10.2020).

Включенная в расчет 6-НДФЛ новая форма 2-НДФЛ за 2021 год подается в итоговом отчете за 2021 год, то есть в 2022 году. Годовую отчетность за 2020 сдаем по-старому: отдельно 2-НДФЛ на старом бланке, отдельно расчет сумм налога на доходы физических лиц.

Для составления отчетов за 2020 используем бланк и инструкции из Приказа ФНС России №ММВ-7-11/566@ от 02.10.2018.

Третья форма — справка для физических лиц, сотрудников организации. Ее составляют по упрощенной форме. В 2021 используем обновленный бланк из приложения №4 Приказа ФНС №ЕД-7-11/753@ от 15.10.2020.

Справка 2-НДФЛ для сотрудников

Налоговые агенты обязаны оформлять справку по запросу работника (ст. 62 ТК РФ, п. 3 ст. 230 НК РФ). Для получения персональной справки сотрудник подает заявление работодателю.

62 ТК РФ, п. 3 ст. 230 НК РФ). Для получения персональной справки сотрудник подает заявление работодателю.

Выдайте готовую справку в течение трех рабочих дней с момента поступления заявления от работника (Письмо Минфина России №03-04-05/36096 от 21.06.2016). Это условие не распространяется на уволенных, таким работникам выдают справку установленного образца в последний рабочий день — день увольнения.

Работодатель вправе не выдавать справку, если за отчетный период сотрудник не получал доходов, например, если работница находится в отпуске по уходу за ребенком.

Если работник настаивает на получении справки 2-НДФЛ, выдается отчет с прочерками в 3, 4 и 5 разделах либо справка в свободной форме о том, что доходы в отчетном периоде отсутствуют.

Вот как выглядит справка 2-НДФЛ для сотрудника по упрощенной форме 2021:

Сроки сдачи годового отчета

Дата предоставления годовой справки не зависит от того, удержан налог с выплаченных доходов или нет. Законодательством определен следующий срок сдачи 2-НДФЛ за 2020 год в 2021 году:

- Если налог удержан (признак 1 или 3), значит, организация должна отправить отчет не позднее 1 марта года, следующего за отчетным. 1 марта 2021-го выпадает на понедельник, переносов нет.

- Налог удержать невозможно (признак 2 или 4) — организация должна отчитаться по таким выплатам до 01.03.2021.

Если организация находится на стадии ликвидации или реорганизации, то отправить 2-НДФЛ следует заранее. Конкретной даты не установлено, но предоставьте сведения в ФНС до внесения окончательных изменений в ЕГРЮЛ (о прекращении деятельности или о регистрации новой компании при слиянии, реорганизации). Такие нормы закреплены в Письме ФНС России №БС-4-11/20731@ от 27.11.2015.

Правила заполнения отчета 2-НДФЛ за 2020 год

В Приказе №ЕД-7-11/753@ от 15.10.2020 указано, какие изменения по 2-НДФЛ в 2021 году: с итоговой отчетности за 2021 форма сдается в составе расчета по налогам на доходы физических лиц. А за 2020-й отчет отправляем по форме из Приказа ФНС №ММВ-7-11/566@ от 02.10.2018.

С 2021 года действует еще одно новое правило: если в штате организации более 10 человек, то сдавайте отчет в электронной форме. Обновите формат электронной отчетности в специализированной программе, которую используете для заполнения налоговых форм.

Шаг 1. Сведения о налогоплательщике

Это вводная часть. Она не имеет соответствующего раздела. В шапке справки указываем ИНН и КПП отчитывающейся организации. Затем вписываем номер страницы (для новой справки — 001). Указываем номер справки по порядку, отчетный год, за который предоставляется информация о доходах. В нашем случае это 2020. Теперь вписываем номер корректировки (для отчета, сдаваемого впервые, ставим 00 или прочерк), указываем код принимающей ИФНС.

Затем прописываем наименование налогоплательщика. Если остаются незаполненные клеточки поля, проставляем прочерки. Вписываем регистрационные данные учреждения: ОКТМО и телефон. Если предприятие находится на стадии реорганизации, то следует указать код и ИНН, КПП реорганизованной компании.

Шаг 2. Сведения о физическом лице — раздел №1

Указываем данные о работнике, который получил налогооблагаемые доходы в отчетном периоде. Вносим фамилию, имя и отчество (при наличии). Указываем ИНН работника. Статус 2-НДФЛ определяем по следующим условиям:

- 1 — налог удержан и уплачен в бюджет;

- 2 — налог не удержан с работника;

- 3 — если налог удержан, но отчитывается организация-правопреемник;

- 4 — отчет сдает правопреемник, налог не удержан.

Теперь вписываем дату рождения в формате ДД.ММ.ГГГГ и код гражданства. Для россиян — 643.

Затем регистрируем данные о документах, подтверждающих личность. Для паспорта указываем код 21, вписываем серию и номер документа.

Общие суммы дохода, налога и вычетов — разделы №2 и №3.

В таблице покажем, как заполнять ячейки 2-НДФЛ.

|

Наименование поля |

Для признака 1 и 3 |

Для признака 2 и 4 |

|---|---|---|

|

Общая сумма дохода |

Сумма всех выплаченных доходов в отчетном периоде |

Общая сумма полученного дохода, с которого налоговый агент не смог удержать НДФЛ |

|

Налоговая база |

Разница между суммой полученных доходов и суммой всех предоставленных налоговых вычетов (информация из раздела №3) |

Сумма дохода минус сумма налоговых вычетов |

|

Сумма налога исчисленная |

Налоговая база × ставку НДФЛ |

|

|

Сумма фиксированных авансовых платежей |

Указывается только при наличии соответствующего уведомления из ФНС. Сведения вносите по информации уведомления |

Прочерк или ноль, так как НДФЛ удержать невозможно |

|

Сумма налога: удержанная |

Укажите, какую сумму НДФЛ удержал работодатель — налоговый агент |

Прочерк или ноль |

|

перечисленная |

Впишите, сколько было перечислено НДФЛ в ФНС |

|

|

излишне удержанная |

Внесите сумму, которую излишне удержали с доходов физического лица |

|

|

не удержанная |

Внесите сумму, которую налоговый агент не удержал в отчетном периоде |

|

В раздел №4 справки 2-НДФЛ отчетности включите информацию обо всех видах налоговых вычетов, которые были предоставлены физическому лицу в отчетном периоде.

Сведения о налоговом агенте внесите по общим правилам. Внесите Ф.И.О. руководителя или законного представителя. Укажите сведения о доверенности при необходимости. Проставьте дату и подпись.

Шаг 3. Информация для справки: коды доходов и вычетов

Полный перечень кодов дохода регламентирован в приложении №1 к Приказу ФНС России №ММВ-7-11/387@ от 10.09.2015. Так, например, код дохода «Дивиденды» — 1010, а заработная плата по трудовому договору — 2000.

С 2018 года чиновники ввели пять новых кодов дохода и всего один — для вычетов. Напомним введенные коды доходов и вычетов. Старые списки доходов пополнились:

|

2013 |

Денежная компенсация за неиспользованный трудовой отпуск |

|---|---|

|

2014 |

Выходные денежные пособия на период трудоустройства после увольнения, выплаченные сверх трехмесячного и шестимесячного заработка сотрудникам организаций, расположенных в районах Крайнего Севера (и приравненных к ним территориях) |

|

2301 |

Суммы штрафов и неустойки, выплаченные организациями по решению судебных инстанций за нарушение Закона №2300-1 «О защите прав потребителей» |

|

2611 |

Сумма списанных с баланса организации безнадежных долгов |

|

3021 |

Полученные проценты (купоны) по обращающимся облигациям российских компаний, номинированным в рублях и эмитированным в период с 01.01.2017 по 31.12.2019 включительно |

Список налоговых вычетов, утвержденный в приложении №2 к Приказу ФНС России №ММВ-7-11/387@ от 10.09.2015 , дополнили новым кодом 619 — вычет в сумме положительного финансового результата (процента), полученного сотрудником по операциям, учитываемым на индивидуальном инвестиционном счете.

Чиновники отметили, что в части определения кодов поступлений и предоставления вычетов изменений не предвидится.

Вычеты к суммам по коду дохода по дивидендам в справке 2-НДФЛ неприменимы! Такие указания закреплены в п. 3 ст. 210 НК РФ. Причем отражение выплат по дивидендам должно идти отдельно от «зарплатных» поступлений.Шаг 4. Заполняем приложение в 2-НДФЛ

Вторая страница справки 2-НДФЛ — это помесячная расшифровка данных разделов №2 и №3.

В шапке документа снова укажите ИНН и КПП отчитывающегося учреждения. Номер страницы — 002.

Затем повторно внесите сведения о номере справки, отчетном периоде и ставке налога.

Затем приступайте к заполнению полей. Сначала укажите месяц: январь — 01, февраль — 02, март — 03 и так далее. Затем укажите код дохода и сумму, полученную в соответствующем месяце. Ниже впишите код вычета, если такой предоставлялся, и укажите сумму — в каком размере.

Информацию вносите отдельно по каждому месяцу, в котором производились выплаты доходов.

Теперь приложение подписывает налоговый агент или его представитель и ставит дату. Отчет готов.

Порядок заполнения справки 2021 года

Правила заполнения справки в составе 6-НДФЛ изменились несущественно. Сведения о налоговом агенте не заполняются — их указывают на титульном листе единого расчета 6-НДФЛ.

Правила применяются только с отчетности за расчетный период 2021, то есть в 2022 году!

Вот как заполнить справку 2-НДФЛ для годового отчета 2021:

- В 1-м разделе указываем сведения о получателе доходности — его Ф.И.О., ИНН, дату рождения, статус налогоплательщика, паспортные данные и гражданство.

- Во 2-м разделе разносим суммы дохода, начисленного и удержанного подоходного налога за отчетный период.

- В 3-м разделе отмечаем вычеты: стандартный, социальный, имущественный. Указываем код вычета и сумму.

- В 4-м разделе отражаем сумму доходности, по которой не удержан подоходный налог, и величину неудержанного налога.

- Подтверждаем полноту и достоверность сведений подписью ответственного лица.

- Разносим сведения о доходности за каждый месяц в приложении к справке.

- Еще раз подтверждаем достоверность отчетной информации подписью руководителя.

Если в справке за 2021 год допущена ошибка, подается уточненный 6-НДФЛ, то есть весь расчет, а не один ошибочный документ. Если же исправления вносятся только в форму расчета 6-НДФЛ, подавать в составе корректировки справки по сотрудникам не требуется.

Справка о доходах физического лица. Форма № 2-НДФЛ (образец заполнения). Вариант 3: бланк, образец 2021

Форма N 2-НДФЛ

Код формы по КНД 1151078 11 1 СПРАВКА О ДОХОДАХ ФИЗИЧЕСКОГО ЛИЦА за 20-- год признак --- 5 26 03 2012 N -------- от --.--.---- 7719 1. Данные о налоговом агенте в ИФНС (код) ---- 7719563963 1.1. ИНН/КПП для организации или ИНН для физического лица ----------/ 771901001 --------- 1.2. Наименование организации/Фамилия, имя, отчество физического лица ООО "КРОКУС" --------------------------------------------------------------------------- 52401360 495 752-22-55 1.3. Код ОКАТО ------------------ 1.4. Телефон (---) --------- 2. Данные о физическом лице - получателе дохода Овсянкин Алексей 501203678941 Дмитриевич 2.1. ИНН ------------ 2.2. Фамилия, имя, отчество ------------------------- 1 13 02 1975 2.3. Статус налогоплательщика --- 2.4. Дата рождения --.--.---- 643 2.5. Гражданство (код страны) ---------------- 21 2.6. Код документа, удостоверяющего личность ----------- 2.7. Серия и номер 46 07 326859 документа ----------------------------------------------------------------- 144047 2.8. Адрес места жительства в Российской Федерации: почтовый индекс ------ 50 код региона ------ Домодедово район _______________ город ---------- населенный пункт _______________ Ленинский пр-т 23 59 улица --------------------- дом ---- корпус ______ квартира ----------- 2.9. Адрес в стране проживания: Код страны ___ Адрес ______________________ 13 3. Доходы, облагаемые по ставке ---% ------------------------------------ -------------------------------------- ¦Месяц¦ Код ¦Сумма ¦ Код ¦ Сумма ¦ ¦Месяц¦ Код ¦Сумма ¦ Код ¦ Сумма ¦ ¦ ¦дохода¦дохода¦вычета¦вычета ¦ ¦ ¦дохода¦дохода¦вычета ¦ вычета ¦ +-----+------+------+------+-------+ +-----+------+------+-------+--------+ ¦ 1 ¦ 2000 ¦25 000¦ ¦ ¦ ¦ 9 ¦ 2000 ¦25 000¦ ¦ ¦ +-----+------+------+------+-------+ +-----+------+------+-------+--------+ ¦ 2 ¦ 2000 ¦25 000¦ ¦ ¦ ¦ 10 ¦ 2000 ¦25 000¦ ¦ ¦ +-----+------+------+------+-------+ +-----+------+------+-------+--------+ ¦ 2 ¦ 2760 ¦ 4 000¦ 503 ¦ 4 000 ¦ ¦ 11 ¦ 2000 ¦25 000¦ ¦ ¦ +-----+------+------+------+-------+ +-----+------+------+-------+--------+ ¦ 3 ¦ 2000 ¦25 000¦ ¦ ¦ ¦ 12 ¦ 2000 ¦25 000¦ ¦ ¦ +-----+------+------+------+-------+ +-----+------+------+-------+--------+ ¦ 4 ¦ 2000 ¦25 000¦ ¦ ¦ ¦ 12 ¦ 2760 ¦ 5 000¦ ¦ ¦ +-----+------+------+------+-------+ +-----+------+------+-------+--------+ ¦ 5 ¦ 2000 ¦25 000¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ +-----+------+------+------+-------+ +-----+------+------+-------+--------+ ¦ 6 ¦ 2000 ¦25 000¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ +-----+------+------+------+-------+ +-----+------+------+-------+--------+ ¦ 7 ¦ 2000 ¦25 000¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ +-----+------+------+------+-------+ +-----+------+------+-------+--------+ ¦ 7 ¦ 2012 ¦21 530¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ +-----+------+------+------+-------+ +-----+------+------+-------+--------+ ¦ 8 ¦ 2000 ¦25 000¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ¦ ------+------+------+------+-------- ------+------+------+-------+--------- 4. Стандартные, социальные и имущественные налоговые вычеты 4.1. Суммы предоставленных налогоплательщику налоговых вычетов ----------------- ------------------ ----------------- -------------------- ¦ Код ¦ Сумма ¦ ¦ Код ¦ Сумма ¦ ¦ Код ¦ Сумма ¦ ¦ Код ¦ Сумма ¦ ¦вычета¦ вычета ¦ ¦вычета ¦ вычета ¦ ¦вычета ¦вычета ¦ ¦вычета¦ вычета ¦ +------+--------+ +-------+--------+ +-------+-------+ +------+-----------+ ¦ 104 ¦ 400 ¦ ¦ 108 ¦ 10 000 ¦ ¦ ¦ ¦ ¦ ¦ ¦ -------+--------- --------+--------- --------+-------- -------+------------ 4.2. N Уведомления, подтверждающего право на имущественный налоговый вычет ___________________________________________________________________________ 4.3. Дата выдачи Уведомления __.__.____ г. 4.4. Код налогового органа, выдавшего Уведомление _____________________________________________________ 13 5. Общие суммы дохода и налога по итогам налогового периода по ставке --% --------------------------------------------------------------------------- ¦5.1. Общая сумма дохода ¦ 330 530 ¦ +---------------------------------------------------------+---------------+ ¦5.2. Налоговая база ¦ 316 130 ¦ +---------------------------------------------------------+---------------+ ¦5.3. Сумма налога исчисленная ¦ 41 097 ¦ +---------------------------------------------------------+---------------+ ¦5.4. Сумма налога удержанная ¦ 41 097 ¦ +---------------------------------------------------------+---------------+ ¦5.5. Сумма налога перечисленная 1 ¦ 41 097 ¦ +---------------------------------------------------------+---------------+ ¦5.6. Сумма налога, излишне удержанная налоговым агентом ¦ ¦ +---------------------------------------------------------+---------------+ ¦5.7. Сумма налога, не удержанная налоговым агентом ¦ ¦ ----------------------------------------------------------+---------------- ________________ ________________ __________________ главный бухгалтер Катковская Катковская Н.Е. Налоговый агент ---------------- ---------------- ------------------ М.П. (должность) (подпись) (Ф.И.О.)

Источник — «Вмененка», 2012, № 3

Новый бланк 2-НДФЛ в 2020 году: пример заполненения

Внимание!

На сайте опубликована новая статья “Заполнение и сдача справки 2-НДФЛ за 2020 год в 2021 году“

Введен ли новый бланк справки 2-НДФЛ в 2020 году? Что изменилось? Как выглядит образец заполнения? Ответим на вопросы.

Также см:

Изменения 2020 года

Отчитываться по НДФЛ за год придется на месяц раньше. Крайний срок сдачи 2-НДФЛ в 2020 году перенесли на 1 марта. Прежде срок сдачи годовых отчетов был – не позднее 1 апреля.

Также новшество: сдать 2-НДФЛ на бумаге смогут только организации и ИП с численностью физлиц – получателей дохода за отчетный период до 10 человек включительно. Остальные должны будут представлять отчеты только в электронном виде. Прежде на бумаге можно было отчитаться, если количество получателей дохода менее 25 человек.

Еще нужно сказать, что с 2020 года упростили отчетность для организаций с несколькими обособленными подразделениями. Если подразделения либо организация и обособки находятся на территории одного муниципального образования, то с 2020 года можно выбрать одну ИФНС, куда отчитываться по НДФЛ и платить налог. Организация должна будет сообщить о своем решении в инспекцию до 1 января. Сейчас организации обязаны перечислять налог и представлять 2-НДФЛ по месту каждого подразделения.

Отчитаться по новым правилам надо будет уже за 2019 год.

Бланк 2-НДФЛ в 2020 году

Сами формы отчетов по НДФЛ тоже скоро изменят. Справка 2-НДФЛ войдет в состав годового расчета 6-НДФЛ. Но формы объединят только с отчетности за 2021 год. Отчитаться по-новому надо будет не раньше 2022 года. Поэтому в 2020 году справку о доходах и суммах налога физического лица:

- для налоговой инспекции составляйте по форме 2-НДФЛ из приложения 1 к приказу ФНС от 02.10.2018 № ММВ-7-11/566,;

- для физлица – по форме из приложения 5. Эти формы применяют с 2019 года по доходам за 2018 год и последующие периоды.

Скачайте актуальные бланки:

Образец заполнения 2-НДФЛ в 2020 году

Вам нужно определиться для чего вы готовите образец справки 2-НДФЛ в 2020 году: для ИФНС или для работника. В зависимости от этого будет отличаться и пример заполнения 2-НЛФЛ.

2-НДФЛ для сотрудника: пример заполнения

Выдавать всем работникам справки о доходах за прошедший год не надо. Вы должны выдать справку о доходах только по просьбе работника (п. 3 ст. 230 НК РФ).

Человек вправе попросить справку в любой момент и за любой период, а не только за год (п. 3 ст. 230 НК РФ). Если в апреле у вас просят справку о доходах за последние 6 месяцев, выдайте две: за весь прошлый год и за январь — март текущего.

Срок выдачи справки – три рабочих дня после получения заявления работника (Письмо Минфина от 21.06.2016 N 03-04-05/36096). Увольняющемуся сотруднику выдайте справку за текущий год в последний день работы (ст. 84.1 ТК РФ).

2-НДФЛ для ИФНС: пример заполнения

Срок сдачи 2-НДФЛ за 2019 год — не позднее 2 марта 2020 года.

экспонатов и приложений | Окружной суд США, Северный округ Калифорнии

Как правило, экспонатов могут быть поданы в электронном виде как приложений к документам, которые они поддерживают, или как отдельные записи в реестре. Экспонаты могут быть включены в тот же документ PDF, что и жалоба или другой первичный документ, или могут быть поданы отдельно, если размер файла превышает 50 МБ. Приведенные ниже примеры иллюстрируют различные возможности при подаче документов с экспонатами.Это далеко не полный список.

- Пример 1

Жалоба составляет 500 КБ, а все экспонаты — 2 МБ.

Рекомендация: Объедините жалобу и экспонаты в один PDF-файл и электронный файл.

- Пример 2

Ваше ходатайство, меморандум в поддержку, заявление в поддержку с экспонатами и предлагаемый заказ превышают 50 МБ.

Рекомендация: Разделите вашу документацию на две части. Подать ходатайство, меморандум в поддержку и предлагаемый порядок как одну подачу; и ваша декларация с подтверждающими документами в виде отдельной подачи.

- Пример 3 (Декларация с множеством экспонатов)

- Подайте свою Декларацию в электронную форму и свяжите ее с Поддерживаемым ею Движением.

- По завершении щелкните Civil → Other подтверждающие документы → Exhibits (или Civil → Other подтверждающие документы → Приложения к административному ходатайству к файлу под печатью , если документы подаются под печатью)

- Подайте документы в электронном виде (в группах пп. 5-10) и соотнесите их с декларацией (а не с движением, которое декларация поддерживает).

- Повторяйте это, пока все ваши экспонаты не будут отправлены в электронную папку.

Экспонаты

Обычными типами экспонатов, связанных с ходатайствами, являются декларации с приложением доказательств и предлагаемые заказы. Гражданский титульный лист обычно подается в качестве доказательства жалобы. Экспонаты могут быть частью вашей основной документации, отправлены с помощью функции прикрепления или поданы в электронном виде отдельно с использованием события ECF «Экспонаты» (расположенного в разделе «Ходатайства и связанные заявки»)

Промежуточные листы .Когда один или несколько экспонатов добавляются к другому документу (например, декларации) и все загружается как один документ, или когда группа экспонатов загружается как один документ, следует использовать листы-вкладыши для разделения и идентификации экспонатов (например, страница, на которой печатаются только слова «Приложение A», страница, на которой печатаются только слова «Приложение B» и т. д.). Пустые страницы не следует подавать как разделительные листы.

Местное правило 3-4. Если вы должны подавать доказательства в виде отдельной электронной документации, она должна соответствовать местным гражданским правилам 3-4 Суда.Экспонаты также должны быть связаны с записью в реестре, где это применимо.

Вложения

Функция вложения в ECF позволяет загружать экспонаты или другие необходимые документы в виде дополнительных и отдельных файлов PDF в вашу папку. При загрузке вложения дайте вложение описание, используя раскрывающееся меню категории или текстовое поле с произвольным описанием. Их можно использовать по отдельности или вместе.

Часто задаваемые вопросы о приложениях

Сколько вложений я могу отправить в один файл?

Теоретически сколько угодно.На практике это зависит от размера каждого из ваших вложений.

В ходе тестирования мы обнаружили, что можем надежно отправить в электронный файл семь (7) вложений размером почти 50 МБ и до 8 вложений различного размера.

Вы можете объединить небольшие экспонаты в один файл, если его размер не превышает 50,0 МБ. Или, если необходимо, разбейте вашу картотеку на более мелкие части. Мы предлагаем вам разделить документ в логических местах (например, между главами или разделами документа, если это возможно. Вы можете пометить их как-то вроде:

Приложение A, Часть 1 из 3

Приложение A, Часть 2 из 3

Приложение A, Часть 3 из 3

Как правило, мы рекомендуем свести количество файлов к минимуму, чтобы избежать тайм-аута.

Наверх

Отказ от статуса H-1B — иммиграционные поверенные Портленд, Орегон

Когда трудовые отношения между подающим прошение работодателем и неиммиграционным работником H-1B прекращаются, работодатель и работник должны выполнить определенные юридические обязательства. Следующая информация носит общий характер и не должна использоваться в качестве замены юридической консультации компетентного адвоката в индивидуальном случае. Внизу статьи находится образец письма об отказе от участия в программе I-129.

Уведомление о выходе

Работодатель должен отозвать письмом в USCIS петицию H-1B, поданную и одобренную от имени сотрудника H-1B, когда трудовые отношения прекращаются, будь то в результате увольнения или увольнения.Это необходимо, потому что, если USCIS не будет уведомлена об отзыве петиции, обязательства по заработной плате в соответствии с Заявлением об условиях труда могут продолжаться. Недостаточно уведомить только сотрудника H-1B. Работодатель может отозвать петицию, отправив письмо в сервисный центр USCIS, который утвердил петицию H-1B, которая в большинстве случаев будет либо Калифорнийским сервисным центром (CSC), либо сервисным центром Вермонта (VSC). Внизу страницы находится образец письма, которое можно использовать для отзыва петиции H-1B.Обратите внимание, что после отправки отзыва петиция больше не может использоваться, поэтому для повторного найма сотрудника потребуется совершенно новая подача петиции H-1B с уплатой сборов. Таким образом, перед отправкой отзыва следует внимательно изучить его. После получения письма о снятии средств USCIS отправит письмо с подтверждением отказа через несколько недель или месяцев.

Смена работодателя

Сотрудник H-1B, который ранее был засчитан в лимит H-1B, может перейти к другому работодателю после подачи петиции новым работодателем при определенных обстоятельствах (но не ранее, чем она будет подана. ).После подсчета бенефициару H-1B не нужно будет снова участвовать в ограничении H-1B, если он или она не покинет США на один год или дольше. На возможность перехода к другому работодателю H-1B отказ не влияет. Обычно предпочтительно, чтобы новый работодатель, подавший петицию, подал петицию H-1B до увольнения работника H-1B. Сотрудник H-1B, который покидает работодателя, подавшего петицию H-1B, до того, как новое ходатайство H-1B будет подано другим работодателем, однако, не считается автоматически утратившим свой статус исключительно на основании прекращения работы при условии, что H новый работодатель Ходатайство -1B было подано в течение 60 дней с момента расторжения.См. 8 CFR 214.1 (2). Сотрудник также имеет возможность покинуть страну и повторно въехать после утверждения новой петиции H-1B другим работодателем.

Требование обратного вывоза за границу

Работодатель H-1B должен предложить расходы на обратный транспорт, если работодатель прекращает трудовые отношения до даты окончания подачи ходатайства. Это требование не применяется, если сотрудник прекращает отношения или если отношения прекращаются в последний день действия петиции H-1B.Как правило, стоимость обратного проезда считается перелетом в одну сторону автобусным классом до страны гражданства лица. Поскольку в законе и правилах не указывается, каким образом должно выполняться это требование обратной перевозки, многие работодатели предпочитают предоставить уволенному сотруднику H-1B 30-дневный период после увольнения, в течение которого можно указать предпочтительную дату отъезда, которая является 60 дней или меньше с даты увольнения, чтобы работодатель мог организовать наиболее рентабельный рейс в желаемую дату отъезда или около нее.Это также гарантирует, что расходы на обратную транспортировку будут использоваться для обратной транспортировки, а не для каких-либо других целей. Поскольку сотрудник H-1B может обратиться за спонсорской помощью к другому работодателю H-1B или изменить статус на другую категорию визы (например, находящийся на иждивении супруг H-4, L-2, O-3 и т. Д. Или студент F-1 , или E-3, TN, O-1 или другой статус рабочей визы) и не покидают страну, многие сотрудники вообще отказываются от предложения обратной перевозки.

ОБРАЗЕЦ H-1B ПИСЬМО ОБ ОТВЕТЕ

[разместить на фирменном бланке и удалить все заключенные в квадратные скобки разделы после ввода информации]

Дата

СЕРТИФИЦИРОВАННАЯ ПОЧТА —

ПЕРЕДАЧА К ПЕРЕДАЧЕ 9000 ПЕРЕДАЧА 9000 С ПЕРЕДАЧЕЙ

Сервисный центр USCIS в Калифорнии [используйте этот адрес для номеров квитанций

24000 Avila Road, 2nd Fl, Rm.2312 , начинающиеся на «WAC»]

Laguna Niguel, CA 92677

Сервисный центр USCIS в Вермонте [используйте этот адрес для номеров квитанций

75 Lower Welden Street , начинающихся на «EAC»]

St. Albans, VT 05479 -0001

Сервисный центр USCIS в Небраске [используйте этот адрес для номеров квитанций

850 S Street , начинающихся с «LIN»]

Lincoln, NE 68501

Re: Отзыв петиции I-129 для неиммиграционного работника ( H-1B)

Автор _____________, Inc.от имени _____________ ([НОМЕР ПОЛУЧЕНИЯ ДЕЛА])

Уважаемый инспектор:

Это письмо написано, чтобы уведомить Службу гражданства и иммиграции о том, что на дату этого письма заявитель больше не нанимает работника H-1B, на который он ссылается выше в соответствии со статусом H-1B. Заявитель желает отозвать вышеупомянутую петицию для неиммиграционного работника (H-1B), которую он подал от имени бенефициара. Прилагается копия Уведомления об утверждении.

Спасибо за внимание к этому запросу.

С уважением,

[Имя]

[Название]

Приложение (Копия уведомления об утверждении, форма I-797)

cc: Г-н / г-жа __________________ (Бенефициар)

Провайдеры ваучеров и Другие программы

Proveedores De Cupones y Otros Programas (испанский)

Как мне…

Отчетность о посещаемости, если вы являетесь утвержденным поставщиком услуг ACS и заботитесь о менее чем 16 детях:

Позвоните в автоматизированную систему оплаты услуг по уходу за детьми (CAPS) по телефону 1-800-692-0699 и следуйте инструкциям, чтобы ввести количество дней, в течение которых дети посещали вашу программу.Если система CAPS занята, проявите терпение и повторите попытку позже в тот же день; система может быть загружена в течение первой недели месяца. CAPS открыт 24 часа в сутки, 7 дней в неделю.

Проверка статуса оплаты услуг по уходу за ребенком

Вы можете позвонить в CAPS или в информационный центр по уходу и обучению по телефону 212-835-7610, чтобы проверить статус платежа.

В начало

Запрос повышения ставки

Управление по делам детей и семьи штата Нью-Йорк установило максимальные ставки по уходу за детьми города Нью-Йорка.Повышение ставки может запрашиваться один раз в год и должно быть подтверждено документацией. Процесс запроса и документации требует подачи заполненного заявления. Используйте инструкции и приложения, исходя из типа программы / провайдера.

Начиная с 1 июня 2016 г. определение возраста младенцев и детей ясельного возраста изменилось для всех поставщиков услуг на дому. Новые определения:

- Младенцами считаются дети младше двух лет

- Дети младше трех лет — от двух до трех лет

Вы получите ретроактивные корректировки по предстоящим платежам.Ретроактивные корректировки будут включены в предстоящие платежи. Продолжайте проверять этот веб-сайт для получения дальнейших обновлений.

Запросить повышение ставки, заполнив заявку:

… Я занимаюсь групповым дневным присмотром:

… Я являюсь поставщиком услуг по уходу за детьми в лицензированной группе или зарегистрированной семье

… Я участвую в программе группового дневного ухода, не подпадающей под действие закона

… Я неофициальный поставщик услуг, освобожденный от уплаты налогов

В начало

Создание запросов с особыми потребностями

Родители или опекуны, которые в настоящее время получают ваучеры ACS и заинтересованы в запросе ставки для лиц с особыми потребностями, должны загрузить и заполнить Заявление с особыми потребностями (CFWB 001).

- Заполненные заявления, а также подтверждающие документы об инвалидности должны быть отправлены по адресу, указанному в заявлении: NY ECPDI, Attn: Special Needs Review Unit, P.O. Box 24988, Brooklyn NY 11202.

- Только родители / опекуны могут запрашивать и подавать заявки на особые потребности, а НЕ поставщики.

- Поставщики услуг по уходу за детьми могут получить компенсацию, если они предоставляют услуги по уходу за ребенком, которые подходят для ребенка и демонстрируют увеличение затрат в результате ухода за ребенком.

- Заявления для лиц с особыми потребностями доступны только для тех детей, у которых есть активный ваучер на получение субсидии по уходу за ребенком.

- Чтобы заполнить формуляр с особыми потребностями, родители или опекуны должны следовать инструкциям в заявлении с особыми потребностями (CFWB-001), которое предполагает передачу части заявления лечащему специалисту их ребенка для заполнения. Родители или опекуны также должны приложить всю подтверждающую документацию к заполненному заявлению.

В начало

Стать неофициальным поставщиком услуг по уходу за детьми или не подпадающим под действие закона

В соответствии с нормативными актами штата Нью-Йорк, все неофициальные или освобожденные от налогов поставщики услуг по уходу за детьми должны быть одобрены, зарегистрированы и контролироваться некоммерческой организацией «Корпорация жилищного и экономического развития женщин» (WHEDco).

Чтобы стать неформальным провайдером:

- заполнить форму регистрации освобожденного от налога на ребенка, и

- родители / опекуны детей, о которых вы заботитесь, также должны заполнить и подписать «Раздел информации для родителей» формы.

Бланки и заявления поставщика услуг по уходу за детьми, освобожденного от уплаты закона

Все заполненные необходимые формы следует подавать в районное агентство по регистрации WHEDco, обслуживающее место, где предоставляются услуги по уходу за детьми (см. Адреса ниже).На каждую семью следует подавать один комплект форм. Поставщики услуг, запрашивающие услуги по уходу за детьми в семьях, получающих денежную помощь или подающих заявление на получение денежной помощи, должны предоставить все необходимые формы в соответствующий центр занятости HRA для родителей.

| Расположение регистрационного агентства WHEDco | |

|---|---|

| Bronx 1309 Louis Nine Blvd Bronx, NY 10459 (347) 708-7800 | Brooklyn 109 East 16th Street, 3rd Fl New York, NY 10003 (212) 835-7433 |

| Манхэттен / Статен-Айленд 109 East 16th Street, 3rd Fl New York, NY 10003 (212) 835-7162 | Queens 165-08 88th Ave, 2nd Fl Jamaica, NY 11432 (718) 523-2834 |

В начало

ОБРАЗЕЦ ПРОДАЖИ 💕 на март

Похоже на весну, но ячмень на полпути к зиме.Мы пока не рекомендуем убирать эти объемные свитера. Даже апрель может быть оживленным месяцем, но это не значит, что еще слишком рано начинать анализировать образцы продаж, чтобы пополнить свой весенний гардероб.Мы эксклюзивно перечислили только образцы продаж, которые лично хотели бы посетить. Сообщение будет обновляться в течение месяца и останется на расстоянии одного клика на правой боковой панели. Ниже приводится список того, что мы считаем лучшими продажами в марте. Не стесняйтесь оставлять отзывы в разделе комментариев, чтобы каждый мог извлечь выгоду из сети «Шпион».

Kiton Sample Sale

На последней распродаже костюмы, куртки, верхняя одежда, брюки, юбки, трикотаж, галстуки и обувь можно найти со скидкой 75%. Если вы не беспокоитесь о том, чтобы поймать лучший выбор, подождите до последнего дня, когда цены упадут до 85% от розничной на предыдущих продажах. Свитера стоили всего 165 долларов, а брюки и рубашки — около 100 долларов.

Пятница, 10 марта — понедельник, 13 марта

Пт-Вс 9: 00-18: 30, Пн. 9: 00-17: 00

Сойфер Хаскин: 317 West 33 Street

Цены снижены

Milly

Ожидайте найти скидки 60% Скидка 80% на товары Milly и Milly Minis.На последней распродаже топы стоили 49 долларов, свитера — 69 долларов, брюки — 69 долларов, юбки — 69 долларов, платья — 99 долларов, а вечерние платья — 249 долларов. Платья из детской коллекции стоили 50 долларов, а сплошные купальники — 19 долларов. Дополнительные скидки часто производятся в последний день.

Понедельник, 13 марта — среда, 15 марта

Понедельник — среда 11.00-19.00

Линия одежды: 261 West 36th Street, 2nd Fl

Распродажа Diptyque

Понедельник 13 марта — пятница 16 марта

Пн – среда 8.00–21.00 , ЧТ и ПТ.8: 00–18: 00

21 Dey Street (между церковью и Бродвеем)

Входные двери закрываются за час до закрытия магазина

Полный отчет здесь

Порты 1964 Частная продажа

Пятница, 24 марта — воскресенье, 26 марта

11: 00-19: 00 ежедневно

3 Девятая авеню, 2-й этаж

Zara Terez

Это всегда отличная распродажа, где можно найти леггинсы, одежду для активного отдыха, купальные костюмы и накидки.На последней распродаже нашли легионы за 20 долларов и детские купальники за 25 долларов.

Понедельник, 27 марта — среда, 29 марта

10: 00-18: 00 ежедневно

231 West 39 St. (между 7 и 8) Люкс 1101

BLK DNM

На мужскую и женскую одежду и аксессуары будет действовать скидка до 70%. Мы подозреваем, что будут периодические скидки.

Вторник, 28 марта — воскресенье, 2 апреля

Вторник 10: 00–20: 00, среда – суббота 10: 00–19: 00

260 Образец продажи: 260 Fifth Avenue

Обновление для конкретной страны для России для поддержки изменений в отчетах 2-NDFL и 6-NDFL в Microsoft Dynamics AX

Требование перезагрузки

После установки исправления необходимо перезапустить службу Application Object Server (AOS).

Если у вас возникла проблема с загрузкой, установкой этого исправления или у вас есть другие вопросы по технической поддержке, обратитесь к партнеру или, если вы зарегистрированы в плане поддержки напрямую с Microsoft, вы можете обратиться в службу технической поддержки Microsoft Dynamics и создать новый запрос на поддержку. Для этого посетите следующий веб-сайт Microsoft:

.https://mbs.microsoft.com/support/newstart.aspx

Вы также можете связаться со службой технической поддержки Microsoft Dynamics по телефону, используя эти ссылки для телефонных номеров для конкретной страны.Для этого посетите один из следующих веб-сайтов Microsoft:

Партнеры

https://mbs.microsoft.com/partnersource/resources/support/supportinformation/Global+Support+Contacts

Клиенты

https://mbs.microsoft.ru / customersource / northamerica / help / help / contactus

В особых случаях плата, которая обычно взимается за обращение в службу поддержки, может быть отменена, если специалист службы технической поддержки для Microsoft Dynamics и связанных продуктов определит, что конкретное обновление решит вашу проблему. Затраты на обычную поддержку будут применяться к любым дополнительным вопросам поддержки и проблемам, которые не соответствуют требованиям для конкретного рассматриваемого обновления.

Примечание Это статья «БЫСТРАЯ ПУБЛИКАЦИЯ», созданная непосредственно в службе поддержки Microsoft.Информация, содержащаяся здесь, предоставляется как есть в ответ на возникающие проблемы. В результате быстрого предоставления материалов материалы могут содержать опечатки и могут быть изменены в любое время без предварительного уведомления. См. Условия использования для других соображений.

Заполнение налоговой декларации 3-НДФЛ: инструкция, порядок, образец

Индивидуальные предприниматели, ведущие свою деятельность на территории Российской Федерации и работающие по общей системе налогообложения, обязаны в соответствии с действующим законодательством ежегодно направлять в налоговую инспекцию отчет о полученных доходах.

Необходимые данные для отчетности предпринимателя на бумаге в виде заполненной декларации 3-НДФЛ Заполнение налоговой декларации является обязательным требованием не только для тех, кто ведет собственный бизнес, но и для обычных граждан, которые в течение 12 месяцев получают доход не от основное место работы. Эта категория налогоплательщиков обязуется подавать декларацию для удержания подоходного налога со своих доходов. Для многих граждан России заполнение налоговой декларации 3-НДФЛ является обязательным условием оформления налогового вычета.Несоблюдение этого условия влечет за собой штрафные санкции.

Заполнение налоговой декларации 3-НДФЛ может вызвать определенные трудности как у юридического, так и у физического лица. Избежать такой заминки поможет знание действующего налогового законодательства. Образец формы налоговой декларации может быть примером отчетности.

Что такое декларация 3-НДФЛ?

Порядок заполнения налоговой декларации прописан в действующем законодательстве страны. Подробные инструкции, разработанные ФНС, позволяют предпринимателям самостоятельно быстро заполнять различные отчеты и бумаги.Несмотря на то, что налоговая инспекция дает инструкции по заполнению налоговой декларации, во избежание ошибок необходимо руководствоваться отдельными статьями Налогового кодекса. Неправильно заполненный документ не будет считаться действительным.

Пример заполнения налоговой декларации дает налогоплательщикам представление о правильно заполненном отчете и позволяет избежать ошибок при оформлении форм. Подобные образцы можно найти в офисах налоговой службы на информационных досках или на официальном сайте Федеральной налоговой службы.

Налоговый инспектор должен проверить декларацию об ошибках и неточностях в ее подаче. Все неточности, обнаруженные в отчете, немедленно указываются инспектором. Ответственность за полноту предоставленной информации лежит только на лице, подавшем декларацию.

Уточняющая декларация

Заполнение налоговой декларации уточняющего типа осуществляется в случаях, когда налогоплательщик после подачи отчетности обнаруживает, что определенная сумма не была включена в годовой доход.

Плательщик не налагает штрафных санкций в случае, если указанная сумма не превышает сумму подлежащих уплате налогов. Уплата штрафа и пени вместе с уплаченным в государственный бюджет налогом производится, если физическим лицом или индивидуальным предпринимателем не произведены надлежащим образом расчеты, которые показала корректировка.

3-НДФЛ Декларация

Отчетность отправляется по форме 3-НДФЛ — это документация, в которой отражены все дополнительные доходы, полученные индивидуальным предпринимателем или физическим лицом за год.В бумагах также указаны данные, учитывающие все льготы и налоговые скидки.

Что учитывается при заполнении декларации 3-НДФЛ

Сумма налога определяется исходя из дохода, полученного за год; в него вошли средства, полученные за:

- Продажа недвижимого имущества — земли, квартир, частных домов.

- Продам любую недвижимость.

- Получение денежных переводов.

- Получение выигрыша на сумму более 4 тысяч рублей.

- Продажа автомобиля, находившегося в собственности налогоплательщика менее трех лет.

- Сдам в аренду.

Когда следует подавать декларацию?

Заполнение налоговой декларации и ее последующая сдача в органы ФНС осуществляется в следующих случаях:

- После оплаты обучения налогоплательщиком или его детьми.

- Оплата лечебных мероприятий.

- Приобретение или строительство жилой недвижимости, включая оформление ипотечной ссуды.

- Наличие детей — на каждого дается около полутора тысяч рублей налогового вычета.

- Получение денежных средств от физических и юридических лиц.

- Продажа недвижимого или движимого имущества.

- Получайте призы, выигрыши и другие награды.

- Получение наличных из-за границы.

- Квитанция об авторском вознаграждении.

- Расписка о вручении имущества, оформленного в дар.

Документы для декларации 3-НДФЛ

Для заполнения налоговой декларации требуется пакет документов и информация из них — персональные данные налогоплательщика и другая информация, подтверждающая факт получения дохода:

- Документы на недвижимость продана.

- Платежные документы.

- Справка по месту работы по форме 2-НДФЛ.

- Договоры, оформленные на выполнение определенных работ, оказание услуг и получение денежных средств.

Образец заполнения налоговой декларации

Индивидуальные предприниматели, работающие по общему налоговому режиму, должны подать в налоговые органы декларацию 3-НДФЛ.

Избыточные денежные средства, потраченные на уплату налогов, могут быть возвращены налогоплательщику.Сделать это позволяет налоговая декларация 3-НДФЛ. Образец формы для заполнения формы налогового вычета можно найти в налоговой инспекции.

Документы и отчеты, подтверждающие доходы налогоплательщика, подаются до 30 апреля следующего года.

Вы можете создать декларацию несколькими способами:

- От руки, используя черные или синие чернила.

- При использовании полиграфического оборудования запрещено прибегать к двусторонней печати.

Условия уплаты налога

Заполнение и сдача налоговой декларации, а также последующая уплата должны осуществляться строго в сроки, установленные законодательством:

- До 15 июля года, в котором была составлена налоговая декларация. Отправлено.