Общая рентабельность: как рассчитать и зачем она нужна — формула и примеры расчета показателей

Что показывает общая рентабельность организаций: формула расчета коэффициента

# Бизнес-словарь

Формулы и определения

- Что такое рентабельность, частная и общая

- Формула коэффициента общей рентабельности

- Выводы

Когда какое-то предприятие называют высокорентабельным, подразумевают, что работает оно эффективно и успешно, то есть приносит своим владельцам хороший доход. Вместе с тем, понятие коммерческой выгодности требует объективной оценки, выраженной в числовом виде. Мало сказать или написать, что, к примеру, прибыль завода составила десять миллионов: эта цифра может и обрадовать, и расстроить. Возникает множество вопросов по поводу того, сколько вложено в это предприятие средств, оправдала инвестиция ожидания или нет.

Для того, чтобы обоснованно приходить к тем или иным умозаключением, мировыми экономистами и изобретён коэффициент рентабельности хозяйственных ресурсов (функционирующего капитала). В нашей стране его чаще называют показателем общей рентабельности.

Что такое рентабельность, частная и общая

Рентабельность можно оценивать по разным критериям, и бывает очень сложно судить о том, высоки ли их значения, или нет. В любом случае требуется учитывать различные обстоятельства и особенности складывающейся ситуации, а также временной фактор. В переходные периоды, когда предприятия перепрофилируются на новые виды продукции или внедряют передовые технологии, коэффициенты чаще всего снижаются, так как затраты растут, а прибыль – ещё нет.

В целом же экономисты пользуются несколькими показателями оценки рентабельности по направлениям:

- Продаж;

- Активов;

- Производства;

- Капиталовложений;

- Оборачиваемости;

А также коэффициентом общей рентабельности, предназначенным, как ясно из названия, служить неким суммирующим и обобщающим критерием.

Следует понимать, что само по себе вычисление цифры, даже если результат радует, не является целью экономиста. Коэффициенты – лишь исходные данные для последующего анализа и выработки рекомендаций по управленческим решениям. В конечном счёте целью этой работы является всемерное повышение дохода.

Все показатели, характеризующие рентабельность, имеют принципиально сходные черты: они представляют собой дробь, в числителе которой прибыль, а в знаменателе – величина потока (актива), которым она формируется.

К примеру, отношение прибыли от реализации к её объёму показывает, насколько эффективно работает отдел сбыта.

По коэффициенту рентабельности производства (прибыль делится на себестоимость) можно судить о том, сколько денег приносит каждый рубль, потраченный на комплектующие, сырьё, оплату труда и прочие статьи переменных расходов.

Формула коэффициента общей рентабельности

Коэффициент общей рентабельности – это отношение чистой прибыли без учёта налоговых отчислений к среднегодовой стоимости основных производственных фондов, нематериальных активов организации и её оборотных средств:

ОР = П / СрФ

Где:

ОР – коэффициент общей рентабельности;

П – читая прибыль без учета налогов;

Для процентного выражения его нужно умножить на сто.

ОР показывает, насколько эффективно работают средства, вложенные в бизнес.

К примеру, если в завод вложен миллиард, а за год инвестиция принесла своим акционерам 50 миллионов, то коэффициент общей рентабельности составляет 5%.

Разумеется, приведенная выше формула – упрощённая и требует многих пояснений. В частности, понятие «среднегодовая стоимость» введено по причине процессов, постоянно происходящих на любом предприятии и связанных с обновлением активов: одно оборудование списывается, другое приобретается и т. д. Так как основные экономические показатели рассчитываются чаще всего раз в 12 месяцев (но бывает и чаще), то вычисление производится проще: как среднеарифметическое двух цифр, числящихся на начало и конец отчётного периода. Аналогично можно получить среднеквартальную или среднюю за полгода стоимость ОФ и ОС (производственных фондов и оборотных средств):

СрФ = {(ОФн + ОСн) – (ОФк+ОСк)} / 2

Где:

СрФ – средняя за период стоимость оборотных средств;

ОФн – балансовая стоимость основных фондов на начало года;

ОСн – балансовая стоимость оборотных средств на начало года;

ОФк – балансовая стоимость основных фондов на конец года;

ОСк – балансовая стоимость оборотных средств на конец года;

Этот метод простой, но точность и объективность его страдает, так как какое-то очень производительное оборудование может быть введено в эксплуатацию в самом конце отчётного периода, и тогда оно не может существенно повлиять на прибыль.

Есть и другой способ, более трудоёмкий (для бухгалтерии): нужно по балансу посмотреть введенные и выбывшие активы и просто посчитать по формуле:

СрФ = ОПФн + ОПФвв – ОПФвыв

Где:

СрФ – стоимость фондов на начало года;

ОПФн – стоимость введенных фондов;

ОПФвв – стоимость введенных фондов;

ОПФвыв – стоимость выведенных фондов.

Исходя из этих уточнений, коэффициент общей рентабельности можно рассчитать по формуле, приведенной выше с подстановкой значения среднегодовой стоимости всех фондов предприятия, вычисленной наиболее приемлемым образом. К знаменателю следует добавить нормируемые оборотные средства, расходуемые на хозяйственную деятельность и непосредственно распределяемые в себестоимости продукции.

В окончательном виде формула выглядит следующим образом:

Где:

ОР – коэффициент общей рентабельности;

П – балансовая прибыль;

НОС – стоимость нормируемых оборотных средств;

ОФн – балансовая стоимость основных фондов на начало года;

ОФк – балансовая стоимость основных фондов на конец года;

ОСк – балансовая стоимость оборотных средств на конец года.

Выводы

Показатель общей рентабельности предприятия часто сравнивают с КПД машины, однако при его вычислении не следует проявлять механического подхода. Этот коэффициент может служить критерием оценки только в связи с динамикой его изменений, он позволяет грамотному руководителю прийти к правильным выводам и принять верные решения с учётом конкретной обстановки.

При нулевой прибыли, коэффициент ОР равен нулю, а отрицательное его значение означает убыточность предприятия. Это положение допустимо только в определённые периоды, связанные с реформированием.

Опубликовано:

Добавить комментарий

Вам понравится

Коэффициенты рентабельности

Рентабельность – относительный показатель экономической эффективности. Рентабельность комплексно отражает не только степень эффективности применения материальных, трудовых и финансовых ресурсов, но и использование природных богатств. Коэффициент рентабельности рассчитывается как отношение прибыли к активам, ресурсам или потокам, ее формирующим. Может выражаться как в прибыли на единицу вложенных средств, так и в прибыли, которую несет в себе каждая полученная денежная единица.

Рассмотрим основные показатели, характеризующие рентабельность деятельности организации:

Коэффициент общей рентабельности

Коэффициент рентабельности продаж

Коэффициент рентабельности активов

Коэффициент рентабельности производства

Рентабельность является результирующим показателем эффективности деятельности любой компании, в общем виде коэффициенты рентабельности рассчитываются по формуле:

R = Прибыль (чистая, балансовая) / производственный показатель

Общая рентабельность – обобщающий показатель экономической эффективности предприятия, отрасли, хозяйства, равный отношению валовой (балансовой) прибыли, полученной за определенный период времени (обычно за год), к средней за этот период стоимости основных и нормативной доли оборотных средств.

Коэффициент общей рентабельности

Основной и самый распространенный показатель оценивающий прибыльность предприятия это коэффициент общей рентабельности. Данный показатель определяется как отношение прибыли до налогообложения к выручке от реализации товаров, работ и услуг, производимых предприятием:

КОР = прибыль (убыток) до налогообложения / выручка х 100%

КОР = стр. 140 / стр. 010 ф.2 * 100%

КОР = стр. 2300 / стр. 2110 * 100%

Коэффициент рентабельности продаж

Коэффициент позволяет определить, сколько прибыли компания имеет с каждого рубля выручки от реализации товаров, работ или услуг. Данный показатель рассчитывают как в целом, так и по отдельным товарным позициям.

КРП = прибыль (убыток) от продаж / выручка (нетто) от продаж х 100%

КРП = стр. 050 / стр. 010 ф. №2 * 100%

КРП = стр. 2200 / стр. 2110 * 100%

Коэффициент рентабельности активов

Показатели рентабельности активов или его частей позволяют судить об эффективности вложений в ту или иную деятельность. В общем виде формула расчета коэффициента рентабельности активов имеет вид:

КРК = чистая прибыль (убыток) / капитал * 100%

или

КРК = валовая прибыль / капитал * 100%

Выбор применяемой формулы зависит от поставленных целей и предмета анализа. Т.е. формула по бухгалтерскому балансу, к примеру, для определения коэффициента рентабельности совокупного капитала (ККАП) будет иметь вид:

ККАП = стр. 029 или 050 или 140 или 190 ф. №2 / [(стр. 300н.г. + стр.300к.г.)/2] х 100%

ККАП = стр. 2100 или 2200 или 2300 или 2400 / [(стр. 1600н.г. + стр.1600к.г.)/2] х 100%

Данная категория (рентабельность активов) включает в себя достаточно обширную группу коэффициентов таких как:

Коэффициент рентабельности чистых активов: КЧА = прибыль / сумма чистых активов х 100%.

Коэффициент рентабельности текущих активов: КТА = прибыль / текущие активы (или оборотные средства) х 100%.

Коэффициент рентабельности активов: КА = прибыль / среднегодовая валюта баланса х 100%.

Коэффициент рентабельности собственного капитала: КСК = прибыль / собственный капитал х 100%.

Коэффициент рентабельности производственных фондов: КПФ = прибыль / средняя величина производственных фондов х 100%.

Коэффициент рентабельности производства

Рентабельность производства позволяет оценить эффективность производства товаров, оказания услуг или выполнения работ.

Показатель позволяет определить какую прибыль получает компания с каждого рубля понесенных затрат.

КРЗ = балансовая прибыль (убыток) / себестоимость х 100%

КРЗ = стр. 050 / стр. 020 ф. №2 * 100%

КРЗ = стр. 2200 / стр. 2120 * 100%

С расчетом показателей рентабельности в соответствии с международными стандартами можно ознакомиться в этой статье.

Для обоснованных выводов по результатам расчета коэффициентов рентабельности необходимо также принимать во внимание следующее:

Временной аспект – коэффициенты рентабельности статичны, отражают результативность работы отдельного отчетного периода и не учитывают перспективную отдачу от долгосрочных инвестиций, поэтому при переходе на новые технологии их значения могут ухудшаться. В таких случаях необходимо оценивать показатели рентабельности в динамике./p>

Несопоставимость расчетов – числитель и знаменатель рентабельности выражены в «неравноценных» денежных единицах. Прибыль отражает текущие результаты, а сумма капитала (активов) складывалась в течение нескольких лет, является книжной (учетной) и не совпадает с текущей оценкой. Поэтому для принятия решений необходимо учитывать также индикаторы рыночной стоимости компании.

Проблема риска – высокая рентабельность быть может достигнута ценой рискованных действий, поэтому параллельно для полноценного анализа эффективности деятельности компании анализируют структуру текущих затрат, коэффициенты финансовой устойчивости, операционный и финансовый рычаги.

Коэффициенты рентабельности предприятия

Рассмотрим наиболее популярные и важные коэффициенты рентабельности. Коэффициенты рентабельности используются для оценки эффективности (доходности) нашего предприятия или для оценки прибыльности от инвестирования денежных средств в другие предприятия. Рассматриваемые финансовые коэффициенты широко используются в практике предприятий различных отраслей и форм деятельности. По сравнению с другими финансовыми коэффициентами – коэффициенты рентабельности является наиболее важными, т.к. отражают эффективность деятельности предприятия, выраженную в ее прибыльности.

Абсолютно все финансовые коэффициенты рентабельности рассчитываются по одному принципу:

Рентабельность(X)= Прибыль / X

Рентабельность показателя (Х) равняется Прибыль делится на количественное значение этого показателя. Прибыль берется различная: прибыль до налогообложения, чистая прибыль, валовая прибыль. Тем не менее, суть от этого не изменяется.

Ниже описаны основные коэффициенты рентабельности, которые используются в финансовом анализе предприятия.

Коэффициенты рентабельности предприятия

Коэффициент общей рентабельности

Пожалуй, один из наиболее распространенных финансовых коэффициентов из группу Рентабельность. Рассчитывается он как отношение Прибыли до налогообложения к Выручке от продаж. Чем больше значение коэффициента, тем более эффективны продажи у предприятия. Формула расчета коэффициента общей рентабельности представлена ниже.

Rобщая = Прибыль до налогообложения / Выручка от продаж

Рентабельность оборотных активов

Рентабельность оборотных активов рассчитывается через отношение чистой прибыли (прибыль минус налоги) к оборотным активам. Коэффициент показывает возможности предприятия в генерации достаточного объема прибыли по отношению к оборотным активам. Чем больше финансовый коэффициент, тем более эффективно используются оборотные активы. Формула расчета рентабельности оборотных активов представлена ниже.

Rоб.а= Чистая прибыль / Оборотные активы

Рентабельность активов предприятия

Рентабельность активов предприятия (ROA) рассчитывается через деление чистой прибыли предприятия к его активам. Коэффициент показывает эффективность использования активов предприятия. Чем выше его значение, тем эффективность, соответственно, выше. Формула расчета коэффициента представлена ниже.

Rакт = Чистая прибыль / Активы предприятия

Рентабельность производства

Рентабельность производства определяется через отношение валовой прибыли к себестоимости продукции. Данный коэффициент рентабельности показывает эффективность производства. Формула расчета представлена ниже.

Rпроизв = Валовая прибыль / Себестоимость продукции

Подписывайтесь на рассылку по экспресс методам финансового анализа предприятия.

Автор: Жданов Василий, к.э.н.

Анализ финансового состояния компании, инвестиционного проекта. InvestGo24

Анализ финансового состояния: Показатели рентабельности, Оценка ликвидности.Показатели рентабельности

CP, ROI, OP, ROS, ROE, ROA, ROCA, RONA, ROFA, ROIC, Te

Оценка ликвидности

NWC, WCT, CLR, QR, ATR, CATA, WCCA, ICAR, WCIR, ICR, K(Beaver)

Показатели рентабельности

Общая рентабельность CP

Общая рентабельность (Common Profitability), %:

CP=(Прибыль до налогообложения / Выручка от продаж)*100%

Рентабельность больше 0% — значит, что проект прибыльный. Чем меньше рентабельность, тем меньше предприятие зарабатывает. Нулевая рентабельность означает, что предприятие тратит на производство продукции столько же, сколько получает от его продажи, тоесть работает в ноль.

Если рентабельность отрицательная, то себестоимость превышает выручку от продаж, предприятие работает себе в убыток, производя и продавая эту продукцию. Понятие средней рентабельности сильно отличается в зависимости от отрасли. Так, в банковской сфере рентабельность может доходить до 100% и более, в торговле этот показатель находится в диапазоне 20–30%, в пищевой промышленности — 10–15%, в легкой промышленности 7–10%, в тяжелом машиностроении — 2–5%.

Показатель показывает какую часть от выручки составляет прибыль до налогообложения, анализируется в динамике и сравнивается со среднеотраслевыми значениями этого показателя.

Рентабельность инвестиций ROI

Возврат инвестиций ROI (Return On Investment) или ROR

Коэффициент рентабельности инвестиций (ROI) = Прибыль / Сумма инвестированная.

Рентабельность инвестиций как относительный показатель очень удобна при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения чистой текущей стоимости инвестиций, либо при комплектовании портфеля инвестиции, т.е. выборе нескольких различных вариантов одновременного инвестирования денежных средств, дающих чистую текущую стоимость.

Рентабельность основной деятельности OP

Рентабельность основной деятельности (Operating Profitability), %:

OP =(Прибыль от продаж / Затраты (Себестоимость, коммерческие и управленческие расходы))*100%

Показывает, сколько прибыли (убытка) от реализации приходится на единицу денежных средств затрат от деятельности компании. Например, если рентабельность основной деятельности составляет 13%, т.о. на 1 единицу денежных средств затрат от основной деятельности предприятие имело 13 копеек прибыли. Показатель «рентабельность продукции», не должен быть ниже величины «12%» (12% — рентабельность продукции по кредитным операциям комерческих банков России).

Рентабельность продаж по EBIT ROS

Рентабельностьпродаж (Return On Sales, Operating Margin), %:

ROS=(Прибыль от продаж / Выручка от продаж)*100%

Демонстрирует долю прибыли в каждой заработанной единице денежных средств. К примеру, ROS=22%, это значит, что предприятие в отчетном году получало 22 цента прибыли с каждого доллара реализации. Рентабельность продаж является индикатором ценовой политики компании и её способности контролировать издержки. Различия в конкурентных стратегиях и продуктовых линейках вызывают значительное разнообразие значений рентабельности продаж в различных компаниях

Рентабельность собственного капитала ROE

Рентабельность собственного капитала (Return on shareholders’ equity), %:

ROE=(Чистая прибыль / Средняя стоимость собственного капитала)*100%

Позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Обычно этот показатель сравнивают с возможным альтернативным вложением средств в другие ценные бумаги. Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая единица, вложенная собственниками компании.

Рентабельность активов ROA

Рентабельность активов (Return On Assets), %:

ROA=(Прибыль до налогообложения / Средняя величина активов за период)*100%

Показывает способность активов компании порождать прибыль. То есть, сколько единиц прибыли получено предприятием с единицы стоимости активов. Применяется для сравнения предприятий одной отрасли.

Рентабельность текущих активов ROCA

Рентабельность текущих активов (Return On Current Assets), %:

ROCA=(Чистая прибыль / Средняя величина оборотных активов за период)*100%

Показывает, сколько прибыли получает предприятие с одного доллара, вложенного в текущие (оборотные) активы. Чем выше значение этого коэффициента, тем более эффективно используются оборотные средства.

Рентабельность чистых активов RONA

Рентабельность чистых активов (Return On Net Assets), %:

RONA=(Чистая прибыль / Средний за период собственный и заемный капитал)*100%

Показывает рациональность управления структурой капитала, способность организации к наращиванию капитала через отдачу каждого единицы вложенных средств, вложенного собственниками

Рентабельность основных средств и прочих внеоборотных активов ROFA

Рентабельность основных средств и прочих внеоборотных активов (Return On Fixed Assets), %:

ROFA=(Чистая прибыль / Средняя величина основных средств и прочих внеоборотных активов за период)*100%

Показывает, насколько эффективна отдача производственных фондов. Чем выше значение данного коэффициента, тем более эффективно используются основные средства.

Рентабельность собственного и долгосрочного заемного капитала ROIC

Рентабельность собственного и долгосрочного заемного капитала (Return On Invested Capital), %:

ROIC=(Чистая прибыль / Средний за период собственный и долгосрочный заемный капитал)*100%

Показывает, насколько эффективно предприятие ведет инвестиционную деятельность. То есть, сколько денежных единиц потребовалось предприятию для получения одной денежной единицы прибыли. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности.

Период окупаемости Te

Период окупаемости собственного капитала, лет:

Te=Средняя стоимость собственного капитала за период / Чистая прибыль

Показывает число лет, в течение которых полностью окупятся вложения в данную организацию. Имеет важное значение для собственников и акционеров, поскольку через оценку его величины и динамики они, как правило, делают выводы об эффективности управления их капиталом.

Оценка ликвидности

Величина собственных оборотных средств NWC

Величина собственных оборотных средств, Net Working Capital (NWC).

NWC = (Оборотные активы — долгосрочная дебиторская задолженность) — краткосрочные обязательства

Характеризует ту часть собственного капитала предприятия, которая является источником покрытия его текущих активов (т.е. активов, имеющих оборачиваемость менее одного года). Это расчетный показатель, зависящий как от структуры активов, так и от структуры источников средств. Показатель имеет особо важное значение для предприятий, занимающихся коммерческой деятельностью и другими посредническими операциями. При прочих равных условиях рост этого показателя в динамике рассматривается как положительная тенденция.

Маневренность собственных оборотных средств WCT

Маневренность собственных оборотных средств, Working Capital Turnover (WCT).

WCT = Денежные средства / Функционирующий капитал

Характеризует ту часть собственных оборотных средств, которая находится в форме денежных средств, т.е. средств, имеющих абсолютную ликвидность. Для нормально функционирующего предприятия этот показатель обычно меняется в пределах от нуля до единицы. При прочих равных условиях рост показателя в динамике рассматривается как положительная тенденция. Приемлемое ориентировочное значение показателя устанавливается предприятием самостоятельно и зависит, например, от того, насколько высока ежедневная потребность предприятия в свободных денежных ресурсах.

Коэффициент текущей ликвидности CLR

Коэффициент текущей ликвидности (Коэффициент покрытия), Current Liquidity Ratio (CLR).

CLR = (Оборотные активы — Долгосрочная дебиторская задолженность) / Краткосрочные обязательства (не включая доходы будущих периодов)

Дает общую оценку ликвидности активов, показывая, сколько денежных средств текущих активов предприятия приходится на единицу вложенных средств текущих обязательств. Логика исчисления данного показателя заключается в том, что предприятие погашает краткосрочные обязательства в основном за счет текущих активов; следовательно, если текущие активы превышают по величине текущие обязательства, предприятие может рассматриваться как успешно функционирующее (по крайней мере теоретически). Размер превышения и задается коэффициентом текущей ликвидности. Значение показателя может варьировать по отраслям и видам деятельности, а его разумный роств динамике обычно рассматривается как благоприятная тенденция. В западной учетно-аналитической практике приводится критическое нижнее значение показателя — 2; однако это лишь ориентировочное значение, указывающее на порядок показателя, но не на его точное нормативное значение.

Коэффициент быстрой ликвидности QR

Коэффициент быстрой (срочной) ликвидности, Quick Ratio (QR).

QR = (Оборотные активы — Запасы — НДС по пробретенным ценностям — Долгосрочная дебиторская задолженность) / Краткосрочные обязательства (не включая доходы будущих периодов)

По смысловому назначению показатель аналогичен коэффициенту текущей ликвидности; однако исчисляется по более узкому кругу текущих активов, когда из расчета исключена наименее ликвидная их часть — производственные запасы. Логика такого исключения состоит не только в значительно меньшей ликвидности запасов, но, что гораздо более важно, и в том, что денежные средства, которые можно выручить в случае вынужденной реализации производственных запасов, могут быть существенно ниже затрат по их приобретению. В частности, в условиях рыночной экономики типичной является ситуация, когда при ликвидации предприятия выручают 40% и менее от учетной стоимости запасов. В западной литературе приводится ориентировочное нижнее значение показателя — 1, однако эта оценка также носит условный характер. Кроме того, анализируя динамику этого коэффициента, необходимо обращать внимание и на факторы, обусловившие его изменение.

Коэффициент абсолютной ликвидности ATR

Коэффициент абсолютной ликвидности (платежеспособности), Acid-Test Ratio (ATR).

ATR = Денежные средства / Краткосрочные обязательства (не включая доходы будущих периодов)

Является наиболее жестким критерием ликвидности предприятия; показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно.

Рекомендательная нижняя граница показателя, приводимая в западной литературе, — 0,2. В отечественной практике фактические средние значения рассмотренных коэффициентов ликвидности, как правило, значительно ниже значений, упоминаемых в западных литературных источниках.

Доля оборотных средств в активах CATA

Доля оборотных средств в активах, Current Assets to Total Assets

CATA = Оборотные активы / Сумма всех активов (Баланс)

Доля оборотных средств в активах характеризует наличие оборотных средств во всех активах предприятия. Показывает чистое отношение текущих затрат к хозяйственным средствам, активам.

Доля собственных оборотных средств WCCA

Доля собственных оборотных средств в общей их сумме, Working Capital to Current Assets

WCCA = (Оборотные активы — Краткосрочные обязательста) / Оборотные активы

Отношение собственного оборотного капитала к общей его сумме называется коэффициент маневренности капитала, которой показывает, какая часть собственного капитала находится в обороте, т.е. в той форме, которая позволяет свободно маневрировать этими средствами. Коэффициент должен быть высоким, чтобы обеспечить достаточную гибкость в использовании собственных средств предприятия.

Нормальное значение: 0,5-0,6

Доля запасов в оборотных активах ICAR

Долязапасоввоборотныхактивах, Inventory to Current Assets Ratio

ICAR = Запасы и затраты / Оборотные активы

Этот показатель отображает долю запасов в оборотных активах — слишком высокая их доля может быть признаком затоваривания, либо пониженным спросом на продукцию.

Нормальная величина: <0,5

Доля собственных оборотных средств в покрытии запасов WCIR

Доля собственных оборотных средств в покрытии запасов, Working Capital to Inventory Ratio

WCIR = (Оборотные активы — краткосрочные обязательства) / Запасы и затраты

Этот показатель характеризует ту часть стоимости запасов, которая покрывается собственными оборотными средствами, а также традиционно имеет большое значение в анализе финансового состояния. Значение этого коэффициента должно превышать величину 0,5.

Коэффициент покрытия запасов ICR

Коэффициент покрытия запасов, Inventory Coverage Ratio

ICR = (Оборотные собственные средства + краткосрочные займы и кредиты + краткосрочная кредиторская задолженность) / Запасы и затраты

Показатель характеризует за счет каких средств приобретены запасы и затраты предприятия: его положительное значение говорит о том, что запасы и затраты обеспечены «нормальными» источниками покрытия, в то время как его отрицательное значение показывает на то, что часть запасов и затрат — в процентном соотношении, приобретена за счет краткосрочной кредиторской задолженности.

Коэффициент Бивера К(Бивера)

К(Бивера)=(Чистая прибыль + Амортизация) / (Долгосрочные + текущие обязательства)

Отношение чистого денежного потока к сумме долга может определить риск банкротства предприятия.

1-(0.4-0.45), Финансово устойчивое

2-(0.17), Вероятное банкротство в течении пяти лет

3-(-0.15) Вероятное банкротство в течении одного года

Следущая статья Предыдущая статья

ОБЩАЯ РЕНТАБЕЛЬНОСТЬ — это… Что такое ОБЩАЯ РЕНТАБЕЛЬНОСТЬ?

- ОБЩАЯ РЕНТАБЕЛЬНОСТЬ

- — обобщающий показатель экономической эффективности предприятия, отрасли, хозяйства, равный отношению валовой (балансовой) прибыли, полученной за определенный период времени (обычно за год), к средней за этот период стоимости основных и нормативной доли оборотных средств.

Экономика и право: словарь-справочник. — М.: Вуз и школа. Л. П. Кураков, В. Л. Кураков, А. Л. Кураков. 2004.

- ОБЩАЯ ПРИБЫЛЬ ОТ ОБМЕНА

- ОБЩАЯ СОБСТВЕННОСТЬ

Смотреть что такое «ОБЩАЯ РЕНТАБЕЛЬНОСТЬ» в других словарях:

ОБЩАЯ РЕНТАБЕЛЬНОСТЬ — обобщающий показатель экономической эффективности предприятия, отрасли, хозяйства, равный отношению валовой (балансовой) прибыли, полученной за определенный период времени (обычно за год), к средней за этот период стоимости основных и нормативной … Экономический словарь

Общая рентабельность — (англ. general profitableness) один из показателей эффективности работы организации, отрасли производства, экономики в целом, представляющий собой отношение балансовой прибыли к ежегодной стоимости основных производственных фондов и нормируемых… … Энциклопедия права

Общая рентабельность — (англ. general profitableness) один из показателей эффективности работы организации, отрасли производства, экономики в целом, представляющий собой отношение балансовой прибыли к ежегодной стоимости основных производственных фондов и нормируемых… … Большой юридический словарь

общая рентабельность — обобщающий показатель экономической эффективности предприятия, отрасли, хозяйства, равный отношению валовой (балансовой) прибыли, полученной за определенный период времени (обычно за год), к средней за этот период стоимости основных и… … Словарь экономических терминов

Общая рентабельность производства — – отношение балансовой прибыли к среднегодовой стоимости производственных основных фондов и нормируемых оборотных средств . См. также Рентабельность … Коммерческая электроэнергетика. Словарь-справочник

РЕНТАБЕЛЬНОСТЬ ПРЕДПРИЯТИЯ — показатель эффективности использования основных средств предприятия, производственных ресурсов. Общая рентабельность предприятия определяется как отношение прибыли к средней стоимости основных и оборотных средств. Райзберг Б.А., Лозовский Л.Ш.,… … Экономический словарь

Рентабельность — [profitableness] (от нем. rentale доходный, прибыльный) комплексный показатель экономической эффективности производства на предприятии, в объединении, отрасли экономики и в народном хозяйстве в целом; отражает степень использования материальных,… … Энциклопедический словарь по металлургии

Рентабельность — – показатель и результат хозяйственной деятельности за определенный период (обычно за год), выражаемый величиной прибыли. Рентабельность выражается абсолютной и относительной величинами. Абсолютная величина рентабельности – масса получаемой… … Коммерческая электроэнергетика. Словарь-справочник

РЕНТАБЕЛЬНОСТЬ ПРЕДПРИЯТИЯ — показатель эффективности использования основных средств и производственных ресурсов предприятия. Общая рентабельность предприятия определяется как отношение прибыли к средней стоимости основных и оборотных средств … Энциклопедический словарь экономики и права

рентабельность предприятия — показатель эффективности использования основных средств предприятия, производственных ресурсов. Общая рентабельность предприятия определяется как отношение прибыли к средней стоимости основных и оборотных средств … Словарь экономических терминов

Книги

- Экономика предприятия, Олег Юзов. Рассмотрены условия деятельности предприятия в рыночной экономике. Дана общая характеристика производства. Подробно проанализированы производственные ресурсы металлургических предприятий и… Подробнее Купить за 2016 руб электронная книга

Общие коэффициенты рентабельности | Объяснение | Формулы

Общие показатели рентабельности

Прибыль используется как критерий для измерения прибыльности любого предприятия. Как правило, аналитик рассчитывает общие коэффициенты прибыльности, прежде чем давать какие-либо рекомендации заинтересованным сторонам. Ниже приведены общие коэффициенты рентабельности.

- Коэффициент рентабельности инвестиций акционеров или чистой стоимости капитала.

- Рентабельность собственного капитала.

- Прибыль на акцию.

- Рентабельность вложенного капитала.

- Коэффициент оборачиваемости капитала.

Рентабельность инвестиций акционеров или коэффициент чистой стоимости

Этот коэффициент широко известен как ROI, то есть возврат инвестиций. Следующая формула используется для расчета коэффициента чистой стоимости активов.

Коэффициент рентабельности инвестиций акционеров / коэффициент чистой стоимости = Чистая прибыль (после уплаты процентов и налогов) / средства акционеров x 100

Значимость прибыли на инвестиции акционеров или коэффициент чистой стоимости

1.Этот коэффициент показывает степень использования ресурсов предприятия. Высокий коэффициент чистой стоимости показывает лучшее использование ресурсов.

2. Уровень данного коэффициента привлекает новых инвесторов и удерживает существующих инвесторов.

3. Коэффициенты тенденций также могут быть рассчитаны за несколько лет, чтобы получить представление о процветании, росте или ухудшении деловой активности.

Коэффициент рентабельности собственного капитала

Долевые акционеры являются реальными собственниками компании.Они готовы взять на себя любой уровень риска в компании. Акционеры привилегированных акций не являются владельцами компании. Но они имеют преимущество в получении дивидендов и основной суммы над акционерами.

Превышение дивидендов, выплаченных держателям привилегированных акций, над общей прибылью доступно только акционерам. Следовательно, высока прибыль, высока и ставка дивидендов. Но на практике этого не произошло. Хотя акционеры больше заинтересованы в прибыльности компании.

Формула для определения коэффициента собственного капитала

Следующая формула используется для расчета коэффициента рентабельности собственного капитала.

Коэффициент рентабельности собственного капитала = (Чистая прибыль после налогообложения — привилегированный дивиденд) / оплаченный основной капитал

Прибыль на акцию

Для расчета прибыли на акцию используется следующая формула.

Прибыль на акцию = (Чистая прибыль после налогообложения — привилегированный дивиденд) / Количество обыкновенных акций

Рентабельность вложенного капитала

Этот коэффициент показывает соотношение между прибылью и задействованным капиталом.Термин «задействованный капитал» относится к общей сумме инвестиций, сделанных в рамках бизнеса. Используемый капитал бывает трех типов. Их

- Валовой занятый капитал.

- Чистый занятый капитал.

- Занятый чистый капитал собственников.

Следующие формулы используются для расчета рентабельности вложенного капитала.

Рентабельность валового задействованного капитала = Скорректированная чистая прибыль / задействованный валовой капитал x 100

Здесь,

Скорректированная чистая прибыль = Чистая прибыль + Уплата налогов + Проценты по долгосрочным займам и краткосрочным займам — Проценты по инвестициям, сделанным вне бизнеса — Ненормальные, единовременные, внереализационные прибыли или убытки, такие как прибыль / убыток от продажи Основные средства — Амортизация на основе восстановительной стоимости, если основные средства добавляются по восстановительной стоимости.

Рентабельность использованного чистого капитала = Скорректированная чистая прибыль / занятый чистый капитал x 100

Здесь,

Скорректированная чистая прибыль = Чистая прибыль + Уплата налога + Проценты по долгосрочным займам — Проценты по краткосрочным займам — Проценты по инвестициям, сделанным вне бизнеса — Ненормальные, единовременные, внереализационные прибыли или убытки, такие как прибыль / убыток от продажа основных средств — Амортизация по восстановительной стоимости, если основные средства добавляются по восстановительной стоимости.

1. Используемый валовой капитал

Величина занятого капитала рассчитывается с помощью следующего уравнения.

Валовой занятый капитал = Основные средства + Оборотные активы.

Здесь Основные средства = Основные средства по первоначальной или восстановительной стоимости — Амортизация + Инвестиции, сделанные в рамках бизнеса.

Используемый чистый капитал рассчитывается с помощью следующего уравнения.

2. Использованный чистый капитал

Следующая формула используется для расчета чистого используемого капитала.

Чистый задействованный капитал = Итого активы — текущие обязательства

Здесь общие активы = основные средства + оборотные активы

3. Занятый чистый капитал собственников

Чистый занятый капитал собственников рассчитывается с помощью следующего уравнения.

Занятый чистый капитал собственников = Основные средства + Оборотные активы — Внешние обязательства (как долгосрочные, так и краткосрочные).

Примечание: при расчете задействованного капитала, неиспользуемых активов, нематериальных активов (деловой репутации, патента и т. Д.)), Вложения вне бизнеса, фиктивные активы (предварительные расходы, накопленные убытки) и устаревшие активы не учитываются.

Используемый капитал можно рассчитать еще одним методом, который представлен ниже.

Используемый капитал = Итого всех обязательств + Увеличение стоимости активов по восстановительной стоимости — Накопленные убытки — Фиктивные активы — Нематериальные активы — Простаивающие и устаревшие активы — Инвестиции, сделанные вне бизнеса.

Формула для расчета среднего задействованного капитала

Средний используемый капитал можно рассчитать следующим образом.

Средний задействованный капитал

= (задействованный начальный капитал + занятый конечный капитал) / 2

или

= Используемый конечный капитал — ½ прибыли, полученной в течение года

или

= Начальный задействованный капитал + ½ прибыли, полученной в течение года

или

= Валовой задействованный капитал — ½ прибыли, полученной в течение года

или

= Использованный чистый капитал — ½ прибыли, полученной в течение года.

Значимость прибыли на вложенный капитал

1. Этот коэффициент помогает руководству оценивать работу различных отделов.

2. Инвесторы / акционеры могут оправдать свои вложения. Возможно межфирменное сравнение и внутрифирменное сравнение.

3. Руководство может определять финансовую политику предприятия. Кроме того, процентная ставка по дополнительным займам может быть меньше доходности на задействованный капитал.

4.Кредиторы могут решить, является ли кредитование безопасным и возвратным с процентами.

5. Может быть определена политика будущего роста, расширения и диверсификации бизнеса.

Коэффициент оборачиваемости капитала

Этот коэффициент раскрывает преобладающую взаимосвязь между стоимостью проданных товаров или чистой продажей и задействованным капиталом. Этот коэффициент рассчитывается для определения степени использования доступных финансовых ресурсов в рамках предприятия. Следующая формула используется для расчета коэффициента оборачиваемости капитала.

Коэффициент оборачиваемости капитала = Себестоимость проданных товаров или чистый объем продаж / задействованный капитал

Рентабельность предприятия зависит от уровня вложений в основной капитал. Следовательно, еще один коэффициент, то есть коэффициент оборачиваемости основных средств, рассчитывается с помощью следующей формулы.

Коэффициент оборачиваемости основных средств = Себестоимость проданных товаров или чистые продажи / Основные средства

.Анализ коэффициента— Общие коэффициенты рентабельности: коэффициент чистой прибыли

Анализ коэффициентов— Общие коэффициенты прибыльности: Коэффициент чистой прибыли — MCQ

1. Общие коэффициенты прибыльности основаны на

a) Инвестиции

b) Продажи

c) a и B

d) Ни один из вышеперечисленных

Просмотреть ответ / Скрыть ответ

2. Рентабельность средств собственников также известна как:

а) Рентабельность собственного капитала

б) Рентабельность акционерного капитала

в) Рентабельность инвестиций акционеров

г) Все вышеперечисленное

Посмотреть ответ / Скрыть ответ

ОТВЕТ: г) Все вышеперечисленное

3.Рентабельность собственного капитала рассчитывается на основе:

a) средств акционеров

b) только собственного капитала

c) либо a, либо b

d) ничего из вышеперечисленного

Посмотреть ответ / Скрыть ответ

4 . При расчете прибыли на акцию, если есть капитал и привилегированные акции, тогда

a) Привилегированная акция вычитается из чистой прибыли

b) Акционерный капитал вычитается из чистой прибыли

c) Оба a и b

г) Ни один из вышеперечисленных

Посмотреть ответ / Скрыть ответ

ОТВЕТ: а) Привилегированная доля вычитается из чистой прибыли

- RE: Анализ коэффициентов — Общие коэффициенты прибыльности: Коэффициент чистой прибыли — MCQ -Анджали Джайн (16.11.18)

- При расчете прибыли на акцию, если имеется и капитал, и капитал привилегированных акций, тогда

a) Привилегированная акция вычитается из чистой прибыли

b) Собственный акционерный капитал вычитается из чистой прибыли

c) Оба a и b

d) Ни один из вышеперечисленныхПосмотреть ответ / Скрыть ответ

ОТВЕТ: a) Привилегированная акция вычитается из чистой прибыли

BT сэр, чтобы найти дивиденд на прибыль на акцию для держателей привилегированных акций, вычитаемый из чистой прибыли, а не держателей привилегированных акций.

Пожалуйста, помогите мне, если я ошибаюсь

Обсуждение

, анализ коэффициентов — все формулы в одном месте

Анализ коэффициентов — основа фундаментального анализа — помогает получить более глубокое представление о финансовом состоянии, а также текущих и возможных результатах деятельности изучаемой компании. Для этого аналитики используют количественный метод, при котором информация, содержащаяся в финансовой отчетности компании, сравнивается и анализируется. И для этого используются определенные формулы.

В этом блоге мы обсудим различные анализы соотношений, различные формулы соотношений и их важность.Мы хотели бы изучить классификацию соотношений, где мы объяснили важность использования различных соотношений и формул, чтобы знать, как они рассчитываются. Чтобы помочь вам лучше усвоить информацию и облегчить пересмотр позже, вам предоставлены формулы для соотношений, которые мы обсуждали в этой серии. Давайте продолжим и рассмотрим «Анализ соотношений — формулы соотношений».

Хотите углубленно изучить анализ соотношений?Коэффициенты ликвидности

Также известны как коэффициенты платежеспособности, и, как следует из названия, они фокусируются на текущих активах и обязательствах компании, чтобы оценить, может ли она выплатить краткосрочные долги.Три распространенных коэффициента ликвидности: коэффициент текущей ликвидности, коэффициент быстрой ликвидности и скорость сжигания. Среди этих трех факторов коэффициент текущей ликвидности полезен для анализа ликвидности и платежеспособности стартапов.

| S. No. | RATIOS | FORMULAS |

|---|---|---|

| 1 | Коэффициент текущей ликвидности | Текущие активы / текущие обязательства |

| 2 | Коэффициент быстрой ликвидности | Ликвидные активы / текущие обязательства |

| 3 | Абсолютный коэффициент ликвидности | Абсолютно ликвидные активы / текущие обязательства |

Коэффициенты прибыльности

Эти коэффициенты анализируют другой ключевой аспект компании, а именно то, как она использует свои активы и насколько эффективно она генерирует прибыль от активов и акции.Это также дает аналитику информацию об эффективности использования операций компании.

| S. No. | RATIOS | FORMULAS |

|---|---|---|

| 1 | Коэффициент валовой прибыли | Валовая прибыль / чистый объем продаж X 100 |

| 2 | Коэффициент операционных затрат | Операционные расходы / чистые продажи X 100 |

| 3 | Коэффициент операционной прибыли | Операционная прибыль / чистый объем продаж X 100 |

| 4 | Коэффициент чистой прибыли | Операционная прибыль / чистый объем продаж X 100 |

| 5 | Рентабельность инвестиций Коэффициент | Чистая прибыль после уплаты процентов и налогов / Фонды или инвестиции акционеров X 100 |

| 6 | Коэффициент рентабельности задействованного капитала | Чистая прибыль после уплаты налогов / валовой задействованный капитал X 100 |

| 7 | Прибыль на акцию Коэффициент | Чистая прибыль после уплаты налогов и дивидендов по преференциям / Количество долей в капитале |

| 8 | Коэффициент выплаты дивидендов | Дивиденды на акцию капитала / прибыль на долю капитала X 100 |

| 9 | Прибыль на долю собственного капитала | Чистая прибыль после уплаты налогов и привилегий Дивиденды / Нет.доли в капитале |

| 10 | Коэффициент дивидендной доходности | Дивиденд на акцию / рыночная стоимость на акцию X 100 |

| 11 | Коэффициент ценовой прибыли | Рыночная цена на акцию Доля в капитале / прибыль на акцию X 100 |

| 12 | Отношение чистой прибыли к чистому капиталу | Чистая прибыль после уплаты налогов / Собственный капитал акционеров X 100 |

Коэффициенты оборотного капитала

Как и коэффициенты ликвидности, он также анализирует, может ли компания выплатить текущие долги или обязательства с использованием оборотных активов.Этот коэффициент имеет решающее значение для кредиторов, чтобы определить ликвидность компании и то, как быстро компания конвертирует свои активы, чтобы получить наличные для урегулирования долгов.

| S. No. | СООТНОШЕНИЯ | FORMULAS |

|---|---|---|

| 1 | Коэффициент запасов | Чистые продажи / товарные запасы |

| 2 | Коэффициент оборачиваемости дебиторов | Всего продаж / дебиторской задолженности |

| 3 | Коэффициент погашения долга | Дебиторская задолженность x Месяцы или дни в году / Чистые кредитные продажи за год |

| 4 | Коэффициент оборачиваемости кредиторов | Чистые кредитные покупки / Средняя кредиторская задолженность |

| 5 | Среднее Период выплат | Средние торговые кредиторы / чистые покупки в кредит X 100 |

| 6 | Коэффициент оборачиваемости оборотного капитала | Чистый объем продаж / оборотный капитал |

| 7 | Коэффициент оборачиваемости основных средств | Стоимость проданных товаров / Всего Основные средства |

| 8 | Оборачиваемость капитала Соотношение | Себестоимость продаж / занятый капитал |

Коэффициенты структуры капитала

Каждая фирма или компания имеет капитал или средства для финансирования своей деятельности.Эти коэффициенты, то есть коэффициенты структуры капитала, анализируют, насколько структурно фирма использует капитал или средства.

| S. No. | КОЭФФИЦИЕНТЫ | ФОРМУЛЫ |

|---|---|---|

| 1 | Коэффициент заемного капитала | Итого долгосрочные долги / фонд акционеров |

| 2 | Соотношение собственного капитала | Фонд акционеров / общие активы |

| 3 | Коэффициент заемного капитала | Акционерный капитал / фонды с фиксированной процентной ставкой |

| 4 | Коэффициент обслуживания долга | Чистая прибыль до уплаты процентов и налогов / фиксированных процентных платежей |

Общий коэффициент прибыльности

Верные своему названию, эти коэффициенты измеряют, насколько прибыльна конкретная фирма или компания или как они могут превратить свои активы и капитал в прибыль для будущего использования.

| S. No. | СООТНОШЕНИЯ | ФОРМУЛЫ |

|---|---|---|

| 1 | Общий коэффициент рентабельности | Чистая прибыль / общие активы |

Надеемся на знания, которыми мы поделились по теме «Анализ соотношений — формулы соотношений» помогли вам понять это!

Получите БЕСПЛАТНЫЕ учебные материалы и консультацию по вопросам карьеры от консультантов курса!

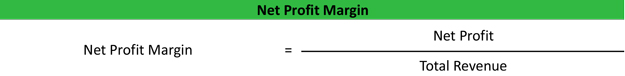

.Маржа чистой прибыли| Формула | Пример

Коэффициент чистой прибыли, также называемый чистой маржой, — это показатель рентабельности, который измеряет, какой процент от каждого доллара, заработанного бизнесом, превращается в прибыль в конце года. Другими словами, он показывает, какую чистую прибыль получает бизнес с каждого доллара продаж.

Определение: Что такое коэффициент чистой прибыли?

Инвесторы и аналитики обычно используют чистую прибыль, чтобы оценить, насколько эффективно управляется компания, и спрогнозировать будущую прибыльность на основе прогнозов продаж руководства.Сравнивая чистую прибыль с общим объемом продаж, инвесторы могут увидеть, какой процент доходов идет на оплату операционных и внереализационных расходов и какой процент остается на выплату акционерам или реинвестирование в компанию.

Более высокая маржа всегда лучше, чем более низкая маржа, потому что это означает, что компания может перевести большую часть своих продаж в прибыль в конце периода. Имейте в виду, что рентабельность резко меняется между отраслями, и то, что одна отрасль имеет более низкую среднюю маржу, чем другая, не означает, что она менее прибыльна.Отрасли, такие как розничная торговля, могут иметь более низкую среднюю маржу, чем другие отрасли, но они компенсируют это чистым объемом продаж, что делает их более прибыльными в сумме долларов.

Давайте посмотрим, как рассчитать коэффициент чистой прибыли.

Формула

Формула чистой прибыли рассчитывается путем деления чистой прибыли на общий объем продаж.

Маржа чистой прибыли = Чистая прибыль / Общий доход

Это довольно простое уравнение без каких-либо реальных скрытых чисел для вычисления.Обе эти цифры указаны на лицевой стороне отчета о прибылях и убытках: одна вверху, другая внизу.

Общая выручка или общий объем продаж включает все деньги, полученные компанией от своей деятельности в течение периода, и обычно это первая цифра, указанная в отчете о прибылях и убытках.

Чистая прибыль представляет собой сумму выручки, оставшуюся после оплаты всех расходов за период. Он всегда находится в нижней части отчета о прибылях и убытках, отсюда и прозвище «нижняя строка».”

Давайте посмотрим на примере, чтобы увидеть, как рассчитывается это соотношение.

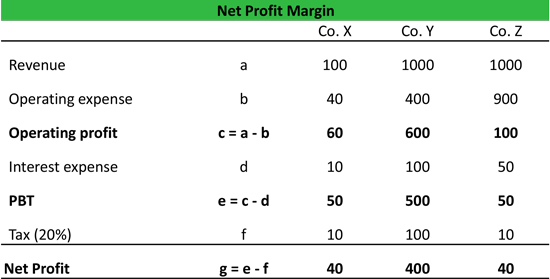

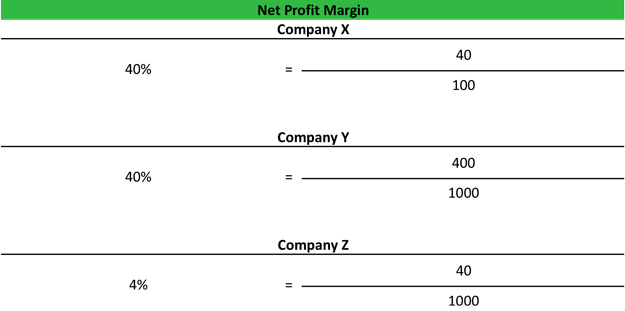

Пример

Компании X, Y и Z работают в одной отрасли и указывают следующие цифры в своих отчетах о прибылях и убытках за этот период.

Мы можем сравнить компанию X и компанию Y на основе чистой прибыли, но это не дает нам всей картины их прибыльности. Судя по чистой прибыли, компания Y кажется более прибыльной, чем компания X и компания Z.Точно так же и компания X, и компания Z имеют одинаковую чистую прибыль, поэтому они могут казаться одинаково прибыльными.

Однако нам нужно посмотреть на их общую сумму прибыли в долларах в контексте того, какой доход эти компании получили.

Уравнение коэффициента чистой прибыли поможет нам количественно оценить величину прибыльности компании. NPM каждой компании рассчитывается следующим образом.

Как мы видим, и компания X, и компания Y имеют одинаковый NPM, хотя компания Y в 10 раз больше.Кроме того, компания Z и компания X имеют одинаковую чистую прибыль, но их маржа сильно различается.

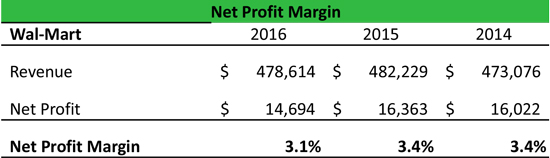

Пример из реального мира

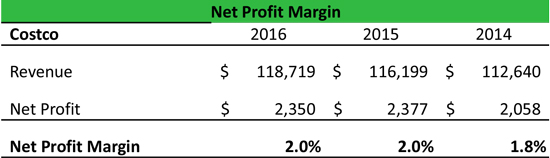

Теперь давайте посмотрим на несколько реальных примеров из розничной торговли США. Мы сравниваем чистую прибыль Wal-Mart и Costco. Оба эти имени являются основными игроками в отрасли и хорошо пересекаются с точки зрения ассортимента продукции и предложений.

Как видно из таблицы ниже, чистая прибыль Wal-Mart в 2016 году составила ~ 14,7 млрд долларов, но это всего лишь 3.1% от выручки. Следовательно, всегда важно смотреть на чистую маржу в контексте средней по отрасли и исторической тенденции. Чистая маржа ИТ-компании может превышать 10%, но это определяется структурой отрасли. Поэтому нам не следует сравнивать компании в разных отраслях на основе NPM.

Эти примеры подчеркивают важность расчета чистой прибыли, потому что они помогают сравнивать компании разного размера и измеряют эффективность деятельности компании, делая ее сопоставимой с компаниями разных размеров.

Анализ и интерпретация

Как аналитики смотрят на чистую маржу?

Как и в случае с большинством финансовых показателей, чистая маржа также является наиболее полезной по сравнению с историей компании и аналогами.

Исторический анализ помогает нам понять, повышается или снижается прибыльность компании. Анализ тенденций может помочь нам поставить под сомнение устойчивость бизнес-модели. Снижение маржи может означать усиление конкуренции, снижение переговорной позиции или неэффективную базу затрат компании.К анализу временных рядов следует относиться с осторожностью, особенно в случае, если бизнес-модель компании эволюционировала или ассортимент продукции изменился со временем. В приведенном выше примере мы видим, что маржа Wal-Mart оставалась стабильной на уровне ~ 3,4% в 2014 и 2015 годах, но несколько снизилась до ~ 3,1% в 2016 году. В случае с Costco маржа увеличилась с 1,8% до 2,0. % за тот же период.

Себестоимость в разных отраслях разная. Следовательно, для содержательного сравнения необходимо использовать маржу только компаний одной отрасли с близким ассортиментом продукции.В приведенном выше примере Wal-Mart — гораздо более крупная компания и имеет лучшую маржу по сравнению с Costco.

Аналитики также тратят много времени на сокращение различных элементов коэффициента чистой маржи, чтобы понять движущие силы маржи. Еще одно важное практическое использование этого коэффициента — анализ его влияния на рентабельность собственного капитала или другие показатели доходности (например, анализ Du Pont).

В заключение, этот коэффициент является одним из наиболее важных показателей отчета о прибылях и убытках, который анализируют руководство и инвесторы.Тем не менее, нам нужно быть внимательными, чтобы вносить поправки на разовые предметы. Мы также должны учитывать историческую и сопоставимую маржу, чтобы сделать из этого значимый вывод.

Объяснение практического использования: предостережения и ограничения

Чистая маржа измеряет общую прибыльность компании. Он учитывает все операционные и финансовые расходы компании в своей повседневной деятельности. Другими словами, он сообщает нам, какая часть выручки, полученной компанией, остается для различных корпоративных операций.Например, у компании X остается 40% доходов, которые можно использовать либо для выплаты акционерам, либо для реинвестирования в бизнес.

Хотя NPM — полезная мера, на которую стоит обратить внимание, у нее есть некоторые ограничения.

Во-первых, он не дает четкого представления об операционной рентабельности компании. Это потому, что он учитывает выплату процентов и налоговый щит от выплаты процентов. В этом отношении лучше измерить операционную маржу.

Во-вторых, у компании может быть несколько разовых статей, которые уменьшают чистую прибыль и негативно влияют на маржу компании.В действительности, однако, повторения этих пунктов в будущем не ожидается. В таких случаях аналитики обычно добавляют обратно разовые расходы и пересчитывают скорректированную чистую прибыль (скорректированную маржу чистой прибыли).

В дополнение к вышеупомянутой проблеме существует также проблема, заключающаяся в том, что NPM описывает бухгалтерскую прибыль, а не денежную прибыль компании.

Тем не менее, этот финансовый коэффициент является полезным инструментом в сочетании с другими показателями финансовых результатов.

.

Об авторе