Общая рентабельность показывает: Формула общей рентабельность и примеры

Общая рентабельность — Большая Энциклопедия Нефти и Газа, статья, страница 1

Общая рентабельность

Cтраница 1

Общая рентабельность характеризует общую экономическую эффективность предприятия, его возможности вносить плату за основные фонды и оборотные средства, а также создать фонды экономического стимулирования за счет прибыли. Поэтому общая рентабельность принята для характеристики экономической эффективности капитальных вложений в строительство нового предприятия. Прибыль вызвана общей суммой капитальных вложений в основные фонды и нормируемые оборотные средства. Сопоставляя годовую сумму прибыли ( общего экономического эффекта) с общей суммой капитальных вложений, устанавливают рентабельность проектируемого предприятия. Делением общей суммы капитальных вложений на прибыль определяют срок окупаемости. Методика расчета общей экономической эффективности капитальных вложений ясна из следующего примера. [1]

Общая рентабельность характеризует степень доходности предприятия ( объединения, отрасли) в целом.

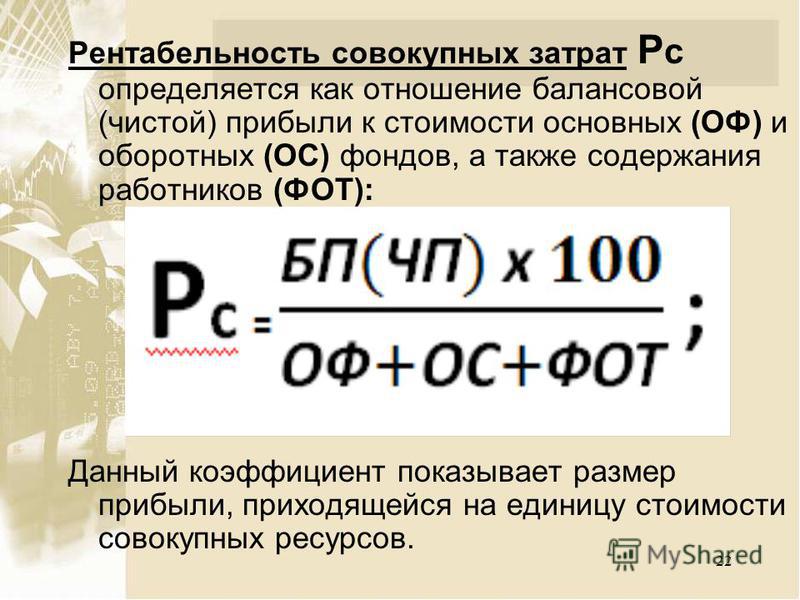

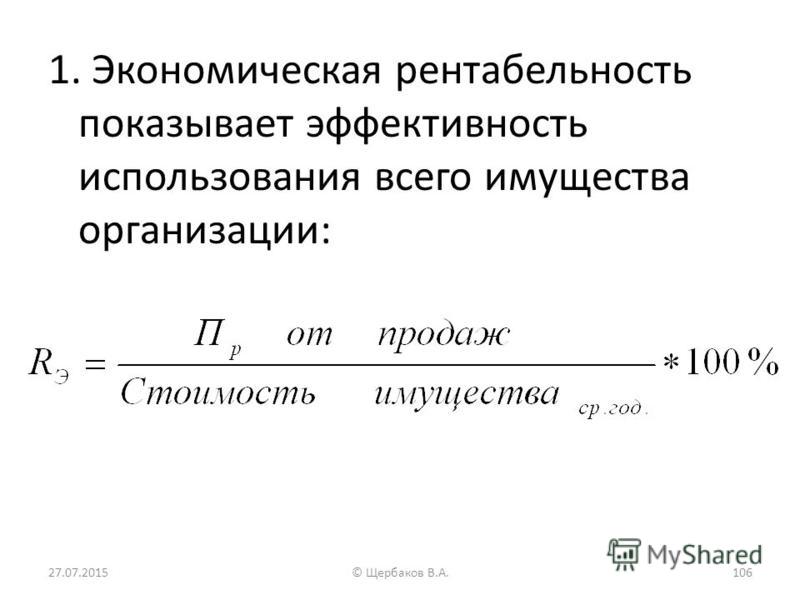

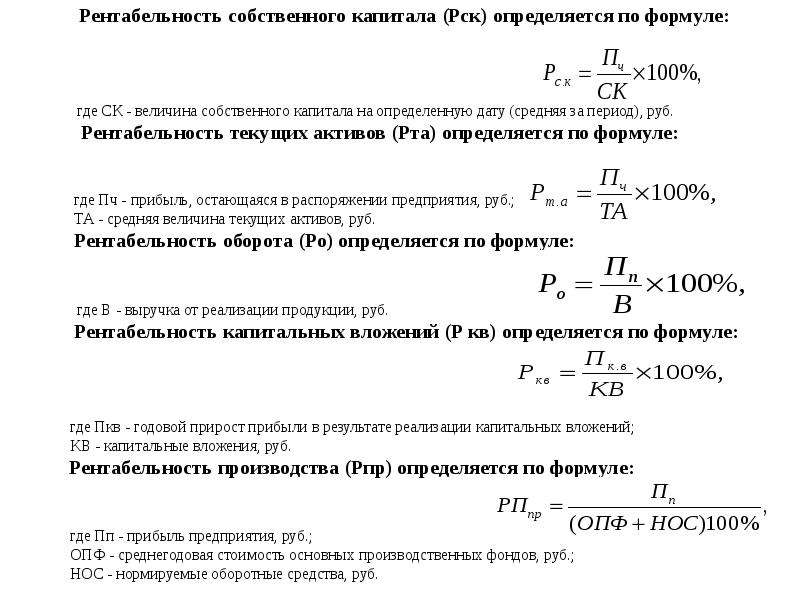

Общая рентабельность вычисляется делением балансовой прибыли на стоимость производственных основных фондов и нормируемых оборотных средств. [3]

Общая рентабельность определяется как отношение балансовой прибыли к среднегодовой стоимости основных производственных фондов и нормируемых оборотных средств, числящихся на балансе отделения. [4]

Общая рентабельность определяется как отношение суммы балансовой прибыли от промышленной деятельности к среднегодовой стоимости основных промышленно-производственных фондов и нормируемых оборотных средств. [5]

Общая рентабельность представляет собой отношение балансовой прибыли к среднегодовой стоимости производственных фондов в их первоначальной оценке. В производственные фонды при исчислении общей рентабельности включаются все производственные фонды и нормируемые оборотные средства, не прокредитован-ные банком.

[6]

В производственные фонды при исчислении общей рентабельности включаются все производственные фонды и нормируемые оборотные средства, не прокредитован-ные банком.

[6]

Общая рентабельность по отраслям, предприятиям и объединениям машиностроения рассчитывается как отношение плановой прибыли к среднегодовой стоимости основных производственных фондов и нормируемых оборотных средств. [7]

Общая рентабельность характеризует степень доходности предприятия ( объедппенпя, отрасли) в целом. Не определяют как отношение балансовой-прибыли к среднегодовой стоимости основных производственных фондов п нормируемых оборотных средств. POCI общей рентабельности показывает, насколько увеличилась прибыль на каждый рубль основных фондов и оборотных средств. [8]

Общая рентабельность характеризует размер общей ( балансовой) прибыли, получаемой на одну денежную единицу вложенных средств, однако размер прибыли до вычета налогов и платежей в бюджет и внебюджетные фонды в большей мере характеризует народнохозяйственный, нежели хозрасчетный ( предпринимательский) эффект. По акционерным обществам рентабельность производственных ресурсов определяют и как отношение прибыли к сумме собственного капитала по балансу. При этом рентабельность капитала ( ресурсов) зависит от рентабельности реализованной продукции ( оборота) и числа оборотов.

[9]

По акционерным обществам рентабельность производственных ресурсов определяют и как отношение прибыли к сумме собственного капитала по балансу. При этом рентабельность капитала ( ресурсов) зависит от рентабельности реализованной продукции ( оборота) и числа оборотов.

[9]

Общая рентабельность характеризует экономическую эффективность работы предприятия в целом. Ее уровень колеблется по автотранспортным предприятиям от 12 до 30 %, однако имеются и нерентабельные предприятия. [10]

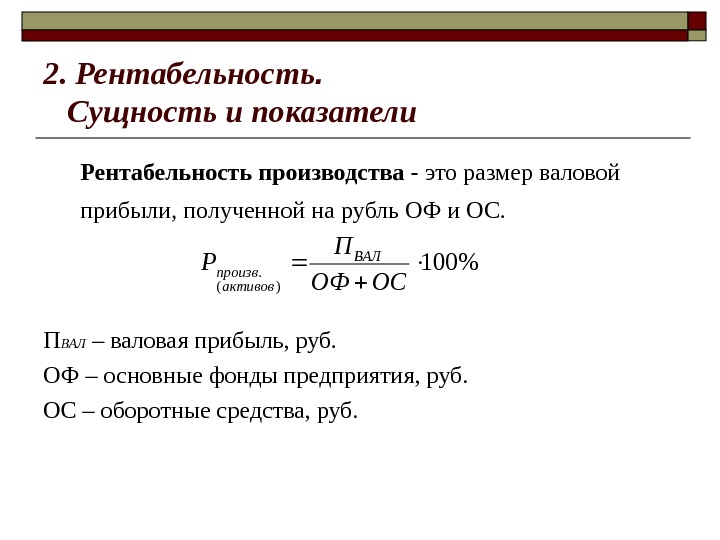

Общая рентабельность дает представление об эффективности использования всех производственных фондов, поэтому этот показатель называют рентабельностью производства, поскольку он характеризует работу производственного коллектива не только с точки зрения использования производственных фондов ( величина прибыли на каждый рубль производственных фондов), но и текущих затрат, уровень которых находит отражение в общей сумме прибыли.

Общая рентабельность определяется отношением балансовой прибыли к сумме производственных фондов предприятия ( основных производственных фондов и нормируемых оборотных средств) и выражается в процентах. Этот показатель в общем виде достаточно точно характеризует результаты производственно-хозяйственной деятельности предприятия. Поэтому в настоящее время его используют в качестве одного из основных фондообразующих показателей. Вместе с тем в балансовую прибыль входят: часть ее, которая принадлежит государству и изымается в виде отчислений в бюджет за пользование производственными фондами, платы по процентам за кредит Госбанка, рентных платежей. Образование поощрительных фондов должно быть связано с той частью прибыли, которая остается на предприятии после взноса обязательных платежей — расчетной прибыли. В связи с этим введен показатель расчетной рентабельности. [12]

Общая рентабельность, отражая эффективность использования производственных фондов, показывает в то же время величину прибыли, приходящуюся на каждый их рубль. Она является синтетическим показателем, характеризующим работу производственного коллектива не только с точки зрения использования производственных фондов, но и текущих затрат, уровень которых находит отражение в величине прибыли.

[13]

Она является синтетическим показателем, характеризующим работу производственного коллектива не только с точки зрения использования производственных фондов, но и текущих затрат, уровень которых находит отражение в величине прибыли.

[13]Плановая общая рентабельность определяется делением плановой суммы балансовой прибыли на планируемую среднегодовую стоимость основных производственных фондов и нормируемых оборотных средств. Нормируемые оборотные средства в этом расчете берутся в пределах норматива. [14]

Страницы: 1 2 3 4

Оценка рентабельности — Контур.Эксперт — СКБ Контур

Не секрет, что любая организация стремиться к увеличению прибыли, а для этого ей необходимо работать эффективно. Чтобы оценить эффективность деятельности организации проводится анализ рентабельности.

Что такое рентабельность?

Рентабельность – показатель экономической эффективности организации, который отражает степень эффективности использования материальных, трудовых и денежных и др. ресурсов.

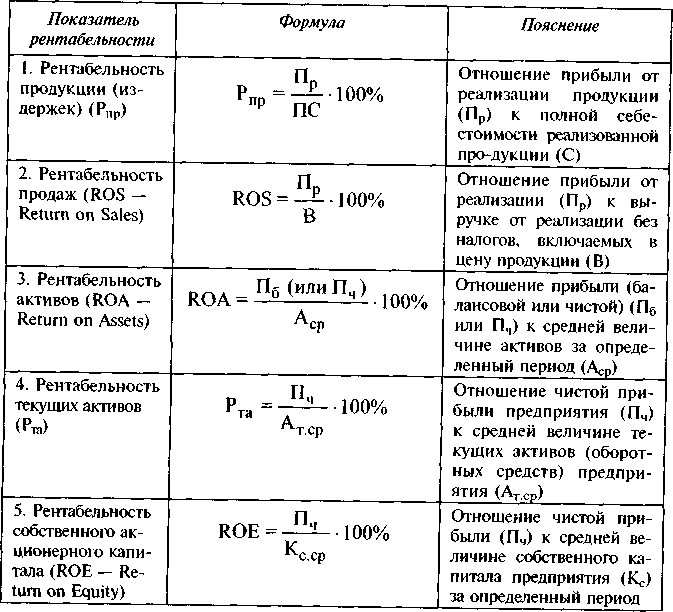

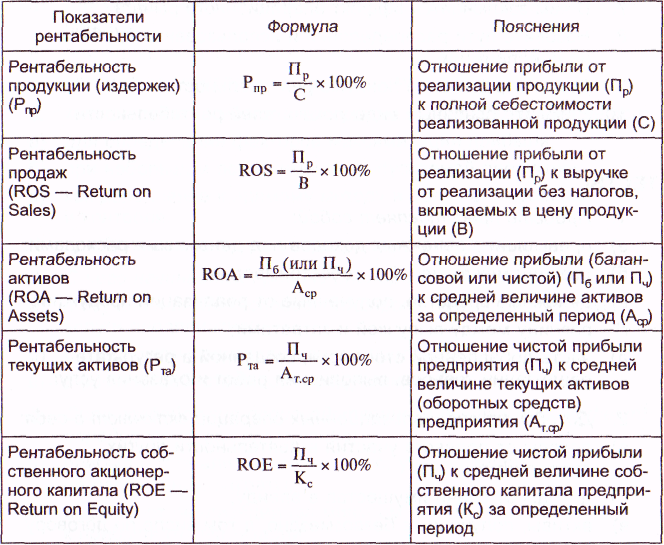

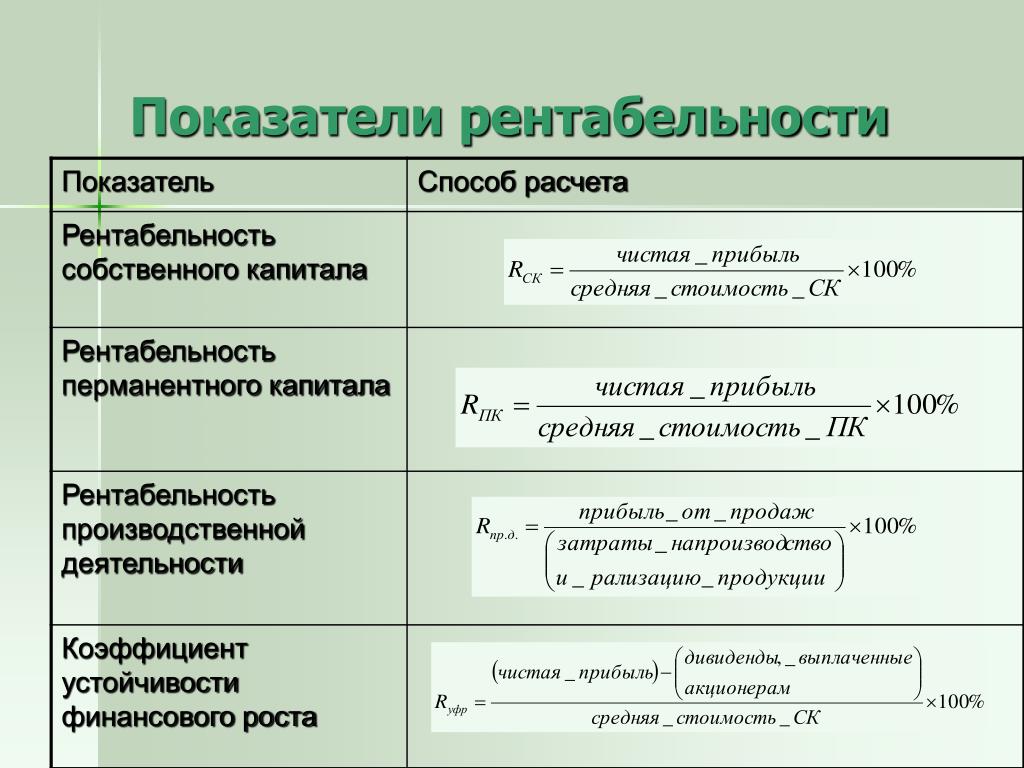

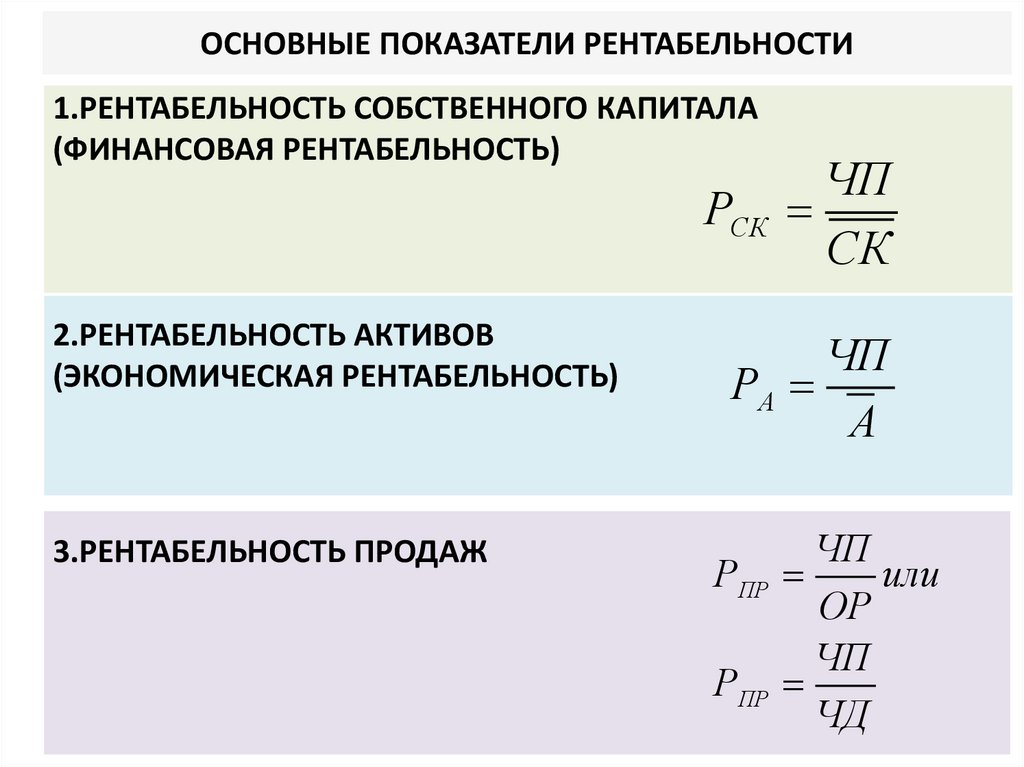

Для оценки финансово-хозяйственной деятельности организации, аргументированного управления компанией и сокращения издержек используются различные показатели рентабельности. Их можно условно разделить на две группы: рентабельность продаж и рентабельность активов.

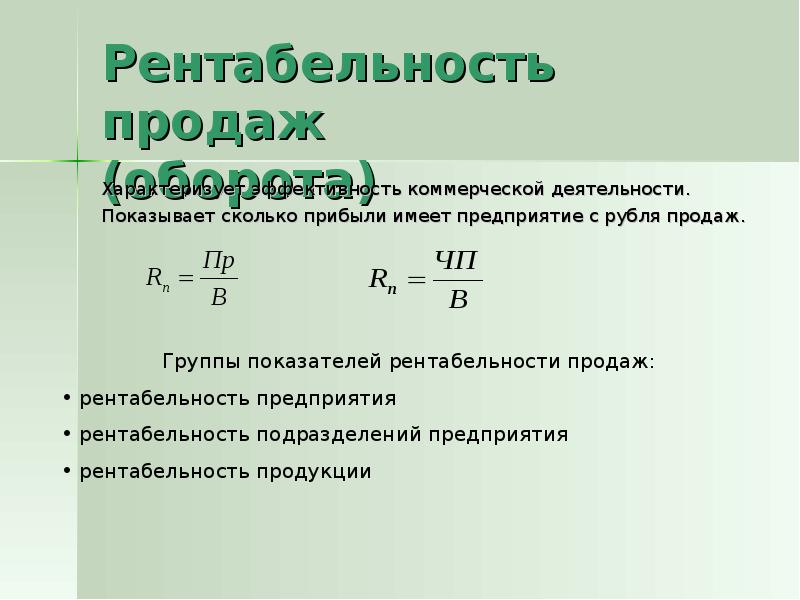

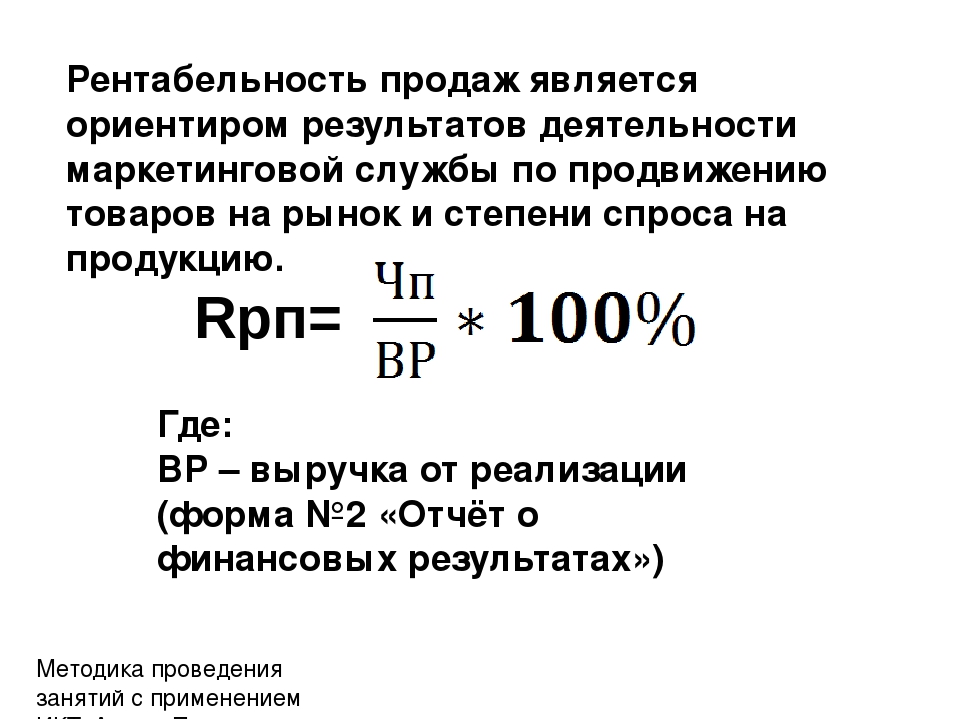

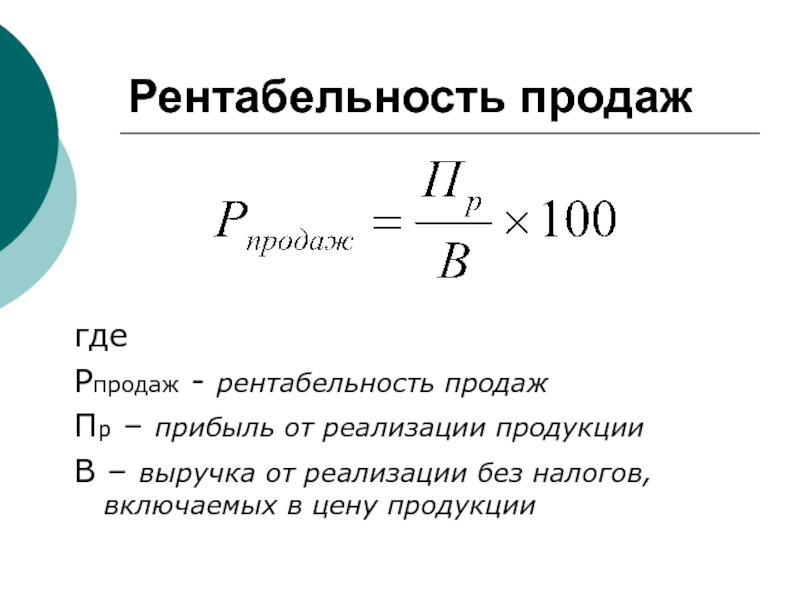

Рентабельность продаж

Рентабельность продаж по валовой прибыли (англ.: Gross Margin, Sales margin, Operating Margin) — коэффициент рентабельности, который показывает долю прибыли в каждом заработанном рубле. Значения рентабельности варьируются в зависимости от продуктовых линеек организаций и их стратегий развития. Используется для повышения эффективности управления ценовой политикой организации.

Помимо приведенного выше расчета, существуют и другие вариации расчета показателя рентабельности продаж:

- Рентабельность продаж по EBIT (англ.

: Earnings before interests and taxes) — величина прибыли от продаж до уплаты процентов и налогов в каждом рубле выручки.

: Earnings before interests and taxes) — величина прибыли от продаж до уплаты процентов и налогов в каждом рубле выручки. - Рентабельность продаж по чистой прибыли (англ.: Profit Margin, Net Profit Margin) — чистая прибыль на рубль выручки от продаж.

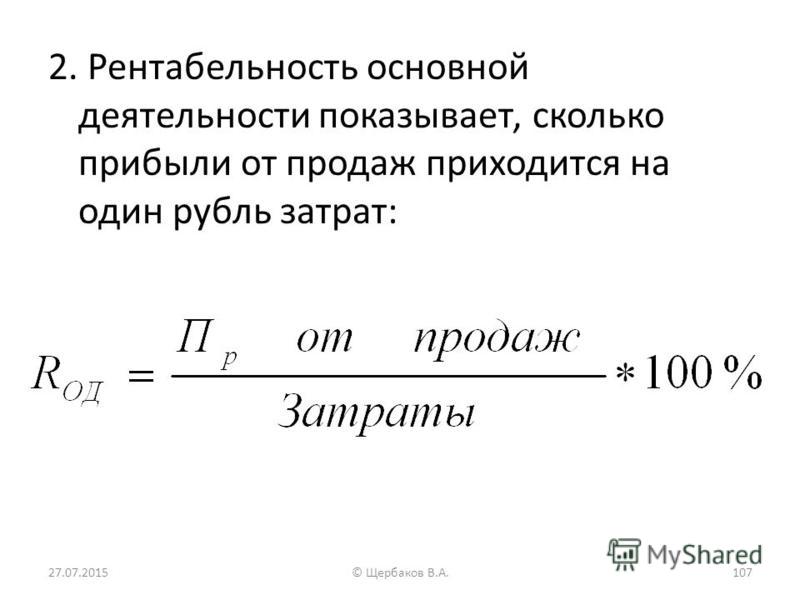

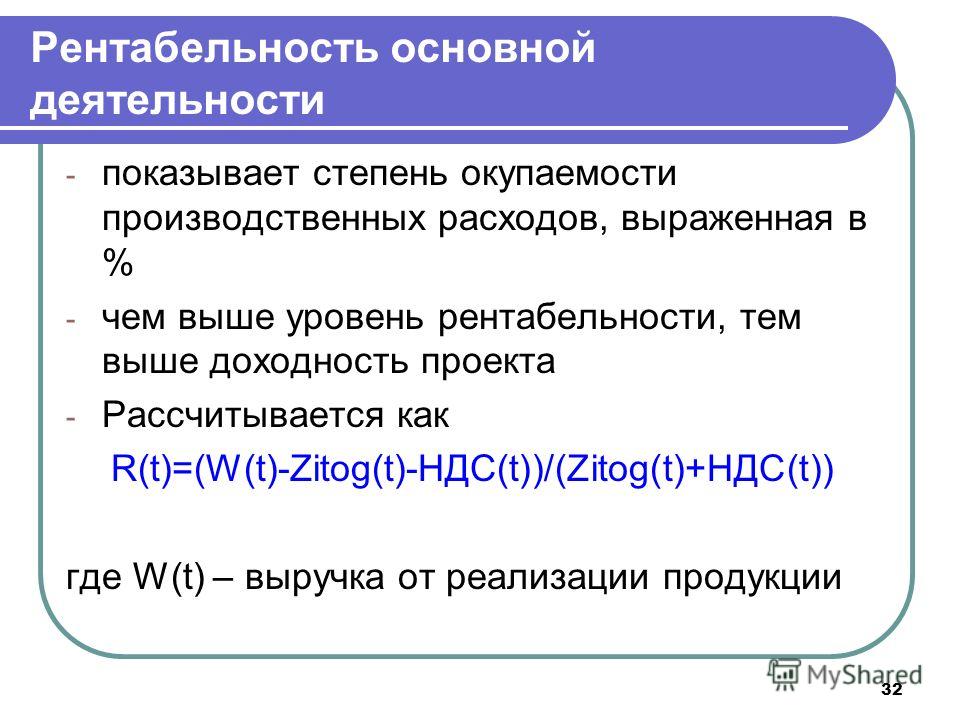

- Прибыль от продаж на рубль, вложенный в производство и реализацию продукции (работ, услуг).

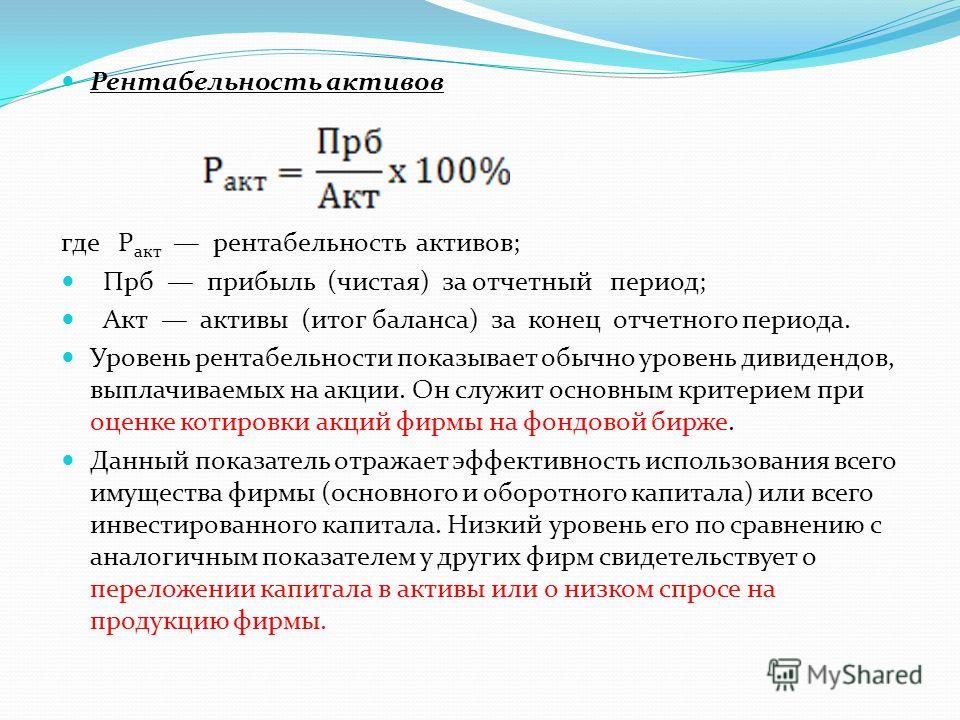

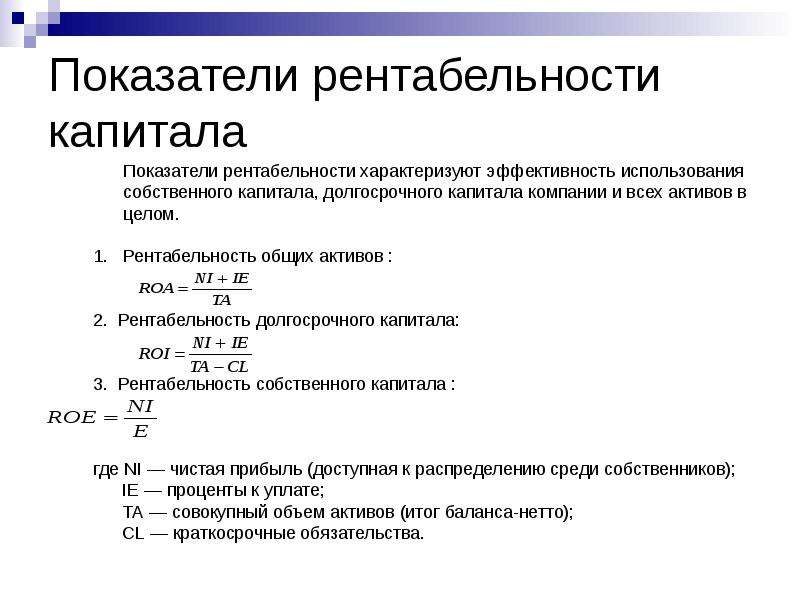

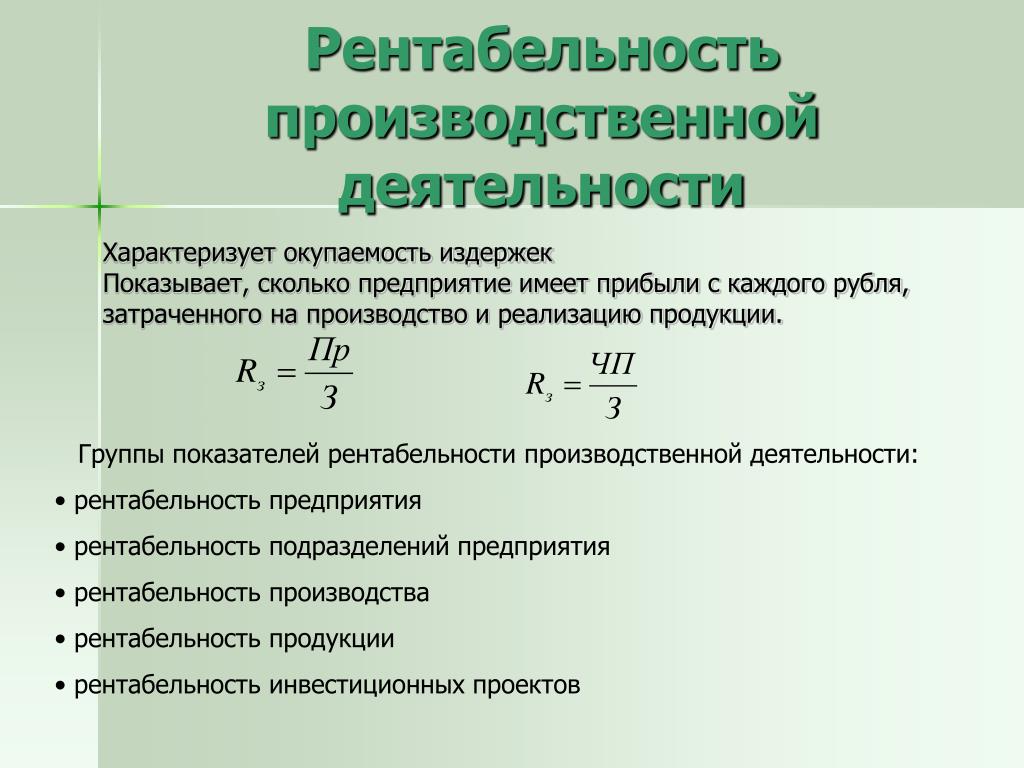

Рентабельность активов

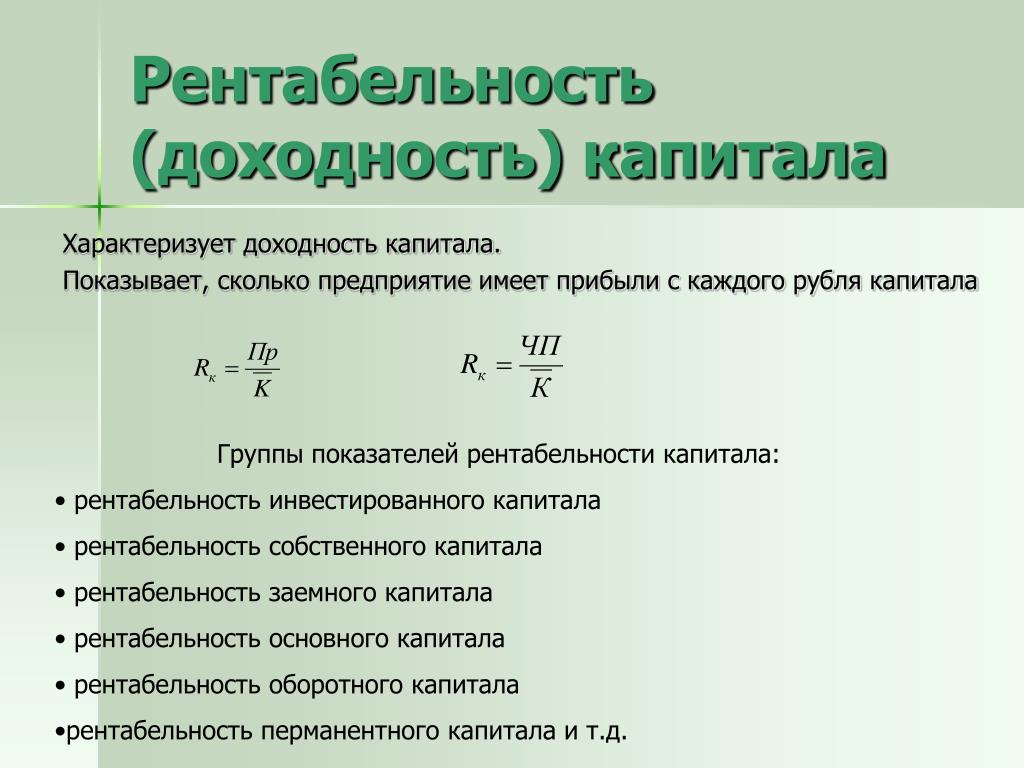

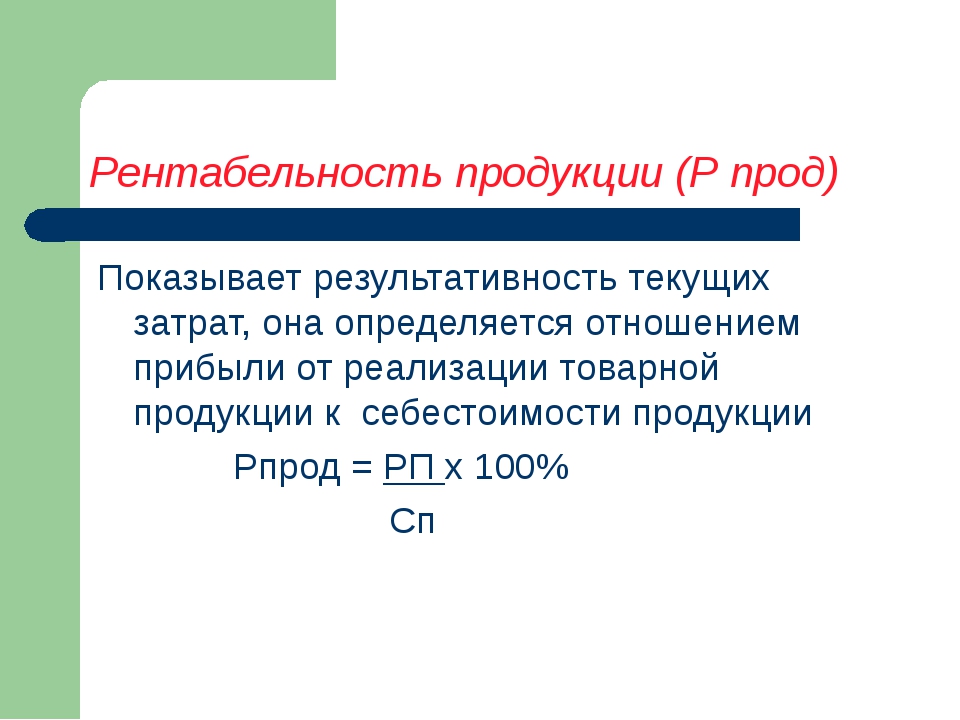

В отличие от показателей рентабельности продаж, рентабельность активов считается как отношение прибыли к средней стоимости активов предприятия.

Рентабельность активов (англ.: return on assets, ROA) характеризует способность активов компании порождать прибыль. Показывает, сколько приходится прибыли на каждый рубль, вложенный в имущество организации. Применяется для сравнения предприятий одной отрасли. Зачастую используется инвесторами.

Кроме того, распространение получили следующие показатели эффективности использования отдельных видов активов (капитала):

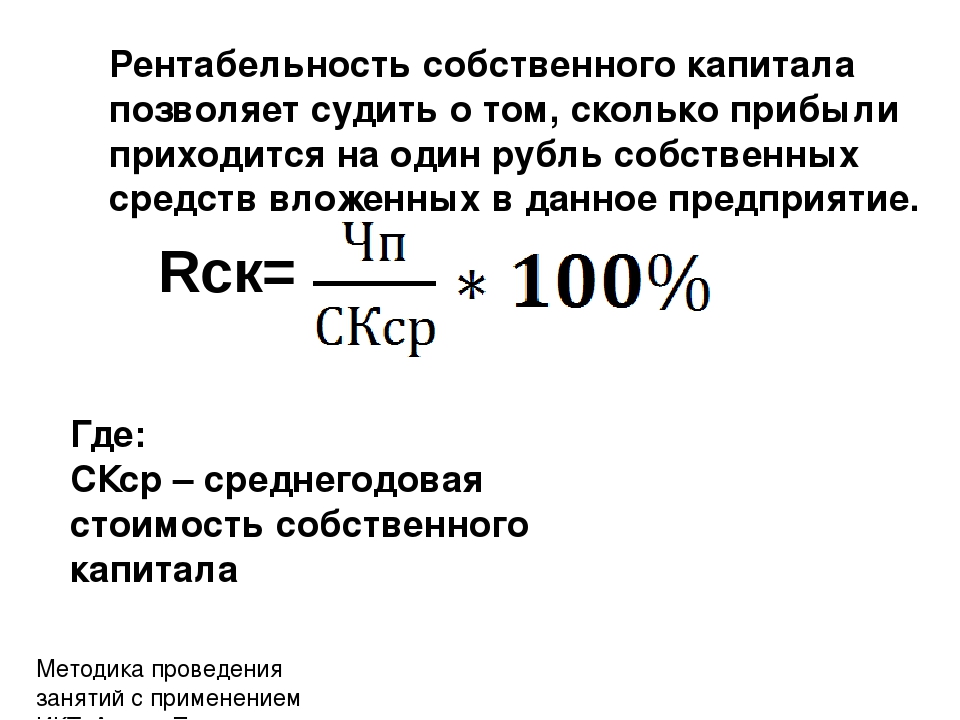

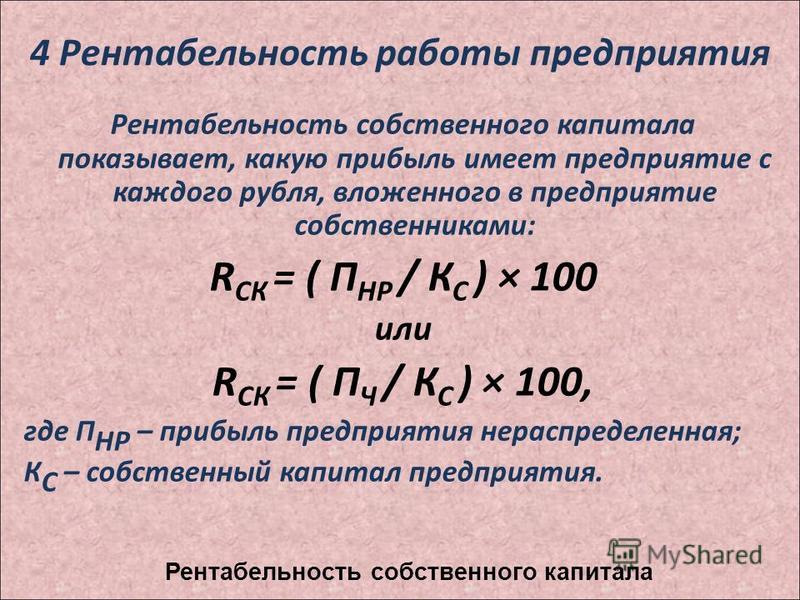

Рентабельность собственного капитала (англ. return on equity, ROE) показывает отдачу на инвестиции акционеров в данное предприятие. Рентабельность собственного капитала характеризует доходность бизнеса для его владельцев, рассчитанную после вычета процентов по кредиту.

return on equity, ROE) показывает отдачу на инвестиции акционеров в данное предприятие. Рентабельность собственного капитала характеризует доходность бизнеса для его владельцев, рассчитанную после вычета процентов по кредиту.

Рентабельность инвестированного капитала (англ.: Return on Capital Employed, ROCE) — является важным показателем эффективности использования материальных, трудовых и денежных активов организации; обычно это необходимо для сравнения эффективности работы в различных видах бизнеса и для оценки того, генерирует ли компания достаточно прибыли, чтобы оправдать стоимость привлечения капитала. ROCE всегда должна быть выше, чем средняя процентная ставка по банковским и товарным кредитам, иначе любое расширение бизнеса путем привлечения займов приведет к ухудшению финансового состояния и падению прибыли.

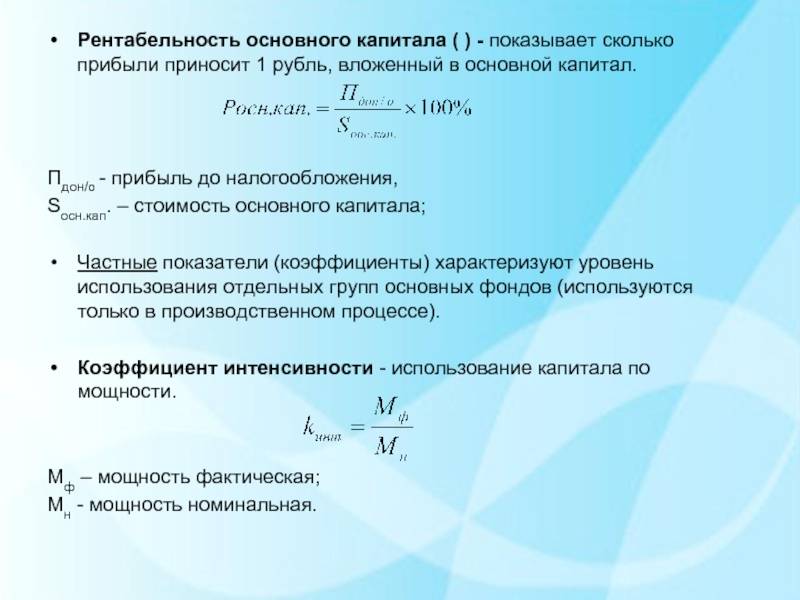

Рентабельность производственных фондов (фондоотдача; англ. output/capital ratio) показывает, сколько продукции производит предприятие на каждую вложенную единицу стоимости основных фондов. Чем выше фондоотдача основных фондов, тем ниже затраты на 1 рубль продукции. Показатель фондоотдачи зависит от отрасли, структуры и особенностей производства.

Чем выше фондоотдача основных фондов, тем ниже затраты на 1 рубль продукции. Показатель фондоотдачи зависит от отрасли, структуры и особенностей производства.

Рентабельность – 7 способов оценить эффективность бизнеса

Рентабельность это одна из основных метрик для измерения эффективности бизнеса для владельцев, инвесторов и кредиторов.

Основная цель бизнеса — генерировать прибыль, причем желательно в виде чистого денежного потока (net cash flow), а не просто приятной цифры в отчете о прибылях и убытках (Profit and Loss Statement, коротко – P&L).

Показатель рентабельности позволяет оценить с разных сторон как бизнес справляется с этой задачей. В то же время есть разные подходы к этой оценке и разные виды рентабельности.

Опишу основные на примере двух разных публичных компаний:

– крупнейшего украинского аграрного холдинга «Кернел», который обрабатывает более 600 тыс. гектар земли, лидера рынка производства подсолнечного масла и трейдера аграрной продукцией,

гектар земли, лидера рынка производства подсолнечного масла и трейдера аграрной продукцией,

— и американской международной публичной компании Uber из Сан-Франциско, автора одноимённого мобильного приложения для поиска, вызова и оплаты такси и доставки еды. Моя «любимая» IT-компания, один из предводителей стаи «единорогов», капитализация которого составляет на данный момент почти $50 млрд., это скорее всего больше чем стоимость всех украинских черноземов.

Я специально взял абсолютно разные компании из различных отраслей, чтобы показать насколько разными бывают показатели рентабельности.

Итак, поехали – Kernel vs Uber.

— P&L Kernel – за финансовый год, который закончился 30 июня 2019 г. Финансовый год Kernel выбрал себе маркетинговый – с 01 июля по 30 июня,

— P&L Uber – за 9 месяцев 2019 г., у этой компании финансовый год совпадает с календарным,

Разные варианты маржи считаются снизу вверх в P&L, от чистой прибыли вверх до валовой маржи, есть основные 4 варианта.

Чистая рентабельность (Net Profit Margin)

Доля чистой прибыли в каждом долларе/евро/гривне выручки, считается по формуле

Чистая рентабельность = Чистая прибыль/Чистая выручка.

Net Profit Margin = Net Profit/Revenue.

Наверное самый важный показатель для бенефициаров компании. Чем выше чистая рентабельность, тем больше сумма, которая может быть направлена на выплату дивидендов.

Для кредиторов чистая маржа также очень важна, чем выше — тем больше шансов, что кредиты погасят.

Итак – Kernel имеет скромные 4,5% чистой рентабельности, но на фоне Uber с результатом -73,4% выглядит вполне прилично.

Операционная рентабельность (Operating Profit Margin)

Операционная рентабельность показывает эффективность компании без учета финансовых и не операционных затрат, а также суммы налога на прибыль или другими словами долю выручки, которая может быть направлена на покрытие этих затрат. Также называют рентабельностью продаж (Return of Sales, RoS).

Также называют рентабельностью продаж (Return of Sales, RoS).

Формула

Операционная рентабельность = Операционная прибыль/Чистая выручка

Operating Profit Margin (RoS) = Operating Profit/Revenue

Для инвесторов и кредиторов важно оценивать, насколько устойчивая операционная маржа компании. Чем больше колеблется – тем выше риск и неустойчивость бизнес-модели компании. Также полезно сравнивать операционную маржу разных компаний в одной отрасли.

У Kernel плюс 7%, Uber показывает минус 76%. Причина – колоссальные административные и сбытовые затраты, R&D и прочее.

EBITDA рентабельность (EBITDA Margin)

Показатель EBITDA используется для оценки долговой нагрузки, которую может «нести» бизнес (важно для кредиторов), а также для оценки стоимости компаний (важно для инвесторов).

Более подробно по поводу показателей EBITDA и EBIT, какие варианты расчетов применяются и многое другое на эту тему — можете прочитать в отдельной статье – «EBITDA – в чем секрет популярности?».

Формула

EBITDA рентабельность = EBITDA/Чистая выручка

EBITDA Margin = EBITDA/Revenue

Снова уверенная победа Kernel: +9% против -72%.

При расчете EBITDA компании Uber я использовал классическое определение. Хотя сама компания оперирует корректированным или adjusted EBITDA, но попытки «натянуть» за счет 13(!) корректировок все равно оставляют этот показатель в глубоком минусе.

Понятно, что по отношению к Uber EBITDA маржа не выступает критерием оценки стоимости компании. Традиционная математика не дает возможность с использованием мультипликатора получить стоимость компании в $50 млрд. (а перед IPO в мае 2019 г. говорили об $120 млрд.) имея отрицательную EBITDA в $7,3 млрд. (и это даже не за финансовый год, а за 9 месяцев).

(а перед IPO в мае 2019 г. говорили об $120 млрд.) имея отрицательную EBITDA в $7,3 млрд. (и это даже не за финансовый год, а за 9 месяцев).

Валовая рентабельность (Gross Margin)

Валовая маржа, самый верхний уровень рентабельности в P&L показывает насколько эффективна компания в создании товара или услуги в сравнении с конкурентами.

Формула

Валовая рентабельность = (Чистая выручка – Себестоимость)/Чистая выручка

Gross margin = (Revenue – Gost of sales)/Revenue.

По данной метрике победу празднует Uber: 48% против 9%. Но как по мне толку от такой победы не особо много, ведь на выходе у Uber – феноменальные убытки.

Следующие варианты маржинальности считаются с использованием баланса (Statement of financial position). Привожу балансы наших «героев» на те же даты в сокращенном виде.

Рентабельность активов (Return on Assets, RoA)

Дает менеджменту, кредиторам и инвесторам оценку эффективности использования менеджментом компании ее активов для генерации чистой прибыли.

Формула

Рентабельность активов = Чистая прибыль/Всего Активы

RoA =Net Profit/Total Assets

Рентабельность капитала (Return on Equity, RoE)

На мой взгляд одна из наиболее важных метрик для акционеров компании – показывает насколько эффективно работают вложенные в бизнес средства. Понятно, что можно радоваться высокому значению чистой маржи, но если при этом показатель рентабельности капитала низкий, то толку акционерам от этого немного.

Формула

Рентабельность капитала = Чистая прибыль/Собственный Капитал

RoE =Net Profit/Equity

Рентабельность вложенного капитала (Return on Capital Employed, RoCE)

Финансовый показатель, показывающий сколько операционной прибыли генерирует вложенный капитал, то есть собственный капитал + долгосрочные обязательства.

Формула

Рентабельность вложенного капитала = EBIT/Вложенный Капитал (Всего активы – Текущие обязательства)

RoCE =EBIT/Capital Employed (Total Assets – Current Liabilities)

По последним трем вариантам маржинальности понятно, что победа за Kernel, так как имея отрицательную чистую прибыль и EBIT у Uber нет шансов.

В итоге, уверенная победа Kernel по 6 из 7 номинаций.

Но просто посчитать различные варианты рентабельности Вашего бизнеса недостаточно для принятия управленческих решений. Более глубокое понимание сколько на каких продуктах и на каких клиентах зарабатывает компания, где деньги и много другой информации дает правильно построенная под специфику Вашего бизнеса система управленческого учета. Как правильно ее построить можете прочитать в нашей статье «Управленческий учет — 6 секретов для успешного решения».

Если для Вашего бизнеса актуальным вопросом является привлечение финансирования или другие наши услуги — жмите «Оставить заявку».

Игорь Скубий, партнер

Рассчитываем рентабельность активов правильно | Онлайн бухгалтерия Небо

Ни одно предприятие не сможет успешно функционировать без грамотной финансовой аналитики. А для того, чтобы проводить анализ правильно, нужно владеть многими формулами и понятиями. Одним из таких важнейших понятий является рентабельность активов.

Этот показатель даёт понять, насколько эффективно используются денежные средства и имущество. С помощью коэффициента рентабельности активов можно поставить прогноз, насколько прибыльным будет бизнес в будущем при существующей ситуации, и что нужно сделать, чтобы увеличить прибыль. Уметь правильно рассчитывать рентабельность активов, разбираться в терминах, связанных с этим показателем – очень полезный навык, который действительно может помочь правильно вести дела.

Начнём с понятия активов. Здесь всё просто. Это все денежные средства и материальное имущество компании. Активы бывают разные. В экономическом плане их основное отличие друг от друга – уровень ликвидности (способность актива быть проданным за максимальную цену в максимально короткий срок).

Рентабельность актива – это его способность приносить прибыль компании. При расчёте коэффициента рентабельности активов можно выявить, какие активы приносят больше всего пользы, а какие не приносят прибыли совсем. От не приносящего прибыль имущества лучше всего избавиться. Расчёт рентабельности вместе с расчётом ликвидности показывает, какие изменения нужно внести, для того чтобы повысить общую прибыль: как правильно распределить средства, на что обратить внимание и т.п.

С помощью данного показателя можно также определить, насколько эффективны были те или иные изменения, развивается ли бизнес или идёт к упадку. Чтобы сделать подобные выводы, нужно сравнить прошлые показатели и текущий.

Чтобы произвести все вычисления, нам понадобятся данные бухгалтерского баланса. Рентабельность активов представляет собой отношение чистой прибыли к стоимости активов за отчётный период. То есть формула расчётов очень простая:

Р = П / А

Где Р – коэффициент рентабельности;

П – чистая прибыль компании;

А – стоимость активов.

Если вам нужны максимально точные расчётные данные, можно вместо значения общей суммы активов использовать среднее арифметическое цены активов начала периода и конца. Это сделает получившиеся значения менее абстрактными. Однако в большинстве случаев для стандартной аналитики безупречная точность не требуется. Можно обойтись и общим значением.

Информация о чистой прибыли содержится в строке 2400. Общая стоимость активов – строка 1600.

Пример 1ООО «Геркулес» рассчитывает коэффициент рентабельности активов каждый год, чтобы следить за своим развитием. Чистая прибыль компании на 2016 год составляет 1200000 р. За прошедший год стоимость активов составила 60000000 р. Считаем:

Чистая прибыль компании на 2016 год составляет 1200000 р. За прошедший год стоимость активов составила 60000000 р. Считаем:

1200000 / 60000000 = 0,02

Коэффициент рентабельности рассчитывается обычно в процентах. Поэтому переводим получившееся число в проценты: 0, 02 = 2%

Как использовать показатель при анализеВ первую очередь нужно знать, о чём говорит показатель. Посмотрим на наш пример. 2% — это не великолепный, но достаточно неплохой, средний показатель. Рентабельность активов не должна быть ниже 0%. Если это значение меньше нуля, значит, предприятие работает в убыток, и нужно либо серьёзно перестраивать весь бизнес (что потребует больших вложений), либо ликвидировать компанию.

Но это далеко не самый важный пункт в анализе. Гораздо важнее сравнение показателей предыдущих периодов с нынешним. Оно показывает, увеличивается или снижается рентабельность, что в свою очередь ведёт к определённым выводам.

Если коэффициент стал выше по сравнению с прошлым отчётным периодом, это означает, что либо прибыль предприятия возросла, с чем может быть связано увеличение оборачиваемости активов (оборачиваемость – ресурсоотдача, показывает, сколько раз окупился тот или иной актив за период времени), либо расходы на производство продукции снизились.

Если наблюдается снижение, то это может свидетельствовать о снижении оборачиваемости активов и, соответственно, падении прибыли предприятия. Также это может говорить об увеличении расходов на производство продукции.

Естественно, рост рентабельности – признак того, что предприятие развивается, и всё идёт хорошо. А снижение – сигнал к тому, что нужно что-то предпринимать. Чем выше показатель рентабельности, тем лучше.

Для наглядности изобразим все перечисленные выводы на схеме:

Приведём пример анализа с помощью коэффициента рентабельности активов.

Пример 2ООО «Геркулес» считается успешным предприятием. В Примере 1 мы рассчитывали коэффициент рентабельности за 2016 год. Если мы посмотрим на отчёты 2015 года, то расчёт рентабельности получится следующий.

За 2015 год компания получила 800000 р. чистой прибыли. Стоимость активов же составила 60000000 р. Подставляем цифры в формулу:

8000000 / 60000000 = 0,013 = 1,3%

1,3% < 2%, следовательно, дела компании идут хорошо. «Геркулес» действительно можно назвать успешным предприятием.

«Геркулес» действительно можно назвать успешным предприятием.

Однако в 2017 году прибыль компании снизилась до 600000 р., а цена активов осталась такой же.

600000 / 60000000 = 0,01 = 1%

2% > 1%, следовательно, дела компании ухудшились, и нужно найти причину этому снижению.

Конечно, полноценный анализ проводится не так. Привлекается гораздо больше различных данных, производятся расчёты, значения сравниваются. Если было обнаружено снижение, нужно вычислить, оборачиваемость и рентабельность какого из активов снизилась, и можно ли избавиться от того, что не приносит прибыль, или заставить актив приносить доходы. Желательно, чтобы данный анализ проводили профессионалы. Обычно подобные расчёты входят в обязанности бухгалтерии. Однако сегодня рассчитать некоторые значения и произвести минимальную оценку ситуации можно с помощью электронных сервисов, онлайн-бухгалтеров и т.п. А знать, как рассчитывается коэффициент рентабельности активов, очень полезно и руководителю компании. Это даст возможность самостоятельно контролировать развитие бизнеса.

Это даст возможность самостоятельно контролировать развитие бизнеса.

Определение коэффициентов рентабельности

Каковы коэффициенты рентабельности?

Коэффициенты прибыльности — это класс финансовых показателей, которые используются для оценки способности бизнеса генерировать прибыль относительно его выручки, операционных затрат, активов баланса или собственного капитала с течением времени, используя данные за определенный момент времени.

Ключевые выводы

- Коэффициенты прибыльности — это показатели, которые оценивают способность компании генерировать доход относительно ее выручки, операционных затрат, активов баланса или собственного капитала.

- Коэффициенты рентабельности показывают, насколько эффективно компания приносит прибыль и ценность для акционеров.

- Результаты с более высоким коэффициентом часто более благоприятны, но коэффициенты предоставляют гораздо больше информации по сравнению с результатами аналогичных компаний, собственными историческими показателями компании или средними отраслевыми показателями.

Значение показателей прибыльности

О чем говорят показатели рентабельности?

Для большинства коэффициентов прибыльности более высокое значение по сравнению с коэффициентом конкурента или по сравнению с коэффициентом предыдущего периода указывает на то, что компания преуспевает.Коэффициенты прибыльности наиболее полезны при сравнении с аналогичными компаниями, собственной историей компании или средними коэффициентами по отрасли компании.

Например, валовая прибыль — это один из наиболее часто используемых показателей рентабельности или маржи. Валовая прибыль — это разница между выручкой и производственными затратами, называемая себестоимостью проданных товаров (COGS). В некоторых отраслях, например, в розничной торговле, наблюдается сезонность операций. Розничные торговцы обычно получают значительно более высокие доходы и прибыль в праздничный сезон в конце года.

Таким образом, было бы бесполезно сравнивать валовую прибыль розничного продавца в четвертом квартале с его валовой прибылью в первом квартале, потому что они не являются напрямую сопоставимыми. Гораздо более информативным будет сравнение рентабельности розничного продавца в четвертом квартале с его прибылью за четвертый квартал предыдущего года.

Гораздо более информативным будет сравнение рентабельности розничного продавца в четвертом квартале с его прибылью за четвертый квартал предыдущего года.

Пример использования показателей рентабельности

Коэффициенты прибыльности являются одними из самых популярных показателей, используемых в финансовом анализе, и они обычно делятся на две категории: коэффициенты маржи и коэффициенты доходности.Коэффициенты маржи дают представление с нескольких разных точек зрения о способности компании превращать продажи в прибыль.

Коэффициенты доходности предлагают несколько различных способов проверить, насколько хорошо компания приносит прибыль своим акционерам. Некоторыми примерами коэффициентов рентабельности являются маржа прибыли, рентабельность активов (ROA) и рентабельность капитала (ROE).

Маржа прибыли

Различные нормы прибыли используются для измерения рентабельности компании при различных уровнях затрат, включая валовую прибыль, операционную маржу, маржу до налогообложения и маржу чистой прибыли. Маржа сокращается по мере того, как принимаются во внимание слои дополнительных затрат, таких как стоимость проданных товаров (COGS), операционные расходы и налоги.

Маржа сокращается по мере того, как принимаются во внимание слои дополнительных затрат, таких как стоимость проданных товаров (COGS), операционные расходы и налоги.

Валовая прибыль измеряет, сколько компания зарабатывает после учета COGS. Операционная маржа — это процент от продаж, оставшихся после покрытия себестоимости и операционных расходов. Маржа до налогообложения показывает прибыльность компании после дальнейшего учета внереализационных расходов. Маржа чистой прибыли — это способность компании получать прибыль после всех расходов и налогов.

Рентабельность активов

Прибыльность оценивается относительно затрат и расходов и анализируется по сравнению с активами, чтобы увидеть, насколько эффективно компания использует активы для увеличения продаж и прибыли. Использование термина «доходность» в коэффициенте ROA обычно относится к чистой прибыли или чистой прибыли — величине прибыли от продаж после всех затрат, расходов и налогов. ROA — это чистая прибыль, разделенная на общую сумму активов.

Чем больше активов накопила компания, тем больше продаж и потенциальной прибыли она может получить.Поскольку эффект масштаба помогает снизить затраты и повысить рентабельность, прибыль может расти быстрее, чем активы, что в конечном итоге увеличивает рентабельность активов.

Рентабельность капитала

Рентабельность собственного капитала является ключевым показателем для акционеров, поскольку он измеряет способность компании получать доход от вложений в акционерный капитал. Рентабельность собственного капитала — это чистая прибыль, разделенная на собственный капитал. Рентабельность собственного капитала может увеличиться без дополнительных вложений в акционерный капитал, так как коэффициент может вырасти из-за более высокой чистой прибыли из-за большей базы активов, финансируемой за счет долга.

Что такое анализ коэффициента прибыльности?

Каждую фирму больше всего заботит ее прибыльность. Одним из наиболее часто используемых инструментов анализа финансовых показателей являются коэффициенты рентабельности. Они используются для определения чистой прибыли компании для ее менеджеров и доходности капитала для инвесторов. Показатели рентабельности важны как для руководителей, так и для владельцев компаний. Руководство должно иметь показатель прибыльности, чтобы вести бизнес в правильном направлении.Если у бизнеса есть внешние инвесторы, которые приобрели акции компании, руководство компании должно показать прибыльность этим инвесторам.

Они используются для определения чистой прибыли компании для ее менеджеров и доходности капитала для инвесторов. Показатели рентабельности важны как для руководителей, так и для владельцев компаний. Руководство должно иметь показатель прибыльности, чтобы вести бизнес в правильном направлении.Если у бизнеса есть внешние инвесторы, которые приобрели акции компании, руководство компании должно показать прибыльность этим инвесторам.

Коэффициенты прибыльности, как описано и проиллюстрировано ниже, показывают общую эффективность компании в использовании своих активов и результаты деятельности в конце каждого квартала или года. Коэффициенты прибыльности делятся на два типа: коэффициенты маржи и коэффициенты доходности. Коэффициенты, показывающие маржу, представляют способность фирмы переводить доллары с продаж в прибыль на различных этапах измерения.Коэффициенты, показывающие доходность, отражают способность фирмы измерить общую эффективность фирмы в получении прибыли для своих акционеров.

Сравнительный анализ соотношений

Анализ финансовых коэффициентов любых коэффициентов бессмыслен, если менеджеру не с чем сравнивать коэффициенты.

Менеджеры обычно используют анализ тенденций или отраслевой анализ. В данном случае анализ тенденций включает изучение коэффициентов прибыльности бизнеса с течением времени и поиск положительных и отрицательных тенденций.Отраслевой анализ — это сравнение показателей рентабельности бизнеса с показателями прибыльности других предприятий того же сектора.

Коэффициенты маржи

Маржа валовой прибыли

Маржа валовой прибыли рассчитывает стоимость проданных товаров как процент от продаж — оба числа можно найти в отчете о прибылях и убытках. Этот коэффициент показывает, насколько хорошо компания контролирует стоимость своих запасов и производства своей продукции, а затем перекладывает расходы на своих клиентов.Чем больше валовая прибыль, тем лучше для компании.

Рассчитайте маржу валовой прибыли, сначала вычтя из суммы продаж стоимость проданных товаров. Если объем продаж составляет 100 долларов, а стоимость проданных товаров — 60 долларов, валовая прибыль составляет 40 долларов. Затем разделите валовую прибыль на объем продаж: 40 долларов / 100 долларов = 40%. Валовая прибыль, которая представляет собой сумму выручки от продаж, которая может быть направлена на коммунальные услуги, запасы и производственные затраты, составляет 40% от продаж.

Если объем продаж составляет 100 долларов, а стоимость проданных товаров — 60 долларов, валовая прибыль составляет 40 долларов. Затем разделите валовую прибыль на объем продаж: 40 долларов / 100 долларов = 40%. Валовая прибыль, которая представляет собой сумму выручки от продаж, которая может быть направлена на коммунальные услуги, запасы и производственные затраты, составляет 40% от продаж.

Маржа операционной прибыли

Операционная прибыль в отчете о прибылях и убытках обычно называется прибылью до вычета процентов и налогов или EBIT.Маржа операционной прибыли — это EBIT как процент от продаж. Это показатель общей операционной эффективности компании. Она отличается от маржи валовой прибыли за счет дальнейшего вычитания расходов на обычную повседневную коммерческую деятельность из продаж.

Маржа операционной прибыли рассчитывается по следующей формуле: EBIT / Продажи. Если EBIT составляет 20 долларов, а продажи — 100 долларов, то маржа операционной прибыли составляет 20%. Оба члена уравнения взяты из отчета о прибылях и убытках компании.

Оба члена уравнения взяты из отчета о прибылях и убытках компании.

Маржа чистой прибыли

При проведении простого анализа коэффициента рентабельности наиболее часто используется коэффициент чистой прибыли.Маржа чистой прибыли показывает, какая часть каждого доллара продаж остается в виде чистой прибыли после оплаты всех расходов. Например, если маржа чистой прибыли составляет 5%, это означает, что 5 центов на каждый доллар продаж являются прибылью. Маржа чистой прибыли измеряет прибыльность после учета всех расходов, включая налоги, проценты и амортизацию. Расчет выглядит следующим образом: Чистая прибыль / Чистые продажи = _%. Оба члена уравнения взяты из отчета о прибылях и убытках.

Маржа денежного потока

Коэффициент маржи денежного потока является важным показателем, поскольку он отражает взаимосвязь между денежными средствами, полученными от операционной деятельности, и продажами.Компании нужны денежные средства для выплаты дивидендов, поставщиков, обслуживания долга и инвестирования в новые капитальные активы, поэтому денежные средства так же важны для коммерческой фирмы, как и прибыль. Коэффициент маржи денежного потока измеряет способность фирмы переводить продажи в наличные. Расчет осуществляется следующим образом: «Денежные средства от операционных денежных потоков / чистые продажи = _%». Числитель уравнения взят из Отчета о движении денежных средств фирмы. Знаменатель взят из отчета о доходах.

Коэффициент маржи денежного потока измеряет способность фирмы переводить продажи в наличные. Расчет осуществляется следующим образом: «Денежные средства от операционных денежных потоков / чистые продажи = _%». Числитель уравнения взят из Отчета о движении денежных средств фирмы. Знаменатель взят из отчета о доходах.

Коэффициент возврата

Рентабельность активов

Коэффициент рентабельности активов является важным показателем рентабельности, поскольку он измеряет эффективность, с которой компания управляет своими инвестициями в активы и использует их для получения прибыли.Он измеряет размер полученной прибыли по отношению к уровню инвестиций фирмы в общие активы. Коэффициент рентабельности активов относится к категории финансовых коэффициентов управления активами.

Расчет коэффициента рентабельности активов: Чистая прибыль / Общие активы = _%. Чистая прибыль берется из отчета о прибылях и убытках, а общая сумма активов — из баланса. Чем выше процент, тем лучше, потому что это означает, что компания хорошо работает, используя свои активы для увеличения продаж.

Рентабельность капитала

Коэффициент рентабельности капитала, пожалуй, самый важный из всех финансовых коэффициентов для инвесторов публичной компании. Он измеряет доходность денег, вложенных инвесторами в компанию. Это соотношение, на которое смотрят потенциальные инвесторы, решая, вкладывать ли им деньги в компанию. Расчет: Чистая прибыль / Собственный капитал = _%. Чистая прибыль рассчитывается из отчета о прибылях и убытках, а собственный капитал — из баланса.В целом, чем выше процент, тем лучше, за некоторыми исключениями, поскольку он показывает, что компания хорошо справляется с работой, используя деньги инвесторов.

Денежный доход по активам

Коэффициент рентабельности активов обычно используется только в более продвинутом анализе коэффициента рентабельности. Он используется в качестве сравнения денежных средств для оценки рентабельности активов, поскольку рентабельность активов указывается по методу начисления. Денежные средства необходимы для будущих инвестиций. Расчет: Денежный поток от операционной деятельности / Всего активов = _%.Числитель взят из отчета о движении денежных средств, а знаменатель — из баланса. Чем выше процент, тем лучше.

Расчет: Денежный поток от операционной деятельности / Всего активов = _%.Числитель взят из отчета о движении денежных средств, а знаменатель — из баланса. Чем выше процент, тем лучше.

Все вместе: модель DuPont

Существует множество финансовых коэффициентов — коэффициенты ликвидности, коэффициенты долга или финансового рычага, коэффициенты эффективности или управления активами и коэффициенты прибыльности, — которые часто трудно увидеть в целом. Можно увязнуть в деталях.

Финансовые менеджеры должны иметь способ связать финансовые коэффициенты и знать, откуда на самом деле исходит прибыльность коммерческой фирмы.

Модель DuPont может показать владельцу бизнеса, откуда берутся составные части доходности активов (или коэффициента доходности инвестиций), а также коэффициент доходности собственного капитала. Например, была ли рентабельность активов за счет чистой прибыли или оборота активов? Возникла ли рентабельность капитала за счет чистой прибыли, оборачиваемости активов или долговой позиции бизнеса? Модель DuPont очень помогает владельцам бизнеса определять, нужно ли и где делать финансовые корректировки.

Как анализировать рентабельность | Фонд Эдварда Лоу

Цифровая библиотека> Приобретение и управление финансами> Анализ соотношений «Как анализировать прибыльность»

Хотя гордость за владение и удовлетворенность карьерой являются здоровыми целями, наиболее вероятной причиной того, что вы начали свой бизнес, было получение прибыли.Это руководство знакомит вас с несколькими методами анализа деятельности вашей компании и расчета прибыльности вашего бизнеса.

ЧТО ОЖИДАТЬМногие предприниматели начинают свой бизнес, по крайней мере частично, из-за гордости за собственность и удовлетворения, которое приходит от того, что они сами руководят . Вдобавок, конечно, вы почти наверняка начали свой бизнес с целью получения прибыли. Это учебное руководство познакомит вас с несколькими методами, которые помогут вам проанализировать операции вашей компании и вычислить прибыльность вашего бизнеса.

Среди инструментов, с которыми вам предстоит познакомиться, относятся коэффициенты прибыльности, анализ безубыточности, рентабельность активов и рентабельность инвестиций.

Некоторые из этих понятий и некоторый словарь, который мы будем использовать для их описания, могут быть для вас новыми. Но мы попытались объяснить терминологию и концепции по мере их введения. В соответствующих случаях мы указали вам дополнительные источники информации.

ЧТО ВЫ ДОЛЖНЫ ЗНАТЬ ПЕРЕД НАЧАЛОМ РАБОТЫ [наверх]

Есть несколько способов измерить прибыль вашей компании, кроме простого просмотра вашего банковского счета (который, по правде говоря, мало говорит вам о прибыльности.) На следующих страницах мы познакомим вас с тремя методами анализа того, насколько хорошо работает ваша компания:

- Коэффициенты маржи (или прибыльности)

- Анализ безубыточности (на основе выручки и проданных единиц)

- Рентабельность активов и по инвестициям

Остерегайтесь… Перед тем, как начать, вы или ваш бухгалтер должны подготовить отчет о прибылях и убытках (или прибылях и убытках) вашего бизнеса. Методы, с которыми мы познакомим вас на следующих страницах, призваны сделать ваш отчет о прибылях и убытках более понятным и значимым для вас. Если отчет о прибылях и убытках не был подготовлен, приведенная ниже информация о составлении отчета о прибылях и убытках общего размера не будет иметь большого значения, а данные, необходимые для анализа безубыточности, могут отсутствовать.

Если отчет о прибылях и убытках не был подготовлен, приведенная ниже информация о составлении отчета о прибылях и убытках общего размера не будет иметь большого значения, а данные, необходимые для анализа безубыточности, могут отсутствовать.

В этом руководстве рассматриваются несколько аспектов анализа финансовых показателей. Если ваша математика в старшей школе немного заржавела, соотношение — это просто сравнение двух чисел. Если баскетбольная команда выиграла шесть игр и проиграла три, ее соотношение побед к проигрышам составляет шесть к трем, что эквивалентно соотношению два к одному.Если другая команда выиграла восемь игр и проиграла четыре, у нее также будет соотношение побед / поражений два к одному. В деловой сфере наиболее часто используемыми видами финансовых коэффициентов являются различные сравнения двух чисел из финансовой отчетности компании, например отношения чистой прибыли к годовым продажам. Соотношение может быть записано несколькими способами:

2: 1 2-к-1 2/1 2

На этих страницах, когда соотношение присутствует в тексте, оно будет записано с использованием слова «к , «как в» два к одному. «Если он присутствует в формуле, знак косой черты (/) будет использоваться для обозначения деления, как в» 2/1 «.

«Если он присутствует в формуле, знак косой черты (/) будет использоваться для обозначения деления, как в» 2/1 «.

КОЭФФИЦИЕНТЫ ПРИБЫЛЬНОСТИ [вверху]

Вот коэффициенты прибыльности, которые следует использовать владельцам малого бизнеса. регулярно смотрите:

- Коэффициент валовой прибыли.

- Коэффициент операционной прибыли.

- Коэффициент чистой прибыли.

- Другие стандартные коэффициенты размера

Не беспокойтесь, если некоторые или даже все эти термины вам незнакомы. Мы определим каждый из них по мере продвижения и объясним, как лучше всего их использовать.

Три показателя прибыли — валовая прибыль, операционная прибыль и чистая прибыль — все взяты из отчета о прибылях и убытках вашей компании.

Напоминаем, что это определение валовой прибыли, операционной прибыли и чистой прибыли. (Как вы увидите, определения основываются друг на друге, отражая то, как на чистую выручку влияют возрастающие компоненты расходов. )

)

Валовая прибыль = Чистые продажи за вычетом стоимости проданных товаров.

(Напоминаем, что чистые продажи = валовые продажи за вычетом возвратов и скидок.)

Операционная прибыль = Валовая прибыль за вычетом коммерческих и административных расходов

(Административные расходы = заработная плата, налоги на заработную плату, льготы, аренда, коммунальные услуги, канцелярские товары, страхование, амортизация и т. Д.)

Операционная прибыль включает все расходы, ЗА ИСКЛЮЧЕНИЕМ налога на прибыль .

Чистая прибыль = Операционная прибыль (плюс любой другой доход) минус любые дополнительные расходы и минус налоги.

Чистая прибыль — это то, что называется «чистой прибылью».

Как видите, каждый из этих трех терминов — это просто способ выражения прибыли, когда включены различные категории расходов.Валовая прибыль — это разница между продажами и стоимостью проданных товаров. Операционная прибыль — это разница между продажами и стоимостью реализованных товаров ПЛЮС коммерческие и административные расходы. И, наконец, чистая прибыль — это разница между чистыми продажами и ВСЕМИ расходами, включая налог на прибыль.

И, наконец, чистая прибыль — это разница между чистыми продажами и ВСЕМИ расходами, включая налог на прибыль.

Каждый из трех способов выражения прибыли можно использовать для построения так называемых коэффициентов прибыльности. Это делается путем деления каждой позиции на чистые продажи и выражения результата в процентах.Например, если в прошлом году валовые продажи вашей компании составили 1 миллион долларов, а чистая прибыль — 50 000 долларов, это соотношение будет 50 000/1 000 000 или 5%.

Есть несколько причин, по которым коэффициенты выражаются в процентах. Это позволяет легко сравнивать результаты вашей компании в разные периоды времени. Это также позволяет вам сравнивать результаты вашей компании с результатами ваших коллег или конкурентов, а также с отраслевыми «эталонными» коэффициентами (которые будут обсуждаться более подробно ниже).

Эти коэффициенты проще обсуждать, используя реальные цифры, поэтому мы: я включил следующий отчет о прибылях и убытках вымышленной компании Doobie. Посмотрите на строки 3, 9 и 14. Мы будем использовать данные о валовой прибыли компании Doobie (строка 3), операционном доходе (строка 9) и чистой прибыли (строка 14) для вычисления трех коэффициентов прибыльности.

Посмотрите на строки 3, 9 и 14. Мы будем использовать данные о валовой прибыли компании Doobie (строка 3), операционном доходе (строка 9) и чистой прибыли (строка 14) для вычисления трех коэффициентов прибыльности.

Отчет о прибылях и убытках компании Doobie

за период, заканчивающийся 31 декабря 200x Позиция $$ 1. Продажи 200 000 долл. США2. Себестоимость проданной продукции 130 000 3. Валовая прибыль 70 000 4. Операционные расходы: 5. Расходы на продажу 22,000 6. Общие расходы 10 000 7. Административные расходы 4,000 8.Итого операционные расходы 36 000 9. Операционная прибыль 34 000 10. Прочие доходы 2 500 11. Процентный доход 500 12. Прибыль до налогообложения 36 000 13. Налог на прибыль 1 800 14. Чистая прибыль 34 200

Коэффициент маржи валовой прибыли

Валовая прибыль — это то, что остается после вычета стоимости проданных товаров из чистых продаж. (Себестоимость проданных товаров, также называемая «себестоимостью продаж», — это цена, уплачиваемая вашей компанией за проданные товары в течение рассматриваемого периода. Это цена товаров, включая запасы или сырье и использованную рабочую силу в производстве, но не включает коммерческие или административные расходы.)

Это цена товаров, включая запасы или сырье и использованную рабочую силу в производстве, но не включает коммерческие или административные расходы.)

Отношение валовой прибыли к продажам является важным показателем финансового здоровья вашей компании. Без адекватной валовой прибыли компания не сможет оплачивать свои операционные и другие расходы и строить будущее.

Вот формула для расчета коэффициента маржи валовой прибыли:

Коэффициент маржи валовой прибыли = (Валовая прибыль / продажи) x 100

(Умножение на 100 преобразует соотношение в процент.)

Давайте использовать данные отчета о прибылях и убытках для фиктивной компании Doobie и вычислите коэффициент валовой прибыли для компании:

Коэффициент валовой прибыли компании Doobie:

70 000 долл. США / 200 000 =.35

0,35 x 100 = 35%

Коэффициент валовой прибыли компании Doobie составляет 35%.

Валовая прибыль вашей компании является очень важным показателем ее прибыльности, поскольку она учитывает основные поступления и оттоки денег вашей компании: продажи (деньги на входе) и стоимость проданных товаров (деньги на выходе). Это реальный показатель рентабельность, потому что она должна быть достаточно высокой, чтобы покрывать расходы и обеспечивать прибыль. Поскольку это важный барометр, вам следует внимательно следить за ним.

В целом коэффициент валовой прибыли вашей компании должен быть стабильным. Он не должен сильно колебаться от одного периода к другому, если только отрасль, в которой работает ваша компания, не претерпевает изменений, которые влияют на стоимость проданных товаров или вашу ценовую политику. Валовая прибыль может измениться при изменении цен или затрат.

Маржа операционной прибыли

Маржа операционной прибыли является показателем доходности вашей компании от ее текущих операций.Это основной источник денежного потока вашей компании, и увеличение маржи операционной прибыли от одного периода к другому считается признаком здоровой, растущей компании. (Если операционная прибыль вашей компании недостаточна для получения денежных средств, необходимых для продолжения работы, вы должны найти другие источники денежных средств.)

(Если операционная прибыль вашей компании недостаточна для получения денежных средств, необходимых для продолжения работы, вы должны найти другие источники денежных средств.)

Вот формула для расчета коэффициента маржи операционной прибыли:

Маржа операционной прибыли = ( Операционная прибыль / объем продаж) x 100

Используя данные отчета о прибылях и убытках для компании Doobie, мы можем вычислить следующую маржу операционной прибыли:

Коэффициент маржи операционной прибыли компании Doobie:

34000 долларов США / 200000 =.17

,17 x 100 = 17%

Коэффициент маржи операционной прибыли для компании Doobie составляет 17%.

В целом, маржа операционной прибыли является показателем навыков руководства и операционной эффективности. Он измеряет способность вашей компании превращать продажи в прибыль до налогообложения. Это соотношение, которое вы можете использовать для сравнения конкурентных позиций вашей компании с другими в той же отрасли.

Поскольку он рассматривает операционную прибыль компании до вычета налогов, маржа операционной прибыли иногда считается более объективной оценкой, чем коэффициент чистой прибыли.(Однако, как вы увидите, это не так для компании Doobie. Учитывая небольшую сумму, уплаченную в виде налогов, валовая прибыль и коэффициенты чистой прибыли почти идентичны.)

Коэффициент чистой прибыли

Формула для коэффициента чистой прибыли выглядит следующим образом:

- Коэффициент чистой прибыли = (Чистая прибыль / продажи) x 100

34 200 долл. США / 200 000 = 0,17

.17 x 100 = 17%

Коэффициент операционной маржи чистой прибыли составляет 17%.

Теперь, когда вы знаете, как рассчитать коэффициент валовой прибыли, коэффициент операционной прибыли и коэффициент чистой прибыли, а также почему они используются, сделайте перерыв в чтении этого руководства и рассчитайте эти коэффициенты для своей собственной компании.

Другие стандартные коэффициенты размера

Хотя расчет и оценка коэффициента валовой прибыли, коэффициента операционной прибыли и коэффициента чистой прибыли важны, есть много других полезных инструментов, которые вы можете использовать для получения реальной информации из данных отчета о прибылях и убытках вашей компании.

Один из наиболее полезных способов для владельца малого бизнеса взглянуть на статьи, перечисленные в отчете о прибылях и убытках, — это увидеть, как каждая из них связана с продажами. Это делается путем построения коэффициентов «общего размера» для всего отчета о прибылях и убытках. Фраза «стандартное соотношение размеров» может быть вам незнакома, но она проста по концепции и столь же проста в создании. Вы просто рассчитываете каждую статью в отчете о прибылях и убытках как процент от общего объема продаж. (Разделите каждую позицию на общий объем продаж, затем умножьте каждую на 100, чтобы получить процент.)

Например, стоимость товаров, проданных в компании Doobie, составила 70 000 долларов, а объем продаж — 200 000 долларов. Таким образом, обычное соотношение стоимости проданных товаров составляло 70 000/200 000, или 0,35. Если умножить на 100, получится 35%.

Таким образом, обычное соотношение стоимости проданных товаров составляло 70 000/200 000, или 0,35. Если умножить на 100, получится 35%.

Вот как выглядит отчет о доходах обычного размера для компании Doobie.

Doobie Company

Отчет о прибылях и убытках

за период, заканчивающийся 31 декабря 200x

Продажи 200 000 долл. США 100% Стоимость проданных товаров 130 000 65% Валовая прибыль 70 000 35% Операционные расходы Расходы на продажу 22 000 11% Общие расходы 0005% Административные расходы 4 0002% Итого операционные расходы 36 000 18% Операционная прибыль 34 000 17% Прочая прибыль 2,5001% Общая прибыль 36 500 18% Процентные расходы 5000% Прибыль до налогообложения 36 000 18% Налог на прибыль 1,8001% Чистая прибыль 34 200 17%

Один раз Данные о операционных доходах и расходах преобразуются в проценты от продаж, вы можете начать более эффективно анализировать рентабельность своей компании.Оглянитесь назад за последние несколько периодов (годы, кварталы или месяцы, в зависимости от того, что уместно), и вскоре вы можете обнаружить изменения в размерах соотношений некоторых позиций, которые отражают проблемы, которые необходимо исправить, или прогресс, который можно улучшить.

Также очень полезно сравнить общие коэффициенты размеров вашей компании с аналогичными размерами ваших конкурентов или аналогов в вашей отрасли. Частные компании не позволяют вам видеть свою финансовую отчетность, но некоторые организации публикуют альманахи с ключевыми показателями бизнеса.Они перечислены в разделе «Ресурсы» в конце данного руководства. Ваш бухгалтер или банкир может иметь доступ к этим или другим компиляциям коэффициентов для вашей отрасли.

Стандартные коэффициенты размера позволяют вам начать проводить продуманные сравнения с прошлой финансовой отчетностью вашей собственной компании и оценивать тенденции — как положительные, так и отрицательные — в вашей финансовой отчетности. Они также могут быть очень информативными, если вы сравните их с показателями других компаний в вашей отрасли.

Владельцы и менеджеры должны внимательно следить за тремя наиболее важными показателями прибыльности: валовая прибыль, операционная прибыль и чистая прибыль. Полезность для вас других коэффициентов, рассчитанных на основе отчета о прибылях и убытках, будет зависеть от конкретной статьи и типа вашего бизнеса.

Полезность для вас других коэффициентов, рассчитанных на основе отчета о прибылях и убытках, будет зависеть от конкретной статьи и типа вашего бизнеса.

O Один из наиболее эффективных способов использовать общие коэффициенты размера в качестве инструмента управления — это регулярно составлять их (по крайней мере, ежеквартально, а лучше — ежемесячно) и сравнивать эти коэффициенты в разные периоды.Если вы поместите их рядом в компьютерную электронную таблицу, вы легко заметите значительные положительные или отрицательные изменения.

Рассчитайте общепринятые коэффициенты размеров вашей компании. Какие соотношения вы считаете наиболее важными? Какие статьи в отчете о прибылях и убытках наиболее важны для вас или вызывают у вас наибольшее беспокойство? Как соотносятся показатели вашей компании с показателями других компаний в вашей отрасли?

(Для получения дополнительной помощи в понимании этих коэффициентов прочтите Business Builder под названием «Как анализировать свой бизнес с использованием финансовых коэффициентов». )

)

Анализ безубыточности [вверху]

Термин «анализ безубыточности» — это еще одна фраза, которая может показаться сложной, но концепция, лежащая в ее основе, на самом деле довольно проста.

Помните, что безубыточность — это точка, в которой доходы равны расходам. Пока ваша компания не достигнет уровня безубыточности, вы будете генерировать красные чернила; ваши затраты на материалы, рабочую силу, аренду и другие расходы превышают ваши валовые доходы. Как только вы пройдете точку безубыточности, выручка превысит расходы.После безубыточности часть каждого проданного доллара вносит вклад в прибыль. Прибыль начинает генерироваться только тогда, когда вы достигаете безубыточности.

Анализ безубыточности — это простой, но эффективный инструмент, который можно использовать для оценки взаимосвязи между объемом продаж, затратами на продукцию и выручкой.

Вам, безусловно, будет полезно рассчитать текущую точку безубыточности вашей компании. Если ваша компания прибыльна, вы можете знать, сколько у вас будет передышки, если выручка упадет. Если ваша компания теряет деньги, знание точки безубыточности скажет вам, насколько вы далеки от начала получения прибыли.

Если ваша компания теряет деньги, знание точки безубыточности скажет вам, насколько вы далеки от начала получения прибыли.

В дополнение к оценке вашей текущей ситуации вы можете и должны также использовать анализ безубыточности для планирования прибыли. Мы покажем вам, как рассчитать точку безубыточности как для продаж, так и для проданных единиц.

Анализ безубыточности для продаж

Для расчета точки безубыточности продаж для вашего бизнеса вы должны иметь (или иметь возможность оценить) три части информации о вашем бизнесе:

- Постоянные расходы

- Переменные расходы ( выражается в процентах от продаж)

- Продажи

Используя только эти три части данных, вы можете выполнить анализ безубыточности для своей компании.Однако прежде чем мы это сделаем, давайте быстро рассмотрим концепции постоянных и переменных расходов.

Расходы, которые определены как «фиксированные», не зависят от продаж. Это повседневные расходы, которые ваш бизнес будет нести независимо от того, как объем продаж увеличивается или уменьшается. Некоторые примеры постоянных расходов включают накладные расходы, административные расходы, аренду, заработную плату, офисные расходы и амортизацию.

Некоторые примеры постоянных расходов включают накладные расходы, административные расходы, аренду, заработную плату, офисные расходы и амортизацию.

С другой стороны, переменные расходы зависят от продаж. Допустим, ваша компания изготавливает скрепки, отрезая и сгибая куски проволоки.По мере того, как вы продаете больше скрепок, вам нужно покупать больше проволоки. Стоимость проволоки зависит от объема продаж. Типичные переменные расходы включают стоимость проданных товаров (как показано в отчете о прибылях и убытках) и переменные затраты на рабочую силу (например, заработная плата за сверхурочную работу или заработную плату торгового персонала). Переменные расходы будут увеличиваться и уменьшаться в зависимости от объема продаж.

Постарайтесь разделить расходы на фиксированные и переменные. Нет никаких жестких правил для распределения; это зависит от вас и ваших знаний о бизнесе.

Если у вас есть три части информации — фиксированные расходы, переменные расходы и продажи — вы можете использовать эту информацию вместе со следующей формулой для расчета точки безубыточности вашей компании.

В точке безубыточности Продажи = Фиксированные расходы + Переменные расходы

или

S = F + V

Как видно из формулы, продажи в точке безубыточности равны затраты. Пока продажи не достигнут точки безубыточности, прибыль не может быть зафиксирована, но следующий доллар продаж будет способствовать увеличению прибыли.

Теперь давайте посчитаем, какой уровень продаж должен достичь, чтобы достичь безубыточности. Для этого мы выясним, какой процент текущих переменных расходов составляют от общего объема продаж.

Вот как владельцы компании Doobie рассчитывают точку безубыточности для своего бизнеса, используя данные, взятые из отчета о прибылях и убытках выше. Их первый шаг — отделить постоянные затраты от переменных затрат. Единственные переменные затраты компании Doobie — это стоимость проданных товаров. Коммерческие, общие и административные расходы — это постоянные расходы.(Для вашей компании данные могут распределяться не так равномерно. Просто разделите фиксированные и переменные затраты, насколько это возможно.)

Просто разделите фиксированные и переменные затраты, насколько это возможно.)

Для компании Doobie формула — Продажи в точке безубыточности = Фиксированные расходы + (Переменные расходы, выраженные в% от продаж) — переводится в следующее:

Продажи в точке безубыточности = 36000 + 0,65S

(Фиксированные расходы в размере 36000 рассчитываются на основе данных из отчета о прибылях и убытках компании Doobie: продажи расходы = 22 000 долларов США, общие расходы = 10 000 долларов США, административные расходы = 4000 долларов США.Эти расходы составляют 36 000 долларов.)

Переменные расходы для компании Doobie — это стоимость проданных товаров в процентах от продаж. Глядя на отчет о прибылях и убытках компании Doobie Company, мы видим, что стоимость проданных товаров составляет 130 000 долларов, или 0,65 от продаж.

Теперь нам нужно решить уравнение

S = 36,000 + 0,65S

, где «S» означает «Продажи в точке безубыточности».

Переместите «0,65S» на другую сторону от знака равенства. (Как вы, возможно, помните на уроках алгебры, это становится отрицательным.65S, если вы переместите его на другую сторону уравнения.) Итак, теперь у нас на одной стороне уравнения 1S минус 0,65S, как показано ниже:

1S — 0,65S = 36000

или

0,35S = 36,000

Теперь мы можем легко решить для S (что здесь означает «Продажи в точке безубыточности»), разделив 0,35S на 36,000.

S = 102 857 долларов

Компания Doobie достигла точки безубыточности, когда объем продаж составил 102 857 долларов. Следующий доллар продаж будет включать некоторую прибыль.

Рассчитайте точку безубыточности продаж для вашего бизнеса.

Использование анализа безубыточности для планирования прибыли

Теперь, когда мы понимаем, как рассчитать точку безубыточности, мы можем внести одну небольшую корректировку в формулу анализа безубыточности, чтобы мы могли сделать некоторые «что, если» планирование прибыльности. В конце концов, вы же не хотите просто знать, где вы находитесь сегодня с точки зрения безубыточности. Вы почти наверняка также хотите знать, как получить определенную прибыль.

В конце концов, вы же не хотите просто знать, где вы находитесь сегодня с точки зрения безубыточности. Вы почти наверняка также хотите знать, как получить определенную прибыль.

Вы можете легко рассчитать сумму продаж, необходимую для получения желаемой суммы чистой прибыли до вычета налогов. Мы просто немного изменим формулу, добавив сумму чистой прибыли, которую вы хотите, чтобы ваша компания получала, следующим образом:

Продажи в точке безубыточности = фиксированные расходы + переменные расходы в процентах от продаж + желаемый чистый доход.

Допустим, владельцы компании Doobie имеют цель получить, скажем, 50 000 долларов чистой прибыли до вычета налогов и хотят знать, какой уровень продаж потребуется для ее получения.Они просто производят следующий расчет:

Продажи в точке безубыточности = 36,000 + 0,65S + 50,000

Снова используя нашу удобную алгебру для старших классов, мы решаем формулу в следующих шагах:

S = 36,000 + 0,65S + 50,000

S = 86,000 + 0,65S

1S — 0,65S = 86,000

,35S = 86,000

S = 245,714

Компания Doobie должна генерировать продажи в размере 245 714 долларов, чтобы получить чистую прибыль до вычета налогов 50 000 долларов.

Используйте анализ безубыточности для расчета определенной суммы чистой прибыли для вашего бизнеса.

Анализ безубыточности проданных единиц

В зависимости от того, каким бизнесом вы занимаетесь, вам может быть полезно рассчитать безубыточность с точки зрения количества единиц продается также по выручке. Другими словами, вы хотите знать количество единиц, которое необходимо продать, чтобы достичь точки безубыточности. Это можно рассчитать по следующей формуле:

Безубыточность для продаваемых единиц = фиксированные расходы, деленные на (Цена продажи за единицу минус переменные расходы на единицу)

Для этой формулы необходимы два новых бита информации: цена продажи единицы и единица переменного расхода.

Если вам известна продажная цена на продукцию вашей компании (для компании Doobie она составляет 20 долларов за единицу), вы можете вычислить переменные расходы на единицу, используя переменные расходы как процент от продаж; мы разработали этот рисунок ранее в этом руководстве.

Для компании Doobie переменные расходы составили 0,65. Таким образом, единичные переменные расходы на продажу составляют 20 долларов, умноженные на 0,65, что равняется 13 долларам. Это означает, что переменная стоимость каждой единицы составляет 13 долларов.

Подставляя данные в формулу, она выглядит так:

Безубыточность для продаваемых единиц = фиксированные расходы, деленные на (Цена продажи за единицу минус переменные расходы на единицу)

Пусть S = Безубыточность для продаваемых единиц

S = 36000 / (20–13)

S = 36000/7

S = 5 142

Компания Doobie должна продать 5 142 единиц, чтобы выйти на уровень безубыточности.Если он продает только 5 141, он еще не приносит прибыли. На проданную им единицу стоимостью 5 143 пенни часть выручки от продажи этой единицы будет вносить вклад в прибыль.

Если это целесообразно для вашего бизнеса, рассчитайте количество единиц, которое необходимо продать, чтобы достичь точки безубыточности.

РАСЧЕТ ДОХОДА ОТ АКТИВОВ И ДОХОДА ОТ ИНВЕСТИЦИЙ [вверх]

Последние два типа анализа прибыльности, которые мы обсудим в этом руководстве:

Рентабельность активов

и

12 Возврат инвестиций

Рентабельность активов

Коэффициент рентабельности активов используется для измерения взаимосвязи между прибылью, которую генерирует ваша компания, и активами, которые используются.Вы рассчитываете его, используя данные как из отчета о прибылях, так и из баланса.

Давайте воспользуемся сокращенным балансом компании Doobie, чтобы увидеть, как рассчитываются и используются эти коэффициенты:

Doobie Company

Баланс

За год, заканчивающийся 31 декабря, 200x

Активы Текущие активы 65,000 Основные средства 115,000 Всего активов 180,000 Обязательства Краткосрочные обязательства 40,000 Долгосрочные обязательства 100,000 Собственный капитал 40,000 Итого обязательства и активы 180,000

Формула для расчета рентабельности активов выглядит следующим образом:

Рентабельность активов = Чистая прибыль до налогов / Общая сумма активов x 100 (Умножение на 100 преобразует соотношение в процент. )

)

(36 000/180 000) x 100 = 20%

Этот коэффициент полезен, когда вы сравниваете показатель за самый последний период с результатами более ранних периодов в истории вашей компании. Это также может быть очень информативным, если вы сравните рентабельность активов вашей компании с доходностью других предприятий в вашей отрасли.

Если коэффициент рентабельности активов вашей компании ниже, чем у других компаний, это может указывать на то, что ваши конкуренты нашли способы работать более эффективно.Если текущая рентабельность активов вашей компании ниже, чем год назад, вам следует посмотреть, что изменилось в том, как ваша компания использует свои ресурсы.

Рентабельность инвестиций

Рентабельность инвестиций рассматривается многими руководителями как наиболее важный показатель рентабельности. Он измеряет отдачу от инвестиций владельца (или владельцев, если их больше одного). Для вас, как владельца малого бизнеса, показатель рентабельности инвестиций может помочь вам решить, стоит ли вся ваша тяжелая работа того. Если доход, который вы получаете на деньги, вложенные в вашу компанию, по крайней мере не равен доходу, который вы получили бы от безрисковых инвестиций (таких как банковский компакт-диск), это может быть красным флажком.

Если доход, который вы получаете на деньги, вложенные в вашу компанию, по крайней мере не равен доходу, который вы получили бы от безрисковых инвестиций (таких как банковский компакт-диск), это может быть красным флажком.

Вот формула:

Рентабельность инвестиций = Чистая прибыль до налогообложения / Собственная стоимость

Рентабельность инвестиций для компании Doobie:

36,000 / 40,000 = 0,90

Рентабельность инвестиций компании Doobie = 90%.

Рассчитайте рентабельность активов и рентабельность инвестиций для вашей компании.Сравните их хотя бы с одним источником скомпилированных финансовых коэффициентов (как указано в разделе «Ресурсы» ниже). Как ваши коэффициенты сравниваются с другими в вашей отрасли?

КОНТРОЛЬНЫЙ СПИСОК [вверх]

В этом руководстве представлено несколько различных методов оценки прибыльности. Используемые по отдельности или в комбинации, они могут дать владельцу малого бизнеса хорошее представление о финансовой жизнеспособности его или ее бизнеса.

В качестве инструмента управления объективные показатели рентабельности, подобные показанным здесь, являются бесценными инструментами финансового управления.Они также важны для владельца малого бизнеса, потому что эти общие показатели прибыльности будут использоваться посторонними лицами, такими как банковские кредитные специалисты, инвесторы и даже специалисты по слияниям и поглощениям, для оценки управленческих навыков и потенциала успеха компании.

Коэффициенты рентабельности

- Была ли ваша валовая прибыль стабильной в последние несколько периодов? Если нет, то почему?

- Какие общие соотношения размеров наиболее важны для вашего бизнеса?

- Проконсультировались ли вы по крайней мере с одним источником скомпилированных финансовых коэффициентов, чтобы оценить, как ваши коэффициенты сравниваются с другими в вашей отрасли?

Анализ безубыточности

- Включили ли вы амортизацию и накладные расходы в качестве постоянных затрат?

- Действительно ли все переменные затраты, которые вы указали, зависят от объема продаж?

Рентабельность активов и рентабельность инвестиций

- При расчете рентабельности активов и рентабельности инвестиций вы использовали чистую прибыль до уплаты налогов ?

- Обеспечивает ли ваша компания приемлемую для вас рентабельность инвестиций, учитывая задействованные ресурсы и процентные ставки, которые вы могли бы заработать на альтернативных инвестициях?

РЕСУРСЫ [вверху]

Источники информации по анализу прибыльности

Как читать и интерпретировать финансовую отчетность, Американская ассоциация менеджмента, 1992.

«Бюджетирование и финансы» (Первые книги для бизнеса) Питера Энгеля. (МакГроу-Хилл, 1996).

Кредитный процесс: руководство для владельцев малого бизнеса Трейси Л. Пенвелл. (Федеральный резервный банк Нью-Йорка, 1994).

Источники информации о финансовых показателях

Исследования годового отчета RMA, RMA — Ассоциация управления рисками. Данные по 325 направлениям бизнеса, отсортированные по размеру активов и объему продаж, что позволяет проводить сравнения с компаниями аналогичного размера в той же отрасли.«Общий размер» (процент от общих активов или продаж) предоставляется для каждой статьи баланса и отчета о прибылях и убытках.

Альманах деловых и промышленных финансовых показателей, годовой, Лео Трой. (Prentice-Hall, Inc.). Информация для 150 отраслей по 22 финансовым категориям. Данные обычно поступают за три года до даты публикации.

Финансовые исследования малого бизнеса Карен Гудман. (Ассоциация финансовых исследований). Сосредоточение внимания на бизнесе с капитализацией менее 1 миллиона долларов, предоставление финансовых показателей и другой информации.

Industriscope: комплексные данные для отраслевого анализа. (Media General Financial Services). Сравните компании, компании и отрасли; 215 отраслевых групп; более 9000 компаний, объединенных в одну отрасль; более 40 ключевых позиций, перечисленных в каждой компании и отрасли; данные о цене, изменении цен и относительных ценах; данные о владении акциями; данные о доходах, доходах и дивидендах; коэффициентный анализ; исторические архивы доступны с мая 1973 года.

Автор: E.Бонд, Алекс Ауэрбах

Все права защищены. Текст этой публикации или любой ее части не может быть воспроизведен каким-либо образом без письменного разрешения издателя.

Понимание прибыльности | Разработчик решений Ag

Понимание прибыльности

Прибыльность — основная цель любого предприятия. Без прибыльности бизнес не выживет в долгосрочной перспективе. Поэтому очень важно измерять текущую и прошлую прибыльность и прогнозировать будущую прибыльность.

Рентабельность измеряется доходами и расходами. Доход — это деньги, полученные от деятельности предприятия. Например, если выращиваются и продаются сельскохозяйственные культуры и домашний скот, создается доход. Однако деньги, поступающие в бизнес в результате такой деятельности, как получение займов, не приносят дохода. Это просто денежная транзакция между бизнесом и кредитором с целью получения денежных средств для ведения бизнеса или покупки активов.

Расходы — это стоимость ресурсов, используемых или потребляемых деятельностью предприятия.Например, семена кукурузы — это расходы фермерского бизнеса, потому что они используются в производственном процессе. Ресурсы, такие как машина со сроком полезного использования более одного года, израсходуются в течение нескольких лет. Погашение ссуды — это не расходы, это просто денежный перевод между бизнесом и кредитором.

Прибыльность оценивается с помощью «отчета о прибылях и убытках». По сути, это список доходов и расходов за период времени (обычно год) для всего бизнеса.Информационный файл Отчет о доходах вашей фермы включает простой анализ отчета о доходах. Отчет о прибылях и убытках традиционно используется для измерения прибыльности бизнеса за прошедший отчетный период. Однако в «предварительном отчете о прибылях и убытках» измеряется прогнозируемая прибыльность бизнеса на предстоящих отчетных периодов. Бюджет можно использовать, когда вы хотите спрогнозировать рентабельность конкретного проекта или части бизнеса.

По сути, это список доходов и расходов за период времени (обычно год) для всего бизнеса.Информационный файл Отчет о доходах вашей фермы включает простой анализ отчета о доходах. Отчет о прибылях и убытках традиционно используется для измерения прибыльности бизнеса за прошедший отчетный период. Однако в «предварительном отчете о прибылях и убытках» измеряется прогнозируемая прибыльность бизнеса на предстоящих отчетных периодов. Бюджет можно использовать, когда вы хотите спрогнозировать рентабельность конкретного проекта или части бизнеса.

Причины для рентабельности вычислений

Независимо от того, фиксируете ли вы рентабельность за прошлый период или прогнозируете рентабельность на предстоящий период, измерение рентабельности является наиболее важным показателем успеха бизнеса.Нерентабельный бизнес не может выжить. И наоборот, высокодоходный бизнес имеет возможность вознаграждать своих владельцев большой прибылью на их инвестиции.

Повышение прибыльности — одна из важнейших задач бизнес-менеджеров. Менеджеры постоянно ищут способы изменить бизнес для повышения прибыльности. Эти потенциальные изменения можно проанализировать с помощью предварительного отчета о прибылях и убытках или частичного бюджета. Частичное бюджетирование позволяет оценить влияние на прибыльность небольших или дополнительных изменений в бизнесе до их внедрения.

Менеджеры постоянно ищут способы изменить бизнес для повышения прибыльности. Эти потенциальные изменения можно проанализировать с помощью предварительного отчета о прибылях и убытках или частичного бюджета. Частичное бюджетирование позволяет оценить влияние на прибыльность небольших или дополнительных изменений в бизнесе до их внедрения.

Различные коэффициенты рентабельности (инструмент принятия решений) могут использоваться для оценки финансового состояния бизнеса. Эти коэффициенты, полученные на основе отчета о прибылях и убытках, можно сравнить с отраслевыми эталонными показателями. Кроме того, пятилетний тренд финансовых показателей фермерских хозяйств (инструмент принятия решений) можно отслеживать в течение нескольких лет для выявления возникающих проблем.

Методы учета

Кассовый метод учета

Традиционно фермеры использовали «кассовый метод» учета, когда доходы и расходы отражаются в отчете о прибылях и убытках при продаже продукции или оплате затрат. Кассовый метод учета, используемый большинством фермеров, учитывает товар как расход при покупке, а не при его использовании в бизнесе. Это использовалось как метод управления налоговыми обязательствами из года в год. Однако во многих системах бухгалтерского учета несельскохозяйственных предприятий статья считается расходом только в том случае, если она действительно используется в хозяйственной деятельности.

Кассовый метод учета, используемый большинством фермеров, учитывает товар как расход при покупке, а не при его использовании в бизнесе. Это использовалось как метод управления налоговыми обязательствами из года в год. Однако во многих системах бухгалтерского учета несельскохозяйственных предприятий статья считается расходом только в том случае, если она действительно используется в хозяйственной деятельности.

Однако чистая прибыль может быть искажена с помощью кассового метода учета, продавая урожай более двух лет в течение одного года, продавая кормовой скот, приобретенный в предыдущем году, и покупая производственные ресурсы за год до того, как они потребуются.

Учет по методу начисления

Чтобы получить более точную картину рентабельности, можно использовать метод начисления. При использовании этого метода доход регистрируется, когда продукты производятся (а не когда они продаются), а расходы сообщаются, когда используются ресурсы (а не когда они покупаются). В учете по методу начисления используется традиционный кассовый метод учета в течение года, но складываются или вычитаются запасы сельскохозяйственной продукции и производственных ресурсов на начало и конец года.

В учете по методу начисления используется традиционный кассовый метод учета в течение года, но складываются или вычитаются запасы сельскохозяйственной продукции и производственных ресурсов на начало и конец года.

Имеется рабочий лист для расчета отчета о чистом доходе фермы (инструмент принятия решений) с учетом метода начисления, который позволяет подготовить отчет о чистом доходе методом начисления на основе таблиц подоходного налога и отчетов о чистой стоимости. Также доступна информация о создании и использовании отчета о чистом доходе фермы.

Несмотря на то, что в сельском хозяйстве он редко используется, учет по двойной записи (информационный файл с описанием учета по двойной записи) дает результаты, аналогичные учету по методу начисления.Учет двойной записи также обновляет отчет о чистой стоимости активов каждый раз, когда происходит доход или расход.

Определение прибыльности

Рентабельность может быть определена как бухгалтерская прибыль или как экономическая прибыль.

Бухгалтерская прибыль (чистая прибыль)

Традиционно прибыль хозяйств рассчитывалась с использованием «бухгалтерской прибыли». Чтобы понять бухгалтерскую прибыль, подумайте о своей налоговой декларации. В вашем Приложении F содержится список ваших налогооблагаемых доходов и расходов, подлежащих вычету.Это те же статьи, которые используются при расчете бухгалтерской прибыли. Однако ваша налоговая декларация может не дать вам точного представления о прибыльности из-за быстрого обесценивания IRS и других факторов. Для расчета точной картины рентабельности вы можете использовать более точную меру амортизации.

Учетная прибыль дает промежуточное представление о жизнеспособности вашего бизнеса. Хотя убытки в течение одного года могут не навредить вашему бизнесу навсегда, убытки за последующие годы (или чистый доход, недостаточный для покрытия расходов на жизнь) могут поставить под угрозу жизнеспособность вашего бизнеса.