Общая система налогообложения для ип: какие налоги платить на общей системе налогообложения, как сдавать отчеты

как выбрать и самостоятельно поменять — Блог

9 августа 2018 #

Кнопка — это не онлайн-бухгалтерия, у нас предпринимателей обслуживают живые специалисты. Мы не просто сдаём отчётность, а ежедневно помогаем решать множество бизнес-задач.

Но прежде чем сдавать отчётность, предстоит разобраться, какую систему налогообложения выбрать, и что для этого нужно сделать.

В этой статье делимся, какие бывают системы, в чём их отличие, и как Индивидуальному предпринимателю самостоятельно поменять налоговый режим в личном кабинете на сайте налоговой.

Какие бывают системы налогообложения?

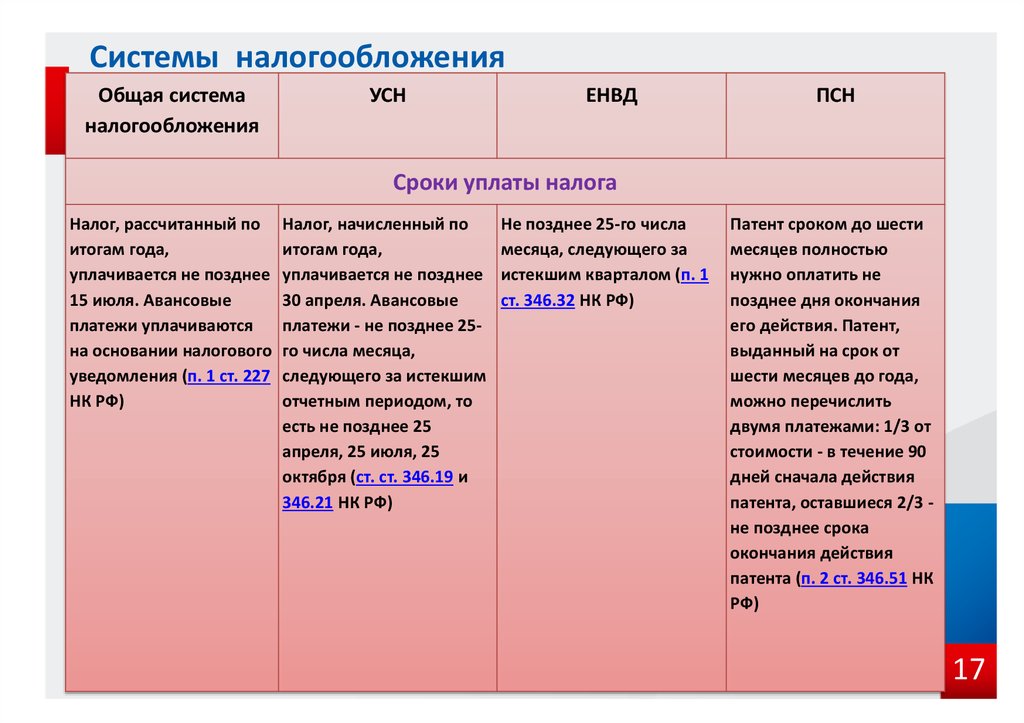

От системы налогообложения зависит, какие налоги вы будете платить. Налоговые режимы, которые можно выбрать в России:

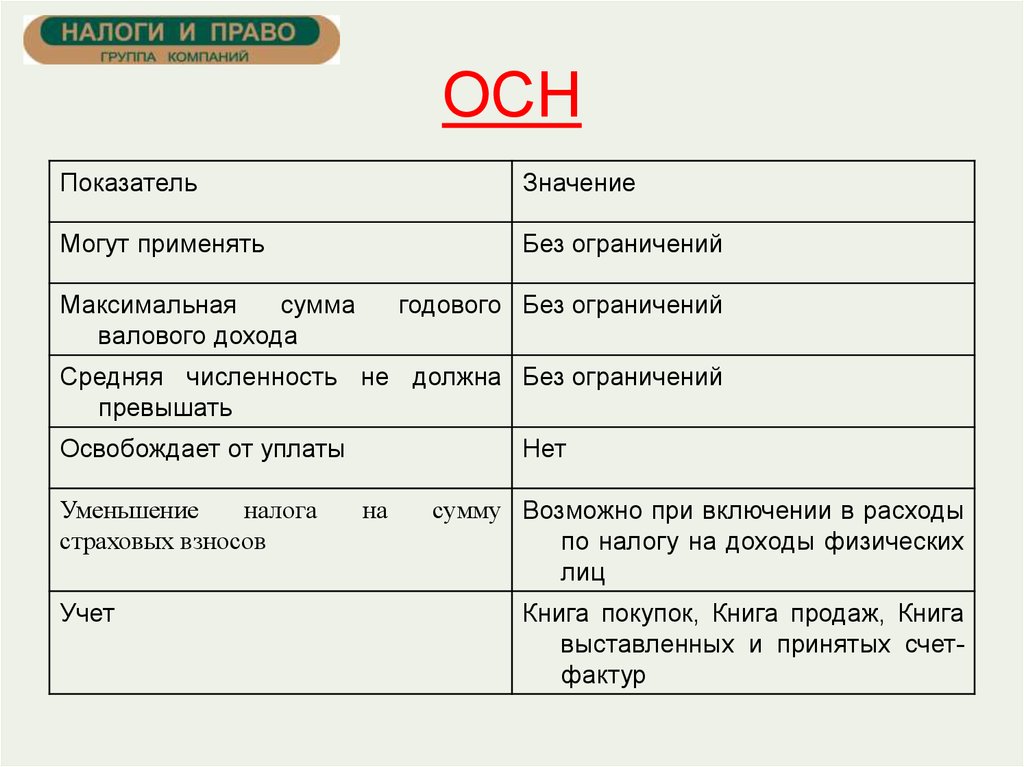

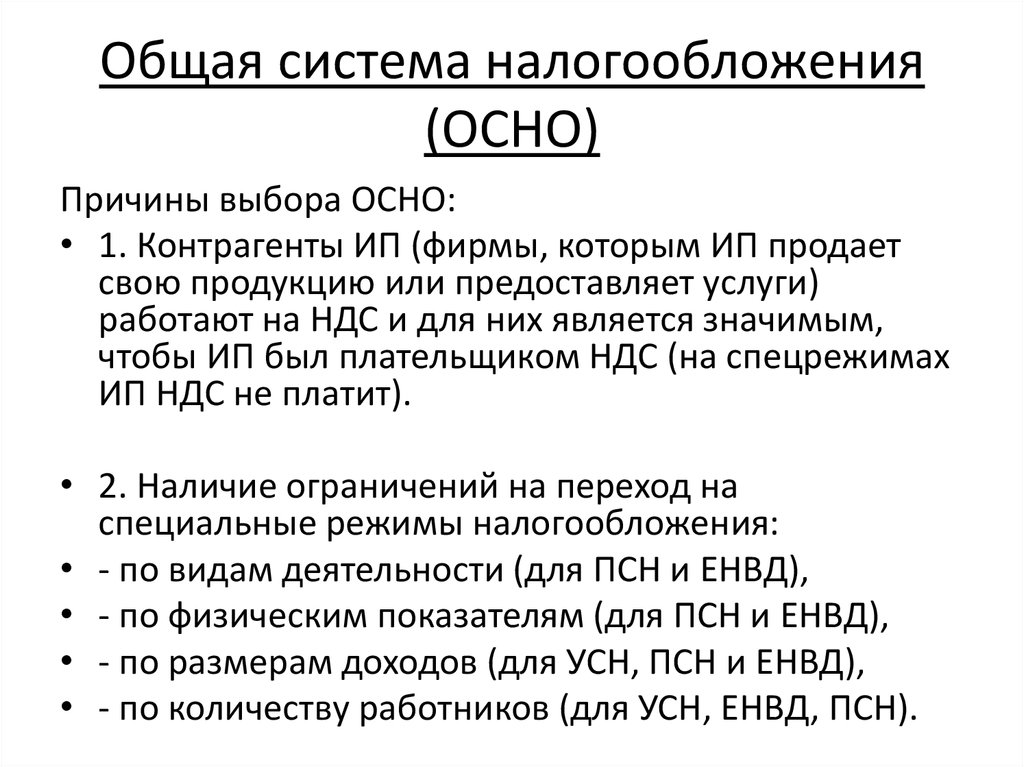

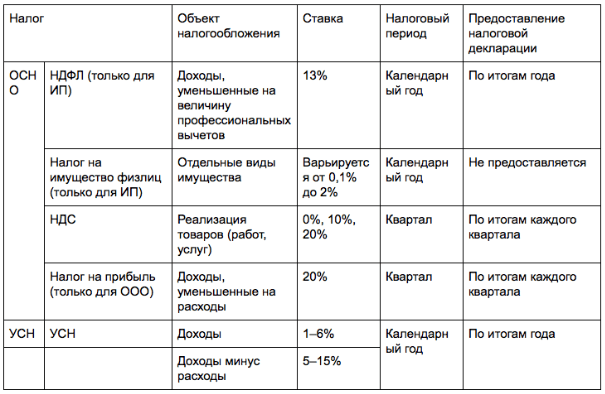

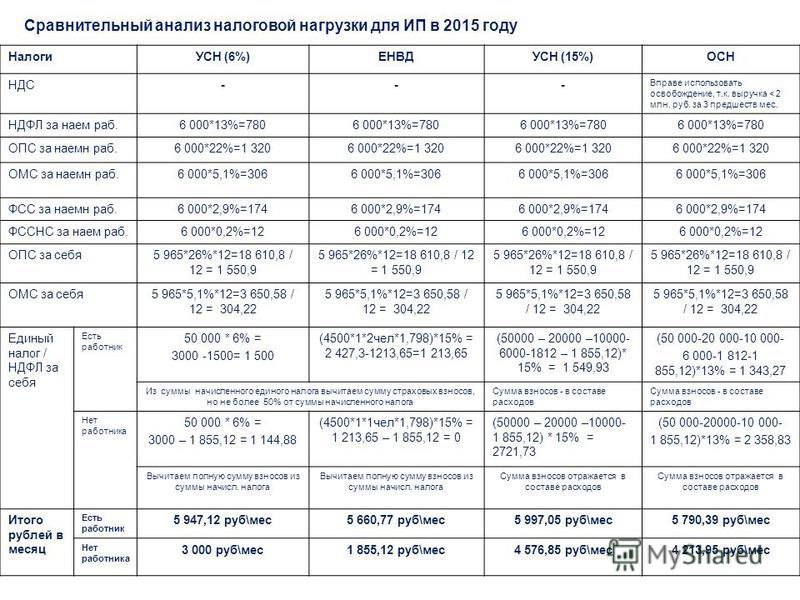

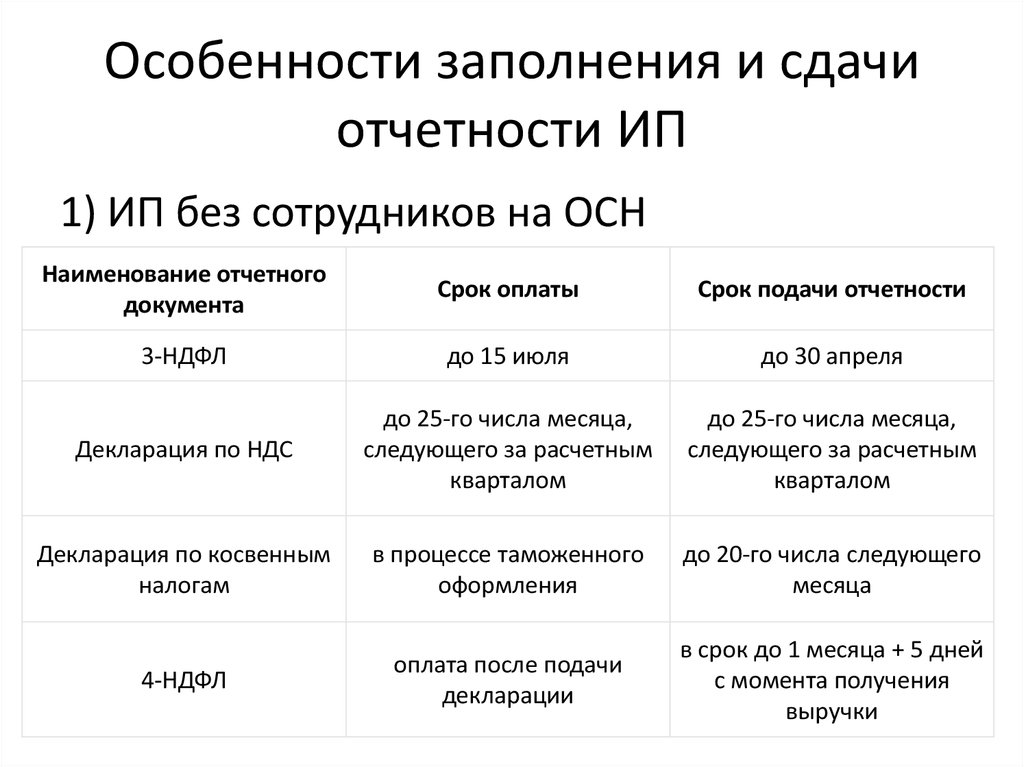

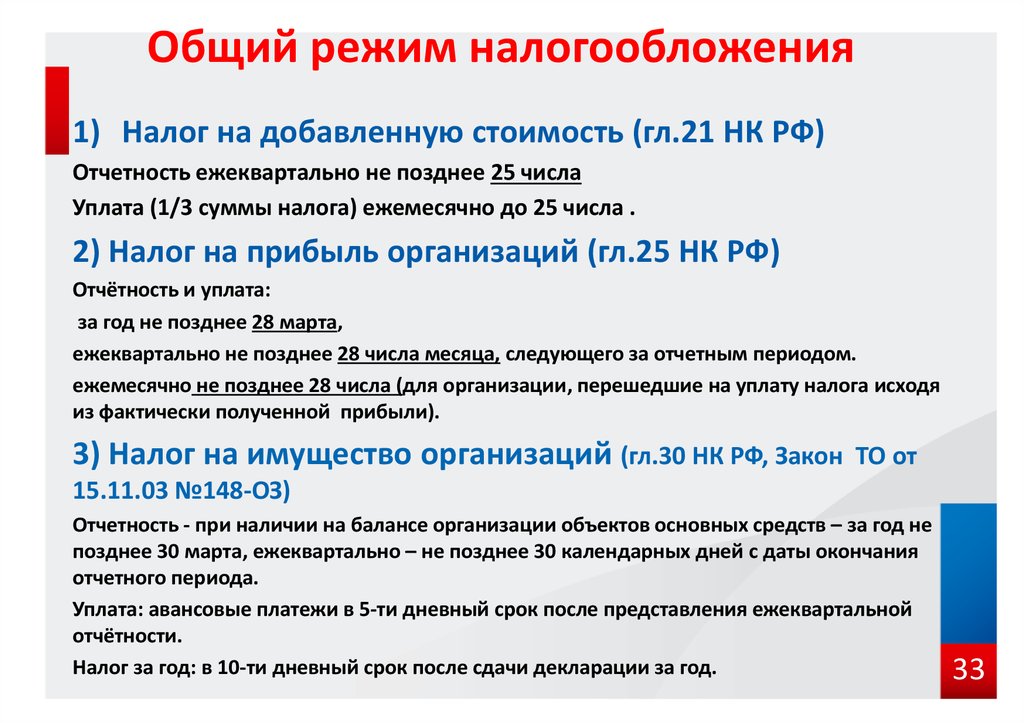

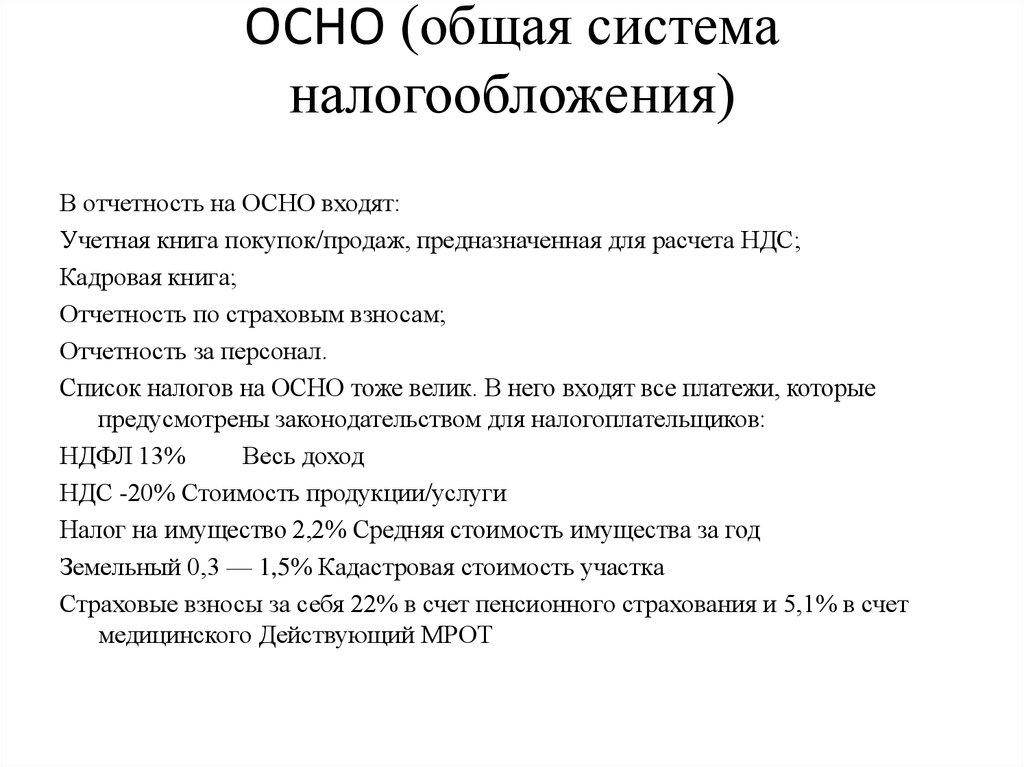

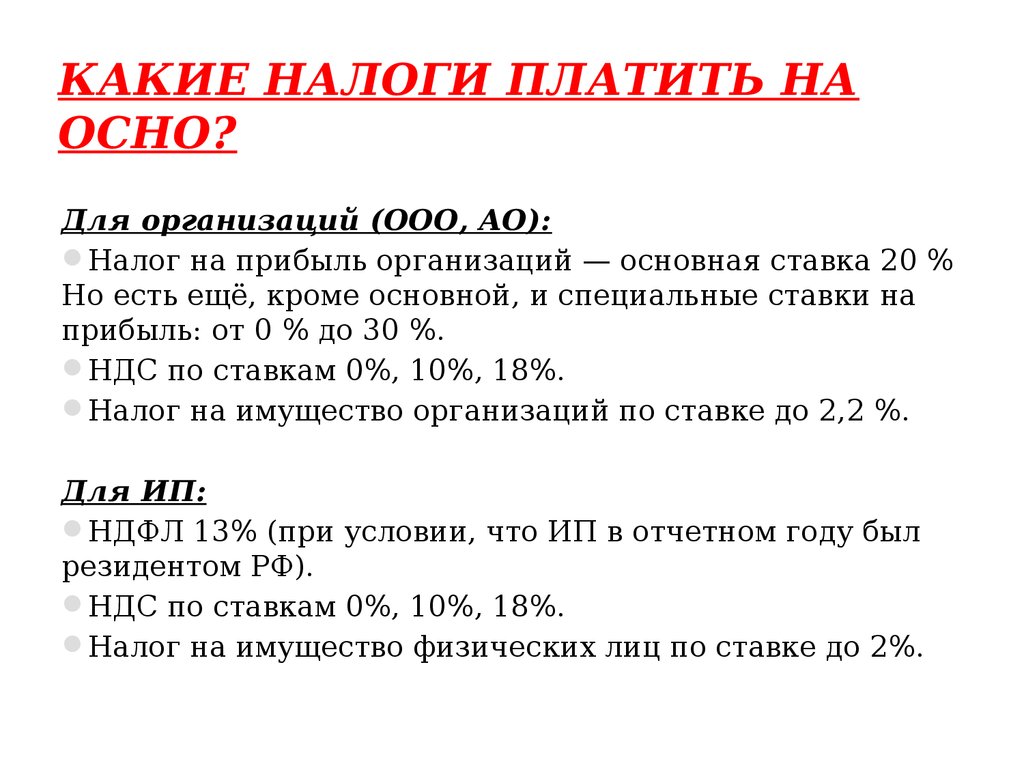

ОСНО — общая система налогообложения. Этот режим считается основным, он применяется по умолчанию после регистрации бизнеса и подходит почти для любого вида деятельности. Если после регистрации не подать заявление на один из специальных налоговых режимов, вы будете работать на ОСНО. Перейти на УСН или ЕСХН можно будет только с 1 января следующего года.

Перейти на УСН или ЕСХН можно будет только с 1 января следующего года.

Для применения ОСНО нет ограничений, но по нему надо платить НДС — сложный для расчёта и уплаты налог. Самому вести учёт и сдавать отчётность по ОСНО будет проблематично.

Например, ИП на ОСНО платят:

- НДС по ставке 0%, 10% или 20%;

- налог на доходы физических лиц по ставке 13%;

- налог на имущество физических лиц по ставке до 2%.

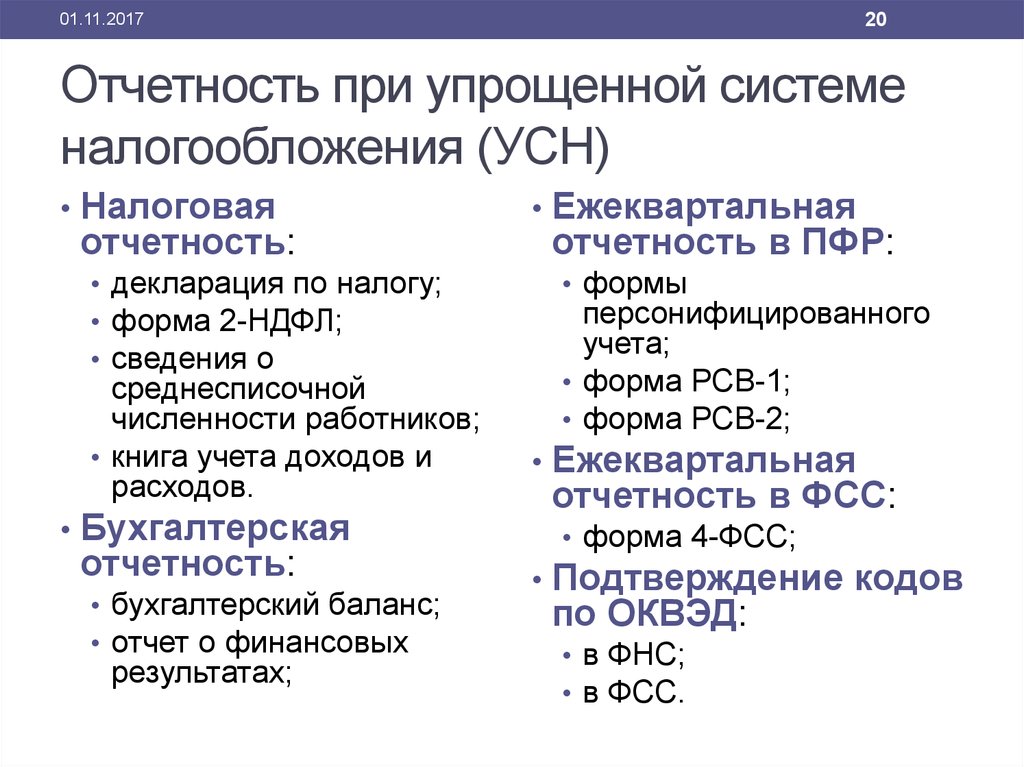

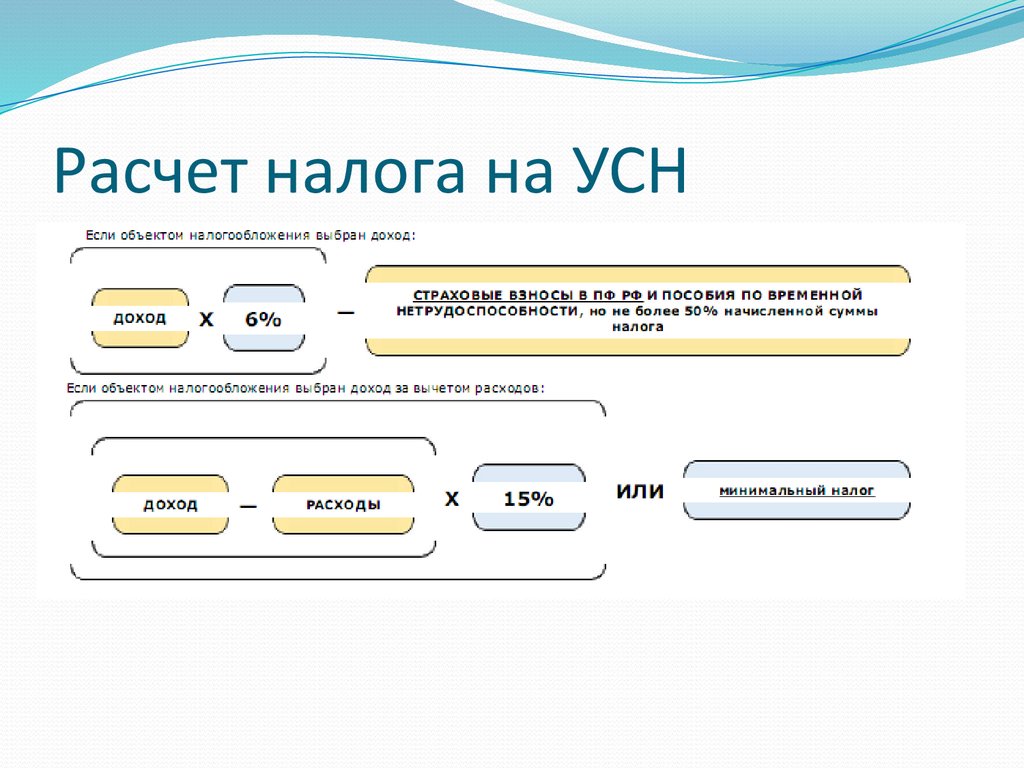

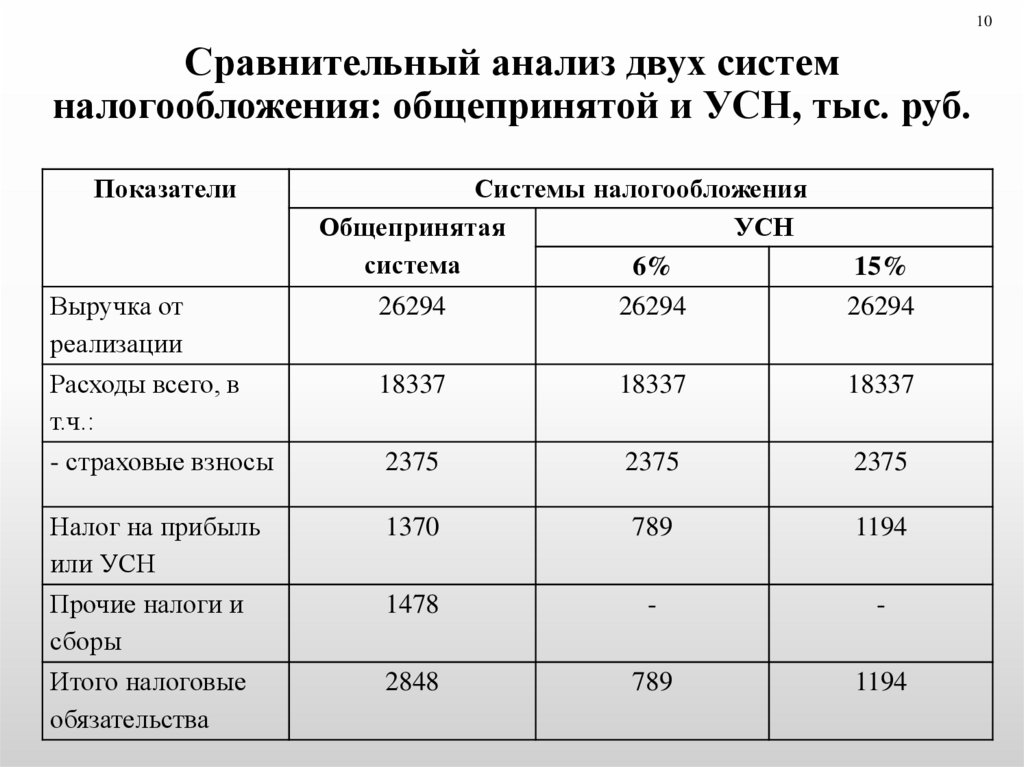

УСН Доходы — самый популярный и простой вариант. Вы просто платите 6% со всех доходов, которые получаете от клиентов. На этом режиме нельзя учитывать затраты, поэтому этот вариант подойдёт, если расходы на бизнес небольшие. Такой режим часто выбирают сферы услуг или, например, IT-стартапы.

УСН Доходы минус расходы — налог рассчитывается от разницы между доходами и расходами. Если расходы больше 60%, скорее всего, выгоднее будет выбрать этот режим.

Стандартная ставка на УСН Доходы минус расходы — 15%. Но в некоторых регионах действуют пониженные ставки, например, в Свердловской области на все виды деятельности — 7%.

Но в некоторых регионах действуют пониженные ставки, например, в Свердловской области на все виды деятельности — 7%.

Расходы при таком режиме должны попадать под ваш вид деятельности. Товары должны быть проданы, а оплаты переведены поставщику. И всё это нужно подтверждать документами. Это может быть кассовый чек или платёжное поручение, товарная накладная, акт об оказании услуг или товарный чек. Если документов не будет — расходы не будут учитываться при расчёте налога.

ПСН или патент — патентная система налогообложения. Режим, который похож с ЕНВД. Есть схожие виды деятельности и ещё подходит мелкое производство. В каждом регионе список разный, поэтому рекомендуем уточнить отдельно по своему региону.

Ставка патента везде составляет 6%. Оформляется патент, как и ЕНВД, на конкретный вид деятельности. Если вы совмещаете несколько видов деятельности — нужно будет покупать два или больше патента. Уплата тоже не зависит от дохода — если выбираете эту систему, платить налог нужно будет в любом случае.

Рассчитать стоимость патента можно в калькуляторе на сайте налоговой.

Есть ещё ЕСХН — единый сельскохозяйственный налог. По нему нужно платить всего 6% от разницы доходов и расходов. Применять его можно, если занимаетесь сельскохозяйственным производством или рыбоводством.

Более подробное сравнение всех налоговых режимов можно посмотреть на сайте налоговой.

Начинающие предприниматели обычно выбирают между двумя вариантами: УСН или ПСН. Перейти на эти системы можно в личном кабинете на сайте налоговой. Ниже подробнее о том, как это сделать.

Как получить доступ к личному кабинету на сайте налоговой?

Зайти в личный кабинет можно здесь. Чтобы зайти, нужно получить пароль. Есть несколько способов:

• лично с документами подойти в ближайшую налоговую и запросить пароль;

• через активированную учётную запись с портала Госуслуги. Учётная запись активирована, если на Госуслугах вам доступны все возможности. Это работает после того, как вы подтвердите свою личность в одном из сертифицированных центров;

Это работает после того, как вы подтвердите свою личность в одном из сертифицированных центров;

• с помощью электронной подписи.

На сайте налоговой подробнее о каждом варианте.

Как перейти на УСН

В личном кабинете выбираете раздел «Моя система налогообложения», нажимаете «Подать заявление» в графе «Подобрать другую систему налогообложения»:

На следующей странице выбираете «Уведомление о переходе на упрощённую систему налогообложения»:

На следующей странице проверяете ФИО, ИНН и вписываете контактный телефон.

Заполняете код налогового органа — он встаёт автоматически. Если хотите проверить, к какой налоговой прикреплены, заходите на эту страницу.

Дальше выбираете, с какой системы налогообложения вы хотите перейти:

Если с даты регистрации прошло меньше 30 дней, дата начала применения УСН встанет автоматически:

Тут же выбирайте объект налогообложения: доходы или доходы минус расходы.

Если вы переходите с ЕНВД, нужно заполнить ещё поля с датами. Если просто хотите поменять систему налогообложения, то на УСН можно перейти только с 1 января следующего года. Если отказываетесь от деятельности по ЕНВД, можно перейти с 1 числа месяца, когда вменённая деятельность прекращена — в таком случае, дата начала применения УСН встанет автоматически:

Если просто хотите поменять систему налогообложения, то на УСН можно перейти только с 1 января следующего года. Если отказываетесь от деятельности по ЕНВД, можно перейти с 1 числа месяца, когда вменённая деятельность прекращена — в таком случае, дата начала применения УСН встанет автоматически:

Если хотите перейти на УСН с других налоговых режимов — это возможно сделать только с 1 января следующего года. Нужно заполнить поля:

Когда всё заполнили, проверьте данные. Только потом подпишите и отправьте заявление в налоговую:

Налоговая должна принять решение в течение пяти рабочих дней.

Движение уведомления можно отследить по ссылке. Если у вас есть доступ к личному кабинету, вы попадёте в раздел «Информация об электронном документообороте с налоговыми органами». Тут можно узнать статус заявление и решение налоговой. Тут же сообщат, если нужно будет подойти за окончательным документом в налоговую. В этот же раздел можно попасть с главной страницы личного кабинета, называется «Моя почта».

Как перейти на ПСН

Чтобы понять стоимость будущего патента, укажите на сайте срок действия патента, регион, вид деятельности и количество сотрудников. После нажмите «Рассчитать», сайт покажет фиксированную сумму и расскажет, как её оплатить:

Если условия подходят и желание поменять систему осталось, выбираете в личном кабинете раздел «Моя система налогообложения», нажимаете «Подать заявление» в графе «Подобрать другую систему налогообложения»:

На следующей странице выбираете «Заявление на получение патента»:

На открывшейся странице проверяете ФИО, ИНН, ОГРНИП, адрес места жительства и номер телефона.

Заполняете код налогового органа — он встаёт автоматически. Если хотите проверить, к какой налоговой прикреплены, заходите на эту страницу.

Потом выбираете дату начала патента. В запасе должно быть минимум 10 дней до начала действия. Лучше начинать с начала следующего месяца, чтобы было удобнее считать общее количество.

Период действия патента — от 1 до 12 месяцев. Если вы хотите перейти на патент с начала года — выбирайте 12 месяцев. Если подаёте заявление в июне — 6 месяцев, потому что патент будет действовать с июля:

Если вы хотите перейти на патент с начала года — выбирайте 12 месяцев. Если подаёте заявление в июне — 6 месяцев, потому что патент будет действовать с июля:

Дальше в выпадающем окне выбираете вид предпринимательской деятельности. Здесь же можете открыть классификатор, который поможет определиться.

К примеру, если вы в Свердловской области занимаетесь услугами по ремонту и пошиву одежды, то ваш код будет таким: 026602.

Если у вас будут работники, выбирайте «С привлечением наёмных работников» и указывайте численность:

Ставку 6% оставляйте или ставьте 0%, если в вашем регионе есть налоговые каникулы. В последнем случае заполните поле «ссылка на норму закона субъекта РФ» — укажите пункт и статью регионального закона, освобождающего вас от уплаты налога. Дальше заполните адрес места деятельности. Если фактически работаете в другом месте, об этом нужно рассказать.

Если у вас деятельность связана с автотранспортными услугами, дополнительно нужно заполнить поля:

Если сдаёте помещение или участок, занимаетесь розничной продажей или общественным питанием, то нужно заполнить ещё несколько полей:

Когда всё заполнили, обязательно проверьте. Теперь заявление можно отправить в налоговую. Для этого внизу анкеты нажмите кнопку «Подписать и отправить»:

Теперь заявление можно отправить в налоговую. Для этого внизу анкеты нажмите кнопку «Подписать и отправить»:

Налоговая должна принять решение в течение пяти рабочих дней.

Движение уведомления можно отследить по ссылке. Если у вас есть доступ к личному кабинету, вы попадёте в раздел «Информация об электронном документообороте с налоговыми органами». Тут можно узнать статус заявление и решение налоговой. Тут же сообщат, если нужно будет подойти за окончательным документом в налоговую. В этот же раздел можно попасть с главной страницы личного кабинета, называется «Моя почта».

Как перейти на ЕСХН

В кабинете выбираете раздел «Моя система налогообложения», нажимаете «Подать заявление» в графе «Подобрать другую систему налогообложения»:

На следующей странице выбираете «Уведомление о переходе на систему налогообложения для сельскохозяйственных товаропроизводителей»:

На следующей странице проверяете ФИО, ИНН и вписываете контактный телефон.

Заполняете код налогового органа — он встаёт автоматически. Если хотите проверить, к какой налоговой прикреплены, заходите на эту страницу.

Если хотите проверить, к какой налоговой прикреплены, заходите на эту страницу.

В признаке заявителя выбирайте нужный пункт из выпадающего списка.

Если только зарегистрировали ИП, указывайте дату перехода не позже 30 календарных дней с даты постановки на учёт. Если переходите с другого режима налогообложения, дата автоматически встанет 1 января следующего года.

Дальше укажите долю доходов от реализации произведённой сельскохозяйственной продукции в процентном соотношении и за весь период.

Период выбираете из выпадающего списка.

Когда всё заполнили, проверьте данные. Только потом подпишите и отправьте заявление в налоговую:

Налоговая должна принять решение в течение пяти рабочих дней.

Движение уведомления можно отследить по ссылке. Если у вас есть доступ к личному кабинету, вы попадёте в раздел «Информация об электронном документообороте с налоговыми органами». Тут можно узнать статус заявление и решение налоговой. Тут же сообщат, если нужно будет подойти за окончательным документом в налоговую. В этот же раздел можно попасть с главной страницы личного кабинета, называется «Моя почта».

В этот же раздел можно попасть с главной страницы личного кабинета, называется «Моя почта».

Зарегистрировать ИП или компанию, выбрать коды ОКВЭД, подобрать систему налогообложения и сделать документы для первых сделок — всё возможно самому. Это не так сложно, но отнимает драгоценное время предпринимателей, которое можно потратить на развитие бизнеса.

Если нет времени и желания заниматься бизнес-рутиной самостоятельно — подключайтесь к Кнопке: изучим бизнес, дадим рекомендации, подберём систему налогообложения, сделаем документы и расскажем, как лучше их подать в налоговую.

—

Подсказала — Катя Шуракова, юрист в Кнопке.

Рассказала всем — Марина Шиляева, маркетолог в Кнопке.

Все статьи мы анонсируем в Телеграме. Ещё там найдёте новости, советы и лайфхаки для предпринимателей. Присоединяйтесь 🙂

Как налоги влияют на предпринимательство, инновации и производительность?

Введение

Многие дискуссии о налоговой политике сосредоточены на том, какие налоги препятствуют (или не препятствуют) упорному труду и созданию богатства. К сожалению, такое узкое внимание к предложению рабочей силы и инвестициям упускает из виду более широкую картину того, что происходило в экономике США за последние полвека. Точно так же, как тяжелая техника превратила США из аграрного общества в индустриальный центр, новая экономика знаний изменила характер экономического роста. 1 Более подробное обсуждение важности распространения знаний для роста, а также список дополнительных ссылок можно найти в Akcigit and Ates (2019), «What Happened to U.S. Business Dynamism?» 2019 г., Рабочий документ NBER 25756.

К сожалению, такое узкое внимание к предложению рабочей силы и инвестициям упускает из виду более широкую картину того, что происходило в экономике США за последние полвека. Точно так же, как тяжелая техника превратила США из аграрного общества в индустриальный центр, новая экономика знаний изменила характер экономического роста. 1 Более подробное обсуждение важности распространения знаний для роста, а также список дополнительных ссылок можно найти в Akcigit and Ates (2019), «What Happened to U.S. Business Dynamism?» 2019 г., Рабочий документ NBER 25756.

В этом документе исследуются последние научные данные о том, как политика подоходного налога — как на индивидуальном, так и на корпоративном уровне — влияет на инновации. Для этого основное внимание уделяется влиянию налоговой политики на стимулы к инновациям, количеству и качеству новых идей, а также на открытие бизнеса и производительность. Исследование показывает, что как высокие ставки подоходного налога, так и неэффективные налоговые структуры могут негативно влиять на инновации и предпринимательство.

Исследование показывает, что как высокие ставки подоходного налога, так и неэффективные налоговые структуры могут негативно влиять на инновации и предпринимательство.

Важность производительности для устойчивого роста

Лауреат Нобелевской премии экономист Роберт Солоу впервые объяснил, как капитал — машины, оборудование и другие воспроизводимые факторы производства — позволил странам избежать ловушки существования во время промышленной революции.

Различие между постоянными изменениями темпов роста и разовыми улучшениями уровня жизни имеет решающее значение. Сравните выгоду от постоянно ускоренного темпа роста на правой панели рисунка 1 с выгодой от короткого всплеска роста слева. Политика, которая влияет только на стимулы к работе или инвестированию в капитал, может только надеяться на достижение мимолетного скачка роста с последующим возвратом к предыдущей тенденции, как на левой панели. Напротив, рост производительности, то есть способность производить больше с меньшими затратами, может привести к более быстрому росту в долгосрочной перспективе.

Сравните выгоду от постоянно ускоренного темпа роста на правой панели рисунка 1 с выгодой от короткого всплеска роста слева. Политика, которая влияет только на стимулы к работе или инвестированию в капитал, может только надеяться на достижение мимолетного скачка роста с последующим возвратом к предыдущей тенденции, как на левой панели. Напротив, рост производительности, то есть способность производить больше с меньшими затратами, может привести к более быстрому росту в долгосрочной перспективе.

Данные о влиянии подоходного налога на инновации

Теперь исследователи могут точно оценить влияние федеральных налогов и налогов на уровне штатов на создание идей благодаря достижениям в экономической методологии и более широкому доступу к подробным «большим данным» на микроуровне. Этот растущий объем исследований показывает, что налоги оказывают значительное влияние на инновации и предпринимательство, в конечном итоге влияя на производительность и рост.

Подоходный налог влияет на количество и местонахождение новаторов

Хотя решение стать новатором часто определяется рядом личных факторов, таких как влияние наставников, исследования показывают, что финансовые стимулы играют значительную роль.

В двух связанных исследованиях также показано, что повышение подоходного налога на индивидуальном или корпоративном уровне оказывает негативное влияние на инновации на государственном уровне и индивидуальное поведение изобретателей.

124, стр. 195–221. Например, Akcigit et. др. обнаружили, что увеличение средней ставки личного налога на каждый процентный пункт приводит к уменьшению количества патентов и упоминаний на 6-10%. 6 Кроме того, эти отрицательные результаты относятся и к корпоративным налогам, что влияет на деловые стимулы для архетипического «гаражного» изобретателя. В зависимости от успеха своего изобретения гаражные изобретатели могут предпочесть остаться без юридического лица, они могут начать бизнес и зарегистрировать его или продать свой патент другой корпорации. Более высокие корпоративные налоги снижают ценность последних двух вариантов, тем самым ограничивая потенциал роста для любого гаражного изобретателя. Этот вывод согласуется с другими свидетельствами того, что заявка на патент, как правило, отмечает «пик успешной карьеры в области инноваций», а не начало пути к высокой отдаче. Более высокие налоги снижают вероятность того, что любой новатор когда-либо достигнет этого пика.

124, стр. 195–221. Например, Akcigit et. др. обнаружили, что увеличение средней ставки личного налога на каждый процентный пункт приводит к уменьшению количества патентов и упоминаний на 6-10%. 6 Кроме того, эти отрицательные результаты относятся и к корпоративным налогам, что влияет на деловые стимулы для архетипического «гаражного» изобретателя. В зависимости от успеха своего изобретения гаражные изобретатели могут предпочесть остаться без юридического лица, они могут начать бизнес и зарегистрировать его или продать свой патент другой корпорации. Более высокие корпоративные налоги снижают ценность последних двух вариантов, тем самым ограничивая потенциал роста для любого гаражного изобретателя. Этот вывод согласуется с другими свидетельствами того, что заявка на патент, как правило, отмечает «пик успешной карьеры в области инноваций», а не начало пути к высокой отдаче. Более высокие налоги снижают вероятность того, что любой новатор когда-либо достигнет этого пика.

Помимо сокращения общего количества изобретателей по всей стране, более высокие подоходные налоги также влияют на то, где они предпочитают жить. Это имеет серьезные последствия для государственной экономической деятельности и политики. Два недавних исследования показывают, что ведущие ученые и изобретатели активно мигрируют в места с более низкими налогами.

8 См. Moretti and Wilson (2017).

8 См. Moretti and Wilson (2017).Подоходный налог влияет на количество и качество новых идей

Для общих экономических показателей важно не только количество изобретателей, но и качество создаваемых новых идей. Здесь также существенное влияние оказывают налоги на прибыль. Недавнее исследование Александра М. Белла и соавт. обнаружил, что личная выгода изобретателей (то есть их доход) сильно коррелирует с социальным влиянием их изобретений, измеряемым цитированием. Таким образом, повышение подоходного налога может уменьшить стимулы изобретателей к созданию изобретений с большим социальным эффектом. Количественно их моделирование показывает, что 40-процентное повышение подоходного налога дает от 9Снижение количества инноваций с поправкой на качество на 0,4% и 12,5% по цитируемости. 9 Белл, Александр М. , Радж Четти, Ксавье Джаравель, Невиана Петкова и Джон Ван Ринен, «Порождает ли снижение налогов больше Эйнштейнов? Влияние финансовых стимулов и воздействия инноваций на предложение изобретателей», 2019 г., рабочий документ NBER № 25493.

, Радж Четти, Ксавье Джаравель, Невиана Петкова и Джон Ван Ринен, «Порождает ли снижение налогов больше Эйнштейнов? Влияние финансовых стимулов и воздействия инноваций на предложение изобретателей», 2019 г., рабочий документ NBER № 25493.

Подоходный налог влияет на открытие бизнеса и производительность

Инновации — это основа повышения производительности, но это соединение не происходит автоматически. Вместо этого предприниматели должны быть готовы внедрять инновации как через новые, так и через существующие предприятия. Здесь также исследования показали значительное влияние кодекса подоходного налога на динамичность бизнеса и, следовательно, на производительность. Например, одно недавнее исследование, проведенное Марком Кертисом и Райаном Декером, выявило сильную отрицательную связь между государственными подоходными налогами и предпринимательством. 10 Кертис, Марк Э. и Райан А. Декер, «Предпринимательство и государственное налогообложение», 2018 г., рабочий документ. В частности, авторы установили, что каждый процентный пункт повышения ставки государственного корпоративного налога приводит к сокращению на 3,7–4,4% числа работников, занятых в стартап-фирмах. Другое исследование, проведенное Ксавьером Жиру и Джошуа Раухом, показывает, что по мере роста государственных налогов количество стартапов падает, как и количество сотрудников в каждом стартапе. 11 Жиру, Ксавьер и Джошуа Рау, «Налогообложение штатов и перераспределение деловой активности: данные на уровне учреждений», Готовится к печати, Журнал политической экономии. Недавнее исследование, проведенное Джереми Гринвудом, Пэнфей Ханом и Хуаном М. Санчесом, показало, что повышение ставок налога на прирост капитала снижает объем венчурного капитала, вложенного в стартапы. 12 Гринвуд, Джереми, Пэнфей Хан и Хуан М.

Декер, «Предпринимательство и государственное налогообложение», 2018 г., рабочий документ. В частности, авторы установили, что каждый процентный пункт повышения ставки государственного корпоративного налога приводит к сокращению на 3,7–4,4% числа работников, занятых в стартап-фирмах. Другое исследование, проведенное Ксавьером Жиру и Джошуа Раухом, показывает, что по мере роста государственных налогов количество стартапов падает, как и количество сотрудников в каждом стартапе. 11 Жиру, Ксавьер и Джошуа Рау, «Налогообложение штатов и перераспределение деловой активности: данные на уровне учреждений», Готовится к печати, Журнал политической экономии. Недавнее исследование, проведенное Джереми Гринвудом, Пэнфей Ханом и Хуаном М. Санчесом, показало, что повышение ставок налога на прирост капитала снижает объем венчурного капитала, вложенного в стартапы. 12 Гринвуд, Джереми, Пэнфей Хан и Хуан М. Санчес, «Финансирование предприятий», 2018 г., Рабочий документ Федерального резервного банка Сент-Луиса № 2017-035C.

Санчес, «Финансирование предприятий», 2018 г., Рабочий документ Федерального резервного банка Сент-Луиса № 2017-035C.

По мере взросления стартапов доступ к более крупным пулам капитала становится все более ценным для облегчения инвестиций в повышение производительности. Кодекс подоходного налога играет большую роль в этом процессе, формируя юридические структуры фирм. В частности, взаимодействие между индивидуальным и корпоративным налоговыми кодексами может совместно формировать решения о том, организована ли фирма как сквозная организация или C-корпорация. Регистрация в качестве C-корпорации обеспечивает более широкий доступ к внешним фондам, но за счет двойного налогообложения — сначала на корпоративном уровне, а затем на уровне акционеров. Напротив, доход от сквозных организаций облагается налогом на индивидуальном уровне.

Недавние исследования пришли к выводу, что реформы, направленные на снижение корпоративной ставки, приводят к повышению производительности в масштабах всей экономики за счет поощрения объединения компаний. Это именно потому, что регистрация может облегчить финансовые ограничения и позволить больше инвестиций. 13 Чен, Дафна, Ши Ци и Дон Шлагенхауф, «Корпоративный подоходный налог, организационно-правовая форма и занятость», Американский экономический журнал: макроэкономика, том. 10(4), стр. 270–304. Точно так же недавняя работа экономистов Себастьяна Дырда и Бенджамина Пагсли показывает важность структуры налоговых реформ. Они пришли к выводу, что реформы, которые увеличивают разрыв между ставками личного и корпоративного налога (например, путем снижения ставки личного налога без одновременного снижения корпоративной ставки), могут вызвать контрпродуктивное падение заработной платы и объема производства. Такие реформы могут побудить фирмы организоваться как сквозные организации по налоговым причинам за счет меньшего доступа к капиталу. 14 Дырда, Себастьян и Бенджамин Пагсли, «Налоги, частный капитал и эволюция неравенства доходов в США», 2019 г.

Это именно потому, что регистрация может облегчить финансовые ограничения и позволить больше инвестиций. 13 Чен, Дафна, Ши Ци и Дон Шлагенхауф, «Корпоративный подоходный налог, организационно-правовая форма и занятость», Американский экономический журнал: макроэкономика, том. 10(4), стр. 270–304. Точно так же недавняя работа экономистов Себастьяна Дырда и Бенджамина Пагсли показывает важность структуры налоговых реформ. Они пришли к выводу, что реформы, которые увеличивают разрыв между ставками личного и корпоративного налога (например, путем снижения ставки личного налога без одновременного снижения корпоративной ставки), могут вызвать контрпродуктивное падение заработной платы и объема производства. Такие реформы могут побудить фирмы организоваться как сквозные организации по налоговым причинам за счет меньшего доступа к капиталу. 14 Дырда, Себастьян и Бенджамин Пагсли, «Налоги, частный капитал и эволюция неравенства доходов в США», 2019 г. , рабочий документ.

, рабочий документ.

К сожалению, показатели экономического динамизма, такие как темпы создания новых предприятий, показанные на рис. 2, в последние годы резко снизились. Этот факт является плохим предзнаменованием для будущего роста производительности. 15 Более подробное обсуждение связи между снижением динамизма и замедлением производительности можно найти в Decker, Ryan A., John Haltiwanger, Ron S. Jarmin и Javier Miranda, «Declining Dynamism, Allocative Efficiency, and the Productivity Slowdown», 2017. , American Economic Review Papers & Proceedings, Vol. 107(5), стр. 322–326.

Последствия политики

В совокупности эти исследования показывают, что налоговая политика, сводящая финансовые выгоды к инновациям, рискует повредить экономическому росту страны. Некоторые предполагают, что этих негативных последствий можно избежать, нацелив более высокие налоги только на богатых, но недавние исследования показывают обратное.

В своем анализе патентных записей Bell et. др. обнаруживают, что на относительно небольшое число изобретателей приходится непропорциональная доля высококачественных изобретений. 16 Белл, Александр М., Радж Четти, Ксавье Джаравель, Невиана Петкова и Джон Ван Ринен, «Порождает ли снижение налогов больше Эйнштейнов? Влияние финансовых стимулов и воздействия инноваций на предложение изобретателей», 2019 г., рабочий документ NBER № 25493. Более того, поскольку идеи не соперничают друг с другом, впоследствии на них может опираться неограниченное количество людей. В результате любая политика, снижающая стимулы к новым идеям, может привести к широкомасштабным негативным последствиям для экономического роста и благосостояния. Чтобы быть конкретным, экономист Чарльз Джонс показывает, что повышение ставки налога на прибыль до 75% может (1) снизить общий ВВП более чем на 8% и (2) уменьшить доход беднейших 90% лиц, получающих доход, более чем на 3%, даже если предположить, что они будут прямыми получателями всех новых налоговых поступлений. 17 Джонс, Чарльз, «Налогообложение самых высоких доходов в мире идей», 2018 г., рабочий документ. Экономисты Нир Джаймович и Серджио Ребело приводят дополнительные доказательства, обнаружив, что повышение ставки налога на доход с капитала до 60% может снизить темпы экономического роста вдвое. 18 Джаймович, Нир и Серхио Ребело, «Нелинейное влияние налогообложения на экономический рост», Журнал политической экономии, Vol. 25 (1), стр. 265–29.0.

17 Джонс, Чарльз, «Налогообложение самых высоких доходов в мире идей», 2018 г., рабочий документ. Экономисты Нир Джаймович и Серджио Ребело приводят дополнительные доказательства, обнаружив, что повышение ставки налога на доход с капитала до 60% может снизить темпы экономического роста вдвое. 18 Джаймович, Нир и Серхио Ребело, «Нелинейное влияние налогообложения на экономический рост», Журнал политической экономии, Vol. 25 (1), стр. 265–29.0.

Некоторая степень налогообложения необходима для финансирования основных функций правительства и осуществления выгодных государственных инвестиций в будущем.

Вопрос не в том, следует ли облагать налогом. Скорее, эти исследования подчеркивают важность правильного определения налоговых ставок и налоговых структур. Затраты на ошибку включают в себя сокращение предпринимательства и инноваций и, следовательно, более низкие темпы роста в долгосрочной перспективе, а не только снижение стимула к усердной работе.

Кроме того, исследования показывают, что структура налогового кодекса так же важна, как и показатель доходов. Выделяются два урока. Во-первых, директивным органам следует рассматривать налоговый кодекс как единый объект, а не рассматривать личный и корпоративный подоходный налог как действующие независимо друг от друга.

Во-вторых, повышение ставок для небольшого класса налогоплательщиков с высокими доходами не уменьшает ущерб от чрезмерного налогообложения. Исследования показывают, что негативное влияние на экономический рост ускоряется по мере увеличения ставок. Таким образом, широкие налоги с низкими ставками с большей вероятностью будут способствовать здоровой инновационной экосистеме, чем налоговые режимы, основанные на высоких ставках и множестве лазеек, которые сокращают налоговую базу. Этот урок особенно важен в свете ключевой роли, которую играют изобретатели и новаторы в создании новых идей, повышающих благосостояние общества в целом. Принимая во внимание, как уровень и структура налогового кодекса влияют на инновации, политики могут предпринять шаги для ускорения экономического роста и, таким образом, обеспечить повышение уровня жизни на десятилетия вперед.

CGO часто комментируют различные темы для популярной прессы. Мнения, выраженные в нем, принадлежат авторам и не обязательно отражают точку зрения Центра роста и возможностей или точку зрения Университета штата Юта.

Получите последние новости от The CGO!

Открытие нового бизнеса

Несколько факторов способствуют неизменно высоким рейтингам Техаса в плане благоприятности для малого бизнеса, включая относительно низкое налоговое бремя, превосходную защиту от банкротства и недавние благоприятные для предпринимателей регулятивные реформы.

Низкая налоговая нагрузка

Техас постоянно хвалят за благоприятную для бизнеса систему налогообложения, особенно для новых и малых предприятий. В Техасе нет налога на доходы физических лиц, а индивидуальные предприниматели, наиболее распространенная форма нового бизнеса в штате, полностью освобождены от налога на франшизу, основного налога на бизнес.

Техас входит в число пяти штатов, которые не взимают никаких налогов на бизнес, подоходный налог с физических лиц или сборы с индивидуальных предпринимателей, что позволяет им инвестировать большую часть своей прибыли обратно в свой бизнес. (Остальные — это Аляска, Флорида, Южная Дакота и Вайоминг.)

(Остальные — это Аляска, Флорида, Южная Дакота и Вайоминг.)

Техас также освобождает многие другие малые предприятия от любых налоговых обязательств. В 2015 году все предприятия с общей выручкой менее 1,08 миллиона долларов или общей суммой налоговых обязательств менее 1000 долларов не платили налог на франшизу. Эти положения сэкономили предприятиям Техаса около 256,6 млн долларов в 2015 финансовом году. Многие другие штаты, включая Калифорнию, Нью-Йорк и Флориду, имеют минимальные налоговые требования.

Кроме того, налогооблагаемые организации с общим доходом менее 10 миллионов долларов США имеют право на пониженную ставку налога на франшизу (ставка «E-Z»). Это сэкономило предприятиям Техаса около 27,9 долларов.миллионов в 2015 финансовом году. А совсем недавно Законодательное собрание Техаса в 2015 году утвердило 25-процентное снижение ставки налога штата на франшизу.

Защита активов

Защита активов в Техасе является одной из самых щедрых в стране, защищая определенные активы от конфискации кредиторами независимо от того, подает ли физическое лицо заявление о защите от банкротства. Это важное соображение для тех, кто сталкивается с финансовыми рисками предпринимательства.

Это важное соображение для тех, кто сталкивается с финансовыми рисками предпринимательства.

Техас, кроме того, является одним из немногих штатов, которые позволяют большинству лиц, подавших заявление о банкротстве в соответствии с законодательством штата, защищать всю свою усадьбу ( Приложение 3 ).

Законодательство Техаса также включает значительные ограничения на защиту личного имущества, которые часто позволяют должникам защищать свою долю в одном автомобиле на каждого водителя с лицензией в их семьях. Среди пяти крупнейших штатов только Техас обычно позволяет должникам защищать значительную часть своего капитала в виде домов и автомобилей.

В Техасе можно подать заявление о банкротстве в соответствии с законами штата или федеральными законами об освобождении от уплаты налогов, что не предусмотрено некоторыми другими крупными штатами, такими как Калифорния, Флорида и Иллинойс.

Приложение 3: Исключения для приусадебных участков в пяти самых густонаселенных штатах

| Штат | Максимальное освобождение от налога на усадьбу |

|---|---|

| Техас | Сумма в долларах не ограничена в большинстве случаев, но ограничена площадью земли |

| Нью-Йорк | местонахождение) |

| Калифорния* | от 75 000 до 100 000 долларов США |

| Флорида | Сумма в долларах не ограничена в большинстве случаев, но ограничена площадью земли |

| Иллинойс | 15 000 долларов США (двухместный номер для супружеских пар) |

Примечание. Этот экспонат соответствует законам штата о банкротстве. Должники в некоторых штатах, включая Техас, могут подать заявление в рамках федеральной системы банкротства.

Этот экспонат соответствует законам штата о банкротстве. Должники в некоторых штатах, включая Техас, могут подать заявление в рамках федеральной системы банкротства.

* В Калифорнии действуют две различные установленные законом схемы, в соответствии с которыми ее жители могут освобождать имущество от налога. Освобождение показывает максимум, доступный по любой схеме.

Источник: Техасский контролер государственных счетов. Например, Техас был одним из первых штатов, утвердивших исключение для «краудфандинга акций» в своих правилах по ценным бумагам.

Растущая популярность краудфандинговых сайтов, таких как Kickstarter и Indiegogo, побудила многие новые и перспективные предприятия обращаться за финансированием через эти сервисы. Однако до недавнего времени те, кто обращался с такими призывами, могли предлагать различные награды в обмен на пожертвования, но не капитала в самой компании, как с традиционными инвестициями в бизнес. Только «аккредитованные инвесторы» (состояние выше определенного уровня) могли получить долю в компании в обмен на инвестиции.

Однако с ноября 2014 года техасские стартапы могут предлагать долю в своих предприятиях любым инвесторам в штате, независимо от их ресурсов. Хотя существуют некоторые ограничения на общую сумму, которую такие лица могут инвестировать, краудфандинг акций может стать еще одним важным инструментом для малого бизнеса, ищущего капитал.

Формирование активов

Несмотря на благоприятную для бизнеса репутацию, некоторые факторы, несомненно, отпугивают потенциальных предпринимателей в Техасе. Независимо от того, способствовали ли они замедлению темпов входа в бизнес, они, безусловно, влияют на решения о том, начинать ли новые предприятия.

Техас уступает многим другим штатам по некоторым важным показателям финансовых возможностей.

Почти половина всех начинающих компаний в США полагаются на личные или семейные активы для финансирования некоторой части своих первоначальных затрат. В недавнем опросе Gallup 68% потенциальных предпринимателей назвали отсутствие достаточных личных сбережений препятствием для начала бизнеса.

Техас, к сожалению, значительно ниже среднего по стране по некоторым параметрам, связанным с активами. Уровень «неохваченных банковскими услугами» или «неохваченных банковскими услугами» домохозяйств — тех, у кого полностью отсутствуют банковские счета или доступа к базовым финансовым услугам, таким как персональные кредиты, которые предоставляют банки, — является одним из самых высоких в стране ( Приложение 4 ).

Приложение 4: Неохваченные и недостаточно охваченные банковскими услугами домохозяйства, Пять самых густонаселенных штатов и средний показатель по США, 2013 г.

| Состояние | Небанковская ставка | Недофинансированная ставка |

|---|---|---|

| Техас | 10,4% | 27,4% |

| Калифорния | 8,0% | 17,0% |

| Флорида | 6,2% | 19,1% |

| Иллинойс | 7,4% | 14,6% |

| Нью-Йорк | 8,5% | 19,6% |

| США В среднем | 7,7% | 20,0% |

Источник: Федеральная корпорация страхования депозитов

Техасцам, не имеющим таких основных преимуществ, будет гораздо труднее заниматься почти всеми видами предпринимательской деятельности. Просто участие в традиционной банковской системе может иметь ощутимые преимущества. Институт Брукингса подсчитал, что средний работник, работающий полный рабочий день, который работает в традиционном финансовом учреждении, может сэкономить более 40 000 долларов за свою трудовую жизнь.

Просто участие в традиционной банковской системе может иметь ощутимые преимущества. Институт Брукингса подсчитал, что средний работник, работающий полный рабочий день, который работает в традиционном финансовом учреждении, может сэкономить более 40 000 долларов за свою трудовую жизнь.

В Техасе также один из самых низких показателей домовладения в стране. Согласно анализу недавних данных переписи населения (2013 г.), только 61,8% жилья в Техасе занято владельцами, что ниже, чем во всех других штатах, кроме семи. Отсутствие дома, самого важного актива большинства людей, представляет собой еще одно препятствие для потенциальных предпринимателей, ищущих капитал.

Техас, тем не менее, предоставляет некоторые инструменты на местном уровне, чтобы помочь семьям с низким и средним доходом копить и покупать дома.

Индивидуальные счета развития (IDA), например, представляют собой соответствующие сберегательные счета, которые можно использовать для открытия малого бизнеса или для других личных операций, таких как покупка дома или посещение колледжа. В обмен на выполнение требований, таких как посещение занятий по финансовому образованию и обязательство откладывать на регулярной основе, участники программ IDA получают долю за каждый сэкономленный доллар. Некоторые программы IDA в Техасе финансируются из федерального бюджета, в то время как другие поддерживаются некоммерческими организациями, местными органами власти, общественными колледжами и частными предприятиями.

В обмен на выполнение требований, таких как посещение занятий по финансовому образованию и обязательство откладывать на регулярной основе, участники программ IDA получают долю за каждый сэкономленный доллар. Некоторые программы IDA в Техасе финансируются из федерального бюджета, в то время как другие поддерживаются некоммерческими организациями, местными органами власти, общественными колледжами и частными предприятиями.

Налогоплательщики могут искать программы IDA и другие средства для создания активов в своих регионах с помощью онлайн-инструмента, предлагаемого Raise Texas, сетью некоммерческих организаций, предприятий и государственных учреждений штата, которая поддерживает инициативы по созданию активов.

Венчурный капитал

Доступ к венчурному капиталу представляет собой еще одну проблему для предприимчивых техасцев. Хотя активность венчурного капитала в Техасе сильна, она гораздо менее устойчива, чем в других крупных штатах, таких как Калифорния и Нью-Йорк (9).

Об авторе