Общая система налогообложения ип: какие налоги платить на общей системе налогообложения, как сдавать отчеты

Как предпринимателю сэкономить на уплате НДФЛ?

16 января 2020

Советы

Обратите внимание на дату публикации материала: информация могла устареть из-за изменений в законодательстве или правоприменительной практике.

ИП может рассчитывать на уменьшение налогооблагаемого дохода на понесенные расходы только при правильном их учете и документальном подтверждении

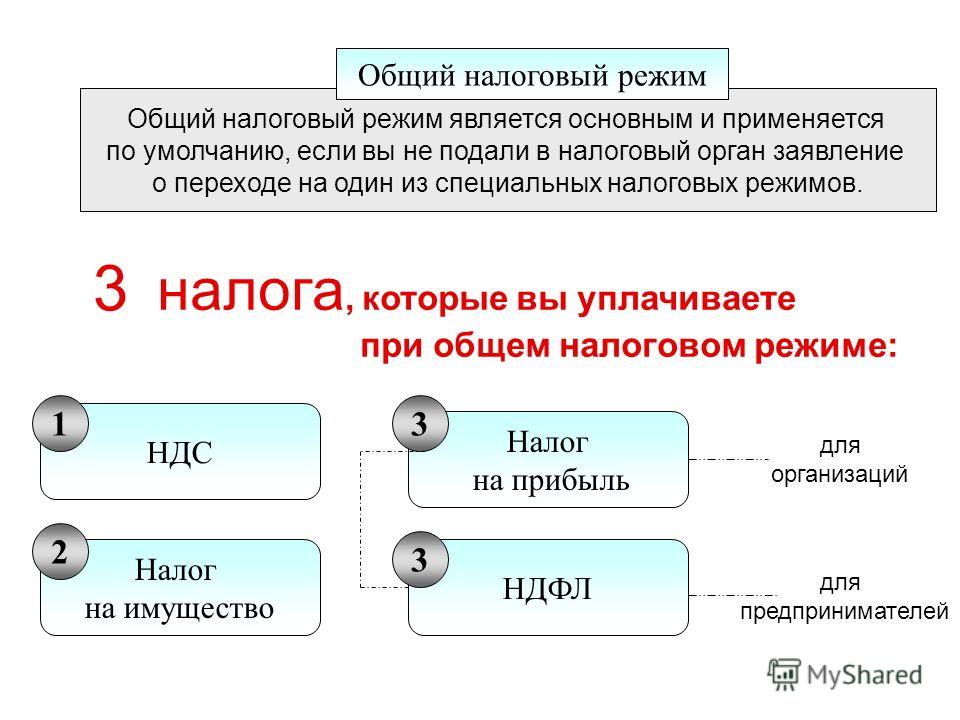

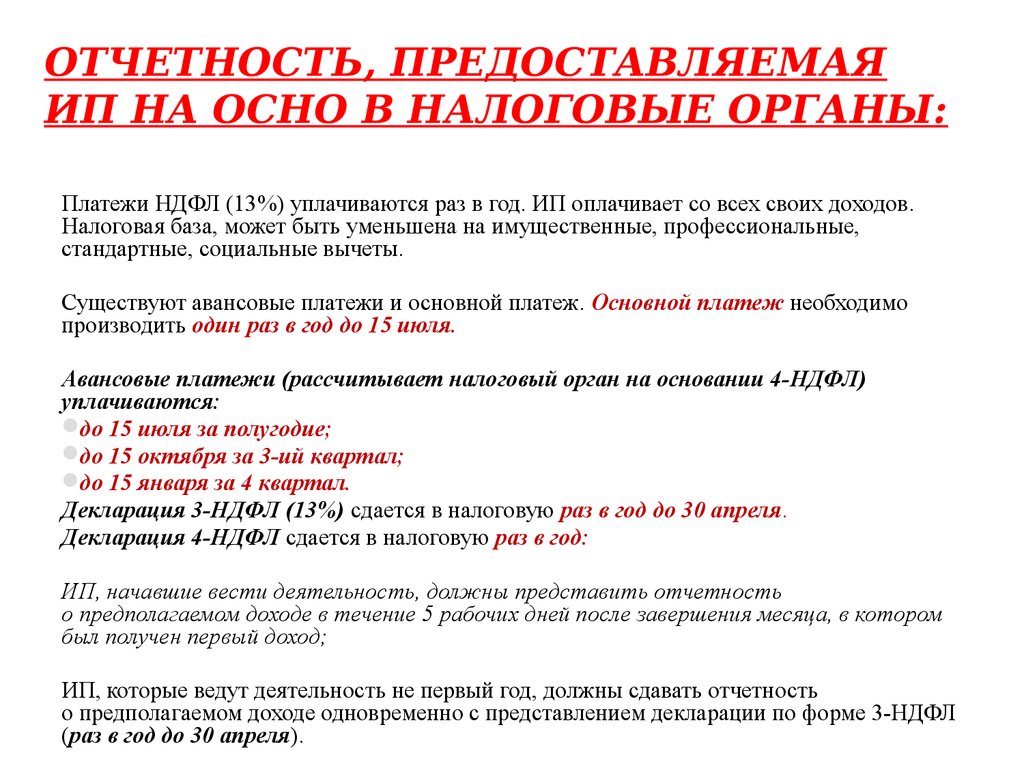

Что такое профессиональный налоговый вычет?Доход налогоплательщика облагается налогом на доходы физических лиц (НДФЛ).

Если для получения дохода налогоплательщик понес расходы, то он может учесть их при исчислении налога – применяя налоговый вычет (имущественный, социальный, профессиональный и т.д.).

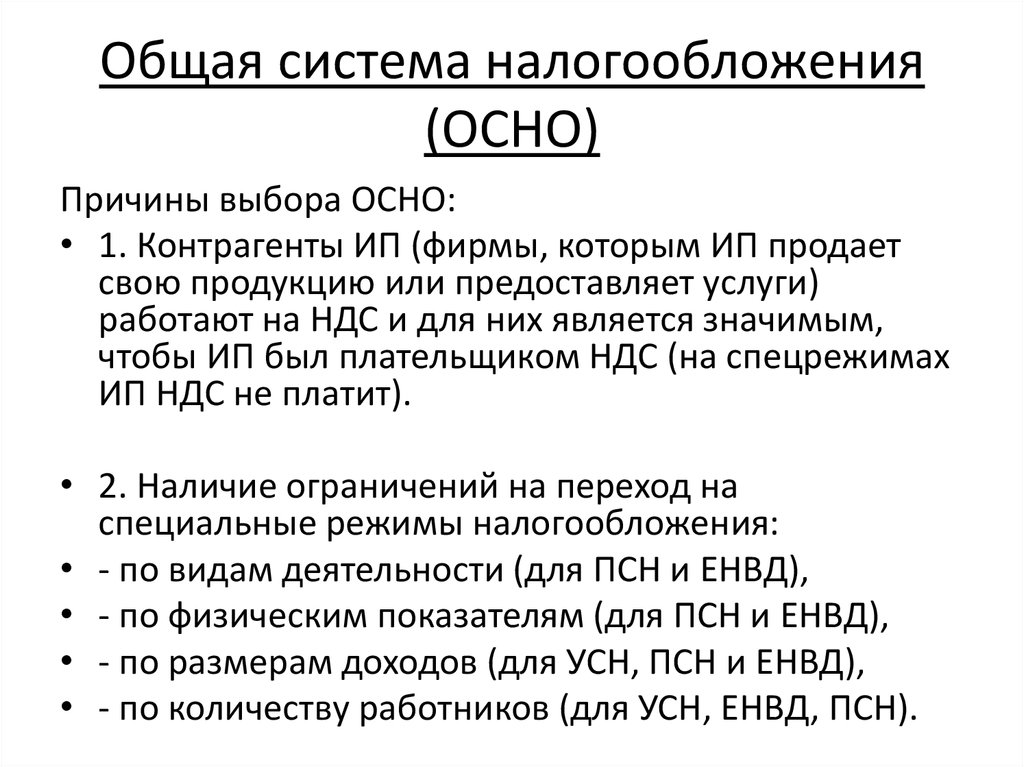

Профессиональный налоговый вычет позволяет доход от профессиональной деятельности индивидуального предпринимателя, применяющего общую систему налогообложения, или доход, полученный налогоплательщиком по гражданско-правовому договору, уменьшить на расходы, связанные с получением этого дохода.

При этом сумма вычета не может быть больше дохода. Индивидуальный предприниматель не вправе учесть убыток и перенести его на следующие налоговые периоды.

Как доход, полученный налогоплательщиком по гражданско-правовому договору, уменьшить на понесенные расходы, читайте в публикации «Исполнителю услуг – о профессиональном налоговом вычете».

В каком случае ИП может рассчитывать на получение вычета?Для предпринимателей обязательным условием применения вычета является регистрация в качестве ИП. Это следует из п. 1 ст. 221 и подп. 1 п. 1 ст. 227 Налогового кодекса. На этом настаивают и официальные органы. К примеру, Минфин и ФНС не признают права на учет расходов за лицами без статуса ИП, сдающими помещения в аренду1.

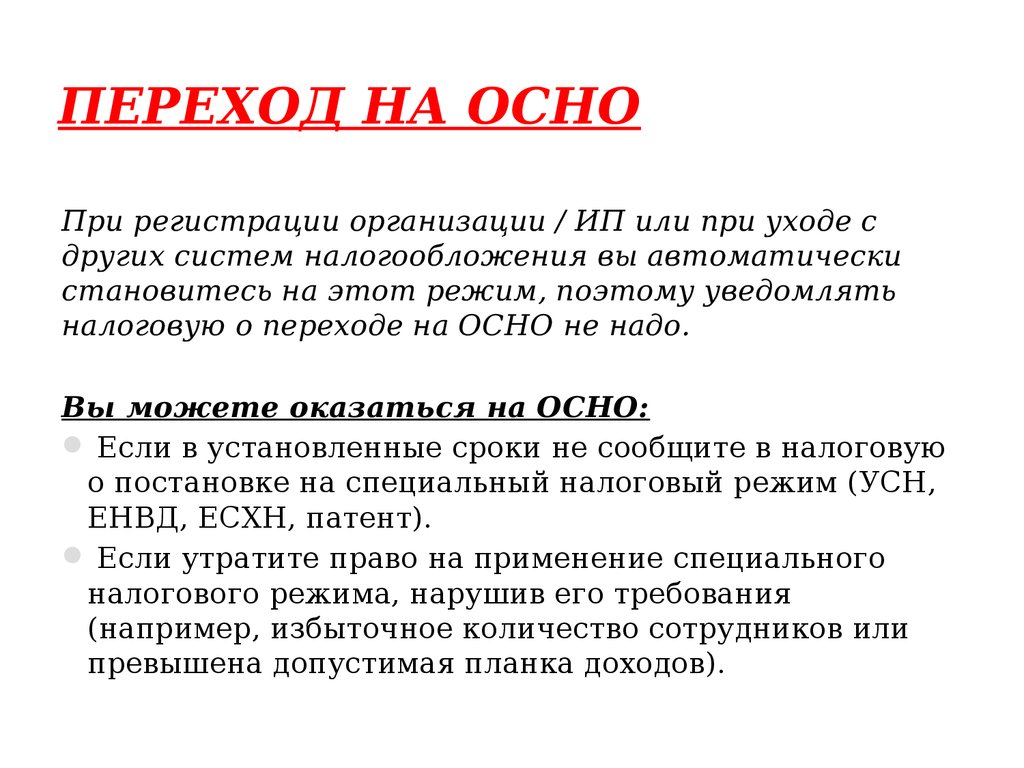

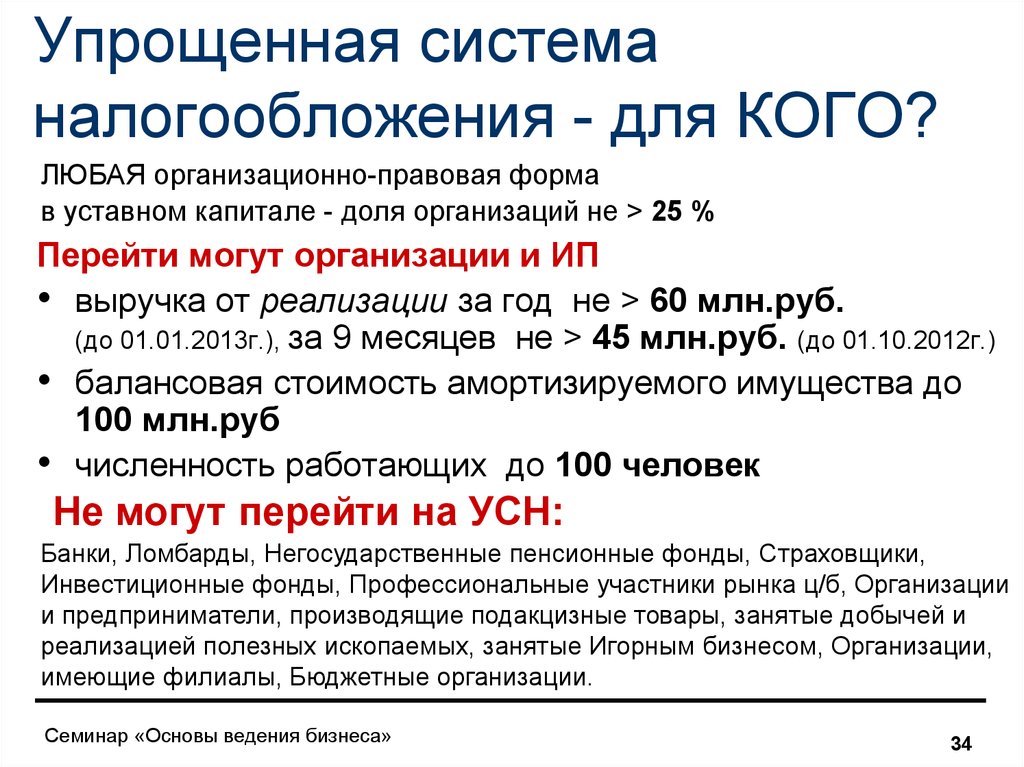

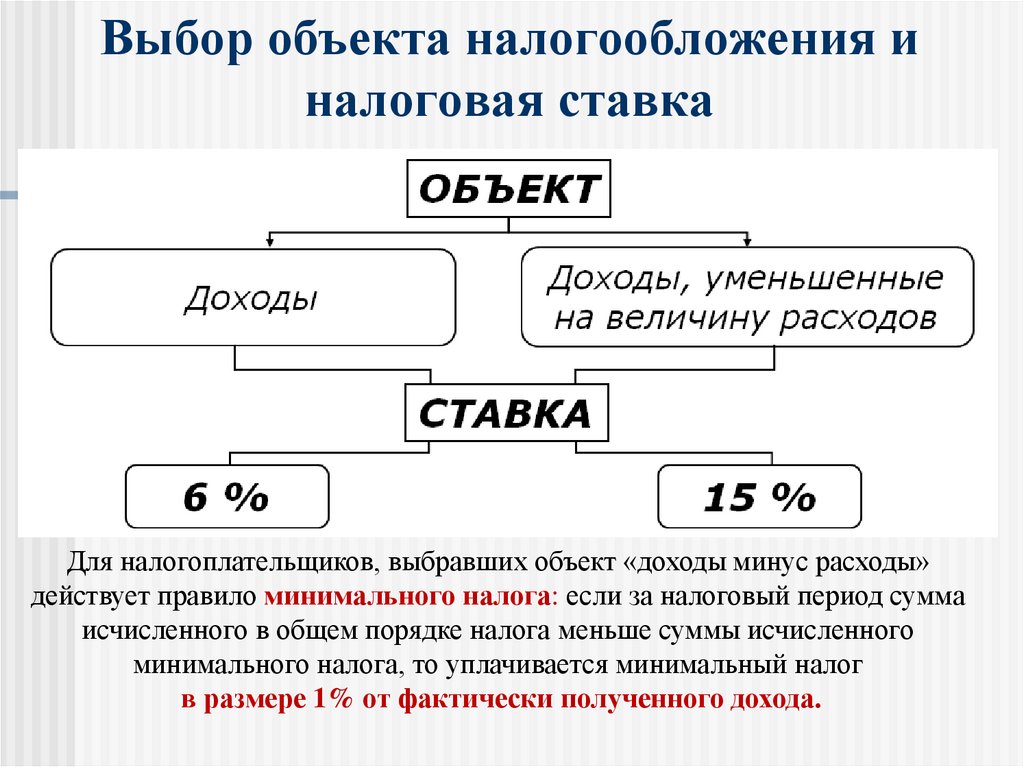

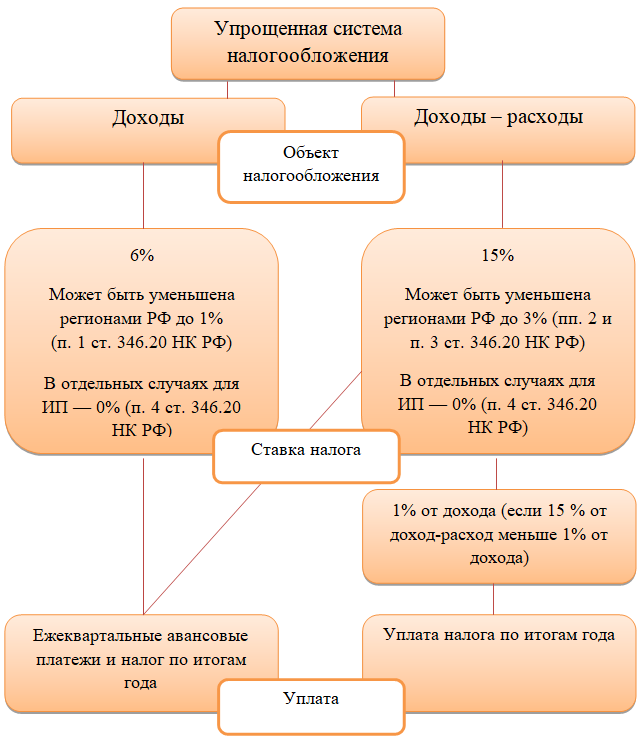

Получить вычет может только индивидуальный предприниматель, применяющий общую систему налогообложения. То есть тот, кто платит с доходов от своей профессиональной деятельности НДФЛ по ставке 13%.

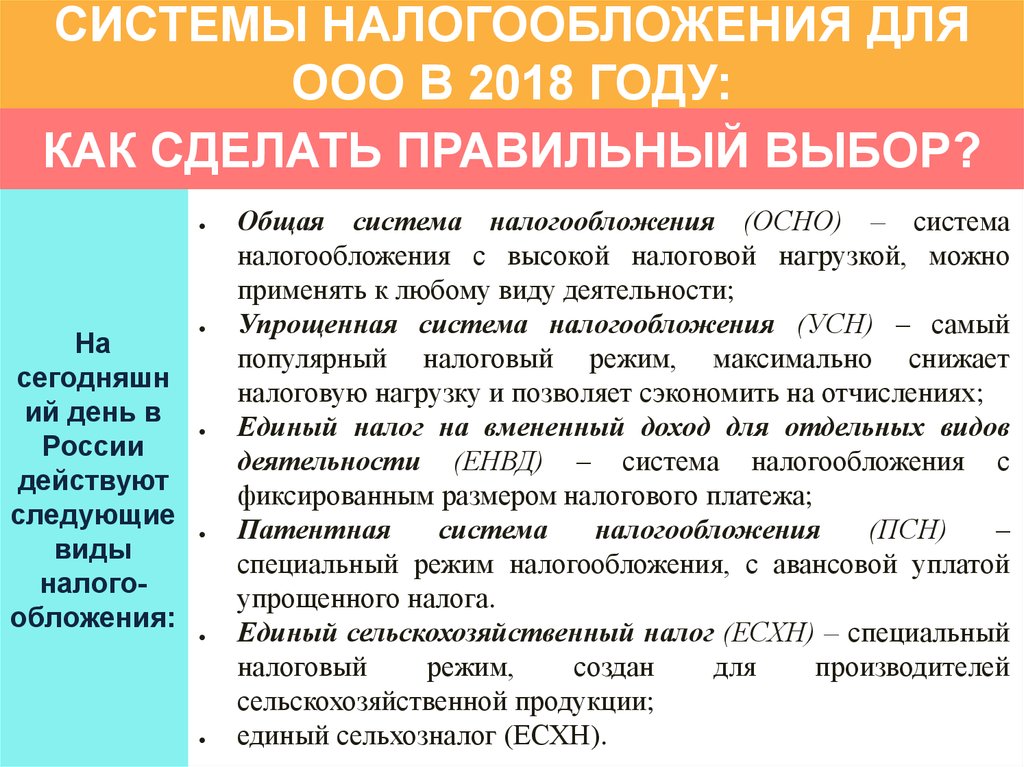

Если индивидуальный предприниматель применяет специальный налоговый режим, например УСН, НПД или ЕНВД, то воспользоваться профессиональным налоговым вычетом он не может.

Как вести учет расходов, чтобы воспользоваться правом на вычет?Одним из условий применения налогового вычета является ведение индивидуальным предпринимателем учета понесенных расходов. Согласно Порядку учета, утвержденному Минфином и МНС в 2002 г., они фиксируются в Книге учета доходов и расходов и хозяйственных операций в момент их совершения на основе первичных документов позиционным способом2.

Пункт 2 ст. 227 Налогового кодекса устанавливает, что предприниматель самостоятельно исчисляет налог. Из декларации 3-НДФЛ следует, что ему достаточно распределять расходы по группам: материальные, амортизационные начисления, расходы на выплаты и вознаграждения в пользу физических лиц, прочие.

Если у предпринимателя есть наемные работники, то он может учитывать выплату им зарплаты, среднего заработка, оплату командировочных расходов и иные расходы, которые он обязан нести в интересах работников. Предприниматель может учесть затраты на покупку материалов и оборудования, аренду помещения, расходы на ремонт основных средств, страхование и т.д.

Предприниматель может учесть затраты на покупку материалов и оборудования, аренду помещения, расходы на ремонт основных средств, страхование и т.д.

Минфин в своих разъяснениях указывает3, что состав расходов, принимаемых к вычету, определяется налогоплательщиком самостоятельно в порядке, аналогичном установленному гл. 25 НК РФ «Налог на прибыль организаций». В этой главе указано, что расходы должны быть подтверждены документально. Еще одно важное условие – очевидная их направленность на получение дохода от предпринимательской деятельности. Следовательно, если при исчислении налога на прибыль нельзя учесть расход, невозможно его учесть и ИП на общей системе налогообложения.

Также Минфин указывал4, что расходы надо отражать в декларации на дату получения дохода. Потому во избежание отказа в вычете заявлять нужно те расходы, которые относятся к доходам, полученным в году, за который подается декларация.

Нередко предприниматель ведет несколько видов деятельности. При этом по одному он применяет специальный налоговый режим, а по другому – уплачивает налог по общей системе налогообложения. В таком случае следует вести раздельный учет расходов по каждому виду деятельности.

При этом по одному он применяет специальный налоговый режим, а по другому – уплачивает налог по общей системе налогообложения. В таком случае следует вести раздельный учет расходов по каждому виду деятельности.

Если раздельный учет не ведется, то велика вероятность того, что налоговый орган откажет в вычете.

Примечательно дело, которое было включено в Обзор практики рассмотрения судами дел, связанных с применением гл. 23 НК РФ (утв. Президиумом Верховного Суда РФ 21 октября 2015 г.). Налогоплательщик ошибочно уплатил ЕНВД от деятельности, в отношении которой у него не было права на применение этого спецрежима: он продавал товары муниципальным учреждениям, считая это розничной торговлей. Налоговый орган доначислил налог, исчислив его по ставке 13%. Предприниматель обратился в суд. Он настаивал на неправильном определении недоимки по налогу исходя из одних лишь доходов от реализации товаров без учета расходов. Но налоговая инспекция указала, что при определении недоимки был применен профессиональный налоговый вычет в размере 20% общей суммы доходов от предпринимательской деятельности.

Если ИП не готов отстаивать в суде свое право на вычет, то ему следует вести раздельный учет расходов при разных видах деятельности.

Как заявить вычет?

Индивидуальный предприниматель самостоятельно заявляет вычет в налоговой декларации. Для этого заполняется Приложение № 3 «Доходы, полученные от предпринимательской, адвокатской деятельности и частной практики, а также расчет профессиональных налоговых вычетов…». В нем отражаются суммы доходов и понесенных расходов. Начинать заполнение декларации целесообразно именно с этого раздела, а потом переходить к разделу «Расчет налоговой базы». Это позволит при формировании налогооблагаемого дохода учесть расходы в совокупности.

В нем отражаются суммы доходов и понесенных расходов. Начинать заполнение декларации целесообразно именно с этого раздела, а потом переходить к разделу «Расчет налоговой базы». Это позволит при формировании налогооблагаемого дохода учесть расходы в совокупности.

В ст. 252 НК РФ указано, что доход может быть уменьшен на документально подтвержденные расходы. Однако речь в этой статье идет о расходах, учитываемых при исчислении налога на прибыль. В случае же с НДФЛ требование прикладывать документы к декларации прямо не установлено.

Минфин в своих разъяснениях5 ссылался на ноябрьское постановление Президиума ВАС РФ 2008 г. В нем указано, что инспекция может истребовать документы, подтверждающие право налогоплательщика на льготы (п. 6 ст. 88 НК РФ). Однако профессиональный вычет по НДФЛ льготой не является. Следовательно, налоговый орган не вправе запрашивать у предпринимателя документы по финансово-хозяйственной деятельности, если в ходе камеральной проверки он не выявил ошибок и противоречий в представленных ему сведениях (п.

Однако у налогового органа есть право истребовать документы во время налоговой проверки (п. 6 ст. 88 НК РФ), которое он использует часто. Если документы не будут представлены, в праве на вычет налоговый орган откажет. Поэтому хранить документы надо не менее трех лет по истечении года, за который подается декларация.

Их перечень законом не установлен. На практике возникают ситуации, когда налоговые органы отказывают в вычете на том основании, что расходы не подтверждены конкретным документом. К примеру, для подтверждения расходов на горюче-смазочные материалы не представлен путевой лист, подтверждающий факт поездки. Суды в таком случае признают правомерность учета расходов, если они могут быть подтверждены другими документами7.

Если документально подтвердить расходы несложно, то во избежание отказа в вычете и спора с налоговым органом лучше все же приложить копии документов к декларации.

Предприниматель имеет право на профессиональный вычет, даже если у него нет подтверждающих документов. В таком случае доход уменьшается на 20% общей суммы доходов, полученных за год.

Одновременно заявить вычет в размере 20% и учесть документально подтвержденные расходы нельзя. То есть можно либо обосновывать расходы, настаивая на применении расчетного способа определения налога, либо применить вычет в сумме 20%.

Как указал ВАС РФ, правило, согласно которому при неподтверждении расходов документами налогоплательщик применяет 20-процентный вычет, не лишает его права доказывать фактический размер расходов для применения расчетного метода исчисления налога 8. Но доказывать, что фактические расходы превысили 20% от дохода, налогоплательщику придется в суде. Поэтому документы следует хранить, а расходы своевременно фиксировать в Книге учета доходов и расходов.

Но доказывать, что фактические расходы превысили 20% от дохода, налогоплательщику придется в суде. Поэтому документы следует хранить, а расходы своевременно фиксировать в Книге учета доходов и расходов.

Декларацию нужно представить в налоговый орган не позднее 30 апреля года, следующего за периодом, за который она подается.

Если предприниматель не отразил в ней расходы или забыл отразить какие-то из них, то он может представить уточненную декларацию в течение трех лет после истечения года, за который им подана декларация. В таком случае к ней надо приложить копии документов, подтверждающих расходы, чтобы не затягивать сроки возврата налога.

1 Письмо Минфина России от 15 марта 2017 г. № 03-04-05/15280. Письмо ФНС России от 13 октября 2011 г. № ЕД-3-3/3378@.

2 Пункт 4 Порядка учета доходов и расходов и хозяйственных операций для индивидуальных предпринимателей (утв. Приказом Минфина и МНС России от 13 августа 2002 г. № 86н/БГ-3-04/430).

Приказом Минфина и МНС России от 13 августа 2002 г. № 86н/БГ-3-04/430).

3 Письма Минфина России от 13 ноября 2019 г. № 03-04-05/87535, от 7 ноября 2019 г. № 03-04-05/85912.

4 Письмо Минфина России от 30 июня 2016 г. № 03-04-05/38420.

5 Письмо Минфина России от 7 июня 2013 г. № 03-04-07/21306.

6 Постановление Президиума ВАС РФ от 11 ноября 2008 г. № 7307/08 по делу № А07-10131/2007-А-РМФ.

7 Постановление Арбитражного суда Центрального округа от 21 февраля 2019 г. по делу № А08-8499/2017.

8 Постановление Пленума ВАС РФ от 30 июля 2013 г. № 57.

МНС рассказало об изменениях порядка налогообложения для ИП и физлиц с 2023 года

Об изменениях порядка налогообложения для индивидуальных предпринимателей и физических лиц в 2023 году рассказал журналистам заместитель Министра по налогам и сборам Игорь Скринников, сообщает корреспондент

БЕЛТА.

(фото – БЕЛТА)

Что меняется для индивидуальных предпринимателей

С 1 января 2023 года окончательно уходит упрощенная система налогообложения. «Эта норма в налоговом законодательстве появилась еще в прошлом году с отсрочкой по вступлению полной отмены упрощенной системы налогообложения. Для ИП сохраняется общий порядок налогообложения с уплатой подоходного налога, где налог считается от разницы между полученной выручкой и понесенными расходами. Ставка подоходного налога увеличится с 16 % до 20 %», – рассказал Игорь Скринников.

Также сокращается сфера применения единого налога для индивидуальных предпринимателей. «К примеру, уйдут такие виды деятельности, как техобслуживание и ремонт транспортных средств, производство одежды и обуви, предоставление парикмахерских и медицинских услуг, в том числе стоматологическая деятельность. Почему мы предлагаем к отмене эти виды деятельности? Они малоиспользуемые плательщиками. По сути, считаное количество плательщиков, которые в масштабах страны заявляют и применяют эти виды деятельности», – отметил замминистра.

По сути, считаное количество плательщиков, которые в масштабах страны заявляют и применяют эти виды деятельности», – отметил замминистра.

С начала следующего года устанавливается обязанность применения индивидуальными предпринимателями, сдающими жилье в краткосрочную аренду, только единого налога. По словам представителя МНС, анализ показал, что за последний год ряд ИП перешел с единого налога на уплату подоходного налога. «Все бы хорошо, но анализ выручки, особенно по этому году, показал, что рост спроса на этот вид услуг был непропорционален росту выручки. Более того, при росте спроса выручка у таких индивидуальных предпринимателей начала сокращаться. Это позволило сделать выводы, что этот рынок достаточно непрозрачен и от нас просто-напросто скрывают доходы. Мы пошли на этот шаг в том числе потому, что жилищно-коммунальным службам необходимо предъявлять таким ИП полный размер коммунальных платежей, а это налоговая информация», – рассказал Игорь Скринников.

С начала следующего года основным и единственным налоговым режимом для индивидуальных предпринимателей при сдаче имущества в краткосрочную аренду будет являться единый налог. Его особенность в том, что ИП должны заявить все квартиры, которые будут подлежать сдаче в аренду, и на основании этой информации будет рассчитываться налог. Информация будет передаваться в том числе в жилищно-коммунальные службы.

Кроме этого, с 2023 года увеличиваются ставки единого налога. Учитывая это, ведомство предусмотрело ряд переходных норм в Налоговом кодексе, чтобы эти изменения воспринимались субъектами хозяйствования и ИП максимально спокойно. Новые ставки единого налога будут применяться при исчислении налога, срок уплаты которого наступит после 30 января. «По сути, они будут применяться начиная с февраля 2023 года. Такую же норму мы реализовывали в прошлом году», – подчеркнул Игорь Скринников.

Для предпринимателей, которые утратили право на применение единого налога либо которые не определились с налоговым режимом, предусмотрена возможность представления уточненных налоговых деклараций до 30 января 2023 года. Кроме этого, предусмотрено право плательщика, изъявившего желание перейти на подоходный налог в течение первого квартала 2023 года, перейти на него. Переход может быть осуществлен с любого месяца первого квартала следующего года. Более детальную информацию плательщики увидят уже в самом законе, который будет подписан Главой государства в ближайшее время, отметил замминистра.

Кроме этого, предусмотрено право плательщика, изъявившего желание перейти на подоходный налог в течение первого квартала 2023 года, перейти на него. Переход может быть осуществлен с любого месяца первого квартала следующего года. Более детальную информацию плательщики увидят уже в самом законе, который будет подписан Главой государства в ближайшее время, отметил замминистра.

Игорь Скринников добавил, что за последние годы институт индивидуального предпринимательства несколько дискредитировал себя. «Объем поступлений от индивидуальных предпринимателей за последние 10 лет из года в год стабилен – от 2 % до 2,5 %, причем это только в объеме поступлений, контролируемых налоговыми органами. Доходы в консолидированные бюджеты несколько больше, потому что есть еще таможенные платежи и иные доходные источники бюджета», – сказал он.

Что меняется для физических лиц

С 1 января 2023 года для физлиц вводится налог на профессиональный доход. Это новый налоговый режим, полностью основанный на цифровом взаимодействии, начиная от постановки на налоговый учет и заканчивая его уплатой. Все будет осуществляться через мобильное приложение «Налог на профессиональный доход». «Это наш цифровой продукт, основанный на полном дистанционном взаимодействии плательщика и налогового органа», – отметил Игорь Скринников.

Это новый налоговый режим, полностью основанный на цифровом взаимодействии, начиная от постановки на налоговый учет и заканчивая его уплатой. Все будет осуществляться через мобильное приложение «Налог на профессиональный доход». «Это наш цифровой продукт, основанный на полном дистанционном взаимодействии плательщика и налогового органа», – отметил Игорь Скринников.

Новый режим возможен к применению гражданами Беларуси, а также негражданами, проживающими на территории Беларуси, желающими осуществлять некую деятельность, которая предусмотрена соответствующим перечнем для применения этого налогового режима. «Для его применения достаточно скачать мобильное приложение. Все необходимые подготовительные работы и согласования с площадками и Google Play, и App Store завершены. В зависимости от оперативности партнеров мы рассчитываем, что приложение появится в открытом доступе уже 1 января. Оно будет размещено и на официальном сайте МНС», – сказал замминистра.

Игорь Скринников отметил, что предусмотрены разные способы идентификации физлица, но самым распространенным станет верификация через оператора сотовой мобильной связи. Для пользователя это будет самый простой и удобный способ регистрации.

Для пользователя это будет самый простой и удобный способ регистрации.

Что касается перечня видов деятельности, которые вправе будут применять плательщики налога на профдоход, то он регламентируется постановлением Правительства № 851. По словам Игоря Скринникова, многие обращаются с вопросом, почему же в этот список не попали те или иные виды деятельности. «В статье 1 Гражданского кодекса определены виды деятельности, которые физические лица вправе осуществлять и которые не относятся к предпринимательской деятельности. Этим мы в настоящее время и ограничены. Постановления Правительства не могут иметь более высокую юридическую силу по отношению к нормам законов, декретов и указов. Гражданским кодексом конкретно определен перечень видов деятельности, и мы не могли сделать наш разрешенный к применению налога перечень шире», – отметил замминистра.

По его словам, Министерство экономики сейчас прорабатывает вопрос о корректировке порядка ведения предпринимательской деятельности. «Если нормы будут уточняться, то мы готовы корректировать постановление № 851 на предмет возможного расширения перечня видов деятельности», – подчеркнул Игорь Скринников.

«Если нормы будут уточняться, то мы готовы корректировать постановление № 851 на предмет возможного расширения перечня видов деятельности», – подчеркнул Игорь Скринников.

Несмотря на то, что этот список ограничен, МНС все же установило определенные нормы в Налоговом кодексе для фриланса, рассказал он. «Это люди, которые осуществляют некую дистанционную работу, но законодательно определения этих терминов не установлены. Поэтому мы решили в налоговом законодательстве определить эту категорию. Мы не называем их фрилансом, но это категория физлиц, которые будут вправе применять налог на профессиональный доход. Гражданин должен найти через интернет заказчика на выполнение работ или оказание услуг, осуществлять работу дистанционно, вне местонахождения заказчика, а результат выполненных работ или оказанных услуг должен передаваться дистанционно», – пояснил замминистра.

В МНС поступают вопросы и по возможности отнесения к этой категории физлиц, оказывающих профессиональные виды услуг (бухгалтерские, юридические и т. д.). «Мы пока не спешим комментировать этот вопрос, поскольку он требует согласования с иными заинтересованными на предмет регулирования этой деятельности актами законодательства», – сказал Игорь Скринников.

д.). «Мы пока не спешим комментировать этот вопрос, поскольку он требует согласования с иными заинтересованными на предмет регулирования этой деятельности актами законодательства», – сказал Игорь Скринников.

Как меняется уплата сбора для ремесленников и лиц, оказывающих услуги в сфере агроэкотуризма

Министерство экономики планирует уточнять перечень видов деятельности, в отношении которых плательщик вправе применять ремесленный сбор, на предмет сокращения, отметил Игорь Скринников. «В течение первого полугодия плательщики спокойно могут применять этот налоговый режим, но начиная с 1 июля 2023 года физические лица смогут применять его только в том случае, если будет решение местных органов власти, что деятельность плательщика относится к ремесленной. Почему мы это делаем? У нас достаточно много зарегистрированных ремесленников, но по факту людей, осуществляющих ремесленную деятельность, гораздо меньше. Чтобы не было злоупотреблений или налоговых манипуляций, когда люди регистрируются ремесленниками во избежание иных налоговых либо социальных последствий, нормы будут несколько ужесточаться», – подчеркнул замминистра. С 1 января 2023 года плательщики будут уплачивать сбор не как ранее (всю годовую сумму в размере Br62), а ежемесячно по Br6, если с 1 июля не будет решения местных органов власти о том, что деятельность относится к ремесленной. Если госорганы не подтвердят это, то плательщик должен будет перейти на налог на профдоход.

С 1 января 2023 года плательщики будут уплачивать сбор не как ранее (всю годовую сумму в размере Br62), а ежемесячно по Br6, если с 1 июля не будет решения местных органов власти о том, что деятельность относится к ремесленной. Если госорганы не подтвердят это, то плательщик должен будет перейти на налог на профдоход.

То же самое предусмотрено для агроэкотуризма. С 1 января 2023 года сумма сбора будет составлять Br37. «Только если с местными органами власти принято решение, что физлицо вправе осуществлять эту деятельность, гражданин будет платить соответствующий сбор», – пояснил Игорь Скринников.

По информации БЕЛТА

Теги: МНС, налоги, налогообложение, бизнес, развитие предпринимательства

Как работают государственные и местные налоги на прибыль корпораций?

СКОЛЬКО ДОХОДОВ ПОЛУЧАЮТ ГОСУДАРСТВЕННЫЕ И МЕСТНЫЕ САМОУПРАВЛЕНИЯ ОТ ПОДОХОДНОГО НАЛОГА КОРПОРАТИВНЫХ ОРГАНИЗАЦИЙ?

Государственные и местные органы власти получают небольшую долю доходов от корпоративного подоходного налога (таблица 1). В 2017 году штаты собрали 45 миллиардов долларов от корпоративного подоходного налога, или 3 процента от их общего дохода из собственных источников. (Доходы из собственных источников не включают межправительственные трансферты.) В 2017 году местные органы власти собрали 8 миллиардов долларов США в виде корпоративного подоходного налога, или 1 процент доходов из собственных источников. Бюро переписи населения включает 554 миллиона долларов дохода округа Колумбия в местную общую сумму. Местная сумма низка отчасти потому, что только семь штатов разрешили населенным пунктам взимать корпоративный подоходный налог. Среди них на Нью-Йорк (и в основном на город Нью-Йорк) приходилось 81% всех поступлений от налога на прибыль, собранных местными органами власти в 2017 году9.0005

В 2017 году штаты собрали 45 миллиардов долларов от корпоративного подоходного налога, или 3 процента от их общего дохода из собственных источников. (Доходы из собственных источников не включают межправительственные трансферты.) В 2017 году местные органы власти собрали 8 миллиардов долларов США в виде корпоративного подоходного налога, или 1 процент доходов из собственных источников. Бюро переписи населения включает 554 миллиона долларов дохода округа Колумбия в местную общую сумму. Местная сумма низка отчасти потому, что только семь штатов разрешили населенным пунктам взимать корпоративный подоходный налог. Среди них на Нью-Йорк (и в основном на город Нью-Йорк) приходилось 81% всех поступлений от налога на прибыль, собранных местными органами власти в 2017 году9.0005

На уровне штата Нью-Гэмпшир в 2017 году получил 13 процентов общих доходов штата от налогов на прибыль корпораций, что является самой высокой долей среди всех штатов. В Нью-Гэмпшире нет широкого подоходного налога с физических лиц или общего налога с продаж. Корпоративный подоходный налог также составлял более 5 процентов доходов штата из собственных источников в Калифорнии, Иллинойсе, Массачусетсе, Нью-Джерси и Теннесси. Среди 44 штатов с корпоративным подоходным налогом самый низкий процент был в Нью-Мексико, Северной Дакоте, Оклахоме и Южной Дакоте, каждый из которых получил только 1 процент налоговых поступлений в 2017 году9.0005

Корпоративный подоходный налог также составлял более 5 процентов доходов штата из собственных источников в Калифорнии, Иллинойсе, Массачусетсе, Нью-Джерси и Теннесси. Среди 44 штатов с корпоративным подоходным налогом самый низкий процент был в Нью-Мексико, Северной Дакоте, Оклахоме и Южной Дакоте, каждый из которых получил только 1 процент налоговых поступлений в 2017 году9.0005

КАКОЙ ДОХОД ОБЛАГАЕТСЯ НАЛОГАМИ?

В большинстве штатов в качестве отправной точки используется федеральное определение корпоративного дохода. Однако в некоторых случаях штаты отступают от федеральных правил. Например, когда в 2008 году федеральное правительство ввело «амортизирующую премию», которая позволила предприятиям вычитать большую часть капитальных вложений в год их первоначального осуществления, многие штаты не приняли соответствующих правил.

Хотя штаты получают выгоду от федерального налогового администрирования и правоприменения, следуя федеральному определению корпоративного дохода, они должны предпринять дополнительные шаги, чтобы определить, какая часть дохода мультигосударственной корпорации подлежит налогообложению в их штатах.

Штаты должны сначала установить, имеет ли компания «связь» в штате, то есть достаточное физическое или экономическое присутствие, чтобы платить налоги. Затем они должны определить налогооблагаемый доход, полученный от деятельности в штате. Например, многогосударственные компании часто имеют дочерние компании в странах с нулевым или низким налогообложением, которые владеют нематериальными активами, такими как патенты и товарные знаки. Арендная плата или лицензионные платежи этим дочерним компаниям, находящимся в полной собственности, могут считаться или не считаться доходом материнской компании, работающей в другом штате. Наконец, штаты должны определить, какая часть налогооблагаемого дохода корпорации должным образом относится к этому штату.

Еще 20 лет назад большинство штатов использовали трехфакторную формулу, основанную на Законе о единообразном распределении доходов для целей налогообложения, для определения доли корпоративного дохода, подлежащей налогообложению в штате. Эта формула придавала равный вес долям фонда заработной платы, собственности и продаж корпорации в штате. Однако сейчас большинство штатов используют формулы, которые либо имеют больший вес, либо полагаются исключительно на продажи внутри штата для распределения доходов. В 2020 году только пять штатов использовали традиционную трехфакторную формулу, в то время как 26 штатов и округ Колумбия полагались в своей формуле исключительно на продажи. Используя часть продаж корпорации, а не занятость или собственность, для определения налоговых обязательств, штаты надеются побудить компании переехать или расширить свою деятельность в этих штатах.

Эта формула придавала равный вес долям фонда заработной платы, собственности и продаж корпорации в штате. Однако сейчас большинство штатов используют формулы, которые либо имеют больший вес, либо полагаются исключительно на продажи внутри штата для распределения доходов. В 2020 году только пять штатов использовали традиционную трехфакторную формулу, в то время как 26 штатов и округ Колумбия полагались в своей формуле исключительно на продажи. Используя часть продаж корпорации, а не занятость или собственность, для определения налоговых обязательств, штаты надеются побудить компании переехать или расширить свою деятельность в этих штатах.

НАСКОЛЬКО РАЗЛИЧАЮТСЯ СТАВКИ ПОДОХОДНОГО НАЛОГА В РАЗНЫХ ШТАТАХ?

В 2020 году максимальная ставка корпоративного подоходного налога варьировалась от 2,5% в Северной Каролине до 12% в Айове (рис. 1). В шести штатах (Аляска, Иллинойс, Айова, Миннесота, Нью-Джерси и Пенсильвания) максимальные ставки корпоративного налога на прибыль составляли 9,0% или выше. В четырнадцати штатах максимальные ставки были ниже 6,0 процента.

В четырнадцати штатах максимальные ставки были ниже 6,0 процента.

Обновлено в мае 2020 г.

Дополнительная литература

Urban Institute. Государственное налогово-экономическое обозрение. Государственная и местная финансовая инициатива. Вашингтон, округ Колумбия: Городской институт.

Фрэнсис, Нортон. 2013. «Налоги на деловые франшизы в округе Колумбия». Вашингтон, округ Колумбия: Центр налоговой политики Urban-Brookings.

Обзор корпоративного подоходного налога и налога на франшизу

Корпорация, которая получает доход от деятельности или источников в Нью-Мексико и должна подать федеральную декларацию о подоходном налоге с корпорации или эквивалентную декларацию, облагается корпоративным подоходным налогом в Нью-Мексико.

Такие корпорации должны подать форму штата Нью-Мексико CIT-1, Декларация о доходах корпораций и франчайзинге.

Корпорация, которая имеет или использует свою корпоративную франшизу в Нью-Мексико, облагается налогом на франшизу, даже если корпорация не ведет активную деятельность в Нью-Мексико или не уплачивает налог на прибыль в Нью-Мексико. Налогоплательщики должны использовать форму CIT-1, Декларацию о доходах корпораций и франшизе , чтобы сообщить о ежегодном налоге на франшизу в размере 50 долларов США.

Налогоплательщики должны использовать форму CIT-1, Декларацию о доходах корпораций и франшизе , чтобы сообщить о ежегодном налоге на франшизу в размере 50 долларов США.

Освобождены от налога на прибыль в штате Нью-Мексико и налога на франшизу:

- Страховые компании, взаимные или межстраховые биржи, которые платят государству дополнительный налог;

- Трасты, организованные или созданные в Соединенных Штатах и являющиеся частью планов бонусов, пенсий или участия в прибылях работодателя исключительно в интересах его сотрудников или их бенефициаров, если траст освобожден от налогообложения в соответствии с Налоговым кодексом США. ; и

- Некоммерческие организации, такие как религиозные, образовательные и благотворительные организации, освобождаются от подоходного налога в соответствии с Налоговым кодексом, за исключением случаев, когда организация имеет «несвязанный коммерческий доход», облагаемый налогом в соответствии с этим Кодексом.

Подробный обзор корпоративного подоходного налога и налога на франшизу в штате Нью-Мексико см. в публикации FYI-350: Корпоративный подоходный налог и корпоративный налог на франшизу.

в публикации FYI-350: Корпоративный подоходный налог и корпоративный налог на франшизу.

Корпоративный подоходный налог

Нью-Мексико облагает корпоративным подоходным налогом чистую прибыль каждой отечественной корпорации и каждой иностранной корпорации, которая:

- Работает или занимается коммерческой деятельностью в этом штате, в нем или из него, или

- Имеет доход от собственности или работы в этом штате.

«Корпорация» это:

- Корпорация;

- Акционерное общество;

- Доверительный фонд недвижимости, организованный и управляемый в соответствии с Законом о доверительном управлении недвижимостью;

- Финансовая корпорация;

- Банк или другое деловое объединение; или

- Компания с ограниченной ответственностью или партнерство, облагаемая налогом как корпорация в соответствии с Налоговым кодексом США.

«Чистый доход» обычно представляет собой облагаемый федеральным налогом доход, скорректированный с учетом сумм, не облагаемых налогом штатами.

Налог на франшизу

Нью-Мексико Налог на корпоративную франшизу является обязательством каждой отечественной и иностранной корпорации, включая корпорации типа S, которые либо занимаются бизнесом в Нью-Мексико, либо осуществляют свою корпоративную франшизу в этом штате, независимо от того, активно они ведут бизнес или нет.

Корпорация осуществляет свою корпоративную франшизу, когда она добивается обращения в качестве юридического или физического лица, на которое распространяется юрисдикция и привилегии, предусмотренные законодательством штата. Признаки осуществления корпоративной франшизы включают, но не ограничиваются:

- Регистрация в Комиссии государственного регулирования;

- Регистрация в любом регулирующем органе штата;

- Назначение зарегистрированного агента в этом штате для принятия юридических услуг от имени корпорации;

- Назначение любого агента для осуществления деятельности в этом штате;

- Использование судебной системы Нью-Мексико для обеспечения соблюдения договорных положений или для взыскания задолженности;

- Владение имуществом, расположенным в этом штате;

- Государственная регистрация торговых наименований; или

- Подача юридических документов для публичного уведомления любому окружному секретарю в этом штате.

Регистрация и ликвидация корпораций

Чтобы получить свидетельство о регистрации или ликвидировать корпорацию, вы должны обратиться к министру штата (SOS), который регулирует деятельность корпораций в этом штате.

Контактная информация

Почтовая служба США Доставка:

Департамент налогообложения и доходов штата Нью-Мексико

Корпоративный подоходный налог

Почтовый индекс Box 25127

Santa Fe, NM 87504-5127

UPS/FedEx Доставка:

Департамент налогообложения и доходов штата Нью-Мексико

Подразделение корпоративного подоходного налога

Manuel Lujan, Sr., Building

1200 S. St. Francis Drive

Santa Fe, NM 87505

За помощью обращайтесь по телефону (505) 827-0825. Или, чтобы получить помощь по налоговой декларации, отправьте нам электронное письмо по адресу [email protected]

Ссылки

Управляйте своей учетной записью в Интернете

Справочник по закону: см. Главу 7, статью 2A NMSA 1978 в Уставе штата Нью-Мексико.

Об авторе