Общая система налогообложения ооо: Какую систему налогообложения выбрать для ООО

Помощь в ведение бухгалтерского учета компаний на ОСНО

Главная|Услуги для ООО|Бухучет ООО|Ведение бухгалтерского учета ООО|Ведение бух.учета ООО (общая система налогообложения)

| Организация ведения бухгалтерского учета в ООО имеет свои особенности, присущие только этим субъектам предпринимательства. Если до 2013 года организации могли вести только учет некоторых видов внеоборотных активов, то теперь по воле законодателя эти льготы были отменены. Ведение бухучета ООО стало обязательным. |

Особенности организационной формы диктуют порядок ведение бухучета в ООО:

- отчетность сдается по упрощенной системе;

- в случае ведения бухучета ООО на УСН в налоговые органы подается только годовая отчетность;

- необходима разработка учетной политики, особенно если осуществляется ведение бухучета в ООО, применяющей упрощенную систему, для закрепления способа определения налоговой базы: «доходы» или «доходы-расходы».

ООО «КБК» организует ведение бухгалтерского учета в ООО. Специфика оказания подобного рода услуг ООО формируется исходя из следующих аспектов:

1) системы налогообложения – каждая система имеет свои особенности, которые влияют на состав документации, объем работы;

2) стадии ведения бизнеса – «с нуля», на стадии развития, либо организованный и успешный бизнес;

3) сферы деятельности – в торговой компании одна специфика, в строительной – другая. Сфера во многом определяет качественный состав документооборота организации.

В нашу компанию обращаются, как при создании организации, так в рамках уже действующего бизнеса. Ведение бухучета в ООО на всех стадиях и этапах, при любой системе налогообложения и сфере деятельности осуществляется сотрудниками компании «КБК» грамотно и профессионально.

Звоните: +7 (495) 649-81-05

Ведение бухгалтерского учета в ООО с нуля.

Особенности ведения бухгалтерского учета в ООО с нуля обусловливаются тем, что сотрудниками компании «Консенсус бизнес консалт» осуществляется специальная подготовка всех необходимых документов.

Такой способ организации ведения бухгалтерского учета в ООО предпочтителен, поскольку изначально все действия осуществляются грамотно и в соответствии с требованиями законодательства. В случае обращения уже действующей компании, перед ведением бухучета ООО следует организовать экспресс-аудит или полноценную проверку – в зависимости от объема товарооборота в компании.

Провести аудит необходимо в целях выявления ошибок, допущенных бухгалтерской службой, и их своевременного исправления. Этот момент в организации работы важен, поскольку неисправленные ошибки или неверно заполненные документы, могут повлечь неблагоприятные последствия, которые будут нарастать, как снежный ком. Однако эта процедура необязательная, проводится по желанию организации в случае выявления такой необходимости.

Зачем обращаться ООО на УСН за ведением бухгалтерского учета?

Ведение бухучета ООО УСН менее трудозатратно, чем при ОСНО. Однако это не означает, что не требуются услуги квалифицированного бухгалтера. Не стоит забывать, что государством предусмотрены санкции за нарушения в организации бухучета, в частности, форм и сроков отчетности. К тому же не следует забывать, что в отношении любого налогоплательщика сможет быть проведена проверка, со всеми вытекающими последствиями.

Однако это не означает, что не требуются услуги квалифицированного бухгалтера. Не стоит забывать, что государством предусмотрены санкции за нарушения в организации бухучета, в частности, форм и сроков отчетности. К тому же не следует забывать, что в отношении любого налогоплательщика сможет быть проведена проверка, со всеми вытекающими последствиями.

Бухгалтерские услуги, предоставляемые ООО нашей компанией отличаются для клиента своей выгодой:

- за организацией будет закреплен свой бухгалтер;

- полная конфиденциальность полученной финансовой информации;

- дополнительное консультирование по налоговому планированию;

- использование новейших информационных систем учета;

- индивидуальный подход к каждому клиенту.

Общая система налогообложения — Регистрация ООО

Перейти к содержимому

г. Минск, ул. Берута, 3Б, ком. 604, офис 1

Бизнес-центр «Пушкинский»

ст. метро «Пушкинская»

+ 375 (44) 701-22-58

Telegram-plane Whatsapp

Обратный звонок

«»

Ваше Имяyour full name

Телефонyour full name

Previous

Next

+ 375 (44) 701-22-58

Telegram-plane Whatsapp

г.

Минск, ул. Берута, 3Б, ком. 604, офис 1

Минск, ул. Берута, 3Б, ком. 604, офис 1Обратный звонок

«»

Телефонyour full name

Previous

Next

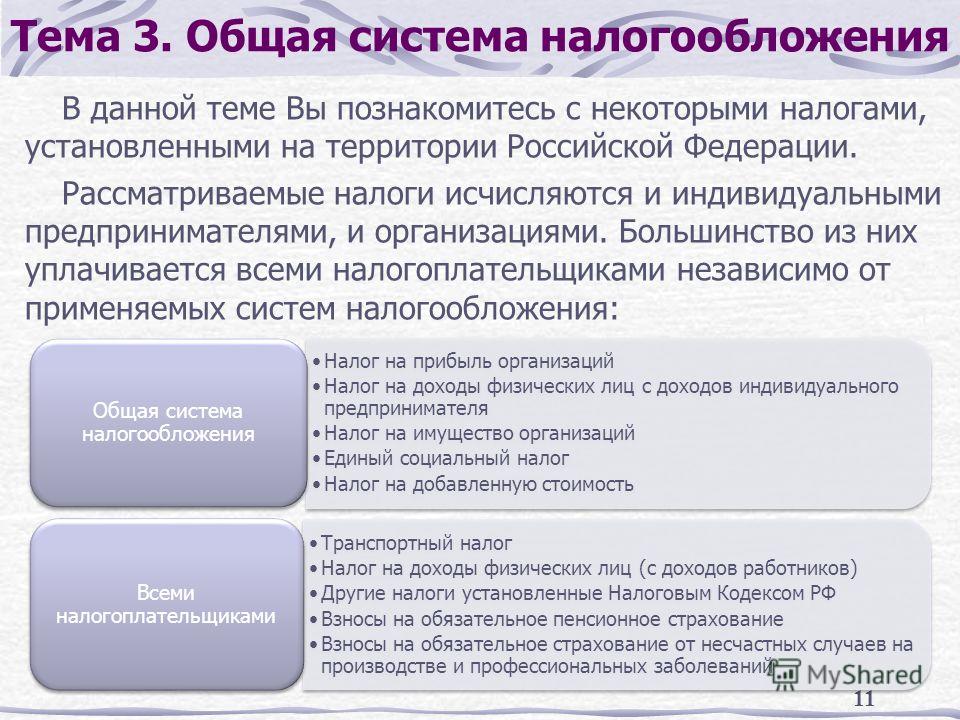

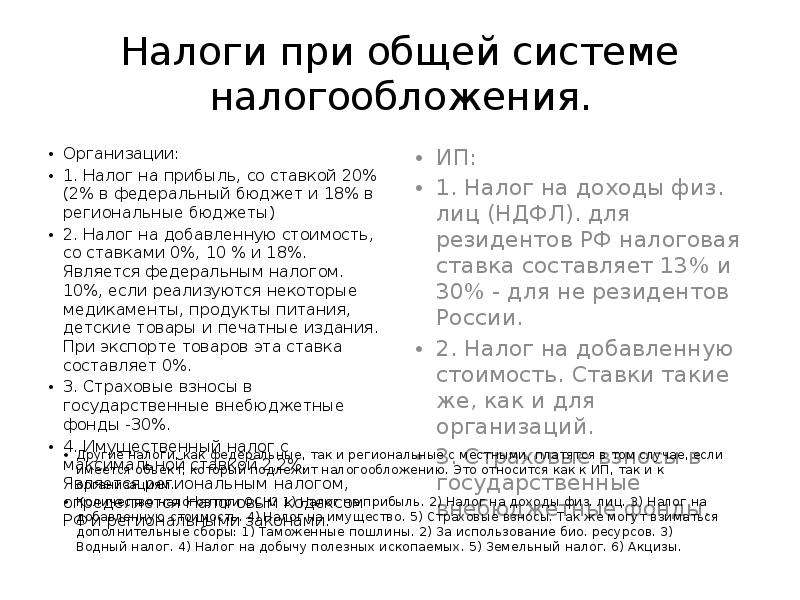

Общая система налогообложения (далее ОСН) используется по умолчанию в Республике Беларусь, то есть при открытие компании и без написания заявления в налоговую, компания обязаны уплачивать налоги по ОСН. При ОСН организации уплачивают НДС, который составляет 20%, налог на доход – 18%, страховые взносы и взнос по страхованию от несчастного случая от фонда оплаты труда. Также нормативными актами Беларуси необходимо уплачивать и следующие виды налогов: на недвижимость, земельный, экологический, акцизный и др. Отметим, что при уплате УНС, организация не освобождается от уплаты косвенных налог в предусмотренных законодательством случаях. Таким образом, данная система предусматривает оплату всех налогов, предусмотренных республиканским и местным законодательством.

Помощь

Если у Вас возникли какие либо вопросы, обращайтесь к нам и мы рады ответить на них по телефону:

+ 375 (44) 701-22-58

Регистрация ООО в 2022 г., регистрация фирм в Минске и Беларуси здесь. Опытные юристы.

Информация

Контакты

тел.: + 375 (44) 701-22-58

тел.: +375 (44) 518-41-42 (Viber, WhatsApp)

адрес : г. Минск, ул. Берута, 3Б ком. 604, офис № 1

Бизнес-центр «Пушкинский» ст.м. «Пушкинская»

Время работы

с 9:00 до 18:00 (без обеда) выходные: суббота и воскресенье

Налог с продаж/использования

Глава 144, RSMo: налог с продаж штата взимается с покупной цены материального личного имущества или облагаемых налогом услуг.

продается в розницу. Налог на использование взимается с хранения, использования или потребления материальной личной собственности в этом штате.

Формы, новости и факты

- Счет за дом 1456 PWETSC E-911 Charge

- Освобождение от контроля загрязнения воздуха и воды

- Отраслевые факты:

- Места проведения мероприятий

- Распределение процентов по местному налогу с продаж/использования

- Формат налоговой декларации по продажам и использованию

- Освобождение от налога с продаж и использования

- Информация об отпуске по налогу с продаж

- Факты о налоге с продаж/использования

- Формы налога с продаж/использования

- Мошенничество с идентификационным номером налогоплательщика

- Районы развития транспорта (TDD)

- Карта налоговых ставок с продаж и использования

Ставки налога с продаж/использования

- Информационная система по ставкам налога с продаж/использования

- Апрель 2023 г.

Изменение ставок налога с продаж и использования

Изменение ставок налога с продаж и использования - PDF-версия

- Версия Excel

- Январь 2023 г. Изменение ставок налога с продаж и использования

- PDF-версия

- Версия Excel

- Ноябрь 2022 г. Изменение ставок налога с продаж и использования

- PDF-версия

- Версия Excel

- Октябрь 2022 г. Изменение ставок налога с продаж и использования

- PDF-версия

- Версия Excel

- Август 2022 г. Изменение ставок налога с продаж и использования

- PDF-версия

- Версия Excel

- Июль 2022 г.

Изменения ставок налога с продаж и использования

Изменения ставок налога с продаж и использования - PDF-версия

- Версия Excel

- Май 2022 г. Изменения ставок налога с продаж и использования

- PDF-версия

- Версия Excel

- Апрель 2022 г. Изменение ставок налога с продаж и использования

- PDF-версия

- Версия Excel

- Январь 2022 г. Изменение ставок налога с продаж и использования

- PDF-версия

- Версия Excel

- Октябрь 2021 г. Изменения ставок налога с продаж и использования

- PDF-версия

- Версия Excel

- Июль 2021 г.

Изменение ставок налога с продаж и использования

Изменение ставок налога с продаж и использования - PDF-версия

- Версия Excel

- Апрель 2021 г. Изменение ставок налога с продаж и использования

- PDF-версия

- Версия Excel

- Ноябрь 2020 г. Изменение ставок налога с продаж и использования

- PDF-версия

- Версия Excel

- Октябрь 2020 г. Изменение ставок налога с продаж и использования

- PDF-версия

- Версия Excel

- Тарифные карты налога с продаж

- Таблицы ставок налога с продаж/использования

Электронная подача налоговой декларации

- Электронный файл, необходимый для ежеквартального налога с продаж

- Информация об электронном файле и сроки уплаты налога с продаж

- Подать налоговую декларацию онлайн

- Подать налоговую декларацию поставщика онлайн

- Подать налоговую декларацию об использовании потребителя онлайн

Возврат налога с продаж/использования

- Не переплатил ли я свой счет налога с продаж/использования?

- Заполнение требования продавца о возмещении или зачете налога с продаж или использования

- Заполнение требования покупателя о возврате налога с продаж или использования

- Контрольный список запросов на возврат средств покупателем

- Таблица возмещения покупателю счетов-фактур

- Заявление о возмещении расходов на коммунальные услуги

- До 25 метров – Калькулятор использования, облагаемого налогом на коммунальные услуги

- 150 (и выше) счетчиков — Калькулятор использования, облагаемого налогом на коммунальные услуги

- Калькулятор возврата коммунальных платежей

- Ежегодник коммунальных услуг

- Формулы коммунальных услуг отеля

Бюллетени и прочее

- Налог с продаж на DSL с интернет-услугами

- Снижение налога с продаж на продукты питания

- Руководство по налогам для местных органов власти

- Отчеты об общественной информации

Согласие

- Поиск предприятий с отозванной лицензией на налог с продаж

- Соответствие налогам с продаж/использования поставщиков штата Миссури

- Брэнсон / Лейкс Район туризма Район развития сообщества Налог с продаж

Удаленный продавец и координатор торговой площадки

- Часто задаваемые вопросы о дистанционном продавце и координаторе торговой площадки

- Карта налоговых ставок с продаж и использования

- Отраслевые налоговые матрицы

- База данных юрисдикций DOR и общих ставок

- База данных тарифов DOR

- Использование файлов скорости и границ

- База данных границ DOR

*Если у вас есть вопросы о базах данных ставок и границ DOR, свяжитесь с нами по адресу localgov@dor. mo.gov.

mo.gov.

Часто задаваемые вопросы

- Подача налоговой декларации

- Использовать налоговую декларацию

- Налог с продаж/использования, налогообложение и льготы

- Возврат налога с продаж/использования

- Налог с продаж на специальных мероприятиях

- Налогооблагаемые услуги

Адрес электронной почты/контактная информация

Для получения контактной информации по налогу на прибыль и адресов электронной почты посетите нашу страницу с контактной информацией по налогу на прибыль.

Налог с продаж

Налогом с продаж облагаются розничные продажи материального личного имущества и определенных услуг. Все продажи материального личного имущества и налогооблагаемых услуг, как правило, считаются облагаемыми налогом, если только

специально освобождены законом. Лица, занимающиеся розничными продажами, взимают налог с продаж с покупателя и перечисляют налог в Департамент доходов. Государственная ставка налога с продаж составляет 4,225%. Города,

Округа и некоторые районы также могут взимать местные налоги с продаж, поэтому сумма налога, взимаемая продавцами с покупателя, зависит от комбинированной государственной и местной ставки в месте нахождения продавца.

продавец. Налоги штата и местные налоги с продаж перечисляются в Департамент доходов вместе. Как только продавец перечисляет налог с продаж в отдел, отдел затем распределяет местные налоги с продаж.

пересылаются продавцами в города, уезды и районы.

Лица, занимающиеся розничными продажами, взимают налог с продаж с покупателя и перечисляют налог в Департамент доходов. Государственная ставка налога с продаж составляет 4,225%. Города,

Округа и некоторые районы также могут взимать местные налоги с продаж, поэтому сумма налога, взимаемая продавцами с покупателя, зависит от комбинированной государственной и местной ставки в месте нахождения продавца.

продавец. Налоги штата и местные налоги с продаж перечисляются в Департамент доходов вместе. Как только продавец перечисляет налог с продаж в отдел, отдел затем распределяет местные налоги с продаж.

пересылаются продавцами в города, уезды и районы.

Использовать налог

Налог на использование взимается с хранения, использования или потребления материальной личной собственности в этом штате. Ставка государственного налога на пользование составляет 4,225%. Города и округа могут взимать дополнительный налог на местное использование.

сумма налога на использование, причитающегося по сделке, зависит от комбинированной (местной и государственной) ставки налога на использование, действующей в штате Миссури, где материальное личное имущество хранится, используется или потребляется. Налоги на местное использование распределяются таким же образом, как и налоги с продаж.

Налоги на местное использование распределяются таким же образом, как и налоги с продаж.

В отличие от налога с продаж, который требует продажи в розницу в Миссури, налог на использование взимается непосредственно с лица, которое хранит, использует или потребляет материальное личное имущество в Миссури. Налог на использование не применяются, если покупка совершена у розничного продавца в штате Миссури и облагается налогом с продаж в штате Миссури.

Миссури не может требовать от компаний за пределами штата, не имеющих связи или «прямой связи» со штатом, собирать и перечислять налог на использование. Если продавец за пределами штата не взимает налог на использование с покупатель, покупатель несет ответственность за перечисление налога на использование в Миссури.

Продавец, не занимающийся коммерческой деятельностью, не обязан собирать налог штата Миссури, но в этих случаях покупатель несет ответственность за перечисление налога на использование в штате Миссури. Покупатель должен подать заявку на использование

налоговую декларацию, если совокупные покупки, облагаемые налогом на использование, превышают две тысячи долларов в календарном году.

Покупатель должен подать заявку на использование

налоговую декларацию, если совокупные покупки, облагаемые налогом на использование, превышают две тысячи долларов в календарном году.

Любой продавец и его аффилированные лица, продающие материальное личное имущество покупателям из Миссури, должны собирать и платить налог с продаж или использование, чтобы иметь право на получение контрактов штата Миссури. независимо от того, имеет ли этот поставщик или филиал связь с Миссури.

В разделе 34.040.6 говорится: «Уполномоченный администрации и других агентств, к которым применяется закон о государственных закупках

не заключает договор на товары или услуги с продавцом, если продавец или аффилированное лицо продавца продает в розницу материальное личное имущество или с целью хранения, использования или

потребление в этом штате, но не в состоянии собрать и должным образом уплатить налог, как это предусмотрено в главе 144, RSMo. Для целей этого

разделе «аффилированное лицо продавца» означает любое физическое или юридическое лицо, которое контролируется или находится под общим контролем с продавцом, будь то посредством владения акциями или иным образом».

Изменение ставки налога с продаж

Получите доступ к последним продажам и используйте изменения налоговых ставок для городов и округов. Местные налоги с продаж вступают в силу в первый день второго календарного квартала после получения налоговым управлением уведомление об изменении курса (январь, апрель, июль, октябрь). Местные налоги также могут иметь срок действия, снижая ставку налога с продаж или использования для этого конкретного города или округа. Сроки действия также происходят в первый день календарного квартала (январь, апрель, июль, октябрь).

Изменения налога с продаж и использования | Используйте налоговые изменения

Налогообложение доходов корпораций, защищенных налоговой гаванью

Колорадо General AssemblyToggle Main Menu

Этот веб-сайт требует JavaScript для оптимальной работы на компьютерах, мобильных устройствах и программах чтения с экрана. Пожалуйста, включите JavaScript для лучшего опыта!

Пожалуйста, включите JavaScript для лучшего опыта!

HB16-1275

О налогообложении государственных доходов корпораций, находящихся в иностранной юрисдикции в целях уклонения от уплаты налогов.

Сессия:

Очередная сессия 2016 года

Предмет:

Фискальная политика и налоги

Сводка счетовЗаконопроект касается аффилированной группы корпораций, подающих объединенный отчет. При подаче комбинированного отчета налог основан на проценте от всего налогооблагаемого дохода всех включенных корпораций, но налог начисляется только в отношении корпорации или корпораций, ведущих бизнес в Колорадо. Включение большего количества аффилированных корпораций в объединенный отчет может привести к увеличению дохода, подлежащего налогообложению.

Есть юрисдикции, расположенные за пределами Соединенных Штатов, где нет налогов или очень низкие ставки налогообложения, строгие положения о банковской тайне, отсутствие прозрачности в работе налоговой системы и отсутствие эффективного обмена информацией с другими странами. В таких юрисдикциях, часто называемых «налоговыми убежищами», существует несколько общих юридических стратегий для укрытия корпоративных доходов.

В таких юрисдикциях, часто называемых «налоговыми убежищами», существует несколько общих юридических стратегий для укрытия корпоративных доходов.

Несмотря на действующее в законодательстве штата требование об исключении из объединенного отчета корпораций, 80% или более собственности и фонда заработной платы которых находится за пределами США, закон делает корпорацию, зарегистрированную в иностранной юрисдикции для с целью уклонения от уплаты налогов включаемая корпорация C для целей объединенного отчета.

Законопроект определяет корпорацию, зарегистрированную в иностранной юрисдикции с целью уклонения от уплаты налогов, как любую корпорацию категории C, зарегистрированную в юрисдикции, которая не имеет или имеет номинальный эффективный налог на соответствующий доход и отвечает одному или нескольким из 5 перечисленных факторов. в законопроекте, если только не будет доказано к удовлетворению исполнительного директора департамента доходов, что такая корпорация зарегистрирована в этой юрисдикции по причинам, которые соответствуют федеральной доктрине экономического содержания.

Законопроект требует, чтобы контролер штата перечислял определенную сумму за финансовый год в фонд образования штата, чтобы использовать ее для финансирования образования в государственных школах.

Законопроект требует, чтобы государственный секретарь представил вопрос для голосования, который будет рассматриваться как предложение, на общегосударственных выборах, которые состоятся в ноябре 2016 г., спрашивая избирателей:

- Ежегодно повышать налоги за счет налогообложения корпорации государственный доход, укрытый в иностранной юрисдикции с целью уклонения от уплаты налогов;

- Использовать полученные налоговые поступления для финансирования начального и среднего образования в государственных школах; и

- Разрешить сбор и расходование полученных в результате налоговых поступлений, несмотря на любые ограничения в разделе 20 статьи X конституции штата (TABOR).

(Примечание: это резюме относится к переработанной версии этого законопроекта, представленной во втором доме.

Об авторе