Оформить кредитку в сбербанке: Как оформить кредитную карту Сбербанка

После 65 не даём. Как Сбербанк отказывает российским пенсионерам в кредитах

Сбербанк, видимо, не считает российских пенсионеров за полноценных людей. По крайней мере, именно такой вывод можно сделать из условий выдачи кредитных карт, которые предъявляет своим клиентам главный банк страны: на карту могут рассчитывать только граждане в возрасте от 21 года до 65 лет включительно. Примечательно, что одноимённые «дочки» Сбербанка в других странах (например, в Сербии или Чехии) никаких ограничений по верхней планке возраста для местных не предъявляют. Эксперты говорят, что банк занимается дискриминацией своих клиентов в России, и призывают пенсионеров судиться за свои права.

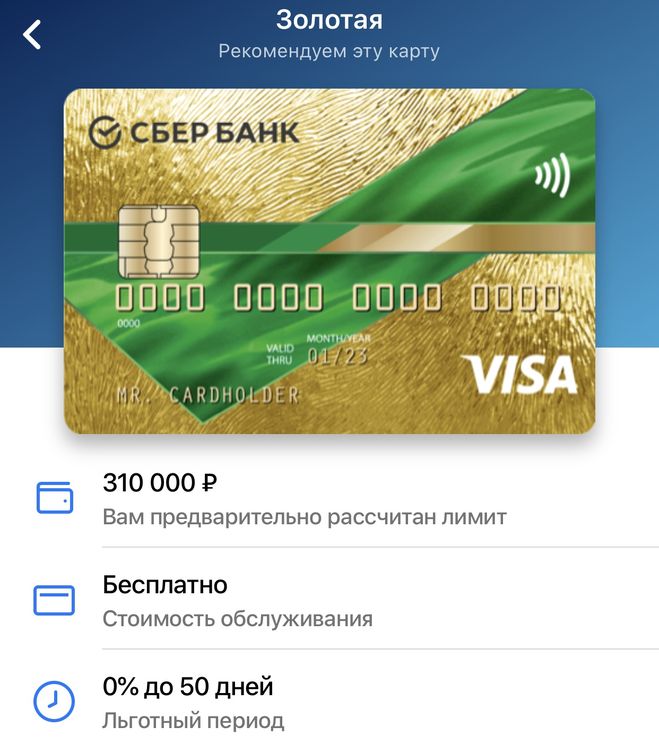

Во вторник в своём официальном «твиттере» Сбербанк ответил одному из клиентов, что «выпуск новых кредитных карт в нашем банке возможен до 65 лет (включительно)». Действительно, на официальном сайте Сбербанка в разделе «Кредитные карты» значатся такие ограничения: гражданство РФ; возраст от 21 года до 65 лет включительно; постоянная или временная регистрация в любом населённом пункте РФ.

Требования Сбербанка к клиентам в России. Фото: © Скриншот L!FE

Таким образом, пенсионеры, которые хотели бы оформить кредитную карту, чтобы ни в чём себе не отказывать до выплаты пенсии, могут об этом банковском продукте забыть. У зелёного гиганта для них припасены только дебетовые карты из программы «Активный возраст».

Лайф изучил, как относятся к возрасту клиентов в других банках. Например, второй по величине банк России — ВТБ — хоть и тоже ограничивает возраст, однако готов давать кредитные карты клиентам до 70 лет. В частном «Альфа-банке» пенсионер может рассчитывать на получение кредитной карты, если ему не более 85 лет.

Фото: © РИА Новости/Игорь Зарембо

Интересно, что Сбербанк не готов выдавать кредитки отечественным старикам, но согласен кредитовать иностранных. У него есть одноимённые «дочки» в Белоруссии, Казахстане, на Украине, в Турции, Швейцарии, в Венгрии, Чехии, Боснии и Герцеговине, Сербии, Хорватии. Местным пенсионерам Сбербанк готов выдавать кредитные карты без возрастных ограничений. По крайней мере, в условиях выдачи карт такого ограничения у филиала Сбербанка в Чехии нет. Здесь банк предъявляет следующие требования: минимальный возраст 18 лет, наличие постоянного источника дохода. В Турции «дочка» Сбера, «Денизбанк», буквально осыпает местных пенсионеров разными вариантами кредитных и дебетовых карт, всякими льготами, скидками, накоплениями. В Сербии Сбербанк призывает пенсионеров захватить для оформления кредитных карт свои пенсионные чеки за последнее время.

По крайней мере, в условиях выдачи карт такого ограничения у филиала Сбербанка в Чехии нет. Здесь банк предъявляет следующие требования: минимальный возраст 18 лет, наличие постоянного источника дохода. В Турции «дочка» Сбера, «Денизбанк», буквально осыпает местных пенсионеров разными вариантами кредитных и дебетовых карт, всякими льготами, скидками, накоплениями. В Сербии Сбербанк призывает пенсионеров захватить для оформления кредитных карт свои пенсионные чеки за последнее время.

Требования Сбербанка к клиентам в Чехии. Фото: © Скриншот L!FE

Лайф попытался узнать у Сбербанка, почему он притесняет российских пенсионеров, однако получил лишь витиеватый ответ, в котором представители банка очень осторожно комментировали возрастные ограничения.

— Возраст не является единственным критерием для принятия решений по кредитным заявкам. Учитывается целый ряд параметров, которые могут повлиять на решение банка о выдаче карты. Установленные требования могут подлежать изменениям при накоплении банком необходимых данных либо при изменении показателей статистики. При этом как в России, так и во всём мире возраст клиента является одним из параметров при принятии банками решения о кредитовании, и банки устанавливают возрастные ограничения на получение кредитных продуктов, — сообщили Лайфу в пресс-служба Сбербанка.

При этом как в России, так и во всём мире возраст клиента является одним из параметров при принятии банками решения о кредитовании, и банки устанавливают возрастные ограничения на получение кредитных продуктов, — сообщили Лайфу в пресс-служба Сбербанка.

Фото: © РИА Новости/Александр Кондратюк

Эксперты считают эти ограничения Сбербанка дискриминацией клиентов по возрасту и нарушением их прав потребителей.

Бывший главный санитарный врач России, первый зампред Комитета Госдумы РФ по образованию и науке Геннадий Онищенко заявил Лайфу, что возраст 65 лет не должен быть ограничением у Сбербанка для выдачи кредитных карт.

— Запрет на выдачу кредитных карт только по признаку возраста — средневековье. Это является ущемлением конституционных прав граждан и нарушением «Закона о защите прав потребителей», — возмущается депутат Госдумы Геннадий Онищенко.

По его словам, именно в Сбербанке хранятся деньги пенсионеров.

— Сбербанк — это же почти государственный банк, который становится нарушителем законов РФ. Так можно начать с запрета кредитных карт, а продолжить в продуктовом магазине — не продавать товары тем, кому за 65 лет. Типа, мы лучше эту колбасу молодому человеку продадим, а ты, старик, иди травку пощипай, — говорит Онищенко.

Так можно начать с запрета кредитных карт, а продолжить в продуктовом магазине — не продавать товары тем, кому за 65 лет. Типа, мы лучше эту колбасу молодому человеку продадим, а ты, старик, иди травку пощипай, — говорит Онищенко.

— Сбербанк давно ведёт себя как хочет. Если человек обогатить его не может, то он кредитной организации не интересен. Сбербанк выдаёт кредиты тем, у кого есть деньги. Но тем, у кого они есть, кредит не нужен. В действиях банка прослеживаются здесь не только признаки дискриминации, но и признаки скрытого обмана. В банке прекрасно понимают, что человек в возрасте за 60 лет в любой момент может стать неплатёжеспособным. Соответственно, здесь начинается навязывание дополнительной страховки по кредиту, а сумма такой страховки, которую удерживает банк, зачастую является для человека от 50 до 70 лет порогом для выживания, — рассказал Лайфу юрист компании «Градконсалт» Борис Деревков.

Фото: © РИА Новости/Максим Блинов

С ним согласен и руководитель Общества защиты прав потребителей «Потребнадзор» Александр Виноградов.

— Если банк вводит возрастные ограничения до 65 лет для выдачи пластиковых карт, это, конечно, возрастная дискриминация. Это очень странно, когда банк вводит такие ограничения. Получается, что люди «65 плюс» оказываются выкинуты из финансовой системы, — возмущается Александр Виноградов из общества защиты прав потребителей «Потребнадзор».

Эксперты призывают пенсионеров отстаивать свои права в суде.

— Установление дополнительных требований к заёмщику со стороны банков приводят к нарушению гражданских прав неограниченного круга лиц, ущемляют права заёмщиков, ставят их в неравное положение и тем самым нарушают прямой запрет, установленный конституцией, — пояснил управляющий МАБ «Адвокаты и бизнес» Дмитрий Штукатуров.

Он напомнил, что ранее судами уже рассматривалось аналогичное дело, в результате которого Верховный суд РФ пришёл к выводу о том, что введение банком соответствующих требований к заёмщикам носит дискриминационный характер. Так было в случае с банком «Зенит», который устанавливал ограничения для претендентов на потребительский кредит: по принадлежности заёмщика к социальной группе граждан в возрасте от 21 до 65 лет.

Как получить ссуду в банке

Что это такое

Ваша кредитная история — это запись того, как вы распоряжались своим кредитом с течением времени. Он включает в себя кредитные счета, которые вы открыли или закрыли, а также вашу историю погашения за последние 7-10 лет. Эта информация предоставляется вашими кредиторами, а также коллекторскими и государственными учреждениями для последующей оценки и отчетности.

Разница между вашим кредитным рейтингом и кредитным отчетом

Почему это важно

Хороший кредитный рейтинг свидетельствует о том, что вы ответственно относитесь к своим долгам и ежемесячно своевременно вносите платежи.

Ваш кредитный рейтинг имеет значение, поскольку он может повлиять на процентную ставку, срок и кредитный лимит. Чем выше ваш кредитный рейтинг, тем больше вы можете занять и тем ниже процентная ставка, которую вы можете получить.

Например, с хорошей или отличной кредитной историей вы можете претендовать на более низкую процентную ставку и ежемесячный платеж по кредиту в размере 15 000 долларов США. В приведенном ниже примере показано, как ваш кредитный рейтинг может повлиять на вашу годовую процентную ставку (APR) и ежемесячный платеж. Показанные ставки приведены только в иллюстративных целях.

В приведенном ниже примере показано, как ваш кредитный рейтинг может повлиять на вашу годовую процентную ставку (APR) и ежемесячный платеж. Показанные ставки приведены только в иллюстративных целях.

Как получить свой кредитный отчет и кредитный рейтинг

Вы можете бесплатно запросить свой кредитный отчет один раз в год в трех ведущих агентствах кредитной информации ― Equifax ® , Experian ® и TransUnion ® на сайте Annualcreditreport.com. Когда вы получите свой отчет, внимательно просмотрите его, чтобы убедиться, что ваша кредитная история точна и не содержит ошибок.

Важно понимать, что ваш бесплатный ежегодный отчет о кредитных операциях может не включать ваш кредитный рейтинг, и агентство может взимать плату за ваш кредитный рейтинг.

Знаете ли вы? Отвечающие критериям клиенты Wells Fargo могут легко получить доступ к своему кредитному рейтингу FICO ® через Wells Fargo Online ® , плюс советы по инструментам и многое другое. Узнайте, как получить доступ к вашему FICO Score. Не беспокойтесь, запрос вашей оценки или отчетов такими способами не повлияет на вашу оценку.

Узнайте, как получить доступ к вашему FICO Score. Не беспокойтесь, запрос вашей оценки или отчетов такими способами не повлияет на вашу оценку.

Что означает ваш кредитный рейтинг

Ваш кредитный рейтинг показывает, насколько хорошо вы распоряжаетесь своим кредитом. Трехзначный балл, иногда называемый FICO 9.0021 ® Оценка, как правило, находится в диапазоне от 300 до 850. Каждое из трех кредитных агентств использует разные системы оценки, поэтому оценка, которую вы получаете от каждого агентства, может отличаться. Чтобы понять, как баллы могут различаться, см. Как понять кредитные баллы.

Стандарты кредитного рейтинга Wells Fargo

760+, Отлично

Как правило, вы имеете право на лучшие ставки, в зависимости от отношения долга к доходу (DTI) и стоимости залога.

700-759, хороший

Обычно вы имеете право на получение кредита, в зависимости от DTI и стоимости залога, но не можете получить лучшие ставки.

621-699, Fair

У вас могут возникнуть трудности с получением кредита, и, скорее всего, вы будете платить за него более высокую ставку.

620 и ниже, Бедные

У вас могут возникнуть трудности с получением необеспеченного кредита.

Нет кредитного рейтинга

Возможно, у вас недостаточно кредитов для расчета балла, или ваш кредит был неактивен в течение некоторого времени.

Что это такое

Емкость — это показатель вероятности того, что вы всегда сможете производить платежи по новому кредитному счету. Кредиторы используют различные факторы для определения вашей способности погасить кредит, в том числе анализируют ваш ежемесячный доход и сравнивают его с вашими финансовыми обязательствами. Этот расчет называется отношением вашего долга к доходу (DTI), которое представляет собой процент от вашего ежемесячного дохода, который идет на такие расходы, как аренда, платежи по кредиту или кредитной карте.

Почему это важно

Кредиторы смотрят на отношение вашего долга к доходу (DTI) при оценке вашей кредитной заявки, чтобы определить, сможете ли вы взять новый долг. Низкий коэффициент DTI является хорошим показателем того, что у вас достаточно дохода, чтобы покрыть свои текущие ежемесячные обязательства, позаботиться о дополнительных или непредвиденных расходах и ежемесячно вносить дополнительный платеж на новый кредитный счет.

Как рассчитать отношение долга к доходу (DTI)

Узнайте, как рассчитывается DTI, ознакомьтесь с нашими стандартами коэффициентов DTI и узнайте, как вы можете улучшить свой DTI .

Понимание вашего отношения долга к доходу

Наши стандарты отношения долга к доходу (DTI)

После того, как вы рассчитаете свой коэффициент DTI, вы захотите понять, как кредиторы анализируют его, когда рассматривают ваше приложение. Взгляните на руководящие принципы, которые мы используем:

35% или меньше: Выглядите хорошо — по отношению к вашему доходу ваш долг находится на управляемом уровне оплатил ваши счета. Кредиторы обычно считают более низкий DTI благоприятным.

Кредиторы обычно считают более низкий DTI благоприятным.

От 36% до 49%: возможность улучшения

Вы адекватно управляете своим долгом, но можете подумать о снижении DTI. Это может помочь вам справиться с непредвиденными расходами. Если вы хотите взять кредит, имейте в виду, что кредиторы могут запросить дополнительные критерии приемлемости.

50% и более: примите меры — у вас может быть ограниченное количество средств для сбережений или расходов . С этим коэффициентом DTI кредиторы могут ограничить ваши возможности заимствования.

Что это такое

Залог — это личное имущество, которым вы владеете, например, автомобиль, сберегательный счет или дом.

Почему это важно

Залог важен для кредиторов, потому что он компенсирует риск, на который они идут, предлагая вам кредит. Использование ваших активов в качестве залога дает вам больше возможностей для заимствования, включая кредитные счета, которые могут иметь более низкие процентные ставки и лучшие условия.

Использование залога

Если у вас есть такие активы, как собственный капитал в вашем доме, вы потенциально можете использовать свой собственный капитал в качестве залога для получения кредита — это может позволить вам воспользоваться более высоким кредитным лимитом, лучшими условиями и более низкой ставкой. . Но помните, когда вы используете актив в качестве залога, кредитор может иметь право вернуть его во владение, если кредит не будет возвращен.

Что это такое

Кредиторы оценивают капитал, который у вас есть, когда вы подаете заявку на крупные кредитные счета, такие как ипотека, собственный капитал или счет личного кредита. Капитал представляет собой активы, которые вы могли бы использовать для погашения кредита, если бы вы потеряли работу или испытали финансовую неудачу.

Капитал обычно представляет собой ваши сбережения, инвестиции или пенсионные счета, но он также может включать сумму первоначального взноса, который вы делаете при покупке дома.

Почему это важно

Капитал имеет значение, потому что чем больше его у вас есть, тем более вы финансово обеспечены и тем увереннее кредитор может быть уверен в предоставлении вам кредита.

Что это такое

Условия относятся к множеству факторов, которые кредиторы могут учитывать перед предоставлением кредита. Условия могут включать:

- Как вы планируете использовать доходы от займа или кредитного счета.

- Как на сумму вашего кредита, процентную ставку и срок могут повлиять рыночные условия или состояние экономики.

- Другие факторы, которые могут повлиять на вашу способность погасить долг — например, ипотечный кредитор хочет знать, находится ли недвижимость, которую вы покупаете, в зоне затопления или в районе, подверженном лесным пожарам.

Почему это важно

Условия имеют значение, поскольку они могут повлиять на ваше финансовое положение и способность погасить кредит.

Кредиторы могут также учитывать историю ваших клиентов, когда вы подаете заявку на новый кредит. Поскольку они могут оценить вашу общую финансовую ответственность, отношения, которые вы установили с ними, могут быть ценными, когда вам нужно больше кредита.

Поскольку они могут оценить вашу общую финансовую ответственность, отношения, которые вы установили с ними, могут быть ценными, когда вам нужно больше кредита.

Персональный кредит | Банк США

Подробная информация о личном кредите и преимуществах

Если ваш кредитный рейтинг FICO 660 или выше — или выше, если вы не являетесь текущим клиентом банка США — вам может подойти личный кредит. Все кредиты подлежат утверждению кредита. 1

Под 8,74 % годовых

1Если вы являетесь клиентом банка США, вы можете занять от 1000 до 50 000 долларов США. Не являетесь клиентом банка США? Вы можете получить кредит до 25 000 долларов.

В случае одобрения вы будете ежемесячно платить ту же сумму в течение от 12 до 84 месяцев (максимум 60 месяцев для неклиентов) с фиксированной годовой процентной ставкой (APR) в диапазоне от 8,74% до 21,24% годовых. . 1

Быстрые средства на все нужды

Вы можете использовать личный кредит для любой покупки или продукта.

Это единовременное финансирование может помочь покрыть отпуск, ремонт дома, медицинские счета или консолидацию долгов.

Никаких скрытых затрат или комиссий

Когда вы берете потребительский кредит, вы не платите комиссию за выдачу и штраф за досрочное погашение.

Вы всегда можете погасить кредит досрочно, частично или полностью.

Обеспечение не требуется

Потребительский кредит является необеспеченным, то есть вам не нужно предоставлять свой дом или автомобиль в качестве залога.

Это может быть хорошим вариантом, если вам не хватает собственного капитала или вы не соответствуете критериям для получения кредита или линии под залог дома.

Без инспекции или оценки дома

Личный кредит не требует вашего дома в качестве залога.

Вы можете получить кредит для вашего проекта в течение нескольких часов.

Простой процесс подачи заявки

Получите быстрый доступ к средствам с помощью нашего простого и безопасного онлайн-процесса подачи заявки.

Подача заявки на потребительский кредит занимает всего несколько минут и выдается в зависимости от вашей кредитоспособности.

Узнайте больше о кредитных баллах.

Не являетесь клиентом банка США? Ознакомьтесь с вариантами расчетного счета.

Проверьте свою ставку Применить сейчас

Используйте этот кредитный калькулятор для расчета ежемесячного платежа.

Чтобы продолжить, исправьте следующие ошибки:

- Введите любой действительный 5-значный почтовый индекс.

- Введите сумму кредита.

- Введите длину термина.

- Выберите диапазон кредитного рейтинга.

Какой у вас почтовый индекс?

Почтовый индекс Введите любой действительный 5-значный почтовый индекс.

Введите любой действительный 5-значный почтовый индекс. Введите любой действительный 5-значный почтовый индекс.

Сколько тебе нужно?

Сумма займа. Введите сумму займа от 1000 до 50 000 долларов. Максимальная сумма кредита для тех, кто не является текущими клиентами банка США, составляет 25 000 долларов США.

Введите сумму займа от 1000 до 50 000 долларов.

Максимальная сумма кредита для тех, кто не является текущими клиентами банка США, составляет 25 000 долларов США. Введите сумму кредита.

Максимальная сумма кредита для тех, кто не является текущими клиентами банка США, составляет 25 000 долларов США.

На сколько месяцев?

Срок действия Введите любой срок кредита от 12 до 84 месяцев. Для тех, кто не является текущими клиентами банка США, максимальный срок составляет 60 месяцев.

Введите любой срок кредита от 12 до 84 месяцев. Для тех, кто не является текущими клиентами банка США, максимальный срок составляет 60 месяцев. Введите любой срок кредита от 12 до 36 месяцев. Введите любой срок кредита от 12 до 60 месяцев. Введите длину термина.

Каков диапазон вашего кредитного рейтинга?

Диапазон кредитного рейтинга

диапазон кредитных балловНиже 720 удовлетворительно

720 – 759 хорошо

760 – 799 очень хорошо

800 + отлично

Сэкономьте 0,50% при автоматической оплате из банка США или внешнего личного расчетного или сберегательного счета.

РАСЧЕТНЫЙ ЕЖЕМЕСЯЧНЫЙ ПЛАТЕЖ $0

Общая сумма:

Общая сумма:

Ваша общая сумма основана на запрашиваемой сумме кредита и выбранной вами продолжительности срока в сочетании с предполагаемой годовой процентной ставкой.

$0

год:Годовая процентная ставка (APR)

Годовая процентная ставка, или APR, представляет собой истинную годовую стоимость вашего кредита, включая любые сборы или расходы в дополнение к фактическим процентам, которые вы платите кредитору.

0%

Окончательная сумма кредита и предполагаемый ежемесячный платеж могут варьироваться в зависимости от вашего кредитного рейтинга и других критериев кредитоспособности.

Подать заявку на получение личного кредита в банке США

Как подать заявку на потребительский кредит

Процесс подачи заявки быстрый и простой.

Шаг 1: Проверьте свой тариф.

Проверьте свои индивидуальные тарифы. Мы будем использовать некоторую информацию о вас для мягкой проверки кредитоспособности, которая не повлияет на ваш кредитный рейтинг.

Проверьте свою ставку

Шаг 2: Подать заявку.

Когда вы будете готовы подать заявление, вам понадобятся:

- Номер социального страхования (SSN)

- Домашний адрес и информация о занятости

Вы можете подать заявление с другим лицом. Если вы подаете заявку вместе с совместным заявителем, их доход и кредитная история также учитываются и могут повлиять на вашу процентную ставку или сумму кредита.

После того, как вы подадите заявку, Банк США запросит полный кредитный отчет, который может повлиять на ваш кредитный рейтинг.

Сколько времени занимает оформление кредита?

Обычно мы уведомляем вас о статусе одобрения кредита менее чем за минуту.

Применить сейчас

Шаг 3: Закройте свой кредит.

Если ваш кредит одобрен и вы являетесь клиентом банка США по личным чекам или сбережениям, вы можете закрыть свой кредит онлайн.

Готовы начать?

Звоните 800-239-3302 Заказать звонокНачало раскрытия содержания

Сноска

Вернуться к содержанию, сноска

Раскрытие информации

Личный кредит : по состоянию на 27 января 2023 года фиксированная годовая процентная ставка (годовых) варьировалась от 8,74% годовых до 21,24% годовых и варьируется в зависимости от кредитного рейтинга, суммы кредита и срока.

Минимальная сумма кредита составляет 1000 долларов США, а сроки кредита варьируются от 12 до 84 месяцев. Самая низкая годовая процентная ставка в диапазоне доступна для кредитов в размере 10 000 долларов США или более со сроком от 12 до 36 месяцев, кредитным рейтингом 800 или выше и включает скидки на автоматические платежи из банка США или внешнего личного текущего или сберегательного счета. Для одобрения кредита не требуются автоматические платежи и личный расчетный или сберегательный счет в банке США. Электронное внесение средств на банковский счет за пределами США требует подтверждения и может занять от одного до четырех рабочих дней. Не все кредитные программы доступны во всех штатах. В брошюре с информацией о потребительских ценах перечислены сборы, условия и положения, применимые к личным текущим и сберегательным счетам в банках США. Эту брошюру можно получить, посетив отделение банка США или позвонив по телефону 800-872-2657. Пример платежа по кредиту: по кредиту в размере 10 000 долларов США на 36 месяцев ежемесячные платежи составят 316,79 долларов США.

Минимальная сумма кредита составляет 1000 долларов США, а сроки кредита варьируются от 12 до 84 месяцев. Самая низкая годовая процентная ставка в диапазоне доступна для кредитов в размере 10 000 долларов США или более со сроком от 12 до 36 месяцев, кредитным рейтингом 800 или выше и включает скидки на автоматические платежи из банка США или внешнего личного текущего или сберегательного счета. Для одобрения кредита не требуются автоматические платежи и личный расчетный или сберегательный счет в банке США. Электронное внесение средств на банковский счет за пределами США требует подтверждения и может занять от одного до четырех рабочих дней. Не все кредитные программы доступны во всех штатах. В брошюре с информацией о потребительских ценах перечислены сборы, условия и положения, применимые к личным текущим и сберегательным счетам в банках США. Эту брошюру можно получить, посетив отделение банка США или позвонив по телефону 800-872-2657. Пример платежа по кредиту: по кредиту в размере 10 000 долларов США на 36 месяцев ежемесячные платежи составят 316,79 долларов США.

Минимальная сумма кредита составляет 1000 долларов США, а сроки кредита варьируются от 12 до 84 месяцев. Самая низкая годовая процентная ставка в диапазоне доступна для кредитов в размере 10 000 долларов США или более со сроком от 12 до 36 месяцев, кредитным рейтингом 800 или выше и включает скидки на автоматические платежи из банка США или внешнего личного текущего или сберегательного счета. Для одобрения кредита не требуются автоматические платежи и личный расчетный или сберегательный счет в банке США. Электронное внесение средств на банковский счет за пределами США требует подтверждения и может занять от одного до четырех рабочих дней. Не все кредитные программы доступны во всех штатах. В брошюре с информацией о потребительских ценах перечислены сборы, условия и положения, применимые к личным текущим и сберегательным счетам в банках США. Эту брошюру можно получить, посетив отделение банка США или позвонив по телефону 800-872-2657. Пример платежа по кредиту: по кредиту в размере 10 000 долларов США на 36 месяцев ежемесячные платежи составят 316,79 долларов США.

Минимальная сумма кредита составляет 1000 долларов США, а сроки кредита варьируются от 12 до 84 месяцев. Самая низкая годовая процентная ставка в диапазоне доступна для кредитов в размере 10 000 долларов США или более со сроком от 12 до 36 месяцев, кредитным рейтингом 800 или выше и включает скидки на автоматические платежи из банка США или внешнего личного текущего или сберегательного счета. Для одобрения кредита не требуются автоматические платежи и личный расчетный или сберегательный счет в банке США. Электронное внесение средств на банковский счет за пределами США требует подтверждения и может занять от одного до четырех рабочих дней. Не все кредитные программы доступны во всех штатах. В брошюре с информацией о потребительских ценах перечислены сборы, условия и положения, применимые к личным текущим и сберегательным счетам в банках США. Эту брошюру можно получить, посетив отделение банка США или позвонив по телефону 800-872-2657. Пример платежа по кредиту: по кредиту в размере 10 000 долларов США на 36 месяцев ежемесячные платежи составят 316,79 долларов США.

Об авторе