Оформление документов списания материалов: Списание материалов пошаговая инструкция для бухгалтерского учета

Списание материалов в строительных организациях

И создал Бог прораба и увидел, что это хорошо!

Но приуныл прораб, слишком большая ответственность на нем, даже льготная пенсия в 45 лет перестала мотивировать, в общем жизни нет.

И создал Бог форму м-29 и дал он ее прорабу.

И увидел прораб, что м-29 – это хорошо!

И стал он жить припеваючи…

В интернете можете найти кучу материалов по списанию, статей из строительных и бухгалтерских журналов, вопросов-ответов всяких вестников. Тут же будет описано не инструкция, а больше теория и философия списания.

Что это такое — списание и форма М-29?

Списание — это с первого взгляда такая непонятная, пугающая вещь, из-за которой многие не хотят становиться прорабами, а став — хотят уйти в ПТО (старая иллюзия прорабов, типа в Пенсионно-технический отдел, ничего не делать сидеть в офисе).

Вот для этого все и делается: чтобы нормировать и минимизировать затраты и соответственно сохранить прибыль. Есть физическое движение материалов, а есть движение материалов по бухгалтерии, по идее оно должно быть параллельным, но это только в сказках. Конечно, все намного сложнее чем описывается ниже, там проводки, счета и прочее.

Для чего она нужна?

Собственно, сама система списания материалов по идее не должна позволить производителю работ строить не по проекту, должна стимулировать его следить за экономным расходом материалов, грамотно его складировать, чтоб он не портился, смотреть чтобы его не свистнули, и вообще повышать культуру производства, вести учет, без которого не будет отчетности. Чтобы понять принцип, тут нужно немного разобраться в бухгалтерии и в движении материалов. Т.е. даже система списания косвенно, но часто самым наилучшим образом участвует в контроле качества строительства, это надо понимать и всегда помнить.

Чтобы понять принцип, тут нужно немного разобраться в бухгалтерии и в движении материалов. Т.е. даже система списания косвенно, но часто самым наилучшим образом участвует в контроле качества строительства, это надо понимать и всегда помнить.

С чего начать?

Чтобы списать материалы, нужно, во-первых, вести учет принятого (собирать накладные), дальше вести учет строящегося (монтируемого), чего сколько смонтировали и по какому проекту, разбираться в сметах, в расходе материалов и вести учет запроцентованного. Т.е. нужно вести учет и участвовать в отчетности. Записывать: что заказано, поставлено, получено, передано, возвращено, смонтировано, где перерасход, что пропало или испортилось.Заказ материалов

Вначале материалы заказываются. Это самый первый и ответственный момент, когда можно залезть в очень «глубокую Ж» и потом героически из нее вылазить. Все материалы на стройке считаются из проекта в соответствии с нормами расхода. Вот есть у вас проект (рабочая документация) дома, там определенное количество кирпичной кладки. Может даже в спецификации есть количество кирпича и раствора. В общем, можно списывать как в спецификации проекта, но часто спецификации нет, а есть только объемы (кирпичная кладка в кубах), тогда надежнее обратиться к смете.

Может даже в спецификации есть количество кирпича и раствора. В общем, можно списывать как в спецификации проекта, но часто спецификации нет, а есть только объемы (кирпичная кладка в кубах), тогда надежнее обратиться к смете. Где можно узнать количество материалов и их расход?

В смете указаны все объемы и все материалы, которые используются по нормам расхода. Грубо говоря, норма расхода – это норма на отходы и прочие потери. Например, если пересчитать объем бетона в кубах, то расход этого бетона будет на 2% больше. Т.е. объем конструкции из бетона – 100 м 3, а расход бетона будет — 102 м3. И так практически на все.Вот когда-то давно ПТО не сидело на объекте и не делало исполняшку, а готовило и вело лимитно-заборную карту, ведомость материалов. Точнее, это левая часть формы списания М-29, где перечислены все конструкции в штуках, кубах или комплексах, объемы и материалы в соответствии с нормами расхода из тех же смет, ну или сами считали по нормам (по тем же, по каким эти нормы сметы разработаны). Это ну очень облегчает работу мастеру и прорабу.

Это ну очень облегчает работу мастеру и прорабу.

Ему остается лишь заказать материалы по этой табличке, потом отмечать сколько куда пришло и ежемесячно вместе с выполнением (процентовкой) списывать эти материалы. Сейчас часто ПТО левую часть М-29 просто не делают, а прораб об этом не знает и мучается сам, делая М-29 как может. В результате ПТО, или бухгалтерия

Если заказ материалов производится хаотично, разными людьми, «задваивается», то материал может прийти больше, чем заложено в проекте, может прийти, во-первых, не вовремя и производитель работ попросту возьмет какой найдет (есть в наличии), часто не проектный. Во-вторых, при заказе еще можно неправильно посчитать норму расхода и заложить «свой процент», чтоб застраховаться, там 20-30%, даже так бывает. Ну и в-третьих, когда бывает бардак или задержки по зарплате, работяги, или даже ИТР пытаясь отбить свое пребывание на работе, начинают выносить все что плохо лежит.

Работа снабжения

Предположим, что сделали заявку все-таки на то и в нужном количестве. Дальше снабженец должен разместить заказ. Тут тоже могут быть проблемы.Снабженцам в небольших фирмах можно вообще не платить зарплату, потому что они живут на «агентских вознаграждениях» в районе 2-10% от суммы заказа, по-простонародному — откат. Если в фирме несколько снабженцев и они не дружат друг с другом, то звоня на завод, который уже работает с данной фирмой «новому» снабженцу скорее всего откажут, ну такая этика у них, работают с одним человеком. А материал надо купить и получить свои агентские.

Что делать если нужный материал есть только на этом заводе, который может быстро его выслать, потому что надо вчера и все сроки профуканы? Нужно заказать аналог! Так вот, снабженцы часто так делают, звонят или даже не ставят в известность и потом говорят, мол нереально такое купить, а давайте вот другое.

Если вы зайдете в интернет, то с легкостью найдете нужный материал, и цена устраивает и сроки, но ваш снабженец упорно не может найти его.

Приход материала

Предположим, что снабженец заказал то, что нужно. А завод может прислать не то. С этого момента должен работать отдел контроля качества и проверять, что приходит и соответствует ли это проекту. Если на объекте проверять некому, тогда материал выгружают на складе, он какое-то время может пролежать и когда наступит момент его монтажа, то в «Ж» клюет тот самый петух и прораб бегает и не знает, что делать. Или тоже не парится и просто использует это непроектное или некачественное Г… в работу.Но, это мы забежали чуть вперед. Когда материал приходит на склад, его принимают на баланс и он по бухгалтерии начинает «висеть» на складе. Приходные документы — товарно-транспортная накладная форма ТОРГ-12. Если ее подписывают — поставщику оплачивают заказ и его проблемы заканчиваются, а начинаются у склада (если что не так).

Тут начинается движение материалов по бумагам. Материал на складе, его должны провести учетчики или там кладовщики, поставить на баланс в программе 1С на основе приходных документов. Вот тут может возникнуть проблема, когда материал нужен очень быстро, а провести учетчикам нужно очень много, стопки накладных лежат на столе или шкафу и ждут очереди. Короче материал тащат на стройку, а на баланс материал еще не поступил (по бумагам не проведен).

Что происходит, когда материал берут со склада?

Будем считать, что материал поставили на баланс на склад. Дальше, приходит прораб и уже по заявке получения со склада ему отписывают материал

Если все-таки материал взяли тот, в нужном количестве и туда, то должно возникнуть следующее движение — материал должны со склада переместить (отписать) на материально-ответственно лицо (МОЛ). У этого лица (мастера, прораба) должен быть договор МОЛа. Естественно, тут так же материал если не поставили на баланс на склад, то и отписать МОЛу — не могут, а тут пожаловались директору там или главному инженеру, он звонит начальнику склада, материт его, и он приказывает кладовщику отдать материал тому, кто за ним пришел.

Вот если так делается, то проблемы начинаются серьезные уже у склада, ни один МОЛ не хочет брать на себя материалы, чем меньше возьмет, тем меньше на нем может зависнуть денег, тем меньше ему надо следить за этими материалами, ходить проверять, охрана там, гемор короче. И тем меньше потом надо с себя списывать. Хотя, при таком раскладе у прораба на балансе часто появляются материалы даже без его подписи или ведома.

Именно поэтому склад старается как можно быстрее и больше отдать материала в работу, на площадку, чтобы за него отвечали уже не они, и, если бы его не дай боже утащили или сломали, отвечал бы за это тоже не они.

Кроме того, тут нужно очень внимательно следить за действиями кладовщиков, потому что некоторые очень ушлые могут хитро писать в накладной одно количество, а по факту передавать меньше. Делается это часто по незнанию или когда не разбираетесь в единицах измерения. К примеру, по накладной одна шт — это упаковка, т.е. возьмете одну изоленту, а распишетесь за упаковку.

Также нужно не забывать кому какие материалы дали в долг, бывает коллеге на другую стройку чего-то не хватило, бывает на этой же стройке с другой фирмы попросили «дашь-на-дашь». Короче, в крайнем случае можно будет переписать материал по накладной, чтобы списывал его уже этот товарищ (если вы с одной организации).

Когда и что списывать?

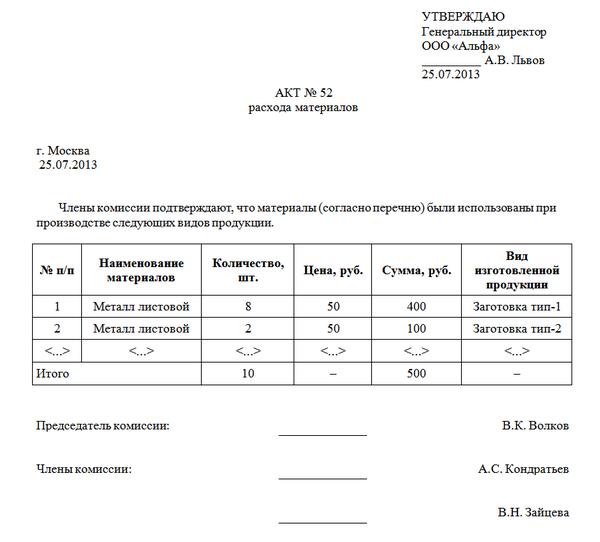

Дальше — самое интересное: материал начинает свой путь с прорабом – берется в работу и монтируется или там для чего-то используется. Наступает отчетная дата, обычно 25 число месяца, прораб считает, что и сколько сделано, ПТО набирает формы КС-2, КС-3, КС-6а на выполнение (процентовку) и вот тут он должен списать на эти объемы (деньги) – использованные материалы по форме М-29.

Наступает отчетная дата, обычно 25 число месяца, прораб считает, что и сколько сделано, ПТО набирает формы КС-2, КС-3, КС-6а на выполнение (процентовку) и вот тут он должен списать на эти объемы (деньги) – использованные материалы по форме М-29. Часто учетчики не провели перемещение со склада на МОЛа, и какой-то материал так же не попал в ведомость, и не стоит радоваться, оно потом позже обязательно появится! Идите на склад показывайте копии накладных и требуйте, чтобы провели материалы, чтобы вы их показали с выполнением. Копии накладных нужно обязательно хранить! Что не использовали – отдать на склад и накладную так же в папочку.

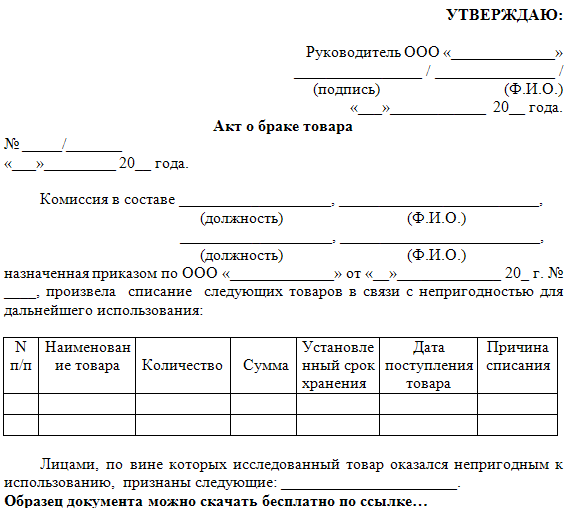

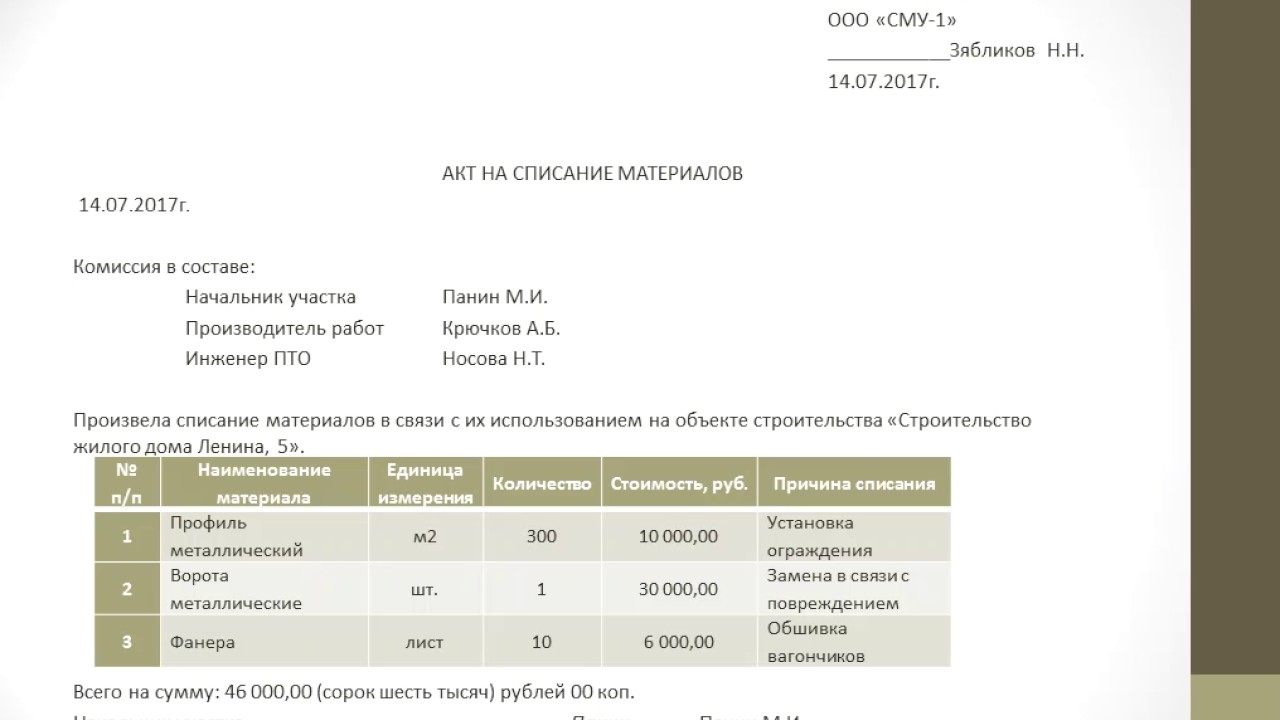

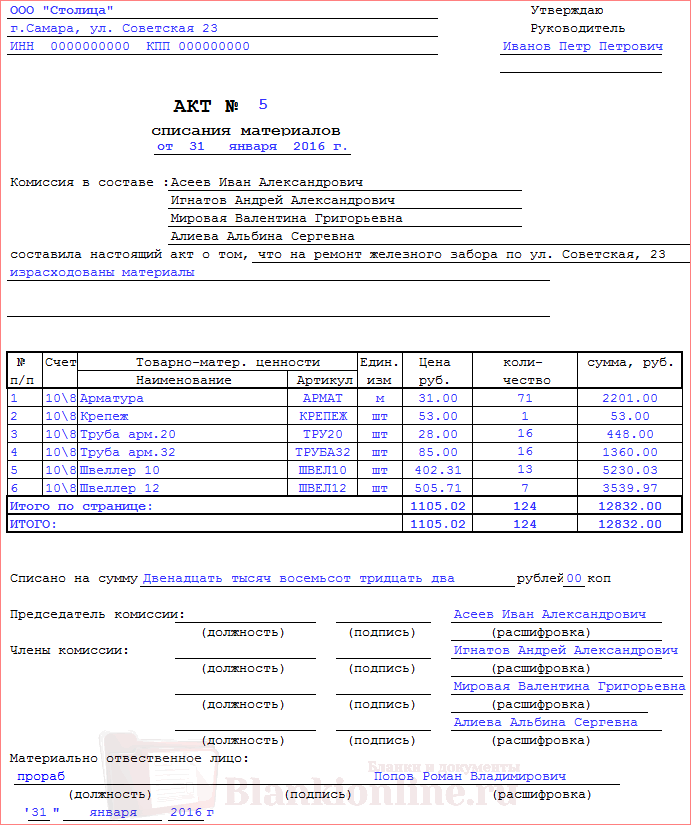

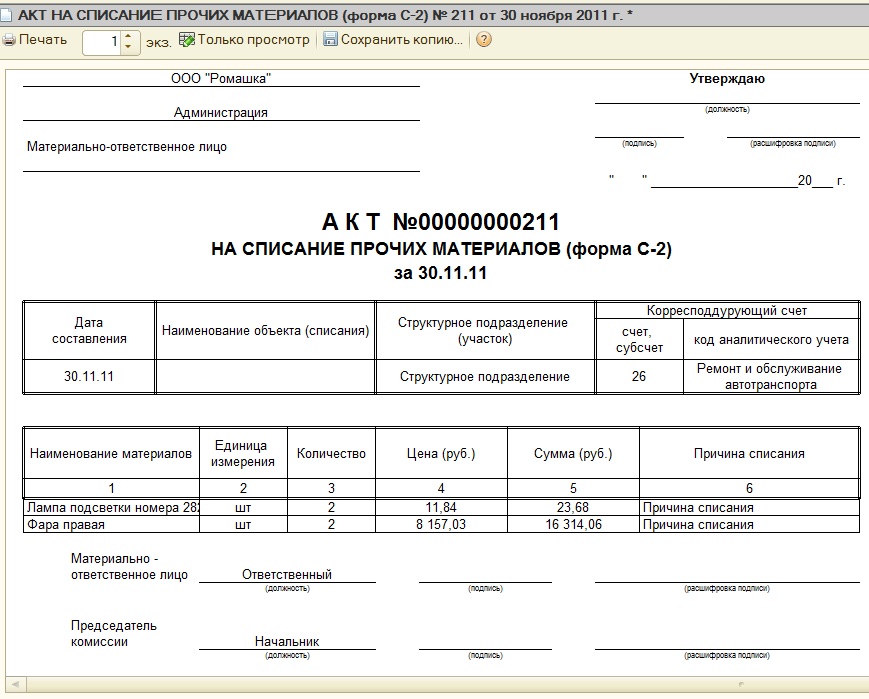

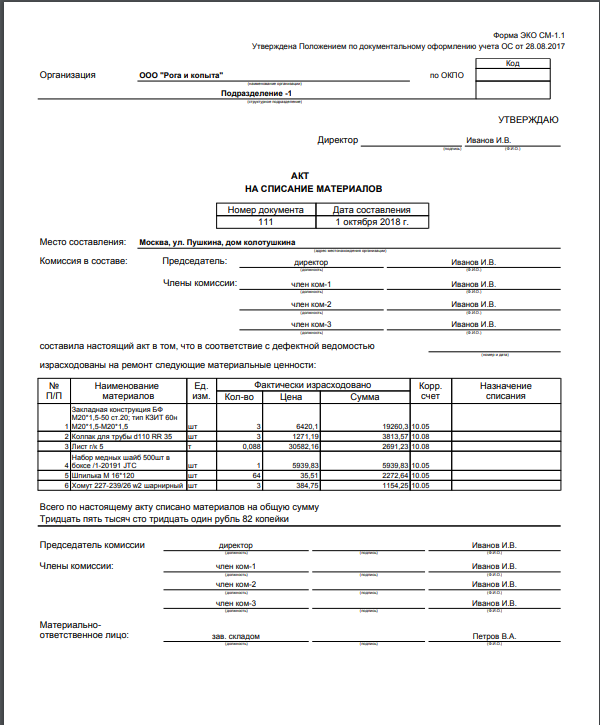

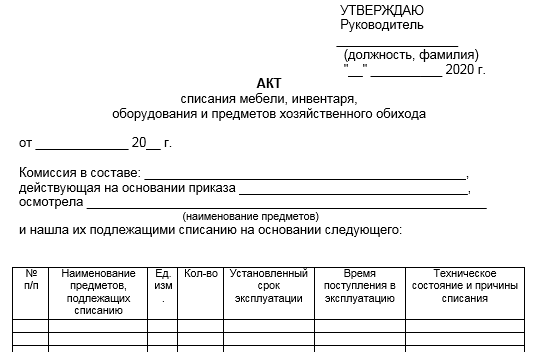

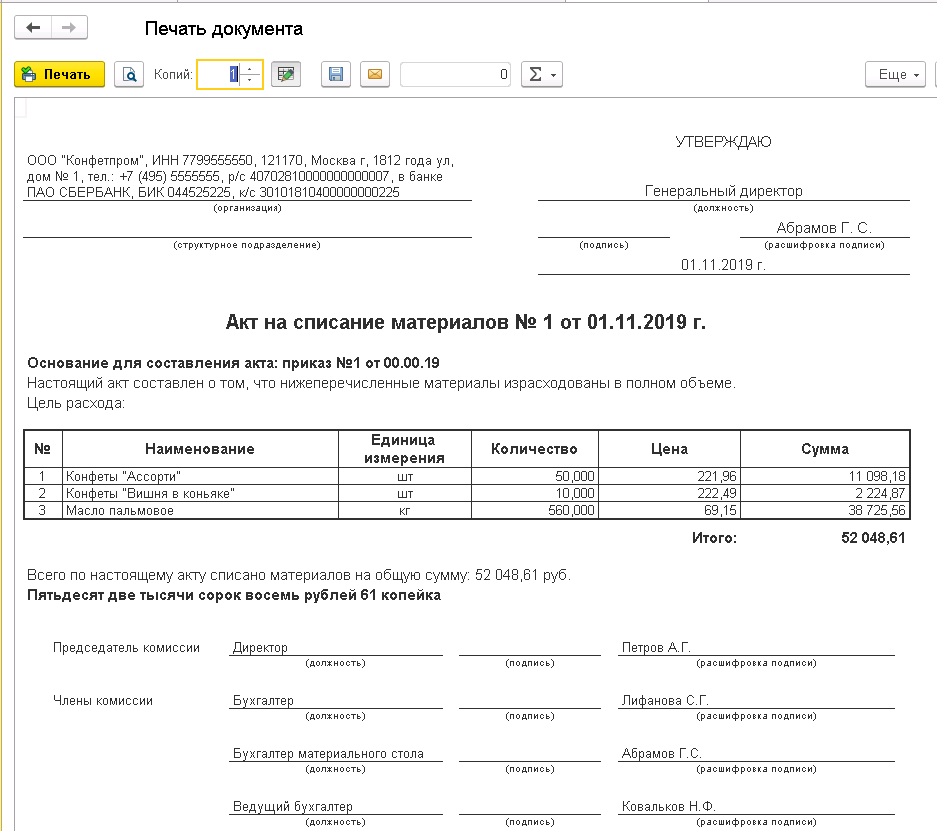

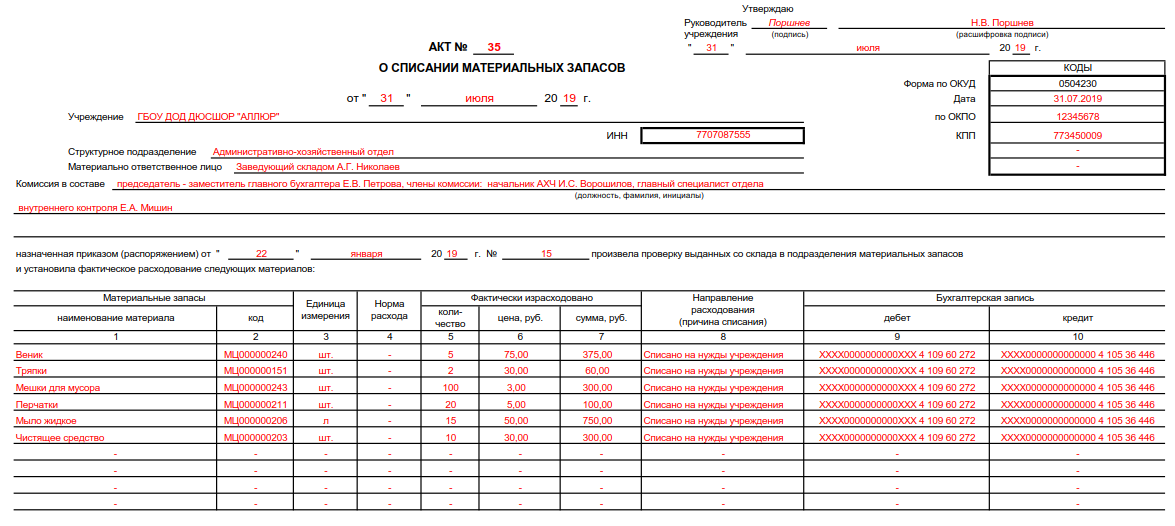

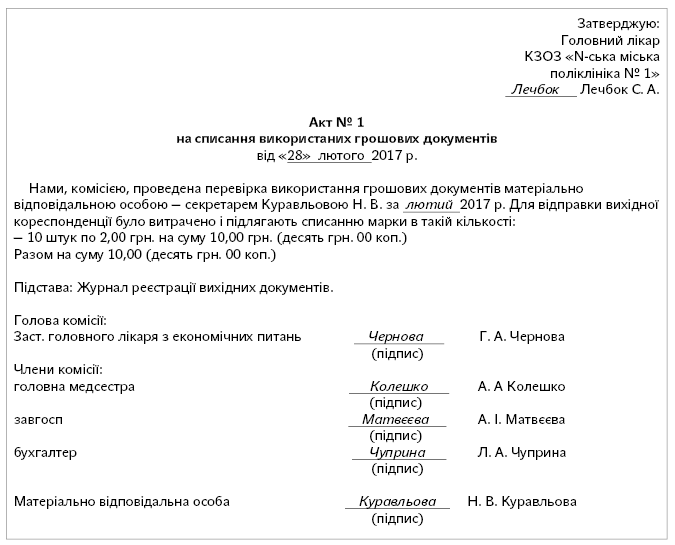

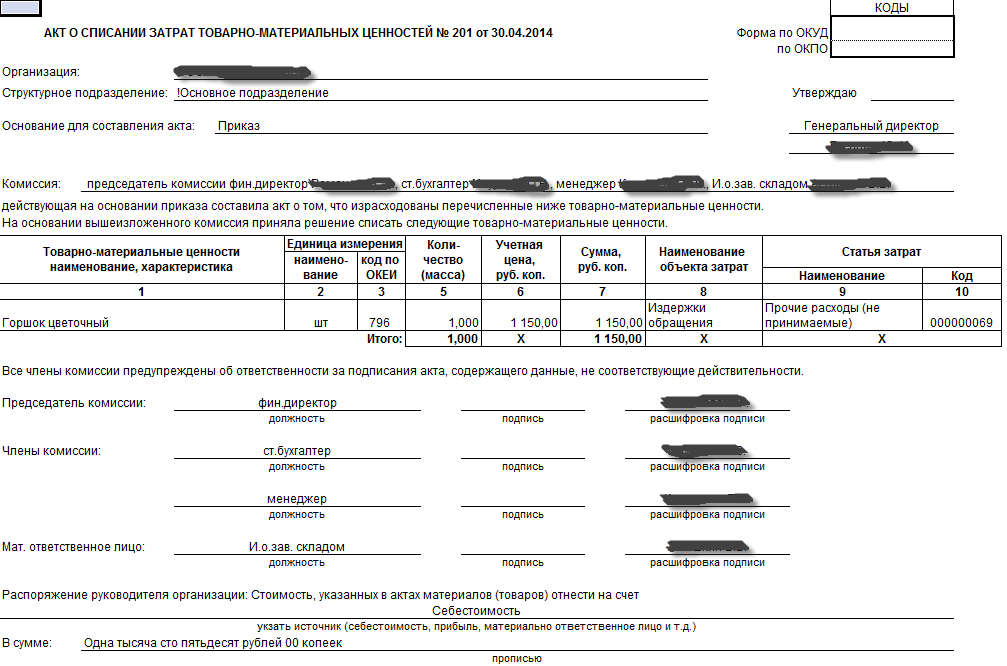

Конечно, часто бывает, что израсходовали чего-то много больше, чем по нормам по объективным причинам. Тут предусмотрен акт списания вне норм расхода, на него делается ссылка в М-29. Ну и во всех фирмах отношение к списанию очень разное. Где-то стараются все списать под ноль и лояльно принимают формы, где-то бухгалтерия не пропускает трубу с разницей в толщине стенки в 0,5мм. Где-то вообще бухгалтерия делает списание без формы М-29, а где-то их возят по ресторанам и поют дорогим коньяком, чтобы их величество просто соизволило хотя бы посмотреть документы.

Где-то вообще бухгалтерия делает списание без формы М-29, а где-то их возят по ресторанам и поют дорогим коньяком, чтобы их величество просто соизволило хотя бы посмотреть документы.

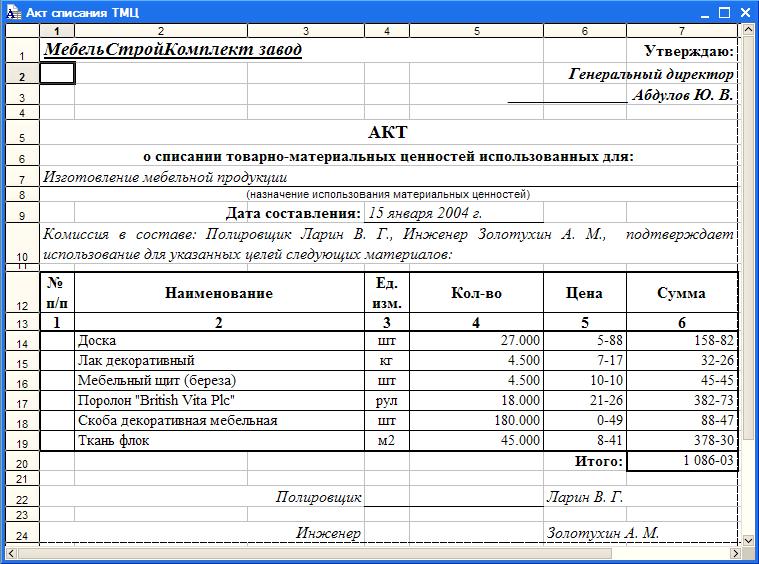

Если прораб правильно заказал материал, потом он правильно закупился снабженцем, правильно пришел и вовремя оприходовался, правильно взялся со склада и туда смонтировался, то это еще полдела! Материал должен пройти по бухгалтерии большой круг: БАЛАНС СКЛАДА – МОЛ – СТРОЙКА (ТОРГ-12 – накладная на МОЛа — М-29 – акт списания).

Как списывать?

Часто видел на стройках некоторые товарищи берут просто выгружают со сметы материалы (в Гранд-Смете есть такая функция), в М-29 и типа вот мы сделали форму. Это хренотень, хотя если нет выхода, то бывает прокатывает и такое.Дело в том, что М-29 – это ежемесячный отчет МОЛа (прораба, мастера), а списывают уже актом на списание. Вообще вот эта форма М-29, не обязательно, т.е. фирма должна сама для себя ее утвердить или даже поменять какую хочется. На самом деле бухгалтера могут смотреть на этот отчет как на подсказку, потом самим сделать акт на списание и дальше проводку, и в таком случае может для них будет достаточно выгрузки с Гранд-сметы.

На самом деле бухгалтера могут смотреть на этот отчет как на подсказку, потом самим сделать акт на списание и дальше проводку, и в таком случае может для них будет достаточно выгрузки с Гранд-сметы.

А могут смотреть на М-29, как на четкий документ и шаг вправо или влево – просто не спишут. Выгрузка из Гранд-сметы никогда не даст точного понимания что куда ушло и самое интересное вместо чего, потому что в сметах даже основные материалы (не говоря уже о расходных) могут не совпадать с проектом по маркам. Есть еще М-19, но ее часто вообще не делают и не ведут за ненадобностью.

Списывать надо конкретно закупленные материалы, брать их с ведомости МОЛа и разносить, проставлять номера накладных, по которым оно все приходило. Вот когда разносишь, именно тогда и видишь разницу в названии материалов, в количестве. Что-то получается «раскидать», а что-то остается. Если этого не сделает прораб, то тогда эту работу будет делать за него бухгалтер, а оно ей надо? Тут надо вспоминать или искать, куда же еще можно списать эти остатки. Списывать лучше так, как идет по бухгалтерии, даже если коряво написано, потому что девочкам в бухгалтерии плевать вообще на правильность, и они ориентируются на то, как оно пишется именно у них в 1С. Не совпадает одна буковка – не спишут. Поэтому точно, как там, ну или по первичным учетным документам, если не знаете как у них в 1С.

Списывать лучше так, как идет по бухгалтерии, даже если коряво написано, потому что девочкам в бухгалтерии плевать вообще на правильность, и они ориентируются на то, как оно пишется именно у них в 1С. Не совпадает одна буковка – не спишут. Поэтому точно, как там, ну или по первичным учетным документам, если не знаете как у них в 1С.

И вот основная проблема, что движение (физическое) материала от заявки до монтажа сильно опережает движение бухгалтерское. Фактически материал бывает смонтирован, а на баланс не поставлен, тогда его и списать нельзя. Бывает стройка заканчивается, а материал как грибы появляется на балансе склада. Уже стройку сдали, все деньги выбрали, а они вылазят даже через год или два. Это учетчики и кладовщики находят не проведенные накладные, либо сверки с поставщиками делают и это вылазит вот такими сюрпризами. Обычно делают служебную записку с указанием причины «в связи с поздним оформлением приходных документов прошу принять форму М-29 к выполнению за ноябрь…».

В идеале, когда прораб готовит объемы к выполнению, он должен проверить висит ли на нем материал, который он хочет с объемами по выполнению забрать, если нет, то надо идти по цепочке и толкать склад чтобы ставили на баланс и дальше на МОЛа. Ну а если прораб так же уехал на другую стройку, то это за него обычно делает ПТО.

Бывает и наоборот, материл проводится вовремя, все смонтировано, можно списывать, а исполнительной нету!!! И подать на процентовку нельзя, вернее подать то можно, подписать нельзя. А бывает смета кривая и подписать по ней КСки нельзя, только много позже после корректировки смет, повторного прохождения гос.экспертизы и заключения доп.соглашения. В таких случаях в фирме могут ввести систему «внутреннего» выполнения, когда мы не процентуемся у заказчика, но показываем, чего и на сколько мы выполнили, чтобы списать материалы, чтобы прораб мог уехать на межвахту без долгов или уволиться.

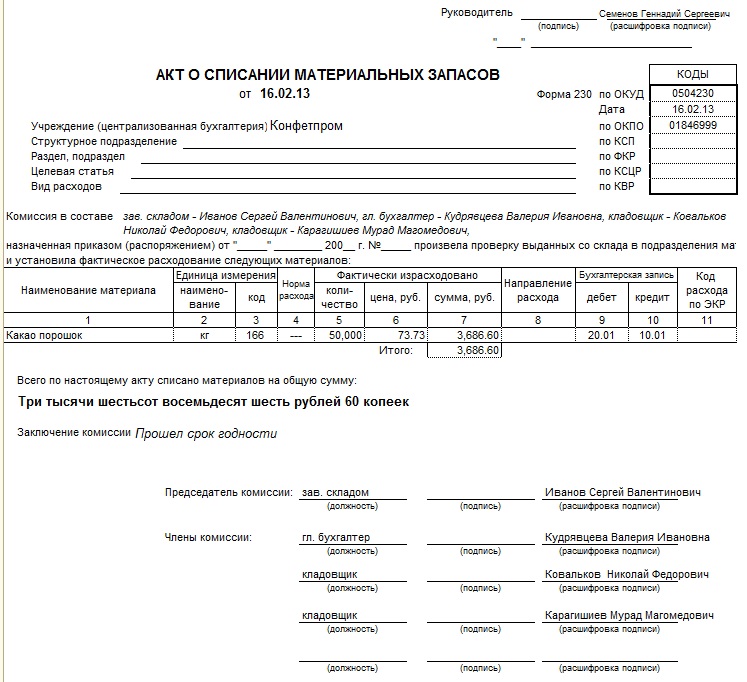

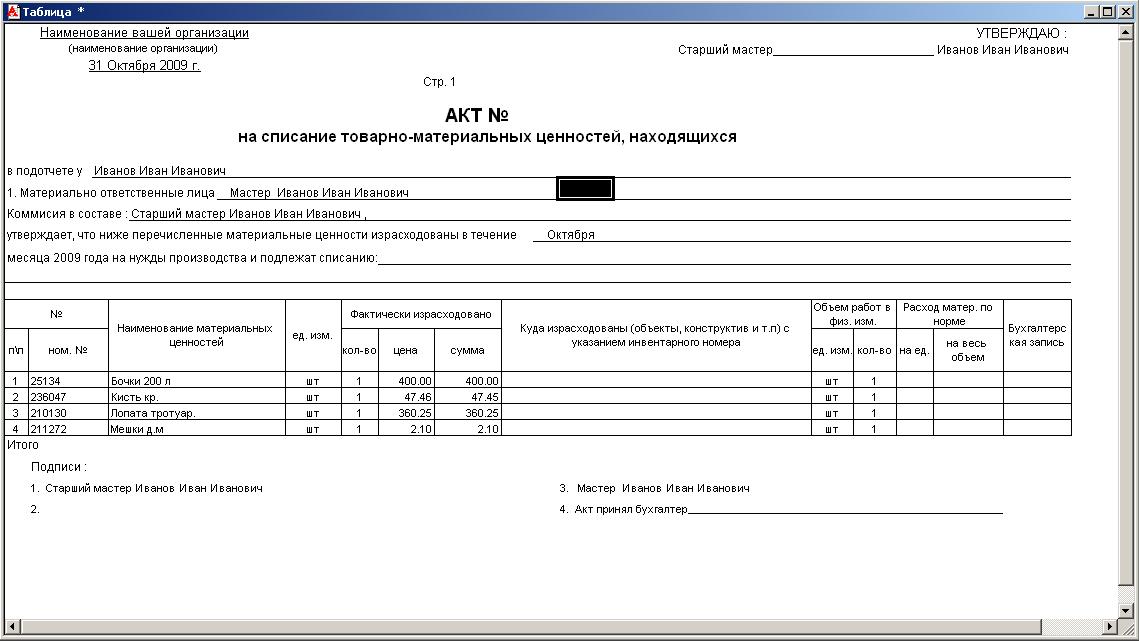

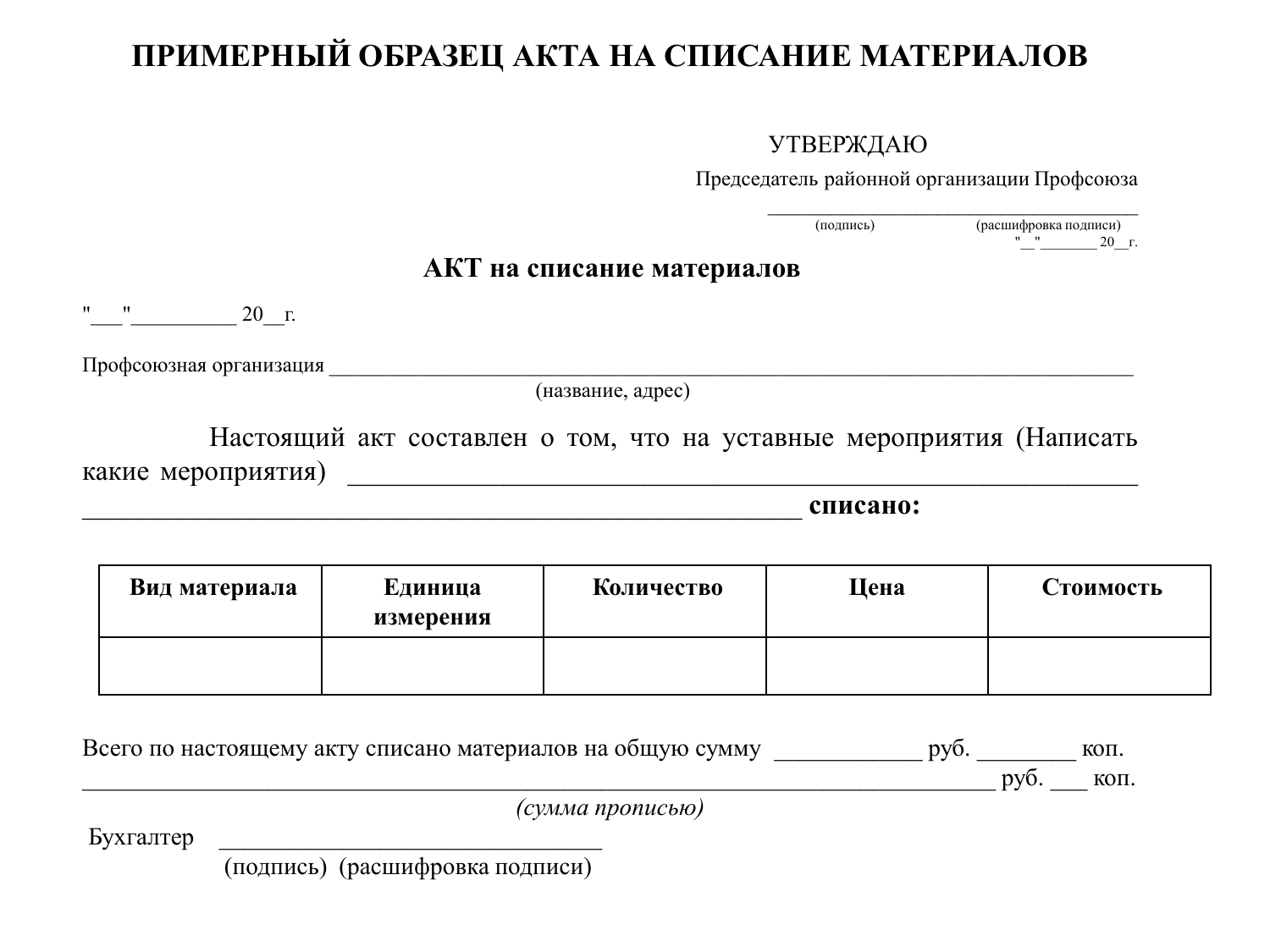

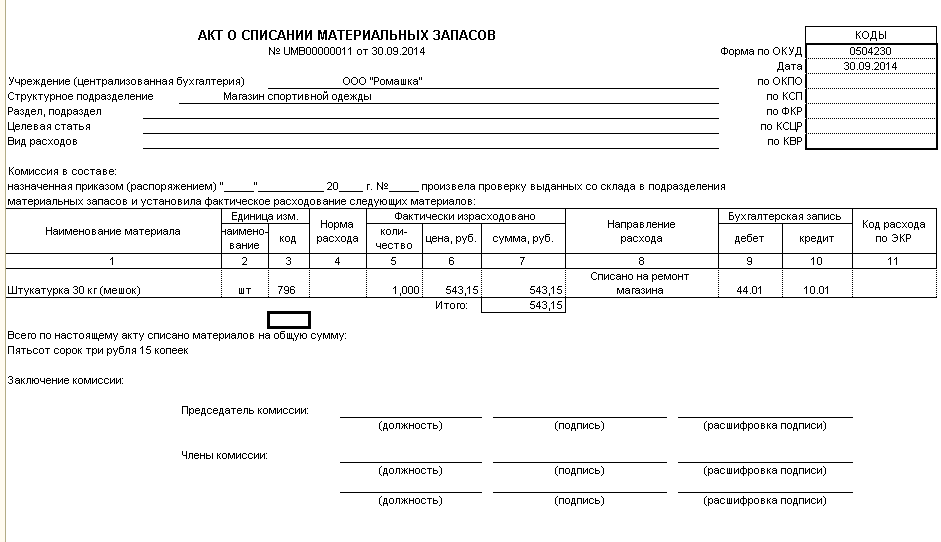

Форма М-29 нужно только для нашей поставки и сдается в бухгалтерию. Делается только на основные материалы, на малоценные (малоценка) делаются разовые акты списания.

Как списывать поставку заказчика?

Вот когда практически вся поставка своя, это одно, можно косячить, закупать по нескольку раз одно и то же и потом списать. Но если поставка заказчика, то тут уже все много хуже. Поэтому при возможности всякие трудносчитаемые вещи, расходники и прочую мелочь отдают, а подрядчик старается взять в поставку, потому что оно все по факту никогда не сойдется по количеству с проектом. Порядок движения материалов, какие формы при этом подписываются могут быть довольно разными у каждой фирмы, но принцип всегда один и тот же. С материалами поставки заказчика примерно то же самое. Только там вместо М-29 чаще бывает ВПДМ – ведомость переработки давальческих материалов, которая подается заказчику вместе с формами КС-2, КС-3 и КС-6а.И там уж точно, если вашей фирме заказчик не отписал оборудование (материалы), то лучше это не процентовать в этом месяце, а запроцентовать позже, когда все появится. Потому что если вы с выполнением не подали ВПДМ, то (бывает) заказчик не принимает эту форму позже и может попытаться с вас снять денежки на стоимость этого оборудования. Читайте договор!

Читайте договор!

Что будет, если не списывать?

Не списанный материал чреват не только геморроем для прораба, он попросту не сможет уволиться. На несписанный материал начисляются налоги, поэтому в своевременном списании заинтересованы все. Поэтому прорабы часто дружат со всеми, кладовщиками, учетчиками, бухгалтершами, носят им постоянно шоколадки и коньяки, чтобы процесс не стопорился.Что должно проверять ПТО?

Вот в теории, для этого прорабов всегда должен проверять ПТО:- на стадии заказа материалов (чтобы заказал то, что нужно и сколько нужно). Вот тут будет больше всего косяков, тут должен начинаться самый первый контроль качества, чтобы потом было меньше переделок или согласований);

- на стадии прихода материалов на склад (больше отдел контроля качества, чем ПТО);

- на стадии получения со склада (чтобы не брали не туда, хотя кто их остановит?);

- на стадии списания (чтобы не списали лишнего, хотя задачи могут поменяться и списать нужно наоборот, все что осталось висеть на складе).

Какие проблемы со списанием могут быть из-за рабочей документации и изменений?

Если все делать не по проекту, не тем и не так, то сто процентов Ж удесятерится. Вот именно поэтому есть у строителей золотое правило: «Чтобы не было п…дежу – делай все по чертежу«. Именно поэтому плохой проект, плохо проработанный и просчитанный, либо постоянно меняющийся проект с кучей изменений, может быть проблемой как при заказе материалов, так в последствии и с их списанием.Это бывает часто примерно так: рабочку поменяли, поменялись материалы, количество, а смета осталась старой. Соответственно фактически выполненные работы будут соответствовать актуальному проекту (рабочке), хотя не факт, не будут соответствовать смете и формам КС-2, КС-3 и КС-6а, соответственно они не будут соответствовать вашей форме М-29. Вот когда проект меняется вынужденно, это понятно, но, когда прораб сам что-то меняет и не потому что он не может, а потому что лень, тогда он обрекает себя на кучу гемора: согласования изменений, которое могут и не согласовать; исполнительная, которую могут не подписать; выполнение, которое могут зарубить и наконец, списание, которое может не произойти из-за всего предыдущего. И конечно же, если все это вместо прораба делает ПТО, то обрекает он не себя, а ПТО. Именно поэтому там, где высшее руководство не понимает всю цепочку, занимается попустительством прорабов, лишь бы они давали объемы, к концу строительства они вместе загоняют все в такую глубокую Ж, выбраться из которой очень и очень сложно и долго.

И конечно же, если все это вместо прораба делает ПТО, то обрекает он не себя, а ПТО. Именно поэтому там, где высшее руководство не понимает всю цепочку, занимается попустительством прорабов, лишь бы они давали объемы, к концу строительства они вместе загоняют все в такую глубокую Ж, выбраться из которой очень и очень сложно и долго.

Что еще можно делать с М-29?

Всю жизнь отчет по М-29 был кладезем бабла! И грамотные прорабы воруют всегда с прибыли, а не с убытков. На стройке всегда что-то не используется, может что-то использоваться меньше, чем процент расхода, может чем-то замениться в крайнем случае. Они просто более детально просчитывают этот самый расход и заказывают меньше, ровно столько, сколько нужно, либо потом все равно в сумме выходят на общий объем с расходом. Договариваются с поставщиком, чтобы в накладных было больше (все по нормам), разницу пополам (закон!). Ну или просто лишнее — себе дачу строить. Бывает, прорабы имеют у себя на складе лишнее с прошлых объектов, чтобы как раз перекрывать перерасход на текущем. Если прораб не будет делать всех этих приписочек, то он не сможет покрывать все эти перерасходы, из-за брака, плохой организации работ, хищений, вандализма и прочих неприятных вещей, ничего не спишет и останется должным. А так, конечно, это не кабель пилить или бензин сливать, тут тямой шевелить надо.

Если прораб не будет делать всех этих приписочек, то он не сможет покрывать все эти перерасходы, из-за брака, плохой организации работ, хищений, вандализма и прочих неприятных вещей, ничего не спишет и останется должным. А так, конечно, это не кабель пилить или бензин сливать, тут тямой шевелить надо.Если дают деньги на закупку, просто набирают в магазинах чеки на материалы, которые они не будут использовать, но которые заложены в сметах и потом спокойно их списывают. Вот для этого нужно дружить уже с ПТО.

Конечно, особо упоротые, там грунт могут см на 10 не снять, чтобы бетона меньше было, или лом кирпичей в бетон, но это уже в ущерб качеству и безопасности построенного.

Кто должен, а кто может делать списание?

Должен делать мастер с прорабом (начальником участка), дальше на основе формы М-29 бухгалтер или инженер ПТО делает акт на списание. Кто на что горазд, где бухгалтера занимаются списанием полностью, где-то прораб с бухгалтером, где-то как положено — прораб-ПТО-бухгалтер. Все в зависимости от того, кто что умеет, может, хочет, позволит себя заставить. На больших стройках основная проблема не в том, что с прораба не списано, а в том, что на складе в конце стройки будет много чего висеть. И тут без ПТО не обойтись. Желательно чтобы это была аккуратная кропотливая девушка с опытом работы или знаниями бухгалтерии и 1С.

Все в зависимости от того, кто что умеет, может, хочет, позволит себя заставить. На больших стройках основная проблема не в том, что с прораба не списано, а в том, что на складе в конце стройки будет много чего висеть. И тут без ПТО не обойтись. Желательно чтобы это была аккуратная кропотливая девушка с опытом работы или знаниями бухгалтерии и 1С.Нужно знать движение материалов и документов, уметь пользоваться 1С, знать нормы расхода или где их искать, собирать свои базы со всякими справочниками и нормативами по списанию.

Списание металла

Многие не знают, что есть такое КМД — конструкции металлические деталировочные. По идее, когда заказывают конструкции на заводе по проекту КМ, после этого сам завод проектирует КМД, в результате чего все веса уточняются и меняются. Заказывают один вес, а КМД выходит на больше или меньше, уточняются метизы (болты, гайки и шайбы) и списывать уже нужно это, а не то, что было по КМ. Часто КМД не разрабатывают и привозят металл профилями из этого все лепят на месте. Конечно, лучше еще откорректировать сметы, это бывает кладезем ДОПиков. Если КМД разработать как следует, то там даже тип шва с длиной будет, с разбивкой на монтажный и заводской, это чтоб можно было посчитать электроды и потом даже оплатить лаборатории за контроль швов.

Конечно, лучше еще откорректировать сметы, это бывает кладезем ДОПиков. Если КМД разработать как следует, то там даже тип шва с длиной будет, с разбивкой на монтажный и заводской, это чтоб можно было посчитать электроды и потом даже оплатить лаборатории за контроль швов.Зачем это все надо?

Вот когда будете представлять вместе с физическим движением материалов – их бухгалтерское движение, то и будете понимать, где произошла затыка, кого нужно толкнуть, или постоянно бодрить, кого попросить, чтобы принял на себя материалы чтобы тут же списать и прочее, а кому принести коньяк или достаточно шоколадки.Так вот, если отчеты по М-29 забрать у прораба, то начинается бардак, и самое главное ухудшается то самое качество, за которым все гонятся, ибо только деньги, висящие на оборотной ведомости могут правильно мотивировать прораба строить именно тем чем нужно по проекту и бережно все расходовать.

Александр Карпушкин, SPIN-код: 6275-9795, AuthorID: 1114061. Специально для телеграм-канала «Просто о сметах».

Публикуется без корректировок с согласия автора и разрешения редакции канала. Есть что дополнить, прокомментировать, сказать? Пишите: [email protected]!

Списание строительных материалов на предприятии, при чем тут сметчик?

При построении бухгалтерского учета хозяйственную деятельность строительного предприятия необходимо организовывать на основании двух систем контроля. Первая — это организационная система, создаваемая для достижения поставленных задач операционного учета. Вторая — это система организационных процедур, контролирующая первую систему, она построена на общих принципах и состоит из следующих элементов: общих правил и инструкций, отчетности, из продуманной учетной политики, системы учета и бухгалтерских процедур, контроля бюджетов. Вся эта стройная система направлена на создание предпосылок, что цели компании: ее хозяйственная деятельность и общее руководство (менеджмент) организации — достигнут установленных плановых результатов. Система контроля показателей, есть действие, направленное на достижение задач юридического лица, которые являются результатом мониторинга деятельности компании в целом и так же отдельных структур и отделов (филиалов и (или) обособленных подразделений).

Система контроля показателей, есть действие, направленное на достижение задач юридического лица, которые являются результатом мониторинга деятельности компании в целом и так же отдельных структур и отделов (филиалов и (или) обособленных подразделений).

Согласно задачам, стоящим перед бухгалтерией, организация внутреннего контроля дает достаточную уверенность в том, что согласно бухгалтерским записям всегда можно выполнить контроль активов по данным учета, а именно:

Объектами внутреннего контроля при строительстве являются циклы деятельности организации:

Основной задачей двухступенчатого контроля является разработка мероприятий по соблюдению всеми сотрудниками своих должностных обязанностей. Разнообразие этих бухгалтерских мероприятий, включают следующие методы:

Этот материал PROF-POST входит в подписку на канал «Главный сметный»

Консультации

Команда экспертов обладает широким профессиональным опытом и знаниями в различных отраслях, что позволяет нам предоставлять индивидуальный подход к каждому клиенту.

Видеоматериалы

Полезные видеоматериалы от ведущих экспертов, представленные в нашей ленте — это уникальный ресурс, который позволяет получать ценные знания и опыт от настоящих профессионалов в различных отраслях.

Семинары

Мы гарантируем проведение не менее четырёх семинаров в год. Каждый семинар будет проводиться квалифицированными экспертами, имеющими богатый опыт работы в своей сфере.

ОФОРМИТЕ ПОДПИСКУ ОТ 24 200 ₽ /6 месяцев

Открой полный доступ к актуальным знаниям и лучшим практикам от признанных экспертов в сервисе Cabinet, а также возможность получать консультации по всем спорным вопросам в Вашей работе. Обзор всех изменений в законодательстве и новостей в сфере ценообразования.

Подробнее2023 Шпаргалка по налоговым вычетам и лазейки

Подготовка налогов для вашего стартапа или ООО может быть не только сложной, но и дорогостоящей. Если вы подаете документы без посторонней помощи, вы можете упустить тысячи долларов в виде отчислений в год. Эта важная шпаргалка по налоговым вычетам поможет вам начать с наиболее приемлемых налоговых льгот, которые вы могли упустить.

Если вы подаете документы без посторонней помощи, вы можете упустить тысячи долларов в виде отчислений в год. Эта важная шпаргалка по налоговым вычетам поможет вам начать с наиболее приемлемых налоговых льгот, которые вы могли упустить.

15

Налоговые вычеты для вашего ООО или стартапаВозможно, вы владелец бизнеса и задаетесь вопросом: » Как я могу законно уменьшить свои налоги?» Существует несколько законных способов, которыми компания может использовать вычеты, чтобы уменьшить свои налоговые обязательства и сохранить больше прибыли. несколько лет. , Этот вычет позволит вам требовать расходы, связанные с содержанием вашего домашнего офиса, включая часть ваших домашних коммунальных услуг, Wi-Fi, ремонт, страхование жилья и т. д. Обязательно сохраняйте все квитанции и документы, связанные с работой в вашем домашнем офисе. домашний офис

2. Товары для офиса Все оборудование, инструменты и расходные материалы, необходимые для ведения вашего бизнеса, подлежат вычету. К ним могут относиться:

К ним могут относиться:

- Стационарные

- Компьютер

- Принтер

- Офисная мебель (стол, стул, полки, ящики и т. д.)

- Чернильные картриджи

- Флэш-накопители

- Связанные с бизнесом подписки и компьютерные программы

- Почтовые и упаковочные материалы

- Чистящие средства

Вы можете вычесть 100% ваших деловых и командировочных расходов. Это могут быть авиаперелеты, деловое проживание, питание, развлечения, плата за парковку, аренда автомобилей и бензин.

Вы можете списать использование мобильного или стационарного телефона, если вы используете телефон в служебных целях. Это может включать в себя все, от вашего ежемесячного счета за мобильный телефон до стоимости вашего нового смартфона.

5. Деловые обедыДо 2021 года деловые обеды ограничивались 50%. К счастью, после пандемии COVID ситуация изменилась. На 2022 год можно вычесть 100% деловых обедов при «говорении» с сотрудниками, но сохранить чеки.

6. Затраты на открытие бизнесаЭтот вычет идеально подходит для новых предприятий, которые вложили деньги в создание и открытие своих ООО. Новые предприятия могут вычесть до 5000 долларов в виде налогов на начальные расходы и дополнительно 5000 долларов на организационные расходы.

7. Безнадежная задолженность Если у вас есть поставщик или клиент, который не оплатил свой счет, вышел из бизнеса или не отреагировал на любую попытку погасить свой баланс, владельцы бизнеса могут потребовать вычет из этот «плохой» и несобранный долг.

Индивидуальные предприниматели и ООО с одним владельцем уплачивают полную сумму налога на самозанятость, которая составляет 12,4% для социального обеспечения и 2,9% для Medicare (всего 15,3%). IRS позволяет вам вычесть половину налога на самозанятость (7,65%) из ваших подоходных налогов, тем самым уменьшая ваши налоговые обязательства.

9. Юридические и профессиональные услугиБудь то консультация, составление контракта, предотвращение или защита от судебного иска, гонорары юристов могут быстро возрасти. Хорошей новостью является то, что судебные издержки, связанные с ведением бизнеса, не облагаются налогом. То же самое относится к профессиональным гонорарам, включая услуги по подготовке налоговых деклараций.

10. Расходы на автомобиль Если вы используете свой автомобиль в служебных целях, вы можете вычесть расходы на автомобиль, включая пробег.-3.png) Вы также можете считать свой автомобиль бизнес-активом и вычесть амортизационную стоимость.

Вы также можете считать свой автомобиль бизнес-активом и вычесть амортизационную стоимость.

Медицинские расходы растут с каждым годом. Один из способов сэкономить — подсчитать стоимость вашего плана медицинского обслуживания, доплаты, франшизы и любые другие сборы, связанные с медицинскими потребностями, включая лекарства. (Стоит повторить: ведите надлежащий учет.)

Если расходы на медицинское обслуживание составляют более 7,5% вашего скорректированного валового дохода, вы можете вычесть любую сумму, превышающую эту сумму.

12. Банковские сборы и процентыПроцентные платежи и банковские сборы могут занимать огромную часть доходов бизнеса. Это особенно верно, когда имеешь дело с высокими процентными ставками.

Если ваш бизнес использует кредит для финансирования покупок, процентные платежи полностью не облагаются налогом. То же самое относится, если вы берете кредит, чтобы помочь финансировать свою компанию.

Если вы представляете стартап и готовы напечатать первую партию визитных карточек, объявить об акции или запустить рекламную кампанию, все ваши расходы не облагаются налогом.

Кроме того, сборы, связанные с обслуживанием и функционированием вашего веб-сайта, рекламой себя в Интернете или даже спонсированием вашей местной команды по софтболу в средней школе, не облагаются налогом, поскольку они считаются «затратами» на рекламу ваших товаров и услуг.

14. Отчисления в пенсионный планSEP IRA — это идеальный способ для владельцев бизнеса хранить деньги на пенсионном счете и вычитать вклад из своего налогооблагаемого дохода.

15. Деловые развлечения Развлекать клиентов может быть частью вашей работы, особенно если вы хотите наладить отношения и обсудить деловые перспективы. Если это так, IRS позволяет вам списать 50% расходов на деловые развлечения.

Дополнительные налоговые вычеты за 2023 год могут включать следующее:

- Стоимость лицензий и сборов за сертификацию

- Медицинское страхование самозанятости

- Благотворительные пожертвования

- Медицинский сберегательный счет (HSA)

- Уход за детьми

- Страхование бизнеса

- Проценты по студенческому кредиту

- Бизнес-образование

В отличие от корпорации C, LLC не платит налог на прибыль. Это не означает, что вам не нужно подавать налоговую декларацию на бизнес, но это дает большую выгоду, позволяя вам рассматривать LLC как «сквозную» организацию для целей налогообложения. Проще говоря, доход, полученный ООО, «проходит» через личные налоги владельца бизнеса. Вот как эта и другие налоговые лазейки для LLC помогут вам сэкономить деньги:

Это не означает, что вам не нужно подавать налоговую декларацию на бизнес, но это дает большую выгоду, позволяя вам рассматривать LLC как «сквозную» организацию для целей налогообложения. Проще говоря, доход, полученный ООО, «проходит» через личные налоги владельца бизнеса. Вот как эта и другие налоговые лазейки для LLC помогут вам сэкономить деньги:

- Подача документов в качестве S Corp . Чтобы получить максимальную налоговую выгоду, ваша LLC должна будет подать налоговую декларацию как S Corp. Это поможет вам снизить налоги на самозанятость, выплачивая себе зарплату из части дохода и распределяя остальные деньги, заработанные Бизнес как дивиденд.

- Вычеты капитальных затрат. Деньги, используемые для покупки физических активов для бизнеса, таких как имущество, транспортные средства, здания, оборудование или технологии, являются крупными инвестициями, которые делают многие малые предприятия. Платежи за эти активы и их содержание могут вычитаться постепенно в течение года.

- Квалифицированный вычет из дохода от бизнеса. Этот вычет, также обычно называемый QBI, составляет до 20% и может использоваться в дополнение к стандартным и детализированным вычетам. Это относится к чистой прибыли (за вычетом коммерческих расходов). Инструкцию можно найти в форме IRS 89.95 или через налогового специалиста.

При работе с налогами на бизнес важно знать термины, используемые в процессе подачи налоговых деклараций. Чтобы помочь, мы составили список наиболее распространенных налоговых терминов и их определений:

Чтобы помочь, мы составили список наиболее распространенных налоговых терминов и их определений:

Вычеты над чертой | Суммы, которые вычитаются из валового дохода, включают взносы на пенсионный счет, на сберегательный счет, проценты по студенческому кредиту и т. д. |

Скорректированный валовой доход (AGI) | Весь доход, полученный в течение года, включая заработную плату, дивиденды, прирост капитала и проценты, за вычетом всех соответствующих вычетов и расходов. AGI используется для расчета налоговых обязательств. |

Амортизация | Метод списания стоимости актива, такого как оборудование, транспортные средства или здания, в течение ряда лет. |

Капитальные затраты | Средства, используемые для улучшения бизнеса, особенно когда речь идет о повышении доходности. |

Прирост капитала | Деньги, полученные от продажи активов, таких как акции, собственность или земля. Эта сумма превышает стоимость актива. |

Капитальные убытки | Деньги, потерянные в результате продажи активов, таких как акции, собственность или земля. Чтобы рассчитать потери капитала, вычтите цену покупки из более низкой цены продажи. |

Перенос | Когда кредиты или вычеты не могут быть использованы и должны быть перенесены в налоговую декларацию следующего года. |

Кредит | Сумма, которая может быть использована для уменьшения общего налогового счета. Налоговое обязательство в размере 1000 долларов США с кредитом в размере 100 долларов США уменьшит счет федерального подоходного налога до 900 долларов США. |

Благотворительный взнос | Вычет, полученный за пожертвование в пользу благотворительной, соответствующей требованиям некоммерческой организации или фонда. Благотворительные подарки могут включать деньги, одежду, недвижимость или предметы домашнего обихода. |

Вычет | Денежная сумма, которая может быть вычтена из налогооблагаемого дохода и использована для уменьшения налогооблагаемого дохода заявителя. |

Иждивенцы | Тот, кто зависит от поддержки налогоплательщика. Это может быть супруг или ребенок. |

Налоговый кредит на заработанный доход (EITC)

| Возвратный налоговый кредит для семей с детьми с низким и средним доходом. |

Расчетные налоговые платежи | Расчетная сумма, вычитаемая из доходов в течение года. Этот метод используется владельцами бизнеса для подачи расчетных налогов в четырех равных суммах, распределенных на ежеквартальной основе. Любые переплаты приведут к возмещению после подачи ежегодных налогов. |

Освобождение | Сумма, которая может быть вычтена из AGI, отражающего всех людей, зависящих от вашего дохода. |

Статус регистрации | Классификация, используемая IRS для расчета стандартных вычетов и других налоговых льгот. Есть пять статусов подачи: — Холост— Замужем (совместно) — Замужем (заполняется отдельно) — Глава семьи — Вдова или вдовец (подходящий) |

Подоходный налог | Налог, взимаемый с юридических и физических лиц (или семей) федеральным правительством в зависимости от полученного дохода. |

Детализированный вычет | Постатейный перечень вычетов, которые могут быть заявлены, включая медицинские расходы, проценты по ипотеке, налог на недвижимость, благотворительные взносы и т. |

Сквозная сущность | Структурированные организации, позволяющие владельцам бизнеса избегать двойного налогообложения. Во многих случаях это позволяет владельцам бизнеса платить налоги на личный доход, полученный от бизнеса. |

Доход от самозанятости | Доход, полученный за услуги, оказанные и выплаченные индивидуальному предпринимателю, фрилансеру или независимому подрядчику. |

Стандартный вычет | Фиксированная сумма, которую налогоплательщики могут вычесть из своего дохода. Число корректируется каждый год и варьируется в зависимости от того, поданы ли налоги как одинокие, женатые или главы семьи. |

Налог Вычеты | Также называемые налоговыми списаниями, это расходы, которые могут быть вычтены из вашего AGI для расчета ваших окончательных налоговых обязательств. Налоговый вычет может относиться к следующим категориям: — Надстрочные отчисления— Постатейные отчисления — Стандартные отчисления |

Налоговая ответственность | Сумма, причитающаяся IRS, рассчитанная в налоговой декларации. |

Налогооблагаемый доход | Сумма, используемая для расчета причитающихся налогов. |

Добровольное соблюдение | Выполнение налоговых обязательств и честная отчетность обо всех доходах и налоговой деятельности, связанной с подачей налоговой декларации в IRS. |

W-2 | Налог, уплачиваемый работодателем за штатного наемного работника. |

Удержание | Сумма, вычитаемая из заработной платы или другого дохода для уплаты налогов. |

Вы самостоятельно готовите налоги для стартапа или ООО? Будьте осторожны при подаче налогов на бизнес без помощи налоговой службы — есть штрафы и штрафы, с которыми вы можете столкнуться. Кроме того, правила подачи документов постоянно меняются. Читайте дальше, чтобы узнать о некоторых наиболее распространенных ошибках, которых следует избегать:

- Ошибки, которых можно избежать, в налоговой форме: Правильно напишите свое имя, укажите правильное социальное обеспечение или EIN и убедитесь, что все отмеченные вами поля предназначены для выбора.

- Игнорирование или забвение добавления информации, о которой уже известно IRS: По мере приближения времени подачи налоговой отчетности вы начнете получать документы, показывающие, сколько вы заработали. Это могут быть банковские проценты, дивиденды от акций, которыми вы владеете, или прямой доход. Убедитесь, что вы ввели все эти суммы точно, так как эта информация уже есть у IRS. Несоответствие записей, собранных в вашем банке, брокерской фирме или работодателе, поднимет огромный красный флаг в IRS.

- Пренебрежение добавлением бизнес-вычетов: Вернитесь к началу этой статьи и просмотрите вычеты, которые вы можете юридически требовать для своего бизнеса. Пренебрежение добавлением этих вычетов сделает ваш налоговый счет намного выше.

- Ведение неточных записей: Важно сохранять счета, квитанции, счета-фактуры и другие документы, связанные с вашим бизнесом, на случай, если вас проверит IRS.

Наличие этих документов докажет, что заявленные вычеты и кредиты действительны. Храните эти записи не менее трех лет.

Наличие этих документов докажет, что заявленные вычеты и кредиты действительны. Храните эти записи не менее трех лет. - Пропущена дата уплаты налога: Если у вас есть задолженность перед IRS, убедитесь, что вы заплатили ее не позднее установленной даты. Как правило, срок сдачи — 15 апреля, но это может измениться, если дата выпадает на выходные. В 2023 году дата — 18 апреля. Неуплата влечет за собой штраф в размере 5% от суммы задолженности за каждый прошедший месяц.

- Пропущена дата подачи налоговой декларации: Датой подачи налоговой декларации за 2023 год является 18 апреля. Если вы забудете подать налоговую декларацию в установленный срок, это приведет к штрафам и пеням. Если вам действительно нужно больше времени, приложите усилия, чтобы подать заявку на продление, заполнив форму 4868. Это даст вам еще четыре месяца на сбор документов и информации.

Просто не забудьте подать документы до 16 октября.

Просто не забудьте подать документы до 16 октября. - Подача декларации без подписи или без даты: Это происходит чаще, чем вы думаете. Неподписанные или недатированные налоговые декларации не могут быть обработаны, поэтому, если вы следовали всем советам в этой статье, но забыли подписать форму, вам придется полностью заполнить ее заново.

Наличие квитанций — лучший и самый безопасный способ требовать вычетов. Если вы прошли аудит, вам нужно будет их показать. Если вы предъявляете претензию и не имеете квитанции, выписка из банка, счет-фактура или счет также могут использоваться в качестве записи. Некоторые статьи, которые могут попасть в эту категорию, включают расходы на транспортные средства, взносы в пенсионный план, взносы на медицинское страхование и расходы на мобильный телефон. Большинство из этих пунктов будут иметь запись в вашей банковской выписке или выписке по счету.

Ответ во многом зависит от вашего бизнеса и видов расходов, которые он несет. Тем не менее, для минимально возможного налогового счета вы должны в полной мере использовать все перечисленные выше списания.

Сколько может списать ООО?По большей части нет ограничений на сумму, которую ООО может потребовать в качестве вычета за бизнес. Когда дело доходит до списания, важно повторить, что документация и квитанции сохраняются для подтверждения вычета. Однако некоторые вычеты имеют установленные пределы. Лимит отчислений для открытия бизнеса составляет 5000 долларов США на начальные расходы и 5000 долларов США на организационные расходы. Если начальные затраты превышают эту сумму, они могут быть амортизированы в течение максимального 15-летнего периода.

Взносы в пенсионный фонд для самозанятых (SEP) также имеют лимит и ограничены 25% дохода компании или 61 000 долларов США на 2022 год. Для Simple IRA или Simple 401(k) максимальный взнос составляет 13 500 долларов США. Эта сумма может увеличиться до 16 500 долларов США, если вам 50 лет или больше.

Для Simple IRA или Simple 401(k) максимальный взнос составляет 13 500 долларов США. Эта сумма может увеличиться до 16 500 долларов США, если вам 50 лет или больше.

Подача налоговых деклараций может быть сложной и занимать много времени, если вы ведете собственный бизнес, особенно если вы проходите аудит. Чтобы не упустить важную информацию или вычеты, наймите специалиста, не облагаемого налогом. Incfile предлагает услуги по бухгалтерскому учету и ведению бухгалтерского учета, чтобы упростить регистрацию вашего бизнеса.

Питер Маврикис

Питер Маврикис — автор и редактор с более чем 25-летним опытом работы в издательской сфере. Он работал главным редактором образовательной серии Barron, а также Kaplan Test Prep, где руководил отделами подготовки к экзаменам, иностранного языка и учебных пособий. Питер также написал несколько книг по истории, исследованиям, науке и технологиям.

Контрольный список для налоговой подготовки: что вам нужно перед подачей заявления

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что предлагаемые нами рекомендации, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же мы делаем деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Сэкономьте время и деньги, подготовив эти вещи, когда придет время платить налоги.

Специалист по управлению контентом | Налоги, инвестиции

Сабрина Пэрис — специалист по управлению контентом в команде NerdWallet по налогам и инвестициям, где она управляет и пишет контент по налогам на доходы физических лиц. Ее предыдущий опыт включает пять лет работы редактором и помощником редактора в академических и образовательных изданиях. Она живет в Бруклине, Нью-Йорк.

Подробнее

Обновлено

Под редакцией Chris Hutchison Chris HutchisonВедущий редактор, назначенный 0002 Крис Хатчисон помогал в создании контента NerdWallet и работал в сфере банковского дела, инвестирования и налогообложения. Сейчас он возглавляет команду, изучающую новые рынки. До прихода в NerdWallet он был редактором и программистом в ESPN и редактором текстов в San Jose Mercury News.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Независимо от того, нанимаете ли вы профессионала или делаете это самостоятельно, вам потребуется определенная информация и документация для подачи налоговой декларации. Вот контрольный список налоговой подготовки, который может понадобиться большинству налогоплательщиков для завершения работы.

Личная информация

Начнем с очевидных пунктов любого контрольного списка налоговой отчетности.

Налоги за прошлый год. Как ваша федеральная декларация, так и — если применимо — декларация штата. Это не является строго необходимым, но хорошо напоминает о том, что вы подали в прошлом году, и о документах, которые вы использовали.

Идентификационные номера социального страхования и/или налогового удостоверения.

Приготовьте эти идентификационные номера для себя, своего супруга и всех иждивенцев. Помните, что помимо детей в число иждивенцев могут входить пожилые родители и другие лица.

Приготовьте эти идентификационные номера для себя, своего супруга и всех иждивенцев. Помните, что помимо детей в число иждивенцев могут входить пожилые родители и другие лица.PIN-код IP. Если вы, ваш супруг или иждивенец получили PIN-код для защиты личности от этого IRS, вам, вероятно, также потребуется иметь его под рукой.

Доход

Соберите все документы, подтверждающие получение денег в течение предыдущего года.

Формы W-2. Работодатели должны выдать или отправить вашу форму W-2 до 31 января, поэтому следите за своими почтовыми ящиками, как физическими, так и электронными.

1099 форм. 1099 — это информационные записи, в которых подробно описывается дополнительный доход, полученный вами в течение года. Существует много типов форм 1099, и каждая из них заканчивается другим суффиксом, в зависимости от типа полученного вами платежа. Например, форма 1099-NEC предназначена для работы по контракту.

Если вам платят через третье лицо, такое как PayPal или Amazon, вы, скорее всего, получите 1099-К. Доход от инвестиций отображается в 1099-INT для процентов, 1099-DIV для дивидендов и 1099-B для транзакций, проводимых брокером. Вы должны ожидать их получения с 31 января по середину февраля.

Если вам платят через третье лицо, такое как PayPal или Amazon, вы, скорее всего, получите 1099-К. Доход от инвестиций отображается в 1099-INT для процентов, 1099-DIV для дивидендов и 1099-B для транзакций, проводимых брокером. Вы должны ожидать их получения с 31 января по середину февраля.

» БОЛЬШЕ: Не знаете, в какой налоговой категории вы находитесь? Просмотрите это краткое изложение федеральных налоговых скобок.

Вычеты

Вычеты помогают уменьшить ваш налогооблагаемый доход, что обычно означает более низкий налоговый счет. Ключом к заявлению о вычетах является документация — она не только может защитить вас, если вы когда-либо подвергнетесь проверке, но также может сократить ваш налоговый счет, помогая вам помнить, что требовать. Сбор этих записей может занять время, но это может окупиться, говорит Норм Блатнер, бухгалтер по бухгалтерскому учету в Blatner & Mineo в Буффало, Нью-Йорк.

«Итак, скажем, вы знаете, 150 долларов, еще 200 долларов [есть] в вашем налоговом возмещении. Стоило ли тратить час или два, чтобы получить дополнительные 150, 200 долларов?» он спрашивает.

Стоило ли тратить час или два, чтобы получить дополнительные 150, 200 долларов?» он спрашивает.

Чтобы воспользоваться некоторыми вычетами, вам не нужно перечислять товары по статьям. Они перечислены непосредственно в форме 1040. Дополнительные вычеты доступны, если вы перечисляете расходы в Таблице A.

Вот краткое изложение некоторых популярных налоговых вычетов. Прежде чем подавать документы, убедитесь, что у вас есть документы по каждому из них:

Расходы на образование. Студенты могут потребовать вычет за обучение и сборы, которые они уплатили, а также за проценты, выплаченные по студенческой ссуде. IRS не примет ваше заявление о вычете без формы 109.8-T, который показывает ваши образовательные транзакции. Форма 1098-E содержит подробную информацию о вашем студенческом кредите.

Медицинские счета. Медицинские расходы могут обеспечить экономию налогов, но только в том случае, если они составляют более 7,5% скорректированного валового дохода большинства налогоплательщиков.

Налоги на имущество и проценты по ипотечным кредитам. Если ваш платеж по ипотеке включает сумму налога на имущество, депонированную на депонирование, она будет включена в форму 1098, которую вам отправит ваш кредитор. В этом документе также будет указано, сколько процентов по ипотечному кредиту вы можете претендовать на Приложение А.

Благотворительные пожертвования. Чтобы ваша щедрость окупилась во время налогообложения, сохраняйте квитанции о благотворительных пожертвованиях. IRS может отклонить ваше требование, если у вас нет проверки.

Расходы на занятия. Если вы школьный учитель или другой педагог, имеющий право на участие в программе, вы можете вычесть до 300 долларов, потраченных на школьные принадлежности.

Государственные и местные налоги. Вы можете вычесть различные другие налоги, в том числе государственные и местные подоходные налоги или налоги с продаж (до 10 000 долларов США, включая налоги на имущество).

Вам не нужны квитанции об уплате налога с продаж; IRS предоставляет таблицы со средними суммами, на которые вы можете претендовать. Однако налог на крупную покупку может быть добавлен к сумме за столом, поэтому сохраняйте эти чеки.

Вам не нужны квитанции об уплате налога с продаж; IRS предоставляет таблицы со средними суммами, на которые вы можете претендовать. Однако налог на крупную покупку может быть добавлен к сумме за столом, поэтому сохраняйте эти чеки.

Обратите внимание, что уплаченные подоходные налоги штата должны быть указаны в вашей форме W-2, но не забудьте добавить любые расчетные налоги штата, которые вы уплатили в течение года.

Кредиты

Следующими в контрольном списке налоговой подготовки являются налоговые кредиты, которые являются более ценными родственниками вычетов: они обеспечивают сокращение любого налога, который вы должны, в соотношении доллар к доллару. Но, как и в случае с вычетами, вам нужна документация, чтобы требовать их. Вот некоторые популярные налоговые льготы:

Американские возможности и кредиты на обучение в течение всей жизни. Эти кредиты, связанные с образованием, могут сэкономить вам немало денег.

Как и в случае вычета платы за обучение, Форма 1098-T требуется, чтобы требовать либо.

Как и в случае вычета платы за обучение, Форма 1098-T требуется, чтобы требовать либо.Налоговый кредит на детей. Стандартный налоговый вычет на детей составляет до 2000 долларов на ребенка в 2022 налоговом году. Если вы пополнили свою семью в результате усыновления, вы можете иметь право на дополнительные налоговые вычеты.

Кредит пенсионных накоплений (также известный как кредит вкладчика). Взносы в 401 (k), аналогичный план, спонсируемый работодателем, или IRA могут позволить вам претендовать на этот кредит (прочитайте, как это работает).

Платежи

У большинства из нас есть подоходный налог, удерживаемый из нашей зарплаты для покрытия наших налоговых обязательств; эта сумма указана в наших формах W-2. Но если в течение года вы произвели расчетные платежи по федеральному налогу, эта сумма также должна быть под рукой.

Этот контрольный список по подготовке к уплате налогов охватывает вопросы подготовки, общие для большинства заявителей, но налоги разные для каждого из нас. Будьте готовы адаптировать контрольный список налоговой подготовки к вашей ситуации.

Будьте готовы адаптировать контрольный список налоговой подготовки к вашей ситуации.

Дополнительные ресурсы

Нужна помощь в начале работы? Вот некоторые ресурсы для подачи налоговых деклараций:

Освобождение может распространяться на вас, вашего супруга или ваших детей.

Освобождение может распространяться на вас, вашего супруга или ваших детей. д.

д.

Об авторе