Офшор что это: Что такое оффшоры простыми словами? Виды оффшоров. ТОП-5 схем использования оффшоров

Что такое офшор и особенности ведения в нем бизнеса на льготных условиях

Здравствуйте, друзья!

Любое коммерческое предприятие создается с единственной целью – получение прибыли. Изо дня в день экономисты, бухгалтеры и сам руководитель работают над решением этой задачи. К нему можно подойти разными путями. Например, через оптимизацию налогов. В статье узнаем, что такое офшор и как он поможет добиться главной цели владельца бизнеса.

Определение и история возникновения

Простыми словами офшор – это определенная зона, которая предоставляет льготы иностранным компаниям. К основным из них относятся:

- льготное налогообложение или полное отсутствие такового;

- упрощенная регистрация;

- полная конфиденциальность информации о владельце бизнеса, счетах и др.

Именно благодаря таким условиям об офшорах в обществе сложилось мнение, что нужны они в первую очередь для отмывания денег, финансирования терроризма, коррупции и мошенничества. И совсем сбрасывать со счетов эти убеждения не стоит. Криминальные схемы, конечно, присутствуют. Но в то же время многие компании со всего мира вполне легально ведут свой бизнес в офшорных зонах, и со стороны их родных государств к ним нет никаких претензий.

Термин возник еще в Древней Греции, когда торговцы пытались избежать пошлин и завозили свой товар на территории с более низкими поборами или полным их отсутствием.

Современное значение офшор получил в середине прошлого века в США, когда одна находчивая финансовая компания переместила свой бизнес за территорию страны и избежала не только налогообложения, но и контроля со стороны государства.

Для многих офшорных стран регистрация на своей территории иностранных фирм стала практически единственным источником доходов. У них нет собственной промышленности, сельского хозяйства, полезных ископаемых. Создание зоны, освобождающей от уплаты налогов или значительно их минимизирующих, – отличный способ обеспечить достойный уровень жизни.

Простая офшорная схема выглядит следующим образом. Компания работает на территории родного государства, но зарегистрирована на чужой. Все свои денежные операции она проводит через открытый в офшоре счет. За счет отсутствия налогов или их минимизации фирма выигрывает у своих конкурентов по цене (может установить ее ниже) и увеличивает прибыль.

Основные услуги на офшорных территориях

С 1991 года и российские бизнесмены стали активно пользоваться услугами посредников, т. е. организаций, которые занимаются вопросами взаимодействия иностранной компании с офшорной территорией. К таким услугам относятся:

- регистрация с подготовкой полного комплекта документов, печати, фирменного названия и т. д.;

- открытие банковского счета;

- консультации по вопросам выбора офшорной зоны, оптимальной для ведения конкретного бизнеса;

- оплата регистрационного взноса в пользу офшорного государства или территории;

- юридическое сопровождение;

- представление интересов иностранной фирмы в офшорной зоне, в том числе услуги секретарей, курьеров и др.

Это целая индустрия, на которую работают настоящие профессионалы: банкиры, юристы, финансисты, консультанты, страховые агенты и многие другие.

Конечно, государства не заинтересованы в том, чтобы бизнес выводил свои доходы за пределы страны и тем самым освобождал их от налогообложения. Пытаются бороться с явлением офшоров, как могут.

Например, одним из способов стало создание уже на своей территории отдельных зон со льготами для инвесторов и владельцев предприятий. Или введение дополнительных ограничительных мер со стороны таможенных и налоговых органов по отношению к компаниям, зарегистрированным в офшорах. Многие государства вводят “черные”, “серые” списки офшоров, которые не вызывают доверия и требуют повышенного внимания.

Классификация

Офшорные территории можно классифицировать по разным признакам. Например, по территориальному:

- островные государства Карибского бассейна, Тихого и Индийского океанов;

- европейские страны,

- азиатские и др.

По специализации: в каких-то себя комфортно будут чувствовать IT-компании, в каких-то – банковский сектор.

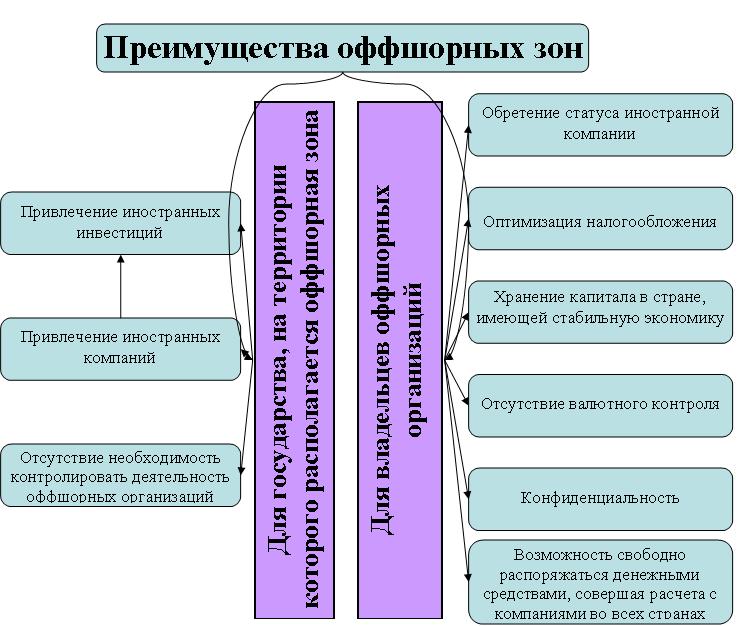

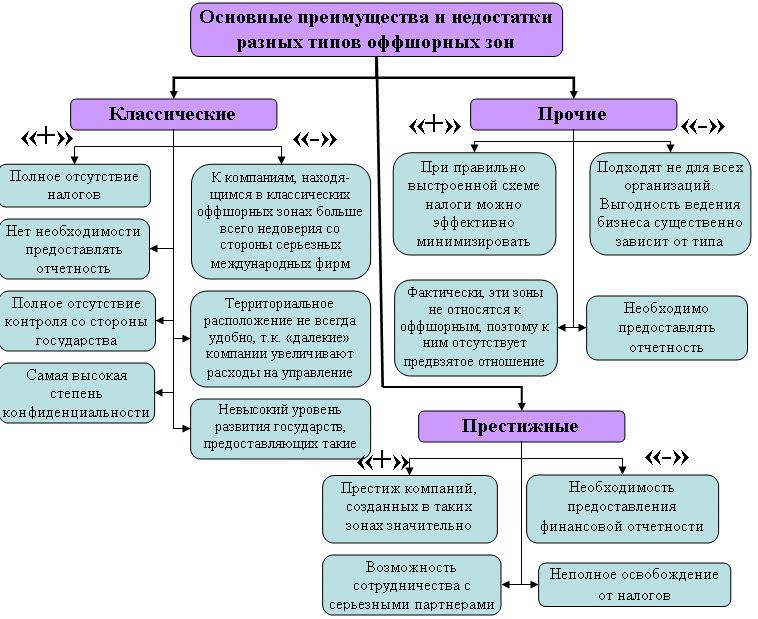

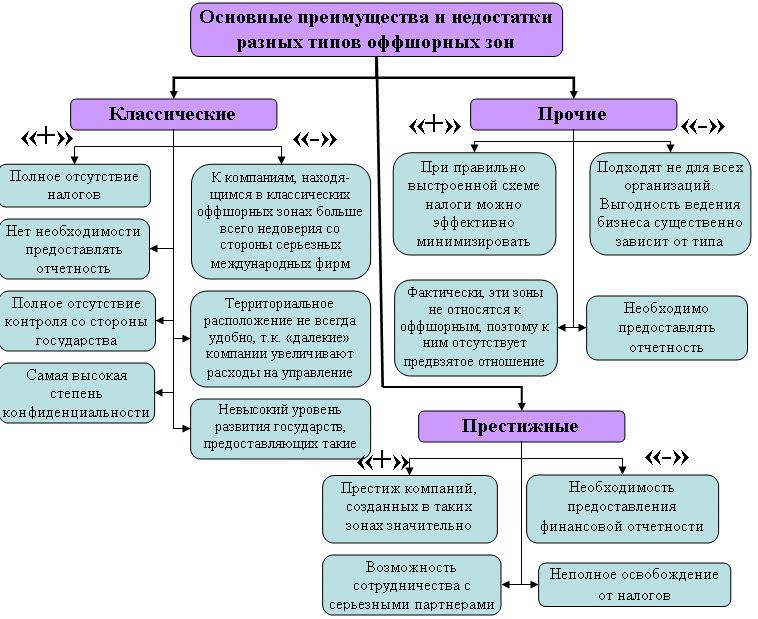

Интересна классификация по налогообложению и степени сокрытия информации о владельце:

- Территории, в которых налоговая ставка равна нулю, полностью отсутствует необходимость составления отчетности (финансовой, бухгалтерской), небольшой годовой сбор и стопроцентная конфиденциальность информации о владельцах, акционерах, управляющих. К таким относятся острова: Багамские, Сейшельские и др. В родном государстве компании, зарегистрированные в этих офшорах, пользуются повышенным вниманием контролирующих органов.

- Страны, которые устанавливают минимальную ставку по налогу на прибыль, требуют составления отчетности и контролируются надзорными органами. По их требованию раскрывается информация о владельцах. Иногда под льготы попадают только отдельные виды деятельности. Имеют хорошую репутацию среди бизнесменов. К таким зонам относится, например, Швейцария или Люксембург.

- Отдельные территории внутри страны. У нас их называют особыми экономическими зонами (например, Калининградская область, Калмыкия). Они предоставляют льготы по налогообложению, но иногда только на какое-то время, а не навсегда. Присутствует контроль со стороны государства, ведение отчетности и полное раскрытие информации.

Этапы открытия компании в офшоре

Компанию можно, во-первых, открыть самостоятельно или через посредника. А, во-вторых, купить готовую.

Если вы решаете с нуля создать новую фирму на офшорной территории, то необходимо пройти следующие этапы:

- Выбрать офшорную зону. Они отличаются ставками налогообложения, ежегодным регистрационным взносом, степенью конфиденциальности и требованиями к работе на своей территории.

- Выбрать название компании. Это может быть не таким легким делом, как кажется. Название не должно совпадать с уже зарегистрированными фирмами, а их может быть множество.

- Подготовить перечень документов.

- Оплатить регистрационный взнос.

- Открыть банковский счет.

Все эти процедуры можно доверить профессиональным посредникам, которые знают нюансы открытия компании в различных офшорах и помогут вам избежать подводных камней, сэкономить время и деньги.

Достоинства и недостатки

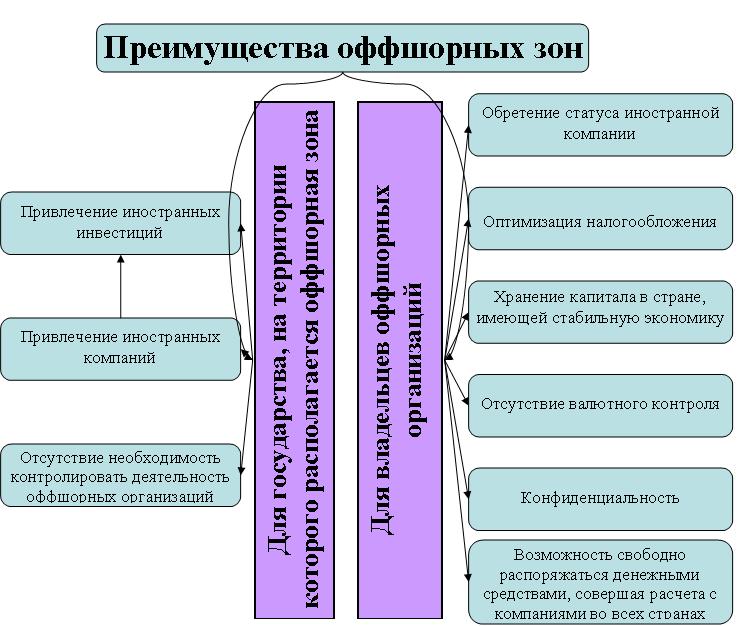

Офшор – это один бизнес, который помогает другому больше зарабатывать, действуя в рамках закона и международного права. Какие преимущества дает регистрация фирмы на специальных льготных территориях:

- Возможность получать большую чистую прибыль за счет оптимизации налогов или полного их отсутствия.

- Выход на международные рынки.

- Защита капитала от санкций со стороны родного государства и неблагоприятных экономических процессов внутри страны.

- Простота регистрации и управления бизнесом.

- Конфиденциальность информации или банковская тайна.

Недостатки:

- При самостоятельной регистрации риск неправильного выбора льготной территории.

- Риск нарваться на непрофессионального посредника или управляющего.

- Нежелание бизнеса, в том числе из банковского сектора, сотрудничать с фирмами, которые зарегистрировались в офшорах из “черного списка”. Могут возникнуть трудности в получении кредитов.

- Законодательные инициативы большинства ведущих стран мира будут исходить из принципа предотвратить отток капитала из своей страны в сторону офшорных территорий. Это в конечном счете может навредить бизнесу.

- Повышенный интерес со стороны всех международных организаций, которые не оставят попыток контролировать деятельность офшоров.

Заключение

Сколько веков существуют попытки взять под контроль любые виды бизнеса, обложить его налогами, пошлинами и сборами, столько же существуют и попытки этого избежать. Офшорные зоны – это всего лишь один из способов законной оптимизации налогообложения. Странам, которые больше всего страдают от ухода своих компаний под чужую юрисдикцию, не стоит бороться с офшорами, а стоит создать условия для комфортного ведения бизнеса на своей территории.

что это такое простыми словами

Что такое оффшорная зона и какие территории в нее входят

Термин «оффшор» (офшор, offshore) — дословно переводят как вдали (off) от берега (shore) или «большой земли», что указывает на выведение капитала на острова. Это не всегда верно, ведь подобные льготные зоны присутствуют и на материках. С другой стороны, в американском сленге само слово «shore» часто трактуется как «лишать чего-либо» или «обдирать как липку». Таким образом, более точным определением будет — «за пределами территории, где с вас берут слишком много». Есть и еще одно значение слова «shore» — регион или край, что указывает на регистрацию компании вне региона ведения деятельности.

Впервые этот термин был использован в середине прошлого столетия, хотя сама практика выведения бизнеса в зоны с льготным налогообложением применялась еще древними греками. На сегодняшний день оффшор — это страны, регионы или определенные территории, предоставляющие иностранным компаниям пониженные налоговые ставки, а также упрощенную систему регистрации и подачу отчетной документации. Они получили наименование оффшорные зоны. Последних насчитывается в мире более пятидесяти. В их число входят как островные территории (Багамы, Виргинские острова, Аруба, Каймановы острова, Кипр), так и материковые государства (Коста-Рика, ОАЭ, Андорра, Монако, Лихтенштейн).

Таким образом, если говорить, что такое оффшорная компания, то, это фирма, зарегистрированная в оффшорной зоне, но ведущая деятельность за ее пределами. Преимуществом создания таких условий для самих государств и регионов является легкое привлечение иностранных средств в бюджет. Чаще всего, предоставляя возможность регистрации компаниям, страна получает фиксированное вознаграждение, а иногда и трудоустройство местного населения, тогда как основную деятельность предприятие ведет в своей стране.

Для многих понятие оффшорный счет часто ассоциируется с нарушением законодательства, махинациями или сокрытием реальных доходов. И следует признать, что подобное действительно имеет место. Основным методом государственной борьбы с такими действиями является ужесточение требований для сотрудничества с подобными фирмами для компаний резидентов, а также наложение санкций на сами оффшорные зоны различными международными организациями. Это означает, что, выбирая для себя подходящую оффшорную зону, вам необходимо прежде всего проверить, не внесена ли она в «черные» или «серые» списки.

Схемы работы в оффшорной зоне и этапы регистрации компании

На практике для открытия фирмы в льготной зоне вы можете пройти регистрацию с нуля или купить оффшорную компанию, уже зарегистрированную в нужной вам стране. Для этого не обязательно совершать поездку в саму оффшорную зону, а достаточно заказать услугу у фирмы-посредника. Поскольку за это взимается определенная плата, прежде чем выбрать для себя этот путь, важно понять кому и в каких случаях это будет действительно выгодно.

Цели регистрации компании в оффшоре

С практической стороны цели, с которыми могут открываться оффшорные фирмы и счета — это не только снижение налогов. В реальности они включают в себя довольно широкие возможности для бизнеса:

- Проведение экспортно-импортных операций. Это наиболее популярная схема, позволяющая при экспорте максимально снижать цену товара, отправляя его оффшорной компании, с последующей перепродажей фактическому покупателю по реальной стоимости. Разница при этом остается в оффшоре. В свою очередь при импорте максимальное снижение цены выполняется для уменьшения НДС и таможенных сборов. Иногда к такой схеме привлекаются компании, работающие на УСН.

- Открытие банковских счетов. Основным назначением таких счетов является накопление и сбережение капитала, а также выполнение различных банковских операций. Такие счета не подвергаются проверкам налоговых органов (в отличие от стандартных счетов в иностранных банках), а сами финансовые организации не распространяют сведения о денежных суммах клиентов. Такие счета могут открывать не только компании, но и физические лица.

- Снижение объема налогов и эффективное планирование.

- Исключение двойного налогообложения. Этот вариант используется при ведении бизнеса на международном рынке с широким перечнем стран.

- Ликвидация предприятий. Использование оффшора в этом случае позволяет ускорить процесс, а также решить проблему существующих задолженностей компании перед кредиторами или бюджетом. Для этого в состав учредителей фирмы входит номинальная оффшорная компания, после чего выходят ее основные участники и заменяется генеральный директор, что полностью выводит фирму в льготную зону.

Виды оффшорных компаний

По виду деятельности для оффшорных компаний наиболее популярны следующие направления:

- Инвестиции. Ведение инвестиционной деятельности через оффшор позволяет уменьшить налогообложение, а также защитить свои капиталы от кредиторов, в случае банкротства или невыполнения обязательств. Это реализуется путем создания фондов, трастов, инвестиционных портфелей, управляющих компаний и холдингов.

- Страхование. Распространенным способом снижения налогообложения и повышения доходности можно назвать создание кэптивной страховой компании (дочерней структуры, которая обслуживает только материнскую компанию). Например, это может быть использовано в случае, когда законодательством государства, в котором ведется деятельность, недопустимо самострахование. Также этот способ позволяет выполнить страховку по случаям, которые не входят в перечень страховых в коммерческих СК.

- Банки. Такие учреждения могут сотрудничать только с офшорными или иностранными фирмами и физическими лицами. С гражданами страны, в которой такой банк зарегистрирован (т.е. самой оффшорной зоны), а также компаниями, ведущими в ней деятельность, сотрудничество невозможно. Создание для банков и крупных компаний персонального оффшорного банка предоставляет возможность не только получить налоговые льготы, но и организовать собственный платежный центр без привлечения иностранных банков посредников.

- Судовладельческие компании и пароходства. Регистрация в оффшорной зоне таких компаний позволяет практически полностью избежать налогов на предоставление услуг грузоперевозок.

- Международная торговля. Тут применяются схемы импорта и экспорта через собственные оффшорные компании. Товар в этом случае направляется непосредственно от продавца к покупателю, а посредник в оффшоре участвует в схеме лишь на бумаге.

- Управление и владение недвижимостью. На практике оффшорная компания может владеть жилой и коммерческой недвижимостью, и даже производственными мощностями. Территория таких объектов остается под юрисдикцией страны, в которой они находятся, но налоговые обязательства по ним будут вынесены в льготную зону правообладателя. Это означает, что, продавая или сдавая в аренду такую недвижимость, вы можете минимизировать налоги. Более того, фактически, информация о том, кто владеет этой недвижимостью в реальности полностью скрыта. Если говорить о производственных мощностях, то выведение их в оффшор позволяет также обезопасить компанию от рейдерских захватов, поскольку в этом случае перехват активов невозможен.

- Лизинг. Создание лизинговой оффшорной компании позволяет приобретать оборудование, снижая налоговые отчисления по нему. Такая номинальная компания приобретает требуемое имущество и предоставляет его материнской компании в лизинг. Выплачиваемые регулярные лизинговые платежи относятся к себестоимости, уменьшая итоговую сумму налога на прибыль для основной компании, в то время как оффшорная имеет пониженные ставки на полученные платежи.

- Лицензирование. Получить лицензию в оффшоре намного проще, что активно используется финансовыми организациями (онлайн-казино, форекс-брокеры, небанковские кредитные компании, туристические операторы, провайдеры).

- Интеллектуальная собственность и франчайзинг. Чтобы снизить налогообложение при получении дохода от продажи лицензии или франшизы можно передать права собственной оффшорной компании. В этом случае материнская компания уже не будет иметь официальных прав и потребуется также получение лицензии и отчисление роялти. Такие выплаты могут облагаться налогом на репатриацию дохода, если между странами (в которой ведется деятельность и оффшорной зоной) не заключены договоры, позволяющие избежать двойного налогообложения.

Процесс регистрации компании в оффшоре

Если вы решили, что регистрация оффшорной компании для вас выгодный вариант, необходимо знать из каких этапов состоит эта процедура. Прежде всего, убедитесь в том, что выбранная вами зона подходит для реализации поставленных целей. Далее выберите подходящее деятельности наименование создаваемой компании. При этом обратите внимание, что оно должно удовлетворять следующим требованиям:

- Название не должно совпадать или быть созвучным с уже имеющимися компаниями, зарегистрированными в соответствующем оффшоре. Проверить имя компании можно в специальных веб-реестрах.

- Отсутствие ассоциаций с органами государственного управления.

- Если в названии присутствуют слова — банк, траст, фонд, страхование, оно может быть зарегистрировано только при наличии лицензии на ведение такой деятельности.

- В наименовании не должно быть нецензурной лексики, а также слов, указывающих на терроризм, расизм, насилие, принижение достоинства, оскорбление личности и вероисповедания.

Если имя одобрено регистратором, следующее что нужно, чтобы зарегистрировать оффшор — это составить учредительные документы. Он оформляется в печатном виде и определяет виды хозяйственной деятельности компании, а также основные правила. Устав или учредительный договор должен быть составлен на государственном языке страны, в которой осуществляется регистрация. Обязательны подписи всех директоров (учредителей, акционеров) и заверение нотариусом. При оформлении документов через посредника нередко предоставляются услуги номинальных директоров или акционеров, что ускоряет процедуру и позволяет скрыть имя истинного владельца.

Следующий этап — это формирование уставного капитала. Тут необходимо знать, не установлен ли местным законодательством его минимальный размер и как он влияет на получаемую в оффшоре налоговую ставку. Также для регистрации обязателен юридический адрес, на который будут приходить запросы из налоговой службы.

Готовая оффшорная компания или регистрация через посредников избавит вас от этих сложностей, но потребует финансовых вложений. В зависимости от зоны стоимость полного комплекса услуг может варьироваться от 2000 до 20000 долларов США в год. Аналогично и открытие счета в оффшорном банке будет платной услугой от 500 долларов. С другой стороны — это проще, а иногда и дешевле, чем делать все самостоятельно. Для создания компании через посредника вам потребуются лишь документы, подтверждающие вашу личность и место регистрации, а также описание вида деятельности.

Плюсы и минусы использования оффшора

Создание компании в оффшорной зоне представляется весьма выгодным для предпринимателя. Ведь это дает целый ряд преимуществ:

- Быстрая регистрация;

- Сокрытие информации о реальном бенефициаре;

- Низкие налоги и минимальная отчетность;

- Возможность открытия банковского счета в любой стране мира;

- Безопасное накопление капитала за рубежом;

- Управление через доверенное лицо.

С другой стороны, этот вариант может не решить ваших проблем и даже создать новые. Так, на практике вы можете столкнуться со следующими недостатками:

- Пристальное внимание со стороны органов контроля международного и государственного права.

- Различия в законодательстве. Перед открытием компании необходимо хорошо изучить, в какой зоне лучше открывать ваш вид бизнеса. Может оказаться, что территория с наиболее привлекательными льготами имеет проблемы с лицензированием вашей деятельности.

- Риск потери бизнеса. Поскольку вы работаете через представителей и плохо знакомы с законодательством, вы можете стать объектом мошенников, особенно, если покупаете готовую компанию.

- Проблемы с получением кредитов. Оффшорные компании не вызывают доверия, и шанс получить кредит минимален.

- Негативная репутация. Регистрация в оффшорной зоне вызывает ассоциации с мошеннической деятельностью, поскольку присутствует законное сокрытие данных о реальных владельцах.

- Высокая стоимость обслуживания. Этот недостаток характерен для небольших предприятий и производственных компаний, ведущих деятельность исключительно в рамках одной страны. В этом случае рациональным будет лишь использование оффшорных счетов для накопления капитала.

Понимая значение термина оффшор — что это такое простыми словами и какие возможны схемы его использования, вы сможете применить новые возможности в практике ведения собственного бизнеса, получив преимущества для его развития.

определение и значение, обзор оффшорных зон

Офшор – это целое государство или его определенная часть со специальными (особыми) условиями осуществления предпринимательской деятельности для компаний-нерезидентов.

Регистрируя компанию в оффшоре, иностранный предприниматель получает максимально выгодные условия ведения бизнеса, а именно:

- полное освобождение от налогообложения или низкие налоги;

- упрощенную процедуру составления и подачи отчетности;

- конфиденциальность информации о собственниках оффшорной компании;

- льготный валютный, а также таможенный режим.

Понятие «офшор» применяют, как к юрисдикции, так и к компании, зарегистрированной на территории оффшорной зоны.

В оффшорных юрисдикциях действует специальное оффшорное законодательство. От обычного оно отличается тем, что позволяет компаниям, зарегистрированным в оффшоре, не платить налоги при условии, что они будут заниматься своей предпринимательской деятельностью только за пределами страны, и не будут работать с резидентами оффшорного государства.

Офшор – это юрисдикция, в которой можно зарегистрировать предприятие и вести бизнес по особым правилам. Но только в том случае, если фирма не ведет свою хозяйственную деятельность в стране регистрации и не работает с ее гражданами.

Термины и определения

Офшор или оффшор — как правильно писать?

Офшор – это понятие, которое имеет английское происхождение. Если переводить дословно, то «offshore» — это тот, что находится за пределами государства, вдали от берега. Но, несмотря на двойную букву «ff» на английском, многие специалисты считают, что на русском языке грамотнее писать это слово с одной «ф» — офшор. Из чего делаем вывод, что писать этот термин можно, как с двумя, так и с одной буквой «ф».

Что такое оффшорные центры?

Оффшорный центр – страна или ее часть, предоставляющая налоговые и другие льготы нерезидентам, зарегистрировавшим компанию в оффшорной зоне, ведущим свой бизнес за ее пределами, и тем самым привлекающая иностранный капитал.

Что такое оншор?

Оншор – финансовый центр, который не предоставляет налоговые льготы даже если предприятие иностранное и ведет свою деятельность за пределами государства регистрации. Оншор – это полноналоговая юрисдикция.

Оффшорные компании

Оффшорная фирма – это предприятие, прошедшее регистрационную процедуру в стране с особыми (специальными) законами, нормы которых гарантируют полное или частичное освобождение от налогов. Такие фирмы не осуществляют свою хозяйственную деятельность на территории оффшорной юрисдикции, где они зарегистрированы, а их владельцами являются иностранные граждане. Вместо обычных налогов данные компании, как правило, оплачивают в казну государства, где прошла регистрация, ежегодный фиксированный сбор.

Оффшорные банки

Оффшорный банк – это финансово-кредитная организация, зарегистрированная и осуществляющая свою деятельность в оффшорной юрисдикции. Такие банковские учреждения бывают двух типов:

- Филиалы крупных банков, клиентами которых являются оффшорные компании и физические лица, желающие открыть банковский счет за границей.

- Банки, организованные бизнесменами «для себя».

Оффшорные трасты

Оффшорный траст – трастовый фонд, зарегистрированный в оффшорной юрисдикции. Заключая договор траста, его учредитель передает определенные материальные/нематериальные активы в организованный ним траст. То есть собственность, переданная в трастовый фонд, становиться собственностью траста, а учредитель имеет право в декларации траста высказывать свои пожелания и требования относительно распоряжения активами. В оффшорный траст можно передавать денежные средства, недвижимость, ценные бумаги, акции, интеллектуальные права и другие активы.

Плюсы и минусы офшоров

Регистрация компании в оффшорной юрисдикции имеет свои достоинства и недостатки.

Среди основных плюсов можно выделить:

- Полное или частичное освобождение от налогов. Это самое значимое преимущество, которое побуждает бизнесменов регистрировать компании в оффшорных /низконалоговых зонах и выводить туда свои активы. Таким образом, можно минимизировать налогообложение, оптимизировать расходы.

- Высокий уровень конфиденциальности. Благодаря тому, что во многих оффшорных юрисдикций не проходит регистрация бенефициаров, а также директоров, можно надежно защитить свои персональные данные, информацию о деловых сделках.

- Оперативность регистрации оффшорных компаний. Для того, чтобы зарегистрировать свое предприятие в оффшоре потребуется минимум документов и времени. Регистрационная процедура может занять всего на всего сутки, а это значит, что можно начинать свою деятельность в кратчайшие сроки.

- Возможность открытия валютного счета в любом государстве. Регистрируя бизнес в офшорной зоне, счет не обязательно открывать в стране регистрации. Корпоративный счет может быть открыт в любом финансово-кредитном учреждении мира, а операции можно проводить в любой удобной для вас валюте.

- Отсутствие необходимости подавать отчетность или упрощенная система ее подачи. Оффшорные компании либо не подают отчетность вообще, а просто хранят бухгалтерию и оплачивают ежегод

Список стран оффшорной зоны в 2020 году

Сегодня всё чаще жители нашей страны слышат словосочетание «оффшорная зона». Многие его не понимают. Люди, которые никаким образом не связаны с бизнесом, экономикой или юриспруденцией с понятием «оффшорная зона» не сталкивались. Попробуем разобраться, что «это такое».

Содержание материала

Определения

Оффшорная зона представляет собой страну или её часть, правительство которой предоставляет компаниям – нерезидентам льготные условия для проведения предпринимательской деятельности. Под компаниями-нерезидентами понимаются организации, предприятия, компании, фирмы, владельцами которых по документам являются иностранные граждане.

Например: владельцем компании является представитель России, но компании осуществляет свою деятельность на Кипре.

Другими словами компания зарегистрирована на Кипре и платит налоги Кипру, а не России. Вот это и называется оффшорной зоной.

Регистрация компании в таких зонах имеет одно, но весьма весомое преимущество: уменьшение налоговых ставок. В некоторых странах можно регистрировать компанию и даже не платить налог за неё. Другими словами оффшорная зона предоставляет своим «участникам» пониженное налогообложение.

Исходя из этого, можно отметить, что оффшорная зона в экономике представлена в виде финансового центра, который с удивительной лёгкостью привлекает иностранный капитал за счёт предоставления налоговых льгот.

Оффшорная зона – это зона экономического пространства, направленная на регистрацию и ведение коммерческой деятельности. Сегодня оффшорными зонами называют страны или мировые государства, которые предоставляют такую привилегию иностранным предприятиям и компаниям.

Как уже ранее отмечалось, вести бизнес в оффшорных зонах не просто рентабельно, а очень выгодно. Низкие налоговые ставки позволяют взимать максимальную прибыль. Но стоит отметить, что международные компании, работающие в оффшорной зоне, вынуждены в обязательном порядке соблюдать все законы, так как находятся под юрисдикцией другой страны, входящей в оффшорную зону.

Не стоит путать понятия офшор и оффшорную зону. Это разные понятия в экономике. Под первым в экономике понимается компания, работающая в оффшорной зоне. А второе понятие в экономике обозначает страну, где осуществляет свою деятельность компания — офшор.

Регистрация в такой «экономической» зоне предоставляет следующие преимущества:

- Все денежные средства компании и активы не подпадают под мировой валютный контроль и валютное регулирование.

- Низкий уровень налогообложения.

- Все активы компании в этой стране находятся «в безопасности».

- Возможность хранения финансовых средств и активов в самых крупных и стабильных банках мира. Отметим, что это преимущество весьма весомое. Так как крупные мировые банки в большей степени защищены от банкротства.

- Вся информация относительно владельцев компании, активов и акционеров сохраняется в тайне.

- Компаниям предоставляется свобода в ведении бухгалтерского учёта.

- Компании имеют полное право проводить любые финансовые операции с другими участниками оффшорной зоны.

- Конфиденциальность проводимых сделок.

Особенности

Оффшорные зоны стали популярны и востребованы благодаря своим особенностям.

Перечень особенностей оффшорных зон:

- Упрощённая и ускоренная процедура регистрирования организаций. При регистрации потребуется заплатить определённый взнос. В каждой стране сумма «взноса» несущественно отличается.

- Оплата подоходного налога и налога с прибыли осуществляется по заниженным тарифам.

Недостатком можно считать невозможность осуществления предпринимательской деятельности. Это делается для защиты национального бизнеса страны, где располагается оффшорная зона.

Преимущества оффшорных зон

Но если для предприятий и компаний участие в такой зоне лишь выгодно, то у многих людей возникает вопрос, а в чём же заинтересованность той страны, которая предоставляет международным компаниям такие привилегии.

Ответ прост. За счёт пониженного налогообложения зарегистрировать компанию в этой зоне стремятся многие международные организации.

Доход от регистрации достаточно велик, поэтому страна лишь выигрывает, улучшая притоком иностранных инвестиций свою внутреннюю экономику. Для регулирования и управления офшорами в стране создаются секретарские бюро. А это дополнительные рабочие места.

Поэтому оффшорная зона частично решает проблему с безработицей.

Вернуться к оглавлениюСписок оффшорных зон

Если взглянуть на карту мира, то можно сильно удивиться, насколько территориально «разбросаны» страны с оффшорными зонами. Они присутствуют на каждом материке. В настоящее время этих стран более 50.

Ежегодно оффшорные зоны расширяются, дополняются новыми юрисдикциями (в экономике страну оффшорного пространства принято называть юрисдикцией).

Карта оффшорных зон

В 2019 году самыми «низконалоговыми» мировыми юрисдикциями (странами оффшорной зоны) были:

- Шотландия.

- Великобритания.

- Кипр.

- Остров Мэн.

Звание мировых классических юрисдикций в [god34] году заслужили такие страны, как:

- Сейшельские острова.

- Маврикий.

- Доминика.

- Сент Китс и Невис.

- Ангилья.

- Британские Виргинские острова.

Регистрация международных компаний в этих странах может помочь полностью избежать налогов. Причём, в этих странах мира это вполне законно. Классические мировые юрисдикции используются для различных направлений бизнеса. В этой зоне можно свободно заниматься как торговлей, так и консалтингом.

Список оффшорных зон в Европе состоит из:

- Латвии.

- Голландии.

- Швейцарии.

- Словакии.

- Польши.

- Великобритании.

- Чехии.

- Эстонии.

- Болгарии.

Но в Европе существуют свои правила регистрации. Например, в Эстонии больше приветствуют мировые компании, занимающиеся разработкой ИТ-технологий.

Голландия и Швейцария больше направлена на регистрацию холдинговых структур. Для ведения бизнеса в области туризма, сельского хозяйства, торговли более выгодными считаются условия, предоставляемые Чехией, Словакией и Болгарией.

Одними из самых крупных юрисдикций считаются азиатские. В народе их называют «азиатскими тиграми». Перечень азиатских мировых юрисдикций:

- Китай.

- Гонконг.

- Сингапур.

Гонконг

Эти юрисдикции подходят для организаций, которые занимаются разработкой и различного рода исследованиями.

Об открытии компании в Гонконге в этом видео:

Перечень других юрисдикций:- Соединённые Штаты Америки.

- Южно-Африканская Республика.

- Канада.

- Острова Новой Зеландии.

Классификация

Согласно мировой классификации оффшорные зоны разделяются на два типа:

- В первой разновидности иностранные компании освобождаются от уплаты всех налогов с прибыли организации или компании. Взамен на «освобождение» организации ежегодно обязуются платить фиксированную стоимость.

- Во втором типе, зона предоставляет льготные условия для организаций. Этот тип называется в экономике финансовым центром. Уменьшение налоговой ставки позволяет более успешно вести бизнес.

Исходя из этой классификации, можно отметить, что оффшорные страны разделяются на тех, кто полностью освобождает организацию от налогов и на тех, кто лишь уменьшает налоговые ставки.

Классификация оффшоров

Стоит отметить, что регистрируя страну в оффшорных зонах второго типа, компании придётся платить такие виды налогов, как:

- Налог на наследование.

- Налог на прирост капитала.

- Корпоративный.

- Подоходный.

- Налог на продажу.

Выбирая офшорную страну, стоит тщательно изучить местное законодательство в области регистрации и ведения коммерческой деятельности.

Многие экономисты утверждают, что регистрировать бизнес лучше всего в Бейлизе, Панаме, Сент Китсе или на Сейшельских или Британских Виргинских островах. Это страны, где полностью отсутствуют налоги. Регистрируя организацию в этих государствах, не потребуется предоставлять бухгалтерскую отчётность.

Эти государства признаны мировыми юрисдикциями. Это самые известные, востребованные республики. Регистрируя в этих государствах компанию, в дальнейшем не придётся переживать относительно конфиденциальности. Огромное преимущество этих юрисдикций – полное отсутствие контроля со стороны местного управления.

Британские Виргинские Острова

Самыми респектабельными мировыми юрисдикциями признаны: Шотландия, Мэн, Великобритания и Гонконг. В этих странах потребуется предъявлять финансовую отчётность.

Но взамен они иностранным организациям предоставляют весьма значимые налоговые льготы. Стоит учитывать, что местный контроль за организациями ведётся, поэтому иностранные организации всегда будут «под присмотром» у местных властей.

По мнению экспертов, желательно регистрировать свой бизнес в Эстонии, Швейцарии, Португалии, Черногории или Кипре. Эти юрисдикции предоставляют весьма приемлемые налоговые ставки.

Заочно в этой классификации выделяется и третий вид юрисдикций, не требующий уплаты налогов лишь от некоторых видов деятельности. Имеются в виду сделки, которые осуществляются между участниками оффшорной зоны в определённой юрисдикции.

Такими странами мира являются:

- Объединённые Арабские Эмираты,

- Алжир,

- Бразилия,

- Марокко.

Чёрные списки

Как уже ранее отмечалось к выбору юрисдикции стоит подходить очень осторожно и основательно. Желательно перед выбором государства проконсультироваться с налоговым экспертом.

Оффшорные зоны

В России существует понятие «чёрного списка юрисдикций». В этот список, входят страны мира, которые, по мнению правительства, не способны предоставить низкие налоговые ставки и не соответствуют званию «оффшорной зоны» по экономическим требованиям.

Согласно этому списку, крайне нежелательно регистрировать компанию в:

- Бахрейне.

- Кайкосе.

- Ангильи.

- Барбуде.

- Барбадосе.

- Арубе.

- Антигуа.

- Гренаде.

- Монтсеррате.

- Пуэрто – Рико.

- Невисе.

- Либерии.

- Науру.

- Самоа.

- Мальдивской Республике.

Согласно «чёрному» списку также стоит опасаться регистрации на таких островах, как:

- Сейшельские.

- Маршаловы.

- Олдерни.

- Джерси.

- Мэн.

- Виргинские.

- Каймановы.

- Нидерландские.

- Виргинские в Соединённых Штатах Америки.

Налоговые ставки

Как уже ранее отмечалось, многие мировые юрисдикции «освобождают» иностранные компании от выплаты налогов. Но взамен этого требуется вносить «взнос» за регистрирование компании.

- Для регистрации организации в Бейлизе придётся заплатить 900 долларов. Ежегодно в бюджет этой страны нужно отчислять 950 долларов.

- Регистрация в Великобритании стоит 1250 долларов, а ежегодный налог составляет 1300 долларов.

- Для регистрирования компании в Панаме придётся изначально заплатить 1250 долларов, но ежегодный налог равен 1350 долларам.

- Регистрация компании на Кипре обойдётся в 3000 долларов. Каждый последующий год существования компании придётся платить по 3200 долларов.

- В Гонконге цена регистрации равняется 2100 долларам, а налог – 2250 долларам.

- В Объединённых Арабских Эмиратах регистрация стоит 2900, а ежегодный взнос равен 3800 долларам.

- Поставить на учёт компанию на Виргинских островах возможно за 1250 долларов. Ежегодный взнос – 1480 долларов.

Налоговые ставки:

- Великобритания – 20 %.

- Кипр – 12 %.

- Дания – 25 %.

- Нидерланды – 25.5 %.

- Лихтенштейн – 12 %.

- Барбадос – от 1 до 2 %.

- Маврикий – максимальная ставка равна 3 %.

- Венгрия – 10 %.

- Латвия – 15 %.

- Остров Мэн – от 0 до 10 %.

- Чехия – от 10 до 15 %.

- Австралия – 30 %.

- Канада – от 4 до 12%.

«Полезный» оффшор

Как уже ранее отмечалось, офшор способен увеличить рентабельность предприятия или организации. Но не все сферы бизнеса допустимы для работы в оффшорных зонах.

Видео о том, как выбрать оффшор:

Списки сфер бизнеса, где наличие офшора принесёт максимальную пользу:- Экспортирование товаров.

- Импортирование товаров. Благодаря офшору можно значительно снизить налоги. Работая в этой сфере бизнеса, лучше заключать контракты с датскими, кипрскими и британскими организациями.

- Разработка программного обеспечения. Этой сферой бизнеса лучше заниматься при помощи панамской или доминиканской юрисдикции.

- Недвижимость.

- Сфера шоу-бизнеса.

что такое, как работают, полный список

Последнее обновление:

Оффшоры в России представляют собой свободные или экономические зоны. Используют их предприниматели и бизнесмены реже, чем за границей. Это обусловлено слабой экономикой страны, нестабильным законодательством.

Оффшор в современной России или термин «оффшорная зона» означает специальную территорию, к которой применяют особые правила и требования по налогообложению. Данный термин появился весьма давно и дословно переводится с иностранных языков, как «вне берега».

Компаниями подобные зоны используются для ухода от законного налогообложения в своей стране. Это обусловлено упрощенной процедурой сдачи отчетности, возможностью регистрации организаций на иных лиц. Также стали пользоваться популярностью такие словосочетания, как «оффшорные компании», «оффшорный счет» и «оффшорная схема работы».

Конфиденциальность является еще одним преимуществом оффшора, который привлекает множество деловых людей. Владельцам таких предприятий предоставляется гарантия конфиденциальности на законодательном уровне. Открытие счета в оффшорном банке поможет вам скрыть деньги от посторонних глаз и злоумышленников, поскольку эти банки строго соблюдают условия неразглашения информации о вкладчиках.

Внимание! Рекомендуется различать офшор и свободную экономическую зону. В первом случае это иная территория; во втором случае – территория страны нахождения.

Главные отличия оффшорных зон

Назначение оффшорных зон

Назначение подобных территорий заключается в заниженных налогах (Кипр, Шотландия, Великобритания), применении высоких технологий (Китай и Сингапур), использовании любыми компаниями (Багамские острова, Белиз и другие). Выделяют несколько видов оффшорных территорий. У каждого из них специфические особенности.

Такая зона может стать инструментом для любой компании для привлечения дополнительных инвестиций, потому что многие партнеры получают больше прибыли при виртуальном ведении бизнеса, используя оффшор в качестве буфера. Кроме того, подобная компания помогает стабилизировать платежи и поставки продукции на внутренний рынок. Оффшор используется как инструмент при покупке недвижимости за рубежом, способствует регулированию цен на экспорт и импорт продукции.

Принцип работы оффшорной компании

Виды оффшоров

Виды имеют свои преимущества и недостатки. Каждый имеет особые критерии, которые определяют конкретную зону.

Группы оффшорных зон

Классический оффшор

Компании, зарегистрированные в оффшорных зонах, осуществляют свою коммерческую деятельность за пределами нее, освобождаются от любых налогов и платят только ежегодную государственную пошлину (небольшую и часто фиксированную, независимо от оборота или прибыли компании). Также, такие компании освобождены от обязанности регистрировать финансовые счета.

Подобные зоны часто включают в себя небольшие государства: Багамские Острова, Британские Виргинские острова, Сейшельские Острова, остров Гернси, остров Джерси, Белиз, Гибралтар, Андорру, Ангилью, Антигуа и Барбуда, остров Мэн, Барбадос, Бермудские острова, Гренаду, Каймановы острова, Сент-Винсент и Гренадины, Сент-Китс и Невис, острова Теркс и Кайкос, Маршалловы Острова, Маврикий, Панама, Доминика, Самоа и некоторые другие.

Оффшор с низким налогообложением

Для компаний, зарегистрированных в этих юрисдикциях, налоговые ставки чрезвычайно низки или они вообще не облагаются налогом. Однако, эти компании вынуждены соблюдать определенные требования. Директор (руководитель) организации должен быть резидентом такой юрисдикции, компания должна вести и регистрировать финансовые счета и другую документацию.

Юрисдикции с низкими налоговыми ставками включают следующие страны: Кипр, Мальта, Болгария, Эстония, Латвия, Венгрия, Объединенные Арабские Эмираты, Гонконг, Сингапур, Новая Зеландия и ряд других.

Административно-территориальные образования

Устанавливается нефизическим актом, таким как закон, приказ, указ, для выполнения административных задач. Может включать в себя политические образования со своим правительством, а также статистические регионы или резервы:

- Континентальный союз.

- Страна (в смысле суверенного государства – государства-члена ООН, или государства с ограниченным признанием).

- Страна-подразделение.

- Административные округи.

- Избирательные округа.

- Статистическая область.

- Полицейский участок.

- Школьный округ.

- Приграничный регион (еврорегион, еврорайон).

- Нейтральная зона, не принадлежащая ни к какой стране, или право собственности является общей.

- Другой.

Эта группа состоит из стран, которые предлагают компаниям, зарегистрированным на их территории, привлекательные налоговые льготы при соблюдении определенных условий. Зачастую это страны с определенной респектабельностью: США (Делавэр, Вайоминг, Орегон, Нью-Джерси, Нью-Йорк, Вашингтон, Арканзас и округ Колумбия), некоторые страны ЕС (Австрия, Германия, Великобритания, Нидерланды, Люксембург) Дания, Швейцария и Лихтенштейн, Израиль и несколько других стран.

Оффшорные территории имеются во многих странах мира

Можно ли россиянам использовать оффшоры?

Оффшоры в России пользуются популярностью, но не так, как за границей. Российские организации имеют права наравне с иностранными бизнесменами по участию в такой деятельности и использовании оффшорных зон. Такая процедура не нарушает правовые нормы.

Данные опроса

Порядок регистрации организации в оффшоре

Оффшорная компания – это юридическое лицо, созданное за пределами конкретной юрисдикции, в которой осуществляется деятельность компании. Говоря простыми словами, оффшор означает расположенный за пределами национальных границ.

Самый дешевый оффшорный сервис по регистрации компаний – Law and Trust International – обеспечивает регистрацию оффшорных компаний по всему миру. Law and Trust – международная юридическая фирма с офисами в Москве, Санкт-Петербурге, Казани, Киеве, Лондоне, Нью-Йорке и Никосии с представительствами в 64 странах, успешно работающая в более чем 135 юрисдикциях, сотрудничающая с более чем 150 банками и предоставляющая услуги более 3000 компаний по всему миру. Процесс создания оффшорной компании будет зависеть от юрисдикции, в которой компания регистрируется, процесса регистрации, требований, затрат и услуг в целом.

Деловые люди, которые стремятся создать компанию в безналоговой среде, а также открыть банковский счет, должны выбрать IBC. Бизнес может быть зарегистрирован как частными лицами, так и компаниями. Наконец, источник дохода компании IBC должен быть получен из другой юрисдикции, отличной от той, в которой она зарегистрирована.

Оффшорные зоны мира

Инструкция по созданию организации в специальной зоне:

- Шаг 1. Посредник работает с клиентом, чтобы получить название компании и разрешение на деятельность в Реестре компаний этой юрисдикции.

- Шаг 2. Посредник подает необходимый документ от имени клиента и в соответствующий орган этой юрисдикции.

- Шаг 3. Посредник работает над обеспечением безопасности помещений и договора аренды (минимум 12 месяцев) для компании клиента.

- Шаг 4. Посредник работает над открытием корпоративного банковского счета.

- Шаг 5. Партнеры получают проект Меморандума об ассоциации (MOA).

- Шаг 6. Посредник представляет MOA заявку на лицензию, договор аренды и другие необходимые документы в Реестр компаний этой юрисдикции для утверждения.

Регистрация оффшорной компании юридически сводит к минимуму налоговые сборы компании, что является основной причиной регистрации оффшорной компании. Компании-нерезиденты часто освобождаются от налогов или имеют низкий уровень налогообложения в зависимости от юрисдикции.

Наиболее востребованные оффшорные зоны мира

Оффшорная компания может быть успешно учреждена без контроля налоговых органов, если она отвечает требованиям и юридически объединяется с необходимыми оффшорными компаниями по формированию этой юрисдикции.

Преимущества регистрации через посредника:

- Достаточно низкие цены.

- Сокращенные сроки оформления документации.

- Простота и экономия времени для клиента.

- Полное юридическое сопровождение во время процедуры регистрации компании (по всему миру).

- Консультирование клиента в рамках процесса регистрации.

- Получение юридического адреса, взаимодействие с официальными государственными органами юрисдикции.

- Разработка стратегий или предоставления услуг для анализа и выработки юридической позиции по проблеме, которую клиент ставит в любой точке мира.

- Эффективность и производительность, а также конфиденциальность.

- Налоговое планирование и оптимизация.

- Дополнительные бухгалтерские услуги и аудит.

- Регистрация товарных знаков и патентов.

На сегодня таких посредников насчитывают более 100.

Понадобится следующая документация:

- Документы, удостоверяющие личность.

- Правоустанавливающие документы на ведение коммерческой деятельности.

- Заявка (заявление), которую можно подавать в письменном или электронном виде.

- ИНН.

- ОКПО.

- Коды ОКВЭД.

- Соглашение об утверждении фирмы.

- Квитанция об оплате сбора.

- Оплата дополнительных услуг (чек, квитанция).

- Копии документов и договор, заверенный нотариусом.

В каждой стране перечень бумаг может варьироваться.

Преимущества работы в оффшоре

Среди них можно выделить:

- Сниженные тарифные налоговые ставки или их отсутствие.

- Достаточно высокий уровень конфиденциальности.

- Достаточно быстрая и простая регистрация.

- Возможность открытия личного иностранного счета.

- Упрощенная отчетность или ее отсутствие.

Это самые привлекательные критерии для использования подобных территорий.

Оффшорная схема

Недостатки работы в оффшоре

Среди них можно выделить:

- Несовершенные законодательные нормы стран.

- Несовершенства проведения аудита деятельности.

- «Лицом» организации имеет право быть только иностранное лицо (исключение – зоны России).

- Ведение коммерческой деятельности должно осуществляться только за пределами подобных территорий.

- Плохая репутация подобных территорий.

Это самые распространенные недостатки, выделяемые специалистами.

Преимущества и недостатки оффшорных зон

Оффшорные зоны в России

Оффшорные зоны в России делятся на САР и ОЭЗ. Каждая территориальная зона имеет свои преимущества и недостатки, а также специфические особенности, регулируемые норами права.

Внимание! Не рекомендуется принимать ОЭЗ и САР за оффшоры. Это похожие элементы экономической системы страны, но действующие на основании иных критериев. Все выгоды действительны исключительно в рамках страны.

Виды оффшорных зон в России

Оффшорные зоны в современной России делятся на:

- ОЭЗ (особая экономическая зона).

- САР (специальный административный район).

Особая экономическая зона (ОЭЗ) – это территория в стране, которая ослабила финансовые и экономические законы. Законы изменены с целью привлечения иностранных инвесторов, которые могут быть заинтересованы в ведении бизнеса в той области, где они получают благоприятные условия. Одним из примеров особой экономической зоны является зона свободной торговли, хотя они представляют собой множество других типов особых экономических зон.

Иногда национальное правительство возглавляет развитие особой экономической зоны, в то время как в других случаях это может быть местное правительство с целью оживления местной экономики. Такие зоны часто создаются в сотрудничестве с крупными иностранными инвесторами, такими как корпорации, которые хотели бы разместить фабрики в зоне.

В пределах зоны налоги снижаются и могут быть сокращены полностью, предприятия платят более низкие тарифы, а другие финансовые правила смягчаются. Особая экономическая зона может также сократить экологические нормы.

Идея создания особой экономической зоны заключается в том, что она будет стимулировать быстрый экономический рост. Привлекая иностранных инвесторов, страны могут использовать богатства других стран для улучшения своей экономики и условий жизни. Такие зоны могут развиваться очень быстро, привлекая работников со всей области, а также могут предоставлять возможности для продвижения людей, работающих в сфере управления. Местные предприниматели также могут воспользоваться условиями в особых экономических зонах.

Формирование таких зон подвергается критике с разных точек зрения. Существует некоторая обеспокоенность тем, что создание ОЭЗ может потенциально вытеснить коренное население, которое может не получить справедливой компенсации за потерю земли, и специальные экономические зоны могут создать беженцев. Ослабление законов об охране окружающей среды и гигиене труда, и технике безопасности также подверглось критике, поскольку оно может угрожать окружающей среде и населению. Когда компании концентрируют загрязняющие фабрики и отрасли в зонах с ослабленными экологическими стандартами, странам трудно устанавливать и применять законы, предназначенные для защиты окружающей среды.

Оффшорные зоны России

Организация особых административных регионов в России в значительной степени стала ответом на новый пакет санкций, разработанный США и поддержанный американскими партнерами.

Российские САР на самом деле не являются офшорными районами, поскольку они не предоставляют каких-либо существенных налоговых льгот (применительно к доходам и дивидендам) или облегчают финансовую отчетность (сама процедура повторной юридической или личной юрисдикции юридического лица действительно упрощена, тогда как дальнейшие упрощения не установлены в прямой форме). Еще одной особенностью оффшорных компаний является защита информации о корпоративных и имущественных правах.

Для российских компаний это не является единственным вариантом регулирования информации о международных компаниях. В некоторых аспектах, таких как владение судами, информация должна быть представлена в Российский открытый реестр судов.

Льготы оффшорных зон России

К таким льготам относятся:

- Для тех организаций, которые имеют регистрацию на особых территориях.

- Преференции, которые относятся к используемому транспорту.

- Освобождение от налогов для инвесторов до 15 лет.

- Освобождение от налогов на имущество организации (если оно используется на особой территории, используется для осуществления деятельности на особой территории или применяется для производственной деятельности).

Также законодательством регулируются специализированные льготы. К ним относятся ускоренная амортизация и пониженные коэффициенты на уплату страховых взносов.

Недостатки оффшорных зон России

Можно выделить несколько недостатков:

- Сроки регистрации организаций больше.

- Размещение денежных средств может осуществляться только в российских банках без исключений.

- Пользоваться международными счетами весьма проблематично, а иногда и вовсе невозможно.

- Тарифная налоговая ставка варьируется в зависимости от платежей.

- Нет преимуществ в подаче отчетности.

- Обслуживание намного ниже уровнем эффективности, чем за границей.

- Коммерческую деятельность можно вести исключительно по месту регистрации организации во избежание притязаний со стороны налоговых служб России.

Данное направление только недавно начало свое развитие. Для организаций-новичков с большими объемами разница уплаты налогов и сборов государственный бюджет будет весомой (довольно низкой).

Условия работы с оффшорными зонами России

В России имеются налоговые ограничения по работе с организациями:

- Имеются нормы права о контролируемых иностранных компаниях (КИК).

- Номы права о взаимозависимых лицах и контролируемых сделках.

- Нормы права о дивидендах (пониженных и нулевых ставках).

- Нормы права, регулирующие прибыль от деятельности подобных организаций.

- Условия освобождения от налогов и сборов.

Условия работы также регулируются такими законами, как ЗК РФ, Федеральными законами №325-ФЗ, №7-ФЗ, №311-ФЗ, №57-ФЗ, №44-ФЗ.

Связь оффшорных территорий с Россией

Полный список особых экономических зон в России

В данный перечень входят:

- Территории, регулируемые Федеральным законом №116-ФЗ (промышленно-производственные, технико-внедренческие, туристско-рекреационные, портовые). Это Алабуга, Липецк, Титановая долина, Тольятти, Моглино, Дубна, Томск, Зеленоград, Санкт-Петербург, Иннополис, Мурманск, Ульяновск, Хабаровск и еще 12 территорий.

- Территории, регулируемые иными федеральными нормами права (ОЭЗ Магаданской области, Калининградской области, республики Крым и города Севастополя).

- Прекратившие свое существование.

Сведений про иные особые зоны в российском праве не имеется.

Специалисты указывают на то обстоятельство, что российские законные оффшоры нуждаются в развитии. При внесении поправок в законодательную базу России можно избежать проблемы с привлечением организаций-партнеров, а также повысить эффективность налоговой политики.

Заказать бесплатную консультацию юристаПохожие статьи

что это такое простым языком? Разбираемся в причинах скандала

СправкиПолучить короткую ссылку

1135332

Самый крупный в мировой истории скандал с офшорами разгорается в мире в эти дни. Читайте в справке Sputnik что такое офшоры и почему это может быть незаконно.

СМИ получили доступ к огромному архиву панамской юридической фирмы Mossack Fonseca, которая десятки лет занималась регистрацией офшорных компаний. В документах говорится о компаниях, связанных с мировыми лидерами, бизнесменами и знаменитостями, которые выводили свои капиталы в офшорные зоны. Что же это такое, офшор?

Вне границ. Что такое офшор

Слово Офшор происходит от английского offshore — «вне берега». Это финансовые центры, привлекающий иностранный капитал через специальные налоговые и административные льготы. Такие страны и зоны называют «финансовым раем» для бизнеса.

Офшорная компания — это фирма, зарегистрированная иностранными гражданами в государстве с благоприятным налоговым климатом.

Всего офшорных зон в мире насчитывается около полусотни.

По приблизительным подсчетам, около десяти процентов всех средств на планете сконцентрированы именно там. Общая сумма, хранящаяся в офшорных зонах, по некоторым оценкам, может достигать 32 триллионов долларов — это больше ВВП США и Японии вместе взятых.

От древности до наших дней

Впервые понятие «офшор» вошло в практику в середине двадцатого века — одна находчивая фирма ушла от американской налоговой инспекции, зарегистрировавшись в другой стране — с более низкими налогами. Но по сути — все началось намного раньше. Еще древние греки избегали уплаты налогов, делая крюк вокруг Афин и везли товары на многочисленные беспошлинные острова.

А в XV веке во Фландрии были очень низкие торговые ограничения и налоги, из-за этого английским купцам было выгоднее возить и продавать шерсть именно сюда.

Оффшоры бывают разные

Офшорные зоны принято делить на две группы: с полной и с налоговой офшоризацией.

Полная — это освобождение от любой отчетности, а предприниматели платят очень низкий процент в виде налогов или фиксированную сумму. В некоторых зонах предприниматель даже может получить полное освобождение от уплаты налогов.

К зонам этой группы относятся: Доминика; Кипр; Британские Виргинские острова; Белиз; Сейшелы; Федерация Сент Китс и Невис.

Налоговая офшорная зона — это пониженные ставки, но без освобождения компаний от ведения учета и сдачи отчетности. К этой группе относятся Гонконг; Шотландия; Панама.

Есть еще так называемые «налоговые оазисы» — офшоры, расположенные внутри государства.

Наиболее популярной оффшорной зоной среди предпринимателей всего мира являются Виргинские острова. Это связано с простотой регистрации и ведения бизнеса на их территории, отсутствием налоговых сборов, а также обеспечением полной конфиденциальности всех сведений, касающихся финансовых операций, получаемого дохода и личности предпринимателя.

Что законно и что нет

Сами по себе офшоры — это не преступление. Но они часто используются для преступлений — отмывания криминальных денег и разных мошеннических схем и «отмывания» денег.

Нарушением является, когда офшорные компании заводят государственные чиновники, которым закон запрещает владеть бизнесом. Скандалы вокруг «Панамского досье» во многом связаны именно с тем, что в связи с офшорами упоминаются имена многих политиков и госчиновников из различных стран.

Международные организации — ОЭСР, FATF и другие, выпускают рекомендации для государств о том, как строить политику и законодательство в области офшоров.

ОФФШОР — это… Что такое ОФФШОР?

(офшор, offshore, от англ. «вне берега») — юридическое лицо с нулевым или пониженным уровнем налогообложения, зарегистрированное в одной из свободных экономических (оффшорных зон).К оффшорным компаниям применяются ежегодная пошлина или сбор. Согласно требованию стран, где разрешена регистрация оффшоров, такая компания не ведет хозяйственной деятельности в стране своей регистрации, а владельцы оффшоров являются нерезидентами этих стран. Нерезидентный статус означает, что центр управления и офис оффшорной фирмы находится за рубежом либо вообще отсутствует.

Часто оффшорная фирма — это всего лишь купленный пакет документов о регистрации (средняя цена — 1000 долларов), а ее зарегистрированный офис — просто адрес, по которому власти могут вступить в контакт с представителем оффшорной компании. Конфиденциальность владения оффшорной компанией обеспечивается в т. ч. за счет того, что в регистрационных документах указываются фамилии не реальных владельцев, а номинальных лиц.

Впервые в современном смысле термин «оффшор» был применен, по-видимому, в 1950-е гг. к некой американской компании, переместившей свою деятельность на территорию с благоприятным налоговым климатом.

Таким образом, «оффшор» — понятие, скорее, экономико-географическое, но не юридическое. В законодательстве оффшорных зон такие компании как правило называются «международные предпринимательские компании» (IBC).

Оффшорные зоны — это территории, которым их политические центры предоставляют более льготный, по сравнению с общепринятым, режим хозяйственной деятельности с гарантированной коммерческой тайной. Создавая такие зоны, государство, по каким-либо причинам не имеющее возможности обеспечить экономическое развитие иным способом, преследует цель увеличения роста валютных поступлений, а также развития финансовых институтов, социальной инфраструктуры, туризма.

К оффшорным странам (или оффшорным юрисдикциям) можно отнести Британские Виргинские острова (БВО), Сейшельские острова, Невис, Панаму, Доминику, Белиз, Каймановы о-ва, Бермудские о-ва и ряд других стран, в основном небольших островных государств Карибского бассейна и Тихоокеанского региона.

К странам (регионам) с умеренным налогообложением относят Кипр, Гонконг, Лихтенштейн, Люксембург, Гибралтар, Уругвай.

Регистрация оффшорной компании помогает предпринимателю существенно (и совершенно законно) минимизировать налогообложение его местной фирмы, практически ликвидировать выплаты по налогу на прибыль и значительно снизить выплаты по социальному и подоходному налогам за счет «серых схем».

Для многих предпринимателей получать не облагаемую налогами прибыль через оффшоры представляется предпочтительнее, чем зарабатывать деньги легально, развивая производство или финансовые институты в юридическом поле России. Кроме того, через оффшоры зачастую отмываются деньги, имеющие откровенно криминальное или, как минимум, не совсем легитимное происхождение.

Первооткрывателями оффшоров и основными пользователями долгое время были наркобароны, американская и итальянская мафия, мошенники разных видов. Для всего цивилизованного мира регистрация в оффшоре была символом нечистоплотности владельцев, акции таких компаний не котировались, банки отказывали в выдаче кредитов, были и другие издержки, связанные с репутацией. Однако, начиная с 1970–80-х гг. оффшорным налогообложением стали пользоваться и крупные ТНК. По всему миру стало возникать достаточно могущественное космополитическое сообщество, неуязвимое для национального законодательства даже могущественных государств. ТНК даже стали существенно влиять на мировою политику и экономику.

Правительства разных стран уже давно начали выступать против оффшоров, но настоящая борьба с ними развилась после терактов 11 сентября. США объявили, что будет искать счета террористов по всему миру и не примут никакие ссылки на «коммерческие тайны». Ряд известных оффшорных государств отреагировали на эти требования приведением законодательств в соответствии с нормами цивилизованности и прозрачности. За ними последовали другие. Сейчас можно говорить о закате эпохи оффшоров на Западе.

В России же, наоборот, в 1990–2000-е гг. были побиты все мировые рекорды по использованию «серых» оффшорных схем и вывозу капитала. Все российские разговоры о том, что вывоз капиталов в оффшоры происходит лишь по причине макроэкономической нестабильности и слишком высокого налогообложения в России, являются обычной демагогией: неофициальный вывоз капитала возможен и даже неизбежен при любом инвестиционном климате. Что, в частности, демонстрирует опыт одной из трех наиболее привлекательных в инвестиционном отношении стран мира, согласно исследованию

A. T. Kearney — США, вывоз капитала из которых превышает 5% национального ВВП.

Развитые государства, борясь с транснациональной преступностью, ужесточают контроль за финансовыми операциями в оффшорах, но полного запрета не установлено практически нигде в мире.

На состоявшемся 2–3 апреля 2009 г. в Лондоне саммите G20 (расширенный формат «Большой восьмерки»), посвященном выработке мер для противостояния мировому финансовому кризису, лидеры 20 крупнейших экономик мира сошлись во мнении о необходимости введения санкций в отношении оффшоров, которые отказываются присоединиться к борьбе с отмыванием денег и уклонением от уплаты налогов,

В России вывоз капитала в оффшоры превратился за последние 15 лет в настоящее бедствие. За это время из страны вывезено, по разным оценкам, 100–500 млрд долларов. В этом процессе приняли активное участие финансовые институты Запада, благоприятствовавшие приему российского капитала, обучавшие российских банкиров работе в оффшорах, содействовавшие реализации двойных и фиктивных внешнеторговых контрактов.

По оценкам экспертов, на сегодняшний день через оффшоры проходит до 80% сделок по продаже российских активов на фондовом рынке. Между тем, большой рост IPO российских предприятий и выход бизнеса из тени со временем снижает роль оффшорных схем.

Большая актуальная политическая энциклопедия. — М.: Эксмо. А. В. Беляков, О. А. Матвейчев. 2009.

Что такое офшоринг? (с иллюстрациями)

«Офшоринг» — это термин, используемый для описания перемещения бизнеса из одной страны в другую. Как правило, перемещение происходит для того, чтобы сэкономить на эксплуатационных расходах, получить более выгодную налоговую ситуацию или и то, и другое. В некоторых случаях перевод на периферию включает не перемещение всего бизнеса, а стратегическое размещение определенных отделов или функций в международном регионе при сохранении присутствия в стране происхождения.

Перевод рабочих мест в страны третьего мира может вызвать недовольство граждан развитых стран из-за потери для них возможностей.В некоторых кругах под офшорингом понимается не перемещение бизнеса как таковое, а перемещение отдельных функций в структуре компании.Например, текстильная фирма, базирующаяся в Соединенных Штатах Соединенного Королевства, может решить сохранить штаб-квартиру в стране происхождения, создавая производственные мощности в стране, которая предлагает налоговые льготы и обещает менее дорогую рабочую силу. После того, как новые предприятия будут созданы и производят товары для продажи, отечественные заводы постепенно выводятся из эксплуатации и распродаются. Бизнес получает выгоду от снижения производственных затрат и, возможно, получения некоторых налоговых преимуществ, сохраняя при этом сеть офисов продаж и штаб-квартиру корпорации у себя дома, что позволяет ему также пользоваться любыми налоговыми льготами, которые могут быть доступны для внутренней корпорации.

После создания оффшорных предприятий и производства товаров для продажи отечественные предприятия постепенно выводятся из эксплуатации и распродаются.Диапазон выгод, создаваемых офшорингом, будет варьироваться от одной ситуации к другой.Масштабы задействованной операции часто будут определять объем выгод, которые новые принимающие страны готовы предоставить в обмен на обещание большего количества рабочих мест для своих граждан. При рассмотрении решения о переводе на периферию важно принимать во внимание любые законы о труде, которые могут повлиять на типы предлагаемой заработной платы. Для многих предприятий такой подход является жизнеспособным и позволит сэкономить деньги в долгосрочной перспективе. Точное прогнозирование экономии и учет любых новых расходов, которые могут возникнуть в связи с соглашением, таких как импортные и экспортные налоги, упростит для данной компании определение того, отвечает ли этот шаг интересам бизнеса в долгосрочной перспективе. срок.

Концепция офшоринга вызывает споры в некоторых кругах. Хотя общепризнано, что этот процесс действительно позволяет компаниям воспользоваться преимуществами экономии, которую невозможно было бы получить в противном случае, противники этого подхода отмечают, что этот процесс может ослабить инфраструктуру некоторых стран, поскольку все больше и больше компаний предпочитают производить товары. за пределами нации.В результате сотрудники, уволенные из-за закрытия заводов, которое происходит, когда производственные мощности перемещаются из страны, могут или не могут получить новые рабочие места, что, в свою очередь, вредит местной экономике. Сторонники считают, что офшоринг дает преимущества, которые включают снижение затрат на товары и услуги для населения, что, в свою очередь, помогает компенсировать финансовые проблемы, вызванные потерей рабочих мест внутри страны.

Офшоринг происходит, когда компания решила перенести штаб-квартиру в другую страну..оффшор — Викисловарь

английский [править]

Альтернативные формы [править]

Этимология [править]

От офф — + берег .

Произношение [править]

Прилагательное [править]

оффшор ( несопоставимо )

- Отъезд от берега.

- Находится в море вдали от берега.

- и на шельфе нефтяная вышка

- Находится в другой стране, особенно в стране с выгодным налоговым законодательством.

Переводы [править]

отходит от берега

расположен в море вдали от берега

находится в другой стране

Наречие [править]

оффшор ( несопоставимо )

- Вдали от берега.

- На некотором удалении от берега.

Переводы [править]

на некотором удалении от берега

Глагол [править]

оффшор ( от третьего лица единственное простое настоящее оффшор , причастие настоящего оффшор , простое причастие прошедшего и прошедшего времени офшорное )

- Использовать иностранную рабочую силу для замены местной рабочей силы.

Переводы [править]

использовать иностранную рабочую силу для замены местной рабочей силы

Существительное [править]

на море ( множественное число на море )

- Район или участок моря вдали от берега.

- 1884 , Отчет Комиссара по рыболовству министру торговли и труда , Вашингтон: Бюро рыболовства США, стр. XXVI:

Эта проблема, до оффшоров Соединенных Штатов обеспокоен, является тем, что в высшей степени заслуживает внимания Рыбной комиссии Соединенных Штатов и поддержки Конгресса в его попытке решить эту проблему.

- 1884 , Отчет Комиссара по рыболовству министру торговли и труда , Вашингтон: Бюро рыболовства США, стр. XXVI:

- Остров, обнажение или другой участок суши вдали от берега.

- 1958 11 октября, «Признаки улучшения», в Business Week , стр. 36:

Националисты видят, что им нечего выиграть — фактически, много потерять — держась за офшоры как военные базы.

- 1958 11 октября, «Признаки улучшения», в Business Week , стр. 36:

- Что-то или кто-то в другой стране, из другой страны или связанный с ней.

- 1984 , Ричард Х.Blum, Offshore Haven Banks, Trusts, and Companies , New York: Praeger, → ISBN , page 31:

Если правительства неравномерно накладывают расходы на свои офшоры , правительство сокращает расходы банковского сектора США конкурентоспособный.

- 2001 , Синди Хахамович, «В Америке жизнь отдана», в Кэтрин Макникол Сток и Роберт Д. Джонстон, редакторы, Сельская местность в эпоху современного государства , Итака: Cornell University Press, → ISBN , page 136:

Хотя американские законодатели возобновили ограничительную иммиграционную политику в течение двух десятилетий после войны, они разрешили работодателям сельскохозяйственных рабочих ввозить около четырех человек.5 миллионов мексиканских «braceros» и карибских « offshores », как звали рабочих.

- 1984 , Ричард Х.Blum, Offshore Haven Banks, Trusts, and Companies , New York: Praeger, → ISBN , page 31:

См. Также [редактировать]

Альтернативные формы [править]

Этимология [править]

Заимствовано у английского оффшор .

Произношение [править]

Прилагательное [править]

оффшор ( множественное число оффшор )

- на море, в море вдали от берега

- оффшор, в другой стране

Норвежский букмол [править]

Этимология [править]

С английского

Прилагательное [править]

оффшор ( несклоняемый )

- на море

Ссылки [править]

Норвежский нюнорск [править]

Этимология [править]

С английского

Прилагательное [править]

оффшор ( несклоняемый )

- на море

Ссылки [править]

Испанский [править]

Прилагательное [править]

оффшор ( неизмен. )

- на море

Существительное [править]

на море f ( во множественном числе на море )

- оффшор, оффшорная компания

Создание оффшорной компании

Чтобы облегчить открытие международного бизнеса, Healy Consultants Group PLC помогает нашим клиентам в регистрации глобальных юридических корпоративных структур. Регистрация оффшорного бизнеса, хотя и популярна, может быть довольно сложной задачей. Мы предлагаем три типа направлений для создания оффшорной компании нашим клиентам: i) традиционных налоговых убежищ , таких как Британские Виргинские острова, остров Мэн и Сейшельские острова; ii) юридически освобожденных от налогов торговых компаний в уважаемых странах, включая Сингапур, Гонконг и Великобританию; и iii) торговых компаний с низкими налогами / освобожденными от налогов в уважаемых странах, таких как Ирландия, Венгрия и Лихтенштейн.

Сводная информация о регистрации оффшорного бизнеса

Healy Consultants Group PLC считает, что традиционные налоговые убежища непопулярны среди банков, клиентов и поставщиков. Вместо этого наша команда по регистрации рекомендует нашим клиентам выбрать юрисдикцию с низким налогом для проведения значительных операций. В качестве альтернативы, наши клиенты могут также вести международный бизнес через юридически освобожденных от налогов предприятий, открывающих в уважаемых юрисдикциях, включая Сингапур, Гонконг и Дубай.

Что такое оффшорная компания?

- Оффшорные компании — это лица, зарегистрированные за пределами страны, в которой осуществляется ее основная деятельность . Эти организации используются для ведения деловых операций с партнерами, которые не находятся в стране регистрации;

- Обычное использование — Оффшорные компании обычно регистрируются для облегчения международной торговли , что позволяет клиентам заключать контракты и продажи при минимизации i) международного налогообложения ; и ii) обязательства по бухгалтерскому учету и регистрации .Эти компании также обычно используются в качестве холдинговых структур для дочерних компаний по всему миру;

- Налогообложение — Оффшорные компании, как правило, освобождены от i) корпоративного подоходного налога ; ii) налог на прирост капитала ; iii) подоходный налог ; и iv) другие налоги, которые в противном случае применяются к компании-налоговому резиденту. Хотя оффшорная компания по закону освобождена от налогов в стране регистрации, полученный доход по-прежнему подлежит налогообложению в юрисдикции, где наши клиенты являются налоговыми резидентами ;

- Другие общеупотребительные названия — Оффшорные компании также известны как i) компании-нерезиденты ii) компании международного бизнеса (IBC) и iii) освобожденные от налогообложения компании.

Преимущества создания оффшорной компании

- Многие из наших клиентов используют оффшорные компании для получения соответствующих налоговых льгот , включая :

- Оффшорный бизнес может юридически минимизировать внутренние и международные налоги . Например, правильно структурированное LLP-нерезидент Великобритании по закону освобождено от налогов на глобальный доход, полученный за пределами Великобритании. Следовательно, многонациональные предприниматели предпочитают вести свой бизнес в ЕС через такую организацию;

- Оффшорная компания позволяет международному бизнесу вести торговлю в нескольких странах с низким уровнем налогообложения .Например, наш Клиент может эффективно вести бизнес по всей Азии, зарегистрировав одно сингапурское оффшорное предприятие, вместо того, чтобы регистрировать бизнес и нести налоги в каждой стране ведения бизнеса;

- Удачно расположенная оффшорная холдинговая компания может минимизировать подоходный налог с помощью соглашений об избежании двойного налогообложения (DTAA). Например, сингапурская оффшорная компания пользуется преимуществами более 100 DTAA, снижая удерживаемый налог на прибыль от глобальных дочерних компаний до холдинговой компании;

- Прирост капитала и налог на наследство могут быть законно минимизированы, если международные активы принадлежат оффшорной LLC.Например, люксембургский SPF может владеть международными ценными бумагами, недвижимостью и частным капиталом и может быть передан или продан третьим лицам без возникновения местных налоговых обязательств.

- Другие преимущества оффшорных компаний включают:

- Интернет-компании часто полагаются на регистрацию оффшорных компаний для охвата клиентов по всему миру. Например, сингапурская компания может открыть счет в индийском корпоративном банке для приема средств от индийских клиентов.Между тем, услуги будут по-прежнему предоставляться за пределами Сингапура;

- Офшорные компании часто используются для создания совместных предприятий , потому что обеим сторонам нужна уважаемая нейтральная юрисдикция с строгим договорным законодательством (например, Сингапур). Эти авторитетные юрисдикции оказывают сильную поддержку в области коммерческого права, что позволяет справедливо разрешать споры. Таким образом, оказывая доверие деловым партнерам и клиентам;

- Оффшорные компании также могут использоваться как форма защиты активов.Оффшорные бизнес-услуги Healy Consultants Group PLC также часто используются людьми, живущими в политически нестабильных странах, для хранения богатства и избежания экспроприации или ограничений валютного контроля в стране их происхождения;

- Некоторые офшорные юрисдикции не требуют, чтобы компании-нерезиденты раскрывали личности акционеров и директоров, что позволяет им защищать свою конфиденциальность.

- Для наших клиентов легко зарегистрировать, управлять и поддерживать оффшорную компанию, потому что:

- Многие офшорные юрисдикции имеют относительно мягкие нормативные режимы, что снижает нормативную и административную нагрузку на наших клиентов;

- В некоторых оффшорных юрисдикциях не требуется ежегодной финансовой отчетности и налоговых деклараций , что снижает объем бухгалтерских обязательств.

- Оффшорные компании имеют доступ к многочисленным службам поддержки , в том числе:

- Оффшорные корпоративные банковские операции позволяют нашим клиентам получать и производить расчеты в иностранной валюте, устраняя риск обменного курса и минимизируя транзакционные издержки;