Офшорные зоны что это такое: Налоговые оффшорные зоны в мире: список стран

Что такое оффшорная зона?

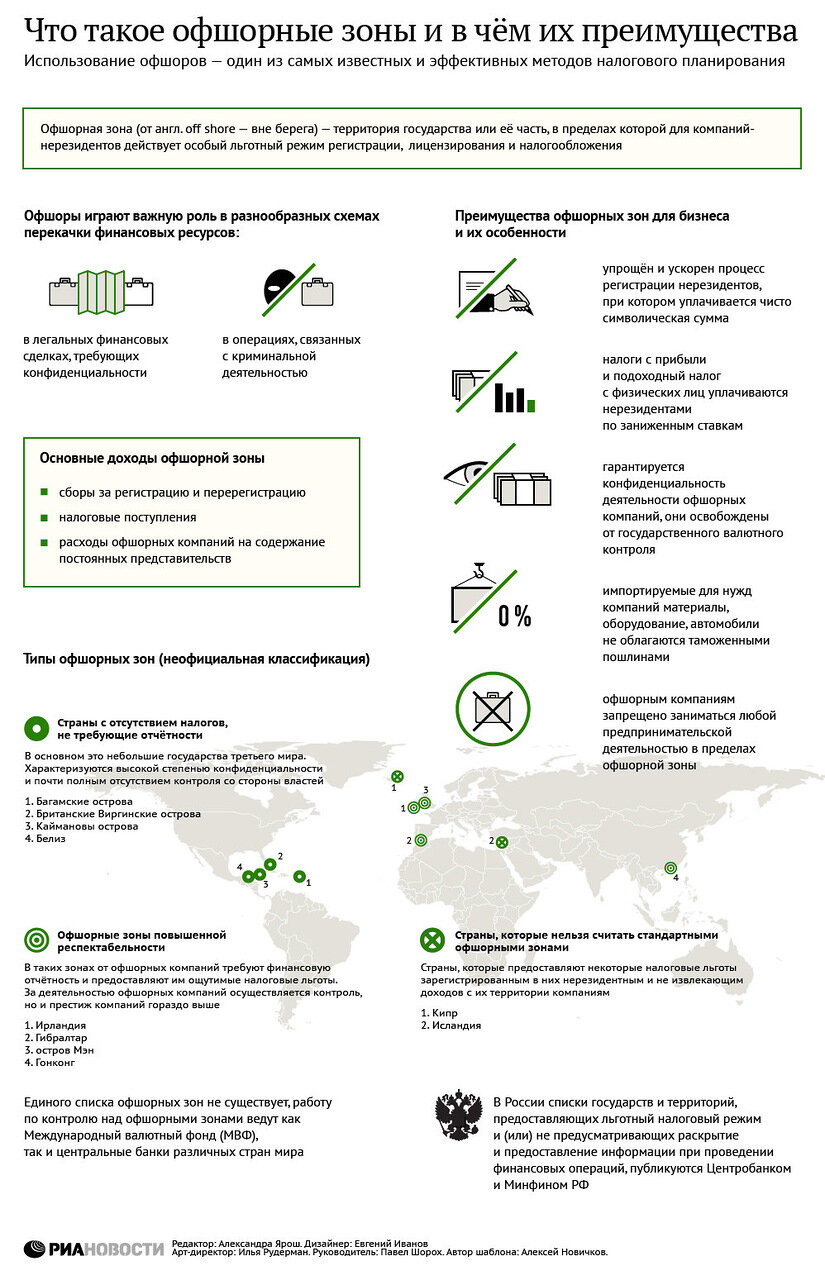

Оффшорной зоной называется территория или государство, где на законодательном уровне разрешено регистрировать юридические лица, имеющие значительные налоговые льготы или полностью освобожденные от налогов. Обычно такие привилегии достигаются посредством выполнения определенных условий. В большинстве случаев основное условие – получение доходов организацией за пределами данной территории или государства. Специализацией оффшорных юрисдикций является предоставление коммерческих и корпоративных услуг компаниям-нерезидентам, а также инвестирование оффшорных капиталов.

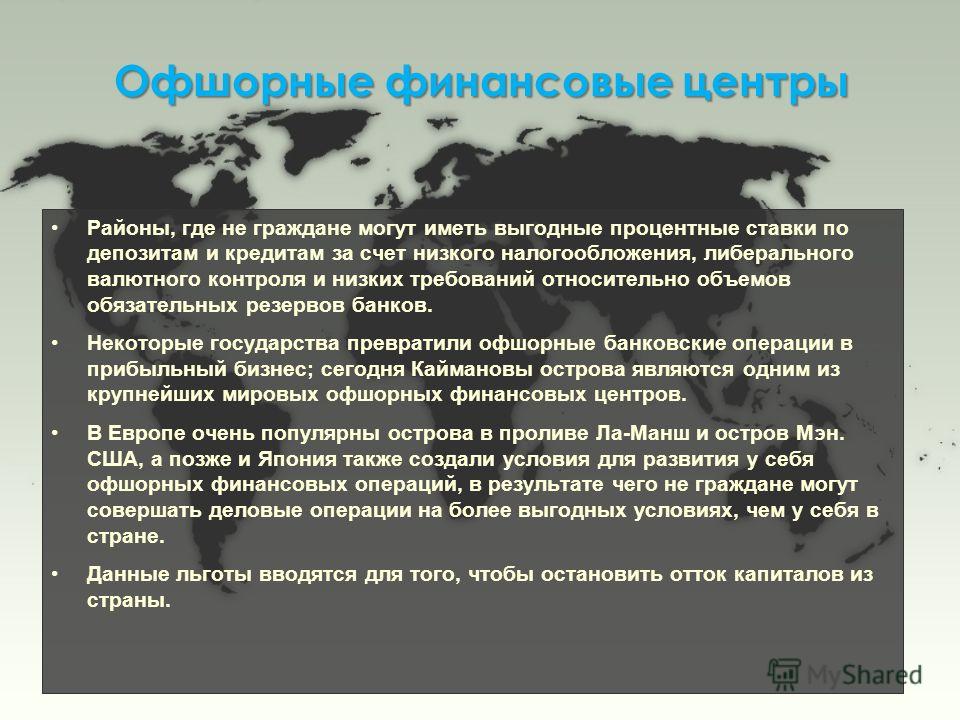

Термин «финансовый оффшорный центр» появился в 1980-е годы. По определению МВФ, такими зонами являются все государства, у которых финансовый сектор непропорционально велик по отношению к количеству населения.

Оффшорная зона – юрисдикция или страна, предоставляющая нерезидентам финансовые услуги, несоразмерные с величиной финансового сектора своей собственной экономики.

Согласно данному определению, к оффшорным центрам следует отнести и США, и Великобританию. Они считаются таковыми вследствие большой численности населения, а также членства в международных организациях (OECD, G20 и т. д.).

Отношение к оффшорам в современном мире

Оффшорные зоны часто называют «налоговым раем». Мнения специалистов насчет подобных юрисдикций полярны. Защитники утверждают, что оффшорные центры, имеющие хорошую репутацию, вполне законны и являются важным элементом международной торговли. Благодаря безналоговой структуре он дают возможность эффективно управлять рисками и оптимизировать денежные потоки. Зарегистрировать оффшорную компанию достаточно просто, а расходы на ее содержание и степень открытости данных зависят от зоны. Противники считают, что подобные образования нередко применяются для ведения подозрительной или противозаконной деятельности.

Международное сообщество проявляет пристальное внимание к оффшорным зонам, начиная с 2000 г.

Специфика и развитие оффшорных зон

Бюджет оффшорных юрисдикций наполняется не благодаря налоговым отчислениям, а за счет ежегодных фиксированных пошлин, взимаемых за продление регистрации компании. Обычно такие финансовые центры представляют собой небольшие государства с незначительной численностью населения. И ежегодных пошлин достаточно для обеспечения высокого уровня проживания в стране. Приток в государство инвесторов и собственников бизнеса позволяет создать рабочие места. Прибыли компаний, которые регистрируют и обслуживают нерезидентные юридические лица, сравнимы с доходами от выплаты регистрационных пошлин.

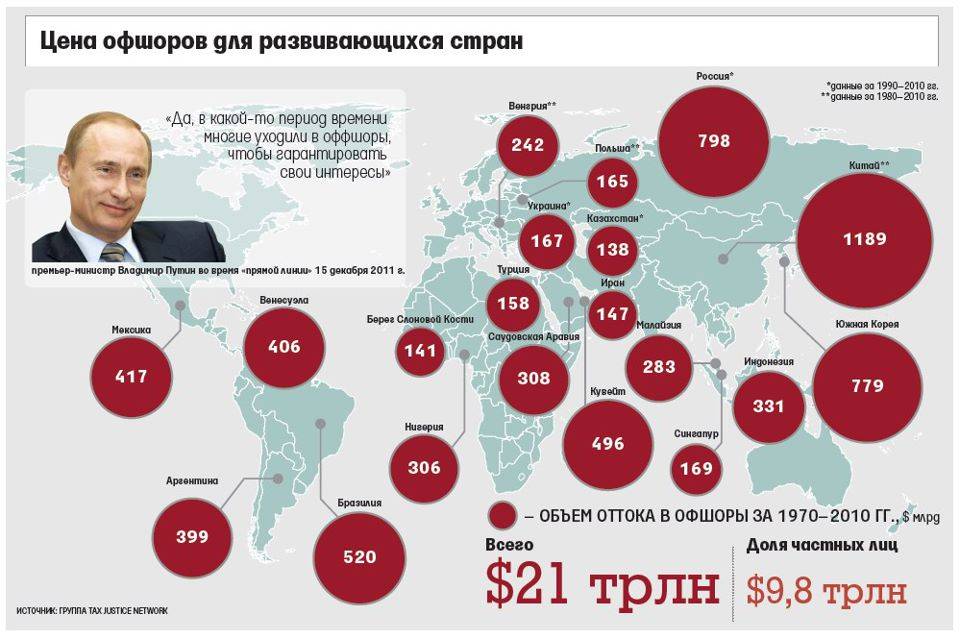

Активное развитие таких финансовых зон вызвано постоянным увеличением налоговой нагрузки в развитых странах. По оценкам специалистов, на данный момент в низконалоговых или оффшорных юрисдикциях находится до половины мирового капитала. На сегодня в мире насчитывается до 70 финансовых оффшорных центров. Еще порядка 100 государств были бы не прочь стать таковыми.

Слово «оффшор» само по себе не имеет точного значения. Данный термин просто отражает факт, что большая часть подобных зон находится на островных государствах. Обычного его применяют для обозначения юрисдикции, которая находится за рамками контроля стран со значительной налоговой нагрузкой.

В 80-х–90-х годах XX века складывалось впечатление, что высокоразвитые государства не обладают ни желанием, ни необходимым влиянием, чтобы контролировать оффшоры. Возможно, подобная ситуация объясняется тем, что самые богатые люди планеты широко пользуются этими зонами для сохранения и увеличения своих капиталов. Указанное попустительство привело к увеличению числа оффшоров за счет того, что многие страны с отсталой (преимущественно аграрной) экономикой решили стать таким «налоговым раем». Теперь основным их бизнесом является продажа налоговых льгот.

Теперь основным их бизнесом является продажа налоговых льгот.

Развитые государства систематически пытаются ограничить своих граждан в использовании оффшоров. Это единственное, что они могут сделать. Но за несколько десятилетий своего существования оффшорные центры создали совершенную законодательную базу, которая защищает интересы собственников компаний. Поэтому попытки ввести ограничения обычно оказываются малорезультативными. Ситуацию усугубило и появление Интернета. Глобальная сеть позволяет удаленно торговать программным обеспечением, медиа-файлами, продавать различные услуги. Поэтому граждане высокоразвитых государств легко могут обойти ограничительные меры правительств.

Классификация оффшорных зон

Оффшорные юрисдикции достаточно разнообразны. Они служат разноплановым целям корпораций и индивидуальных предпринимателей. В стране проживания последних такие цели не всегда являются законными. Но анонимность, которую обеспечивают оффшоры, позволяет спасти собственников таких компаний.

Людей, которые ранее не сталкивались с оффшорными компаниями, слово «оффшор» может пугать. Благодаря усилиям высокоразвитых стран, оно имеет негативный оттенок и порой даже ассоциируется с терроризмом, что не соответствует действительности. Существует множество талантливых специалистов, которые способны создать полностью легальные схемы использования компаний, зарегистрированных в оффшоре, практически в любой бизнес-сфере.

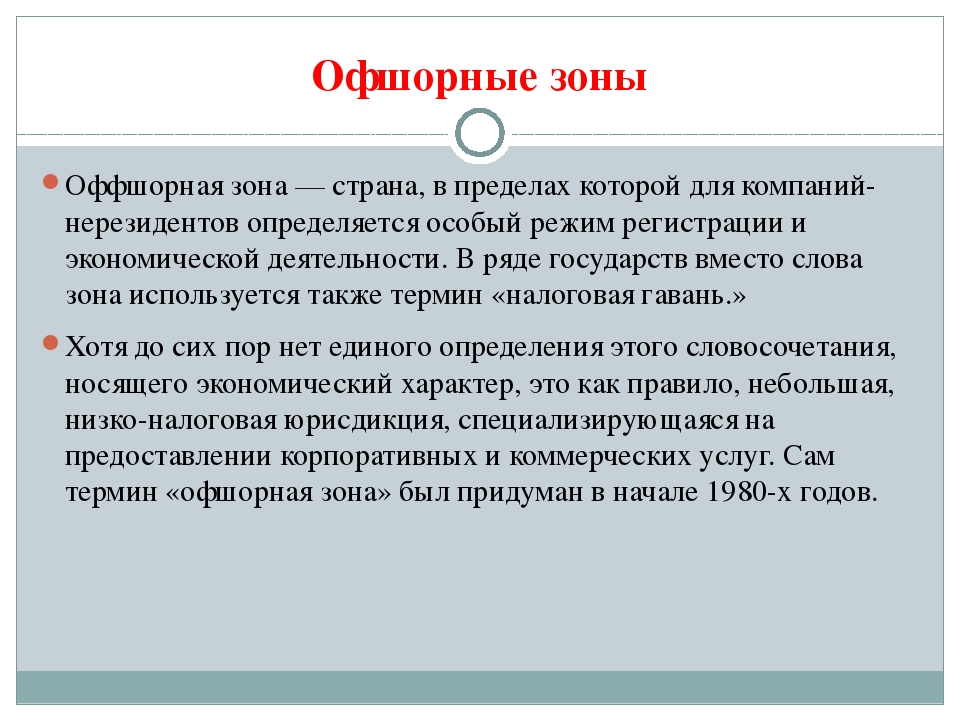

Оффшорные центры можно условно разделить на 3 категории.

1. Классические оффшоры. Зарегистрированные здесь фирмы полностью освобождаются от налогов на доходы, полученные за пределами государства. Примерами классических зон являются Сейшелы, Белиз, Панама. Подобные центры не требуют ведения и регулярной сдачи отчетных документов по финансам. Дополнительным преимуществом является повышенный уровень конфиденциальности. Применение номинального сервиса еще больше увеличивает анонимность. Власти классических оффшоров не предпринимают никаких попыток, чтобы взять под контроль деятельность компаний, которые там зарегистрированы. Центры этого типа обычно отличаются политической и экономической стабильностью. Классические оффшоры постоянно совершенствуют собственное законодательство, чтобы сделать его более привлекательным для предпринимателей. Максимальное внимание уделяется защите капитала, конфиденциальности данных. Важно и то, что регистрация компании в классической оффшорной зоне весьма проста.

Центры этого типа обычно отличаются политической и экономической стабильностью. Классические оффшоры постоянно совершенствуют собственное законодательство, чтобы сделать его более привлекательным для предпринимателей. Максимальное внимание уделяется защите капитала, конфиденциальности данных. Важно и то, что регистрация компании в классической оффшорной зоне весьма проста.

2. Оффшоры с низким налогообложением. Альтернативное название – оффшорные юрисдикции высокой респектабельности. По сравнению с нулевой ставкой на прибыль, 10-процентные отчисления могут показаться значительными. С другой стороны, в некоторых государствах налог на прибыль может достигать 45 %. И, по сравнению с этим, 10-процентная ставка кажется низкой. В подобных зонах компании, как правило, обязаны вести бухучет. Отчетность сдается ежегодно. Некоторые страны также выдвигают требование проведения аудита. Реестр акционеров и директоров ведется, данные из него находятся в открытом доступе. Но применение номинального сервиса позволяет обеспечить конфиденциальность.

3. Государства, которые не являются полноценными оффшорами, но предоставляют определенные налоговые льготы юридическим лицам. Уровень доверия к зарегистрированным там партнерам повышается благодаря строгим требованиям к отчетности. В качестве примера можно привести Великобританию (по отношению к LLP-компаниям), Кипр.

Функции оффшорных зон

Международная торговля и инвестирование. Оффшоры являются каналами для международной торговли и облегчают продвижение финансовых потоков. Согласно статистике, в государствах, которые тесно сотрудничают с ними, больше денег в экономике, а кредитные ставки – ниже. Оффшоры приобретают все большее значение как инвестиционные каналы в рискованные рынки. Например, свыше 44 % прямых капиталовложений в индийскую экономику пришли в 2011 году с острова Маврикий.

Регистрация воздушных/водных судов. Еще одно традиционное применение оффшоров – регистрация воздушных и водных судов (на Сейшелах, Бермудах, Багамах или в Панаме). Так, Пакистанские Авиалинии в 2003 году перерегистрировали весь свой авиапарк на Каймановых островах. Это было необходимо для получения кредита на приобретение 8 новых Боингов-777. Американский банк отказался принимать в залог самолеты с пакистанской регистрацией.

Страхование. Многие оффшоры регистрируют страховые фирмы и компании, работающие на рынке перестрахования. Лидером в сфере оказания данных услуг являются Бермуды. В эту зону переносят свой бизнес даже крупнейшие страховые фирмы мира, чтобы улучшить управление рисками и снизить налоговую нагрузку.

Банкинг. Традиционно ряд оффшорных зон предлагает лицензии на ведение банковской деятельности. Например, Багамы имеют 301 лицензированный банк, а Каймановы острова – 295. При этом BVI имеет лишь 7 таких банков.

Перечень оффшорных зон

Представленный ниже перечень не является исчерпывающим. Он содержит только основные оффшорные зоны.

- Багамы. Здесь зарегистрировано множество судов. Раньше Багамы выступали в качестве доминирующей оффшорной зоны, но после обретения в 1970-х годах независимости утратили топовые позиции.

- Белиз. Отличается максимальной простотой и удобством использования среди оффшорных юрисдикций.

- Бермуды. Это лидер страхового оффшорного рынка. Также Бермуды популярны как место регистрации судов.

- Виргинские острова. В этой зоне зарегистрировано наибольшее число фирм-нерезидентов.

- Джерси. Это наиболее зарегулированная юрисдикция.

- Каймановы острова. Данная зона играет значимую роль в сфере управления активами.

- Маврикий. Используется в качестве инвестиционной платформы для африканского, азиатского и европейского рынков.

- Сейшельские острова. Здесь одна из наиболее низких стоимостей содержания иностранных компаний.

Неудивительно, что как оффшор Сейшелы пользуются заслуженной популярностью у предпринимателей всех стран мира.

Неудивительно, что как оффшор Сейшелы пользуются заслуженной популярностью у предпринимателей всех стран мира. - Сингапур. Это международный центр управления финансовыми активами, место концентрации хедж-фондов. Хорошо подходит для частного банкинга.

- Панама. Значимый морской международный центр. На сегодня Панама является вторым крупнейшим оффшором и по количеству зарегистрированных фирм уступает только Виргинским островам.

Что такое оффшорная зона: список

Наверно в современном мире мало можно встретить таких людей, которые бы не слышали об оффшорных зонах. Слышать, слышали, но далеко не каждый чётко понимает, что это такое и для чего используется. Поэтому в этой статье мы разберёмся, что такое оффшорная зона.

Понятие

Каждый, кто слышал об оффшорах, слышал, что там скрываются от уплаты налогов. Так вот, действительно, оффшорная зона — это такая территория или даже целое государство, где в законном порядке разрешается проводить регистрацию юридических лиц и при этом получить значительные льготы или вовсе не платить налоги.

Но не всё так просто. Как правило, все эти преференции достаются тем компаниям, которые получают свои доходы за пределами этой зоны. Иногда, помимо этого, условия должны быть соблюдены ещё и некоторые другие.

Оффшорные зоны, что это такое, по мнению Международного валютного фонда? В целом, к оффшорным зонам, по мнению Международного валютного фонда, можно отнести практически все страны, в которых наблюдается высокий оборот финансов, при относительно небольшой численности населения. Как правило, это страны, у которых внутренняя экономика не настолько развита, чтобы могло иметь место такое количество финансовых операций.

Само по себе понятие оффшор простыми словами не может иметь точного определения. Этот термин фактически отражает то, что такие юрисдикции, в своём большинстве, находятся на островах-государствах и не подконтрольна тем странам, которые взимают высокие налоги.

Оффшоры и мнения об их законности

Мнения об оффшорах значительно разнятся. Некоторые считают их, по крайней мере, часть, одним из важнейших элементов торговли между государствами. А другие считают, что подобные зоны используются нечистыми на руку дельцами для отмывания денег и ведения деятельности, противоречащей закону.

Некоторые считают их, по крайней мере, часть, одним из важнейших элементов торговли между государствами. А другие считают, что подобные зоны используются нечистыми на руку дельцами для отмывания денег и ведения деятельности, противоречащей закону.

Регистрация компании в оффшорной зоне – довольно несложное мероприятие. Содержание компании, в такой зоне, не очень затратно. Льготы по налогам и сборам в таких юрисдикциях помогают оптимизировать расходы и снижать затраты.

В международном сообществе, примерно с 2000 года, наметилась тенденция к особому вниманию, по отношению к деятельности, проводимой в оффшорах. Кроме того, в 2006 году на саммите большой двадцатки было решено, странами участниками, вводить санкции, против оффшоров, которые отказываются обмениваться информацией относительно юридических лиц, зарегистрированных на их территориях.

Всё это возымело своё действие, и большинство оффшоров сильно ограничили на своих территориях возможности по отмыванию денег и ведению противоправных действий. На данный момент, наиболее законопослушным оказался оффшор Джерси, который выполнил 44 пункта из 49 рекомендованных.

На данный момент, наиболее законопослушным оказался оффшор Джерси, который выполнил 44 пункта из 49 рекомендованных.

Нюансы оффшоров

Следует знать, что основной статьёй пополнения бюджетов оффшорных зон являются пошлины, взимаемые с юридических лиц. Эти пошлины фиксированные и взимаются за продление регистрации на территории юрисдикции.

Как правило, в роли оффшоров выступают государства или территории, которые имеют относительно небольшое население. Взимание пошлин с зарегистрированных юридических лиц, позволяет обеспечить высокий уровень жизни населения такой страны или территории. Кроме того, большое число компаний позволяет существенно увеличить число рабочих мест, на которых работает местное население.

По некоторым данным аналитиков, на сегодняшний день, в зонах со сниженным налоговым режимом находится не менее половины всего мирового капитала. Бурное развитие таких юрисдикций связанно, в первую очередь, с постоянно возрастающей налоговой нагрузкой в большинстве развитых стран мира.

В последние десятилетия прошлого столетия большинству специалистов казалось, что страны с сильной экономикой не имеют ни желания, ни возможностей для контроля над оффшорными зонами. Вполне возможно, что такая позиция объяснялась тем, что богатейшие люди пользовались такими юрисдикциями для укрывательства от налогов. Всё это привело к значительному росту количества оффшоров в мире.

Как только число таких зон стало довольно большим, началась борьба с ними. Большинство стран, теперь, старается пресечь попытки своих граждан воспользоваться услугами таких юрисдикций. Но оффшоры тоже не собираются терять свои доходы и создают такие законы, которые бы полностью защищали интересы юридических лиц, зарегистрированных в зоне действия специальной территории.

Классификация

Не стоит думать, что все оффшорные зоны одинаковы. Для регистрации юридического лица подбирается юрисдикция, которая наиболее соответствует целям компании. Кроме того, анонимность не позволяет странам, в которых в действительности проживают собственники, влиять на эти компании.

Зоны оффшора можно условно классифицировать на несколько категорий.

- С не высокими налоговыми требованиями, которые ещё именуются оффшорами высокой респектабельности. Плата за регистрацию и ежегодная плата в таких юрисдикциях стоит дороже, но респектабельность юридических лиц, зарегистрированных на таких территориях также несравнимо выше. Это связано с тем, что в этих компаниях ведётся полноценный банковский учёт, происходит ежегодная сдача полных отчётов о деятельности. Иногда даже в обязательном порядке проводится государственный аудит. Такими территориями, как правило, считается следующий перечень оффшорных зон: остров Мэн, Ирландия, Гибралтар и некоторые другие.

- Оффшоры в классическом понимании. Юридические лица, которые зарегистрированы в таких юрисдикциях не платят никаких налогов, если доход получен вне зоны. Примерами являются такие территории, как: Белиз, Сейшелы и Панама. Эти территории не требуют от компаний сдавать ежегодные и ежеквартальные отчёты об их деятельности.

Кроме того, на них обеспечен максимальный уровень сохранения тайны об учредителях компаний. Властями таких оффшоров не ведётся никакая деятельность, которая могла бы контролировать компании, зарегистрированные в них. Законодательство постоянно совершенствуется, для обеспечения наибольшей привлекательности для ведения бизнеса. Максимум внимания придаётся обеспечению конфиденциальности и защите денежных средств юридических лиц. Процедура регистрации максимально упрощена.

Кроме того, на них обеспечен максимальный уровень сохранения тайны об учредителях компаний. Властями таких оффшоров не ведётся никакая деятельность, которая могла бы контролировать компании, зарегистрированные в них. Законодательство постоянно совершенствуется, для обеспечения наибольшей привлекательности для ведения бизнеса. Максимум внимания придаётся обеспечению конфиденциальности и защите денежных средств юридических лиц. Процедура регистрации максимально упрощена. - «Неполноценные» оффшоры. По своей сути не являются оффшорными зонами, но привлекают юридических лиц, ведущих определённую деятельность налоговыми упрощениями. Доверие к компаниям, ведущим деятельность в этих зонах, достаточно высоко. К таким центрам относятся Кипр и Великобритания.

Функциональные особенности

У большинства оффшоров есть своя, если так можно выразиться, специализация, ориентированная на некоторые виды деятельности. Рассмотрим эти функции более подробно.

- Торговля и инвестиции.

Такие центры концентрируют и распределяют практически половину мировых денежных средств и способствуют торговле между государствами. Если принять во внимание статистику, то сотрудничество с ними выгодно целым государствам, так как ведёт к увеличению оборота денежных средств в государстве, уменьшению налогов и ставок по кредитам. Кроме того, инвестиции в мероприятия и страны с высоким риском, зачастую, проводятся через именно эти центры.

Такие центры концентрируют и распределяют практически половину мировых денежных средств и способствуют торговле между государствами. Если принять во внимание статистику, то сотрудничество с ними выгодно целым государствам, так как ведёт к увеличению оборота денежных средств в государстве, уменьшению налогов и ставок по кредитам. Кроме того, инвестиции в мероприятия и страны с высоким риском, зачастую, проводятся через именно эти центры. - Перестрахование. Наибольшее количество юридических лиц, занятых на рынке перестраховки зарегистрированы на Бермудских островах. Кроме того, сюда же для снижения рисков и налогов, переносят свои компании и крупнейшие игроки страхового рынка.

- Банковские функции. Довольно большое число оффшорных зон специализируется на выдаче лицензий для банков. Примерами могут служить Каймановы острова, где зарегистрированы 296 банков или Багамы, имеющие 304 лицензированных банков.

- Услуги по регистрации водных или воздушных судов. Такой вид деятельности наиболее широко практикуется на Бермудах, Сейшелах, Багамах и в Панаме.

Оффшорные зоны

Перечислим основной список оффшорных зон мира, с кратким описанием их специализации.

- Багамские острова имеют специализацию на регистрации судов.

- Белиз имеет наиболее простое и понятное законодательство для регистрации юридического лица и ведения бизнеса.

- Бермудские острова лидируют по количеству зарегистрированных страховых компаний, также довольно известны, как место для регистрации водных и воздушных судов.

- Острова Виргиния – лидер по количеству зарегистрированных лиц, не являющимися резидентами территории.

- Острова Каймановы лидеры на рынке управления денежными и иными активами.

- Сейшельские острова отличаются дешевизной содержания компаний-нерезидентов.

- Маврикий. Больше всего средств, на последующие инвестиции, в юрисдикцию, поступают с европейского, американского и азиатского рынков.

- Панама является вторым после Виргинских островов оффшорным центром в мире.

- Сингапур является местом, в котором сконцентрированы хедж-фонды всего мира.

Частный банкинг также довольно развит в этом месте.

Частный банкинг также довольно развит в этом месте.

Выводы

Хорошо или плохо, то, что у юридических лиц имеется возможность снизить налоги путём регистрации на специальных территориях сказать однозначно нельзя. Зато точно ясно, что оффшорные зоны играют очень большую роль в мировой экономике и способствуют торговле между государствами.

Вконтакте

Одноклассники

Google+

Расскажем, как выбрать оффшорную зону

Число предпринимателей, использующих оффшоры для развития бизнеса, стабильно растет. И хотя среди обывателей распространено мнение о нелегальности этого процесса, возможность ведения деятельности в оффшорах регламентирована, в том числе Российским законодательством.

Итак, что же такое «вывести деньги в оффшоры»? Предлагаем разобраться в особенностях механизма.

Содержание:

- Что такое оффшорные зоны

- Виды оффшорных зон и страны

- Резиденты оффшорных зон

- Как выбрать оффшорную зону

- Преимущества оффшоров для юридических лиц

- Оффшорные зоны в России

- Контроль за оффшорными зонами

- Черный список оффшорных зон

- Какой вывод можно сделать об оффшорных зонах

Что такое оффшорные зоны

Термин «оффшорная зона» (от англ. offshore zone) обозначает территорию целого государства или его части с благоприятными условиями для бизнеса. По сути, оффшоры – это прямое доказательство существования свободы предпринимательского выбора, как это и предписано условиями рыночной экономики.

Экономическая политика образований заключается в выгодных налоговых условиях и прочих льготах для юридических и физических нерезидентов. К предоставляемым льготам, например, относятся: упрощенная схема регистрации юрлиц, выгодные условия по депозитам и кредитованию, а также анонимный порядок бизнеса.

Виды оффшорных зон и страны

Более 300 стран в той или иной степени относятся к оффшорным юрисдикциям. Территории можно условно (при грубом подходе) поделить на три группы. Данная классификация связана с возможностью определения реального владельца бизнеса, количеством предоставляемой отчетности и уровнем налогов:

- Группа 1: страны, не требующие отчетности, с высоким уровнем конфиденциальности владельцев. Главное для вступления в эту зону – регистрируемое лицо не должно вести коммерческую деятельность на территории юрисдикции. Подобные требования, например, применимы к Багамам, Панаме, Британским Виргинским островам;

- Группа 2: страны с высокими требованиями к отчетности, но с серьезными налоговыми льготами. К рассматриваемой группе относятся Сейшельские острова, Гибралтар, Португалия, Эстония, Ирландия;

- Группа 3: так называемые полу-оффшоры или юрисдикции, в которых разрешено вести коммерческую деятельность. Сюда относятся, например, Кипр, США, Великобритания.

К слову, классифицировать такие страны можно и по прочим параметрам. Например, некоторые источники выделяют пять видов, о чем мы упоминали в предыдущей статье. Но основным фактором всегда остается развитие бизнеса. Именно они должны стать ориентиром для предпринимателя при выборе своего личного «налогового рая».

Резиденты оффшорных зон

Резидентство – это экономическая и правовая связь между фирмой, осуществляющей деятельность, и страной, предоставляющей бизнес-возможности.

Кто такие резиденты оффшорных зон?

- Физические лица, проживающие в иностранном государстве с налоговыми привилегиями;

- Юридические лица, зарегистрированные на территории образований;

- Обособленные подразделения организаций без статуса юридического лица.

Филиалы и представительства резидентов, даже находящиеся за пределами территории, обладают теми же преимуществами, что и резиденты. Иными словами, резиденты и их филиалы подвергаются налогообложению на основании места регистрации организации, а также места жительства и пребывания субъекта.

Как выбрать оффшорную зону

Как уже было отмечено выше, выбор территории напрямую связан с задачами, поставленными владельцами бизнеса. Итак, основные признаки территорий, на которые стоит обратить внимание:

- Льготы и налоговые условия для регистрируемых фирм;

- Надежность экономики и системы права, а также политическая стабильность в особой зоне: от этого зависит вероятность кардинального изменения налогового законодательства или прочих условий, которые вынудят бизнесмена прекратить работу;

- Сложность процедуры регистрации: при необходимости пройти много шагов и предоставить большое количество документов во время регистрации, предприниматели часто принимают решение о покупке готовой фирмы в оффшоре или нанимают консультантов;

- Стоимость администрирования организации: суммы годовых взносов, затраты на аренду и прочие сервисы;

- Имидж территории: в каждой стране обозначен перечень сомнительных юрисдикций, связанных с отмыванием денег.

Неправильный выбор может навредить репутации компании. Следует выбирать зоны, одобренные авторитетными международными организациями, пресекающими мошенничество в финансовой сфере. К числу авторитетных относятся: FATF, MONEYVAL, CFATF;

Неправильный выбор может навредить репутации компании. Следует выбирать зоны, одобренные авторитетными международными организациями, пресекающими мошенничество в финансовой сфере. К числу авторитетных относятся: FATF, MONEYVAL, CFATF; - Наличие инфраструктуры для управления компанией.

Преимущества оффшоров для юридических лиц

Несмотря на существующий риск снижения лояльности к фирме со стороны партнеров и возможного введения санкций своим государством, предприниматели выбирают размещение капитала за пределами своей страны. Это связано с преимуществами:

- Низкий или отсутствующий налог на прибыль. Не облагаемые налогами дивиденды и проценты;

- Возможность сокрытия активов и неразглашения сведений о личности собственников фирмы;

- Упрощенная процедура регистрации;

- Проведение сделок на условиях полной анонимности;

- Свобода вывоза капитала – возможность открывать счета в любой валюте в зарубежных банках, отсутствие ограничений в переводе и получении платежей;

- Отсутствие налоговых деклараций – единственной формой отчетности зачастую является ежегодный финансовый отчет.

Оффшорные зоны в России

В Российской Федерации отсутствуют оффшорные зоны в их классическом понимании, но есть Особые Экономические Зоны (ОЭЗ), целью создания которых стало привлечение инвесторов в приоритетные для России отрасли.

Выделяют четыре вида российских ОЭЗ:

- Промышленно-производственные: Татарстан, Липецкая область;

- Инновационные: Санкт-Петербург, Подмосковье;

- Туристические и рекреационные: Алтай, Республика Бурятия, Иркутская область;

- Портовые: Хабаровский край.

На этих территориях установлен особый порядок для инвестиций и предпринимательской деятельности. Применяется процедура свободной таможенной зоны. Об истории возникновения российских внутренних «особых» территорий, в чем-то схожих с оффшорными, можно прочитать в предыдущей статье.

Контроль за оффшорными зонами

Если разобраться, то антиоффшорные мероприятия – это борьба не с существованием самих образований, а скорее с негативными явлениями, возникающими при их использовании. Контроль за деятельностью не ограничивается интересами отдельной страны и носит глобальный характер.

Контроль за деятельностью не ограничивается интересами отдельной страны и носит глобальный характер.

Исторически сложилось, что первой претензией, выдвинутой со стороны мирового сообщества против таких локаций, было обвинение в нечестной налоговой конкуренции. Затем к нему добавились обвинения в содействии преступности и отмыванию денег, а после трагических событий 11 сентября 2001 г. в Соединенных Штатах Америки – в спонсировании терроризма.

Правовой контроль оффшоров в российском законодательстве исходит из возможностей свободного ведения деятельности в сфере бизнеса. Федеральный закон 135-ФЗ «О защите конкуренции», рассматривая оффшорные зоны как форму предпринимательства, устанавливает роль государства в лице антимонопольного органа, чтобы не допустить злоупотребление правом со стороны предпринимателя.

Черный список оффшорных зон

По версии Группы разработки финансовых мер борьбы с отмыванием денег (FATF), занимающейся борьбой с незаконными сделками и финансированием террористических группировок, в «черный» список оффшорных стран на данный момент входят Иран и КНДР. К числу подозрительных, сомнительных и ненадежных территорий (другое название «серый» список) относятся: Боливия, Таиланд, Нигерия, Сирия, Куба, Танзания, Эфиопия, Гана, Шри-Ланка, Танзания, Кения, Пакистан, Мьянма.

К числу подозрительных, сомнительных и ненадежных территорий (другое название «серый» список) относятся: Боливия, Таиланд, Нигерия, Сирия, Куба, Танзания, Эфиопия, Гана, Шри-Ланка, Танзания, Кения, Пакистан, Мьянма.

Какой вывод можно сделать об оффшорных зонах

В мире насчитывается несколько сотен оффшорных зон. Практически все крупные международные и российские корпорации и крупнейшие банки имеют филиалы или своих юридических представителей в оффшорных юрисдикциях. Это факт позволяет прийти к тому выводу, что уравнивать нелегальную деятельность и оффшоры как минимум некорректно и неграмотно.

Оффшорная зона – это прежде всего возможность для бизнеса более эффективно работать на международных финансовых и инвестиционных рынках, а также эффективно реализовывать свои инвестиционные программы.

Регистрация иностранных компаний за рубежом | Оффшорные зоны | Оффшоры и международное право

Полный перечень оффшорных (офшорных) и оншорных зон, сгруппированных по географическому признаку (все страны распределнены по девяти регионам. Оффшорные (офшорные) зоны упомянуты дважды: в регионе своего реального географичекого положения и в условной группе «оффшорные (офшорные) зоны»), представлен в виде краткой сравнительной таблицы. Для более детального сравнения до трех территорий между собой или же компаний различных организационно-правовых форм, зарегистрированных в одной стране пользуйтесь таблицей сравнения оффшорных (офшорных) юрисдикций. >>

Оффшорные (офшорные) зоны упомянуты дважды: в регионе своего реального географичекого положения и в условной группе «оффшорные (офшорные) зоны»), представлен в виде краткой сравнительной таблицы. Для более детального сравнения до трех территорий между собой или же компаний различных организационно-правовых форм, зарегистрированных в одной стране пользуйтесь таблицей сравнения оффшорных (офшорных) юрисдикций. >>

Безусловно, мы лукавим относя к оффшорным ( или следуя правилам русского языка, офшорным с одной «ф» ) такие оншорные зоны, которые не подходят под классическое определение офшорных зон – как Великобритания и США. И уж тем более невозможно назвать оффшором таких рьяных борцов с налоговым планированием как Германия и Франция.

Но, коль скоро, деятельность по международному налоговому планированию выходит далеко за пределы традиционных оффшорных зон мы и посвящаем настоящий радел обзорам корпоративного и налогового законодательства (а также ценам, корпоративным документам, международным соглашениям и многому другому) ста стран (юрисдикций) на всех континентах.

Мы ставили себе задачу максимум – предложить искушенному предпринимателю исчерпывающий набор сведений по ЛЮБОЙ стране, попадающей в его круг интересов (в обоих Америках, Азии и Африке, Австралии и конечно в Европе)

Однако, для простоты изложения мы назвали наш труд «Энциклопедия оффшорных зон», однако ж не только офшорным зонам она посвящена

Развернуть все записи Свернуть все записиОффшорные зоны

В этом разделе вы найдете именно ОФФШОРНЫЕ (офшорные) зоны в классическом их понимании. Однако эти же страны могут Вам встретиться и в тех регионах мира, к которым они относятся вследствии своего географического положения. Так, Гонконг вы встретите также в категории Юго-Восточная Азия, а Британские Виргинские Острова – в регионе Южная и Латинская Америка

Двигайте таблицу

Западная Европа

Западная Европа вряд ли может похвастаться обилием офшорных зон, однако же Гернси, Джерси, Остров Мэн, Гибралтар, Мальта, Монако, Андорра и Лихтенштейн вполне являются классическими и традиционными представителями офшорных зон. Да и Швейцарию с некоторой натяжкой продолжают относить к оффшорам

Да и Швейцарию с некоторой натяжкой продолжают относить к оффшорам

Двигайте таблицу

Восточная Европа

Пожалуй, лишь Венгрия среди стран восточной Европы может похвастаться статусом оффшорной зоны, да и то помятуя о ее доевропейском прошлом. Тогда, до вступления в ЕС, Венгрия практиковала режим офшорного налогообложения компаний, не ведущих деятельность в стране. Однако же и Словакия начинает проявлять признаки, по которым ее можно использовать для целей международного налогового планирования, хотя оффшорной зоной ее никак не назовешь

Двигайте таблицу

| Юрисдикция |

Стоимость регистрация |

Стоимость второго года |

Налог на прибыль |

Бух. отчетность |

Информация о бенефициаре |

Местные дир-а |

Кол-во дир-ов |

Оплачен. УК |

|

|---|---|---|---|---|---|---|---|---|---|

| Болгария | 5256 | 3389 | 10% | Нет | Нет | Нет | 1 | 2 | |

| Венгрия | 5234 | 6151 | 9% | Да | Нет | Нет | 1 | 3000000 | |

| Румыния-SRL | 4306 | 5536 | 16% | Да | Да | Нет | 1 | 200 | |

| Словакия | 6598 | 2365 | 21% | Да | Нет | Да | 1 | 5000 | |

| Чехия | 7549 | 4496 | 19% | Да | Нет | Нет | 1 | 1 CZK | |

Прибалтика

Разве что Эстония предлагает льготный режим налогообложения, при котором не облагается налогом на прибыль нераспределенная прибыль, однако этот фактор не относит страну к оффшорным зонам. А Латвия в контексте оффшоров широко известна лишь банкам, работающим с любой страной из списка офшорных зон

А Латвия в контексте оффшоров широко известна лишь банкам, работающим с любой страной из списка офшорных зон

Двигайте таблицу

| Юрисдикция |

Стоимость регистрация |

Стоимость второго года |

Налог на прибыль |

Бух. отчетность |

Информация о бенефициаре |

Местные дир-а |

Кол-во дир-ов |

Оплачен. УК |

|

|---|---|---|---|---|---|---|---|---|---|

| Латвия | 3377 | 2237 | 20% | Да | Нет | Нет | 1 | 1000 | |

| Эстония | 6039 | 2706 | 20% | Да | Нет | Да | 1 | Не установлен | |

Ближний Восток

Объединенные Арабские Эмираты, будучи рассмотренными отдельно (Дубаи, Шарджа, Джабаль-Али и др) представляют собой классические оффшорные зоны, где-то осложненные обременением в виде необходимости аренды складских или офисных помещений, что делает их больше похожими на Свободные Экономические Зоны, нежели на оффшорные зоны

Двигайте таблицу

Южная и Юго-Восточная Азия

Вектор интереса к оффшорам постепенно смещается из Европы в Азию. Именно здесь на сегодняшний день находится второе по плотности локазизации «скопление» оффшорных зон. Гонконг и Макао, хотя и относятся по юрисди

Именно здесь на сегодняшний день находится второе по плотности локазизации «скопление» оффшорных зон. Гонконг и Макао, хотя и относятся по юрисди

Сравнительная таблица оффшорных и зон | GSL | Оффшорные зоны | Оффшоры и международное право

Объединённые Арабские Эмираты: оффшорная компания в Аджман (AFZA)

Объединённые Арабские Эмираты: оффшорная компания в Дубае (JAFZA)

Объединённые Арабские Эмираты: оффшорная компания в Рас-эль-Хайма (RAK)

Объединённые Арабские Эмираты: СЭЗ «Дубайская многопрофильная товарно-сырьевая биржа» (DMCC)

Объединённые Арабские Эмираты: СЭЗ «Зона свободной торговли порта Халифа» (KIZAD)

Объединённые Арабские Эмираты: СЭЗ Dubai South

Объединённые Арабские Эмираты: СЭЗ Аджман

Объединенные Арабские Эмираты: СЭЗ Дубай Интернет Сити, ОАЭ

Объединенные Арабские Эмираты: СЭЗ Международного аэропорта Шарджа

Объединённые Арабские Эмираты: СЭЗ Рас-эль-Хайма (RAKEZ)

Объединённые Арабские Эмираты: СЭЗ Умм-аль-Кайвайн (UAQ Free Trade Zone)

Объединённые Арабские Эмираты: СЭЗ Фуджейра Creative City

Объединённые Арабские Эмираты: СЭЗ Хамрия

Объединенные Арабские Эмираты: СЭЗ Шарджа Медиа Сити

Турция

Что такое оффшоры — Erenbur. ru

ru

Оффшор (англ. Offshore) – страна или юрисдикция, предоставляющая финансовые услуги нерезидентам, которые характеризуются низкими налогами, высоким уровнем конфиденциальности и минимальным регулированием со стороны государства. Термин оффшор относится к местоположению за пределами национальных границ, независимо от того, является ли это место на материке или на острове. Этот термин может использоваться для описания иностранных банков, корпораций, инвестиций и депозитов.

Компания может законно перейти в оффшор с целью снижения налогов или для того, чтобы пользоваться более мягкими правилами. Оффшорные финансовые учреждения также могут использоваться для преступных целей, таких как отмывание денег или незаконные операции.

Что такое оффшор

Оффшор может относиться к различным иностранным юридическим лицам или счетам. Чтобы квалифицироваться как оффшор, счета или организация должны быть основаны в любой стране, отличной от страны проживания клиента или инвестора. Многие страны, территории и юрисдикции имеют оффшорные финансовые центры (OFC). К ним относятся хорошо известные центры, такие как Швейцария, Бермудские острова или Каймановы острова, и менее известные центры, такие как Маврикий, Дублин и Белиз. Уровень нормативных стандартов и прозрачности в различных OFC существенно различается.

Многие страны, территории и юрисдикции имеют оффшорные финансовые центры (OFC). К ним относятся хорошо известные центры, такие как Швейцария, Бермудские острова или Каймановы острова, и менее известные центры, такие как Маврикий, Дублин и Белиз. Уровень нормативных стандартов и прозрачности в различных OFC существенно различается.

Сторонники OFC утверждают, что они улучшают движение капитала и облегчают международные деловые операции. Критики утверждают, что офшоринг — это способ скрыть от властей налоговые обязательства или неправомерно полученные доходы.

Виды оффшоров

Оффшорные зоны можно поделить на четыре группы:

- Островные оффшоры — острова и архипелаги Тихого, Индийского океанов и Карибского моря. В подобных юрисдикциях чаще всего регистрируются компании, ведущие сомнительные операции (Каймановы острова, Багамы, Самоа, Барбадос).

- Европейские оффшоры — страны, предоставляющие налоговое льготы для иностранных предприятий. Стоимость содержания оффшора достаточно высокая, достигающая нескольких десятков тысяч евро в год.

Налоговая отчетность ведется в обычном порядке, раскрываются сведения о владельцах бизнеса (Гибралтар, Кипр, Мальта, Люксембург).

Налоговая отчетность ведется в обычном порядке, раскрываются сведения о владельцах бизнеса (Гибралтар, Кипр, Мальта, Люксембург). - Латиноамериканские оффшоры — страны, расположенные в Латинской Америке. Имеют более упрощенные требования по ведению отчетности и более низкую стоимость содержания оффшора, по сравнению с европейскими оффшорами (Белиз, Колумбия, Гватемала, Коста-Рика).

- Административно-территориальные образования (Оншоры) — свободные экономические зоны (Либуан в Малайзии, Калмыкия и Алтай в России).

Схемы использования оффшоров

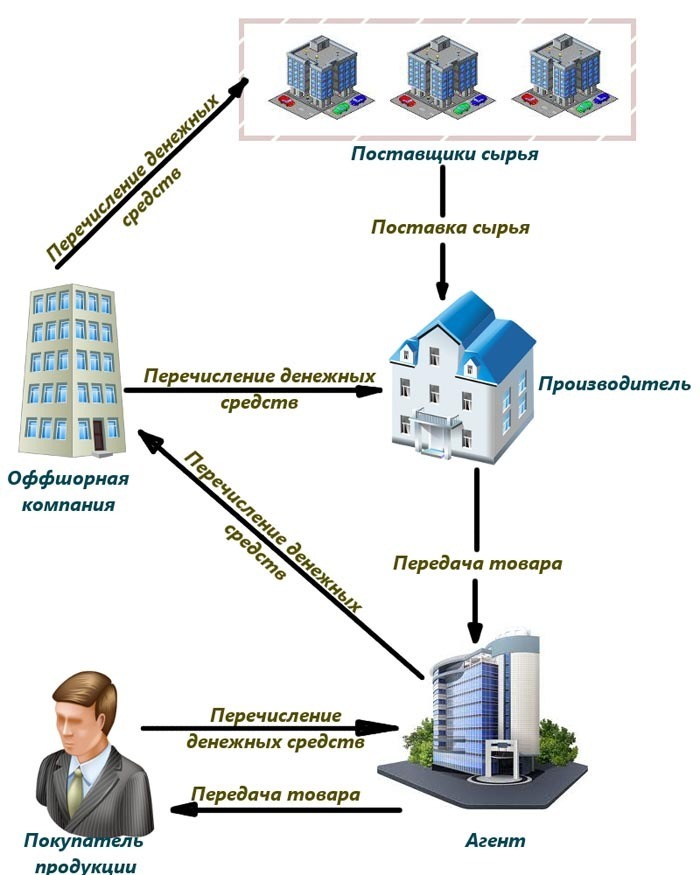

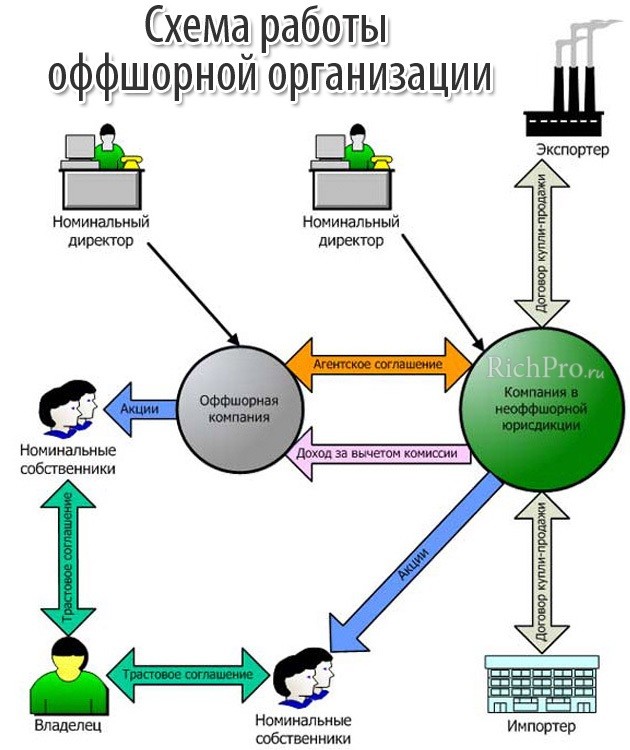

Во всех торговых сделках оффшор выступает посредником между заказчиком и исполнителем, или покупателем и продавцом. Данные схемы являются абсолютно законными, позволяющими компаниям снизить издержки на ведение бизнеса. Можно выделить несколько стандартных схем:

- Экспорт-импорт – оффшорная компания, являющаяся посредником, максимально завышает или занижает цену товара (реинвойсинг), оптимизируя налог на прибыль.

Полученная прибыль не облагается налогом, а остается на счетах оффшорной компании.

Полученная прибыль не облагается налогом, а остается на счетах оффшорной компании. - Агентская схема – компания создает оффшорную дочку (агент). Агент выплачивает со своего оборота пониженный налог (около 4-5%). Вся прибыль остается в оффшоре и налоги не платятся.

- Инвестиции – в оффшорную компанию перечисляются средства, которые затем вкладываются в различные компании по всему миру. Эта схема позволяет значительно снизить налог на дивиденды и скрыть собственника капитала.

- Лизинг – в оффшоре создается компания, которой учредитель перечисляет кредит. На эти деньги покупается транспорт и оборудование, которое поставляется учредителю в лизинг. Налог с лизинговых платежей не платится.

- Кредит – банк предоставляет кредит компании, зарегистрированной в оффшоре. Через некоторое время деньги возвращаются всвязи с невыполнением компаний обязательств по погашению кредита. Все это время кредитные средства использовались в деятельности компании. Полученная прибыль остается на счете компании, налог с прибыли не уплачивается.

- Предоплата – достаточно часто используется в мошеннических схемах вывода средств за границу. При заключении сделки производится 100% или частичная предоплата. Условия договора оффшорная компания не исполняет. Компания-резидент обращается в суд и выигрывает дело, но деньги обратно так и не поступают. В результате компания может списать долг как безнадежный и уменьшить сумму налога, деньги остаются на счетах компании за границей.

- Регистрация воздушных и морских судов. Благодаря пониженным сборам, содержание судна обходится намного дешевле. Основными странами, где регистрируются суда, являются Сейшельские острова, Багамы, Панама и Бермуды.

Преимущества и недостатки оффшоров

Преимущества

- Выход на международные рынки;

- Простота регистрации компании;

- Снижение или полное отсутствие контроля со стороны государственных органов;

- Снижение налогообложения предприятий;

- Отсутствие требований о предоставлении отчетности;

- Конфиденциальность;

- Защита капитала от судебных исков других стран.

Недостатки

- Дорогое обслуживание оффшора;

- Много мошеннических схем;

- Контрагенты могут отказаться работать через оффшор;

- Многие страны лишают оффшорные компании налоговых льгот;

- Повышенный контроль со стороны организаций, занимающихся выявлением мошеннических схем и отмывания доходов, полученных преступным путем.

Как открыть оффшорную компанию

Открыть фирму в оффшоре можно самостоятельно или воспользовавшись услугами специализированной компании. Стоимость такой услуги колеблется от 1000 до 2500 евро.

Чтобы открыть оффшор самостоятельно, необходимо совершить следующие действия:

- Выбрать оффшорную юрисдикцию. При выборе юрисдикции необходимо учитывать, отвечает ли условия деятельности в этой стране (налоги, отчетность, конфиденциальность) потребностям вашего бизнеса.

- Выбрать организационно-правовую форму компании. Чаще всего оффшорные компании регистрируются в виде Ltd. или Inc.

- Выбрать название компании.

В зависимости от вида деятельности компании, название должно содержать обязательные слова «банк», или «государственный», или «страхование» и.т.д. Название компании не должно совпадать с названиями уже зарегистрированных компаний.

В зависимости от вида деятельности компании, название должно содержать обязательные слова «банк», или «государственный», или «страхование» и.т.д. Название компании не должно совпадать с названиями уже зарегистрированных компаний. - Собрать необходимый пакет документов, нотариально заверить их перевод.

- Уплата всех необходимых пошлин.

- Регистрация компании в оффшоре, получение юридического адреса.

- Открытие счета в местном банке.

Оффшорный бизнес

В терминах деловой активности оффшоринг часто называют аутсорсингом — создание определенных бизнес-функций, таких как производство или колл-центры, в стране, отличной от той, в которой компания чаще всего ведет бизнес. Это часто делается для того, чтобы воспользоваться более благоприятными условиями в другой стране, такими как более низкие зарплаты или более мягкие правила, и может привести к существенной экономии затрат на бизнес.

Компании со значительными объемами продаж за рубежом, такие как Apple Inc. и Microsoft Corp., пользуются возможностью хранить прибыль на оффшорных счетах в странах с более низким налоговым бременем. По оценкам, в 2018 году более 300 американских корпораций получили более 3 триллионов долларов прибыли за рубежом.

и Microsoft Corp., пользуются возможностью хранить прибыль на оффшорных счетах в странах с более низким налоговым бременем. По оценкам, в 2018 году более 300 американских корпораций получили более 3 триллионов долларов прибыли за рубежом.

Оффшорные инвестиции

Оффшорным инвестированием называются инвестиции через страну-посредника (оффшор). Эта практика в основном используется состоятельными инвесторами, поскольку расходы на обслуживание оффшорных счетов могут быть значительными. Оффшорные инвестиции могут потребовать создания счетов в стране, в которую инвестор желает инвестировать. Преимущества включают налоговые льготы, защиту активов и конфиденциальность.

Основными недостатками оффшорного инвестирования являются высокие затраты и повышенный контроль со стороны регулирующих органов во всем мире, с которыми сталкиваются оффшорные юрисдикции и счета, поэтому оффшорные инвестиции недоступны для большинства инвесторов. Оффшорные инвесторы также могут подвергаться проверке со стороны регулирующих органов и налоговых органов на предмет уплаты налогов.

Оффшорные банки

Оффшорная банковская деятельность включает в себя обеспечение безопасности активов в финансовых учреждениях иностранных государств, которые могут быть арестованы в страны происхождения клиента. Это может быть уклонение от уплаты налогов, а также затруднение ареста этих активов физическим или юридическим лицом в стране происхождения.

В Швейцарии действуют строгие законы о конфиденциальности. В прошлом у швейцарских банков даже не было имен клиентов, прикрепленных к счетам. Но Швейцария согласилась передать иностранным правительствам информацию о держателях своих счетов, фактически положив конец любому уклонению от уплаты налогов.

Для тех, кто работает на международном уровне, возможность сохранять и использовать средства в иностранной валюте для международных сделок является преимуществом, которое может обеспечить простой способ доступа к средствам в необходимой валюте без необходимости учитывать быстро меняющиеся обменные курсы. Поскольку правила банковского регулирования различаются от страны к стране, вполне возможно, что страна, в которой ведется оффшорная банковская деятельность, не предлагает такой же защиты, как другие страны.

Оффшоры и Российское законодательство

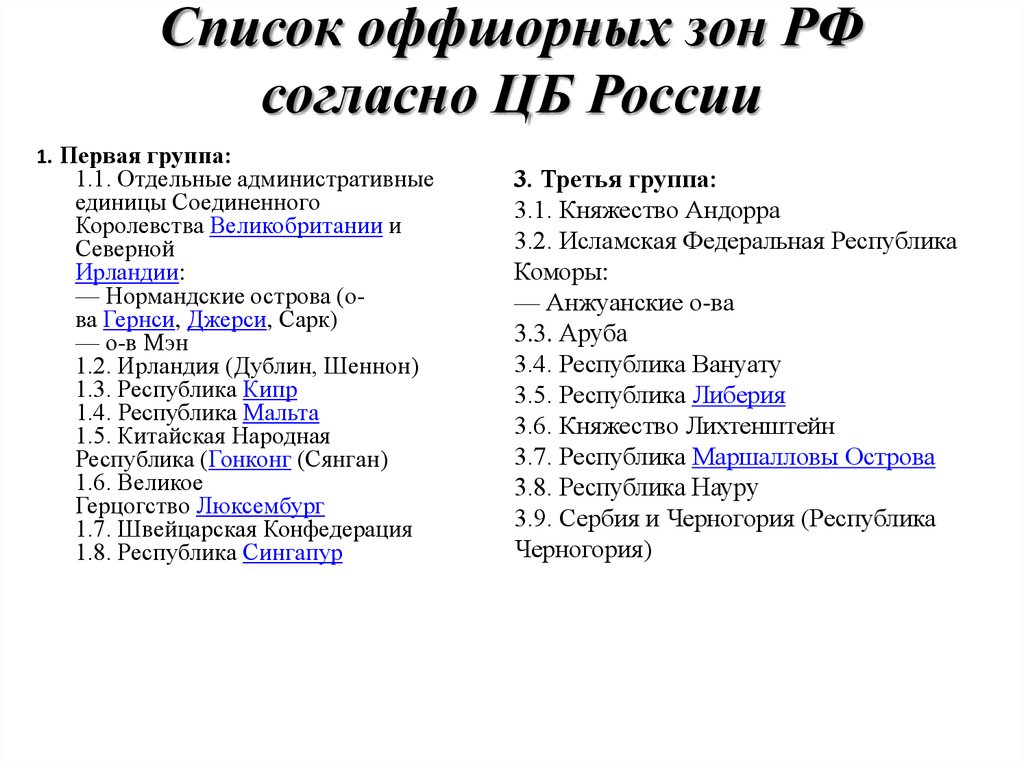

Первые попытки узаконить деятельность оффшорных компаний в России начались в 2002 году. 27 марта 2002 года Министерством по налогам и сборам был издан список оффшорных территорий (№С-6-26/360 «Обмен информацией»).

27 ноября 2017 года вступил в силу закон № 340-ФЗ «О международном автоматическом обмене информацией».

28 декабря 2017 года внесены изменения в федеральный закон «О валютном регулировании и валютном контроле», регулирующий порядок двойного налогообложения.

27 июля 2018 года вступили в силу законы о создании специальных административных районов (САР) с особыми финансовыми условиями.

В настоящий момент Россия автоматически передает финансовую информацию в 56 стран и получает из 73-х.

С 80 странами заключены соглашения, позволяющие избежать двойного налогообложения.

Приказом Минфина № 108-н создан «черный список» оффшорных зон. Компании, зарегистрированные в юрисдикциях из черного списка, подвергаются дополнительному контролю со стороны государственных органов РФ.

, международное сотрудничество и современные тенденции

Финансовые кризисы не перестают ослаблять мировую экономику, а долговые обязательства некоторых стран уже давно превысили отметку в миллиард долларов. В этом непрекращающемся хаосе предприниматели и потенциальные инвесторы ведущих мировых держав не перестают искать инструменты для оптимизации и снижения существующей налоговой нагрузки.

Международное сопротивление компаниям в налоговых убежищах

Тенденция сопротивления и внедрения эффективных методов налоговой оптимизации зародилась в начале 2000-х годов, когда власти таких стран, как Великобритания, США, Германия и Франция обратили внимание на то, что отказ финансовые активы за пределами их экономики значительно сократили поступления в бюджет.Затем началась погоня за капиталами, которые улетели в офшоры, и как следствие они ввели ряд международных стандартов и действий.

Определение и типы морской зоны

Для начала следует дать определение понятия оффшорной юрисдикции. Фактически оффшорная зона — это специализированная территория, которая предоставляет различные конкурентные преимущества и корпоративные привилегии компаниям, не имеющим статуса налогового резидента. В международной практике оффшорные зоны существуют везде.Это могут быть малые островные государства, отдельные административно-территориальные единицы с особым экономическим статусом или даже целые страны.

Фактически оффшорная зона — это специализированная территория, которая предоставляет различные конкурентные преимущества и корпоративные привилегии компаниям, не имеющим статуса налогового резидента. В международной практике оффшорные зоны существуют везде.Это могут быть малые островные государства, отдельные административно-территориальные единицы с особым экономическим статусом или даже целые страны.

Если обратиться к официальной статистике, то во всем мире существует около сотни международных финансовых центров, которые предоставляют возможность регистрации компаний и юридических лиц в налоговых убежищах. Как правило, привлекательность таких юрисдикций обеспечивается лояльным налоговым климатом и упрощенной процедурой регистрации иностранной компании.

В то же время в современной международной практике зоны налоговых убежищ делятся на две общепринятые категории, соответственно, мидшорные и классические оффшорные зоны. Классические налоговые зоны предоставляют полное освобождение от таких форм налогообложения, как налог на прирост капитала, налог на дивиденды, проценты, налог на наследство и дарение, налог на прибыль и т. Д.

Д.

Midshores — это современные юрисдикции, в которых использован лучший международный опыт. Гибкое корпоративное право и низкая налоговая ставка характерны для мидшоров.Как правило, это округа, которые стремятся к максимальной налоговой прозрачности за счет налоговой и финансовой отчетности бизнеса. Эти юрисдикции включают ряд европейских стран, таких как Мальта, Кипр, Нидерланды и Швеция.

Международное сотрудничество и общие тенденции

Как уже упоминалось выше, инициативу противодействия юрисдикциям налоговых убежищ впервые заявили представители Великобритании и США.Если обратиться к истории, то можно обнаружить, что первые офшорные образования появились на планете после того, как Британия предоставила независимость своим колониям, которые, в свою очередь, были вынуждены искать пути для привлечения прямых иностранных инвестиций в экономику. Многочисленные островные образования были на грани исчезновения и должны были стать домом для различных безналоговых компаний.

По результатам независимого исследования за последние сорок лет бюджет Великобритании потерял более 30 триллионов долларов, которые были выведены в юрисдикции налоговых убежищ.Принимая во внимание эти цифры, становится понятным стремление Великобритании бороться с оттоком капитала.

Эксперты говорят, что этот год может стать переломным в борьбе юрисдикций с налоговыми убежищами. Многие склонны считать, что пора вернуть активы, которые были выведены из народного хозяйства. В то же время эксперты убеждены, что полностью отказаться от всех оффшорных механизмов и схем будет невозможно, поскольку они тесно связаны не только с частным бизнесом, но и с публичными компаниями.Но все же объявлена охота за налоговой гаванью.

Финансовый кризис, разразившийся в Соединенных Штатах и плавно распространившийся на страны Европы, стал основным катализатором, который служит ускорителем международного сотрудничества в борьбе с налоговыми убежищами. Ухудшение экономической ситуации стало серьезным стимулом для различных международных организаций, включая Организацию экономического сотрудничества и развития (ОЭСР). Деятельность таких организаций отражается не только в осуществлении контроля над бизнесом, но и в разработках, нормативных актах и требованиях финансовой прозрачности к юрисдикциям налоговых убежищ.

Деятельность таких организаций отражается не только в осуществлении контроля над бизнесом, но и в разработках, нормативных актах и требованиях финансовой прозрачности к юрисдикциям налоговых убежищ.

Вся работа международных организаций направляется и основывается на одном принципе — если есть возможность отследить цепочки оффшорных схем бизнеса, возврат скрытых налогов вполне реален. Ежегодно международные организации сообщают о миллиардах евро, которые им удалось вернуть в бюджеты различных стран.

Международная организация и «черные списки оффшорных зон»

Первые шаги на международной арене в борьбе с юрисдикциями налоговых убежищ были предприняты Организацией экономического сотрудничества и развития.Эта организация определила список признаков, по которым можно определить ненадежные юрисдикции, не способные обеспечить надлежащий надзор за финансовым сектором. Такие страны занесли в специальные списки, получившие неофициальное название «списки черных зон».

Кроме того, теперь существует так называемый «список серой зоны», который ведет Группа разработки финансовых мер борьбы с отмыванием денег (FATF). Страны из этого списка не являются налоговыми убежищами в классическом понимании этого слова.Но они также не поддерживают некоторые международные стандарты, направленные на борьбу с налоговыми убежищами.

Говоря об обычных «списках черных зон», важно отметить, что в каждой стране также есть свой список оффшорных юрисдикций.

Альтернативные игроки на международной арене

Различные организации, которые придерживаются принципов противодействия оттоку и отмыванию денег, все чаще появляются на международной арене.Среди них можно выделить такую организацию, как Международный консорциум журналистов-расследователей. Эта организация объявила об охоте за клиентами юрисдикций налоговых убежищ.

Например, несколько лет назад консорциум опубликовал обширную базу данных, которая содержит информацию о более чем сотнях тысяч трастов и компаний-убежищ. Это издание привлекло значительное внимание общественности, поскольку открыло миру отношения богатых людей нашей планеты: чиновников, государственных служащих и видных политиков.

Это издание привлекло значительное внимание общественности, поскольку открыло миру отношения богатых людей нашей планеты: чиновников, государственных служащих и видных политиков.

Позже международный консорциум опубликовал базу данных одного из оффшорных банков Джерси. Речь шла об именах 20 тысяч клиентов банка.

Таким образом, сопротивление налоговым убежищам юрисдикций набирает обороты и усиливается во всех направлениях. Но до сих пор никто не делал официальных заявлений о запрете работы офшорных зон для оптимизации налогооблагаемой базы.

Деофшоризация экономики

Что касается деофшоризации, то регуляторный инструмент, который используют страны, всегда был направлен на максимальное снижение налогового бремени и секретность информации о бизнесе.Причины такого лечения можно найти в новейшей истории. Налоговые убежища использовались как инструмент защиты финансовых активов, а налоговые льготы были приятным дополнением.

Несмотря на все меры, принятые правительствами, налоговые районы и компании остаются частью любой экономики. Ежегодно миллиарды долларов США переводятся в различные офшорные юрисдикции. Среди самых популярных налоговых гаваней — Швейцария, Кипр, Великобритания и Нидерланды.

Ежегодно миллиарды долларов США переводятся в различные офшорные юрисдикции. Среди самых популярных налоговых гаваней — Швейцария, Кипр, Великобритания и Нидерланды.

Тем не менее, страны не ждут спокойно и принимают различные превентивные меры, среди которых можно выделить принятие законодательных актов, регулирующих национальную контрактную систему. Этот закон накладывает определенные ограничения. Например, компаниям в налоговых убежищах не разрешается принимать участие в государственных закупках. Даже раскрытие всей информации о конечных бенефициарах компании не будет гарантией получения госконтракта.

Степень деофшоризации можно обсуждать бесконечно, а превентивные меры могут варьироваться в разных формах: от явного стимулирования до строжайшего принуждения налогоплательщиков. Но все же, чтобы бизнес не рвался в офшорные юрисдикции, надо понимать, что дома намного лучше. Вывод финансовых средств в налоговые убежища должен стать дорогостоящим и бессмысленным для предпринимателей. Только тогда можно надеяться сохранить финансовые активы.К сожалению, сегодня страны не могут предоставить такие условия для бизнеса, поэтому бизнесу по-прежнему предлагают кнуты вместо пряника.

Только тогда можно надеяться сохранить финансовые активы.К сожалению, сегодня страны не могут предоставить такие условия для бизнеса, поэтому бизнесу по-прежнему предлагают кнуты вместо пряника.

Как выдержать, или требования времени

Конечно, то приятное время, когда офшорные юрисдикции привлекали только предпринимателей, давно прошли. Но юрисдикции налоговых убежищ не стоят на месте. Современная экономика вынуждает оффшорные юрисдикции меняться и адаптироваться к существующим стандартам. Многие районы с налоговой гаванью вынуждены уступить давлению со стороны мировых лидеров и теперь широко внедряют требования прозрачности к бизнес-схемам.

Помимо самих юрисдикций налоговых убежищ, банковские учреждения, которые работают в налоговых убежищах, также подвергаются давлению со стороны государства и облагаются относительно высокими налогами. Не секрет, что офшорные банки являются основным звеном при построении схем налоговых убежищ.

Примеры:

С 2000 года правительство США приняло ряд законопроектов в сфере банковского дела. Среди них законодательный акт о налоговом соответствии счетов в иностранных банках и закон о предоставлении информации об имеющихся счетах в иностранных банках.

Среди них законодательный акт о налоговом соответствии счетов в иностранных банках и закон о предоставлении информации об имеющихся счетах в иностранных банках.

Другими словами, правительство страны хочет, чтобы все банковские учреждения мира предоставляли необходимую информацию по запросу IRS. Эти требования применяются к счетам в иностранных банках, принадлежащих гражданам США. Доступ к финансовым рынкам США может быть заблокирован для банков и кредитных учреждений, которые отказались предоставить такую информацию, а также для всех операций, проводимых через страну. подлежат обложению налогом в размере 30%.

Стратегия, разработанная ОЭСР в 2013 году, служит планом действий по противодействию сокрытию бюджетных платежей.Можно с уверенностью сказать, что этот план является основным ориентиром для международного сопротивления юрисдикциям налоговых убежищ.

Усиление мер контроля и возможные последствия

Система оффшорных юрисдикций соответствует общим законам маркетинга. Точнее, здесь в равной степени применимы законы, которые действуют на общем рынке. А именно, чем больше затраты на производство, тем выше стоимость оказываемых услуг. Соответственно, повышение требований к юрисдикциям налоговых убежищ влияет на пропорциональное увеличение требований к иностранному бизнесу, зарегистрированному в юрисдикции.

Точнее, здесь в равной степени применимы законы, которые действуют на общем рынке. А именно, чем больше затраты на производство, тем выше стоимость оказываемых услуг. Соответственно, повышение требований к юрисдикциям налоговых убежищ влияет на пропорциональное увеличение требований к иностранному бизнесу, зарегистрированному в юрисдикции.

Например, сегодня, чтобы зарегистрировать оффшор, недостаточно предъявить только паспорт, как это было десять лет назад. Сегодня от вас потребуется предоставить огромный пакет документов, который включает рекомендательные письма от банковских учреждений, документы, подтверждающие фактическое место жительства, подробный бизнес-план, информацию о конечных бенефициарах, учредителях, акционерах. , а также владельцы компаний и т. д.

В попытках сохранить деловую репутацию на международной арене регуляторы налоговых убежищ руководствуются принципом — знай своего клиента.В результате иностранные предприниматели вынуждены не только собирать необходимые документы, но и заниматься их переводом, заверением и легализацией.

Если вы собираетесь создать эффективную схему налоговых убежищ, вы должны быть готовы к тому, что вам придется много работать. Чтобы создать действительно эффективную и действенную схему с соответствующей корпоративной структурой, вам необходимо создать не одну оффшорную компанию.

В конце концов, нужен корпоративный счет в иностранном банке, открытие которого также требует ответственного подхода.Современные банковские учреждения также заботятся о своей репутации и опасаются налоговых убежищ. В первую очередь необходимо определиться с банковским учреждением, а точнее узнать перечень предоставляемых услуг и текущие тарифы.

Хотите узнать больше о налоговых вопросах в различных юрисдикциях налоговых убежищ, о возможности регистрации компании и банковского счета в налоговых убежищах? Посетите другие разделы нашего сайта. Форма «Связаться с нами» позволяет бесплатно получить профессиональную консультацию специалиста.

оффшорных компаний и оффшорных зон

Морские зоны можно разделить на три типа.

Классический оффшор — обычно небольшое государство с низкий уровень развития экономики, но политически стабильный (Багамы, Панама, Британские Виргинские острова).

Законодательство этих стран полностью освобождены от налогообложения оффшорные компании и нет реестра акционеров и директоров компаний, что позволяет поддерживать высокий достаточно уверенности.Эти офшорные компании используются для финансовых транзакции, или как своего рода сейф.

Зоны низкого налогообложения. В этих штатах офшор компании пользуются налоговыми льготами. Это обязательно для финансового

выписки для компаний, зарегистрированных на этих территориях. Эти офшорные зоны

Кипр, Ирландия, Гибралтар, Венгрия.

Зона, при правильном подходе к

законодательство, создавшее благоприятные условия для налоговых и финансовых

деятельность. Это США, Канада и Великобритания.Делать

бизнес в этих странах открыт, нужно платить налоги и сборы, есть

реестры акционеров, но существуют организационно-правовые формы, которые

позволяют платить фиксированную плату. Эти зоны подходят для проведения твердых

бизнес и храните свои деньги. У каждой из этих зон есть свои особенности.

Эти зоны подходят для проведения твердых

бизнес и храните свои деньги. У каждой из этих зон есть свои особенности.

Выбор группы для создания оффшорной компании , в первую очередь зависит от профиля его деятельности. В мировой практике есть разработаны типовые типы оффшорных компаний в зависимости от их назначения в бизнес.Это в первую очередь коммерческие — компании-посредники, такие как экспортно-импортная, такая дистрибьюторско-закупочная компания. Холдинговые компании тип. Это операционные — холдинговые компании, инвестиционные компании, владеющие суда или компании по недвижимости, владеющие коммерческой недвижимостью. И компания финансовый профиль: финансовое посредничество, оффшорные банки, страхование компании, кепинговые компании.

Даже при таком разнообразии возможных типов оффшорные компании основным видом деятельности на сегодняшний день существуют различные экспертные — импортные операции.Как работают офшорные зоны

Оффшорные зоны появились довольно давно. Они известны со времен Древней Греции. Именно тогда греки упомянули «бремя расходов», когда перевозили различные товары не напрямую, а в определенные районы.

Они известны со времен Древней Греции. Именно тогда греки упомянули «бремя расходов», когда перевозили различные товары не напрямую, а в определенные районы.

Оффшорные зоны в наши дни

В середине прошлого века возник современный механизм работы оффшорных зон, с которого бизнесмены всего мира используют его для уплаты меньших налогов и повышения уровня безопасности своего бизнеса.Кроме того, офшорные зоны пользуются большим спросом для создания более прибыльной структуры, если резиденция бизнесмена находится в стране с недостаточно развитым законодательством в финансовой сфере.

Несмотря на то, что все или почти все слышали об офшорных зонах, некоторые люди до сих пор не знают, как именно они работают. Следовательно, лишь немногие из них использовали уникальные возможности оффшорных зон.

Не нужно быть гуру в сфере финансов, чтобы все понимать.Достаточно создать схему, выбрать тип компании, юрисдикцию, а также структуру холдинга и найти человека, разбирающегося в каких-то узких вопросах.

Более того, этот специалист поможет организовать эффективную работу бизнеса. При правильном выборе схемы компания будет работать без нарушений законодательства и уровень прибыли будет намного выше, чем раньше. Преимущества оффшоров:

- Возможность сохранять анонимность при ведении бизнеса;

- Снижение суммы подлежащих уплате налогов, а также оптимизация импорта-экспорта;

- Возможность не составлять исчерпывающие отчеты для проверяющих органов, а также упрощение повседневной работы;

- Защита всех денежных средств от посягательства третьими лицами;

- Способность вести бизнес на международном рынке совместно с партнерами;

- Минимальная комиссия за регистрацию компании, а также за обслуживание счета

Несмотря на все преимущества, выбрать оффшор для конкретного бизнеса непросто.У них нет конкретной классификации, поэтому необходимо отдавать предпочтение офшорной компании, максимально соответствующей целям, с которыми сталкивается бизнесмен.

Наиболее прибыльная деятельность для оффшорных компаний

Оффшоры выгодны не всем, так как каждая оффшорная зона имеет свои особенности. Они подходят для лиц, занимающихся следующими видами деятельности:

- Интернет-компания;

- Экспортно-импортная компания;

- Инвестиционная или холдинговая компания;

- Организация, осуществляющая деятельность на международном рынке ценных бумаг;

- Компания, работающая с интеллектуальной собственностью, а также роялти;

- Перестраховочная компания

Также офшорные компании могут быть очень полезны для акционеров.Поскольку каждый вид деятельности имеет свои особенности, то при выборе наиболее выгодной юрисдикции необходимо учитывать следующее:

- Сфера деятельности. Некоторые виды услуг должны быть лицензированы в ряде юрисдикций;

- Удобство для бизнесмена. В некоторых случаях для открытия счета необходимо лично прибыть на территорию оффшорной зоны;

- Зона репутации.

Бывает, что местные власти не лояльны к иностранным инвесторам.Например, в Республике Кипр после финансово-экономического кризиса местные власти фактически «ограбили» иностранных инвесторов, сняв денежные средства с их банковских счетов. Понятно, что открывать компанию на территории государства, часть которого занята другой страной, — не лучшая идея

Бывает, что местные власти не лояльны к иностранным инвесторам.Например, в Республике Кипр после финансово-экономического кризиса местные власти фактически «ограбили» иностранных инвесторов, сняв денежные средства с их банковских счетов. Понятно, что открывать компанию на территории государства, часть которого занята другой страной, — не лучшая идея

Отдавать предпочтение той или иной оффшорной зоне целесообразно только после консультации со специалистом, который учтет все особенности, характерные для выбранной оффшорной зоны.

При выборе необходимо учитывать рейтинги популярности оффшорных зон, которые составляются ежегодно.

- Среди самых популярных зон — Панама, Белиз и Британские Виргинские острова. Законодательство этих небольших государств наиболее благоприятно для иностранцев. В частности, в этих регионах отсутствует валютный контроль, но государство гарантирует защиту инвестиций;

- Хорошим потенциалом обладают такие престижные юрисдикции, как Сингапур, Гибралтар, Гонконг, Ирландия и Португалия.

Эти государства предоставляют льготный налоговый режим. Это касается как низких, так и нулевых ставок;

Эти государства предоставляют льготный налоговый режим. Это касается как низких, так и нулевых ставок; - Самыми престижными оффшорными зонами являются Великобритания и штат Делавэр, расположенный в США. Здесь также можно вести довольно прибыльную финансово-хозяйственную деятельность;

- Реально работающий «механизм» в значительной степени зависит от того, как работают офшорные компании, а также компании владельцев бизнеса

Еще один немаловажный фактор — это вид деятельности, к которой относится компания.По этой причине перед работой в оффшорной зоне необходимо:

- Опишите схему уплаты налогов, а также структуру ведения бизнеса, то есть укажите, какие из трастов, холдингов и компаний-посредников будут задействованы?

- Следующий этап — проработка вопросов лицензирования, а также регистрации компаний. Затем актуально подобрать персонал и решить вопросы с апостиляцией документов.

- После этого необходимо открыть счет в банке и выбрать номинальную услугу.

- И последнее, но не менее важное — подключение необходимого для работы сайта к платежным системам. Не стоит забывать и о разработке форм документации.

Какие схемы считаются наиболее популярными в современных офшорных компаниях?

- При экспорте или импорте — перепродажа товаров по сниженной или повышенной цене по контрактам. Это необходимо для уменьшения налогов с таможенных платежей, а также налога на прибыль в странах, где это законно.

- Компаниям, ведущим свою деятельность в сети Интернет, выгодно создавать совместные структуры и компании из престижных юрисдикций. Это способ избежать запретов в развитых странах и положить конец несправедливым подозрениям со стороны местных налоговых органов.

- Лизинговая схема используется для перевода денежных средств за границу и при обратном реинвестировании. Следовательно, можно снизить налог, приобретая технику и различную продукцию (в этом случае офшорная организация перечислит кредит на нужды офшорной компании, которая приобретает определенные товары и передает их (в виде лизинг) реальной компании).

Следует помнить о национальных законах; иначе вы можете стать преступником с точки зрения местных властей.

Следует помнить о национальных законах; иначе вы можете стать преступником с точки зрения местных властей. - Если исключить прямые контакты с оффшорными компаниями, они могут использовать компании из первоклассных юрисдикций, которые будут вести бизнес от имени реального владельца компании. В этом случае налогообложению подлежат только комиссии, предназначенные для посредников. Здесь нужно учитывать местные законы, чтобы не стать нарушителем.

- Также можно создать траст для защиты ценностей как в материальной, так и в нематериальной форме.

- Лица, занимающиеся интеллектуальной собственностью, могут передавать активы в наиболее выгодную юрисдикцию через транзитную компанию.

- Для сбережения личных средств вы можете открыть счет в контролируемой оффшорной компании. Таким образом, вы можете избежать валютного регулирования.

- Если речь идет о строительной компании, договор подряда может быть заключен от имени оффшорной компании.Таким образом, можно сэкономить большую сумму, поскольку перечисление средств в бюджет (в некоторых случаях) не требуется.

- Для минимизации затрат при продаже собственного бизнеса целесообразно использовать офшорные компании-нерезиденты. В такой ситуации налогов можно избежать.

В некоторых случаях коммерческая деятельность не может быть отнесена ни к одной из этих сфер деятельности. Затем необходимо разработать индивидуальную схему. Каждый конкретный случай должен изучаться специалистами, поскольку самостоятельно построить прибыльную схему крайне сложно.

Пример работы оффшорных компаний

Если кому-то нужно создать оффшор для внешнеторговых операций, важно, чем занимается заказчик — экспортом или импортом. Если это экспорт, то возможно использование промежуточной офшорной компании. Если говорить об импорте, то товары закупаются, как правило, по рыночным ценам, после чего продаются по наиболее выгодной цене.

Например, одна из российских компаний хочет вывозить средства на законных основаниях.В этом случае он имеет право застраховать любое имущество на очень большую сумму в одной из местных компаний, после чего местная компания может перестраховать имущество в оффшорной зоне, но на гораздо большую сумму.

Неудивительно, что как оффшор Сейшелы пользуются заслуженной популярностью у предпринимателей всех стран мира.

Неудивительно, что как оффшор Сейшелы пользуются заслуженной популярностью у предпринимателей всех стран мира.

Кроме того, на них обеспечен максимальный уровень сохранения тайны об учредителях компаний. Властями таких оффшоров не ведётся никакая деятельность, которая могла бы контролировать компании, зарегистрированные в них. Законодательство постоянно совершенствуется, для обеспечения наибольшей привлекательности для ведения бизнеса. Максимум внимания придаётся обеспечению конфиденциальности и защите денежных средств юридических лиц. Процедура регистрации максимально упрощена.

Кроме того, на них обеспечен максимальный уровень сохранения тайны об учредителях компаний. Властями таких оффшоров не ведётся никакая деятельность, которая могла бы контролировать компании, зарегистрированные в них. Законодательство постоянно совершенствуется, для обеспечения наибольшей привлекательности для ведения бизнеса. Максимум внимания придаётся обеспечению конфиденциальности и защите денежных средств юридических лиц. Процедура регистрации максимально упрощена. Такие центры концентрируют и распределяют практически половину мировых денежных средств и способствуют торговле между государствами. Если принять во внимание статистику, то сотрудничество с ними выгодно целым государствам, так как ведёт к увеличению оборота денежных средств в государстве, уменьшению налогов и ставок по кредитам. Кроме того, инвестиции в мероприятия и страны с высоким риском, зачастую, проводятся через именно эти центры.

Такие центры концентрируют и распределяют практически половину мировых денежных средств и способствуют торговле между государствами. Если принять во внимание статистику, то сотрудничество с ними выгодно целым государствам, так как ведёт к увеличению оборота денежных средств в государстве, уменьшению налогов и ставок по кредитам. Кроме того, инвестиции в мероприятия и страны с высоким риском, зачастую, проводятся через именно эти центры.

Частный банкинг также довольно развит в этом месте.

Частный банкинг также довольно развит в этом месте.

Неправильный выбор может навредить репутации компании. Следует выбирать зоны, одобренные авторитетными международными организациями, пресекающими мошенничество в финансовой сфере. К числу авторитетных относятся: FATF, MONEYVAL, CFATF;

Неправильный выбор может навредить репутации компании. Следует выбирать зоны, одобренные авторитетными международными организациями, пресекающими мошенничество в финансовой сфере. К числу авторитетных относятся: FATF, MONEYVAL, CFATF;

ru

ru Налоговая отчетность ведется в обычном порядке, раскрываются сведения о владельцах бизнеса (Гибралтар, Кипр, Мальта, Люксембург).

Налоговая отчетность ведется в обычном порядке, раскрываются сведения о владельцах бизнеса (Гибралтар, Кипр, Мальта, Люксембург). Полученная прибыль не облагается налогом, а остается на счетах оффшорной компании.

Полученная прибыль не облагается налогом, а остается на счетах оффшорной компании.

В зависимости от вида деятельности компании, название должно содержать обязательные слова «банк», или «государственный», или «страхование» и.т.д. Название компании не должно совпадать с названиями уже зарегистрированных компаний.

В зависимости от вида деятельности компании, название должно содержать обязательные слова «банк», или «государственный», или «страхование» и.т.д. Название компании не должно совпадать с названиями уже зарегистрированных компаний. Бывает, что местные власти не лояльны к иностранным инвесторам.Например, в Республике Кипр после финансово-экономического кризиса местные власти фактически «ограбили» иностранных инвесторов, сняв денежные средства с их банковских счетов. Понятно, что открывать компанию на территории государства, часть которого занята другой страной, — не лучшая идея

Бывает, что местные власти не лояльны к иностранным инвесторам.Например, в Республике Кипр после финансово-экономического кризиса местные власти фактически «ограбили» иностранных инвесторов, сняв денежные средства с их банковских счетов. Понятно, что открывать компанию на территории государства, часть которого занята другой страной, — не лучшая идея Эти государства предоставляют льготный налоговый режим. Это касается как низких, так и нулевых ставок;

Эти государства предоставляют льготный налоговый режим. Это касается как низких, так и нулевых ставок;

Следует помнить о национальных законах; иначе вы можете стать преступником с точки зрения местных властей.

Следует помнить о национальных законах; иначе вы можете стать преступником с точки зрения местных властей.

Об авторе