Оквэд для налоговых каникул: Какие оквэды попадают под налоговые каникулы в 2022 году

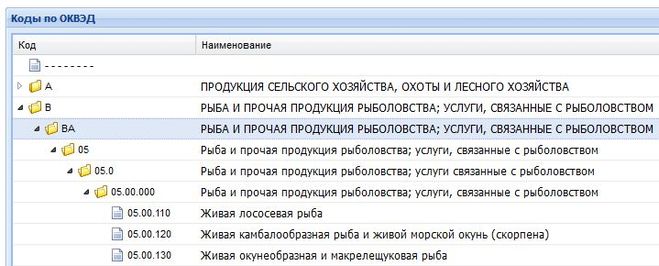

Коды ОКВЭД для налоговых каникул

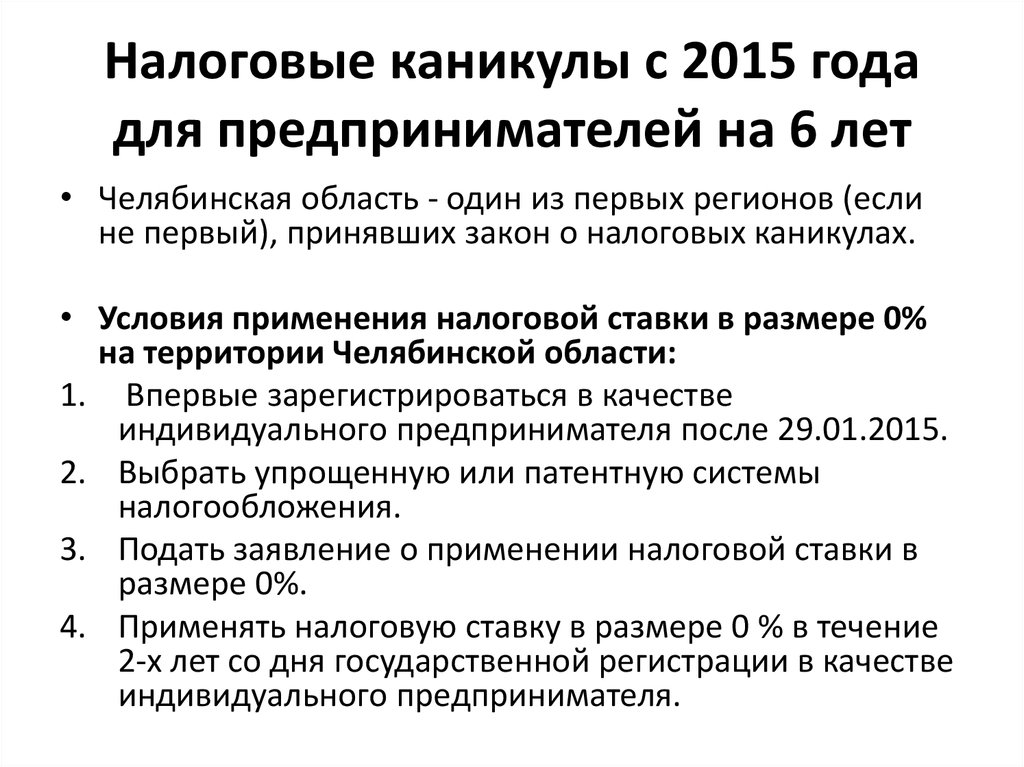

Для снижения налогового бремени на малый бизнес в российском законодательстве был разработан федеральный закон № 477-ФЗ от 29.12.2014 года о «налоговых каникулах», внесший изменения в статьи 346.20 и 346.50 НК РФ. Он дал право регионам устанавливать нулевые ставки налогов на доходы для вновь открытых ИП сроком до двух налоговых периодов. Расскажем подробно о видах деятельности, подлежащих льготированию с указанием кодов ОКВЭД, под «налоговые каникулы» попадающие.

Условия и ОКВЭД для налоговых каникул ИП

При разработке законопроекта в 2014 году предполагалось, что каникулы введут для всех субъектов предпринимательства. Но в итоге законодатели ввели льготу только для индивидуальных предпринимателей. Их легко отследить и определить по ИНН в базе налоговой: вновь созданные они или повторно открытые, чего нельзя сказать об ООО.

Чтобы воспользоваться правом на налоговые каникулы для ИП, должны соблюдаться определенные условия:

-

Гражданин впервые регистрируется в качестве ИП.

-

В регионе, где ИП зарегистрирован, на дату регистрации должен действовать местный закон о «налоговых каникулах».

-

При открытии ИП должен заявить о применении патентной системы налогообложения или УСН. Такие системы как ЕНВД, ЕСХН или ОСНО в льготировании не участвуют.

-

Деятельность должна быть научной, социально-бытовой или производственной. Список видов деятельности и лимиты по выручке и численности персонала устанавливает региональное законодательство.

-

Выручка от указанных видов деятельности должна составлять в общем доходе не менее 70%.

Срок действия льготы с 1 января 2015 года и по 31 декабря 2020 года. В регионах эти сроки могут варьироваться, при этом льгота может присутствовать только для каких-то отдельных режимов, например, только для УСН или только для патента. «Налоговые каникулы» уже закончились для Калининградской, Самарской областей, Ставропольского края, республик Адыгея, Мордовия, Чувашия. В Краснодарском крае уже нет льготы по УСН, а для патента каникулы продолжаются до 2021 г.

В Краснодарском крае уже нет льготы по УСН, а для патента каникулы продолжаются до 2021 г.

Подобрать код ОКВЭД по виду деятельности

Коды ОКВЭД — налоговые каникулы

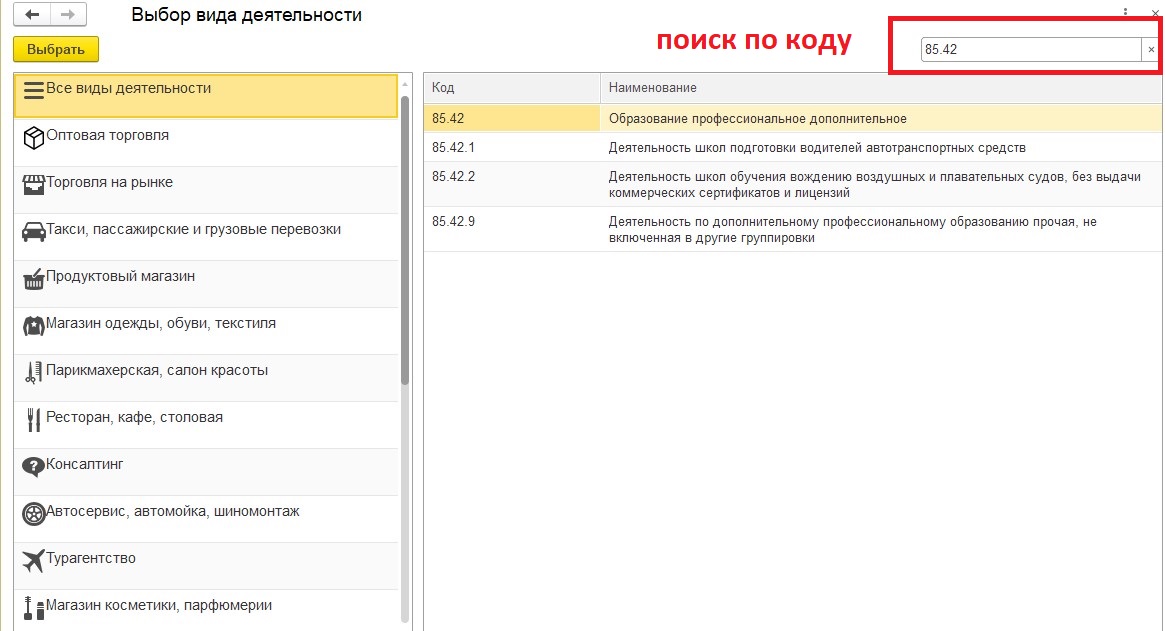

Регионам разрешено самостоятельно выбирать льготируемые виды деятельности с указанием их по классификатору ОКВЭД2. Многие регионы при этом не стали подробно расписывать в законах, какие коды по ОКВЭД участвуют в льготировании, ограничившись наименованием услуг и производимых товаров. Некоторые расписали виды деятельности и коды более досконально. Поэтому часто ИП испытывают затруднения при открытии и подборе кодов ОКВЭД по льготному виду деятельности.

Рассмотрим, какие сферы подлежат льготированию и какие разделы классификатора ОКВЭД для налоговых каникул могут быть применены регионами:

1. Научная сфера. К ней относится раздел М — коды ОКВЭД, включенные в классы 72 «Научные исследования и разработки» и 74 «Деятельность профессиональная научная и техническая прочая». Исключаются из льготирования услуги бухгалтерские и юридические (класс ОКВЭД 69), консультативные (70), в области архитектуры (71) и рекламы (73). Коды класса ОКВЭД 74 также используются с ограничениями: исключены классы по дизайну (74.1) фотографии (74.2) и ветеринарии (75). Но услуги перевода по классу ОКВЭД 74.30 часто применяются регионами для налоговых каникул.

Исключаются из льготирования услуги бухгалтерские и юридические (класс ОКВЭД 69), консультативные (70), в области архитектуры (71) и рекламы (73). Коды класса ОКВЭД 74 также используются с ограничениями: исключены классы по дизайну (74.1) фотографии (74.2) и ветеринарии (75). Но услуги перевода по классу ОКВЭД 74.30 часто применяются регионами для налоговых каникул.

2. Социальная сфера. Сюда входят:

-

раздел Р «Образование» — класс ОКВЭД 85, включающий дошкольное, среднее профессиональное и др. виды образования;

-

раздел Q «Деятельность в области здравоохранения и соцуслуг» — классы 86, 87, 88, предусматривающие услуги здравоохранения, ухода с проживанием и соцуслуги без проживания;

-

раздел R «Деятельность в области культуры, спорта, организации досуга, развлечений» — класс ОКВЭД 93 в части спорта, отдыха и развлечений.

Также для льготирования могут использоваться коды для экскурсионных или туристических услуг из раздела N об административной деятельности и сопутствующих услугах.

Сюда же относится и бытовая сфера услуг. Многие регионы льготируют такие виды ОКВЭД, как 95.2 «Ремонт предметов личного потребления и хозяйственно-бытового назначения», включающей ремонт обуви, бытовой техники, часов и т.п.

3. Производственная сфера. К этим видам деятельности относится большая часть ОКВЭД из Раздела С «Обрабатывающие производства». Кратко перечислим: производство пищевых продуктов, напитков, одежды, бумаги, компьютеров, изделий из дерева, металла, полиграфические услуги и т.д. Под льготирование не подпадают такие виды деятельности как: производство табачных (класс ОКВЭД 12), алкогольных (классы 11.01-11.06) продуктов, нефтепродуктов (19), лекарств (21), химических веществ (20), основных металлов (24), боеприпасов (25.4) и др.

Отдельно стоит упомянуть, какие популярные ОКВЭД и сферы деятельности под «налоговые каникулы» точно не попадут:

-

оптовая торговля — раздел G, классы 45-47;

-

розничная торговля — раздел G, класс 46-47;

-

строительство – раздел F, классы ОКВЭД 41- 43

-

транспортировка и хранение — раздел H, классы ОКВЭД 49-53.

Период получения льготы

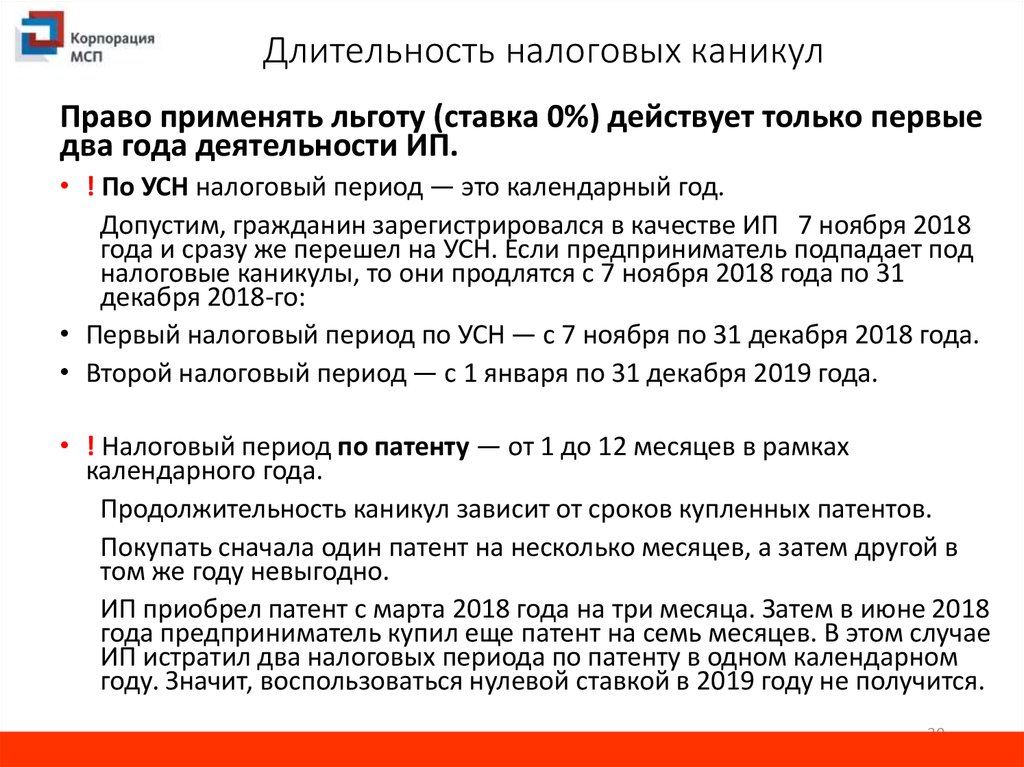

Налоговые каникулы предоставляются только за 2 налоговых периода. Для УСН — это год, для ПСН – период, на который приобретен патент, начиная с года, в котором зарегистрирован ИП. Первым налоговым периодом считается год открытия ИП.

Например, ИП на УСН открыто в сентябре 2019 года, значит первый налоговый период «каникул» для него – 2019 год, а второй — 2020. Если, к примеру, ИП приобрел патент вначале на 4 месяца, а затем еще на 8 месяцев, то каникулы будут действовать в течение этих двух налоговых периодов.

Существует также требование по ведению раздельного учета доходов при патенте, если предприниматель совмещает несколько видов бизнеса, одни из которых льготируются, а другие нет. При УСН раздельный учет разрешено не вести.

Каникулы предполагают освобождение от уплаты УСН и патента, но сдавать отчетность по УСН, платить страховые взносы за себя и сотрудников, а также остальные налоги, ИП все равно обязан.

Чтобы заявить о праве на льготу при УСН, составлять отдельных заявлений и вписывать туда коды ОКВЭД, подпадающие под налоговые каникулы не требуется. Достаточно подать стандартное уведомление о применении «упрощенки», а по завершении года сдать УСН-декларацию с нулевой ставкой. Приобретая патент, следует сразу указать в заявлении ставку 0% и ссылку на региональный закон о каникулах.

Специализация: Гражданское, земельное, трудовое, уголовное право

Имеет более 15 лет юридического стажа в крупных холдингах Юга России.

Обладает опытом в области договорной и претензионной работы, мирного разрешения споров, судебного взыскания долгов и оспаривания прав на имущество.

Фонд поддержки предпринимательства

При применении упрощенной системы налогообложения

- Сельское хозяйство (сельскохозяйственное производство (переработка), рыболовство, рыбоводство.

- Производство пищевых продуктов, включая напитки.

- Текстильное и швейное производство.

- Производство кожи, изделий из кожи и производство обуви.

- Обработка древесины и производство изделий из дерева.

- Производство целлюлозы, древесной массы, бумаги, картона и изделий из них.

- Химическое производство.

- Производство резиновых и пластмассовых изделий.

- Производство прочих неметаллических минеральных продуктов.

- Металлургическое производство и производство готовых металлических изделий.

- Производство машин и оборудования.

- Производство электрооборудования, электронного и оптического оборудования.

- Производство транспортных средств и оборудования.

- Прочие производства.

- Деятельность прочих мест для временного проживания.

- Предоставление туристических экскурсионных услуг.

- Образование.

- Здравоохранение и предоставление социальных услуг.

- Физкультурно-оздоровительная деятельность.

- Деятельность, связанная с использованием вычислительной техники и информационных технологий.

- Научные исследования и разработки.

Виды предпринимательской деятельности в целях применения налоговой ставки в размере 1 процента:

- Прядение хлопчатобумажных волокон

- Прядение кардное шерстяных волокон

- Прядение гребенное шерстяных волокон

- Изготовление натуральных шелковых, искусственных и синтетических волокон

- Подготовка и прядение прочих текстильных волокон

- Отделка тканей и текстильных изделий

- Производство кружевного сетчатого и гардинно-тюлевого полотна, а также кружев и вышитых изделий, в кусках, в форме полос или отдельных вышивок

- Производство фетра и войлока

- Производство трикотажных или вязаных одежды и аксессуаров одежды для детей младшего возраста

- Производство вязаных и трикотажных изделий одежды

- Производство деревянных столовых и кухонных принадлежностей

- Производство деревянных статуэток и украшений из дерева, мозаики и инкрустированного дерева, шкатулок, футляров для ювелирных изделий или ножей

- Производство изделий из пробки, соломки и материалов для плетения; производство корзиночных и плетеных изделий

- Производство прочих изделий из бумаги и картона

- Производство хозяйственных и декоративных керамических изделий

- Производство прочих керамических изделий

- Производство игр и игрушек

- Производство изделий народных художественных промыслов.

Виды предпринимательской деятельности в целях применения налоговой ставки в размере 3 процентов:

- Выращивание овощей открытого грунта

- Выращивание овощей защищенного грунта

- Выращивание грибов и трюфелей

- Цветоводство

- Выращивание прочих плодовых и ягодных культур

- Выращивание семян плодовых и ягодных культур

- Выращивание рассады

- Разведение племенного молочного крупного рогатого скота

- Разведение овец и коз

- Производство сырого овечьего и козьего молока

- Пчеловодство

- Разведение кроликов и прочих пушных зверей на фермах

- Рыболовство пресноводное

- Рыбоводство

- Переработка и консервирование рыбы, ракообразных и моллюсков

- Производство сыра и сырных продуктов

- Деятельность самостоятельных экскурсоводов и гидов по предоставлению экскурсионных туристических услуг

- Образование дошкольное

- Деятельность санаторно-курортных организаций

- Предоставление социальных услуг без обеспечения проживания престарелым и инвалидам.

При применении патентной системы налогообложения

- Ремонт и пошив швейных, меховых и кожаных изделий, головных уборов и изделий из текстильной галантереи, ремонт, пошив и вязание трикотажных изделий.

- Ремонт, чистка, окраска и пошив обуви.

- Изготовление и ремонт металлической галантереи, ключей, номерных знаков, указателей улиц.

- Ремонт и техническое обслуживание бытовой радиоэлектронной аппаратуры, бытовых машин и бытовых приборов, часов, ремонт и изготовление металлоизделий.

- Ремонт мебели.

- Услуги фотоателье, фото- и кинолабораторий.

- Услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ.

- Услуги по обучению населения на курсах и по репетиторству.

- Услуги по присмотру и уходу за детьми и больными.

- Изготовление изделий народных художественных промыслов.

- Прочие услуги производственного характера (услуги по переработке сельскохозяйственных продуктов и даров леса, в том числе по помолу зерна, обдирке круп, переработке маслосемян, изготовлению и копчению колбас, переработке картофеля, переработке давальческой мытой шерсти на трикотажную пряжу, выделке шкур животных, расчесу шерсти, стрижке домашних животных, ремонту и изготовлению бондарной посуды и гончарных изделий, защите садов, огородов и зеленых насаждений от вредителей и болезней; изготовление валяной обуви; изготовление сельскохозяйственного инвентаря из материала заказчика; граверные работы по металлу, стеклу, фарфору, дереву, керамике; изготовление и ремонт деревянных лодок; ремонт игрушек; ремонт туристского снаряжения и инвентаря; услуги по вспашке огородов и распиловке дров; услуги по ремонту и изготовлению очковой оптики; изготовление и печатание визитных карточек и пригласительных билетов на семейные торжества; переплетные, брошюровочные, окантовочные, картонажные работы; зарядка газовых баллончиков для сифонов, замена элементов питания в электронных часах и других приборах).

- Производство и реставрация ковров и ковровых изделий.

- Услуги по уборке жилых помещений и ведению домашнего хозяйства.

- Проведение занятий по физической культуре и спорту.

- Услуги поваров по изготовлению блюд на дому.

- Услуги, связанные со сбытом сельскохозяйственной продукции (хранение, сортировка, сушка, мойка, расфасовка, упаковка и транспортировка).

- Услуги, связанные с обслуживанием сельскохозяйственного производства (механизированные, агрохимические, мелиоративные, транспортные работы).

- Занятие медицинской деятельностью или фармацевтической деятельностью лицом, имеющим лицензию на указанные виды деятельности.

- Услуги по прокату.

- Экскурсионные услуги.

- Оказание услуг по забою, транспортировке, перегонке, выпасу скота.

- Производство кожи и изделий из кожи.

- Сбор и заготовка пищевых лесных ресурсов, недревесных лесных ресурсов и лекарственных растений.

- Сушка, переработка и консервирование фруктов и овощей.

- Производство молочной продукции.

- Производство плодово-ягодных посадочных материалов, выращивание рассады овощных культур и семян трав.

- Производство хлебобулочных и мучных кондитерских изделий.

- Товарное и спортивное рыболовство и рыбоводство.

- Лесоводство и прочая лесохозяйственная деятельность.

- Деятельность по письменному и устному переводу.

- Деятельность по уходу за престарелыми и инвалидами.

- Оказание услуг (выполнение работ) по разработке программ для ЭВМ и баз данных (программных средств и информационных продуктов вычислительной техники), их адаптации и модификации.

- Ремонт компьютеров и коммуникационного оборудования.

- Изготовление мебели.

*Виды предпринимательской деятельности в целях применения налоговой ставки в размере 0 процентов установлены областным законом от 12.10.2009 года № 78-оз «Об установлении ставки налога, взимаемого в связи с применением упрощенной системы налогообложения, на территории Ленинградской области» (в ред. областного закона от 20.07.2015 года № 73-оз).

областного закона от 20.07.2015 года № 73-оз).

В предлагаемом перечне указаны наименования разделов/подразделов общероссийского классификатора видов экономической деятельности (ОК 029-2001 (КДЕС Ред.1), кодов общероссийского классификатора услуг населению (ОК 002-93), то есть видов предпринимательской деятельности, которую фактически могут осуществлять ИП в целях применения налоговой ставки в размере 0%, значительно больше.

**Виды предпринимательской деятельности при патентной системе налогообложения в целях применения налоговой ставки в размере 0% установлены областным законом от 07.11.2012 года № 80-оз «О патентной системе налогообложения на территории Ленинградской области» (в ред. областного закона от 20.07.2015 года № 73-оз).

2022 Налоговый отпуск

|

Дней |

|

|

1 ст Год |

Даты |

|

| Алабама | 3 | готовность к ураганам генераторы – 1000 долл.  США США расходные материалы – 60 долл. США | 2012 | 25-27 февраля | http://www.revenue.alabama.gov/ | |

| Алабама | 3 | одежда — 100 долларов компьютеры — 750 долларов школьные принадлежности — 50 долларов книги — 30 долларов | 2006 | 15-17 июля | http://www.revenue.alabama.gov/ | |

| Арканзас | 2 | одежда – $100 школьные принадлежности | 2011 | 6-7 августа | http://www.dfa.arkansas.gov/ | |

| Коннектикут | 7 | одежда и обувь — $100 | 2022 | 10-16 апреля | https://portal. ct.gov/DRS/ ct.gov/DRS/ | |

| Коннектикут | 7 | одежда и обувь — $100 | 2001 | 21-27 августа | http://www.ct.gov/drs/ | |

| Флорида | 93 | детские книги | 2022 | 14 мая — авг. 14 | https://floridarevenue.com/ | |

| Флорида | 14 | готовность к стихийным бедствиям различные предметы — от 20 до 1000 долларов | 2022 | 28 мая — 10 июня | https://floridarevenue.com/ | |

| Флорида | 8 | мероприятия на свежем воздухе — от 25 до 150 долларов | 2022 | 1-7 июля | https://floridarevenue. com/ com/ | |

| Флорида | 1 год | Подгузники и детская одежда | 2022 | 1 июля — 30 июня 2023 г. | https://floridarevenue.com/ | |

| Флорида | 1 год | продукты Energy Star — от 1500 до 3000 долларов США | 2022 | 1 июля — 30 июня 2023 г. | https://floridarevenue.com/ | |

| Флорида | 2 года | Двери и окна, защищенные от ураганов | 2022 | 1 июля – 30 июня 2024 г. | https://floridarevenue.com/ | |

| Флорида | 14 | школьные принадлежности — 50 долларов одежда — 100 долларов компьютеры — 1500 долларов | 2007+ | 25 июля — 7 августа | https://floridarevenue. com/ com/ | |

| Флорида | 7 | рабочие перчатки — 25 долларов США фонарик и сумки — 50 долларов США ящики для инструментов — 75 долларов США испытательное оборудование — 100 долларов США подробнее | 2022 | 3 сентября – 9 сентября | https://floridarevenue.com/ | |

| Иллинойс | 10 | Льготная ставка — 1,25% Одежда и школьные принадлежности — 125 долларов США | 2010+ | 5–14 августа | https://www2.illinois.gov | |

| Айова | 2 | одежда — 100 долларов | 2000 | 5-6 августа | https://tax.iowa.gov/ | |

| Мэриленд | 3 | Продукты Energy Star | 2011 | 19-21 февраля | https://www. marylandtaxes.gov/ marylandtaxes.gov/ | |

| Мэриленд | 7 | одежда и обувь-$100 | 2010 | 14-20 августа | http://www.marylandtaxes.com/ | |

| Массачусетс | 2 | все TPP — 2500 долларов США | 2004+ | 13-14 августа | https://www.mass.gov/ | |

| Миссисипи | 2 | одежда и обувь — 100 долларов США | 2009 | 29-30 июля | http://www.dor.ms.gov/ | |

| Миссисипи | 3 | огнестрельное оружие, боеприпасы и охотничьи принадлежности | 2014 | 26-28 августа | http://www.dor. ms.gov/ ms.gov/ | |

| Миссури | 7 | продукция Energy Star — 1500 долларов США | 2009 | 19-25 апреля | http://dor.mo.gov/ | |

| Миссури | 3 | одежда — 100 долларов компьютеры — 1500 долларов школьные принадлежности — 50 долларов | 2004 | 5-7 августа | http://dor.mo.gov/ | |

| Невада | 3 | Покупки членов Национальной гвардии | 2021 | 28-30 октября | https://tax.nv.gov | |

| Нью-Джерси | 10 | школьные/художественные принадлежности учебные материалы компьютеры — 3000 долларов США | 2022 | 27 августа — 5 сентября | https://www. state.nj.us/ state.nj.us/ | |

| Нью-Мексико | 3 | одежда — 100 долларов компьютеры — 1000 долларов компьютерное оборудование. — $500 школьные принадлежности — $30 | 2005 | 5-7 августа | http://www.tax.newmexico.gov | |

| Огайо | 3 | одежда — $75 школьные принадлежности — $20 | 2015 | 5-7 августа | https://www.tax.ohio.gov/ | |

| Оклахома | 3 | одежда — 100 долларов | 2007 | 5-7 августа | https://oklahoma.gov/ | |

| Южная Каролина | 3 | одежда школьные принадлежности компьютеры прочее | 2000 | 5-7 августа | http://dor. sc.gov/ sc.gov/ | |

| Теннесси | 3 | одежда — 100 долларов США школьные принадлежности — 100 долларов США компьютеры — 1500 долларов США | 2006 | 29-31 июля | http://tn.gov/revenue/ | |

| Теннесси | 1 год | оружейные сейфы и | 2021 | 1 июля – 30 июня 2022 г. | https://www.tn.gov/revenue/ | |

| Теннесси | 31 | продукты питания и ингредиенты | 2022 | 1-31 августа | https://www.tn.gov/revenue/ | |

| Техас | 3 | генераторов – 3000 долл. | 2016 | 23-25 апреля | http://comptroller.texas.gov | |

| Техас | 3 | продукты Energy Star кондиционеры — 6000 долларов США; другое — 2000 долларов | 2008 | 28-30 мая | http://comptroller.texas.gov/ | |

| Техас | 3 | одежда, рюкзаки и школьные принадлежности — 100 долларов США | 1999 | 5-7 августа | http://comptroller.texas.gov/ | |

| Вирджиния | 3 | одежда — 100 долларов США школьные принадлежности — 20 долларов США товары Energy Star — 2500 долларов США товары для подготовки к ураганам — 60 долларов США генераторы — 1000 долларов США | 2006 | 5-7 августа | http://www. tax.virginia.gov/ tax.virginia.gov/ | |

| Западная Вирджиния | 4 | одежда — $125 | 2021 | 5-8 августа | https://tax.wv.gov/ | |

+ Флорида впервые провела налоговые каникулы для школьных принадлежностей в 2007 году. В 2008–2009 годах они не повторялись. Массачусетс не вводился в действие с 2008 по 2014, 2016 и 2017 годы. Начиная с 2018 года налоговые каникулы являются постоянными. В 2010 г. в штате Иллинойс был введен годовой отпуск по сниженной ставке9.0052 * Детали некоторых государственных программ пока недоступны, на сайте может быть указана программа 2021 года.

Обратите внимание: если вашего штата нет в списке, это означает, что законодательство, разрешающее налоговые каникулы, не было утверждено. Свяжитесь с законодателем вашего штата для получения дополнительной информации.

Эффективность мер государственной поддержки бизнеса.

Налоговые льготы

Одной из основных мер поддержки бизнеса является отсрочка уплаты налогов и сборов, а также отсрочка подачи налоговых деклараций (последняя — для всех налогоплательщиков).

- Отсрочка по уплате налогов и взносов, срок перечисления в бюджет которых приходится на период до 1 мая (налоги по специальным режимам УСН и ЕСН, авансовые платежи по налогам (кроме НДС) за 1 квартал 2020 года , налог на прибыль — за 6 месяцев, авансовые платежи за 2 квартал и первое полугодие 2020 года — 4 месяца). На эту меру могут рассчитывать организации, входящие в перечень системообразующих, а также предприятия малого и среднего бизнеса (основной ОКВЭД которых совпадает с перечнем отраслей, утвержденным Правительством РФ).

- Системообразующие организации, не относящиеся к субъектам малого и среднего предпринимательства, могут получить отсрочку до 6 месяцев в упрощенном порядке — без залога, поручительства или банковской гарантии.

Проблем с получением налоговых преференций для пострадавших компаний не возникает, так как подробная информация о порядке и возможности получения отсрочки/уплаты налога размещена на сайте ФНС России. Также сервис в автоматическом режиме позволяет проверить соответствие всем критериям получения субсидии МСП, работающим в пострадавших отраслях. Важно, что в редакцию Федерального закона от 22.04.2020 № 121-ФЗ внесены изменения в абзац 60 пункта 1 ст. 251 НК РФ, позволяющая налоговому агенту не удерживать НДФЛ с суммы данной субсидии.

Сдам отпуск

Многие компании испытывают трудности с выплатой регулярных платежей из-за фактического отсутствия выручки. Для оказания помощи в этом отношении власти предусмотрели отсрочку по аренде нежилых помещений, находящихся в государственной и муниципальной собственности. Отсрочка распространяется на период с 01.04.2020 по 01.10.2020 и предоставляется компаниям из наиболее пострадавших отраслей экономики (гостиничный бизнес, авиаперевозки и др.). Однако многие компании не имеют возможности в полной мере воспользоваться этой мерой, поскольку разработанные правила не учитывают некоторые аспекты финансово-экономических отношений.

Для оказания помощи в этом отношении власти предусмотрели отсрочку по аренде нежилых помещений, находящихся в государственной и муниципальной собственности. Отсрочка распространяется на период с 01.04.2020 по 01.10.2020 и предоставляется компаниям из наиболее пострадавших отраслей экономики (гостиничный бизнес, авиаперевозки и др.). Однако многие компании не имеют возможности в полной мере воспользоваться этой мерой, поскольку разработанные правила не учитывают некоторые аспекты финансово-экономических отношений.

Например, компании-субарендаторы нежилого государственного и муниципального имущества сталкиваются с проблемой получения отсрочки по арендным платежам, так как данная мера не распространяется на сделки по аренде через посредников. Несмотря на то, что арендодатель является стороной гражданско-правовой сделки (поскольку он согласен заключить договор субаренды для признания сделки действительной), это не может повлиять на условия расчетов между субарендодателем и субарендодателем. До внесения изменений и разъяснений в Постановление № 439дд. 03.04.2020 эта проблема останется.

До внесения изменений и разъяснений в Постановление № 439дд. 03.04.2020 эта проблема останется.

Снижение административного давления

Административное давление на бизнес в России традиционно достаточно сильное. В условиях кризиса такое давление особенно негативно сказывается на компаниях, поэтому было принято решение приостановить выездные налоговые проверки до 01.06.2020.

В таком случае получить отсрочку представления документации и объяснений на максимальный срок можно по общему правилу путем подачи заявления по ст. 93 НАЛОГОВЫЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ. В текущих условиях завышение срока отсрочки обычно не влечет за собой отказа в пролонгации, даже если на компанию не распространяются антикризисные меры. Налоговый орган признает обоснованным довод налогоплательщика о невозможности своевременного представления документов за предыдущий трехлетний налоговый период в связи с отсутствием доступа к первичной документации в связи с установленным режимом дистанционной работы.

Налоговый орган признает обоснованным довод налогоплательщика о невозможности своевременного представления документов за предыдущий трехлетний налоговый период в связи с отсутствием доступа к первичной документации в связи с установленным режимом дистанционной работы.

Беспроцентные кредиты

Восстановление экономики во многом будет зависеть от активности кредитования бизнеса, поэтому правительство планирует выдавать беспроцентные кредиты на выплату зарплат компаниям, наиболее пострадавшим от падения потребительского спроса. Это вынужденная мера, так как бизнес при отсутствии спроса фактически не имеет денежного потока, а кредиты — единственный способ сохранить персонал и перезапустить все процессы.

К сожалению, на практике у многих компаний возникают проблемы с получением таких кредитов. В частности, это связано с требованием наличия зарплатных проектов в конкретном банке (например, такое требование есть у Сбербанка и ВТБ), которые обеспечивали бы контроль за поступлением средств на счета сотрудников. Решением этой проблемы является оформление зарплатного проекта до получения кредита, но банки часто затягивают этот процесс.

В частности, это связано с требованием наличия зарплатных проектов в конкретном банке (например, такое требование есть у Сбербанка и ВТБ), которые обеспечивали бы контроль за поступлением средств на счета сотрудников. Решением этой проблемы является оформление зарплатного проекта до получения кредита, но банки часто затягивают этот процесс.

Мораторий на банкротство

Также стоит отметить такую меру, как мораторий на банкротство на 6 месяцев. Это относится к системообразующим организациям и стратегическим предприятиям. Список этих организаций публикует Федеральная налоговая служба России.

Практических проблем с реализацией данной антикризисной меры для компаний не возникает, так как служба ФНС России позволяет в автоматическом режиме проверить критерии распространения моратория или получить информацию о лицах, заявил об отказе от применения этого права. Кроме того, информация о статусе компании в открытом доступе размещается на сервисах проверки благонадежности контрагентов (контур-фокус, Sparq и подобные).

Кроме того, информация о статусе компании в открытом доступе размещается на сервисах проверки благонадежности контрагентов (контур-фокус, Sparq и подобные).

При этом данная мера является, по сути, отсрочкой, которую бизнес может использовать для стабилизации своего финансового положения и принятия мер по поддержанию взаимоотношений с контрагентами. Но эффективность этой меры сомнительна, так как кредиторы в этот период анализируют дебиторскую задолженность и принимают решение о банкротстве после моратория. А при отсутствии доходов финансовое положение компании не улучшится, поэтому для многих это будет лишь отсрочка фактического банкротства.

Эффективность мероприятий

Во-первых, эффективность мер поддержки бизнеса напрямую зависит от объема выделяемых на них бюджетных средств. Эта сумма определяется исходя из полученного ВВП, а российская экономика не занимает лидирующих позиций по ВВП на душу населения, соответственно и средств, выделяемых на быстрое восстановление после кризиса, просто не хватает. Во-вторых, большую роль играет механизм реализации мер поддержки на практике. Таким образом, основной проблемой, с которой сталкиваются компании, является отсутствие оперативности в поддержке бизнеса со стороны банковского сектора. До недавнего времени существовали проблемы с получением беспроцентных кредитов из-за значительного количества заявок и отсутствия контроля за фактическим использованием кредитных средств.

Эта сумма определяется исходя из полученного ВВП, а российская экономика не занимает лидирующих позиций по ВВП на душу населения, соответственно и средств, выделяемых на быстрое восстановление после кризиса, просто не хватает. Во-вторых, большую роль играет механизм реализации мер поддержки на практике. Таким образом, основной проблемой, с которой сталкиваются компании, является отсутствие оперативности в поддержке бизнеса со стороны банковского сектора. До недавнего времени существовали проблемы с получением беспроцентных кредитов из-за значительного количества заявок и отсутствия контроля за фактическим использованием кредитных средств.

Для решения данного вопроса Правительство ввело ежедневный мониторинг выполнения программы и расширило перечень кредитных организаций для обработки заявок на получение беспроцентного кредита на зарплатные проекты. В результате многие компании были вынуждены сокращать штаты из-за нехватки средств на выплату заработной платы. Также стоит отметить, что государство своевременно не урегулировало предоставление компенсационных выплат в виде МРТ работникам пострадавших компаний, что обострило проблему безработицы в стране.

Также стоит отметить, что государство своевременно не урегулировало предоставление компенсационных выплат в виде МРТ работникам пострадавших компаний, что обострило проблему безработицы в стране.

Анализ мер поддержки

Разработанные правительством антикризисные меры в целом соответствуют мировым тенденциям, в частности, в части налоговых и кредитных каникул, беспроцентных кредитов и субсидий для компаний. Так, в Испании также перенесены сроки подачи налоговых деклараций, установлены рассрочки по уплате налогов и квот в системе социального обеспечения, действует льготное зачисление на уплату налогов, арендной платы, заработной платы и других фиксированных расходов.

Среди российских мер, которых нет в большинстве развитых стран, стоит выделить отсрочку по аренде федерального имущества для малого и среднего бизнеса. Но эта мера должна быть дополнена помощью арендаторам коммерческой недвижимости, которые также испытывают трудности с уплатой регулярных платежей. Таким образом, необходимо будет снизить стоимость аренды частной собственности пострадавшими компаниями в период действия ограничительных мер. При этом нельзя забывать и об интересах арендодателей, которым в таком случае потребуются компенсационные выплаты во избежание потери доходов.

Но эта мера должна быть дополнена помощью арендаторам коммерческой недвижимости, которые также испытывают трудности с уплатой регулярных платежей. Таким образом, необходимо будет снизить стоимость аренды частной собственности пострадавшими компаниями в период действия ограничительных мер. При этом нельзя забывать и об интересах арендодателей, которым в таком случае потребуются компенсационные выплаты во избежание потери доходов.

Прогноз на будущее

Стабилизация российской экономики зависит от разработки эффективных посткризисных мер. Снижение потребительского спроса в условиях нестабильности в той или иной степени затронуло все отрасли экономики, поэтому меры государственной поддержки должны быть предусмотрены для всех хозяйствующих субъектов.

Для посткризисного восстановления и стимулирования внутреннего потребления важно продление периода прямых выплат и льготного кредитования населения, устранение сбоев на финансовых рынках.

США

США

Об авторе