Оплата пеней: порядок расчета и правила уплаты — Контур.Экстерн

Акция «Пени, прощайте!» от АО «Мосэнергосбыт» МЭС

Акция предполагает аннулирование пеней, начисленных потребителям за несвоевременную оплату электрической энергии, потребляемой в жилом помещении, в отношении которого Мосэнергосбытом проводятся расчёты.

Чтобы принять участие в Акции необходимо:

- Оплатить задолженность и текущие начисления за электроэнергию по счёту за ноябрь 2022 года;

- Передать показания с 15 до 30 декабря (включительно)**.

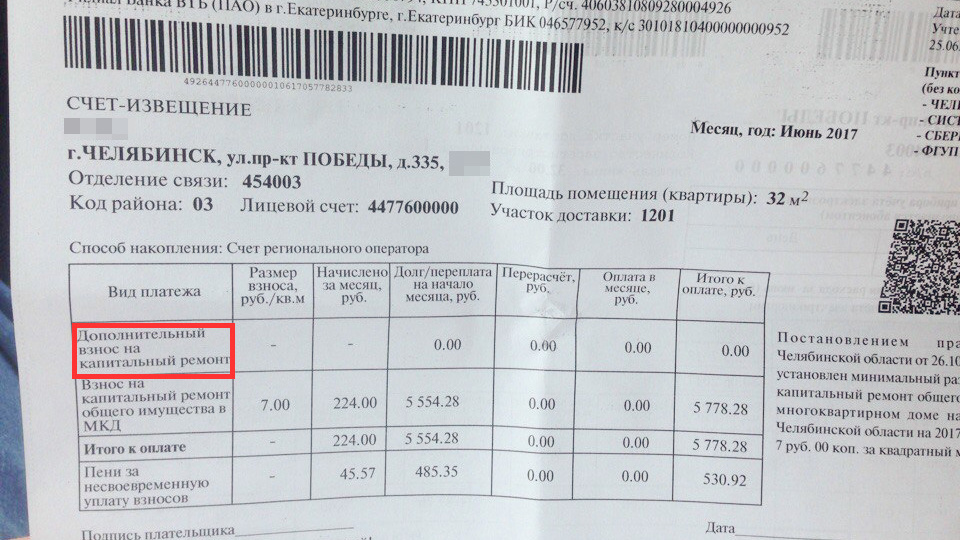

Как определить сумму к оплате без пеней:

- В счёте за электроэнергию, полученном от АО «Мосэнергосбыт», найдите строку «Сумма к оплате».

- В таблице с детализацией счёта найдите указанную сумму пеней, начисленных за несвоевременную оплату электрической энергии. Строка «Начислено пени в расчётном периоде».

- Из «Суммы к оплате» вычтите «Начислено пени в расчётном периоде». Получившуюся сумму оплатите.

- Пример как определить сумму

Сроки проведения Акции:

Акция проводится в срок с 1 ноября 2022 года по 31 января 2023 года. Общий срок включает в себя:

Общий срок включает в себя:

- С 1 ноября по 31 декабря 2022 года – выполнение условий Акции: оплата начислений по счёту за ноябрь 2022 и передача показаний в декабре 2022;

- С 9 по 17 января 2023 года – период определения Участников, выполнивших условия Акции;

- До 31 января 2023 выполнение Мосэнергосбытом обязательств по аннулированию пеней.

Полные условия Акции смотрите здесь

Вопросы и ответы:

- Кто может участвовать в Акции?

- Граждане РФ (старше 18 лет), проживающие на территории Москвы и Московской области, являющиеся потребителями коммунальной услуги энергоснабжения, предоставляемой «АО «Мосэнергосбыт», и имеющие лицевой счёт АО «Мосэнергосбыт».

- Что необходимо сделать, чтобы стать участником Акции?

- В срок до 25.

12.2022 произвести оплату и по состоянию на 00:00 часов 01.01.2023 не иметь задолженности за потреблённую электрическую энергию, стоимость которой предъявлена Мосэнергосбытом к оплате в счёте за ноябрь 2022 года (с учётом задолженности за предыдущие периоды), независимо от способа расчёта данной стоимости и давности задолженности.

12.2022 произвести оплату и по состоянию на 00:00 часов 01.01.2023 не иметь задолженности за потреблённую электрическую энергию, стоимость которой предъявлена Мосэнергосбытом к оплате в счёте за ноябрь 2022 года (с учётом задолженности за предыдущие периоды), независимо от способа расчёта данной стоимости и давности задолженности. - В период с 15 по 30 декабря 2022 года включительно передать в АО «Мосэнергосбыт» актуальные показания установленного у него прибора учёта электроэнергии любым удобным способом.

- В срок до 25.

- Кто не может участвовать в Акции?

- В Акции участвовать не могут:

- Потребители электроэнергии, добровольно оплатившие предъявленные пени до даты начала Акции, то есть до 1 ноября 2022 года.

- Потребители, в отношении пеней которых имеется судебный акт об их взыскании в пользу Мосэнергосбыта или дело об их взыскании уже находится на рассмотрении в суде.

- А если у меня показания прибора учёта передаются автоматически (с применением АИИСКУЭ), как я могу поучаствовать в Акции?

- Если показания Вашего ПУ передаются с применением автоматизированной информационно-измерительной системы учёта электроэнергии (АИИСКУЭ), для участия в Акции необходимо в срок до 25.12.2022 оплатить начисления за потребленную электроэнергию, выставленные в счёте за ноябрь с учётом начислений за предыдущие периоды. И таким образом — не иметь задолженности по состоянию на 00:00 01.01.2023.

- Где проводится Акция?

- Акция проводится в Москве и Московской области.

- Если клиент только что оплатил пени, можно ли рассчитывать на их возврат?

- Если оплата произведена до 1 ноября 2022 года, то такие клиенты, в Акции не участвуют.

Сумма оплаты пеней возврату не подлежит.

Сумма оплаты пеней возврату не подлежит. - Как понять, что пени аннулированы?

- До 31 января 2023 года «Мосэнергосбыт» проведёт аннулирование пеней. То есть, в феврале 2023 года в счёте, который клиент получит за январь, графы с пенями не будет.

* Акция распространяется только на физических лиц, приобретающих электроэнергию в качестве коммунальной услуги и для личных бытовых нужд.

** Участникам, в отношении которых показания приборов учёта передаются по каналам связи без участия потребителя электрической энергии (с применением автоматизированной информационно-измерительной системы учета электроэнергии (АИИСКУЭ)), для участия в Акции требуется выполнить только первый пункт.

- Архив акций

- Акция, проводимая с 15.12.2021 по 30.12.2021

- Акция, проводимая с 15.12.2020 по 30.12.2020

- Акция, проводимая до 31.05.2020

- Итоги акции, проведенной с 15.12.2019 по 30.12.2019

- Акция, проводимая с 15.12.2019 по 30.12.2019

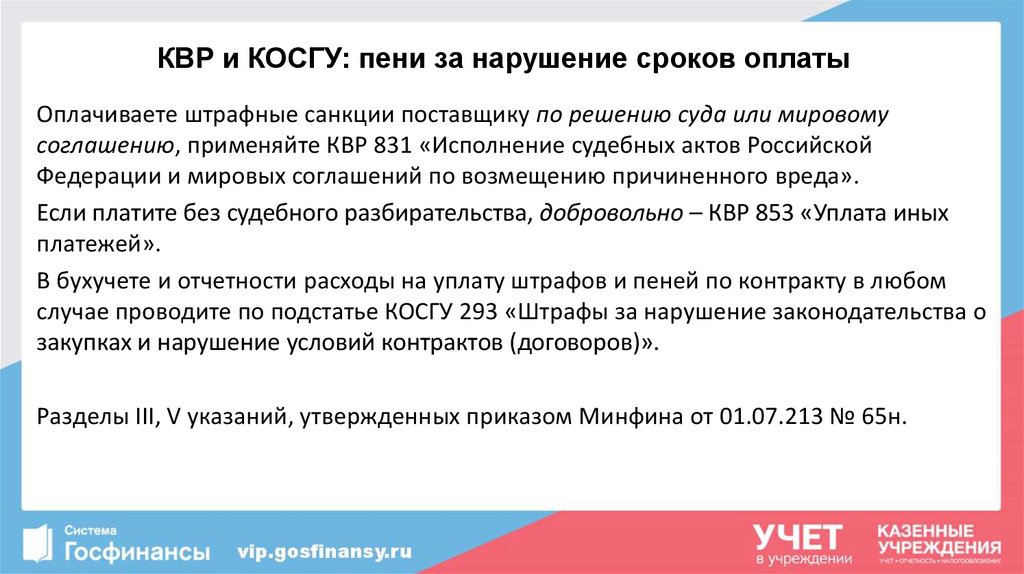

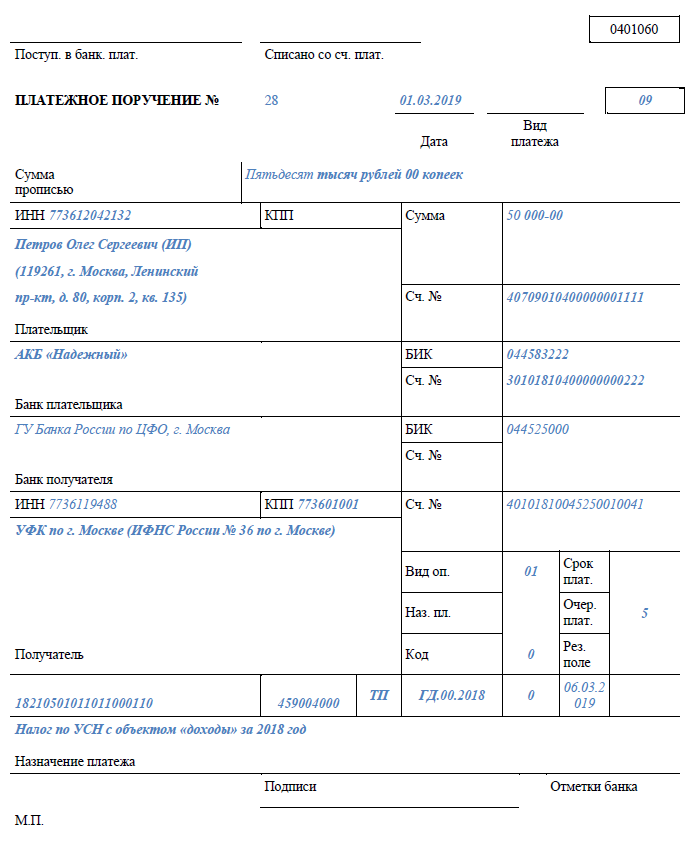

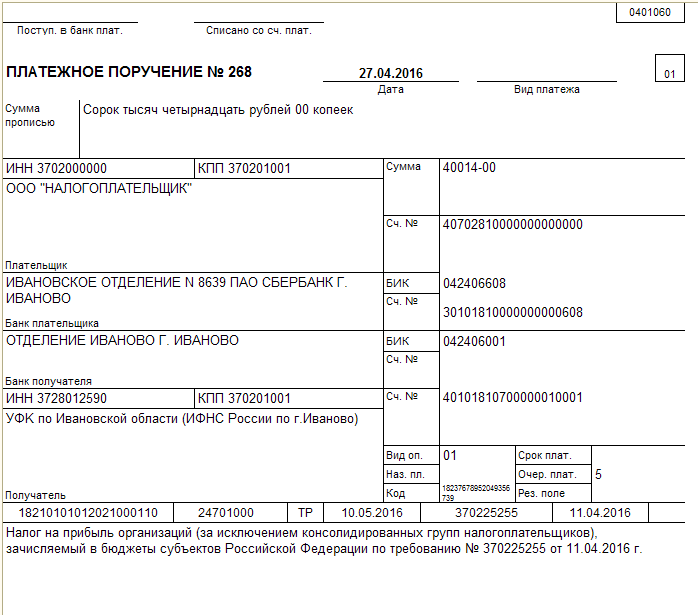

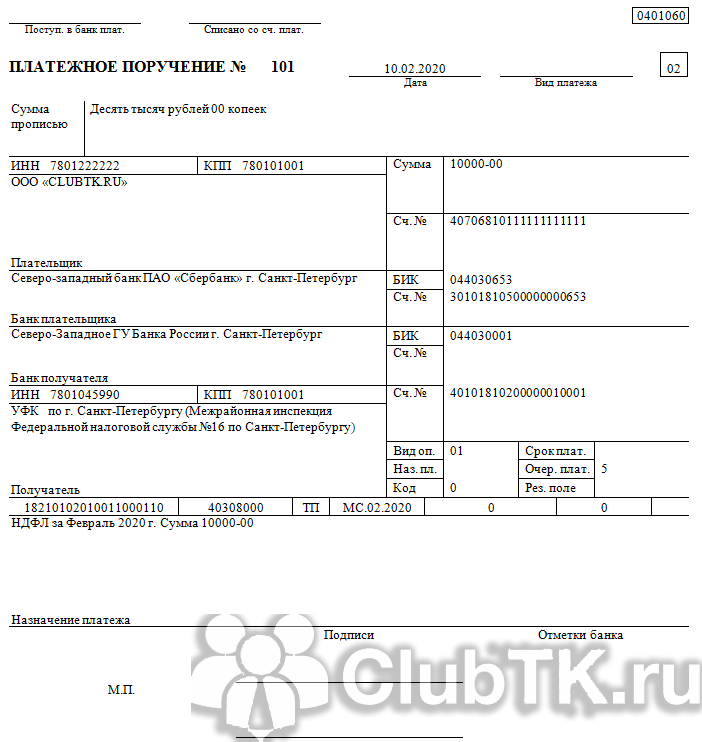

Как создать платёжку на уплату пени и штрафов

⚡ Все статьи / ⚡ Всё о налогах

Маша Луценко

Сколько видов налогов — столько пеней и штрафов и по ним. Для каждого вида нужна своя платёжка с особенными реквизитами. Реквизиты будут зависеть даже от того, добровольно вы собрались платить штрафы и пени или нет.

Содержание

- Причина оплаты

- Вид налога или взноса

- ОКТМО

- Основание платежа

- Сумма, дата и назначение платежа

Эльба готовит платёжки по пени и штрафам автоматически, если в раздел Письма пришло требование на их уплату. Вы увидите в открытом требовании кнопку «Оплатить или скачать платёжки».

Если налоговая вдруг прислала требование на бумаге, или вы хотите покончить с хвостами добровольно, не дожидаясь требования, создайте платёжку сами в Эльбе из раздела «Платёжки» → «Уплата штрафа, пени в бюджет». Разберём, как заполнить поля платёжки.

Причина оплаты

Первым делом укажите, что оплачиваете: штраф или пени. Если налоговая начислила пени или штрафы по разным налогам и сборам, для каждого потребуется отдельная платёжка.

Если налоговая начислила пени или штрафы по разным налогам и сборам, для каждого потребуется отдельная платёжка.

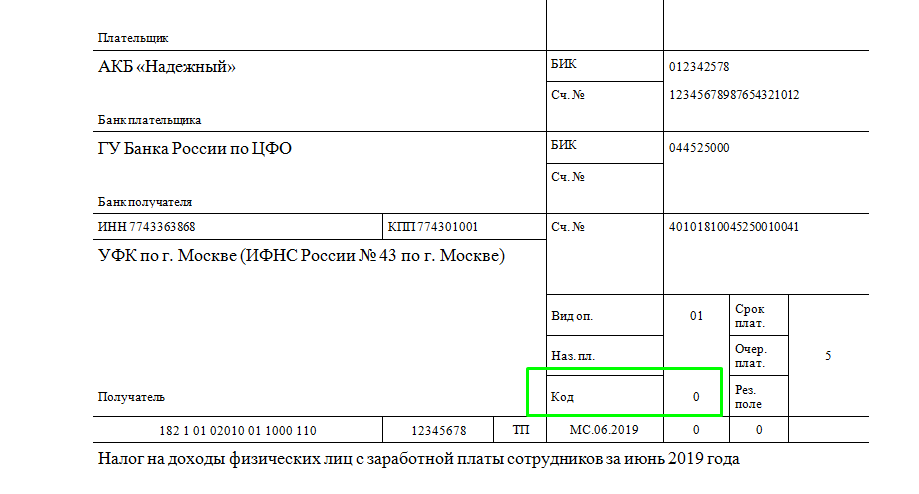

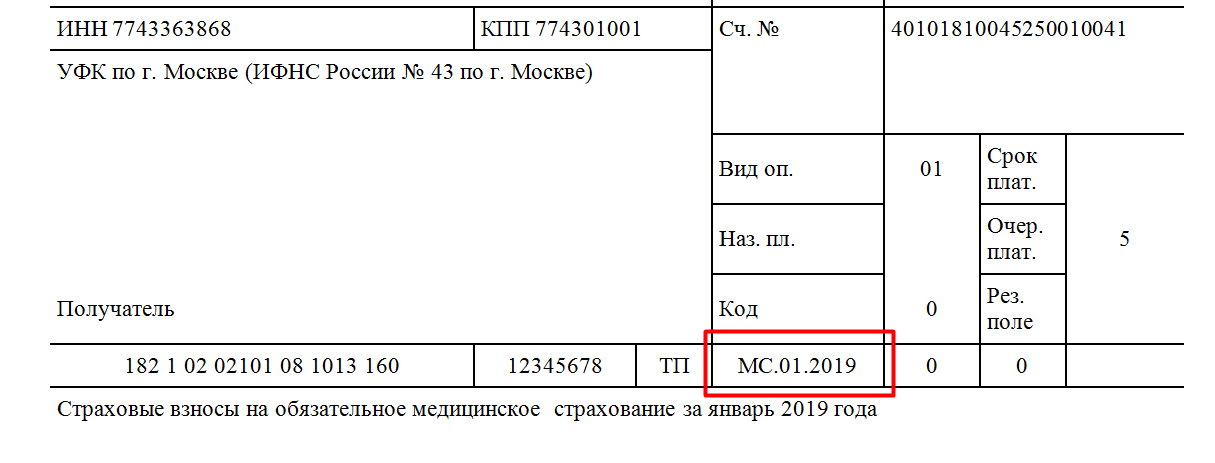

Вид налога или взноса

Теперь ответственный шаг — за что платим. Заполните поле «Вид налога или взноса» — по нему Эльба определит КБК.

Если у вас есть справка о состоянии расчётов или требование, посмотрите вид налога или взноса в колонке «Наименование налога, сбора» и выберите его в Эльбе. Если штраф или пени увидели в выписке операций по расчётам с бюджетом, название налога или взноса ищите над таблицей с расчётами.

КБК в платёжке должен совпадать с КБК в требовании, можете сверить. КБК в справке о состоянии расчётов или в выписке будет на пару цифр отличаться от КБК, который подставит Эльба. Это не ошибка, Эльба заполняет КБК правильно. Дело в том, что в справке и выписке налоговая указывает общий КБК для определённого вида налога или взносов. А вам нужен конкретный КБК, который отражает, что уплачиваете: налог, пени или штраф. Так для фиксированной части страховых взносов по пенсионному страхованию в справке и выписке указывается КБК 182 1 02 02140 06 0010 160, а для уплаты пеней нужен КБК 182 1 02 02140 06 2110 160.

ОКТМО

Код ОКТМО и код отделения ИФНС, ПФР или ФСС Эльба заполнит автоматически по данным из раздела «Реквизиты». Но не лишним будет сверить их с кодами, которые указаны в требовании или другом документе, из которого вы узнали о штрафе или пенях. Особенно важно проверить реквизиты, если недавно сменили адрес регистрации или платите НДФЛ в разные инспекции.

Для некоторых платежей нужно указать систему налогообложения. Эльба заполнит ее автоматически по данным в разделе «Реквизиты». Проверьте заполнение этого поля, если недавно сменили систему налогообложения. Возможна ситуация, когда в реквизитах уже указана новая система налогообложения, а требование пришло по старой.

Основание платежа

В основании платежа укажите:

- «Есть требование ИФНС или ПФР», если платите по требованию.

- «Есть акт проверки», если платите по акту. Появятся поля для заполнения номера и даты документа — перепишите их из требования или акта.

- Если увидели штраф или пени в личном кабинете на сайте налоговой или сверке, выберите «Нет требования или акта, уплачиваю добровольно».

Это самые распространённые основания для платежа, но может случиться так, что ни один из них не подойдёт для вашей ситуации. Тогда создать или отредактировать платёжку стоит в интернет-банке или на сайте налоговой. Вот страница для ИП, а вот — для ООО.

Сумма, дата и назначение платежа

Осталось указать сумму и дату платежа. Назначение платежа Эльба заполнит автоматически. Вот и всё, платёжка готова! Нажмите «Оплатить или скачать», чтобы перейти к оплате, или «Сохранить», чтобы вернуться к оплате позднее.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Попробовать бесплатно

Статья актуальна на

Продолжайте читать

Все статьи

Страховые взносы ИП

УСН «Доходы минус расходы» в 2023 году: как отчитываться и сколько платитьСтраховые взносы на травматизм в 2023 году

Ещё больше полезного

Рассылка для бизнеса

Дайджест о законах, налогах, отчётах два раза в месяц

Успех! Мы выслали подтверждение на адрес указанной

вами электронной почты.

Подписаться

Подписываясь, вы соглашаетесь на обработку персональных данных и получение информационных сообщений от группы компании СКБ Контур

Соцсети

Новости и видео — простыми словами, с заботой о бизнесе

§ 1030.7 Выплата процентов.

Данная версия является действующим регламентом

Регламент DD

(а) Допустимые методы —

(1) Остаток, на который начисляются проценты. Учреждения должны рассчитывать проценты на полную сумму основного долга на счете за каждый день, используя либо метод дневного остатка, либо метод среднего дневного остатка. Учреждения должны рассчитывать проценты, используя дневную ставку не менее 1/365 процентной ставки. В високосный год может применяться дневная ставка в размере 1/366 процентной ставки.

1. Запрещенные методы расчета. Методы расчета, не соответствующие требованию о выплате процентов на полную сумму основного долга по счету каждый день, включают:

Запрещенные методы расчета. Методы расчета, не соответствующие требованию о выплате процентов на полную сумму основного долга по счету каждый день, включают:

i. Выплата процентов на остаток на счете на конец периода (метод «конечный остаток»).

ii. Выплата процентов за период на основе наименьшего остатка на счете за любой день в этом периоде (метод «низкого остатка»).

iii. Выплата процентов на процент от остатка, за исключением суммы, отведенной под обязательные резервы (метод «инвестируемого остатка»).

2. Использование на 365-дневной основе. Учреждения могут применять ежедневную периодическую ставку, превышающую 1/365 процентной ставки, например 1/360 процентной ставки, при условии, что она применяется 365 дней в году.

3. Периодические процентные платежи. Учреждение может каждый день выплачивать проценты по счету и при этом производить единообразные процентные платежи. Например, по годовому депозитному сертификату организация может ежемесячно выплачивать проценты, равные 1/12 суммы процентов, которые будут получены за 365-дневный период (или 11 одинаковых ежемесячных платежей, каждый из которых равен примерно 1 /12 от общей суммы процентов — и один платеж, на который приходится остаток от общей суммы процентов, заработанных за период).

Учреждение может каждый день выплачивать проценты по счету и при этом производить единообразные процентные платежи. Например, по годовому депозитному сертификату организация может ежемесячно выплачивать проценты, равные 1/12 суммы процентов, которые будут получены за 365-дневный период (или 11 одинаковых ежемесячных платежей, каждый из которых равен примерно 1 /12 от общей суммы процентов — и один платеж, на который приходится остаток от общей суммы процентов, заработанных за период).

4. Високосный год. Учреждения могут применять дневную ставку в размере 1/366 или 1/365 процентной ставки в течение 366 дней високосного года, если проценты по счету будут начисляться за 29 февраля.

5. Срок погашения временных счетов. Учреждения не обязаны выплачивать проценты после наступления срока погашения по счетам. (См. 12 CFR, часть 217, Постановление Q Совета управляющих Федеральной резервной системы об ограничениях продолжительности выплаты процентов. ) Примеры включают:

) Примеры включают:

i. В течение льготного периода, предлагаемого для автоматически возобновляемой временной учетной записи, если потребители решат в течение этого периода не продлевать учетную запись.

ii. После истечения срока действия счетов без пролонгации.

III. Когда срок погашения выпадает на праздник, потребители должны ждать до следующего рабочего дня, чтобы получить средства.

6. Спящие счета. Учреждения должны выплачивать проценты по средствам на счете, даже если бездействие или редкость транзакций позволяют учреждению считать счет «неактивным» или «неактивным» (или аналогичный статус), как это определено законом штата или другим законом или договор счета.

См. интерпретацию 7(a)(1) Допустимые методы. в Приложении I

(2) Определение минимального остатка для получения процентов. Учреждение должно использовать тот же метод для определения любого минимального остатка, необходимого для получения процентов, который он использует для определения остатка, на который начисляются проценты. Учреждение может использовать дополнительный метод, который однозначно выгоден потребителю.

Учреждение должно использовать тот же метод для определения любого минимального остатка, необходимого для получения процентов, который он использует для определения остатка, на который начисляются проценты. Учреждение может использовать дополнительный метод, который однозначно выгоден потребителю.

1. Ежедневный баланс счетов. Учреждения, требующие минимального остатка, могут не платить проценты за те дни, когда остаток падает ниже требуемого минимума, если они используют метод дневного остатка для расчета процентов.

2. Среднедневной баланс счетов. Учреждения, требующие минимального остатка, могут не платить проценты за период, в котором остаток падает ниже требуемого минимума, если они используют метод среднего дневного остатка для расчета процентов.

3. Выгодный метод. Учреждения не могут требовать, чтобы потребители поддерживали как минимальный дневной баланс, так и минимальный средний дневной баланс для получения процентов, например, требуя от потребителей поддерживать дневной баланс в размере 500 долларов США и установленный средний дневной баланс (независимо от того, выше он или ниже). Но учреждение может предложить минимальный баланс для получения процентов, который включает дополнительный метод, который «однозначно выгоден» для потребителей, например следующий: проценты по счету за те дни, когда минимальный остаток не соблюдается, пока потребители поддерживают средний дневной остаток в течение месяца в размере 400 долларов.

Но учреждение может предложить минимальный баланс для получения процентов, который включает дополнительный метод, который «однозначно выгоден» для потребителей, например следующий: проценты по счету за те дни, когда минимальный остаток не соблюдается, пока потребители поддерживают средний дневной остаток в течение месяца в размере 400 долларов.

4. Оплата по полному балансу. Учреждения должны выплачивать проценты на весь остаток на счете, который соответствует требуемому минимальному остатку. Например, если минимальный дневной баланс, необходимый для получения процентов, составляет 300 долларов, а потребитель вносит 500 долларов, учреждение должно платить установленную процентную ставку на полные 500 долларов, а не только на 200 долларов.

5. Отрицательный баланс запрещен. Учреждения должны рассматривать отрицательное сальдо счета как ноль, чтобы определить:

i. Ежедневный или среднедневной остаток, на который будут выплачиваться проценты.

Ежедневный или среднедневной остаток, на который будут выплачиваться проценты.

ii. Соблюдается ли какой-либо минимальный баланс для получения процентов.

6. Клубные аккаунты. Учреждения, предлагающие клубные счета (например, «праздничный» или «отпускной» клуб), не могут устанавливать требование о минимальном остатке для процентов на основе общего количества или суммы долларовых платежей, требуемых в соответствии с клубным планом. Например, если план предусматривает еженедельные платежи в размере 10 долларов США в течение 50 недель, учреждение не может установить «минимальный остаток» в размере 500 долларов США, а затем выплачивать проценты только в том случае, если потребитель совершил все 50 платежей.

7. Минимальный остаток, не влияющий на проценты. Учреждения могут использовать дневной остаток, средний дневной остаток или любой другой метод расчета для расчета минимального остатка, не связанного с выплатой процентов, например, для расчета минимального остатка для оценки сборов.

См. интерпретацию 7(a)(2) Определение минимального остатка для получения процентов. в Приложении I

(b) Политика сложных процентов и кредитования. Этот раздел не требует, чтобы учреждения начисляли или кредитовали проценты с какой-либо определенной периодичностью.

1. Общие. Учреждения, решившие начислять проценты, могут начислять или начислять проценты ежегодно, раз в полгода, ежеквартально, ежемесячно, ежедневно, непрерывно или на любой другой основе.

2. Снятие средств до даты зачисления. Если потребители снимают средства (без закрытия счета) до запланированной даты зачисления, учреждения могут отсрочить выплату начисленных процентов на снятую сумму до запланированной даты зачисления, но не могут избежать выплаты процентов.

3. Закрытые счета. В соответствии с законодательством штата или другим законодательством учреждение может принять решение не выплачивать начисленные проценты, если потребители закрывают счет до даты зачисления начисленных процентов, при условии, что учреждение раскрыло этот факт.

См. интерпретацию 7(b) Политика начисления сложных процентов и кредитования. в Приложении I

(c) Дата начала начисления процентов. Проценты начинают начисляться не позднее рабочего дня, указанного для процентных счетов в разделе 606 Закона об ускоренном предоставлении средств (12 U.S.C. 4005 и след. ) и Советом управляющих Федеральной резервной системы об осуществлении Регламента CC (12 CFR, часть 229). Проценты начисляются до дня снятия средств.

1. Отношение к Регламенту СС. Учреждения могут полагаться на Закон об ускоренной доступности средств (EFAA) и Регламент CC Совета управляющих Федеральной резервной системы (12 CFR, часть 229), чтобы определить, например, когда депозит считается сделанным для целей начисления процентов, или когда нет необходимости выплачивать проценты по средствам, потому что депонированный чек позже возвращается неоплаченным.

2. Бухгалтерская книга и собранные остатки. Учреждения могут рассчитывать проценты, используя метод «бухгалтерской книги» или «собранного» остатка, при условии соблюдения требований кредитования EFAA (12 CFR 229.14).

Бухгалтерская книга и собранные остатки. Учреждения могут рассчитывать проценты, используя метод «бухгалтерской книги» или «собранного» остатка, при условии соблюдения требований кредитования EFAA (12 CFR 229.14).

3. Снятие основного долга. Учреждения должны начислять проценты на средства до тех пор, пока средства не будут сняты со счета. Например, если чек списывается со счета во вторник, учреждение должно начислить проценты на эти средства до понедельника.

См. интерпретацию 7(c) Дата начала начисления процентов. в Приложении I

Определение и виды сборов за получение денег взаймы

Что такое проценты?

Проценты — это денежная плата за привилегию занимать деньги. Процентные расходы или доходы часто выражаются в виде суммы в долларах, в то время как процентная ставка, используемая для расчета процентов, обычно выражается в виде годовой процентной ставки (APR). Проценты — это сумма денег, которую кредитор или финансовое учреждение получает за ссуду денег. Проценты также могут относиться к доле участия акционера в компании, обычно выражаемой в процентах.

Проценты также могут относиться к доле участия акционера в компании, обычно выражаемой в процентах.

Ключевые выводы

- Проценты — это денежная комиссия за получение займа, обычно выражаемая в процентах, например, годовая процентная ставка (APR).

- Проценты могут начисляться кредиторами за использование их средств или выплачиваться заемщиками за использование этих средств.

- Проценты часто считаются простыми процентами (на основе основной суммы) или сложными процентами (на основе основной суммы и ранее заработанных процентов).

- Проценты часто связаны с кредитными картами, ипотечными кредитами, автокредитами, частными кредитами, сберегательными счетами или штрафами.

- Проценты сильно зависят от макроэкономической политики, определяемой ставкой Федерального резерва по федеральным фондам.

Проценты

Понимание Проценты

Проценты — это концепция компенсации одной стороне за риск и лишение возможности использовать средства с одновременным наказанием другой стороны за использование чужих средств. Человек, временно расстающийся со своими деньгами, имеет право на компенсацию, и лицо, временно использующее эти средства, часто обязано выплатить эту компенсацию.

Человек, временно расстающийся со своими деньгами, имеет право на компенсацию, и лицо, временно использующее эти средства, часто обязано выплатить эту компенсацию.

Когда вы оставляете деньги на сберегательном счете, на ваш счет начисляются проценты. Это связано с тем, что банк использует ваши деньги и ссужает их другим клиентам, в результате чего вы получаете процентный доход.

Сумма процентов, которую человек должен заплатить, часто связана с его кредитоспособностью, сроком кредита или характером кредита. При прочих равных проценты и процентные ставки выше при большем риске; поскольку кредитор сталкивается с большим риском того, что заемщик не сможет произвести свои платежи, кредитор может взимать более высокие проценты, чтобы побудить их предоставить ссуду.

Годовая процентная ставка включает процентную ставку по кредиту, а также другие сборы, такие как сборы за выдачу кредита, затраты на закрытие или дисконтные баллы.

История процентных ставок

Такая стоимость заимствования денег сегодня считается обычным явлением. Однако широкая приемлемость процента стала обычным явлением только в эпоху Возрождения.

Однако широкая приемлемость процента стала обычным явлением только в эпоху Возрождения.

Интерес — древняя практика; однако социальные нормы от древних ближневосточных цивилизаций до средневековья рассматривали взимание процентов по ссудам как своего рода грех. Частично это было связано с тем, что ссуды выдавались нуждающимся людям, и не было никакого другого продукта, кроме денег, полученных в процессе ссуды активов под проценты.

Моральная сомнительность взимания процентов по кредитам исчезла в эпоху Возрождения. Люди начали занимать деньги для развития бизнеса, пытаясь улучшить свою собственную станцию. Растущие рынки и относительная экономическая мобильность сделали ссуды более распространенными и сделали взимание процентов более приемлемым. Именно в это время деньги стали считаться товаром, а альтернативные издержки их ссуды считались достойными взимания платы.

Политические философы 1700-х и 1800-х годов разъясняли экономическую теорию, лежащую в основе взимания процентных ставок за ссудные деньги, среди авторов были Адам Смит, Фредерик Бастиа и Карл Менгер.

Иран, Судан и Пакистан используют беспроцентные банковские системы. Иран полностью беспроцентный, а Судан и Пакистан имеют частичные меры. При этом кредиторы участвуют в разделении прибыли и убытков вместо того, чтобы взимать проценты с денег, которые они ссужают. Эта тенденция в исламском банкинге — отказ брать проценты по кредитам — стала более распространенной к концу 20-го века, независимо от размера прибыли.

Сегодня процентные ставки могут применяться к различным финансовым продуктам, включая ипотечные кредиты, кредитные карты, автокредиты и потребительские кредиты. Процентные ставки начали падать в 2019 годуи были доведены почти до нуля в 2020 г.

Формула и расчет процентов

В своей самой простой форме проценты рассчитываются путем умножения непогашенной основной суммы на процентную ставку.

Проценты = Процентная ставка * Основная сумма или остаток

Более сложным аспектом расчета процентов часто является определение правильной процентной ставки. Процентная ставка часто выражается в процентах и обычно обозначается как APR. Однако годовая процентная ставка часто не отражает каких-либо эффектов начисления сложных процентов. Вместо этого эффективная годовая ставка используется для выражения фактической процентной ставки, подлежащей выплате.

Процентная ставка часто выражается в процентах и обычно обозначается как APR. Однако годовая процентная ставка часто не отражает каких-либо эффектов начисления сложных процентов. Вместо этого эффективная годовая ставка используется для выражения фактической процентной ставки, подлежащей выплате.

Часто годовая ставка должна быть преобразована для расчета применимых процентов, заработанных за данный период. Например, если сберегательный счет должен выплачивать 3% процентов от среднего остатка, счет может начислять 0,25% (3% / 12 месяцев) каждый месяц.

Затем применимая процентная ставка умножается на непогашенную сумму денег, связанную с начислением процентов. Для кредитов это непогашенный основной остаток. Для сбережений это часто средний остаток сбережений за данный период.

В любом случае сумма процентов, начисляемых за каждый период, вероятно, будет меняться. Что касается кредитов, заемщики, вероятно, будут производить платежи, которые уменьшают основной остаток, что приводит к снижению процентной ставки. Для вкладчиков общая активность (включая добавление процентов за последний месяц) часто меняет применимый баланс.

Для вкладчиков общая активность (включая добавление процентов за последний месяц) часто меняет применимый баланс.

Ваш кредитный рейтинг оказывает наибольшее влияние на процентную ставку, которую вам предлагают, когда речь идет о различных кредитах и кредитных линиях.

Простые проценты против сложных процентов

К кредитам могут применяться два основных типа процентов — простые и сложные. Простые проценты — это установленная ставка на основную сумму, первоначально предоставленную заемщику, которую заемщик должен заплатить за возможность использовать деньги. Сложные проценты — это проценты как на основную сумму, так и на сложные проценты, уплачиваемые по этому кредиту. Последний из двух видов интереса является наиболее распространенным.

По понятным причинам лица, пытающиеся заработать проценты, предпочитают соглашения о сложных процентах. Это соглашение приводит к тому, что проценты начисляются на проценты, что приводит к увеличению общего дохода. Сберегательные счета в банках часто приносят сложные проценты; любые предыдущие проценты, заработанные на ваших сбережениях, переводятся на ваш счет, и этот новый баланс — это то, что приносит проценты в будущих периодах.

Сберегательные счета в банках часто приносят сложные проценты; любые предыдущие проценты, заработанные на ваших сбережениях, переводятся на ваш счет, и этот новый баланс — это то, что приносит проценты в будущих периодах.

С другой стороны, сложные проценты чрезвычайно беспокоят заемщиков, особенно если их начисленные сложные проценты капитализируются в их непогашенную основную сумму. Это означает, что ежемесячный платеж заемщика фактически увеличится из-за того, что теперь у него больше кредита, чем тот, с которого он начал.

Общие заявки на участие

Есть бесчисленное множество способов, которыми человек может взимать или взимать проценты. Ниже приведены некоторые распространенные примеры, когда проценты могут быть получены одной стороной и выплачены другой.

- Кредитные карты: Среди способов заимствования денег, приносящих наибольшую процентную ставку, кредитные карты известны высоким процентом годовых. Потребители могут вносить минимальные ежемесячные платежи в рассрочку; в свою очередь, процентные расходы могут накапливаться и зарабатываются поставщиками кредитных карт/базовыми финансовыми учреждениями.

- Ипотечные кредиты: Среди самых долгосрочных кредитов проценты по ипотечным кредитам часто выплачиваются в течение всего их потенциального 30-летнего срока. Хотя проценты могут оцениваться как фиксированная или переменная ставка, теоретически они со временем уменьшаются по мере того, как заемщик выплачивает первоначальную основную сумму кредита.

- Автокредиты: Примером краткосрочного кредита являются автокредиты, которые часто выдаются на срок до шести лет. Проценты часто взимаются в виде фиксированной ставки, и дилерский центр, предоставляющий кредит, может иметь собственный финансовый отдел, который собирает процентный доход.

- Студенческие ссуды: Во время COVID-19 выплаты по студенческим ссудам были приостановлены, а действующие ставки по ссудам были снижены до 0%. Это означало, что какое-то время по всем кредитам проценты не начислялись.

- Сберегательные счета: Сберегательные счета, часто являющиеся положительным видом процентов для большинства потребителей, приносят ежемесячные начисления процентов.

Эти депозиты, также называемые дивидендами, автоматически зачисляются на ваш счет.

Эти депозиты, также называемые дивидендами, автоматически зачисляются на ваш счет. - Счета: Хотя многие компании могут начислять пени за просрочку, некоторые компании предпочитают начислять проценты по неоплаченным и просроченным счетам. Идея состоит в том, что поскольку просрочивший плательщик технически занимает деньги у держателя счета, держателю счета причитаются проценты.

Быстрый способ получить приблизительное представление о том, сколько времени потребуется для удвоения процентного счета, — это использовать так называемое правило 72. Просто разделите число 72 на применимую процентную ставку. Например, при процентной ставке 4% вы удвоите свои инвестиции примерно через 18 лет (то есть 72/4).

Преимущества и недостатки выплаты процентов

Представьте себе ситуацию, когда вам абсолютно необходим надежный транспорт, чтобы добраться до работы. Нет системы общественного транспорта, у вас нет машины, работа далеко, и вы не можете позволить себе купить сразу целую машину. Самым большим преимуществом выплаты процентов является то, что это относительно низкие расходы по сравнению с альтернативами.

Самым большим преимуществом выплаты процентов является то, что это относительно низкие расходы по сравнению с альтернативами.

Выплата процентов также означает, что плательщик держит долг, строит свою кредитную историю и потенциально эффективно использует кредитное плечо. Например, застройщики часто занимают деньги для строительства и аренды зданий. Если норма прибыли на здание больше, чем процентная ставка, которую они взимают, компания успешно использует чужие деньги, чтобы заработать деньги для себя.

С другой стороны, проценты — это регулярные денежные расходы. Плательщики часто по контракту обязаны выплачивать проценты, и ежемесячные платежи обычно применяются для оценки процентов до выплаты основной суммы. Потребители могут счесть оценку заинтересованности подавляющей. Кроме того, наличие слишком большого количества кредитов и слишком высоких ежемесячных платежей может ограничить возможность заемщика брать больше кредита.

Проценты для заемщиков

Плюсы

Может быть результатом столь необходимого капитала; относительно говоря, это может стоить небольших затрат во время чрезвычайных ситуаций.

Является результатом создания сильной кредитной истории

Может использоваться для повышения доходности и увеличения прибыли

Минусы

Реальный, часто ежемесячный расход, требующий денежных затрат

Обычно выплачивается до выплаты основного долга

Может усложниться и стать непосильной задачей для заемщика

По контракту обязаны платить

Преимущества и недостатки взимания процентов

Стратегия многих инвесторов состоит в том, чтобы собирать проценты. Часто фиксированная сумма (или, по крайней мере, постоянная), проценты часто обеспечивают положительный денежный поток, который является надежным источником дохода в зависимости от кредитоспособности человека, занимающего деньги. Вместо того, чтобы держать капитал без дела и не использовать, кредитование денег другим является более эффективным способом размещения капитала, особенно в краткосрочной перспективе, когда кредитору могут понадобиться эти деньги по определенной причине в долгосрочной перспективе.

Проценты также рекламируются как одна из самых простых форм пассивного дохода. Кредиты могут практически не требовать администрирования или обслуживания после подписания соглашения. Кредиторы могут просто взимать проценты и основные платежи.

У взимания процентов есть некоторые недостатки. Во-первых, процентный доход подлежит налогообложению; даже небольшая сумма может подтолкнуть налогоплательщика к более высокой налоговой категории. Далее, поскольку вы получаете проценты, это означает, что вы позволяете кому-то другому использовать ваш капитал. Хотя вы можете быть удовлетворены получением процентов, потенциальный доход часто будет выше, если бы вы использовали капитал самостоятельно.

Также у сбора процентов могут быть философские противники. Рассмотрите оценку долга по студенческому кредиту. В то время как некоторые говорят, что процентные ставки около 10% являются разумными для суммы риска, которому подвергаются эти кредиторы, другие утверждают, что эти ставки являются хищническими для молодых людей и не должны оцениваться.

Проценты для кредиторов

Плюсы

Может служить источником денежного потока, если процентные платежи взимаются ежемесячно/часто

Может быть пассивным источником дохода

Может обеспечивать постоянный поток доходов, если заемщик надежен в своих платежах

Более эффективное использование капитала вместо того, чтобы не давать его взаймы

Минусы

Увеличит налоговое обязательство налогоплательщика

Может быть ниже того, что можно было бы получить, если бы кредитор использовал капитал для своих собственных инвестиционных целей

В некоторых ситуациях может привлечь негативное внимание в зависимости от заемщика, процентной ставки и обстоятельств

Проценты и макроэкономика

Среда с низкими процентными ставками призвана стимулировать экономический рост, чтобы занимать деньги было дешевле. Это выгодно для тех, кто покупает новое жилье, просто потому, что это снижает их ежемесячный платеж и означает более низкие расходы. Когда Федеральная резервная система снижает ставки, это означает, что в карманах потребителей появляется больше денег, которые они могут потратить в других областях, а также на более крупные покупки таких вещей, как дома. Банки также выигрывают от этой среды, потому что они могут давать больше денег.

Это выгодно для тех, кто покупает новое жилье, просто потому, что это снижает их ежемесячный платеж и означает более низкие расходы. Когда Федеральная резервная система снижает ставки, это означает, что в карманах потребителей появляется больше денег, которые они могут потратить в других областях, а также на более крупные покупки таких вещей, как дома. Банки также выигрывают от этой среды, потому что они могут давать больше денег.

Однако низкие процентные ставки не всегда идеальны. Высокая процентная ставка обычно говорит нам о том, что экономика сильна и преуспевает. В условиях низких процентных ставок снижается доходность инвестиций и сберегательных счетов и, конечно же, увеличивается долг, что может означать большую вероятность дефолта, когда ставки снова повысятся.

В ответ на COVID-19 Федеральная резервная система начала проводить денежно-кредитную политику еще в марте 2020 года. Затем, когда пандемия ослабла, Федеральная резервная система начала повышать ставку по федеральным фондам. Поскольку эта ставка по федеральным фондам влияет на процентную ставку по многим другим типам кредитов, заемщики вскоре обнаружили, что влезать в долг дороже.

Поскольку эта ставка по федеральным фондам влияет на процентную ставку по многим другим типам кредитов, заемщики вскоре обнаружили, что влезать в долг дороже.

Что такое начисленные проценты?

Начисленные проценты – это начисленные, но не выплаченные проценты. Для заемщика это проценты, подлежащие уплате, но денежные средства не были переведены кредитору. Для кредитора это заработанные проценты, за которые они еще не заплатили. Проценты часто начисляются как часть финансовой отчетности компании.

Как лучше всего получать проценты?

В настоящее время существует множество способов, которыми инвесторы могут вкладывать средства в альтернативные инвестиции, приносящие проценты. Это также означает, что инвесторы должны внимательно относиться к выбору заемщиков. Лучший способ заработать проценты — это изучить профиль риска вашего заемщика; если они по умолчанию по кредиту, вы не можете обратиться за помощью, чтобы восстановить потерянную основную сумму.

Сколько процентов выплачиваются по банковским счетам?

Сумма процентов, выплачиваемых по банковским счетам, будет сильно различаться в зависимости от действующих государственных ставок и макроэкономических условий.

Об авторе