Определение прибыли предприятия: Налог на прибыль в Беларуси. Ставка налога на прибыль в 2023

Что такое прибыль, ее виды и формулы с примерами расчета

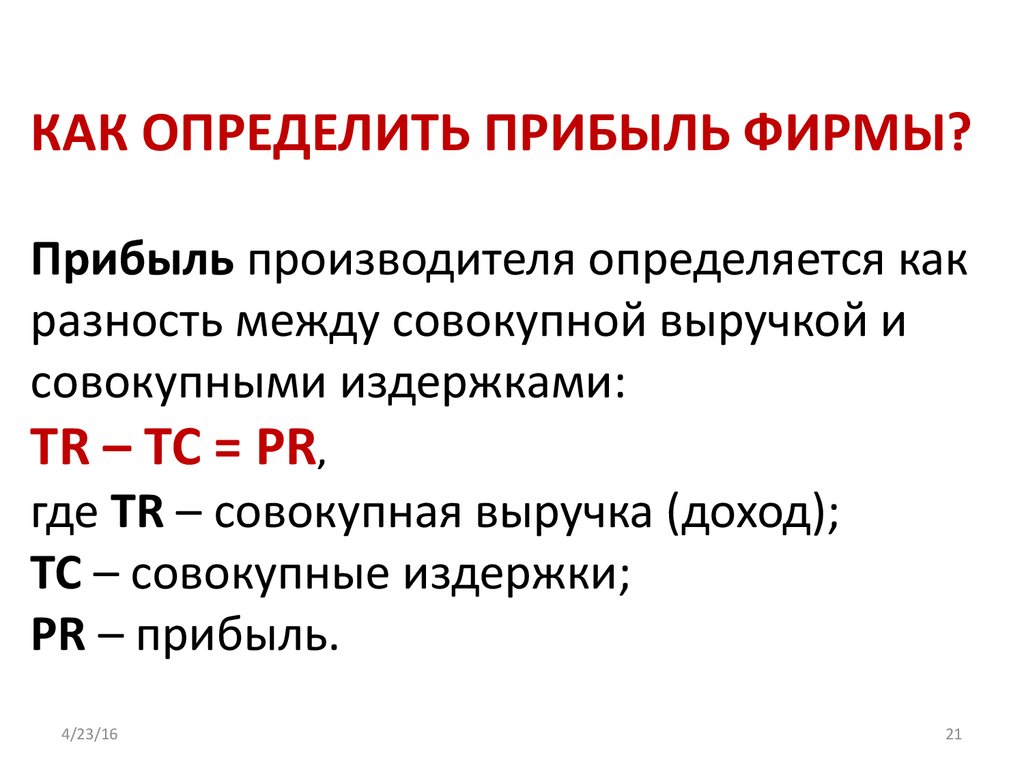

Прибыль предприятия — это деньги, которые остаются у компании после выплаты всех расходов. Чтобы ее рассчитать, нужно из доходов бизнеса вычесть его расходы.

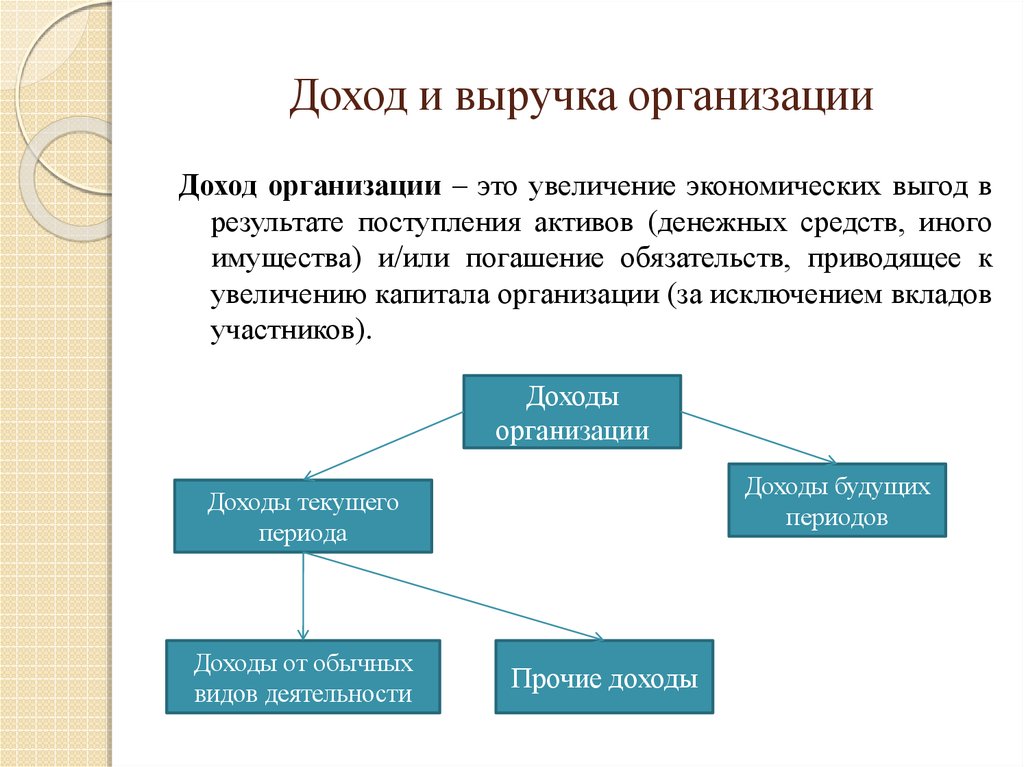

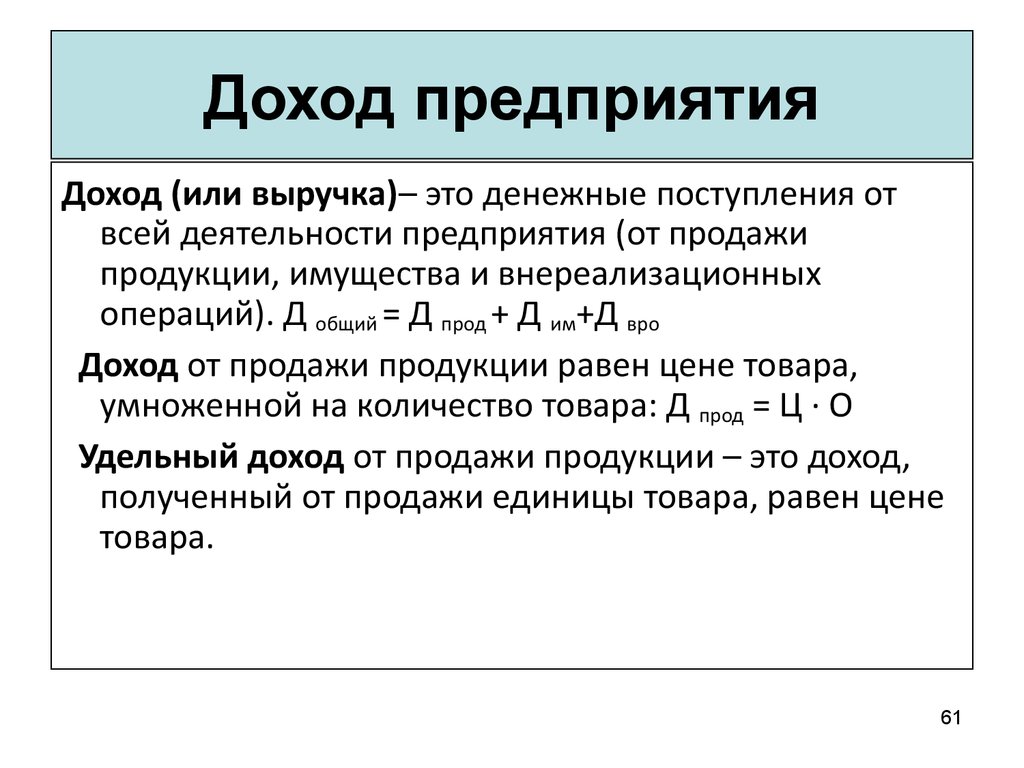

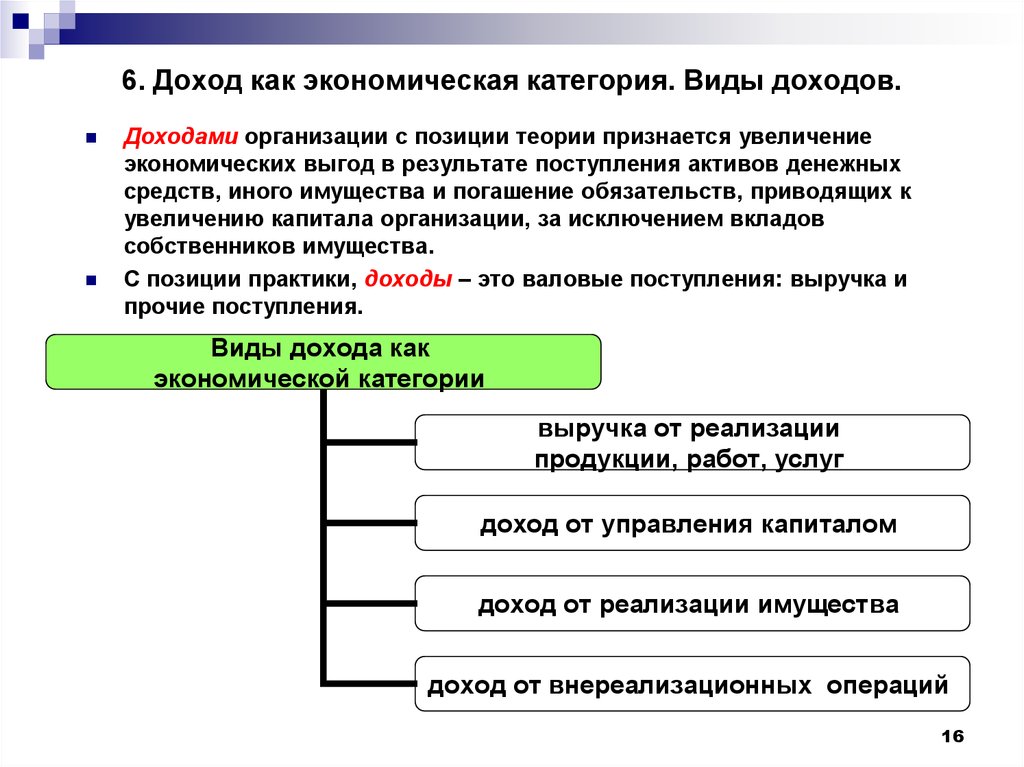

Доход — это все, что получает бизнес за продажу товаров или услуг, плюс поступления из других источников — их называют внереализационными.

Выручка и прибыль: в чем разница

В марте мебельная фабрика продала товара на 10 000 000 ₽ — это ее выручка. Еще она сдает часть собственного помещения в аренду за 100 000 ₽ в месяц — это внереализационные доходы.

Доход: 10 000 000 + 100 000 = 10 100 000 ₽.

У фабрики были расходы на разные нужды — 6 000 000 ₽.

Прибыль: 10 100 000 ₽ − 6 000 000 ₽ = 5 100 000 ₽. Это то, что осталось у владельцев фабрики после выплаты всех расходов.

Если расходов больше, чем доходов, бизнес работает в убыток.

Прибыль используют в бухучете при расчете налогов и в финансовом анализе, чтобы отслеживать эффективность бизнес-процессов.

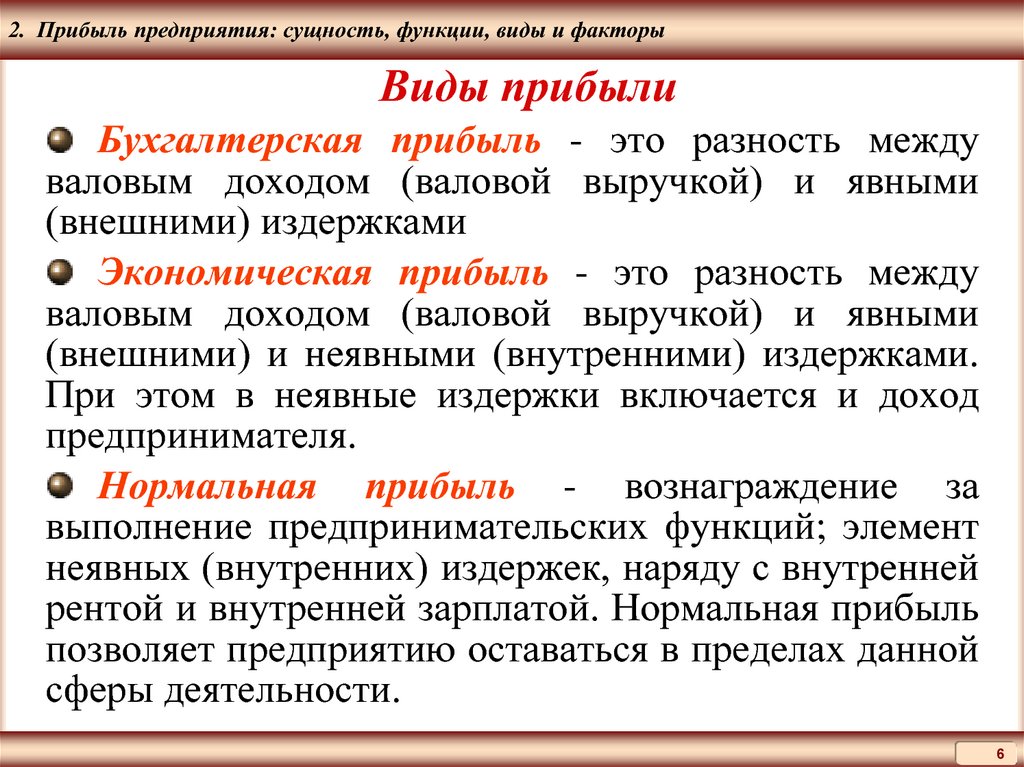

Какие бывают виды прибыли

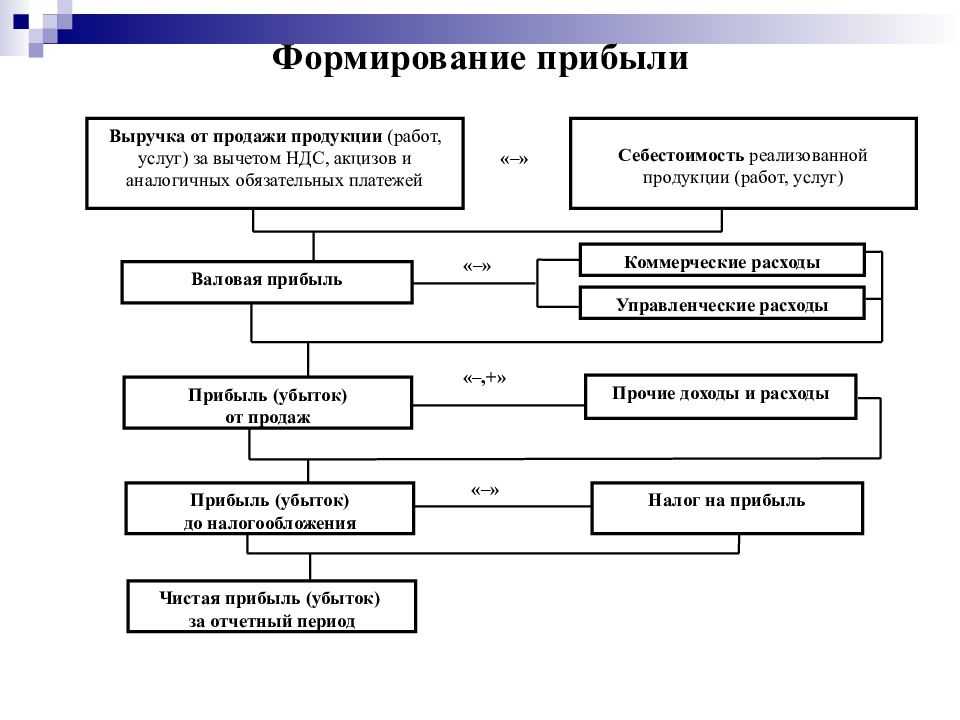

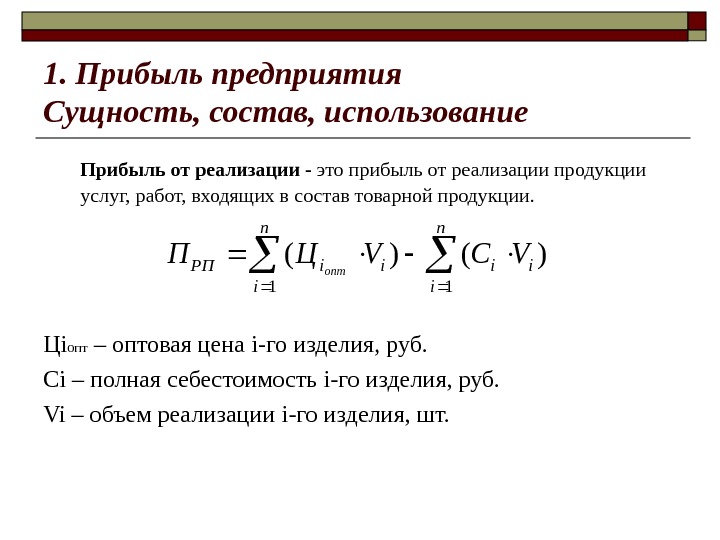

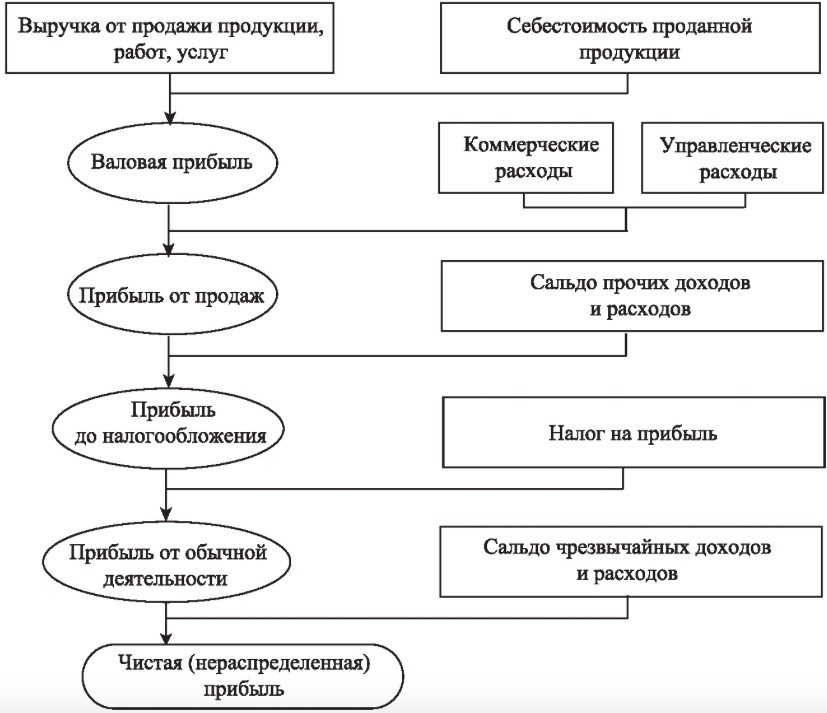

Разберем, что такое прибыль в финансовом анализе, какие виды прибыли бывают и как рассчитать финансовый результат — чистую прибыль.

Маржа. Это разница между выручкой и переменными расходами. Она показывает, сколько денег компания получила от продажи товара или услуги.

Что такое маржа и маржинальность

Формула маржинальной прибыли:

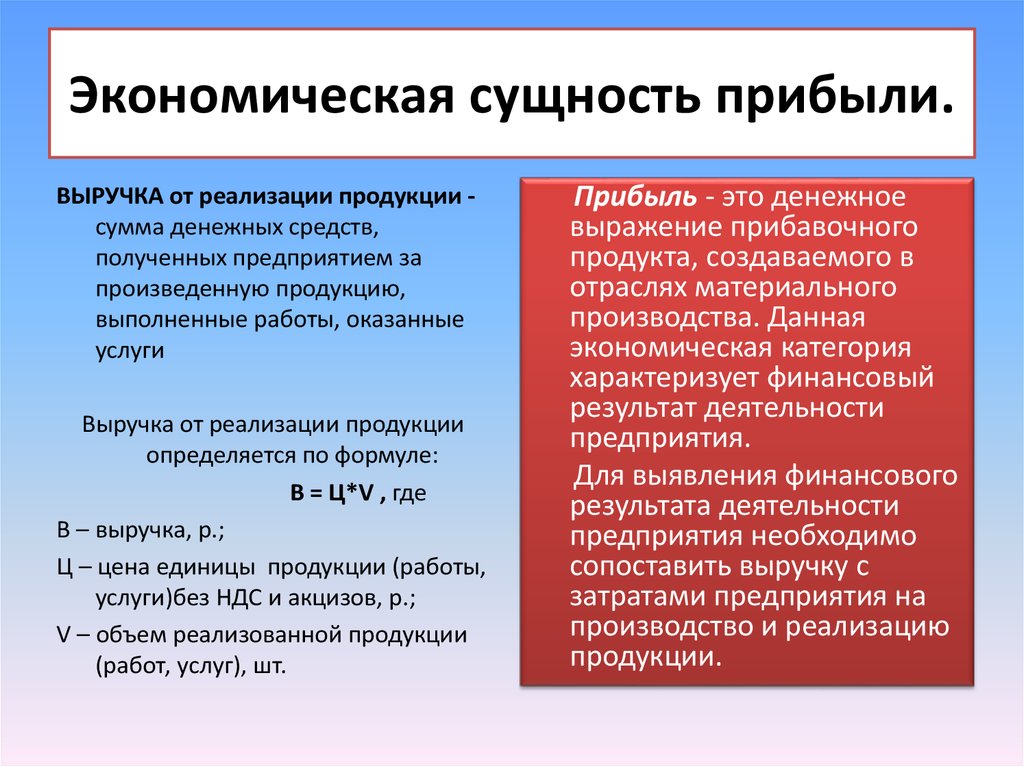

Выручка — сумма, на которую бизнес отгрузил клиенту товар или оказал услуг за расчетный период — месяц, квартал, год.

Прямые переменные расходы зависят от объема продаж. Это может быть объем закупок сырья и материалов, затраты на доставку товаров покупателям, зарплата сотрудникам, которые получают процент с продаж.

Если производство стоит, переменных расходов нет.

Мебельная фабрика зарабатывает на продажах 3 000 000 ₽ в месяц — это ее выручка.

На сдельную зарплату мастеров, сырье и материалы она тратит 1 000 000 ₽ — это переменные расходы.

Маржа: 3 000 000 ₽ − 1 000 000 ₽ = 2 000 000 ₽.

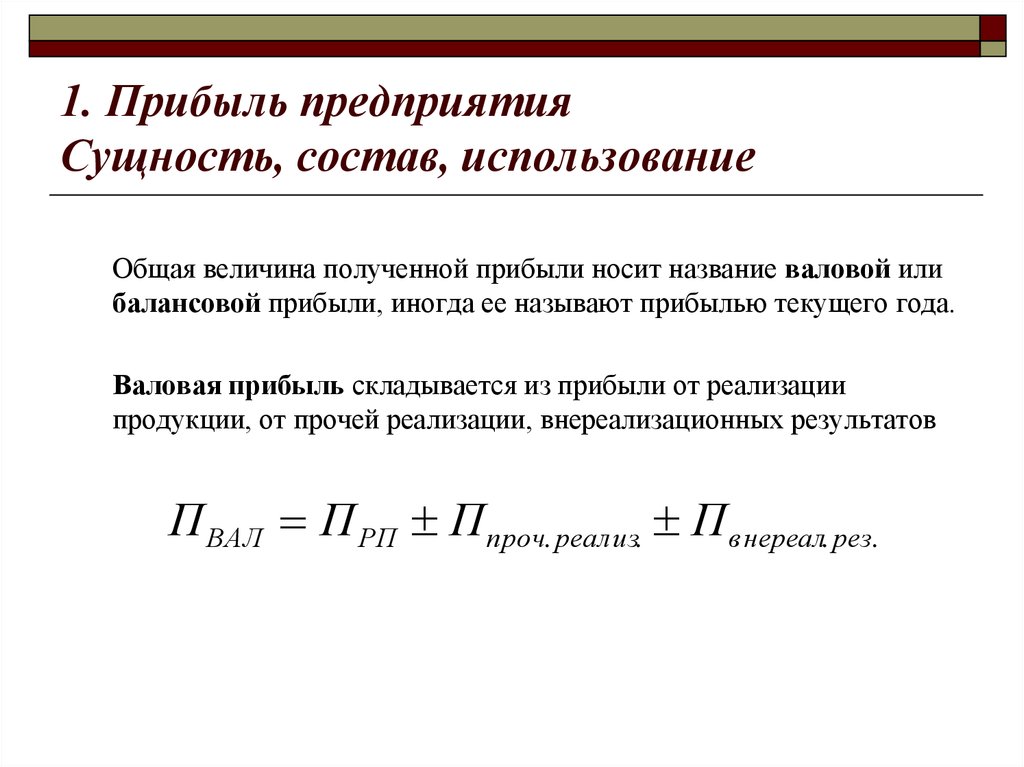

Валовая прибыль. Показывает сумму, которая осталась после выплаты прямых переменных и постоянных производственных расходов.

Формула валовой прибыли:

Постоянные производственные расходы не зависят от выручки и не меняются, когда компания начинает продавать больше или меньше товаров. Предприниматель обязан их оплачивать, даже если компания совсем ничего не продает. Это могут быть коммунальные услуги (свет, вода, газ, электричество), аренда, зарплата обслуживающего персонала, грузчиков, уборщиков, расходы по доставке сырья.

Продолжим наш пример. Прямые постоянные производственные расходы мебельной фабрики — коммунальные услуги, зарплата грузчиков и уборщиков и аренда производственного помещения у мебельного цеха — 300 000 ₽ в месяц.

Маржа: 2 000 000 ₽.

Валовая прибыль: 2 000 000 ₽ − 300 000 ₽ = 1 700 000 ₽.

Операционная прибыль. Это доход бизнеса до уплаты налога на прибыль, процентов по кредитам и амортизации.

Что такое амортизация

Формула операционной прибыли:

Косвенные административные расходы — затраты, которые не связаны напрямую с производством товара или оказанием услуги. Например, это зарплата административного персонала, покупка канцтоваров и программного обеспечения, оплата услуг банка, затраты на доработки программ, консультации с экспертами и налоги — кроме налога на прибыль.

Косвенные коммерческие расходы — затраты, связанные с продвижением товаров и услуг: например, на рекламу, участие в выставках, зарплату рекламных агентов, СММ-специалистов и копирайтеров.

У мебельной фабрики есть косвенные административные расходы: она оплачивает услуги программиста и юриста — это 200 000 ₽ в месяц. Еще есть косвенные коммерческие: расходы на участие в мебельной выставке, закупку рекламы, расходные материалы для оргтехники, оплата связи — 200 000 ₽.

Валовая прибыль: 1 700 000 ₽.

Операционная прибыль: 1 700 000 ₽ − 200 000 ₽ − 200 000 ₽ = 1 300 000 ₽.

Чистая прибыль. Это доход бизнеса после вычета всех расходов, амортизации, процентов по кредитам и налога на прибыль — он учитывается по данным налогового учета.

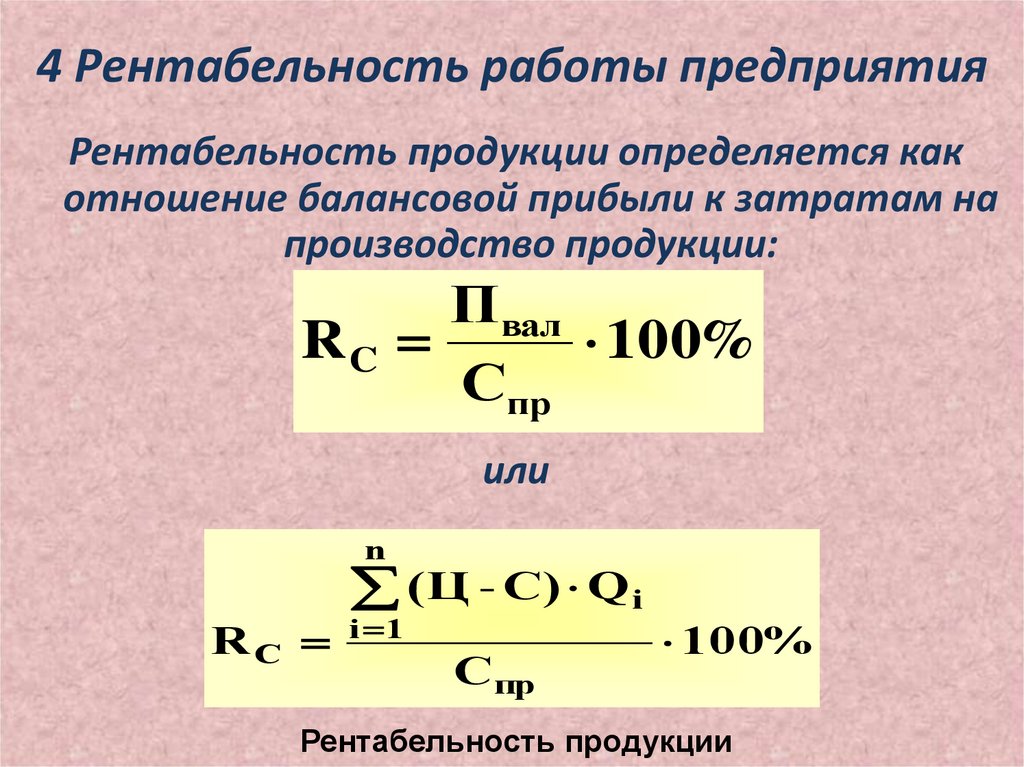

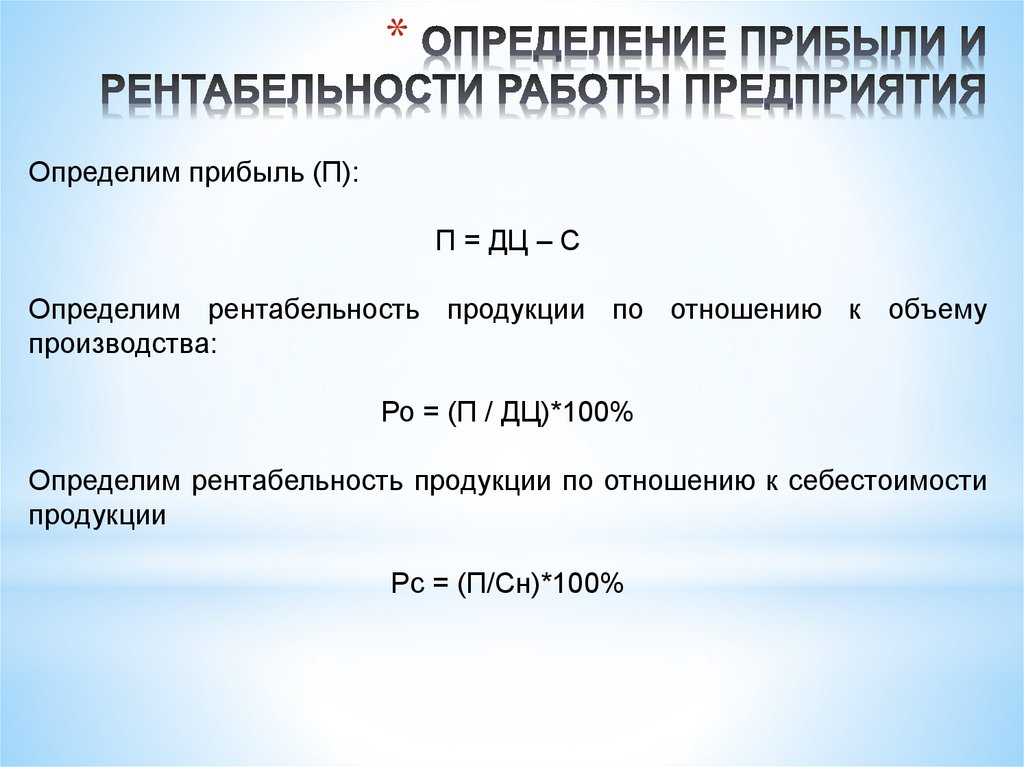

Чистая прибыль показывает, сколько денег бизнес принес владельцу. Если она отрицательная — бизнес работает в минус. На основе чистой прибыли считают рентабельность: определяют, сколько копеек принес каждый вложенный рубль.

Как и зачем считать рентабельность

Формула чистой прибыли:

Учитывать амортизацию в финансовом учете или нет — решает предприниматель.

Фабрика сдает часть производственной площади за 50 000 ₽ месяц — это внереализационные поступления. Еще она выплачивает кредит за оборудование в размере 30 000 ₽ в месяц.

В расчете налога по УСН «Доходы минус расходы» учитываем операционную прибыль, дополнительный доход и расходы по кредиту:

(1 300 000 ₽ + 50 000 ₽ − 30 000 ₽) × 0,15 = 198 000 ₽.

Чистая прибыль: 1 300 000 ₽ + 50 000 ₽ − 198 000 ₽ − 30 000 ₽ = 1 102 000 ₽.

После выплаты всех расходов у компании осталось 1 122 000 ₽. Это сумма, которую бизнес принес владельцу.

Полный расчет чистой прибыли будет выглядеть так:

| Вид прибыли | Формула | Расчет |

|---|---|---|

| Маржа | Выручка − Переменные расходы | 3 000 000 ₽ − 1 000 000 ₽ = 2 000 000 ₽ |

| Валовая прибыль | Маржа − Прямые постоянные производственные расходы | 2 000 000 ₽ − 300 000 ₽ = 1 700 000 ₽ |

| Операционная прибыль | Валовая прибыль − Косвенные административные расходы − Косвенные коммерческие расходы | 1 700 000 ₽ − 200 000 ₽ — 200 000 ₽ = 1 300 000 ₽ |

| Налог на прибыль по УСН | 15% | (1 300 000 ₽ + 50 000 ₽ − 30 000 ₽) × 0,15 = 198 000 ₽ |

| Чистая прибыль | Операционная прибыль EBITDA + Внереализационные поступления − Налог на прибыль − Амортизация − Проценты по кредиту | 1 300 000 ₽ + 50 000 ₽ − 198 000 ₽ − 30 000 ₽ = 1 122 000 ₽ |

Почему бизнесу нужно разбираться в видах прибыли

Анализ величины различных видов прибыли помогает контролировать развитие бизнеса и вовремя принимать меры, если эффективность снижается.

Как работать с P&L-отчетом

Анализ помогает ответить на следующие вопросы:

- Прибыльна ли компания или отдельное направление бизнеса?

- В каком месяце результаты бизнеса лучше, а в каком хуже?

- Как расходы влияют на прибыль на каждом этапе?

Например, если чистая прибыль уменьшилась, компания может проанализировать все виды прибыли, а также расходы за несколько месяцев и понять, на каком этапе что-то пошло не так. Возможно, одно из направлений бизнеса уже не генерирует доход и его надо закрывать или менять вид деятельности.

Если чистая прибыль стабильна или растет, владелец бизнеса понимает, сколько у него остается денег после всех расходов и на какие цели их можно использовать: выплатить дивиденды, вложить в развитие или, например, отправить сотрудников на обучение.

Знание величины маржинальной и операционной прибыли — EBITDA — поможет сравнить бизнесы из одной отрасли, но в разных регионах или странах.

На основании различных видов прибыли рассчитывают коэффициенты рентабельности продаж. Она показывает, сколько прибыли получает бизнес с каждого рубля выручки. Например, рентабельность по марже в месяц равна 30%, это значит, что в одном рубле выручки 30 копеек маржинальной прибыли.

Что такое маржа и как ее рассчитать

Чтобы понимать, насколько эффективно работает бизнес, показатели рентабельности сравнивают с предыдущими периодами и с конкурентами, следят за изменениями и анализируют их.

Что важно запомнить

- Прибыль — это разница между выручкой и всеми расходами компании.

- Если расходов больше, чем выручки, прибыль отрицательная (убыток).

- В финансовом анализе прибыль рассчитывают в несколько этапов: сначала считают маржу, потом валовую, операционную и чистую прибыль.

- Маржа — это разница между выручкой и переменными расходами.

- Валовая прибыль показывает сумму, которая осталась после выплаты прямых переменных и постоянных производственных расходов.

- Операционная прибыль — это доход бизнеса до уплаты налога на прибыль, процентов по кредитам и амортизации.

- Конечный результат деятельности компании рассчитывают по чистой прибыли — это доход бизнеса после вычета всех расходов и налога на прибыль, амортизации и процентов по кредитам.

Расчетный счет в Тинькофф

- До 4 месяцев бесплатного обслуживания

- До 500 000 ₽ на сервисы партнеров

- Бесплатная онлайн-бухгалтерия

4. Распределение и использование прибыли на предприятии

4. Распределение и использование прибыли на предприятии

Механизм воздействия финансов на хозяйство, на его экономическую эффективность находится не в самом производстве, а в распределенных денежных отношениях. Характер их воздействия на производство зависит от того, насколько конкретна система распределения, формы и методы ее организации соответствуют объективным потребностям общества, уровню развития производства, экономическим интересам государства, предприятия и каждого отдельного работника.

Распределение прибыли является составной и неразрывной частью общей системы распределительных отношений и, пожалуй, наравне с распределением дохода физических лиц, самой главной.

Конкретные формы и методы распределения прибыли постоянно видоизменяются и развиваются с ростом общественного производства.

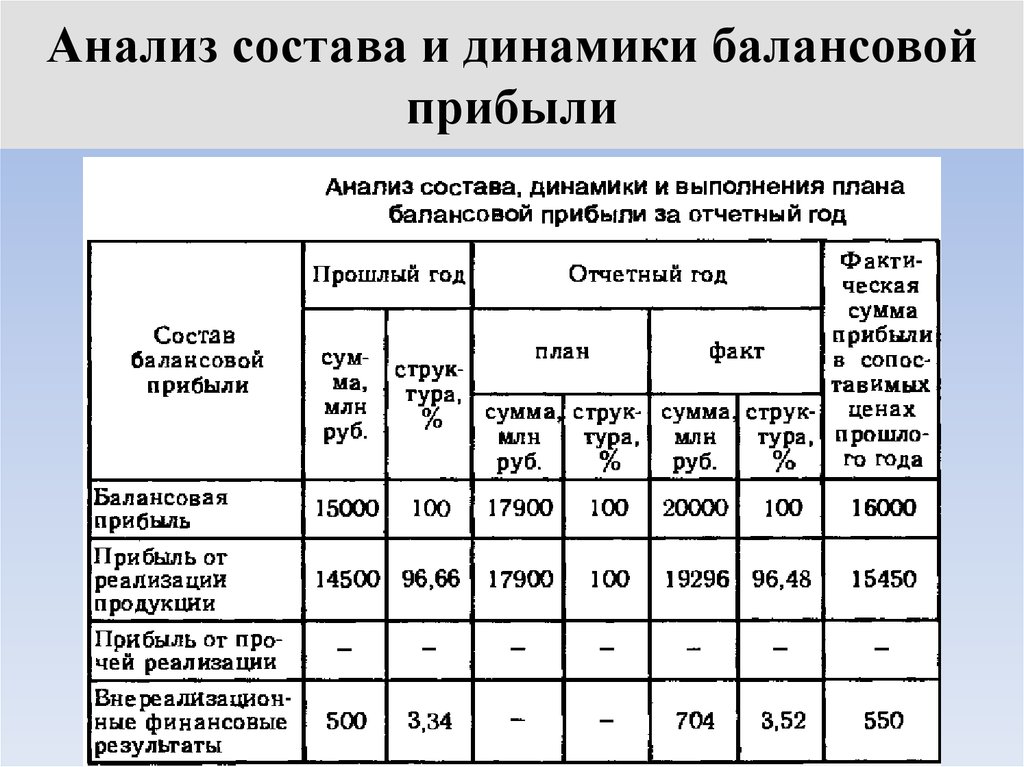

Объектом распределения является общая (балансовая) прибыль предприятия. Общая прибыль предприятия синтезирует в себе все многообразные результаты его хозяйственно–финансовой деятельности. При ее распределении и использовании должны быть учтены множественные нормативные акты, основанные на Законе о налоге на доходы и прибыль, Законе о предприятии, Законе об акционерном обществе и других нормативных актах.

Под распределением прибыли понимают направление ее на формирование доходов государственного бюджета и удовлетворение потребностей предприятий в средствах на расширение производства и материальное стимулирование работников.

Законодательно распределение прибыли регулируется в той ее части, которая поступает в бюджеты разных уровней в виде налогов и других обязательных платежей. Определение направлений расходов прибыли, остающейся в распоряжении предприятия, структуры статей ее использования находится в компетенции предприятия.

Принципы распределения прибыли можно сформулировать следующим образом:

– прибыль, полученная предприятием в результате производственно-хозяйственной и финансовой деятельности, распределяется между государством и предприятием как хозяйствующим субъектом;

– прибыль для государства поступает в соответствующие бюджеты в виде налогов и сборов, ставки которых не могут быть произвольно изменены. Состав и ставки налогов, порядок их исчисления и взносов в бюджет устанавливается законодательно;

– величина прибыли предприятия, оставшейся в его распоряжении после уплаты налогов, не должна снижать его заинтересованности в росте объемов производства и улучшении результатов производственно-хозяйственной и финансовой деятельности;

– прибыль, остающаяся в распоряжении предприятия, в первую очередь направляется на накопление, обеспечивающее его дальнейшее развитие, и только в остальной части – на потребление (рис. 6.19).

6.19).

Рис. 6.19. Распределение общей прибыли организации

Оптимальное распределение и эффективное использование прибыли имеет важное значение для расширения и приумножения собственности предприятий, укрепления хозяйственного расчета, усиления материальной заинтересованности работников в выполнении планов финансово–хозяйственной деятельности и повышении эффективности хозяйствования.

Доля прибыли, передаваемая хозяйствующими субъектами в бюджет на общегосударственные потребности, определена действующим налоговым законодательством.

Из прибыли предприятия уплачивают:

– налог на недвижимость,

– налог на прибыль

– и местные налоги.

Объектом обложенияявляется облагаемая налогом прибыль, исчисляемая исходя из суммы прибыли от реализации товаров (работ, услуг), иных ценностей (включая основные средства, товарно–материальные ценности, нематериальные активы), имущественных прав и доходов от внереализационных операций, уменьшенных на сумму расходов по этим операциям.

При определении облагаемой налогом, прибыли не учитываются:

• прибыль, полученная от дивидендов и приравненных к ним доходов, облагаемых налогом на доходы, определяемая как разность между начисленными дивидендами и приравненными к ним доходами и налогом на доходы;

•прибыль (убыток) от осуществления лотерейной деятельности;

- прибыль (убыток), полученная от игорного бизнеса;

- прибыль (убыток), полученная от реализации (погашения) ценных бумаг.

Порядок распределения и использования прибыли предприятия фиксируется в его уставе и определяется положением, которое разрабатывается соответствующими экономическими службами и утверждается руководящим органом предприятия.

На предприятии распределению подлежит прибыль после уплаты налогов и выплаты дивидендов. Из этой прибыли также уплачиваются некоторые налоги в местные бюджеты и взыскиваются экономические санкции.

Распределение этой части прибыли отражает процесс формирования фондов и резервов предприятия для финансирования потребностей производственного и социального развития.

В условиях рыночного хозяйства государство не вмешивается в процесс распределения прибыли, остающейся в распоряжении предприятия после уплаты налогов. Тем не менее, посредством предоставления налоговых льгот стимулирует направление прибыли на капитальные вложения и строительство жилья, на благотворительные цели, финансирование природоохранных мероприятий, расходов на содержание объектов и учреждений социальной сферы, на проведение научно–исследовательских работ. Законодательно установлен минимальный размер резервного капитала для акционерных обществ, регулируется порядок создания резерва по сомнительным долгам и под обесценение ценных бумаг.

В соответствии с уставом предприятия образуются фонды накопления и потребления, а также резервные фонды, предназначенные для финансирования непредвиденных расходов и обеспечения финансовой устойчивости предприятия (рис. 6.20).

Рис. 6.20. Распределение чистой прибыли по целевым фондам

Средства этих фондов имеют строго целевое назначение. Их использование происходит на основании смет расходов, которые разрабатываются финансовой службой предприятия и утверждаются в установленном порядке. Если же фонды не создаются, то в целях обеспечения планов распоряжения средств составляются сметы расходов на развитие производства, социальные нужды трудового коллектива, материальное поощрение работников и благотворительные цели.

Их использование происходит на основании смет расходов, которые разрабатываются финансовой службой предприятия и утверждаются в установленном порядке. Если же фонды не создаются, то в целях обеспечения планов распоряжения средств составляются сметы расходов на развитие производства, социальные нужды трудового коллектива, материальное поощрение работников и благотворительные цели.

Средства фонда накопленияпредназначены для финансирования расходов, связанных с научно–техническим и социальным развитием коллектива.

Средства фонда потребленияиспользуются на единовременное поощрение отличившихся работников при выполнении особо важных заданий; оказание единовременной, помощи; строительство и капитальный ремонт жилых домов, детских садов; дотации на питание в столовых; на питание в детском саду, оздоровительном лагере для школьников; улучшение культурно–бытового обслуживания работников и другие аналогичные мероприятия.

Резервные фонды (капитал)образуются как в силу требований законодательства, так и по решению предприятий. В законодательном порядке резервный фонд образуют иностранные предприятия и предприятия с иностранными инвестициями.

В законодательном порядке резервный фонд образуют иностранные предприятия и предприятия с иностранными инвестициями.

Вся прибыль, остающаяся в распоряжении предприятия, подразделяется на две части. Первая часть увеличивает имущество предприятия и участвует в процессе накопления, вторая – характеризует долю прибыли, используемой на потребление. При этом не обязательно всю прибыль, направленную на накопление, использовать полностью. Остаток прибыли, не использованный на увеличение имущества, имеет резервное значение и может быть использован в последующие годы для покрытия возможных убытков, финансирование различных затрат (рис. 6.21).

Рис. 6.21. Распределение прибыли организации

Нераспределенная прибыль в широком смысле – как прибыль, использованная на накопление, и нераспределенная прибыль прошлых лет свидетельствует о финансовой устойчивости предприятия, о наличии источников для последующего развития.

Распределение и использование прибыли предприятиями негосударственной формы собственности имеют свои особенности, обусловленные организационно-правовой формой этих предприятий.

Для государственных предприятий соотношение между этими двумя частями устанавливается ведомственными актами в пропорции 60:40. По негосударственным предприятиям пропорции не регламентируются, но их соблюдение важно для обеспечения стабильного развития бизнеса.

Как рассчитать прибыль

Начать

Все, что вам нужно знать, чтобы начать свой собственный бизнес. От бизнес-идей до изучения конкурентов.

- Бизнес-идеи

- Стратегия

- Запускать

Развитие

Наш лучший экспертный совет о том, как развивать свой бизнес — от привлечения новых клиентов до поддержания удовлетворенности существующих клиентов и наличия капитала для этого.

- Продажи

- Клиенты

- Маркетинг

- Процветать

Выполнить » Финансы

Прибыль — это простой, но мощный расчет, который показывает, будет ли ваш бизнес жизнеспособным в долгосрочной перспективе.

По:

Эмили Хизлип , Автор Понимание прибыли в вашем малом бизнесе может помочь вам определить, где внести изменения, чтобы сократить расходы, установить цену на свой продукт, взять кредит или продать акции вашего бизнеса. — Getty Images/AsiaVision

— Getty Images/AsiaVisionTesla, одному из самых известных брендов и, возможно, самой печально известной компании по производству электромобилей в мире, потребовалось 18 лет, чтобы стать прибыльной. Amazon тоже постоянно терял деньги в течение первых нескольких лет после того, как стал публичным.

Прибыль широко рассматривается как надежный показатель долгосрочной эффективности и успеха компании. Понимание прибыли в вашем малом бизнесе может помочь вам определить, где внести изменения, чтобы сократить расходы, установить цену на свой продукт, взять кредит или продать акции вашего бизнеса. Вот как рассчитать прибыль и кое-что, что нужно знать об этом важном показателе.

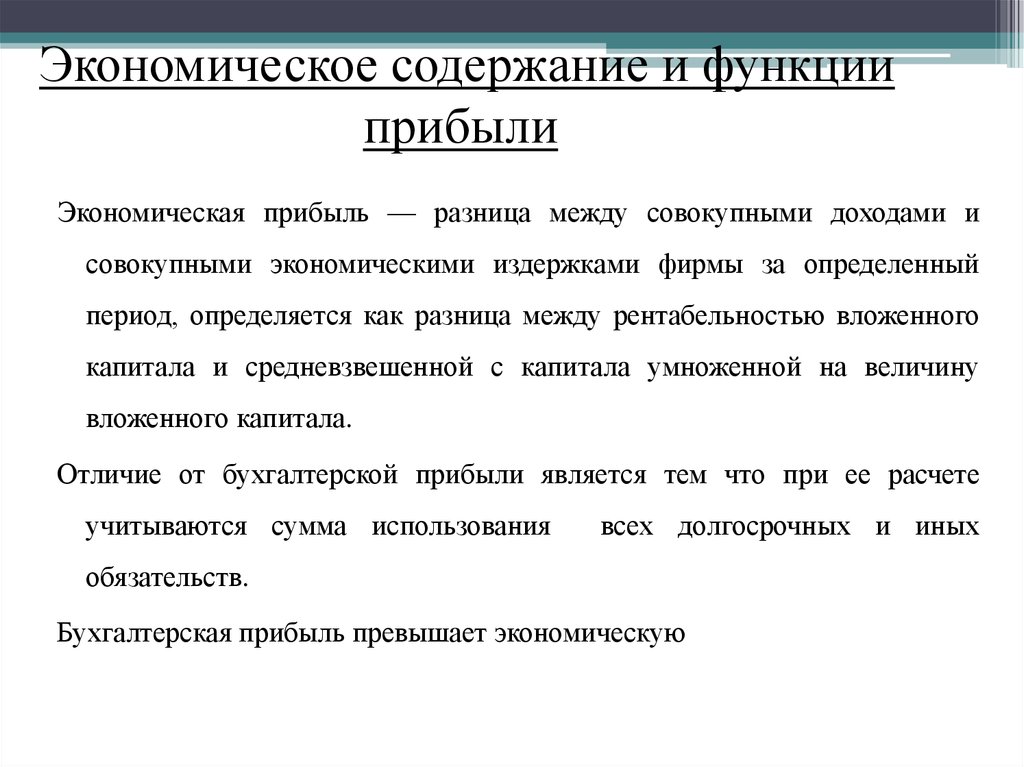

Что такое прибыль?

Прибыль — это просто общий доход за вычетом общих расходов. Он говорит вам, сколько ваш бизнес заработал после затрат. Поскольку основной целью любого бизнеса является зарабатывание денег, прибыль является четким показателем того, как ваша компания функционирует и работает на рынке.

В отчете о прибылях и убытках вашей компании можно найти три вида прибыли. К ним относятся:

- Валовая прибыль

- Операционная прибыль

- Чистая прибыль

Валовая прибыль относится к прибыли, которая получается после вычета себестоимости проданных товаров (COGS). Себестоимость проданных товаров – это любые расходы, связанные с созданием и продажей продукта или оказанием услуги. Рассчитайте валовую прибыль вашей компании, вычтя себестоимость продаж из выручки (например, продаж). Валовая прибыль — это способ изолировать ваши переменные затраты, чтобы понять, насколько эффективно ваша компания использует такие вещи, как рабочая сила и расходные материалы, для предоставления продукта или услуги.

Операционная прибыль рассчитывается по следующей формуле: Валовая прибыль — Операционные расходы — Амортизация — Амортизация. Операционная прибыль дает представление о прибыли за определенный период, поскольку она исключает прибыль от других инвестиций и других показателей, связанных с активами, которые не имеют отношения к тому, что необходимо для поддержания бизнеса. По сравнению с валовой прибылью операционная прибыль считается очень точным показателем здоровья компании.

По сравнению с валовой прибылью операционная прибыль считается очень точным показателем здоровья компании.

Наконец, чистая прибыль показывает общую прибыль после вычета всех расходов компании из ее доходов. Это всеобъемлющее измерение, которое часто называют «результатом» из-за его положения в отчете о прибылях и убытках.

[Подробнее: Как составить точный и достоверный отчет о прибылях и убытках]

Маржа прибыли помогает инвесторам, совету директоров, кредиторам и другим ключевым бизнес-лидерам понять финансовое состояние компании, навыки руководства, и потенциал роста.

Как рассчитать маржу прибыли

Есть еще один способ быстро получить представление о прибыльности вашей компании — рассчитать маржу прибыли. Маржа прибыли показывает, какой процент продаж превратился в прибыль. Например, если ваша компания сообщает о марже прибыли в 25%, это означает, что она получила чистую прибыль в размере 0,25 доллара США на каждый доллар выручки от продаж. Конечно, вы можете выразить маржу прибыли как маржу валовой прибыли, маржу операционной прибыли и маржу чистой прибыли.

Конечно, вы можете выразить маржу прибыли как маржу валовой прибыли, маржу операционной прибыли и маржу чистой прибыли.

Маржа прибыли помогает инвесторам, совету директоров, кредиторам и другим ключевым бизнес-лидерам понять финансовое состояние компании, навыки руководства и потенциал роста. Он чаще используется, потому что он позволяет оценить прибыль компании. Легче сравнивать маржу прибыли компании с ее аналогами и конкурентами, чем общую чистую прибыль.

Как использовать прибыль и маржу прибыли

Маржа прибыли может помочь вам сравнить результаты вашей компании с другими в вашей отрасли. «Например, в ресторанной индустрии маржа обычно составляет менее 10%», — сказал Business News Daily Кен Вентворт из Wentworth Financial Partners. «Однако в мире консалтинга маржа может составлять 80% и более, часто превышая от 100% до 300%».

[Подробнее: Как оценить свои бизнес-услуги]

Прибыль также может показать вам, разумно ли тратит ваша компания свои деньги. Многие компании не приносят прибыли, когда они только начинают свою деятельность. Но кредиторы и инвесторы будут запрашивать прогнозы прибыльности — прогноз того, когда они смогут начать получать отдачу от своих инвестиций, когда компания будет получать прибыль. Если вы не достигнете своих целей, валовая и операционная прибыль поможет вам понять, где вам нужно сократить расходы или увеличить продажи. Измеряйте свою прибыль ежеквартально, если не ежемесячно, чтобы отслеживать свой прогресс.

Многие компании не приносят прибыли, когда они только начинают свою деятельность. Но кредиторы и инвесторы будут запрашивать прогнозы прибыльности — прогноз того, когда они смогут начать получать отдачу от своих инвестиций, когда компания будет получать прибыль. Если вы не достигнете своих целей, валовая и операционная прибыль поможет вам понять, где вам нужно сократить расходы или увеличить продажи. Измеряйте свою прибыль ежеквартально, если не ежемесячно, чтобы отслеживать свой прогресс.

CO— стремится вдохновить вас от ведущих уважаемых экспертов. Тем не менее, прежде чем принимать какое-либо деловое решение, вам следует проконсультироваться со специалистом, который может дать вам совет в зависимости от вашей индивидуальной ситуации.

Подпишитесь на нас в Instagram , чтобы узнать больше советов экспертов и историй владельцев бизнеса.

Чтобы быть в курсе всех новостей, влияющих на ваш малый бизнес, перейдите сюда для всех наших последних новостей и обновлений малого бизнеса.

CO — стремится помочь вам начать, управлять и развивать свой малый бизнес. Узнайте больше о преимуществах членства малого бизнеса в Торговой палате США здесь.

Сообщение от

Подходит ли ваш бизнес для ERC?

Воспользуйтесь преимуществами одной из крупнейших программ налоговых льгот для организаций и предприятий с помощью Experian Employer Services. Если ваши предприятия в США понесли потери доходов или частичную приостановку операций из-за COVID-19государственных заказов, вы можете претендовать на получение до 26 000 долларов США на каждого сотрудника с помощью налогового кредита на удержание сотрудников. Узнайте, подходит ли ваш бизнес.

НачатьПодпишитесь на нашу рассылку, Midnight Oil

Советы экспертов по бизнесу, новости и тенденции, доставляемые еженедельно

Регистрируясь, вы соглашаетесь с CO—

Политика конфиденциальности. Вы можете отказаться в любое время.

Вы можете отказаться в любое время.

Опубликовано

Дополнительные советы по финансам

Продолжая работу на нашем веб-сайте, вы соглашаетесь на использование нами файлов cookie в статистических целях и в целях персонализации. Узнать больше

Что такое анализ прибылей и убытков? Как это помогает бизнесу расти?

блог / Финансы

30 января 2023 г. | 7 минут чтенияПоделиться ссылкой

В период экономического спада бизнесу приходится прилагать больше усилий, чтобы оставаться на плаву и получать прибыль. Как они оценивают риски или потенциальную прибыль своих предприятий с определенной степенью точности и уверенности? Вот тут-то и появляются методы анализа прибыльности. Они используются для оценки результатов прибыли и направления бизнеса к различным стратегиям или моделям. Так что же такое анализ рентабельности и как проводится этот процесс? Давайте обсудим все это и многое другое в этом руководстве.

Что такое анализ результатов?

Прибыльность относится к прибыли или прибыли, которую бизнес получает по отношению к своим расходам. Таким образом, анализ прибыльности относится к процессу расчета или анализа прибыли бизнеса. Это помогает предприятиям определить свои потоки доходов и то, где они могут сократить свои расходы, чтобы получить максимальную прибыль.

Анализ прибыльности является неотъемлемым компонентом планирования ресурсов предприятия (ERP), который используется для автоматизации и интеграции повседневных бизнес-операций. Являясь частью ERP, анализ прибыльности помогает изучить прибыль, полученную от различных сегментов бизнеса, таких как клиенты, продукты или услуги. Таким образом, он предлагает как количественную, так и качественную информацию и помогает заинтересованным сторонам оценить элементы, которые приносят прибыль бизнесу.

Типы анализа прибыли

Показатели прибыльности делятся на две широкие категории. Во-первых, это коэффициенты маржи, которые помогают проанализировать, какую прибыль бизнес получает или может получить за счет своих продаж. Во-вторых, это коэффициенты выручки, которые показывают, какую прибыль компания может обеспечить своим акционерам. Эти два коэффициента подразделяются на следующие типы:

Во-первых, это коэффициенты маржи, которые помогают проанализировать, какую прибыль бизнес получает или может получить за счет своих продаж. Во-вторых, это коэффициенты выручки, которые показывают, какую прибыль компания может обеспечить своим акционерам. Эти два коэффициента подразделяются на следующие типы:

Коэффициенты маржи

Маржа валовой прибыли

Маржа валовой прибыли представляет собой общую прибыль бизнеса после вычета операционных или складских затрат. Он представляет собой валовую прибыль компании по сравнению с выручкой от продаж. Маржа валовой прибыли рассчитывается для анализа того, какую прибыль получает бизнес после затрат на производство товаров или услуг. Если бизнес имеет более высокую валовую прибыль, это означает, что он может легко покрыть свои операционные и другие расходы и при этом обеспечить значительную сумму чистой прибыли. Низкая маржа валовой прибыли указывает на то, что себестоимость продукции высока, а полученная прибыль низка.

Маржа операционной прибыли или маржа EBIT

Показывает, какую прибыль получил бизнес после вычета переменных затрат, таких как заработная плата или стоимость сырья. Эта прибыль рассчитывается до вычета налогов или процентов. Он помогает определить, способна ли компания управлять своими постоянными затратами и может ли она осуществлять свою деятельность без сбоев.

Маржа чистой прибыли

Этот коэффициент отражает фактическое финансовое положение компании после уплаты налогов и процентов. Он указывает на чистую прибыль или выручку компании после выплаты налоговых и процентных обязательств. Эта чистая прибыль используется для выплаты дивидендов акционерам. Более высокая норма чистой прибыли указывает на то, что бизнес может поддерживать низкие расходы и получать высокую прибыль.

Маржа денежного потока

Помогает рассчитать способность бизнеса конвертировать свои продажи в денежный поток. Проще говоря, маржа денежного потока показывает, сколько денег или дохода бизнес может получить от своей операционной деятельности. Более высокая маржа денежного потока указывает на то, что компания хорошо оснащена, чтобы платить своим продавцам или поставщикам и приобретать капитальные активы.

Более высокая маржа денежного потока указывает на то, что компания хорошо оснащена, чтобы платить своим продавцам или поставщикам и приобретать капитальные активы.

Коэффициенты выручки

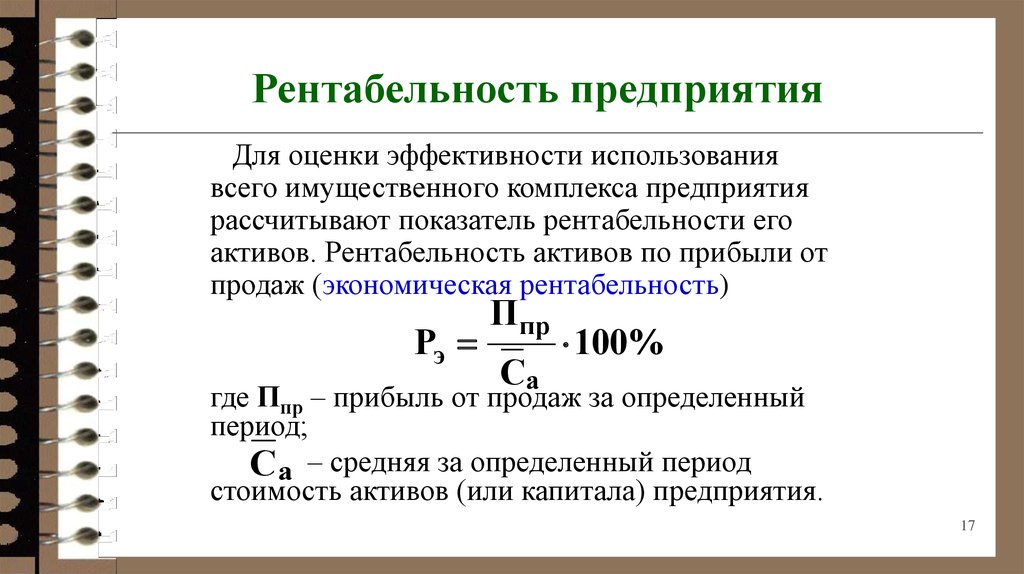

Рентабельность активов

Рентабельность активов означает прибыль, которую компания получает от всех своих активов. Он сравнивает прибыль или чистый доход, полученный от активов, с капиталом, вложенным компанией. Коэффициент рентабельности активов показывает, насколько хорошо компания использует свои экономические ресурсы.

Рентабельность собственного капитала

Рентабельность собственного капитала показывает, какую прибыль компания может обеспечить своим акционерам. Он указывает на эффективность, с которой компания управляет капиталом, вложенным акционерами, и на то, какую ценность она может создать из него.

Важность анализа прибыльности

Анализ прибыльности помогает предприятиям определять будущие стратегии, инвестиции и эффективность бизнеса путем анализа текущего финансового положения. Вот как предприятия используют анализ прибыльности для принятия ключевых решений:

Вот как предприятия используют анализ прибыльности для принятия ключевых решений:

- Маржа валовой прибыли помогает предприятиям определить, получают ли они достаточную прибыль от своих продаж. Если маржа валовой прибыли меньше, бизнесу необходимо сократить расходы .

- Анализ прибыльности также помогает потенциальным инвесторам узнать финансовое положение бизнеса и принять инвестиционные решения

- Анализ прибыльности позволяет компаниям определить доход или процент прибыли, который они должны выплатить своим акционерам

Формула анализа результатов

Анализ рентабельности измеряется в виде коэффициентов или процентов. Вот формулы для различных методов анализа прибыльности:

Маржа валовой прибыли

Маржа валовой прибыли = валовая прибыль/продажи

Здесь вам нужно сначала рассчитать валовую прибыль, вычитая себестоимость проданных товаров (COGS) из продажной цены. .

Маржа операционной прибыли

Маржа операционной прибыли = Прибыль до вычета процентов и налогов (EBIT)/Продажи

Вы можете рассчитать EBIT, вычитая валовую прибыль из операционных расходов. Другой способ рассчитать EBIT — добавить налоги и проценты к чистой прибыли.

Маржа чистой прибыли

Маржа чистой прибыли = Чистая прибыль/Продажи

Сначала вам нужно будет рассчитать чистую прибыль бизнеса, вычитая себестоимость производства из валовой прибыли, а затем вычесть другие расходы, такие как проценты и налоги.

Маржа денежного потока

Маржа денежного потока = Денежный поток от операционной деятельности/Чистые продажи

Денежный поток от операционной деятельности рассчитывается путем сложения чистой прибыли, неденежных расходов и изменений в оборотном капитале. Вы можете рассчитать чистые продажи компании, вычитая возвраты продаж, надбавки и скидки от валовой суммы продаж.

Рентабельность активов

Рентабельность активов = чистая прибыль/общие активы

Вы можете рассчитать общие активы компании, сложив сумму акционерного капитала и задолженность компании.

Рентабельность собственного капитала

Рентабельность собственного капитала = чистая прибыль/акционерный капитал

Акционерный капитал можно рассчитать, вычитая сумму долга из общей суммы активов компании.

Денежный доход от активов

Денежный доход от активов = Денежный поток от операционной деятельности/общие активы

Методы анализа прибыльности

Анализ безубыточности

Точка безубыточности в бизнесе – это сумма, которой равны ваши общие расходы к вашему общему доходу. Это означает, что чистая прибыль или чистая прибыль равна нулю. Более того, анализ безубыточности является одной из лучших стратегий для анализа прибыльности, поскольку он помогает вам понять минимальный доход, который вам необходим для поддержания вашего бизнеса.

Сравнительный анализ коэффициентов прибыльности в отрасли

Вы можете проанализировать прибыльность бизнеса, исследуя стандартный коэффициент прибыльности предприятий в вашей отрасли. Таким образом, установить это в качестве эталона, чтобы вы знали, сможете ли вы конкурировать на рынке.

Таким образом, установить это в качестве эталона, чтобы вы знали, сможете ли вы конкурировать на рынке.

Как выполнять анализ прибыльности

Теперь, когда вы знаете, что такое анализ прибыльности, давайте разберемся, какие шаги необходимо предпринять для расчета финансовых результатов вашего бизнеса:

Шаг 1: Сбор данных

Первым шагом в расчете анализа рентабельности является сбор финансовых данных вашего бизнеса. Во-первых, соберите все финансовые отчеты, чтобы иметь точную информацию о доходах и расходах бизнеса.

Шаг 2: Расчет анализа безубыточности

Затем следующим шагом является расчет анализа безубыточности (как упоминалось выше), особенно если вы планируете инвестировать в новую идею или бизнес.

Затраты на безубыточность можно рассчитать по следующей формуле:

Затраты на безубыточность = соотношение фиксированных затрат/доходной маржи

Отношение маржинальной прибыли = цена за единицу – переменные затраты на единицу/цену за единицу

Шаг 3: Используйте коэффициенты маржи или дохода

Вы можете использовать другой коэффициент маржи или доход формулы для расчета рентабельности бизнеса.

Пример анализа прибыльности

Возьмем компанию по производству стали, которая за последние три года столкнулась со снижением прибыли. Однако за последние шесть месяцев компания получила значительную прибыль и получила приглашение принять участие в торгах по проекту. Руководство компании должно выяснить, в состоянии ли компания взяться за новый проект и будет ли прибыль, полученная в результате этого проекта, достаточной для поддержания бизнеса. На самом деле компании придется рассчитать точку безубыточности (об этом будет рассказано далее в статье) и использовать коэффициенты рентабельности, чтобы определить, сможет ли она взяться за новый проект.

Максимизация прибыли — одно из основных правил ведения бизнеса. Являетесь ли вы профессионалом в области финансов или бизнес-лидером, вы должны знать, что такое анализ прибыльности и как его рассчитать. Emeritus предлагает несколько онлайн-курсов по финансам , которые помогут вам изучить анализ прибыльности и другие передовые финансовые концепции.

Об авторе