Определить амортизационную группу по названию ос: Амортизационные группы основных средств в 2019 году: как определять по ОКОФ

коды 2018 года, расшифровка, амортизационные группы, сроки полезного использования

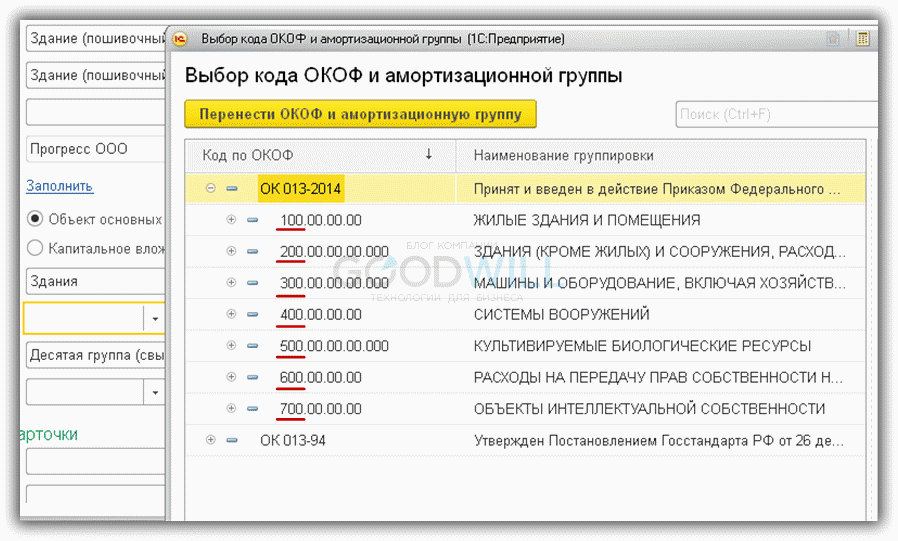

Коды ОКОФ

| 100.00.00.00 | Жилые здания и помещения |

| 200.00.00.00.000 | Здания (кроме жилых) и сооружения, расходы на улучшение земель |

| 300.00.00.00.000 | Машины и оборудование, включая хозяйственный инвентарь, и другие объекты |

| 400.00.00.00 | Системы вооружений |

| 500.00.00.00.000 | Культивируемые биологические ресурсы |

| 600.00.00.00 | Расходы на передачу прав собственности на непроизведенные активы |

| 700.00.00.00 | Объекты интеллектуальной собственности |

Гармонизация ОКОФ с СНС 2008

ОКОФ ОК 013-2014 разработан на основе гармонизации с Системой национальных счетов (СНС 2008) Организации Объединенных Наций, Европейской комиссии, Организации экономического сотрудничества и развития, Международного валютного фонда и Группы Всемирного банка. Это означает, что новый ОКОФ, введённый в действие 1 января 2017 года, использует классификацию основных фондов, принятую в международной практике. Ниже приведена таблица соответствия кодов ОКОФ и обозначений СНС 2008.

Это означает, что новый ОКОФ, введённый в действие 1 января 2017 года, использует классификацию основных фондов, принятую в международной практике. Ниже приведена таблица соответствия кодов ОКОФ и обозначений СНС 2008.

| СНС 2008 | ОКОФ | ||

|---|---|---|---|

| Обозначение | Наименование видов основных фондов | Код | Наименование видов основных фондов |

| AN111 | Жилые здания | 100 100.00.00.00 | Жилые здания и помещения |

| AN112 | Другие здания и сооружения | 200 200.00.00.00.000 | Здания (кроме жилых) и сооружения, расходы на улучшение земель |

| AN1121 | Нежилые здания | 210 210.00.00.00.000 | Здания (кроме жилых) |

| AN1122 | Другие сооружения | 220 220.00.00.00.000 | Сооружения |

| AN1123 | Улучшения земли | 230 230.00.00.00 | Расходы на улучшение земель |

| AN113 | Машины и оборудование | 300 300.  00.00.00.000 00.00.00.000 | Машины и оборудование, включая хозяйственный инвентарь, и другие объекты |

| AN1131 | Транспортное оборудование | 310 310.00.00.00.000 | Транспортные средства |

| AN1132 | Информационное, компьютерное и телекоммуникационное (ИКТ) оборудование | 320 320.00.00.00.000 | Информационное, компьютерное и телекоммуникационное (ИКТ) оборудование |

| AN1133 | Другие машины и оборудование | 330 330.00.00.00.000 | Прочие машины и оборудование, включая хозяйственный инвентарь, и другие объекты |

| AN114 | Системы вооружения | 400 400.00.00.00 | Системы вооружений |

| AN115 | Культивируемые биологические ресурсы | 500 500.00.00.00.000 | Культивируемые биологические ресурсы |

| AN1151 | Ресурсы животных, приносящих продукцию на регулярной основе | 510 510.00.00.00.000 | Культивируемые ресурсы животного происхождения, неоднократно дающие продукцию |

| AN1152 | Ресурсы деревьев, сельскохозяйственных культур и насаждений, приносящих продукцию на регулярной основе | 520 520.  00.00.00 00.00.00 | Культивируемые ресурсы растительного происхождения, неоднократно дающие продукцию |

| AN116 | Издержки, связанные с передачей прав собственности на непроизведенные активы | 600 600.00.00.00 | Расходы на передачу прав собственности на непроизведенные активы |

| AN117 | Продукты интеллектуальной собственности | 700 700.00.00.00 | Объекты интеллектуальной собственности |

| AN1171 | Научные исследования и разработки | 710 710.00.00.00 | Научные исследования и разработки |

| AN1172 | Разведка и оценка запасов полезных ископаемых | 720 720.00.00.00 | Расходы на разведку недр и оценку запасов полезных ископаемых |

| AN1173 | Компьютерное программное обеспечение и базы данных | 730 730.00.00.00 | Программное обеспечение и базы данных |

| AN11731 | Компьютерное программное обеспечение | 731 731.  00.00.00 00.00.00 | Программное обеспечение |

| AN11732 | Базы данных | 732 732.00.00.00 | Базы данных |

| AN1174 | Оригиналы развлекательных, литературных и художественных произведений | 740 740.00.00.00 | Оригиналы произведений развлекательного жанра, литературы или искусства |

| AN1179 | Другие продукты интеллектуальной собственности | 790 790.00.00.00 | Другие объекты интеллектуальной собственности |

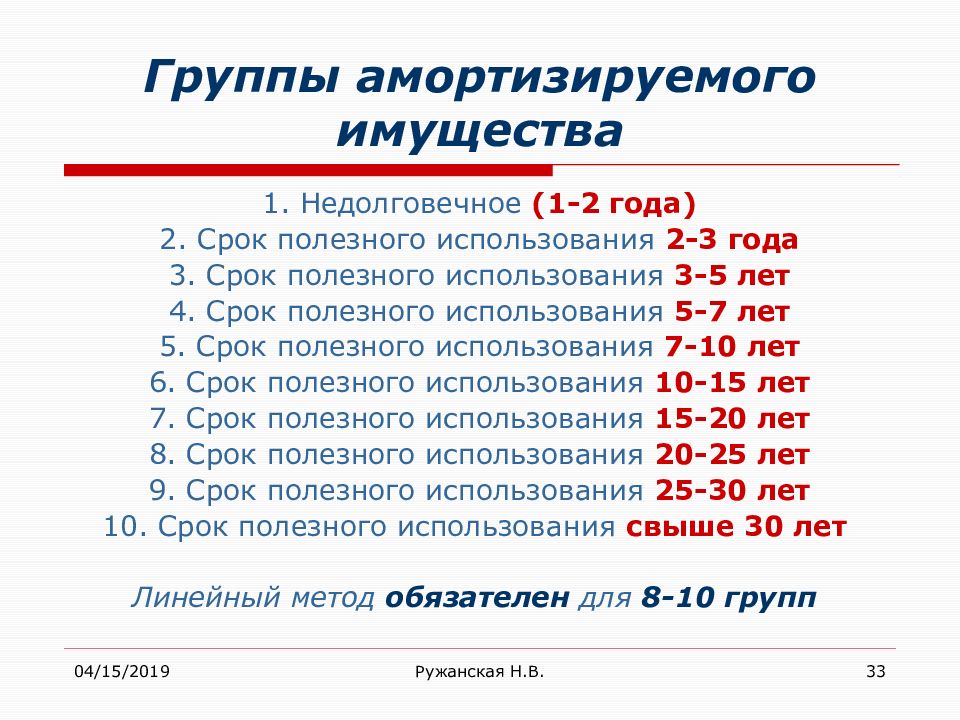

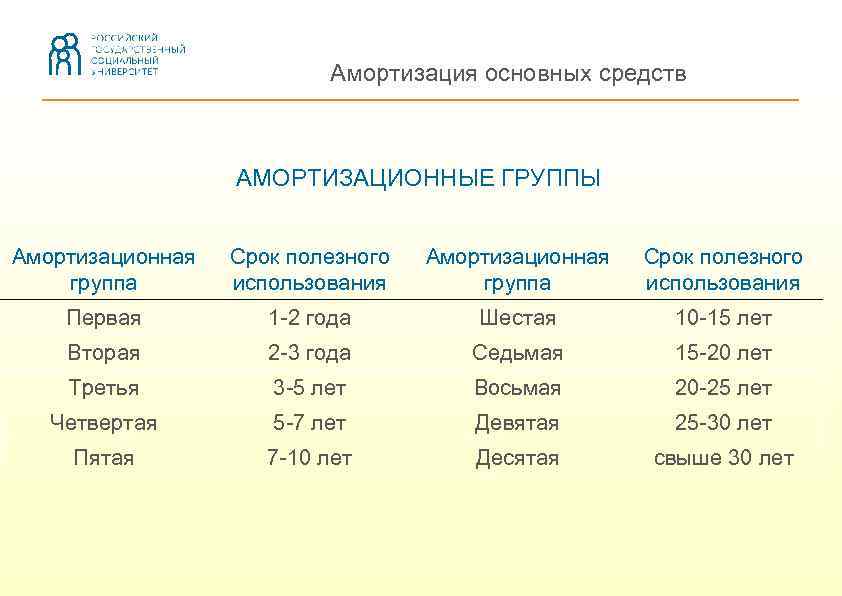

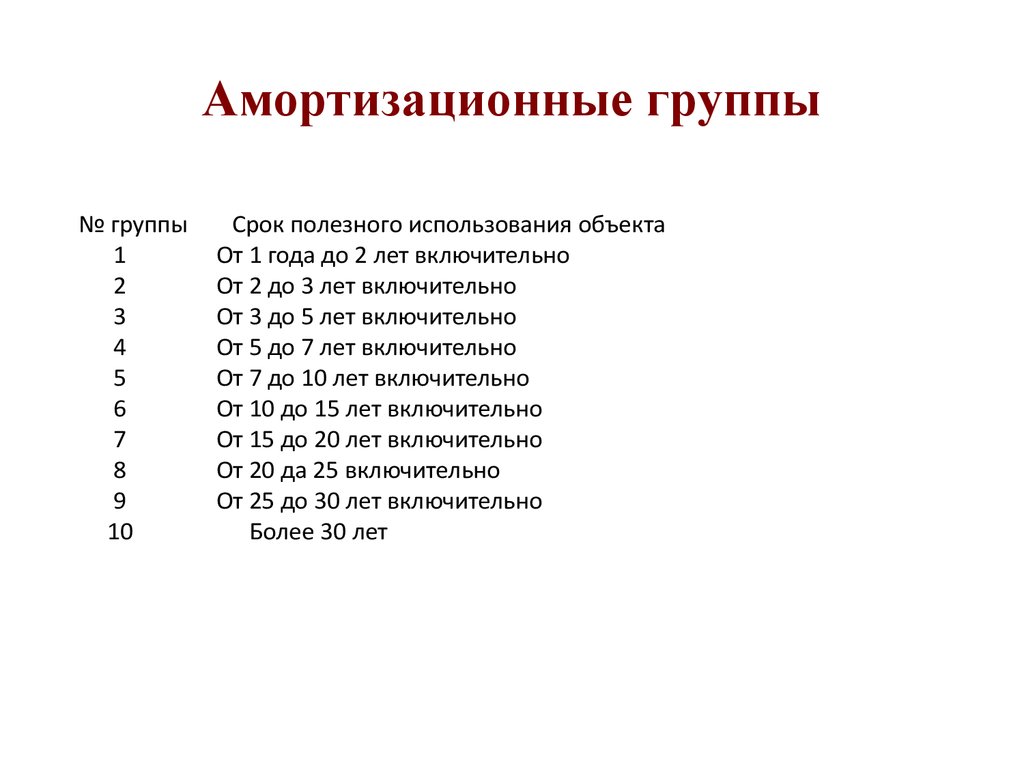

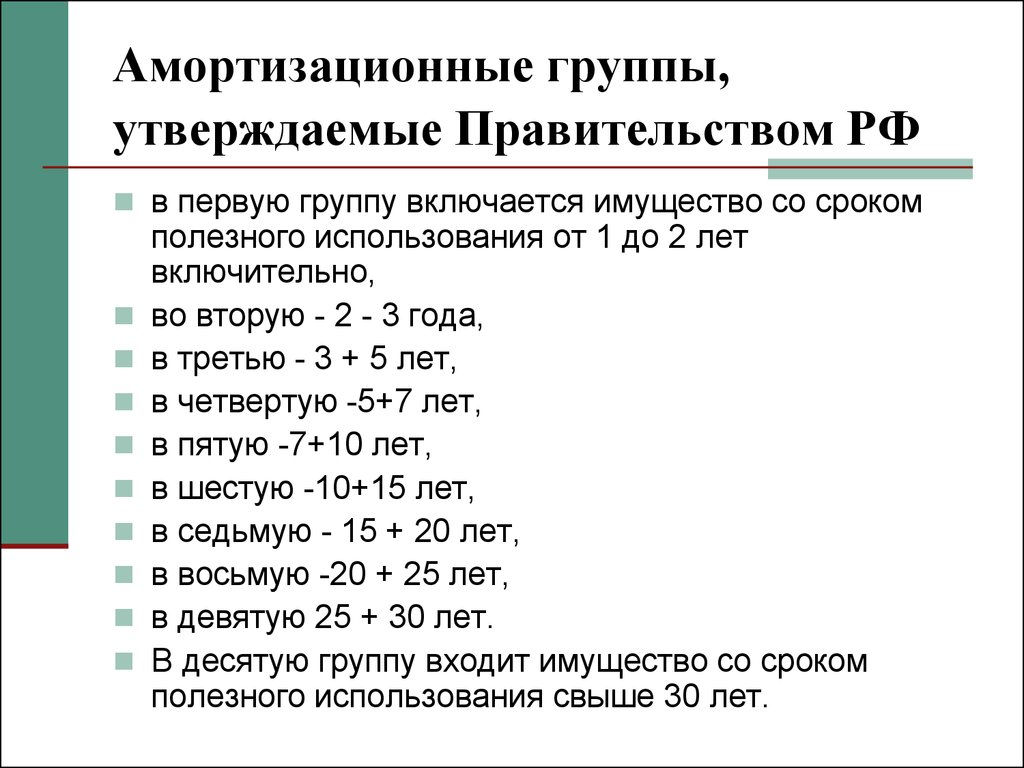

Амортизационные группы

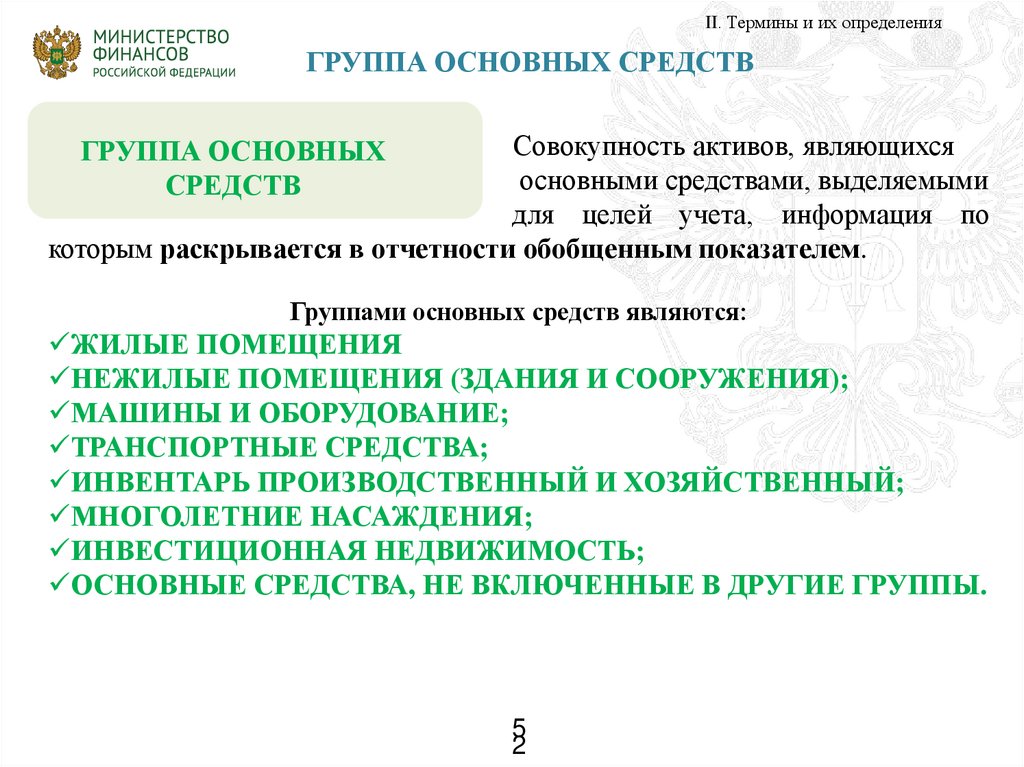

Основные средства разбиты на амортизационные группы. По амортизационным группам определяются сроки амортизации материальных ценностей (сроки полезного использования имущества). В группах используются коды классификатора ОКОФ. В приложении к Постановлению Правительства РФ от 1 января 2002 года №1 утверждена классификация основных средств, включаемых в амортизационные группы, ещё для старого ОКОФ ОК 013-94, утратившего силу. В 2016 году в Постановление внесена новая классификация с учётом кодов нового ОКОФ ОК 013-2014. Ниже представлены группы классификации. Воспользуйтесь формой поиска группы основных средств и срока полезного использования по коду ОКОФ.

Ниже представлены группы классификации. Воспользуйтесь формой поиска группы основных средств и срока полезного использования по коду ОКОФ.

| Группа | Сроки | Подгруппы |

|---|---|---|

| Первая группа | все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно | Машины и оборудование |

| Вторая группа | имущество со сроком полезного использования свыше 2 лет до 3 лет включительно | Насаждения многолетние Инвентарь производственный и хозяйственный Средства транспортные Машины и оборудование |

| Третья группа | имущество со сроком полезного использования свыше 3 лет до 5 лет включительно | Инвентарь производственный и хозяйственный Средства транспортные Машины и оборудование Сооружения и передаточные устройства |

| Четвертая группа | имущество со сроком полезного использования свыше 5 лет до 7 лет включительно | Насаждения многолетние Скот рабочий Инвентарь производственный и хозяйственный Средства транспортные Машины и оборудование Сооружения и передаточные устройства Здания |

| Пятая группа | имущество со сроком полезного использования свыше 7 лет до 10 лет включительно | Инвентарь производственный и хозяйственный Средства транспортные Машины и оборудование Сооружения и передаточные устройства Здания Основные средства, не включенные в другие группировки |

| Шестая группа | имущество со сроком полезного использования свыше 10 лет до 15 лет включительно | Насаждения многолетние Инвентарь производственный и хозяйственный Средства транспортные Машины и оборудование Жилища Сооружения и передаточные устройства |

| Седьмая группа | имущество со сроком полезного использования свыше 15 лет до 20 лет включительно | Основные средства, не включенные в другие группировки Насаждения многолетние Средства транспортные Машины и оборудование Сооружения и передаточные устройства Здания |

| Восьмая группа | имущество со сроком полезного использования свыше 20 лет до 25 лет включительно | Инвентарь производственный и хозяйственный Транспортные средства Машины и оборудование Сооружения и передаточные устройства Здания |

| Девятая группа | имущество со сроком полезного использования свыше 25 лет до 30 лет включительно | Транспортные средства Машины и оборудование Сооружения и передаточные устройства Здания |

| Десятая группа | имущество со сроком полезного использования свыше 30 лет включительно | Насаждения многолетние Транспортные средства Машины и оборудование Жилища Сооружения и передаточные устройства Здания |

Приказы и постановления

Список документов о введении в действие, отмене классификатора, внесении важных правок. Обратите внимание, что показаны не все официальные документы по классификатору, а только наиболее значимые.

Обратите внимание, что показаны не все официальные документы по классификатору, а только наиболее значимые.

- Приказ Росстандарта от 12 декабря 2014 г. №2018-ст — в документ с момента издания вносились изменения

1. Принять ОКОФ ОК 013-2014 (СНС 2008) с датой введения в действие 1 января 2016 г.

2. Отменить ОКОФ ОК 013-94 с 1 января 2016 года. - Приказ Росстандарта от 10 ноября 2015 г. №1746-ст

Изменить дату принятия ОКОФ ОК 013-2014 (СНС 2008) и отмены ОКОФ ОК 013-94 с 1 января 2016 года на 1 января 2017 года.

Приказы, касающиеся изменений в классификаторе (добавления, удаления и корректировки данных), перечислены во вкладке списка изменений.

Изменения и поправки

- В — включение в классификатор записей с новыми кодами

- А — аннулирование записей в классификаторе

- И — изменение записей классификатора без изменения кодов

- ИР — внесение правок в позиции или в текст документа классификатора без изменения кодов

| Номер | Документ (основание для изменения) | Введение в действие | Действия |

|---|---|---|---|

| 9/2022 | Приказ Росстандарта от 03. 10.2022 №1037-ст 10.2022 №1037-ст | 01.11.2022 | В |

| 8/2022 | Приказ Росстандарта от 30.08.2022 №835-ст | 01.10.2022 | В А И |

| 7/2022 | Приказ Росстандарта от 21.06.2022 №488-ст | 01.08.2022 | В А И |

| 6/2021 | Приказ Росстандарта от 10.09.2021 №943-ст | 01.11.2021 | И |

| 5/2018 | Приказ Росстандарта от 08.05.2018 №225-ст | 01.07.2018 | В |

| 4/2017 | Приказ Росстандарта от 13.10.2017 №1422-ст | 01.12.2017 | В |

| 3/2017 | Приказ Росстандарта от 04.07.2017 №631-ст | 01.08.2017 | В А И |

| 2/2016 | Приказ Росстандарта от 28.09.2016 №1234-ст | 01.10.2016 | ИР |

| 1/2015 | Приказ Росстандарта от 25.12.2015 №2202-ст | 01.03.2016 | В А И ИР |

Дата актуализации классификатора: 09. 11.2022.

11.2022.

Скачать ОКОФ

Доступен для скачивания 1 файл:

okof.xlsx

MS Excel, 72.46 Кб

от 01.10.2022

НК РФ Статья 258. Амортизационные группы (подгруппы). Особенности включения амортизируемого имущества в состав амортизационных групп (подгрупп) \ КонсультантПлюс

КонсультантПлюс: примечание.

С 01.01.2023 ст. 257 дополняется п. 4 (ФЗ от 14.07.2022 N 323-ФЗ). См. будущую редакцию.

НК РФ Статья 258. Амортизационные группы (подгруппы). Особенности включения амортизируемого имущества в состав амортизационных групп (подгрупп)

(в ред. Федерального закона от 26.11.2008 N 224-ФЗ)

(см. текст в предыдущей редакции)

Путеводитель по налогам. Вопросы применения ст. 258 НК РФ

— Каким образом определяется для целей налогообложения прибыли срок полезного использования объекта, если он не поименован в Классификации основных средств, включаемых в амортизационные группы, и отсутствуют технические условия и рекомендации производителя?

— Должен ли налогоплательщик для целей налогообложения прибыли вносить в учетную политику сведения об использовании права на амортизационную премию?

— Когда можно для целей налога на прибыль учитывать в расходах амортизационную премию при достройке, дооборудовании, реконструкции, модернизации, техническом перевооружении, частичной ликвидации основного средства?

— Все вопросы по ст. 258 НК РФ

258 НК РФ

1. Амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования. Сроком полезного использования признается период, в течение которого объект основных средств или объект нематериальных активов служит для выполнения целей деятельности налогоплательщика. Срок полезного использования определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества в соответствии с положениями настоящей статьи и с учетом классификации основных средств, утверждаемой Правительством Российской Федерации.

Налогоплательщик вправе увеличить срок полезного использования объекта основных средств после даты ввода его в эксплуатацию в случае, если после реконструкции, модернизации или технического перевооружения такого объекта увеличился срок его полезного использования. При этом увеличение срока полезного использования основных средств может быть осуществлено в пределах сроков, установленных для той амортизационной группы, в которую ранее было включено такое основное средство.

Если в результате реконструкции, модернизации или технического перевооружения объекта основных средств срок его полезного использования не увеличился, налогоплательщик применяет норму амортизации, определенную исходя из срока полезного использования, первоначально установленного для этого объекта основных средств.

(в ред. Федерального закона от 02.07.2021 N 305-ФЗ)

(см. текст в предыдущей редакции)

Капитальные вложения в арендованные объекты основных средств, указанные в абзаце первом пункта 1 статьи 256 настоящего Кодекса, амортизируются в следующем порядке:

капитальные вложения, стоимость которых возмещается арендатору арендодателем, амортизируются арендодателем в порядке, установленном настоящей главой;

капитальные вложения, произведенные арендатором с согласия арендодателя, стоимость которых не возмещается арендодателем, амортизируются арендатором в течение срока действия договора аренды исходя из сумм амортизации, рассчитанных с учетом срока полезного использования, определяемого для арендованных объектов основных средств или для капитальных вложений в указанные объекты в соответствии с классификацией основных средств, утверждаемой Правительством Российской Федерации.

(в ред. Федерального закона от 25.11.2009 N 281-ФЗ)

(см. текст в предыдущей редакции)

Капитальные вложения в объекты основных средств, полученные по договору безвозмездного пользования, указанные в абзаце первом пункта 1 статьи 256 настоящего Кодекса, амортизируются в следующем порядке:

капитальные вложения, стоимость которых возмещается организации-ссудополучателю организацией-ссудодателем, амортизируются организацией-ссудодателем в порядке, установленном настоящей главой;

капитальные вложения, произведенные организацией-ссудополучателем с согласия организации-ссудодателя, стоимость которых не возмещается организацией-ссудодателем, амортизируются организацией-ссудополучателем в течение срока действия договора безвозмездного пользования исходя из сумм амортизации, рассчитанных с учетом срока полезного использования, определяемого для полученных объектов основных средств или для капитальных вложений в указанные объекты в соответствии с классификацией основных средств, утверждаемой Правительством Российской Федерации.

(в ред. Федерального закона от 25.11.2009 N 281-ФЗ)

(см. текст в предыдущей редакции)

КонсультантПлюс: примечание.

С 01.01.2023 п. 1 ст. 258 дополняется абзацем (ФЗ от 21.11.2022 N 443-ФЗ). См. будущую редакцию.

2. Определение срока полезного использования объекта нематериальных активов производится исходя из срока действия патента, свидетельства и (или) из других ограничений сроков использования объектов интеллектуальной собственности в соответствии с законодательством Российской Федерации или применимым законодательством иностранного государства, а также исходя из полезного срока использования нематериальных активов, обусловленного соответствующими договорами. По нематериальным активам, по которым невозможно определить срок полезного использования объекта нематериальных активов, нормы амортизации устанавливаются в расчете на срок полезного использования, равный 10 годам (но не более срока деятельности налогоплательщика).

По нематериальным активам, указанным в подпунктах 1 — 3, 5 — 7 абзаца третьего пункта 3 статьи 257 настоящего Кодекса, налогоплательщик вправе самостоятельно определить срок полезного использования, который не может быть менее двух лет.

(абзац введен Федеральным законом от 28.12.2010 N 395-ФЗ, в ред. Федерального закона от 23.07.2013 N 215-ФЗ)

(см. текст в предыдущей редакции)

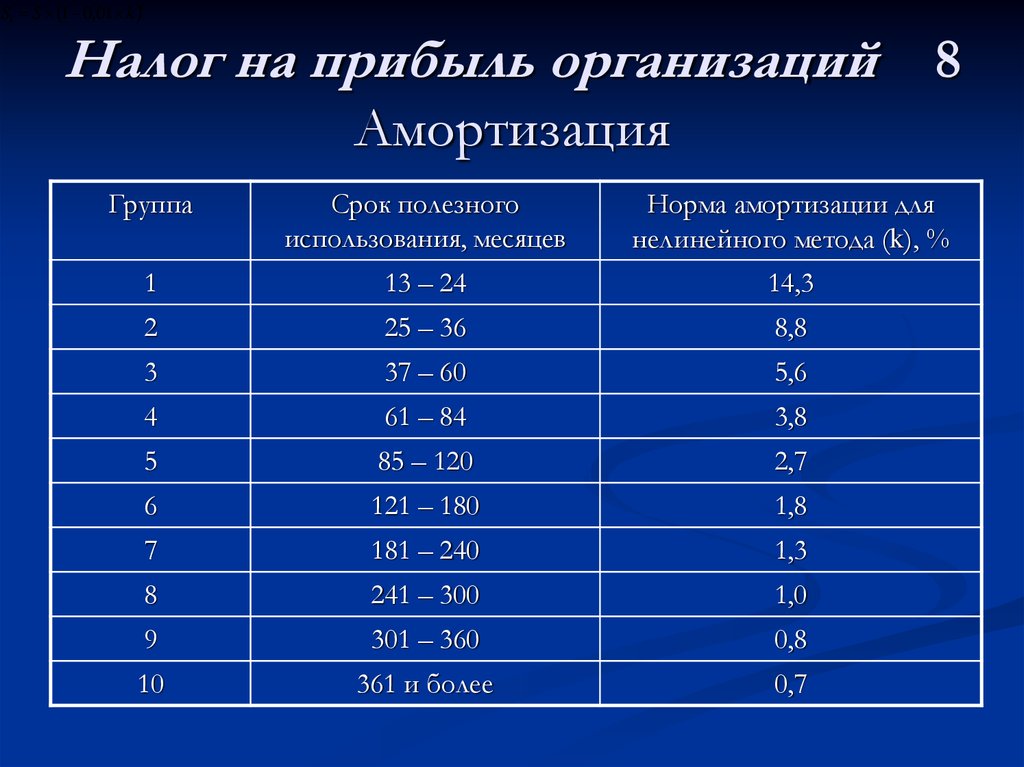

3. Амортизируемое имущество объединяется в следующие амортизационные группы:

первая группа — все недолговечное имущество со сроком полезного использования от 1 года до 2 лет включительно;

вторая группа — имущество со сроком полезного использования свыше 2 лет до 3 лет включительно;

третья группа — имущество со сроком полезного использования свыше 3 лет до 5 лет включительно;

четвертая группа — имущество со сроком полезного использования свыше 5 лет до 7 лет включительно;

пятая группа — имущество со сроком полезного использования свыше 7 лет до 10 лет включительно;

шестая группа — имущество со сроком полезного использования свыше 10 лет до 15 лет включительно;

седьмая группа — имущество со сроком полезного использования свыше 15 лет до 20 лет включительно;

восьмая группа — имущество со сроком полезного использования свыше 20 лет до 25 лет включительно;

девятая группа — имущество со сроком полезного использования свыше 25 лет до 30 лет включительно;

десятая группа — имущество со сроком полезного использования свыше 30 лет.

4. Классификация основных средств, включаемых в амортизационные группы, утверждается Правительством Российской Федерации.

5. Нематериальные активы включаются в амортизационные группы исходя из срока полезного использования, определенного в соответствии с пунктом 2 настоящей статьи.

6. Для тех видов основных средств, которые не указаны в амортизационных группах, срок полезного использования устанавливается налогоплательщиком в соответствии с техническими условиями или рекомендациями изготовителей.

7. Организация, приобретающая объекты основных средств, бывшие в употреблении (в том числе в виде вклада в уставный (складочный) капитал или в порядке правопреемства при реорганизации юридических лиц), в целях применения линейного метода начисления амортизации по этим объектам вправе определять норму амортизации по этому имуществу с учетом срока полезного использования, уменьшенного на количество лет (месяцев) эксплуатации данного имущества предыдущими собственниками. При этом срок полезного использования данных основных средств может быть определен как установленный предыдущим собственником этих основных средств срок их полезного использования, уменьшенный на количество лет (месяцев) эксплуатации данного имущества предыдущим собственником.

Если срок фактического использования данного основного средства у предыдущих собственников окажется равным сроку его полезного использования, определяемому классификацией основных средств, утвержденной Правительством Российской Федерации в соответствии с настоящей главой, или превышающим этот срок, налогоплательщик вправе самостоятельно определять срок полезного использования этого основного средства с учетом требований техники безопасности и других факторов.

8. По объектам амортизируемого имущества, указанным в абзаце первом пункта 3 статьи 259 настоящего Кодекса, амортизация начисляется отдельно по каждому объекту имущества в соответствии со сроком его полезного использования в порядке, установленном настоящей главой.

9. В целях настоящей главы амортизируемое имущество принимается на учет по первоначальной стоимости, определяемой в соответствии со статьей 257 настоящего Кодекса, если иное не предусмотрено настоящей главой.

Налогоплательщик имеет право, если иное не предусмотрено настоящей главой, включать в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10 процентов (не более 30 процентов — в отношении основных средств, относящихся к третьей — седьмой амортизационным группам) первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно), а также не более 10 процентов (не более 30 процентов — в отношении основных средств, относящихся к третьей — седьмой амортизационным группам) расходов, которые понесены в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации основных средств и суммы которых определяются в соответствии со статьей 257 настоящего Кодекса.

(в ред. Федерального закона от 27.11.2017 N 335-ФЗ)

(см. текст в предыдущей редакции)

Если налогоплательщик использует указанное право, соответствующие объекты основных средств после их ввода в эксплуатацию включаются в амортизационные группы (подгруппы) по своей первоначальной стоимости за вычетом не более 10 процентов (не более 30 процентов — в отношении основных средств, относящихся к третьей — седьмой амортизационным группам) первоначальной стоимости, отнесенных в состав расходов отчетного (налогового) периода, а суммы, на которые изменяется первоначальная стоимость объектов в случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения, частичной ликвидации объектов, учитываются в суммарном балансе амортизационных групп (подгрупп) (изменяют первоначальную стоимость объектов, амортизация по которым начисляется линейным методом в соответствии со статьей 259 настоящего Кодекса) за вычетом не более 10 процентов (не более 30 процентов — в отношении основных средств, относящихся к третьей — седьмой амортизационным группам) таких сумм.

В случае, если основное средство, в отношении которого были применены положения абзаца второго настоящего пункта, реализовано ранее чем по истечении пяти лет с момента введения его в эксплуатацию лицу, являющемуся взаимозависимым с налогоплательщиком, суммы расходов, ранее включенных в состав расходов очередного отчетного (налогового) периода в соответствии с абзацем вторым настоящего пункта, подлежат включению в состав внереализационных доходов в том отчетном (налоговом) периоде, в котором была осуществлена такая реализация.

(в ред. Федерального закона от 29.11.2012 N 206-ФЗ)

(см. текст в предыдущей редакции)

10. Утратил силу. — Федеральный закон от 29.11.2021 N 382-ФЗ.

(см. текст в предыдущей редакции)

11. Утратил силу с 1 января 2013 года. — Федеральный закон от 29.11.2012 N 206-ФЗ.

(см. текст в предыдущей редакции)

12. Приобретенные организацией объекты амортизируемого имущества, бывшие в употреблении, включаются в состав той амортизационной группы (подгруппы), в которую они были включены у предыдущего собственника.

13. Если организация, установившая в своей учетной политике применение нелинейного метода амортизации, применяет к нормам амортизации повышающие (понижающие) коэффициенты в соответствии со статьей 259.3 настоящего Кодекса и (или) осуществляет расходы на научные исследования и (или) опытно-конструкторские разработки, предусмотренные подпунктом 1 пункта 2 статьи 262 настоящего Кодекса, объекты амортизируемого имущества, к которым применяются такие коэффициенты, а также объекты амортизируемого имущества, используемые для выполнения научных исследований и (или) опытно-конструкторских разработок, формируют подгруппу в составе амортизационной группы и учет таких амортизационных групп и подгрупп ведется отдельно. Все правила создания или ликвидации группы, увеличения или уменьшения суммарного баланса группы распространяются на такие подгруппы, и к ним применяется норма амортизации, уточненная с помощью повышающего (понижающего) коэффициента.

(в ред. Федерального закона от 07.06.2011 N 132-ФЗ)

(см. текст в предыдущей редакции)

текст в предыдущей редакции)

Применение к нормам амортизации объектов амортизируемого имущества повышающих (понижающих) коэффициентов влечет за собой соответствующее сокращение (увеличение) срока полезного использования таких объектов. При этом амортизационные подгруппы по объектам амортизируемого имущества, к нормам амортизации которых применяются повышающие (понижающие) коэффициенты, формируются в составе амортизационной группы исходя из определенного классификацией основных средств, утвержденной Правительством Российской Федерации, срока полезного использования без учета его увеличения (уменьшения).

Операционная прибыль и EBITDA: в чем разница?

Оглавление

Содержание

EBITDA и операционная прибыль

EBITDA

Операционный доход

Пример

Ключевые отличия

К

Шон Росс

Полная биография

Шон Росс — стратегический советник 1031x. com, участник Investopedia, а также основатель и менеджер Free Lances Ltd.

com, участник Investopedia, а также основатель и менеджер Free Lances Ltd.

Узнайте о нашем редакционная политика

Обновлено 08 июля 2022 г.

Рассмотрено

Чип Стэплтон

Рассмотрено Чип Стэплтон

Полная биография

Чип Стэплтон является обладателем лицензий Серии 7 и Серии 66, сдал экзамен CFA уровня 1 и в настоящее время имеет лицензию на жизнь, несчастный случай и здоровье в Индиане. Он имеет 8-летний опыт работы в области финансов, от финансового планирования и управления активами до корпоративных финансов и планирования и анализа.

Узнайте о нашем Совет по финансовому обзору

Факт проверен

Кирстен Рорс Шмитт

Факт проверен Кирстен Рорс Шмитт

Полная биография

Кирстен Рорс Шмитт — опытный профессиональный редактор, писатель, корректор и специалист по проверке фактов. У нее есть опыт в области финансов, инвестиций, недвижимости и всемирной истории. На протяжении всей своей карьеры она писала и редактировала контент для многочисленных потребительских журналов и веб-сайтов, составляла резюме и контент для социальных сетей для владельцев бизнеса, а также создавала материалы для академических кругов и некоммерческих организаций. Кирстен также является основателем и директором Your Best Edit; найдите ее на LinkedIn и Facebook.

У нее есть опыт в области финансов, инвестиций, недвижимости и всемирной истории. На протяжении всей своей карьеры она писала и редактировала контент для многочисленных потребительских журналов и веб-сайтов, составляла резюме и контент для социальных сетей для владельцев бизнеса, а также создавала материалы для академических кругов и некоммерческих организаций. Кирстен также является основателем и директором Your Best Edit; найдите ее на LinkedIn и Facebook.

Узнайте о нашем редакционная политика

EBITDA и операционная прибыль: обзор

Прибыль до вычета процентов, налогов, износа и амортизации (EBITDA) и операционная прибыль являются двумя ключевыми показателями прибыльности компании, но они предоставляют инвестору различную информацию, изучающую баланс компании.

- EBITDA, как следует из названия, исключает некоторые затраты на ведение бизнеса, чтобы более четко показать его прибыльность от основной деятельности.

- Операционная прибыль добавляет некоторые из этих затрат, чтобы показать реальную чистую прибыль компании.

- Прибыль до вычета процентов, налогов, износа и амортизации (EBITDA) исключает некоторые затраты на ведение бизнеса, чтобы показать прибыльность его основных операций.

- Операционный доход показывает, сколько денег зарабатывает бизнес после вычета затрат на ведение бизнеса.

- В зависимости от компании и отрасли эти цифры могут кардинально отличаться.

EBITDA

Термин EBITDA приписывается Джону Мэлоуну, миллиардеру, создавшему империю кабельного телевидения. Он хотел получить более точную оценку результатов деятельности компании, которая имела быстрорастущий денежный поток, но тратила большую его часть на дальнейшее расширение. Он утверждал, что EBITDA более точно отражает успех компании, стремящейся к экономии за счет масштаба, например, в кабельном телевидении.

В этом смысле EBITDA является мерой потенциальной прибыли бизнеса.

Не все согласны с полезностью EBITDA. EBITDA может скрыть долговое бремя, которое значительно снижает прибыльность компании.

Расчет EBITDA

EBITDA рассчитывается по следующей формуле:

EBITDA знак равно я + Износ и амортизация куда: я знак равно Операционный доход \begin{align} &\text{EBITDA} = \text{I} + \text{Износ и амортизация} \\ &\textbf{где:} \\ &\text{I} = \text{Операционный доход} \ конец {выровнено} EBITDA=I+Износ и амортизация, где:I=Операционный доход

Операционный доход

Операционная прибыль добавляет некоторые, но не все числа, которые исключаются из EBITDA.

Это показатель прибыльности компании после учета операционных расходов, включая заработную плату, амортизацию и стоимость проданных товаров. Он не включает расходы на налоги и разовые расходы, которые могут исказить показатели прибыли компании.

Это число часто называют операционной прибылью или периодической прибылью. Инвесторы ценят это, потому что это дает им представление о том, насколько хорошо компания управляет своими затратами.

Операционная прибыль, которая увеличивается из года в год или из квартала в квартал, показывает, что компания готова продолжать получать или даже увеличивать прибыль.

EBITDA и операционная прибыль Пример

Разницу между EBITDA и операционным доходом лучше всего можно понять, изучив отчет о реальных прибылях и убытках, такой как этот от JC Penney Company Inc. (JCP), опубликованный 5 мая 2018 года:

- Операционная прибыль составила 3 миллиона долларов (выделено синим цветом).

- Амортизация составила 141 миллион долларов, но операционная прибыль в размере 3 миллионов долларов США включает вычет амортизации и амортизации в размере 141 миллиона долларов (выделено красным). В результате износ и амортизация добавляются обратно в операционный доход при расчете EBITDA.

- EBITDA составила 144 млн долларов за период или 141 млн долларов + 3 млн долларов.

- Мы видим, что процентные расходы и налоги не включаются в операционную прибыль, а учитываются в чистой прибыли.

EBITDA JC Penney в размере 144 миллионов долларов радикально отличалась от ее операционной прибыли в размере 3 миллионов долларов за тот же период.

При сравнении EBITDA и операционных расходов один показатель не обязательно лучше другого. Они показывают прибыль компании по-разному, исключая или добавляя некоторые затраты.

Ключевые отличия

Операционный доход включает накладные и операционные расходы компании, а также износ и амортизацию. Однако операционная прибыль не включает проценты по долгу и налоговые расходы.

Для расчета EBITDA неденежные статьи, такие как амортизация, налоги и структура капитала, исключаются из уравнения.

В то время как показатель EBITDA помогает инвестору избежать возможных манипуляций со стороны руководства путем устранения долгового финансирования, операционная прибыль может помочь проанализировать эффективность производства основных операций розничного продавца и управления расходами.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем

редакционная политика.

Простая модель. «Кто изобрел EBITDA?»

JCPenny Инвесторы. «JCPENNEY СООБЩАЕТ О ФИНАНСОВЫХ РЕЗУЛЬТАТАХ ЗА ПЕРВЫЙ КВАРТАЛ 2018 ГОДА».

Основы амортизации компьютерного программного обеспечения

Некоторые части правил бухгалтерского учета GAAP могут быть более сложными, и программное обеспечение и то, как оно амортизируется, могут быть одними из них.

Большая часть программного обеспечения амортизируется в течение срока полезного использования, но может существовать тип программного обеспечения, которое не амортизируется (если оно считается программным обеспечением для НИОКР).

Сначала поговорим об износе и амортизации, а затем об основных и нематериальных активах — и о том, как все это вписывается в программное обеспечение как актив.

Что такое амортизация? Амортизация?

Амортизация , в его самом простом объяснении, является распространением стоимости больших расходов для бизнеса.

Вы также можете услышать слово «амортизация», объединенное с амортизацией , что по сути то же самое, что и амортизация, но для нематериальных активов .

Устаревание актива делает две вещи:

- Представляет (реальную) амортизацию (или потерю) стоимости актива с течением времени

- Дает более последовательное представление финансовых показателей компании из года в год

Активы со временем может потерять свою ценность по разным причинам.

Более традиционный физический актив, такой как часть оборудования или машин, используемых для производства продукции, со временем выходит из строя по мере старения его частей и в конечном итоге должен быть заменен.

Даже нефизический или нематериальный актив может со временем терять ценность — бренд может стать менее популярным среди молодых потребителей, или запатентованная технология может потерять ценность, поскольку ее место занимают новые технологии.

Таким образом, компании должны отражать эту реальность в своих финансовых отчетах, и поэтому они амортизируют активы в балансе с течением времени. Это снижает его стоимость в балансе с годами.

Является ли программное обеспечение основным средством?

Существует множество видов активов, которые с годами амортизируются, и их можно определить либо как долгосрочные основные средства, такие как заводы, основные средства и оборудование, либо как нематериальные активы/гудвил.

Они могут включать в себя активы, такие как:

- Завод, недвижимость, оборудование

- Land

- Здания

- Механизм и оборудование

- .

- Сила бренда

- Интеллектуальная собственность

- Патенты

ресурсы.

Однако, в случае компьютерного программного обеспечения, большинство компаний сообщают об этом как о части своих основных фондов, основных средств и оборудования. Поэтому большинство компаний рассматривают программное обеспечение как основной капитал.

Программа обесценивается или амортизируется?

Поскольку в настоящее время программное обеспечение стало неотъемлемой частью бизнеса, теперь оно включается в состав основных средств на балансе большинства компаний и амортизируется в течение срока полезного использования. Амортизация относится на расходы в отчете о прибылях и убытках с течением времени.

Прочие долгосрочные активы, такие как нематериальные активы, могут амортизироваться, если только эти активы не считаются активами с неопределенным сроком службы. Поскольку в большинстве компаний программное обеспечение рассматривается как физический основной капитал, оно амортизируется, а не амортизируется.

Тем не менее, такие компании, как Apple, указали, что они амортизируют свое программное обеспечение для внутреннего использования (в течение 5-7 лет), поэтому это действительно может зависеть от того, как руководство решит классифицировать актив.

Предостережение: Программное обеспечение для НИОКР НЕ обесценивается

Однако, если программное обеспечение приобретается для НИОКР (исследований и разработок), его нельзя амортизировать или амортизировать, поскольку затраты на НИОКР также не амортизируются. Однако , если может быть доказано, что программное обеспечение может использоваться для других целей помимо НИОКР, тогда оно может быть помещено в основной капитал и амортизировано, как обсуждалось ранее.

Приобретения вносят еще один рывок в разговор о капитализации НИОКР, если продукт находится в процессе разработки (расходы на НИОКР в процессе), но в целом полезно знать об этом важном различии между программным обеспечением НИОКР и программным обеспечением «долгосрочного актива».

Таблица полезного срока службы программного обеспечения GAAP (примеры)

Поскольку не существует стандарта GAAP для амортизации программного обеспечения, также мало возможностей для получения чистых наборов данных для фильтрации таких показателей, как «срок полезного использования» или классификация материальных и нематериальных активов.

Взяв несколько крупнейших компаний из списка S&P 500 и проанализировав их годовые отчеты (10-k) за 2021 год, я обнаружил следующие категории «срока полезного использования» программного обеспечения:

Компания Software “Useful Life” (2021) Apple 5-7 years Microsoft 3-7 years Johnson & Johnson 3-8 years Procter and Gamble 3-5 лет Home Depot 3-7 лет Обратите внимание, что не каждая компания раскрывает информацию о сроке полезного использования своих программных активов или вообще не амортизирует их даже если кажется, что они явно извлекают из этого большую пользу.

Такие компании, как Facebook, Amazon, Netflix и даже Google и NVIDIA, не раскрывают в своих годовых отчетах за 2021 год сведения о сроках полезного использования программного обеспечения и либо заявляют, что не капитализируют затраты на разработку программного обеспечения, либо не раскрывают никаких подробностей. вообще.

Выводы для инвесторовБухгалтерский учет по GAAP может запутаться, если вы пропустите общие показатели и погрузитесь в специфику. Но многие тайны и неясности можно найти прямо в примечаниях к финансовым отчетам, что действительно подчеркивает их важность.

Когда дело доходит до обесценивания компьютерного программного обеспечения, кажется, что деловой мир с каждым днем становится все более и более цифровым.

И с учетом того, что они охватывают большую часть бизнес-моделей, правила бухгалтерского учета программного обеспечения станут гораздо более важными при оценке основных принципов.

Как и в случае со многими другими ключевыми деталями чтения компании 10-k, понимание амортизации программного обеспечения является одной из тех вещей, которые важны, когда это важно.

Об авторе