Определить рентабельность: Как рассчитать рентабельность продукции: формула и способы расчета — Оренбург

Что такое анализ прибылей и убытков? Как это помогает бизнесу расти?

блог / Финансы

30 января 2023 г. | 7 минут чтенияПоделиться ссылкой

В период экономического спада бизнесу приходится прилагать больше усилий, чтобы оставаться на плаву и получать прибыль. Как они оценивают риски или потенциальную прибыль своих предприятий с определенной степенью точности и уверенности? Вот тут-то и появляются методы анализа прибыльности. Они используются для оценки результатов прибыли и направления бизнеса к различным стратегиям или моделям. Так что же такое анализ рентабельности и как проводится этот процесс? Давайте обсудим все это и многое другое в этом руководстве.

Что такое анализ результатов?

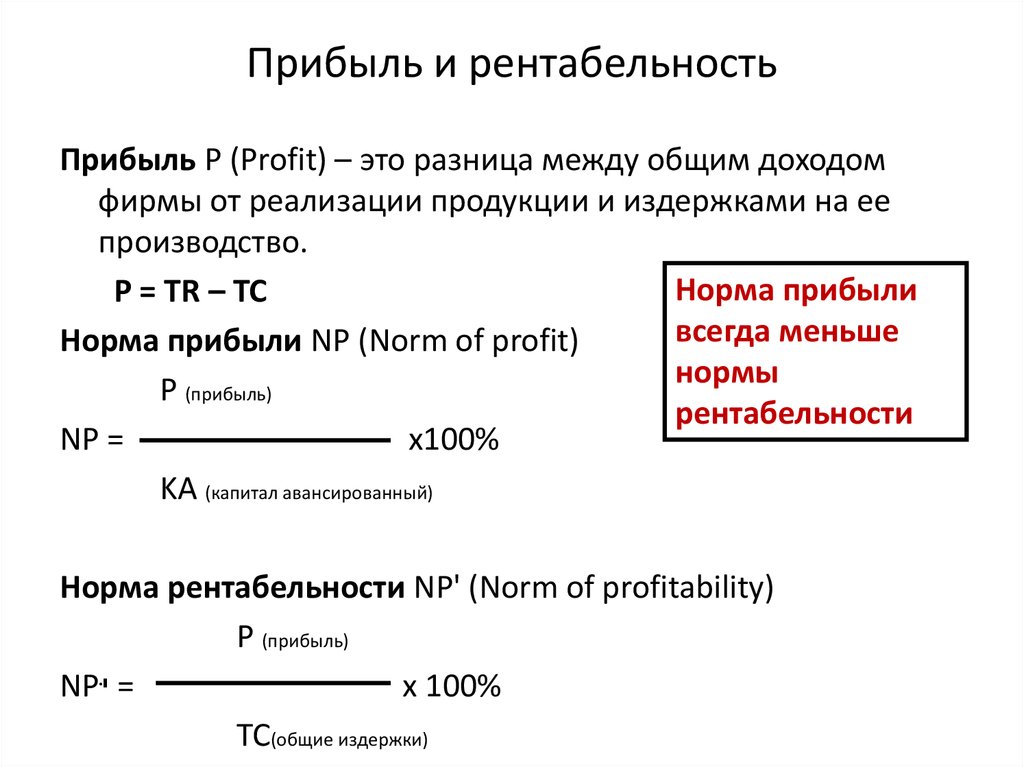

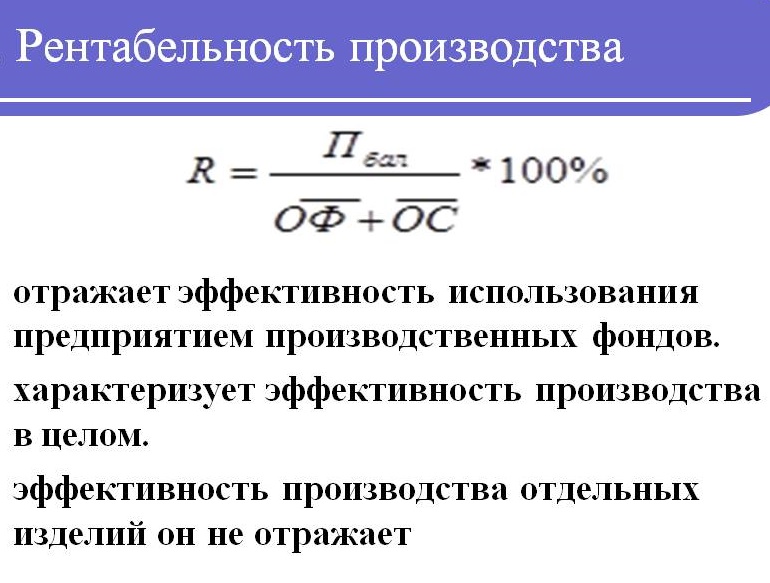

Прибыльность относится к прибыли или прибыли, которую бизнес получает по отношению к своим расходам. Таким образом, анализ прибыльности относится к процессу расчета или анализа прибыли бизнеса. Это помогает предприятиям определить свои потоки доходов и то, где они могут сократить свои расходы, чтобы получить максимальную прибыль.

Таким образом, анализ прибыльности относится к процессу расчета или анализа прибыли бизнеса. Это помогает предприятиям определить свои потоки доходов и то, где они могут сократить свои расходы, чтобы получить максимальную прибыль.

Анализ прибыльности является неотъемлемым компонентом планирования ресурсов предприятия (ERP), который используется для автоматизации и интеграции повседневных бизнес-операций. Являясь частью ERP, анализ прибыльности помогает изучить прибыль, полученную от различных сегментов бизнеса, таких как клиенты, продукты или услуги. Таким образом, он предлагает как количественную, так и качественную информацию и помогает заинтересованным сторонам оценить элементы, которые приносят прибыль бизнесу.

Типы анализа прибыли

Показатели прибыльности делятся на две широкие категории. Во-первых, это коэффициенты маржи, которые помогают проанализировать, какую прибыль бизнес получает или может получить за счет своих продаж. Во-вторых, это коэффициенты выручки, которые показывают, какую прибыль компания может обеспечить своим акционерам. Эти два коэффициента подразделяются на следующие типы:

Эти два коэффициента подразделяются на следующие типы:

Коэффициенты маржи

Маржа валовой прибыли

Маржа валовой прибыли представляет собой общую прибыль бизнеса после вычета операционных или складских затрат. Он представляет собой валовую прибыль компании по сравнению с выручкой от продаж. Маржа валовой прибыли рассчитывается для анализа того, какую прибыль получает бизнес после расходов на производство товаров или услуг. Если бизнес имеет более высокую валовую прибыль, это означает, что он может легко покрыть свои операционные и другие расходы и при этом обеспечить значительную сумму чистой прибыли. Низкая маржа валовой прибыли указывает на то, что себестоимость продукции высока, а полученная прибыль низка.

Маржа операционной прибыли или маржа EBIT

Показывает, какую прибыль получил бизнес после вычета переменных затрат, таких как заработная плата или стоимость сырья. Эта прибыль рассчитывается до вычета налогов или процентов. Он помогает определить, способна ли компания управлять своими постоянными затратами и может ли она осуществлять свою деятельность без сбоев.

Маржа чистой прибыли

Этот коэффициент отражает фактическое финансовое положение компании после уплаты налогов и процентов. Он указывает на чистую прибыль или выручку компании после выплаты налоговых и процентных обязательств. Эта чистая прибыль используется для выплаты дивидендов акционерам. Более высокая норма чистой прибыли указывает на то, что бизнес может поддерживать низкие расходы и получать высокую прибыль.

Маржа денежного потока

Помогает рассчитать способность бизнеса конвертировать свои продажи в денежный поток. Проще говоря, маржа денежного потока показывает, сколько денег или дохода бизнес может получить от своей операционной деятельности. Более высокая маржа денежного потока указывает на то, что компания хорошо оснащена, чтобы платить своим продавцам или поставщикам и приобретать капитальные активы.

Коэффициенты выручки

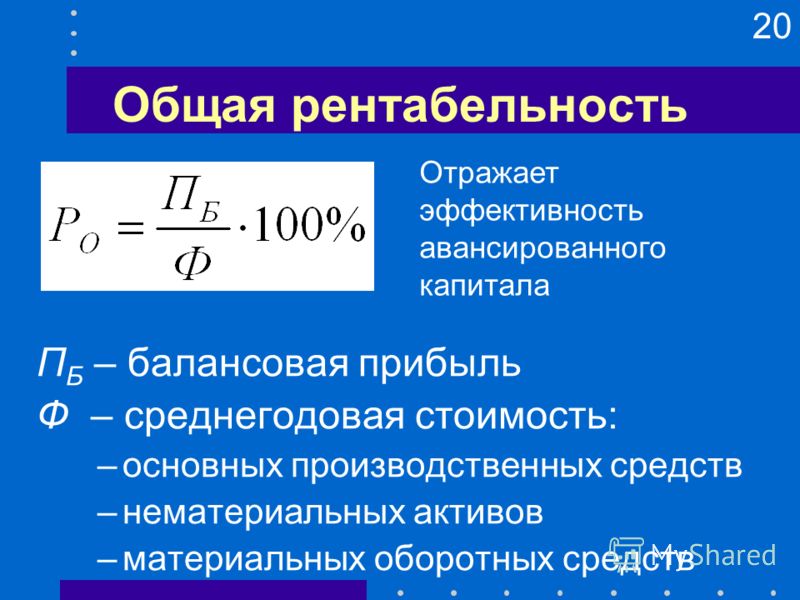

Рентабельность активов

Рентабельность активов означает прибыль, которую компания получает от всех своих активов. Он сравнивает прибыль или чистый доход, полученный от активов, с капиталом, вложенным компанией. Коэффициент рентабельности активов показывает, насколько хорошо компания использует свои экономические ресурсы.

Он сравнивает прибыль или чистый доход, полученный от активов, с капиталом, вложенным компанией. Коэффициент рентабельности активов показывает, насколько хорошо компания использует свои экономические ресурсы.

Рентабельность собственного капитала

Рентабельность собственного капитала показывает, какую прибыль компания может предоставить своим акционерам. Он указывает на эффективность, с которой компания управляет капиталом, вложенным акционерами, и на то, какую ценность она может создать из него.

Важность анализа прибыльности

Анализ прибыльности помогает предприятиям определять будущие стратегии, инвестиции и эффективность бизнеса путем анализа текущего финансового положения. Вот как предприятия используют анализ прибыльности для принятия ключевых решений:

- Маржа валовой прибыли помогает предприятиям определить, получают ли они достаточную прибыль от своих продаж. Если маржа валовой прибыли меньше, бизнесу необходимо сократить расходы .

- Анализ прибыльности также помогает потенциальным инвесторам узнать финансовое положение бизнеса и принять инвестиционные решения

- Анализ прибыльности позволяет предприятиям определить доход или процент прибыли, который им необходимо выплатить своим акционерам

Формула анализа результатов

Анализ рентабельности измеряется в виде коэффициентов или процентов. Вот формулы для различных методов анализа прибыльности:

Маржа валовой прибыли

Маржа валовой прибыли = валовая прибыль/продажи

Здесь вам необходимо сначала рассчитать валовую прибыль, вычитая себестоимость проданных товаров (COGS) из продажной цены. .

Маржа операционной прибыли

Маржа операционной прибыли = Прибыль до вычета процентов и налогов (EBIT)/Продажи

Вы можете рассчитать EBIT, вычитая валовую прибыль из операционных расходов. Другой способ рассчитать EBIT — добавить налоги и проценты к чистой прибыли.

Маржа чистой прибыли

Маржа чистой прибыли = Чистая прибыль/Продажи

Сначала вам нужно будет рассчитать чистую прибыль бизнеса путем вычитания себестоимости продукции из валовой прибыли, а затем вычесть другие расходы, такие как проценты и налоги.

Маржа денежного потока

Маржа денежного потока = Денежный поток от операционной деятельности/Чистые продажи

Денежный поток от операционной деятельности рассчитывается путем сложения чистой прибыли, неденежных расходов и изменений в оборотном капитале. Вы можете рассчитать чистые продажи компании, вычитая возвраты продаж, надбавки и скидки от валовой суммы продаж.

Рентабельность активов

Рентабельность активов = чистая прибыль/общие активы

Вы можете рассчитать общие активы компании, сложив сумму акционерного капитала и задолженность компании.

Рентабельность собственного капитала

Рентабельность собственного капитала = чистая прибыль/акционерный капитал

Акционерный капитал можно рассчитать, вычитая сумму долга из общей суммы активов компании.

Денежный доход от активов

Денежный доход от активов = Денежный поток от операционной деятельности/общие активы

Методы анализа прибыльности

Анализ безубыточности

Точка безубыточности в бизнесе – это сумма, которой равны ваши общие расходы к вашему общему доходу. Это означает, что чистая прибыль или чистая прибыль равна нулю. Более того, анализ безубыточности является одной из лучших стратегий для анализа прибыльности, поскольку он помогает вам понять минимальный доход, который вам необходим для поддержания вашего бизнеса.

Сравнительный анализ коэффициентов прибыльности в отрасли

Вы можете проанализировать прибыльность бизнеса, исследуя стандартный коэффициент прибыльности предприятий в вашей отрасли. Таким образом, установить это в качестве эталона, чтобы вы знали, сможете ли вы конкурировать на рынке.

Как выполнять анализ прибыльности

Теперь, когда вы знаете, что такое анализ прибыльности, давайте разберемся, какие шаги необходимо предпринять для расчета финансовых показателей вашего бизнеса:

Шаг 1: Сбор данных

Первым шагом в расчете анализа прибыльности является сбор финансовых данных вашего бизнеса. Во-первых, соберите все финансовые отчеты, чтобы иметь точную информацию о доходах и расходах бизнеса.

Во-первых, соберите все финансовые отчеты, чтобы иметь точную информацию о доходах и расходах бизнеса.

Шаг 2: Расчет анализа безубыточности

Затем следующим шагом является расчет анализа безубыточности (как упоминалось выше), особенно если вы планируете инвестировать в новую идею или бизнес.

Затраты на безубыточность можно рассчитать по следующей формуле:

Затраты на безубыточность = соотношение фиксированных затрат/доходной маржи

Отношение маржинальной прибыли = цена за единицу – переменные затраты на единицу/цену за единицу

Шаг 3: Используйте коэффициенты маржи или дохода

Вы можете использовать другой коэффициент маржи или доход формулы для расчета рентабельности бизнеса.

Пример анализа прибыльности

Возьмем компанию по производству стали, которая за последние три года столкнулась со снижением прибыли. Однако за последние шесть месяцев компания получила значительную прибыль и получила приглашение принять участие в торгах по проекту. Руководство компании должно выяснить, в состоянии ли компания взяться за новый проект и будет ли прибыль, полученная в результате этого проекта, достаточной для поддержания бизнеса. На самом деле компании придется рассчитать точку безубыточности (об этом будет рассказано далее в статье) и использовать коэффициенты рентабельности, чтобы определить, сможет ли она взяться за новый проект.

Руководство компании должно выяснить, в состоянии ли компания взяться за новый проект и будет ли прибыль, полученная в результате этого проекта, достаточной для поддержания бизнеса. На самом деле компании придется рассчитать точку безубыточности (об этом будет рассказано далее в статье) и использовать коэффициенты рентабельности, чтобы определить, сможет ли она взяться за новый проект.

Максимизация прибыли — одно из основных правил ведения бизнеса. Являетесь ли вы профессионалом в области финансов или бизнес-лидером, вы должны знать, что такое анализ прибыльности и как его рассчитать. Emeritus предлагает несколько онлайн-курсов по финансам , которые помогут вам изучить анализ прибыльности и другие передовые финансовые концепции. Обязательно ознакомьтесь с ними и повышайте квалификацию, чтобы повысить свою карьеру.

Снеха Чу

Пишите нам по адресу [email protected]

сегмента клиентов для определения прибыльности

Улучшение денежного потока

21 февраля 2023 г. | 5 мин. Читать

| 5 мин. Читать

Карта своих клиентов по своей прибыльности и риску

Февраль 21, 2023 | 5 мин. Впервые опубликовано в августе 2017 г.

Если вы продаете товары малым и средним компаниям, существует распространенное (хотя часто ложное) предположение, что все ваши клиенты вносят свой вклад в ваш доход, и вопрос лишь в том, насколько он велик. Если вы делаете такое предположение, вероятно, вы усреднили вклад всех доходов ваших клиентов в свою прибыль. Однако, делая это, вы, возможно, не осознавали, что некоторые клиенты приносят большую прибыль, некоторые безубыточны для вас, а некоторые на самом деле стоят вам денег.

Дело в том, что если вы не знаете рентабельность вашего отдельного клиента вплоть до чистого уровня – после тщательного распределения накладных расходов, поставок, стоимости кредита, маркетинга, сборов и т. д. – вы, вероятно, на самом деле не знаете, какой клиент заставляет вас деньги, которые не приносят прибыли, или которые стоят вам денег.

Как определить прибыльность вашего клиента

Лучший способ определить прибыльность каждого клиента — нанести каждого на график риск-прибыль. Такой подход к оценке статуса клиента называется «де-усреднение».

Составьте карту ваших клиентов по их прибыльности и риску

Начните с создания простого графика (показанного выше), который ранжирует риск и прибыльность по осям X и Y. Располагая своих клиентов в каждом квадранте, вы можете создать визуальный индикатор ценности каждого клиента для вашей прибыли. Их позиция также поможет вам принять меры по исправлению положения для убыточных/высокорисковых клиентов, а также определить, каких «хранителей» следует вознаграждать.

Внимательно изучите, какие клиенты относятся к четырем категориям риска

- Внизу слева : Клиенты, которые вряд ли вернут вам деньги

Что касается этого клиента, вы можете узнать из разговоров с другими клиентами, что недавние чеки по заработной плате были возвращены, и они могут даже просрочить платежи в другой компании в другом городе. – Будет трудно переместить его в лучший квадрант, и вы можете рассмотреть возможность приостановки их аккаунта вообще или перевода его в наложенный платеж.

– Будет трудно переместить его в лучший квадрант, и вы можете рассмотреть возможность приостановки их аккаунта вообще или перевода его в наложенный платеж. - Верхний левый: Клиенты, как правило, более 60 дней на A/R.

Это может быть отличный клиент. Они регулярно покупают высокомаржинальные товары, но у них проблемы с денежными потоками. – Попросите их заплатить по очереди. Затем чаще контролируйте их кредитоспособность и будьте готовы к более агрессивным действиям, если риск ухудшится. - Внизу справа: Клиенты, которые в конечном итоге заплатят, но не принесут прибыли.

Этот клиент имеет низкий уровень риска: он представил доказательства того, что его кредитная линия не максимальна, и его кредитный рейтинг остается высоким. Но они так медленно платят, что фактически стоят вам денег. Если бы вы могли просто заставить их платить вовремя, их можно было бы переместить в лучший квадрант. Это может быть простой вопрос обеспечения соблюдения существующих политик A/R или введения строгих новых.

- Вверху справа: Клиенты с высокой прибылью и низким риском.

Эти клиенты являются хранителями, потому что у них большой денежный поток, они не спекулируют и платят вовремя. Это клиенты, которых вы из кожи вон лезете, чтобы сделать их счастливыми.

Как составить карту ваших клиентов в сетке риск-доходность

Чтобы нанести на карту ваших клиентов, создайте индексную систему, в которой каждому клиенту присваивается номер прибыльности (скажем, 1-100, где 100 означает высокую прибыльность) и оценка риска (1-100, где 100 означает низкий риск), что можно нанести на график. Чтобы определить, сколько баллов получает каждый клиент, просмотрите каждую позицию ваших затрат на этого клиента, а также все ваши накладные расходы. Затем пропорционально распределите эти затраты на каждого клиента.

Показатели фактора риска включают

- Как быстро они платят, например. нетто 10, нетто 30, нетто 60, нетто 90, 90+.

- Каков кредитный рейтинг клиента?

- Есть ли у них банкротство в прошлом?

- Вам когда-нибудь приходилось накладывать на них залог?

- Медленная оплата клиента стоила вам упущенных возможностей для покупки? Если да, то сколько и сколько может быть выделено на уровне отдельного клиента.

- Вынуждена ли медленная оплата клиента использовать вашу кредитную линию, и какова распределенная стоимость этого долга?

- Использовал ли клиент для оплаты кредитную карту, и какова эта выделенная стоимость?

Метрики для фактора рентабельности включают

- Сколько часов рабочего времени тратит клиент, т.е. при оценке, проектировании и покупке продуктов у вас?

- Клиент поглощает местный персонал или техническую поддержку, заставляя ваших сотрудников оказывать услуги, отнимающие много времени, когда они действительно должны продавать?

- Количество доставок сайта на каждую потраченную 1000 долларов США.

- Сколько затрат можно пропорционально распределить между каждым клиентом на накладные расходы, включая управление скидками, маркетинг, рекламу, рекламу?

После того, как вы используете эти точки для расчета рейтингов риска и прибыльности, пришло время составить график ваших клиентов. Если вы найдете клиентов в нежелательных местах (внизу слева и внизу справа), вам не нужно автоматически их отключать. Фактически, для клиентов в правом нижнем углу (с учетом рейтинга с низким уровнем риска) вы можете помочь повысить их прибыльность, оценив комиссионные или изменив цены.

Из-за низкого риска и высокой прибыли клиенты в правом верхнем квадранте — это те, на кого вы хотите обратить наибольшее внимание (например, бесплатная доставка, скидки, специальные цены), чтобы вы поддерживали их лояльность… и их высокую прибыльность.

Для клиентов из верхнего левого квадранта, у которых высокая прибыль и высокий риск, вы хотите переместиться в верхний правый угол, помогая им найти пути снижения риска для вас.

– Будет трудно переместить его в лучший квадрант, и вы можете рассмотреть возможность приостановки их аккаунта вообще или перевода его в наложенный платеж.

– Будет трудно переместить его в лучший квадрант, и вы можете рассмотреть возможность приостановки их аккаунта вообще или перевода его в наложенный платеж.

Об авторе