Организационно правовая форма работы: Что такое организационно-правовая форма. Объясняем простыми словами — Секрет фирмы

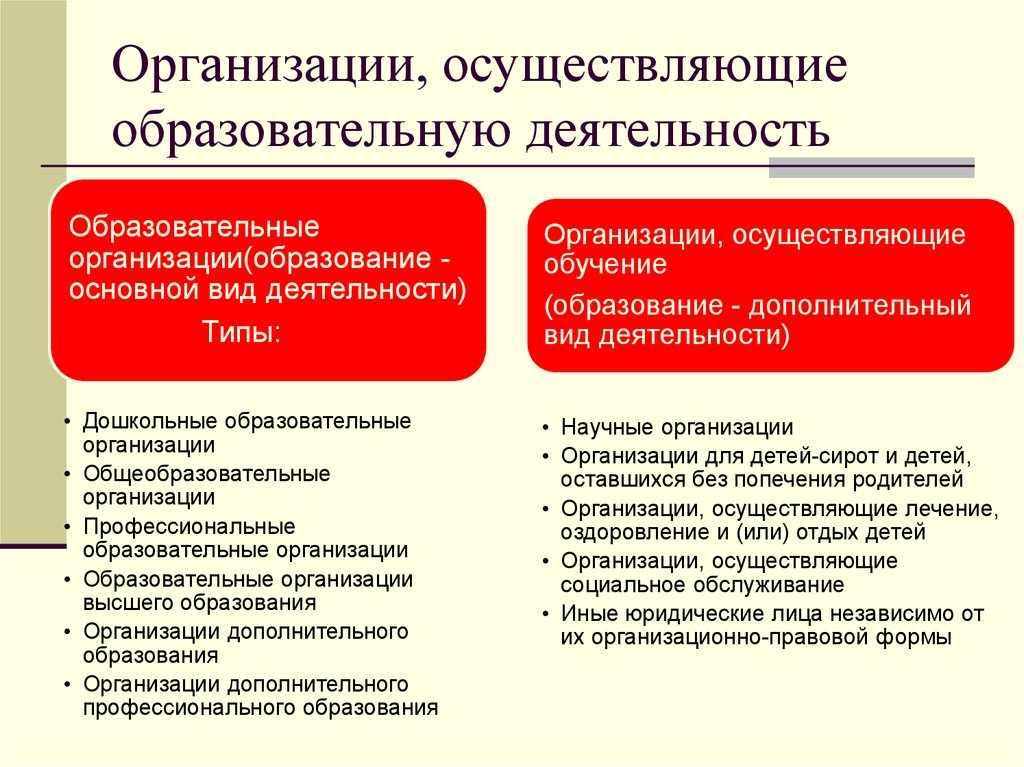

Организационно-правовые основы деятельности органов местного самоуправления

Обучение по программе «Организационно-правовые основы деятельности органов местного самоуправления» нацелено на приобретение специалистами органов местного самоуправления комплекса теоретических и практических знаний о правовых и организационных основах местного самоуправления и муниципальной службы в РФ, о реализации государственной бюджетной политики, в т. ч. и на уровне муниципальных образований, о технологиях работы с кадровым составом органов местного самоуправления, технологиях работы с обращениями граждан, о методах развития управленческих компетенций главы администрации муниципального образования.

Цель программы: совершенствование и получение новых компетенций и знаний о организационно-правовой основе местного самоуправления, необходимых для профессиональной деятельности, и повышение профессионального уровня; расширение представления об общих принципах организации местного самоуправления и процессов муниципального управления, о взаимодействии государственных и муниципальных органов и местного сообщества, их роли в управлении муниципальным образованием, о направлениях совершенствования правовых, организационных, экономических основ МСУ с целью улучшения показателей социально-экономического развития территории.

Планируемые результаты обучения:

- знание теории муниципального управления, истории и этапов развития местного самоуправления и муниципального менеджмента;

- получение представления о системе, элементах, объекте и предмете муниципального управления, об основных направлениях деятельности муниципальных органов, их взаимодействии с органами государственной власти;

- знание многообразия организационных форм МСУ взаимодействия власти и населения; особенностей организации форм участия населения в реализации форм непосредственной демократии;

- умение анализировать и формировать структуры органов МСУ различных муниципальных образований; выделять и обосновывать основные направления деятельности органов МСУ во взаимодействии с населением;

- способность оценивать эффективность деятельности муниципальных органов по решению вопросов местного значения, улучшению показателей социально-экономического развития поселения, использованию современных информационных технологий, формированию позитивного имиджа муниципального образования.

Программу реализуют ведущие преподаватели Алтайского государственного университета, а также практикующие эксперты.

Перечень тем программы «Организационно-правовые основы деятельности органов местного самоуправления» (выписка из учебного плана):

- Правовое и организационное обеспечение деятельности местного самоуправления в рамках Федерального Закона №131 ФЗ.

- Структура муниципальных органов, их полномочия в свете федерального, регионального законодательства о местном самоуправлении и устава муниципального образования. Участие населения в муниципальном управлении.

- О системе стратегического планирования социально-экономического развития в г. Барнауле.

- Планирование социально-экономического развития территориальных образований

- Бюджет муниципального образования

- Документационное обеспечение управления. Основные требования к языку и стилю служебных документов.

Составление и редактирование документов различных жанров.

Составление и редактирование документов различных жанров. - Деловые и речевые коммуникации на муниципальной службе.

- Организационно-правовые основы противодействия коррупции на муниципальной службе

Обучение завершается итоговой аттестацией (тестированием).

По результатам обучения выдается удостоверение о повышении квалификации установленного образца.

Категория слушателей: лица, имеющие высшее или среднее профессиональное образование.

Трудоемкость обучения: от 16 часов.

Форма обучения: очная, очно-заочная.

Стоимость обучения: зависит от количества часов.

Контактная информация:

Центр переподготовки и повышения квалификации государственных и муниципальных служащих

Адрес: г. Барнаул, пр. Ленина, 61, каб. 204 (М)

Тел. (3852) 29-12-88

E-mail: kpk@mc. asu.ru

asu.ru

Организационно-правовые формы предприятий — Курсовая работа #1800679 — Экономика организации

Введение 3

1. Индивидуальное предприятие как организационно-правовая форма 5

1.2. Индивидуальное предпринимательство, его роль и перспективы развития 9

1.3. Основные проблемы и риски индивидуального предпринимательства 11

2. Партнерство как организационно-правовая форма предприятия 14

2.1. Понятие партнерства 14

2.2. Сравнительный анализ достоинств и недостатков товариществ 16

3. Корпорации как организационно-правовая форма 19

3.1.Понятие корпорации и характеристика 19

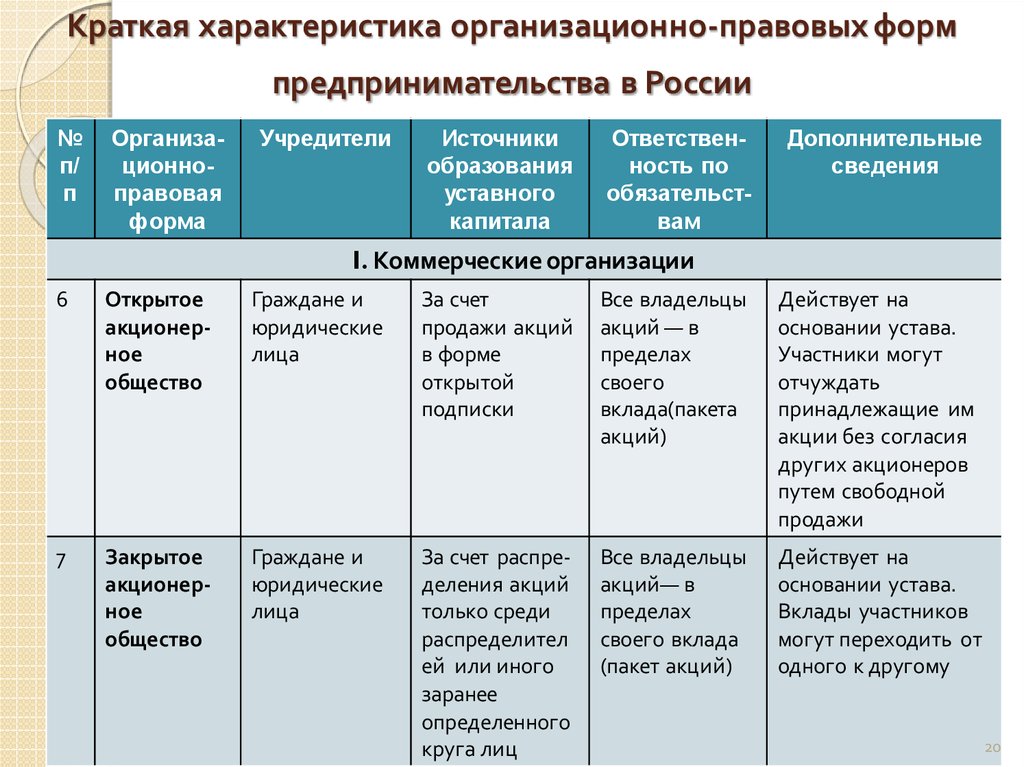

3.2. Закрытое и открытое акционерное общество 21

3.3. Сравнительный анализ состояния организационно-правовых форм в экономике России. 24

Заключение 28

Список использованной литературы 30

1. Большой экономический словарь/ Под ред. А.Н. Азрилияна. –М.: Фонд «Правовая культура», 2004. – 528 с.

2. Давыдов Д. «Малый бизнес – это будущее экономики страны»// Партнеры.-2003.-№3.- С.2.

4. Кураков Л.П., Яковлев Г.Е. Курс экономической теории. – М.: Вуз и школа, 2003.

5. Курс переходной экономики: Учебник для вузов по экономическим направлениям и специальностям / Под ред. Абалкина Л.И., М.: Финстатинформ. – 1997.

6. Курс экономической теории / Под ред. М.Н. Чепурина, Е.А. Киселевой. – Киров: АСА, 2006. – 752 с.

7. Лапуста М.А. Старости Ю.Л. Малое предпринимательство. — М: ИФРА — М, 2003. — 320с.

8. Лизогуб А.Н., Симоненко В.И. Экономическая теория: Конспект лекций. – М.: ПРИОР, 2004.

9. Маньков В.С. Институциональные аспекты в государственном регулировании малого бизнеса// Вестник Московского университета.- 2004.- №2.- С.20.

10. Орехова, Е.А. Динамика экономического развития// Современные проблемы экономики России: Коллективная монография.

11. Плотницкий М.И., Лобкович Э.И., Рудак А.А. и др. Курс экономической теории. – М.: Интерпрессервис, 2003.

12. Рагимов С.Н., Перов Б.В. Современные проблемы развития малого предпринимательства в России // Финансы, 2001. — № 11. — С.46

13. Рейтинг «Где на Руси жить хорошо»// «Партнеры».-2005.- №5.- С.4

14. Сажина М.А., Чибриков Г.Г. Экономическая теория. – М.: Норма–ИНФРА – М, 2006. – 456 с.

15. Соколин В.Л. Россия в цифрах. 2005: Крат.стат. сб./Госкомстат России.- М., 2005.- 398 с.

16. Утяшина Е.В., Дубровская Е.В. Малое предпринимательство: проблемы и перспективы // Макроэкономические проблемы регулирования экономики в переходный период.- 2003.- С.20.

17. Шевченко И.К. Организация предпринимательской деятельности. Учебное пособие.- Таганрог: Изд-во ТРТУ, 2004. 92 с.

18. Экономика предприятия (фирмы): Учебник/ Под ред. Проф. О.И. Волкова и доц.

О.В. Девяткина.-3-е изд., перераб. и доп.-М.:ИНФРА-М, 2007.

О.В. Девяткина.-3-е изд., перераб. и доп.-М.:ИНФРА-М, 2007.| Тема: | Организационно-правовые формы предприятий |

| Артикул: | 1800679 |

| Дата написания: | 29.04.2008 |

| Тип работы: | Курсовая работа |

| Предмет: | Экономика организации |

| Оригинальность: | Антиплагиат.ВУЗ — 63% |

| Количество страниц: | 31 |

Организационно-правовые формы малого бизнеса

12.3 Организационно-правовые формы малого бизнеса

Цели обучения

- Понимать различные юридические формы, которые может принимать малый бизнес.

- Объясните факторы, которые следует учитывать при выборе организационно-правовой формы.

- Узнайте о преимуществах и недостатках каждой организационно-правовой формы.

- Объясните, почему компания с ограниченной ответственностью может быть лучшей юридической структурой для многих малых предприятий.

Каждый малый бизнес должен выбрать правовую форму собственности. Наиболее распространенными формами являются индивидуальное владение, товарищество и корпорация. Компания с ограниченной ответственностью (LLC) — это относительно новая бизнес-структура, которая в настоящее время разрешена во всех пятидесяти штатах. Однако перед выбором правовой формы необходимо рассмотреть несколько факторов, не последними из которых являются юридические и налоговые варианты.

Факторы, которые следует учитывать

Правовая форма бизнеса — одно из первых решений, которое должен принять владелец малого бизнеса. Поскольку это решение будет иметь долгосрочные последствия, важно проконсультироваться с юристом и бухгалтером, чтобы сделать правильный выбор. Ниже приведены некоторые факторы, которые владелец малого бизнеса должен учитывать, прежде чем сделать выбор: [цитата отредактирована по запросу издателя]; «Планировщик малого бизнеса: выберите структуру», стр. 9.0021 Ассоциация малого бизнеса США , по состоянию на 3 февраля 2012 г., archive.sba.gov/smallbusinessplanner/start/chooseastructure/index.html.

9.0021 Ассоциация малого бизнеса США , по состоянию на 3 февраля 2012 г., archive.sba.gov/smallbusinessplanner/start/chooseastructure/index.html.

- Видение владельца. Где владелец видит бизнес в будущем (размер, характер и т. д.)?

- Желаемый уровень контроля. Владелец хочет лично владеть бизнесом или делиться им с другими? Хочет ли владелец разделить ответственность за управление бизнесом с другими?

- Уровень строения. Что нужно — очень структурированная организация или что-то более неформальное?

- Приемлемый уровень ответственности. Готов ли владелец рисковать личными активами? Готов ли собственник брать на себя ответственность за действия других?

- Налоговые последствия. Хочет ли владелец платить подоходный налог с бизнеса, а затем платить подоходный налог с полученной прибыли?

- Разделение прибыли.

Владелец хочет поделиться прибылью с другими или оставить ее себе?

Владелец хочет поделиться прибылью с другими или оставить ее себе? - Потребности в финансировании. Может ли владелец обеспечить все потребности в финансировании или потребуются внешние инвесторы? Если потребуются внешние инвесторы, насколько легко их будет найти?

- Потребность в деньгах. Хочет ли владелец иметь возможность выводить деньги из бизнеса?

Окончательный выбор юридической формы потребует рассмотрения этих факторов и компромиссов между преимуществами и недостатками каждой формы. Ни один выбор не будет идеальным. Даже после определения бизнес-структуры преимущество этого выбора перед другим всегда будет зависеть от изменений в законодательстве. «Общество с ограниченной ответственностью», Entrepreneur.com , 9 июля 2007 г., по состоянию на 3 февраля 2012 г., www.entrepreneur.com/article/24484.

Индивидуальное предпринимательство

Индивидуальное предпринимательствоСамый простой тип организации бизнеса, в котором есть только один владелец. это бизнес, которым владеет и, как правило, управляет один человек. Это самая старая, простая и дешевая форма владения бизнесом, поскольку между владельцем и бизнесом не проводится юридического различия (см. Таблицу 12.1 «Индивидуальные предприниматели: сводка характеристик»). Индивидуальные предприниматели очень популярны, на них приходится 72 процента всех предприятий, а общий доход составляет почти 1,3 триллиона долларов США. Служба внутренних доходов США, «Выбранные декларации и формы, подаваемые или подлежащие подаче по типам в течение определенных календарных лет 19».80–2005», Бюллетень СОИ, Историческая таблица, осень 2004 г., цитируется в книге Джона М. Иванцевича и Томаса Н. Дьюнинга, Business: Principles, Guidelines, and Practices (Mason, OH: Atomic Dog Publishing, 2007), 60. Индивидуальные предприниматели распространены в различных отраслях, но типичный индивидуальный предприниматель владеет небольшим сервисом или розничной торговлей, такой как химчистка, бухгалтерские услуги, страховые услуги, придорожный продуктовый киоск, пекарня, ремонтная мастерская, сувенирная мастерская.

это бизнес, которым владеет и, как правило, управляет один человек. Это самая старая, простая и дешевая форма владения бизнесом, поскольку между владельцем и бизнесом не проводится юридического различия (см. Таблицу 12.1 «Индивидуальные предприниматели: сводка характеристик»). Индивидуальные предприниматели очень популярны, на них приходится 72 процента всех предприятий, а общий доход составляет почти 1,3 триллиона долларов США. Служба внутренних доходов США, «Выбранные декларации и формы, подаваемые или подлежащие подаче по типам в течение определенных календарных лет 19».80–2005», Бюллетень СОИ, Историческая таблица, осень 2004 г., цитируется в книге Джона М. Иванцевича и Томаса Н. Дьюнинга, Business: Principles, Guidelines, and Practices (Mason, OH: Atomic Dog Publishing, 2007), 60. Индивидуальные предприниматели распространены в различных отраслях, но типичный индивидуальный предприниматель владеет небольшим сервисом или розничной торговлей, такой как химчистка, бухгалтерские услуги, страховые услуги, придорожный продуктовый киоск, пекарня, ремонтная мастерская, сувенирная мастерская. магазин, маляры, сантехники, электрики и услуги по ландшафтному дизайну. Джон М. Иванцевич и Томас Н. Дуенинг, Бизнес: принципы, рекомендации и практика (Мейсон, Огайо: издательство Atomic Dog, 2007), 60; адаптировано из David L. Kurtz, Contemporary Business, 13th Edition Update (Hoboken, NJ: John Wiley & Sons, 2011), 163. Очевидно, что единоличное владение — это выбор для большинства малых предприятий.

магазин, маляры, сантехники, электрики и услуги по ландшафтному дизайну. Джон М. Иванцевич и Томас Н. Дуенинг, Бизнес: принципы, рекомендации и практика (Мейсон, Огайо: издательство Atomic Dog, 2007), 60; адаптировано из David L. Kurtz, Contemporary Business, 13th Edition Update (Hoboken, NJ: John Wiley & Sons, 2011), 163. Очевидно, что единоличное владение — это выбор для большинства малых предприятий.

Таблица 12.1 Индивидуальные предприниматели: сводка характеристик

| Ответственность | Налоги | Преимущества | Недостатки |

|---|---|---|---|

| Без ограничений: владелец несет ответственность за все долги бизнеса. | Никаких специальных налогов; собственник платит налоги с прибыли; не облагается корпоративным налогом |

|

|

Источник: John M. Ivancevich and Thomas N. Duening, Business: Principles, Practices, and Guidelines (Mason, OH: Atomic Dog Publishing, 2007), 60; Дэвид Л. Курц, Contemporary Business, 13-е издание, обновление (Хобокен, Нью-Джерси: John Wiley & Sons, 2011), 163; «Как выбрать правильную бизнес-структуру для вашего малого бизнеса», Национальная федерация независимого бизнеса , по состоянию на 3 февраля 2012 г., http://bit.ly/KCvnaT; Уильям М. Прайд, Роберт Дж. Хьюз и Джек Р. Капур, Business (Бостон: Houghton Mifflin, 2008), 150–51.

Ivancevich and Thomas N. Duening, Business: Principles, Practices, and Guidelines (Mason, OH: Atomic Dog Publishing, 2007), 60; Дэвид Л. Курц, Contemporary Business, 13-е издание, обновление (Хобокен, Нью-Джерси: John Wiley & Sons, 2011), 163; «Как выбрать правильную бизнес-структуру для вашего малого бизнеса», Национальная федерация независимого бизнеса , по состоянию на 3 февраля 2012 г., http://bit.ly/KCvnaT; Уильям М. Прайд, Роберт Дж. Хьюз и Джек Р. Капур, Business (Бостон: Houghton Mifflin, 2008), 150–51.

Товарищество

ТовариществоДва или более человека добровольно управляют бизнесом в качестве совладельцев с целью получения прибыли. два или более человека добровольно управляют бизнесом в качестве совладельцев с целью получения прибыли. Партнерства составляют более 8 процентов всех предприятий в Соединенных Штатах и более 11 процентов от общего дохода. Уильям М. Прайд, Роберт Дж. Хьюз и Джек Р. Капур, Business (Бостон: Houghton Mifflin, 2008), 150. Как и единоличное владение, партнерство не делает различий между бизнесом и его владельцами (см. Таблицу 12.2 «Партнерства: сводка характеристик»). Должно быть юридическое соглашение, в котором «установлено, как будут приниматься решения, распределяться прибыль, разрешаться споры, как будущие партнеры будут допущены к партнерству, как партнеры могут быть выкуплены и какие шаги будут предприняты для при необходимости расторгнуть партнерство». «Планировщик малого бизнеса: выбор структуры», стр. 9.0021 Ассоциация малого бизнеса США , по состоянию на 3 февраля 2012 г., archive.sba.gov/smallbusinessplanner/start/chooseastructure/index.html.

Как и единоличное владение, партнерство не делает различий между бизнесом и его владельцами (см. Таблицу 12.2 «Партнерства: сводка характеристик»). Должно быть юридическое соглашение, в котором «установлено, как будут приниматься решения, распределяться прибыль, разрешаться споры, как будущие партнеры будут допущены к партнерству, как партнеры могут быть выкуплены и какие шаги будут предприняты для при необходимости расторгнуть партнерство». «Планировщик малого бизнеса: выбор структуры», стр. 9.0021 Ассоциация малого бизнеса США , по состоянию на 3 февраля 2012 г., archive.sba.gov/smallbusinessplanner/start/chooseastructure/index.html.

Существует два типа партнерства. В полном товариществе бизнес, состоящий из двух или более владельцев, которые вносят первоначальный капитал в бизнес и разделяют прибыль и убытки, все партнеры несут неограниченную ответственность, и каждый партнер может заключать договоры от имени других партнеров. Товарищество с ограниченной ответственностьюБизнес-формат, который может иметь несколько генеральных партнеров и еще несколько партнеров с ограниченной ответственностью, которые не несут неограниченной ответственности. имеет по крайней мере одного генерального партнера и одного или нескольких партнеров с ограниченной ответственностью, чья ответственность ограничивается денежными средствами или имуществом, вложенным в партнерство. Товарищества с ограниченной ответственностью обычно встречаются в профессиональных фирмах, таких как дантисты, юристы и врачи, а также в нефтегазовых, кинокомпаниях и компаниях, занимающихся недвижимостью. Однако многие медицинские и юридические партнерства перешли на другие формы, чтобы ограничить личную ответственность. Джон М. Иванцевич и Томас Н. Дуенинг, Бизнес: принципы, рекомендации и практика (Мейсон, Огайо: издательство Atomic Dog, 2007), 60; Дэвид Л. Курц, Contemporary Business, 13-е издание, обновление (Хобокен, Нью-Джерси: John Wiley & Sons, 2011), 163; Уильям М. Прайд, Роберт Дж. Хьюз и Джек Р. Капур, Business (Бостон: Houghton Mifflin, 2008), 150.

имеет по крайней мере одного генерального партнера и одного или нескольких партнеров с ограниченной ответственностью, чья ответственность ограничивается денежными средствами или имуществом, вложенным в партнерство. Товарищества с ограниченной ответственностью обычно встречаются в профессиональных фирмах, таких как дантисты, юристы и врачи, а также в нефтегазовых, кинокомпаниях и компаниях, занимающихся недвижимостью. Однако многие медицинские и юридические партнерства перешли на другие формы, чтобы ограничить личную ответственность. Джон М. Иванцевич и Томас Н. Дуенинг, Бизнес: принципы, рекомендации и практика (Мейсон, Огайо: издательство Atomic Dog, 2007), 60; Дэвид Л. Курц, Contemporary Business, 13-е издание, обновление (Хобокен, Нью-Джерси: John Wiley & Sons, 2011), 163; Уильям М. Прайд, Роберт Дж. Хьюз и Джек Р. Капур, Business (Бостон: Houghton Mifflin, 2008), 150.

Перед созданием партнерства партнеры должны познакомиться друг с другом. По словам Майкла Ли Сталларда, соучредителя и президента E Pluribis Partners, консалтинговой фирмы в Гринвиче, штат Коннектикут, «самая большая ошибка деловых партнеров заключается в том, что они начинают бизнес до того, как узнают друг друга… Вы должны быть в состоянии общаться, чтобы чувствовать себя комфортно, выражая ваше мнение, идеи и ожидания». Шелли Банджо, «Прежде чем завязать узел…», стр. Wall Street Journal , 26 ноября 2007 г., по состоянию на 3 февраля 2012 г., online.wsj.com/article/SB119562612627400387.html.

Шелли Банджо, «Прежде чем завязать узел…», стр. Wall Street Journal , 26 ноября 2007 г., по состоянию на 3 февраля 2012 г., online.wsj.com/article/SB119562612627400387.html.

Таблица 12.2 Товарищества: сводка характеристик

| Ответственность | Налоги | Преимущества | Недостатки |

|---|---|---|---|

| Без ограничений для генерального партнера; партнеры с ограниченной ответственностью рискуют только своими первоначальными инвестициями. | Индивидуальные налоги на доходы от предпринимательской деятельности; нет подоходного налога как бизнес |

|

|

Источник: John M. Ivancevich and Thomas N. Duening, Business: Principles, Practices, and Guidelines (Mason, OH: Atomic Dog Publishing, 2007), 64–65; Дэвид Л. Курц, Contemporary Business, 13-е издание, обновление (Хобокен, Нью-Джерси: John Wiley & Sons, 2011), 163; «Как выбрать правильную бизнес-структуру для вашего малого бизнеса», Национальная федерация независимого бизнеса , по состоянию на 3 февраля 2012 г., http://bit.ly/KCvnaT; Уильям М. Прайд, Роберт Дж. Хьюз и Джек Р. Капур, Business (Бостон: Houghton Mifflin, 2008), 154–55; «Планировщик малого бизнеса — выберите структуру», Администрация малого бизнеса США, , по состоянию на 3 февраля 2012 г., http://archive.sba.gov/smallbusinessplanner/start/chooseastructure/index.html.

Ivancevich and Thomas N. Duening, Business: Principles, Practices, and Guidelines (Mason, OH: Atomic Dog Publishing, 2007), 64–65; Дэвид Л. Курц, Contemporary Business, 13-е издание, обновление (Хобокен, Нью-Джерси: John Wiley & Sons, 2011), 163; «Как выбрать правильную бизнес-структуру для вашего малого бизнеса», Национальная федерация независимого бизнеса , по состоянию на 3 февраля 2012 г., http://bit.ly/KCvnaT; Уильям М. Прайд, Роберт Дж. Хьюз и Джек Р. Капур, Business (Бостон: Houghton Mifflin, 2008), 154–55; «Планировщик малого бизнеса — выберите структуру», Администрация малого бизнеса США, , по состоянию на 3 февраля 2012 г., http://archive.sba.gov/smallbusinessplanner/start/chooseastructure/index.html.

Корпорация

Корпорация Искусственное лицо, созданное по закону, обладающее большинством законных прав реального лица. «является искусственным лицом, созданным по закону, с большинством законных прав реального лица. К ним относятся права начинать и вести бизнес, покупать или продавать собственность, занимать деньги, подавать в суд или быть привлеченным к ответственности, а также заключать обязывающие контракты »Уильям М. Прайд, Роберт Дж. Хьюз и Джек Р. Капур, Business (Бостон: Houghton Mifflin, 2008), 157. (см. Таблицу 12.3 «Корпорации: сводка характеристик»). Корпорации составляют 20 процентов всех предприятий в Соединенных Штатах, но на них приходится почти 90 процентов от дохода. Джефф Мадура, Introduction to Business (Сент-Пол, Миннесота: Paradigm Publishers International, 2010), 150. Electric, Procter & Gamble и Home Depot. Последние данные показывают, что только около половины владельцев малого бизнеса в Соединенных Штатах управляют корпоративными предприятиями. Мэтью Бэндик, «Превращение вашего малого бизнеса в корпорацию», стр. US News & World Report , 14 марта 2008 г., по состоянию на 3 февраля 2012 г., money.usnews.com/money/business-economy/small-business/articles/2008/03/14/turning-your-small-business -в-корпорацию.

К ним относятся права начинать и вести бизнес, покупать или продавать собственность, занимать деньги, подавать в суд или быть привлеченным к ответственности, а также заключать обязывающие контракты »Уильям М. Прайд, Роберт Дж. Хьюз и Джек Р. Капур, Business (Бостон: Houghton Mifflin, 2008), 157. (см. Таблицу 12.3 «Корпорации: сводка характеристик»). Корпорации составляют 20 процентов всех предприятий в Соединенных Штатах, но на них приходится почти 90 процентов от дохода. Джефф Мадура, Introduction to Business (Сент-Пол, Миннесота: Paradigm Publishers International, 2010), 150. Electric, Procter & Gamble и Home Depot. Последние данные показывают, что только около половины владельцев малого бизнеса в Соединенных Штатах управляют корпоративными предприятиями. Мэтью Бэндик, «Превращение вашего малого бизнеса в корпорацию», стр. US News & World Report , 14 марта 2008 г., по состоянию на 3 февраля 2012 г., money.usnews.com/money/business-economy/small-business/articles/2008/03/14/turning-your-small-business -в-корпорацию.

Скотт Шейн, автор книги The Illusions of Entrepreneurship (Yale University Press, 2010), утверждает, что малые предприятия, которые зарегистрированы, имеют гораздо более высокий уровень успеха, чем индивидуальные предприниматели, превосходя некорпоративные малые предприятия с точки зрения прибыльности, роста занятости. , рост продаж и другие показатели. Мэтью Бандык, «Превращение вашего малого бизнеса в корпорацию», стр. 9.0021 US News & World Report , 14 марта 2008 г., по состоянию на 3 февраля 2012 г., money.usnews.com/money/business-economy/small-business/articles/2008/03/14/turning-your-small-business -в-корпорацию. Шейн утверждает, что регистрация может не иметь смысла для «маленьких предприятий», потому что небольшой риск может не стоить сложности. Однако Дебора Суини, эксперт по регистрации Intuit, не согласна с этим, говоря, что «даже самый маленький бизнес eBay рискует быть привлеченным к ответственности», потому что доставка товаров по стране или миру может создать юридические проблемы в случае потери груза. Мэтью Бандык, « Превратите свой малый бизнес в корпорацию», US News & World Report , 14 марта 2008 г., по состоянию на 3 февраля 2012 г., money.usnews.com/money/business-economy/small-business/articles/2008/03/14/turning-your-small-business -в-корпорацию. В конечном счете, именно успех малого бизнеса может быть самым большим фактором для владельца, чтобы перейти от индивидуального владения к корпорации.

Мэтью Бандык, « Превратите свой малый бизнес в корпорацию», US News & World Report , 14 марта 2008 г., по состоянию на 3 февраля 2012 г., money.usnews.com/money/business-economy/small-business/articles/2008/03/14/turning-your-small-business -в-корпорацию. В конечном счете, именно успех малого бизнеса может быть самым большим фактором для владельца, чтобы перейти от индивидуального владения к корпорации.

Таблица 12.3 Корпорации: сводка характеристик

| Ответственность | Налоги | Преимущества | Недостатки |

|---|---|---|---|

| Ограниченная; | множественное налогообложение |

|

|

Источник: «Как и почему — зарегистрировать свой бизнес», Entrepreneur , по состоянию на 3 февраля 2012 г. , http://www.entrepreneur.com/article/77730; Джон М. Иванцевич и Томас Н. Дуенинг, Business: Principles, Practices, and Guidelines (Mason, OH: Atomic Dog Publishing, 2007), 64–65; «Как выбрать правильную бизнес-структуру для вашего малого бизнеса», Национальная федерация независимого бизнеса , по состоянию на 3 февраля 2012 г., http://bit.ly/KCvnaT; Уильям М. Прайд, Роберт Дж. Хьюз и Джек Р. Капур, Business (Бостон: Houghton Mifflin, 2008), 154–55.

, http://www.entrepreneur.com/article/77730; Джон М. Иванцевич и Томас Н. Дуенинг, Business: Principles, Practices, and Guidelines (Mason, OH: Atomic Dog Publishing, 2007), 64–65; «Как выбрать правильную бизнес-структуру для вашего малого бизнеса», Национальная федерация независимого бизнеса , по состоянию на 3 февраля 2012 г., http://bit.ly/KCvnaT; Уильям М. Прайд, Роберт Дж. Хьюз и Джек Р. Капур, Business (Бостон: Houghton Mifflin, 2008), 154–55.

Общество с ограниченной ответственностью

Общество с ограниченной ответственностьюОрганизационная форма, которая может быть ограничена одним физическим лицом или несколькими другими владельцами или акционерами. является относительно новой формой владения бизнесом, которая в настоящее время разрешена во всех пятидесяти штатах, хотя законы каждого штата могут различаться. ООО представляет собой смесь индивидуального владения и корпорации: владельцы ООО несут ограниченную ответственность и облагаются налогом только один раз для бизнеса. «Как выбрать правильную структуру бизнеса для вашего малого бизнеса», Национальная федерация независимого бизнеса , по состоянию на 3 февраля 2012 г., www.nfib.com/tabid/56/?cmsid=49906. ООО предоставляет все преимущества товарищества, но ограничивает ответственность каждого инвестора суммой его или ее инвестиций (см. Таблицу 12.4 «Компании с ограниченной ответственностью: сводка характеристик»). «ООО были созданы, чтобы предоставить владельцам бизнеса защиту ответственности, которой пользуются корпорации без двойного налогообложения». «Компания с ограниченной ответственностью», Entrepreneur.com , 9 июля 2007 г., по состоянию на 3 февраля 2012 г., www.entrepreneur.com/article/24484.

«Как выбрать правильную структуру бизнеса для вашего малого бизнеса», Национальная федерация независимого бизнеса , по состоянию на 3 февраля 2012 г., www.nfib.com/tabid/56/?cmsid=49906. ООО предоставляет все преимущества товарищества, но ограничивает ответственность каждого инвестора суммой его или ее инвестиций (см. Таблицу 12.4 «Компании с ограниченной ответственностью: сводка характеристик»). «ООО были созданы, чтобы предоставить владельцам бизнеса защиту ответственности, которой пользуются корпорации без двойного налогообложения». «Компания с ограниченной ответственностью», Entrepreneur.com , 9 июля 2007 г., по состоянию на 3 февраля 2012 г., www.entrepreneur.com/article/24484.

По словам Картера Бишопа, профессора юридического факультета Саффолкского университета, который участвовал в разработке единых законов об ООО для нескольких штатов, «практически нет причин, по которым малый бизнес должен регистрироваться как корпорация, если только владельцы не планируют сделать бизнес публичным». в ближайшем будущем». Annalyn Censky, «Business Structures 101», CNN Money , 4 августа 2008 г., по состоянию на 3 февраля 2012 г., http://cnnmon.ie/MDaxXN. В конечном итоге бизнес-структура ООО является лучшим выбором для большинства малых предприятий. Владельцы будут иметь наибольшую гибкость, и существует защита ответственности, которая защищает всех владельцев. Анналин Ченски, «Business Structures 101», CNN Money , 4 августа 2008 г., по состоянию на 3 февраля 2012 г., http://cnnmon.ie/MDaxXN.

в ближайшем будущем». Annalyn Censky, «Business Structures 101», CNN Money , 4 августа 2008 г., по состоянию на 3 февраля 2012 г., http://cnnmon.ie/MDaxXN. В конечном итоге бизнес-структура ООО является лучшим выбором для большинства малых предприятий. Владельцы будут иметь наибольшую гибкость, и существует защита ответственности, которая защищает всех владельцев. Анналин Ченски, «Business Structures 101», CNN Money , 4 августа 2008 г., по состоянию на 3 февраля 2012 г., http://cnnmon.ie/MDaxXN.

Таблица 12.4 Компании с ограниченной ответственностью: сводка характеристик

| Ответственность | Налоги | Преимущества | Недостатки |

|---|---|---|---|

| Ограниченная; | собственников облагаются налогом по ставке НДФЛ |

|

|

Источник: Annalyn Censky, «Business Structures 101», CNN Money , 4 августа 2008 г. , по состоянию на 3 февраля 2012 г., http://cnnmon.ie/MDaxXN; «Общество с ограниченной ответственностью», Entrepreneur.com , по состоянию на 3 февраля 2012 г., http://www.entrepreneur.com/article/24484; Джон М. Иванцевич и Томас Н. Дуенинг, Business: Principles, Practices, and Guidelines (Mason, OH: Atomic Dog Publishing, 2007), 64–65; «Как выбрать правильную бизнес-структуру для вашего малого бизнеса», Национальная федерация независимого бизнеса , по состоянию на 3 февраля 2012 г., http://bit.ly/KCvnaT; Уильям М. Прайд, Роберт Дж. Хьюз и Джек Р. Капур, Business (Бостон: Houghton Mifflin, 2008), 159.

, по состоянию на 3 февраля 2012 г., http://cnnmon.ie/MDaxXN; «Общество с ограниченной ответственностью», Entrepreneur.com , по состоянию на 3 февраля 2012 г., http://www.entrepreneur.com/article/24484; Джон М. Иванцевич и Томас Н. Дуенинг, Business: Principles, Practices, and Guidelines (Mason, OH: Atomic Dog Publishing, 2007), 64–65; «Как выбрать правильную бизнес-структуру для вашего малого бизнеса», Национальная федерация независимого бизнеса , по состоянию на 3 февраля 2012 г., http://bit.ly/KCvnaT; Уильям М. Прайд, Роберт Дж. Хьюз и Джек Р. Капур, Business (Бостон: Houghton Mifflin, 2008), 159.

Ключевые выводы

- Каждый малый бизнес должен выбрать юридическую форму собственности. Это одно из первых решений, которое должен принять владелец малого бизнеса.

- Наиболее распространенными формами организационно-правовой формы являются единоличное владение, товарищество и корпорация. ООО – относительно новая структура бизнеса.

- Принимая решение о юридической структуре, каждый владелец малого бизнеса должен учитывать несколько важных факторов, прежде чем сделать выбор.

- Индивидуальное владение — самая старая, простая и дешевая форма владения бизнесом. На эту бизнес-структуру приходится наибольшее количество предприятий, но самый низкий доход. Это выбор для большинства малых предприятий.

- Товарищество — это два или более человека, добровольно ведущих бизнес в качестве совладельцев с целью получения прибыли. Существуют полные товарищества и товарищества с ограниченной ответственностью.

- Корпорация — это искусственное лицо, обладающее большинством законных прав реального лица. Корпорации составляют около 20 процентов всех предприятий в Соединенных Штатах, но на их долю приходится почти 90 процентов от выручки.

- Малые предприятия, которые зарегистрированы, превосходят некорпоративные малые предприятия с точки зрения прибыльности, роста занятости, роста продаж и других показателей.

- LLC представляет собой гибрид индивидуального предприятия и корпорации. Это лучший выбор для большинства малых предприятий.

Упражнения

- Выберите три малых предприятия разного размера: малый, средний и крупный. Опросите владельцев, спросив каждого о юридической структуре, которую выбрал владелец, и почему. Если какое-либо из предприятий является индивидуальным предпринимателем, спросите владельца, рассматривался ли вопрос об открытии ООО. Если нет, попытайтесь выяснить, почему это не было учтено.

- Frank’s BarBeQue в настоящее время является индивидуальным предпринимателем. Сын Фрэнка, Роберт, пытается убедить отца либо зарегистрировать компанию, либо стать ООО. Предположим, что вы Роберт. Создайте кейс для каждой юридической структуры, а затем дайте рекомендацию Фрэнку. Ожидается, что вы выйдете за рамки учебника, исследуя свой ответ на это задание.

Восемь структур владельцев малого бизнеса

При открытии бизнеса одним из наиболее важных шагов является решение о том, какой тип структуры будет у вашей организации.

Как владелец бизнеса, вы должны решить, какое юридическое лицо 1 вы собираетесь учредить, а также какую организацию вы хотели бы облагать налогом. Тип выбранной вами бизнес-структуры определит, какую форму декларации о подоходном налоге вы подаете, и может повлиять на то, как вы структурируете льготы и льготы для себя, своей семьи и своих сотрудников.

Существует множество форм собственности на выбор. Как узнать, какой из них подходит для организации, которую вы хотите создать?

В этой статье объясняются различные типы бизнес-объектов и то, как каждый вариант может повлиять на вашу организацию.

Загрузите наш бесплатный контрольный список соответствия, чтобы узнать, что ваша организация должна сделать, чтобы оставаться в соответствии с государственными и федеральными нормами

Когда вы выбираете организационную структуру?

Выбор структуры для вашей организации — одна из первых задач, которые вам необходимо выполнить. Перед регистрацией новой компании 2 в вашем штате, вам необходимо получить идентификационный номер федеральной налоговой службы 3 , известный как идентификационный номер работодателя (EIN). Вы должны выбрать тип объекта в IRS, чтобы получить EIN.

Перед регистрацией новой компании 2 в вашем штате, вам необходимо получить идентификационный номер федеральной налоговой службы 3 , известный как идентификационный номер работодателя (EIN). Вы должны выбрать тип объекта в IRS, чтобы получить EIN.

Хотя в некоторых штатах можно изменить структуру вашей организации с помощью процесса, называемого преобразованием объектов, в зависимости от вашего местоположения могут существовать ограничения. Вот почему важно заранее выбрать правильный тип объекта для вашей организации.

Какие существуют виды собственности на бизнес?

Восемь видов бизнеса:

- Индивидуальное предпринимательство

- Товарищество

- C-корпорация

- S-корпорация

- B-корпорация

- Закрытое акционерное общество

- Общество с ограниченной ответственностью (ООО)

- Некоммерческая корпорация

Мы рассмотрим каждый из этих типов сущностей в следующих разделах.

Индивидуальное предприятие

Начнем с самой простой структуры. Самый простой тип бизнес-структуры – это индивидуальное предприятие 9.0431 4 (или «единственная опора»). Индивидуальный предприниматель — это тот, кто владеет некорпоративным бизнесом самостоятельно. В индивидуальном владении нет различия между организацией и собственником. Владелец имеет право на всю прибыль и несет личную ответственность за все долги и убытки бизнеса. Владельцы также принимают на себя все личные обязательства и деловые обязательства.

Предположим, вы берете кредит, чтобы открыть собственную пекарню. Если прибыли, которую вы зарабатываете на своей пекарне, недостаточно для покрытия долга, ожидается, что вы в одиночку добудете деньги из своего кармана, чтобы погасить кредит. Точно так же, если у вас есть какие-либо личные долги, не связанные с вашим бизнесом, кредитор может потребовать прибыль или активы от вашей пекарни для погашения долга.

Вы автоматически считаетесь индивидуальным предпринимателем, если не регистрируетесь как организация. Имея индивидуальное владение, вы по-прежнему можете зарегистрировать торговое название для своей организации, но у вас не будет такого же доступа к кредитам и инвесторам, как у других типов.

Имея индивидуальное владение, вы по-прежнему можете зарегистрировать торговое название для своей организации, но у вас не будет такого же доступа к кредитам и инвесторам, как у других типов.

Партнерство

Далее идет партнерство 5 . Партнерство — это единый бизнес, в котором два или более человека делят собственность. Каждый человек вносит деньги, имущество или труд и рассчитывает разделить прибыль и убытки бизнеса.

Партнерство должно подавать ежегодную информационную декларацию, чтобы сообщать такие подробности, как доходы, вычеты, прибыли и убытки от своей деятельности, но оно не платит подоходный налог. Вместо этого он «передает» любую прибыль или убытки своим партнерам. Каждый партнер включает свою долю дохода или убытка партнерства в свою налоговую декларацию.

Существует четыре типа товариществ:

- Полные товарищества (все партнеры несут равную ответственность)

- Товарищества с ограниченной ответственностью (LP)

- В LP один партнер имеет неограниченную ответственность, а все остальные партнеры имеют ограниченную ответственность.

Партнеры с ограниченной ответственностью имеют меньший контроль над организацией.

Партнеры с ограниченной ответственностью имеют меньший контроль над организацией. - Товарищества с ограниченной ответственностью (ТОО)

- LLP обеспечивает защиту ответственности перед всеми партнерами и друг от друга, помогая защитить личные активы и деловые активы.

- Совместные предприятия (товарищество, созданное только для одного проекта)

Независимо от типа, партнеры не считаются сотрудниками, поэтому им не следует выдавать форму W-2.

C-корпорация

Вот одна из тех, о которых вы, несомненно, уже слышали — корпорации 6 . Корпорация, также известная как «C-corporations» или «C-corps», является независимым юридическим лицом, принадлежащим акционерам. Это означает, что сама корпорация, а не акционеры, которым она принадлежит, несет юридическую ответственность за действия и долги, которые несет бизнес. Таким образом, если бизнес обанкротится, акционеры не несут личной ответственности за долги и обязательства, которые были бы, если бы бизнес был единоличным владением или товариществом.

Корпорации более сложны, чем другие бизнес-структуры, поскольку у них, как правило, больше административных сборов (например, выплата заработной платы и пособий руководителям или покрытие регулярных проверок), а также сложные налоговые и юридические требования. Из-за этого корпорации чаще встречаются с устоявшимися, более крупными компаниями с несколькими сотрудниками.

При создании корпорации потенциальные акционеры обменивают деньги, имущество или и то, и другое на основной капитал корпорации. Корпорация обычно использует те же вычеты, что и индивидуальное предприятие, для расчета своего налогооблагаемого дохода. Корпорация также может принимать специальные отчисления 7 . Например, C-corps — это единственный вид юридических лиц, которые могут вычитать взносы в соответствующие благотворительные организации в качестве коммерческих расходов, если они не превышают 10 процентов налогооблагаемого дохода в данном году. C-корпорация признается отдельным налогоплательщиком для целей федерального подоходного налога. Корпорация ведет бизнес, получает чистую прибыль или убытки, платит налоги и распределяет прибыль среди акционеров.

Корпорация ведет бизнес, получает чистую прибыль или убытки, платит налоги и распределяет прибыль среди акционеров.

Прибыль корпорации облагается налогом корпорации, когда она получена, а затем облагается налогом акционеров при распределении в виде дивидендов. Это создает двойной налог. Корпорация не получает налоговый вычет при распределении дивидендов акционерам. Акционеры также не могут вычитать какие-либо убытки корпорации.

C-corps — отличный вариант для организаций, которым необходимо привлечь средства от инвесторов или которые планируют выйти на фондовый рынок.

C-корпорации являются синонимами корпораций, но они не единственный тип. Три типа корпораций — это C-корпорации, S-корпорации и B-корпорации.

S-corporation

Здесь все становится немного сложнее, поэтому давайте разберемся. S-corporation 8 («S-corp») — это корпорация особого типа, созданная в результате налоговых выборов IRS. Правомочная местная корпорация или компания с ограниченной ответственностью (LLC) может избежать двойного налогообложения (сначала для корпорации, а затем для акционеров), решив, что ее будут рассматривать как S-корпорацию.

S-корпорации передают корпоративный доход, убытки, вычеты и кредиты своим акционерам для целей федерального налогообложения. Акционеры S-корпораций сообщают о перетекании доходов и убытков в свои личные налоговые декларации и облагаются налогом по своим ставкам индивидуального подоходного налога, что позволяет S-корпорациям избегать двойного налогообложения корпоративного дохода.

Однако, как и в C-корпорациях, акционеры не несут личной ответственности за какие-либо обязательства или долги, связанные с бизнесом. S-корпорации несут ответственность за уплату налога на определенные встроенные прибыли и пассивный доход на уровне предприятия.

Чтобы претендовать на статус корпорации S, корпорация должна соответствовать следующим требованиям:

- Быть местной корпорацией (когда вы ведете бизнес только в своей стране)

- Иметь только допустимых акционеров, включая физических лиц, определенные трасты и поместья

- Это не может включать товарищества, корпорации или иностранных акционеров-нерезидентов

- Иметь не более 100 акционеров

- Иметь только один класс акций

- Быть соответствующей корпорацией

Неправомочные корпорации включают определенные финансовые учреждения, страховые компании и местные международные торговые корпорации.

Таким образом, налогообложение является самым большим различием между C-корпорацией и S-корпорацией. Если вы готовы платить налоги как на корпоративном, так и на личном уровне, то стать C-corp может быть для вас хорошим вариантом. Однако, если вы предпочитаете экономить на корпоративных налогах и управлять прибылью и убытками за счет подоходного налога с населения, S-corp может быть лучшим вариантом.

B-corporation

Менее распространенным типом бизнес-структуры является B-corporation 9 . Этот тип коммерческой корпорации, также известный как «B-corp», облагается налогом так же, как C-corp. Однако к нему относятся по-разному с точки зрения целей, подотчетности и прозрачности. Это потому, что B-corps ориентированы не только на прибыль, но и на миссию. Ожидается, что акционеры будут держать компанию подотчетной для получения какой-либо общественной пользы и финансовой прибыли.

В зависимости от штата от вас может потребоваться представить годовой отчет о доходах, чтобы показать вклад вашей компании в общественное благо.

Несколько B-корпораций, о которых вы, возможно, слышали, включают Kickstarter и Patagonia. Эти компании заботятся не только о зарабатывании денег, но и о помощи людям в своих сообществах, будь то помощь малому бизнесу, решение проблемы голода или защита окружающей среды.

Закрытое акционерное общество

Закрытое акционерное общество, также известное как закрытое акционерное общество, похоже на B-corp, но имеет другую корпоративную структуру. Эти организации, как правило, представляют собой более мелкие компании, акции которых не допускаются к открытой продаже.

Они облагаются налогом как C-корпорация, если только акционеры не решат получить налоговый статус S-corp от IRS.

Преимущества закрытой корпорации включают большую свободу, больший контроль со стороны акционеров и ограниченную ответственность владельцев. Однако их также может быть сложнее установить, и владельцы могут подвергаться двойному налогообложению.

Общество с ограниченной ответственностью (ООО)

Общество с ограниченной ответственностью 10 (ООО) представляет собой гибридный тип организационно-правовой формы, который обеспечивает функции с ограниченной ответственностью корпорации, а также налоговую эффективность и операционную гибкость товарищества. Владельцы ООО называются участниками.

Владельцы ООО называются участниками.

В зависимости от штата членами могут быть одно физическое лицо (один владелец), два или более физических лиц, корпорации или другие ООО.

В отличие от акционеров корпорации, ООО не облагаются налогом как отдельные хозяйствующие субъекты. Вместо этого все прибыли и убытки «передаются» через бизнес каждому члену ООО, как партнерство. Члены сообщают о прибылях и убытках в своих личных федеральных налоговых декларациях точно так же, как это сделали бы владельцы партнерства.

Поскольку федеральное правительство не признает ООО в качестве юридического лица для целей налогообложения, все ООО должны подавать налоговую декларацию в качестве корпорации, товарищества или индивидуального предпринимателя. Федеральное налоговое законодательство автоматически классифицирует и облагает налогом определенные LLC как корпорации.

В большинстве штатов ООО должно составить и подать Устав организации. В этом документе излагаются права и обязанности каждого члена, а также любые обязательства. Кроме того, LLC, подающие заявку в качестве партнерства, должны заполнять годовой отчет.

Кроме того, LLC, подающие заявку в качестве партнерства, должны заполнять годовой отчет.

Многие из наиболее узнаваемых организаций в Соединенных Штатах являются LLC, включая Pepsi Co, Sony, Nike и IBM.

Некоммерческая корпорация

Наконец, существуют некоммерческие корпорации, также известные как корпорации 501(c)(3). Это благотворительные, религиозные, научные или образовательные организации, работающие на благо общества. Эти организации часто получают освобождение от налогов за любой доход, который они зарабатывают.

Некоммерческие организации должны подать заявление в Налоговое управление США и своего штата, чтобы получить освобождение от уплаты налогов.

Как структура вашего бизнеса влияет на преимущества?

Многие владельцы малого бизнеса используют план возмещения медицинских расходов в соответствии с разделом 105, например, соглашение о возмещении расходов на медицинское обслуживание (HRA), чтобы предоставить своим сотрудникам преимущества в отношении здоровья с налоговыми льготами. Владельцы налоговых льгот, которые могут получить возмещения по Разделу 105, зависят от структуры бизнеса.

Владельцы налоговых льгот, которые могут получить возмещения по Разделу 105, зависят от структуры бизнеса.

Например, владельцы корпорации C могут предложить план возмещения расходов и участвовать в нем, в то время как акционеры корпорации S с долей участия более 2% могут предложить план Раздела 105, но не имеют права участвовать.

Важно помнить об этом, когда вы начинаете свою компанию, если вы планируете предлагать льготы для здоровья в будущем.

Существуют и другие типы льгот, которые работают по-разному в зависимости от типа вашей организации. Например, S-corp должны указывать любые дополнительные льготы для акционеров как налогооблагаемый доход в своем Приложении K-1 (форма 1065).

Заключение

Тип организации, который вы выбираете при открытии компании, может сильно повлиять на налогообложение и вашу способность предлагать льготы. Понимание различий между типами бизнес-объектов поможет вам настроить вашу организацию на успех.

После того, как ваша организация будет запущена и вы наймете своих первых сотрудников, вам необходимо создать социальный пакет, чтобы удержать их. Когда вы будете готовы предложить персонализированные преимущества, вам поможет PeopleKeep. Наше программное обеспечение для управления персонализированными льготами позволяет вам предоставлять HRA и стипендии сотрудникам, которые понравятся вашим сотрудникам.

Когда вы будете готовы предложить персонализированные преимущества, вам поможет PeopleKeep. Наше программное обеспечение для управления персонализированными льготами позволяет вам предоставлять HRA и стипендии сотрудникам, которые понравятся вашим сотрудникам.

Запланируйте звонок с персональным консультантом по льготам, чтобы узнать больше о льготах, которые вы можете предоставить своим сотрудникам в рамках малого бизнеса

Эта статья в блоге была первоначально опубликована 3 августа 2012 г. Последний раз она обновлялась 1 декабря 2022 г.

1. https://www.irs.gov/businesses/small-businesses-self-employed /business-structures

2. https://www.sba.gov/business-guide/launch/register-your-business-federal-state-agency

3. https://sa.www4.irs.gov /modiein/individual/index.jsp

4.https://www.irs.gov/businesses/small-businesses-self-employed/sole-proprietorships

5. https://www.irs.gov/businesses/partnerships

6.

Об авторе