Основание платежа штраф: Как создать платёжку на уплату пени и штрафов — Эльба

Как создать платёжку на уплату пени и штрафов — Эльба

Сколько видов налогов — столько пеней и штрафов и по ним. Для каждого вида нужна своя платёжка с особенными реквизитами. Реквизиты будут зависеть даже от того, добровольно вы собрались платить штрафы и пени или нет.

Эльба готовит платёжки по пени и штрафам автоматически, если в раздел Письма пришло требование на их уплату. Вы увидите в открытом требовании кнопку «Оплатить или скачать платёжки».

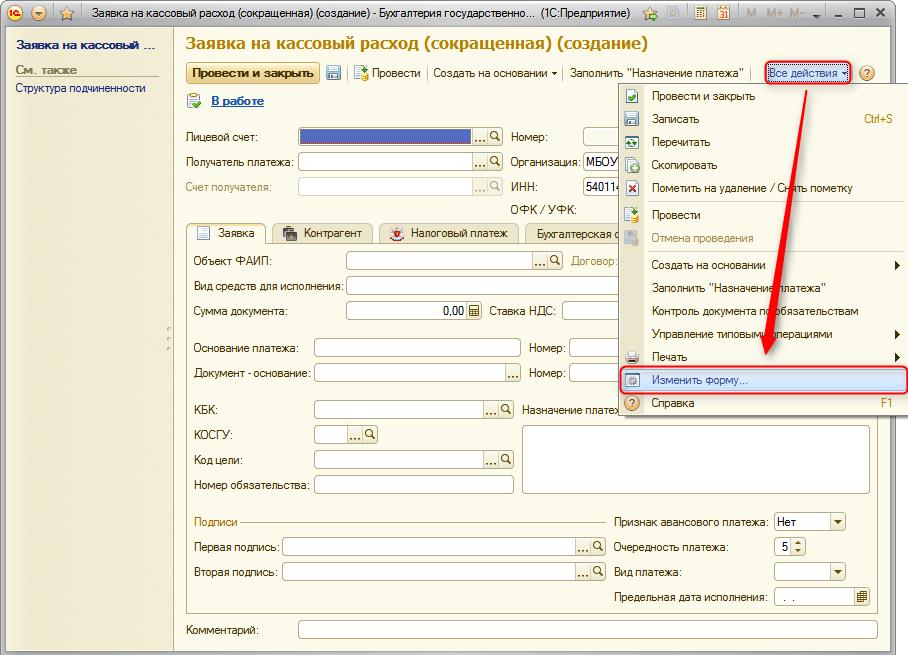

Если налоговая вдруг прислала требование на бумаге, или вы хотите покончить с хвостами добровольно, не дожидаясь требования, создайте платёжку сами в Эльбе из раздела «Платёжки» → «Уплата штрафа, пени в бюджет». Разберём, как заполнить поля платёжки.

Причина оплаты

Первым делом укажите, что оплачиваете: штраф или пени. Если налоговая начислила пени или штрафы по разным налогам и сборам, для каждого потребуется отдельная платёжка.

Вид налога или взноса

Теперь ответственный шаг — за что платим.

Если у вас есть справка о состоянии расчётов или требование, посмотрите вид налога или взноса в колонке «Наименование налога, сбора» и выберите его в Эльбе. Если штраф или пени увидели в выписке операций по расчётам с бюджетом, название налога или взноса ищите над таблицей с расчётами.

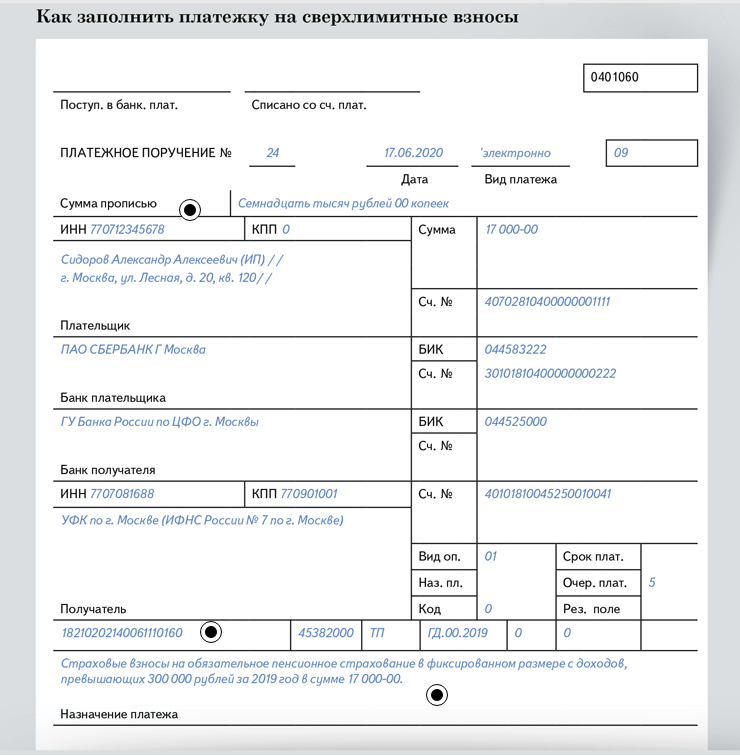

КБК в платёжке должен совпадать с КБК в требовании, можете сверить. КБК в справке о состоянии расчётов или в выписке будет на пару цифр отличаться от КБК, который подставит Эльба. Это не ошибка, Эльба заполняет КБК правильно. Дело в том, что в справке и выписке налоговая указывает общий КБК для определённого вида налога или взносов. А вам нужен конкретный КБК, который отражает, что уплачиваете: налог, пени или штраф. Так для фиксированной части страховых взносов по пенсионному страхованию в справке и выписке указывается КБК 182 1 02 02140 06 0010 160, а для уплаты пеней нужен КБК 182 1 02 02140 06 2110 160.

ОКТМО

Код ОКТМО и код отделения ИФНС, ПФР или ФСС Эльба заполнит автоматически по данным из раздела «Реквизиты». Но не лишним будет сверить их с кодами, которые указаны в требовании или другом документе, из которого вы узнали о штрафе или пенях. Особенно важно проверить реквизиты, если недавно сменили адрес регистрации или платите НДФЛ в разные инспекции.

Но не лишним будет сверить их с кодами, которые указаны в требовании или другом документе, из которого вы узнали о штрафе или пенях. Особенно важно проверить реквизиты, если недавно сменили адрес регистрации или платите НДФЛ в разные инспекции.

Для некоторых платежей нужно указать систему налогообложения. Эльба заполнит ее автоматически по данным в разделе «Реквизиты». Проверьте заполнение этого поля, если недавно сменили систему налогообложения. Возможна ситуация, когда в реквизитах уже указана новая система налогообложения, а требование пришло по старой.

Основание платежа

В основании платежа укажите:

- «Есть требование ИФНС или ПФР», если платите по требованию.

- «Есть акт проверки», если платите по акту. Появятся поля для заполнения номера и даты документа — перепишите их из требования или акта.

- Если увидели штраф или пени в личном кабинете на сайте налоговой или сверке, выберите «Нет требования или акта, уплачиваю добровольно».

Это самые распространённые основания для платежа, но может случиться так, что ни один из них не подойдёт для вашей ситуации. Тогда создать или отредактировать платёжку стоит в интернет-банке или на сайте налоговой. Вот страница для ИП, а вот — для ООО.

Сумма, дата и назначение платежа

Осталось указать сумму и дату платежа. Назначение платежа Эльба заполнит автоматически. Вот и всё, платёжка готова! Нажмите «Оплатить или скачать», чтобы перейти к оплате, или «Сохранить», чтобы вернуться к оплате позднее.

Сдавайте отчётность в три клика

Эльба рассчитает налог и подготовит отчётность для бизнеса на УСН и патенте. А ещё поможет cформировать счета, акты и накладные.

Основание платежа в платежном поручении в 2017-2019 году: расшифровка

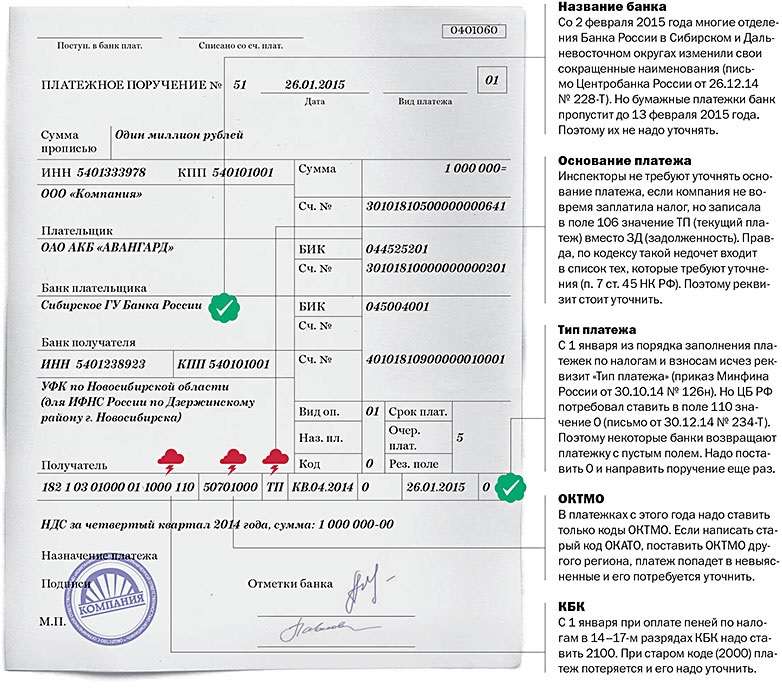

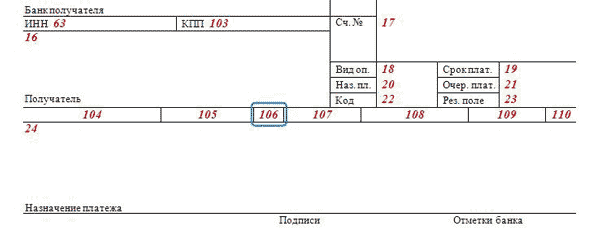

Платежное поручение – это документ, при помощи которого организация дает банку распоряжение перечислить деньги со своего счета в какой-либо бюджет или контрагенту. При безналичных расчетах этот документ обязателен. Его форма утверждена Положением Центробанка № 383-П. А правила заполнения платёжек закреплены приказом Минфина № 107н от 2013 года. В соответствии с ними необходимо указывать в поле 106 в 2019 году основание платежа. Расшифровка соответствующего значения этого реквизита, которую даёт закон, позволяет правильно заполнить платёжку.

При безналичных расчетах этот документ обязателен. Его форма утверждена Положением Центробанка № 383-П. А правила заполнения платёжек закреплены приказом Минфина № 107н от 2013 года. В соответствии с ними необходимо указывать в поле 106 в 2019 году основание платежа. Расшифровка соответствующего значения этого реквизита, которую даёт закон, позволяет правильно заполнить платёжку.

Заполнение платежного поручения в 2019 году

С 2017 года пенсионные и страховые взносы в основной своей части надо платить через налоговые органы, а не напрямую в Пенсионный фонд и ФСС. В связи с этим до 2017 года при перечислении этих взносов допускалось упрощенное заполнение поручения на уплату. Так, поле 106 – основание платежа можно было не заполнять, проставив в нем ноль. Но с 01.01.2017 платежки при оплате взносов оформляют так же, как и при уплате налоговых отчислений. Аналогичные правила продолжают действовать и в 2019 году.

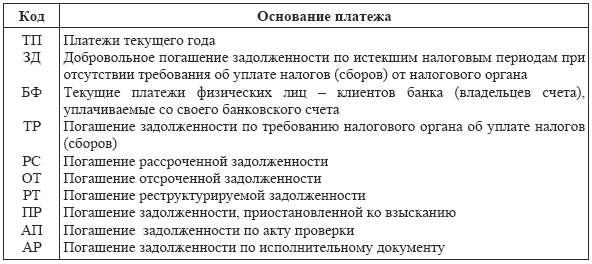

Все значения, которые могут быть указаны в поле «Основание платежа» в платежке перечислены в приказе Минфина № 107н. Всего в этом документе приведено 14 буквенных обозначений этого реквизита.

Всего в этом документе приведено 14 буквенных обозначений этого реквизита.

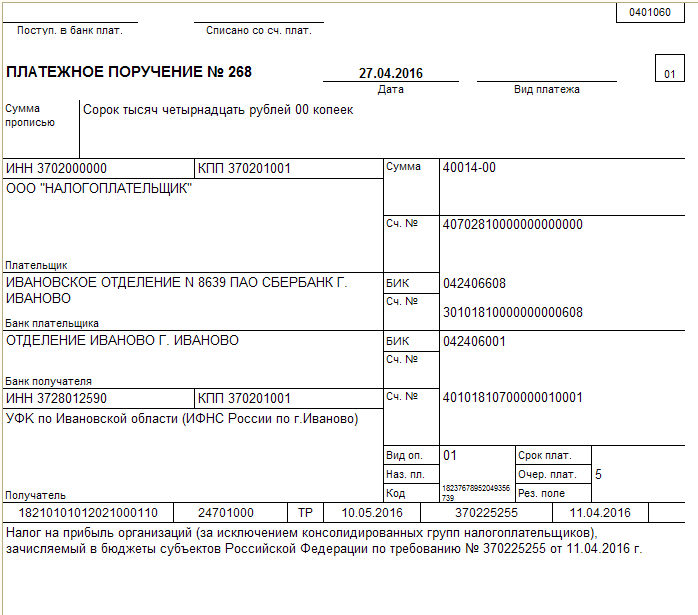

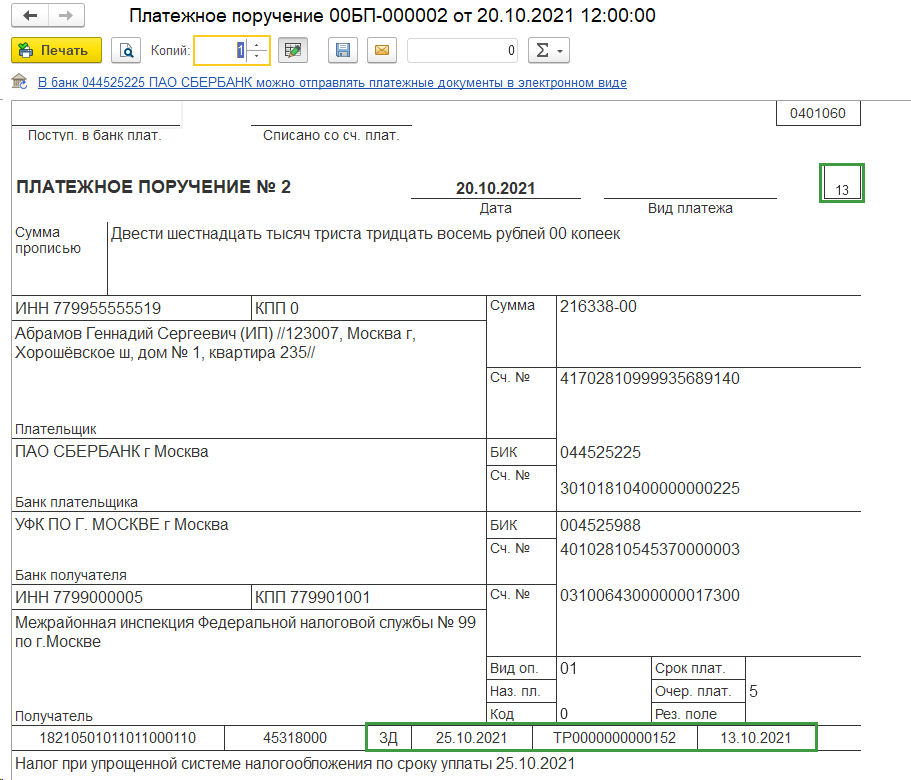

Например, согласно перечню, основание платежа «ТП» – это текущий платеж. Данное обозначение говорит о перечислении налогов и взносов за проходящий год. Между тем при оплате задолженности следует проставить код «ЗД» (когда это происходит по инициативе плательщика и до получения требования от ИФНС).

Оплата недоимки, пеней и/или штрафов по результатам проверки налоговой инспекции проводят отдельными платежными поручениями. В подобных ситуациях заполнение ряда реквизитов платежки имеет некоторые особенности.

Пени

В отношении пени «Основание платежа» при их уплате допускает несколько вариантов заполнения поля. А именно:

- при внесении платежа по требованию налоговой в поле 106 проставляют значение «ТР»;

- в случае оплаты пеней по акту проверки основание платежа обозначают как «АП»;

- если организация самостоятельно выявила сумму недоимки и посчитала размер пени, при перечислении платежа в поле 106 ставят «ЗД» (возможно и «0»).

Также см. «Платежное поручение на уплату пеней по НДФЛ: образец».

Штраф

Что касается основания платежа при уплате штрафа в налоговую, то оно имеет 2 значения:

- Когда организация вносит штраф самостоятельно, в поле 106 указывают код «ЗД».

- Если ИФНС уже выставила требование на оплату, в основании платежа проставляют значение «ТР».

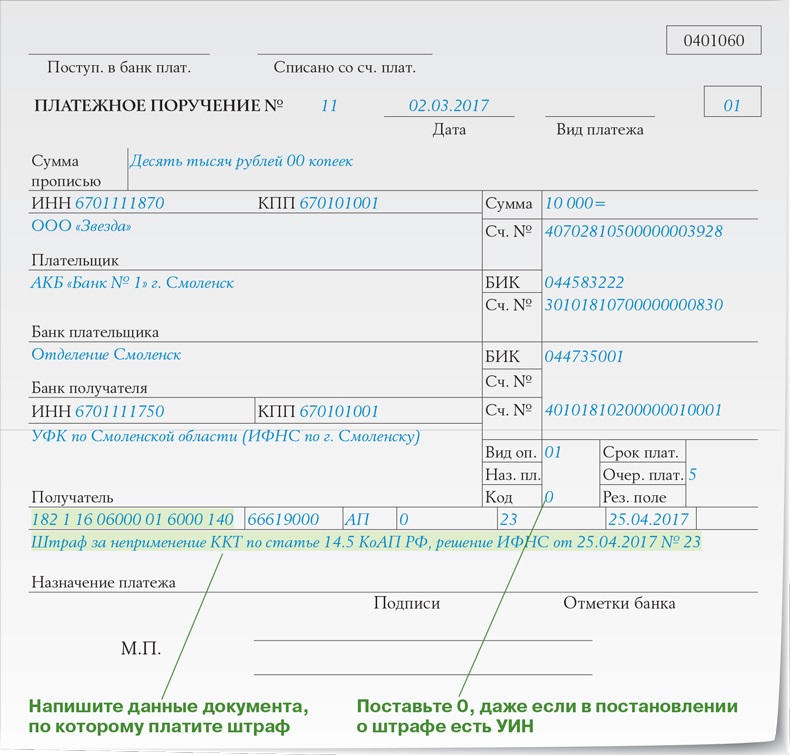

Учтите, что в случае уплаты штрафа с реквизитом «Основание платежа» тесно связан реквизит платежки «Код». Если поводом для его оплаты выступает требование ИФНС, то в реквизите «Код» заполняют УИН, который обозначен в требовании. В других случаях в поле «Код» ставят ноль.

Подробнее об этом см. «УИН в платёжных поручениях: образец».

В случае перечисления денежных сумм для оплаты налогов, взносов, сборов все обязательные поля платежного поручения должны быть заполнены.

Также см. «Платежное поручение по требованию ИФНС: особенности заполнения».

Если обязанное лицо не может установить основание платежа, то допустимо указать в этом поле значение «0». В этом случае налоговые органы определяют этот показатель самостоятельно в соответствии с законодательством.

В этом случае налоговые органы определяют этот показатель самостоятельно в соответствии с законодательством.

Напомним, что согласно окончательно вступившим в силу с января 2017 года изменениям налогового законодательства, перечислить за обязанное лицо налог, взнос, сбор теперь может другое лицо – юридическое или физическое. Тогда при заполнении платежного поручения можно не определять поле 106 «Основание платежа» и проставить «0». Хотя это имеет свои риски отнесения платежа к невыясненным.

Как исправить ошибку в поле 106 платёжки

Если лицо обнаружило ошибку в документе на перечисление налога или взносов в таких реквизитах, как основание, принадлежность или тип платежа, отчетный период, статус плательщика, она вправе обратиться в налоговую с заявлением об уточнении данного реквизита. К заявлению необходимо приложить документы, которые подтверждают оплату налога или взноса.

Напоследок отметим, что, хотя рассматриваемый реквизит платежного поручения и является обязательными, его ошибочное заполнение не влияет на поступление в бюджет перечисленных сумм.

Основание платежа при уплате штрафа в налоговую

При выявлении правонарушений в деятельности налогоплательщика на предприятие могут накладываться финансовые санкции в виде штрафов. Размер наказания напрямую зависит от суммы недоимки по налоговым обязательствам и характера нарушения. Погасить штраф может не только сам налогоплательщик, но и третьи лица. Порядок заполнения платежных документов регламентирован Приказом Минфина от 12.11.2013 г. № 107н.

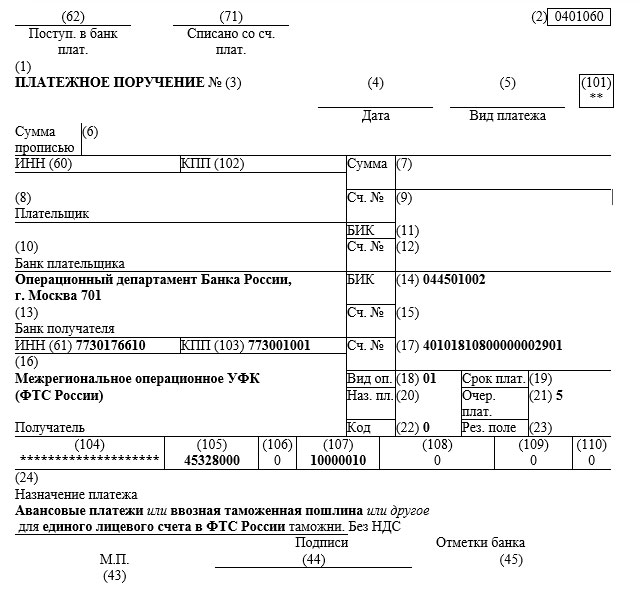

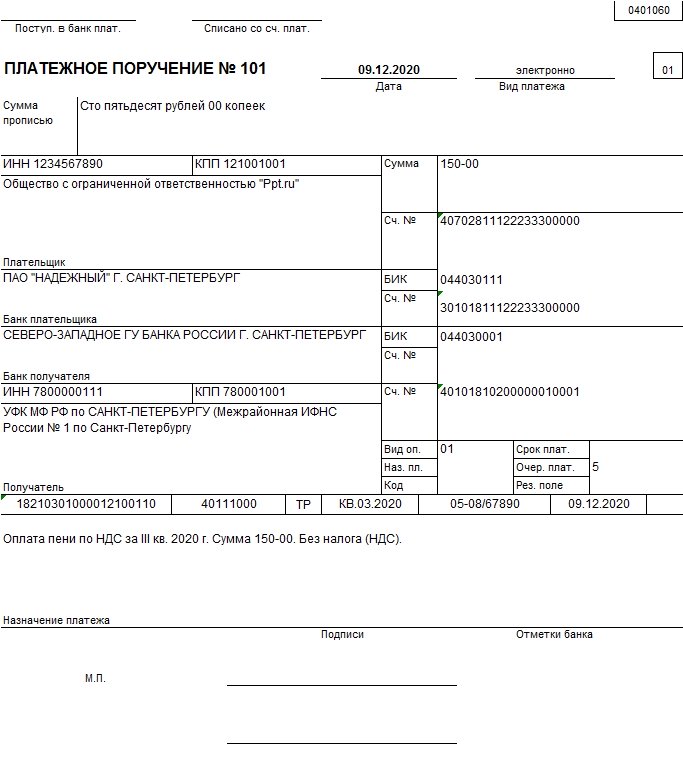

Как оформить платежку на штраф в налоговую

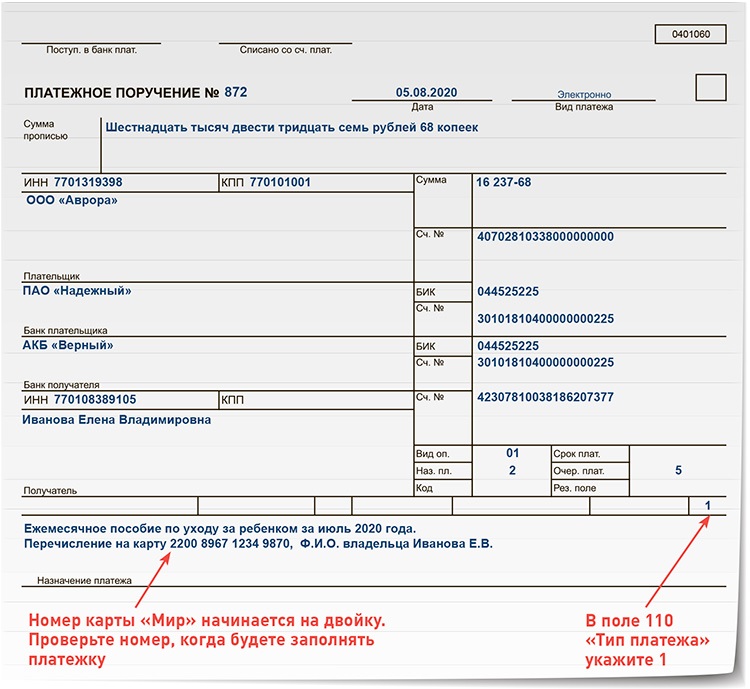

Сумма начисленного налогоплательщику штрафа перечисляется платежным поручением. В качестве получателя средств указывается орган налоговой службы, прописываются его реквизиты, которые используются при погашении налоговых обязательств. При формировании платежного документа необходимо в поле, идентифицирующем очередность платежа, вписать значение «5».

Оплата штрафа налоговой реализуется на основании требования фискального органа. В этом документе налогоплательщику необходимо найти код УИН (так обозначается уникальный идентификатор начислений).

Основание платежа при уплате штрафа в налоговую может быть обозначено двумя способами:

- в ситуации, когда фирма получила от налоговой службы уведомление о начислении штрафа или требование о его уплате, проставляется аббревиатура «ТР»;

- если осуществляется самостоятельный перевод средств до момента фактического получения уведомления о выявленном правонарушении и назначении за него штрафной санкции, в платежке указывается основание «ЗД».

В первом случае платежное поручение на штраф в налоговую должно содержать сведения о дате и номере уведомительного бланка, полученного от фискального органа с требованием оплатить задолженность по штрафу. При упреждающем переводе денег в счет погашения штрафа, который будет обязательно начислен в ближайшей перспективе, графы, отведенные для реквизитов документальных оснований, заполняются нулями.

Когда производится оплата штрафа налоговой, образец платежки при отсутствии уведомления от ФНС в строке показателя налогового периода будет отражать «0». При наличии налогового требования об уплате субъектом хозяйствования штрафной санкции, в этой ячейке надо прописать срок оплаты, выделенный налогоплательщику для погашения долгового обязательства.

Кроме того, погасить штраф может не только сам налогоплательщик, но и третьи лица.

Итак, как заплатить штраф в налоговую:

- Получено требование ИФНС. Предприятие или ИП, нарушившие законодательство, составляют платежное поручение в банк о перечислении средств в ФНС в счет оплаты штрафа по уведомлению или требованию госоргана.

- Субъект хозяйствования самостоятельно обнаружил ошибку, которая обязательно повлечет за собой наложение штрафа. В этом случае можно поручить банку перевод средств в счет погашения штрафной санкции без документальных подтверждений факта наличия задолженности.

- Оплату производят третьи лица.

В платежке в графах для ИНН и КПП указываются сведения по должнику, а в качестве плательщика указывается лицо, которое произвело оплату из своих средств (Письмо Федеральной налоговой службы от 17 марта 2017 г. № ЗН-3-1/1850).

В платежке в графах для ИНН и КПП указываются сведения по должнику, а в качестве плательщика указывается лицо, которое произвело оплату из своих средств (Письмо Федеральной налоговой службы от 17 марта 2017 г. № ЗН-3-1/1850).

Физические лица могут погасить штрафные санкции через банк или в личном кабинете налогоплательщика на сайте ФНС.

КБК по штрафам в налоговую

При заполнении платежного поручения необходимо правильно обозначить код КБК. Важно использовать актуальный код, действующий в году погашения долга по штрафу. КБК для текущих платежей по погашению налоговых обязательств и по перечислениям штрафных санкций будут отличаться. Например, в 2018 году:

- при заполнении платежки на уплату подоходного налога за расчетный период прописывается код 18210102010011000110;

- при оплате штрафа по налогу с доходов физических лиц КБК имеет вид 18210102010013000110;

- если штраф назначен индивидуальному предпринимателю, применяющему общий режим налогообложения, код будет 18210102020013000110.

Полный перечень актуальных в 2018 году КБК, в том числе и по штрафам, можно найти в этой статье.

как составить платежное поручение на оплату пеней и штрафов

Вы не вовремя сдали налоговую декларацию? Или забыли уплатить налог? Налоговая инспекция прислала требование об уплате пени и штрафов? Мы поможем вам составить платежное поручение на оплату пеней и штрафов в налоговую инспекцию или внебюджетный фонд.

Штрафы и пени по налогам и сборам

Штраф и пени уплачиваются по реквизитам налоговой инспекции, туда же, куда вы платите налоги. Очередность платежа та же самая, что и при уплате налогов – 5-я[1].Если получено требование на уплату штрафа или пени, оно может содержать УИН (уникальный идентификатор начислений), его надо указать в поле «Код». Если требования с УИН нет, то в этом поле ставится 0.

ОКТМО указывается обычный, как и при уплате налогов. В поле 106 выбирается основание платежа: при наличии требования от налогового органа ставится ТР, если требования нет, то ставится ЗД. Номер и дата требования указывается в полях 108-109 платежного поручения, при отсутствии требования, в полях проставляются нули. В поле 107 «Показатель налогового периода» ставится срок уплаты, указанный в требовании. Если требования нет, то в этом поле так же ставится 0.

Номер и дата требования указывается в полях 108-109 платежного поручения, при отсутствии требования, в полях проставляются нули. В поле 107 «Показатель налогового периода» ставится срок уплаты, указанный в требовании. Если требования нет, то в этом поле так же ставится 0.

КБК, если он не указан в требовании, надо искать самостоятельно. Имейте ввиду, что берется КБК не того периода, за который вы платите штраф или пени, а КБК того года, в котором вы это оплачиваете. Т.е. при уплате штрафов и пеней в 2015 году надо брать КБК из списка кодов на 2015 год.

Налоговая инспекция может налагать штрафы как по Налоговому кодексу, так и по Кодексу об административных правонарушениях (КоАП). Принцип заполнения платежного поручения при этом один, разные только КБК.

КБК по пеням и штрафам согласно Налоговому кодексу

* Пени (статья 75 НК) за несвоевременную уплату и штрафы за неуплату налога (статья 122 НК) — КБК налога, по которому нарушен срок уплаты, но в 14-17 разряде КБК вместо 1000 указывается 2100 (пени) или 3000 (штраф).

Пример:КБК транспортного налога 182 1 06 04011 02 1000 110, пени по этому налогу уплачиваются на КБК 182 1 06 04011 02 2100 110, а штраф на КБК 182 1 06 04011 02 3000 110

* Штрафы за непредставление налоговой декларации в установленный срок (статья 119 НК) – КБК указываются по такому же принципу, как и при пенях за несвоевременную уплату налога. Т.е. берется КБК налога, по которому подается декларация и в 14-17 разряде ставится 3000.

Пример: КБК по НДС 182 1 04 01000 01 1000 110, штраф за несвоевременную подачу декларации по НДС уплачивается на КБК 182 1 04 01000 01 3000 110

* Штраф за непредставление справок 2-НДФЛ, сведений о среднесписочной численности, а также иных документов и (или) иных сведений (статьи 119.2, 129.1 и пункт 1 статьи 126 НК) – КБК 182 1 16 03010 01 6000 140

* Штраф за несоблюдение порядка представления налоговой декларации (расчета) в электронной форме (статья 119. 1 НК) — КБК 182 1 16 03010 01 6000 140

1 НК) — КБК 182 1 16 03010 01 6000 140

КБК по штрафам согласно КоАП

* Штрафы за административные правонарушения в области налогов и сборов, предусмотренные КоАП — 182 1 16 03030 01 6000 140

* Штрафы за нарушение законодательства о применении контрольно-кассовой техники при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт -182 1 16 06000 01 6000 140

* Штрафы за нарушение порядка работы с денежной наличностью, ведения кассовых операций и невыполнение обязанностей по контролю за соблюдением правил ведения кассовых операций 182 1 16 31000 01 6000 140

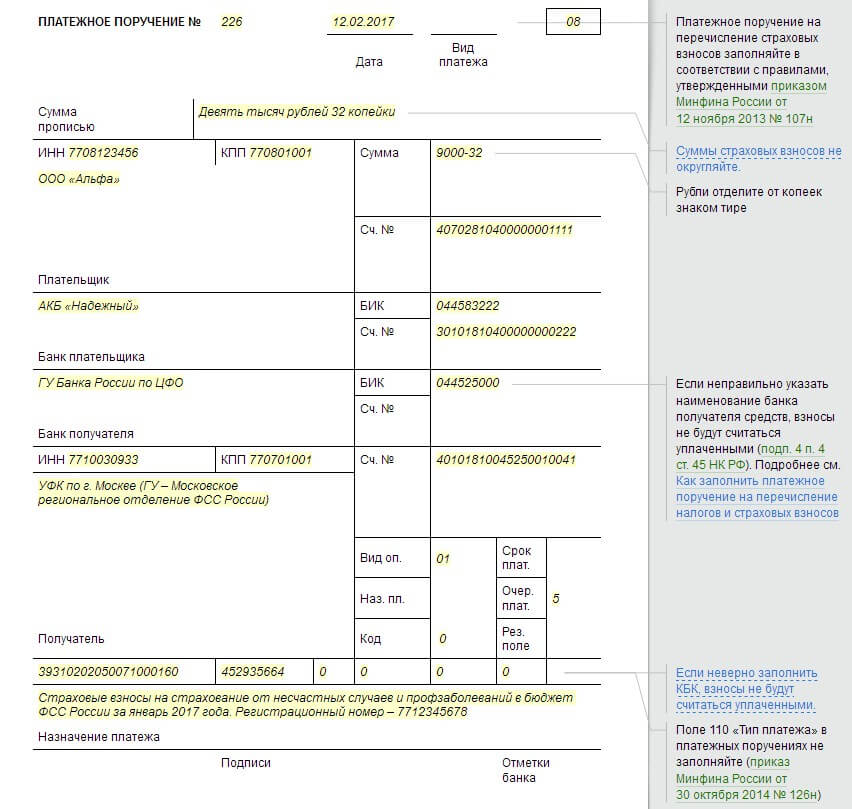

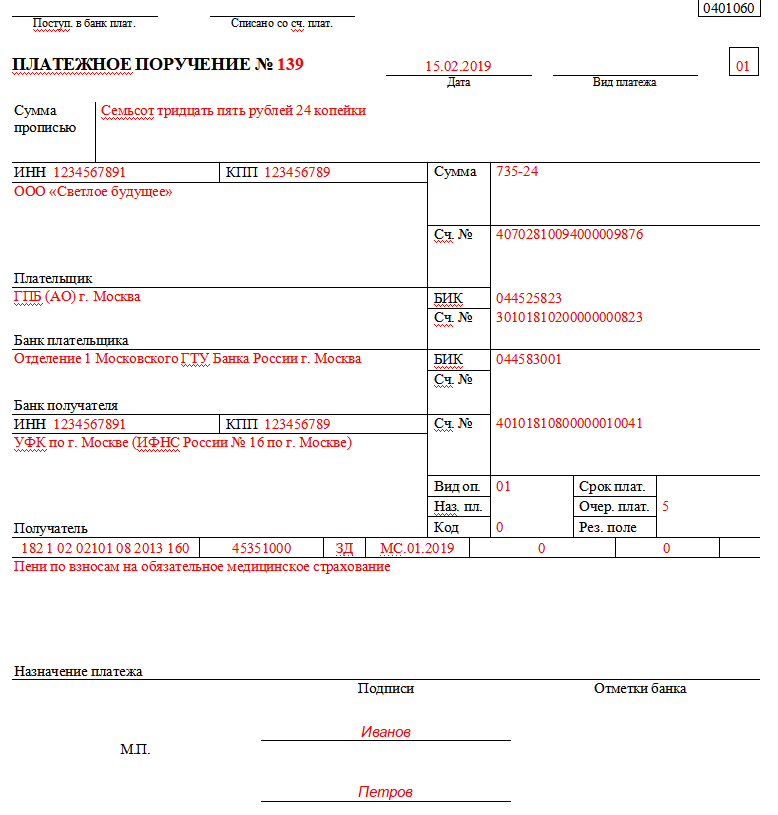

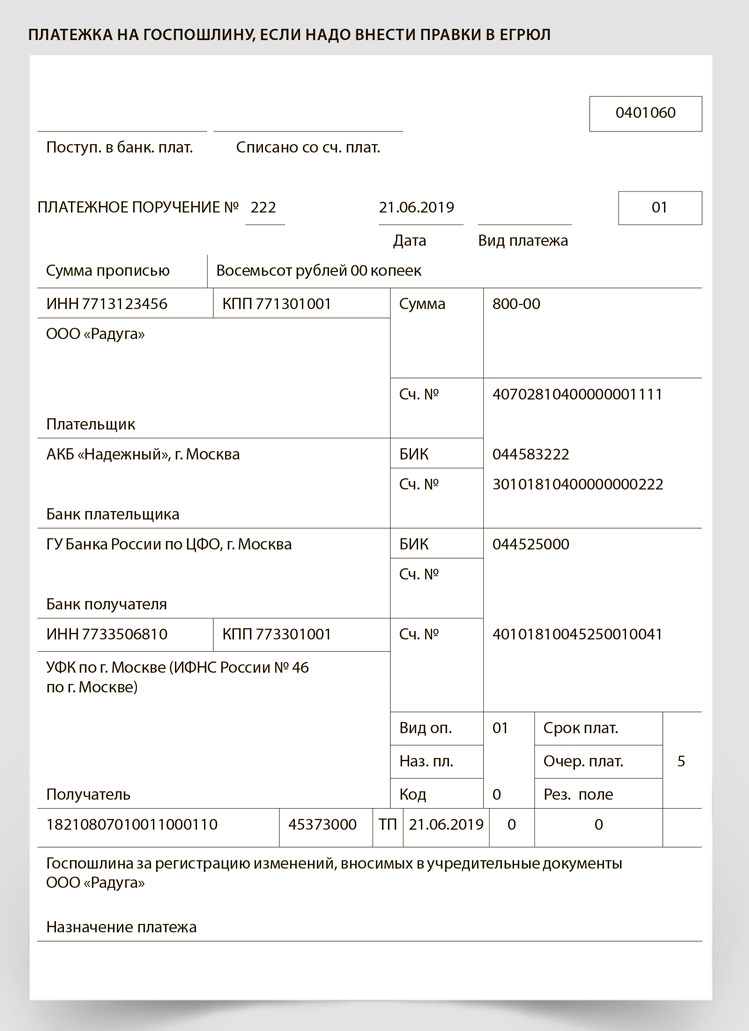

Образец заполнения платежного поручения на уплату штрафа за налоговое правонарушение при наличии требования и УИН

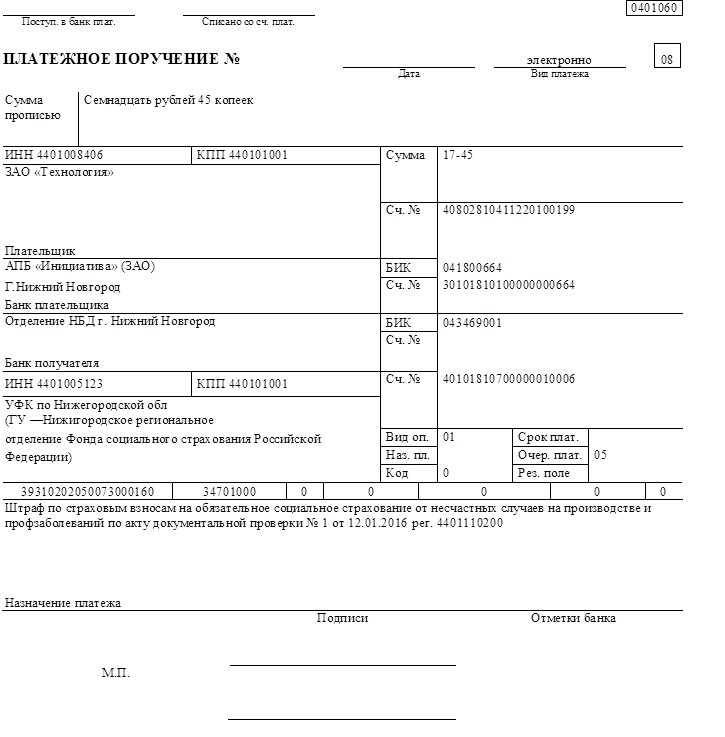

?Образец заполнения платежного поручения на уплату пеней при отсутствии требования и УИН

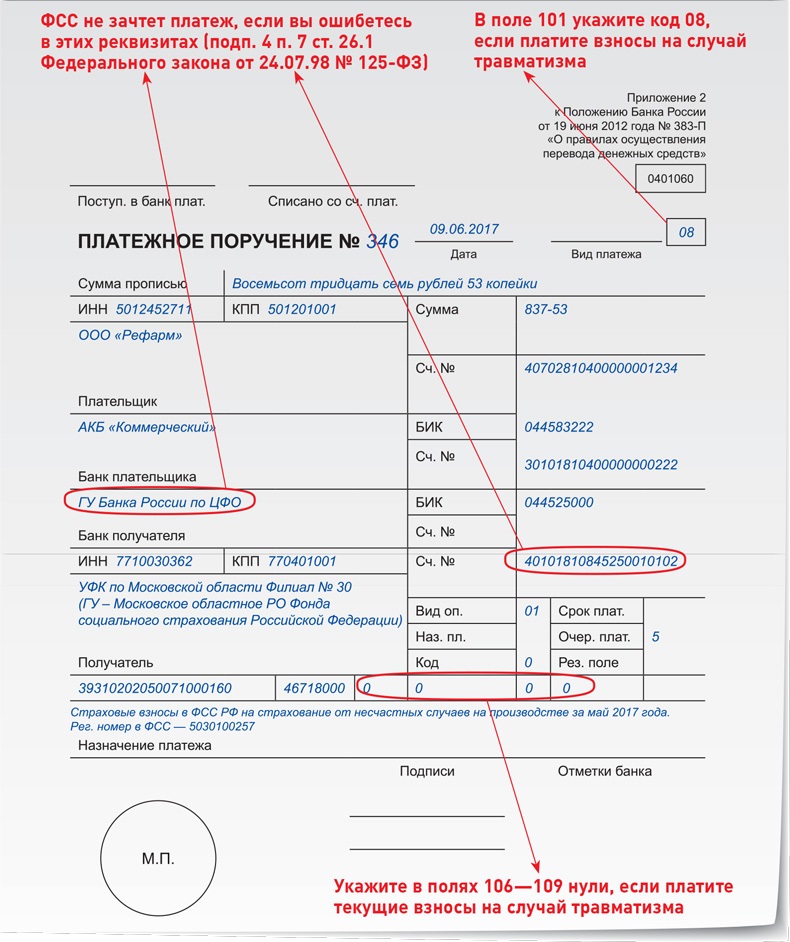

Штрафы и пени по взносам во внебюджетные фонды

Принцип заполнения платежного поручения такой же, как и по налоговым штрафам и пеням. Однако есть различия. Так же, как и при уплате взносов, поля 106-109 не заполняются. Даже если есть требование от фонда, номера и даты его в поручении не указываются. Но если есть УИН, то в поле «Код» его надо указать.

Однако есть различия. Так же, как и при уплате взносов, поля 106-109 не заполняются. Даже если есть требование от фонда, номера и даты его в поручении не указываются. Но если есть УИН, то в поле «Код» его надо указать.Фонд социального страхования выставляет штрафы по двум федеральным законам[2], так же, как и Пенсионный фонд[3]. Кроме этого, оба фонда могут оштрафовать должностных лиц организации по ст.15.33 КоАП.

Штрафы и пени по страховым пенсионным взносам

* Пени (статья 25 закона 212-ФЗ) за несвоевременную уплату и штрафы за неуплату взносов (статья 47 закона 212-ФЗ) — КБК взносов, по которым нарушен срок уплаты, но в 14-17 разряде КБК вместо 1000 указывается 2000 (пени) или 3000 (штраф).

Пример: КБК страховых взносов на выплату страховой части трудовой пенсии — 392 1 02 02010 06 1000 160, пени за несвоевременную уплату следует платить на КБК 392 1 02 02010 06 2000160, а штраф за неуплату на КБК 392 1 02 02010 06 3000 160

* Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства в части бюджета Пенсионного фонда РФ (за исключением ст. 48-51 закона 212-ФЗ) — 392 1 16 20010 06 6000 140;

48-51 закона 212-ФЗ) — 392 1 16 20010 06 6000 140;

* Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства в части бюджета ФФОМС (за исключением ст.48-51 закона 212-ФЗ) — 392 1 16 20030 08 6000 140;

* Штрафы в соответствии со статьями 48 — 51 Федерального закона 212-ФЗ — 392 1 16 20050 01 6000 140.

Штрафы и пени по страховым взносам в ФСС

* Пени за несвоевременную уплату и штрафы за неуплату взносов — КБК взносов, по которым нарушен срок уплаты, в 14-17 разряде КБК вместо 1000 указывается 2000 (пени) или 3000 (штраф).

Пример: КБК страховых взносовна обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний — 393 1 02 02050 07 1000 160, пени уплачиваются на КБК 393 1 02 02050 07 2000 160, 393 1 02 02050 07 3000 160.

* Штрафы за нарушение законодательства РФ о государственных внебюджетных фондах и о конкретных видах обязательного социального страхования, бюджетного законодательства в части бюджета ФСС — 393 1 16 20020 07 6000 140

Образец заполнения платежного поручения на уплату штрафа в ПФ

[1] Пункт 2 статьи 855 Гражданского кодекса

[2] Федеральный закон от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»; Федеральный закон от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»

[3] Федеральный закон от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования»; Федеральный закон от 01.04. 1996 N 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»

1996 N 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования»

…Общество привлечено налоговым органом к ответственности. Общество хочет уплатить штраф в бюджет. Какие основание и тип платежа необходимо указать в платежном поручении в реквизитах 106 и 110 соответственно?

Вопрос: На основании постановления по делу об административном правонарушении, вынесенного налоговым органом, общество привлечено к административной ответственности, предусмотренной ч. 1 ст. 15.1 КоАП РФ. Общество хочет уплатить штраф в бюджет. Какие основание платежа и тип платежа необходимо указать в платежном поручении в реквизитах 106 и 110 соответственно?Ответ: В платежном поручении на оплату штрафа по ч. 1 ст. 15.1 Кодекса РФ об административных правонарушениях в реквизитах 106 «Основание платежа» и 110 «Тип платежа» необходимо указать значение «0».

Обоснование: В соответствии со ст. 23.5 и ч. 1 ст. 28.3 КоАП РФ налоговые органы осуществляют производство по делам об административных правонарушениях, предусмотренных ст. 15.1 КоАП РФ. На это указало и УФНС России по г. Москве в Письме от 27.12.2010 N 17-14/136624.

23.5 и ч. 1 ст. 28.3 КоАП РФ налоговые органы осуществляют производство по делам об административных правонарушениях, предусмотренных ст. 15.1 КоАП РФ. На это указало и УФНС России по г. Москве в Письме от 27.12.2010 N 17-14/136624.

Минфином России утверждены Правила заполнения реквизитов поручений на уплату налогов и других платежей в бюджет (Приказ от 12.11.2013 N 107н).

Правилами указания информации, идентифицирующей платеж, в распоряжениях о переводе денежных средств в уплату налогов, сборов и иных платежей в бюджетную систему Российской Федерации, администрируемых налоговыми органами (Приложение N 2 к Приказу Минфина России N 107н) (далее — Правила), установлены порядок указания информации в реквизитах «104» — «110», «Код» и «Назначение платежа» при составлении распоряжений о переводе денежных средств в уплату налогов, сборов и иных платежей в бюджетную систему Российской Федерации, администрируемых налоговыми органами (далее — налоги, сборы и иные платежи).

Согласно п. 4 Правил при составлении распоряжения о переводе денежных средств в уплату налогов, сборов, иных платежей в реквизитах «104» — «110» указывается информация в порядке, установленном п. п. 5 — 12 Правил.

4 Правил при составлении распоряжения о переводе денежных средств в уплату налогов, сборов, иных платежей в реквизитах «104» — «110» указывается информация в порядке, установленном п. п. 5 — 12 Правил.

В реквизите «106» распоряжения о переводе денежных средств указывается значение основания платежа, который имеет два знака и может принимать значения, указанные в п. 7 Правил.

В п. 11 Правил указано, что в реквизите «110» распоряжения о переводе денежных средств указывается показатель типа платежа, который имеет два знака и может принимать следующие значения: «ПЕ» — уплата пеней, «ПЦ» — уплата процентов.

При уплате административных и иных штрафов, а также иных платежей, администрируемых налоговыми органами, в реквизите «110» указывается значение «0».

При невозможности указать конкретное значение показателя в реквизитах «106» — «110» распоряжения о переводе денежных средств указывается ноль («0») (п. 4 Правил).

Таким образом, обществу при уплате административного штрафа в платежном поручении в реквизитах 106 «Основание платежа» и 110 «Тип платежа» необходимо указать значение «0».

И.В.Разумова

ООО «ИК Ю-Софт»

Региональный информационный центр

08.09.2014

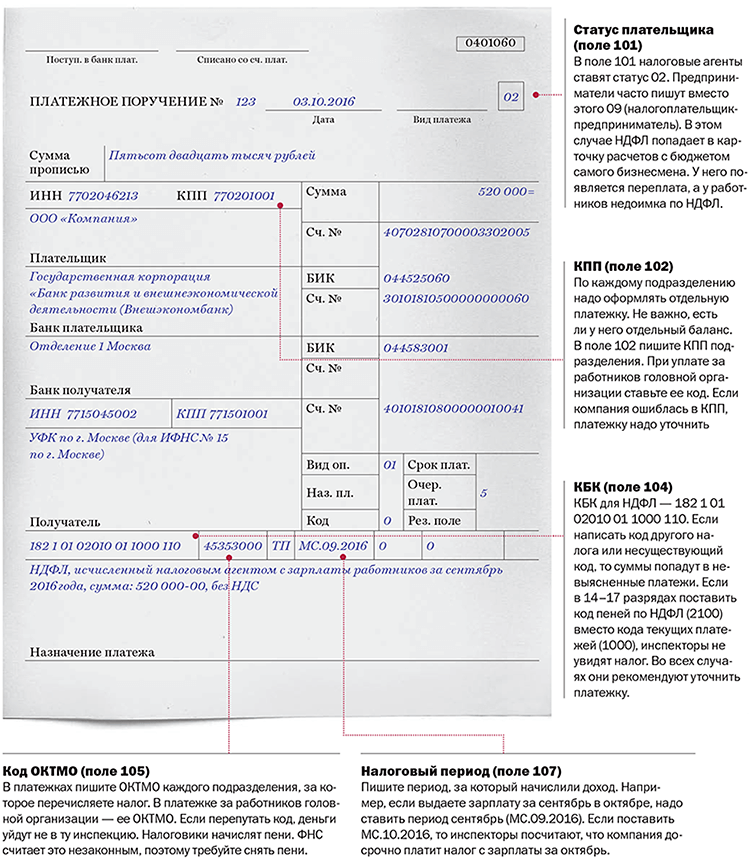

правила заполнения и образец платежки 2021 — Контур.Экстерн

Пожалуй, почти в любой компании каждый месяц составляются десятки платежных поручений. Деньги перечисляют поставщикам за товары, банку за обслуживание счета, сотрудникам за отработанное время и т. д. Особое внимание бухгалтеры уделяют оформлению платежек на налоги. Ведь любая неточность может привести к тому, что деньги не дойдут до получателя. В итоге компании могут грозить штрафы, а иногда и блокировка счета. Как составить платежное поручение без ошибок, расскажем ниже.

Основные принципы составления налоговых платежек есть в Приложении 1 к Положению Банка России от 19.06.2012 № 383-П и в Приложении 2 к Приказу Минфина России от 12.11.2013 № 107н (ред. от 14.09.2020).

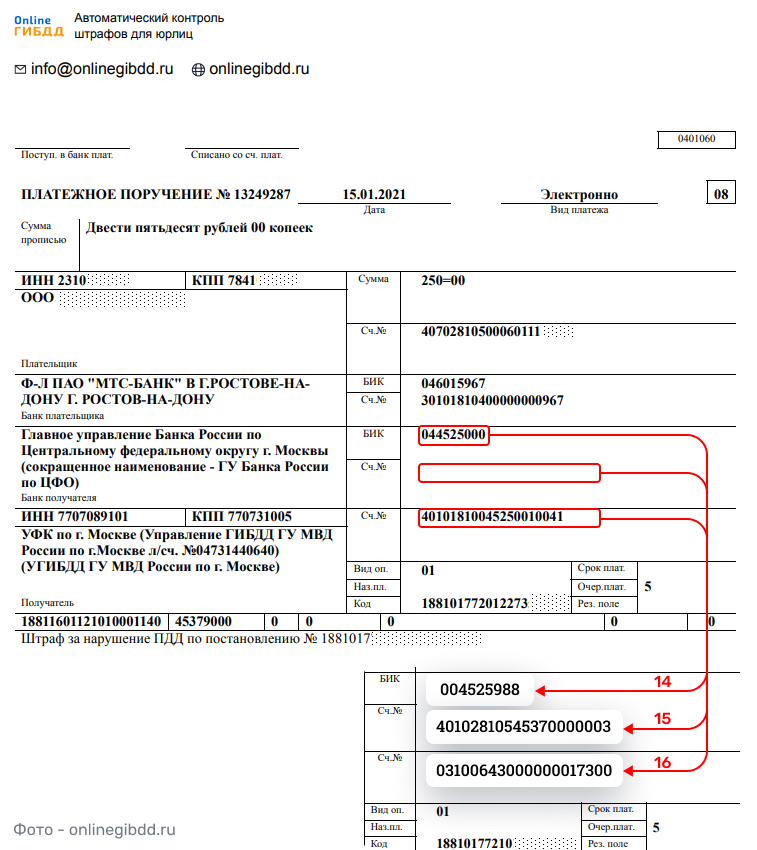

С 1 января 2021 года ФНС перешла на систему казначейского обслуживания платежей в бюджеты. Из-за этого изменились реквизиты для полей 13, 14, 15 и 17 платежного поручения. Теперь в них будут указываться данные казначейского счета и уточненные данные банка получателя. Для каждого налога существует свой КБК, служащий одним из главных идентификаторов налога. Кроме того, в назначение платежа также прописывается вид налога и налоговый период. Например, «Налог на имущество за 2020 год».

Теперь в них будут указываться данные казначейского счета и уточненные данные банка получателя. Для каждого налога существует свой КБК, служащий одним из главных идентификаторов налога. Кроме того, в назначение платежа также прописывается вид налога и налоговый период. Например, «Налог на имущество за 2020 год».

Поля платежного поручения

Платежное поручение имеет специальные поля. Каждое отдельное поле со своим уникальным номером.

Формируйте квитанции на оплату налогов прямо в Контур.Экстерне! Дарим вам 3 месяца!

Попробовать

Характеристика основных значимых полей

В 2021 году ряд изменений произойдет и в порядке заполнения полей платежных поручений. Новые правила утвердил Минфин Приказом от 14.09.2020 № 199Н. Часть из них действует уже с 1 января, а часть только с 1 октября 2021 года.

Поле № 5 расскажет о виде платежа: «срочно», «почтой», «телеграфом». Заполните его в порядке, установленном банком. Если такого порядка нет, оставьте поле пустым.

Если такого порядка нет, оставьте поле пустым.

В полях № 8-11 укажите свои данные: наименование организации или ФИО физлица, номер счета, наименование и место нахождения банка, БИК и номер счета.

Поле № 16. Важное поле, которое включает наименование получателя. Перечисляя налог, нужно указать название ИФНС и краткое наименование органа Федерального казначейства. Поля № 12, 13, 14 и 17 служат для указания реквизитов получателя. Обратите внимание, что с 1 января 2021 года реквизиты поменялись. Как их узнать — расскажем ниже.

Поле № 18. Это код вида операции. Делая налоговый платеж, следует использовать код «01».

Поле № 21. Очень важно знать очередность платежа по налогам в платежном поручении. Именно в этом поле и указывается эта информация (ст. 855 ГК РФ). Для всех налогов установлена пятая очередность.

Поле № 22. Здесь отмечают код УИП. Чаще всего он равен «0». Если ФНС отметила УИП в налоговом требовании, тогда его нужно прописать в платежке.

Поле № 24. Тут впишите сведения о платеже для его идентификации: название налога, период и основание уплаты. Например, «⅓ НДС за 1 квартал 2021 года».

Поле № 101. В этом поле фиксируется статус плательщика. Для уплаты налогов от организаций этот статус «01», для ИП — «09». Только для НДФЛ в обоих случаях он равен «02», так как в данном случае плательщик является налоговым агентом. Обратите внимание, с 1 октября 2021 года код «09» утратит силу, вместо него ИП будут указывать код «13».

Поле № 104. Именно в этом месте нужно записать КБК. Очень важно не ошибиться в цифрах, ведь неточность в КБК может привести к тому, что платеж зависнет или будет отнесен на другой вид платежа.

Поле № 105 содержит код ОКТМО.

Поле № 106 расскажет банку об основании платежа (п. 7 Приложения № 2 к Приказу Минфина РФ от 12.11.2013 № 107Н). Сейчас мы указываем в нем код «ТП» для текущих платежей, «ТР» для платежей по требованиям, «АП» — по акту налоговой проверки и т. д. С 1 октября 2021 года вместо кодов «ТР», «АП», «ПР» и «АР» надо будет указывать код «ЗД» — погашение задолженности по истекшим периодам, в том числе добровольное.

д. С 1 октября 2021 года вместо кодов «ТР», «АП», «ПР» и «АР» надо будет указывать код «ЗД» — погашение задолженности по истекшим периодам, в том числе добровольное.

Поле № 107. В нем отмечается период, за который платится тот или иной налог.

Поле № 108. Заполняется при уплате задолженности или выставленного штрафа по налогу согласно требованию. В нем указывается номер документа основания, если такого документа нет — просто ставится «0». Несмотря на то, что код «ТР» и другие отменят, в этом поле они продолжат фигурировать. Например, для платежа по требованию об уплате налога № 123 поле будет заполнено так «ТР0000000000123».

Поле № 109. Если уплата налога происходит на основании декларации, следует указать дату ее подписания (п. 10 Приложения № 2 к Приказу Минфина РФ от 12.11.2013 № 107Н). Если дата отсутствует, ставится ноль.

Поле № 110 не заполняется.

Где взять реквизиты для платежных поручений в 2021 году

В связи с переходом на казначейскую систему обслуживания счетов реквизиты платежных поручений изменились. Новые реквизиты действуют с 1 января 2021 года. Чтобы облегчить переход и избежать большого количества невыясненных платежей, ФНС разрешила пользоваться старыми реквизитами до 30 апреля. Но мы рекомендуем не откладывать и сразу пользоваться новыми указаниями, так как многие банки уже не принимают платежки, заполненные старыми данными.

Для каждого региона свои реквизиты — всего их 85. ФНС представила информацию о реквизитах в таблице, которая дана в письме от 08.10.2020 № КЧ-4-8/16504@. Например, Москва указывает следующие данные:

- Поле 13 «Наименование банка получателя» — ГУ БАНКА РОССИИ ПО ЦФО//УФК ПО Г. МОСКВЕ г. Москва;

- Поле 14 «БИК банка получателя» — 004525988;

- Поле 15 «Номер счета банка получателя» — 40102810545370000003;

- Поле 17 «Номер казначейского счета» — 03100643000000017300.

Как узнать индекс документа для уплаты налога

Такой индекс ФНС может написать в требовании на уплату налога для юридических лиц. А для физических лиц индекс документа присутствует в квитанции (уведомлении) о начисленных налогах. Если физическое лицо не получает подобные извещения, то узнать индекс документа и распечатать квитанцию можно в личном кабинете на сайте ФНС.

А для физических лиц индекс документа присутствует в квитанции (уведомлении) о начисленных налогах. Если физическое лицо не получает подобные извещения, то узнать индекс документа и распечатать квитанцию можно в личном кабинете на сайте ФНС.

Если вы перечисляете текущий платеж, недоимку не по требованию инспекции или в требовании просто не указан УИН, поле 22 оставьте пустым.

Вы можете посмотреть, как грамотно составить платежное поручение на примере. В образце приведена платежка на перечисление НДФЛ за март 2021 года. Сумма НДФЛ составляет 17 144 рубля. Составитель документа и налоговый агент — ООО «Белый мишка».

Скачать образец заполнения платежного поручения

Скачать образец платежного поручения по налогу на прибыль (федеральный бюджет)

Скачать образец платежного поручения по налогу на прибыль (бюджет субъекта)

МИНИСТЕРСТВО ПРИРОДНЫХ РЕСУРСОВ КРАСНОДАРСКОГО КРАЯ

Реквизиты и коды бюджетной классификации (КБК) для заполнения платежных документов с 01. 01.2021 (штрафы/ущербы) за исключением лесопользования:

01.2021 (штрафы/ущербы) за исключением лесопользования:

Получатель ИНН 2312161984 КПП 230801001

УФК по Краснодарскому краю (министерство природных ресурсов Краснодарского края)

Счёт получателя средств № 03100643000000011800

Банк получателя: ЮЖНОЕ ГУ БАНКА РОССИИ //УФК по Краснодарскому краю г. Краснодар

Счёт банка получателя: 40102810945370000010

БИК 010349101

КБК (в соответствии с Перечнем)

Назначение платежа: Реквизиты документа, являющегося основанием для платежа

Перечень КБК, закрепленных за министерством природных ресурсов Краснодарского края

Краевой бюджет

ОКТМО 03701000

| 854 1 16 01072 01 0002 140 |

Административные штрафы, установленные Главой 7 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области охраны собственности, налагаемые должностными лицами органов исполнительной власти субъектов Российской Федерации, учреждениями субъектов Российской Федерации (штрафы за уничтожение или повреждение специальных знаков) |

| 854 1 16 01072 01 0011 140 |

Административные штрафы, установленные Главой 7 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области охраны собственности, налагаемые должностными лицами органов исполнительной власти субъектов Российской Федерации, учреждениями субъектов Российской Федерации (штрафы за пользование объектами животного мира и водными биологическими ресурсами без разрешения) |

| 854 1 16 01072 01 9000 140 |

Административные штрафы, установленные Главой 7 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области охраны собственности, налагаемые должностными лицами органов исполнительной власти субъектов Российской Федерации, учреждениями субъектов Российской Федерации (иные штрафы) |

| 854 1 16 01082 01 0022 140 |

Административные штрафы, установленные Главой 8 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области охраны окружающей среды и природопользования, налагаемые должностными лицами органов исполнительной власти субъектов Российской Федерации, учреждениями субъектов Российской Федерации (штрафы за выпуск в эксплуатацию механических транспортных средств с превышением нормативов содержания загрязняющих веществ в выбросах либо нормативов уровня шума) |

| 854 1 16 01082 01 0023 140 |

Административные штрафы, установленные Главой 8 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области охраны окружающей среды и природопользования, налагаемые должностными лицами органов исполнительной власти субъектов Российской Федерации, учреждениями субъектов Российской Федерации (штрафы за эксплуатацию механических транспортных средств с превышением нормативов содержания загрязняющих веществ в выбросах либо нормативов уровня шума) |

| 854 1 16 01082 01 0037 140 |

Административные штрафы, установленные Главой 8 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области охраны окружающей среды и природопользования, налагаемые должностными лицами органов исполнительной власти субъектов Российской Федерации, учреждениями субъектов Российской Федерации (штрафы за нарушение правил охоты, правил, регламентирующих рыболовство и другие виды пользования объектами животного мира) |

| 854 1 16 01082 01 9000 140 |

Административные штрафы, установленные Главой 8 Кодекса Российской Федерации об административных правонарушениях, за административные правонарушения в области охраны окружающей среды и природопользования, налагаемые должностными лицами органов исполнительной власти субъектов Российской Федерации, учреждениями субъектов Российской Федерации (иные штрафы) |

| 854 1 16 02010 02 0001 140 |

Административные штрафы, установленные законами субъектов Российской Федерации об административных правонарушениях, за нарушение законов и иных нормативных правовых актов субъектов Российской Федерации (штрафы, налагаемые должностными лицами органов исполнительной власти Краснодарского края, учреждениями органов исполнительной власти Краснодарского края) |

Местный бюджет

ОКТМО (по прилагаемому списку)

| 854 1 16 11050 01 0000 140 |

Платежи по искам о возмещении вреда, причиненного окружающей среде, а также платежи, уплачиваемые при добровольном возмещении вреда, причиненного окружающей среде (за исключением вреда, причиненного окружающей среде на особо охраняемых природных территориях), подлежащие зачислению в бюджет муниципального образования |

| Внутренняя налоговая служба

Последние события см. В Публикации 505 налогового года 2021 «Удержание налогов и расчетный налог», а также «Выбор применить возвратную переплату 2020 года с платежа 17 мая с запросом на продление до расчетных налогов 2021 года».

В Публикации 505 налогового года 2021 «Удержание налогов и расчетный налог», а также «Выбор применить возвратную переплату 2020 года с платежа 17 мая с запросом на продление до расчетных налогов 2021 года».

Налоги должны уплачиваться по мере того, как вы зарабатываете или получаете доход в течение года, путем удержания или расчетных налоговых платежей. Если сумма подоходного налога, удерживаемого из вашей заработной платы или пенсии, недостаточна, или если вы получаете доход, такой как проценты, дивиденды, алименты, доход от самозанятости, прирост капитала, призы и награды, вам, возможно, придется произвести расчетные налоговые платежи.Если вы занимаетесь бизнесом самостоятельно, вам, как правило, необходимо произвести расчетные налоговые платежи. Расчетный налог используется для уплаты не только подоходного налога, но и других налогов, таких как налог на самозанятость и альтернативный минимальный налог.

Если вы не платите достаточную сумму налога путем удержания и расчетных налоговых платежей, с вас может взиматься штраф. С вас также может взиматься штраф, если расчетные налоговые платежи просрочены, даже если вам причитается возмещение при подаче налоговой декларации.

С вас также может взиматься штраф, если расчетные налоговые платежи просрочены, даже если вам причитается возмещение при подаче налоговой декларации.

Расчетные налоговые требования различны для фермеров, рыбаков и некоторых налогоплательщиков с более высокими доходами.Публикация 505 «Удержание налогов и расчетный налог» предоставляет дополнительную информацию об этих специальных правилах расчета налогов.

Кто должен платить ориентировочный налог

Физические лица, в том числе индивидуальные предприниматели, партнеры и акционеры корпорации S, как правило, должны произвести расчетные налоговые платежи, если они ожидают, что на момент подачи декларации они должны будут выплатить налог в размере 1000 долларов США или более.

Корпорации, как правило, должны произвести расчетные налоговые платежи, если они ожидают, что на момент подачи декларации они должны будут заплатить налог в размере 500 долларов США или более.

Возможно, вам придется заплатить расчетный налог за текущий год, если ваш налог был больше нуля в предыдущем году. См. Лист в форме 1040-ES «Расчетный налог для физических лиц» или в форме 1120-W «Расчетный налог для корпораций» для получения дополнительных сведений о том, кто должен платить расчетный налог.

См. Лист в форме 1040-ES «Расчетный налог для физических лиц» или в форме 1120-W «Расчетный налог для корпораций» для получения дополнительных сведений о том, кто должен платить расчетный налог.

Кто не должен платить расчетный налог

Если вы получаете зарплату и заработную плату, вы можете избежать уплаты ориентировочного налога, попросив своего работодателя удержать дополнительный налог с вашего заработка. Для этого заполните новую форму W-4 у вашего работодателя.В форме W-4 есть специальная строка, в которой вы можете указать дополнительную сумму, которую вы хотите удержать у своего работодателя.

Если вы получите зарплату, оценщик удержания налогов поможет вам убедиться, что из вашей зарплаты удерживается правильная сумма налога.

. Вам не нужно платить расчетный налог за текущий год, если вы, , выполняете все три из следующих условий.

- У вас не было налоговых обязательств за предыдущий год

- Вы были U.Гражданин или резидент С.

на весь год

на весь год - Ваш предыдущий налоговый год охватывал 12-месячный период

У вас не было налоговых обязательств за предыдущий год, если ваш общий налог был равен нулю или вам не нужно было подавать налоговую декларацию. Для получения дополнительной информации о том, как рассчитать расчетный налог, см. Публикацию 505 «Удержание налогов и расчетный налог».

Как рассчитать расчетную сумму налога

Физические лица, включая индивидуальных предпринимателей, партнеров и акционеров корпорации S, обычно используют форму 1040-ES для расчета предполагаемого налога.

Чтобы рассчитать расчетный налог, вы должны рассчитать ожидаемый скорректированный валовой доход, налогооблагаемый доход, налоги, отчисления и кредиты за год.

При расчете предполагаемого налога на текущий год может оказаться полезным использовать ваш доход, вычеты и кредиты за предыдущий год в качестве отправной точки. Используйте в качестве ориентира федеральную налоговую декларацию за предыдущий год. Вы можете использовать таблицу в форме 1040-ES, чтобы рассчитать предполагаемый налог. Вам необходимо оценить размер дохода, который вы ожидаете получить за год.Если вы оценили свой доход слишком высоко, просто заполните еще один лист формы 1040-ES, чтобы изменить расчетный налог на следующий квартал. Если вы оценили свой доход слишком низко, снова заполните еще один рабочий лист формы 1040-ES, чтобы пересчитать расчетный налог на следующий квартал. Вы хотите максимально точно оценить свой доход, чтобы избежать штрафов.

Вы можете использовать таблицу в форме 1040-ES, чтобы рассчитать предполагаемый налог. Вам необходимо оценить размер дохода, который вы ожидаете получить за год.Если вы оценили свой доход слишком высоко, просто заполните еще один лист формы 1040-ES, чтобы изменить расчетный налог на следующий квартал. Если вы оценили свой доход слишком низко, снова заполните еще один рабочий лист формы 1040-ES, чтобы пересчитать расчетный налог на следующий квартал. Вы хотите максимально точно оценить свой доход, чтобы избежать штрафов.

Вы должны внести поправки как в вашу собственную ситуацию, так и в связи с недавними изменениями в налоговом законодательстве.

Корпорации обычно используют форму 1120-W для расчета предполагаемого налога.

Когда платить ориентировочные налоги

Для расчетных целей налогообложения год делится на четыре платежных периода. Вы можете отправить расчетные налоговые платежи с формой 1040-ES по почте или оплатить онлайн, по телефону или со своего мобильного устройства с помощью приложения IRS2Go. Посетите IRS.gov/payments, чтобы просмотреть все варианты. Для получения дополнительной информации см. Публикацию 505 «Удержание налогов и расчетный налог».

Посетите IRS.gov/payments, чтобы просмотреть все варианты. Для получения дополнительной информации см. Публикацию 505 «Удержание налогов и расчетный налог».

Использование электронной системы уплаты федеральных налогов (EFTPS) — это самый простой способ для физических и юридических лиц платить федеральные налоги.Сделайте ВСЕ ваших федеральных налоговых платежей, включая федеральные налоговые депозиты (FTD), договор о рассрочке и расчетные налоговые платежи, используя EFTPS. Если вам проще платить предполагаемые налоги еженедельно, раз в две недели, ежемесячно и т. Д., Вы можете это сделать, если к концу квартала внесите достаточную сумму. Используя EFTPS, вы можете получить доступ к истории своих платежей, чтобы знать, сколько и когда вы совершили расчетные налоговые платежи.

Корпорации должны внести платеж с помощью электронной системы федеральных налоговых платежей.Для получения дополнительной информации см. Публикацию 542, Корпорации.

Штраф за недоплату расчетного налога

Если вы не уплатили достаточную сумму налога в течение года, либо путем удержания, либо путем осуществления расчетных налоговых платежей, вам, возможно, придется заплатить штраф за недоплату расчетного налога. Как правило, большинство налогоплательщиков избегают этого штрафа, если они должны меньше 1000 долларов США в виде налога после вычета своих удержаний и кредитов, или если они заплатили не менее 90% налога за текущий год или 100% налога, указанного в декларации за предыдущий год, в зависимости от того, что меньше.Существуют особые правила для фермеров, рыбаков и некоторых налогоплательщиков с более высокими доходами. Пожалуйста, обратитесь к Публикации 505, Удержание налогов и расчетный налог , для получения дополнительной информации.

Как правило, большинство налогоплательщиков избегают этого штрафа, если они должны меньше 1000 долларов США в виде налога после вычета своих удержаний и кредитов, или если они заплатили не менее 90% налога за текущий год или 100% налога, указанного в декларации за предыдущий год, в зависимости от того, что меньше.Существуют особые правила для фермеров, рыбаков и некоторых налогоплательщиков с более высокими доходами. Пожалуйста, обратитесь к Публикации 505, Удержание налогов и расчетный налог , для получения дополнительной информации.

Однако, если ваш доход получен неравномерно в течение года, вы можете избежать или уменьшить штраф, рассчитав свой доход в годовом исчислении и выплачивая неравные выплаты. Используйте форму 2210 «Недоплата расчетного налога частными лицами, имуществом и трастами» (или форму 2220 «Недоплата расчетного налога корпорациями»), чтобы узнать, есть ли у вас штраф за недоплату расчетного налога.Пожалуйста, обратитесь к инструкциям по формам 1040 и 1040-SR или инструкциям по форме 1120 (PDF), чтобы узнать, где указать предполагаемый налоговый штраф в вашей декларации.

Штраф может быть отменен, если:

- Неспособность произвести расчетные платежи была вызвана несчастным случаем, стихийным бедствием или другими необычными обстоятельствами, и наложение штрафа было бы несправедливым, или

- Вы вышли на пенсию (после достижения 62 лет) или стали нетрудоспособными в течение налогового года, за который должны были быть произведены расчетные платежи, или в предыдущем налоговом году, а недоплата была вызвана разумной причиной, а не умышленным пренебрежением.

В соответствии с Уведомлением 2020-18 PDF срок оплаты вашего первого расчетного налогового платежа был автоматически перенесен с 15 апреля 2020 года на 15 июля 2020 года. Аналогичным образом, в соответствии с Уведомлением 2020-23, срок уплаты вашего второго расчетного налога платеж был автоматически перенесен с 15 июня 2020 г. на 15 июля 2020 г. Для получения дополнительной информации см. Публикацию 505 «Удержание налогов и расчетный налог» в формате PDF.

Публикацию 505 «Удержание налогов и расчетный налог» в формате PDF.

Закон о помощи, помощи и экономической безопасности в связи с коронавирусом (CARES) разрешает самозанятым лицам, производящим расчетные налоговые платежи, откладывать уплату 50% налога на социальное обеспечение с чистой прибыли от самозанятости, взимаемой за период, начинающийся 27 марта. 2020 г. и заканчивающийся 31 декабря 2020 г. Это означает, что 50% налога на социальное обеспечение, взимаемого с чистой прибыли от самозанятости, полученной в течение периода, начинающегося 27 марта 2020 г. и заканчивающегося 31 декабря 2020 г., не используется для расчета рассрочка предполагаемой суммы налога.Дополнительную информацию см. В Публикации 505 «Удержание налогов и расчетный налог в формате PDF».

Расширенный отказ от штрафных санкций доступен, если налоговые удержания и расчетные налоговые платежи в 2018 году не оправдались; возврат доступен для тех, кто уже заплатил штраф за недоплату за 2018 год

IRS снизило до 80 процентов порог, необходимый для определенных налогоплательщиков, чтобы претендовать на получение предполагаемого освобождения от уплаты налогов, если их федеральный подоходный налог и расчетные налоговые платежи не соответствовали их общим налоговым обязательствам в 2018 году. Как правило, налогоплательщики должны платить не менее 90 процентов своего налогового счета в течение года, чтобы избежать штрафа за недоплату при подаче налоговой декларации. 16 января 2019 года IRS снизило порог недоплаты до 85 процентов, а 22 марта 2019 года IRS снизило его до 80 процентов на 2018 налоговый год.

Это дополнительное расширенное освобождение от штрафа за 2018 налоговый год означает, что IRS отказывается от расчетного налогового штрафа для любого налогоплательщика, который уплатил не менее 80 процентов своих общих налоговых обязательств в течение года посредством удержания федерального подоходного налога, ежеквартальных расчетных налоговых платежей или их комбинации. из двух.

Налогоплательщики, которые еще не подали заявку, должны подавать в электронном виде. Налоговое программное обеспечение было обновлено и использует новый порог недоплаты и будет определять сумму причитающихся налогов и применимые штрафы или отказы. Это освобождение от штрафа также включено в пересмотренные инструкции для формы 2210 «Недоплата расчетного налога физическими лицами, имуществом и трастами».

Налогоплательщики, которые уже подали свою федеральную налоговую декларацию за 2018 год, но имеют право на это расширенное освобождение, могут потребовать возмещения любой расчетной суммы налогового штрафа, уже уплаченной или начисленной.Чтобы потребовать возмещение, они заполнят Форму 843 «Требование о возмещении» и «Запрос о компенсации». Налогоплательщики не могут заполнить эту форму в электронном виде. Они должны включать заявление «80% отказ от расчетного налогового штрафа» в строке 7 формы 843.

Избегайте штрафа за недоплату начисленных налогов

На кого влияет штраф за недоплату налога?

Многие самозанятые и владельцы малого бизнеса обязаны уплачивать расчетные налоговые платежи в течение года. Если эти расчетные квартальные платежи рассчитаны неправильно, вы рискуете получить недоплату.Недоплата предполагаемых платежей может привести к штрафу, который может быть довольно большим.

Ниже вы найдете список лучших способов избежать недоплаты и способов избежать штрафа, если платежи были произведены недостаточно.

Можно ли избежать штрафа за недоплату налога?

Вы можете избежать штрафа за недоплату налога, убедившись, что ваши расчетные квартальные платежи выплачиваются полностью и вовремя. Вот дополнительная информация о каждом из вариантов, позволяющих избежать уплаты штрафа за неуплату налогов в полном объеме.

Правила безопасной гавани и информация об оплате

Как правило, штрафа за недоплату можно избежать, если использовать правило безопасной гавани для платежей, описанное ниже. IRS не будет взимать штраф за недоплату, если вы заплатите как минимум:

.- 90% налога, который вы должны заплатить за текущий год, или

- 100% от суммы налога, причитающегося с вас за предыдущий налоговый год.

Это правило немного изменено для налогоплательщиков с высокими доходами. Если скорректированный валовой доход в вашей декларации за предыдущий год составляет более 150 000 долларов США (более 75 000 долларов США, если вы состоите в браке и подаете заявление отдельно), вы должны уплатить наименьшую из 90% налога, указанного в декларации за текущий год, или 110% налога, указанного в налоговой декларации. возврат за предыдущий год.

Однако, если вы не заплатите хотя бы такую сумму посредством расчетных квартальных платежей, вы можете подвергнуться штрафу за недоплату.

Исключения из штрафа за недоплату налога

Срок погашения менее 1000 долларов

Вы не будете обязаны уплатить штраф, если общая сумма налога, указанная в вашей налоговой декларации, за вычетом суммы, уплаченной вами посредством удержания, составляет менее 1000 долларов США.

Отсутствие налоговых обязательств в прошлом году

Вы не должны будете платить штраф за недоплату, если в прошлом году у вас не было налоговых обязательств.Кроме того, чтобы иметь право на это исключение, вы должны быть гражданином или резидентом США в течение всего года.

Метод погашения годового дохода в рассрочку

Вы можете отменить или, по крайней мере, уменьшить размер штрафа, если вы налогоплательщик, который не получает свой доход равномерно в течение года. Это правило обычно применяется к налогоплательщикам, которые владеют или управляют сезонным бизнесом, доход от которого сильно колеблется в течение года.

Чтобы рассчитать недоплату с помощью этого метода, вы должны заполнить форму 2210 «График AI».Schedule AI будет рассчитывать ваш налог в годовом исчислении в конце каждого платежного периода на основе вашего дохода, вычетов и других статей, связанных с событиями, которые произошли с начала налогового года до конца периода.

Отказ от штрафа

IRS откажется от штрафа за недоплату, если вы столкнетесь с одной из следующих ситуаций:

- Вы не осуществили платеж из-за несчастного случая, стихийного бедствия или других необычных обстоятельств, и наложение штрафа будет несправедливым.

- Вы вышли на пенсию (после достижения 62 лет) или стали инвалидом в текущем или предыдущем налоговом году, и выполняются оба следующих требования

- У вас были уважительные причины для невыплаты платежа

- Ваша недоплата возникла не из-за умышленного пренебрежения

Отказ можно подать, заполнив Часть II формы 2210.

Подача уведомлений о штрафах и пени

Физические лица, которые планируют подавать налоговую декларацию с опозданием, могут понести штраф за просрочку подачи налоговой декларации в размере 4,5 процентов от суммы налога, требуемого для отражения в декларации за каждый месяц или часть месяца, когда декларация просрочена .

Штраф за просрочку платежа составляет. 5 процентов налога, подлежащего уплате в месяц . Пожалуйста, смотрите здесь для получения дополнительной информации о штрафах.

Кроме того, при подаче заявления о продлении срока налогообложения налогоплательщики должны уплатить 90 процентов налога, указанного в их декларациях, к первоначальной дате подачи декларации.Если 90 процентов не оплачены, штраф за недоплату за продление будет взиматься с первоначальной даты платежа до даты оплаты. Этот штраф составляет ,5 процента неуплаченного налога за каждый месяц или долю месяца, в течение которой налог остается неуплаченным.

С физических лиц, которые не могут произвести требуемый расчетный налоговый платеж, недоплату правильной суммы или просрочку платежа, будет взиматься недоплата расчетного налогового штрафа. Чтобы определить размер штрафа и пени, налогоплательщики должны заполнить Аризонскую форму 221.

В случае неуплаченного налога с суммы неуплаченного налога начисляются проценты с даты подачи декларации до даты платежа. Процентная ставка в Аризоне такая же, как и федеральная ставка.

Налогоплательщикам также следует учитывать, что им могут грозить штрафы за недоплату расчетных налогов, даже при получении возмещения. Если их валовой доход в штате Аризона превышает установленные пороговые значения для текущего или предыдущего налогового года для статуса регистрации лица, закон штата Аризона требует, чтобы физическое лицо производило расчетные платежи для покрытия суммы, не покрытой удержанием в течение налогового года.

Расчетные налоговые платежи подлежат уплате 15 апреля , 17 июня , 16 сентября и 15 января . Лица, не осуществившие своевременную оплату, могут понести штраф.

Кроме того, с тех физических лиц, которые производят налоговый платеж, и его или ее банк не в состоянии выполнить этот платеж, взимается комиссия в размере 50 долларов за каждый платеж, не оплаченный или не оплаченный банком или другим депозитным учреждением. Это включает в себя оплату чеком, траттой, оборотным порядком вывода средств или аналогичным инструментом, или электронный перевод средств (EFT), дебет автоматизированной клиринговой палаты (ACH) или кредит ACH, выданный банком или другим депозитным учреждением.

Определение штрафа за досрочное погашение

Что такое штраф за предоплату?

Штраф за досрочное погашение обычно оговаривается в пункте ипотечного договора, в котором говорится, что штраф будет начислен, если заемщик выплатит значительную сумму или погасит ипотечный кредит досрочно, обычно в течение первых трех лет после принятия обязательства по ссуде. Штраф иногда зависит от процента от остатка ипотечного кредита или может составлять проценты за определенное количество месяцев.Штрафы за досрочное погашение защищают кредитора от финансовых потерь процентного дохода, которые в противном случае были бы выплачены с течением времени.

Ключевые выводы

- Пункт о штрафах за досрочное погашение гласит, что штраф будет начисляться, если заемщик выплачивает значительную сумму или выплачивает ипотеку, обычно в течение первых пяти лет ссуды.

- Штрафы за досрочное погашение служат защитой кредиторов от потери процентного дохода.

- Ипотечные кредиторы должны раскрывать штрафы за досрочное погашение во время закрытия сделки по новой ипотеке.

Как работает штраф за предоплату

Штрафы за досрочное погашение записываются кредиторами в ипотечные договоры, чтобы компенсировать риск досрочного погашения, особенно в сложных экономических условиях и при обстоятельствах, когда у заемщика есть большой стимул рефинансировать субстандартную ипотеку. Эти штрафы действуют не только тогда, когда заемщик полностью выплачивает ссуду. Некоторые положения о штрафах вступают в силу, если заемщик оплачивает значительную часть остатка по кредиту одним платежом.

Добавление штрафа за досрочное погашение к ипотеке может защитить от досрочного рефинансирования или продажи дома в течение первых трех лет после закрытия ипотеки, когда заемщик считается риском для кредитора. В качестве альтернативы, штрафы за досрочное погашение могут быть добавлены как способ возмещения некоторой прибыли, когда ипотека рекламируется с процентной ставкой ниже средней.

Ипотечные кредиторы должны раскрывать штрафы за досрочное погашение во время закрытия сделки по новой ипотеке. Такие штрафы не могут быть наложены без согласия или ведома заемщика.Однако заемщики должны быть осведомлены о любых возможных штрафах за досрочное погашение задолго до закрытия. Если кредитор ничего не сказал об одном, заемщикам следует спросить об этом заранее.

Выполнение небольших дополнительных платежей по основной сумме в течение срока ссуды обычно не влечет за собой штрафных санкций, но не помешает попросить вашего кредитора убедиться в этом.

Виды штрафов за досрочное погашение

Штраф за досрочное погашение, который применяется как к продаже дома, так и к операции рефинансирования, называется «жестким» штрафом за предоплату.Штраф за досрочное погашение, применяемый только к рефинансированию, называется «мягким».

Ограничение штрафов за досрочное погашение

Хотя некоторые жилищные ссуды включают штрафы за досрочное погашение, они не являются законными для ссуд FHA для одной семьи. По другим жилищным кредитам кредиторы могут налагать штрафы за досрочное погашение только в течение первых трех лет с ограничениями на размер штрафа. Кроме того, кредиторы должны предложить ссуду, которая не включает штраф за досрочное погашение в качестве альтернативы.Эти правила действуют для ссуд, выданных после 10 января 2014 года, установленных Бюро финансовой защиты потребителей (CFPB) после принятия Закона Додда-Франка 2010 года.

Ипотечные ссуды VA, выданные под военные и студенческие ссуды, не предусматривают штрафов за досрочное погашение.

Особые соображения

Штрафы за досрочное погашение варьируются в зависимости от кредиторов. Это означает, что заемщики должны с усердием запрашивать — и полностью понимать — документ с раскрытием информации о предоплате до закрытия.Штрафы за досрочное погашение могут быть установлены либо в виде фиксированной суммы, либо в виде процента от оставшейся суммы ипотечного кредита. Они также могут оцениваться по скользящей шкале в зависимости от продолжительности срока действия ипотеки.

Некоторые кредиторы налагают штраф, когда рефинансирование или продажа дома завершается в течение первых двух-трех лет после первоначальной ипотеки. Другие взимают комиссию при погашении остатка в течение первых пяти лет.

Пример штрафа за досрочное погашение

Домовладелец решает рефинансировать двухлетнюю ипотеку с остатком в 250 000 долларов.Если будет штраф за предоплату в размере 4%, указанный домовладелец заплатит 10 000 долларов первоначальному кредитору за досрочную выплату ипотеки. Заемщики должны знать особенности штрафов за досрочное погашение их кредитора; они могут существенно увеличить стоимость рефинансирования ипотеки или продажи дома.

Что нужно знать

Как работодатель вы несете ответственность за удержание налогов из зарплаты вашего сотрудника. Если вы не будете периодически переводить эти суммы в Казначейство США, IRS будет оценивать неуплату штрафа (FTD).Штраф FTD увеличивается, чем дольше вы откладываете платеж. Поэтому вам следует как можно скорее перечислить эти средства, чтобы уменьшить налоговые штрафы. Вы также можете получить отмену штрафа FTD, если у вас была разумная причина или вы подали запрос на снижение штрафа впервые (FTA).

Что такое штраф за неуплату депозита?

Работодатели обязаны удерживать суммы из зарплаты своих сотрудников для покрытия федерального дохода, налогов на социальное обеспечение и бесплатную медицинскую помощь. Как работодатель, вы должны правильно рассчитать эти значения.Кроме того, вы должны депонировать их в Казначейство в соответствии с графиком депозитов вашего предприятия. В противном случае IRS взимает с вас штраф FTD. Чтобы избежать штрафа FTD, вам необходимо знать свой график депозитов и своевременно вносить депозиты с помощью электронного перевода средств. Вам также следует избегать использования невыплаченных налоговых депозитов для финансирования вашего бизнеса, потому что штрафы и проценты будут дороже, чем другие формы кредита.

Когда IRS взимает штраф за неуплату депозита?

Штраф FTD начинает начисляться, если ваш налоговый депозит задерживается на один день.Чтобы своевременно вносить платежи, вам необходимо знать график своих депозитов. В зависимости от суммы налогов, которую вы вносите, у вас будет ежеквартальный, ежемесячный или полунедельный график депозита. Своевременная оплата — это часть ваших налоговых обязательств. Другие компоненты включают оплату полной суммы и использование правильного метода оплаты. Если вы не используете правильный способ оплаты или не платите надлежащую сумму, вы все равно можете получить штраф FTD.

Сколько стоит отказ IRS внести штраф или штраф за несвоевременную уплату налогов на заработную плату?

Структура штрафа FTD имеет четыре уровня, размер штрафа увеличивается с течением времени.Размер штрафа УТД составляет:

.- 2% от невыплаченного депозита для платежей с задержкой от 1 до 5 дней

- 5% для налоговых платежей с опозданием на 6-15 дней

- 10% для депозитов, которые просрочены более чем на 15 дней или внесены в течение десяти дней с момента получения первого уведомления IRS с запросом на уплату налога

- 15% за депозиты, не полученные в течение десяти дней после получения первого уведомления IRS с требованием платежа

Кроме того, за депозиты, не осуществленные посредством электронного перевода средств, взимается штраф в размере 10%.Если вы вносите меньше, чем сумма налогов, которую вы должны, штраф FTD будет применяться к той части платежа, которую вы все еще должны. Вы должны заплатить как можно большую часть требуемой суммы и как можно скорее произвести просрочку платежа, чтобы уменьшить штрафы и проценты, которые вы должны.

Если IRS определит, что вы умышленно не уплатили налоги с заработной платы, они также могут применить более суровый штраф взыскания с трастового фонда (TFRP). Вы можете нести личную ответственность за уплату TFRP, если вы являетесь лицом, ответственным за сбор и подачу налогов на заработную плату, которое умышленно этого не делает.Этот штраф равен 100% неуплаченных налогов целевого фонда.

Какие проценты связаны с неуплатой налогов на заработную плату?

IRS ежеквартально публикует процентную ставку, применимую к просроченным платежам. В последнее время процентная ставка по просроченным платежам составляла около 3-4 процентов. Проценты будут продолжать начисляться на ваши просроченные налоговые платежи до тех пор, пока вы не выплатите причитающуюся сумму в полном объеме. IRS может отменить или уменьшить штраф FTD по уважительной причине. Однако проценты за просроченную уплату налога будут продолжать начисляться, даже если вы отмените штрафы.

Можно ли отменить или уменьшить штраф за неуплату депозита?

Да. Во-первых, налогоплательщики могут запросить у IRS отказ от уплаты штрафа впервые за неуплату штрафа. Однако для того, чтобы соответствовать требованиям, компания не должна подвергаться другим значительным штрафам в течение последних трех лет. Более того, ваша компания или фирма должны соблюдать правила оплаты и подачи документов.

Во-вторых, IRS может отказаться от штрафа FTD, если у вас есть уважительная причина. Если вы не смогли внести свой первый обязательный налоговый депозит или первый депозит после изменения частоты ваших налоговых депозитов, IRS может отменить ваш штраф.Например, если вы забыли внести первый платеж после перехода с ежемесячных налоговых депозитов на полунедельные, вы можете запросить освобождение от уплаты штрафа. Вам нужно будет убедиться, что вы подаете свои налоговые декларации вовремя, чтобы иметь право на снижение штрафа.

Вы также можете определить, в какие периоды платежей вы хотите адресовать налоговые платежи. По умолчанию IRS применяет платежи к вашему последнему налоговому обязательству. Однако вы можете отправить запрос в IRS, указав, как вы хотите, чтобы ваши налоговые платежи применялись.Вы можете решить сначала погасить самую старую просроченную задолженность, что может уменьшить количество штрафов, которые вы должны.

Если у вашего бизнеса есть неуплаченные налоги на заработную плату, IRS может использовать мощные методы сбора, чтобы получить деньги, которые вы должны. Например, IRS может наложить арест на ваш бизнес. Тем не менее, вы можете отказаться от штрафных санкций в отношении FTD или разработать договоренность о выплате задолженности по налогам с течением времени. Проконсультируйтесь со специалистом по налогам, чтобы определить наилучший вариант обработки невыплаченных налогов на заработную плату.

| Общество с ограниченной ответственностью (ООО) Размер штрафа смета | 17942 (г) (2) | Нет | Недоплата расчетного вознаграждения. | 10% недоплаты. | Безопасная гавань-100% по сравнению с предыдущим годом. |

| Налог на совместный возврат превышает налог на отдельный возврат | 18530 | 6013 (б) (5) | Налог на совместную декларацию превышает налог, указанный в отдельных декларациях, из-за небрежности, преднамеренного несоблюдения правил или мошенничества.Вместо штрафов, предусмотренных Разделом 19164 (a) и (b). 20% от общей суммы франшизы в случае халатности / умышленного несоблюдения правил. | 75% франшизы в случае мошенничества. | Нет. |

| Возврат информации от собственника недвижимости | 18642 | 6045 | Владельцы и цеденты, не представившие к установленному сроку информационную декларацию, относящуюся к доле в недвижимости. | Применяется штраф по 19183. Если информационная декларация не подана в течение 60 дней до установленной даты, вычет определенных расходов, связанных с имуществом, не допускается. | Разумная причина, а не умышленное игнорирование. |

| Штрафы за удержание | 18668 (а) | 3403, 1461 | Любое лицо, которое обязано удерживать налог, но не делает этого. | Наибольшее из:

| Разумная причина. |

| Штрафы за удержание — Недвижимость | 18668 г | 3403, 1461 | Любое лицо, которое обязано удерживать налог с продажи недвижимости, когда оно уведомлено надлежащим образом, но не делает этого. | Наибольшее из:

| Разумная причина. |

| Штрафы за удержание — Лицо условного депонирования недвижимого имущества | 18668 (д) (1) | Нет | Любое лицо, ответственное за условное депонирование недвижимого имущества, не предоставившее письменное уведомление о требовании удержания получателю / покупателю права на недвижимость в Калифорнии. | Наибольшее из:

| Разумная причина. |

| Штрафы за удержание — Ложный сертификат недвижимого имущества | 18668 (д) (5) | Нет | Любой человек, передающий недвижимость в Калифорнии, который сознательно подает ложное свидетельство об освобождении от налогов (Форма 593-C, Свидетельство об удержании налога на недвижимость), чтобы избежать удержания. | Наибольшее из:

| Разумная причина. |

| Штрафы за удержание | 18669 | Нет | Преемник при продаже, передаче или отчуждении бизнеса в связи с неуплатой необходимых сумм или невыплатой удержанных сумм. | 10% от невыплаченной суммы или личная ответственность за невыплаченные суммы или невыплаченные суммы. | Нет. |

| Штраф за электронный перевод денежных средств (EFT) | 19011 (в) | 6302 | Любое лицо, от которого требуется переводить платеж через систему электронных переводов, но которое производит оплату другими способами. | 10% от суммы, уплаченной без электронных переводов. | Разумная причина, а не умышленное игнорирование. |

| Требования к электронным платежам для физических лиц | 19011,5 | Нет | Неспособность физических лиц, чьи налоговые обязательства превышают 80 000 долларов США или которые производят расчетный налог или дополнительный платеж, превышающий 20 000 долларов США, уплатить свои налоговые платежи электронным способом. | 1% от оплаченной суммы. | Разумная причина, а не умышленное игнорирование. |

| Отказ подать декларацию / Штраф за несвоевременную подачу | 19131 | 6651 | Любой налогоплательщик, который должен подать декларацию, но не может сделать это в установленный срок. | 5% причитающегося налога с учетом своевременных платежей за каждый месяц задержки возврата, но не более 25%. Для мошенничества замените 15% и 75% на 5% и 25% соответственно. Для физических лиц и доверенных лиц минимальный штраф составляет меньшее из следующих значений:

| Разумная причина, а не умышленное игнорирование. |

| Неуплата налога / штраф за просрочку платежа | 19132 | 6651 | Неуплата налогоплательщиком налога в установленный срок.Этот штраф не налагается, если за тот же налоговый год сумма штрафов по Разделам 19131 и 19133 равна или превышает этот штраф. | 5% от общей суммы неуплаченного налога плюс 1/2 1% за каждый месяц, когда уплата налога просрочена на срок до 40 месяцев. Не более 25% от общей суммы неуплаченного налога. | Разумная причина, а не умышленное игнорирование. |

| Отказ предоставить запрошенную информацию / Отказ подать возврат по требованию | 19133 | Нет | Любой налогоплательщик за непредоставление запрошенной информации или непредставление декларации после уведомления и требования. | 25% от общей суммы налоговых обязательств, начисленных без учета каких-либо платежей или кредитов. | Разумная причина, а не умышленное игнорирование. |

| Штраф за невыполнение отчета о запасах малого бизнеса | 19133,5 | 6652 (к) | Налогоплательщик за непредставление отчета о малом бизнесе. | 50 долларов за каждый отчет. 100 долларов за отчет, если сбой вызван халатностью или преднамеренным игнорированием. | Разумная причина, а не умышленное игнорирование. |

| Dishonored Payments | 19134 | 6657 | Любой налогоплательщик, производящий оплату неоплаченным чеком. Включает платежи, произведенные кредитной картой или электронным переводом. | Для платежей, полученных после 1 января 2011 г .:

| Разумная причина и добросовестность. |

| Неквалифицированная или приостановленная корпорация, ведущая бизнес в этом штате | 19135 | Нет | Любая иностранная корпорация, которая не соответствует требованиям для ведения бизнеса, или чьи полномочия были утрачены, или любая национальная корпорация, деятельность которой приостановлена и ведет бизнес в этом штате по смыслу Раздела 23101. | 2000 долларов за налоговый год. | Разумная причина, а не умышленное игнорирование. |

| Недоплата расчетного налога (прибавка к налогу) | 19136 и последующие, 19142-19151 | 6654 | Любой налогоплательщик, не уплативший расчетный налог необходимыми частями. | Сумма, определяемая путем применения ставки недоплаты, указанной в Разделе 19521, к сумме недоплаты за период недоплаты. |

|

| Занижение налогов для крупных корпораций | 19138 | Нет | Когда корпорация занижает налог на:

| 20% занижения налога. | Занижение связано с

|

| Штраф за заявление должностного лица корпорации | 19141 | Нет | После подтверждения Государственным секретарем, штраф за непредоставление налогоплательщиком справки. | 250 долларов США при сертификации Государственным секретарем в соответствии с разделами 2204 и 17653 Кодекса корпораций. 50 долларов США при сертификации Государственным секретарем в соответствии с разделами 6810 и 8810 Корпоративного кодекса. | Нет. |

| Информация о некоторых иностранных корпорациях (Форма 5471 IRS, возврат информации от лиц США в отношении определенных иностранных корпораций) | 19141,2 | 6038 | Неспособность подать и предоставить определенную информацию о некоторых иностранных корпорациях. | 1000 долларов США за каждый годовой отчетный период. 1000 долларов США за каждый 30-дневный период до 24 000 долларов США, если сбой продолжается после 90-дневного уведомления. | Разумная причина, а не умышленное игнорирование. |

| Отказ подать и предоставить информацию об иностранных корпорациях (Форма 5472 IRS, возврат информации о 25% -ной иностранной корпорации США или иностранной корпорации, ведущей торговлю или бизнес в США) | 19141,5 | 6038A | Неспособность подать и предоставить информацию или вести необходимые записи о корпорациях, принадлежащих иностранным владельцам, в соответствии с разделом 6038A IRC. | 10 000 долларов за каждый налоговый год, за который налогоплательщик не предоставил необходимую информацию или не ведет необходимые записи. 10 000 долларов США за каждые 30 дней, когда сбой продолжается после 90 дней после уведомления. | Разумная причина. |

| Отказ подать — уведомление о некоторых переводах иностранной корпорации (форма IRS 926, возврат собственности в США иностранной корпорации) | 19141.5 | 6038B | Неспособность подать / предоставить информационные записи о передаче или распределении иностранным корпорациям в соответствии с разделом 6038B IRC. | 10% от справедливой рыночной стоимости на момент обмена, но не более 100 000 долларов, за исключением случаев, когда отказ по причине преднамеренного игнорирования. Плюс признание прибыли, как если бы недвижимость была продана на основе этой стоимости. | Разумная причина, а не умышленное игнорирование. |

| Отказ подать или предоставить информацию об иностранных корпорациях, работающих в США.С. Бизнес (Форма 5472 IRS) | 19141,5 | 6038C | Неспособность подать и предоставить информацию или вести необходимые записи об иностранной корпорации, занимающейся торговлей или бизнесом в США, в соответствии с разделом 6038C IRC. | 10 000 долларов за каждый налоговый год, за который налогоплательщик не предоставляет требуемую информацию или не ведет необходимые записи. 10 000 долларов за каждый 30-дневный период, если сбой продолжается после 90-дневного уведомления. | Разумная причина. |

| Штраф за несохранение единых записей | 19141,6 | Нет | Любой налогоплательщик, занимающийся унитарным бизнесом, который не ведет учетные записи, относящиеся к унитарному объединению, распределению и распределению, а также применению федерального закона. | 10 000 долларов за каждый год, когда налогоплательщик не может вести или заставляет другого не вести требуемые записи. Если нарушение продолжается после 90 дней с момента нашего уведомления, налагается дополнительный штраф в размере 10 000 долларов США за каждый 30-дневный период до максимальной суммы в 50 000 долларов США, если поведение налогоплательщика не является умышленным. | Нет. |

| Штраф за точность | 19164 | 6662 | Любая недоплата налога, которая должна быть указана в декларации, главным образом вызванная небрежностью или несоблюдением правил и положений или существенным занижением суммы подоходного налога. | 20% недоплаты налога. 40%, если не применяются определенные исключения для лет, подпадающих под действие амнистии, которые являются налоговыми годами до 1 января 2003 года. | Защита от штрафа, связанного с точностью, включает:

Кроме того, см. Основное постановление относительно определения унитарных, коммерческих и некоммерческих доходов. |

| Штраф, связанный с точностью — Существенное искажение оценки | 19164 | 6662 (д) (1) | Существенное искажение оценки существует, когда стоимость (или скорректированная основа) любого имущества, заявленного при возврате, составляет 150% или более от правильной суммы.

| 20% части недоплаты по налогу, относящейся к искажению. Штраф не налагается, за исключением случаев, когда часть недоплаты превышает 5000 долларов (10 000 долларов для корпораций, кроме S-корпораций или личных холдинговых компаний). | Разумная причина и добросовестность. (Особые правила см. В разделах 1.6664-4 и 1.6662-6 Постановления казначейства.) Исключения в отношении раскрытия информации из этого штрафа отсутствуют. Раздел 1.6662-5 (a) регулирования казначейства. В случае недоплаты из-за завышенной стоимости имущества для благотворительных вычетов существуют особые правила по разумной причине в соответствии с разделом 6664 (c) IRC для деклараций, поданных после 1 января 2010 г. |

| Штраф, связанный с точностью — Увеличение штрафа в случае искажения общей оценки | 19164 | 6662 (высота) | Искажение оценки брутто существует, если:

| 40% части недоплаты по налогу, относящейся к искажению. Штраф не налагается, если сумма недоплаты не превышает 5000 долларов (10 000 долларов для корпораций, кроме S-корпораций или личных холдинговых компаний). | Разумная причина и добросовестность. (См. Разделы 1.6664-4 и 1.6662-6 (d) Постановления о казначействе.) Исключения в отношении раскрытия информации из этого штрафа отсутствуют. Регулирование казначейства Раздел 1.6662-5 (а). В случае недоплаты из-за завышенной стоимости имущества для благотворительных вычетов существуют особые правила по разумной причине в соответствии с разделом 6664 (c) IRC для деклараций, поданных после 1 января 2010 г. |

| Штраф за мошенничество | 19164 | 6663 | При наличии четких и убедительных доказательств того, что некоторая часть недоплаты налога была вызвана гражданским мошенничеством. Такие доказательства должны свидетельствовать о намерении налогоплательщика уклониться от уплаты налога, который, как считается, налогоплательщик причитался. | 75% недоплаты связано с гражданским мошенничеством. | Разумная причина и добросовестность. |