Отчет о движении капитала это: Отчет об изменениях капитала по форме 3

Отчет о движении денежных средств: что это, методы анализа для инвесторов

Один из главных разделов финансовой отчетности — это отчет о движении денежных средств. Рассказываем, из чего он состоит и что инвестор может найти в нем полезного

Фото: Shutterstock

В этом тексте про ОДДС вы узнаете:

- Что это

- Структура

- Методы заполнения

- Возможности

Что такое отчет о движении денежных средств

Отчет о движении денежных средств (ОДДС, в англоязычных источниках — Cash Flow Statement) — один из основных документов, составляющих финансовую отчетность компании наряду с балансом, отчетом о прибылях и убытках и отчетом об изменениях в капитале.

www.adv.rbc.ru

Отчет о движении денежных средств — неотъемлемая часть годовой финансовой отчетности по российскому стандарту бухгалтерской отчетности (РСБУ). Компании, отчитывающиеся по международным стандартам финансовой отчетности (МСФО), заполняют ОДДС за каждый период отчетности, хотя ОДДС может не включаться в состав сокращенной отчетности по МСФО.

Если баланс детально показывает стоимость имущества и обязательств компании, отчет о прибыли — состав доходов и расходов, отчет об изменении капитала — за счет чего менялась стоимость имущества акционеров, то отчет о движении денежных средств позволяет детально увидеть, как по счетам компании проходили потоки «живых» денег — поступления и платежи.

В силу этого только отчет о движении денежных средств позволяет инвестору непосредственно увидеть сумму капитальных затрат, производимых компанией.

Отчет о движении денежных средств тесно увязан со статьей баланса, на которой учитываются деньги компании. Разница поступлений и платежей, отмеченная в отчете о движении денежных средств, будет и разницей между размером денежных средств на счетах компании в начале и в конце периода. Например, на начало на счетах компании было ₽10 млрд. В отчете о движении денежных средств зафиксировано, что в течение года у нее были поступления на сумму ₽60 млрд, а платежи — на сумму ₽50 млрд. Это значит, что ОДДС покажет чистое увеличение денежных средств и их эквивалентов на ₽10 млрд, а в балансе на конец года размер денежных средств и эквивалентов будет отмечен как ₽20 млрд.

ОДДС позволяет увидеть детализацию поступлений и платежей, причем группируя эти денежные потоки по их экономическому смыслу, что немаловажно для финансового анализа и принятия решений инвестором. Кроме того, с помощью отчета о движении денежных средств инвестор может увидеть, как компания зарабатывает «живые» деньги, проходящие по ее банковским счетам. Это позволит оценить реальные возможности компании по выплате дивидендов, по обеспечению займов и финансирования своей деятельности.

Структура отчета о движении денежных средств

Поступление денег на счет компании — это не всегда ее доходы. Доходом для компании будут деньги, поступившие за проданную продукцию. Но взятый кредит — это не доход компании, хотя это, несомненно, денежное поступление. Точно так же уменьшение денег на счетах после возврата компанией кредита не будет расходом при расчете прибыли. Чтобы денежные операции были разделены по смыслу, отчет о движении денежных средств состоит из трех основных разделов:

- Движение денежных средств от операционной деятельности;

- Движение денежных средств от инвестиционной деятельности;

- Движение денежных средств от финансовой деятельности.

В разделе, где учитываются денежные потоки от операционной деятельности, показываются результаты от платежей и поступлений компании от основной производственной и торговой деятельности. По РСБУ этот раздел называется «Денежные потоки от текущих операций». В этом разделе будут учтены поступления от продажи товаров и оказания услуг, а также платежи, составляющие расходы компании — за покупку материалов, оплата счетов за электроэнергию, оплата транспортных расходов, зарплаты работников и т. п.

Итогом этого раздела будет сумма чистых денежных средств, полученных от операционной (основной) деятельности. Он может считаться двумя методами — прямым и косвенным. Соответственно, заполнение статей этого раздела может вестись также прямым и косвенным методом. Мы еще вернемся к этому ниже.

В разделе «Движение денежных средств от инвестиционной деятельности» будут отмечены покупка компанией долгосрочных активов — оборудования, земли, лицензионных прав на месторождения и товарные знаки, а также затраты на строительство сооружений и зданий. Кстати говоря, эти затраты называются капитальными, или CAPEX (англ. capital expenditure). Помимо CAPEX, во втором разделе отчета о движении денежных средств, будут учтены деньги, отправленные на банковские депозиты, на покупку облигаций и акций, учреждение дочерних компаний и пр. Соответственно, в этом разделе будут отмечены и деньги, снятые с депозитов и вырученные за продажу облигаций и акций. Итогом второго раздела ОДДС будет сумма чистых денежных средств, полученных (выплаченных) от инвестиционной деятельности.

Кстати говоря, эти затраты называются капитальными, или CAPEX (англ. capital expenditure). Помимо CAPEX, во втором разделе отчета о движении денежных средств, будут учтены деньги, отправленные на банковские депозиты, на покупку облигаций и акций, учреждение дочерних компаний и пр. Соответственно, в этом разделе будут отмечены и деньги, снятые с депозитов и вырученные за продажу облигаций и акций. Итогом второго раздела ОДДС будет сумма чистых денежных средств, полученных (выплаченных) от инвестиционной деятельности.

В разделе «Движение денежных средств от финансовой деятельности» будут отмечаться как денежные поступления взятые компанией кредиты и займы. В этом же разделе учитываются возврат взятых кредитов и выплата дивидендов акционерам компании. Аналогично предыдущим разделам ОДДС третьего раздела будет сумма чистых денежных средств, полученных (выплаченных) от финансовой деятельности.

Итогом всего отчета о движении денежных средств станет чистое увеличение (или уменьшение) денежных средств и их эквивалентов.

Методы заполнения ОДДС

Как мы уже говорили, есть два метода заполнения такого важного раздела ОДДС, как «Движение денежных средств от операционной деятельности»:

- прямой метод;

- косвенный метод.

Прямой метод

Прямой метод — это метод составления отчета о движении денежных средств, при котором платежи и поступления, которые связаны со статьями доходов и расходов компании, учитываются непосредственно. С бухгалтерской точки зрения в этот раздел попадают те операции, которые корреспондируют с балансовыми счетами денежных средств (расчетный счет и касса).

Этот метод называется еще «сверху вниз», то есть в отчете о движении денежных средств статьи поступлений и платежей будут идти в том же порядке, что и при расчете прибыли в отчете о прибыли и убытках. В ОДДС будут показаны аналогичные статьи денежных доходов и затрат — поступления от продажи товаров, платежи поставщикам, платежи на оплату труда.

Отчет о движении денежных средств по РСБУ «Северстали» за 2021 год

Главное отличие ОДДС и отчета о прибыли и убытках в том, что в ОДДС отражаются только денежные статьи. Такая статья затрат, как амортизация в отчете о движении денежных средств, прямым методом отображаться не будет, поскольку амортизация не проходит как платежи по счетам в этом периоде. Это так называемая неденежная статья расходов.

Разделы ОДДС «Движение денежных средств от инвестиционной деятельности» и «Движение денежных средств от финансовой деятельности» заполняются только прямым методом. РСБУ также требует использования только прямого метода заполнения отчета о движении денежных средств.

Косвенный метод

Косвенный метод — это метод составления отчета о движении денежных средств, при котором в разделе денежные потоки от операционной деятельности, указываются не сами платежи и поступления, а специальные корректировки прибыли. Этот метод называется иногда «снизу вверх». Дело в том, что раздел ОДДС «Денежные потоки от операционной деятельности» заполняется от прибыли компании — нижней, итоговой строки отчета о прибылях и убытках.

Дело в том, что раздел ОДДС «Денежные потоки от операционной деятельности» заполняется от прибыли компании — нижней, итоговой строки отчета о прибылях и убытках.

Отчет о движении денежных средств по МСФО Новолипецкого металлургического комбината за 2021 год

При заполнении этого раздела используются различные корректировки статей затрат и доходов из отчета о прибыли и убытке. То, что для компании доход, здесь учитывается со знаком минус, а то, что было затратами, здесь будет учитываться со знаком плюс. То есть чтобы отразить итог потока от операционной деятельности косвенным методом, к чистой прибыли прибавляются неденежные затраты (амортизация, отрицательные курсовые разницы, переоценка запасов и задолженностей). Неденежные доходы, такие, например, как положительная переоценка активов, наоборот, при заполнении вычитаются.

Кроме того, денежные расходы, учтенные как прочие или финансовые в отчете о прибылях и убытках, в ОДДС приводятся со знаком плюс. А вот денежные доходы, учтенные как прочие или финансовые, будут в ОДДС отмечены со знаком минус.

Для чего производятся такие, казалось бы, сложные действия? Во-первых, такой косвенный метод позволяет увидеть именно денежные поступления и платежи по операционной деятельности как итог расчетов. Во-вторых, и это самое важное, данный метод сразу позволяет сопоставить эти денежные итоги с неденежными статьями и косвенными доходами и расходами. То есть для инвестора косвенный метод сразу предлагает возможность анализа вопреки кажущейся сложности расчета. В отчетностях компаний по МСФО чаще всего встречается именно косвенный метод заполнения отчета о движении денежных средств.

Какие возможности для анализа дает отчет о движении денежных средств

Две возможности мы уже упоминали ранее:

- отчет о движении денежных средств непосредственно показывает размер производимых компанией капитальных затрат;

- косвенный метод заполнения отчета о движении денежных средств позволяет инвестору сопоставить именно денежный итог операционной деятельности с неденежными статьями или косвенными затратами и доходами.

Кроме того, сравнивая итоги движения денежных средств от операционной деятельности с другими разделами отчета о движении денежных средств, инвестор может оценить, насколько компания способна самостоятельно генерировать денежный поток. Сравнение такого самостоятельно сгенерированного потока с инвестиционным потоком поможет оценить возможности развития компании, финансирования капитальных затрат.

ОДДС позволяет быстро рассчитать такой специальный показатель, как свободный денежный поток, или FCF. Свободный денежный поток — это разница между чистым денежным потоком от операционной деятельности (итог первого раздела ОДДС) и капитальными затратами (первые статьи раздела о движении средств от инвестиционной деятельности).

Свободный денежный поток — это, по своей сути, остающиеся в распоряжении компании заработанные деньги на счетах. Определение этого показателя дает возможность инвестору понять такие моменты, как:

- возможность самостоятельного развития;

- необходимость и возможности компании в привлечении кредитов;

- реальную возможность компании выплачивать дивиденды.

Сопоставление по этим моментам может помочь инвестору принять инвестиционное решение при выборе акций конкурирующих компаний.

Следите за новостями компаний в нашей группе в сети «ВКонтакте»

Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов.

Отчет о движении денежных средств

Открыть эту статью в PDF

Назначение и структура отчетаОтчет о движении денежных средств (Cash Flow Statement) представляет результаты работы компании в части поступления и выплат денег, сгруппированных по статьям и направлениям деятельности. В отличие от баланса и отчета о прибылях и убытках, которые составляются по результатам бухгалтерского или финансового учета и содержат много условных, аналитических статей, отчет о движении денежных средств отражает фактическое состояние платежей и остатка денег в компании.

Отчет о движении денежных средств также называют Баланс движения денежных средств, сокращенно — БДДС. В сфере финансового анализа и оценки распространено также название, заимствованное из английского языка — кэш фло.

Отчет применяют для того, чтобы оценить реальное состояние платежей компании и ее способность оплачивать инвестиции в будущем. Кроме того, именно отчет о движении денежных средств содержит наиболее полную информацию об инвестициях компании, а также привлечении и возврате капитала.

Во всех существующих стандартах и форматах представления отчета о движении денежных средств три раздела:

- Операционные денежные потоки

- Инвестиционные денежные потоки

- Финансовые денежные потоки

Названия разделов могут несколько варьироваться. Например, операционные денежные потоки также называют денежными потоками от операционной деятельности.

В конце отчета, как правило, подводят итог суммарного денежного потока за период и показывают остаток денег на счетах компании в начале и в конце периода.

Статьи поступлений и выплат могут идти в каждом из трех разделов в порядке, удобном для компании, или же группироваться в денежные поступления и выплаты (так сделано в отчетах по РСБУ). Встречаются и такие случаи, когда сначала в отчете даны все поступления, с разбивкой по трем разделам, а потом — все выплаты, тоже с разделением по разделам.

Стандарты

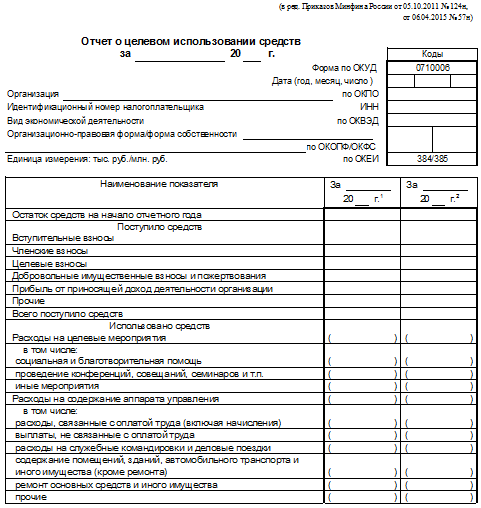

В России точная структура отчета о движении денежных средств установлена требованиями Министерства финансов, которые вводятся приказом «О формах бухгалтерской отчетности организаций».

Международные требования к отчету о движении денежных средств устанавливаются в стандарте МСФО (IAS) 7 «Отчет о движении денежных средств». Этот стандарт принят и в России, в частности, для консолидированной финансовой отчетности.

Операционные денежные потоки

Операционные денежные потоки отражают то, насколько операции компании генерируют денежные потоки, достаточные для погашения займов, поддержания операционных возможностей организации, выплаты дивидендов и осуществления новых инвестиций без привлечения внешних источников финансирования.

Они, как правило, включают:

- денежные поступления от продажи товаров и оказания услуг;

- денежные поступления в виде роялти, гонораров, комиссионных и прочая выручка;

- денежные выплаты поставщикам за товары и услуги;

- денежные выплаты работникам и от имени работников;

- денежные выплаты или возвраты по налогам.

Существует два принципиально разных подхода к построению операционных денежных потоков. Прямой метод предполагает, что элементы раздела будут выглядеть примерно так, как они перечислены выше в списке, то есть будут группироваться по характеристикам деятельности, с которой связаны платежи.

Косвенный метод построения основан на отчете о прибылях и убытках, к результату которого добавляются корректировки, связанные с такими учетными затратами, как амортизация, а также с изменениями в оборотном капитале.

Инвестиционные денежные потоки

В инвестиционных денежных потоках указывают информацию о платежах, которые связаны с приобретением или продажей долгосрочных активов.

В этом разделе могут быть следующие элементы:

- приобретение основных средств, нематериальных активов и других долгосрочных активов, в том числе и выплаты, связанные с капитализированными затратами на разработки и самостоятельно произведенными основными средствами;

- продажа основных средств, нематериальных активов и других долгосрочных активов;

- приобретение долевых или долговых инструментов других организаций и долей участия в совместных предприятиях;

- продажа долевых или долговых инструментов других организаций и долей участия в совместных предприятиях;

- займы, предоставленные другим сторонам;

- возврат займов, предоставленных другим сторонам.

Финансовые денежные потоки

Финансовые денежные потоки демонстрируют как компания привлекает капитал для своей деятельности, а также какие суммы были направлены на возврат долгов и распределение доходов между акционерами.

Возможные статьи:

- поступления от выпуска акций или других долевых инструментов;

- денежные выплаты собственникам для приобретения или погашения акций организации;

- поступления от выпуска долговых обязательств, займов, векселей, облигаций, закладных и других краткосрочных или долгосрочных заимствований;

- выплаты по заемным средствам

Пример отчета о движении денежных средств

Ниже показан пример отчета о движении денежных средств компании Лукойл за 2020 год. Здесь отражены как стандартные разделы и элементы отчета, так и специфические статьи, добавленные компанией для наиболее полного раскрытия информации о своем бизнесе.

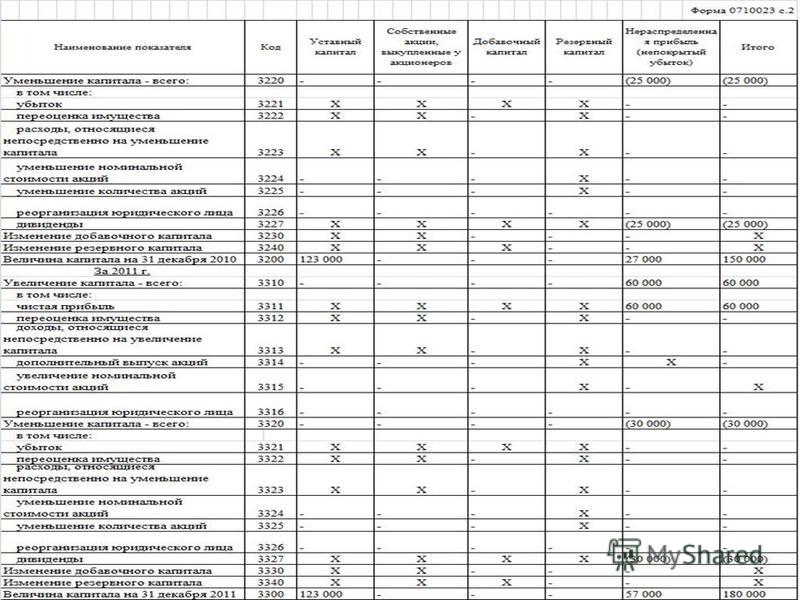

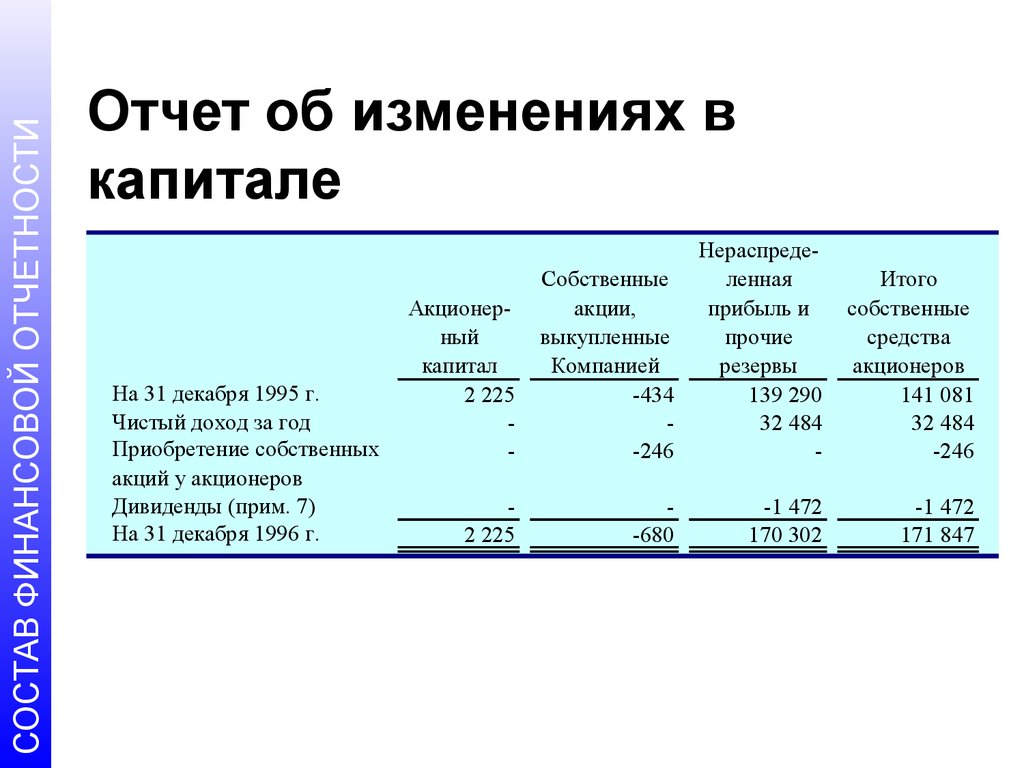

Отчет об изменениях в капитале Объяснение

Регулярная и точная отчетность имеет решающее значение для поддержания хорошего финансового состояния. Тем не менее, в то время как некоторые (такие как отчеты о прибылях и убытках и движении денежных средств) легко приходят на ум, другие менее очевидны. Отчет об изменениях в собственном капитале не считается важным для многих предприятий. Слишком много компаний пренебрегают его выполнением. Тем не менее, отчет об изменениях в капитале может быть бесценным инструментом, предоставляя акционерам понимание движения капитала в вашей компании, чтобы они могли принимать взвешенные и обоснованные решения.

Отчет об изменениях в собственном капитале не считается важным для многих предприятий. Слишком много компаний пренебрегают его выполнением. Тем не менее, отчет об изменениях в капитале может быть бесценным инструментом, предоставляя акционерам понимание движения капитала в вашей компании, чтобы они могли принимать взвешенные и обоснованные решения.

Здесь мы рассмотрим все, что вам нужно знать об отчете об изменениях капитала, почему они важны и как его подготовить.

Отчет об изменениях капитала для многих предприятий является недостающим звеном между их отчетами о прибылях и убытках и балансом. Он обеспечивает отчет о том, как капитал перемещался по бизнесу в течение отчетного периода (обычно одного года).

Отчет начинается с начального сальдо собственного капитала за период, добавляя и вычитая такие статьи, как прибыль и выплаты дивидендов, чтобы получить конечное сальдо за период. Хотя его можно добавить к другим видам финансовой отчетности, обычно он представляется сам по себе.

Целью отчета об изменениях капитала является предоставление акционерам информации, которая может стать основой для их инвестиционной стратегии. Его можно использовать для определения номинальной стоимости обыкновенных или казначейских акций, уточнения нераспределенной прибыли и укрепления доверия инвесторов к вашей компании.

Отчет об изменениях в капитале обычно включает:

Чистые прибыли/убытки

Приобретение акций казначейства

Выручка от продажи акций

Платежи по дивидендам

непосредственно признанные выгоды или убытки в акциях

Влияние изменений в справедливой стоимости на активы

Влияние исправлений в предыдущие периоды

9003Во-первых, вам необходимо установить стоимость собственного капитала на начало отчетного периода. Это начальное сальдо вашего отчета, и оно должно быть таким же, как и итоговое значение вашего последнего отчетного периода.

Далее вам необходимо рассчитать чистую прибыль или убытки.

Рассчитать размер объявленного дивиденда за отчетный период.

Теперь подведите итоги всех корректировок, сделанных за отчетный период, включая изменения в акционерном и резервном капитале, а также влияние изменений в учетной политике или исправление ошибок, допущенных в предыдущие периоды.

Наконец, определите итоговое сальдо собственного капитала, добавив чистую прибыль к начальному сальдо собственного капитала, вычитая дивиденды и внося поправки, описанные выше.

- Отчет о движении денежных средств обобщает сумму денежных средств и их эквивалентов, поступающих в компанию и покидающих ее.

- CFS освещает управление денежными средствами компании, в том числе то, насколько хорошо она генерирует денежные средства.

- Этот финансовый отчет дополняет баланс и отчет о прибылях и убытках.

- Основными компонентами CFS являются денежные средства из трех областей: операционной деятельности, инвестиционной деятельности и финансовой деятельности.

- Существует два метода расчета денежных потоков: прямой и косвенный.

- Денежный поток от операционной деятельности

- Денежный поток от инвестиционной деятельности

- Движение денежных средств от финансовой деятельности

- Раскрытие информации о неденежной деятельности, которая иногда включается при подготовке в соответствии с общепринятыми принципами бухгалтерского учета (GAAP).

- Поступления от реализации товаров и услуг

- Процентные платежи

- Платежи по налогу на прибыль

- Платежи поставщикам товаров и услуг, используемых в производстве операционные расходы

- Если AR уменьшается, возможно, в компанию поступило больше денег от клиентов, оплачивающих свои кредитные счета — сумма, на которую уменьшился AR, затем добавляется к чистой прибыли.

- Увеличение AR должно быть вычтено из чистой прибыли, потому что, хотя суммы, представленные в AR, относятся к выручке, они не являются денежными средствами.

- Увеличение запасов свидетельствует о том, что компания потратила больше денег на сырье. Использование наличных средств означает, что увеличение стоимости запасов вычитается из чистой прибыли.

- Уменьшение запасов будет добавлено к чистой прибыли. Покупки в кредит отражаются увеличением кредиторской задолженности в балансе, и сумма увеличения от года к году добавляется к чистой прибыли.

, если не ноча не в предыдущих периодах

9003, если не ноча не в предыдущих периодах

9003. Как подготовить отчет об изменениях в собственном капитале, мы приводим пошаговое руководство ниже.

Однако эта формула должна дать вам четкое представление о том, что вам нужно включить в выписку:

Сальдо капитала на начало периода + Чистая прибыль – Дивиденды +/- Прочие изменения = Сальдо капитала на конец периода

Учитывайте приведенные выше основания, и вы можете быть уверены, что ваш отчет об изменениях капитала соответствует цели.

Подготовка отчета об изменениях в собственном капитале может показаться сложной задачей, даже если вам поможет приведенная выше формула.

К счастью, у нас есть пошаговые инструкции, которые помогут вам составить отчет об изменениях капитала:

Не все компании утруждают себя подготовкой отчета об изменениях в капитале. Это может вызвать вопрос о том, стоит ли собирать его вместе.

Тем не менее, ваш отчет об изменениях в собственном капитале должен быть основой вашей годовой отчетности. Это может добавить контекст к другим финансовым отчетам и помочь акционерам увидеть, что влияет на прибыль или убыток собственного капитала в течение отчетного периода. Он может информировать и расширять возможности, в результате чего акционеры становятся более счастливыми и мотивированными.

Мы можем помочь

Если вы хотите узнать больше о своем отчете об изменениях капитала или любом аспекте финансовой отчетности вашего бизнеса, свяжитесь с финансовыми экспертами GoCardless. Узнайте, как GoCardless может помочь вам со спонтанными или регулярными платежами.

Что это такое и примеры

Отчет о движении денежных средств (CFS) представляет собой финансовый отчет, который обобщает движение денежных средств и их эквивалентов (CCE), которые приходят и уходят из компании. CFS измеряет, насколько хорошо компания управляет своей денежной позицией, то есть насколько хорошо компания генерирует денежные средства для погашения своих долговых обязательств и финансирования своих операционных расходов. Как один из трех основных финансовых отчетов, CFS дополняет баланс и отчет о прибылях и убытках. В этой статье мы покажем вам, как устроен CFS и как вы можете использовать его при анализе компании.

Ключевые выводы

Что такое отчет о движении денежных средств?

Как используется отчет о движении денежных средств

Отчет о движении денежных средств рисует картину того, как работает компания, откуда берутся ее деньги и как они тратятся. Также известный как отчет о движении денежных средств, CFS помогает своим кредиторам определить, сколько денежных средств доступно (называемых ликвидностью) для компании для финансирования ее операционных расходов и погашения ее долгов. CFS одинаково важен для инвесторов, поскольку он сообщает им, находится ли компания на прочной финансовой основе. Таким образом, они могут использовать это заявление для принятия более взвешенных и обоснованных решений о своих инвестициях.

Таким образом, они могут использовать это заявление для принятия более взвешенных и обоснованных решений о своих инвестициях.

Структура отчета о движении денежных средств

Основными составляющими отчета о движении денежных средств являются:

Денежные средства от операционной деятельности

Операционная деятельность CFS включает любые источники и использование денежных средств от коммерческой деятельности. Другими словами, он отражает, сколько денежных средств было получено от продуктов или услуг компании.

Эта операционная деятельность может включать:

В случае торгового портфеля или инвестиционной компании также включаются поступления от продажи кредитов, долговых обязательств или долевых инструментов, поскольку это бизнес-деятельность.

Изменения в денежных средствах, дебиторской задолженности, амортизации, товарно-материальных запасах и кредиторской задолженности обычно отражаются в денежных средствах от операционной деятельности.

Денежные средства от инвестиционной деятельности

Инвестиционная деятельность включает в себя любые источники и использование денежных средств от инвестиций компании. Покупка или продажа активов, кредиты, предоставленные продавцам или полученные от клиентов, или любые платежи, связанные со слияниями и поглощениями (M&A), включены в эту категорию. Короче говоря, изменения в оборудовании, активах или инвестициях связаны с денежными средствами от инвестирования.

Изменения в наличных деньгах от инвестирования обычно считаются статьями обналичивания, поскольку наличные деньги используются для покупки нового оборудования, зданий или краткосрочных активов, таких как рыночные ценные бумаги. Но когда компания продает актив, транзакция считается поступлением денежных средств для расчета денежных средств от инвестирования.

Денежные средства от финансовой деятельности

Денежные средства от финансовой деятельности включают источники денежных средств от инвесторов и банков, а также способ выплаты денежных средств акционерам. Сюда входят любые дивиденды, платежи за выкуп акций и погашение основной суммы долга (кредиты), которые делает компания.

Изменения в денежных средствах от финансирования представляют собой денежные поступления при привлечении капитала и обналичивание при выплате дивидендов. Таким образом, если компания выпускает облигации для населения, компания получает денежное финансирование. Однако когда проценты выплачиваются держателям облигаций, компания сокращает свои денежные средства. И помните, хотя проценты — это расход на обналичивание, они отражаются как операционная деятельность, а не как финансовая деятельность.

Как рассчитывается денежный поток

Существует два метода расчета денежного потока: прямой метод и косвенный метод.

Метод прямых денежных потоков

Прямой метод суммирует все денежные выплаты и поступления, включая денежные средства, выплаченные поставщикам, денежные поступления от клиентов и денежные средства, выплаченные в виде заработной платы. Этот метод CFS проще для очень малых предприятий, которые используют кассовый метод учета.

Этот метод CFS проще для очень малых предприятий, которые используют кассовый метод учета.

Эти цифры также можно рассчитать, используя начальное и конечное сальдо различных счетов активов и пассивов и исследуя чистое уменьшение или увеличение счетов. Он представлен в прямом виде.

Большинство компаний используют метод начисления. В этих случаях выручка признается, когда она заработана, а не когда она получена. Это приводит к разрыву между чистой прибылью и фактическим денежным потоком, поскольку не все операции в чистой прибыли в отчете о прибылях и убытках связаны с фактическими статьями денежных средств. Следовательно, некоторые статьи должны быть переоценены при расчете денежных потоков от операций.

Метод косвенных денежных потоков

При косвенном методе денежный поток рассчитывается путем корректировки чистой прибыли путем добавления или вычитания разниц, возникающих в результате неденежных транзакций. Неденежные статьи отражаются в изменениях активов и пассивов компании в балансе от одного периода к другому. Таким образом, бухгалтер выявит любые увеличения и уменьшения на счетах активов и пассивов, которые необходимо добавить или исключить из показателя чистого дохода, чтобы определить точный приток или отток денежных средств.

Таким образом, бухгалтер выявит любые увеличения и уменьшения на счетах активов и пассивов, которые необходимо добавить или исключить из показателя чистого дохода, чтобы определить точный приток или отток денежных средств.

Изменения дебиторской задолженности (ДД) в балансе от одного отчетного периода к другому должны отражаться в движении денежных средств:

А как насчет изменений в запасах компании? Вот как они учитываются в CFS:

Та же логика применима к налогам к уплате, заработной плате и страховым взносам. Если что-то было выплачено, то разница в стоимости, причитающейся от одного года к другому, должна быть вычтена из чистого дохода. Если есть сумма, которая все еще причитается, то любые разницы должны быть добавлены к чистой прибыли.

Ограничения отчета о движении денежных средств

Отрицательный денежный поток не должен автоматически вызывать тревогу без дальнейшего анализа. Плохой денежный поток иногда является результатом решения компании расширить свой бизнес в определенный момент времени, что было бы хорошо для будущего.

Анализ изменений денежного потока от одного периода к другому дает инвестору лучшее представление о том, как работает компания, и находится ли компания на грани банкротства или успеха. CFS также следует рассматривать вместе с двумя другими финансовыми отчетами (см. ниже).

CFS также следует рассматривать вместе с двумя другими финансовыми отчетами (см. ниже).

Метод косвенных денежных потоков позволяет провести сверку двух других финансовых отчетов: отчета о прибылях и убытках и баланса.

Отчет о движении денежных средств, отчет о прибылях и убытках и балансовый отчет

Отчет о движении денежных средств измеряет результаты деятельности компании за определенный период времени. Но им не так легко манипулировать с помощью сроков безналичных транзакций. Как отмечалось выше, CFS может быть получен из отчета о прибылях и убытках и баланса. Чистая прибыль из отчета о прибылях и убытках — это цифра, из которой выводится информация о CFS. Но они учитываются только при определении раздела операционной деятельности CFS. Таким образом, чистая прибыль не имеет ничего общего с разделами инвестиционной или финансовой деятельности CFS.

Отчет о прибылях и убытках включает расходы на амортизацию, которые фактически не связаны с оттоком денежных средств. Это просто распределение стоимости актива в течение срока его полезного использования. У компании есть некоторая свобода действий при выборе метода амортизации, который изменяет амортизационные отчисления, указанные в отчете о прибылях и убытках. CFS, с другой стороны, является мерой истинных притоков и оттоков, которыми не так легко манипулировать.

Это просто распределение стоимости актива в течение срока его полезного использования. У компании есть некоторая свобода действий при выборе метода амортизации, который изменяет амортизационные отчисления, указанные в отчете о прибылях и убытках. CFS, с другой стороны, является мерой истинных притоков и оттоков, которыми не так легко манипулировать.

Что касается баланса, чистый поток денежных средств, отраженный в CFS, должен равняться чистому изменению различных статей, отраженных в балансе. Сюда не входят денежные средства и их эквиваленты, а также неденежные счета, такие как накопленная амортизация и накопленная амортизация. Например, если рассчитать денежный поток за 2019 г., убедитесь, что вы используете балансовые отчеты за 2018 и 2019 годы.

CFS отличается от отчета о прибылях и убытках и балансового отчета, поскольку он не включает суммы будущих поступлений и расходов денежных средств, которые были зарегистрированы как доходы и расходы . Таким образом, денежные средства — это не то же самое, что чистая прибыль, которая включает продажи за наличные, а также продажи в кредит в отчетах о прибылях и убытках.

Пример отчета о движении денежных средств

Ниже приведен пример отчета о движении денежных средств:

Изображение Сабрины Цзян © Investopedia 2020Из этого CFS мы видим, что чистый денежный поток за 2017 финансовый год составил 1 522 000 долларов США. Основная часть положительного денежного потока приходится на денежные средства, полученные от операционной деятельности, что является хорошим знаком для инвесторов. Это означает, что основные операции генерируют бизнес и что есть достаточно денег для покупки новых запасов.

Покупка нового оборудования показывает, что у компании есть деньги, чтобы инвестировать в себя. Наконец, количество наличных денег, доступных компании, должно успокоить инвесторов в отношении векселей к оплате, поскольку наличных денег достаточно для покрытия будущих расходов по кредиту.

В чем разница между прямым и косвенным отчетом о движении денежных средств?

Разница заключается в том, как определяются приток и отток денежных средств.

При использовании прямого метода фактические притоки и оттоки денежных средств представляют собой известные суммы. Отчет о движении денежных средств составляется в простой форме с использованием денежных платежей и поступлений.

При использовании косвенного метода фактические притоки и оттоки денежных средств не обязательно должны быть известны. Косвенный метод начинается с чистой прибыли или убытка из отчета о прибылях и убытках, а затем изменяет цифру, используя увеличения и уменьшения балансового счета, для расчета неявных притоков и оттоков денежных средств.

Является ли косвенный метод отчета о движении денежных средств лучше, чем прямой метод?

Не обязательно лучше или хуже. Однако косвенный метод также обеспечивает средства сверки статей баланса с чистой прибылью в отчете о прибылях и убытках. Поскольку бухгалтер готовит CFS с использованием косвенного метода, он может определить увеличения и уменьшения в балансе, которые являются результатом безналичных операций.

Полезно увидеть влияние и взаимосвязь счетов в балансе с чистой прибылью в отчете о прибылях и убытках, и это может обеспечить лучшее понимание финансовой отчетности в целом.

Что включает в себя денежные средства и их эквиваленты?

Денежные средства и их эквиваленты консолидируются в одну строку в балансе компании. Он сообщает стоимость активов бизнеса, которые в настоящее время являются наличными или могут быть преобразованы в наличные деньги в течение короткого периода времени, обычно 90 дней. Денежные средства и их эквиваленты включают валюту, мелкие денежные средства, банковские счета и другие высоколиквидные краткосрочные инвестиции. Примеры денежных эквивалентов включают коммерческие бумаги, казначейские векселя и краткосрочные государственные облигации со сроком погашения не более трех месяцев.

Практический результат

Отчет о движении денежных средств – ценный показатель силы, прибыльности и долгосрочных перспектив компании. CFS может помочь определить, достаточно ли у компании ликвидности или денежных средств для оплаты своих расходов.

Об авторе