Отчисления в резерв по сомнительным долгам: Резерв по сомнительным долгам: порядок создания и расчет отчислений

Резерв сомнительных долгов | Журнал АБ-Экспресс

Как правильно создать резерв по сомнительным долгам за выполненные работы?

П. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина РФ от 29.07.1998 г. № 34н, установлено, что в случае признания дебиторской задолженности сомнительной организация создает резервы сомнительных долгов.

Сомнительной считается дебиторская задолженность организации, которая не только не погашена, но и с высокой степенью вероятности не будет погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями.

То есть если срок погашения задолженности еще не наступил, но Вы по каким-то признакам (должник не выходит на связь и т.п.) полагаете, что долг так и не будет погашен (это и есть высокая степень вероятности), Вы обязаны создать резерв сомнительных долгов по такой задолженности

Величина резерва определяется отдельно по каждому сомнительному долгу в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично.

В письме от 27.01.2012 г. № 07-02-18/01 Минфин РФ разъяснил, что резервы образуются в тех случаях, когда по оценке организации существует вероятность полной или частичной неоплаты сомнительной задолженности.

Однако, если на отчетную дату у организации имеется уверенность в получении оплаты какойто конкретной просроченной дебиторской задолженности, то создание резерва по данному долгу может рассматриваться как создание скрытых резервов.

Обязанности проводить инвентаризацию дебиторской задолженности организации непосредственно перед созданием резерва сомнительных долгов не установлено.

Однако в случаях проведения обязательной инвентаризации

(например, перед составлением годовой бухгалтерской отчетности) инвентаризации подлежат и резервы сомнительных долгов.

При формировании резерва по сомнительным долгам организация вправе учесть сумму сомнительной задолженности в размерах, предъявленных продавцом покупателю, включая сумму НДС.

Резерв формируется на отчетную дату (письма Минфина РФ от 03.08.2010 г. № 03-03-06/1/517, от 29.01.2009 г. № 07-02-18/01).

Инструкцией по применению Плана счетов… установлено, что для обобщения информации о резервах по сомнительным долгам предназначен счет 63 «Резервы по сомнительным долгам».

При создании резерва делается запись:

ДЕБЕТ 91 субсчет «Прочие расходы» КРЕДИТ 63 «Резервы по сомнительным долгам».

В соответствии с п. 11 ПБУ 10/99 «Расходы организации»

Величина резерва по сомнительным долгам является оценочным значением (п. 3 ПБУ 21/2008 «Изменения оценочных значений», утвержденного приказом Минфина РФ от 06.10.2008 г. № 106н).

3 ПБУ 21/2008 «Изменения оценочных значений», утвержденного приказом Минфина РФ от 06.10.2008 г. № 106н).

Изменением оценочного значения признается корректировка стоимости актива (обязательства) или величины, отражающей погашение стоимости актива, обусловленная появлением новой информации, которая производится исходя из оценки существующего положения дел в организации, ожидаемых будущих выгод и обязательств и не является исправлением ошибки в бухгалтерской отчетности.

То есть изменение оценочного значения

(величины резерва по сомнительным долгам) влияет на величину актива – дебиторской задолженности.Предположим, должник, по задолженности которого был сформирован резерв сомнительных долгов, оплатил часть долга.

Изменение оценочного значения в сумме резерва по сомнительным долгам:

ДЕБЕТ 63 КРЕДИТ 91 субсчет «Прочие доходы».

При списании невостребованных долгов, ранее признанных организацией сомнительными, записи производятся по дебету счета 63 «Резервы по сомнительным долгам» в корреспонденции с соответствующими счетами учета расчетов с дебиторами:

ДЕБЕТ 63 КРЕДИТ 62 (76).

Согласно п. 70 Положения по ведению бухгалтерского учета… если до конца отчетного года, следующего за годом создания резерва сомнительных долгов, этот резерв в какой-либо части не будет использован

Восстановление неизрасходованных сумм резерва:

ДЕБЕТ 63 КРЕДИТ 91 субсчет «Прочие доходы».

В то же время Инструкцией по применению Плана счетов… предусмотрено, что присоединение неиспользованных сумм резервов по сомнительным долгам к прибыли отчетного периода, следующего за периодом их создания, отражается по дебету счета 63 «Резервы по сомнительным долгам» и кредиту счета 91 «Прочие доходы и расходы».

А п. 2 ПБУ 21/2008 установлено, что изменением оценочного значения признается корректировка стоимости актива (обязательства) или величины, отражающей погашение стоимости актива, обусловленная появлением новой информации, которая производится исходя из оценки существующего положения дел в организации, ожидаемых будущих выгод и обязательств и не является исправлением ошибки в бухгалтерской отчетности

.

Изменение оценочного значения подлежит признанию в бухгалтерском учете путем включения в доходы или расходы организации (перспективно):

– периода, в котором произошло изменение, если такое изменение влияет на показатели бухгалтерской отчетности только данного отчетного периода;

проводки, нюансы формирования и расчета

В сложной экономической ситуации многие предприятия становятся неплатёжеспособными. Чтобы обезопаситься от возможных убытков и уменьшить финансовые риски, организации создают резервы по сомнительным долгам.

О всех нюансах их формирования и учета и пойдет речь в данной статье.

Что это такое?

Сомнительной считается учитываемая предприятием дебиторская задолженность, обязательства по которой не были оплачены в определённый договором срок, а также не обеспечены полноценными гарантиями в виде залога или поручительства.

Устанавливается точная сумма такой задолженности в результате проведённой обязательной или инициативной инвентаризации расчётов. На основании результатов проверки формируются специальные резервы по сомнительным долгам. Эти суммы собираются на счёте 63. Он является контрактивным, то есть в бухгалтерском балансе сумма начислений резерва уменьшает показываемую величину просроченной дебиторской задолженности.

На основании результатов проверки формируются специальные резервы по сомнительным долгам. Эти суммы собираются на счёте 63. Он является контрактивным, то есть в бухгалтерском балансе сумма начислений резерва уменьшает показываемую величину просроченной дебиторской задолженности.

Величина отчислений в резерв определяется одним из методов:

- На основе показателя выручки и коэффициента сомнительной задолженности. Величина коэффициента — частное от деления суммы списанного просроченного долга за последние 5 лет и совокупной стоимости выручки от основной деятельности предприятия за такой же срок. Полученное число умножается на размер выручки за отчётный период. Таким образом определяется сумма резерва. Полученная величина относится на счёт 63.

- На основе результатов анализа платёжеспособности каждого контрагента. В этом случае устанавливается возможность дебитора погасить задолженность полностью или частично. Величина установленной сомнительной задолженности начисляется на счёт 63.

- На основе результатов инвентаризации. Вся установленная сумма дебиторки группируется в зависимости от периода просрочки. Величина отчислений в резерв рассчитывается как произведение коэффициента сомнительной задолженности каждой из категорий дебиторов и выручки по основной деятельности за отчётный период. Полученная сумма перечисляется на счёт 63.

Выбранный организацией метод вычисления резерва описывается в учётной политике. Также в этом документе подробно рассматривается порядок расчёта.

Величину нового резерва необходимо изменить с учётом суммы уже имеющегося сальдо. То есть разница между рассчитанным начислением на счёт 63 и прошлогодним остатком списывается на финансовый результат предприятия:

- если остаток превышает новые начисления, списание совершается на доходы;

- если сумма остатка меньше величины формируемого резерва, списание производится на расходы.

Средства резерва нельзя тратить на погашение долгов, не признанных безнадёжными. Также запрещено использовать сумму резерва для списания стоимости просроченной задолженности, по которой не было отчислений на счёт 63. Неиспользованные средства переносятся на следующий год.

Также запрещено использовать сумму резерва для списания стоимости просроченной задолженности, по которой не было отчислений на счёт 63. Неиспользованные средства переносятся на следующий год.

Обязательно это или нет? Кто обязан его создавать

ПБУ №34н определяет, что формирование РСД обязательно для всех организаций

, в том числе малых предприятий.Конкретный метод начисления этих сумм не установлен законодательством, так что компания может выбрать наиболее удобный для себя. Главное условие — этот способ должен быть закреплён и описан в учётной политике.

Основная причина, по которой создаётся резерв — возможность исчислить меньший налог на прибыль.

Дебиторская задолженность возникает из-за того, что покупатель не оплатил свои обязательства за поставленную продукцию или услуги в период, установленный договором. То есть за произведённые действия предприятие денег не получило. Поэтому просроченные суммы контракта нельзя учитывать для налогообложения в качестве дохода.

Бухгалтерский учет

Величина РСД фиксируется на счёте 63. Начисление отражается следующей проводкой:

| Операция | Дебет | Кредит |

|---|---|---|

| Создан резерв по сомнительным долгам | 91 | 63 |

С помощью этого фонда списываются все безнадёжные задолженности. Процедура проводится в течение года. Основаниями для списания являются:

- истечение сроков исковой давности по каждой сумме;

- получение предприятием решения суда о невозможности взыскания долга;

- ликвидации должника.

Однако исключение из состава имущества этих сумм не означает аннулирование обязательств дебитора. В течение 5 лет с даты произведённого списания величина просроченного долга сохраняется на забалансовом счете. В случае восстановления платёжеспособности дебитора сумма может быть с него истребована.

Процедура сопровождается следующими проводками:

| Операция | Дебет | Кредит |

|---|---|---|

| Списана задолженность за счёт резерва | 63 | 62 (60, 76) |

| Сохраняется сумма за балансом | 007 | |

| Списанный долг погашен | 51 | 91. 1 1 |

| Списана сохраняемая задолженность | 007 | |

| Восстановлен резерв | 63 | 91.1 |

Иногда случается, что РСД в течение года не использовался для погашения сумм сомнительной задолженности. В таком случае остаток средств фонда нужно перенести в прочие доходы. Списание суммы неиспользованного в отчётном году резерва производится следующей проводкой:

| Операция | Дебет | Кредит |

|---|---|---|

| Неиспользованный резерв учтён в составе доходов предприятия | 63 | 91.1 |

Порядок отражения резерва в бухгалтерской документации рассмотрен на следующем видео:

Налоговый учет

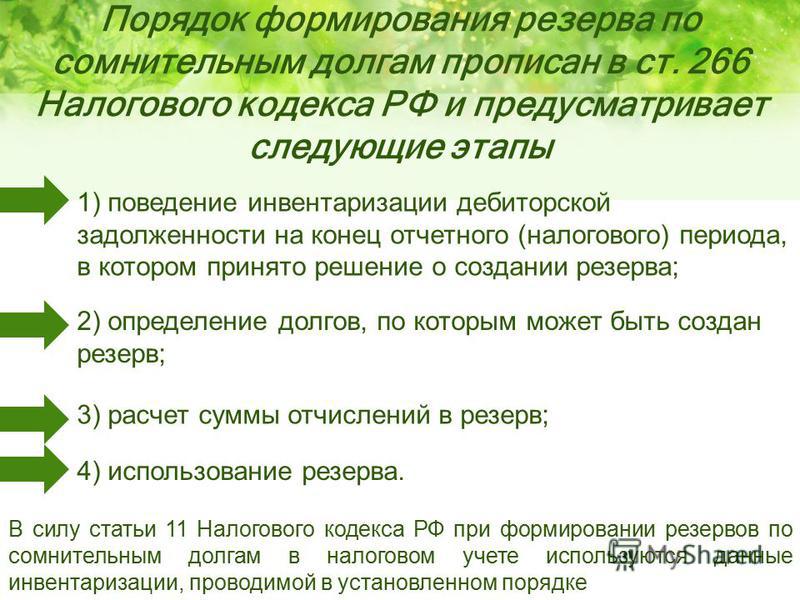

Налоговый учёт резерва регламентирован статьёй 266 НК РФ. При использовании фонда следует учитывать не только действующее бухгалтерское законодательство, но и рекомендации налоговиков.

Существуют следующие различия между ними:

- В праве формирования. Бухучёт предусматривает, что предприятия обязаны создавать резерв, если у них есть просроченная дебиторская задолженность. То есть необходимость существования РСД не связана с размерами компании, финансовым положением фирмы или контрагентов, сферой ее деятельности. Если в результате инвентаризации расчётов была обнаружена просроченная задолженность, организации придётся формировать резерв. Его отсутствие является прямым нарушением бухгалтерского законодательства.

Налоговый кодекс устанавливает, что компания имеет право на формирование РСД, если она применяет для признания дохода метод начисления, то есть выручка начисляется в момент отгрузки продукции. Формирование фонда не является обязательным. Главный бухгалтер решает самостоятельно, нужен ли предприятию резерв. - В сроке возникновения долга. Сомнительной задолженностью в бухгалтерском учёте может быть признана не только просроченная, но и нормальная, если у контрагента по результатам анализа выявилась низкая платёжеспособность, договор не был обеспечен определёнными гарантиями.

Для налогового учёта сомнительным долгом считается только просроченный платёж. В остальных случаях отчисления в резерв не производятся. Даже если очевидно, что дебитор на грани потери платёжеспособности или уже начал процесс банкротства, пока договорной срок оплаты не наступил, предприятие не имеет права уменьшать налог на прибыль. - В предмете задолженности. Бухучёт обязывает создавать резерв по дебиторской задолженности вне зависимости от источника её возникновения. То есть любые просрочки по расчётам с разными дебиторами могут стать причиной формирования РСД:

- авансы, переданные поставщикам за ещё не поставленную продукцию;

- оплаченный, но не отгруженный товар;

- начисленные штрафы, претензии в связи с недостачей или нарушениями условий договора и прочее.

Налоговый учёт признаёт сомнительной только просрочку по платежам покупателей, заказчиков, то есть строго по основной деятельности организации. Например, задолженности поставщиков по перечисленным им авансам не считаются сомнительными.

Начисление по ним сумм в резерв является нарушением законодательства, сознательным занижением подлежащего уплате налога на прибыль.

Начисление по ним сумм в резерв является нарушением законодательства, сознательным занижением подлежащего уплате налога на прибыль. - В размере начислений. Бухгалтерский учёт предполагает, что организация самостоятельно определяет величину отчислений в резерв, учитывая финансовую устойчивость и платёжеспособность контрагента. Эта сумма является оценочным значением. При поступлении новой информации о дебиторе производится пересчёт ранее установленной величины. Метод расчёта описывается в учётной политике.

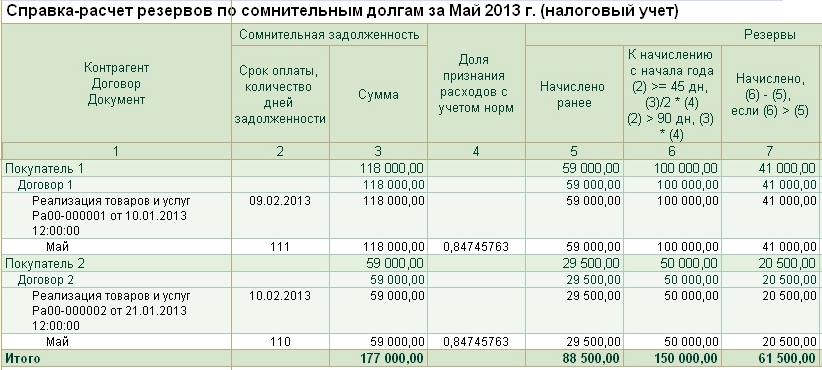

Налоговый учёт строго регламентирует величину начислений в резерв. Она зависит от срока давности задолженности. Существует три основных категории:- период до 45 дней — по задолженностям с такой просрочкой отчисления не производятся;

- от 45 до 90 дней – в этом случае резерв создаётся на сумму, равную 50% от величины долга;

- более 90 — отчисления в резерв составляют 100% размера задолженности.

- В размере самого РСД.

Бухгалтерское законодательство не ограничивает общую величину резерва. Организации могут производить перечисления в таком объёме, какой требуется для обеспечения достоверности отчётности.

Бухгалтерское законодательство не ограничивает общую величину резерва. Организации могут производить перечисления в таком объёме, какой требуется для обеспечения достоверности отчётности.

Налоговый кодекс устанавливает, что предельной суммой накоплений в РСД является величина, равная не более 10% от выручки в соответственном отчётном периоде. Компания может самостоятельно установить максимальный размер фонда, главное, чтобы он был меньше законодательного ограничения. Например, предприятие может совершать отчисления до накопления на счёте 63 7% от выручки. - В отчислениях. Бухучёт относит начисленные суммы резерва к прочим расходам. Об этом говорится в ПБУ 10/99. Отчисления фиксируются по дебету счёта 91. В налоговом учёте эти суммы являются внереализационными расходами.

Резерв по сомнительным долгам в бухгалтерском и налоговом учете 2020

Просроченная, а то и вовсе не погашенная дебиторская задолженность, к сожалению, остается в нашей стране довольно распространенным явлением. С ним сталкиваются многие организации, которые работают в торговой, финансовой, любой другой сфере.

С ним сталкиваются многие организации, которые работают в торговой, финансовой, любой другой сфере.

Для того чтобы бухгалтерская отчетность, сдаваемая такими предприятиями, была максимально точной, необходимо создавать резерв по сомнительным долгам. Именно он является одним из оценочных значений в бухгалтерском учете, которые позволяют вносить изменения в отчеты. Объем этого резерва, разумеется, будет вычтен из суммы дебиторской задолженности.

Кроме того, всем предпринимателям, осуществляющим деятельность на российском рынке, следует знать, что зарезервированные средства относятся к расходам, к себестоимости продукции. А следовательно, не учитываются при составлении отчетности по налогам. Так что вы вполне можете воспользоваться данным правом, чтобы сократить отчисления в бюджет.

Чем отличается резерв по сомнительным долгам в налоговом и бухучете

Сразу надо отметить самое главное отличие. В бухгалтерском учете компания обязана формировать резерв по сомнительным долгам и упоминать о нем в официальной отчетной документации. В налоговом же это является ее правом. Впрочем, многие предприятия с удовольствием пользуются им для снижения отчислений, что вполне логично.

В налоговом же это является ее правом. Впрочем, многие предприятия с удовольствием пользуются им для снижения отчислений, что вполне логично.

Кроме того, можно выделить еще целый ряд особенностей, которыми обладает резерв по сомнительным долгам в налоговом и бухгалтерском учете. Чтобы представить их максимально наглядно, мы подробно опишем те положения, которые действуют в 2016-2017 году.

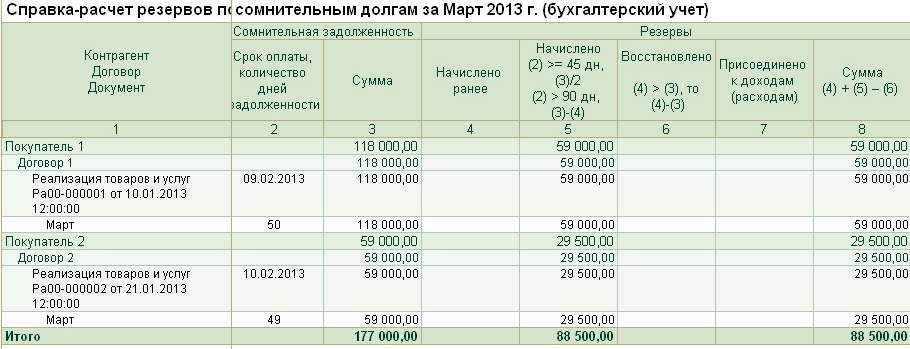

Как рассчитывается резерв в бухучете

Резерв по сомнительным долгам в бухгалтерском учете устанавливается компанией самостоятельной. Все правила его определения приводятся в соответствующем Положении (РФ № 34н). Согласно ему, у организации есть три основных способа, чтобы сформировать этот самый резерв полностью на законных основаниях:

- Оценка производится по всем имеющимся сомнительным долгам по отдельности. Для каждого из них предприниматель может определять именно ту сумму, которая либо не возвращается, либо будет погашена с просрочкой. Затем все эти показатели суммируются и включаются в отчетность.

- Резерв по сомнительным долгам формируется на основе аналитических данных за предыдущие отчетные периоды. Компания просто изучает дебиторские задолженности за последние 3-5 лет и определяет среднюю сумму, которая резервируется в соответствии с упомянутым выше Положением.

- Сумма отчислений в резерв рассчитывается в зависимости от просрочки погашения дебиторской задолженности. Этот способ используется не только в бухгалтерском, но и в налоговом учете, однако о последнем мы будем подробно рассказывать несколько ниже.

Конкретному предприятию необходимо выбрать один из вышеперечисленных способов, с помощью которого будет формироваться резерв по сомнительным долгам и обязательно отразить его в учетной политике. Кроме того, от нее потребуется определение таких критериев, как финансовые возможности должника и его показатели платежеспособности (при первом способе) либо процент и сроки отчислений (при третьем способе).

Любые изменения в учетную политику предприятия по его отношению к долгам нужно вносить предварительно, перед началом отчетного периода. При этом следует учитывать, во-первых, специфические особенности компании, а во-вторых, влияние суммы резерва на общий баланс вашей деятельности. Ведь она в любом случае уменьшает чистые активы, тем самым может негативно отразиться на репутации организации.

При этом следует учитывать, во-первых, специфические особенности компании, а во-вторых, влияние суммы резерва на общий баланс вашей деятельности. Ведь она в любом случае уменьшает чистые активы, тем самым может негативно отразиться на репутации организации.

Особенности формирования резерва в налоговом учете

В налоговом учете средства по просроченным долгам резервируются в соответствии с действующим законодательством (статья 266 пункт 3 Налогового кодекса). При этом в учетной политике совершенно не обязательно отображать способ его расчета (так как он всего один для любых ситуаций) – достаточно упомянуть лишь факт наличия зарезервированных средств. Кроме того, важно успеть принять решение о формировании резерва до начала отчетного периода – дальнейшему изменению оно уже не подлежит.

Основными особенностями резервирования средств являются:

- согласно статье 265, зарезервированные средства не облагаются налогом по той простой причине, что включается в число финансовых затрат предприятия, никак не связанных с реализацией продукции;

- резервировать средства из-за просроченных дебиторских задолженностей (соответственно, и выводить его за пределы налогооблагаемой базы) имеют право только те компании, которые платят налог на прибыль. То есть если при регистрации организации была выбрана упрощенная система налогообложения, то резервировать средства в налоговом учете нет никакого смысла. Напомним, что в бухгалтерском создании резерва – это обязанность любой компании, независимо от ее организационно-правовой формы и применяемой к ее деятельности системы налогообложения.

Как мы уже упоминали ранее, в налоговом законодательстве объем резервирования средств определяется в зависимости от просрочки погашения дебиторской задолженности. Расчет производится следующим образом:

- если просрочка составляет 45-90 дней (календарных, не рабочих), то размер отчислений будет равен 50 процентов от суммы долга;

- если период просрочки достигает 90 дней, резервируется 100% от задолженности.

Период до 45 дней не рассматривается вообще и не дает права на резервирование средств (как и на освобождение их от уплаты налога).

Еще одной особенностью создания резерва, упомянутой в налоговом законодательстве, является наличие ограничений. Его размер не может быть большим, чем десять процентов от суммы дохода предприятия за конкретный период просрочки. В то же время организация может по собственному желанию уменьшить этот показатель (для увеличения чистых активов).

К отличиям формирования резерва в бухгалтерском и налоговом учете также можно отнести следующее:

- организация имеет право создавать резерв по сомнительным долгам в налоговом учете только в том случае, ес

Резерв по сомнительным долгам: что это такое

Деятельность любой компании сопряжена с определенными экономическими рисками. И в условиях экономической нестабильности наиболее актуальной проблемой становится неоплата отгруженной продукции. Ситуации довольно неприятные, но встречаются в хозяйственной деятельности практически любой организации. Поэтому для того чтобы учесть риски неполучения дебиторской задолженности, могут создаваться резервы.

Поэтому для того чтобы учесть риски неполучения дебиторской задолженности, могут создаваться резервы.

Резервы создаются, чтобы учесть риски неполучения дебиторской задолженности

Условия признания

Резерв по сомнительным долгам дает возможность повысить достоверность составляемой финансовой отчетности, поскольку баланс должен отражать дебиторскую задолженность, вероятность получения которой высока. Если существует неуверенность в получении задолженности и она соответствует определенным условиям, речь о которых пойдет ниже, то долг признается сомнительным и создается резерв.

Финансовая отчетность такой показатель не отражает, поскольку на эту сумму дебиторская задолженность уменьшается. Для раскрытия информации о созданных резервах примечания к бухгалтерской отчетности могут содержать необходимые пояснения. Таким образом, резервы создаются с целью отражения истинного финансового результата и реальной задолженности дебиторов.

В учете компании их формирование производится каждый раз при определении сомнительной к получению дебиторки. Это является закрепленной законодательством обязанностью любой организации, ведущей бухгалтерский учет. Сомнительной может признаваться задолженность, соответствующая трём условиям:

Это является закрепленной законодательством обязанностью любой организации, ведущей бухгалтерский учет. Сомнительной может признаваться задолженность, соответствующая трём условиям:

- Она возникла при осуществлении основной деятельности

Резервы могут формироваться не по всем видам долгов, а только по задолженности от осуществления основных видов деятельности – реализации продукции или товаров, оказания услуг или выполнения работ. При этом дебиторка по проданным основным средствам, выданным займам или выплаченным авансам поставщику не относится к реализации. Также они не формируются по выставленным должнику штрафам за несоблюдение условий контракта, поскольку такой долг относится к прочим доходам.

- Долг не оплачен своевременно

Это означает, что их создание предусмотрено только по долгам, которые не оплачены в сроки, отведенные контрактом или действующим законодательством. Если условиями контракта сроки не оговорены — по истечении одного года с момента образования дебиторки.

- Отсутствие гарантий её погашения

Данное условие является достаточно спорным, поскольку вопрос обеспеченности долгов гарантиями остается на усмотрение организации. В частности, в качестве таковой может признаваться залоговое имущество, наличие встречной задолженности по иным обязательствам и т.д. Однако следует отличать обеспеченность гарантиями, предусмотренную Гражданским Кодексом, от обеспеченности реальными гарантиями.

Например, кодексом в качестве гарантии признается гарантийное письмо должника, однако в реальности средством гарантии оно не является, поскольку у должника в действительности могут отсутствовать средства для погашения задолженности.

Также для подтверждения отсутствия гарантий погашения обязательств можно провести анализ отчетности контрагента, получить которую можно из открытых источников или обратившись напрямую к должнику. Если показатели его платежеспособности имеют устойчиво негативную тенденцию, то стоит создавать резервы.

Таким образом, они создаются, если при инвентаризации расчетов выявлены долги, соответствующие одновременно трём условиям. Впоследствии, когда из сомнительных долгов выявляются безнадежные, резерв по сомнительным долгам это покрывает, т.е. задолженность погашается за его счет.

Учет резервов по сомнительным долгам в программах 1С

Способы создания

Действующим законодательством установлена возможность их формирования по окончании отчетного периода, т.е. один раз в год, квартал или месяц. Для этого в учетной политике нужно прописать периодичность создания. Величину данного показателя организация вправе рассчитывать одним из трех методов:

- по каждому отдельному дебитору;

- по группам давности должников;

- по общей сумме дебиторки.

Выбранный метод также необходимо отразить в учетной политике. Для определения оптимального метода каждый из них предлагается рассмотреть более подробно:

- Расчет отдельно по каждому дебитору.

Данный способ целесообразно применять малым организациям с небольшим количеством должников. При выборе такого способа анализируется задолженность каждого контрагента на предмет её сомнительности. В результате на эти суммы формируется резерв. Если в учете организации на начало периода он уже был отражен, а на конец периода оказался меньше, то его следует уменьшить, если на конец периода вновь рассчитанный сомнительный долг это покрывает с излишком – разница подлежит доначислению.

Данный способ целесообразно применять малым организациям с небольшим количеством должников. При выборе такого способа анализируется задолженность каждого контрагента на предмет её сомнительности. В результате на эти суммы формируется резерв. Если в учете организации на начало периода он уже был отражен, а на конец периода оказался меньше, то его следует уменьшить, если на конец периода вновь рассчитанный сомнительный долг это покрывает с излишком – разница подлежит доначислению. - Расчет по группам дебиторской задолженности. При выборе такого варианта расчета вся дебиторка классифицируется по временным интервалам в зависимости от сроков давности её образования. Далее к общей сумме долгов по каждой группе применяется коэффициент сомнительной задолженности. Например, долги можно классифицировать по группам со сроками непогашения до месяца, от одного месяца до трёх и так далее. К каждой группе применяется коэффициент, возрастающий в зависимости от длительности непогашения.

Полученные итоги суммируются, и рассчитывается общий объём резерва по сомнительным долгам, который должен быть отражен в учете на отчетную дату. Как и в первом варианте, его следует сравнить с остатком и произвести либо доначисление, либо уменьшение.

Полученные итоги суммируются, и рассчитывается общий объём резерва по сомнительным долгам, который должен быть отражен в учете на отчетную дату. Как и в первом варианте, его следует сравнить с остатком и произвести либо доначисление, либо уменьшение. - Расчет по общей сумме дебиторской задолженности. Такой способ создания предполагает следующий расчет: вся выручка за отчетный период (не нарастающим итогом), отраженная в бухгалтерском учете, умножается на коэффициент. При использовании такого метода не сравниваются полученные итоги с остатком резерва на начало периода. Они просто увеличивают его сумму на счетах бухгалтерского учета.

При кажущейся простоте расчетов во втором и третьем вариантах следует учитывать, что коэффициент сомнительной задолженности нельзя «взять с потолка». Он рассчитывается на основании данных о списанной безнадежной задолженности компании за предшествующий период, не превышающий пяти лет.

Отражение в учете и влияние на отчетность компании

В учетной практике создание резерва производится путем отнесения их в состав прочих расходов отчетного периода. С каждым последующим его пересчетом на эту же сумму увеличиваются данные расходы. При его уменьшении расходы прошлого периода корректировке не подлежат – на разницу увеличиваются прочие доходы текущего периода.

В последующем, при превращении сомнительной задолженности в безнадежную, она списывается за счет ранее сформированного резерва, а при его недостаточности – разница списывается на прочие расходы.

Кроме того, на протяжении пяти лет с момента списания безнадежной задолженности её следует учитывать на забалансовых счетах.

С точки зрения отчетности, резерв сомнительных долгов позволяет на законных основаниях снизить налоговую нагрузку, поскольку его сумма, учтенная в составе прочих расходов по текущей деятельности, уменьшает базу при расчете налога на прибыль. С другой стороны, уменьшается и общая сумма прибыли, подлежащая распределению между собственниками. Поэтому к вопросу создания резервов следует подходить максимально рационально, учитывая как интересы государства, так и интересы собственников.

С другой стороны, уменьшается и общая сумма прибыли, подлежащая распределению между собственниками. Поэтому к вопросу создания резервов следует подходить максимально рационально, учитывая как интересы государства, так и интересы собственников.

Пример расчета резерва сомнительных долгов

Что делать при возврате сомнительных долгов

В практике хозяйственной деятельности компании могут возникать ситуации, когда резервы уже созданы, а средства по долгам, ранее признанные сомнительными, поступают на расчетный счет. В таком случае возникает вопрос о корректировке ранее созданного резерва.

Здесь следует учитывать два обстоятельства:

- такая обязанность законодательством не установлена, поэтому за организацией остается право не отражать такие изменения;

- на следующую отчетную дату они все равно будут учтены (это касается первого способа расчета резервов), поскольку на конец периода резервы пересчитываются на основе анализа долгов и увеличиваются (доначисляются), либо уменьшаются.

Поэтому в учете компании такие изменения могут не отражаться. Однако организация вправе закрепить в учетной политике отражение таких изменений дополнительными записями на счетах бухгалтерского учета. При этом на сумму оплаченного долга, ранее признанного сомнительным, уменьшаются резервы и одновременно увеличиваются прочие доходы.

В заключение, следует ещё раз напомнить, что создание резервов по сомнительным долгам является условной обязанностью организации. Это значит, что согласно действующему законодательству, компании, с одной стороны, обязаны создавать такие резервы, но с другой стороны, критерии признания того или иного долга сомнительным являются достаточно спорным и остаются на усмотрение организации.

Возможности создания резервов по сомнительным долгам находятся в интересах компании, поскольку созданные резервы позволяют оптимизировать налоговую нагрузку путем минимизации базы по налогу на прибыль. Поэтому для контролирующих органов отсутствие созданных резервов по сомнительным долгам не является нарушением, ведь чем выше база для налогообложения прибыли, тем больше поступлений получает государство. Однако в глазах собственников это равносильно существенной ошибке, поскольку главный бухгалтер не использовал законной возможности снижения налоговой нагрузки организации.

Однако в глазах собственников это равносильно существенной ошибке, поскольку главный бухгалтер не использовал законной возможности снижения налоговой нагрузки организации.

Резерв по сомнительным долгам в 2020 году

Фактически каждой организации приходится сталкиваться с ситуацией, когда возникает просроченная задолженность.

Она появляется при невыполнении заказчиками своих обязательств по договорам или покупателями, но могут быть и другие ситуации.

С целью правильного отображения дебиторской задолженности создается резерв по сомнительным долгам организации.

Что это такое

Сомнительной считается задолженность, которая не была погашена в срок или с большой долей вероятности не будет погашена.

Например, к сомнительной можно отнести задолженность, если появилась информация о серьезных проблемах у должника.

Просроченными долгами будут не только непогашенные в сроки, указанные в соглашении сторон обязательства, но также и не выплаченные своевременно долги по судебным решениям.

Законодательная база

Российское законодательство не совсем однозначно регламентирует вопросы создания резервов по данному типу долгов.

Многие моменты должна сама организация определить, издав соответствующий локальный нормативный акт. Но определенные нормы в действующем законодательстве, рассмотрены.

В частности, при рассмотрении вопросов о резервах по сомнительным долгам можно обратиться к следующим нормативно-правовым актам:

- Приказы Минфина №34н от 29.07.1998 г., №43н от 09.07.1999 г. и №49 от 13.06.1995 г., а также №106н от 06.10.2008 г.;

- Вторая часть Налогового кодекса РФ.

Основные аспекты

Для самой организации создание резерва является достаточно выгодным шагом.

Это позволит сократить налоговые отчисления, ведь на сумму резерва в установленном законом размере можно снизить налогооблагаемую базу, учтя отчисления в составе внереализационных расходов.

Большинство моментов относительно резерва в бухгалтерском учете устанавливает сама организация. В налоговом существует целый ряд ограничений.

Например, просроченный долг по займу в налоговом учете не надо будет резервировать, так как он не связано с продажей товаров (услуг, работ).

Фактически в бухгалтерском учете осуществлять резервирование по сомнительным долгам должны совершенно все организации.

Но представители малого бизнеса часто стараются не делать этого, считая что им достаточно уже проблем с просроченным долгом.

Наказания за подобный подход не будет для небольших организаций, но на самом деле налогоплательщик сам отказывается от возможности получить определенные вычеты, если отразит резерв еще и в налоговом учете.

Условия создания

Законодательство устанавливает определенный ряд условий, которые требуется соблюдать при создании резервов по сомнительной задолженности.

В частности, фонд нужно создавать с учетом следующих условий:

| Авансы поставщикам (предоплаты) | не должны резервироваться |

| Фонд создается в результате расчетов с покупателями (заказчиками) | которые могут являться как частными лицами, так и организациями. В бухучете в резерв могут пойти и результаты деятельности по другим соглашениям, например, по договорам займов |

| Можно применять различный порядок резервирования в бухгалтерской и налоговой отчетности | целесообразность разделения часто вызывает вопросы, но он допустим |

| Динамика задолженности должна постоянно мониториться | резервный фонд должен отображать действительное положение вещей |

| В бухгалтерском учете можно признать задолженность безнадежной | точно также, как и в налоговом |

Способы формирования

Законодательство не совсем однозначно регламентирует вопросы создания резерва и его использования.

Многие аспекты оставлены на усмотрение самой организации и должны регулироваться уже локальными нормативными актами.

Это, в частности, касается и выбора способа формирования фонда. Он может выбраться предприятием самостоятельно с учетом специфики деятельности.

Существуют три основных способа формирования резерва:

| Интервальный | Размер отчислений рассчитывается в каждом конкретном периоде, например, месяце. Он составляет определенный процент от суммы долга, зависящий от продолжительности просрочки |

| Экспертный | При его применении рассчитывается величина задолженности, которая не будет выплачена своевременно по конкретному должнику и в соответствии с этими данными устанавливается сумма отчислений |

| Статистический | Данные по плохим долгам учитываются сразу по нескольким периодам и по различным видам задолженностей |

Как отражается в учете

Следует особое внимание уделить его учету. В бухгалтерии и налоговом учете имеет существенные отличия.

В бухгалтерии и налоговом учете имеет существенные отличия.

Неправильное применение норм может привести к различным последствия, например, налоговая служба может проверить отчетность организации и не только доначислить налог, но еще и выписать штраф.

Рассмотрим основные отличия учета резерва в бухгалтерии и налоговом учете:

| В бухучете его создание считается обязательным | а в налоговом он создается лишь по желанию |

| В бухучете отчисления следует учитывать в составе прочих расходов | а в налоговом – во внереализационных |

| Размер отчислений в резерв и общую его сумму в бухучете определяет организация | в налоговом учете эти моменты устанавливаются уже НК РФ |

Обязательно следует учитывать различие учета, иначе можно допустить непростительные ошибки, например, в налоговом учете не соблюдя предельные размеры подобных резервов, или проведя отчисления сразу после возникновения просрочки по дебеторке.

Налоговом

В налоговом учете можно создавать резерв, хотя подобной обязанности у налогоплательщика нет.

Решать, о том делать или нет подобный резерв он должен самостоятельно. Многие представители малого бизнеса пренебрегают предоставленной возможностью и не создают его.

А зря, ведь сумма резервов может войти в состав расходов и в итоге уменьшить базу для начисления налогов.

Важно! В налоговом учете можно создать резерв по сомнительной задолженности, только по договорам с покупателями (заказчиками) при отсутствии ее обеспечения. Например, если есть банковская гарантия, то резерв создаваться не должен.

Размер отчислений в резерв по налоговому учету не может быть произвольным, он установлен НК РФ:

| Если просрочка превысила 90 дней | то отчисления составят 100% от суммы долга |

| При просрочке сроком от 45 до 90 дней | в резерв необходимо отчислять половину от размера долга |

До момента, пока срок просрочки не достигнет 45 дней отчисления в резерв делать по данным налогового учета нельзя.

Рассчитывать отчисления нужно обязательно по каждому соглашению отдельно.

Максимально сумма резерва по данным налогового учета должна быть не больше 10% от выручки предприятия. У организации есть право уменьшить этот предел, например, до 6%.

Есть небольшая особенность и со списанием долга по данным налогового учета. Это необходимо делать в том налоговом периоде, когда истек срок исковой давности, а не после того, как самим налогоплательщиком проведена инвентаризация резерва по сомнительным долгам и издан соответствующий приказ.

Бухгалтерском

Создание резерва по сомнительным долгам в бухгалтерском учете – это уже не право, а обязанность организации.

Признавать сомнительными в бухучете можно даже долги, срок выплат по которым еще не наступил, например, при наличии информации о резком ухудшении финансового положения должника или начале в отношении него процедур, связанных с банкротством.

Относят отчисления в резерв по бухучету в состав прочих расходов и отображают по дебету на счете 91 и кредиту по счету 63.

Можно проводить отчисления с любой просроченной задолженности. Она необязательно должна быть связана с покупателями или заказчиками.

Также нет в бухгалтерском учете ограничений по предельному объему резерва, а размер отчислений может быть определен индивидуально по каждому соглашению.

Обычно бухгалтера при определении размера отчислений в резерв учитывают различные факторы.

Это может быть финансовое положение должника, размер долга и даже история взаимоотношений между партнерами в прошлом. Фактически в этом случае учитываются любые факторы, влияющие на степень риска.

Обязательно на дату составления бухгалтерской отчетности должна быть проведена инвентаризация резерва.

Следует своевременно заботиться о списании безнадежных долгов, хотя их продолжают еще 5 лет учитывать на забалансовом счете 007.

Это делается с целью проведения мониторинга и если платежеспособность должника изменится, то могут быть предприняты попытки по взысканию долга.

Важно! Мониторинг задолженности по каждому долгу должен проводиться постоянно.

Видео: как его сформировать

Порядок восстановления

Долги, срок исковой давности по которым прошел, а также другие обязательства, взыскания которых невозможно, нужно списывать на забалансовый счет 007.

Делается это на основании инвентаризации, письменного обоснования и приказа руководителя организации.

Причем в налоговом учете списание должно пройти периодом, в котором произошло истечение срока исковой давности.

Важно! Списание долга не означает его аннулирование.

В бухучете списание долга за счет резерва отображается по дебету счету 63 и кредиту счета 62 или 76.

Любая организация рано или поздно сталкивается с просрочками по дебиторке. В этой ситуации важно правильно сформировать резервы по сомнительным долгам. Это поможет и отчетность сохранить в порядке и даже на налогах сэкономить.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Резерв по сомнительным долгам — это… Что такое Резерв по сомнительным долгам?

- Резерв по сомнительным долгам

Резерв по сомнительным долгам (doubtful debts provision) — сумма, списываемая за счет прибыли и вычитаемая из дебиторской задолженности для возможной компенсации невозмещаемых долгов.

Экономико-математический словарь: Словарь современной экономической науки. — М.: Дело. Л. И. Лопатников. 2003.

- Резерв для погашения акций

- Резерв производственных мощностей

Смотреть что такое «Резерв по сомнительным долгам» в других словарях:

резерв по сомнительным долгам — Сумма, списываемая за счет прибыли и вычитаемая из дебиторской задолженности для возможной компенсации невозмещаемых долгов. [http://slovar lopatnikov.ru/] Тематики экономика EN doubtful debts provision … Справочник технического переводчика

Резерв по сомнительных долгам — 1. (бух.) Организация может создавать резервы сомнительных долгов по расчетам с другими организациями и гражданами за продукцию, товары, работы и услуги с отнесением сумм резервов на финансовые результаты организации. Сомнительным долгом… … Словарь: бухгалтерский учет, налоги, хозяйственное право

РЕЗЕРВЫ ПО СОМНИТЕЛЬНЫМ ДОЛГАМ — резервы, создаваемые налогоплательщиком по налогу на прибыль организаций в соответствии со ст. 266 НК. Суммы отчислений в эти резервы включаются в состав внереализационных расходов равномерно в течение отчетного и (или) налогового периода.… … Энциклопедия российского и международного налогообложения

Резервы По Сомнительным Долгам — резерв, предназначенный для погашения убытков компании от списания безнадежных долгов по расчетам с другими компаниями. Такие резервы имеют право создавать компании, которые определяют выручку от реализации продукции по документам, подтверждающим … Словарь бизнес-терминов

Расходы организации на формирование резервов по сомнительным долгам — (применительно к положениям о налогообложении налогом на прибыль организаций) налогоплательщик вправе создавать резервы по сомнительным долгам. Суммы отчислений в эти резервы включаются в состав внереализационных расходов на последний день… … Энциклопедический словарь-справочник руководителя предприятия

резерв оценочный — Термин, обозначающий оценочную сумму обязательств или расходов в случае, когда точные суммы неизвестны. Примером является резерв по налогу на прибыль. Оценочные резервы создаются для уточнения оценки отдельных объектов бухгалтерского учета за… … Справочник технического переводчика

Резерв оценочный (PROVISION) — Термин, обозначающий оценочную сумму обязательств или расходов в случае, когда точные суммы неизвестны. Примером является резерв по налогу на прибыль. Оценочные резервы создаются для уточнения оценки отдельных объектов бухгалтерского учета за… … Словарь терминов по управленческому учету

ДОЛГ, БЕЗНАДЕЖНЫЙ — часть дебиторской задолженности, получение которой признано невозможным (безнадежным) вследствие отказа суда или арбитража во взыскании либо вследствие неплатежеспособности должника. Особый вид Б.л. дебиторская задолженность с истекшим сроком… … Большой бухгалтерский словарь

долг безнадежный — долг, списанный в убыток Часть дебиторской задолженности, получение которой признано невозможным (безнадежным) вследствие отказа суда или арбитража во взыскании либо вследствие неплатежеспособности должника. Особый вид Б.л. дебиторская… … Справочник технического переводчика

ДОПУЩЕНИЕ ПО НЕИНКАССИРОВАННЫМ СЧЕТАМ К ПОЛУЧЕНИЮ — один из видов группы счетов допущения; контрарный счет по отношению к счетам к получению, в котором отражается оценка (экспертная) величины дебиторской задолженности по тем счетам к получению, которые, вероятно, не будут оплачены в предполагаемые … Большой экономический словарь

Контрольный счет дебиторов и резерв по сомнительным долгам

Дэвид Вонг

(Мири, Саравак, Малайзия)

Q: Учитывается ли увеличение резерва по сомнительным долгам на контрольном счете дебиторов?

A: Спасибо за вопрос, Дэвид.

Я уверен, что есть ряд людей, которые раньше не сталкивались с этой концепцией бухгалтерского учета или немного не уверены в ней. Итак, прежде чем я отвечу на ваш вопрос, позвольте мне сначала перейти и объяснить, что такое резерв для сомнительных долгов .

Слово положение происходит от латинского слова providere. Pro- означает «вперед», а videre означает «видеть». Таким образом, предполагается, что будет в будущем, подготовится к future или что-то сделает с учетом будущего .

В бухгалтерском учете резерв — это будущий убыток , который обязательно произойдет, но время или сумма которого неизвестны. Мы оцениваем будущие убытки и записываем их, как только мы уверены, что они возникнут.

Резерв по сомнительным долгам — это оценка суммы, которую мы , а не получим от дебиторов в следующем году. Другими словами, оценка этого будущего убытка поступающих денежных средств.

Например, если наш счет дебиторов (показывающий сумму, причитающуюся нам) сейчас достигает 100 000 долларов, и мы ожидаем, что 10% этих долгов не будут выплачены, то наш резерв по сомнительным долгам будет установлен в размере 10 000 долларов, а Истинная стоимость наших должников составит 90 000 долларов.

Хорошо, теперь, когда мы выяснили, что такое резерв по сомнительным долгам, позвольте мне ответить на ваш вопрос:

Насколько я понимаю, резерв по сомнительным долгам составляет , а не , включенный непосредственно в контрольный счет дебиторов. Вместо этого у нас есть Т-счет для контроля должников и отдельный Т-счет для самого резерва.

В нашем балансе мы показываем истинную стоимость наших дебиторов, то есть чистую цифру. В нашем примере выше баланс будет отображать торговой и прочей дебиторской задолженности (общий официальный термин, используемый для дебиторов) как 90 000 долларов.Эта цифра будет получена путем зачета резерва по сомнительным долгам (с резервом по сомнительным долгам

согласно МСФО 9

).Если у вас большой портфель торговой дебиторской задолженности, вы снова и снова сталкиваетесь с одной и той же проблемой:

Как рассчитать резерв по сомнительным долгам по данной дебиторской задолженности?

Когда я работал аудитором, я очень часто обсуждал этот вопрос со своими коллегами.

Каждый из них согласился с тем, что да, среди «здоровой» дебиторской задолженности всегда есть некоторая безнадежная задолженность, и необходимо признать некоторый резерв для этого.

Однако у всех было свое мнение, как это делать.

К моему удивлению и несогласию, наиболее распространенным подходом было создание резерва в несколько шагов:

- Анализировать дебиторскую задолженность на отчетную дату и сортировать ее в соответствии со структурой устаревания

- Применять определенные проценты резервов к отдельным возрастным группам

Звучит просто, правда?

В большинстве случаев аудиторы применяли примерно 2% к торговой дебиторской задолженности в срок погашения, 10% к торговой дебиторской задолженности с просрочкой на 1–30 дней… 100% к дебиторской задолженности с просрочкой более 360 дней.

Меня всегда поражало.

Как, черт возьми, вы знаете, что эта конкретная компания понесет 10% кредитных убытков по дебиторской задолженности с просрочкой на 1-30 дней ???

Мне всегда казалось, что эти цифры сделаны на пустом месте.

До принятия МСФО (IFRS) 9 прошло много времени.

Теперь, к счастью, МСФО (IFRS) 9 сообщает нам, как создать резерв по безнадежным долгам для торговой дебиторской задолженности и как получить эти проценты.

В этой статье я хотел бы объяснить эту методологию и проиллюстрировать ее на простом примере.

Что говорится в правилах МСФО (IFRS) 9?

МСФО (IFRS) 9 требует, чтобы вы признали обесценение финансовых активов в размере ожидаемого кредитного убытка.

На самом деле для этого есть 2 подхода:

- Общий подход

В общем подходе существует 3 стадии финансового актива, и вы должны признать убыток от обесценения в зависимости от стадии рассматриваемого финансового актива.Таким образом, убыток от обесценения составляет либо сумму ожидаемого кредитного убытка за 12 месяцев (ECL), либо ожидаемого кредитного убытка за весь срок (ECL).Подробнее об общем подходе вы можете прочитать здесь. Есть много проблем и проблем с реализацией, например:

- Как определить, на каком этапе находится финансовый актив?

- Как определить, когда кредитный риск по какому-либо финансовому активу значительно увеличился?

- Как вы рассчитываете ожидаемые кредитные убытки за 12 месяцев и ожидаемые кредитные убытки за весь срок службы?

- Как вы получаете и обновляете исходные данные для расчетов ECL?

Таким образом, МСФО (IFRS) 9 допускает альтернативу для некоторых видов финансовых активов:

- Упрощенный подход

При упрощенном подходе вам не нужно определять стадию финансового актива, поскольку убыток от обесценения измеряется по ожидаемым кредитным убыткам за весь срок для всех активов.Это отличная новость, потому что многие неприятности просто исчезают.

Однако позвольте мне предупредить вас, что упрощенный подход не для всех, и даже если он упрощен, вам все равно придется провести некоторые вычисления и приложить усилия.

Кто может применять упрощенный подход?

Хорошо, это не лучший вопрос в мире, потому что каждый может применить упрощенный подход.

Тип финансового актива здесь более важен.

Специально для вас! Вы уже ознакомились с комплектом МСФО? Это полный пакет обучения по МСФО, включающий более 40 часов частных видеоуроков, более 140 тематических исследований по МСФО, решенных в Excel, более 180 страниц раздаточных материалов и множество бонусов. Если вы примете меры сегодня и подпишетесь на комплект IFRS Kit, вы получите его со скидкой! Нажмите сюда, чтобы проверить это!Вы должны применить упрощенный подход для:

- Торговая дебиторская задолженность БЕЗ значительного компонента финансирования, и

- Контрактные активы согласно МСФО (IFRS) 15 БЕЗ значительного компонента финансирования

Для этих двух типов активов у вас нет выбора — просто примените упрощенный подход.

Кроме того, вы можете выбрать для:

- Торговая дебиторская задолженность СО значительной частью финансирования,

- Контрактные активы согласно МСФО (IFRS) 15 СО значительной частью финансирования, и

- Дебиторская задолженность по аренде (IAS 17 или IFRS 16)

Для этих трех типов финансовых активов вы можете применить либо упрощенный подход, либо общий подход.

Может ли одна организация применить обе модели?

Да, конечно, но не к тому же типу финансового актива .

Возьмем, к примеру, банк.

Банки обычно выдают много кредитов, и согласно МСФО (IFRS) 9 они должны применять общие модели для расчета убытков от обесценения кредитов.

Но иногда банки могут иметь и другие финансовые активы.

Например, они могут арендовать лишние офисы и иметь дебиторскую задолженность по аренде.

Или они могут предоставлять консультационные услуги и взимать за это плату — таким образом, у них может быть обычная торговая дебиторская задолженность.

Для этих типов активов один и тот же банк может применять упрощенный подход.

Как применить упрощенный подход?

Как описано выше, при упрощенном подходе вы оцениваете убыток от обесценения как ожидаемый кредитный убыток за весь срок .

МСФО (IFRS) 9 позволяет использовать несколько практических приемов, одним из которых является матрица резервов.

Что такое матрица обеспечения ?

Проще говоря, это расчет убытка от обесценения на основе процента дефолта , примененного к группе финансовых активов .

Здесь у нас есть 2 важных элемента:

- Группа финансовых активов

- Ставки по умолчанию

Давайте разберемся.

Как сгруппировать финансовые активы?

Когда вы используете матрицу резервов для упрощения, вам все равно нужно быть максимально приближенным к реальности.

Следовательно, прежде чем применять какие-либо ставки убытков, вам следует сначала сгруппировать свои финансовые активы.

Сегмент им.

Причина в том, что вся торговая дебиторская задолженность не обязательно имеет одни и те же характеристики, и поэтому было бы неразумно класть ее в один и тот же карман.

Как их сгруппировать?

Это зависит от того, какие факторы влияют на погашение вашей дебиторской задолженности.

Возможно, вы заметили, что ваши розничные клиенты (физические лица) менее надежны и медленнее совершают платежи, чем ваши бизнес-клиенты (компании).

Следовательно, ваши сегменты или группы, естественно, будут розничными и бизнес-клиентами.

Или, может быть, вы продаете в нескольких географических регионах и заметили, что клиенты из столицы платят более надежно, чем клиенты в сельской местности (возможно, это как-то связано с уровнем безработицы …)

Итак, вашими сегментами будут клиенты из городов и клиенты из сельской местности.

Я думаю, вы уловили суть — вам следует выбрать группировку вашей торговой дебиторской задолженности (или других финансовых активов, о которых идет речь) в зависимости от ваших обстоятельств.

Несколько предложений по сегментации:

- По виду продукции;

- По географическому региону;

- По валюте;

- По оценке покупателей;

- По типу дилера или каналу продаж;

и т. Д.

Важным моментом здесь является то, что клиенты в одной группе должны иметь одинаковые или похожие модели убытков .

Как получить ставки по умолчанию?

Помните — НЕ просто преувеличивайте ставки по умолчанию, как аудиторы из вступления к этой статье.

Вам действительно стоит рассчитывать их на основе собственных данных.

МСФО (IFRS) 9 гласит, что вам следует:

- Получите ставки дефолта на основе вашего собственного опыта кредитных убытков; и

- Отрегулируйте их для прогнозной информации.

Исторические показатели дефолта

Во-первых, вам необходимо проанализировать исторические кредитные убытки .

Как?

Вы должны взять соответствующий период времени и проанализировать, какая часть торговой дебиторской задолженности, созданной в течение этого периода, стала дефолтной.

Только будьте осторожны при выборе соответствующего периода .

Он не должен быть слишком коротким, чтобы иметь смысл, а также не должен быть слишком длинным, потому что рынок быстро меняется, и длительный период может включать рыночные эффекты, которые больше не действуют.

рекомендую выбирать год-два.

Затем вы перейдете к и выберите временные сегменты или периоды, когда дебиторская задолженность была выплачена.

Наконец, вы должны рассчитать коэффициент по умолчанию для каждого сегмента .

Не беспокойтесь, если это покажется вам слишком непонятным — вы можете найти иллюстративный пример ниже.

Прогнозная информация

Когда у вас есть исторические ставки по умолчанию, вам необходимо скорректировать их с учетом прогнозной информации.

Что это?

Специально для вас! Вы уже ознакомились с комплектом МСФО? Это полный пакет обучения по МСФО, включающий более 40 часов частных видеоуроков, более 140 тематических исследований по МСФО, решенных в Excel, более 180 страниц раздаточных материалов и множество бонусов.Если вы примете меры сегодня и подпишетесь на комплект IFRS Kit, вы получите его со скидкой! Нажмите сюда, чтобы проверить это!Это вся информация, которая может повлиять на потери по кредитам в будущем, например, макроэкономические прогнозы безработицы, цен на жилье и т. Д.

Вам следует скорректировать исторические ставки дефолта для информации, которая актуальна для ваших финансовых активов.

Например, предположим, что у телекоммуникационной компании есть 2 сегмента дебиторской задолженности:

- Розничные клиенты или частные лица и для этой группы уровень безработицы является важным фактором, влияющим на размер оплаты.

В случае роста безработицы кредитное качество дебиторской задолженности перед розничными покупателями ухудшается. - Бизнес-клиенты: для этой группы важными факторами в данной стране являются ВВП (валовой внутренний продукт) и уровень инфляции.

Как включить прогнозную информацию?

Когда существует линейная зависимость между макроэкономическим фактором (т. Е. Уровнем безработицы) и исходными данными (т. Е. Увеличением / уменьшением сбора дебиторской задолженности), то включение довольно просто.

В этом случае вам необходимо посмотреть, какое влияние оказывает изменение параметра на ваши ставки по умолчанию, и произвести простую настройку (см. Иллюстрацию ниже).

Однако, когда соотношение не линейное , тогда для корректировки может потребоваться некоторое моделирование с использованием моделирования Монте-Карло или других подобных методов.

Пример: Обесценение торговой дебиторской задолженности согласно МСФО (IFRS) 9

ABC хочет рассчитать убыток от обесценения своей торговой дебиторской задолженности по состоянию на 31 декабря 20X1 года.Политика ABC предусматривает предоставление 30 дней на погашение дебиторской задолженности.

Примечание. Это важный момент — 30-дневный кредитный период означает, что эта дебиторская задолженность НЕ имеет существенного финансового компонента, и поэтому вам не нужно беспокоиться о приведенной стоимости.

Структура торговой дебиторской задолженности по срокам погашения на 31 декабря 20X1 года выглядит следующим образом:

| Дней после выставления счета | Непогашенная сумма |

|---|---|

| В срок (0-30 дней) | 800 |

| 31-60 дней | 350 |

| 61-180 дней | 280 |

| 180-360 дней | 170 |

| > 360 дней | 100 |

| Итого | 1 700 |

ABC решила применить упрощенный подход в соответствии с МСФО (IFRS) 9 и рассчитать убыток от обесценения как ожидаемый кредитный убыток за весь срок.

В качестве практического средства компания ABC решила использовать матрицу резервов.

Во-первых, ABC необходимо вычислить исторические коэффициенты дефолта .

Чтобы иметь достаточно исторических данных, ABC выбрала период в 1 год с 1 января 20X0 года по 31 декабря 20X0 года.

В течение этого периода ABC произвела продажи в размере 20 000 д.е., все в кредит.

Затем мы можем разбить весь процесс анализа на несколько шагов.

Шаг 1. Проанализируйте сбор дебиторской задолженности по временным сегментам

ABC необходимо проанализировать, когда дебиторская задолженность была выплачена, и отсортировать их в таблицу на основе количества дней от создания счета до сбора дебиторской задолженности:

| Когда заплатили? | Выплаченная сумма | Сумма выплаты (кумулятивная) | Невыплаченная сумма |

|---|---|---|---|

| В срок (0-30 дней) | 7 500 | 7 500 | 12 500 |

| 31-60 дней | 6 800 | 14 300 | 5 700 |

| 61-180 дней | 3 000 | 17 300 | 2 700 |

| 180-360 дней | 2 200 | 19 500 | 500 |

| > 360 дней | 500 = списание | 19 500 | 500 = списание |

| Итого | 20 000 | н / д | н / д |

Примечания:

- Сумма 500 д.е. в столбце «Выплаченная сумма» за> 360 дней представляет собой фактически невыплаченную сумму по умолчанию.

- Суммарная выплаченная сумма рассчитывается как выплаченная сумма в определенный период времени плюс уплаченная сумма в предыдущем периоде, т.е. совокупная выплаченная сумма за 31-60 дней рассчитывается как 6 800 + 7 500. Исключение составляет> 360 дней — здесь мы можем не включайте 500 д.е., потому что они не оплачиваются.

- Неоплаченная сумма в последнем столбце = всего 20 000 минус совокупная выплаченная сумма.

Шаг 2. Рассчитайте исторические коэффициенты убытков

Затем ABC может рассчитать исторические коэффициенты убытков по умолчанию как сумму убытка в размере 500 д.е., деленную на сумму невыплаченной (невыплаченной) суммы в конце каждого временного периода:

| Когда заплатили? | Невыплаченная сумма | Убыток | Уровень дефолта |

|---|---|---|---|

| В срок (0-30 дней) | 20 000 | 500 | 2.5% |

| 31-60 дней | 12 500 | 500 | 4,0% |

| 61-180 дней | 5 700 | 500 | 8,8% |

| 180-360 дней | 2 700 | 500 | 18,5% |

| > 360 дней | 500 | 500 | 100,0% |

Примечание. Ставка по умолчанию = убыток, разделенный на невыплаченную сумму.

Здесь можно заметить, что данные немного сместились.

Невыплаченная сумма по строке «до погашения» в размере 12 500 д.е. теперь находится в строке «31-60 дней».

Это нормально, потому что мы вычисляем суммы, которые попали в определенный период времени, то есть в начало этого периода, а не в его конец.

Итак, в сегменте «в пределах срока погашения» ABC создала торговую дебиторскую задолженность в размере 20 000 д.е. в сегменте «31-60 дней» ABC создала 12 500 д.е. и т. д.

Кроме того, почему мы применили потерю 500 д.е. ко всем корзинам?

Причина в том, что вся списанная дебиторская задолженность (500 д.е.) находилась на каждой стадии в течение своего жизненного цикла.

Например, вся списанная дебиторская задолженность на сумму 500 д.е. была краткосрочной (в пределах срока погашения) или в пределах этих 20 000 д.е., и поэтому мы можем сказать, что убыток, возникший в течение 20X0 года (проверенный период), составляет 500/20 000 д.е.

То же самое относится и к любому другому временному интервалу.

Итак, мы еще не закончили.

Мы только рассчитали исторический уровень убытков или дефолтов.

Нам все еще нужно включить прогнозную информацию.

Шаг 3. Включите прогнозную информацию

Это сложнее, но позвольте мне описать один очень простой подход.

Допустим, кредитные убытки ABC показывают почти линейную зависимость от уровня безработицы.

Обратите внимание, что «уровень безработицы» НЕ является для вас рецептом — вы должны найти свои собственные макроэкономические факторы, которые могут повлиять на ваши кредитные убытки.

И, допустим, статистическое управление в стране ABC предполагает, что уровень безработицы вырастет с 5% до 6% в 20X2 году.

ОпытABC показывает, что когда уровень безработицы увеличивается на 1%, это вызывает увеличение потерь по умолчанию на 10% (примечание — вы должны быть в состоянии доказать это).

Следовательно, ABC может обоснованно предположить, что убыток в 500 д.е. может увеличиться на 10% из-за увеличения уровня безработицы, то есть до 550 д.е.

Таким образом, расчет ставок убытков (дефолта) с учетом прогнозной информации выглядит следующим образом:

| Когда заплатили? | Невыплаченная сумма | Убыток | Уровень дефолта |

|---|---|---|---|

| В срок (0-30 дней) | 20 000 | 550 | 2.75% |

| 31-60 дней | 12 500 | 550 | 4,40% |

| 61-180 дней | 5 700 | 550 | 9,60% |

| 180-360 дней | 2 700 | 550 | 20,40% |

Шаг 4. Примените коэффициенты убытков к текущему портфелю торговой дебиторской задолженности

И, наконец, подойдя к концу этого упражнения, давайте применим эти ставки убытков к фактическому портфелю торговой дебиторской задолженности на 31 декабря 20X1 года:

| Дней после выставления счета | Непогашенная задолженность | Убыток | Ожидаемый кредитный убыток |

|---|---|---|---|

| В срок (0-30 дней) | 800 | 2.75% | 22,0 |

| 31-60 дней | 350 | 4,40% | 15,4 |

| 61-180 дней | 280 | 9,60% | 26,9 |

| 180-360 дней | 170 | 20,40% | 34,7 |

| > 360 дней | 100 | 100,00% | 100 |

| Всего | 1 700 | н / д | 199.0 |

Готово.

ABC может признать убыток от обесценения торговой дебиторской задолженности как

- Дебетовая прибыль / убыток Убыток от обесценения торговой дебиторской задолженности: 199 д.е.

- Кредит Торговая дебиторская задолженность — корректировочный счет: 199 д.е.

Есть вопросы? Пожалуйста, дайте мне знать в комментариях под этой статьей. Спасибо!

Бухгалтерский учет с двойной записью Ts Grewal 2018 для бухгалтерского учета торговли 11 класса Глава 15

Двойное ведение бухгалтерского учета Ts Grewal 2018 Решения для бухгалтерского учета торговли 11 класса В главе 15 «Корректировки при подготовке финансовой отчетности» приведены простые пошаговые пояснения.Эти решения для корректировок при подготовке финансовой отчетности чрезвычайно популярны среди студентов класса 11, занимающихся коммерцией, для корректировок в области бухгалтерского учета при подготовке финансовой отчетности. Решения удобны для быстрого выполнения домашнего задания и подготовки к экзаменам. Все вопросы и ответы из главы 15 Книги по бухгалтерскому учету для предприятий 11 класса по бухгалтерскому учету с двойной записью Ts Grewal 2018 предоставляются здесь для вас бесплатно. Вам также понравится возможность без рекламы на решениях Meritnation’s Double Entry Book Keeping Ts Grewal 2018 Solutions.Все решения TS Grewal 2018 для ведения бухгалтерского учета с двойной записью для коммерческого учета 11 класса подготовлены экспертами и имеют 100% точность.

Страница № 19.60:

Вопрос 1:

Ниже приведены балансы, извлеченные из книг Маниша Гупты 31 марта 2018 г .:

₹ | ₹ | ||

| Капитал | 1,90,000 | Наличными в банке | 26 000 |

| Чертеж | 7 000 | Заработная плата | 8 000 |

| Машины и оборудование | 1,20,000 | Ремонт | 1 900 |

| Автомобиль доставки | 26 000 | Наличие на складе 1 апреля 2017 г. | 16 000 |

| Разные дебиторы | 36 000 | Аренда | 4,500 |

| Разные кредиторы | 26 000 | Затраты на производство | 1 500 |

| Покупки | 20 000 | Векселя к оплате | 23 500 |

| Продажи | 42 000 | Безнадежные долги | 5 000 |

| Заработная плата | 8 000 | Каретка | 1,600 |

Подготовьте торговый отчет и отчет о прибылях и убытках и баланс по состоянию на 31 марта 2018 г. после внесения следующих корректировок:

(i) Цена на конец периода составила 16 000 фунтов стерлингов.

(ii) Амортизация оборудования и оборудования @ 10% и средства доставки @ 15%.

(iii) Неоплаченная арендная плата составила 500 фунтов стерлингов.

Ответ:

Торговый счет за год, закончившийся 31 марта 2018 г. | |||||

Др. | Кр. | ||||

Сведения | Сумма (рупий) | Сведения | Сумма (рупий) | ||

Начальный запас | 16 000 | Продажа | 42 000 | ||

Покупок | 20 000 | Закрытие запасов | 16 000 | ||

Заработная плата | 8 000 | ||||

Затраты на производство | 1 500 | ||||

Каретка | 1,600 | ||||

Валовая прибыль ( Баланс ) | 10 900 | ||||

58,000 | 58,000 | ||||

Счет прибылей и убытков за год, закончившийся 31 марта 2018 г. | ||||||

Доктор. | Кр. | |||||

Сведения | Сумма (рупий) | Сведения | Сумма (рупий) | |||

Заработная плата | 8 000 | Валовая прибыль | 10 900 | |||

Ремонт | 1 900 | Чистый убыток (балансировочная диаграмма ) | 24 900 | |||

Аренда | 4,500 | |||||

Добавьте : Неоплаченная аренда | 500 | 5 000 | ||||

Безнадежные долги | 5 000 | |||||

Амортизация по: | ||||||

Машины и оборудование | 12 000 | |||||

Автомобиль доставки | 3 900 | 15 900 | ||||

35,800 | 35,800 | |||||

Бухгалтерский баланс на 31 марта 2018 г. | |||||

Обязательства | Сумма (рупий) | Активы | Сумма (рупий) | ||

Капитал | 1,90,000 | Основные средства | |||

Меньше : Чертежи | (7 000) | Машины и оборудование | 1,20,000 | ||

Минус : чистый убыток | (24 900) | Минус : 10% износ | (12 000) | 1,08,000 | |

1,58,100 | Автомобиль доставки | ||||

Начисление по ним сумм в резерв является нарушением законодательства, сознательным занижением подлежащего уплате налога на прибыль.

Начисление по ним сумм в резерв является нарушением законодательства, сознательным занижением подлежащего уплате налога на прибыль. Бухгалтерское законодательство не ограничивает общую величину резерва. Организации могут производить перечисления в таком объёме, какой требуется для обеспечения достоверности отчётности.

Бухгалтерское законодательство не ограничивает общую величину резерва. Организации могут производить перечисления в таком объёме, какой требуется для обеспечения достоверности отчётности.

Данный способ целесообразно применять малым организациям с небольшим количеством должников. При выборе такого способа анализируется задолженность каждого контрагента на предмет её сомнительности. В результате на эти суммы формируется резерв. Если в учете организации на начало периода он уже был отражен, а на конец периода оказался меньше, то его следует уменьшить, если на конец периода вновь рассчитанный сомнительный долг это покрывает с излишком – разница подлежит доначислению.

Данный способ целесообразно применять малым организациям с небольшим количеством должников. При выборе такого способа анализируется задолженность каждого контрагента на предмет её сомнительности. В результате на эти суммы формируется резерв. Если в учете организации на начало периода он уже был отражен, а на конец периода оказался меньше, то его следует уменьшить, если на конец периода вновь рассчитанный сомнительный долг это покрывает с излишком – разница подлежит доначислению. Полученные итоги суммируются, и рассчитывается общий объём резерва по сомнительным долгам, который должен быть отражен в учете на отчетную дату. Как и в первом варианте, его следует сравнить с остатком и произвести либо доначисление, либо уменьшение.

Полученные итоги суммируются, и рассчитывается общий объём резерва по сомнительным долгам, который должен быть отражен в учете на отчетную дату. Как и в первом варианте, его следует сравнить с остатком и произвести либо доначисление, либо уменьшение.

Об авторе