Открыть ип госпошлина: Как оплатить госпошлину за открытие ИП в 2023 году

Госпошлина за регистрацию ИП и ООО: размер, оплата госпошлины

Выберите ваш город

- Екатеринбург

- Казань

- Краснодар

- Москва

- Нижний Новгород

- Новосибирск

- Омск

- Санкт-Петербург

- Уфа

- Челябинск

- Астрахань

- Балашиха

- Барнаул

- Брянск

- Воронеж

- Ижевск

- Иркутск

- Калининград

- Калуга

- Кемерово

- Киров

- Красноярск

- Курск

- Липецк

- Махачкала

- Набережные Челны

- Новокузнецк

- Оренбург

- Пенза

- Пермь

- Ростов-на-Дону

- Рязань

- Самара

- Саратов

- Сочи

- Ставрополь

- Тверь

- Тольятти

- Томск

- Тула

- Тюмень

- Ульяновск

- Хабаровск

- Ярославль

Оплата госпошлины за регистрацию ИП в 2021 году

Кто должен платить госпошлину?

Исполнение налогового обязательства осуществляется непосредственно плательщиком (абз. 2 п. 2 ст. 42 НК).

2 п. 2 ст. 42 НК).

При этом в документах, подтверждающих уплату госпошлины, в качестве плательщика должно быть указано Ф.И.О. лица, которое обращается за госрегистрацией в качестве ИП.

Исполнение обязательства по уплате госпошлины может быть осуществлено и иным лицом в порядке, предусмотренном ст. 24 НК, в частности, на основании доверенности, которая по выбору доверителя должна быть удостоверена одним из следующих способов:

— нотариально;

— в порядке, установленном п. 3 ст. 186 ГК;

— организацией, в которой доверитель работает или учится, организацией, осуществляющей эксплуатацию жилищного фонда и (или) предоставляющей жилищно-коммунальные услуги, по месту его жительства (ч. 1 подп. 5.1 ст. 24 НК, п. 3 и ч. 1 п. 4 ст. 186 ГК). В таком случае в назначении платежа следует указать, что уплата госпошлины осуществлялась представителем, действующим по доверенности (с указанием ее реквизитов).

Кто освобожден от уплаты госпошлины?

В случае обращения за госрегистрацией ИП путем представления в регистрирующий орган документов в электронном виде посредством веб-портала Единого государственного регистра юрлиц и ИП (далее — ЕГР) лицо освобождается от уплаты госпошлины (подп. 10.3 п. 10 ст. 285 НК). Вместе с тем подача документов через веб-портал ЕГР предполагает наличие у лица электронной цифровой подписи, расходы на оформление которой превышают расходы на уплату госпошлины за регистрацию в качестве ИП.

10.3 п. 10 ст. 285 НК). Вместе с тем подача документов через веб-портал ЕГР предполагает наличие у лица электронной цифровой подписи, расходы на оформление которой превышают расходы на уплату госпошлины за регистрацию в качестве ИП.

От уплаты госпошлины также освобождаются (подп. 10.2 п. 10 ст. 285 НК):

1) физлицо, состоящее на учете в органах по труду, занятости и социальной защите в качестве безработного;

2) физлицо, получающее в дневной форме получения образования общее среднее, специальное, профессионально-техническое, среднее специальное, высшее образование;

3) физлицо, получившее в дневной форме получения образования указанное выше образование, в течение года после его получения.

В случае освобождения гражданина в соответствии с законодательством от уплаты госпошлины при обращении в регистрирующий орган необходимо представить соответствующий документ, подтверждающий право на такое освобождение, а именно:

— справку о том, что гражданин состоит на учете в органах по труду, занятости и социальной защите в качестве безработного;

— справку из учебного учреждения о получении образования в дневной форме обучения.

Соответствующая отметка с указанием, на основании какого законодательного акта и (или) документа плательщик освобождается от госпошлины, проставляется работником регистрирующего органа на заявлении о госрегистрации ИП.

В каком размере уплачивается госпошлина?

Размер госпошлины за госрегистрацию ИП на момент подготовки настоящего материала составляет 0,5 БВ, что эквивалентно 14,50 бел. руб (подп. 1.7 п. 1 приложения 22 к НК).

Когда следует произвести уплату госпошлины?

Госпошлина уплачивается до момента обращения в регистрирующий орган.

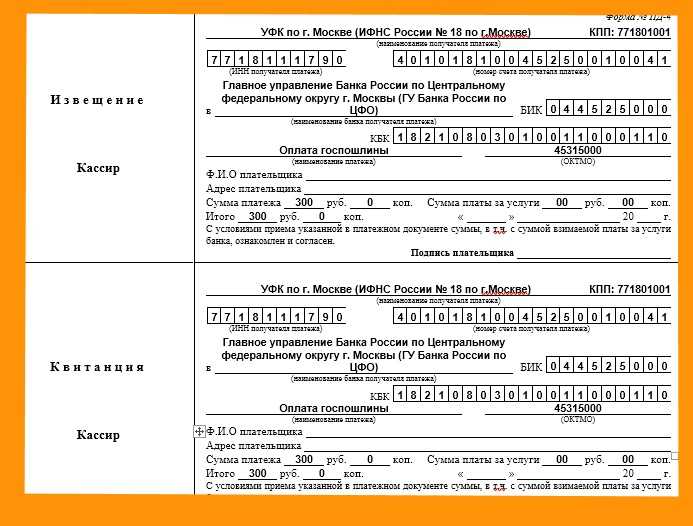

На какой счет (по каким реквизитам) уплачивается госпошлина?

Госпошлина уплачивается в соответствующий бюджет по месту совершения юридически значимого действия (госрегистрации ИП) (п. 3 ст. 287 НК). Поскольку госрегистрация ИП производится по месту его жительства, то уплата госпошлины должна производиться по реквизитам регистрирующего органа, расположенного по месту жительства ИП (п. 4 Положения о госрегистрации).

4 Положения о госрегистрации).

Конкретные реквизиты (получатель платежа, УНП получателя, расчетный счет, код банка) можно уточнить на сайте регистрирующего органа либо на стенде, размещенном в регистрирующем органе.

В качестве кода платежа в бюджет указывается 03001.

В назначении платежа следует указать: «Государственная пошлина за государственную регистрацию в качестве индивидуального предпринимателя Фамилия Имя Отчество».

Можно ли уплатить госпошлину через интернет-банкинг или инфокиоск?

Да, уплата госпошлины с использованием банковских платежных карточек через интернет-банкинг или инфокиоск возможна, однако совершение таких действий допускается только посредством ЕРИП.

Каким документом подтверждается уплата госпошлины?

При уплате наличными денежными средствами факт уплаты госпошлины подтверждается оригиналом квитанции банка. По общему правилу оригинал квитанции после госрегистрации остается у регистрирующего органа.

При необходимости оставления оригинала квитанции на руках у плательщика в регистрирующий орган можно представить оригинал и копию квитанции. В таком случае в регистрирующем органе остается копия квитанции, соответствие которой оригиналу заверяется подписью должностного лица регистрирующего органа, с указанием его должности, фамилии и инициалов. При этом на оригинале квитанции делается отметка о дате ее представления в регистрирующий орган, которая заверяется также подписью должностного лица регистрирующего органа, с указанием его должности, фамилии и инициалов.

При уплате госпошлины со счета плательщика в банке факт уплаты госпошлины подтверждается дополнительным экземпляром платежного поручения либо экземпляром платежного поручения, составленным на бумажном носителе при осуществлении электронных платежей, с отметкой банка об их исполнении. При этом в отметке банка должны содержаться дата исполнения платежного поручения, оригинальный штамп банка и подпись ответственного исполнителя.

В случае уплаты госпошлины посредством ЕРИП оригинал либо копия платежного документа, подтверждающего такую уплату, в регистрирующий орган не представляется, в то же время плательщик обязан при обращении в регистрирующий орган сообщить учетный номер операции (транзакции) в системе ЕРИП (ч. 4 п. 6 ст. 287 НК)

Что будет, если госпошлина не уплачена?

Отсутствие документа, подтверждающего надлежащее исполнение обязанности по уплате госпошлины, либо документа, подтверждающего основания для освобождения от ее уплаты, а равно представление документа, не соответствующего требованиям законодательства по форме и (или) содержанию, является основанием для отказа в госрегистрации, а именно ввиду непредставления в регистрирующий орган всех необходимых для госрегистрации документов, определенных Положением о госрегистрации (абз. 2 ч. 1 п. 24 Положения о госрегистрации).

Как вернуть госпошлину, уплаченную по ошибочным реквизитам (уплаченную ненадлежащим образом)?

Для возврата ошибочно уплаченной госпошлины следует обращаться с заявлением в налоговый орган того района, города, в бюджет которого она поступила. Для этого потребуется представить заявление, а также документ об уплате госпошлины (например, квитанцию об уплате). Возврат госпошлины производится налоговым органом в течение пятнадцати рабочих дней со дня подачи заявления о возврате (ч. 3 п. 5 ст. 66 НК).

Для этого потребуется представить заявление, а также документ об уплате госпошлины (например, квитанцию об уплате). Возврат госпошлины производится налоговым органом в течение пятнадцати рабочих дней со дня подачи заявления о возврате (ч. 3 п. 5 ст. 66 НК).

Дело о государственной помощи Apple год спустя: открытые вопросы об интеллектуальной собственности, трансфертном ценообразовании и государственной помощи

Хотя недавние потрясения в мировой политике отвлекли внимание далеко от вопросов международного стороны Атлантики. Прежде чем мы углубимся в последние события дискурса, который потенциально может определить будущее многонациональных структур, лицензирования ИС и трансграничного налогообложения, давайте подытожим этапы, через которые прошло это дело.

История на данный момент

В августе 2016 года Европейская комиссия завершила двухлетнее расследование предполагаемых нарушений государственной помощи Ирландией и своих налоговых постановлений от 1997 и 2007 годов в отношении структуры распределения корпоративной прибыли Apple. Структура, которую Apple использовала до недавнего времени, вплоть до 2015 года, в значительной степени зависела от трансфертного ценообразования между европейскими филиалами Apple, обладающими лицензией на интеллектуальную собственность, и головными офисами, не являющимися местными жителями, которым распределялась большая часть прибыли.

Структура, которую Apple использовала до недавнего времени, вплоть до 2015 года, в значительной степени зависела от трансфертного ценообразования между европейскими филиалами Apple, обладающими лицензией на интеллектуальную собственность, и головными офисами, не являющимися местными жителями, которым распределялась большая часть прибыли.

В соответствии с корпоративной структурой, описанной выше, Apple достигла эффективной корпоративной ставки в размере 0,005% в 2014 году. Налоговая эффективность этой структуры была частично обеспечена Законом Ирландии о налоговой консолидации 1997 года, в соответствии с которым компании, которые были зарегистрированы и вели торговую деятельность в Ирландия, но в конечном итоге управлялись и контролировались из-за пределов Ирландии, не считались налоговыми резидентами Ирландии. Важно отметить, что закон не требует, чтобы такие компании были налоговыми резидентами какой-либо другой юрисдикции.

Другим ключевым компонентом эффективной с точки зрения налогообложения структуры Apple были налоговые постановления ирландских налоговых администраторов от 1991 и 2007 годов. Эти постановления не только санкционировали корпоративную структуру и интерпретацию Закона о консолидации налогов, база ирландских филиалов Apple как часть операционных расходов.

Эти постановления не только санкционировали корпоративную структуру и интерпретацию Закона о консолидации налогов, база ирландских филиалов Apple как часть операционных расходов.

Хотя Комиссия не возражает против налоговых постановлений как таковых, она возражает против рассматриваемых постановлений из-за их выборочного характера. Согласно расчетам Комиссии, налоговые постановления были сфабрикованы вручную, что также может быть оправдано налоговым законодательством Ирландии, которое, тем не менее, противоречит правилам государственной помощи Европейского Союза из-за селективного преимущества, которое они давали Apple.

Соответственно, Комиссия признала Ирландию ответственной за получение незаконной налоговой премии в размере более 13 миллиардов евро, которую она приказала взыскать с Apple к 3 января 2017 года. И Apple, и Ирландия добивались отмены решения, в основном на основании на следующие три вопроса, на которые с августа 2016 года было получено множество противоречивых ответов.

i. Были ли налоговые постановления государственной помощью?

Несомненно, государственная помощь может быть предоставлена через индивидуальные налоговые решения. Однако, как справедливо утверждает Ирландия, не сразу ясно, были ли налоговые постановления выборочным отказом от налоговых обязательств или просто законным специальным применением налоговой системы, обычно применимой ко всем корпорациям, находящимся в аналогичном положении.

Точно так же неясно, являются ли положения о государственной помощи подходящим средством для устранения недостатков в международном налогообложении или они являются просто удобным местом для Комиссии из-за ее обширных полномочий в этой области.

Учитывая, что ни государства-члены, ни Комиссия не имеют большого опыта в применении положений о государственной помощи к административным решениям аналогичного международного масштаба, мы можем ожидать, что дебаты будут продолжаться еще долго после завершения процесса обжалования.

ii. Должен ли принцип «вытянутой руки» применяться к корпоративным сделкам?

Возможно, наиболее спорным аспектом теории Комиссии о возмещении является применение принципа «вытянутой руки». В своем решении Комиссия тщательно детализирует версию ОЭСР о принципе «вытянутой руки», в соответствии с которым налоговые органы должны отклонять внутригрупповые трансфертные цены, если они не могут быть согласованы независимыми компаниями, ведущими переговоры на расстоянии вытянутой руки.

Похвальная цель этого принципа состоит в том, чтобы удержать транснациональные корпорации от прокладывания своего пути к искусственно заниженным налоговым ставкам. Однако, как отмечают Apple и Ирландия, этот принцип не является частью налогового законодательства Ирландии или соответствующего законодательства Европейского Союза. Скорее, в контексте ирландских налоговых постановлений это необязательный принцип, лежащий в основе текущих глобальных дискуссий о международных налоговых реформах. Кроме того, Ирландия отмечает, что даже если бы этот принцип был частью соответствующей законодательной базы, его применение не привело бы к результату, к которому пришла Комиссия.

Кроме того, Ирландия отмечает, что даже если бы этот принцип был частью соответствующей законодательной базы, его применение не привело бы к результату, к которому пришла Комиссия.

Тем не менее, Комиссия недавно удвоила свое мнение о применимости принципа коммерческой деятельности в отношении трансфертного ценообразования, основанного на лицензии на интеллектуальную собственность, в своем недавнем решении по налоговым решениям Люксембурга в отношении Amazon. Тем не менее, интеллектуальные дебаты о том, должны ли корпоративные и лицензионные структуры Apple и Amazon соответствовать стандартам «неконтролируемых» транзакций, далеки от завершения.

Особо интересные аргументы указывают на то, что внутригрупповые сделки с интеллектуальной собственностью — часто в форме коммерческой тайны или ограниченных исключительных прав — не должны соответствовать стандартам коммерческих сделок. Безусловно, большую часть успеха современных транснациональных корпораций можно проследить до ядра ИС, вокруг которого строятся различные механизмы распространения, продаж и производства. Тем не менее, эти аргументы не учитывают лежащих в основе проблем политики, которые имеют отношение не столько к понятиям общей экономической эффективности и динамичных инноваций, сколько к географическим границам налогово-бюджетных соображений.

Тем не менее, эти аргументы не учитывают лежащих в основе проблем политики, которые имеют отношение не столько к понятиям общей экономической эффективности и динамичных инноваций, сколько к географическим границам налогово-бюджетных соображений.

Другие утверждают, что строгое применение принципа «вытянутой руки» к внутренней передаче ИС и другим основным транзакциям противоречит самому существованию эффективно функционирующих транснациональных корпораций. Безусловно, транснациональные корпорации часто фрагментируют свои корпоративные структуры из уважения к местной юрисдикции и их идиосинкразическим требованиям, а не из-за уклонения от уплаты налогов. Как и прежде, такие аргументы вряд ли будут убедительными, когда они представлены национальным налоговым органам.

iii. Должны ли плоды ИС падать там, где она разрабатывается или где она развертывается?

Запутанные аргументы решения Комиссии и вытекающих из него апелляций скрывают соблазнительно простой вопрос: кто должен пользоваться плодами ИС? Неудивительно, что Комиссия ходатайствует перед Ирландией (, т. е. ЕС ) о получении большей доли прибыли, полученной от ИС за счет производства, продажи и распространения товаров Apple в пределах ее границ. Apple, Казначейство США и Ирландия со всем уважением не согласны.

е. ЕС ) о получении большей доли прибыли, полученной от ИС за счет производства, продажи и распространения товаров Apple в пределах ее границ. Apple, Казначейство США и Ирландия со всем уважением не согласны.

В рассматриваемом споре юридические права на всю интеллектуальную собственность Apple принадлежат Apple Inc., которая предоставила территориальные лицензии двум основным ирландским филиалам Apple. В свою очередь, три стороны подписали Соглашение о разделении затрат, в соответствии с которым расходы на НИОКР распределяются в соответствии с процентом продаж продукции на их территориях.

Согласно последним данным, ирландские филиалы покрыли примерно 55% этих расходов, что составило 1 538 036 000 долларов США в 2011 году. В то же время прибыль ирландских филиалов была распределена между головными офисами, не имеющими налогового резидентства. в любой стране. Следовательно, прибыль от деятельности Apple не облагалась налогом в Европе, а внутренние потоки и отложенные налоговые обязательства рассчитывались в Соединенных Штатах. Как справедливо отметила Комиссия, эта договоренность окажется под угрозой, если будет поставлена под сомнение действительность внутренних сделок с ИС.

Как справедливо отметила Комиссия, эта договоренность окажется под угрозой, если будет поставлена под сомнение действительность внутренних сделок с ИС.

Даже Комиссия согласна с тем, что ИС трудно правильно распределить, учитывая ее нематериальный характер. Чтобы развить свою аргументацию, Комиссия переключила свое расследование на квазианализ правосубъектности ирландских филиалов и отметила, что, «поскольку между двумя частями одной и той же компании не может существовать договорных отношений, право собственности на (материальные или нематериальные) активы внутри этой компании не могут быть определены договором.» Следовательно, с точки зрения Комиссии, ни головные офисы, ни их филиалы не владели лицензиями на интеллектуальную собственность, а, скорее, они принадлежали компании в целом.

Комиссия далее отметила, что ни Apple Sales International, ни Apple Operations Europe не управляли и не контролировали эффективно лицензии Apple на интеллектуальную собственность, о чем свидетельствует отсутствие протокола совета директоров с подробным описанием обсуждений, связанных с интеллектуальной собственностью. Что еще более важно, Комиссия утверждает, что из-за нехватки сотрудников и практических возможностей в области НИОКР головные офисы не имели возможности активно управлять ИС — задача, которую, по мнению Комиссии, нельзя обеспечить с помощью периодических решений совета директоров.

Что еще более важно, Комиссия утверждает, что из-за нехватки сотрудников и практических возможностей в области НИОКР головные офисы не имели возможности активно управлять ИС — задача, которую, по мнению Комиссии, нельзя обеспечить с помощью периодических решений совета директоров.

В результате Комиссия пришла к выводу, что Ирландия должна иметь приоритет перед временными головными офисами и Соединенными Штатами в качестве подходящего места отдыха для баснословной прибыли Apple.

Опровержение Apple требует другого мнения. В своей апелляции из четырнадцати пунктов Apple ругает Комиссию за ее «фундаментальные ошибки» в непонимании того, как в Соединенных Штатах управляются и контролируются решения, направленные на получение прибыли в отношении НИОКР и коммерциализации ИС. В частности, компания утверждает, что Комиссия не смогла признать рутинный характер работы ирландских филиалов и тот факт, что они не принимали участия в разработке или коммерциализации ИС. Apple также сетует на искаженное представление Комиссией о важности протокола совета директоров и игнорирование других доказательств деятельности головного офиса.

Соответственно, Apple выступает за то, чтобы источником ИС был истинный получатель прибыли, а не страна развертывания и продаж. Возможно, это удивительно, но Ирландия полностью с этим согласна. В своем обращении правительство Ирландии критикует Комиссию за отказ признать роль Apple Inc. в разработке и управлении интеллектуальной собственностью Apple. Правительство также критикует Комиссию за ошибочное присвоение лицензий Apple на интеллектуальную собственность ирландским филиалам как непоследовательное применение ирландского законодательства и тех самых принципов, которые Комиссия поддержала в другом месте в своем решении.

Следует также отметить, что небрежное неприятие Комиссией возможности внутригрупповой сделки заключать юридически значимые сделки с интеллектуальной собственностью вызывает беспокойство, и мы надеемся, что по мере рассмотрения дела ему будет уделено больше внимания.

Разрешение ирландского противостояния

Крайний срок, установленный на январь 2017 года для возмещения якобы непредвиденных доходов в размере 13 миллиардов долларов, уже давно прошел, а Apple не получила ни единого евро. Прямой отказ ирландского правительства от решения, несомненно, сыграл свою роль в задержке, а остальное объясняется неразрешимостью задачи, которая была навязана Ирландии. Как отметила Ирландия, она намерена взыскать долг до получения результатов недавней апелляции и своих внутренних расчетов суммы задолженности не ранее марта 2018 года9.0003

Прямой отказ ирландского правительства от решения, несомненно, сыграл свою роль в задержке, а остальное объясняется неразрешимостью задачи, которая была навязана Ирландии. Как отметила Ирландия, она намерена взыскать долг до получения результатов недавней апелляции и своих внутренних расчетов суммы задолженности не ранее марта 2018 года9.0003

Комиссия не в восторге от предложенного планировщика. Соответственно, 4 октября Комиссия передала дело в Европейский суд, который теперь примет решение о наложении штрафных санкций на Ирландию. Комиссия также воспользовалась возможностью, чтобы напомнить Ирландии и Apple, что их апелляции не откладывают или иным образом не приостанавливают процесс взыскания и что Ирландия должна разместить полученную сумму на условном депонировании до тех пор, пока апелляции не будут разрешены.

Хотя борьба за налоговую прибыль Apple далека от завершения, у Комиссии есть основания чувствовать себя уверенно. В декабре 2016 года Европейский суд встал на сторону Комиссии, признав выборочные решения испанского налогового администратора о амортизации налогов как незаконную государственную помощь в решениях Santander / Autogrill. Однако эти дела касались амортизации деловой репутации, и сомнительно, что эти дела предвещают что-то плохое для Apple и ее дела, связанного со структурами лицензирования ИС.

Однако эти дела касались амортизации деловой репутации, и сомнительно, что эти дела предвещают что-то плохое для Apple и ее дела, связанного со структурами лицензирования ИС.

В целом, это дело обещает стать важной вехой в быстро меняющемся ландшафте, который будет иметь серьезные последствия для транснациональных корпораций и стран, в которых они открыли свои магазины. Налоговое решение, вынесенное Ирландией в 1991 г. , которое в 2007 было заменено аналогичным вторым налоговым постановлением

ASI

1991:

Чистая прибыль рассчитывается как 12,5% всех операционных расходов филиала, за исключением

материалы для перепродажи.

2007 г.: чистая прибыль рассчитывается как 10–15 % операционных расходов филиала за вычетом определенных расходов, таких как расходы, связанные с комиссией филиалов Apple. до 70 миллионов долларов США или 20% операционных расходов, в зависимости от того, что меньше.

2007 г.: Налогооблагаемая база рассчитывается как 10–15 % операционных расходов без учета определенных затрат, таких как затраты, связанные с сборами с аффилированных лиц Apple, и доходом от интеллектуальной собственности в размере 1–5 %

ii. Июнь 2013 г. – Открытие Рабочей группы

Июнь 2013 г. – Открытие Рабочей группы

Европейская комиссия создает Целевую группу по практике налогового планирования для расследования утверждений о сомнительно благоприятном налоговом режиме со стороны государств-членов

iii. 11 июня 2014 г. — Начато расследование налогового режима Apple

В результате анализа Целевой группы Комиссия начинает расследование в отношении Apple, Starbucks и Fiat

«В нынешних условиях ограниченного государственного бюджета особенно важно, чтобы крупные транснациональные корпорации платят свою справедливую долю налогов. В соответствии с правилами государственной помощи ЕС национальные органы не могут принимать меры, позволяющие определенным компаниям платить меньше налогов, чем они должны, если бы налоговые правила государства-члена применялись справедливым и недискриминационным образом». Хоакин Альмуния, вице-президент Комиссии

iv. 30 августа 2016 г. — вынесено решение против Ирландии

30 августа 2016 г. — вынесено решение против Ирландии

Комиссия пришла к выводу, что Ирландия нарушила правила государственной помощи и предоставила Apple неправомерные налоговые льготы на сумму более 13 миллиардов евро. Комиссия постановляет взыскать налоговые льготы как незаконную государственную помощь. Полное решение здесь.

v. 9 ноября 2016 года — выдано Ирландией

vi. 3 января 2017 г. — Крайний срок для взыскания 13 миллиардов евро с Apple 9.0086

vii. 22 февраля 2017 г. — Apple опубликовала основания для апелляции

viii. 4 октября 2017 г. – Ирландия по-прежнему не соблюдает требования, Комиссия передает дело в СЕС

Через год после принятия решения Комиссия отмечает, что Ирландия не добилась прогресса в выполнении решения, и передает дело в СЕС.

«Ирландия должна вернуть до 13 миллиардов евро незаконной государственной помощи от Apple. Однако спустя более года после того, как Комиссия приняла это решение, Ирландия до сих пор не вернула деньги, причем частично. Мы, конечно, понимаем, что восстановление в одних случаях может быть сложнее, чем в других, и всегда готовы помочь. Но государства-члены должны добиться достаточного прогресса, чтобы восстановить конкуренцию. Вот почему сегодня мы решили передать Ирландию в суд ЕС за невыполнение нашего решения».

Однако спустя более года после того, как Комиссия приняла это решение, Ирландия до сих пор не вернула деньги, причем частично. Мы, конечно, понимаем, что восстановление в одних случаях может быть сложнее, чем в других, и всегда готовы помочь. Но государства-члены должны добиться достаточного прогресса, чтобы восстановить конкуренцию. Вот почему сегодня мы решили передать Ирландию в суд ЕС за невыполнение нашего решения».

СОЕДИНЕННЫЕ ШТАТЫ-МЕКСИКА-КАНАДА ТОРГОВЫЕ ФАКТЫ Преобразование НАФТА в торговое соглашение 21 века

стандартное соглашение. Новое соглашение между США, Мексикой и Канадой (USMCA) будет поддерживать взаимовыгодную торговлю, ведущую к более свободным рынкам, более справедливой торговле и устойчивому экономическому росту в Северной Америке.

ИНТЕЛЛЕКТУАЛЬНАЯ СОБСТВЕННОСТЬ

Соединенные Штаты, Мексика и Канада достигли соглашения по модернизированной, отвечающей высоким стандартам главе об интеллектуальной собственности (ИС), которая обеспечивает надежную и эффективную защиту и защиту прав ИС, имеющих решающее значение для стимулирования инноваций, обеспечения экономического роста и поддержка американских рабочих мест.

Основные моменты: Охрана изобретателей и авторов из США

Новая глава об ИС будет: получить на внешнем рынке.

Ключевое достижение: M ost Комплексные положения о правоприменении любого торгового соглашения

контрафактные или пиратские товары на каждом этапе въезда, выезда и транзита через территорию любой Стороны.

Ключевое достижение: Самые строгие стандарты защиты коммерческой тайны из всех предшествующих соглашений о свободной торговле

В частности, Глава имеет самую надежную защиту коммерческой тайны из всех предыдущих торговых соглашений США. Он включает в себя все следующие меры защиты от незаконного присвоения коммерческой тайны, в том числе государственными предприятиями: гражданские процедуры и средства правовой защиты, уголовные процедуры и санкции, запреты на воспрепятствование лицензированию коммерческой тайны, судебные процедуры для предотвращения раскрытия коммерческой тайны в ходе судебного процесса. , а также штрафы для государственных служащих за несанкционированное разглашение коммерческой тайны.

ЦИФРОВАЯ ТОРГОВЛЯ

Новая глава «Цифровая торговля» содержит наиболее строгие правила цифровой торговли из всех международных соглашений, обеспечивая прочную основу для расширения торговли и инвестиций в инновационные продукты и услуги, в которых Соединенные Штаты имеют конкурентное преимущество. .

.

Основные положения главы о цифровой торговле

Новая глава о цифровой торговле:

- Запрещает применение таможенных пошлин и других дискриминационных мер к цифровым продуктам, распространяемым в электронном виде (электронные книги, видео, музыка, программное обеспечение, игры). , и т. д.).

- Обеспечьте трансграничную передачу данных и минимизируйте ограничения на места хранения и обработки данных, тем самым улучшая и защищая глобальную цифровую экосистему.

- Убедитесь, что поставщики не ограничены в использовании электронной аутентификации или электронных подписей, тем самым упрощая цифровые транзакции.

- Гарантировать, что к цифровому рынку применяются обязательные меры защиты прав потребителей, в том числе в отношении конфиденциальности и нежелательных сообщений.

- Ограничить возможности правительств требовать раскрытия проприетарного исходного кода и алгоритмов компьютеров, чтобы лучше защитить конкурентоспособность цифровых поставщиков.

- Содействуйте сотрудничеству в решении проблем кибербезопасности, стремясь продвигать лучшие отраслевые практики для обеспечения безопасности сетей и служб.

- Содействовать открытому доступу к общедоступным данным, созданным правительством, для расширения инновационного использования в коммерческих приложениях и услугах.

- Ограничить гражданскую ответственность интернет-платформ за сторонний контент, который такие платформы размещают или обрабатывают, вне сферы защиты интеллектуальной собственности, тем самым повышая экономическую жизнеспособность этих двигателей роста, которые зависят от взаимодействия с пользователем и пользовательского контента.

de minimis

Ключевые достижения: Уровень DE Minimis Уровень стоимости отгрузки

, чтобы облегчить торговлю трансзадниками, Соединенные Штаты достигли соглашения с Мексикой и Канадой, чтобы поднять свои . de minimis уровней стоимости доставки. Канада повысит свой уровень de minimis впервые за десятилетия с 20 до 40 канадских долларов на налоги. Канада также предоставит беспошлинные поставки до 150 канадских долларов. Мексика продолжит выдавать 50 долларов США без уплаты налогов de minimis а также обеспечить беспошлинную доставку до эквивалентного уровня 117 долларов США. Стоимость отгрузок до этих уровней будет поступать с минимальными формальными процедурами входа, что облегчит участие большего числа предприятий, особенно малых и средних, в трансграничной торговле.

de minimis уровней стоимости доставки. Канада повысит свой уровень de minimis впервые за десятилетия с 20 до 40 канадских долларов на налоги. Канада также предоставит беспошлинные поставки до 150 канадских долларов. Мексика продолжит выдавать 50 долларов США без уплаты налогов de minimis а также обеспечить беспошлинную доставку до эквивалентного уровня 117 долларов США. Стоимость отгрузок до этих уровней будет поступать с минимальными формальными процедурами входа, что облегчит участие большего числа предприятий, особенно малых и средних, в трансграничной торговле.

Повышение уровня de minimis с ключевыми торговыми партнерами, такими как Мексика и Канада, является важным результатом для малых и средних предприятий (МСП) США. Этим МСП часто не хватает ресурсов для уплаты таможенных пошлин и налогов, и они несут повышенные расходы на соблюдение требований, которые являются низкими, ограничивающими торговлю 9Уровни 0005 de minimis применяются для поставок с более низкой стоимостью, которые часто имеют МСП из-за их меньших объемов торговли.

Новые трейдеры, только что вышедшие на рынки Мексики и Канады, также выиграют от более низких затрат на связь с потребителями. Перевозчики экспресс-доставки в Соединенных Штатах, которые доставляют много недорогих грузов для этих трейдеров, также выиграют за счет снижения затрат и повышения эффективности.

ФИНАНСОВЫЕ УСЛУГИ

Финансовые компании США предоставляют услуги, критически важные для всех секторов экономики, включая малый и средний бизнес. В 2016 году Соединенные Штаты экспортировали финансовых услуг на сумму около 115 миллиардов долларов, что привело к положительному сальдо в торговле финансовыми услугами на сумму около 41 миллиарда долларов.

Обновленная глава «Финансовые услуги» включает обязательства по либерализации рынков финансовых услуг и созданию равных условий для финансовых учреждений США, инвесторов и инвестиций в финансовые учреждения, а также международной торговли финансовыми услугами. Эта глава также сохраняет свободу действий финансовых регуляторов в отношении обеспечения финансовой стабильности.

Ключевое достижение: Основные обязательства по предотвращению дискриминации в отношении поставщиков финансовых услуг США

Глава включает основные обязательства, такие как:

- Национальный режим, чтобы гарантировать, что американские поставщики финансовых услуг получают такой же режим, как и местные поставщики.

- Режим наибольшего благоприятствования для обеспечения того, чтобы поставщики финансовых услуг в США пользовались тем же режимом, что и поставщики из других стран.

- Доступ к рынку, который запрещает введение определенных количественных и числовых ограничений, ограничивающих деятельность поставщиков финансовых услуг в США.

Ключевое достижение: Первое положение о требованиях к локальному хранению данных

Впервые в любом торговом соглашении США эта сделка включает запрет на требования к локальному хранению данных в обстоятельствах, когда финансовый регулятор имеет доступ к данным, которые ему необходимо выполнить свой регулирующий и надзорный мандат.

Ключевые моменты Поддержка финансовых услуг

Новая глава о финансовых услугах будет включать:

- Обновленные положения, разрешающие трансграничную передачу данных и обновленные обязательства по доступу к рынку.

- Самые строгие обязательства по обеспечению прозрачности среди всех торговых соглашений США для обеспечения надлежащей практики регулирования в сфере государственного лицензирования и других разрешений на доступ к рынку.

- Отдельное приложение об обязательствах, касающихся трансграничной торговли, включая применение национального режима и обязательства по доступу на рынок к расширенному списку трансграничных услуг, таких как управление портфелем, инвестиционные консультации и услуги электронных платежей.

- Конкретные процедуры, связанные с претензиями инвестора и государства по урегулированию споров с Мексикой, включая положения, касающиеся квалификации арбитров и специального процессуального механизма, облегчающего применение пруденциального исключения и других исключений.

ВАЛЮТА

Основные достижения: высокие стандарты политики и обязательства по обеспечению прозрачности с надежными механизмами подотчетности проблемы. В этой главе будет рассмотрена недобросовестная валютная практика, требующая соблюдения высоких стандартов для воздержания от конкурентной девальвации и таргетирования обменных курсов, при этом значительно повышая прозрачность и обеспечивая механизмы подотчетности. Такой подход беспрецедентен в контексте торгового соглашения и поможет укрепить макроэкономическую стабильность и стабильность обменного курса.

ТРУД Соединенные Штаты, Мексика и Канада согласовали главу о труде, которая ставит трудовые обязательства в основу соглашения, делает их полностью применимыми и представляет собой самые сильные положения любого торгового соглашения.

Ключевое достижение: Представительство работников в коллективных переговорах

Глава о труде включает Приложение о представительстве работников в коллективных переговорах в Мексике, в соответствии с которым Мексика обязуется принять конкретные законодательные меры для обеспечения эффективного признания права на ведение коллективных переговоров.

Ключевое достижение: Трудовые права, признанные Международной организацией труда

Глава о труде требует, чтобы Стороны принимали и поддерживали в законе и применяли трудовые права, признанные Международной организацией труда, для эффективного обеспечения соблюдения своего трудового законодательства, а также не отказываться от своего трудового законодательства и не нарушать его.

Кроме того, глава включает новые положения, запрещающие ввоз товаров, произведенных с использованием принудительного труда, противодействующие насилию в отношении работников, осуществляющих свои трудовые права, и обеспечивающие защиту трудящихся-мигрантов в соответствии с трудовым законодательством.

Ключевое достижение: Усиление правоприменения в сфере труда

Глава по урегулированию споров создает первый в своем роде механизм быстрого реагирования США и Мексики, обеспечивающий мониторинг и ускоренное обеспечение соблюдения трудовых прав для обеспечения эффективного выполнения Мексикой знаменательная трудовая реформа на конкретных объектах при соблюдении суверенитета и надлежащей правовой процедуры.

Ключевое достижение: Новое правило содержания рабочей силы

Чтобы поддержать рабочие места в Северной Америке, соглашение содержит новые торговые правила происхождения для повышения заработной платы, требуя, чтобы 40-45 процентов автоконтента производилось работниками, зарабатывающими в не менее 16 долларов США в час.

ОХРАНА ОКРУЖАЮЩЕЙ СРЕДЫ

Соединенные Штаты, Мексика и Канада согласовали самую передовую, наиболее полную и отвечающую самым высоким стандартам главу об окружающей среде любого торгового соглашения. Как и глава о труде, глава об окружающей среде объединяет все экологические положения в основу соглашения и делает их обязательными для исполнения.

Ключевое достижение: Самый полный набор подлежащих исполнению экологических обязательств

Глава об окружающей среде включает наиболее полный набор подлежащих исполнению экологических обязательств из всех предыдущих соглашений Соединенных Штатов, включая обязательства по борьбе с незаконным оборотом диких животных, древесины и рыбы; укреплять сети правоохранительных органов для пресечения такой торговли людьми; и для решения насущных экологических проблем, таких как качество воздуха и морской мусор.

Экологические обязательства включают:

- Запреты на некоторые из наиболее вредных субсидий рыболовству, например, те, которые приносят пользу судам или операторам, занимающимся незаконным, несообщаемым и нерегулируемым (ННН) промыслом.

- Новые меры защиты морских видов, таких как киты и морские черепахи, включая запрет на ловлю акульих плавников и обязательство работать вместе для защиты морской среды обитания.

- Обязательства по повышению эффективности таможенного досмотра грузов, содержащих дикую фауну и флору, в портах ввоза и обеспечение жесткого правоприменения для борьбы с ННН-промыслом.

- Первые в мире изделия для улучшения качества воздуха, предотвращения и сокращения морского мусора, поддержки устойчивого лесопользования и обеспечения надлежащих процедур оценки воздействия на окружающую среду.

- Требование к Сторонам принять, сохранить и выполнить наши соответствующие обязательства по семи многосторонним природоохранным соглашениям (МСОС).

Об авторе