Открыть счет за границей: Как открыть счет в иностранном банке в 2022 году: инструкция

Как открыть счет в иностранном банке после регистрации компании за границей? — Финансы на vc.ru

Необходимость в релокации или масштабировании бизнеса с выходом на международный рынок вынуждает многих предпринимателей из России открывать корпоративные банковские счета за границей. Однако сделать это самостоятельно достаточно сложно, поскольку многие финансовые организации относятся к нерезидентам с подозрением и часто отказывают в обслуживании. Несмотря на обострение ситуации в банковском секторе, решить проблему можно, если официально зарегистрировать бизнес за границей. А как это сделать, и какую страну выбрать, мы расскажем в этой статье.

182 просмотров

Виды счетов

Банковские счета бывают нескольких видов. Рассмотрим каждый из них подробнее.

Сберегательные

Сберегательный счет – это депозит для постоянного хранения денег и увеличения капитала за счет начисления процентов. Для получения стабильного пассивного дохода пользоваться денежными средствами нельзя в течение срока, указанного в договоре с банком.

Инвестиционные

Их открывают компании, специализирующиеся на инвестициях, покупке ценных бумаг или драгоценных металлов. Инвестиционным счетом может управлять как сам клиент, так и банк. В первом случае владелец счета платит только за его обслуживание. А во втором – отдает банку процент от суммы инвестиций (размер вознаграждения в каждой финансовой организации свой, но обычно не превышает 5 %).

Расчетные

Расчетные счета обычно открывают при регистрации компании за рубежом. Владелец такого счета распоряжается им самостоятельно. При этом финансовая организация может устанавливать для открытия расчетных счетов определенные требования, касающиеся размера среднемесячного остатка или годового оборота.

Для чего иностранной компании нужен счет?

Открытие зарубежного банковского счета — необходимая процедура для коммерческой компании. Без него невозможно вести профильную деятельность, если:

- расширение бизнеса предполагает выход на международный уровень;

- коммерческая организация сотрудничает с контрагентами, поставщиками, партнерами из других стран, для чего требуется совершение регулярных международных платежей;

- договор сотрудничества с партнерами предусматривает использование для компании счетов, открытых в банках определенных юрисдикций;

- нужно обеспечить максимальную защиту финансовой информации;

- фирма занимается инвестиционной деятельностью, покупая и продавая ценные бумаги зарубежных компаний.

Как выбрать банк для открытия счета?

Выбирая финансовую организацию для открытия корпоративного расчетного счета за рубежом, необходимо собрать максимум актуальной информации о банках в интересующей вас юрисдикции, оценить их надежность и функционал. При этом особое внимание нужно уделить следующим вопросам:

- предоставляет ли организация банковские услуги нерезидентам;

- открывают ли в выбранном банке именно расчетные счета;

- какие валюты использует организация при проведении международных финансовых операций;

- с какими компаниями работает (есть ли ограничения по сферам деятельности и видам платежей, имеет ли для банка значение статус бенефициаров и т. д.).

На возможность получения банковских услуг и готовность зарубежных банков работать с компаниями-нерезидентами оказывают влияние следующие тенденции:

- Реальность бизнеса.

Банки более лояльно относятся к тем компаниям, которые действительно присутствуют в стране: владеют офисом или арендуют его, имеют штат сотрудников, недвижимость (склады) или другие активы, платят налоги. Рекомендуем ознакомиться со статьей «Что такое сабстенс (экономическое присутствие), и как его получить».

Банки более лояльно относятся к тем компаниям, которые действительно присутствуют в стране: владеют офисом или арендуют его, имеют штат сотрудников, недвижимость (склады) или другие активы, платят налоги. Рекомендуем ознакомиться со статьей «Что такое сабстенс (экономическое присутствие), и как его получить».

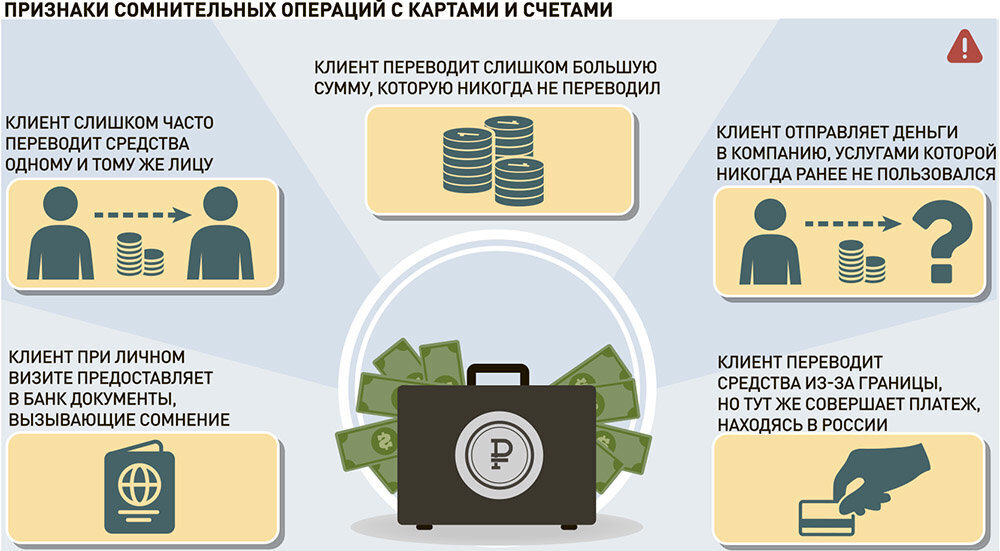

- «Прозрачность» компании. Зарубежные банки предпочитают иметь дело с компаниями, ведущими понятный и максимально прозрачный бизнес, с капиталом, законность появления которого не вызывает сомнений.

- Отказ от обслуживания стартапов. Банки хотят работать с надежными клиентами, которые могут подтвердить свой опыт.

- Снижение количества оффшорных компаний и фирм-пустышек (shell companies) среди клиентов.

- Санкции. Если среди учредителей или бенефициаров коммерческой организации во время банковской проверки найдут человека, попавшего в санкционные списки, об открытии счета можно забыть.

Но есть и категории бизнеса, которые для банков очень привлекательны, и относящимся к ним компаниям-нерезидентам обычно не отказывают в обслуживании. В приоритете фирмы, работающие в области международной торговли и логистики, IT-сфере, а также занимающиеся транспортно-экспедиционной деятельностью.

Требования для открытия счета в зарубежном банке

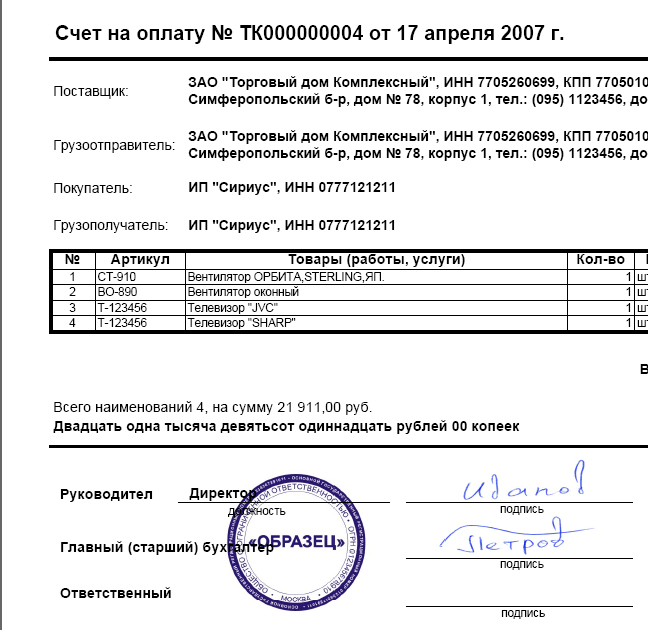

Прежде чем собирать документы для банка, нужно детально изучить требования, которые финансовая организация предъявляет к нерезидентам. В разных банках они могут существенно различаться, так что нужно быть готовым к тому, что у вас попросят дополнительные справки. В стандартный перечень входят:

- Учредительные документы фирмы, включая выписку из реестра.

- Информация о виде деятельности компании.

- Список учредителей и директоров, к которому нужно приложить копии их загранпаспортов.

- Копии приказов о назначении на должность директора и главного бухгалтера.

- Финансовая отчетность юр. лица (большинство банков запрашивают отчет за последние 12 месяцев).

- Документальное подтверждение постоянного места проживания (адреса) директоров и владельцев: в качестве подтверждения можно предоставить договоры аренды жилых помещений, счета за коммунальные услуги и прочее.

- Информация о зарубежных контрагентах и документы, подтверждающие сотрудничество с ними.

Все бумаги, запрошенные банком, должны быть правильно составлены (в них не должно быть опечаток, исправлений и ошибок), переведены на официальный язык страны, где находится финансовая организация, нотариально заверены и апостилированы. Представленная в банк информация должна быть действительна на момент рассмотрения сведений.

Процедура открытия счета в иностранном банке

Процедура открытия счета для компании иностранном банке предполагает:

- Сбор документов (банк может запросить не только стандартный пакет, но и дополнительные сведения).

- Заполнение заявки на открытие зарубежного банковского счета.

- Обращение в банк лично, через представителя или удаленно в зависимости от страны и требований финансовой организации.

Срок рассмотрения такого заявления может варьироваться от нескольких дней до пары месяцев.

Причинами отказа в открытии счета могут стать предоставление недостоверных сведений относительно источников дохода, происхождения капитала и т. д. либо обычная ошибка, допущенная при заполнении документов.

Что такое Compliance и процедура KYC?

Планируя релокацию бизнеса, владельцы компаний тщательно выбирают зарубежный банк для открытия счета. Банки, в свою очередь, тщательно выбирают себе клиентов, стараясь минимизировать риски от сотрудничества с неблагонадежными бизнесменами.

Compliance – процедура детальной оценки соответствия клиента требованиям банка. В основе Compliance лежат принципы know-your-customer («знай своего клиента») и due diligence (политика «должной осмотрительности»).

Процедура оценки предполагает:

- Изучение информации, предоставленной потенциальным клиентом (в списке документов, которые хотят увидеть в банке, могут быть любые бумаги, включая биографии учредителей).

- Сбор сведений о потенциальном клиенте из любых источников, доступных банку.

- Противодействие легализации денежных средств, полученных преступным путем.

Где открыть банковский счет?

В списке надежных и востребованных юрисдикций для компаний-нерезидентов можно найти множество вариантов.

Европа

Европейские банки:

- обслуживают мультивалютные счета;

- осуществляют операции со всеми основными валютами;

- не устанавливают никаких валютных ограничений;

- обеспечивают клиентам круглосуточный доступ к средствам, предоставляя возможность удаленного управления счетами;

- работают с оффшорными предприятиями;

- выполняют переводы по системе SEPA IBAN.

При выборе европейской юрисдикции предприниматели отдают предпочтение Мальте и Кипру, которые проявляют наибольшую лояльность к нерезидентам. Сложнее всего будет открыть счет в британских банках, которые зачастую отказывают потенциальным клиентам. Несмотря на это, вы можете воспользоваться альтернативным вариантом открытия счета – интернет-банкингом. Подробнее читайте в нашей статье «Лучшие необанки для открытия счета за рубежом».

Объединенные Арабские Эмираты

В ОАЭ прекрасно развит финансовый сектор, а действующая банковская система создает выгодные условия для предпринимателей, ведущих международную коммерческую деятельность. Дополнительным преимуществом этой страны специалисты называют строгое соблюдение конфиденциальности: клиенты банков могут быть на 100 % уверены, что их денежные средства надежно защищены.

Азия

- Сингапур. Демонстрирует лояльность к нерезидентам, обеспечивает проведение транзакций партнерам в Гонконге, Китае, США, Европе, открывает счета зарубежным компаниям.

Гонконг. С нерезидентами работают не все банки, а те, которые работают, тщательно проверяют клиентов и предъявляют к ним повышенные требования. Одним из них является наличие офиса в Сянгане. При положительном результате предварительной проверки клиенту придется приехать в Гонконг и лично присутствовать при открытии зарубежного банковского счета.

Оффшорные банки

Оффшорные финансовые организации, которые находятся на Маврикии, Сейшелах, Гренадинах, а также в Малайзии, Сент-Винсенте и Сент-Люсии, несмотря на репутацию лояльных банков, тоже вслед за европейскими коллегами ужесточают требования к клиентам относительно экономического присутствия в регионе. Однако у оффшорных банков иногда возникают сложности при проведении транзакций с долларами США и другими валютами.

Страны СНГ

В связи с осложнившейся международной ситуацией растет спрос на финансовые услуги, предоставляемые банками в странах СНГ. В приоритете Армения, Казахстан, Азербайджан, Узбекистан, Грузия, куда активно релоцируется бизнес из России. Банки этих стран вполне лояльно относятся к компаниям-нерезидентам.

В приоритете Армения, Казахстан, Азербайджан, Узбекистан, Грузия, куда активно релоцируется бизнес из России. Банки этих стран вполне лояльно относятся к компаниям-нерезидентам.

Открываете компанию за рубежом? Мы поможем!

Для ведения успешного бизнеса с зарубежными партнерами и контрагентами требуются максимально эффективные финансовые инструменты. Один из них – открытие расчетного счета в зарубежном банке.

Регистрация компании за рубежом предоставит вам возможность получать международные платежи со всего мира. Наш сервис Easy Payments оказывает помощь предпринимателям в регистрации бизнеса в самых популярных юрисдикциях. Чтобы получить профессиональную консультацию по этому вопросу, оставьте заявку на нашем сайте.

Если наша статья показалась вам полезной…

Пожалуйста, порадуйте нас своим лайком, подпишитесь на обновления, и ждите следующих крутых статей. Обещаем, что они появятся совсем скоро!)

Как открыть банковский счет за границей: преимущества второго гражданства

«Молдавский счет» для жителей СНГ

Международный скандал разразился после выявления схемы выведения из России «черных» денег. Центр по исследованию коррупции и организованной преступности (OCCRP) называет сумму в 21 млрд. долл. США. Нечистые на руку дельцы использовали молдавские и латвийские банки для перевода денег в Европу. В скандале уже замешаны 732 банка в 96 странах, среди них авторитетные банки Германии, Великобритании, Швейцарии. Им грозят крупные штрафы, а простым россиянам – игнорирование при попытке открыть новые счета.

Центр по исследованию коррупции и организованной преступности (OCCRP) называет сумму в 21 млрд. долл. США. Нечистые на руку дельцы использовали молдавские и латвийские банки для перевода денег в Европу. В скандале уже замешаны 732 банка в 96 странах, среди них авторитетные банки Германии, Великобритании, Швейцарии. Им грозят крупные штрафы, а простым россиянам – игнорирование при попытке открыть новые счета.

Очевидно, что после глобального расследования ни один уважающий себя европейский банк не станет связываться с деньгами, которые приходят из СНГ. Какими бы «чистыми» они ни были. Раньше для открытия счета требовался солидный пакет документов, подтверждающий легальность ваших доходов, личность бенефициара. А после того как в руководящих кругах банков «полетели головы» здесь, скорее всего, будут просто отказывать гражданам стран СНГ в открытии счета. Даже если вы предоставите самый полный пакет документов в кратчайшие сроки.

Очевидно, что бесконечно эти ограничения длиться не будут, однако в ближайшие год-два европейские банки станут самым тщательным образом проверять каждого вкладчика из России, Украины, Белоруссии, Казахстана.

Как обойти ограничения?

Если у вас в кармане российский, украинский или казахский паспорт – то никак! Вам придется обращаться за юридической помощью в профессиональные компании, которые будут вести переговоры с банком от вашего лица. Однако процесс может затянуться или вообще закончиться ничем. Есть гораздо более простой и совершенно официальный способ обойти ограничения без оглядки на нынешний скандал.

Для этого вам понадобится еще один паспорт – желательно европейской страны. Вы можете воспользоваться вторым гражданством для открытия счета в любом банке на территории Евросоюза. Никаких ограничений, дополнительных проверок, затягивания времени – только стандартная процедура. Имея на руках только второй паспорт, вы можете зайти в любой банк, заполнить специальные формы и открыть текущий или депозитный счет.

Как оформить второй паспорт?

В обычных условиях на получение гражданства в ЕС уходят долгие годы. Однако сейчас в Европе в двух странах работают официальные государственные программы, позволяющие оформить второй паспорт всего за несколько месяцев. Взамен вы обязуетесь инвестировать определенную сумму в экономику страны.

Взамен вы обязуетесь инвестировать определенную сумму в экономику страны.

Гражданство Кипра

Если вам нужно максимально быстро получить второе гражданство в Европе, идеальный способ – воспользоваться государственной программой Кипра. Официальный срок выдачи паспорта Кипра за инвестиции – 90 дней. На практике всё может выйти даже быстрее. Участником программы, кроме самого заявителя, могут стать: его супруга, дети до 28 лет и родители. Кипрское правительство предлагает несколько вариантов для инвестирования – выбирайте любой наиболее интересный для вас.

Сколько нужно инвестировать?

- 2 млн. евро в покупку жилой недвижимости на Кипре. Это самый простой и понятный способ. Вы можете пользоваться жильем, а через 5 лет продать объект

- 2 млн. евро в покупку коммерческой недвижимости на Кипре + 500 тыс. в покупку жилья

- 500 тыс. евро в покупку государственных облигаций + 2 млн. в покупку жилья. Владеть ценными бумагами также нужно не менее 5 лет

Преимущество этой программы в том, что инвестиции остаются при вас. Спустя 5 лет вы получаете право продать объект и вернуть сумму, возможно, даже с прибылью. Ведь недвижимость Кипра постепенно дорожает.

Спустя 5 лет вы получаете право продать объект и вернуть сумму, возможно, даже с прибылью. Ведь недвижимость Кипра постепенно дорожает.

Гражданство Мальты

Программа Malta Individual Investor Program дает возможность оформить паспорт Мальты за 12-14 месяцев. В ней может участвовать вся семья заявителя, включая детей до 26 лет и родителей (те и другие должны быть финансово зависимы от заявителя, то есть не получать никаких доходов).

Сколько нужно инвестировать?

- 650 тыс. евро (+25 тыс. за супругу и детей до 18 лет и + 50 тыс. за совершеннолетних детей и родителей) составляет ваш взнос в Фонд развития Мальты. Он безвозвратный, т.е. вы не сможете со временем вернуть эту сумму

- 150 тыс. евро – стоимость покупки государственных ценных облигаций. Спустя 5 лет вы сможете их продать с небольшой выгодой (до 3%)

- 16 тыс. евро – это минимальная ежегодная сумма аренды недвижимости на Мальте. Как вариант вы можете приобрести жилье в собственность, однако его стоимость должна составлять минимум 350 тыс

- 7,5 тыс.

евро (+5 тыс. за супругу, детей от 18 лет и родителей, +3 тыс. за детей с 13 до 18 лет) – стоимость проверки на благонадежность Due Diligence, которую проводят в отношении всех участников программы

евро (+5 тыс. за супругу, детей от 18 лет и родителей, +3 тыс. за детей с 13 до 18 лет) – стоимость проверки на благонадежность Due Diligence, которую проводят в отношении всех участников программы - 50 тыс. евро (+10 тыс. за супругу и +5 тыс. за детей любого возраста и родителей) – это административные издержки на оформление документов

Теперь каждый состоятельный человек может предварительно рассчитать стоимость инвестиций именно для его случая.

Ваши преимущества

С паспортом Кипра или Мальты вы беспрепятственно откроете счет в любом международном банке в какой угодно стране мира. Кроме того, оформление второго гражданства дает вам дополнительные важные преимущества:

- Безвизовое посещение более 150 стран, включая Великобританию

- Проживание в любой стране Евросоюза

- Работа, ведение бизнеса в ЕС

- Возможность оптимизировать свои налоги на Кипре или Мальте

- Учеба ваших детей в ведущих вузах Европы со скидками для граждан ЕС

- Надежный «запасной аэродром»

На Мальте и Кипре нет требований по обязательному проживанию граждан на территории государства, поэтому можете спокойно выбирать страну или оставаться на родине.

Оформляя паспорт Мальты, Кипра, вы предоставляете своей семье лучше качество жизни и безопасность. А наши специалисты позаботятся о том, чтобы процедура получения гражданства стала для вас максимально комфортной, быстрой и беспроблемной.

Как открыть и получить доступ к оффшорному банковскому счету

Оффшорный банкинг часто ассоциируется с высоким уровнем финансовой сложности, а иногда и мошенничеством. Однако реальность такова, что средний человек может открыть оффшорный банковский счет всего за несколько часов работы. У каждого оффшорного банка и иностранной юрисдикции есть свои требования, поэтому вам придется провести некоторое исследование, чтобы найти особенности, относящиеся к вашей ситуации. Ниже приводится обзор того, что вы можете ожидать, если решите открыть счет в оффшорном банке.

Ключевые выводы

- Когда вы принимаете участие в оффшорных банковских операциях, вы делаете это с финансовым учреждением за пределами вашей страны.

- Чтобы открыть счет в оффшорном банке, вам необходимо предоставить удостоверение личности и другие документы, подтверждающие вашу личность.

- Банкам также может потребоваться информация об источнике ваших вкладов.

- Вы можете получить доступ к своему счету с помощью дебетовой карты или путем банковского перевода.

Что такое оффшорный банкинг?

Люди, которые размещают офшорные банки, делают это в какой-то части мира за пределами своей родной страны. Таким образом, термин оффшорный банкинг обычно используется для описания международных банков, компаний и инвестиций. Некоторые места стали известными районами оффшорного банкинга, включая Швейцарию, Бермудские острова или Каймановы острова. Но другие страны, где осуществляется оффшорное банковское дело, не так распространены, например, Маврикий, Дублин и Белиз.

У большинства людей оффшорный банкинг ассоциируется с богатством или с чем-то, на что способны только избранные. В то время как многие богатые люди пользуются этими учреждениями, обычные люди тоже могут это делать. На самом деле, вы работаете в оффшорной зоне, если вы американец, у которого есть банковский счет в Канаде.

Оффшорный банкинг часто обсуждается в негативном свете. Это потому, что многие люди используют его как способ спрятать свои деньги и избежать уплаты налогов. Другие используют его для незаконных целей, таких как отмывание денег и уклонение от уплаты налогов. Хотя эти действия являются преступными и могут привести к судебному преследованию, тюремному заключению и/или крупным штрафам, оффшорные банковские операции не обязательно должны быть незаконными. Наличие оффшорного банка может быть абсолютно законным, если:

- вы ведете бизнес в другой стране

- имеете инвестиции

- иметь счет в стране, где вы можете проводить большую часть года

Вы также можете использовать оффшорный банкинг в стране с благоприятным налоговым режимом. В некоторых частях мира вы можете инвестировать свои деньги, получая доход от этих денег, не облагаемый налогом.

Основные требования

Основы открытия оффшорного банковского счета аналогичны открытию банковского счета в вашей стране. Оффшорным банкам требуется ваша личная информация, такая как ваше имя, дата рождения, адрес, гражданство и род занятий.

Оффшорным банкам требуется ваша личная информация, такая как ваше имя, дата рождения, адрес, гражданство и род занятий.

Чтобы подтвердить вашу личную информацию, вам необходимо предоставить копию паспорта, водительских прав или других документов, удостоверяющих личность, выданных государственным органом. Банки также заинтересованы в подтверждении вашего места жительства или физического адреса, поскольку это может повлиять на вопросы налогообложения. Это требование может быть выполнено путем предъявления счета за коммунальные услуги или чего-либо подобного.

Независимо от того, какой тип документа вы предоставляете, банки должны убедиться, что они подлинные. В некоторых случаях может быть достаточно нотариально заверенной копии некоторых документов. Но другие оффшорные центры предпочитают штамп апостиль — особый тип сертификационного знака, который используется на международном уровне. В этом случае вам необходимо посетить государственное учреждение, уполномоченное выпускать эту марку для вашего штата или страны.

Как открыть и получить доступ к оффшорному банковскому счету

Дополнительные подтверждающие документы

Часто существуют значительные дополнительные требования для открытия счета в оффшорном банке. Эти требования введены для предотвращения отмывания денег, налогового мошенничества или других незаконных действий, часто связанных с офшорными банковскими операциями.

Во-первых, оффшорные банки могут запросить финансовые справочные документы из вашего текущего банка, указывающие на средний баланс и удовлетворительные отношения. Это обычно подтверждается банковскими выписками за последние шесть-двенадцать месяцев.

Во-вторых, многие оффшорные банки спрашивают о характере транзакций, которые предполагается проводить через счет. Это может показаться чрезмерно навязчивым, но офшорные банковские центры испытывают все возрастающее давление, требуя прекратить незаконную деятельность. Для этого многим оффшорным банкам требуется дополнительная документация с указанием источника средств, которые вы вносите в банк.

Многие оффшорные банки захотят узнать характер транзакций по вашему счету, прежде чем вы сможете начать вести свой бизнес.

Например, справки о заработной плате от вашего работодателя, скорее всего, будет достаточно, если вы используете счет для внесения депозитов от своего работодателя. Чтобы проверить ваш инвестиционный доход, оффшорный банк может запросить информацию о ваших инвестициях и о том, где они хранятся.

Для сделок с бизнесом или недвижимостью вам может потребоваться предоставить договоры купли-продажи или другие соответствующие документы. Если вы вносите средства по договору страхования, вам может потребоваться предоставить письмо от вашей страховой компании. Если ваши деньги получены из наследства, банк может запросить письмо от душеприказчика, свидетельствующее об этом.

Выбор валюты

В отличие от внутренних счетов, оффшорные банковские счета предлагают выбор валюты, в которой вы хотите хранить свои средства. Это может быть очень ценной особенностью оффшорного счета, особенно если национальная валюта нестабильна или ожидается ее обесценивание.

Хотя это может быть привлекательной функцией, важно понимать последствия открытия счета в разных валютах. Например, хранение средств в определенных валютах может позволить вам получать проценты по вашим депозитам, но также может привести к налоговым обязательствам за границей. Вам также может понадобиться обменять валюту для внесения и снятия средств, что может быть значительным расходом в зависимости от структуры комиссий и предлагаемых обменных курсов.

Внесение на оффшорный банковский счет

Оффшорные банковские счета чаще всего финансируются в электронном виде посредством международных банковских переводов. К сожалению, системы, обеспечивающие бесплатные электронные переводы, распространенные в отечественном банковском деле, как правило, не могут переводить деньги за границу.

Отправка банковского перевода — простая операция, но почти все банки взимают комиссию за международные банковские переводы за отправку или получение средств. Цены на банковские переводы варьируются в зависимости от банка, поэтому обязательно ищите предложения. К сожалению, хороших альтернатив немного. Внутренние чеки, как правило, не принимаются в иностранных юрисдикциях, а внесение средств лично на регулярной основе нецелесообразно.

К сожалению, хороших альтернатив немного. Внутренние чеки, как правило, не принимаются в иностранных юрисдикциях, а внесение средств лично на регулярной основе нецелесообразно.

Вывод средств

Оффшорные банки предлагают множество способов вывода средств для максимального удобства использования их услуг. Многие оффшорные банки выпускают дебетовые карты, которые позволяют вам легко получать доступ к своим средствам по всему миру. Убедитесь, что вы знаете о комиссиях за использование карты, поскольку они могут складываться. Снятие больших сумм наличных за один раз может помочь минимизировать эти комиссии.

Некоторые оффшорные банки предлагают чеки. Однако обычно это не предпочтительный метод, в первую очередь потому, что конфиденциальность часто требуется для оффшорных счетов. Проблемы также могут возникнуть, поскольку чеки, выписанные на иностранные счета, не всегда принимаются на местном уровне.

Лучшим вариантом может быть использование двух счетов — одного оффшорного и одного внутреннего. Таким образом, электронные банковские переводы могут использоваться для перевода больших сумм офшорных средств на внутренний счет, где к ним можно легко получить доступ. Этот метод обеспечивает большую конфиденциальность и безопасность, а также обеспечивает удобство местных банковских услуг.

Таким образом, электронные банковские переводы могут использоваться для перевода больших сумм офшорных средств на внутренний счет, где к ним можно легко получить доступ. Этот метод обеспечивает большую конфиденциальность и безопасность, а также обеспечивает удобство местных банковских услуг.

Итог

Несмотря на таинственность, окружающую их, открыть счета в оффшорных банках относительно просто. Все, что требуется, это заполнить документы, предоставить некоторые основные документы, удостоверяющие личность, и предоставить дополнительную информацию, чтобы показать, что вы не планируете использовать учетную запись для незаконной деятельности.

Выбор лучшей валюты и оптимизация депозитов и снятия средств немного сложнее, но лучший выбор становится яснее, когда вы изучаете варианты. При использовании оффшорных банковских счетов и получении международных банковских переводов важно проконсультироваться со специалистом по налогам, чтобы убедиться, что вы соблюдаете все налоговые правила в стране и за рубежом.

Руководство по открытию международного банковского счета

Если вы планируете проводить много времени за границей, вам следует серьезно подумать об открытии международного банковского счета. Вот как это сделать.

Готовитесь к путешествию или живете за пределами США? Возможно, вы также захотите открыть банк за границей. В нашем все более глобализированном мире открыть зарубежный банковский счет стало проще, чем когда-либо.

Что впереди:

Кому нужен международный банковский счет?

Всем, кто проводит много времени за границей — по работе, учебе, программе стипендий или по другой причине — следует подумать об открытии счета в этой стране.

Путешественники часто могут использовать свои кредитные или дебетовые карты в любой точке мира. Но банки взимают комиссию за международные транзакции.

Комиссия не может превышать 3-5% за транзакцию, но она суммируется. Обменные курсы в валюте новой страны также могут повлиять на стоимость вашего доллара.

Снятие наличных? Вы также получите комиссию за иностранный банкомат.

Для случайных международных поездок это не имеет большого значения. Но в течение трех месяцев или дольше в новой стране открытие счета в местном банке в дополнение к вашему банку в США может сэкономить вам значительную сумму денег.

Банковское дело по всему миру

Вот краткий обзор банковской статистики некоторых часто посещаемых стран. Список включает в себя как крупные банки страны, так и банки, рекомендованные для владельцев международных счетов.

Курсы обмена валюты могут быть изменены и основаны на этой диаграмме Международного валютного фонда.

| Страна | Основные банки | Валюта | Курс обмена к доллару США (за 1 доллар США) |

|---|---|---|---|

| Соединенное Королевство (Англия, Шотландия и Уэльс) | HSBC, Barclays, Metro Bank | Фунт | 1,271 |

| Канада | TD (Toronto Dominion) Bank, RBC (Royal Bank of Canada), Scotiabank | Доллар | 1,314 |

| Мексика | Banamex, Bank of America, HSBC, Scotiabank, ING Bank | песо | 19,234 |

| Китай | Банк Китая, Промышленный и коммерческий банк Китая | Юань | 6,905 |

| Франция | BNP Paribas | Евро | 1,132 |

| Германия | Deutsche Bank | Евро | 1. 132 132 |

| Австралия | HSBC Австралия | Доллар | 0,721 |

| Япония | Mitsubishi UFJ Financial Group | Иена | 111,37 |

Нет страны, в которую вы едете, в этом списке? Вы все еще защищены. Многие международные банки имеют широкое глобальное присутствие и множество привилегий для клиентов.

Три лучших банка с филиалами в США и за рубежом

HSBC

Страны

HSBC базируется в Соединенном Королевстве с международными филиалами в более чем 30 странах мира, включая страны Европы, Азии, Латинской Америки и Ближний Восток.

Особенности

- Один из самых удобных в использовании банков для путешественников. Вы можете открыть счет до того, как попадете в новую страну.

- Мобильное приложение упрощает банковские переводы — вы можете переводить наличные с одного счета HSBC на другой, даже если вы открыли счета в разных странах.

- Там есть комиссия за иностранную транзакцию для покупок по дебетовой карте, если вы не перейдете на Premier Checking.

Прочтите наш обзор HSBC.

Charles Schwab

Страны

Международные счета Charles Schwab работают в Великобритании, Ирландии, Франции, Италии, Нидерландах, Швеции, Австрии, Гонконге, Австралии, Сингапуре, Таиланде и Малайзии.

Особенности

- Использование глобальной карты бесплатно — если вы планируете потренировать свою карту в банкомате, это один из лучших международных банков. Schwab даже возмещает комиссию за банкомат!

- Никаких сборов за иностранные операции, ежемесячных/ежегодных сборов или надбавок за обмен валюты. Единственным дополнительным расходом при покупках по дебетовой карте является курсовая разница.

- Вы должны быть резидентом США с американским адресом.

- Счета можно открывать онлайн.

Посмотреть банковские реквизиты/подать заявку.

Citibank

Страны

Citibank имеет, пожалуй, самый большой глобальный охват среди всех крупных банков, работая более чем в 30 странах и имея тысячи отделений по всему миру. Полный список смотрите здесь.

Особенности

- Вы можете бесплатно пользоваться банкоматами 24 часа в сутки в участвующих странах.

- Безналичные переводы между счетами Ситибанка в разных странах также бесплатны. Вы можете перевести деньги с внешнего счета для доставки на следующий день (обменный курс устанавливается банком).

The Global ATM Alliance

Для любителей банкоматов без комиссии Global ATM Alliance представляет собой группу банков, предлагающих международным клиентам бесплатный доступ к банкоматам любого банка-участника. Если ваша главная цель — избежать комиссий за дебетовую карту во время путешествия, один из этих банков может быть хорошим выбором.

Вариант без комиссии применяется только в странах, где работает банк (например, вы можете бесплатно пользоваться банкоматом BNP Paribas во Франции, так как это французский банк, но не в Испании).

Участвующие банки и страны:

| Банк | Страна |

|---|---|

| Банк Америки | США |

| Barclays | Великобритания, Франция, Испания, Португалия, Пакистан, Гибралтар, Гана, Кения, другие страны Африки |

| Deutsche Bank | Германия, Польша, Бельгия, Индия, Испания, Португалия, Италия |

| Scotiabank | Канада, Карибский бассейн, Перу, Чили, Мексика |

| БНП Париба | Франция |

| Westpac | Австралия, Новая Зеландия, Фиджи, Вануату, Острова Кука, Самоа, Тонга, Папуа-Новая Гвинея и Соломоновы Острова |

| Банк Нанкина | Китай |

| АБСА | Южная Африка |

| DBS Bank | Гонконг, Сингапур |

| УкрСиббанк | Украина |

Выбор подходящего для вас зарубежного банка

Путешествие или пребывание на месте

Лучший выбор зависит от ваших планов поездок. Если вы переезжаете из страны в страну, вам может понадобиться банк с бесплатными банкоматами в нескольких местах. Если вы остановились в одном месте, попробуйте выбрать банк с хорошим курсом конвертации валюты этой страны.

Если вы переезжаете из страны в страну, вам может понадобиться банк с бесплатными банкоматами в нескольких местах. Если вы остановились в одном месте, попробуйте выбрать банк с хорошим курсом конвертации валюты этой страны.

Большие страны против малых стран

Путешественники в Великобританию, Европейский союз, Китай или другие оживленные районы мира будут иметь множество вариантов.

Путешественникам, путешествующим в небольшие или редко посещаемые страны, может не хватать местного выбора. Если это ваш случай, проверьте банки, которые позволяют вам совершать большинство или все ваши транзакции онлайн.

Банки США с филиалами за границей

Есть ли у вашего банка США филиал за границей? Если да, узнайте, что вам нужно и не нужно будет настраивать для доступа к своей учетной записи за границей. Правила каждого банка будут отличаться.

Открытие счета

Конкретные требования к документам различаются в зависимости от страны. Но независимо от того, где вы находитесь, вам понадобятся:

- Удостоверение личности.

Возьмите с собой паспорт и водительское удостоверение или удостоверение личности. Многие банки требуют две формы удостоверения личности (студенческий билет может учитываться или не учитываться, но свидетельство о рождении, скорее всего, будет учитываться).

Возьмите с собой паспорт и водительское удостоверение или удостоверение личности. Многие банки требуют две формы удостоверения личности (студенческий билет может учитываться или не учитываться, но свидетельство о рождении, скорее всего, будет учитываться). - Подтверждение места жительства. Вам может потребоваться подтверждение проживания в Соединенных Штатах, подтверждение адреса в другой стране или и то, и другое. Недавний счет за коммунальные услуги, договор аренды или удостоверение личности с вашим адресом должны подойти.

- Стартовые фонды. Банки часто имеют минимальные начальные средства, необходимые для депозита (думаю, около 500-1000 долларов США).

- Студенческая или рабочая виза, если она вам нужна для страны.

- Справка из университета или свидетельство о зачислении в школу.

- Письмо с места работы или трудовой договор.

Если вы вносите более 10 000 долларов США на счет в иностранном банке, вы должны подать отчет о зарубежных банковских и финансовых счетах в IRS.

Вот требования в некоторых странах, чтобы дать вам представление:

- Мексика — удостоверение личности, подтверждение места жительства и иммиграционная или неиммиграционная виза

- Франция — подтверждение места жительства, французский адрес, справка из университета (если вы зачислены) и, в некоторых случаях, справка из вашего предыдущего банка

- Германия —паспорт, студенческий билет и подтверждение регистрации (если зачислен)

- Италия — паспорт, действующая виза, подтверждение местного адреса, а также налоговый код или фискальный код, который вы можете запросить в налоговой инспекции или посольстве Италии

- Испания — паспорт, иностранный идентификационный номер и сертификат, подтверждение местного проживания и справка из университета (если зачислен)

- Англия — паспорт, действующая виза, подтверждение местного проживания и проживания дома, а также справка из университета (если зачислен)

Денежные переводы

Самый простой способ перевести наличные с местного счета на зарубежный — это банковский перевод.

Банки используют два кода для международных транзакций, и вам понадобится по одному каждому из них.

SWIFT-код

SWIFT-код — это тип банковского идентификационного кода (BIC), используемый для идентификации банков по всему миру. Ваш код SWIFT или BIC обычно отображается в выписке по вашему счету. Вы также можете найти свой код, используя этот поисковик кода SWIFT.

Номер IBAN

IBAN или международный номер банковского счета является идентификатором вашего конкретного банковского счета. Эти коды чаще всего используются в Европейском союзе, в противном случае они требуются не во всех странах. Он должен быть указан в вашей банковской выписке вместе со SWIFT-кодом. Найдите код, начинающийся с двух заглавных букв (они обозначают вашу страну).

Комиссии

При переводе денег взимается комиссия за каждую транзакцию. Чтобы свести комиссию к минимуму, вы можете воспользоваться услугой перевода, такой как TransferWise, с недорогим обменным курсом.

Чем раньше вы позаботитесь об этих деталях, тем лучше. Наличие легкодоступных денег сделает ваше международное приключение намного более плавным!

Резюме

Если вы планируете провести значительное время за границей (мы говорим о трех месяцах), вам следует серьезно подумать об открытии счета за границей. Это может помочь вам избежать высоких комиссий за иностранные транзакции, которые вы бы заплатили, если бы использовали кредитную карту.

Подробнее

- Путешествуете за границу? Лучшие кредитные карты для международных поездок — август 2018 г.

- 4 лучшие страны для дешевого (даже бесплатного) обучения за границей

Родственные инструменты

Сохраните свой первый или СЛЕДУЮЩИЙ 100 000 долларов США

Подпишитесь на бесплатные еженедельные советы по деньгам, которые помогут вам зарабатывать и экономить больше

Мы обязуемся никогда не передавать и не продавать вашу личную информацию.

Об авторе