Отличие облигаций от акций: в чем разница, какие ценные бумаги лучше покупать

Акции и облигации — в чём разница

Содержание:

Акции — особенности, что учитывать перед покупкой Доход от перепродажи Доход от дивидендов Облигации — особенности, что учитывать перед покупкой Почему трейдеры выбирают облигации Доходность и надежность Резюме — чем отличаются облигации от акций

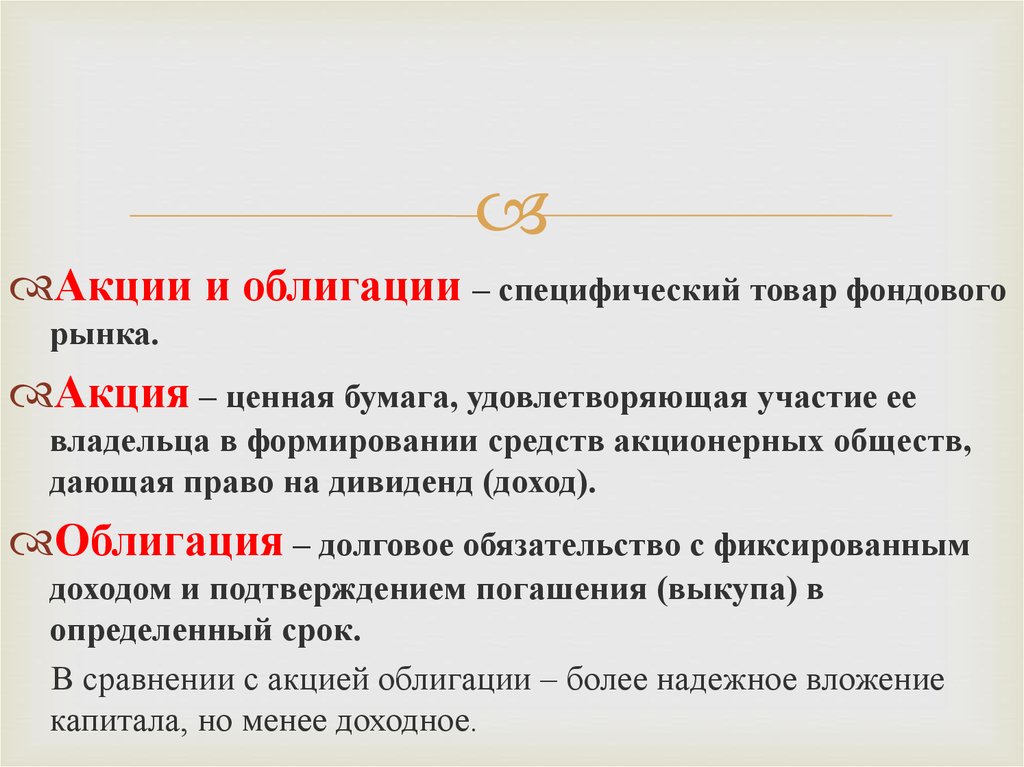

Самые востребованные инструменты на биржевом рынке — акции и облигации. Инвестирование в эти ценные бумаги наиболее распространено среди начинающих трейдеров. Если вам интересно, в чём отличие акции от облигации, ознакомьтесь с нашей статьёй.

Биржа

На бирже несколько площадок — рынков. На каждом рынке торгуются свои активы (инструменты). Акции и облигации обращаются на фондовом рынке, куда приходят те, кто готов инвестировать в ценные бумаги на срок не менее одного года. Инвестор может наполнить свой портфель разными видами активов и в разном соотношении. Чем разнообразнее инвестиционный портфель, тем меньше рисков для инвестора. Чтобы понять, что выгоднее — акции или облигации и как их выбирать, нужно разобраться в особенностях этих двух инструментов.

Чтобы понять, что выгоднее — акции или облигации и как их выбирать, нужно разобраться в особенностях этих двух инструментов.

Акции — особенности, что учитывать перед покупкой

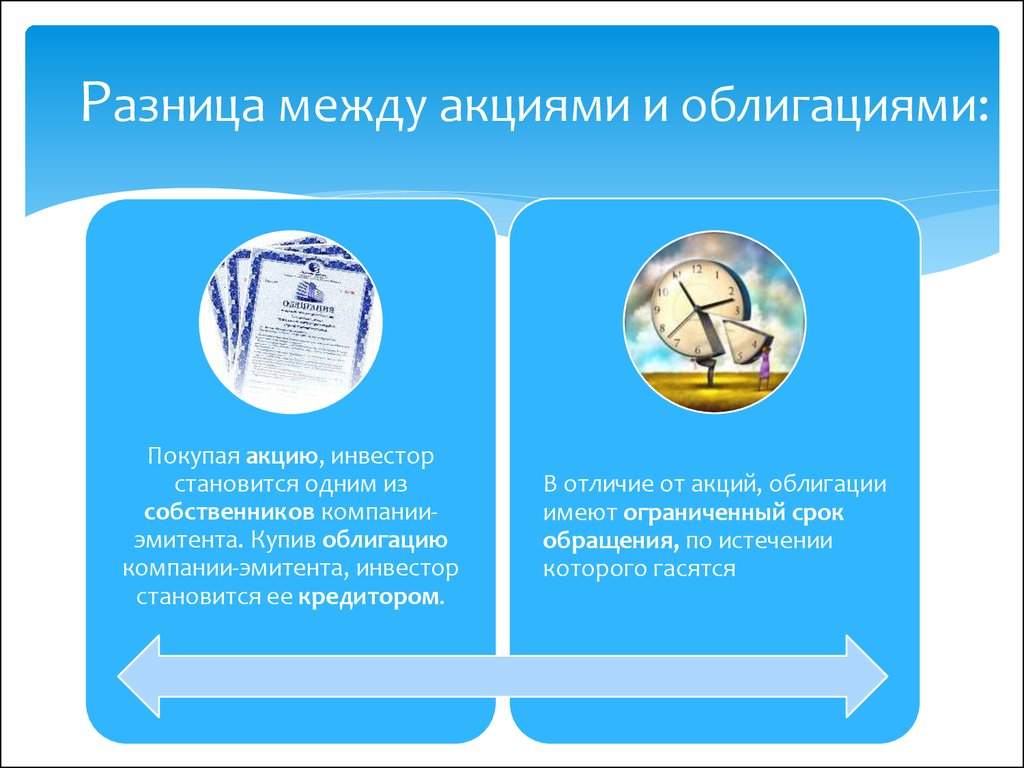

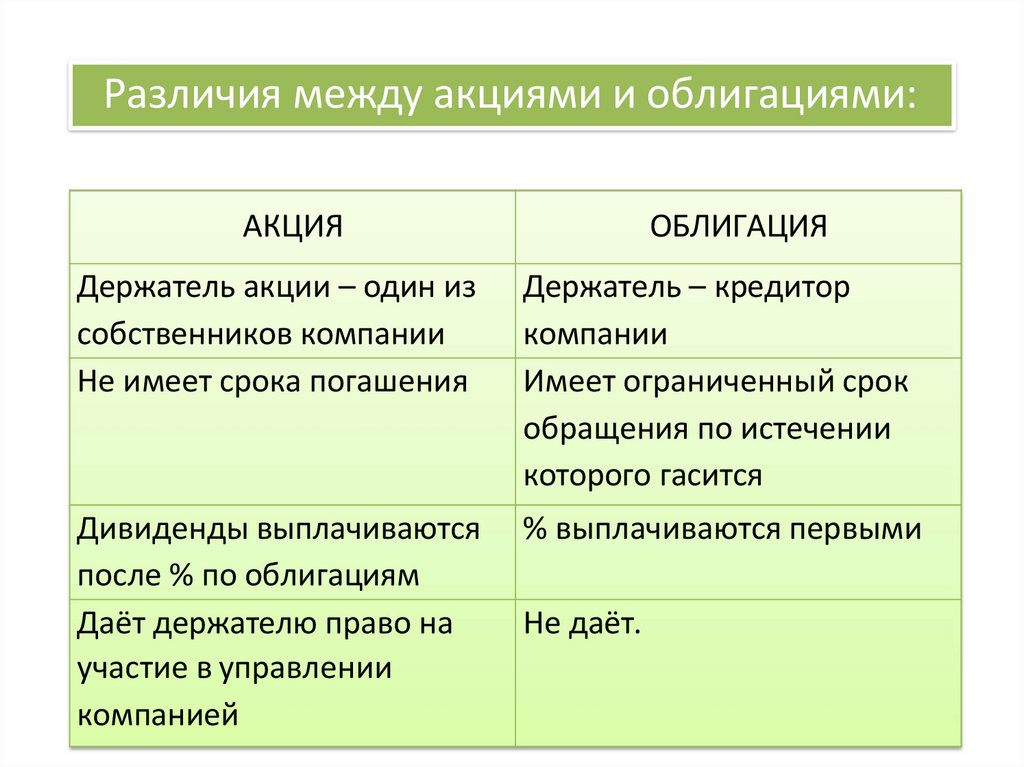

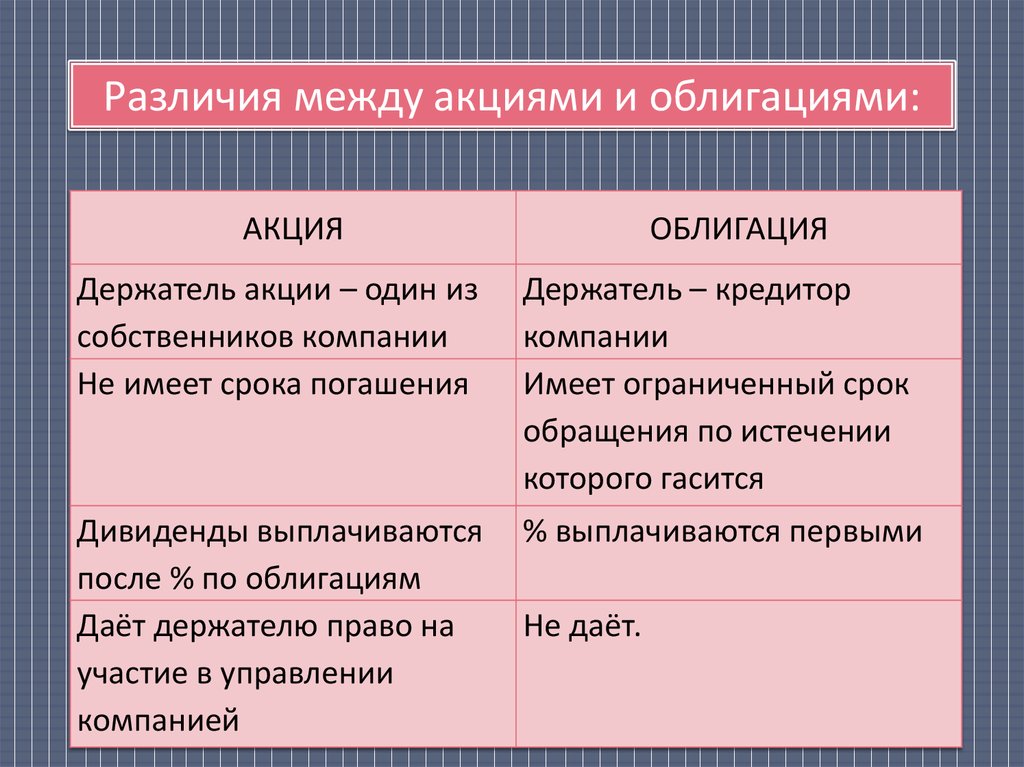

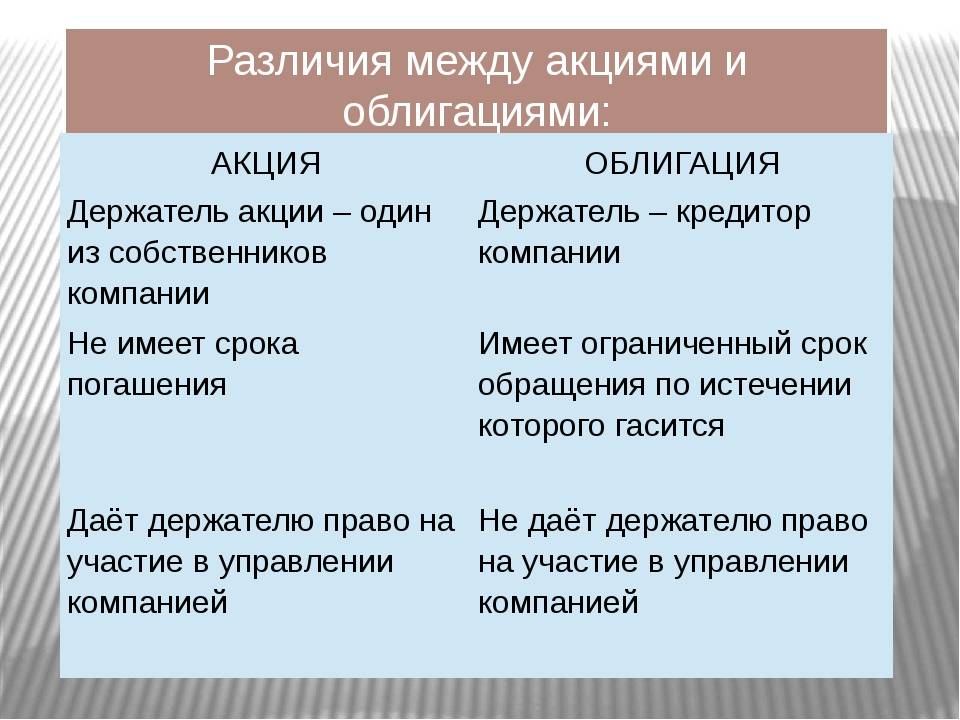

Если инвестор покупает акцию какой-то компании, он становится собственником её маленькой части. Он имеет право на долю в прибыли компании или долю её имущества. Чем больше акций принадлежит инвестору, тем большей долей компании он владеет. Но важно понимать, какие акции покупать. Разберемся, что учитывать перед покупкой.

- Рыночная цена формируется каждый день по итогам торгов. Биржа вычисляет её по среднему значению сделок на покупку и продажу. Чем выше спрос на акцию, тем выше её цена и наоборот.

- Ликвидность — это один из признаков инвестиционной привлекательности. Если перепродать ценную бумагу по рыночной цене легко, значит ликвидность высокая. Наиболее ликвидные акции у «голубых фишек» — крупных и финансово успешных компаний (Газпром, Лукойл, Роснефть).

Несколько высоколиквидных акций всегда полезно иметь в своем портфеле: если срочно нужны будут деньги, вы сможете продать такие акции за один день.

Несколько высоколиквидных акций всегда полезно иметь в своем портфеле: если срочно нужны будут деньги, вы сможете продать такие акции за один день. - Доходность даёт понять, на какую прибыль можно рассчитывать после приобретения акции. Если акция приносит прибыль, её доходность считается положительной, если же акционер несёт убытки, доходность отрицательная. Получить доход можно двумя способами — от перепродажи по более высокой цене и от дивидендов. Расскажем подробнее об этих способах.

Доход от перепродажи

Суть: продать дороже, чем купили. Это возможно благодаря колебаниям рыночных цен. Чтобы оставаться в плюсе, нужно постоянно следить за динамикой цен и правильно выбирать время для покупки и дальнейшей продажи. Полезно читать новости биржи, компаний-эмитентов (выпустивших акции) и проводить мониторинг цен ежедневно. Случается, что инвесторы ошибаются в своих прогнозах и им не удаётся продать акции по желаемой высокой цене. Такой способ заработка требует от инвестора много времени, внимания и глубокого погружения в биржевые дела.

Доход от дивидендов

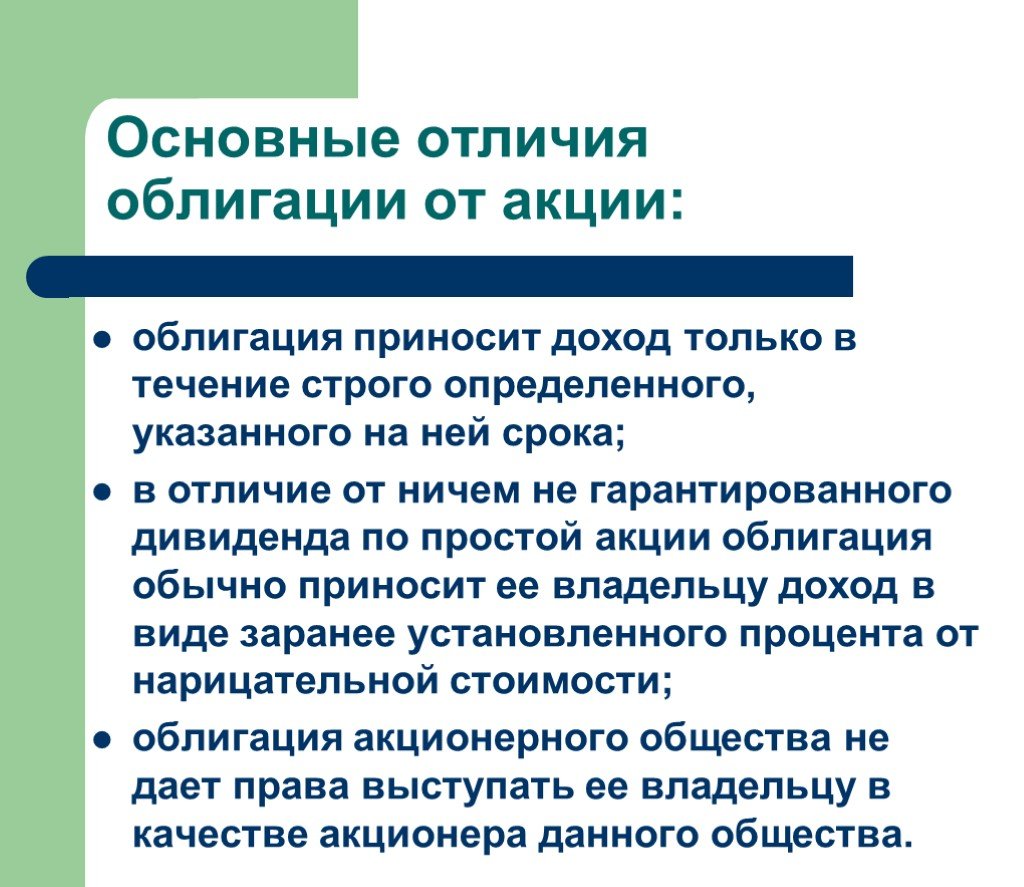

Пассивный способ заработка. Некоторые компании практикуют выплату дивидендов: часть своей выручки перечисляют на счета своих акционеров. Деньги поступают на счёт клиента. Распоряжаться средствами можно по-разному: перевести на банковский счёт, забрать наличными или пополнить инвестиционный портфель. Чтобы стабильно получать фиксированную прибыль, нужно выбрать акции с регулярными и максимальными дивидендными выплатами — но таких эмитентов немного. Размер и периодичность дивидендов каждая компания определяет сама. Узнать об актуальной дивидендной политике можно на корпоративном сайте компании. Компания вправе по своему усмотрению менять дивидендную политику, поэтому акционеру трудно предсказать прибыль в долгосрочной перспективе.

Облигации — особенности, что учитывать перед покупкой

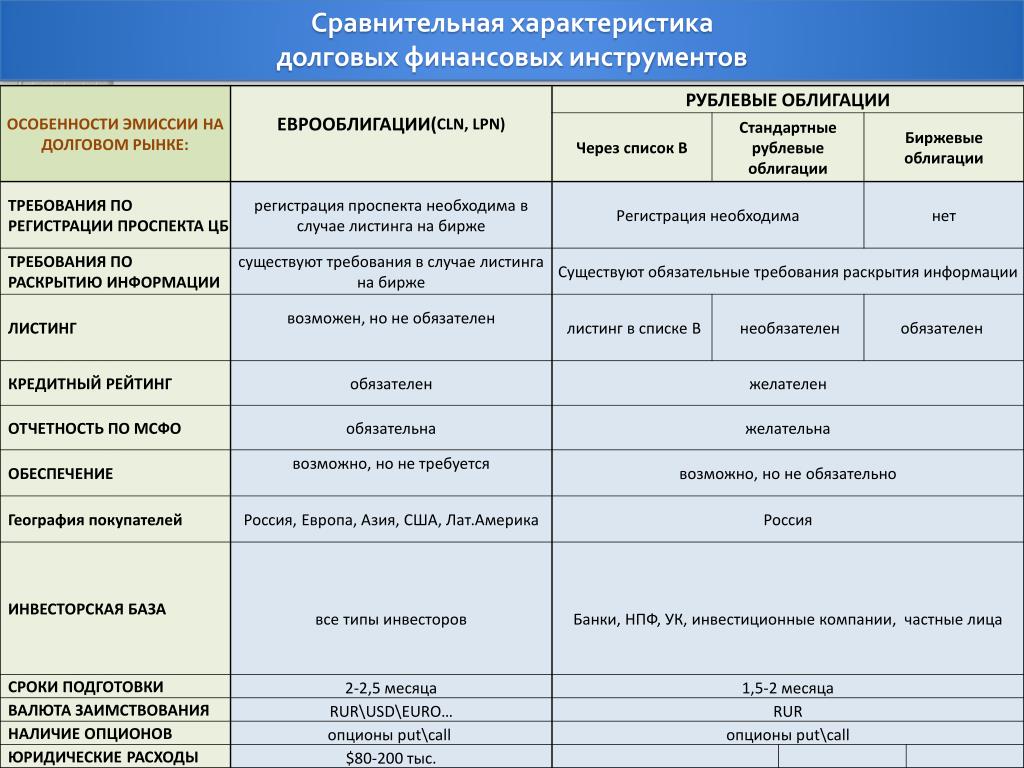

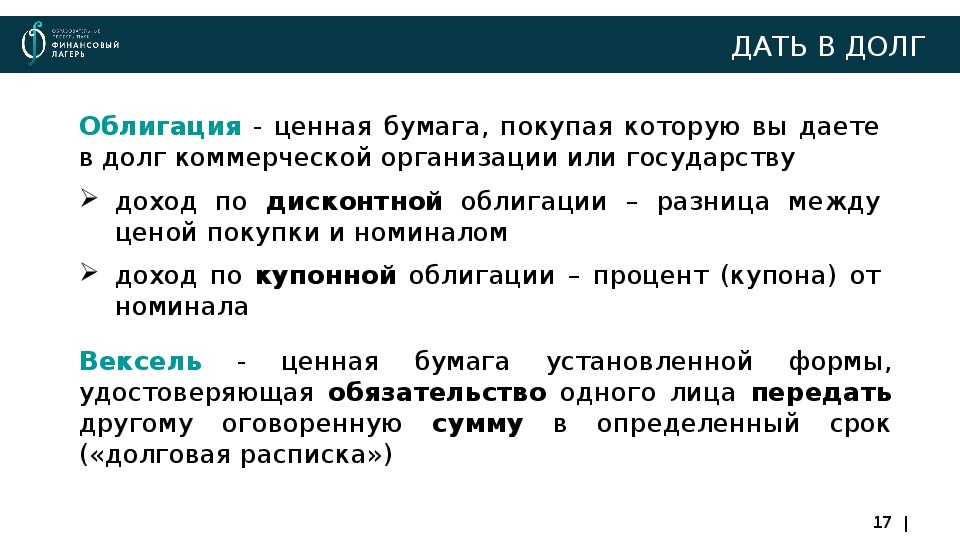

Второй популярный вид ценных бумаг — облигации. В роли эмитентов выступают коммерческие компании, субъекты РФ, государство. Например, Минфин выпускает облигации федерального займа (ОФЗ). Большинство видов облигаций можно приобрести на бирже.

Например, Минфин выпускает облигации федерального займа (ОФЗ). Большинство видов облигаций можно приобрести на бирже.

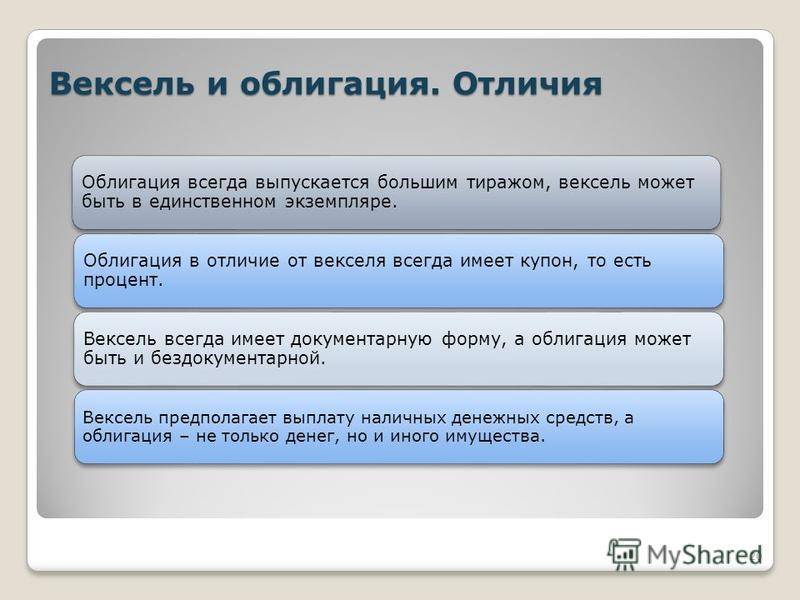

Облигации — это долговые бумаги, и покупая их, инвестор на определенный срок даёт свои деньги в долг эмитенту. И за это эмитент регулярно перечисляет денежные выплаты всем держателям облигаций. Такие выплаты называют купонами.

Почему трейдеры выбирают облигации

- За владение облигацией инвестору полагаются регулярные выплаты от эмитента — купоны. Размер купонов известен при покупке облигации. Купоны значительно меньше по сумме, чем дивиденды по акциям, но регулярны и стабильны. Это хорошая форма постоянного пассивного дохода.

- Инвестор не обязан владеть облигацией до даты погашения. В любой момент ценную бумагу можно выставить на продажу и заработать на разнице в ценах (как и в случае с акциями).

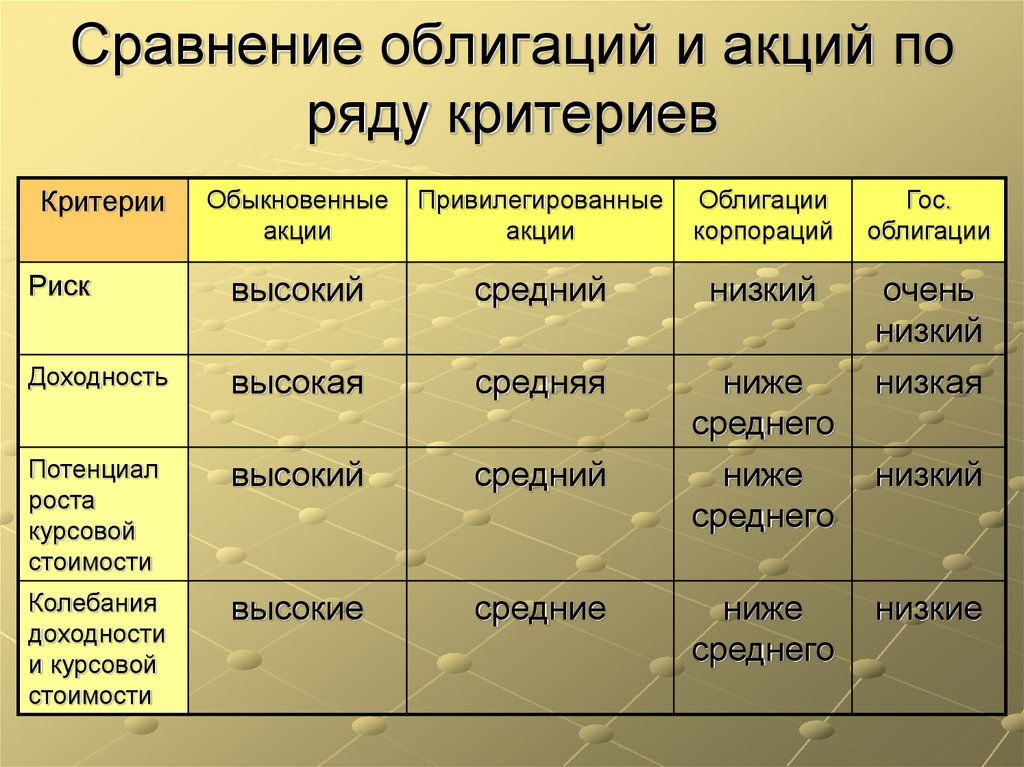

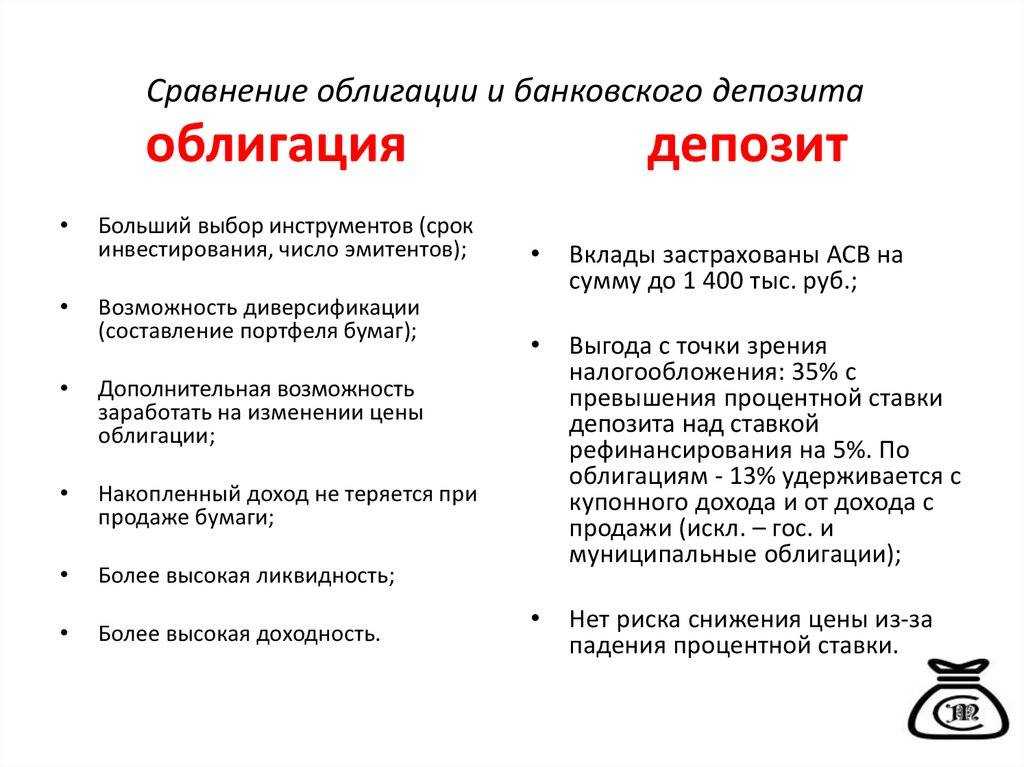

Доходность и надёжность

Доходность существенно ниже, чем у акций. Но в деле с облигациями больше предсказуемости и надёжности: они менее зависимы от потрясений рынка. Деньги будут регулярно поступать на счёт держателя. Облигации (особенно ОФЗ) по надёжности можно сравнить с банковским вкладом, только средняя доходность облигаций выше.

Деньги будут регулярно поступать на счёт держателя. Облигации (особенно ОФЗ) по надёжности можно сравнить с банковским вкладом, только средняя доходность облигаций выше.

Резюме — чем отличаются облигации от акций

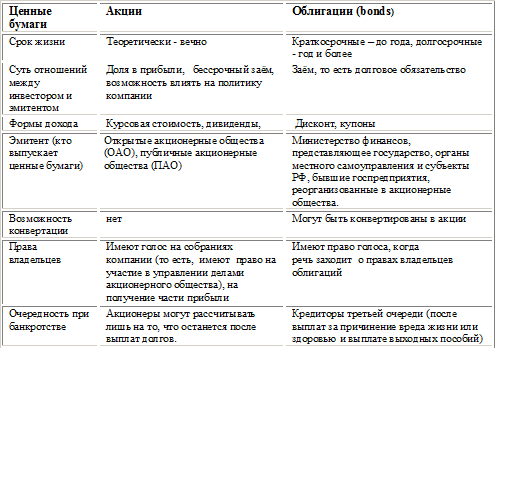

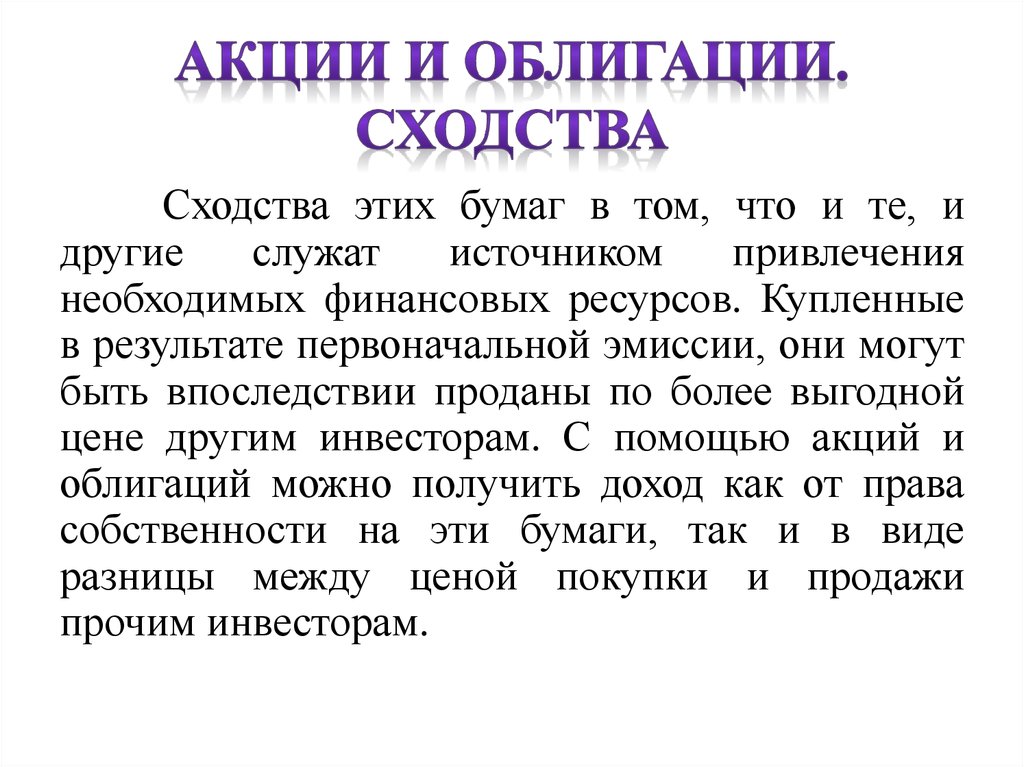

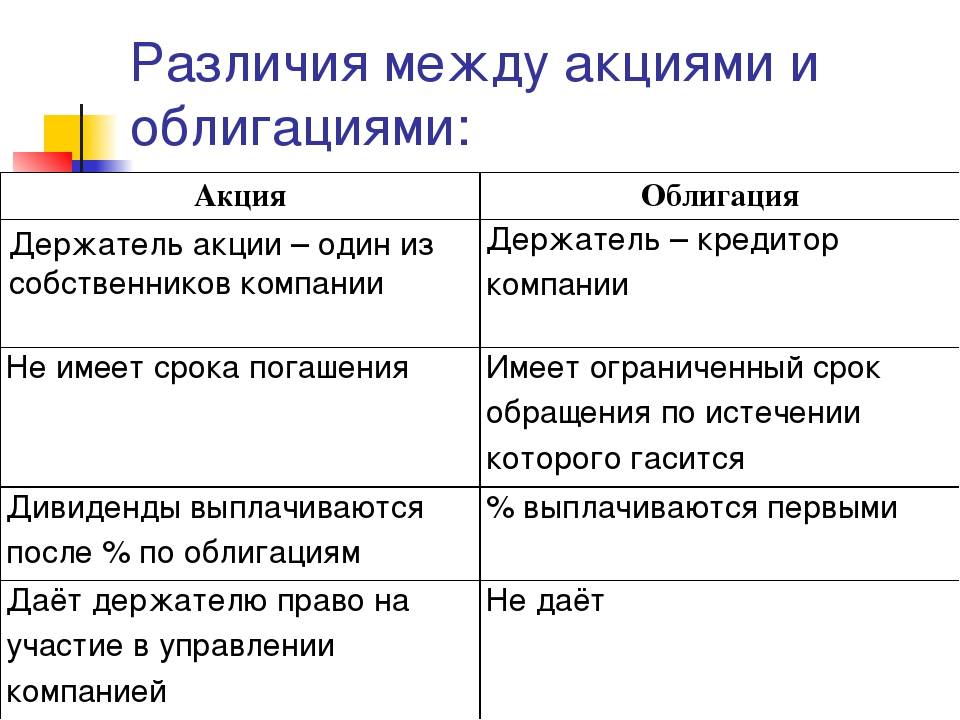

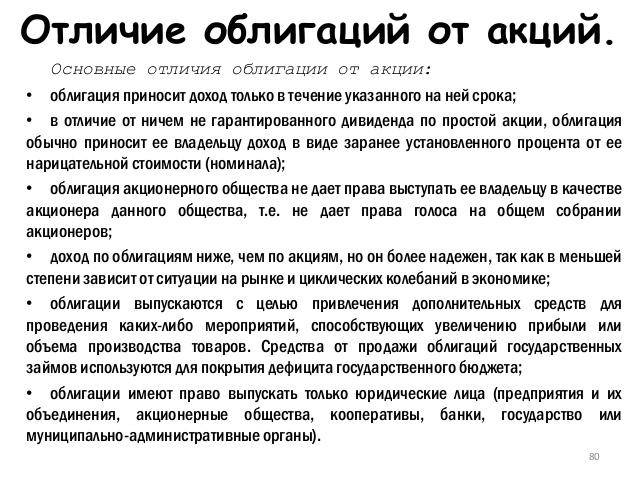

- Акции и облигации — это ликвидные ценные бумаги фондового рынка. Они подходят как профессионалам, так и новичкам трейдинга.

- Акции дают право владения долей выручки эмитента. Облигация означает кредитование эмитента на определенный срок.

- Оба вида бумаг можно перепродать на вторичном рынке и получить от такой сделки прибыль.

- Как правило, сумма дивидендов по акциям выше, чем сумма облигационного купона. Но выплаты по купонам регулярны и легко предсказуемы в долгосрочной перспективе.

- Цена и ликвидность акций сильно зависит от колебаний на рынке. Облигации более стабильны и по надежности сходны с банковским вкладом, но с более высоким процентом доходности.

Итоги

|

Показатель |

Акции |

Облигации |

|

Право владения |

Доля выручки эмитента |

Кредитование эмитента |

|

|

Без срока |

На определенный срок |

|

Источник дохода |

Перепродажа, дивиденды |

Купонный доход |

|

Возможный уровень доходности |

Потенциально высокий |

Низкий |

|

Гарантия прибыли |

Не гарантирована, зависит от колебаний на рынке |

Гарантирована, фиксирована |

|

Эмитент |

Акционерное общество |

Акционерное общество, государственные и муниципальные органы, частные компании |

Акции и облигации — в чём разница

Содержание:

Акции — особенности, что учитывать перед покупкой Доход от перепродажи Доход от дивидендов Облигации — особенности, что учитывать перед покупкой Почему трейдеры выбирают облигации Доходность и надежность Резюме — чем отличаются облигации от акций

Самые востребованные инструменты на биржевом рынке — акции и облигации. Инвестирование в эти ценные бумаги наиболее распространено среди начинающих трейдеров. Если вам интересно, в чём отличие акции от облигации, ознакомьтесь с нашей статьёй.

Инвестирование в эти ценные бумаги наиболее распространено среди начинающих трейдеров. Если вам интересно, в чём отличие акции от облигации, ознакомьтесь с нашей статьёй.

Биржа

На бирже несколько площадок — рынков. На каждом рынке торгуются свои активы (инструменты). Акции и облигации обращаются на фондовом рынке, куда приходят те, кто готов инвестировать в ценные бумаги на срок не менее одного года. Инвестор может наполнить свой портфель разными видами активов и в разном соотношении. Чем разнообразнее инвестиционный портфель, тем меньше рисков для инвестора. Чтобы понять, что выгоднее — акции или облигации и как их выбирать, нужно разобраться в особенностях этих двух инструментов.

Акции — особенности, что учитывать перед покупкой

Если инвестор покупает акцию какой-то компании, он становится собственником её маленькой части. Он имеет право на долю в прибыли компании или долю её имущества. Чем больше акций принадлежит инвестору, тем большей долей компании он владеет. Но важно понимать, какие акции покупать. Разберемся, что учитывать перед покупкой.

Но важно понимать, какие акции покупать. Разберемся, что учитывать перед покупкой.

- Рыночная цена формируется каждый день по итогам торгов. Биржа вычисляет её по среднему значению сделок на покупку и продажу. Чем выше спрос на акцию, тем выше её цена и наоборот.

- Ликвидность — это один из признаков инвестиционной привлекательности. Если перепродать ценную бумагу по рыночной цене легко, значит ликвидность высокая. Наиболее ликвидные акции у «голубых фишек» — крупных и финансово успешных компаний (Газпром, Лукойл, Роснефть). Несколько высоколиквидных акций всегда полезно иметь в своем портфеле: если срочно нужны будут деньги, вы сможете продать такие акции за один день.

- Доходность даёт понять, на какую прибыль можно рассчитывать после приобретения акции. Если акция приносит прибыль, её доходность считается положительной, если же акционер несёт убытки, доходность отрицательная. Получить доход можно двумя способами — от перепродажи по более высокой цене и от дивидендов.

Доход от перепродажи

Суть: продать дороже, чем купили. Это возможно благодаря колебаниям рыночных цен. Чтобы оставаться в плюсе, нужно постоянно следить за динамикой цен и правильно выбирать время для покупки и дальнейшей продажи. Полезно читать новости биржи, компаний-эмитентов (выпустивших акции) и проводить мониторинг цен ежедневно. Случается, что инвесторы ошибаются в своих прогнозах и им не удаётся продать акции по желаемой высокой цене. Такой способ заработка требует от инвестора много времени, внимания и глубокого погружения в биржевые дела.

Доход от дивидендов

Пассивный способ заработка. Некоторые компании практикуют выплату дивидендов: часть своей выручки перечисляют на счета своих акционеров. Деньги поступают на счёт клиента. Распоряжаться средствами можно по-разному: перевести на банковский счёт, забрать наличными или пополнить инвестиционный портфель. Чтобы стабильно получать фиксированную прибыль, нужно выбрать акции с регулярными и максимальными дивидендными выплатами — но таких эмитентов немного. Размер и периодичность дивидендов каждая компания определяет сама. Узнать об актуальной дивидендной политике можно на корпоративном сайте компании. Компания вправе по своему усмотрению менять дивидендную политику, поэтому акционеру трудно предсказать прибыль в долгосрочной перспективе.

Размер и периодичность дивидендов каждая компания определяет сама. Узнать об актуальной дивидендной политике можно на корпоративном сайте компании. Компания вправе по своему усмотрению менять дивидендную политику, поэтому акционеру трудно предсказать прибыль в долгосрочной перспективе.

Облигации — особенности, что учитывать перед покупкой

Второй популярный вид ценных бумаг — облигации. В роли эмитентов выступают коммерческие компании, субъекты РФ, государство. Например, Минфин выпускает облигации федерального займа (ОФЗ). Большинство видов облигаций можно приобрести на бирже.

Облигации — это долговые бумаги, и покупая их, инвестор на определенный срок даёт свои деньги в долг эмитенту. И за это эмитент регулярно перечисляет денежные выплаты всем держателям облигаций. Такие выплаты называют купонами.

Почему трейдеры выбирают облигации

- За владение облигацией инвестору полагаются регулярные выплаты от эмитента — купоны.

Размер купонов известен при покупке облигации. Купоны значительно меньше по сумме, чем дивиденды по акциям, но регулярны и стабильны. Это хорошая форма постоянного пассивного дохода.

Размер купонов известен при покупке облигации. Купоны значительно меньше по сумме, чем дивиденды по акциям, но регулярны и стабильны. Это хорошая форма постоянного пассивного дохода. - Инвестор не обязан владеть облигацией до даты погашения. В любой момент ценную бумагу можно выставить на продажу и заработать на разнице в ценах (как и в случае с акциями).

Доходность и надёжность

Доходность существенно ниже, чем у акций. Но в деле с облигациями больше предсказуемости и надёжности: они менее зависимы от потрясений рынка. Деньги будут регулярно поступать на счёт держателя. Облигации (особенно ОФЗ) по надёжности можно сравнить с банковским вкладом, только средняя доходность облигаций выше.

Резюме — чем отличаются облигации от акций

- Акции и облигации — это ликвидные ценные бумаги фондового рынка. Они подходят как профессионалам, так и новичкам трейдинга.

- Акции дают право владения долей выручки эмитента.

Облигация означает кредитование эмитента на определенный срок.

Облигация означает кредитование эмитента на определенный срок. - Оба вида бумаг можно перепродать на вторичном рынке и получить от такой сделки прибыль.

- Как правило, сумма дивидендов по акциям выше, чем сумма облигационного купона. Но выплаты по купонам регулярны и легко предсказуемы в долгосрочной перспективе.

- Цена и ликвидность акций сильно зависит от колебаний на рынке. Облигации более стабильны и по надежности сходны с банковским вкладом, но с более высоким процентом доходности.

Итоги

|

Показатель |

Акции |

Облигации |

|

Право владения |

Доля выручки эмитента |

Кредитование эмитента |

|

Срок владения |

Без срока |

На определенный срок |

|

Источник дохода |

Перепродажа, дивиденды |

Купонный доход |

|

Возможный уровень доходности |

Потенциально высокий |

Низкий |

|

Гарантия прибыли |

Не гарантирована, зависит от колебаний на рынке |

Гарантирована, фиксирована |

|

Эмитент |

Акционерное общество |

Акционерное общество, государственные и муниципальные органы, частные компании |

Облигации против акций: руководство для начинающих

Вы наш главный приоритет.

Каждый раз.

NerdWallet, Inc. является независимым издателем и службой сравнения, а не инвестиционным консультантом. Его статьи, интерактивные инструменты и другой контент предоставляются вам бесплатно в качестве инструментов самопомощи и только в информационных целях. Они не предназначены для предоставления рекомендаций по инвестициям. NerdWallet не гарантирует и не может гарантировать точность или применимость любой информации в отношении ваших индивидуальных обстоятельств. Примеры являются гипотетическими, и мы рекомендуем вам обратиться за персональным советом к квалифицированным специалистам по конкретным инвестиционным вопросам. Наши оценки основаны на прошлых результатах рынка, и прошлые результаты не являются гарантией будущих результатов.

Мы считаем, что каждый должен уметь уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что предлагаемые нами рекомендации, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Акции и облигации часто объединяют, когда говорят об инвестициях, но их риски, доходность и поведение существенно различаются.

By Крис Дэвис Крис ДэвисНазначающий редактор | Криптовалюта, брокерские счета, фондовый рынок

Крис Дэвис — ответственный редактор в команде инвесторов. Как писатель он освещал фондовый рынок, инвестиционные стратегии и инвестиционные счета, а в качестве представителя он появлялся на NBC Bay Area и цитировался, среди прочего, Forbes, Apartment Therapy, Martha Stewart и Lifewire. Его работы публиковались в Associated Press, The Washington Post, MSN, Yahoo Finance, MarketWatch, Newsday и TheStreet. Ранее он был контент-менеджером службы управления элитной недвижимостью InvitedHome и редактором раздела юридического и финансового отдела международного маркетингового агентства Brafton. Он провел почти три года за границей, сначала в качестве старшего писателя маркетингового агентства Castleford в Окленде, Новая Зеландия, а затем в качестве учителя английского языка в Испании. Он базируется в Лонгмонте, штат Колорадо.

Ранее он был контент-менеджером службы управления элитной недвижимостью InvitedHome и редактором раздела юридического и финансового отдела международного маркетингового агентства Brafton. Он провел почти три года за границей, сначала в качестве старшего писателя маркетингового агентства Castleford в Окленде, Новая Зеландия, а затем в качестве учителя английского языка в Испании. Он базируется в Лонгмонте, штат Колорадо.

Обновлено

Под редакцией Robert Beaupre Robert BeaupreВедущий ответственный редактор | Финансы малого бизнеса, инвестиции, банковское дело

Роберт Бопре возглавляет команду малого и среднего бизнеса в NerdWallet. Он освещал финансовые темы в качестве редактора более десяти лет. До прихода в NerdWallet он работал старшим редактором страховых сайтов QuinStreet и управляющим редактором Insure.com. Кроме того, он работал менеджером по онлайн-медиа в Университете Невады в Рино.

Сертифицированный специалист по финансовому планированию | финансовое планирование, инвестирование, семейное инвестирование, пенсионное обеспечение, управление капиталом

Джоди Д’Агостини, финансовый консультант Equitable Advisors, специализируется на комплексном финансовом планировании и управлении активами для частных лиц и частных компаний с использованием целевого, комплексный подход к своим финансам. Она специализируется в области планирования выхода на пенсию и планирования имущества, получив сертификат в области планирования выхода на пенсию в Уортонской школе Пенсильванского университета. Д’Агостини уже более 15 лет работает с адвокатами и посредниками по семейному праву, предоставляя информацию о финансовых вопросах, связанных с разводом, чтобы помочь людям в достижении справедливого и равноправного урегулирования, но, что наиболее важно, помочь в принятии решений, которые дают им четкое представление о свое будущее и путь к достижению своих жизненных целей. Она помогает им почувствовать себя способными двигаться вперед к светлому будущему.

Она помогает им почувствовать себя способными двигаться вперед к светлому будущему.

Подробнее

В NerdWallet наш контент проходит строгую редакционную проверку . Мы настолько уверены в правильности и полезности нашего контента, что позволяем сторонним экспертам проверять нашу работу.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Информация об инвестировании, представленная на этой странице, предназначена только для образовательных целей. NerdWallet не предлагает консультационные или брокерские услуги, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции, ценные бумаги или другие инвестиции.

Вы, наверное, слышали об акциях и облигациях, но знаете ли вы разницу между ними?

Эти два типа инвестиций могут играть важную роль в портфеле, но они работают совершенно по-разному.

В чем разница между акциями и облигациями?

Одно из различий между акциями и облигациями заключается в том, что акции представляют собой акции компании, а облигации — долговые расписки компании или правительства. Во-вторых, как они генерируют прибыль: акции должны повышаться в цене при перепродаже, а по облигациям со временем выплачивается фиксированный процент.

Вот более глубокий взгляд на то, как работают эти инвестиции:

Акции

Акции представляют собой частичное владение или капитал в компании. Когда вы покупаете акции, вы фактически покупаете крошечный кусочек компании — одну или несколько «акций». И чем больше акций вы покупаете, тем большей частью компании вы владеете. Допустим, компания имеет цену акций 50 долларов за акцию, и вы инвестируете 2500 долларов (это 50 акций по 50 долларов каждая).

А теперь представьте, что на протяжении нескольких лет компания стабильно работает хорошо. Поскольку вы являетесь частичным владельцем, успех компании — это и ваш успех, и стоимость ваших акций будет расти так же, как и стоимость компании. Если цена его акций вырастет до 75 долларов (увеличение на 50%), стоимость ваших инвестиций вырастет на 50% до 3750 долларов. Затем вы можете продать эти акции другому инвестору с прибылью в 1250 долларов.

Конечно, верно и обратное. Если эта компания работает плохо, стоимость ваших акций может упасть ниже той, за которую вы их купили. В этом случае, если вы продали их, вы потеряли деньги.

Акции также известны как корпоративные акции, обыкновенные акции, корпоративные акции, акции и долевые ценные бумаги. Компании могут выпускать акции для широкой публики по нескольким причинам, но наиболее распространенной из них является получение денежных средств, которые можно использовать для стимулирования будущего роста.

Реклама

| Рейтинг NerdWallet Рейтинг NerdWallet определяет наша редакция. 5.0 /5 | Рейтинг NerdWallet Рейтинг NerdWallet определяется нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. 5.0 /5 | Рейтинг NerdWallet Рейтинги NerdWallet определяются нашей редакцией. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. 5.0 /5 |

Сборы $0 за сделку для онлайн-акций США и ETF | Сборы $0 за сделку | Сборы $0 за сделку |

Минимум счета $0 | Минимум счета $0 | Минимум счета $0 |

Акция Получите 100 долларов США при открытии новой учетной записи Fidelity, отвечающей требованиям, на сумму 50 долларов США или более. | Акция Нет в настоящее время акция не проводится | Акция Получите до 12 бесплатных дробных акций (стоимостью до 3000 долларов США) 9000 6 при открытии и пополнении счета в Webull. |

Облигации

Облигации — это ваш заем компании или правительству. Там нет участия в капитале или каких-либо акций для покупки. Проще говоря, компания или правительство должны вам, когда вы покупаете облигацию, и они будут платить вам проценты по кредиту в течение установленного периода, после чего оно вернет всю сумму, на которую вы купили облигацию. Но облигации не являются полностью безрисковыми. Если компания обанкротится в течение срока действия облигаций, вы перестанете получать процентные платежи и, возможно, не получите обратно всю основную сумму долга.

Допустим, вы покупаете облигацию на 2500 долларов, и по ней выплачивается 2% годовых на 10 лет. Это означает, что каждый год вы будете получать 50 долларов в виде процентных платежей, которые обычно распределяются равномерно в течение года. Через 10 лет вы заработаете 500 долларов в виде процентов, а также вернете свои первоначальные инвестиции в размере 2500 долларов. Хранение облигации в течение всего срока действия известно как «удержание до погашения».

С облигациями вы обычно точно знаете, на что подписываетесь, а регулярные процентные платежи могут использоваться как источник предсказуемого фиксированного дохода в течение длительного периода времени.

Срок действия облигаций зависит от типа, который вы покупаете, но обычно составляет от нескольких дней до 30 лет. Точно так же процентная ставка, известная как доходность, будет варьироваться в зависимости от типа и срока действия облигации.

Сравнение акций и облигаций

Хотя оба инструмента направлены на приумножение ваших денег, способы их достижения и предлагаемая доходность сильно различаются.

» Хотите начать? Узнайте и

Капитал против долга

Когда вы слышите о фондовых и долговых рынках, это обычно относится к акциям и облигациям соответственно.

Собственный капитал — самый популярный ликвидный финансовый актив (инвестиция, которую можно легко превратить в наличные деньги). Корпорации часто выпускают акции, чтобы привлечь денежные средства для расширения операций, а взамен инвесторы получают возможность извлечь выгоду из будущего роста и успеха компании.

Покупка облигаций означает выпуск долга, который должен быть погашен с процентами. У вас не будет доли участия в компании, но вы заключите соглашение о том, что компания или правительство должны выплачивать фиксированные проценты с течением времени, а также основную сумму в конце этого периода.

Прирост капитала по сравнению с фиксированным доходом

Акции и облигации также приносят деньги по-разному.

Чтобы заработать на акциях, вам нужно продать акции компании по более высокой цене, чем вы заплатили за них, чтобы получить прибыль или прирост капитала. Прирост капитала можно использовать в качестве дохода или реинвестировать, но он будет соответственно облагаться налогом как долгосрочный или краткосрочный прирост капитала.

Прирост капитала можно использовать в качестве дохода или реинвестировать, но он будет соответственно облагаться налогом как долгосрочный или краткосрочный прирост капитала.

Облигации генерируют денежные средства за счет регулярных процентных платежей. Частота раздачи может варьироваться, но в целом она следующая:

Казначейские облигации и векселя: каждые шесть месяцев до погашения.

Корпоративные облигации: Полугодовые, ежеквартальные, ежемесячные или с погашением.

Облигации также можно продавать на рынке для получения прироста капитала, хотя для многих консервативных инвесторов предсказуемый фиксированный доход является наиболее привлекательным в этих инструментах. Точно так же некоторые типы акций предлагают фиксированный доход, который больше напоминает долг, чем собственный капитал, но опять же, это обычно не является источником стоимости акций.

Обратная производительность

Другое важное различие между акциями и облигациями заключается в том, что они, как правило, имеют обратную зависимость с точки зрения цены — когда цены на акции растут, цены на облигации падают, и наоборот.

Исторически сложилось так, что когда цены на акции растут и все больше людей покупают их, чтобы извлечь выгоду из этого роста, цены на облигации обычно падают из-за снижения спроса. И наоборот, когда цены на акции падают и инвесторы хотят обратиться к традиционно менее рискованным и низкодоходным инвестициям, таким как облигации, их спрос увеличивается, и, в свою очередь, их цены.

Доходность по облигациям также тесно связана с процентными ставками. Например, если вы покупаете облигацию с доходностью 2%, она может стать более ценной, если процентные ставки упадут, потому что новые выпущенные облигации будут иметь более низкую доходность, чем ваши. С другой стороны, более высокие процентные ставки могут означать, что вновь выпущенные облигации имеют более высокую доходность, чем ваши, что снижает спрос на вашу облигацию и, в свою очередь, ее стоимость.

Чтобы стимулировать расходы, Федеральная резервная система обычно снижает процентные ставки во время экономических спадов — периодов, которые обычно хуже для многих акций. Но более низкие процентные ставки повысят стоимость существующих облигаций, усиливая обратную динамику цен.

Но более низкие процентные ставки повысят стоимость существующих облигаций, усиливая обратную динамику цен.

Но 2022 год был не совсем обычным. ФРС повысила процентные ставки, чтобы сдержать растущую инфляцию. И пока акции и облигации упали более чем на 10%.

Налоги

Поскольку акции и облигации приносят разный доход, они и облагаются налогом по-разному. Выплаты по облигациям обычно облагаются подоходным налогом, а прибыль от продажи акций облагается налогом на прирост капитала (который ниже для некоторых категорий).

Однако есть несколько лазеек в налогообложении облигаций, о которых следует знать инвесторам.

Выплаты по муниципальным облигациям освобождаются от федерального подоходного налога. Большинство штатов также освобождают свои собственные муниципальные облигации (но не муниципальные облигации других штатов) от подоходного налога штата.

Выплаты по казначейским облигациям обычно освобождаются от подоходного налога штата, хотя полностью облагаются федеральным подоходным налогом.

» Ныряй глубже. Посмотрите, как акции и облигации могут вписаться в вашу

Риски и выгоды каждого из них

Фондовые риски

Самый большой риск инвестиций в акции — это снижение стоимости акций после того, как вы их купили. Есть несколько причин, по которым цены на акции колеблются (вы можете узнать о них больше в нашем руководстве по акциям для начинающих), но, если вкратце, если результаты компании не соответствуют ожиданиям инвесторов, цена ее акций может упасть. Учитывая многочисленные причины, по которым бизнес компании может упасть, акции, как правило, более рискованны, чем облигации.

Однако с более высоким риском можно получить более высокую прибыль. Среднегодовая доходность рынка составляет около 10%, в то время как рынок облигаций США, измеряемый индексом совокупных облигаций США Bloomberg Barclays, имеет 10-летнюю общую доходность 4,76%.

Риски, связанные с облигациями

Казначейские облигации США, как правило, более стабильны, чем акции, в краткосрочной перспективе, но этот более низкий риск обычно приводит к более низкой доходности, как отмечалось выше. Казначейские ценные бумаги, такие как государственные облигации и векселя, практически безрисковые, поскольку эти инструменты обеспечены правительством США.

Казначейские ценные бумаги, такие как государственные облигации и векселя, практически безрисковые, поскольку эти инструменты обеспечены правительством США.

Корпоративные облигации, с другой стороны, имеют самые разные уровни риска и доходности. Если компания имеет более высокую вероятность банкротства и, следовательно, не может продолжать выплачивать проценты, ее облигации будут считаться гораздо более рискованными, чем облигации компании с очень низкой вероятностью банкротства. Способность компании погасить долг отражается в ее кредитном рейтинге, который присваивается рейтинговыми агентствами, такими как Moody’s и Standard & Poor’s.

Корпоративные облигации можно разделить на две категории: облигации инвестиционного уровня и высокодоходные облигации.

Инвестиционный класс. Более высокий кредитный рейтинг, более низкий риск, более низкая доходность.

Высокодоходные (также называемые бросовыми облигациями). Низкий кредитный рейтинг, более высокий риск, более высокая доходность.

Эти различные уровни риска и доходности помогают инвесторам выбирать, сколько каждого из них инвестировать, что также известно как создание инвестиционного портфеля. По словам Бретта Коппеля, сертифицированного специалиста по финансовому планированию из Буффало, штат Нью-Йорк, акции и облигации играют разные роли, которые могут дать наилучшие результаты, когда они используются в качестве дополнения друг к другу.

«Как правило, я считаю, что инвесторы, стремящиеся к более высокой доходности, должны делать это, инвестируя в большее количество акций, а не покупая более рискованные инвестиции с фиксированным доходом», — говорит Кеппель. «Основная роль фиксированного дохода в портфеле заключается в диверсификации акций и сохранении капитала, а не в достижении максимально возможной доходности».

Что покупать: акции или облигации?

Когда речь идет об акциях и облигациях, одно не лучше другого. Они выполняют разные роли, и многие инвесторы могут извлечь выгоду из сочетания обоих в своих портфелях. Диверсификация является важным методом управления инвестиционными рисками, и портфель, состоящий из акций и облигаций, более диверсифицирован и, следовательно, потенциально безопаснее, чем портфель, состоящий только из акций.

Диверсификация является важным методом управления инвестиционными рисками, и портфель, состоящий из акций и облигаций, более диверсифицирован и, следовательно, потенциально безопаснее, чем портфель, состоящий только из акций.

Существует множество пословиц, которые помогут вам определить, как распределять акции и облигации в вашем портфеле. Один говорит, что процент акций в вашем портфеле должен быть равен 100 минус ваш возраст. Итак, если вам 30 лет, ваш портфель должен состоять из 70% акций, 30% облигаций (или других безопасных инвестиций). Если вам 60, это должно быть 40% акций, 60% облигаций.

Основная идея здесь имеет смысл: приближаясь к пенсионному возрасту, вы можете защитить свои сбережения от резких колебаний рынка, вкладывая больше своих средств в облигации и меньше в акции.

Однако недоброжелатели этой теории могут возразить, что это слишком консервативный подход, учитывая сегодняшнюю большую продолжительность жизни и преобладание недорогих индексных фондов, которые предлагают дешевую и простую форму диверсификации и, как правило, с меньшим риском, чем отдельные акции. Некоторые утверждают, что 110 или даже 120 минус ваш возраст — лучший подход в современном мире.

Некоторые утверждают, что 110 или даже 120 минус ваш возраст — лучший подход в современном мире.

Для большинства инвесторов распределение акций/облигаций сводится к толерантности к риску. Какая волатильность вас устраивает в краткосрочной перспективе в обмен на более сильную долгосрочную прибыль?

Подумайте вот о чем: портфель, состоящий на 100 % из акций, почти в два раза чаще заканчивает год с убытком, чем портфель, состоящий на 100 % из облигаций. Готовы ли вы пережить эти спады в обмен на более высокую доходность в долгосрочной перспективе, учитывая ваши сроки?

Перевернутое положение: Когда роли долга и капитала меняются местами

Существуют определенные типы акций, которые предлагают преимущества с фиксированным доходом по сравнению с облигациями, и есть облигации, которые напоминают акции с более высоким риском и более высокой доходностью.

Дивиденды и привилегированные акции

Дивидендные акции часто выпускаются крупными стабильными компаниями, которые регулярно получают высокую прибыль. Вместо того, чтобы инвестировать эту прибыль в рост, они часто распределяют ее между акционерами — это распределение является дивидендом. Поскольку эти компании, как правило, не нацелены на агрессивный рост, цена их акций может расти не так высоко и быстро, как у небольших компаний, но стабильные выплаты дивидендов могут быть ценны для инвесторов, стремящихся диверсифицировать свои активы с фиксированным доходом.

Вместо того, чтобы инвестировать эту прибыль в рост, они часто распределяют ее между акционерами — это распределение является дивидендом. Поскольку эти компании, как правило, не нацелены на агрессивный рост, цена их акций может расти не так высоко и быстро, как у небольших компаний, но стабильные выплаты дивидендов могут быть ценны для инвесторов, стремящихся диверсифицировать свои активы с фиксированным доходом.

Привилегированные акции еще больше напоминают облигации и считаются инвестициями с фиксированным доходом, которые обычно более рискованны, чем облигации, но менее рискованны, чем обыкновенные акции. По привилегированным акциям выплачиваются дивиденды, которые часто выше как дивидендов по обыкновенным акциям, так и процентных выплат по облигациям.

Продажа облигаций

Облигации также могут быть проданы на рынке с целью получения прироста капитала, если их стоимость превышает сумму, которую вы за них заплатили. Это может произойти из-за изменения процентных ставок, повышения рейтинга кредитных агентств или их комбинации.

Однако стремление к высоким доходам от рискованных облигаций часто противоречит цели инвестирования в облигации в первую очередь — диверсификации в сторону от акций, сохранению капитала и обеспечению запаса прочности на случай резких рыночных падений.

Ни автор, ни редактор не занимали должности в вышеупомянутых инвестициях на момент публикации.

Об авторе: Крис Дэвис — писатель-инвестор NerdWallet. Он имеет более чем 10-летний опыт работы в агентстве, внештатно и в штате, пишет для финансовых учреждений и обучает финансовых писателей. Подробнее

Есть инвестиционные цели?

Отслеживайте свой собственный капитал и используйте наши Ботанические инструменты, чтобы узнать, как откладывать больше на пенсию.

Получите больше умных денежных движений — прямо на ваш почтовый ящик

Зарегистрируйтесь, и мы будем присылать вам занудные статьи о денежных темах, которые наиболее важны для вас, а также о других способах помочь вам получить больше от ваших денег.

Рынок облигаций и рынок акций: основные отличия

Рынок облигаций и рынок акций: обзор

Пришло время инвестировать свои деньги. Так как именно вы собираетесь распределить эти деньги? В конце концов, рекомендуется хорошо диверсифицировать портфельную стратегию, прежде чем вы начнете покупать такие активы, как акции и облигации. Действительно, акции и облигации являются двумя наиболее продаваемыми типами активов, каждый из которых доступен для продажи на нескольких различных платформах или через множество рынков или брокеров. И есть важные, первичные различия между акциями и облигациями.

Ключевые выводы

- Фондовый рынок — это место, где инвесторы торгуют долевыми ценными бумагами (например, акциями), выпущенными корпорациями.

- Рынок облигаций — это место, где инвесторы покупают и продают долговые ценные бумаги, выпущенные корпорациями или правительствами.

- Акции обычно торгуются на различных биржах, тогда как облигации в основном продаются без посредников, а не централизованно.

- В Соединенных Штатах наиболее известные фондовые биржи включают Nasdaq и Нью-Йоркскую фондовую биржу (NYSE).

В чем разница между рынком облигаций и фондовым рынком?

Рынок облигаций

Рынок облигаций — это место, где инвесторы торгуют (покупают и продают) долговыми ценными бумагами, в первую очередь облигациями, которые могут быть выпущены корпорациями или правительствами. Рынок облигаций также известен как долговой или кредитный рынок. Ценные бумаги, продаваемые на рынке облигаций, представляют собой различные формы долга. Покупая облигацию, кредит или долговую ценную бумагу, вы даете деньги взаймы на определенный срок и взимаете проценты — точно так же, как банк поступает со своими должниками.

Рынок облигаций предоставляет инвесторам стабильный, хотя и номинальный, источник регулярного дохода. В некоторых случаях, таких как казначейские облигации, выпущенные федеральным правительством, инвесторы получают процентные платежи два раза в год. потребности.

потребности.

Инвесторы имеют широкий спектр инструментов исследования и анализа, чтобы получить больше информации об облигациях. Investopedia является одним из источников, в котором рассказывается об основах рынка и различных типах доступных ценных бумаг. Другие ресурсы включают Yahoo! Финансовый центр облигаций и Morningstar. Они предоставляют актуальные данные, новости, анализ и исследования. Инвесторы также могут получить более подробную информацию о предложениях облигаций через свои брокерские счета.

Ипотечная облигация — это тип ценной бумаги, обеспеченной объединенными ипотечными кредитами, проценты по которым выплачиваются держателю ежемесячно, ежеквартально или раз в полгода.

Где торгуются облигации

Рынок облигаций не имеет централизованного места для торговли, а это означает, что облигации в основном продаются на внебиржевом рынке (OTC). Таким образом, индивидуальные инвесторы обычно не участвуют в рынке облигаций. Среди тех, кто участвует, есть крупные институциональные инвесторы, такие как фонды пенсионных фондов и благотворительные фонды, а также инвестиционные банки, хедж-фонды и фирмы по управлению активами. Индивидуальные инвесторы, желающие инвестировать в облигации, могут сделать это через фонд облигаций, управляемый управляющим активами. Многие брокерские компании теперь также предоставляют частным инвесторам прямой доступ к корпоративным облигациям, казначейским облигациям, муниципальным ценным бумагам и компакт-дискам.

Индивидуальные инвесторы, желающие инвестировать в облигации, могут сделать это через фонд облигаций, управляемый управляющим активами. Многие брокерские компании теперь также предоставляют частным инвесторам прямой доступ к корпоративным облигациям, казначейским облигациям, муниципальным ценным бумагам и компакт-дискам.

Новые ценные бумаги выставляются на продажу на первичном рынке, а любая последующая торговля происходит на вторичном рынке, где инвесторы покупают и продают уже принадлежащие им ценные бумаги. Эти ценные бумаги с фиксированным доходом варьируются от облигаций до векселей и банкнот. Предоставляя эти ценные бумаги на рынке облигаций, эмитенты могут получить финансирование, необходимое для проектов или других необходимых расходов.

Инвесторы, не имеющие прямого доступа к рынкам облигаций, могут получить доступ к облигациям через взаимные фонды, ориентированные на облигации, и ETF.

Кто участвует в рынке облигаций?

Три основные группы, участвующие в рынке облигаций, включают:

- Эмитенты : Это организации, которые разрабатывают, регистрируют и продают инструменты на рынке облигаций, будь то корпорации или различные уровни правительства.

Например, Казначейство США выпускает казначейские облигации, которые представляют собой долгосрочные ценные бумаги, обеспечивающие выплату процентов инвесторам два раза в год и со сроком погашения через 10 лет. быть менее рискованным, чем инвестирование в фондовые рынки, которые склонны к большей волатильности.

Например, Казначейство США выпускает казначейские облигации, которые представляют собой долгосрочные ценные бумаги, обеспечивающие выплату процентов инвесторам два раза в год и со сроком погашения через 10 лет. быть менее рискованным, чем инвестирование в фондовые рынки, которые склонны к большей волатильности. - Андеррайтеры : Андеррайтеры обычно оценивают риски в финансовом мире. На рынке облигаций андеррайтер покупает ценные бумаги у эмитентов и перепродает их с прибылью.

- Участники : Эти лица покупают и продают облигации и другие связанные ценные бумаги. Покупая облигации, участник выдает кредит на срок обеспечения и получает взамен проценты. По истечении срока погашения номинальная стоимость облигации возвращается участнику.

Рейтинги облигаций

Облигациям обычно присваивается инвестиционный рейтинг рейтинговым агентством, таким как Standard & Poor’s и Moody’s. Этот рейтинг, выраженный буквенной оценкой, сообщает инвесторам, насколько велик риск дефолта по облигации. Облигация с рейтингом «ААА» или «А» является высококачественной, а облигация с рейтингом «А» или «ВВВ» — со средним риском. Облигации с рейтингом BB и ниже считаются высокорисковыми.

Облигация с рейтингом «ААА» или «А» является высококачественной, а облигация с рейтингом «А» или «ВВВ» — со средним риском. Облигации с рейтингом BB и ниже считаются высокорисковыми.

Фондовый рынок

Фондовый рынок – это место, где инвесторы торгуют долевыми ценными бумагами, например обыкновенными акциями, и деривативами, включая опционы и фьючерсы. Акции торгуются на фондовых биржах. Покупка долевых ценных бумаг или акций означает, что вы покупаете очень небольшую долю в компании. В то время как держатели облигаций ссужают деньги под проценты, держатели акций покупают небольшие доли в компаниях, полагая, что компания работает хорошо и стоимость купленных акций будет расти.

Основная функция фондового рынка — объединить покупателей и продавцов в справедливую, регулируемую и контролируемую среду, в которой они могут совершать свои сделки. Это дает участникам уверенность в том, что торговля ведется прозрачно, а ценообразование является справедливым и честным. Это регулирование помогает не только инвесторам, но и корпорациям, чьи ценные бумаги торгуются. Экономика процветает, когда фондовый рынок сохраняет свою устойчивость и общее здоровье.

Это регулирование помогает не только инвесторам, но и корпорациям, чьи ценные бумаги торгуются. Экономика процветает, когда фондовый рынок сохраняет свою устойчивость и общее здоровье.

Как и рынок облигаций, фондовый рынок состоит из двух компонентов. Первичный рынок зарезервирован для акций первого выпуска: на этом рынке будут проводиться первичные публичные предложения (IPO). Этот рынок поддерживается андеррайтерами, которые устанавливают начальную цену ценных бумаг. Затем акции открываются на вторичном рынке, где происходит наибольшая торговая активность.

5

Количество ценных бумаг, которые впервые начали торговаться на Нью-Йоркской фондовой бирже 17 мая 1792 года — в первый день торгов. В Соединенных Штатах известные фондовые биржи включают:

- Nasdaq , глобальная электронная биржа, на которой котируются ценные бумаги компаний с меньшей капитализацией из разных частей мира. Хотя основную часть индекса составляют акции компаний, занимающихся технологиями и финансами, он также включает потребительские товары и услуги, здравоохранение и коммунальные услуги.

Эта биржа также составляет основу эталонного индекса технологического сектора США.

Эта биржа также составляет основу эталонного индекса технологического сектора США. - Нью-Йоркская фондовая биржа (NYSE) является крупнейшей биржей в мире по совокупной рыночной капитализации котирующихся на ней ценных бумаг. Большинство старейших и крупнейших публичных компаний котируются на NYSE. NYSE прошла через серию слияний и последний раз была приобретена Межконтинентальной биржей (ICE) в 2013 году. Тридцать крупнейших компаний на NYSE составляют промышленный индекс Доу-Джонса (DJIA), самые старые и самые популярные индексы в мире.

- Американская фондовая биржа (AMEX), которая была приобретена NYSE Euronext и стала NYSE American в 2017 году. Сначала она была известна тем, что торговала и представляла новые продукты и классы активов. Биржа также первой представила ETF. Работая в электронном виде, биржа является домом для акций компаний с малой капитализацией.

Эти рынки регулируются Комиссией по ценным бумагам и биржам США (SEC).

Ключевые отличия

Одно из основных различий между рынками облигаций и акций заключается в том, что на фондовом рынке есть центральные места или биржи, где акции покупаются и продаются.

Другим ключевым отличием рынка акций от рынка облигаций является риск, связанный с инвестированием в каждый из них. Когда дело доходит до акций, инвесторы могут подвергаться таким рискам, как страновой или геополитический риск (в зависимости от того, где компания ведет бизнес или базируется), валютный риск, риск ликвидности или даже процентные риски, которые могут повлиять на долг компании, наличные деньги, которые он имеет в наличии, и его практический результат.

Облигации, с другой стороны, более подвержены таким рискам, как инфляция и процентные ставки. Когда процентные ставки растут, цены на облигации, как правило, падают. Если процентные ставки высоки и вам нужно продать облигацию до наступления срока ее погашения, вы можете получить меньше, чем цена покупки.

Несколько высоколиквидных акций всегда полезно иметь в своем портфеле: если срочно нужны будут деньги, вы сможете продать такие акции за один день.

Несколько высоколиквидных акций всегда полезно иметь в своем портфеле: если срочно нужны будут деньги, вы сможете продать такие акции за один день.

Размер купонов известен при покупке облигации. Купоны значительно меньше по сумме, чем дивиденды по акциям, но регулярны и стабильны. Это хорошая форма постоянного пассивного дохода.

Размер купонов известен при покупке облигации. Купоны значительно меньше по сумме, чем дивиденды по акциям, но регулярны и стабильны. Это хорошая форма постоянного пассивного дохода. Облигация означает кредитование эмитента на определенный срок.

Облигация означает кредитование эмитента на определенный срок. Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений.

Формула оценки для онлайн-брокеров и роботов-консультантов учитывает более 15 факторов, включая комиссионные и минимальные суммы, выбор инвестиций, поддержку клиентов и возможности мобильных приложений. Используйте код FIDELITY100. Ограниченное по времени предложение. Применяются условия.

Используйте код FIDELITY100. Ограниченное по времени предложение. Применяются условия.

Например, Казначейство США выпускает казначейские облигации, которые представляют собой долгосрочные ценные бумаги, обеспечивающие выплату процентов инвесторам два раза в год и со сроком погашения через 10 лет. быть менее рискованным, чем инвестирование в фондовые рынки, которые склонны к большей волатильности.

Например, Казначейство США выпускает казначейские облигации, которые представляют собой долгосрочные ценные бумаги, обеспечивающие выплату процентов инвесторам два раза в год и со сроком погашения через 10 лет. быть менее рискованным, чем инвестирование в фондовые рынки, которые склонны к большей волатильности. Эта биржа также составляет основу эталонного индекса технологического сектора США.

Эта биржа также составляет основу эталонного индекса технологического сектора США.

Об авторе