Периодичность сдачи декларации по налогу на прибыль: Налог на прибыль за 4 квартал 2022

Сдаем декларацию по налогу на прибыль за месяц и год \ КонсультантПлюс

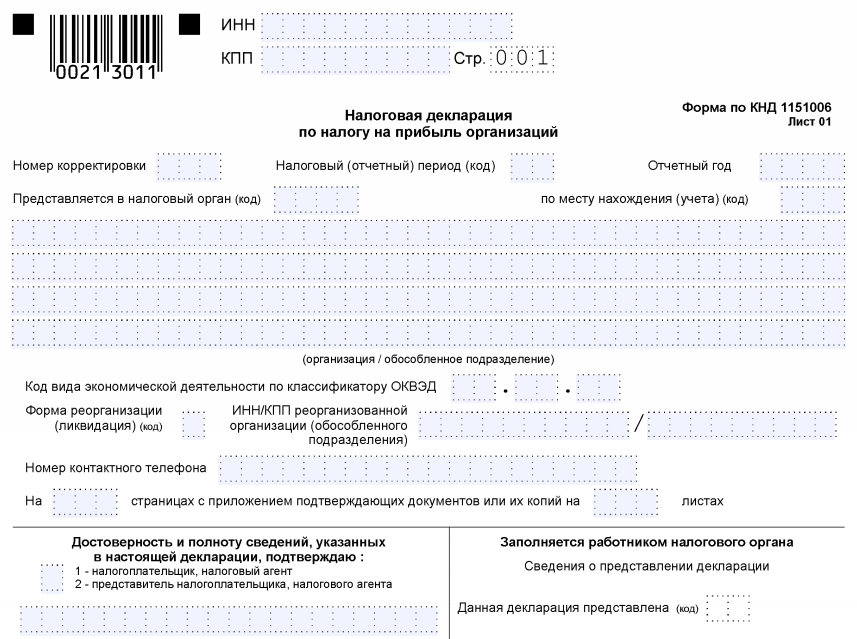

На март приходятся сроки подачи декларации по налогу на прибыль. Форма отчетности недавно изменилась, хотя и незначительно. Напомним правила заполнения декларации и ее сдачи в инспекцию.

Декларацию по налогу на прибыль организация подает за год и за каждый отчетный период. Отчитаться за 2020 год нужно не позднее 29 марта. Если перечисляете квартальные платежи, то не позднее 28 апреля следует представить декларацию за I квартал, а если ежемесячные — то не позднее 1 марта и 29 марта за январь и февраль соответственно. За опоздание грозит штраф.

Подробности:

- Кто, когда, куда и по какой форме отчитывается по налогу на прибыль

Начиная с отчетности за 2020 год применяйте обновленную форму декларации. Изменения в основном точечные: для соглашений о защите и поощрении капиталовложений, IT-компаний, резидентов ТОР и т.д.

В целом же состав декларации зависит от того, какие авансовые платежи вы перечисляете.

Подробности:

- В каком составе подают декларацию

- Как заполнить декларацию при уплате авансовых платежей исходя из фактической прибыли

- Как заполнить декларацию при уплате ежемесячных и квартальных авансовых платежей

- Как заполнить декларацию при уплате ежеквартальных авансовых платежей

Если у вас есть обособленные подразделения, то придется сдать несколько деклараций: по организации в целом и по каждому подразделению или их группе. Последний вариант возможен, если в регионе выбрали ответственное подразделение.

Подробности:

- Как заполнить и сдать декларацию при наличии обособленных подразделений

- Как заполнить и сдать декларацию при закрытии обособленного подразделения

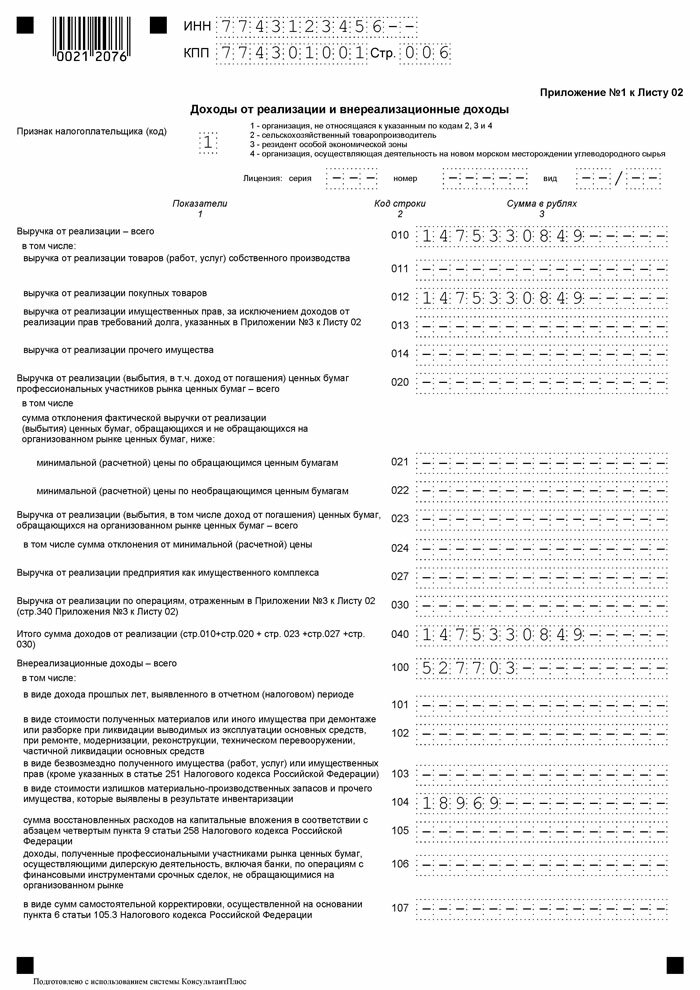

В декларации нужно отразить как доходы, так и расходы налогового или отчетного периода. Сложности могут возникнуть с разными операциями, особенно если для организации они нетипичны, т.е. довольно редкие, либо если компания только начинает какой-то проект и, например, получает инвестиционный вычет.

Подробности:

- Как отразить продажу недвижимости

- Как отразить продажу основных средств

- Как отразить полученные дивиденды

- Как отразить выплаченные дивиденды

- Как отразить курсовые разницы

- Как отразить резерв по сомнительным долгам

- Как отразить уступку права требования

- Как отразить убытки

- Как отразить уплаченный торговый сбор

- Как отразить инвестиционный вычет

Если вы не получили в налоговом или отчетном периоде доходов и не понесли расходы, то нужно подать «нулевую» декларацию. Стоит иметь в виду, что заполнить следует не все листы, а только обязательные.

Подробности:

- Когда подавать и как заполнить «нулевую» декларацию

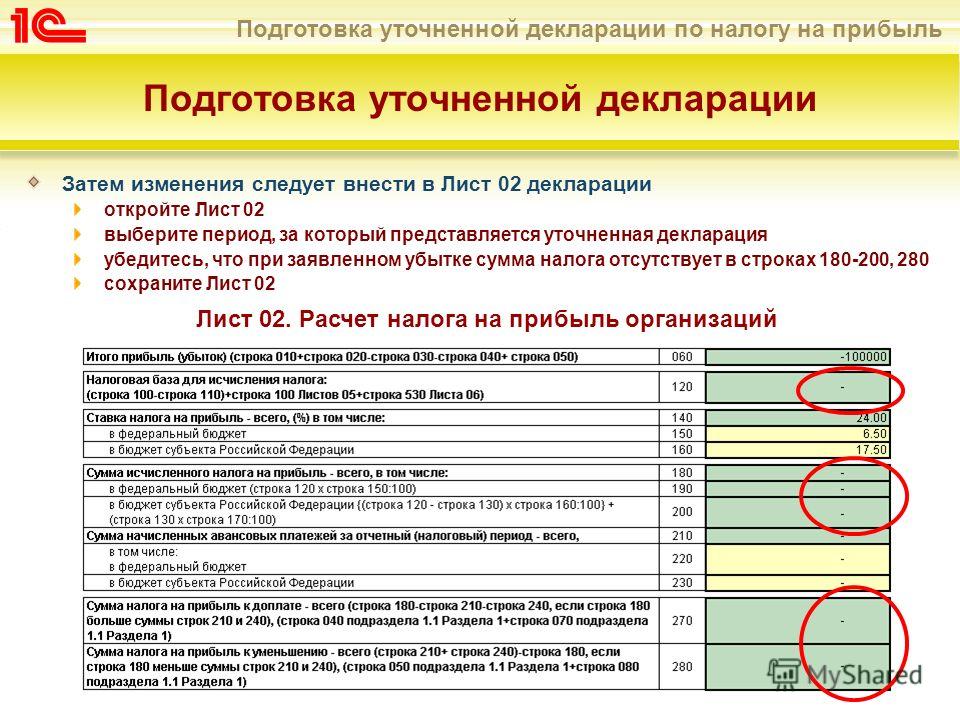

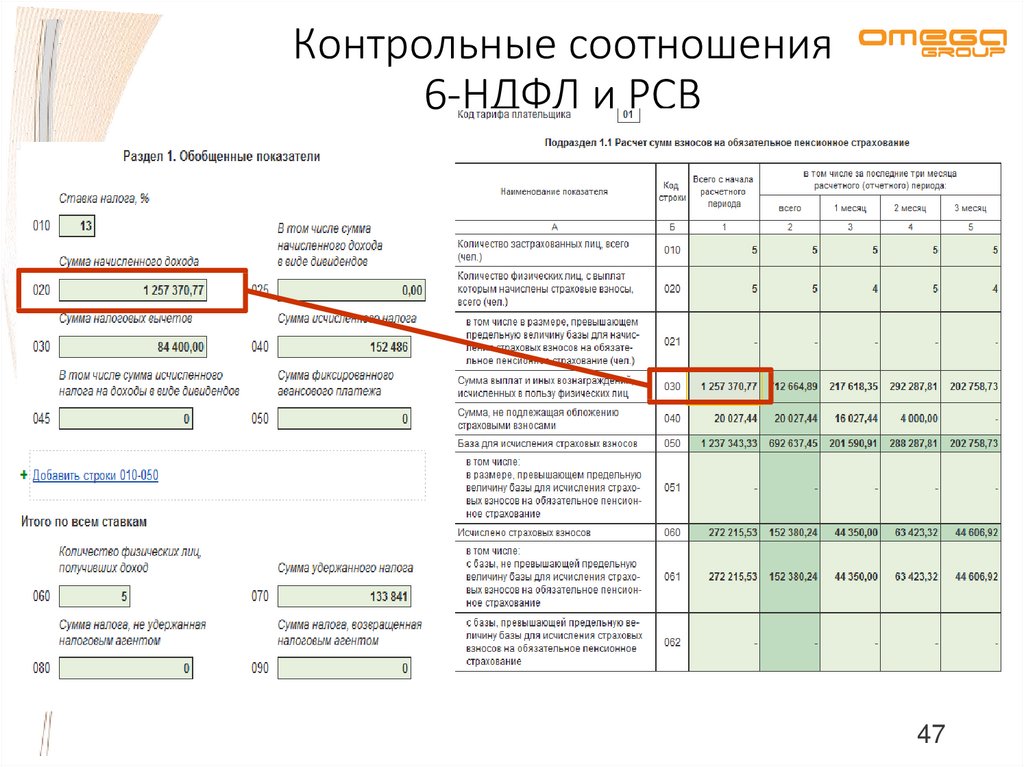

Показатели декларации должны соотноситься между собой и, в частности, с показателями отчета о финансовых результатах. Инспекция при приеме отчетности проверяет ее по контрольным соотношениям, поэтому их стоит сверить, чтобы потом не было вопросов. Если все же после подачи декларации вы или проверяющие обнаружили ошибку, нужно ее исправить. Сделать это можно в том числе с помощью уточненной декларации.

Сделать это можно в том числе с помощью уточненной декларации.

Подробности:

- Взаимоувязка показателей отчета о финансовых результатах и декларации по налогу на прибыль

- Как проверить декларацию по контрольным соотношениям

- Как исправить ошибки в декларации

- Как заполнить и подать уточненную декларацию

Порядок заполнения декларации зависит не только от порядка уплаты авансовых платежей, но и от того, кем именно является налогоплательщик: иностранной компанией, участником КГН или некоммерческой организацией.

Подробности:

- Как иностранной организации заполнить и сдать декларацию

- Как заполнить декларацию по КГН

- Как некоммерческой организации заполнить и подать декларацию

Если у вас прошла реорганизация, то нужно обратить внимание на особенности заполнения и подачи декларации. Их не надо учитывать только тогда, когда реорганизация прошла в форме выделения. В последнем случае обе организации, прежняя и новая, отчитываются каждая за себя.

Подробности:

- Как заполнить и подать декларацию при реорганизации

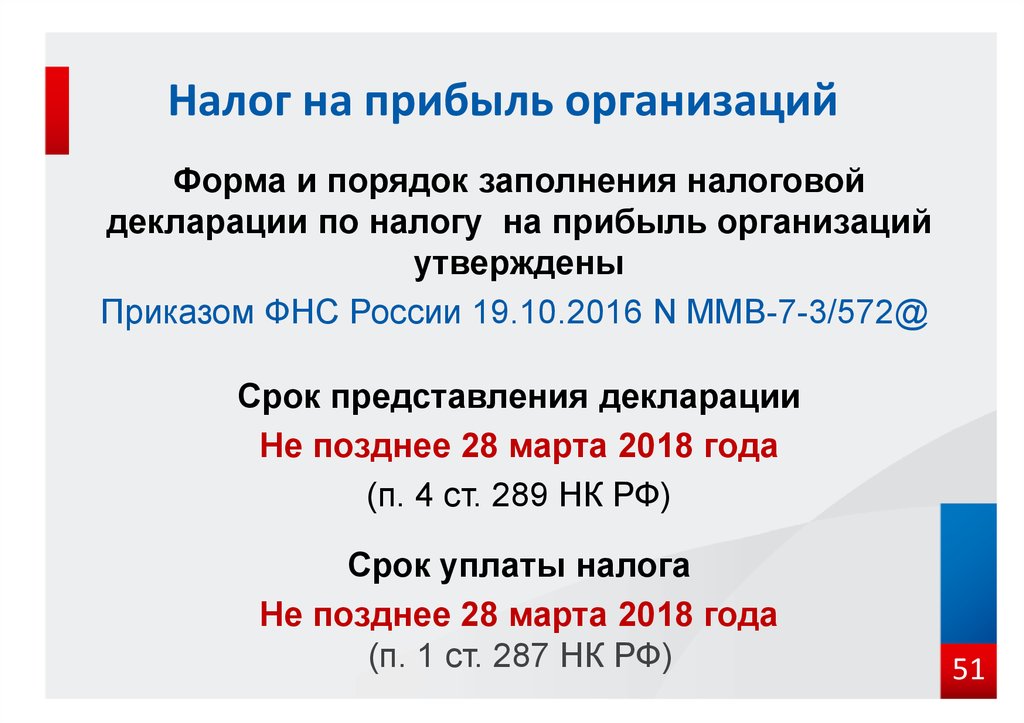

Изменения декларации по налогу на прибыль в 2023 году

ФНС выпустила приказ № СД-7-3/753@ от 17 августа 2022 года, который меняет декларацию по налогу на прибыль организаций. Изменения коснулись кодов предоставления отчётности, добавились новые страницы в самой декларации. Подавать информацию в ФНС в обновлённом документе нужно будет с 1 января 2023 года. Кратко об изменениях в форматах декларации налога на прибыль — в нашем материале.

Новые листы и коды доходов

Последние изменения декларации налога на прибыль:

-

Новый лист 03. Его заполняют компании, являющиеся налоговыми агентами для других организаций. В частности, для фирм, которые получают дивиденды, проценты по муниципальным и государственным ценным бумагам.

-

Обновлённый лист 04.

В нём теперь появились коды новых видов доходов, налог с которых исчисляется по другой налоговой ставке, а не стандартной 20 % (ч. 1 ст. 284 НК РФ).

В нём теперь появились коды новых видов доходов, налог с которых исчисляется по другой налоговой ставке, а не стандартной 20 % (ч. 1 ст. 284 НК РФ).

Новые коды видов доходов:

-

Новые строчки с «036» по «038» позволяют учитывать дивиденды, налог с которых исчислен по ставке 0, 5 % или по какой-то иной налоговой ставке, выплаченные международным холдинговым компаниям.

Закон № 263-ФЗ от 14 июля 2022 года внедрил изменения по срокам уплаты налога на прибыль. По новому порядку сделать это нужно будет до 28 марта 2023 года. Сдать декларацию по налогу на прибыль организации по итогам 2022 года нужно до 25 марта 2023 года.

Для того чтобы не опоздать со сдачей деклараций, рекомендуем воспользоваться сервисом СФЕРА Отчётность. Он автоматически обновляет формы документов, проверяет корректность их заполнения. Сервис также позволяет отслеживать запросы от ФНС в адрес налогоплательщика и формировать ответы на них, сохраняя всю историю переписки с фискальным ведомством.

Сервис также позволяет отслеживать запросы от ФНС в адрес налогоплательщика и формировать ответы на них, сохраняя всю историю переписки с фискальным ведомством.

Освобождение от налога на прибыль

Ст. 246.3 НК РФ закрепили следующие изменения налога на прибыль — от них освобождаются компании, которые:

-

зарегистрированы на территории Курильских островов;

-

не имеют обособленных подразделений за пределами Курильских островов;

-

имеют пассивный доход не более 10 %;

-

не занимаются торговлей (исключение — товары собственного производства), посредничеством, выловом ценных видов ракообразных (кроме креветок и артемий), не реализуют подакцизные товары, не работают в пользу других лиц по договорам агентского типа, комиссии или поручения, не добывают и не перерабатывают углеводороды.

Освободиться от налога на прибыль можно будет на 20 лет, но максимум — до конца 2046 года.

ежегодных бизнес-файлеров | Департамент доходов штата Вашингтон

- Дом

- Подавать и платить налоги

- Частота подачи и сроки подачи

- Ежегодные бизнес-файлы

Мы обновили процесс входа в систему, включив в него многофакторную аутентификацию (MFA). Вам может потребоваться дополнительное время для входа в систему. Подайте заявку заранее! Проблемы со входом?

Годовая налоговая декларация за 2022 год должна быть подана:

17 апреля 2023 года.Если срок подачи выпадает на выходной или официальный праздничный день, срок подачи продлевается до следующего рабочего дня.

Вы должны подать и оплатить годовую декларацию за 2022 г. в электронном виде с помощью нашего бесплатного сервиса My DOR.

в электронном виде с помощью нашего бесплатного сервиса My DOR.

- Просмотрите описания налоговых классификаций, вычетов и зачетов.

- Определите, имеете ли вы право на получение годового кредита для малого бизнеса.

- Просмотрите нашу страницу Налоговое законодательство 2022 года, чтобы ознакомиться со сводной информацией о счетах, связанных с налогами.

Для заполнения выберите один из следующих вариантов:

- Если у вас БЫЛА коммерческая деятельность в течение года

Вы должны подать и оплатить свою годовую декларацию за 2022 год в электронном виде с помощью нашего бесплатного сервиса

My DOR.Чтобы использовать My DOR, вам потребуется идентификатор пользователя SecureAccess Washington, пароль и доступ к вашему налоговому счету. Узнать больше.

- Если вы НЕ занимались коммерческой деятельностью в течение года

Вы по-прежнему должны подать годовую декларацию за 2022 год, используя один из следующих вариантов:

.

- E-file декларация «нет бизнеса» онлайн с использованием нашей системы подачи налоговых деклараций My DOR. Просто войдите в My DOR. Вам потребуется доступ к своему налоговому счету.

- Телефон: Чтобы воспользоваться нашей автоматизированной системой в любое время, позвоните по телефону 360-705-6705 . Введите 1 в каждой подсказке, ваши 9-цифровой идентификатор налогового счета/номер UBI, а затем следуйте инструкциям.

- Экспресс-файл онлайн по адресу dor.wa.gov/expressfilenobiz. Логин не требуется.

- Если вы ЗАКРЫЛИ свой бизнес в течение года

Вы по-прежнему должны подать годовую декларацию за 2022 год, используя My DOR:

.- Уплата налога за пользование товарно-материальными запасами, переоборудованными для личного пользования (если налог с продаж не уплачивался).

- Храните свои деловые записи в течение пяти лет.

- Обратитесь в другие учреждения штата Вашингтон, чтобы закрыть в них свою учетную запись.

- Отказаться от отправки напоминаний по электронной почте и текстовых уведомлений, перейдя на страницу настроек подписчика DOR.

- Закройте свою учетную запись.

- Если вы не можете подать или оплатить в электронном виде

Если вы не можете подать и оплатить годовую декларацию за 2022 год через Интернет, вы можете запросить отказ. Для запроса отказа отправьте письменный запрос с объяснением по адресу:

Отдел электронной регистрации и платежей

Департамент доходов

PO Box 47476

Olympia, WA 98504-7476

Почта — Если у вас есть отказ от подачи в электронном виде, заполните отправленную вам бумажную налоговую декларацию или загрузите декларацию и инструкции- Нужна помощь?

Если вам нужна помощь:

- Отправьте нам электронное письмо с вашими налоговыми вопросами и пожеланиями.

- Напишите нам, чтобы получить обязательное налоговое решение, если у вас есть вопрос, связанный с налогами, относящийся к вашему бизнесу.

- Посетите местное отделение налоговой службы.

Если вы не можете подать и оплатить годовую декларацию за 2022 год через Интернет, вы можете запросить отказ. Чтобы запросить отказ, отправьте письменный запрос с объяснением по адресу:

Отдел электронной подачи и оплаты

Департамент доходов

PO Box 47476

Olympia, WA 98504-7476

- Позвоните нам по телефону 360-705-6705 . Специалисты по налогам готовы помочь в понедельник, вторник, четверг, пятницу с 8:00 до 17:00 и в среду с 9:00 до 17:00.до 17:00 Автоматизированные услуги по подаче налоговой декларации об отсутствии бизнеса доступны 24 часа в сутки.

Во избежание долгих ожиданий по телефону:- Звоните в начале месяца . Вы можете подать заявление в любое время до истечения срока, но если вам нужна помощь, позвоните сегодня.

- Имейте при себе Налоговую службу Идентификатор счета/номер UBI и налоговую декларацию . Ваш идентификационный номер учетной записи/номер UBI представляет собой 9-значный номер, который печатается в налоговой декларации над ярлыком с именем и адресом, а также в правом верхнем углу налоговых писем от Департамента доходов.

- Иметь в наличии следующую налоговую информацию:

- Ваш валовой доход цифры (валовой доход не должен включать собранный налог с продаж.)

- Если вы уплатили налог с розничных продаж на покупку материалов, которые вы позже перепродали, имейте в наличии сумму в долларах, которую вы заплатили за материалы (не включая налог).

- Местоположение (s) или код местоположения (s), доступное для места приобретения материалов.

- Оставайтесь на линии и будьте терпеливы. Мы отвечаем на каждый звонок в порядке поступления.

- Помните, что если у вас нет деловой активности, о которой нужно сообщать, вам не нужно ждать, чтобы поговорить со специалистом. Вы можете отправить Express файл или позвонить по телефону 360-705-6705 (введите 1 при каждом запросе, свой 9-значный идентификационный номер налогового счета/номер UBI, а затем следуйте инструкциям).

- Отправьте нам электронное письмо с вашими налоговыми вопросами и пожеланиями.

Частота подачи налоговых деклараций: Почему мы подаем, когда подаем?

Если вы подаете налоговую декларацию более чем в одном штате, скорее всего, вы задавались вопросом: почему я подаю налоговую декларацию в разные дни месяца и с разной периодичностью в разных штатах?

Например, в вашем родном штате может потребоваться подавать налог с продаж ежемесячно 20-го числа, в то время как в другом штате, где у вас есть связь налога с продаж, вам может потребоваться подавать налог с продаж каждый квартал в последний день месяца.

Что дает?

Почему частота подачи налоговых деклараций так сильно различается?

В США каждый штат принимает свои собственные правила и законы о налоге с продаж, и эти правила и законы могут сильно различаться. Фактически, правила налога с продаж настолько сильно различаются от штата к штату, что в четырех штатах вообще нет налога с продаж.

Фактически, правила налога с продаж настолько сильно различаются от штата к штату, что в четырех штатах вообще нет налога с продаж.

Поскольку каждому штату разрешено администрировать налог с продаж по своему усмотрению, вы часто обнаружите, что каждый штат адаптировал систему налога с продаж к своим собственным причудам и слабостям. Большинство сроков подачи налоговых деклараций штата также коррелируют с другими сроками подачи налоговых деклараций, такими как крайний срок ежемесячного налога на заработную плату для работодателей.

Но сроки подачи налоговых деклараций не все волей-неволей. Они следуют некоторым шаблонам. Подавляющее большинство штатов требует, чтобы налогоплательщики подавали декларацию 20-го числа месяца, следующего за окончанием налогового периода. Другое большое количество штатов требует от налогоплательщиков подавать документы до последнего дня месяца, следующего за налоговым периодом. Но некоторые штаты являются исключениями и требуют, чтобы налогоплательщики подали документы до 15 или 23 числа.

Предположим, вы подаете налоговую декларацию в трех штатах, и ваш налог всегда уплачивается 20-го числа месяца, следующего за отчетным периодом. Легко успокоиться и подумать, что налог с продаж всегда уплачивается 20-го числа месяца. …Пока вы не доберетесь до штата Мэн, где 15-го вам нужно будет сдать налоговую декларацию. Оплата в штате Мэн 20-го числа, как и в других штатах, может повлечь за собой штрафы и проценты. Ой!

Здесь важно помнить, что ни один штат не будет следовать правилам подачи налоговых деклараций другого штата.

Частая периодичность: ежемесячно, ежеквартально или ежегодно

Но знание числа месяца, в который необходимо подать налоговую декларацию, — это только начало. В каждом штате также есть несколько разных частот подачи заявок.

Частота подачи документов обычно ежемесячная, ежеквартальная или ежегодная. (Но в некоторых штатах есть другие частоты — подробнее об этом ниже.)

Штаты обычно назначают периодичность подачи заявок на основе одного из двух критериев:

- объем продаж вашего бизнеса

- сколько налога с продаж собирает ваш бизнес

Например, предприятия со средним ежемесячным налоговым обязательством в размере от 100,01 до 1416,65 долларов США должны ежеквартально подавать налоговые декларации по налогу с продаж в штате Калифорния. Другие штаты, такие как Пенсильвания, рассчитывают, как часто продавец должен платить, исходя из налоговых обязательств по налогу с продаж за предыдущий год в третьем квартале.

Другие штаты, такие как Пенсильвания, рассчитывают, как часто продавец должен платить, исходя из налоговых обязательств по налогу с продаж за предыдущий год в третьем квартале.

В некоторых штатах, таких как Невада и Нью-Йорк, частота подачи налоговых деклараций зависит от ваших среднемесячных налогооблагаемых продаж. Например, в Неваде компании, чей доход составляет в среднем 10 000,01 долларов США и выше, должны подавать отчеты ежемесячно, в то время как предприятия, чей доход составляет в среднем 10 000 долларов США или меньше налогооблагаемых продаж, должны подавать отчеты ежеквартально.

Во многих штатах малые или сезонные предприятия обязаны подавать налог с продаж только один раз в год.

Общее эмпирическое правило заключается в том, что чем больше ваш бизнес приносит прибыли, тем чаще штат будет требовать от вас подачи и уплаты налога с продаж.

Менее распространенная периодичность подачи налоговых деклараций

В то время как большинство штатов придерживаются ежемесячной, ежеквартальной или годовой шкалы перечисления налога с продаж, некоторые из них проявили творческий подход.

В некоторых штатах некоторые налогоплательщики обязаны платить раз в полгода или два раза в год. В других странах, таких как Калифорния, некоторые налогоплательщики с высокими доходами должны подавать отчетность ежеквартально, но фактически ежемесячно уплачивать причитающийся налог с продаж.

Несколько других компаний внедрили «программы ускоренной уплаты налога с продаж», требующие от очень крупных компаний уплаты налога с продаж в течение всего нескольких дней после его сбора. В этом случае некоторые налогоплательщики штата Массачусетс, подающие очень большие суммы налога с продаж, должны будут перечислить налог, собранный до 21-го числа месяца, до 25-го числа того же месяца. Это дает этим соответствующим компаниям всего четыре дня, чтобы рассчитать, сколько налога с продаж они собрали, и подать налоговую декларацию штата Массачусетс.

Плохая новость заключается в том, что по мере роста вашего бизнеса в сфере электронной коммерции вы часто будете подавать налоговые декларации в разных штатах и с разной периодичностью и в разные дни месяца.

Хорошей новостью является то, что TaxJar прикрывает вас.

Подавайте вовремя, каждый раз с TaxJar

Плохая новость заключается в том, что по мере роста вашего бизнеса в сфере электронной коммерции вы часто будете подавать налоговые декларации в разных штатах и с разной периодичностью и в разные дни месяца.

Хорошей новостью является то, что TaxJar прикрывает вас!

AutoFile Your Sales Tax Returns

С помощью TaxJar AutoFile TaxJar извлекает все данные о ваших продажах из всех ваших интернет-магазинов и торговых площадок, создает декларации в том формате, в котором каждый штат хочет их видеть, а затем автоматически сохраняет ваши налоговые декларации всегда вовремя.

Это означает, что вам больше не нужно кодировать свой календарь цветом, чтобы не забывать платить в штате Мэн до 15 числа каждого квартала, в Огайо до 23 числа каждого месяца и еще в пяти штатах до 20 числа каждого квартала. (О, и мы упоминали, что Нью-Йорк решил работать по другой системе кварталов, чем все остальные? Конечно, они сделали! Первый квартал в Нью-Йорке длится с марта по май. )

)

AutoFile требует однократной регистрации. После этого вы можете забыть о подаче налоговых деклараций и вернуться к ведению своего бизнеса в сфере электронной коммерции.

Просматривайте сроки подачи налоговых деклараций на панели управления

Не хотите автоматически подавать документы? Эй, мы поняли. Может быть что-то успокаивающее в том, чтобы заполнить эти маленькие квадратики и увидеть, как складываются все числа. (…Когда они складываются.) И здесь TaxJar может помочь.

Когда вы добавляете новое состояние на панель инструментов TaxJar, частота подачи по умолчанию составляет ежемесячно. Но вы можете легко изменить это, выполнив следующие действия:

- Перейдите на панель инструментов и найдите «значок гаечного ключа» под состоянием с неправильной частотой

- На следующем экране вы можете выбрать «График платежей» и выбрать соответствующую частоту

- После того, как вы нажмете «Сохранить информацию», ваша панель управления будет отображать правильную частоту подачи документов, а ваши электронные письма с напоминаниями будут обновлены на ближайшие месяцы.

В нём теперь появились коды новых видов доходов, налог с которых исчисляется по другой налоговой ставке, а не стандартной 20 % (ч. 1 ст. 284 НК РФ).

В нём теперь появились коды новых видов доходов, налог с которых исчисляется по другой налоговой ставке, а не стандартной 20 % (ч. 1 ст. 284 НК РФ).

Об авторе