Платежные системы для интернет магазинов: ТОП-10 самых популярных — ПоДелу.ру

ТОП-7: платежные системы для сайта, Интернет эквайринг

Платежные системы для сайта сегодня являются жизненной необходимостью для малого и среднего бизнеса в интернете. Подключая данную функцию владельцы ресурсов значительно упрощают процесс финансового взаимодействия с клиентами и привлекают дополнительную аудиторию. Платежные шлюзы дают возможность выбора наиболее оптимальной системы оплаты в каждом индивидуальном случае.

Прием платежей на сайте позволяет предпринимателю легче получать средства от потенциальных клиентов, а также проводить с ними дальнейшие операции: переводы, обналичивание и так далее. Еще одним преимуществом для владельцев сервисов является бесплатная регистрация на большинстве ресурсов, а также наличие работы квалифицированной поддержки.

Интернет эквайринг пользуется популярностью, в основном, среди интернет-магазинов, которые желают получить от выбранного ресурса такие привилегии, как:

- оперативность и надежность работы;

- лояльная комиссионная система;

- понятный и простой интерфейс.

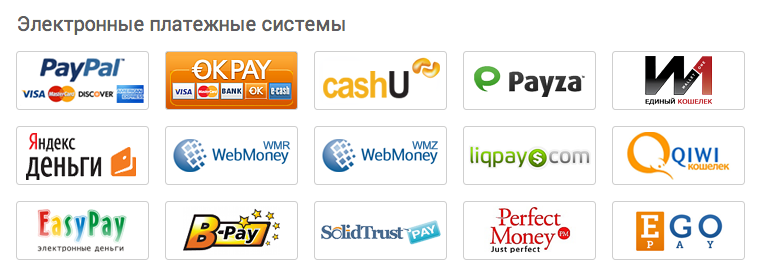

Не лишним будет иметь различные возможности оплаты, ведь не всем клиентам удобно оплачивать счета банковскими картами. Для ряда потенциальных потребителей более актуальны онлайн-платежные системы, например, Киви или Яндекс Деньги, либо тот же WebMoney. Чем больше будет вариантов приема платежей на сайте, тем более обширную аудиторию потенциальных клиентов удастся привлечь.

Немного о современных платежных системах для сайта

Интернет эквайринг сегодня представлен различными видами, у которых есть как свои недостатки, так и достоинства. К наиболее популярным платежным системам на данный момент относятся следующие:

- Наиболее универсальным считается вариант оплаты при помощи платежных терминалов. Они доступны в любом городе и используются широкой аудиторией. Минус в том, что на сегодняшний день эти системы часто подвергаются хакерской атаке.

- Есть вариант оплаты при помощи электронных денег. Это простой вид финансовых операций, который можно произвести, не выходя из дома.

Также преимуществом является интуитивно понятный интерфейс онлайн-кошельков и работа технической поддержки. Для реализации оплаты потребуется лишь наличие кошелька электронного типа, желательно, именного или идентифицированного.

Также преимуществом является интуитивно понятный интерфейс онлайн-кошельков и работа технической поддержки. Для реализации оплаты потребуется лишь наличие кошелька электронного типа, желательно, именного или идентифицированного.

Минусом системы является сложность реализации некоторых вариантов онлайн платежей на сайт, например, Вебмани. Но если постараться, всегда можно найти приемлемую альтернативу.

- Вариант совершения оплаты при помощи отделения банка-защищенный способ, но им пользуются обычно люди среднего возраста и консервативно настроенные клиенты, не доверяющие современным системам. Трата времени и необходимость вникать в ряд порой ненужных деталей отпугивает молодую аудиторию.

- Еще один доступный способ оплаты на сайте при помощи карты. Причем, не важно, каким будет ее тип: возможность оплаты через интернет предусмотрена как кредитной, так и дебетовой картой.

Минус заключается в том, что интеграция данного метода платежной системы для сайта или интернет-магазина может занять несколько больше времени из-за сложностей системы и большей безопасности операции.

Прием платежей на сайте, безусловно, важен. Но сегодня некоторые люди считают наиболее оптимальным методом оплаты наложенный платеж. Переводы финансов имеют также свои недочеты. Например, при отказе клиентом оплаты товара в курьерской службе возврат делается за счет отправителя. Электронные системы отличаются, в свою очередь, быстрой работой и оперативной поддержкой, а также понятным интерфейсом и простотой прохождения идентификации для получения привилегий.

Алгоритмы работы электронных платежных систем

Прием платежей на сайте при помощи электронных систем обычно имеет один и тот же алгоритм работы:

- после совершения заказа услуги или товара клиенту присваивается личный платежный номер;

- данные клиента получает платежный сервис, а сам покупатель перенаправляется на сайт платежной системы;

- далее сервис предлагает выбрать наиболее оптимальный транзакции;

- после проверки данных осуществляется перевод с соблюдением всех правил безопасности.

После данных шагов клиент возвращается на страницу торговой площадки, где ему сообщается информация об успешно проведенной оплате. Интернет эквайринг представлен несколькими возможными вариантами оплаты товара или услуги. Важно помнить, что чем больше систем будет подключено, тем выше вероятность привлечения дополнительной аудитории.

Платежные системы для сайта подключаются при помощи двух основных методик:

- подключение к каждой конкретной платежной системе;

- использование так называемых платежных агрегаторов.

Далее стоит рассмотреть наиболее популярные платежные системы как для российских, так и для зарубежных ресурсов.

Наиболее популярные платежные системы для сайта

FONDY

FONDY — это платежная платформа, наиболее важной функцией которой является предоставление возможности принимать платежи у себя на сайте. Короче говоря, это платежная система, которая позволяет безопасно и без риска совершать онлайн-транзакции. Наиболее важные функции FONDY включают в себя возможность:

Наиболее важные функции FONDY включают в себя возможность:

- однократных, регулярных платежей;

- платежей одним кликом;

- персонализации страницы оплаты или автоматического возврата средств.

Здесь стоит отметить, что некоторые ее функции в основном используются для покупателей, тогда как другие были созданы специально для продавцов. То, что выделяет FONDY среди других систем, это, несомненно, автоматические возвраты. Это немедленные возвраты за покупки, которые совершили Ваши клиенты.

Для других платформ или банковских переводов вам придется подождать несколько часов или дней — деньги от FONDY будут на вашем счету сразу. Как продавец, вы обязательно обратите внимание на детали. Все мы знаем, что покупатели покупают своими глазами, а это значит, что продавец должен позаботиться о визуальном аспекте своего сайта. С FONDY вы даже можете позаботиться о своей странице оплаты. Конкурентные платежные системы ведут клиента на сайт банка или брокера. FONDY не только не делает этого, но и позволяет персонализировать страницу оплаты.

Конкурентные платежные системы ведут клиента на сайт банка или брокера. FONDY не только не делает этого, но и позволяет персонализировать страницу оплаты.

LiqPay

Система известна общественности с 2008 года. Она считается альтернативным вариантом таких гигантов, как PayPal или Вебмани, с которой у многих граждан в последнее время возникают проблемы.

Также, следует отметить тот факт, что LiqPay наиболее распространена система в Украине и ее основное преимущество, по отзывам пользователей, заключается в быстроте и безопасности совершения операций.

Платежи с сайта принимаются и отправляются более чем из 200 стран мира. Допускается использование при работе с системой интернет банкинга организации Приват24, либо платежных терминалов любого типа. Операции по финансам возможны как с дебетовым, так и с кредитным вариантом карты практически любого банка.

Безопасность платежной системы для сайта обеспечивается при помощи шифрованного соединения, а также наличия защитных кодов. Благодаря удобному интерфейсу использование сервиса становится еще проще и понятнее. Комиссия системы составляет 2,7%, а минимальный платеж равен 2 центам.

Благодаря удобному интерфейсу использование сервиса становится еще проще и понятнее. Комиссия системы составляет 2,7%, а минимальный платеж равен 2 центам.

Wellcoinpay

Проект Wellcoinpay — универсальная и высокотехнологичная платформа для быстрого и надежного приема платежей из любой точки мира. Одно подключение, и много способов оплаты.

Решение для интеграции с 53 платежными системами и возможность работы с 23 валютами, что дает вашему бизнесу широкий географический охват. Прием платежей могут подключить как юридические, так и физические лица. Эквайринг возможен в фиате, а также в криптовалюте.

В числе услуг компании возможность интеграции модуля процедуры верификации пользователя на сайте мерчант аккаунта. Соответствуя стандартам безопасности, компания Wellcoinpay активно применяет облачные технологии, используя их не только для хранения информационных данных, но и для управления работой приложений, ответственных за обработку заявленных транзакций. Это обеспечивает стабильную работу вне зависимости от того, какими техническими ресурсами располагает клиент, и гарантирует высокую скорость обновления программного обеспечения. Если в числе ваших задач стоит расширение географии ваших клиентов и повышение конверсии по платежам, оставляйте заявку на сайте компании.

Это обеспечивает стабильную работу вне зависимости от того, какими техническими ресурсами располагает клиент, и гарантирует высокую скорость обновления программного обеспечения. Если в числе ваших задач стоит расширение географии ваших клиентов и повышение конверсии по платежам, оставляйте заявку на сайте компании.

WebMoney

Данная онлайн-система известна пользователям гораздо раньше, начиная с 1998 года. Многие предприниматели предпочитают для финансовых операций использовать именно данный ресурс. Отличие от иных платежных систем, у Вебмани имеется так называемый титульный знак, который считается аналогом той или иной валюты. Например, наиболее часто используемый знак WMZ означает валюту доллара, а WMU — гривну. Для старта использования сервиса важно зарегистрироваться в самой системе и иметь электронный кошелек Вебмани.

Минус в том, что для регистрации онлайн-кошелька придется установить и скачать программное обеспечение под названием Кипер. Удобство использования заключается в возможности проведения платежей через телефоны и планшеты. Титульные знаки выводятся при помощи обменников и конвертируются в любую валюту. Комиссия системы, в сравнении с аналогами, относительно небольшая. Для работы в системе как продавцу потребуется ввести персональные данные для получения аттестата и соблюсти еще ряд формальностей, что может усложнить процесс установки и вывода денег на банковскую карту.

Удобство использования заключается в возможности проведения платежей через телефоны и планшеты. Титульные знаки выводятся при помощи обменников и конвертируются в любую валюту. Комиссия системы, в сравнении с аналогами, относительно небольшая. Для работы в системе как продавцу потребуется ввести персональные данные для получения аттестата и соблюсти еще ряд формальностей, что может усложнить процесс установки и вывода денег на банковскую карту.

Интеркасса

Платежные системы для сайта наподобие Интеркассы позволяют использовать свыше 60 различных методик совершения финансовых операций. Среди них такие востребованные системы, как Яндекс Деньги, Вебмани и так далее. Преимуществом данной платформы является относительно невысокая для предпринимателя комиссия за транзакцию – около 3%. Кроме того видно, что разработчики заботятся о своей репутации и предлагают клиентам провести ряд предварительных платежей в демо версии с целью убедить в безопасности проекта.

Яндекс Деньги

Яндекс Деньги — это российский аналог выше представленных вариантов со своими преимуществами и недостатками. Данная платежная система для сайта не пользуется большой популярностью в Украине. Из существенных недостатков можно выделить высокий процент за обналичивание ресурсов, недоступность Яндекса в ряде регионов, а также необходимость проходить идентификацию для более комфортного использования сервиса в коммерческих целях.

PayMaster

Во всех системах современного поколения уже присутствуют встроенные модули, которые позволяют совершать онлайн платежи. Для подключения данного агрегатора необходимо пройти первичную регистрацию и активировать личный кабинет в системе. также потребуется пройти модерацию и интегрировать сервис со своим магазином или иным ресурсом. Комиссия составляет 2% от суммы операции любого типа, в ряде регионов показатель иногда варьируется.

Как выбрать платежную систему для сайта или Интернет-магазина?

Платежные системы для сайта сегодня пользуются действительно большой популярностью. Однако, многие начинающие предприниматели задаются вопросом о том, как же выбрать систему и не прогадать. Чтобы выбрать действительно оптимальные платежные системы, важно обратить внимание на следующие нюансы:

Однако, многие начинающие предприниматели задаются вопросом о том, как же выбрать систему и не прогадать. Чтобы выбрать действительно оптимальные платежные системы, важно обратить внимание на следующие нюансы:

- география распространения системы. Не всегда выбранный ресурс работает в той или иной стране и уже на финальной прямой иногда приходится быстро искать замену, не всегда выгодную, если не учитывать этот фактор;

- сумма процента на различные транзакции. Этот важный фактор обычно учитывается при формировании цены на товар или услугу. Нередко скрытая комиссия пишется в документации мелким шрифтом, потому читать ее нужно как можно внимательней;

- при выборе также стоит учитывать логику платежной системы. Стоит выяснить, в первую очередь, что это: агрегатор или шлюз и отталкиваться от данного показателя.

- стоит изучить и условия вывода денежных ресурсов. Также перед установкой важно выяснить возможность географического обналичивания финансов. К примеру, с системой ПэйПал в Украине наблюдаются некоторые трудности, что показывает наглядно важность фактора;

- при переговорах стоит проговорить все условия подключения и проанализировать их совместимость с конкретным сайтом или магазином.

Как можно убедиться, при помощи оптимально выбранной платежной системы для любого сайта можно не только максимально упростить работу с финансами, но и улучшить качество сервиса, за счет чего придут новые потоки клиентов и возрастут продажи в несколько раз за короткое время.

03.11.2020

2901

Интернет-эквайринг: магазин всегда виновен? Для интернет-магазина существует несколько способов реализации операций по пластиковым картам, принимаемым в качестве платежного средства за товары и услуги. Они отличаются различным распределением обязательств, и, следовательно, различной степенью рисков. Как уже упоминалось, интернет-эквайрингом называется процессинг пластиковых карт в интернете. Разумеется, так как разговор идет об обработке пластиковых карт, то в данной статье рассматриваются именно карточные электронные платежные системы. В самом общем случае существует несколько видов реализации интернет-эквайринга, и каждый интернет-магазин, в принципе, волен выбирать любой из них. В действительности же используется в основном только один из них, а упомянутая свобода выбора интернет-магазина сводится к выбору партнера, который, естественно, работает по одной из схем интернет-эквайринга (которая обычно и является доминирующей на рынке). Наиболее распространены три способа реализации интернет-эквайринга, причем последние два практически не различаются с технологической стороны, отличия состоят лишь в уровне ответственности контрагента и его компетентности: прием платежей непосредственно интернет-магазином; прием платежей с помощью карточной электронной платежной системы; прием платежей, в том числе биллинговых, с помощью карточной электронной платежной системы, но с передачей части рисков в ее ведение. Рассмотрим более подробно все эти способы. Процессинг своими силами Первый способ реализации – прием платежей по пластиковым картам непосредственно интернет-магазином. То есть последний напрямую подключен к банку-эквайеру, обеспечивающему процессинг карточек. Этот способ на сегодняшний день полностью изжил себя и практически не используется ввиду огромных рисков, связанных с ним. Встретить подобный метод организации интернет-эквайринга практически невозможно, а при работе со сколько-нибудь порядочным интернет-магазином и вовсе нельзя. Огромные риски, связанные с этим способом, порождены значительным фронтом непрофильных работ, которые должен выполнять интернет-магазин и банк-эквайер для обеспечения должного уровня безопасности платежей. Очевидно, что при существующем уровне развития вирусов и подготовки мошенников обеспечить защищенные каналы связи, использование криптоалгоритмов, системы отслеживания мошенников и многое другое никакой интернет-магазин не сможет. Данная схема хоть сколько-нибудь оправдана для гигантских интернет-магазинов, которым под силу обеспечить сопровождение всей непрофильной инфраструктуры. Но и для них последнее разумно лишь в случае, если издержки на обеспечение нужного уровня безопасности меньше процентных отчислений в случае введения в цепочку электронного платежа еще одного игрока. Очевидно, что такая схема практически нежизнеспособна. «Телохранители транзакций» В настоящее время наибольшее распространение (во всяком случае, в нашей стране) получил именно второй способ реализации интернет-эквайринга: прием карточных платежей интернет-магазином осуществляется с помощью карточной электронной платежной системы. Впрочем, слово «ответственность» имеет двоякое значение. Дело в том, что практически при любых способах организации интернет-эквайринга ответственность за погашение чарджбеков (англ. chargeback — отзыв платежа) несет несчастный интернет-магазин, решивший работать с пластиковыми картами. Таковы требования всех крупнейших международных платежных систем (Visa, MasterCard и др.). Опять же в случае невозможности погашения соответствующих финансовых обязательств, их обязан погасить банк-эквайер. Причем последний это сделает обязательно, так как невыполнение их может привести к разрыву деятельности с международными платежными системами, а этого не может допустить ни один уважающий себя банк. Однако и при втором способе организации интернет-эквайринга для интернет-магазина существует множество пресловутых подводных камней. Самый большой из них – все та же ответственность, а точнее невозможность прогноза финансовых рисков от мошенничества из-за самой схемы взаимодействия с карточными электронными платежными системами. Впрочем, справедливости ради стоит отметить, что этих самых схем может быть несколько, в том числе и у одной карточной платежной системы, однако зачастую основным является именно рассматриваемый ниже вариант, а остальные способы предполагают дополнительные финансовые отчисления со стороны интернет-магазина. Проблема заключается в следующем. Фактически выступая гарантом безопасности транзакции от интернет-магазина до своего шлюза и от шлюза до процессингового центра банка-эквайера, карточная электронная платежная система тем самым снимает множество проблем с этих двух участников рынка. В принципе, последнее обстоятельство на первый взгляд даже отрадно для интернет-магазина, однако в отсутствие хоть какой-нибудь информации о принятых и отклоненных транзакциях магазин оказывается дезинформирован. Антифродовая политика интернет-магазина оказывается полностью зависимой от эффективности системы мониторинга карточной платежной системы. При этом, как уже упоминалось, ответственность в любом случае лежит на интернет-магазине. Вместе с тем, более глубокое взаимодействие платежной системы и интернет-магазина было бы полезно для последнего не только при разработке эффективной антифродовой политики, но и для грамотной раскрутки своего ресурса (за счет возможности мониторинга транзакций по партнерским рекламным сетям интернет-магазина). Риски на троих Третий вариант организации интернет-провайдинга наиболее прогрессивен. Однако по сути он практически ничем не отличается от работы с классической карточной электронной платежной системой. Этот вариант также подразумевает обеспечение безопасности транзакции сторонней компанией, но в отличие от второго варианта здесь платежная система еще и принимает на себя часть рисков, связанных с мошенничеством. В силу последнего обстоятельства карточные системы, работающие по этому принципу, наиболее прозрачны для интернет-магазина, за счет чего последний имеет доступ к различным инструментам мониторинга. Вместе с тем, в случае обеспечения расчетов с интернет-магазинами, подключенными к биллинговым системам, например, операторов связи, роль платежной системы для той же Visa или MasterCard несколько меняется. Алексей Бузин / CNews |

Как подключить платежные системы

Платежные системы — это способы, которыми клиенты оплачивают заказ. Их нужно подключить, если у вас есть интернет—магазин или вы используете продажи в чате. Чем больше у вас будет подключено платежных систем, тем больше вариантов для оплаты будет для клиента. Им будет удобнее оплатить, поэтому и покупок будет больше.

Платежные системы подключаются в разделе Центр продаж — Платежные системы.

Есть четыре способа подключения платежных систем:

- С помощью сервиса ROBOKASSA;

- С помощью сервиса ЮKassa;

- Через прямую интеграцию с платежной системой;

- Через приложения сторонних разработчиков.

Подключение через ROBOKASSA

С помощью ROBOKASSA можно подключить оплату Apple Pay, Samsung Pay, Альфа-Клик и оплату банковской картой.

Подключение через ЮKassa

Через ЮKassa можно подключить Сбербанк Онлайн, Сбербанк по SMS, Альфа-Клик, Тинькофф Банк, Webmoney, QIWI, Яндекс Деньги и оплату картой. Для управления платежными системами используется один аккаунт ЮKassa.

Подключение ЮKassa подробно описано в статье Подключение и настройка ЮKassa.Прямая интеграция с платежной системой

Этим способом доступно подключение PayPal, Системы быстрых платежей, QIWI, Webmoney и оплаты картой Сбербанка.

Информацию о подключении этих платежных систем вы найдете в статьях:Приложения сторонних разработчиков

Сторонние разработчики могут самостоятельно разрабатывать интеграции с платежными системами, например ROBOKASSA, CloudPayments.

Данные интеграции разработали наши партнеры. Именно они консультируют по работе приложения, настройке и возможностях. Найти контакты разработчика можно на странице приложения во вкладке Поддержка.

Платежные системы ООО СМК АСТРА-МЕТАЛЛ

Оплата с помощью банковской карты (данная услуга временно недоступна!)

Для выбора оплаты товара с помощью банковской карты на соответствующей странице сайта необходимо нажать кнопку «Оплата банковской картой».

Оплата происходит через авторизационный сервер Процессингового центра Банка с использованием Банковских кредитных карт следующих платежных систем:

- VISA International

- MasterCard World Wide

Оплата по банковским картам VISA

К оплате принимаются все виды платежных карточек VISA, за исключением Visa Electron. В большинстве случаев карта Visa Electron не применима для оплаты через интернет, за исключением карт, выпущенных отдельными банками. О возможности оплаты картой Visa Electron вам нужно выяснять у банка-эмитента вашей карты.

Оплата по кредитным картам MasterCard

На сайте к оплате принимаются все виды MasterCard, за исключением Maestro.

Что нужно знать:

- номер вашей кредитной карты;

- cрок окончания действия вашей кредитной карты, месяц/год;

- CVV код для карт Visa / CVC код для Master Card: 3 последние цифры на полосе для подписи на обороте карты.

Если на вашей карте код CVC / CVV отсутствует, то, возможно, карта не пригодна для CNP транзакций (т.е. таких транзакций, при которых сама карта не присутствует, а используются её реквизиты), и вам следует обратиться в банк для получения подробной информации.

Описание процесса передачи данных

Для оплаты покупки Вы будете перенаправлены на платежный шлюз ПАО «Сбербанк России» для ввода реквизитов Вашей карты. Пожалуйста, приготовьте Вашу пластиковую карту заранее. Соединение с платежным шлюзом и передача информации осуществляется в защищенном режиме с использованием протокола шифрования SSL.

В случае если Ваш банк поддерживает технологию безопасного проведения интернет-платежей Verified By Visa или MasterCard Secure Code для проведения платежа также может потребоваться ввод специального пароля. Способы и возможность получения паролей для совершения интернет-платежей Вы можете уточнить в банке, выпустившем карту.

Настоящий сайт поддерживает 258-битное шифрование. Конфиденциальность сообщаемой персональной информации обеспечивается ПАО «Сбербанк России». Введенная информация не будет предоставлена третьим лицам за исключением случаев, предусмотренных законодательством РФ. Проведение платежей по банковским картам осуществляется в строгом соответствии с требованиями платежных систем Visa Int. и MasterCard Europe Sprl.

Описание процессa оплаты

При выборе формы оплаты с помощью пластиковой карты проведение платежа по заказу производится непосредственно после его оформления. После завершения оформления заказа в нашем магазине, Вы должны будете нажать на кнопку «Оплата банковской картой», при этом система переключит Вас на страницу авторизационного сервера, где Вам будет предложено ввести данные пластиковой карты, инициировать ее авторизацию, после чего вернуться в наш магазин кнопкой «Вернуться в магазин». После того, как Вы возвращаетесь в наш магазин, система уведомит Вас о результатах авторизации. В случае подтверждения авторизации Ваш заказ будет автоматически выполняться в соответствии с заданными Вами условиями. В случае отказа в авторизации карты Вы сможете повторить процедуру оплаты.

При аннулировании заказа

При аннулировании позиций из оплаченного заказа (или при аннулировании заказа целиком) Вы можете заказать другой товар на эту сумму, либо вернуть всю сумму на карту предварительно написав письмо на e-mail.

Доставка

Доставка производится на 1-2-й день с момента зачисления денег на наш счет. Товар доставляется в рабочие дни с 10-00 до 18-00. При получении товара у представителя юридического лица должна быть доверенность с печатью от компании-плательщика или сама печать.

Частные покупатели для получения товара должны предъявить квитанцию с отметкой Сбербанка об оплате или паспорт владельца карты, если оплата произведена по банковской карте.

Гарантийные обязательства

Гарантийное обслуживание оборудования в течение всего гарантийного срока осуществляется авторизованными сервисными центрами соответствующих фирм-изготовителей. Адреса сервисных центров Вы можете найти на соответствующей странице нашего сайта. Обязательным условием выполнения гарантийного ремонта является наличие гарантийного талона, в котором должны бать заполнены графы с наименованием товара, гарантийным сроком, датой продажи и серийным номером устройства.

Лучшие платежные системы для вашего интернет-магазина

В настоящий момент 2,1 миллиарда человек по всему миру совершают платежи или отправляют деньги в цифровом виде.

Торговля, будь то традиционная или электронная, все в большей степени работает за счет невидимых переводов, которые, в свою очередь, приносят ощутимые преимущества как покупателям, так и продавцам: более гибкая, безопасная и доступная система для мировой экономики — в отличие от более высоких затрат, связанных с управлением наличными и денежными средствами. чеки.

Содержание

- Почему важно предлагать различные способы оплаты?

- Какие системы онлайн-платежей самые популярные?

- Типы способов онлайн-платежей для электронной торговли

- 8 лучших платежных систем для интернет-магазинов

- PayPal

- Apple Pay

- Полоса

- Google Pay

- Masterpass

- Visa Checkout

- Amazon Pay

- American Express

- Заключение

Почему важно предлагать различные способы оплаты?

50% потребителей откажутся от покупки, если не увидят доступную предпочитаемую ими платежную систему.

Вы можете подумать, что по мере того, как на рынке появляется все больше и больше способов оплаты, будет очень трудно предугадывать потребности всех ваших клиентов; но это хороший повод включить в свой бизнес электронной коммерции различные платежные системы, как в обычных магазинах.

Если в настоящее время кажется устаревшим, когда магазин не принимает оплату с помощью банковской карты, скоро станет устаревшим для интернет-магазина не предлагать Apple Pay или PayPal при оформлении заказа.

Преимущества, предлагаемые системами онлайн-платежей:

- Расположение : региональные платежные системы могут быть объединены вместе с глобальными методами.

- Удобство : Это особенно важно для клиента, который ищет скорости при совершении покупок в Интернете и хочет производить безопасные платежи, не раскрывая слишком много личной информации.

- Аудитория : Способы оплаты могут быть адаптированы к системам, которые наиболее часто используются клиентами в данном регионе или определенной демографической группе.

Более того, если одна из ваших платежных систем вызывает проблемы, наличие дополнительных возможностей — хороший способ поддержать конверсию и избежать падения числа покупателей из-за технических неисправностей.

Не походите на лавочника, который застрял, когда однажды утром его касса не открылась.

→ Продолжайте читать: 12 причин, по которым покупатели покидают ваш интернет-магазин

Какие системы онлайн-платежей самые популярные?

Неудивительно, что узнал, что наиболее широко используемым способом оплаты в мире по-прежнему остается банковская карта .

Одна из причин, по которой эти прорывные технологии, о которых говорят все эксперты, не более успешны, заключается в том, что скорость их внедрения обычно очень низкая . Голосовые помощники и продажи через социальные сети могут стать обычным явлением в будущем, но пока еще не принято, чтобы покупатели расплачивались своими умными часами.

По объему использования это самых популярных способа оплаты в мире:

- Цифровые кошельки (Paypal, Alipay)

- Кредитные и дебетовые карты (Visa, MasterCard)

- Банковские переводы

- Прямой дебет

- Счет-фактура

- Виртуальные карты и валюта

- Купоны и подарочные карты магазина

Погодите! Разве мы не сказали, что банковские карты были наиболее широко используемым методом?

На самом деле, мы должны принять во внимание детальное распределение этих данных по всему миру.Электронные кошельки WeChat Pay и Alipay используются чаще всего, но это потому, что — две трети мирового объема онлайн-платежей проводится в Азиатско-Тихоокеанском регионе, а 50% соответствует в Китае. Если брать во внимание остальные регионы мира, банковские карты по-прежнему остаются доминирующей системой.

→ Пошагово: дополнений Essentials для вашего интернет-магазина в PrestaShop

Типы способов онлайн-платежей для электронной торговли

Дебетовые и кредитные карты

Как уже упоминалось, это самый популярный метод в Латинской Америке, Индии, США и Европе.В обычных магазинах карты все чаще используются с платежной системой NFC (Near Field Communication), которая позволяет осуществлять бесконтактных платежей через устройство или карту. Это также предпочтительная система для молодых людей: согласно исследованию Deloitte, 80% транзакций, совершаемых миллениалами, совершаются с помощью карт.

При использовании карт для онлайн-платежей, токенизация , система, скрывающая номер карты от покупателя, распространяется для повышения безопасности.

Электронный кошелек

Электронные кошельки— это цифровой инструмент, который позволяет вам включать карты или банковские счета (и даже криптовалюту) в для совершения платежей с помощью другого устройства, такого как ваш смартфон или компьютер .Существуют глобальные методы электронного кошелька, такие как Apple Pay, Microsoft Wallet, Samsung Pay и Alipay, а также региональные:

- Индия: MobiKwik, Oxigen, FreeCharge, PayU Money.

- Европа: Payconiq, Payback, Paylib, Lyf Pay, Pingit, Vipps, Swish, MobilePay, OK.

- Китай: Alipay, WeChat Pay

→ Не пропустите: Почему смартфоны — любимый канал электронной коммерции

Интернет-банк, электронные платежи (OBeP)

Система онлайн-платежей, менее обширная, чем предыдущие, которая упрощает банковские операции с доступом и информацией в режиме реального времени без необходимости использования карты.

Прямой дебет

Эта система используется для планирования повторяющихся платежей, поскольку в банк отправляется запрос на автоматическую авторизацию платежей, например, RatePAY, SlimPay, GoCardless или SEPA Express.

Платежи через приложения

Это кнопки «Купить сейчас», которые становятся популярными в социальных сетях, таких как Instagram или Facebook, и упрощают оплату, не выходя из приложения.

Биометрические платежи

Оплата по отпечатку пальца или распознаванию лиц больше не является просто научно-фантастическим ресурсом.Однако до его широкого распространения еще далеко, так как 61% пользователей не доверяют его безопасности .

Рассрочка платежей

Привычный платеж в рассрочку переживает возрождение благодаря достижениям в области машинного обучения, которые позволяют анализировать финансовые риски заявителя и, следовательно, решать, какая ссуда или платеж в рассрочку лучше всего подходит для него или нее. Эта система до сих пор широко используется для покупок товаров или услуг, требующих больших инвестиций.

Награды

Карты лояльности также могут служить дополнением к платежным системам, поскольку они способствуют использованию бренда. Примером может служить система Daily Cash, запущенная Apple летом 2019 года, которая применяется к покупателям, использующим ее карту.

→ Еще подсказки? Стратегии повышения лояльности для вашего бизнеса

Криптовалюта

Это все еще спорный вопрос, но по состоянию на март 2019 года было почти 35 миллионов пользователей блокчейна.Биткойн был новаторской системой, положившей начало периоду запретов и строгих правил. Будущее криптовалюты выглядит более светлым, поскольку Facebook объявил о запуске своей собственной валюты — Libra к 2020 году. JP Morgan Chase также только что выпустил свою собственную монету JPM; а некоторые системы, такие как мобильное приложение Rakuten Wallet, принимают спотовую торговлю криптовалютой.

Оплата из машины

Подключение автомобилей к платежной системе — это возможность на 230 миллиардов долларов США. По мере того, как автомобили становятся умнее и развиваются возможности автоматического вождения, растет преимущество в оплате топлива, энергии, парковки, дорожных сборов или покупок с самого автомобиля.

8 лучших платежных систем для интернет-магазинов

PayPal

PayPal — это наиболее широко используемый способ онлайн-платежей в мире , а веб-сайты, которые включают его при оформлении заказа, имеют коэффициент конверсии на 82% выше. Его платформа предоставляет множество возможностей для включения в любой интернет-магазин. На многих платформах, таких как Magento, вы можете найти бесплатные коннекторы PayPal.

Apple Pay

Apple Pay — вторая по популярности система цифровых платежей, и все больше и больше банков разрешают своим пользователям привязывать свои карты.На рынке США он стал основным методом, с 54% рынка онлайн-платежей .

Полоса

Stripe — очень популярный метод настройки процесса оформления заказа в интернет-магазинах. Вам нужно только включить его в платформу электронной коммерции, которую вы уже используете. Он универсален, настраивается и совместим с большинством банковских карт и электронных кошельков на рынке .

Square — еще одна широко используемая система.Хотя он обычно больше ассоциируется с физическими магазинами, он также включает интеграцию для электронной коммерции.

Google Pay

Интернет-гигант не смог устоять перед добавлением себя в список, и Google запустил Google Pay как собственный способ оплаты в интернет-магазинах, мобильных приложениях и физических магазинах. Его интеграция в любую электронную коммерцию очень проста через API, и это популярная система среди пользователей устройств Android.

Masterpass

Masterpass — это электронная платежная система MasterCard, но она полезна только для пользователей карт этого типа.Это довольно выгодно, так как не требует комиссионных и повышает безопасность платежного процесса.

Visa Checkout

Как и предыдущий пункт, Visa Checkout — это платежная система, разработанная Visa для компаний электронной коммерции, которые хотят ускорить процесс для пользователей карт Visa.

Amazon Pay

Кнопка Amazon Pay применяется не только к продуктам на торговой площадке: это вариант оплаты, который Amazon предлагает компаниям для , позволяя покупателям платить со своего счета Amazon (где можно хранить данные банковской карты).Торговая площадка Amazon утверждает, что это один из методов, пользующихся наибольшим доверием среди потребителей, и, кроме того, гарантирует его интеграцию с голосовыми помощниками Alexa .

American Express

American Express совершенно незнакома европейским покупателям, но очень популярна на других континентах и вызывает высокий уровень удовлетворенности. Он предоставляет услуги более чем в 170 странах, хотя его сборы довольно дороги для предприятий электронной коммерции.

Заключение

Огромное разнообразие способов оплаты для предприятий и электронной коммерции указывает на важность разработки стратегии для всех каналов и в этой области.

Самая конкурентная особенность интернет-магазина — предоставить покупателю удобство выбора между несколькими платежными системами и возможность оплаты через любой канал. Тот факт, что эти системы безопасны и имеют сертификаты доверия, является еще одним важным фактором.

Инвестиции в методы онлайн-платежей могут поначалу деморализовать из-за взимаемых комиссий и технологических подключений, которые вы должны реализовать. Но в краткосрочной перспективе результаты будут положительными: на больше конверсий и больше разнообразия клиентов . Инвестируйте в те, которые больше всего используются вашей клиентурой и типом аудитории, и сосредоточьтесь на том, что важно: предлагайте продукты хорошего качества, на которые каждый захочет потратить деньги.

10 лучших способов онлайн-оплаты для сайтов электронной коммерции

Есть несколько основных функций, которые должны быть у каждого веб-сайта электронной коммерции для ведения бизнеса.Возможно, самый важный из них — это способ получить деньги. Если вы не можете принимать онлайн-платежи, то главная цель вашего бизнеса — зарабатывание денег — невозможна.

На конкурентном онлайн-рынке требуется один способ приема платежей, но наличие нескольких может дать вам преимущество.

предприятиям электронной коммерции необходимо рассмотреть ряд способов онлайн-платежей, каждый из которых обещает обеспечить интуитивно понятный и безопасный способ оплаты.

Чтобы убедиться, что вы предоставляете своим посетителям лучшие способы оплаты (и получаете как можно больше продаж), вот основная информация, которую вам нужно знать о методах онлайн-платежей и основных доступных вариантах.

Что такое шлюзы онлайн-платежей?

Шлюзы онлайн-платежей — это сервисы электронной коммерции, которые обрабатывают платежную информацию для веб-сайтов. Платежные онлайн-шлюзы предлагают два основных преимущества для предприятий электронной коммерции:

1. Они делают процесс оформления заказа быстрым и легким.

Приходилось ли вам когда-нибудь совершать покупку только для того, чтобы понять, что процесс покупки занимает слишком много времени и требует больше работы, чем вы хотели бы сделать?

Средний показатель отказа от корзины покупок — люди, которые явно выразили намерение совершить покупку, но не сделали этого, — составляет около 70%.Если процесс оформления заказа создает препятствия на пути совершения покупки, вероятность того, что вы потеряете продажи из-за этого, высока.

Хороший шлюз онлайн-платежей делает процесс простым и интуитивно понятным, так что вы фиксируете большую часть этих продаж, а не теряете их.

2. Они обеспечивают шифрование для защиты информации вашего клиента.

Угроза кражи личных данных означает, что каждая онлайн-транзакция, совершаемая клиентом, требует доверия. Вы должны убедиться, что конфиденциальная информация, которую они вам предоставляют, защищена от хакеров в Интернете, которые стремятся украсть информацию о кредитных картах с уязвимых сайтов.

Поскольку онлайн-платежные шлюзы специализируются на обработке финансовой информации, они имеют надлежащее шифрование и функции безопасности, обеспечивающие безопасность информации ваших клиентов.

Зачем нужно предлагать несколько способов онлайн-оплаты?

Хотя можно обойтись одним безопасным и простым способом онлайн-платежей, многие клиенты начинают ожидать использования своих любимых способов оплаты на сайтах по всему Интернету.

С ростом популярности таких сервисов, как PayPal, Square и Apple Pay, клиенты все чаще могут совершать покупки на различных веб-сайтах, не тратя время на добавление всей своей платежной и адресной информации для каждой покупки.Вместо этого им нужно только войти в учетную запись, которую они используют регулярно, и во многих случаях может даже не делать этого, если их устройство запоминает это.

Это создает для них более плавный и удобный опыт — , особенно на мобильных устройствах, где растет число покупок в Интернете. Чем больше ваши посетители ожидают такого рода удобства, тем меньше у них шансов возиться с веб-сайтом, который заставляет их выполнять больше работы.

Действительно ли стоит потратить время и усилия, чтобы добавить новые способы оплаты?

Bayard обнаружил, что 19% покупателей, бросивших тележку, заявили, что не доверяют сайту информацию о своей карте.А еще 8% прямо заявили, что вариантов оплаты недостаточно.

Итак, давайте быстро посчитаем: в среднем магазине электронной коммерции 70 из каждых 100 покупателей, добавляющих товар в корзину, выйдут из-под залога. И от 8 до 19% из них поступят так, потому что их не устраивают текущие способы онлайн-платежей, которые вы предлагаете.

Добавив дополнительные способы оплаты через Интернет, вы можете конвертировать до 13 (то есть 19%) из этих 70 покупателей. И если вы добавите способы оплаты, которые предпочитает ваша целевая аудитория, вы можете конвертировать еще 5 или около того (8%, которые хотят другие варианты).

Похоже, что получение до 18 конверсий на 100 потенциальных покупателей стоит вашего времени. Давайте посмотрим на некоторые методы, которые стоит рассмотреть.

10 способов онлайн-оплаты, которые следует учитывать

Все предлагаемые на рынке онлайн-платежные сервисы стремятся предложить простые и безопасные способы оплаты. У каждого есть разные причины рассмотреть возможность их использования.

1. Paypal

Paypal — один из самых больших и наиболее известных способов онлайн-платежей. На сайте более 254 миллионов пользователей.Многим людям будет легче совершать покупки на вашем веб-сайте, если вы позволите им расплачиваться через Paypal. Сервис может похвастаться тем, что в настоящее время его используют более 17 миллионов предприятий и что клиенты, которые используют PayPal для оформления заказа, конвертируют на 82% выше, чем при использовании других способов оплаты.

Это довольно веская причина использовать PayPal. К счастью, добавить кнопку PayPal в процесс оформления заказа довольно просто (хотя вам, возможно, придется поработать с разработчиком, если вы не используете решение для электронной коммерции).Будьте готовы платить 30 центов плюс 2,9% за каждую покупку, совершенную через PayPal.

2. Amazon Pay

Paypal может быть популярным, но Amazon, бесспорно, является одним из самых популярных сайтов во всей сети, и почти все ваши клиенты уже имеют счета. Добавление Amazon Pay в ваш магазин может упростить клиентам Amazon совершать покупки вместе с вами без необходимости вводить свои платежные данные в кассе.

Вы уменьшите барьеры для совершения покупок для сотен миллионов клиентов, а также предложите вариант оплаты, который, как обещает компания, доказал свою защиту от мошенничества.Способ оплаты Amazon хорошо работает на мобильных устройствах, предлагая беспроблемный опыт там, где это наиболее важно.

Настройка кнопки Amazon Pay на вашем веб-сайте с возможностью экспресс-интеграции может занять считанные минуты. Или вы можете использовать их API, что занимает немного больше времени, но позволяет вам настроить интерфейс, чтобы он лучше соответствовал вашему веб-сайту. Как и в случае с PayPal, стоимость использования Amazon Pay составляет 30 центов плюс 2,9% за каждую покупку.

3. Google Pay

Если кто и может конкурировать с PayPal и Amazon за долю рынка, так это Google.Теперь компания предлагает собственный способ онлайн-платежей: , Google Pay, . Google утверждает, что у сотен миллионов пользователей уже есть данные о картах, сохраненные в их учетных записях Google, а это означает, что предоставление опции Google Pay предлагает дополнительное удобство для значительного числа людей.

Как и в случае с другими вариантами, они обещают интуитивно понятный процесс — на настольных компьютерах и мобильных устройствах — и первоклассную безопасность за счет шифрования.

Google Pay также позволяет розничным продавцам создавать программы лояльности, цифровые подарочные карты и специальные предложения для клиентов, чтобы каждый мог отказаться от бумажных и пластиковых карт.А Google Pay работает с PayPal и Visa Checkout для увеличения охвата.

Примечательно, что они не взимают плату за использование услуги. Это бесплатно как для вас, так и для ваших клиентов.

4.

A meric an ExpressAmerican Express может не иметь той доли рынка, которую имеют наши первые три шлюза онлайн-платежей, но у него есть нечто столь же ценное: доверие потребителей. Хотя American Express не так распространен, как некоторые его конкуренты по кредитным картам, он имеет один из самых высоких показателей удовлетворенности в отрасли и, как правило, ориентирован на потребителей с более высоким доходом, чем другие компании, выпускающие кредитные карты.

Таким образом, люди, которые сочтут вариант оформления заказа American Express привлекательным, скорее всего, будут одними из главных посетителей, которых вы хотели бы привлечь.

Они обещают защиту от мошенничества, круглосуточную поддержку клиентов, а также гибкость для работы с несколькими платежными системами и различные дополнительные функции. И они могут принимать более 120 валют, поэтому, если вы заинтересованы в привлечении международных клиентов, это большое преимущество.

Уловка, как и следовало ожидать, в том, что этот вариант стоит дороже, чем большинство других вариантов.Цены на шлюз American Express начинаются с 20 долларов в месяц за до 100 транзакций, но повышаются за дополнительные транзакции. И у них есть плата за установку сверх этого числа, которая начинается с 99 долларов.

Если вы думаете, что у вас будет достаточно ценных клиентов, которые, вероятно, увидят выгоду в использовании шлюза AmEx для оформления заказа, затраты могут окупиться.

5. Apple Pay

Для людей, использующих устройства Apple — а это более 64% людей в США — Apple Pay работает как мобильный кошелек, когда они в пути, и платеж в один клик. вариант на веб-сайтах, которые его принимают.Пользователи мобильных устройств могут даже расплачиваться через Apple Pay, используя сенсорную идентификацию — нет ничего проще.

Apple Pay использует токенизацию для обеспечения безопасности информации о кредитной карте. Это означает, что после того, как пользователь предоставляет данные своей кредитной карты службе, устройство связывается с банком-эмитентом, чтобы создать случайно сгенерированный номер (или токен) для представления этой карты. Это скрывает информацию от хакеров, сохраняя финансовые данные потребителей в безопасности при быстрой работе.

Вы можете настроить свой веб-сайт на прием Apple Pay с помощью их API, если вы уже используете одну из совместимых платформ или поставщиков платежных услуг. Как и Google, платежный шлюз Apple полностью бесплатен как для продавцов, так и для клиентов.

6. Stripe

Stripe предоставляет многофункциональную платформу обработки платежей, которая упрощает прием платежей из различных источников (кредитные карты, цифровые кошельки, переводы ACH и различные валюты). Они также предоставляют несколько вариантов оформления заказа.Если у вас ограниченные навыки программирования, вы можете добавить их встроенную кассу на свой сайт с помощью одной простой строки Javascript или создать более уникальную форму оплаты с помощью их пользовательского набора инструментов пользовательского интерфейса.

В то время как некоторые из рассмотренных нами вариантов в первую очередь полезны в качестве дополнительной опции оформления заказа, Stripe предоставляет хорошую основу для добавления других способов онлайн-платежей.

Как и некоторые другие варианты, Stripe стоит 30 центов плюс 2,9% за обработку внутренних кредитных карт, и.8% для платежей через ACH.

7. Square

Хотя Square в основном используется для обработки платежей в точках продаж, компания также предлагает варианты электронной коммерции. У них есть API онлайн-платежей, который принимает многие из перечисленных здесь способов оплаты (Google Pay, Apple Pay, Masterclass), а также платежи по кредитным картам.

Помимо обработки платежей, они предлагают простое решение для оформления заказа, которое позволяет клиентам настраивать профили одновременно с предоставлением платежной информации.Как и многие другие решения, Square взимает 2,9% плюс 0,30 доллара за платеж.

8. Visa Checkout

Как и платежный шлюз от American Express, Visa Checkout упрощает для всех держателей карт Visa возможность совершения покупок на вашем веб-сайте без необходимости заполнять всю свою платежную информацию. В Visa Checkout зарегистрировано более 2 миллионов человек, поэтому вы упростите процесс оформления заказа для значительной части своей аудитории.

Это удобство явно имеет значение, поскольку данные Visa показывают, что предложение Visa Checkout может увеличить конверсию на 42%.Вариант оплаты включает расширенные функции безопасности и простые параметры настройки.

9. Masterpass

Способ оплаты Mastercard Masterpass аналогичен тем, которые предлагаются American Express и Visa. Это позволяет любому владельцу карты Mastercard быстро и легко расплачиваться с вашего веб-сайта. Кроме того, он обеспечивает повышенную безопасность процесса оплаты, которую вы ожидаете от компании, выпускающей кредитные карты, включая проверку пользователей, токенизацию, аутентификацию эмитента и отслеживание мошенничества.

Mastercard не взимает комиссию ни с вас, ни с клиента. И у компании есть разработчики, которые помогут вам настроить .

10. 2Checkout

2Checkout — это глобальное решение для обработки платежей, которое принимает платежи со всего мира в различных валютах. Они предоставляют настраиваемую кассу, которую вы можете создать и добавить на свой веб-сайт, обширную защиту от мошенничества и адаптивный дизайн, который гарантирует, что клиенты могут легко расплачиваться на всех устройствах.

Они предлагают API, который позволяет довольно просто добавить решение для обработки на ваш веб-сайт, а также предоставляет гибкость для его настройки по мере необходимости. Компания взимает 2,9% плюс 30 центов за транзакцию с дополнительными комиссиями для иностранных клиентов. Ознакомьтесь с их руководством по обработке платежей.

Выбор платежного шлюза электронной коммерции

Как видите, когда дело доходит до получения оплаты, у вас есть несколько вариантов. Но дело не столько в том, чтобы выбрать подходящий, сколько в том, чтобы определить, сколько различных способов онлайн-платежей вы хотите сделать доступными для своих клиентов.

Если добавление дополнительных опций в процесс оформления заказа делает покупку у вас товаров быстрее и удобнее, вы, вероятно, увидите увеличение продаж в результате — так что действительно может возникнуть вопрос, можете ли вы позволить себе , а не , чтобы добавить больше Варианты оплаты?

Кристен Хикс — внештатный писатель из Остина, постоянный ученик и постоянно стремится узнавать что-то новое. Она использует это любопытство в сочетании с ее опытом работы в качестве внештатного владельца бизнеса, чтобы писать о предметах, ценных для владельцев малого бизнеса, в блоге HostGator.Вы можете найти ее в Твиттере по адресу @atxcopywriter.

СвязанныеОбработка платежей электронной торговли 101 (2021)

Открыть свой интернет-магазин — это здорово. Вы создали и получили свои продукты, вы создали отличный веб-сайт, и теперь пришло время для одного из самых важных шагов — получения оплаты.

Понимание того, как работает обработка платежей в электронной торговле, является важной частью открытия онлайн-бизнеса. Но давайте будем честными, если вы не финансовый гений или не очень разбираетесь в технологиях, вы можете найти всю концепцию обработки кредитных карт в электронной коммерции сложной и сложной для навигации.Хорошая новость в том, что мы готовы разобраться в этом для вас.

В этом блоге вы узнаете, как шлюзы и платежные системы работают вместе, а мы поделимся некоторыми примерами платежных решений, которые вы можете использовать при настройке своего магазина BigCommerce.

Способы оплаты в Интернете

Прежде чем мы перейдем к тому, как работает обработка платежей, давайте рассмотрим некоторые из различных способов оплаты, которые клиенты предпочитают для покупок в Интернете:

- Кредитные карты: один из самых популярных и простых способов оплаты как офлайн, так и онлайн.

- Прямой дебет: клиенты могут ввести данные своего банковского счета, что эквивалентно оплате наличными или чеком.

- Альтернативные способы оплаты: сюда входят кошельки, такие как PayPal, Amazon Pay, Google Pay и Apple Pay, а также решения «купи сейчас — плати позже», такие как Affirm, Afterpay, Klarna и Sezzle.

- Цифровая валюта: очень небольшое количество людей платит биткойнами или другой криптовалютой.

Есть несколько других вариантов, которые вы можете предоставить своим клиентам для оплаты онлайн во время процесса оформления заказа, например ACH и выставление счетов.Однако, как видно из диаграммы ниже, большинство людей предпочитают кредитные карты, альтернативные платежи и прямой дебет.

Три элемента обработки платежей электронной торговли

Теперь, когда мы знаем, какие типы платежей вы можете предлагать в своем интернет-магазине, пора поговорить об обработке платежей. Хотя это определенно нечто большее, простой способ обобщить концепцию — быстро определить каждый из элементов:

- Платежные шлюзы: действуют как курьер между вашим веб-сайтом электронной торговли, на котором покупатель вводит свою платежную информацию, и вашим платежным процессором.

- Платежные системы: принимают информацию из шлюза, проверяют, есть ли у клиента средства, и помещают деньги на ваш торговый счет.

- Торговые счета: получите средства после их обработки

Иногда люди используют слова шлюз и процессор как синонимы, хотя технически они делают разные вещи, что еще больше сбивает с толку.

Кроме того, поставщики платежных услуг (PSP), также называемые поставщиками торговых услуг (MSP), могут управлять полным сквозным процессом, от технических подключений до внесения средств. (Мы приведем несколько примеров PSP, которые продавцы BigCommerce могут использовать ниже.)

Как работают вместе платежные системы электронной торговли, шлюзы и учетные записи продавцов?

Теперь, когда мы объяснили каждый элемент, давайте рассмотрим шаги для стандартной транзакции, чтобы увидеть, как платежные системы работают вместе после того, как покупатель закончит добавлять товары в свою корзину:

Шаг 1.Клиент вводит свою кредитную или дебетовую информацию при оформлении заказа.

Шаг 2. Платежный шлюз защищает данные и отправляет их обработчику платежей.

Шаг 3. Обработчик платежей проверяет сеть кредитных карт, чтобы убедиться, что у клиента есть средства для покрытия покупки.

Шаг 4. Банк-эмитент кредитной карты клиента принимает или отклоняет запрос на платеж.

Шаг 5. Обработчик платежей затем отправляет результаты (одобренные или отклоненные) через платежный шлюз, чтобы покупатель мог просмотреть на веб-сайте продавца, была ли транзакция одобрена.

Шаг 6. Обработчик платежей переводит средства на счет продавца или в банк продавца.

Что иногда наиболее удивительно, так это то, что весь процесс происходит за считанные секунды — даже если происходит много вещей.

Давайте подробнее рассмотрим, как платежные шлюзы работают в вашем магазине BigCommerce для сбора и защиты платежной информации ваших клиентов.

Сбор информации с помощью платежных шлюзов электронной торговли

Как мы указали выше, основная роль платежного шлюза состоит в том, чтобы связать платежную информацию клиента с финансовыми учреждениями, которые фактически обрабатывают платеж.Для владельцев малого бизнеса есть четыре основных варианта сбора платежных реквизитов в вашем магазине BigCommerce — некоторые из них более настраиваемы, чем другие.

1. Размещенные виджеты.

В этом сценарии вы используете компонент HTML для отображения информации на странице оформления заказа. И есть два типа размещенных виджетов, которые вы можете использовать:

- Встроенные компоненты iFrame. Контент, отображаемый на странице оформления заказа, размещается за пределами BigCommerce; следовательно, вы не можете контролировать внешний вид. Компоненты

- DIV: контент, отображаемый на вашей кассе, размещается внутри BigCommerce и может динамически генерироваться с помощью javascript.

2. Размещенные поля.

Использование размещенных полей — еще одно решение, позволяющее удержать клиента на странице оформления заказа, обеспечивая дополнительный уровень безопасности для информации о его кредитных картах.

При выборе этого варианта поля формы размещаются за пределами BigCommerce, но отображаются на странице оформления заказа. Шлюз токенизует информацию о кредитной карте покупателя после того, как она введена в поля, а затем токен передается в платежную систему.Таким образом, BigCommerce не обрабатывает необработанные данные кредитной карты.

3. Собственный размещенный компонент.

Для этого варианта клиент остается на странице, а поля отображаются в BigCommerce при оформлении заказа. Затем BigCommerce использует межсерверную (прямую) интеграцию API для подключения к PSP. Вы можете заставить это работать с такими PSP, как Authorize.net и Cybersource.

Важные соображения для процессоров платежей для электронной торговли

После того, как вы собрали и передали данные, пора обработчику платежей фактически обработать платеж.Именно здесь происходит большая часть действий, от проверки в компании-эмитенте кредитной карты и авторизации платежа до перевода денег на ваш счет.

Вот некоторые общие сведения о вашей платежной системе:

1. Они должны быть совместимы с PCI.

Любая компания, которая принимает, обрабатывает, хранит или передает информацию о кредитных картах, должна соответствовать Стандарту безопасности данных индустрии платежных карт (PCI DSS). Это означает, что вы и ваша платежная система должны соблюдать эти требования.

При проверке платежных систем обязательно спросите их об их подходе к соблюдению требований PCI. Вы можете узнать больше о том, как добиться соответствия требованиям PCI, от Джона К. Марселлы, основателя и генерального директора Jasper.

МагазиныBigCommerce стандартно соответствуют уровню 1 PCI, так что вы будете защищены, если вы работаете с одним из наших партнеров, перечисленных в вашей панели управления.

2. Им следует создавать токены для конфиденциальной платежной информации.

Мы уже касались этого выше, но стоит подробнее объяснить, как это работает.По сути, для защиты платежной информации вашего клиента — особенно если вы разрешаете клиентам сохранять свою платежную информацию для использования при повторных покупках или регулярном выставлении счетов — ваша платежная система должна использовать токенизацию.

Как это работает, так это то, что в момент сбора информации о кредитной или дебетовой карте процессор преобразует номера счетов в токен, который он может использовать для идентификации конкретного клиента. Таким образом вы защищаете себя и своих клиентов от хакеров, которые могут попытаться украсть конфиденциальную платежную информацию.

В зависимости от вашего плана BigCommerce и выбранного вами поставщика платежных услуг вы можете активировать сохраненные способы оплаты для своих клиентов. Чтобы узнать больше о том, как это работает для продавцов BigCommerce, посетите нашу базу знаний.

3. Способы оплаты, которые они принимают.

Это, вероятно, самая важная функция вашего платежного процессора — по крайней мере, для ваших клиентов. Позволяет ли он принимать способы оплаты, которые хотят использовать ваши клиенты?

Например, хотя карты Visa и Mastercard широко принимаются во всем мире, с American Express и Discover совсем другое дело.Кроме того, если ваш магазин продает более дорогие товары, покупатели могут предпочесть вариант, такой как Klarna, для разделения платежей или покупки сейчас, а оплата позже. Вы хотите предоставить покупателям как можно больше вариантов, чтобы они совершили покупку.

4. Сколько они взимают комиссионных.

Так вот, наверное, это то, что вас больше всего волнует. Как малый бизнес, вы не хотите попасть в ловушку, выплачивая астрономические сборы для вашего платежного процессора, но иногда сборы бывает трудно понять.

Однако, как правило, компании взимают процентную ставку, а также фиксированную комиссию за транзакцию. Однако некоторые могут взимать ежемесячную плату за подписку вместо комиссии за транзакцию. Существуют также дополнительные сборы, которые могут потребоваться для оплаты таких вещей, как возвратные платежи, споры и международные платежи.

Зная количество транзакций, вы сможете оценить свои расходы и найти подходящий тип платежной системы для вашего бизнеса в сфере электронной коммерции. Если вы являетесь продавцом BigCommerce, вы можете воспользоваться нашими предварительно согласованными тарифами с PayPal на платформе Braintree.

Нужна ли вам учетная запись продавца электронной коммерции?

В условиях повышенной сложности и модернизации электронной коммерции некоторые предприятия осознают необходимость создания торговых счетов для электронной коммерции, которые помогают адаптировать свои предложения к ожиданиям потребителей.

Если вы управляете платежами в цифровом формате — а если вы здесь, то вы, вероятно, делаете или планируете это сделать, — учетная запись продавца электронной коммерции может помочь вам предложить правильные варианты цифровых платежей для ваших клиентов.

СчетаMerchant также могут помочь вам управлять и снизить комиссии, связанные с различными платежными шлюзами.

Наконец, учетные записи продавцов электронной коммерции ориентированы на обеспечение максимальной безопасности своих услуг и теперь используют шифрование высочайшего уровня при обработке платежей. Это поможет вам убедиться, что вы предлагаете клиентам наиболее точную и безопасную среду для совершения операций по карте.

6 примеров платежных решений для электронной торговли

На этом этапе вы должны лучше понимать платежные шлюзы, процессоры платежей, торговые счета — и то, как все они работают вместе.Теперь мы можем рассмотреть несколько примеров PSP, которые предлагают услуги по обработке платежей, а также шлюзы и торговые аккаунты.

1. PayPal.

PayPal основан на мощной технологии, которая позволяет вам легко принимать кредитные и дебетовые карты, предлагать PayPal своим клиентам и расширять возможности покупки сейчас и позже, включая Pay in 4 и PayPal Credit через ваш интернет-магазин. Через PayPal вы также можете включить оплату через Facebook, Pinterest и Instagram.

2. Полоса.

Помимо быстрого, простого и безопасного приема платежей, Stripe работает с Google Pay, Apple Pay и Masterpass, предлагая вашим клиентам еще больше вариантов оплаты на страницах корзины и оформления заказа. Stripe имеет сертификат PCI и принимает международные транзакции от клиентов по всему миру, от Германии до Японии.

3. пл.

Square позволяет продавать онлайн и лично с двусторонней синхронизацией запасов и предоставляет надежный набор инструментов, которые помогут вам развивать бизнес и улучшать свои операции, включая расчет заработной платы и управление временем, управление доступом для конкретных сотрудников, взаимодействие с клиентами, и онлайн-счета.

4. BlueSnap

BlueSnap — это единая глобальная платформа для приема платежей из любого места и на любом устройстве, предлагающая глобальную обработку платежей и мультивалютную поддержку — поддерживает более 100 валют, и покупатели могут выбирать из 16 различных валют для выплат — всего в одной учетной записи. может принимать основные платежи по кредитным картам, а также региональные карты, такие как China Union Pay. Вы также получите безопасность мирового класса, подробную аналитику и отчетность.

5.Amazon Pay.

Amazon Pay упрощает оформление заказа для сотен миллионов клиентов Amazon, позволяя им использовать информацию об оплате и доставке, хранящуюся в их учетных записях Amazon. По данным Amazon, некоторые продавцы, использующие Amazon Pay, испытали увеличение конверсии, сокращение количества брошенных корзин и более быстрое оформление заказа. Amazon Pay предлагает технологию обнаружения мошенничества, а также предлагает гарантию Amazon от А до Я для квалифицированных заказов. А мобильная касса занимает всего несколько касаний.

6.Кларна

С Klarna вы можете предложить варианты финансирования без ответственности при оформлении заказа, включая встроенную защиту от мошенничества. Торговец BigCommerce PlayBetter заключил партнерское соглашение с Klarna, чтобы предложить клиентам альтернативные платежные решения с дорогостоящими товарами, такими как SkyTrak, симулятор игры в гольф, который стоит около 2000 долларов.

«Наличие Klarna при оформлении заказа и предложение нашим клиентам возможности платить в течение долгого времени с минимальным процентом или без него было чрезвычайно полезным для сокращения количества брошенных корзин и увеличения конверсии.»- Крис Риган, директор по работе с клиентами

Заключение

Теперь, когда вы понимаете доступные варианты приема платежей через платформу электронной торговли, вы хорошо подготовлены, чтобы принимать решения о том, какие из них вы выберете.

Независимо от того, начинаете ли вы или уже давно работаете, платежи являются ключевым компонентом вашего успеха. У вас нет недостатка в вариантах, из которых вы можете выбирать, но вам нужен платежный процессор, который удовлетворит ваши конкретные потребности, а также потребности ваших клиентов.Цена, которую вы заплатите как продавец, важна, но это не единственный фактор. Подумайте обо всех функциях, которые вам нужны для вашего бизнеса прямо сейчас, а также о том, что вы хотели бы иметь в начале масштабирования.

Какое бы решение для обработки вы ни выбрали, убедитесь, что оно обеспечивает возможность онлайн-транзакций, которые будут удобны как для вас, так и для ваших клиентов.

5 лучших альтернативных способов оплаты, которые можно предложить в вашем интернет-магазине

Интернет-покупатели — это большая и разнообразная группа, и, как и у любой значительной части населения, личные предпочтения сильно различаются.Если вы хотите расширить свою клиентскую базу, вам необходимо знать о различных вариантах, которые могут заинтересовать потенциальных новых клиентов.

Личные предпочтения клиентов распространяются на способы оплаты по практическим соображениям, соображениям безопасности или простому удобству.

Некоторые покупатели предпочитают никогда не вводить информацию о кредитной карте, в то время как другие предпочитают использовать альтернативные формы валюты. Все клиенты ценят все, что сокращает процесс оформления заказа и облегчает некоторые хлопоты при совершении покупок в Интернете.

Вы можете предоставить клиентам ценные возможности, приняв альтернативные способы оплаты в своем интернет-магазине.

В этой статье мы рассмотрим пять наиболее популярных альтернативных платёжных систем.

1. PayPal

PayPal — один из самых популярных доступных альтернативных способов оплаты. Он предоставляет покупателям возможность поддерживать остаток денежных средств на своем счете и производить оплату непосредственно с него, получая средства из другого источника, такого как кредитная карта или банковский счет; или даже финансировать с помощью PayPal Credit.Если баланс PayPal клиента не покрывает всю сумму его покупки, он автоматически использует один из других источников финансирования в качестве резервного. PayPal также является распространенным методом получения оплаты — например, этот метод используется для продаж на eBay, а также позволяет мгновенно отправлять деньги между семьей и друзьями — поэтому многие пользователи PayPal предпочитают совершать покупки непосредственно с баланса в своей учетной записи.

Интернет-покупатели любят PayPal по нескольким причинам. Это избавляет их от необходимости вводить данные кредитной карты при совершении покупок.Это заставляет их чувствовать себя в большей безопасности, поскольку многие люди не решаются вводить номера кредитных карт, особенно на новых для них сайтах электронной коммерции. Он также обеспечивает удобство оформления заказа с помощью нескольких щелчков мышью без передачи какой-либо информации в интернет-магазин.

Как уже упоминалось, PayPal — это распространенный метод получения денег, и многие пользователи полагаются на него. Если вы принимаете PayPal, ваши клиенты могут использовать свой баланс немедленно, вместо того, чтобы инициировать перевод на свой банковский счет, что может занять несколько дней.

2. Apple Pay

Apple Pay — это безопасный способ оплаты для устройств iOS, который становится чрезвычайно популярным, тем более что сегодня более половины всех покупок в Интернете совершается на мобильных устройствах. Смартфоны — это устройство номер один, используемое для покупок, а мобильность — одна из самых важных функций, которые должен иметь интернет-магазин.

Apple Pay хранит платежную информацию клиентов в облаке, поэтому даже в случае утери или кражи их устройства нет риска компрометации их данных.

транзакций электронной коммерции осуществляются посредством безопасной токенизации, поэтому конфиденциальная информация не передается в интернет-магазин.

Apple Pay также обеспечивает один из самых быстрых и удобных способов оформления заказа: покупатель на устройстве iOS может совершить покупку, просто прикоснувшись к нему пальцем. Кроме того, с правильной платформой электронной коммерции Apple Pay можно интегрировать настолько легко, что только отображается на соответствующих устройствах и не мешает всем остальным.Если клиент не использует iOS, Apple Pay просто не будет им виден.

3. ACH и eChecks

Несмотря на преобладание сегодня кредитных и дебетовых карт, бывают ситуации, когда покупатель захочет произвести оплату чеком. Сеть ACH (Автоматизированная клиринговая палата) предоставляет способ обработки чеков в электронном виде и обычно намного быстрее, чем может быть оформлен бумажный чек, хотя все же немного медленнее, чем кредитная или дебетовая карта. Электронный чек — это электронный чек, который работает аналогично старомодному бумажному чеку, только с дополнительным удобством автоматизации и обработки с помощью компьютера.

Для оплаты с помощью eCheck клиентам необходимо указать свои номера маршрутов и банковских счетов, но сама сеть ACH имеет очень высокие стандарты безопасности и известна своей надежностью. Хорошая идея — предоставить вашим клиентам возможность платить с помощью eCheck, и дополнительным преимуществом является то, что платежи, маршрутизируемые через ACH, имеют одни из самых низких комиссий за транзакции среди всех способов оплаты.

ACH также обрабатывает прямые депозиты и другие электронные транзакции, такие как автоматическое снятие средств и оплата счетов.Многие другие способы оплаты используют сеть ACH для обработки транзакций. Одним из примеров является Dwolla, который основан на ACH для создания уникального платежного сервиса для перевода денег напрямую между банковскими счетами, избегая комиссий по кредитной карте.

4. Amazon Pay

Amazon Pay позволяет клиентам совершать покупки в вашем интернет-магазине, используя способы оплаты, которые они уже сохранили в своей учетной записи Amazon.

Внедрив Amazon Pay, вы предоставите своим клиентам такое же удобство, как и другие способы оплаты, которые устраняют необходимость ввода информации о карте, а также позволяют им оплачивать через шлюз, известный своей высочайшей безопасностью.

Amazon доверяют миллионы клиентов , и вы можете расширить это доверие и на свой собственный интернет-магазин, подключившись к Amazon Pay.

Amazon Pay может быть очень привлекательным вариантом для онлайн-покупателей. Во-первых, если они вообще делают покупки в Интернете, у них, вероятно, есть учетная запись Amazon, в которой хранится их платежная информация. Создание в сознании клиентов связи между вашим сайтом электронной коммерции и Amazon — большое преимущество. Кроме того, 93% мобильных покупателей имеют учетную запись Amazon , что делает Amazon Pay еще одним инструментом для создания действительно удобного для мобильных устройств сайта.

5. Биткойн

Биткойн — это так называемая криптовалюта — это саморегулируемая альтернативная валюта, которая существует только в Интернете.

Многие более традиционные розничные торговцы находят эту концепцию несколько запутанной, но биткойн набирает популярность, отчасти потому, что он полностью анонимен. Риск компрометации какой-либо личной информации крайне низок, а возврат платежей невозможен. Стоимость Биткойна действительно колеблется, и спекулятивный рынок является одной из причин, по которой все больше людей предпочитают инвестировать в него и использовать его.

Стоит ли вам рассматривать возможность принятия биткойнов, зависит от вашей клиентской базы, так как он наиболее популярен среди технологически настроенных людей. Однако имейте в виду, что его использование становится все более распространенным, и через несколько лет он может стать гораздо более востребованным в качестве способа оплаты. Некоторые онлайн-покупатели уже предпочитают его исключительно, особенно если они находятся в стране, в которой другие популярные способы оплаты трудно использовать. Международные транзакции — одна из сильных сторон Биткойна: поскольку валюта не привязана к правительству, ее стоимость везде одинакова, а обменные курсы не являются проблемой.

Чтобы принимать биткойны, вам необходимо подключиться к процессору, например BitPay. Комиссии за транзакции различаются между обработчиками биткойнов, но обычно намного ниже, чем комиссии, взимаемые другими платежными шлюзами. Биткойн-процессоры также предоставляют средства для хранения ваших биткойнов и их конвертации в традиционные наличные деньги.

Больше альтернатив

Вы можете узнать гораздо больше об альтернативных способах оплаты и о том, какую пользу они могут принести вашему интернет-магазину.В этом есть смысл: если вы примете больше форм оплаты, вы привлечете больше клиентов и увеличите продажи. Но с чего начать?

Программное обеспечение электронной коммерции, которое вы используете для своего интернет-магазина, может существенно повлиять на простоту или сложность приема альтернативных платежей. Выбирая платформу электронной коммерции, вам следует внимательно изучить ее существующие платежные интеграции и выбрать решение, которое легко использовать с теми способами оплаты, которые вы хотите включить. Наличие этих встроенных методов сэкономит вам время и деньги.

Мы собрали бесплатную электронную книгу , чтобы помочь вам узнать об альтернативных платежах и цифровых кошельках , а также о том, как начать принимать их в качестве продавца электронной коммерции. Чтобы узнать больше, ознакомьтесь с этим бесплатным руководством ниже.

Способы оплаты | Различные способы оплаты для электронной коммерции

Поговорите с экспертомПри настройке полнофункционального интернет-магазина / веб-сайта электронной коммерции вы должны убедиться, что интернет-магазин разрешает онлайн-платежи от ваших клиентов.

Выбор правильного способа оплаты — важная задача для электронной коммерции.

Существуют разные способы оплаты, и они различаются от компании к бизнесу. Вы должны выяснить, какой способ оплаты будет соответствовать характеру вашего бизнеса и в то же время понравится вашим клиентам. Для достижения прибыльности и успеха это можно рассматривать как решающий шаг.

Давно прошли те времена, когда для приема платежей использовались только наличные.Благодаря технологиям доступны различные способы мгновенной оплаты. Также с появлением новых игроков, таких как UPI, мобильные платежи, мобильные кошельки и т. Д., Платежное пространство все больше смещается в сторону цифровых технологий.

Несомненно, важно выбрать способ оплаты, подходящий для вашего бизнеса, но вы также должны учитывать другие влияющие факторы. Один из них — взаимодействие с клиентами.

В настоящее время люди используют более одного метода онлайн-платежей. Они пытаются адаптировать приложение и метод к своему удобству.

И это основная причина, по которой сайт электронной коммерции должен предоставлять более одного способа оплаты. Включая различные способы оплаты, ваш интернет-магазин может расширить возможности конверсии.

Вот список некоторых способов оплаты для вашей электронной коммерции.

Типы способов оплаты для электронной торговли

Платежи кредитной / дебетовой картой:

Платежи с помощью карт — один из наиболее широко используемых и популярных методов не только в Индии, но и на международном уровне.

Как глобальное платежное решение, позволяя принимать платежи с помощью карт, продавцы могут выйти на международный рынок.

Кредитные карты просты в использовании и безопасны. Клиенту просто нужно ввести номер карты, дату истечения срока действия и CVV, что было введено в качестве меры предосторожности. CVV помогает обнаружить мошенничество, сравнивая данные клиента и номер CVV.

Что касается дебетовых карт, их можно считать следующим популярным методом платежей в электронной коммерции.

Дебетовые картыобычно предпочитают покупатели, которые делают покупки в Интернете в пределах своих финансовых возможностей. Основное различие между кредитной и дебетовой картой заключается в том, что дебетовой картой можно платить только теми деньгами, которые уже находятся на банковском счете, тогда как в случае кредитной карты счет за потраченную сумму выставляется, а платежи производятся в конце. расчетного периода.

Платежи по предоплаченной карте:

В качестве альтернативы кредитным / дебетовым картам вводятся предоплаченные карты.

Обычно они имеют разные сохраненные значения, и покупатель должен выбирать из них.На картах предоплаты хранится виртуальная валюта. Хотя уровень распространения предоплаченных карт невелик, они постепенно становятся популярными для определенных нишевых категорий.

Банковские переводы:

Хотя сейчас он не популярен, но все же банковский перевод считается важным способом оплаты для электронной коммерции.