Платежные системы пайпал: Что такое PayPal и как это работает

Платежная система PayPal прекратила переводы между пользователями внутри России | Новости из Германии о России | DW

Международная платежная система PayPal в пятницу, 31 июля, прекратила переводы между пользователями внутри России. Изменение политики связано с нововведениями в российском законе «О национальной платежной системе».

Поправки в законодательство вступили в силу 4 июля. Они установили новые требования к внутрироссийским переводам электронных денег. Теперь оператор электронных денежных средств и привлекаемые им организации не вправе направлять на территорию иностранного государства сведения о переводах, осуществляемых на территории РФ, или предоставлять доступ к такой информации из-за границы.

Администрация PayPal через несколько дней предупредила пользователей, что система с 31 июля будет поддерживать лишь международные платежи. «Вы сможете использовать услуги PayPal в обычном режиме, но только для осуществления платежей зарубежным пользователям PayPal и для получения платежей от зарубежных пользователей», — подчеркнули ее представители.

PayPal, основанная в 1998 году, является крупнейшей в мире электронной платежной системой. По словам создателей, она присутствует в 202 государствах.

Смотрите также:

Российские реалии глазами карикатуриста Сергея Елкина

Обыски и аресты, клеймо «иноагента»: опасные последствия

После акций в поддержку Навального власти в России усилили давление на независимых журналистов и СМИ. Сергей Елкин в День свободы печати о том, как важно не убить в себе свободу мысли.

Российские реалии глазами карикатуриста Сергея Елкина

Статус «иноагента» для «Медузы»: сезон охоты на СМИ открыт?

После включения в список «иноагентов» интернет-издание «Медуза» лишилось рекламодателей. Его работа оказалась под угрозой. Кому мешают независимые СМИ в России, знает Сергей Елкин.

Российские реалии глазами карикатуриста Сергея Елкина

Задержания на митингах и после: все идет по плану?

После акций в поддержку Алексея Навального 21 апреля в Москве и регионах полицейские приходят домой к людям, вышедшим в тот день на улицы.

Сергей Елкин о достижениях «стахановцев 2.0» в погонах.

Сергей Елкин о достижениях «стахановцев 2.0» в погонах.Российские реалии глазами карикатуриста Сергея Елкина

Послание Путина Федеральному собранию и ответка от Навального

Ежегодное выступление президента России перед Федеральным собранием в политической повестке дня 21 апреля получило неожиданную конкуренцию. Сергей Елкин о «подарке» для Путина.

Российские реалии глазами карикатуриста Сергея Елкина

Суды над Соболь и DOXA: один судья на всех?

Соратницу Навального Любовь Соболь приговорили к году исправительных работ. Днем ранее судили и журналистов издания DOXA. Как в России выносят решения по резонансным делам, знает Сергей Елкин.

Российские реалии глазами карикатуриста Сергея Елкина

Авиасообщение с Турцией приостановлено: отпуск отменяется?

Россия приостановила полеты в Турцию на полтора месяца. Из-за этого «сгорят» туры более полумиллиона россиян. Но не только их планы оказались нарушены, считает Сергей Елкин.

Российские реалии глазами карикатуриста Сергея Елкина

Третья волна коронавируса. Утонет ли кремлевская лодка?

Пресс-секретарь российского президента Дмитрий Песков заявил, что угроза третьей волны коронавируса в России сохраняется. Ее последствия трудно предсказать, считает Сергей Елкин.

Российские реалии глазами карикатуриста Сергея Елкина

Правосудие в России. Только карательное?

Рассчитывать на справедливый суд в России критикам нынешних властей в стране не приходится. Чаша весов Фемиды склоняется, как правило, не в их сторону, считает Сергей Елкин.

Российские реалии глазами карикатуриста Сергея Елкина

Российские губернаторы: кремлевский круговорот чиновников

Губернатора Пензенской области Ивана Белозерцева задержали по подозрению во взятке. Но Кремль легко найдет ему замену, уверен Сергей Елкин.

Российские реалии глазами карикатуриста Сергея Елкина

Как пошутить над ОМОНовцем 1 апреля

Россияне любят разыгрывать друг друга 1 апреля.

Карикатурист Сергей Елкин предлагает вариант первоапрельской шутки над бойцом ОМОНа, но за последствия не ручается.

Карикатурист Сергей Елкин предлагает вариант первоапрельской шутки над бойцом ОМОНа, но за последствия не ручается.Российские реалии глазами карикатуриста Сергея Елкина

День космонавтики: где еще помнят полет Гагарина

Юрий Гагарин 60 лет назад стал первым человеком, полетевшим в космос. Это знаменательное событие не только для землян, уверен карикатурист Сергей Елкин.

Российские реалии глазами карикатуриста Сергея Елкина

Санкции за Навального и Крым. Доставка прямо в Кремль!

США ввели новые санкции против глав силовых ведомств РФ за арест Навального и продлили «старые» ограничения за аннексию Крыма. Пора вводить сервис доставки санкций по Москве, считает Сергей Елкин.

Российские реалии глазами карикатуриста Сергея Елкина

Праздник 8 марта — иностранный агент?

Карикатурист Сергей Елкин предлагает разобраться, можно ли считать в России праздник 8 марта иностранным агентом.

Ведь день борьбы за права женщин придумала немка Клара Цеткин.

Ведь день борьбы за права женщин придумала немка Клара Цеткин.Российские реалии глазами карикатуриста Сергея Елкина

Памятник Невскому или Дзержинскому на Лубянке: при чем тут Навальный?

В Москве проведут голосование, кому установить памятник перед зданием ФСБ на Лубянке — Феликсу Дзержинскому или Александру Невскому. От кого и от чего пытаются отвлечь россиян, знает Сергей Елкин.

Российские реалии глазами карикатуриста Сергея Елкина

«Забрало запотело», или Реакция Кремля на акции в поддержку Навального

Омоновец, ударивший женщину на митинге 23 января, извинился, сказав, что у него запотело забрало. Хотя в момент удара оно было поднято. Кто еще в открытую попирает права граждан, знает Сергей Елкин.

Российские реалии глазами карикатуриста Сергея Елкина

TikTok за Навального: как полиция готовится к акциям 23 января

Пользователи TikTok активно записывают короткие ролики в поддержку арестованного политика Алексея Навального.

Сергей Елкин о реакции российских силовиков на такую форму протеста.

Сергей Елкин о реакции российских силовиков на такую форму протеста.Российские реалии глазами карикатуриста Сергея Елкина

Будет ли коронавирус побежден уже в 2021 году?

2021 год начинается под знаком вакцинации от коронавируса. Удастся ли победить ковид или вирус сможет-таки дать отпор? Ответ хотел бы знать и карикатурист Сергей Елкин.

Российские реалии глазами карикатуриста Сергея Елкина

2020 год, уходи!

2020-й был не самым простым годом для человечества. Многие мечтают, чтобы он поскорее закончился вместе со всеми проблемами, — в их числе и карикатурист Сергей Елкин.

Автор: Сергей Елкин

Latam Gateway предлагает PayPal в качестве платежной системы для разработчиков игр в Бразилии

В процессе поиска новых способов оплаты для транснациональных компаний-разработчиков компьютерных игр компания Latam Gateway начала предлагать PayPal в качестве платежной системы для обработки платежей, осуществляемых по кредитным и дебетовым картам и через местные платежные сервисы в Бразилии.

САН-ПАУЛУ, 19 января 2021 г. /PRNewswire/ — 11 ноября компания Latam Gateway официально объявила о том, что будет предлагать PayPal в качестве сервиса обработки платежей транснациональным компаниям-разработчикам компьютерных игр, заинтересованным в работе с местными платежами в Бразилии. Это позволит компании Latam Gateway предлагать своим клиентам обработку платежей по местным кредитным картам через всемирно известную платежную систему PayPal.

В Бразилии сервис PayPal, имеющий более 4,3 млн активных пользователей, в настоящее время растет и развивается быстрыми темпами (200% в годовом выражении). Кроме того, им пользуются около 390 тысяч компаний.

Компания Latam Gateway была основана управленцами, специализирующимся на игровом рынке Бразилии. Основываясь на своем более чем 15-летнем опыте работы в данном сегменте, они осознали, что Бразилия нуждается в новом решении, отвечающем современным требованиям — обеспечении платежей с многоканальным обслуживанием пользователей, что позволяло бы компании более полноценно удовлетворять потребности своих клиентов.

Latam Gateway будет предлагать своим клиентам PayPal — высокоэффективный, современный и адаптируемый к индивидуальным требованиям сервис обработки платежей, обеспечивающий безопасность и надежность для продавцов и покупателей. Помимо предоставления сервиса оплаты по подписке, будет упрощен процесс оформления благодаря быстрому доступу за счет платежей в одно касание по транзакциям с использованием кредитных и дебетовых карт для покупателей, зарегистрированных в системе One Touch на платформе PayPal.

Действуя совместно, эти две компании, обладающие богатым опытом и знаниями, будут предлагать комплексное решение, которое поможет транснациональным поставщикам компьютерных игр обрабатывать платежи в Бразилии при круглосуточной поддержке местных клиентов, пользующихся платежными сервисами, на португальском языке.

Компания PayPal находится в авангарде революции цифровых платежей уже более 20 лет. Используя все больше технических средств для обеспечения финансовых услуг и торговли, а также делая их более удобными, доступными и безопасными, платформа PayPal дает 346 миллионам потребителей и продавцов на более чем 200 рынках возможность вписаться в мировую экономику и преуспевать в ней. Более подробная информация представлена на сайте по адресу: paypal.com.

Используя все больше технических средств для обеспечения финансовых услуг и торговли, а также делая их более удобными, доступными и безопасными, платформа PayPal дает 346 миллионам потребителей и продавцов на более чем 200 рынках возможность вписаться в мировую экономику и преуспевать в ней. Более подробная информация представлена на сайте по адресу: paypal.com.

Компания LATAM Gateway помогает клиентам из разных стран монетизировать свои игровые или цифровые сервисы в Латинской Америке за счет местных и мгновенных платежей, обеспечиваемых ее собственной технологией, с целью повышения конверсии продаж в данном регионе.

Эта компания создана и управляется специалистами с более чем 15-летним опытом в сфере обработки местных платежей и монетизации игр в Латинской Америке. Более подробная информация о компании представлена на ее сайте по адресу: www.latamgateway.com.

Related Links

http://www.latamgateway.com

SOURCE Latam Gateway

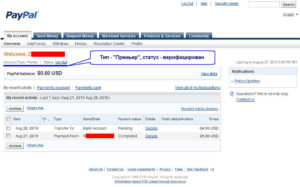

Платежная система PayPal умеет хранить деньги клиентов и совершать переводы

На счетах клиентов PayPal в конце I квартала было более $13 млрд. Если сравнить эту сумму с вкладами до востребования, то PayPal займет 21-е место среди банков США (данные S&P Global Market Intelligence; см. таблицу). Формально PayPal не является банком, а средства ее клиентов – депозитами, но многие из ее услуг ассоциируются именно с банковскими.

Если сравнить эту сумму с вкладами до востребования, то PayPal займет 21-е место среди банков США (данные S&P Global Market Intelligence; см. таблицу). Формально PayPal не является банком, а средства ее клиентов – депозитами, но многие из ее услуг ассоциируются именно с банковскими.

Деньги, которые хранятся на счетах PayPal, можно потратить на интернет-покупки или перевести. Счет PayPal может быть привязан к банковской карте или счету, пополнить счет PayPal можно в 66 000 магазинов. Через партнерские банки система предлагает ссуды и кредитки, а также готовится предложить клиентам инструменты для управления личным бюджетом и инвестирования.

«Я не вижу ни одной разумной причины, почему PayPal не может быть банком, – говорит Фрэнк Роуд, гендиректор Nomis Solutions, которая помогает крупным банкам оценить стоимость розничных продуктов. – Они предлагают счета, мобильное приложение для платежей и ссуды».

В 2015 г. банки США и Европы заработали $1,2 трлн на обслуживании розничных клиентов и малого бизнеса – почти половину всей прибыли (46%). К 2023 г. они могут потерять 17% этой прибыли, предупреждает Citi: ее получат молодые конкуренты банков – финансово-технологические стартапы.

К 2023 г. они могут потерять 17% этой прибыли, предупреждает Citi: ее получат молодые конкуренты банков – финансово-технологические стартапы.

PayPal не собирается конкурировать с банками и разрабатывает продукты, которые принесут доходы и банкам, говорит ее гендиректор Дэн Шулман. По его словам, целевая аудитория PayPal – это более 2 млрд человек, у которых нет банковских счетов. У PayPal есть подразделение электронных кошельков Venmo, которое уже успели оценить ее молодые клиенты.

24-летний маркетолог Трелони Дейвис говорит, что пользуется Venmo примерно раз в неделю. Иногда она не сразу переводит деньги из электронного кошелька на счет в Bank of America, но ждет, пока накопится пара сотен долларов. «Я специально держу деньги в электронном кошельке подольше, – поясняет Дейвис, – это способ отложить немного денег».

Банкиры говорят, что стартапы менее надежны, поскольку регуляторы проверяют их гораздо меньше. Среди стартапов почти нет таких, кто предлагает депозиты с госгарантиями. Но не для всех это помеха. Если ритейлер разорится и $13 в электронном кошельке будут потеряны, это не конец света, объясняет Хэскелл Гарфинкел из PwC.

Но не для всех это помеха. Если ритейлер разорится и $13 в электронном кошельке будут потеряны, это не конец света, объясняет Хэскелл Гарфинкел из PwC.

Регуляторы проявляют все больше внимания к стартапам. Управление контролера денежного обращения (OCC) и Федеральная корпорация по страхованию депозитов (FDIC) обсуждали принципы регулирования финтех-стартапов. ФРС и минфин США изучают этот сектор.

Помимо PayPal, квазибанковские услуги также предлагают Stripe, Square, Social Finance и TransferWise. Электронные кошельки и мобильные платежи сейчас предлагают многие – от Alphabet, материнской компании Google, до Starbucks. В I квартале средства клиентов на карточках Starbucks достигли $1,2 млрд.

У PayPal 184 млн активных счетов, т. е. их средний размер – $70. Основной доход PayPal приносят продавцы – от индивидуальных продавцов на eBay до ритейлеров типа home depot. Продавцы получают платежи через саму PayPal и ее сервисы типа Venmo.

За пределами США связи между банками и стартапами устанавливаются быстрее. Международный сервис денежных переводов Xoom, который PayPal купила в 2015 г., уже позволяет клиентам оплачивать счета за коммунальные услуги и мобильную связь. «Вместо того чтобы задаваться вопросом, превратимся ли мы в итоге в банк, – говорит Джон Канзе, вице-президент PayPal, отвечающий за Xoom, – мы задаемся вопросом, станем ли мы эпицентром финансовой жизни».

Международный сервис денежных переводов Xoom, который PayPal купила в 2015 г., уже позволяет клиентам оплачивать счета за коммунальные услуги и мобильную связь. «Вместо того чтобы задаваться вопросом, превратимся ли мы в итоге в банк, – говорит Джон Канзе, вице-президент PayPal, отвечающий за Xoom, – мы задаемся вопросом, станем ли мы эпицентром финансовой жизни».

Перевела Татьяна Бочкарева

PayPal перестанет обслуживать платежи на внутреннем рынке Индии

Уже на этой неделе платежная система может сообщить партнерам о реструктуризации бизнеса. Она перестанет обслуживать платежи на внутреннем рынке Индии и сосредоточится на обеспечении трансграничных платежей для экспортных компаний.

Платежная система PayPal 1 апреля закроет внутренний бизнес в Индии, сообщает Reuters со ссылкой на заявление компании. PayPal сосредоточится на развитии трансграничных платежей, чтобы занять нишу на быстрорастущем экспортном рынке страны.

Читайте Bloomchain через любимые соцсети: Telegram, VK, FB

- По информации газеты The Economic Times, в ближайшее время компания приступит к реструктуризации бизнеса.

С 6 февраля PayPal начнет уведомлять клиентов, которые пользуются ее платежным шлюзом, о своих планах расторгнуть договоренности к 1 апреля.

С 6 февраля PayPal начнет уведомлять клиентов, которые пользуются ее платежным шлюзом, о своих планах расторгнуть договоренности к 1 апреля. - Бизнес PayPal в Индии разделен на два крыла: первое обеспечивает платежи для компаний на внутреннем рынке страны, второе — предлагает услуги трансграничных платежей для экспортеров и малых предприятий.

- Представитель PayPal пояснил ET, что компания задумалась о реструктуризации во время первой волны пандемии COVID-19. «После тщательного анализа» платежная система решила сосредоточиться на оказании услуг предприятиям, которые стремятся выйти на мировой рынок.

- Источники ET сообщают, что в 2020 году объем входящих денежных переводов PayPal внутри страны вырос на 22% — до $1,4 млрд. Ранее на этой неделе платежная система опубликовала отчет, согласно которому в IV квартале 2020 года общий доход компании от транзакций вырос на 11,8%.

Рынок внутренних платежей в Индии считается одним из самых высококонкурентных, поскольку в последние годы на него вышли такие гиганты, как Google, Facebook, Walmart и Amazon. Вероятно, это стало одной из причин, по которым PayPal решила сосредоточиться на международных платежах.

Вероятно, это стало одной из причин, по которым PayPal решила сосредоточиться на международных платежах.

Читайте также: Как меняется рынок необанкинга в Индии

Другой возможной причиной могли стать ограничения, которые Национальная платежная корпорация Индии наложила на приложения, использующие единую платежную инфраструктуру (UPI). Напомним, регулятор хочет ограничить число транзакций, которое может обрабатывать одно приложение, на уровне 30% от совокупного объема платежей в сети.

Альтернатива PayPal для приема онлайн-платежей. Узнайте, как оптимизировать расходы!

Если вы владелец бизнеса или активный пользователь торговых площадок, наверняка, хоть один раз, вас посещала мысль, какая же альтернатива PayPal для приема онлайн-платежей еще существует? Однозначно, есть платформы, которые позволяют оптимизировать расходы и получить лучший функционал.

Во второй половине 2018 года у PayPal было зарегистрировано 244 миллиона активных пользователей по всему миру. И согласно статистике, платежная система облегчает жизнь и ускоряет финансовый поток еще 17 миллионам предприятий и предлагает достаточно прозрачную систему комиссий. Но действительно ли комиссионные сборы у PayPal ниже, чем у других платежных систем?

И согласно статистике, платежная система облегчает жизнь и ускоряет финансовый поток еще 17 миллионам предприятий и предлагает достаточно прозрачную систему комиссий. Но действительно ли комиссионные сборы у PayPal ниже, чем у других платежных систем?

Мы подготовили полезное руководство о платежных системах и готовы помочь найти верное решение для вас и вашего бизнеса.

Альтернатива PayPal для приема онлайн-платежей: зачем вам альтернатива, если и так все хорошо

В 1998 году PayPal, создал революцию в мире технологий и навсегда изменил нашу жизнь. И конечно, в те далекие времена другие платежные инструменты особо никого и не интересовали, ведь и так все хорошо работало!

Сервис позволил не только отправлять и получать мгновенно денежные переводы, но еще и обеспечил безопасность, по сравнению с другими способами переводов денежных средств. Кроме того, эта платформа имеет ряд надежных инструментов для выставления счетов, электронной коммерции, обработки платежей и отчетности, что позволяет без проблем принимать платежи за услуги и продукты.

Не секрет, что интерфейс платформы все еще довольно прочный, но следует помнить, что главная причина, по которой PayPal все еще так популярен, заключается в том, что люди просто привыкли к нему.

Безусловно, PayPal преобладает на рынке электронной коммерции по причине того, что он был самым первым, кто вложил в свою репутацию и бренд миллионы. И к тому же, система предоставляет все стандартные функции, которые вам нужны для личных потребностей. Но если посмотреть с другой стороны, не всегда это делает его лучшим выбором для вас, и вот почему.

Не всем клиентам удобно осуществлять платежи в PayPal

Бывают ситуации, когда некоторые из ваших клиентов просто не могут или не хотят использовать эту платформу. Они могут не находиться в зоне, из которой PayPal принимает платежи, или их системы учета не поддерживают нужный функционал. К тому же, возможно, у них был плохой опыт работы с данной платформой либо же просто хотят получить более доступный способ оплаты.

Принцип разделения

Известно, что у PayPal есть частые случаи блокировки учетных записей. Это означает, что вы не сможете получить платежи или что еще хуже, получить доступ к своим средствам, пока техническая поддержка, не решит вопрос с разблокировкой вашей учетной записи. Отсутствие денежного потока может сделать вас уязвимым, поэтому альтернативные способы оплаты очень важны.

Это означает, что вы не сможете получить платежи или что еще хуже, получить доступ к своим средствам, пока техническая поддержка, не решит вопрос с разблокировкой вашей учетной записи. Отсутствие денежного потока может сделать вас уязвимым, поэтому альтернативные способы оплаты очень важны.

PayPal лучшее решение для небольших сумм

Это не верное убеждение, комиссионные, которые вы платите за PayPal, могут действительно накапливаться, особенно при крупных транзакциях. Но, другие платежные системы, могут взимать более низкие сборы, что позволяет значительно снизить расходы и увеличить собственную прибыль в разы. В действительности международные платежи в PayPal невыгодны.

Если вы просчитаете комиссию, вы убедитесь, что она выше, чем у других платформ за тот же прием международных платежей. Добавьте к этому еще менее идеальный обменный курс, и огромные накладные расходы вам обеспечены.

Мы говорим об этом открыто и хотим, чтобы в конечном итоге все свелось к защите вашего денежного потока, сокращению расходов и пустой их растрате. Итак, разобрав мелочи, из которых состоит большая экономия ваших денежных средств, мы подошли к вопросу, какая альтернатива PayPal для приема онлайн-платежей существует еще.

Итак, разобрав мелочи, из которых состоит большая экономия ваших денежных средств, мы подошли к вопросу, какая альтернатива PayPal для приема онлайн-платежей существует еще.

Альтернатива PayPal для приема онлайн-платежей: лучшие решения для вашего бизнеса

В мире онлайн-платежей, которыми когда-то управляли карточные транзакции, PayPal был глотком свежего воздуха для потребителей. И надо отметить, до 2015 года всех все устраивало. Но в 2015 году на рынок электронной коммерции вышли более новые и сильные игроки, которые смогли предоставить лучший сервис и занять свою нишу среди физических и юридических лиц.

И к счастью, мы знаем лучшие альтернативы PayPal, от Биткоин-дружественных до глобальных платформ, которые помогут расширить картину вашего представления о платежах, увеличить функционал и оптимизировать расходы. Предлагаем вам несколько популярных платежных систем.

Skrill

Платежная система Skrill широко используется в США, Европе и в странах СНГ. Например, в Украине, эта платформа популярна среди IT-специалистов, но есть небольшой нюанс, для активации личной учетной записи, вам потребуется обратиться в банк и взять справку об открытии банковского счета.

Например, в Украине, эта платформа популярна среди IT-специалистов, но есть небольшой нюанс, для активации личной учетной записи, вам потребуется обратиться в банк и взять справку об открытии банковского счета.

Skrill предлагает воспользоваться относительно низкой комиссией за вывод средств 1,9%-4,9%, также внутри системы возможны бесплатные переводы, открытие депозитов.

Square

Платежная система предлагает функции по выплате заработной платы, кредитование для малого и среднего бизнеса, международные платежи, оплата за товары. Сервис позволяет принимать карты, наличные, чеки и даже подарочные карты, распечатывать или отправлять квитанции в цифровом виде, обрабатывать счета-фактуры и повторяющиеся платежи. Комиссия за обработку транзакций составляет 2,9% от суммы + 0,3 доллара США.

Payoneer

Независимо от того, являетесь ли вы владельцем бизнеса, фрилансером или профессионалом своего дела, Payoneer может помочь вам быстро и надежно получать оплату от международных клиентов. Платформа специализируются на различных рынках и отраслях, поэтому не имеет значения, сосредоточена ли ваша компания на электронной коммерции, онлайн-рекламе или аренде жилья.

Платформа специализируются на различных рынках и отраслях, поэтому не имеет значения, сосредоточена ли ваша компания на электронной коммерции, онлайн-рекламе или аренде жилья.

Но есть и другая сторона этой платформы, можно столкнуться с еще более высокой комиссией, чем в PayPal, потому как каждый сервис будет добавлять собственные комиссионные затраты. Комиссия за вывод денежных средств на банковский счет составляет 2% + 0,5% за конвертацию валюты.

Stripe

Эта платежная система, позволяет принимать платежи и переводы, а также оптимизирована под мобильные приложения, система использует более 135 валют. Но ее недостаток заключается в том, что жители Украины, России, Казахстана и Белоруссии не могут принимать и переводить платежи. Правда, многие источники в интернете об этом стараются не упоминать.

Webmoney

Эта платежная система способна осуществлять переводы в более чем 200 стран по всему миру. Для активации учетной записи, необходимо пройти верификацию с обязательным предоставлением скан-копии паспорта, а также подвязать личную платежную банковскую карту.

В России данная платформа занимает второе место по популярности использования. А вот в Украине, вам не удастся воспользоваться данной платежной системой, потому что в 2018 году правительством страны был принят запрет на ее использование.

Независимо от того, чем вы занимаетесь, выбор платежной системы лучше всего осуществлять с профессионалом, который исходя из ваших личных потребностей будь-то, ведение бизнеса, фриланс или просто операции физического лица, осуществит правильный подбор и поможет снизить расходы на финансовых операциях.

Альтернатива PayPal для приема онлайн-платежей: на что следует обратить внимание при выборе платежной системы

Большое количество альтернативных платежных систем, подходят для различных типов операций, как для бизнеса, так и для физических лиц. Но прежде, чем открывать счет в платежной системе, убедитесь, что именно эта альтернатива PayPal, соответствует вашим потребностям.

Проанализируйте все нюансы:

- ежемесячные платежи;

- комиссионные расходы;

- быстрота обработки транзакций;

- оптимизация расходов;

- возможность выполнять операции, которые вас интересуют;

- высокий уровень безопасности;

- простота верификации личной учетной записи;

- отсутствие непонятных блокировок личного счета;

- количество валютных счетов;

- возможность осуществлять быстрый обмен валюты;

- возможность отправлять SWIFT переводы.

Лучшая альтернатива PayPal для вашего бизнеса зависит от ваших потребностей в управлении платежами. Бизнес, который обрабатывает платежи по кредитным картам, должен проверить все варианты платежных систем.

Компания Offshore Pro Group, готова предоставить профессиональную бесплатную консультацию для оптимизации и улучшения вашей деятельности. И если вы еще не знаете, какая альтернатива PayPal будет лучшей для вас, свяжитесь с нами по электронной почте: [email protected] и получите ответы на все интересующие вас вопросы.

Метки: PayPal Онлайн Платежи Оптимизировать Расходы Платежные Системы

Акции платежных систем вошли в десятку самых быстрорастущих в I квартале. Что поддержало бумаги Visa, Mastercard и Paypal

Платежные системы Visa, Mastercard и PayPal вошли в десятку компаний, акции которых сильнее всего выросли с начала года. Бумаги Visa прибавили 27%, Mastercard – 43,5%, PayPal – 38,5%.

Причины для активных покупок бумаг:

Рост электронных платежей

Онлайн-платежи продолжают пользоваться большим спросом у покупателей из-за их удобства и благодаря экономии времени. В 2018 году объем мирового рынка бесконтактных платежей составил $23,4 млн, и ожидается, что к концу 2025 года он достигнет $117,6 млн. В 2019-2025 годах среднегодовой темп роста рынка прогнозируется на уровне 22,4%.

В 2018 году объем мирового рынка бесконтактных платежей составил $23,4 млн, и ожидается, что к концу 2025 года он достигнет $117,6 млн. В 2019-2025 годах среднегодовой темп роста рынка прогнозируется на уровне 22,4%.

Что касается российского рынка безналичных платежей, то ЦБ РФ приводил еще более высокие цифры — с учетом данных по крупным торговым сетям его доля достигла 56% в 2018 году. К концу 2019 года, ожидается, доля вырастет еще примерно на 10%, до 64-66%.

Безоговорочное лидерство среди способов безналичной оплаты одерживают банковские карты. Они использовались почти в 80% проведенных платежей в России в прошлом году. Наиболее популярные сиcтемы – безусловно, Visa и Mastercard. Популярны также способы оплаты с помощью PayPal, Apple Pay, Google Pay.

Visa: лидер по объему транзакций

Выручка Visa растет двухзначными темпами благодаря развитию электронных платежей. Аналитики «Фридом Финанс» ожидают роста выручки около 10% в 2019-2020 годах. Компания занимает лидирующее место в мире по количеству транзакций. В I квартале 2019 года Visa обработала 32,5 млрд транзакций, что на 11% превышает показатель за аналогичный период прошлого года. Прибыльность акций в минувшем квартале подскочила на 17%, до $1,3 за бумагу.

В I квартале 2019 года Visa обработала 32,5 млрд транзакций, что на 11% превышает показатель за аналогичный период прошлого года. Прибыльность акций в минувшем квартале подскочила на 17%, до $1,3 за бумагу.

Кроме того, компания сохраняет значительный потенциал для роста рентабельности по EBITDA (прибыльность компании до уплаты процентов, налогов и амортизации). Visa по итогам года обещает рост этого показателя до 70%.

Mastercard: высокая доходность инвестиций в сочетании с бумом на онлайн-покупки

Mastercard занимает второе место на рынке транзакций после Visa. Компания за последние пять лет демонстрирует сугубо положительный рост чистой прибыли, год от года увеличивая доходность на акцию. В I квартале 2019 года чистая прибыль компании увеличилась на 27%, до $1,9 млрд, или $1,8 на акцию. За минувший квартал платежная система обработала 23,82 млрд транзакций (+18% по сравнению с аналогичным показателем прошлого года). Транзакции подскочили столь сильно благодаря стабильности рынка труда в США, а также буму на онлайн-покупки.

Акции Mastercard также поддерживают сообщения о выкупе собственных акций – недавно компания объявила новый buyback на сумму в $4 млрд. Отметим также, что доходность инвестиций у компании выше среднего значения по отрасли: показатель Mastercard превышает 45% по сравнению с 17,3% у сектора.

Paypal: рост прибыли на акцию и сервис Venmo

Paypal занимает лидерские позиции на перспективном рынке электронных платежей. С начала года акции компании подскочили на 38,5%. Компания демонстрирует стабильный рост прибыли на акцию в течение нескольких последних лет. В I квартале 2019 года этот показатель вырос на 33%, до $0,56 на акцию. Количество активных аккаунтов PayPal увеличилось на 9,3 млн, до 277 млн. В компании прогнозируют, что к концу текущего года число активных пользователей 300 млн.

Помимо сильных финансовых результатов всей платежной системы, важно отдельно рассмотреть мобильный платежный сервис Venmo. Именно он является одним из самых сильных драйверов роста прибыли PayPal. Объем платежей Venmo за три месяца увеличился на 73%, составив $21,3 млрд. Компания активно развивает свой мобильный сервис, сейчас рассматривается возможность запуска Venmo собственных кредитных карт.

Объем платежей Venmo за три месяца увеличился на 73%, составив $21,3 млрд. Компания активно развивает свой мобильный сервис, сейчас рассматривается возможность запуска Venmo собственных кредитных карт.

Платежная система PayPal прекращает внутренние переводы в России

Международная платежная система PayPal прекращает внутренние переводы между пользователями в России с 31 июля. При этом офис в Москве будет сохранен.

«Мы вносим изменения в юридические соглашения, регулирующие отношения пользователя с PayPal. Мы будем поддерживать только международные платежи: Вы сможете использовать услуги PayPal в обычном режиме, но только для осуществления платежей зарубежным пользователям PayPal и для получения платежей от зарубежных пользователей PayPal. Вы не сможете отправлять пользователям PayPal в России или получать платежи от пользователей PayPal в России», — говорится в сообщении платежной системы.

С 4 июля в России вступили в силу поправки в закон «О национальной платежной системе», устанавливающие новые требования к переводам внутри России электронных денег. Согласно требованиям, оператор электронных денежных средств и привлекаемые им организации будут не вправе передавать информацию о переводах, осуществляемых на территории России и территорию иностранного государства или предоставлять доступ к такой информации с территории иностранного государства.

Напомним, еще в июне 2019 года предполагалось, что международные платежные системы Visa и Mastercard перестанут поддерживаться в России из-за грядущих изменений в законодательстве. Изменения запретят останавливать расчеты по картам банков, попавших под санкции — из-за этого все расчеты по картам внутри страны могут остановиться. Тогда, по мнению автора законопроекта, главы комитета Госдумы по финансовому рынку Анатолия Аксакова, поправки в закон «О национальной платежной системы» внесены для того, чтобы «запретить любым платежным системам прописывать в своих правилах возможность отключения российских банков от проведения расчетов по картам».

Лучшие альтернативы PayPal

- PayPal — популярная система онлайн-платежей, но есть и другие варианты с аналогичными услугами.

- Stripe, Skrill и Square — популярные альтернативы PayPal.

- При определении того, подходит ли альтернатива PayPal для вашего бизнеса, следует сосредоточиться на сборах.

- Эта статья предназначена для владельцев бизнеса, которые ищут альтернативу PayPal для своих онлайн-платежей.

PayPal, основанная в 1998 году, за последние два десятилетия стала одной из наиболее часто используемых систем онлайн-платежей.Он устраняет неудобства, связанные с использованием бумажных денег или чеков, поскольку вы можете многое сделать через его систему онлайн-платежей.

Хотя во всем мире существуют сотни миллионов активных учетных записей PayPal, и многие розничные продавцы принимают PayPal, существуют альтернативы. Мы рассмотрим несколько лучших доступных альтернатив.

Примечание редактора: Ищете подходящий процессор кредитных карт для вашего бизнеса? Заполните приведенную ниже анкету, чтобы наши партнеры-поставщики связались с вами по поводу ваших потребностей.

Прежде чем мы перейдем к лучшим альтернативам, важно иметь практические знания о том, что такое PayPal и как он работает. Понимание его основных функций позволяет нам лучше оценивать альтернативы.

PayPal действует как цифровой кошелек. Вы можете хранить информацию о кредитной и дебетовой карте в своей учетной записи, чтобы совершать платежи в Интернете. Вы также можете оплатить, сохранив информацию о банковском счете в своей учетной записи PayPal. Эти различные способы оплаты хранятся в вашей учетной записи, и вы можете использовать их при покупках в Интернете.

Безопасность, скорость транзакций и вознаграждение PayPal — три основных аргумента в пользу компании. Особенно важен аспект безопасности. PayPal подчеркивает свою высокую безопасность, когда вы предоставляете ему свою информацию, и то, как он обеспечивает безопасность вашей личной информации при совершении онлайн-платежей. Как объясняется в приведенном выше видео, это безопаснее, чем указывать свое имя, адрес электронной почты, домашний адрес и информацию о кредитной карте на всех сайтах, на которых вы совершаете покупки. Информация о вашем банковском счете также защищена в PayPal, что снижает вероятность кражи вашей информации.PayPal также предлагает пользователям варианты оплаты в магазине.

PayPal подчеркивает свою высокую безопасность, когда вы предоставляете ему свою информацию, и то, как он обеспечивает безопасность вашей личной информации при совершении онлайн-платежей. Как объясняется в приведенном выше видео, это безопаснее, чем указывать свое имя, адрес электронной почты, домашний адрес и информацию о кредитной карте на всех сайтах, на которых вы совершаете покупки. Информация о вашем банковском счете также защищена в PayPal, что снижает вероятность кражи вашей информации.PayPal также предлагает пользователям варианты оплаты в магазине.

[Заинтересованы в процессинге кредитных карт для вашего бизнеса? Ознакомьтесь с нашими отзывами и лучшими предложениями.]

PayPal может помочь вам обмениваться наличными с другими людьми или делать пожертвования на благотворительность. PayPal также может использоваться в различных целях для предприятий, которые могут принимать PayPal в качестве метода оплаты на своих сайтах электронной коммерции и даже при необходимости реализовывать функции выставления счетов PayPal. Мы считаем PayPal отличным процессором кредитных карт для небольших транзакций.

Мы считаем PayPal отличным процессором кредитных карт для небольших транзакций.

Бизнес-функции PayPal широко используются, что является частью того, что делает учетную запись PayPal ценной для потребителей. Согласно его веб-сайту, 19 миллионов продавцов используют PayPal для развития своего бизнеса. Это универсальная платформа, которую используют многие, как показывают номера торговых счетов.

Ключ на вынос: PayPal — это цифровой кошелек, который позволяет быстро и безопасно принимать и совершать платежи в Интернете.

Альтернативы PayPal

Если вы ищете альтернативы PayPal для личного или коммерческого использования, важно понимать, чего вы от него хотите.Вам нужна простота? Насколько важна безопасность вашей личной информации (номеров кредитных карт, информации о банковском счете и т. Д.) С вашей альтернативой? Вам нужно совершать или получать международные платежи? Будет ли абонентская плата? То, что могло бы стать отличной альтернативой PayPal для владельца местной пиццерии в Техасе, может оказаться не самым лучшим вариантом для глобального бизнеса, базирующегося за пределами Нью-Йорка.

Skrill

Компания Paysafe, этот способ оплаты очень похож на PayPal.У Skrill есть клиенты как из США, так и из Европы, что делает его особенно ценным, если вы тратите деньги в Европе и США. Как и в случае с PayPal, Skrill уделяет большое внимание безопасности. Создать учетную запись и быстро начать пользоваться платформой несложно. Между Skrill и PayPal нет огромных различий, хотя Skrill, возможно, больше подходит для международных продавцов.

Отзывы о Skrill неоднозначны. Как и у любой другой компании, у Skrill есть несколько ярких положительных отзывов клиентов, а также больше отрицательных.Сортировка отзывов о любой компании может сбивать с толку, но стоит рассмотреть Skrill для международных платежей.

Функции Skrill

Skrill предлагает защиту от возвратных платежей, множественную интеграцию, простой API и расширенное управление мошенничеством. Он позволяет совершать платежи без проблем — вы можете использовать функцию одного касания, чтобы совершать повторные платежи одним касанием. Он также предлагает мультивалютную учетную запись, расширенную отчетность и аналитику, а также многоязычное обслуживание клиентов.

Он также предлагает мультивалютную учетную запись, расширенную отчетность и аналитику, а также многоязычное обслуживание клиентов.

Стоимость Skrill

Вам не нужно платить никаких комиссий, чтобы отправлять деньги на банковский счет за границу с помощью Skrill — еще один аспект, который делает его хорошим способом оплаты для международного бизнеса.Открытие счета также осуществляется бесплатно. Учетная запись позволяет вам использовать свой кошелек Skrill в Интернете, получать деньги от друга, выгружать средства, отправлять деньги на электронную почту или кошелек Skrill и использовать предоплаченную карту Skrill Visa. Ваша учетная запись останется бесплатной до тех пор, пока вы будете совершать хотя бы одну транзакцию каждые 12 месяцев. В противном случае взимается плата за обслуживание в размере 5 долларов США.

Вот некоторые дополнительные комиссии:

- Международные переводы составляют 4,99% за транзакцию.

- Снятие с банковского счета стоит 5 долларов.

50.

50. - Годовая плата за карту предоплаты составляет 10 долларов США.

Stripe

Stripe — выбор Business News Daily как лучший онлайн-процессор кредитных карт для онлайн-бизнеса. Он интегрируется с Shopify, Wix и Weebly, что делает его отличным вариантом для предприятий электронной коммерции. Согласно веб-сайту компании, Amazon, Google и Lyft в той или иной мере используют Stripe.

Первоначальный взгляд на предложения компании может сбить с толку, поскольку они разработаны для разработчиков.Тем, у кого нет опыта программирования, могут потребоваться дополнительные усилия, чтобы понять все функции, но эти усилия могут окупиться, поскольку Stripe используется предприятиями более чем в 100 странах.

Stripe включает

Stripe предлагает клиентские интерфейсы, сверку, отчеты и аналитические данные, несколько вариантов оплаты, оптимизацию доходов, выплаты, стороннюю интеграцию и поддержку, а также варианты мошенничества и споров.

Цены на Stripe

Для Stripe существует две модели оплаты.

- Интегрировано: В этой модели комиссия составляет 2,9% плюс 30 центов за каждую успешную оплату картой. Вы также получаете доступ к полной платежной платформе с оплатой по факту использования.

- Customized: Stripe может создать систему, которая лучше всего подходит для вашего бизнеса для приема платежей. Цена зависит от того, как настроен этот план.

Эти тарифные планы могут помочь вашему малому бизнесу сэкономить деньги. Stripe — отличная альтернатива PayPal, особенно если вы ведете онлайн-бизнес.

Square

Square — выбор Business News Daily как лучший процессор кредитных карт для малого бизнеса. Простота использования Square отличает его от других альтернатив PayPal. Комиссии и методы ценообразования прозрачны и просты для понимания, и они не привязывают вас к долгосрочному контракту. Он упрощает транзакции, что имеет решающее значение для успеха малого бизнеса. Если у вас небольшой бизнес и вам нужно другое решение для обработки кредитных карт от PayPal, вам следует серьезно подумать о Square.

Square особенности

Square позволяет настроить платформу для вашего бизнеса. Он также подчеркивает безопасность, которая может обеспечить спокойствие малым предприятиям и их клиентам. Square — одна из лучших альтернатив PayPal с точки зрения простоты и безопасности.

Square price

Вы платите стандартную комиссию за обработку в размере 2,6% плюс 10 центов за все бесконтактные платежи, платежи с помощью считывания (в том числе с помощью карт с магнитной полосой) и платежи с использованием вставленных чиповых карт.Обработка введенных вручную платежей стоит 3,5% плюс 15 центов.

Venmo

Venmo — один из лучших вариантов для одноранговых платежей. Если вы ищете альтернативу обработке кредитной карты PayPal для своего бизнеса, Venmo не для вас, но это хороший выбор, если вы хотите быстро перевести деньги кому-то еще.

Venmo особенности

Venmo позволяет пользователям добавлять информацию о своей дебетовой карте и банковском счете. Вы можете принимать платежи от партнеров и быстро переводить их на любой из банковских счетов, связанных с вашей учетной записью Venmo.При желании вы можете добавить к своей учетной записи несколько банковских счетов или карт. Вы также можете оставить деньги в Venmo, чтобы использовать их при следующей транзакции на платформе.

Вы можете принимать платежи от партнеров и быстро переводить их на любой из банковских счетов, связанных с вашей учетной записью Venmo.При желании вы можете добавить к своей учетной записи несколько банковских счетов или карт. Вы также можете оставить деньги в Venmo, чтобы использовать их при следующей транзакции на платформе.

Вы можете сделать свои транзакции Venmo общедоступными, что также позволит вам видеть транзакции от людей, которых вы знаете. Некоторым людям нравится этот социальный аспект Venmo, который усиливается количеством пользователей на платформе (более 52 миллионов).

Стоимость Venmo

При использовании Venmo вы можете заплатить небольшую комиссию, например 2 доллара.50 за снятие средств в банкомате вне сети, но большинство его услуг бесплатны.

Payoneer

Payoneer — еще один хороший вариант для международных платежей. Он позволяет легко получать платежи в нескольких валютах и выставлять счета клиентам за рубежом. Счета в местной валюте доступны для предприятий в США, Канаде, Великобритании, Китае, Австралии, Японии и некоторых европейских странах.

Payoneer может быть особенно полезен для внештатных сотрудников, поскольку они часто работают с международными клиентами и могут легко отправлять им счета через Payoneer.Это также хороший вариант для компаний, которые хотят нанять зарубежных фрилансеров.

Функции Payoneer

Payoneer позволяет производить разовые или массовые выплаты, а также принимать платежи и снимать средства. Он имеет партнерскую сеть и поддерживает интегрированные, сторонние платежи и платежи условного депонирования. Payoneer также включает поддержку API.

Стоимость Payoneer

Чтобы снять средства со своего местного банковского счета в Payoneer, вы должны заплатить до 2% выше рыночной ставки на момент транзакции.Чтобы снять средства с другого банковского счета в той же валюте, вы заплатите 1,50 доллара США. Для осуществления платежей другим лицам, у которых нет учетной записи Payoneer, вы будете платить комиссию от 1% до 3%, в зависимости от способа оплаты (ACH, кредитная карта и т. Д.).

Д.).

Shopify Payments

Shopify Payments — еще один качественный вариант для онлайн-бизнеса. Shopify может легко интегрироваться с вашим магазином и имеет большой опыт в сфере электронной коммерции. Поскольку Shopify Payments позволяет вам начать принимать онлайн-платежи без интеграции стороннего поставщика платежей, это упрощает процесс, чем многие другие варианты.Настройка несложна, а общее удобство использования Shopify Payments делает его хорошей альтернативой PayPal для онлайн-продавцов.

Функции Shopify Payments

Shopify Payments имеет базовые функции оплаты, которые вы ожидаете от поставщика электронной коммерции, такие как управление запасами, инструменты веб-дизайна, обслуживание клиентов, хостинг, безопасность, социальные продажи и функции доставки.

Shopify Payments цена

Цена зависит от того, какой тарифный план Shopify вы используете.Вот разбивка его планов электронной коммерции:

- Basic Shopify: 29 долларов в месяц; 2,9% + 0,30 USD за транзакцию

- Shopify: 79 долларов в месяц; 2,6% + 0,30 USD за транзакцию

- Advanced Shopify: 299 долларов в месяц; 2,4% + 0,30 USD за транзакцию

- Shopify Plus: Начинается от 2000 долларов в месяц; $ 2,15 за транзакцию

QuickBooks Payments

QuickBooks — это инструмент бухгалтерского учета, который выбирают многие компании. QuickBooks Payments интегрирован с вашими учетными записями QuickBooks, поэтому его настройка и запуск — довольно простой процесс, особенно если вы уже используете бухгалтерское программное обеспечение.

QuickBooks Payments интегрирован с вашими учетными записями QuickBooks, поэтому его настройка и запуск — довольно простой процесс, особенно если вы уже используете бухгалтерское программное обеспечение.

Функции QuickBooks Payments

QuickBooks Payments позволяет принимать мобильные платежи, отправлять счета через настольный компьютер или мобильное приложение, настраивать повторяющееся выставление счетов и получать уведомления в режиме реального времени, когда клиенты просматривают или оплачивают счета, среди многих других функций.

Стоимость QuickBooks Payments

При использовании QuickBooks Payments ежемесячная плата или плата за установку не взимается.Действуют ставки за транзакцию:

- 1% на банковские переводы (платежи ACH), максимум долларов США.

- 4% на считываемые карты, 2,9% на выставленные счета

- 4% на транзакции, введенные с клавиатуры, с комиссией 0,25 доллара США за транзакцию

Ключевые вынос: Skrill, Stripe, Square, Venmo, Payoneer, Shopify и QuickBooks — все они предлагают жизнеспособные альтернативы PayPal.

Другие варианты, которые следует учитывать

Дополнительные варианты оплаты включают Google Pay, Amazon Pay и Apple Pay.Каждая из этих платформ позволяет потребителям быстро и легко совершать покупки в магазинах и в Интернете.

Google Pay

Google Pay позволяет пользователям совершать покупки в магазинах и в Интернете, используя технологию беспроводной связи ближнего действия. Также добавлена возможность совершать одноранговые платежи.

Amazon Pay

Amazon Pay имеет смысл для предприятий или потребителей, часто использующих Amazon. Согласно веб-сайту компании, Amazon Pay автоматически активируется для людей, у которых есть учетные записи Amazon, которые принимают пользовательское соглашение Amazon Pay и совершают покупки с помощью Amazon Pay на стороннем сайте.Если вы часто совершаете покупки в Интернете, особенно на Amazon, Amazon Pay — хорошая альтернатива PayPal.

Apple Pay

Apple Pay — разумный вариант для онлайн-покупателей, которые хотят упростить процесс. Помимо платежей в Интернете и в приложениях, Apply Pay позволяет осуществлять одноранговые переводы. [Прочтите статью по теме: Как ваш бизнес может принимать Apple Pay]

Помимо платежей в Интернете и в приложениях, Apply Pay позволяет осуществлять одноранговые переводы. [Прочтите статью по теме: Как ваш бизнес может принимать Apple Pay]

Ключевые вынос: В зависимости от ваших потребностей Apple Pay, Amazon Pay или Google Pay могут быть подходящей заменой PayPal.

Что следует учитывать при оценке альтернатив PayPal

Различные альтернативы лучше всего подходят для разных предприятий, но есть несколько вещей, которые каждая компания или потребитель должна учитывать при оценке того, какая альтернатива PayPal лучше всего соответствует их потребностям:

- Комиссия за транзакцию

- Ежемесячная плата

- Нишевые услуги

- Например, может ли что-то вроде WeChat Pay, которое предназначено для связи китайских клиентов с зарубежным бизнесом, быть полезным для вашего бизнеса?

- Экономия денег

- Ваша цель — сэкономить деньги с помощью альтернативы PayPal или вы готовы платить более крупные суммы за более индивидуальную услугу?

- интеграции

- Легко ли интегрируется альтернатива с вашим онлайн-бизнесом?

Ключевой вывод: При принятии решения о том, подходит ли вам определенная альтернатива PayPal, примите во внимание размер комиссии, взимаемой как ежемесячно, так и за транзакцию, и насколько хорошо она интегрируется с вашим бизнесом.

Итоги

Существуют десятки альтернатив PayPal, и все они имеют сильные и слабые стороны по сравнению с PayPal. Окончательное решение требует тщательного исследования и понимания того, чего вы или ваш бизнес хотите от альтернативы PayPal. Мы рекомендуем начинать с приведенного выше списка при внесении изменений.

Мариса Санфилиппо способствовала написанию и исследованию этой статьи.

PayPal: Лучшее для фрилансеров и индивидуальных предпринимателей

Чтобы понять, как мы выбрали наши лучшие решения, вы можете найти нашу методологию и полный список компаний, занимающихся обработкой кредитных карт, на нашей странице лучших выборов .

ЦЕНА

Владельцы малого бизнеса любят PayPal из-за его доступных, прозрачных цен, отсутствия платы за счет и ежемесячных минимумов. Вот разбивка комиссии за транзакции PayPal:

- Личные продажи, принимаемые с помощью приложения PayPal Here и устройства для чтения карт, стоят 2,7% за транзакцию .

- Личные продажи, сделанные с использованием QR-кодов PayPal, стоят 2,2% за транзакцию до 31 марта 2021 года. После этой даты они будут стоить столько же, сколько другие продажи с использованием карты (2.7% за транзакцию).

- Онлайн-транзакции (счета-фактуры и электронная торговля) стоят 2,9% + 0,30 доллара США за транзакцию .

- Карты, которые вы принимаете с помощью виртуального терминала PayPal, стоят 3,1% + 0,30 доллара за транзакцию , за исключением карт American Express, стоимость которых составляет 3,5%.

- Карты, которые вы вручную вводите в приложение, стоят 3,5% + 0,15 доллара за транзакцию .

- Зарегистрированные благотворительные организации могут подавать заявки на получение скидок на транзакции онлайн-пожертвований.Они стоят 2,2% + 0,30 доллара за транзакцию .

PayPal не взимает плату за приложения или установку, ежемесячную плату или плату за соблюдение требований PCI. Если клиент оспаривает платеж, взимается комиссия в размере 20 долларов США. Некоторые из расширенных услуг PayPal имеют ежемесячную плату, но они не являются обязательными. Компания не требует долгосрочных контрактов, поэтому вам не придется платить за досрочное расторжение, если вы решите, что услуга больше не подходит для вашего бизнеса.

Для сравнения, многие операторы кредитных карт взимают 20 долларов и более за различные ежемесячные платежи, заключают с вами многолетние контракты на обслуживание и штрафуют вас сотнями долларов за прекращение действия, если вы закрываете свой счет раньше.

Ключевые выводы: PayPal имеет фиксированные ставки, и нет ежемесячной или годовой платы за его базовую услугу обработки. Дополнительные услуги доступны за дополнительную плату.

Примечание редактора: Ищете информацию о кредитных картах? Воспользуйтесь приведенной ниже анкетой, и наши партнеры-поставщики свяжутся с вами, чтобы предоставить вам необходимую информацию.

Простота использования

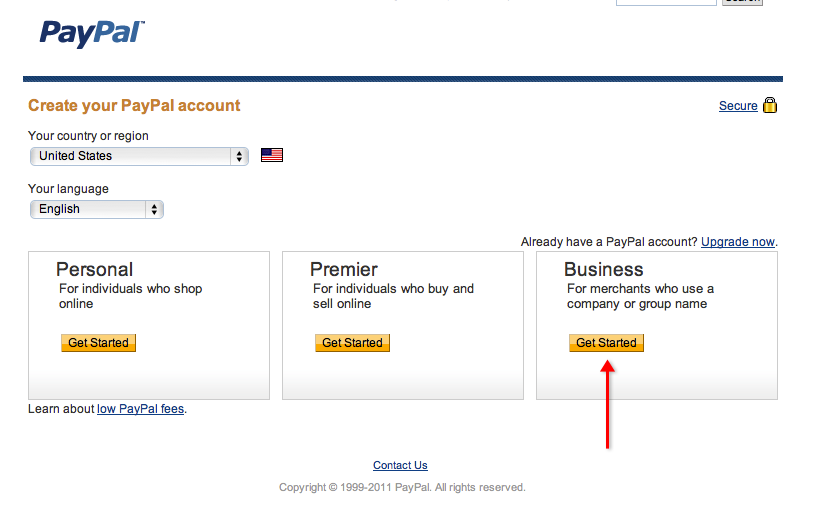

PayPal упрощает прием платежей.Нет никаких сложностей, через которые нужно прыгать, чтобы настроить свою учетную запись, и вам не нужны какие-либо технические навыки для использования сервиса. Процесс регистрации прост и занимает всего несколько минут.

В отличие от многих процессоров кредитных карт, как юридические, так и частные лица могут использовать PayPal. Вам не нужно подавать заявку на открытие торгового счета, ждать проверки кредитоспособности или заполнять сложные документы, чтобы открыть счет. Вам также не нужно изучать новое программное обеспечение или настраивать сложные кассовые системы.Независимо от того, какой способ оплаты вы выберете, у вас будет услуга plug-and-play, которая позволит вам начать работу всего за несколько шагов.

Чтобы зарегистрироваться, вам нужно будет подать заявку на открытие бизнес-счета PayPal, а не личного счета, но он открыт для физических лиц, таких как индивидуальные предприниматели и фрилансеры. Если у вас нет идентификационного номера работодателя, вы можете ввести свой номер социального страхования. Вам также необходимо зарегистрироваться в PayPal Here и загрузить приложение, если вы хотите принимать платежи лично, используя свой смартфон или планшет с устройством для чтения карт.

Если у вас нет идентификационного номера работодателя, вы можете ввести свой номер социального страхования. Вам также необходимо зарегистрироваться в PayPal Here и загрузить приложение, если вы хотите принимать платежи лично, используя свой смартфон или планшет с устройством для чтения карт.

Ключ на вынос: Начать принимать кредитные карты через PayPal очень просто. Чтобы начать работу, вы зарегистрируете учетную запись PayPal Business. Если у вас нет идентификационного номера работодателя, вы можете использовать свой номер социального страхования.

Гибкость

Одна из лучших особенностей PayPal заключается в том, что она предлагает малым предприятиям несколько способов приема кредитных карт. Независимо от того, являетесь ли вы консультантом, поставщиком услуг или фрилансером, или ваш бизнес представляет собой интернет-магазин, небольшой бутик, домашний бизнес или любой другой тип микробизнеса, вы можете принимать кредитные карты лично и через Интернет.

Обработка кредитных карт онлайн

Есть несколько способов принять онлайн-платеж, сделанный с помощью любой основной кредитной карты.

Принимайте онлайн-платежи по счетам. Просто зайдите в личный кабинет PayPal и отправьте клиентам счет по электронной почте. Чтобы произвести оплату, вашему клиенту достаточно щелкнуть ссылку в электронном письме, а PayPal позаботится обо всем остальном. В качестве альтернативы, если клиенты уже знают ваш адрес электронной почты и имеют собственную учетную запись PayPal, они могут отправить вам средства напрямую, введя ваш адрес электронной почты в разделе «Отправить деньги» на своей панели управления.

Принимайте оплату счетов в Facebook Messenger. Если вы взаимодействуете с клиентами через Facebook, PayPal позволяет создавать и отправлять счета в Messenger. Затем ваши клиенты могут щелкнуть сообщение со счетом и оплатить его со своей учетной записи PayPal.

Принимать платежи в социальных сетях. С помощью функции PayPal «Pay on Social» вы создаете ссылки для своего списка продуктов и публикуете их на своих страницах в социальных сетях, в онлайн-чатах и по электронной почте. Ваши клиенты переходят по ссылкам, чтобы приобрести ваши продукты.

С помощью функции PayPal «Pay on Social» вы создаете ссылки для своего списка продуктов и публикуете их на своих страницах в социальных сетях, в онлайн-чатах и по электронной почте. Ваши клиенты переходят по ссылкам, чтобы приобрести ваши продукты.

Принимайте платежи по кредитным картам и PayPal на вашем сайте. Вы можете разместить кнопки покупки по всему сайту, блогу или интернет-магазину. Хотя этот вариант требует некоторого программирования, вам не нужны навыки программирования. Просто настройте свой инвентарь, введя такую информацию, как номера продуктов, описание, стоимость и другие варианты — PayPal автоматически сгенерирует код кнопки покупки, который вы можете скопировать и вставить на свой веб-сайт.

- Если вы хотите, чтобы ваши клиенты оставались на вашем веб-сайте и самостоятельно размещали страницы оформления заказа, вы можете сделать это с помощью PayPal Payments Pro.Это стоит 30 долларов в месяц и включает в себя виртуальный терминал, поэтому вы также можете принимать платежи по телефону или по факсу.

- Если вам нужен платежный шлюз для вашего веб-сайта, вы можете использовать платежный шлюз PayPal Payflow. Плата за установку и ежемесячную плату за использование Payflow Link, которая предоставляет вам встраиваемый шаблон оплаты, не взимается — все, что вы платите, составляет 0,10 доллара США за транзакцию в дополнение к комиссии за обработку. Если вам нужен полностью настраиваемый вариант, вы можете выбрать Payflo Pro, который стоит 25 долларов в месяц, плюс взимается плата за установку в размере 99 долларов.

Принимайте платежи по кредитным картам с помощью виртуального терминала. Если вы принимаете платежи по телефону, факсу или почте, вы можете использовать виртуальный терминал PayPal для ввода информации о кредитной карте ваших клиентов. Он стоит 30 долларов в месяц, но включен без дополнительной платы в PayPal Payments Pro.

Обработка кредитной карты для личного пользования

PayPal Здесь, мобильная система обработки кредитных карт и кассовых терминалов (POS) PayPal, позволяет принимать кредитные карты лично в любое время и в любом месте. Загрузите мобильное приложение PayPal Here на свой телефон или планшет, подключите устройство для чтения карт и начните принимать кредитные карты в обычном магазине, дома или в дороге. Он также поддерживает QR-коды, которые позволяют принимать бесконтактные платежи.

Загрузите мобильное приложение PayPal Here на свой телефон или планшет, подключите устройство для чтения карт и начните принимать кредитные карты в обычном магазине, дома или в дороге. Он также поддерживает QR-коды, которые позволяют принимать бесконтактные платежи.

Это мобильное приложение может сканировать штрих-коды, отправлять счета-фактуры и квитанции, позволять клиентам вводить ПИН-коды дебетовых карт и подписываться для кредитных карт. PayPal Here доступен для мобильных устройств iOS и Android. [См. Статью по теме: Машины для кредитных карт: ответы на часто задаваемые вопросы ]

Если вам нужна более продвинутая POS-система, PayPal интегрируется с несколькими хорошо известными системами, такими как Lavu, NCR Silver, Revel Systems, TouchBistro и Vend.

Многоканальный процессинг кредитных карт

Представитель PayPal сообщил нам, что вы можете использовать более одного метода приема платежей одновременно для многоканальных продаж без каких-либо дополнительных затрат, и все средства поступают на один счет PayPal.

Например, если у вас есть ювелирный бизнес ручной работы, вы можете продавать свои творения на своем веб-сайте с помощью кнопок покупки PayPal (или по электронной почте) и легко обрабатывать продажи по кредитным картам лично в вашем магазине или на торговых выставках с помощью PayPal Here.Вы будете использовать одну и ту же учетную запись PayPal для обоих методов, поэтому вы можете легко управлять всеми транзакциями и снимать деньги с единой панели управления.

Ключевой вывод: Используя PayPal в качестве процессора, вы можете принимать платежи лично и через Интернет.

Примечание редактора: Ищете информацию о процессорах кредитных карт для вашего бизнеса? Воспользуйтесь приведенной ниже анкетой, и наши партнеры-поставщики свяжутся с вами, чтобы предоставить необходимую информацию.

Характеристики

Помимо обработки кредитных карт, PayPal обладает множеством функций, которые помогут вам развивать свой бизнес. Вот несколько наиболее важных для фрилансеров, индивидуальных предпринимателей и представителей малого бизнеса:

Вот несколько наиболее важных для фрилансеров, индивидуальных предпринимателей и представителей малого бизнеса:

Выбор технологического оборудования

PayPal предоставляет вам на выбор три устройства чтения карт, каждый из которых совместим со сторонними принтерами чеков, кассовыми ящиками, подставками и футлярами. Вы можете начать с малого, используя только телефон и устройство для чтения карт, или добавить аксессуары для создания кассовой станции.Вот картридеры, которые предлагает PayPal:

- Чип и считывающее устройство. Этот кардридер подключается к вашему телефону или планшету через Bluetooth. С его помощью вы можете принимать как карты с магнитной полосой, так и чиповые карты. Это стоит 24,99 доллара.

- Считыватель микросхем и отводов. Этот кардридер использует Bluetooth для подключения к вашему телефону или планшету. С его помощью вы можете принимать карты с магнитной полосой, чипы и бесконтактные карты, а также мобильные кошельки, такие как Apple Pay и Google Pay.

Это стоит 59,99 долларов. Если вы покупаете его в комплекте с подставкой для зарядки, стоимость составляет 79,99 долларов.

Это стоит 59,99 долларов. Если вы покупаете его в комплекте с подставкой для зарядки, стоимость составляет 79,99 долларов.

- Считыватель чип-карт. Этот кардридер также подключается к вашему телефону или планшету через Bluetooth и может принимать платежи с магнитной полосой, чипом и бесконтактные платежи. У него есть экран и ПИН-код, поэтому вы можете принимать дебетовые карты ПИН-кода. Это стоит 99,99 долларов.

PayPal Business Debit Mastercard

Помимо перевода средств на свой банковский счет, вы можете управлять своими доходами с помощью карты Business Debit Mastercard PayPal.Если вы соответствуете требованиям, вы можете использовать эту дебетовую карту для покупок в любом магазине, используя свои средства PayPal, так же, как и с любой другой дебетовой картой. Он имеет такие преимущества, как возврат 1% кэшбэка за определенные покупки и возможность немедленно снимать наличные в утвержденных банкоматах. Для этой бизнес-дебетовой карты нет годовой платы.

Совместимость

PayPal интегрируется со многими бизнес-решениями. Помимо упомянутых выше POS-систем, он интегрируется с тележками для покупок и платформами электронной коммерции, такими как BigCommerce и Shopify, бухгалтерским программным обеспечением, таким как QuickBooks и Xero, и маркетинговыми решениями, такими как Constant Contact и Eventbrite.

Другие преимущества

PayPal предлагает своим клиентам несколько уникальных услуг, например:

- Сопровождение международных транзакций. Используя PayPal в качестве процессора, вы можете продавать свои продукты международным клиентам, а PayPal позаботится о конвертации валюты. Он обрабатывает и конвертирует транзакции в 25 валютах из более чем 200 стран. В дополнение к стандартной комиссии за транзакцию вы платите 3% за конвертацию валюты и 1,5% комиссии за международную транзакцию.

- Маркетинговые решения PayPal. Интернет-магазины могут анализировать поведение покупателей с помощью этого бесплатного инструмента.

Чтобы установить его, вы копируете и вставляете небольшой фрагмент кода на свой веб-сайт.

Чтобы установить его, вы копируете и вставляете небольшой фрагмент кода на свой веб-сайт.

- Поддержка нескольких пользователей. Вы можете предоставить ограниченный доступ к своему бизнес-счету PayPal до 200 сотрудников.

- Кредит для клиентов. Вы можете предлагать клиентам варианты финансирования с помощью PayPal Credit and Pay in 4.Не многие операторы кредитных карт предлагают эту услугу, что делает PayPal хорошим вариантом, если вы хотите повысить продажи и лояльность клиентов, предлагая гибкие планы платежей.

- Финансирование бизнеса. PayPal предлагает подходящим торговцам ссуды для оборотного капитала и малого бизнеса. Оборотный капитал PayPal предназначен для предприятий, которые обработали не менее 15 000 долларов США с помощью PayPal за последний год и нуждаются в ссуде от 1000 до 125 000 долларов США. Бизнес-кредит PayPal предназначен для предприятий, которые имеют годовой доход не менее 42 000 долларов США и нуждаются в финансировании от 5 000 до 500 000 долларов США.

Ключ на вынос: PayPal предлагает широкий выбор устройств для чтения карт и дает вам возможность получить доступ к своим средствам с помощью дебетовой карты PayPal Business Debit Mastercard.

Безопасность

Независимо от того, совершаете ли вы одну продажу в месяц или обрабатываете тысячи транзакций ежедневно, все продавцы несут ответственность за обеспечение защиты как своих данных, так и информации о клиентах.

Поскольку вы ведете небольшой бизнес, у вас, скорее всего, нет ресурсов или знаний, чтобы самостоятельно защищать транзакции.PayPal позаботится о вашей безопасности. Представитель PayPal сообщил нам, что это включает в себя широкий спектр мер безопасности, таких как соответствие PCI, сквозное шифрование, защиту продавца и круглосуточную защиту от мошенничества. Кроме того, все устройства для чтения карт соответствуют стандарту EMV, что предотвращает подделку подделок в местах продажи.

Ключевой вывод: PayPal серьезно относится к безопасности данных и использует несколько протоколов для обеспечения безопасности конфиденциальной платежной информации.

Служба поддержки клиентов

PayPal существует уже почти два десятилетия, и некоторые из его сильных сторон — это обслуживание клиентов и поддержка продавцов.Компания предлагает несколько способов получить необходимую помощь, когда она вам понадобится.

Если вам нужно связаться с живым человеком, PayPal предоставит вам круглосуточный доступ к поддержке по телефону, хотя звонки в нерабочее время могут быть перенаправлены в один из международных центров обработки вызовов компании. Также доступны онлайн-чат и поддержка по электронной почте.

Или, если вы предпочитаете самостоятельно устранять неполадки, PayPal имеет специальный центр поддержки клиентов на своем веб-сайте. Там вы найдете доступную для поиска базу данных статей, практических руководств и часто задаваемых вопросов.На веб-сайте также есть Центр разрешения споров, который поможет вам в разрешении споров с клиентами, и форум сообщества, где вы можете просмотреть общие проблемы или попросить помощи у других пользователей PayPal.

Ключевые вынос: Вы можете связаться со службой поддержки PayPal круглосуточно и без выходных по телефону, хотя звонки в нерабочее время могут быть перенаправлены в один из международных центров обработки вызовов.

Ограничения

Хотя PayPal имеет множество полезных инструментов, которые упрощают прием платежей по кредитным картам для небольших предприятий, некоторые функции требуют дополнительных затрат.Например, если вы не хотите, чтобы ваши онлайн-клиенты перенаправлялись на веб-сайт PayPal для завершения покупки (что может быть неудобно для них), вы можете настроить процесс оформления заказа на своем собственном веб-сайте, обновив PayPal Payments Pro, но это дополнение — по цене 30 долларов в месяц.

Существуют также многочисленные непредвиденные расходы и дополнительные надстройки, которые могут быстро накапливаться. Эти сборы включают:

- 0,30 доллара США за незанятую авторизацию (когда кредитная карта авторизована, но покупка не завершена) в PayPal Payments Pro

- 0 руб.

30 для транзакций проверки карты (используется для проверки того, находится ли счет держателя карты в хорошем состоянии, но покупка не производится)

30 для транзакций проверки карты (используется для проверки того, находится ли счет держателя карты в хорошем состоянии, но покупка не производится)

- Комиссия за мгновенный перевод в размере 1% за перевод денег с вашего баланса PayPal на подходящую дебетовую карту за считанные минуты вместо стандартных временных рамок в один рабочий день

- 1,5% для международных платежей, добавляется к 2,7% комиссии за транзакцию, когда вы лично принимаете международные кредитные карты с помощью PayPal Здесь; также может применяться комиссия в размере 3% за конвертацию валюты

- А 3.Комиссия за транзакцию в размере 5% для платежей American Express по PayPal Payments Pro, PayPal Payments Advanced и транзакциям виртуального терминала (по сравнению с 2,9% + 0,30 доллара США при использовании базового плана PayPal)

- 10 долларов США в месяц для регулярного выставления счетов

- 10 долларов в месяц плюс 0,05 доллара за транзакцию для расширенных услуг защиты от мошенничества

- 20 долларов в месяц плюс 0,05 доллара за транзакцию за расширенные фильтры для борьбы с мошенничеством

- 30 долларов в месяц за виртуальный терминал, который позволяет превращать компьютеры в терминалы для кредитных карт и принимать платежи по телефону

Мы ценим, что PayPal очень прозрачно описывает эти сборы на своем веб-сайте — и что торговый представитель без колебаний сообщил нам о них — поэтому нет никаких сюрпризов, если вы воспользуетесь этими функциями.![]() Чтобы быть справедливым, как бизнес с небольшими объемами продаж, вы, вероятно, не столкнетесь со многими из этих обвинений. Но по мере роста вашего бизнеса и увеличения объема транзакций вы можете в конечном итоге искать процессор с более низкими скоростями как более экономичную услугу.

Чтобы быть справедливым, как бизнес с небольшими объемами продаж, вы, вероятно, не столкнетесь со многими из этих обвинений. Но по мере роста вашего бизнеса и увеличения объема транзакций вы можете в конечном итоге искать процессор с более низкими скоростями как более экономичную услугу.

Кроме того, как и многие другие агрегаторы торговых точек, PayPal имеет множество жалоб в Интернете о средствах, хранящихся на резервных счетах, или о замораживании счетов. Если вы продаете товары с повышенным риском или в ваших транзакциях есть что-то необычное, например, ненормально большое количество транзакций или долларовых сумм за короткий промежуток времени, или если у вас много возвратных платежей, компания может удерживать ваши средства.

Следуя передовой практике продавца PayPal, вы можете снизить риск удержания средств. Если товары или услуги, которые вы продаете, выходят за рамки допустимой политики использования компании, ваша учетная запись может быть заморожена или закрыта без уведомления.

Ключевой вывод: Если вы используете несколько расширенных услуг PayPal, ваши расходы могут быстро возрасти.

Готовы выбрать процессинговую компанию? Вот разбивка нашего полного покрытия:

Примечание редактора: Ищете информацию о кредитных картах? Воспользуйтесь приведенной ниже анкетой, и наши партнеры-поставщики свяжутся с вами, чтобы предоставить вам необходимую информацию.

Интеграция с PayPal. Он-лайн платежи с WAX Booster

PayPal является мировым лидером в области онлайн-платежей и обрабатывает 7,5 миллионов транзакций ежедневно . Более 128 миллионов активных пользователей считают, что PayPal — самый удобный способ оплаты покупных товаров в Интернете. Вот почему мы полностью поддерживаем его с самого начала работы IdoSell.com. Но теперь IAI и PayPal стали официальными партнерами .Благодаря подписанному партнерскому соглашению наши клиенты и партнеры могут получить выгоду от нашего партнерства, включая новую программу защиты покупателей и отличные финансовые условия.

Ключевые особенности услуг PayPal:

- Удобство — для отправки денег любому человеку (если у этого человека есть адрес электронной почты) требуется всего несколько кликов. Вы можете принимать платежи 24/7 по всему миру.

- Безопасность — решения по предотвращению мошенничества, предлагаемые PayPal, надежны и проверены.PayPal предлагает одну из лучших систем защиты от злоупотреблений и защиту новых покупателей.

- Быстрые переводы — платежи регистрируются сразу.

- Простота использования — оплата всего тремя щелчками мыши.

- Более высокий коэффициент конверсии — оплата кредитной картой даже без регистрации аккаунта в PayPal.

- Увеличение международных продаж — продажи в 19 валютах в 193 странах.

- Свобода выбора — выбор способов оплаты — кредитная карта или счет PayPal с банковским счетом.

- Конфиденциальность — PayPal не раскрывает финансовые данные покупателей и продавцов.

- Мировой диапазон — Переводы PayPal принимаются по всему миру — отправляйте деньги на местном или международном уровне.

- Доходность — отправка денег бесплатна.

- Мобильная оптимизация — платежи со смартфонов и планшетов.

- Автоматизация платежей — эффективный, удобный и полностью автоматизированный механизм подтверждения платежей.

- Управление кэшбэком — быстрый возврат платежа покупателю в случае возврата или отказа от заказа.

Почему PayPal так сильно выделяется среди других платежных систем в Интернете?

- Личные данные вашего клиента остаются полностью анонимными.

- PayPal бесплатен для покупателей. Система

- сотрудничает с поставщиками электронной почты и перехватывает подозрительные электронные письма от киберпреступников еще до того, как они доходят до получателей.

- PayPal позволяет переводить деньги на … электронную почту.

Также вас могут заинтересовать следующие ссылки:

PayPal в IdoSell.com

Как зарегистрировать учетную запись PayPal и начать платежи.

Обзор PayPal — business.com

PayPal — один из немногих процессоров, который позволяет как юридическим, так и частным лицам принимать платежи, что делает его популярным среди фрилансеров, консультантов, индивидуальных предпринимателей и других очень малых предприятий. У него фиксированная цена и нет контракта, поэтому вы платите только за те услуги обработки, которые используете, и вы можете закрыть свою учетную запись в любое время без уплаты штрафа.По этим причинам это наш выбор как лучший обработчик кредитных карт с небольшим объемом операций.

PayPal также был выбран нами как лучший процессор мобильных кредитных карт для Android. Хотя некоторые мобильные приложения для обработки кредитных карт зависят от платформы, приложение PayPal Here одинаково хорошо работает как на телефонах и планшетах Android, так и на Apple, а его приложение для Android включает в себя все те же функции, что и версия для Apple.

Посетите наши страницы с лучшими предложениями, чтобы увидеть все наши рекомендации для компаний по обработке кредитных карт и мобильных процессоров для кредитных карт .Если вы хотите узнать больше о кредитов для бизнеса PayPal и оборотном капитале , ознакомьтесь с нашим обзором кредитов для малого бизнеса .

Цены и условия

Если ваша компания не принимает много платежей по кредитным картам каждый месяц, вам может быть дорого работать с процессором с полным спектром услуг, который имеет минимальные ежемесячные требования к обработке и несколько регулярных сборов, таких как ежемесячная выписка и плата за шлюз, и ежегодный сбор за соблюдение требований PCI.Выбор процессора, такого как PayPal, с фиксированной ставкой и условиями оплаты по мере использования, может сэкономить вам деньги, поскольку вы платите только за ту обработку, которую используете.

PayPal очень прозрачен со своими ценами, и вы можете найти все его тарифы и сборы, опубликованные на его веб-сайте. Вот что вы заплатите, если принимаете кредитные карты с помощью PayPal.

Прием платежей по кредитным картам лично через PayPal Здесь:

- 2,7% от каждой транзакции для кредитных карт, дебетовых карт и бесконтактных платежей, которые вы принимаете лично с помощью приложения PayPal Here и устройства для чтения карт.Ставка одинакова, независимо от того, какой тип кредитной или дебетовой карты использует ваш клиент, включая мобильные кошельки, такие как Apple Pay, Google Pay и Samsung Pay.

- 3,5% + 0,15 доллара США с каждой транзакции для кредитных и дебетовых карт, которые вы вручную вводите или сканируете с помощью приложения PayPal Here. Если у вас еще нет устройства для чтения карт и вам нужно принимать платежи по кредитным картам, вы заплатите более высокую ставку.

Прием платежей онлайн или по счету:

- 2.9% + 0,30 доллара США с каждой онлайн-транзакции для кредитных и дебетовых карт, которые вы принимаете через свой веб-сайт или цифровой счет.

Прием платежей по кредитным и дебетовым картам с помощью виртуального терминала:

- 3,1% + 0,30 доллара США с каждой транзакции для платежных карт Visa, Mastercard и Discover, которые вы принимаете с помощью виртуального терминала PayPal (например, платежи, которые вы принимаете по телефону, факсу или почте).

- 3.5% от каждой транзакции для карт American Express, которые вы принимаете с помощью виртуального терминала PayPal, PayPal Payments Advanced или PayPal Payments Pro.

Вы заметите, что комиссии за транзакции PayPal несколько выше, чем у процессоров с полным спектром услуг. Тем не менее, это по-прежнему более рентабельно, если ваш ежемесячный объем обработки невелик, потому что вы не платите комиссию за учетную запись.