Платится ли пенсия работающим пенсионерам: Статья 22. Выплата пенсии работающим пенсионерам \ КонсультантПлюс

Выплата страховой пенсии работающим пенсионерам

При прекращении трудовой деятельности страховая пенсия выплачивается с учетом плановых индексаций, имевших место в период осуществления работы. Если пенсионер после этого вновь устроится на работу, размер его страховой пенсии уменьшен не будет.

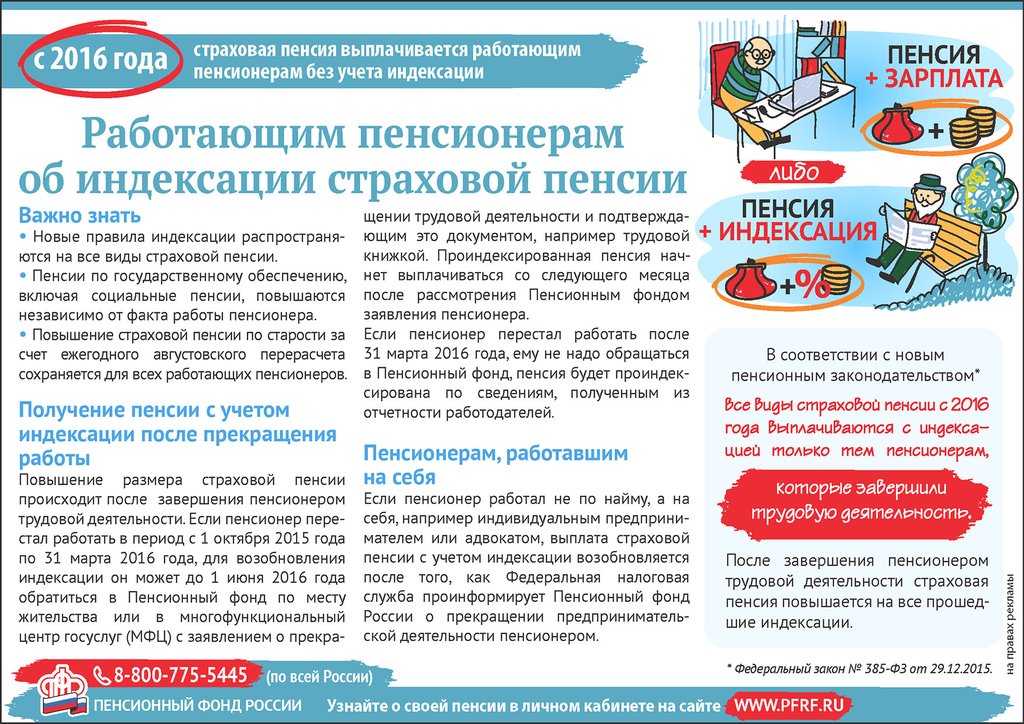

В соответствии с изменениями в пенсионном законодательстве, с 2016 года работающие пенсионеры получают страховую пенсию и фиксированную выплату к ней без учета плановых индексаций. Эта норма закона распространяется только на получателей страховых пенсий и не распространяется на получателей пенсий по государственному пенсионному обеспечению, включая социальные пенсии.

После прекращения трудовой деятельности подавать заявление в Социальный фонд пенсионеру нет необходимости. Дело в том, что со II квартала 2016 года для работодателей введена ежемесячная упрощенная отчетность, и факт осуществления работы пенсионера будет определяться Социальным фондом автоматически.

В данной отчетности работодатель указывает работающих у него и уволившихся в отчетном месяце застрахованных лиц.

Однако гражданин имеет право самостоятельно представить заявление о факте осуществления (прекращения) работы и (или) иной деятельности.

Внимание: если пенсионер устроился на работу в январе или марте и ему произведена индексация 1 февраля или 1 апреля, то после поступления сведений о факте его работы в территориальные органы СФР, с 1 числа следующего месяца размер пенсии будет приведен в соответствие с нормами законодательства, то есть будет выплачиваться без учета индексации.

С 01.01.2018 изменен срок, с которого после увольнения пенсионера с работы выплата страховой пенсии будет производиться с учетом индексаций (корректировок).

В соответствии с положениями статьи 26. 1 Федерального закона от 28.12.2013 № 400-ФЗ «О страховых пенсиях» (в редакции Федерального закона от 01.07.2017 № 134-ФЗ «О внесении изменения в статью 26.1 Федерального закона «О страховых пенсиях»), при прекращении пенсионером осуществления работы и (или) иной деятельности суммы страховой пенсии с учетом индексаций (корректировок), имевших место в период осуществления работы и (или) иной деятельности, выплачиваются, начиная с 1-го числа месяца, следующего за месяцем прекращения работы и (или) иной деятельности.

1 Федерального закона от 28.12.2013 № 400-ФЗ «О страховых пенсиях» (в редакции Федерального закона от 01.07.2017 № 134-ФЗ «О внесении изменения в статью 26.1 Федерального закона «О страховых пенсиях»), при прекращении пенсионером осуществления работы и (или) иной деятельности суммы страховой пенсии с учетом индексаций (корректировок), имевших место в период осуществления работы и (или) иной деятельности, выплачиваются, начиная с 1-го числа месяца, следующего за месяцем прекращения работы и (или) иной деятельности.

Тем самым после представления работодателем соответствующих сведений о прекращении работы и вынесении решения территориальным органом СФР пенсионеру будет осуществлена доплата с 1-го числа месяца следующего за месяцем увольнения.

Какие документы и куда представить

Гражданин имеет право представить заявление о факте осуществления (прекращения) работы и (или) иной деятельности. Прием заявлений осуществляют все территориальные органы СФР и многофункциональный центр предоставления государственных и муниципальных услуг по месту жительства гражданина в случае, если между территориальным органом Социального фонда Российской Федерации и многофункциональным центром предоставления государственных и муниципальных услуг заключено соглашение о взаимодействии и подача указанного заявления предусмотрена перечнем государственных и муниципальных услуг, предоставляемых в многофункциональном центре, установленным соглашением (МФЦ).

Заявление можно подать лично или через представителя, а также направить по почте, либо через «Личный кабинет» на «Едином портале государственных и муниципальных услуг (функций)».

В этом случае документы, удостоверяющие личность, возраст, гражданство гражданина, не требуются.

Заявление о факте осуществления (прекращения) работы и (или) иной деятельности

Заявление о факте осуществления (прекращения) работы и (или) иной деятельности будет учтено не ранее поступления отчетности от страхователя.

ВЫПЛАТА ПЕНСИЙ РАБОТАЮЩИМ ПЕНСИОНЕРАМ

ВЫПЛАТА ПЕНСИЙ РАБОТАЮЩИМ ПЕНСИОНЕРАМ

24.06.2014 09:47 3987

На 1 апреля 2014 года на учете в управлении Пенсионного фонда Украины в г. Белгороде — Днестровском и Белгород — Днестровском районе состоит 30804 пенсионеров из, них работающих пенсионеров 7668.

Трудоустройство на работу влияет на размер выплачиваемой пенсии, а в некоторых случаях, может привести к прекращению выплаты пенсии. Несвоевременное уведомление о своем трудоустройстве либо увольнении с работы, в соответствующие органы Пенсионного фонда, приводит к переплатам или недоплатам пенсий.

Некоторым категориям пенсионеров прекращается выплата пенсий в связи с их трудоустройством.

Таких категорий несколько — это пенсии, которые назначаются при условии увольнения человека с работы.

Например, пенсия за выслугу лет назначается при увольнении с работы, которая дает право на такую пенсию. На сегодняшний день получателями таких пенсий являются 1414 граждан. В случае трудоустройства на работу по специальности, которая дает право на пенсию по выслуге лет (учителя, врачи), выплата пенсии прекращается на весь период работы на этой должности.

Социальные пенсии, которые назначались органами Пенсионного фонда до 1 января 2005 года и, на сегодняшний день выплачиваются 485 гражданам так же, назначались неработающим гражданам, кроме инвалидов с детства, при отсутствии права на трудовую пенсию. В случае трудоустройства получателя социальной пенсии на любую работу, кроме инвалида с детства, право на выплату социальной пенсии прекращается на весь период работы.

До 1 января 2015 года женщинам дано право досрочно, в 55 лет, выходить на пенсию при наличии у них страхового стажа не менее 30 лет и при условии увольнения с работы. Получатели таких пенсий при трудоустройстве теряют право на досрочную пенсию на весь период работы до достижения ими пенсионного возраста.

Право на выплату пенсии при трудоустройстве на работу теряют также лица, которым назначена досрочная пенсия за полтора года до выхода на пенсию в соответствии с пунктом «г» статьи 26 Закона Украины «О занятости населения».

В случае трудоустройства пенсионера, не подлежит перерасчету доплата за сверхнормативный стаж в связи с увеличением прожиточного минимума для нетрудоспособного населения.

В случае трудоустройства пенсионера, не подлежит перерасчету доплата за сверхнормативный стаж в связи с увеличением прожиточного минимума для нетрудоспособного населения.Прожиточный минимум для нетрудоспособного населения на 2014 год утвержден Законом Украины «О государственном бюджете на 2014 год» и составляет 949 грн.

Из – за того, что далеко не все пенсионеры сообщают в органы Пенсионного фонда о своем трудоустройстве, Пенсионный фонд Украины вынужден самостоятельно устанавливать такой факт. Чем позже выявлен факт трудоустройства на работу, тем больше сума переплаты пенсии. Соответствующая сверка происходит на уровне Пенсионного фонда Украины в Киеве. Реестры, выявленных в результате сверки, работающих пенсионеров направляются в территориальные органы Пенсионного Фонда для отработки и соответствующего перерасчета пенсии. Таким образом, пенсионеру, который не сообщил о трудоустройстве, в любом случае будет сделан перерасчет по факту его трудоустройства.

За первый квартал 2014 года, по причине не уведомления или несвоевременного уведомления о трудоустройстве, в городе Белгороде –Днестровском и Белгород – Днестровском районе возникли переплаты по 42 пенсионным делам на общую сумму 4,28 тысяч гривен.

По всем выявленным переплатам, в соответствии со статьей 50 Закона Украины «Об общеобязательном государственном пенсионном страховании», управлением Пенсионного фонда, выносятся решения об удержании сумм выявленных переплат пенсий в размере 20 процентов от размера выплачиваемой пенсии, и проводятся удержания до полного погашения переплаченных сумм пенсий.

По всем выявленным переплатам, в соответствии со статьей 50 Закона Украины «Об общеобязательном государственном пенсионном страховании», управлением Пенсионного фонда, выносятся решения об удержании сумм выявленных переплат пенсий в размере 20 процентов от размера выплачиваемой пенсии, и проводятся удержания до полного погашения переплаченных сумм пенсий.«При принятии на работу, увольнении с работы, изменениях в составе семьи, смены места проживания, выезде за границу на постоянное место жительства и другие обстоятельства, что могут повлиять на мое пенсионное обеспечение, обязуюсь своевременно уведомить органы по назначению и выплате пенсий».

Для этого необходимо предоставить в «Единое окно», которое находится по улице Кирова 28, документ подтверждающий трудоустройство либо увольнение с работы (трудовую книжку, трудовой договор, свидетельство о предпринимательской деятельности либо о закрытии предпринимательской деятельности).

Следует отметить, что к категории работающих относятся и граждане, внесенные в Единый государственный реестр в качестве физических лиц – предпринимателей. В этой связи напоминаем пенсионерам, которые являются частными предпринимателями, что как открытие, так и закрытие предпринимательской деятельности возложено на Государственную Регистрационную Службу Украины, а не на Государственную Налоговую Инспекцию. Фактом прекращения предпринимательской деятельности и установления статуса неработающего пенсионера, является дата снятия с Единого государственного реестра юридических и физических лиц — предпринимателей. Проведение таких регистрационных действий возложено на государственного регистратора.

Прозорова С.С.

начальник отдела по выплате пенсий

управления Пенсионного фонда Украины

в г. Белгороде — Днестровском

и Белгород — Днестровском районе

Поділитись

Білгород-Дністровська міська рада, 2022 рік

Планировщик льгот: Выход на пенсию | Как государственные пенсии влияют на пособия по социальному обеспечению

Государственная пенсионная компенсация, или GPO, распространяется на супругов, вдов и вдовцов, получающих пенсии на федеральных, государственных или местных государственных должностях. В некоторых случаях это уменьшает их пособия по социальному обеспечению.

Если вы получаете пенсию от государственной работы, но не платили налоги на социальное обеспечение, пока работали, мы уменьшим пособие по социальному обеспечению для вашей супруги, вдовы или вдовца на две трети суммы вашей государственной пенсии. Это смещение известно как GPO.

Освобождение от зачета государственной пенсии

Как правило, мы не будем сокращать ваши пособия по социальному обеспечению в качестве супруга, вдовы или вдовца, если:

- Размер государственной пенсии не зависит от вашего заработка.

- Ваша государственная пенсия полагается на федеральную, государственную компенсацию, государственную или местную должность, на которой вы платили налоги на социальное обеспечение; и применяется хотя бы одно из следующего:

- Вы подали заявление и имели право на получение пособия для супруги, вдовы или вдовца до 1 апреля 2004 г.

- Ваш последний рабочий день на работе был до 1 июля 2004 г.

- Вы платили налоги на социальное обеспечение со своего заработка в течение последних 60 месяцев государственной службы. (При определенных условиях может потребоваться менее 60 месяцев для людей, чей последний рабочий день приходится на период после 30 июня 2004 г. и до 2 марта 2009 г.)

Существуют и другие случаи, когда объект групповой политики не применяется. Если вам нужна дополнительная информация, ознакомьтесь с информационным бюллетенем «Компенсация государственной пенсии».

Информация, необходимая для расчета ваших пособий, если на вас распространяется GPO

Чтобы рассчитать пособия вашего будущего супруга, вдовы или вдовца в соответствии с GPO, вам нужны две вещи:

- Предполагаемая «валовая» месячная сумма вашей пенсии от вашей государственной работы, не покрываемой Социальным обеспечением.

- Расчетная месячная сумма вашего пособия по социальному обеспечению в качестве супруга, вдовы или вдовца до вступления в силу GPO.

Если вы будете иметь право на пособие для супруга и у вас будет доступ к смете вашего супруга:

- Найдите предполагаемую сумму пенсионного пособия, которое ваш супруг/а будет иметь право получать в полном пенсионном возрасте. Если ваш супруг уже получает пособие, спросите его, каково было бы его пособие, если бы оно началось в его полном пенсионном возрасте.

- Разделите эту сумму пополам и округлите до ближайшего доллара.

Это предполагаемое пособие вашего супруга, если вы выйдете на пенсию в полном пенсионном возрасте.

Это предполагаемое пособие вашего супруга, если вы выйдете на пенсию в полном пенсионном возрасте.

Если вы будете иметь право на получение пенсионного пособия по социальному обеспечению в зависимости от вашего собственного заработка:

Наряду с более высоким пособием, основанным на доходах вашего супруга, это также повлияет на ваши пособия в качестве супруга, вдовы или вдовца.

Чтобы получить более точную оценку того, как государственная пенсия, которую вы получаете, повлияет на ваше пособие в зависимости от работы вашего супруга:

- С помощью приведенного ниже калькулятора введите приблизительную «валовую» месячную сумму государственной пенсии (в сегодняшних долларах), которую вы будете получать за работу, не покрываемую социальным обеспечением, на шаге № 1 «Расчета ваших пособий».

- Используйте самую последнюю оценку, чтобы определить предполагаемое пенсионное пособие на основе собственного заработка.

- Вычтите расчетную сумму вашего пенсионного пособия из расчетной суммы пособия вашего супруга, вдовы или вдовца до выплаты GPO. Введите эту сумму на шаге 2 раздела «Рассчитайте свои льготы» и выберите «Рассчитать».

- Сумма, указанная в пункте 3 «Расчета ваших пособий», представляет собой предполагаемое пособие супруга/супруги, вдовы или вдовца после применения GPO. Добавьте эту цифру к расчетной сумме вашего пенсионного пособия, чтобы найти общее расчетное ежемесячное пособие.

Ваше пенсионное пособие, основанное на вашем собственном заработке, может быть уменьшено в связи с другим положением закона, Положение о ликвидации непредвиденных обстоятельств .

Если вы выходите на пенсию до полного пенсионного возраста:

Сумма вашего пособия как супруга будет уменьшена. (Скидка зависит от даты вашего рождения.)

Рассчитайте свои пособия

1. Введите приблизительную «валовую» месячную сумму государственной пенсии (в сегодняшних долларах), которую вы будете получать за работу, не покрываемую социальным обеспечением:

Введите приблизительную «валовую» месячную сумму государственной пенсии (в сегодняшних долларах), которую вы будете получать за работу, не покрываемую социальным обеспечением: $

2. Введите предполагаемую ежемесячную сумму пособий супруга, вдовы или вдовца, которые вы будете получать до GPO (см. выше):

$

3. Расчетная ежемесячная сумма пособия для супруга/супруги, вдовы или вдовца после GPO составляет:

$

Пенсионное планирование

Если у вас есть оценка вашего ежемесячного пенсионного пособия по социальному обеспечению (в будущем — завышенные доллары), вы можете использовать Исследовательский институт пособий работникам (EBRI), Ballpark E$timate Online, чтобы получить базовое представление о том, сколько вам нужно сохранить перед выходом на пенсию.

Создать мою учетную запись социального обеспечения

Выбор времени выхода на пенсию является важным и личным решением. Лучший способ начать планировать свое будущее — создать учетную запись my Social Security. С помощью my Social Security вы можете проверить свои доходы, получить отчет о социальном обеспечении и многое другое — и все это, не выходя из дома или офиса.

Лучший способ начать планировать свое будущее — создать учетную запись my Social Security. С помощью my Social Security вы можете проверить свои доходы, получить отчет о социальном обеспечении и многое другое — и все это, не выходя из дома или офиса.

Связанная информация

- Информация для государственных служащих

- Калькулятор пенсионного возраста

- Калькулятор резерва на непредвиденные расходы (WEP)

Публикации

- Зачет государственной пенсии

и регулярные пенсионные выплаты: в чем разница?

Единовременные и регулярные пенсионные выплаты: обзор

Итак, вы находитесь на пороге выхода на пенсию и столкнулись с трудным выбором в отношении своего пенсионного плана: принимать традиционные пожизненные ежемесячные платежи или вместо этого получать единовременную выплату?

Понятно, что у вас может возникнуть соблазн пойти на единовременную выплату. В конце концов, это может быть самая крупная разовая выплата денег, которую вы когда-либо получали. Прежде чем принять окончательное решение о своем будущем, найдите время, чтобы понять, что эти варианты могут означать для вас и вашей семьи.

В конце концов, это может быть самая крупная разовая выплата денег, которую вы когда-либо получали. Прежде чем принять окончательное решение о своем будущем, найдите время, чтобы понять, что эти варианты могут означать для вас и вашей семьи.

Key Takeaways

- Пенсионные выплаты производятся до конца вашей жизни, независимо от того, как долго вы живете, и, возможно, могут продолжаться после смерти вашего супруга/супруги.

- Единовременные выплаты дают вам больший контроль над своими деньгами, позволяя вам гибко тратить или инвестировать их, когда и как вы считаете нужным.

- Исследования показывают, что пенсионеры с ежемесячным пенсионным доходом с большей вероятностью сохранят уровень своих расходов, чем те, кто получает единовременные выплаты.

- Нередки случаи, когда люди, получающие единовременную выплату, переживают выплату, в то время как пенсионные выплаты продолжаются до самой смерти. Если пенсионный администратор обанкротится, пенсионные выплаты могут прекратиться, хотя страхование PBGC покрывает большинство людей.

- Пенсионные фонды, включенные в IRA, могут подлежать требуемому минимальному распределению, когда получатель достигает возраста 73 лет.

Единовременные выплаты

Единовременная выплата — это единовременная выплата от вашего пенсионного администратора. Принимая единовременный платеж, вы получаете доступ к крупной сумме денег, которую вы можете потратить или инвестировать по своему усмотрению.

«Одна вещь, которую я подчеркиваю в работе с клиентами, — это гибкость, которую дает единовременная выплата», — говорит Дэн Данфорд, CFP, Центр семейных инвестиций в Сент-Джозефе, штат Миссури. Аннуитет пенсионных выплат «фиксирован (иногда индексируется COLA), поэтому схема выплат мало гибка. Но 30-летняя пенсия, вероятно, сопряжена с некоторыми неожиданными расходами, возможно, большими. эти потребности, и их также можно инвестировать, чтобы обеспечить регулярный доход».

Ваше решение может повлиять и на ваших детей. Хотите оставить что-то близким после своей смерти? После смерти вас и вашего супруга пенсионные выплаты могут прекратиться. С другой стороны, при единовременном распределении вы можете указать бенефициара, который получит любые деньги, оставшиеся после того, как вы и ваш супруг ушли.

С другой стороны, при единовременном распределении вы можете указать бенефициара, который получит любые деньги, оставшиеся после того, как вы и ваш супруг ушли.

Доход от пенсий подлежит налогообложению. Однако, если вы переведете эту единовременную сумму в свой IRA, у вас будет гораздо больше контроля над ней, когда вы будете снимать средства и платить подоходный налог с них. Конечно, в конечном итоге вам придется брать необходимые минимальные выплаты (RMD) из вашего IRA, но это не произойдет до 73 лет.

«Перевод вашей пенсии в IRA даст вам больше возможностей», — говорит Кирк Чизхолм, менеджер по управлению активами в Innovative Advisory Group в Лексингтоне, Массачусетс. «Это даст вам большую гибкость в отношении инвестиций, в которые вы можете инвестировать. минимизируйте свои налоги, преобразование вашей пенсии в IRA позволит вам планировать, когда вы будете получать свои выплаты. Таким образом, вы можете планировать, когда и сколько вы хотите платить в виде налогов».

Регулярные пенсионные выплаты

Регулярная пенсионная выплата представляет собой установленную ежемесячную выплату пенсионеру на всю жизнь, а в некоторых случаях и на жизнь пережившего супруга. Некоторые пенсии включают корректировку стоимости жизни (COLA), что означает, что выплаты со временем увеличиваются, обычно индексируясь с учетом инфляции.

Некоторые утверждают, что основная черта, которая нравится людям в паушальных выплатах, — гибкость — и есть та самая причина, по которой их следует избегать. Конечно, деньги есть, если у вас есть финансовая потребность. Однако это также провоцирует перерасход. С пенсионным чеком сложнее разориться на покупках, о которых вы можете позже пожалеть, поскольку у вас нет немедленного доступа к такому количеству средств.

Отчет Бюро финансовой защиты потребителей за 2020 год показал, что пенсионеры с пенсионным доходом с гораздо большей вероятностью сохранят финансовую стабильность, чем те, кто обналичил единовременную сумму. 73% тех, кто получал регулярные выплаты, могли поддерживать тот же уровень расходов через пять лет, по сравнению только с 56% тех, кто выбрал единовременную выплату.

73% тех, кто получал регулярные выплаты, могли поддерживать тот же уровень расходов через пять лет, по сравнению только с 56% тех, кто выбрал единовременную выплату.

Единовременная сумма также требует тщательного управления активами. Если вы не вкладываете деньги в ультраконсервативные инвестиции (которые, вероятно, не поспевают за инфляцией), вы отдаете себя на милость рынка. У молодых инвесторов есть время, чтобы покататься на взлетах и падениях, но люди на пенсии обычно не имеют такой роскоши. Кроме того, при единовременной выплате нет гарантии, что денег хватит на всю жизнь. Пенсия будет выплачивать вам один и тот же чек каждый месяц, даже если вы доживете до глубокой старости.

«В условиях низких процентных ставок по фиксированному доходу и в целом растущей продолжительности жизни пенсионный поток, как правило, является лучшим выходом», — говорит Луис Кокернак CFA, CFP, основатель Haven Financial Advisors, Остин, Техас. «Не случайно частные и государственные работодатели сокращают эти льготы. Они пытаются сэкономить деньги».

Они пытаются сэкономить деньги».

Также нужно подумать о медицинском страховании. В некоторых случаях страховое покрытие, спонсируемое компанией, прекращается, если сотрудник получает единовременную выплату. Если это относится к вашему работодателю, вам нужно будет включить в свои расчеты дополнительные расходы на медицинское страхование или медицинскую добавку Medicare.

Возможный недостаток

Одним из недостатков пенсий является то, что работодатель может обанкротиться и оказаться не в состоянии платить пенсионерам. Конечно, в течение десятилетий это возможно.

Должно ли это повлиять на ваше решение? Абсолютно. Если ваша компания находится в нестабильном секторе или имеет финансовые проблемы, вероятно, стоит принять это во внимание. Но для большинства людей эти наихудшие сценарии не должны вызывать серьезного беспокойства.

Имейте в виду, однако, что ваши пенсионные пособия защищены Корпорацией гарантирования пенсионных пособий (PBGC), государственным органом, который собирает страховые взносы с работодателей, спонсирующих застрахованные пенсионные планы. PBGC распространяется только на планы с установленными выплатами, но не на планы с установленными взносами, такие как 401(k)s.

PBGC распространяется только на планы с установленными выплатами, но не на планы с установленными взносами, такие как 401(k)s.

Максимальная пенсия, гарантированная PBGC, устанавливается законом и ежегодно корректируется. В 2023 году максимальное годовое пособие составляет 81 000 долларов США для пожизненной ренты для 65-летнего пенсионера. (Гарантия ниже для тех, кто выходит на пенсию досрочно или если план предусматривает пособие для оставшихся в живых. Она также выше для тех, кто выходит на пенсию после 65 лет.)

Поэтому, пока ваша пенсия меньше гарантии, вы можете быть уверены, что ваш доход сохранится, если компания обанкротится.

Особые указания

Вы должны спросить себя, почему ваша компания хочет обналичить вас из вашего пенсионного плана. У работодателей разные причины. Они могут использовать это в качестве стимула для пожилых и высокооплачиваемых работников досрочно выйти на пенсию. Или они могут сделать предложение, потому что отмена пенсионных выплат приносит бухгалтерскую прибыль, которая увеличивает корпоративный доход. Кроме того, если вы возьмете единовременную выплату, вашей компании не придется оплачивать административные расходы и страховые взносы по вашему плану.

Кроме того, если вы возьмете единовременную выплату, вашей компании не придется оплачивать административные расходы и страховые взносы по вашему плану.

Прежде чем выбрать тот или иной вариант, полезно иметь в виду, как компании определяют размер единовременных выплат. С актуарной точки зрения типичный получатель получит примерно одинаковую сумму денег, независимо от того, выберет ли он пенсию или единовременную выплату. Пенсионный администратор рассчитывает среднюю продолжительность жизни пенсионеров и соответствующим образом корректирует график выплат.

Это означает, что если вы наслаждаетесь жизнью дольше, чем в среднем, вы окажетесь впереди, если будете брать пожизненные выплаты. Но если долголетие не на вашей стороне, все наоборот.

Один из подходов может состоять в том, чтобы использовать оба варианта: вложить часть единовременной суммы в фиксированный аннуитет, который обеспечивает пожизненный поток дохода, а оставшуюся часть инвестировать. Но если вы не хотите беспокоиться о состоянии Уолл-стрит, стабильная пенсионная выплата может быть лучшим выходом.

Каковы преимущества единовременной выплаты пенсии?

Единовременная выплата пенсии дает возможность тратить или инвестировать свои пенсионные сбережения любым удобным для вас способом. В то время как пенсионный аннуитет предлагает фиксированный ежемесячный доход, единовременная сумма может быть использована для покрытия неожиданных медицинских расходов и может быть передана бенефициарам в случае ранней смерти. Если инвестировать осторожно, он также может предложить пассивный доход.

Каковы недостатки единовременной выплаты пенсии?

Возможно, самым большим риском при досрочном обналичивании пенсии является перспектива остаться без денег. С ростом ожидаемой продолжительности жизни многие пенсионеры сталкиваются с растущей вероятностью того, что они могут пережить свои сбережения, особенно если они не бережливы. Исследования показывают, что пенсионеры, которые обналичивают свои пенсии, с меньшей вероятностью сохранят тот же уровень финансовой стабильности через пять лет.

Об авторе