Подача заявления на упрощенную систему налогообложения: Заявление о переходе на УСН в 2022 — 2023 годах (образец)

Подача заявления о переходе на УСН

Регистрация ИП — лучший момент для перехода на УСН. У вас есть 30 дней, чтобы подать заявление. Впоследствии вы сможете сделать это только после нового года. Если вы не подадите заявление, то автоматически останетесь на общей системе налогообложения, а значит, будете являться плательщиком НДС.

Оглавление

- • Бланк

- • Процесс заполнения

- • Заполненное заявление

- • Подтверждение

Упрощенная система налогообложения (УСН) — это один из налоговых режимов, который подразумевает особый порядок уплаты налогов и ориентирован на представителей малого и среднего бизнеса.

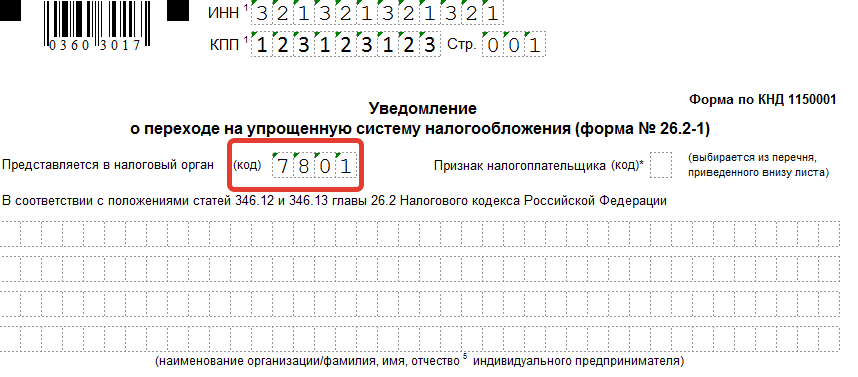

Бланк заявления о переходе на УСН можно скачать тут. Советуем использовать бланк только с сайта налоговой — там всегда самая актуальная и точная версия.

Заявление можно заполнить как от руки, так и на компьютере. Если вы заполняете вручную, используйте ручку с чёрной пастой. В случае заполнения с компьютера потребуется программа для редактирования pdf, например, Adobe Acrobat Reader.

Используйте только заглавные буквы, а пустые ячейки заполняйте прочерками.

Итак, давайте подробнее разберём каждое поле:

- ИНН. Советуем уточнить в налоговой, нужно ли заполнять это поле. Вас могут попросить указать ИНН физ. лица, или не указывать ничего. Пока оставим поле пустым и внесём данные непосредственно в налоговой.

- КПП. Для ИП это поле заполняем прочерками.

- Код налогового органа. Узнать код можно тут. Для индивидуального предпринимателя вводим адрес места жительства.

Система автоматически подскажет код верного налогового органа.

- Признак налогоплательщика. Мы подаём заявление на УСН одновременно с заявлением на регистрацию, поэтому указываем «1».

- ФИО пишем полностью, большими буквами. Пустые поля заполняем прочерками.

- Переходит на упрощенную систему налогообложения.

Здесь мы вписываем «2», так как переходим на УСН с момента постановки на учёт. Пустые поля заполняем прочерками.

Здесь мы вписываем «2», так как переходим на УСН с момента постановки на учёт. Пустые поля заполняем прочерками.

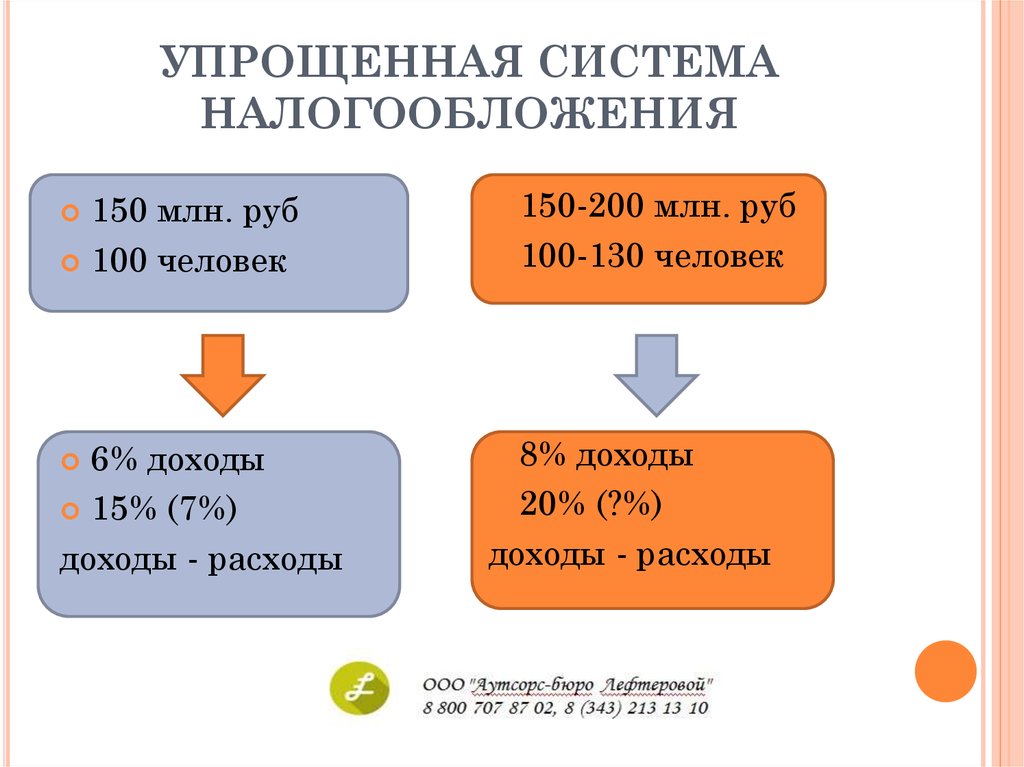

- Объект налогообложения . Упрощенная система объединяет два разных варианта налогообложения — УСН Доходы и УСН Доходы минус расходы.

В первом случае налогом в 6% облагаются все доходы. Этот вариант подходит, если расходов предстоит немного, или их не будет вообще. Мы рекомендуем выбрать именно его.

Во втором случае налогом облагается разница между доходами и расходами. В разных регионах ставка может отличаться. Как правило, она составляет 15%. Обратите внимание, что перечень расходов чётко обозначен, а минимальное налогообложение даже в этом варианте составляет 1% от доходов — не платить налоги вообще не получится.

- Год подачи ставим текущий.

- Следующие поля необходимы тем, кто уже вёл коммерческую деятельность. Мы заполняем их прочерками.

- В этом блоке мы указываем данные того, кто обращается в налоговую. В первом поле ставим «1». Остальные поля заполняем прочерками, так как у ИП нет руководителя, и заявление мы подаём лично.

- Номер телефона заполняем в свободной форме.

- Сейчас подпись не ставим — сделать это нужно непосредственно при работнике налоговой. Если вы не уверены, когда будете подавать заявление, дату также можно не заполнять, а поставить от руки в день подачи.

- Поскольку заявление мы подаём лично, следующее поле заполняем прочерками.

На этом мы закончили заполнение бланка. Блок справа не трогаем — его заполнит работник налоговой.

Целиком заявление выглядит так:

Рекомендуем распечатать три экземпляра заявления: налоговая может попросить два, а ещё один остаётся у вас. Также к заявлению необходимо приложить копию паспорта с пропиской.

Налоговый орган не выдаёт подтверждающего документа при переходе на УСН. Но, если вам нужно письменное подтверждение, вы можете направить письменное обращение. В ответ налоговая выдаст информационное письмо.

Но, если вам нужно письменное подтверждение, вы можете направить письменное обращение. В ответ налоговая выдаст информационное письмо.

Поздравляем! Теперь вы существенно сократили расходы на налоговые платежи.

Заявление для перехода на единый налог по ставке 2 %

Аналитика:

-

Обзор Закона № 2120: новации военного положения

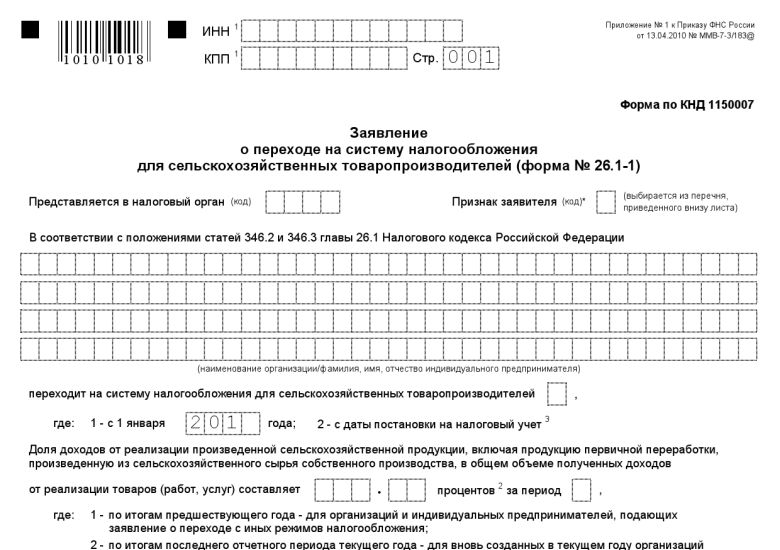

Для перехода на ЕН третьей группы по ставке 2 % подается Заявление о применении упрощенной системы налогообложения (далее – заявление), утвержденное Приказом Минфина от 16.07.2019 года № 308 (далее – Приказ № 308).

Важно! Форма заявления специально для перехода на ЕН по ставке 2 % не менялась, то есть оно подается по действующей форме (ОИР, категория 108.01.01).

Идентификаторы формы заявления: F0102003 – для физлиц-предпринимателей и J0102003 – для юрлиц.

Подать заявление нужно до последнего числа месяца, предшествующего тому, с которого налогоплательщик переходит на ЕН по ставке 2 %. Если речь идет о переходе на эту систему с 1 апреля 2022 года, заявление следует подать до 31 марта 2022 года.

Если речь идет о переходе на эту систему с 1 апреля 2022 года, заявление следует подать до 31 марта 2022 года.

Для вновь зарегистрированных субъектов хозяйствования срок подачи заявления составляет 10 дней со дня их государственной регистрации. Такие субъекты хозяйствования считаются плательщиками единого налога третьей группы со дня их государственной регистрации.

Переход на уплату ЕН по ставке 2 % – это добровольный шаг.

Рассмотрим некоторые вопросы, связанные с заполнением заявления.

Вопросы – ответы

Нужно ли при смене группы ЕН заполнять в заявлении п. 6 «Місце провадження господарської діяльності» и п. 8 «Обрані види діяльності згідно з КВЕД ДК 009:2010»?

Да, нужно. Отсутствие этих данных в заявлении может привести к тому, что изменятся учетные данные налогоплательщика, то есть будут отсутствовать коды КВЭД и место проведения деятельности.

В каких случаях нужно вместе с заявлением подавать расчетдохода за предыдущий календарный год, предшествующий году перехода на упрощенную систему налогообложения (далее – Расчет)?

В самой форме заявления к п. 10, в котором нужно указывать объем дохода за предыдущий календарный год, есть сноска (**), согласно которой этот пункт заполняется и соответственно подается Расчет субъектами хозяйствования, которые переходят на упрощенную систему налогообложения. То есть получается, что Расчет нужно подавать при переходе с общей системы налогообложения на упрощенную.

Если же субъект хозяйствования меняет группу или ставку единого налога, п. 10 заявления не заполняется и расчет не подается.

Рассмотрим, как заполнить заявление при переходе с общей системы налогообложения для плательщика НДС (Образец 1) и при смене ставки ЕН (Образец 2).

Образец 1

Переход на ЕН по ставке 2 % с общей системы налогообложения

Заява_зразок 1.

Скачать

Образец 2

Переход на ЕН при смене ставки ЕН.

Заява_зразок 2.doc

Скачать

Рассмотрим, как заполнить Расчет при переходе с общей системы налогообложения на упрощенную (Образец 3).

Образец 3

Розрахунок_зразок 3.doc

Скачать

Упрощенный учет военное положение единый налог 3 группа особый период образец

Условия применения УСН в 2022 году

Оценить пост УСН УСН – налоговый режим, предполагающий особый порядок уплаты налогов и ориентированный на представителей малого и среднего бизнеса.

– это ограничения, при нарушении которых невозможно применить льготную систему налогообложения. Основные ограничения по УСН связаны с суммой полученного дохода, стоимостью основных средств и численностью работников. Лимит доходов меняется особенно часто, поэтому плательщикам УСН важно учитывать лимит доходов, установленный на 2022 год

Что будет при превышении лимитов: главное преимущество УСН — сниженные ставки. Стандартные ставки по УСН составляют: 6% по объекту «Доход»; 15% по объекту «Доходы минус расходы».

Если доход или численность работников больше, но соблюдаются пределы применения УСН, то налог уплачивается по повышенным ставкам: 8% по объекту «Доход»; 20% по объекту «Доходы минус расходы». Если годовой доход от 164,4 до 219.2 млн. руб., численность работников от 101 до 130 человек.

Налогоплательщик теряет право на упрощенную систему налогообложения, если его доход с начала года превысил 200 млн рублей. В дополнение к этой сумме применяется коэффициент-дефлятор, поэтому предел дохода будет выше. Коэффициент-дефлятор на 2022 год равен 1,096. Это означает, что лимит доходов по УСН в 2022 году составит 219,2 млн рублей. Также утрата права на применение УСН, если среднесписочная численность работников за квартал, полугодие, 9месяцев 2022 года составляет более 130 человек. Если остаточная стоимость основных средств составляет более 150 млн руб.

Коэффициент-дефлятор на 2022 год равен 1,096. Это означает, что лимит доходов по УСН в 2022 году составит 219,2 млн рублей. Также утрата права на применение УСН, если среднесписочная численность работников за квартал, полугодие, 9месяцев 2022 года составляет более 130 человек. Если остаточная стоимость основных средств составляет более 150 млн руб.

Отдельные условия для организаций: доля участия в нем других организаций не может превышать 25%. Запрет на применение УСН для организаций, имеющих филиалы. Организация вправе перейти на УСН, если по итогам девяти месяцев года, в котором организация представляет уведомление о переходе, ее доход не превысил 112,5 млн. руб. * 1,096 коэффициент-дефлятор = 123,3 млн руб. в 2022 г.

Если плательщик УСН превысил лимиты по доходам, остаточной стоимости основных средств, численности работников либо нарушил иные условия применения УСН, то он обязан сообщить в налоговую . При этом утрата права на УСН определяется с начала квартала, в котором были допущены нарушения. Для этого они обращаются в свою налоговую инспекцию не позднее 15 календарных дней после окончания квартала, в котором были нарушены условия применения УСН, и не позднее 25 числа месяца этого квартала необходимо подать последнюю декларацию по УСН. Соответственно, налоги будут начисляться по правилам общей системы налогообложения.

Для этого они обращаются в свою налоговую инспекцию не позднее 15 календарных дней после окончания квартала, в котором были нарушены условия применения УСН, и не позднее 25 числа месяца этого квартала необходимо подать последнюю декларацию по УСН. Соответственно, налоги будут начисляться по правилам общей системы налогообложения.

Пакет для справедливого и простого налогообложения

Для государств-членов как никогда важно иметь надежные налоговые поступления , чтобы они могли инвестировать в людей и предприятия, которые больше всего в этом нуждаются.

Чтобы достичь этого, справедливое, эффективное и устойчивое налогообложение является ключом . Вот почему 15 июля 2020 года Европейская комиссия приняла новый Налоговый пакет. Пакет усиливает борьбу с налоговыми злоупотреблениями, помогает налоговым администрациям идти в ногу с постоянно развивающейся экономикой и облегчает административное бремя для граждан и компаний. Это также обеспечивает улучшение сотрудничества со странами, не входящими в ЕС, и усиливает поддержку Комиссии развивающихся стран.

PDF-версия

Налоговый пакет содержит три отдельных, но дополняющих друг друга инициативы. Они прокладывают путь к более справедливым, простым и модернизированным налоговым системам.

План действий по справедливому и простому налогообложению в поддержку восстановления

План действий по налогам представляет собой набор из 25 инициатив , которые Европейская комиссия будет реализовывать в период до 2024 года, чтобы сделать налогообложение более справедливым, простым и более адаптированным к современным технологиям . В Плане действий по налогообложению предусмотрены меры по:

- Сокращение налоговых препятствий и ненужного административного бремени для бизнеса на Едином рынке. Упрощение налогообложения улучшит деловую среду, повысит конкурентоспособность бизнеса и будет способствовать экономическому росту.

- Помогите государствам-членам обеспечить соблюдение существующих налоговых правил и улучшить соблюдение налогового законодательства, гарантируя, что они смогут получать надежные налоговые поступления.

- Помогите налоговым органам лучше использовать существующие данные и более эффективно обмениваться новыми данными, чтобы улучшить соблюдение налоговых правил и помочь более эффективно бороться с налоговым мошенничеством и уклонением от уплаты налогов.

- Продвигать права налогоплательщиков, повышая их осведомленность о своих правах в соответствии с законодательством ЕС, упрощая их обязанности и способствуя их соблюдению.

Дополнительная информация

- Сообщение Комиссии Европейскому парламенту и Совету – План действий по справедливому и простому налогообложению в поддержку стратегии восстановления

- Сообщение Комиссии Европейскому парламенту и Совету – План действий справедливое и простое налогообложение, поддерживающее стратегию восстановления — Приложение

Версия PDF

Пересмотр Директивы об административном сотрудничестве (DAC7)

Комиссия предложила внести поправки в Директиву об административном сотрудничестве, чтобы распространить правила налоговой прозрачности ЕС на цифровые платформы. Государства-члены будут автоматически обмениваться информацией о доходах, полученных продавцами на цифровых платформах. Это не только позволит национальным властям выявлять ситуации, когда налог должен быть уплачен, но также уменьшит административную нагрузку, возлагаемую на платформы, которым приходится иметь дело с несколькими различными национальными требованиями к отчетности.

Государства-члены будут автоматически обмениваться информацией о доходах, полученных продавцами на цифровых платформах. Это не только позволит национальным властям выявлять ситуации, когда налог должен быть уплачен, но также уменьшит административную нагрузку, возлагаемую на платформы, которым приходится иметь дело с несколькими различными национальными требованиями к отчетности.

Дополнительная информация

- Предложение по директиве Совета об изменении Директивы 2011/16/ЕС об административном сотрудничестве в области налогообложения

- Предложение о директиве Совета об изменении Директивы 2011/16/ЕС об административном сотрудничестве в области налогообложения налогообложение – приложение

- Резюме оценки воздействия

Сообщение о надлежащем налоговом управлении в ЕС и за его пределами

Здесь мы вписываем «2», так как переходим на УСН с момента постановки на учёт. Пустые поля заполняем прочерками.

Здесь мы вписываем «2», так как переходим на УСН с момента постановки на учёт. Пустые поля заполняем прочерками.

Об авторе