Подать форму р14001 в налоговую через интернет: Р13014. Подготовка и онлайн-подача

Онлайн-сервис «Документовед» поможет оперативно подать сведения в ФНС об изменениях в ООО по форме р14001

Все ООО должны вовремя уведомлять налоговую службу о внесении изменений в едином госреестре юрлиц (ЕГРЮЛ). Корректировки, не связанные с изменением устава, могут быть вызваны сменой юридического адреса, смены владельцев долей или руководства компанией. Соответственно, ФНС должно владеть точной информацией для корректного налогообложения предприятия, зарегистрированного как ООО.

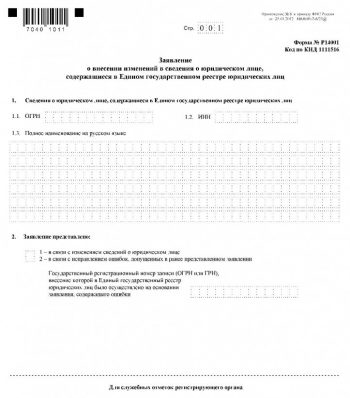

Для изменения данных в реестре налоговой службы используется форма р14001. Она представляет собой объемный документ, который насчитывает 51 страницу в виде официального заявления в ФНС. Заявителю не требуется вникать в его каждый раздел – ему просто необходимо внести актуальные правки на избранных листах. Право на внесение новой информации об ООО для налоговой службы имеет уполномоченное лицо, которое должно иметь нотариально заверенное свидетельство.

Самостоятельно правильно составить и оформить форму р14001 может только опытный деловод, но если документ нужно срочно предоставить в налоговую службу, можно воспользоваться услугами онлайн-сервиса «Документовед».

В правила оформления и подачи формы р14001 иногда вносятся правки, которые можно узнать, только если в этом хорошо разбираться. Специалисты из «Документоведа» всегда находятся в курсе всех событий, связанных с отчетной документацией, и вовремя уведомляют клиентов о тех или иных новых изменениях законодательства. Все заявления через онлайн-ресурс подаются в строгом соответствии с правилами ФНС, так что во многих случаях ООО успешно меняют данные, не связанные с уставом юрлица.

Некоторые услуги от «Документоведа» как для новых, так и постоянных клиентов всегда остаются бесплатными. Без всяких денежных затрат юрлица могут зарегистрировать ООО, а физлица — зарегистрироваться как ИП.

Обычно на рассмотрение заявления по форме р14001 уходит несколько рабочих дней. Когда ФНС одобрит правки, клиент будет дополнительно оповещен через электронную почту. После этого он может обратиться по месту регистрации в местное отделение налоговой, где ему выдадут свидетельство о внесенных изменениях.

Когда ФНС одобрит правки, клиент будет дополнительно оповещен через электронную почту. После этого он может обратиться по месту регистрации в местное отделение налоговой, где ему выдадут свидетельство о внесенных изменениях.

Реклама, 16+

Форма Р34001. Заявление физ.лица о недостоверности сведений в ЕГРЮЛ

Заполнение бланка по форме 34001 или, говоря иначе, заявления физического лица о недостоверности сведений о нем в Едином государственном реестре юридических лиц, происходит в тех случаях, когда у физического лица есть потребность внести изменения в ЕГРЮЛ.

ФАЙЛЫ

Скачать пустой бланк формы Р34001 .docСкачать образец заполнения формы Р34001 .xls

Основания для внесения изменений в реестр

Каждая организация, время от времени, проходит различные преобразования. Они могут быть связаны с:

- расширением или сменой видов деятельности;

- переездом на новое место;

- «перераспределением» долей участников общества и т.

д.

д.

Все существенные изменения должны отражаться в учредительных документах, которые, в свою очередь являются источником информации для государственного реестра юр.лиц.

Таким образом, сведения о значимых переменах, происходящих с предприятием, необходимо обязательно доносить до надзорных структур. В число таких важных изменений входят:

- снятие с должности и последующее назначение нового директора;

- смена участников ООО.

Эти данные также в обязательном порядке содержатся в гос. реестре и все метаморфозы, связанные с данными лицами должны в нем учитываться.

Любой человек может проверить, насколько достоверны сведения о нем ЕГРЮЛ и, при обнаружении каких-либо неточностей, подать возражение.

Для этого законодатели разработали форму Р34001.

Кто может подать заявление по форме Р34001

Форма Р34001 предназначена для заполнения физическими лицами: директорами или бывшими директорами, а также участниками или бывшими участниками юридических лиц.

Нюанс заключается в том, при ее посредстве человек может донести информацию о недостоверности сведений только о самом себе.

Исключение составляют случаи, когда бланк заполняется доверенным лицом гражданина, и то, только при том условии, что у представителя доверителя есть на руках нотариально заверенная по всем правилам доверенность.

Куда подавать заявление

Подавать заполненный бланк Р34001 нужно в территориальное отделение налоговой службы – по месту регистрации юридического лица, на официальный портал налоговой службы РФ или на сайт Госуслуг.

Что еще нужно при подаче заявления

Любые документы, подаваемые в государственные органы, в том числе заявления и уведомления, должны быть чем-то подкреплены. В рассматриваемом случае, поскольку речь идет о физическом лице, необходимо не только подать копии учредительных документов юридического лица, но и копии личных бумаг, в первую очередь – паспорта или иного документа, удостоверяющего личность (того, на основе которого вносились данные в заявление).

Как отправить

Отправить заявление о недостоверности сведений можно несколькими путями:

- Наиболее простой и надежный – дойти до налоговой лично и передать бланк из рук в руки специалисту местной инспекции.

- Допускается передать заявление с помощью представителя, предварительно оформив на него доверенность у нотариуса.

- Еще один метод – переправить документ через обычную почту заказным письмом с уведомлением о вручении или через курьерскую службу.

- И наконец, можно воспользоваться электронными средствами связи – этот способ донесения необходимой информации до надзорных служб получил распространение совсем недавно.

Особенности заполнения бланка

Форма Р34001 – унифицированный стандартный документ, который обязателен к применению. При его заполнении надо следовать некоторым простым правилам.

Сведения в бланк можно вносить как от руки, так и в компьютере.

Если применяется второй вариант, после заполнения форму надо распечатать (каждая страница печатается на отдельном листе бумаги) и заверить «живой» подписью уведомителя.

Информацию в бланк нужно вписывать только заглавными буквами, отчетливо и понятно (неразборчивость данных может послужить поводом для отказа в приеме заявления). Если заполнение происходит от руки, лучше использовать шариковую ручку синего или черного цвета.

Неточности, ошибки, помарки допускать нельзя, но если таковые все же случатся, их не надо зачеркивать и исправлять, лучше заполнить новую форму.

Также нужно внимательно следить за тем, чтобы информация была достоверной и точной – при обнаружении заведомо ложных сведений, могут последовать санкции со стороны контролирующих органов.

Формируется заявление в одном экземпляре, но при необходимости можно сделать и его копию, которую после того, как налоговый специалист поставит на нем отметку о принятии документа, нужно оставить у себя.

Образец заполнения формы Р34001

Форма состоит из нескольких страниц. На первой указывается ОГРН предприятия, его ИНН и полное наименование (с расшифровкой аббревиатуры организационно-правового статуса). Ниже в зашифрованном виде указывается, в отношении каких именно данных заявитель выражает свое несогласие (в соответствующей ячейке нужно поставить одну из трех цифр «1», «2», «3»).

Ниже в зашифрованном виде указывается, в отношении каких именно данных заявитель выражает свое несогласие (в соответствующей ячейке нужно поставить одну из трех цифр «1», «2», «3»).

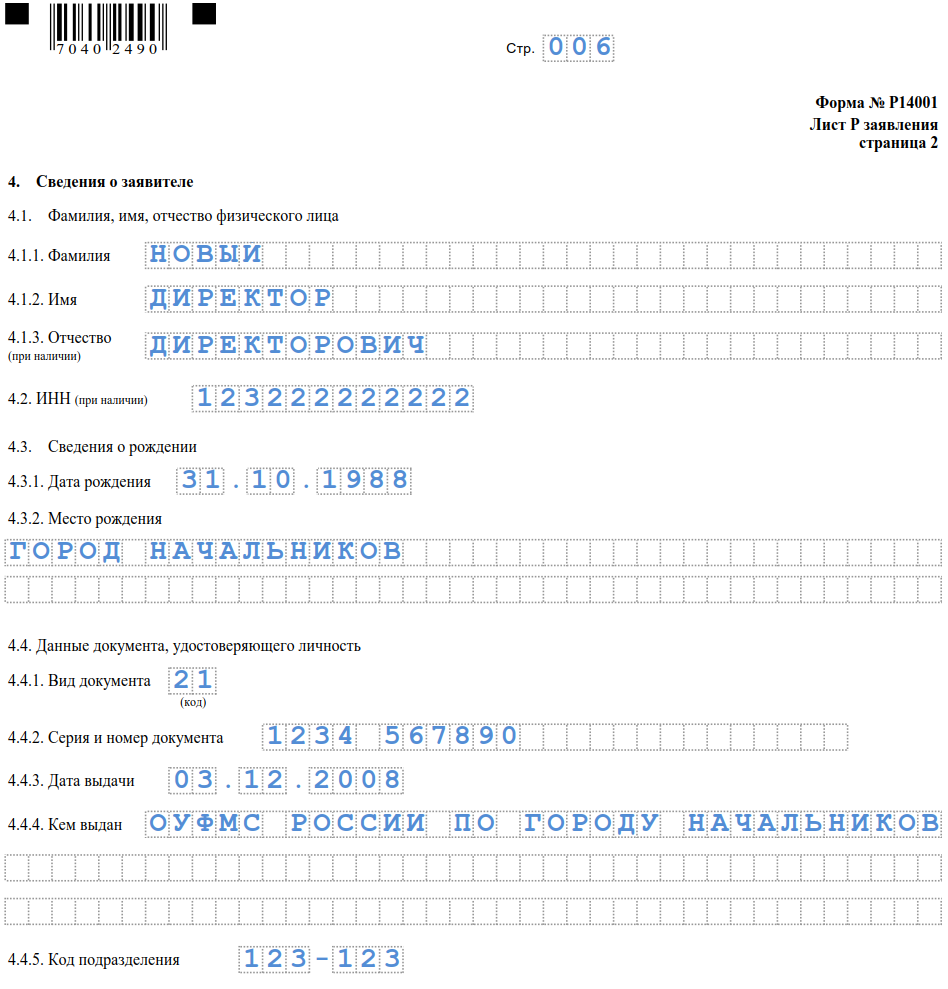

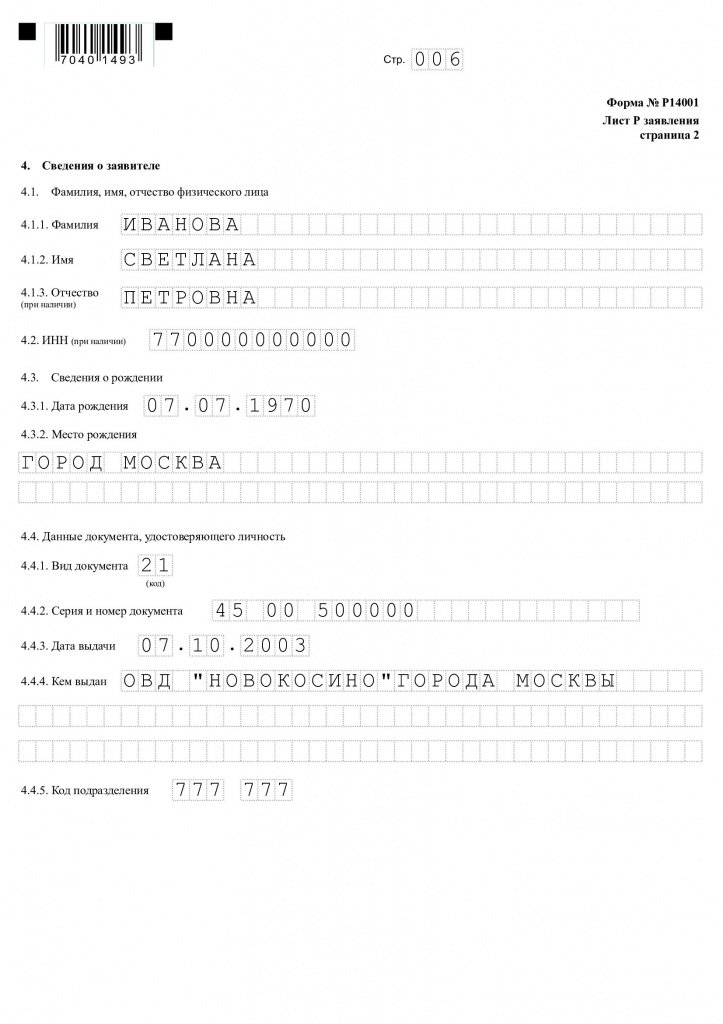

Вторая страница вначале содержит персональные сведения о физическом лице, которое заполняет заявление. Здесь указывается его фамилия-имя-отчество, информация о рождении (дата, место).

Далее (здесь же на второй странице) в документ включаются данные из паспорта или иного документа, удостоверяющего личность гражданина. Сначала пишется код вида документа (пояснения по этому пункту находятся внизу страницы), затем его серия, номер, место, дата выдачи, код подразделения. Также чуть ниже необходимо включить контактные данные: номер телефона для связи и адрес электронной почты.

В последней части документа, на третьей странице бланка, заявитель ставит свою подпись, которой удостоверяет тот факт, что вся внесенная в заявление информация верна. В случае, если заявление подается через представителя, это также отображается именно на этом листе.

Регистрация ООО через сервис «Подача документов на государственную регистрацию в электронном виде» на сайте nalog.ru

В этой статье мы рассмотрим регистрацию ООО через сервис «Подача документов на государственную регистрацию в электронном виде», который располагается на сайте Федеральной налоговой службы РФ https://service.nalog.ru/regin/

Данный способ является более гибким, в отличие от заполнения документов непосредственно на сайте налоговой, так как позволяет прикреплять большое количество документов, устав в своей редакции и другие документы с содержанием отличным от типовых. По ходу статьи мы увидим возможности данного сервисе.

Обращаем внимание, что для формирования Транспортного контейнера с отправляемыми документами необходимы несколько программ, а именно: ПО «Подготовка документов для государственной регистрации» (ППДГР) и ПО «Подготовка пакета электронных документов для государственной регистрации» (ППЭДГР).

Важно!!! Каждый учредитель подписывает пакет документов своей электронной подписью Физического лица.

Программа «Подготовка документов для государственной регистрации» (ППДГР) является универсальной программой для заполнения заявления для государственной регистрации юридических лиц. Информацию по работе с данной программой можно посмотреть здесь.

Программа «Подготовка пакета электронных документов для государственной регистрации» (ППЭДГР) позволяет сформировать пакет документов (его также называют Транспортный контейнер) для отправки в МИФНС.

Перед отправкой документов необходимо:

- Подготовить заявление по форме Р11001 с помощью ПО «ППДГР» (подробнее о заполнении заявления по форме Р11001 можно прочесть здесь)

- Подготовить Устав и Решение (скачать Устав, скачать Решение)

- Подготовить гарантийное письмо от арендодателя подтверждающее намерение заключить договор аренды (скачать образец гарантийного письма)

При отправке регистрационных документов по электронным каналам связи государственная пошлина не оплачивается, также заявление по форме Р11001 не нужно заверять у нотариуса.

После выполнения все вышеупомянутых действий, скачиваем и открываем Программу «Подготовка пакета электронных документов для государственной регистрации» (ППЭДГР)

Выбираем вид заявителя.

В нашем случае это юридическое лицо. Данная программа позволяет формировать пакеты документов также и для Индивидуального предпринимателя.

Далее выбираем отправляемую форму заявления. В нашем случае это форма Р11001 – заявление о создании юридического лица.

Выбираем каким образом мы хотим получить результат регистрации. Мы выбираем получить лично в налоговой, так как мы хотим получить комплект учредительных документов на бумаге. Для этого учредителю либо Генерального директору необходимо явиться в регистрирующий орган. В любом случае, после государственной регистрации, на электронную почту указанную при отправке придет комплект электронных документов подтверждающих данную регистрацию.

Далее выбираем код регистрирующего органа. По Санкт-Петербургу это МИФНС №15 с кодом 7847

После вводим полное наименование Юридического лица.

Далее сведения о заявителях. При регистрации ООО вводятся данные об учредителях. Если их несколько, то вводятся все по очереди указанием актуального адреса электронной почты.

Переходим к прикреплению документов.

Жмем прикрепить. Выбираем заявление по форме Р11001. Документы прикрепляются только в формате .tif

Само заявление в программе ППДГР уже сформировано в формате .tif, важно чтобы это был многостраничный файл, иначе Вы прикрепите только один лист.

После того, как Вы прикрепите файл. Жмем добавить и выбираем вид документа, который мы хотим в дальнейшем прикрепить.

Мы выбираем Устав ЮЛ, решение о создании ЮЛ и иной документ. Под иным документом мы будем прикреплять скан гарантийного письма от арендодателя.

Важно, чтобы все эти документы прикреплялись в формате .tif, и размер файла не превышал 30 Мб. Для этого можно использовать онлайн сервисы, такие как https://online-converting.ru/image/, либо другой удобный способ.

После добавление файлов, необходимо подписать каждый файл с помощью Электронной подписи.

Далее нажимаем сформировать пакет для отправки. Сформируется файл Транспортного контейнера в формате .zip.

Переходим по ссылке https://service.nalog.ru/regin/ и нажимаем Войти.

Сервис произведет проверку Вашей системы. Требования к системе:

Если все требования выполнены Вам предложат выбрать сертификат электронной подписи.

Выбираем сертификат. Внизу страницы жмем «Войти».

Внизу страницы жмем «Войти».

Переходим в пункт — отправка документов.

Нажимаем обзор и находим ранее сформированный файл транспортного контейнера в формате .zip.

Отправляем. Все. Документу отправлены в МИФНС. После отправки на электронную почту придет подтверждение принятия регистрирующим органом комплекта документов с указанием даты получения результата.

Garant.ooo • Недостоверные сведения в ЕГРЮЛ по форме Р34001 и Р34002 • Регистратор

Автор @garant_ooo На чтение 6 мин. Просмотров 1.1k. Опубликовано Обновлено

Форма Р34001. Заявление физического лица о недостоверности сведений, содержащихся о нём в ЕГРЮЛ

ФНС активно следит за тем, чтобы сведения, включенные в ЕГРЮЛ, были достоверными. Формой Р34001 могут воспользоваться лица, обнаружившие, что в отношении их в ЕГРЮЛ внесена недостоверная информация. Форма Р34001 предназначена для заполнения физическими лицами: директорами или бывшими директорами, а также участниками или бывшими участниками юридических лиц.

Формой Р34001 могут воспользоваться лица, обнаружившие, что в отношении их в ЕГРЮЛ внесена недостоверная информация. Форма Р34001 предназначена для заполнения физическими лицами: директорами или бывшими директорами, а также участниками или бывшими участниками юридических лиц.

Обратите внимание, что заявление по форме Р34001 подаётся физическими лицами только о недостоверности сведений в отношении себя самого.

Примеры из практики

Форма Р34001 поможет в следующих ситуациях:

- Учредитель ООО подал заявление о выходе из состава участников организации, а руководитель не сообщил об этом в ИФНС. Данные об учредителе остались в ЕГРЮЛ, но не являются актуальными.

- Директор ООО подал заявление об увольнении, а учредители по тем или иным причинам не назначают нового директора. Данные о руководителе есть в ЕГРЮЛ, но являются недостоверными.

- Директор ООО подал заявление об увольнении, а связь с учредителями (участниками) юридического лица — утеряна.

- Юридическое лицо, зарегистрировано без ведома учредителя или директора.

Как заполнить форму Р34001?

- На титульном листе указывают полное наименование, ОГРН и ИНН юридического лица, в отношении которого вносятся сведения о недостоверности записи об учредителе или директоре. Ниже надо проставить галочку о статусе, который оспаривает заявитель: руководитель и/или учредитель (участник).

- На следующем листе заявитель вписывает свои полные паспортные данные и контакты (телефон и email являются обязательными для заполнения).

- На последнем листе в присутствии нотариуса или сотрудника ИФНС указывается полное имя и проставляют подпись заявителя.

Данное заявление Вы можете подать в регистрирующую налоговую инспекцию лично, подписав его в присутствии сотрудника налоговой службы. В случае направления заявления заказным письмом с описью вложения Вам необходимо заверить форму Р34001 у нотариуса. Государственная пошлина при подаче данной формы не взимается.

Заявление по форме Р34001 рассматривается в течение пяти рабочих дней. Проверка данного заявления не проводится, регистрирующая ИФНС сразу вносит сведения о недостоверности в реестр.

Какие последствия возникают при подаче формы Р34001

Будет ли директор или учредитель дисквалифицирован?

Бытует мнение, что после подачи формы Р34001 заявитель не сможет три года занимать руководящие посты или регистрировать новое ООО. На самом деле, это не так. Такой запрет действительно есть, но распространяется он только на тех руководителей или учредителей, сведения о которых внесла в реестр сама налоговая служба.

Правда существуют иные критерии дисквалификации, например, за несдачу отчетности. Подробнее читайте статью о дисквалификации директора.

На практике форма Р34001 — это признак номинального директора?

Да, признаки номинального директора могут привести к негативным последствиям. Например, при наличии такой записи будет непросто открыть расчетный счет при работе в должности директора другого предприятия. Могут возникнуть сложности при получении ипотеки, автокредитов, потребительских кредитов, а также при заключении любых сделок с людьми, которые проверяют подписанта как физическое лицо перед заключением договора. (продажа недвижимости, страхование, приобретение ценных бумаг). Но все это лишь частные случаи.

Могут возникнуть сложности при получении ипотеки, автокредитов, потребительских кредитов, а также при заключении любых сделок с людьми, которые проверяют подписанта как физическое лицо перед заключением договора. (продажа недвижимости, страхование, приобретение ценных бумаг). Но все это лишь частные случаи.

Целесообразно ли подавать форму Р34001?

Как сказано выше, подавать форму Р34001 нужно. Тем самым Вы избежите вероятность трехлетней дисквалификации.

Рассмотрим подробно ситуацию на следующем примере. Вы являлись реальным директором организации, в данный момент времени компания не работает. Вы хотите уволиться с поста генерального директора ООО, а учредители по тем или иным причинам не назначают нового директора или попусту — связь с учредителями юридического лица утеряна.

С точки зрения трудового законодательства, Вы не менее чем за 1 месяц до увольнения, должны уведомить собственников предприятия, направив заявление об увольнении заказным письмом с описью вложения на юридический адрес организации. Юридический адрес организации можно узнать на официальном сайте налоговой службы. (в выписке из ЕГРЮЛ по ИНН или ОГРН организации).

Юридический адрес организации можно узнать на официальном сайте налоговой службы. (в выписке из ЕГРЮЛ по ИНН или ОГРН организации).

Выждав соответствующий срок, Вам необходимо заполнить Заявление по форме Р34001. В заявлении Вы должны указать на недостоверность сведений в части лица, имеющего право действовать без доверенности. Спустя некоторое время проверьте, чтобы в выписке из ЕГРЮЛ в отношении данного юридического лица, была соответствующая запись о недействительности сведений в части директора.

Ранее в такой ситуации исключить сведения о себе из ЕГРЮЛ можно было только через суд.

Сегодня практика использования Формы Р34001 очень даже актуальна.

Форма Р34002. Заявление заинтересованного лица о недостоверности сведений, включенных в ЕГРЮЛ

Форма Р34002 — заявление заинтересованного лица о недостоверности сведений включенных в ЕГРЮЛ. Подают форму Р34002 только те лица, которые заинтересованы в исключении из ЕГРЮЛ недостоверных сведений, прямо к ним не относящихся. Иными словами форма Р34002 предназначена для случаев, когда третье лицо (заинтересованное лицо) сообщает о недостоверных сведениях в ЕГРЮЛ — директоре, учредителе или юридическом адресе.

Иными словами форма Р34002 предназначена для случаев, когда третье лицо (заинтересованное лицо) сообщает о недостоверных сведениях в ЕГРЮЛ — директоре, учредителе или юридическом адресе.

Форма Р34002 является основанием только для проверки сведений, а не для внесения записи о недостоверности. При этом доводы заинтересованного лица необходимо обоснованно доказать, а приведенные обстоятельства — подтвердить.

Примеры из практики

Форма Р34002 поможет в следующих ситуациях:

- Форму Р34002 могут подать собственники помещений, где зарегистрирован юридический адрес ООО, но компания там уже не находится. Например, договор аренды расторгнут, а общество не сообщило об изменении своего местонахождения.

- Подачу участником юридического лица заявления о другом лице – директоре этого юридического лица, в связи с тем, что срок действия его полномочий истек, а изменения в ЕГРЮЛ не внесены.

Как заполнить форму Р34002?

- На титульном листе указывают полное наименование, ОГРН и ИНН юридического лица, в отношении которого сообщаются основания для проверки сведений на недостоверность.

- Далее указываются обстоятельства, в связи с которым сведения должны быть признаны недостоверными.

- На следующем листе заявитель вписывает свои полные паспортные данные и контакты (телефон и email являются обязательными для заполнения).

Заверять подпись заявителя на форме Р34002 нотариально не нужно. Государственная пошлина при подаче данной формы не взимается. Заявителями могут выступать как физические, так и юридические лица. По результатам проведенной проверки налоговый орган в течение 10 рабочих дней со дня ее завершения уведомляет заинтересованное лицо, направившее заявление, о подтверждении, не подтверждении либо невозможности подтверждения заявленных лицом сведений.

Скачать и заполнить формы Р34001 и Р34002 лучше всего через специальное программное обеспечение — Программу подготовки документов для государственной регистрации (ППДГР). Скачать ее можно на официальном сайте налоговой службы. (https://www.gnivc.ru/software/fnspo/registration/)

@garant_ooo

Подача налоговой декларации (Форма P1) / Обновление адреса или должностного лица

Президент, почетный казначей, секретарь или любой другой член Правления должен подавать следующие документы до 15 апреля каждого года.

- Форма декларации о доходах P1

- Оригинал проверенной / заверенной выписки из счетов

Отправьте документы по адресу:

Контролер по подоходному налогу

Отделение нормативно-правового соответствия, клубов, доверительного управления и азартных игр

55 Newton Road, Revenue House

Сингапур 307987

IRAS не будет выдавать никаких напоминаний клубам или ассоциациям.

Обновлено! В рамках нашей поддержки налогоплательщиков в свете последних мер по управлению ситуацией с COVID-19, крайний срок подачи формы P1 за год оценки 2020 будет , автоматически продлен до 30 июня 2020 года .

Если вы не получили форму P1 до 15 марта

Пожалуйста, позвоните по телефону +65 6351 3352/3511/3883, чтобы получить форму у Контролера подоходного налога.

Начиная с 2016 года вы также можете загрузить электронную копию формы P1, заполнить, распечатать и отправить подписанную копию контролеру по подоходному налогу.

Форма заявления об отказе от прав

Если ваш клуб / ассоциация бездействует в течение как минимум последних 3 лет и не будет возобновлять деятельность в течение следующих 2 лет, не получает никакого инвестиционного дохода и не намерен зарегистрироваться в Реестре обществ.

Вы можете подать заявление об отказе от подачи формы P1, заполнив форму заявки (58 КБ).

Административная уступка — отказ от требования о представлении расчетного налогооблагаемого дохода (ECI)

В качестве административной уступки органы лиц, e.грамм. клубам, ассоциациям и управляющим корпорациям не нужно подавать ECI.

Президент, почетный казначей, секретарь или любой другой член Правления может обновить изменения в Форме P1 или написать

Контролеру подоходного налога

Отдел соблюдения нормативных требований, клубы, доверие и азартные игры

55 Newton Road, Revenue House

Сингапур 307987

Страница справки

Кто должен платить налог на сигареты?

Налог на сигареты уплачивается всеми лицензированными оптовиками, которые продают (например,грамм. владеет, хранит, хранит, импортирует и т. д. сигареты в округе Колумбия.

владеет, хранит, хранит, импортирует и т. д. сигареты в округе Колумбия.Какие налоговые декларации на сигареты необходимо подавать?

Лицензированные оптовые торговцы должны подавать ежемесячный отчет оптовика сигарет FR-467 и квартальный отчет оптового продавца сигарет FR-467E.

Когда должны быть сданы налоговые отчеты на сигареты?

Ежемесячный отчет оптовика сигарет FR-467 должен быть сдан ежемесячно 25 -го числа следующего месяца.

Ежеквартальный отчет оптового продавца сигарет FR-467E должен быть сдан ежеквартально 20 -го числа следующего месяца календарного года.

Как следует подавать налоговый отчет на сигареты?

С 29 октября 2018 года налоговые декларации на сигареты (FR-467 и FR-467E) должны подаваться в электронном виде через налоговый портал OTR MyTax.DC.gov. Если у вас нет MyTax.DC.gov. учетной записи, нажмите здесь, чтобы узнать, как завершить процесс регистрации.

Примечание: Электронная подача данных вступает в силу с 2019 налогового года для периодов, начинающихся с января 2019 года.

Какие документы необходимы для заполнения ежемесячного отчета оптовика сигарет FR-467?

При подаче FR-467 требуются таблицы A-E (если применимо). Вы сможете включить соответствующие расписания до отправки FR-467 через MyTax.DC.gov.

Взимает ли налоговая и налоговая служба налог с продаж сигарет?

Нет, на сигареты нет налога с продаж.

Как продавец сигарет, какую налоговую декларацию мне подавать?

Продавцы сигарет не обязаны регистрировать FR-467 или FR-467E. Розничные торговцы сигаретами могут быть обязаны подать FR-1000Q, если вы продаете паровые продукты (включая электронные сигареты). Дополнительную информацию о FR-1000Q и других табаках см. В разделе «Часто задаваемые вопросы о других табаках».

Где оптовые торговцы сигаретами могут приобрести марки?

Марки можно приобрести в Управлении финансов и казначейства округа Колумбия, расположенного по адресу 1101 4th Street SW, First Floor, Washington, DC 20024.

Каковы требования к продаже сигарет и других табачных изделий в округе Колумбия?

Вы должны запросить и получить лицензию в Департаменте по делам потребителей и нормативно-правовым вопросам DCRA на продажу сигарет и других табачных изделий в округе Колумбия. После получения лицензии вы должны зарегистрировать свой бизнес в OTR. Чтобы зарегистрировать свой бизнес, посетите MyTax.DC.gov и нажмите «Зарегистрировать новый бизнес: форма FR-500» на главной странице.У меня есть кредит на моем счете. Как мне запросить возврат?

Только для «других табачных изделий»: Войдите на MyTax. DC.gov. Выберите учетную запись, в которой вы хотите запросить возврат. Под заголовком «Я хочу», расположенным в правом верхнем углу экрана, щелкните ссылку «Запрос на возврат». Запросите частичную или полную сумму кредита на счету и отправьте запрос.Нужна помощь в отправке запроса на возврат? Щелкните здесь, чтобы просмотреть или загрузить руководство по запросу на возврат.

DC.gov. Выберите учетную запись, в которой вы хотите запросить возврат. Под заголовком «Я хочу», расположенным в правом верхнем углу экрана, щелкните ссылку «Запрос на возврат». Запросите частичную или полную сумму кредита на счету и отправьте запрос.Нужна помощь в отправке запроса на возврат? Щелкните здесь, чтобы просмотреть или загрузить руководство по запросу на возврат.Для сигарет: Пожалуйста, подайте заявку на погашение сигаретной марки, войдя на MyTax.DC.gov с указанием доказательства прекращения продаж и / или закрытия бизнеса. Нужна помощь в подаче заявки на погашение сигаретной марки? Щелкните здесь, чтобы просмотреть или загрузить руководство по погашению сигаретных марок.

Что такое парообразный продукт?

Термин «парообразный продукт» означает любой негорючий, негорючий продукт, в котором используется механический нагревательный элемент, батарея или электрическая цепь, независимо от формы или размера, которые можно использовать для получения аэрозоля из никотина в растворе.

Какие еще табачные изделия (ОТП)?

Термин «другие табачные изделия» (ОТП) означает любой продукт, содержащий, изготовленный или полученный из табака, кроме сигареты или сигары премиум-класса, который предназначен или ожидается для употребления, например:- Little Cigars

- Сделай сам

- Продукты пара

- Нюхательный табак

- Табак жевательный

- Кальян

Какую налоговую декларацию необходимо подавать для OTP?

Вы должны подавать квартальную налоговую декларацию по акцизам на табачные изделия (FR-1000Q).

Когда нужно подавать налоговую декларацию OTP?

Декларация по акцизному налогу на табачные изделия (FR-1000Q) должна быть сдана ежеквартально 21 1 следующего месяца финансового года.

Куда мне подавать декларацию по акцизному налогу на табачные изделия?

Начиная с 29 октября 2018 г., Акцизная декларация на табачные изделия должна подаваться в электронном виде через налоговый портал Налогового и налогового управления (OTR) MyTax.DC.gov. Если у вас нет MyTax.DC.gov., Нажмите здесь, чтобы узнать, как завершить процесс регистрации.Какую налоговую декларацию мне следует заполнять как оптовый торговец табаком?

Все оптовые торговцы табачными изделиями должны подавать следующие налоговые декларации:- Ежемесячный отчет оптовика сигарет (FR-467)

- Ежеквартальный отчет оптовика сигарет (FR-467E)

- Декларация по акцизному налогу на табачные изделия (FR-1000Q)

Какую налоговую декларацию мне следует подавать как розничному торговцу табачными изделиями / индивидуальному потребителю?

Декларация по акцизному налогу на табачные изделия (FR-1000Q) требуется для необлагаемых налогом покупок паровой продукции розничными торговцами / отдельными потребителями в течение отчетного периода.Розничный торговец / индивидуальный потребитель несет ответственность за регистрацию и уплату налога.

Каковы требования к продаже сигарет и других табачных изделий в округе Колумбия?

Вы должны запросить и получить лицензию в Департаменте по делам потребителей и нормативным требованиям (DCRA) на продажу сигарет и табачных изделий в округе Колумбия. После получения лицензии вы должны зарегистрировать свой бизнес в OTR. Чтобы зарегистрировать свой бизнес, посетите MyTax.DC.gov. и нажмите «Зарегистрировать новый бизнес: форма FR-500» на главной странице.Настройте счет для выплат и налоговые формы — приложения UWP

- 11 минут на чтение

В этой статье

Примечание

Если вам нужна поддержка по выплатам, включая настройку счетов для выплат, отсутствие выплат, приостановку выплат или что-то еще, обратитесь в службу поддержки здесь.

Чтобы получать деньги от продаж приложений в Microsoft Store, вам необходимо настроить свою учетную запись для выплат и заполнить необходимые налоговые формы в Центре партнеров.

Если вы планируете размещать только бесплатные приложения (и не планируете предлагать покупки в приложении или использовать Microsoft Advertising), вам не нужно создавать учетную запись для выплат или заполнять какие-либо налоговые формы. Если вы передумаете позже и решите, что действительно хотите продавать приложения (или надстройки), вы можете настроить свою учетную запись для выплат и заполнить налоговые формы в это же время.Вы не сможете отправлять какие-либо платные приложения или надстройки, пока ваш счет выплат и налоговый профиль не будут заполнены.

Примечание

На некоторых рынках разработчики могут отправлять только бесплатные приложения. Если ваша учетная запись зарегистрирована на одном из этих рынков, у вас не будет возможности создать учетную запись для выплат.

После того, как вы настроили свою учетную запись разработчика, вам нужно сделать две вещи, прежде чем вы сможете продавать приложения (или надстройки) в Microsoft Store:

Примечание

Подробную информацию о том, как и когда вам будут платить деньги, зарабатываемые вашими приложениями, см. В разделе Получение оплаты.

Налоговые формы

Заполнение налоговых форм

Во-первых, вам необходимо создать налоговый профиль и назначить его программам, в которых вы участвуете. Вы можете создать свой налоговый профиль для Microsoft Store, выполнив следующие шаги:

- Укажите страну проживания и гражданства.

- Заполните соответствующие налоговые формы.

Вы можете заполнить и отправить свои налоговые формы в электронном виде в Партнерском центре; в большинстве случаев вам не нужно распечатывать и отправлять по почте какие-либо формы.

Важно

В разных странах и регионах действуют разные налоговые требования. Точная сумма, которую вы должны заплатить в виде налогов, зависит от стран и регионов, в которых вы продаете свои приложения. Ознакомьтесь с Соглашением с разработчиком приложений, чтобы узнать, для каких стран Microsoft перечисляет налог с продаж и использование от вашего имени. В других странах, в зависимости от того, где вы зарегистрированы, вам может потребоваться перечислить налог с продаж и налог за использование для продаж вашего приложения непосредственно в местный налоговый орган. Кроме того, выручка от продажи приложения может облагаться налогом как доход.Мы настоятельно рекомендуем вам обратиться в соответствующий орган вашей страны или региона, который может лучше всего помочь вам определить правильную налоговую информацию для вашей деятельности разработчиков в Microsoft Store.

В Центре партнеров щелкните значок Параметры учетной записи в правом верхнем углу, затем выберите Параметры разработчика .

В левом навигационном меню выберите Выплаты и налоги , затем выберите Выплаты и налоговые отчисления .

Выберите комбинацию идентификатора программы и продавца, для которой вы хотите настроить налоговую информацию.

Если вы хотите использовать существующий налоговый профиль, выберите его из раскрывающегося списка. В противном случае выберите Создать новый профиль и нажмите Отправить . Вы попадете на страницу налоговых профилей.

Нажмите кнопку Изменить , чтобы изменить налоговую информацию.

Установите соответствующий переключатель и выберите свою страну, если будет предложено.На этом этапе определяется бизнес-объект Microsoft, который будет использоваться для выплат по вашей учетной записи.

В зависимости от того, что вы выбрали на шаге 6, вам будет предложено предоставить налоговую информацию, необходимую для вашей страны.

Примечание

Независимо от страны проживания или гражданства вы должны заполнить налоговые формы США, чтобы продавать любые приложения или надстройки через Microsoft Store. Разработчики, которые удовлетворяют определенным требованиям к проживанию в США, должны заполнить форму IRS W-9.Другие разработчики за пределами США должны заполнить форму IRS W-8. Вы можете заполнить эти формы онлайн по мере заполнения налогового профиля.

Ставки удержания

Информация, которую вы вводите в своих налоговых формах, определяет соответствующую ставку налогового удержания. Ставка удержания применяется только к продажам, которые вы совершаете в США; продажи, осуществленные за пределами США, не подлежат удержанию. Ставки удержания различаются, но для большинства разработчиков, регистрирующихся за пределами США, ставка по умолчанию составляет 30%.У вас есть возможность снизить эту ставку, если ваша страна заключила соглашение о подоходном налоге с США.

Льготы по налоговому соглашению

Если вы находитесь за пределами США, вы можете воспользоваться преимуществами налогового соглашения. Эти преимущества различаются от страны к стране и могут позволить вам уменьшить сумму налогов, удерживаемых Microsoft Store. Вы можете запросить льготы по налоговому соглашению, заполнив часть II формы W-8BEN. Мы рекомендуем вам связаться с соответствующими ресурсами в вашей стране или регионе, чтобы определить, применимы ли эти преимущества к вам.

Примечание

Индивидуальный идентификационный номер налогоплательщика в США (или ITIN) не требуется для получения платежей от Microsoft или для запроса льгот по налоговому соглашению.

Расчетный счет

Счет выплат — это банковский счет, на который мы отправляем выручку от ваших продаж. Вы можете просмотреть все платежные счета, которые вы ввели на странице профиля.

Создание платежного профиля

В Центре партнеров щелкните значок шестеренки Настройки в правом верхнем углу, затем выберите Настройки разработчика .

Под заголовком Выплаты и налоги выберите Назначение профиля выплат и налогов .

Примечание

Поскольку это конфиденциальная информация, вам может быть предложено войти снова.

Выберите способ оплаты, который вы хотите настроить.

Выберите существующий платежный профиль или щелкните Создать новый платежный профиль , чтобы создать новый профиль для выбранного метода оплаты.

Примечание

Если по какой-либо причине ваша учетная запись не готова к приему средств от Microsoft, вы можете установить флажок Удерживать мой платеж . Вы продолжите получать выручку от продаж, но выплаты не будут распределяться, пока вы не отключите Удерживать платеж.

Создание банковского платежного профиля

Если вы решили использовать банковский счет для получения выплат, выполните следующий процесс, чтобы настроить свой банковский счет.

На странице Профиль банка укажите необходимую информацию о своем банке.

Укажите реквизиты своего банковского счета.

Примечание

Поля, которые вы используете для ввода информации об учетной записи, принимают только буквенно-цифровые символы.

Предоставьте реквизиты получателя.

Вернувшись на страницу Назначение профиля , выберите валюту, которую вы хотите, чтобы мы использовали при выплатах.

Предупреждение

Убедитесь, что ваш банк принимает выбранную вами валюту выплаты.

Вам нужно будет выбрать платежный профиль для каждой программы, в которой вы участвуете, хотя вы можете использовать один и тот же профиль для нескольких программ.

Нажмите «Отправить», чтобы сохранить изменения.

Примечание

Microsoft может занять до 48 часов для проверки информации в вашем профиле. Когда этот процесс будет завершен, статус проверки покажет Завершено

Чтобы ваша выплата прошла успешно, имейте в виду также следующее:

- Имя владельца учетной записи , указанное для вашей учетной записи выплат в Центре партнеров, должно точно совпадать с именем, связанным с вашим банковским счетом.Например, если имя вашего банковского счета содержит отчество, добавьте отчество к своему имени владельца счета .

- Выплаты переводятся напрямую из Microsoft на ваш банковский счет в долларах США.

- Банковская информация, введенная в Партнерском центре латинскими буквами, переводится в кириллицу.

Редактирование существующих платежных профилей

Вы можете редактировать существующие платежные профили, если вам нужно внести изменения или исправить неверную информацию.

- В Центре партнеров щелкните значок шестеренки Settings в правом верхнем углу, затем выберите Developer settings .

- Под заголовком Выплаты и налоги выберите Профили выплат и налогов .

- Ваши платежные профили будут перечислены вместе с их статусом. Найдите профиль, который хотите отредактировать, и щелкните Редактировать справа

Важно

Изменение учетной записи для выплат может задержать ваши платежи на срок до одного платежного цикла.Эта задержка возникает из-за того, что нам нужно проверить изменение учетной записи, как мы это делали при первой настройке учетной записи для выплат. Вам все равно будут платить полную сумму после того, как ваша учетная запись будет проверена; любые платежи, причитающиеся за текущий платежный цикл, будут добавлены к следующему. См. Получение оплаты для получения дополнительной информации.

Информация о PayPal

В некоторых странах и регионах вы можете создать платежный счет, введя свои данные PayPal. Однако, прежде чем выбрать PayPal в качестве способа оплаты:

- Проверьте пороги, методы и сроки оплаты, чтобы убедиться, что PayPal поддерживается в вашей стране или регионе.

- Просмотрите следующие ответы на часто задаваемые вопросы. В зависимости от вашей ситуации PayPal может быть не лучшим вариантом платежного счета для вас, и банковский счет может быть предпочтительнее.

Общие вопросы об использовании PayPal в качестве способа оплаты:

- Какие настройки PayPal мне нужны для получения платежей? Убедитесь, что ваша учетная запись PayPal не блокирует платежи через eCheck. Этой настройкой можно управлять на странице PayPal «Настройки получения платежей». См. Страницу настройки учетной записи PayPal для получения дополнительной информации.

- Поддерживается ли моя страна / регион? См. Пороги, методы и сроки оплаты, чтобы узнать, где PayPal является поддерживаемым методом оплаты.

- Должна ли моя учетная запись PayPal быть зарегистрирована в той же стране / регионе, что и моя учетная запись в Центре партнеров? Нет. При настройке учетной записи PayPal можно принять конфигурацию по умолчанию. У вас не должно возникнуть проблем с другими странами / регионами и валютами, если вы не заблокировали платежи в некоторых валютах. Этой настройкой можно управлять на странице PayPal «Настройки получения платежей».

- Должен ли я принимать платежи PayPal вручную? Нет. По умолчанию учетные записи PayPal требуют, чтобы пользователи принимали платежи вручную. Это означает, что если вы не принимаете платеж в течение 30 дней, он возвращается. Вы можете изменить этот параметр, отключив параметр «Спрашивать меня» на странице дополнительных настроек PayPal.

- Какие валюты поддерживает PayPal? Текущий список см. На странице поддержки PayPal

Особые требования для определенных стран / регионов

В некоторых странах и регионах необходимо соблюдать дополнительные требования к счетам для выплат.Если вы являетесь резидентом Пакистана, России или Украины, обратите внимание на следующие требования.

Пакистан

Form-R — это требование банковского законодательства Пакистана. Он используется для обозначения цели и причины поступления средств из-за границы. Поэтому в любое время, когда вы имеете право на ежемесячную выплату от Microsoft, вам необходимо будет отправить форму R в свой банк, прежде чем выплата будет переведена на ваш счет. Обратитесь в местное отделение банка за инструкциями о том, как получить копию Form-R.

Вам необходимо будет подавать форму R в ваш банк каждый месяц, когда вы имеете право на выплату. Например, если вы ожидаете получать выплату каждый месяц в году, вам нужно будет подавать форму Form-R 12 раз (один раз в месяц).

После того, как выплата будет отправлена в ваш банк, у вас есть 30 дней, чтобы отправить форму-R. Если он не будет отправлен в течение 30 дней, средства будут возвращены в Microsoft.

Россия

Если вы разработчик, который живет в России, вам может потребоваться предоставить документацию в свой банк, прежде чем банк переведет средства на ваш счет.Когда вы получите право на получение оплаты, мы отправим вам по электронной почте следующую документацию:

- Акт приема-передачи (AC) — содержит сумму выплаты, переводимой на ваш счет.

- Соглашение с разработчиком приложений (ADA) — подписанная копия соглашения с разработчиком, которое необходимо подписать встречной.

Чтобы ваша выплата прошла успешно, имейте в виду следующее:

- Имя владельца учетной записи , указанное для вашей учетной записи выплат в Центре партнеров, должно точно совпадать с именем, связанным с вашим банковским счетом.Например, если имя вашего банковского счета содержит отчество, добавьте отчество к своему имени владельца счета .

- Выплаты переводятся напрямую из Microsoft на ваш банковский счет в рублях (RUB).

- Банковская информация, введенная в Партнерском центре латинскими буквами, переводится в кириллицу.

- Выплаты должны производиться на банковский счет, а не на банковскую карту.

Украина

Если вы разработчик, который живет в Украине, вам может потребоваться предоставить документацию в свой банк, прежде чем банк переведет средства на ваш счет.Когда вы получите право на получение оплаты, мы отправим вам по электронной почте следующую документацию:

- Акт приема-передачи (AC) — содержит сумму выплаты, переводимой на ваш счет.

- Соглашение с разработчиком приложений (ADA) — подписанная копия соглашения с разработчиком, которое необходимо подписать встречной.

- Соглашение о внесении поправок (AA) — этот документ может быть использован вашим банком для определения ваших выплат.

Microsoft предоставляет все три документа при попытке первой выплаты.Для любых последующих выплат вы получите только документ AC. Сохраните документы ADA и AA на случай, если они понадобятся вам для получения будущих выплат от вашего банка.

Создание платежного профиля PayPal

Если вы решили использовать банковский счет для получения выплат, выполните следующий процесс, чтобы настроить свой банковский счет.

На странице PayPal укажите необходимую информацию о своей учетной записи PayPal.

Укажите данные своей учетной записи PayPal.

Примечание

Поля, которые вы используете для ввода информации об учетной записи, принимают только буквенно-цифровые символы.

Предоставьте реквизиты получателя.

Вернувшись на страницу Назначение профиля , выберите валюту, которую вы хотите, чтобы мы использовали при выплатах.

Вам нужно будет выбрать платежный профиль для каждой программы, в которой вы участвуете, хотя вы можете использовать один и тот же профиль для нескольких программ.

Нажмите «Отправить», чтобы сохранить изменения.

Вы можете подать форму 15G / форму 15H, даже если ваш общий доход превышает необлагаемый налогом уровень

Форма 15G или 15H должна подаваться держателями фиксированных депозитов в начале финансового года в соответствующее финансовое учреждение, например, в банк. Это сделано для того, чтобы избежать TDS (налога, удерживаемого у источника) на полученный процентный доход. Но знаете ли вы, что вы можете отправить эту форму, даже если ваш доход превышает 2,5 лакха при соблюдении определенных условий?Прочтите, чтобы узнать, как это сделать.

Кто может подать форму?

Важно предоставить форму 15G / форму 15H в финансовое учреждение (обычно банки), чтобы избежать удержания налога. Банки обычно вычитают TDS из процентного дохода по FD, если он превышает пороговый предел. Форма 15G подается физическим лицом, постоянно проживающим в стране, возрастом до 60 лет в течение года, как указано в форме.

С другой стороны, форму 15H подает резидент в возрасте 60 лет и старше, то есть пенсионеры и сверхпрестарелые.

Арчит Гупта, основатель и генеральный директор Cleartax.com, говорит: «В формулировках Form15G / Form15H упоминается, что физическое лицо обязано декларировать общий доход, если налог на уплату равен нулю. Общий доход, указанный в форме, является чистым налогооблагаемым доходом. по которой предполагаемая общая сумма налога к уплате налогоплательщика равна нулю. Эта форма должна подаваться физическим лицом, только если налоговые обязательства равны нулю «.

(Общий валовой доход — это доход, полученный вами из всех источников. Чистый налогооблагаемый доход — это доход, полученный после вычета всех налоговых льгот, применимых к вам, из вашего совокупного валового дохода.)Абхишек Сони, генеральный директор tax2win.in говорит: «В 2019-20 финансовом году налог не взимается, если ваш налогооблагаемый доход не превышает 5 лакхов, такие лица могут подать форму 15G / Form15H, если применимо. Помните, Согласно формулировке формы, физическое лицо должно предоставить оценку общего дохода, если налог на уплату равен нулю. Этот общий доход в форме является чистым налогооблагаемым доходом после того, как он потребует все вычеты, доступные ему «.

В промежуточном бюджете на 2019 год было объявлено, что физические лица с налогооблагаемым доходом до 5 лакхов в финансовом году смогут воспользоваться полной налоговой скидкой и, следовательно, не будут обязаны платить какие-либо налоги.

Для тех, у кого налогооблагаемый доход превышает 5 лакхов

Шалини Джайн, партнер, People Advisory Services, EY India, говорит: «Даже если валовой совокупный доход человека превышает 5 лакхов, и он / она намеревается снизить его до 5 лакх рупий или чуть меньше, требуя отчислений, он / она имеет право подать форму Form15G / Form15H «. Помните, что при отправке формы, чтобы избежать удержания налога, ваш доход не должен превышать базовое освобождение от налогов. Для физического лица-резидента, возраст которого менее 60 лет, базовый лимит освобождения составляет 2 рупия.5 лакх.

Джайн говорит: «Для того, чтобы подать форму, человек должен соответствовать критериям приемлемости, как указано в Разделе 197A (1B) Закона о подоходном налоге 1961 года. Критерии приемлемости предполагают, что человек может подать форму, только если доход форма 15G не превышает установленный для него / нее базовый лимит освобождения от уплаты налогов.

Она говорит: «Предположим, вы хотите отправить форму 15G для фиксированного дохода по депозитам, полученного от банка. Эта форма может быть отправлена вами только в том случае, если ваш процентный доход не превышает уровень освобождения от налогов, т.е.е., ваш совокупный процентный доход не должен превышать 2,5 миллиона рупий за финансовый год «.

Предположим, ваш общий доход от зарплаты составляет 4,5 миллиона рупий, проценты от FD в банке A составляют 40 000 рупий, а проценты от FD в банке B — 30 000. Вы также инвестировали PPF в размере 50 000 рупий, которые имеют право на налоговые льготы в соответствии с разделом 80C.

| Подробные сведения | Сумма (Rs) | |

| 4,50,000 | ||

| Проценты от FD с банком A | 40,000 | |

| Проценты от FD с банком B | 30,000 | |

| Общий валовой доход | 5,20,000 | |

| (50,000) | ||

| Чистая налогооблагаемая прибыль | 4,70,000 |

Из приведенного выше примера, поскольку ваше чистое налоговое обязательство составляет нулевой и общий процентный доход не превышает 2 рупий.5 лакхов, поэтому вы можете отправить Form15G.

Для пенсионеров

Теперь для пенсионеров не будет применяться условие дохода, не превышающего базовый лимит освобождения. Сони говорит: «Условие дохода, не превышающего базовый лимит освобождения, применимо только к лицам, имеющим право подавать форму 15G, но не к лицам, подающим форму 15H».

На 2019-20 финансовый год для пенсионеров (в возрасте 60 лет и старше, но ниже 80 лет) базовый уровень дохода, не облагаемого налогом, составляет 3 лакха.Для сверхпожилых граждан (в возрасте 80 лет и старше) базовый уровень освобождения от налогов составляет 5 лакхов.

Джайн говорит: «Форма, применимая к пожилым людям, то есть форма 15H, регулируется разделом 197A (1C) Закона о подоходном налоге. Согласно примечаниям к форме, форму 15H может подать пожилой гражданин, даже если доход, для которого испрашивается освобождение, превышает базовый лимит освобождения (т. е. 3 лакх рупий или 5 лакхов, в зависимости от обстоятельств). Однако чистый доход после применения всех применимых вычетов должен быть ниже применимого лимита освобождения.Плательщик дохода (обычно банки) должен убедиться, что налоговые обязательства по общему доходу должны быть нулевыми ».

Таким образом, пенсионеры и сверхстарые граждане могут подавать форму 15H, даже если доход, по которому необходимо избежать налогового вычета, превышает базовый предел освобождения, применимый к ним.

Запомните

Гупта говорит: «В случае изменения обстоятельств и уплаты некоторого налога, налогоплательщики должны немедленно сообщить об этом плательщику и отозвать свою форму 15G / H.«

Кроме того, нерезиденты Индии не могут подавать форму 15-G / 15H.

Формы 15G и 15H для экономии TDS на процентном доходе

1. Что такое форма 15G и форма 15H?

Form 15G и Form 15H — это формы, которые вы можете отправить, чтобы предотвратить вычет TDS из вашего дохода, если вы соответствуете условиям, указанным ниже. Для этого PAN является обязательным. Некоторые банки позволяют отправлять эти формы онлайн через веб-сайт банка.Форма 15H предназначена для пожилых людей, от 60 лет и старше; в то время как форма 15G предназначена для всех остальных.

Форма 15G и Форма 15H действительны в течение одного финансового года. Поэтому, пожалуйста, отправляйте эти формы каждый год в начале финансового года. Это гарантирует, что банк не будет удерживать TDS из вашего процентного дохода.

На 2020-2021 финансовый год, в связи с распространением заболевания COVID-19, налогоплательщики не смогут подавать формы в первую неделю апреля 2020 года. Таким образом, правительство продлило срок действия формы 15G и формы 15H истекает 31 марта 2020 г. по 30 июня 2020 г.Налогоплательщики могут подать Форму 15G и Форму 15H в первую неделю июля 2020 года. В период с 1 апреля 2020 года по 30 июня 2020 года формы 15G и 15H, представленные на 2019-20 финансовый год, будут действительным доказательством невычета. ТДС.

2. Условия, которые необходимо выполнить для подачи формы 15G

- Вы являетесь физическим лицом, или HUF, или трастом, или любым другим лицом, но не компанией или фирмой.

- Подавать заявление могут только постоянные жители Индии.

- Вам должно быть меньше 60 лет

- Налог, рассчитанный с вашего общего дохода, составляет ноль

- Общий процентный доход за год меньше, чем базовый лимит освобождения от уплаты налога на этот год, который составляет рупий.2,5 лакха на 2020-21 финансовый год (2021-22 авг.)

3. Условия, которые вы должны выполнить, чтобы подать форму 15H

- Вы физическое лицо и постоянно проживаете в Индии

- Вы являетесь пенсионером или в течение года, за который вы подаете форму, вам исполнится 60 лет.

- Налог, рассчитанный с вашего общего дохода, составляет ноль

Проверьте общую сумму налога к уплате с помощью нашего калькулятора

5.Забыли отправить форму 15G или форму 15H?

Многие налогоплательщики забывают вовремя подать формы 15G и 15H. В такой ситуации банк мог уже вычесть TDS. В зависимости от ситуации вы можете сделать одно из следующих действий.

1. Подайте налоговую декларацию, чтобы потребовать возмещения TDS

Единственный способ требовать возмещения излишка удержанной суммы TDS — это заполнить налоговую декларацию. Банки или другие организации не могут вернуть вам TDS, поскольку они уже передали их в налоговый отдел.Департамент подоходного налога вернет излишек TDS после того, как вы подадите налоговую декларацию

.2. Немедленно отправьте форму 15G и форму 15H

Большинство банков вычитают TDS каждый квартал. Если вы забыли отправить форму 15G или 15H, не волнуйтесь. Отправьте его как можно раньше, чтобы не вычитать TDS за оставшийся финансовый год.

Чтобы потребовать возмещения излишка удержанной TDS, начните подавать декларацию на ClearTax

6. Цели, для которых можно подать форму 15G или 15H

Хотя эти формы могут быть отправлены в банки, чтобы убедиться, что TDS не вычитается из процентов, есть еще несколько мест, где вы можете их отправить.

- TDS при снятии EPF — TDS вычитается на баланс EPF при снятии до 5 лет непрерывного обслуживания. Если вы проработали менее 5 лет и планируете снять с баланса EPF более 50 000 рупий (50,0

рупий Шаг 3 — Подача налоговых форм и W-2

Отдел финансовой помощи Виллановы рассматривает все поступающие на бакалавриат для получения финансовой помощи. В ходе этого процесса мы сравниваем информацию, предоставленную в формах профиля FAFSA и CSS, с информацией, которую студенты и (в случае учащихся-иждивенцев) родители / приемные родители сообщили в своих налоговых формах.

Перспективные первокурсники и вернувшиеся студенты будут представлять документацию в Службу институциональной документации Совета колледжей (IDOC), а не в Управление финансовой помощи. В настоящее время мы не можем обрабатывать какие-либо документы, отправленные в наш офис по факсу или почте.

Обратите внимание: для загрузки налоговых документов в IDOC вам потребуется идентификационный номер IDOC. После обработки профиля CSS вы получите электронное письмо от College Board с вашим идентификационным номером IDOC и инструкциями по загрузке документов.

Налоговые декларации, которые вы отправляете в IDOC , должны быть окончательными декларациями, подаваемыми в IRS. Мы не можем принять проект или смету.

- Если вы и / или ваш родитель (-и) / приемный родитель будете подавать заявление о продлении налога, вы ДОЛЖНЫ отправить копию формы IRS-4868, которая подается в IRS. Они также должны предоставить копии всех документов W-2 или, если они работают не по найму, подписанное заявление с указанием суммы их AGI и уплаченного подоходного налога в США.

- Если вы и / или ваши родители / приемные родители подали иностранную налоговую декларацию, пожалуйста, предоставьте подписанную копию налоговой декларации с информацией, переведенной на английский язык и валютой, конвертированной в доллары США, с использованием обменного курса с даты FAFSA был подан.

После просмотра форм, перечисленных выше, может потребоваться дополнительная информация. В то время вы будете уведомлены о том, что необходимо, и как отправить. Чтобы убедиться, что вы знаете о запрашиваемой дополнительной информации, студент должен отслеживать свою страницу статуса кандидата (будущие студенты) или свою учетную запись MyNova (текущие студенты и студенты, которым предлагается зачисление и депозит) и их электронную почту Villanova. обращайтесь на регулярной основе.

Пожалуйста, подождите до 2 недель на обработку всех документов, представленных в IDOC.

Пожалуйста, просмотрите учебное руководство IDOC, чтобы получить пошаговые инструкции и информацию о ключевых компонентах процесса IDOC.

Необходимые налоговые формы

студентов, поступающих на 2021-2022 годы

учебный год

Кандидаты на досрочное решение I

| Форма | Срок оплаты | Отправить на |

|---|---|---|

Форма подтверждения совета колледжа * * Только если выбрано для федеральной проверки | 15 ноября 2020 * | IDOC |

| Федеральная налоговая декларация за 2019 г., подписанная родителем (-ами) / отчимом * | 15 ноября 2020 | IDOC |

| Все применимые налоговые таблицы материнской (ых) / отчимной (ов) на 2019 г. | 15 ноября 2020 | IDOC |

| Федеральные документы W-2 для родителей / отчимов 2019 и / или 1099 или 1099R | 15 ноября 2020 | IDOC |

| Подписанная студентом федеральная налоговая декларация за 2019 год * | 15 ноября 2020 | IDOC |

| Все применимые налоговые таблицы для студентов 2019 | 15 ноября 2020 | IDOC |

| Студенческие 2019 W2’s и / или 1099 или 1099R | 15 ноября 2020 | IDOC |

* Если вам и / или вашим родителям / мачехам не требовалось подавать федеральную налоговую декларацию, вы должны подать неналоговую форму, которая доступна на панели управления IDOC студента.

Претенденты на ранний этап

| Форма | Срок оплаты | Отправить на |

|---|---|---|

Форма подтверждения совета колледжа * * Только если выбрано для федеральной проверки | 1 декабря 2020 * | IDOC |

| Федеральная налоговая декларация за 2019 г., подписанная родителем (-ами) / отчимом * | 1 декабря 2020 г. | IDOC |

| Все применимые налоговые таблицы материнской (ых) / отчимной (ов) на 2019 г. | 1 декабря 2020 г. | IDOC |

| Федеральные документы W-2 для родителей / отчимов 2019 и / или 1099 или 1099R | 1 декабря 2020 г. | IDOC |

| Подписанная студентом федеральная налоговая декларация за 2019 год * | 1 декабря 2020 г. | IDOC |

| Все применимые налоговые таблицы для студентов 2019 | 1 декабря 2020 г. | IDOC |

| Студенческие 2019 W2’s и / или 1099 или 1099R | 1 декабря 2020 г. | IDOC |

* Если вам и / или вашим родителям / мачехам не требовалось подавать федеральную налоговую декларацию, вы должны подать неналоговую форму, которая доступна на панели управления IDOC студента.

Претенденты на раннее решение II и обычное решение

| Форма | Срок оплаты | Отправить на |

|---|---|---|

Форма подтверждения совета колледжа * * Только если выбрано для федеральной проверки | 15 января 2021 * | IDOC |

| Федеральная налоговая декларация за 2019 г., подписанная родителем (-ами) / отчимом * | 15 января 2021 г. | IDOC |

| Все применимые налоговые таблицы материнской (ых) / отчимной (ов) на 2019 г. | 15 января 2021 г. | IDOC |

| Федеральные документы W-2 для родителей / отчимов 2019 и / или 1099 или 1099R | 15 января 2021 г. | IDOC |

| Подписанная студентом федеральная налоговая декларация за 2019 год * | 15 января 2021 г. | IDOC |

| Все применимые налоговые таблицы для студентов 2019 | 15 января 2021 г. | IDOC |

| Студенческие 2019 W2’s и / или 1099 или 1099R | 15 января 2021 г. | IDOC |

* Если вам и / или вашим родителям / мачехам не требовалось подавать федеральную налоговую декларацию, вы должны подать неналоговую форму, которая доступна на панели управления IDOC студента.

студентов, поступающих на 2020-2021 годы

учебный год

Претенденты на досрочное решение

| Форма | Срок оплаты | Отправить на |

|---|---|---|

Форма подтверждения совета колледжа * * Только если выбрано для федеральной проверки | 1 ноября 2019 * | IDOC |

| Федеральная налоговая декларация за 2018 год, подписанная материнским (ыми) / отчимным родителем * | 1 ноября 2019 г. | IDOC |

| Все применимые налоговые таблицы материнской (ых) / отчимной (-ых) / отчимной компании на 2018 год | 1 ноября 2019 г. | IDOC |

| Федеральный W-2 родителей / отчимов за 2018 год и / или 1099 или 1099R | 1 ноября 2019 г. | IDOC |

| Подпись студента Федеральная налоговая декларация за 2018 г. * | 1 ноября 2019 г. | IDOC |

| Все применимые налоговые таблицы студентов 2018 | 1 ноября 2019 г. | IDOC |

| Студенческий 2018 W2’s и / или 1099 или 1099R | 1 ноября 2019 г. | IDOC |

* Если вам и / или вашим родителям / мачехам не требовалось подавать федеральную налоговую декларацию, вы должны подать неналоговую форму, которая доступна на панели управления IDOC студента.

Претенденты на ранний этап

| Форма | Срок оплаты | Отправить на |

|---|---|---|

Форма подтверждения совета колледжа * * Только если выбрано для федеральной проверки | 1 декабря 2019 * | IDOC |

| Федеральная налоговая декларация за 2018 год, подписанная материнским (ыми) / отчимным родителем * | 1 декабря 2019 г. | IDOC |

| Все применимые налоговые таблицы материнской (ых) / отчимной (-ых) / отчимной компании на 2018 год | 1 декабря 2019 г. | IDOC |

| Федеральный W-2 родителей / отчимов за 2018 год и / или 1099 или 1099R | 1 декабря 2019 г. | IDOC |

| Подпись студента Федеральная налоговая декларация за 2018 г. * | 1 декабря 2019 г. | IDOC |

| Все применимые налоговые таблицы студентов 2018 | 1 декабря 2019 г. | IDOC |

| Студенческий 2018 W2’s и / или 1099 или 1099R | 1 декабря 2019 г. | IDOC |

* Если вам и / или вашим родителям / мачехам не требовалось подавать федеральную налоговую декларацию, вы должны подать неналоговую форму, которая доступна на панели управления IDOC студента.

Соискатели регулярного решения

| Форма | Срок оплаты | Отправить на |

|---|---|---|

Форма подтверждения совета колледжа * * Только если выбрано для федеральной проверки | 15 января 2020 * | IDOC |

| Федеральная налоговая декларация за 2018 год, подписанная материнским (ыми) / отчимным родителем * | 15 января 2020 | IDOC |

| Все применимые налоговые таблицы материнской (ых) / отчимной (-ых) / отчимной компании на 2018 год | 15 января 2020 | IDOC |

| Федеральный W-2 родителей / отчимов за 2018 год и / или 1099 или 1099R | 15 января 2020 | IDOC |

| Подпись студента Федеральная налоговая декларация за 2018 г. * | 15 января 2020 | IDOC |

| Все применимые налоговые таблицы студентов 2018 | 15 января 2020 | IDOC |

| Студенческий 2018 W2’s и / или 1099 или 1099R | 15 января 2020 | IDOC |

* Если вам и / или вашим родителям / мачехам не требовалось подавать федеральную налоговую декларацию, вы должны подать неналоговую форму, которая доступна на панели управления IDOC студента.

Все вернувшиеся студенты

| Форма | Срок оплаты | Отправить на |

|---|---|---|

Форма подтверждения совета колледжа * * Только если выбрано для федеральной проверки | 1 апреля 2020 | IDOC |

| Федеральная налоговая декларация за 2018 г., подписанная материнским (ыми) / отчимным родителем (-ами) / отчимным лицом | 1 апреля 2020 г. | IDOC |

| Все применимые налоговые таблицы материнской (ых) / отчимной (-ых) / отчимной компании на 2018 год | 1 апреля 2020 г. | IDOC |

| Федеральный W-2 родителей / отчимов за 2018 год и / или 1099 или 1099R | 1 апреля 2020 г. | IDOC |

| Подпись студента Федеральная налоговая декларация за 2018 год | 1 апреля 2020 г. | IDOC |

| Все применимые налоговые таблицы студентов 2018 | 1 апреля 2020 г. | IDOC |

| Студенческий 2018 W2’s и / или 1099 или 1099R | 1 апреля 2020 г. | IDOC |

Все студенты, переведенные на осень 2020 года

| Форма | Срок оплаты | Отправить на |

|---|---|---|

Форма подтверждения совета колледжа * * Только если выбрано для федеральной проверки | 1 июня 2020 | IDOC |

| Федеральная налоговая декларация за 2018 г., подписанная материнским (ыми) / отчимным родителем (-ами) / отчимным лицом | 1 июня 2020 г. | IDOC |

| Все применимые налоговые таблицы материнской (ых) / отчимной (-ых) / отчимной компании на 2018 год | 1 июня 2020 г. | IDOC |

| Федеральный W-2 родителей / отчимов за 2018 год и / или 1099 или 1099R | 1 июня 2020 г. | IDOC |

| Подпись студента Федеральная налоговая декларация за 2018 год | 1 июня 2020 г. | IDOC |

| Все применимые налоговые таблицы студентов 2018 | 1 июня 2020 г. | IDOC |

| Студенческий 2018 W2’s и / или 1099 или 1099R | 1 июня 2020 г. | IDOC |

Перевод студентов на всю весну 2021 года

| Форма | Срок оплаты | Отправить на |

|---|---|---|

Форма подтверждения совета колледжа * * Только если выбрано для федеральной проверки | 1 ноября 2020 | IDOC |

| Федеральная налоговая декларация за 2018 г., подписанная материнским (ыми) / отчимным родителем (-ами) / отчимным лицом | 1 ноября 2020 г. | IDOC |

| Все применимые налоговые таблицы материнской (ых) / отчимной (-ых) / отчимной компании на 2018 год | 1 ноября 2020 г. | IDOC |

| Федеральный W-2 родителей / отчимов за 2018 год и / или 1099 или 1099R | 1 ноября 2020 г. | IDOC |

| Подпись студента Федеральная налоговая декларация за 2018 год | 1 ноября 2020 г. | IDOC |

| Все применимые налоговые таблицы студентов 2018 | 1 ноября 2020 г. | IDOC |

| Студенческий 2018 W2’s и / или 1099 или 1099R | 1 ноября 2020 г. | IDOC |

<< Вернуться к шагу 2 || На Шаг 4 >>

Начиная с 2013-2014 учебного года, чтобы оптимизировать наши процессы, Университет Вилланова изменил свою политику в отношении получения всех налоговых документов для проверки.

Об авторе