Подоходный налог что это: Подоходный налог

Удержание налогов для физических лиц

Федеральный подоходный налог предусматривает его уплату из текущих доходов. Вы платите налог по мере получения заработка или дохода в течение года.

Что такое удержание налогов?

Если вы являетесь наемным работником, ваш работодатель вероятно удерживает подоходный налог из вашей зарплаты и уплачивают его Налоговому управлению США от вашего лица.

Что такое расчетный налог?

Если вы не платите налоги путем удержания налогов или не платите достаточно налогов этим способом, возможно вы должны платить расчетный налог. Лица, работающие на себя, обычно платят налог таким образом.

Проверка вашего удержания налогов

Избегайте неприятного сюрприза во время налогового сезона за счет проверки своей величины удержания налогов. Слишком маленькое удержание может привести к налоговому счету или штрафу. Слишком большое удержание налогов может означать, что вы не сможете использовать деньги, пока не получите возврат налогов.

Используйте Средство оценки удержанного налога

Когда следует проверять удержание налогов:

- В начале года

- Если изменилось налоговое законодательство

- При изменениях уклада жизни:

- Изменения уклада жизни – брак, развод, рождение или усыновление ребенка, покупка дома, выход на пенсию, банкротство по главе 11

- Доход в виде заработной платы — вы или ваш супруг начали или прекратили работу или начали или прекратили вторую работу.

- Налогооблагаемый доход, не подлежащий удержанию, – процентный доход, дивиденды, доход от прироста капитала, доход от самостоятельной занятости, распределения индивидуальных пенсионных счетов (IRA) (включая некоторые пенсионные счета Roth)

- Поправки дохода — налоговый вычет для IRA, вычет для процентов по ссуде на обучение, расходы на алименты

- Постатейные вычеты или налоговые зачеты – медицинские расходы, налоги, расходы на выплату процентов, пожертвования благотворительным организациям, расходы по уходу за иждивенцем, налоговые зачеты за оплату учебы, налоговый зачет, выплачиваемый за ребенка, налоговый зачет за заработанный доход

Изменение удержания налогов

Для изменения вашего удержания налогов можно использовать результаты Средства оценки удержанного налога, чтобы определить, должны ли вы:

Понимание удержания налогов

- Ваша обычная зарплата, комиссионные и отпускные.

- Возмещения и другие надбавки на расходы, выплачиваемые в соответствии с неподотчетным планом.

- Пенсии, премии, комиссионные, выигрыши в азартные игры и некоторые другие виды дохода.

Эта величина зависит от следующего:

- Сумма дохода, которую вы зарабатываете.

- Трех типов информации, которую вы даете своему работодателю в Формe W-4, «Сертификат о налоговых скидках наемного работника при начислении удержаний из заработной платы».

- Ваш налоговый статус

- Количество указанных налоговых скидок, учитываемых при определении объема удержания налогов работодателем из заработной платы работников: каждая указанная налоговая скидка уменьшает величину удержания налога.

- Если вы удерживаете дополнительную величину: вы может запросить удержание дополнительной величины налога из каждой зарплаты.

- Ваш налоговый статус

Примечание. Вы должны указывать в Форме W–4 налоговый статус и свое количество налоговых скидок, учитываемых при определении объема удержания налогов работодателем из заработной платы работников. Вы не можете указать только величину удержания налогов в долларах.

Публикации (Английский)

Налоговые формы

Подоходный налог с физических лиц (Институт Гайдара)

АвторыС. Баткибеков

Серия

Международная конференция «Новые рубежи. Стратегические проблемы следующего этапа экономических реформ в России» 30 июня — 2 июля 1999, Москва, ИЭПП

Подоходный налог с физических лиц является одним из основополагающих составных элементов общей налоговой системы. В теории, данный налог должен быть налогом на чистый совокупный доход физических лиц, которые либо являются резидентами, либо извлекают определенные доли своего дохода в данной стране.

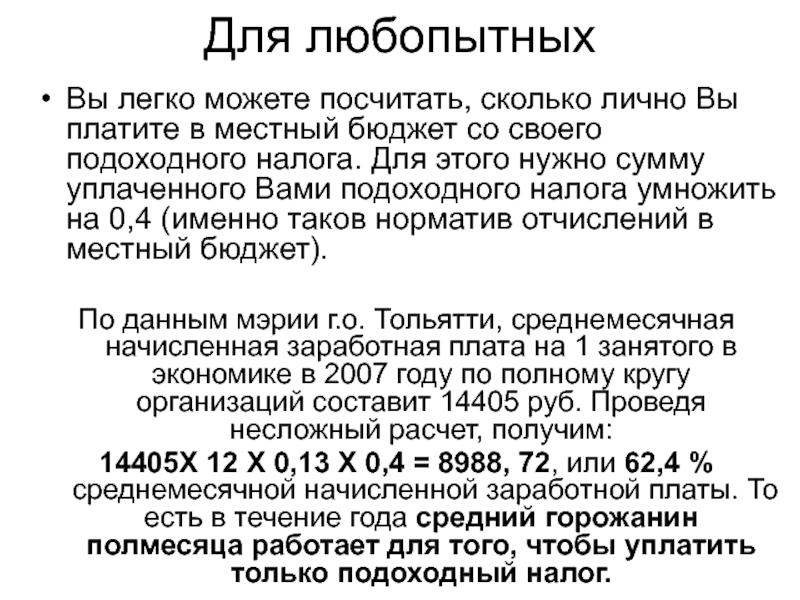

Подоходный налог с физических лиц является одним из основных источников поступлений в бюджетные системы экономически развитых стран. Доля подоходного налога в доходах бюджета в 90-х годах в США составляла более 35%, а в конце 80-х — более 45%, в Великобритании около 30%.

| Подоходный налог с физических лиц в процентах к налоговым поступлениям в ряде развитых стран в 1986 — 1997гг. | ||||||||||||

|

1986 |

1987 |

1988 |

1989 |

1990 |

1991 |

1992 |

1993 |

1994 |

1995 |

1996 |

1997 | |

|

Нидерланды |

20,9 |

20,5 |

21,3 |

21,9 |

25,7 |

25,2 |

24,8 |

25,4 |

20,4 |

18,9 |

17,5 |

15,7 |

|

Япония |

41,2 |

37,8 |

36,1 |

37,7 |

41,6 |

26,2 |

25,5 |

25,6 |

22,8 |

21,4 |

20,2 |

|

|

Германия |

14,6 |

15 |

14,9 |

15 |

13,9 |

27,8 |

28,0 |

27,1 |

26,5 |

27,3 |

24,7 |

23,2 |

|

Франция |

13,4 |

13,3 |

12,5 |

12,2 |

12,4 |

13,2 |

13,7 |

13,9 |

14,0 |

13,9 |

14,1 |

14,7 |

|

Великобритания |

31 |

30,7 |

30,8 |

31,2 |

31,5 |

31,2 |

28,2 |

27,8 |

27,6 |

27,4 |

25,9 |

25,8 |

|

Италия |

30,3 |

28,4 |

30,3 |

29,8 |

|

27,3 |

26,8 |

27,1 |

25,4 |

26,2 |

25,1 |

22,0 |

|

США |

46,9 |

47,3 |

45,4 |

46,3 |

46,7 |

41,2 |

36,1 |

36,2 |

35,7 |

36,3 |

37,6 |

|

|

Россия |

8,5 |

11,0 |

11,5 |

10,1 |

12,0 |

13,1 | ||||||

Источник: Organization for Economic Cooperation and Development. Revenue Statistics of OECD Member Countries, 1965-91. -Paris: OECD, 1992; International Financial Statistics Yearbook. — Washington, D.C.: IMF, 1995; Government Statistics Yearbook. — Washington, D.C.: IMF, 1995

Revenue Statistics of OECD Member Countries, 1965-91. -Paris: OECD, 1992; International Financial Statistics Yearbook. — Washington, D.C.: IMF, 1995; Government Statistics Yearbook. — Washington, D.C.: IMF, 1995

| Подоходный налог с физических лиц в процентах ВВП в ряде развитых странах в 1986 — 1997гг. | ||||||||||||

|

1986 |

1987 |

1988 |

1989 |

1990 |

1991 |

1992 |

1993 |

1994 |

1995 |

1996 |

1997 | |

|

Нидерланды |

9,07 |

9,33 |

9,78 |

9,52 |

11,02 |

11,3 |

11,6 |

12,0 |

9,2 |

8,3 |

7,6 |

6,8 |

|

Япония |

4,82 |

4,75 |

4,7 |

4,9 |

5,64 |

6,23 |

7,4 |

7,5 |

6,4 |

6,1 |

5,7 |

|

|

Германия |

4,02 |

4,16 |

4,07 |

4,18 |

3,75 |

9,5 |

10,9 |

10,6 |

10,4 |

10,7 |

9,4 |

8,7 |

|

Франция |

4,38 |

4,32 |

3,89 |

3,83 |

3,95 |

4,05 |

6,0 |

6,1 |

6,2 |

6,2 |

6,4 |

6,8 |

|

Великобритания |

9,85 |

9,52 |

9,31 |

9,3 |

9,98 |

9,9 |

9,9 |

9,3 |

9,4 |

9,7 |

9,3 |

9,1 |

|

Италия |

8,32 |

7,9 |

8,32 |

8,34 |

8,49 |

10,3 |

11,3 |

11,9 |

10,6 |

10,8 |

10,8 |

9,9 |

|

США |

8,27 |

8,82 |

8,34 |

8,61 |

8,54 |

9,3 |

9,6 |

9,8 |

9,8 |

10,1 |

10,7 |

9,3 |

|

Россия |

2,4 |

2,7 |

2,8 |

2,3 |

2,6 |

2,9 | ||||||

Источник: Organization for Economic Cooperation and Development. Revenue Statistics of OECD Member Countries, 1965-91. -Paris: OECD, 1992; International Financial Statistics Yearbook. — Washington, D.C.: IMF, 1995; Government Statistics Yearbook. — Washington, D.C.: IMF, 1995; Tax Policy in OECD Countries. Choices and Conflicts. K.C. Messere, 1994.-Amsterdam: IBFD Publications; European Tax Handbook. Editor: Juhani Kesti, LL.M. 1994.-Amsterdam: IBFD Publications

Revenue Statistics of OECD Member Countries, 1965-91. -Paris: OECD, 1992; International Financial Statistics Yearbook. — Washington, D.C.: IMF, 1995; Government Statistics Yearbook. — Washington, D.C.: IMF, 1995; Tax Policy in OECD Countries. Choices and Conflicts. K.C. Messere, 1994.-Amsterdam: IBFD Publications; European Tax Handbook. Editor: Juhani Kesti, LL.M. 1994.-Amsterdam: IBFD Publications

На первоначальных этапах экономического переходного периода подоходный налог не является важным источником налоговых поступлений. В переходный период доход на душу населения невелик, и экономика может приспосабливаться к переходным условиям за счет дальнейшего сокращения доходов населения до возобновления экономического роста. Поскольку подоходный налог является эластичным источником доходов бюджета, в подобные периоды доля поступлений от него в общей сумме доходов должна падать. Тем не менее, доля подоходного налога в общей сумме налоговых поступлений будет расти по мере возобновления экономического роста, из-за эластичной природы этого налога. Таким образом, следует ожидать с течением времени роста значения подоходного налога.

Таким образом, следует ожидать с течением времени роста значения подоходного налога.

Кроме того, основным источником подоходного налога в переходный период являются удержания из зарплат, и требуется определенный период времени для того, чтобы удержания с иных источников подоходного налога (проценты, дивиденды, доход от малого бизнеса) стали эффективным налоговым инструментом.

Страны с переходной экономикой должны приспособиться к новым налоговым концепциям, с учетом местных особенностей, а население должно осознать, что уплата налогов является его гражданской обязанностью. Эти факторы имеют тенденцию к слабому проявлению на ранних этапах переходного периода, соответственно налоговая дисциплина соблюдается в меньшей степени, чем можно ожидать на последующих этапах развития.

По вышеизложенным причинам, доля бюджетных поступлений от подоходного налога должна быть невелика на первоначальных этапах, и поэтому важно, чтобы налог взимался по схеме, обеспечивающей адаптацию экономики к этому налогу. Иными словами, все больше людей будут становиться плательщиками подоходного налога и/или платить больше налогов по мере роста их реальных доходов. Этой цели можно достичь частью за счет создания простой схемы налогообложения, которая включала бы обоснованный уровень необлагаемого налогом дохода и одной ставки. Категории доходов, облагаемые налогом по разным ставкам должны индексироваться в зависимости от инфляции, для того, чтобы подоходным налогом облагалось лишь реальное увеличение доходов. Эта схема обеспечит постоянное увеличение средней ставки налога для налогоплательщиков, уплачивающих положительные суммы налога. Таким образом, с самого своего создания схема подоходного налога будет включать элемент прогрессивного налогообложения.

Иными словами, все больше людей будут становиться плательщиками подоходного налога и/или платить больше налогов по мере роста их реальных доходов. Этой цели можно достичь частью за счет создания простой схемы налогообложения, которая включала бы обоснованный уровень необлагаемого налогом дохода и одной ставки. Категории доходов, облагаемые налогом по разным ставкам должны индексироваться в зависимости от инфляции, для того, чтобы подоходным налогом облагалось лишь реальное увеличение доходов. Эта схема обеспечит постоянное увеличение средней ставки налога для налогоплательщиков, уплачивающих положительные суммы налога. Таким образом, с самого своего создания схема подоходного налога будет включать элемент прогрессивного налогообложения.

В теории, подоходный налог должен быть налогом на совокупный доход. На практике, невозможно создать систему, при которой физические лица заполняют декларации по доходам, полученным из всех источников, и платят единый налог. Тем не менее, возможно создать такую систему, которая обеспечат приемлемое приближение к налогу на совокупный доход без организационных трудностей по заполнению индивидуальных деклараций. Например, налог может удерживаться из зарплаты в соответствие с установленными шедулями. В дополнение, возможно создать единую ставку налога на другие виды платежей, такие как процентный доход, дивиденды, другие платежи и компенсации. Благодаря подобным схемам удержаний можно приблизиться к налогу на совокупный доход, при условии, что эти схемы будут простыми, а ставки единообразными.

Тем не менее, возможно создать такую систему, которая обеспечат приемлемое приближение к налогу на совокупный доход без организационных трудностей по заполнению индивидуальных деклараций. Например, налог может удерживаться из зарплаты в соответствие с установленными шедулями. В дополнение, возможно создать единую ставку налога на другие виды платежей, такие как процентный доход, дивиденды, другие платежи и компенсации. Благодаря подобным схемам удержаний можно приблизиться к налогу на совокупный доход, при условии, что эти схемы будут простыми, а ставки единообразными.

Несмотря на все усилия по упрощению схемы подоходного налога, здесь существуют как концептуальные, так и практические сложности. Одной из таких сложностей является определение полной оплаты труда работника с включением дополнительных выплат и выгод, осуществляемых работодателем в пользу своих сотрудников. Данные выплаты и выгоды должны подлежать налогообложению как часть совокупного дохода, поскольку они являются составной частью зарплаты. Тем не менее, подобные дополнительные выгоды трудно определить и измерить. Кроме того, состав тех, кто должен платить налог с заработной платы, во многом зависит от определения для налоговых целей понятия сотрудника — получателя таких выгод. Это определение достаточно сложно вывести и соблюдать. Кроме того, в случае если совокупное налогообложение слишком высоко, налогоплательщики могут стремиться к уменьшению его общей суммы за счет изменения соотношения выплат по подоходному налогу и по социальным налогам, взимаемых с сотрудников. Наконец, налогообложение иностранных источников дохода физических лиц-резидентов может быть чрезвычайно сложным и обременительным в административном отношении делом. Все эти проблемы могут частично решаться путем создания простых и прозрачных правил, которым легко следовать и исполнение которых легко осуществить в организационном плане. Усложнить эту схему можно будет по мере совершенствования экономики и приобретения опыта налогоплательщиками и налоговыми органами.

Тем не менее, подобные дополнительные выгоды трудно определить и измерить. Кроме того, состав тех, кто должен платить налог с заработной платы, во многом зависит от определения для налоговых целей понятия сотрудника — получателя таких выгод. Это определение достаточно сложно вывести и соблюдать. Кроме того, в случае если совокупное налогообложение слишком высоко, налогоплательщики могут стремиться к уменьшению его общей суммы за счет изменения соотношения выплат по подоходному налогу и по социальным налогам, взимаемых с сотрудников. Наконец, налогообложение иностранных источников дохода физических лиц-резидентов может быть чрезвычайно сложным и обременительным в административном отношении делом. Все эти проблемы могут частично решаться путем создания простых и прозрачных правил, которым легко следовать и исполнение которых легко осуществить в организационном плане. Усложнить эту схему можно будет по мере совершенствования экономики и приобретения опыта налогоплательщиками и налоговыми органами. Такой подход позволит стране использовать подоходный налог уже на ранних этапах переходного периода, что заложит основу прогрессивного источника налоговых поступлений, важность которого будет расти после возобновления экономического роста.

Такой подход позволит стране использовать подоходный налог уже на ранних этапах переходного периода, что заложит основу прогрессивного источника налоговых поступлений, важность которого будет расти после возобновления экономического роста.

Анализ налоговой политики в 1992-1998 годах показывает, что, несмотря на формальную унитарность подоходного налога в России (он взимается по единой ставке со всех видов доходов), на практике оказывается, что базой налога является, главным образом, заработная плата. Подоходный налог платят в основном наемные работники. Доходы от собственности не попадают в налогооблагаемую базу вследствие уклонения от налога самыми разнообразными способами, менеджеры также находят способы резкого сокращения налоговых платежей, фермеры и члены сельскохозяйственных кооперативов освобождены от налога, предоставлена льгота по доходам от сбережений в виде процента от депозитных счетов.

Использование кредитно-депозитных и страховых схем для косвенной выплаты заработной платы является наиболее часто используемым способом занижения обязательств физических лиц по подоходному налогу и отчислениям в обязательные внебюджетные фонды. Суть их вкратце сводится к следующему.

Суть их вкратце сводится к следующему.

При страховой схеме предприятие заключает договор со страховой фирмой на добровольное имущественное страхование, исключаемые из базы налога на прибыль в размере 1% от себестоимости продукции предприятия, с заведомо маловероятным наступлением страхового случая. Параллельно сотрудники предприятия заключают договор с этой же страховой фирмой о добровольном страховании здоровья или невыплаты заработной платы в срок или же от других событий, наступление страхового случая по которым весьма вероятно. В наиболее распространенном случае в схеме также участвует перестраховочная компания осуществляющая обналичивание через оффшорные банки средств, которые потом выплачиваются сотрудникам предприятий.

Кредитно-депозитная схема имеет схожую схему. В ней договор заключается между банком и предприятием с одной стороны и банком и сотрудниками данного предприятия — с другой. Банк, за счет средств задепонированных предприятием осуществляет выдачу ссуд сотрудникам предприятий, которые ими депонируются под существенно более высокий процент, нежели обслуживание ссуды.

В результате, с сумм полученных физическими лицами — сотрудниками предприятий при использовании данных двух схем, не взимаются отчисления во внебюджетные фонды.

Наиболее действенными, по нашему мнению, методами борьбы с подобного рода схемами являются следующие. Во-первых, при получении физическим лицом процентных доходов по депозитному или иному договору свыше ставки рефинансирования Центрального банка, или как вариант инфляции, с подобных доходов, помимо подоходного налога, взимаются отчисления в фонды обязательного социального страхования. Во-вторых, договор признается ничтожным и стороны возвращаются в первоначальное состояние, а на банки и физические лица накладывается штраф.

С точки зрения обеспечения справедливости налоговой системы, следует, что налогооблагаемый доход должен быть максимально близок к экономическому доходу. То обстоятельство, что в России эти два вида доходов значительно отличаются от него, нарушает справедливость налогообложения. Граждане должны пропорционально участвовать в расходах государства, а на практике налог ложится в основном на низко- и среднедоходные слои населения.

Граждане должны пропорционально участвовать в расходах государства, а на практике налог ложится в основном на низко- и среднедоходные слои населения.

В этой связи наиболее приемлемым является, с нашей точки зрения, переход от системы глобального подоходного налога к шедулярному, при котором все доходы налогоплательщиков подвергаются налогообложению у источника их получения. По нашему мнению, данная мера может существенно способствовать увеличению поступлений подоходного налога.

Распределение налоговых поступлений. В настоящее время подоходный налог является федеральным налогом, поступления от которого зачисляются по ставке 3% в федеральный бюджет и по прогрессивной ставке, соответствующей определенному уровню доходов — в территориальный. Предельная ставка подоходного налога для граждан, чьи доходы попадают в верхнюю шкалу налогообложения, равна 35% (а с 2000 года — 45%).

С нашей точки зрения, наиболее эффективным вариантом является установление налога в качестве федерального, и закрепить поступления от него в полном объеме за территориальным бюджетом, то есть в соответствие с той практикой, которая существовала до 1999 года.

Ввиду того, что предлагаемая нами ставка едина для всех категорий доходов не требуется проведение перерасчета налоговых обязательств по совокупности всех доходов получаемых из различных источников. Таким образом, при удержании налогов по месту получения дохода у источника его получения сумма налога зачисляется в бюджет региона, по месту получения дохода. Возмещение налога, в случае необходимости, производится по месту регистрации гражданина в качестве налогоплательщика при подаче налоговой декларации.

Необлагаемый минимум дохода. Анализируя исчисление базы подоходного налога, следует отметить, что величина минимального необлагаемого налогом дохода привязана в настоящее время к величине минимальной заработной платы. Последняя величина не отражает действительного минимума зарплаты, как это было в начале 1992 года. Она является расчетным параметром, к законодательным изменениям которого как формально, так и неформально привязаны многие экономические переменные. В различные моменты времени между индексациями минимальной заработной платы ее величина составляет от 5-6% до 9-11% (в первом полугодии 1992 года — 20-25%) от уровня средней заработной платы. В результате необлагаемый минимум дохода не выполняет своей функции корректировки налогового бремени для малообеспеченных граждан.

В различные моменты времени между индексациями минимальной заработной платы ее величина составляет от 5-6% до 9-11% (в первом полугодии 1992 года — 20-25%) от уровня средней заработной платы. В результате необлагаемый минимум дохода не выполняет своей функции корректировки налогового бремени для малообеспеченных граждан.

В настоящее время в России используется метод сокращения налогооблагаемого дохода на величину одной минимальной заработной платы на каждого иждивенца. В проекте Налогового кодекса в отношении необлагаемого минимума не предусматривается каких-либо изменений по сравнению с действующим порядком, что объясняется в основном фискальными соображениями. Однако в будущем, в случае успешной реализации первого этапа реформы, изменения в описанном выше направлении представляются нам весьма рациональными.

По нашему мнению, в качестве возможной меры может быть признано целесообразным установить необлагаемый минимум на уровне 12 минимальных прожиточных минимумов или размеров средней заработной платы в год. С одной стороны, это позволит обеспечить прогрессивность подоходного налога, с другой — выведет из под налогообложения доходы значительной части населения, что существенно упростит администрирование налога.

С одной стороны, это позволит обеспечить прогрессивность подоходного налога, с другой — выведет из под налогообложения доходы значительной части населения, что существенно упростит администрирование налога.

Ставка подоходного налога. На основе вывода о низкой бюджетной отдаче подоходного налога и его незначительной роли в области перераспределительных процессов могут быть предложены два крайних подхода к пересмотру его шкалы, направленных на изменение сложившейся ситуации. Первый заключается в усилении прогрессивности подоходного налогообложения, второй подход, на первый взгляд, противоречащий поставленной задаче, заключается в снижении ее уровня и применении единой ставки налога.

Если стремиться к увеличению уровня справедливости подоходного налогообложения, то возможным подходом могло бы быть некоторое повышение ставок налогообложения высоких доходов при снижении ставки, применяемой к низким доходам. Одновременно можно было бы повысить степень прогрессивности шкалы подоходного налога путем увеличения размеров необлагаемого минимума дохода. В результате при сохранении неизменным уровня собираемости налога могло бы произойти увеличение налоговой нагрузки на обеспеченные слои населения и некоторое снижение налогового давления на низкодоходные группы.

Одновременно можно было бы повысить степень прогрессивности шкалы подоходного налога путем увеличения размеров необлагаемого минимума дохода. В результате при сохранении неизменным уровня собираемости налога могло бы произойти увеличение налоговой нагрузки на обеспеченные слои населения и некоторое снижение налогового давления на низкодоходные группы.

Очевидно, что такие изменения могут оказать воздействие как на процесс формирования сбережений, так и на структуру финансовых портфелей, так как подоходный налог снижает как объем сбережений, так и отдачу от их размещения. Причем, если следовать кейнсианским воззрениям, то повышение эффективной ставки за счет увеличения степени прогрессивности налогообложения в большей мере уменьшает склонность к сбережению, т.к. сильнее снижает высокие доходы, у владельцев которых относительно более высокая склонность к сбережениям. Поэтому альтернативой увеличению прогрессивности подоходного налогообложения может быть дифференциация ставок косвенных налогов таким образом, чтобы предметы люкса облагались по повышенным ставкам.

Наряду с возможным нежелательным воздействием увеличения ставки подоходного налога на склонность к сбережению и склонность к риску в российских условиях подход, связанный с увеличением прогрессивности налогообложения, вряд ли принес бы ожидаемые результаты в области повышения уровня справедливости. Дело в том, что дальнейшее повышение предельных ставок налогообложения резко повысило бы стимулы к уклонению от налога. Поэтому, вместо ожидаемого усиления налогового пресса на лиц с высокими доходами, наиболее вероятным развитием событий было бы лишь дальнейшее расширение масштабов уклонения от налогов с использованием всевозможных легальных, квазилегальных и незаконных методов. В результате перераспределения налогового бремени, последовавшего бы за увеличением уклонения от налогов, малообеспеченные слои населения стали бы платить относительно возросшую долю подоходного налога и несправедливость налоговой системы возросла бы.

Поэтому нам представляется, что задаче повышения уровня справедливости налоговой системы больше соответствует подход, заключающийся в снижении предельной ставки подоходного налога, для крупных доходов, при одновременном осуществлении мер по усилению контроля за сбором налога, в частности, путем перехода к обложению большинства видов дохода у источников его выплаты и ликвидации большей части льгот, позволяющих уклоняться от налога. Следует отметить, что в качестве компенсации снижения прогрессивности подоходного налогообложения необходимо предусмотреть повышение ставок акцизов на бензин, дорогие автомобили, украшения и т.д. Кроме того предполагается резкое увеличение роли налога на имущество физических лиц как источника бюджетных доходов и как инструмента выравнивания доходов различных слоев населения.

Следует отметить, что в качестве компенсации снижения прогрессивности подоходного налогообложения необходимо предусмотреть повышение ставок акцизов на бензин, дорогие автомобили, украшения и т.д. Кроме того предполагается резкое увеличение роли налога на имущество физических лиц как источника бюджетных доходов и как инструмента выравнивания доходов различных слоев населения.

По нашему мнению, оптимальным решением, в данной связи, является установление единой пропорциональной ставки подоходного налога на уровне 12%, что вкупе с совокупной ставкой отчислений в фонды обязательного социального, пенсионного и медицинского страхования равной 23% составляет ставку налоговых отчислений с заработной платы для наемных работников 35%, и 35,4% — для индивидуальных частных предпринимателей, с установлением необлагаемого минимума на уровне прожиточного минимума. Применение единой ставки имеет также положительное значение, с точки зрения снижения издержек на администрирование налога. В частности, при подобной системе отсутствует необходимость пересчета налоговых обязательств по истечение налогового периода, при получении доходов на нескольких местах работы, из разных источников.

В частности, при подобной системе отсутствует необходимость пересчета налоговых обязательств по истечение налогового периода, при получении доходов на нескольких местах работы, из разных источников.

Для налогообложения процентных доходов с рублевых активов и депозитов, предлагается установить пониженную ставку, основанную на прогнозе инфляции.

База подоходного налога. Теоретически унитарный (глобальный) подоходный налог лучше соответствует принципам справедливости налогообложения, если применяется в сочетании с прогрессивной шкалой налоговых ставок, необлагаемым минимумом дохода, исключением двойного налогообложения дивидендов, чем шедулярный налог, при котором различные виды (источники) дохода облагаются по отдельности. Однако бюджетная эффективность и справедливость унитарного налогообложения зависит от возможностей точного определения дохода налогоплательщиков. В развитых странах определение дохода базируется на декларировании налогоплательщиками его величины. Правильность декларирования контролируется налоговой администрацией. Важную роль при этом играет развитость аппарата налоговых органов, уровень их технического оснащения и кадровой обеспеченности. Кроме того, большое значение имеет существование исторических традиций добровольной уплаты налогов со стороны большинства граждан.

Российская налоговая администрация пока не в состоянии обеспечить эффективный контроль за предоставлением деклараций и правильностью отраженных в них сведений. Опыт России подтверждает положение, наблюдающееся в большинстве стран, при котором подоходный налог имеет наибольшую бюджетную отдачу, если собирается у источника. Выходом из создавшейся ситуации является переход к системе взимания подоходного налога в максимально возможной степени (кроме доходов предпринимателей, осуществляющих деятельность без образования юридического лица) у каждого источника выплаты отдельно от других видов дохода.

В первую очередь, целесообразность шедулярного обложения касается доходов, получаемых от вторичной занятости. Налогообложение доходов, получаемых помимо доходов по месту основной работы, следует производить у каждого источника выплаты отдельно от совокупного дохода. Это позволило бы резко сократить число лиц, обязанных декларировать свои доходы, облегчило бы работу Налоговой службы, улучшило бы собираемость налога.

Процентные доходы и дивиденды. Важным видом дохода, который следует облагать у источника выплаты, является процентный доход. Важнейшим обстоятельством, говорящим в пользу налогообложения процентного дохода, является то, что отсутствие такого обложения создает значительные возможности уклонения от налога. С другой стороны, налогообложение процентных доходов должно производится с учетом инфляции, которая в настоящее время может представлять реальную опасность, с точки зрения искажений налогооблагаемой базы. Искажение в результате инфляции затрагивает в основном процентные доходы, получаемые на активы номинированные в рублях, так как валютные активы индексируются автоматически вместе с ростом курса данной валюты. Применение подоходного налога к номинальным суммам процентных доходов, в случае недостаточной их величины для покрытия темпа роста цен и ставки налога, является, по сути, налогообложением части основной суммы актива. Важной проблемой, связанной с особенностями взимания подоходного налога у источника В России начисление высоких процентов по депозитам стало весьма распространенным способом уклонения от подоходного налога, т.к. согласно редакции статьи 3 Закона РФ о подоходном налогообложении, действовавшей до 1997 года, проценты и выигрыши по вкладам в учреждения банков и других кредитных учреждениях не включались в налогооблагаемую базу. Именно исходя из этого соображения, введение налога на проценты по вкладам представляется нам вполне оправданным.

В настоящее время, из состава налогооблагаемого дохода исключаются процентные доходы по рублевым депозитам в банке, в случае, если они не превышают доходы, рассчитанные по ставке рефинансирования ЦБ, по валютным — в случае, процент по депозиту на превышает 15%.

Негативное влияние инфляции, оказываемое на процентный доход может быть элиминировано следующим образом. Обложение процентных доходов физических лиц от валютных депозитов или ценных бумаг происходит по полной ставке подоходного налога, а процентных доходов, номинированных в рублях — по некоторой сниженной ставке. При этом пониженная ставка налога должна обеспечивать необходимый учет обесценения капитальной суммы актива, приносящего процентный доход, происходящей в связи с инфляцией. Ставка пересматривается ежегодно и устанавливается на основе прогноза об индексе цен. В конце года, налоговые обязательства корректируются в зависимости от фактического уровня инфляции в течение года. В случае, если эффективная ставка налога оказалась выше установленной, налогоплательщик вправе предъявить требование о возмещении или зачете подоходного налога.

Уравнение для расчета ставки налога на проценты при инфляции выглядит следующим образом:

где:

rR = реальный уровень инфляции

p = ожидаемая инфляция

t0 = законодательно установленная ставка налога

tt = ставка необходимая лишь для удержания реальных налоговых поступлений.

Налогообложение дивидендов производится на уровне акционерных обществ по ставке налога на прибыль. Разница в обязательствах, возникающая в результате различия между ставкой подоходного налога и ставкой налога на прибыль, может быть предъявлена налогоплательщиком к зачету требований по подоходному налогу. Таким образом, подоходный налог кредитуется на сумму уплаченного ранее налога на прибыль, но не возмещается из бюджета.

Определение статуса резидента для целей налогообложения. В настоящее время действует порядок, при котором иностранные граждане являются плательщиками подоходного налога по всей совокупности своих доходов, только при пребывании на территории России свыше 183 дней в течение одного календарного года. Данный способ определения резидента для целей подоходного налогообложения является малоэффективным.

В этой связи, нами предлагается изменить систему определения понятия «постоянное место жительства». Вместо вышеупомянутого порядка следует установить, что плательщиком подоходного налога являются граждане иностранных государств или лица без гражданства, находящиеся на территории России в течение 183 дней в течение 12 последовательных месяцев.

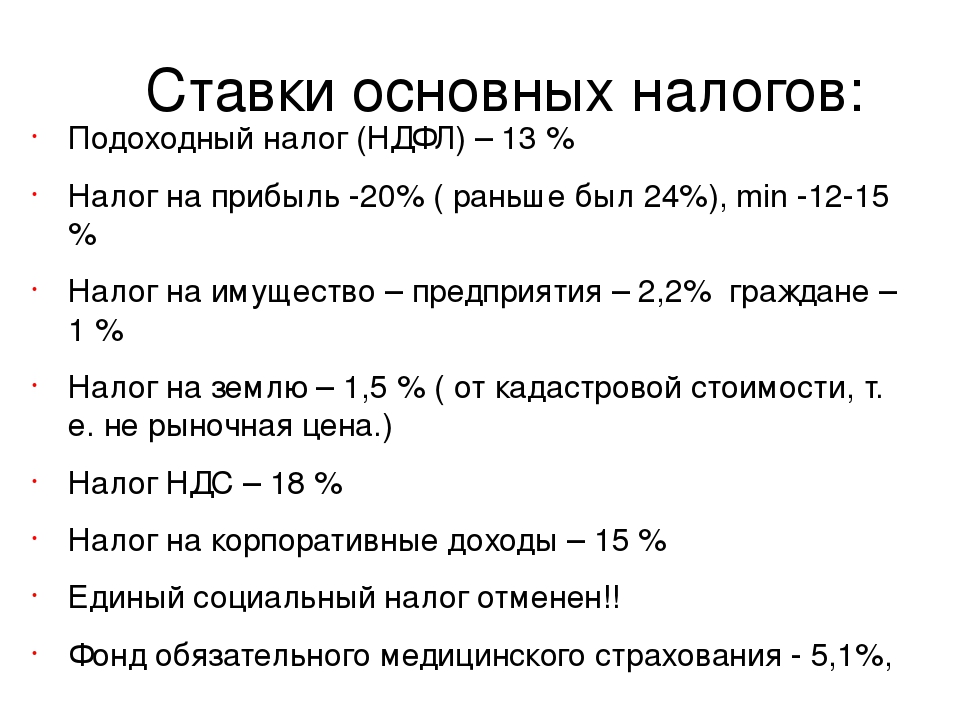

Платежи в Пенсионный фонд и социальные внебюджетные фонды. Заработная плата, будучи важнейшим элементом в структуре доходов населения — является базой не только для обложения подоходным налогом. В настоящее время, если не учитывать прогрессивность шкалы подоходного налога, ставка налога на заработную плату, уплачиваемая работником, равна 13% (в сумме с 1% взносов в Пенсионный Фонд). Кроме того работодатель уплачивает начисления на заработную плату: в Пенсионный фонд — 28%; Фонд социального страхования — 5,4%; Фонд обязательного медицинского страхования — 3,6%; Фонд занятости — 1,5.

Если учитывать только подоходный налог и платежи в социальные внебюджетные фонды, то предельная ставка налогообложения доходов, находящихся в низшем шедуле шкалы налога (то есть, для которых ставка подоходного налога равна 12%) составляет около 37%. Предельная ставка для доходов, облагаемых по максимальной ставке подоходного налога, включая все отчисления во внебюджетные фонды — 53%.

Поэтому реформа подоходного налога должна предполагать тесную увязку порядка его взимания с отчислениями во внебюджетные фонды социальной направленности.

Выбор предельной ставки подоходного налога осуществляется исходя из соображений ее установления на уровне ставки налога на прибыль предприятий (35%). Эта мера должна способствовать созданию равных условий для деятельности предприятий и лиц, осуществляющих предпринимательскую деятельность без образования юридического лица. Разумеется, что одного равенства ставок недостаточно для обеспечения нейтральности налоговой системы по отношению к типу организационной формы предприятий. Такое решение само по себе вряд ли обеспечит эквивалентность экономических условий для индивидуальных предпринимателей и инкорпорированных предприятий.

Установленная фиксированная единая налоговая ставка, будет способствовать уменьшению масштабов уклонения от всех видов налогов, имеющих базой заработную плату и другие виды доходов.

Одновременно предлагаемый порядок, вследствие сближения совокупной ставки налогообложения заработной платы и ставки налога на прибыль, создает серьезные стимулы для прекращения практики занижения величины заработной платы при выплате вознаграждения за работу в виде освобожденных от налога доходов (по депозитам, от государственных ценных бумаг и др.) или в виде не учитываемых в бухгалтерской отчетности наличных денег. Данное следствие имеет силу в случае установление четких правил определения фиктивных кредитно-депозитных и страховых договоров для налогообложения доходов, полученных таким образом, по совокупной ставке подоходного налога и платежей в обязательные внебюджетные фонды.

Налогообложение взносов и платежей в социальные внебюджетные фонды предполагается установить следующим образом. Все обязательные платежи и взносы во внебюджетные фонды вычитаются из налогооблагаемой прибыль предприятий для целей обложения налогом на прибыль и совокупного дохода — для частных предпринимателей. От подоходного налога также освобождаются выплаты физическим лицам из этих фондов. Что касается налогообложения взносов и выплат из необязательных фондов социального, пенсионного и медицинского страхования, то, с нашей точки зрения, в российских условиях является наиболее приемлемым не вычитать суммы взносов и платежей из совокупного дохода, подлежащего обложению подоходным налогом (для физических лиц осуществляющих взносы самостоятельно) и налогооблагаемой прибыли (для работодателей осуществляющих взносы за наемных работников).

Предложение об обложении выплат из негосударственных фондов социального, пенсионного и медицинского страхования имеют несколько обоснований, суть которых, прежде всего, сводится к тому, что необлагаемые выплаты из фондов необязательного страхования подвержены большим манипуляциям, нежели страховые взносы и, что необложение выплат из таких фондов будет иметь негативный социальный эффект: население, не веря в то, что впоследствии не будет введено налогообложение выплат из фондов необязательного социального, пенсионного и медицинского страхования, откажется от услуг таких фондов, что может существенно сказаться на развитии этого сектора экономики в России. Однако исходя из принципа единого подхода к налогообложению выплачиваемых пенсий, независимо от их источника, нами предлагается именно данная система.

Льготы по налогам. Для выравнивания условий хозяйствования в различных секторах экономики необходимо отменить льготы по подоходному налогу, предоставляемые охотникам, старателям, фермерским хозяйствам, по натуральным выплатам работникам сельскохозяйственных предприятий. Следует согласиться с предложением о сокращении размера льготы, предполагающей исключение из налогооблагаемого дохода средств, использованных на строительство или приобретение жилого дома (погашение ссуды банка использованной на эти цели). В настоящее время этой льготой пользуются лишь относительно высокодоходные граждане, поэтому соображения социальной справедливости определяют целесообразность ее отмены.

Требует пересмотра порядок налогообложения доходов от реализованного прироста капитальной стоимости активов физических лиц. В настоящее время налогооблагаемый доход физических лиц уменьшается на суммы от продажи квартир, жилых домов, садовых домиков, земельных участков, земельных паев (долей), в части не превышающей размера пятитысячекратного размера минимальной месячной оплаты труда. Доходы от продажи другого имущества облагаются налогом, если превышают тысячекратный размер минимальной месячной оплаты труда. Такой фиксированный вычет по действующему законодательству может быть заменен вычетом фактически произведенных документально подтвержденных расходов, связанных с получением соответствующих доходов. Однако в условиях высокой инфляции нам представляется целесообразным дополнить это положение возможностью осуществления индексации произведенных расходов, например, по индексу потребительских цен.

С политической точки зрения предлагаемое введение порядка налогообложения денежного довольствия военнослужащих — весьма сложное. Оно уже было отклонено в составе мер по корректировке налоговой системы в конце 1993 года. На наш взгляд, отмену льготы по подоходному налогу для военнослужащих следует увязать с одновременным увеличением расходов бюджета, направленных на компенсацию этой меры. Это позволит при отсутствии количественного бюджетного выигрыша или проигрыша решить весьма важную задачу: выро

Подоходный налог в Испании. Налог с доходов резидентов и нерезидентов

Поделитесь статьей

Подоходный налог в Испании взимается с доходов физических лиц, при этом налогообложение резидентов и нерезидентов происходит по-разному. Общая информация о налогообложении иностранцев в Испании представлена в статье «Налоги в Испании: памятка для иностранцев». В то время как резиденты Испании платят налог на доходы физических лиц – Impuesto sobre la Renta de las Personas Físicas (сокращенно – IRPF), нерезиденты являются плательщиками совершенно иного налога – налога на доходы нерезидентов – Impuesto sobre la Renta de No Residentes (сокращенно – IRNR).

И если резиденты Испании обязаны отчитываться по любым доходам, полученным в любой точке мира, то нерезиденты отчитываются лишь по доходам, полученным на территории Испании.

Также необходимо помнить, что резиденты Испании обязаны ежегодно декларировать имущество, находящееся за пределами Испании, оценочная стоимость которого превышает 50 тыс. евро. Сокрытие данных или представление недостоверных сведений чревато крупными штрафами.

Подоходный налог в Испании для резидентов

Подоходный налог в Испании обязаны платить физические лица, работающие по найму, либо не работающие, но получающие пассивный доход от сдачи недвижимости в аренду, дивидендов, процентов и т.п., а также индивидуальные предприниматели и предприниматели-профессионалы, состоящие в профессиональных коллегиях (адвокаты, архитекторы, инженеры и т.д.).

Налоговая кампания проходит ежегодно с апреля по июнь. В это время происходит подача налоговых деклараций и окончательный расчет по налогу. По итогам годовой декларации налогоплательщику может быть доначислена сумма налога к уплате в бюджет, либо наоборот, сумма к возврату.

Какой подоходный налог в Испании платят резиденты?

Подоходный налог в Испании для резидентов начисляется по прогрессивной шкале. Ставки налога представляют собой сумму государственной и региональной квот. Т.е. часть собранных средств угодит в госбюджет, а часть – в бюджет автономии. При этом каждая автономия вправе устанавливать собственные квоты, а также вводить дополнительные льготы и вычеты.

В Каталонии минимальная ставка налога составляет 21,50%, а максимальная – 48% (для доходов свыше 175 тыс. евро).

Так выглядит прогрессивная шкала подоходного налога в Каталонии:

а) Государственная квота.

| Налогооблагаемая база (до, евро) | Фиксированная квота налога, евро | Остаток налогооблагаемой базы (до, евро) | Государственная ставка налога, % |

|---|---|---|---|

| 0,00 | 0,00 | 12.450,00 | 9,50 |

| 12.450,00 | 1.182,75 | 7.750,00 | 12,00 |

| 20.200,00 | 2.112,75 | 15.000,00 | 15,00 |

| 35.200,00 | 4.362,75 | 24.800,00 | 18,50 |

| 60.000,00 | 8.950,75 | И более | 22,50 |

б) Квота автономии.

| Налогооблагаемая база (до, евро) | Фиксированная квота налога, евро | Остаток налогооблагаемой базы (до, евро) | Ставка по налогу в Каталонии, % |

|---|---|---|---|

| 0,00 | 0,00 | 17.707,20 | 12,00 |

| 17.707,20 | 2.124,86 | 15.300,00 | 14,00 |

| 33.007,20 | 4.266,86 | 20.400,00 | 18,50 |

| 53.407,20 | 8.040,86 | 66.593,00 | 21,50 |

| 20.000,20 | 22.358,36 | 55.000,00 | 23,50 |

| 175.000,20 | 35.283,36 | И более | 25,50 |

Если источником дохода являются дивиденды от участия в уставных капиталах компаний, то подоходный налог рассчитывается следующим образом:

- При доходе до тыс. евро – по ставке 19%

- При доходе от 6 до 50 тыс. евро – по ставке 21%

- При доходе свыше 50 тыс. евро – по ставке 23%

Подоходный налог в Испании для резидентов: льготы и вычеты

Начнем с того, что далеко не все физические лица-резиденты обязаны подавать годовую налоговую декларацию. При невысоком уровне дохода подача декларации является добровольной.

Если имеется один единственный работодатель, и сумма годового дохода от работы на него составляет менее 22 тыс. евро, то декларацию подавать необязательно. То же самое происходит, если работодателей несколько, но доход, полученный от работы на второго и последующих, не превысил 1,5 тыс. евро. Если же превысил, то декларацию следует подавать лишь в случае получения общего годового дохода в сумме более 12 тыс. евро. Если источником дохода является недвижимость в Испании, то декларация подается тогда, когда сумма дохода превышает 1 тыс. евро.

При расчете налога учитываются различные необлагаемые минимумы, льготы и вычеты. Необлагаемый персональный минимум составляет 5,55 тыс. евро. На ребенка, находящегося на иждивении родителей, можно получить налоговый вычет до 2,4 тыс. евро. Также существует ряд льгот для лиц старше 65 лет или имеющих степень инвалидности.

Законодательство Испании закрепляет за налогоплательщиками право подачи индивидуальной или совместной декларации. Т.е. может подаваться одна декларация на семью, а может – несколько индивидуальных. Каждый налогоплательщик и каждая семья вправе выбирать самостоятельно, какой вариант подачи им более выгоден.

Декларация подоходного налога в Испании

В самом начале налоговой кампании налоговая служба Испании дает гражданам возможность скачать с официального сайта и ознакомиться с черновиками деклараций.

Если налогоплательщик согласен со всеми полученными данными, он может подтвердить декларацию в электронном виде. В случае возникновения вопросов необходимо обратиться к асессору – специалисту по бухгалтерскому и налоговому учету.

Подоходный налог в Испании для нерезидентов

Как мы отметили выше, нерезиденты обязаны отчитываться лишь по доходам, полученным на территории Испании. К ним можно отнести прибыль, полученную от перепродажи недвижимости, доход от арендного бизнеса, т.е. сдачи недвижимости в аренду, проценты по депозитам, дивиденды и т.п.

Кроме того, всем нерезидентам, владеющим недвижимостью на территории Испании, вменяется доход от нее, даже если в действительности она ни цента дохода не приносит. Т.е. сама факт владения является основанием для начисления налога. В этом случае расчет налога ведется от кадастровой стоимости недвижимости: берутся 2% от стоимости, и к полученной сумме применяется ставка 19 или 24% в зависимости от гражданства нерезидента. Неуплата налога влечет начисление пени.

Общая ставка подоходного налога в Испании для нерезидентов составляет 19% для граждан ЕС, Норвегии и Исландии, и 24% для граждан других стран.

Дивиденды и проценты по банковским депозитам и иным финансовым активам, а также доход от перепродажи ценных бумаг облагаются по общей ставке 19%.

Нерезиденты подают декларацию один раз в год за исключением случаев, когда недвижимость сдается в аренду. При получении дохода от аренды подача деклараций должна быть ежеквартальной. При этом граждане ЕС вправе рассчитывать налог от нетто-дохода (т.е. сумма полученной арендной платы может быть уменьшена на сумму расходов, связанных с содержанием недвижимости), в то время как граждане других стран всегда платят налог с брутто-дохода. Наиболее полную информацию о налогообложении собственников недвижимости вы можете получить в статье «Налоги на недвижимость в Испании».

Поделитесь статьей

Или получите консультацию по теме

Как новая налоговая реформа повлияет на наши кошельки?

Можно ли будет в следующем году вернуть больше налогов? Действительно ли после новой налоговой реформы наши кошельки станут толще?

Что на самом деле принесут нам недавно принятые поправки к закону «О подоходном налоге с населения»?

Ответы на эти и другие важные вопросы дает руководитель Института финансов Swedbank Рейнис Янсонс и финансовый эксперт Эвия Кропа.

1. Налоговая реформа: кто выиграет, а кто потеряет?Большинство работников от снижения ставки подоходного налога выиграют. Реальное уменьшение ежемесячных доходов в 2018 году почувствуют те, чья зарплата до уплаты налогов составляет не меньше 5065 евро в месяц, поскольку на них будет распространяться прогрессивная ставка подоходного налога. Наименьшая прибавка ожидает тех работников, чья заработная плата до уплаты налогов составляет от 900 до 1100 евро (увеличение ежемесячного дохода составит от 7 до 11 евро).

В свою очередь, наибольшую выгоду ощутят получатели минимальной зарплаты, размер которой со следующего году вырастет с 380 до 430 евро. А те, кто получает до уплаты налогов 500 евро в месяц и не имеет иждивенцев, благодаря снижению ставки подоходного налога будут получать на 22 евро «на руки» больше.

2. Какая ставка подоходного налога с населения (ПНН) будет применяться к моим доходам? Как определить, какая из трех ставок относится к моим доходам?- При доходах до 1667 евро в месяц или 20 000 евро в год до уплаты налогов ставка налога составит 20%;

- При доходах свыше 1667 евро в месяц до уплаты налогов, к части доходов до 1667 евро будет применяться ставка в размере 20%, а к оставшейся части – 23%. Следовательно, если ваша зарплата составляет, например, 1800 евро в месяц, это не означает, что с нее будет удержан ПНН в размере 23%: с 1667 евро будет удержан ПНН в размере 20%, а с оставшихся 133 евро – 23%. При этом все полагающиеся вам льготы в полном объеме будут применяться к той части зарплаты, которая облагается меньшей ставкой ПНН;

- При доходах свыше 4583 евро в месяц до уплаты налогов или 55 000 евро в год ставка ПНН за превышающую часть составит 31,4%. Несмотря на это, работы бухгалтерам не прибавится, так как ко всем доходам свыше 1667 евро будет применяться ставка ПНН в размере 23%, а уже потом, исходя из общей суммы полученных за год доходов соответствующая ставка ПНН будет суммироваться как уплаченные 23% плюс часть налога солидарности, что вместе составит 31,4%.

При подаче годовой декларации о доходах возврат подоходного налога с населения в установленных законом случаях и объеме будет осуществляться с применением ставки налога в размере 20%. Таким образом, при расчете возврата налога ставка ПНН в размере 20% за льготы будет применяться даже к той части, с которой удерживается более высокая ставка налога (23%). Следует отметить, что это коснется очень малого числа налогоплательщиков, тем не менее, в отдельных случаях такие ситуации могут возникнуть. Например, если человек имеет нескольких иждивенцев, делает большие взносы в пенсионное накопление (до 4000 евро в год), а также имеет большие оправданные расходы за лечение и образование за себя и членов своей семьи (до 600 евро в год), что за год в сумме дает больше 20 000 евро.

Хорошей новостью является то, что ограничивающий лимит оправданных расходов для налогоплательщика и членов его семьи (за медицинские услуги, образование, пожертвования и образование детей по интересам) будет увеличен с 215 до 600 евро в год. Одновременно вводится также процентное ограничение – до 50% от годовых доходов. Следует учитывать, что ограничение в дальнейшем будет распространяться и на расходы за стоматологию и плановые операции, которые раньше можно было декларировать в полном объеме и соответственно получить часть переплаченного налога.

Это означает, что, с одной стороны, часть жителей сможет получить в год подачи декларации большую часть налога, но, с другой стороны, тем, у кого были сравнительно крупные расходы на стоматологию или плановые операции, теперь придется считаться с ограничивающим лимитом.

4. Как будет рассчитываться необлагаемый минимум? Нужно ли будет обязательно подавать декларацию о налогах, чтобы вернуть переплаченный налог за не полностью примененный необлагаемый минимум?Со следующего года необлагаемый минимум будет применяться в момент выплаты зарплаты. Служба государственных доходов будет рассчитывать его два раза в год, учитывая полученные работником доходы. Тем не менее, в некоторых случаях декларацию подавать все же придется для уточнения, соответствует ли примененный необлагаемый минимум (и, соответственно, уплаченный ПНН) фактическому уровню доходов, например, если человек работал в нескольких местах, менялась сумма доходов, а также в других случаях. Следовательно, может образоваться как переплата налога, так и «долг», который человек должен будет доплатить. Например, в случае сокращения доходов вам полагается больший необлагаемый минимум – здесь возникает переплата и переплаченный ПНН можно вернуть, подав декларацию о доходах. В свою очередь, если ваши доходы выросли, сумма необлагаемого минимума сокращается и фактически возникает долг по ПНН, который вы должны компенсировать.

Кроме того, со следующего года для жителей, ежемесячный доход которых до уплаты налогов превышает 1000 евро, необлагаемый минимум составит 0 евро, а для пенсионеров – 250 евро (вместо прежних 235 евро).

С 2018 года необлагаемый минимум будет применяться в момент выплаты зарплаты. От этого в первую очередь выиграют получатели небольших зарплат. Так, если вы получаете, например, 430 евро в месяц, то в этом году к вашей зарплате в момент выплаты применятся необлагаемый минимум в размере 60 евро, хотя полагается немногим больше 112 евро. В результате образуется переплата ППН, которую можно вернуть, подав декларацию о доходах (около 63 евро в год). В следующем году необлагаемый минимум в размере 60 евро будет применяться сразу в момент выплаты зарплаты.

Кроме того, со следующего года для жителей, ежемесячный доход которых до уплаты налогов превышает 1000 евро, необлагаемый минимум составит 0 евро, а для пенсионеров – 250 евро (вместо прежних 235 евро).

5. Какие изменения ждут людей, создающих накопления на 3-м пенсионном уровне и/или делающих взносы в рамках договора страхования жизни с накоплением средств?Для получения льгот ПНН в отношении платежей страховых премий период договора страхования жизни (с накоплением средств) увеличивается с пяти до десяти лет. Это означает, что накопленные средства нельзя будет получить раньше, чем через десять лет с момента заключения договора. В противном случае все ранее полученные льготы ПНН за эти взносы нужно будет вернуть.

В свою очередь для взносов в частные пенсионные фонды и страхование жизни (с накоплением средств) установлено общее ограничение – 10% от годового дохода и не больше 4000 евро в год. Ранее суммарных ограничений для взносов не существовало, так как для каждого вида накопления было установлено ограничение в размере 10% от доходов (это означает, что суммарно они могли достигать 20% от облагаемого дохода).

Важно! Учтите, что налоговые льготы за текущий, 2017 год, рассчитываются согласно действующему регулированию (размер льгот – 23% от произведенных взносов, лимит – до 10% от годовой брутто-зарплаты за каждый из продуктов 3-го пенсионного уровня и накопительного страхования жизни – всего 20%). В свою очередь с 2018 года размер налоговых льгот составит 20%, а общий лимит будет 10% от годовой брутто-зарплаты, не превышающей 4000 евро.

6. Что нужно учитывать, если я работаю в нескольких местах?Если вы работаете в нескольких местах, ставка ПНН в размере 20% будет применяться в момент выплаты зарплаты в том месте получения доходов, где подана налоговая книжка. В остальных местах работы ставка ПНН будет 23%. В конце года, подав годовую декларацию о доходах, можно будет вернуть переплаченную сумму налога, если такая возникнет.

7. Как изменятся льготы за иждивенцев? Как это повлияет на семьи с детьми?Льготы за иждивенцев немного увеличатся – с сегодняшних 175 евро ее планируется поднять до 200 евро в месяц, тем не менее, эффект от этого будет небольшим, по сравнению с выигрышем от снижения ставки ПНН. В этот раз получается так – чем больше льготы, тем меньше облагаемая ПНН сумма и меньше выигрыш от снижения ставки ПНН. Это приведет к тому, что работники без иждивенцев в денежном выражении будут получать больше, чем получатели такой же зарплаты с иждивенцами. Например, человек, получающий 500 евро в месяц и не имеющий иждивенцев, будет получать на 22,50 евро больше, то время как человек с аналогичной зарплатой и одним иждивенцем будет получать на 22,25 евро больше. В свою очередь зарплата человека с двумя иждивенцами уменьшиться на 2,50 евро, так как не будет платить ПНН (сумма льгот превышает облагаемую ПНН зарплатную базу). Уменьшение образуется за счет увеличения взносов VSAOI на 0,5%.

8. Будет ли отменен налог солидарности для получателей больших зарплат?И да, и нет. Налог солидарности фактически будет трансформирован. Путем направления части налога солидарности на платежи подоходного налога с населения обеспечивается третья степень прогрессивности подоходного налога с населения. В свою очередь оставшаяся часть будет направляться на финансирование здравоохранения, пенсионное страхование (в том числе пенсионные планы частных пенсионных фондов), а также на платежи солидарности в специальный бюджет VSAOI.

Подоходный налог на пособия и пенсии

Для определения минимума, не облагаемого подоходным налогом, работающий пенсионер должен следить за своим ежемесячным брутто доходом (пенсия, заработная плата, дивиденды и т.д.)

Работающий пенсионер должен решить куда он подаст заявление об учете необлагаемого подоходным налогом минимума:

- работодателю

- Департамент социального страхования

- работодателю и Департамент социального страхования

Если на данный момент пенсионер уже подал заявление об учете необлагаемого подоходным налогом минимума в Департамент социального страхования (ДСС) и хочет, чтобы и далее применялся минимум освобождений от подоходного налога с его пенсии, ему не требуется подавать новое заявление.

Если в настоящее время пенсионер подал заявление об освобождении от подоходного налога в Департамент социального страхования (ДСС) и хочет, чтобы и далее применялось освобождение от подоходного налога с его пенсии, ему не требуется подавать новое заявление.

Если человек применяет минимум, не облагаемый подоходным налогом только с пенсии, то заработная плата будет облагаться подоходным налогом с первого евро.

Если на данный момент пенсионер предоставил заявление об учете необлагаемого подоходным налогом минимума работодателю, и в дальнейшем желает применять его только у работодателя, то пенсионер должен связаться с работодателем и уточнить нужно ли предоставлять новое заявление.

Если человек применяет минимум не облагаемый подоходным налогом только с заработной платы, то пенсия будет облагаться подоходным налогом с первого евро.

Если пенсионер желает, чтобы минимум не облагаемый подоходным налогом применялся как с пенсии, так и с заработной платы, необходимо предоставить заявление с указанием конкретной суммы, не облагаемой налогом, как в Департамент социального страхования, так и работодателю. При подаче заявлений работающий пенсионер должен помнить, что минимум не облагаемый подоходным налогом в сумме не должен превышать размера, предусмотренного законом (максимальная сумма в месяц 500 евро).

NB! Каждый работающий пенсионер должен сам следить за тем, чтобы его минимум не облагаемый подоходным налогом в месяц не превышал установленную сумму. Департамент социального страхования не может проверить, использует ли человек минимум не облагаемый подоходным налогом в месяц и у работодателя.

ПРИМЕР 1: Пенсионер получает ежемесячно пенсию в размере 300 евро и зарплату 300 евро. Общий доход пенсионера составляет 600 евро в месяц, у него есть право на учет минимума, освобожденного от подоходного налога — 500 евро в месяц. Пенсионер подает заявление об учете минимума, свободного от налога в размере 300 евро в Департамент социального страхования и в размере 200 евро работодателю. Таким образом, пенсионер получит пенсию в полном размере и будет полностью использовано освобождение от налога для пенсионера.

ПРИМЕР 2: человек получает зарплату в размере 800 евро в месяц, пенсию в размере 380 евро в месяц и выплату пенсии II ступени в размере 50 евро в месяц. Суммарный доход человека, облагаемый подоходным налогом, составляет 1230 евро в месяц (800+380+50). Поскольку месячный доход человека превышает 1200 евро, он имеет право на освобождение от налога в размере 483 евро в месяц (500-500/900*(1230-1200)).

Человек подает заявление об освобождении от подоходного налога в ДСС | Человек подает заявление об освобождении от подоходного налога работодателю | Человек подает заявление об освобождении от подоходного налога в ДСС и работодателю | |||||

Применяется освобождение от подоходного налога с пенсии в размере 483 евро в месяц. Человек получает всю назначенную пенсию в размере 380 евро на руки.

Человек имеет право подать декларацию о доходах, с помощью которой он может вернуть себе переплаченный в течение года подоходный налог.подоходныiйgak

|

|

На основании заявления человек желает, чтобы минимум, не облагаемый подоходным налогом в сумме 236 евро в месяц, был применен с пенсии (380-236) x20%=28,8 Человек желает, чтобы минимум не облагаемый подоходным налогом в сумме 247 евро в месяц был применен с заработной платы (800-247)x20%=110,6) Выплата накопительной пенсии II ступени облагается подоходным налогом с первого евро. Ежемесячная выплата человеку в общей сложности составляет 1080,6 евро в месяц (зарплата 689,4, пенсия 351,2, выплата накопительной пенсии II ступени 40). |

Пенсионеру следует учесть, что если он получает доход из нескольких мест (пенсия, заработная плата или иной доход), превышающий 1200 евро в месяц, не факт, что помесячное начисление налога даст тот же результат, что и годовое начисление.

ПРИМЕР: человек, получающий в течение всего года зарплату брутто в размере 1200 евро в месяц, к которому применяется сумма дохода, не облагаемого налогом, в размере 500 евро в месяц, в феврале продаст недвижимость и заработает прибыль 12 000 евро, а в июне получит выплату дивидендов в размере 3000 евро. В общей сложности годовой доход человека составит 29 400 евро ((1200X12)+12 000+3000). Поскольку работодатель в течение всего года применял сумму дохода, не облагаемого налогом, теперь человеку следует доплатить подоходный налог на основании декларации о доходах.

Налоги в Великобритании

Cовременная система подоходного налогообложения в Великобритании была заложена реформой 1973 г. В результате этой реформы подоходный налог был унифицирован и приведен в стройную единую систему. Субъекты налогообложения делятся на резидентов и нерезидентов. Доходы резидента Великобритании подлежат налогообложению независимо от источника их возникновения. Нерезидент уплачивает налоги в Великобритании лишь с доходов, полученных на территории этой страны. Английское налоговое право предусматривает два понятия: резидент и домицилий. У англо-говорящих народов эти термины имеют одинаковое значение, в других странах это значение различно.

Начиная с 6 апреля 2013 года, статус налогового резидентства в Великобритании определяется законодательно на основании STATUTORY RESIDENCE TEST, состоящего из трех частей. Новые правила заменили собой ранее действующую правоприменительную практику. Эти правила введены для того, чтобы налогоплательщик мог более конкретно дать оценку своей налоговой ситуации в стране, где он является резидентом. Более подробно данные правила можно изучить, нажав по ссылке здесь

Домициль – это понятие, которое регулируется не налоговым законодательством Великобритании, а судебными решениями. Домицилем физического лица принято считать его постоянное место проживания, т.е. страну, где физическое лицо планирует остаться на длительный срок (даже если он временно проживает в другой стране) и где у него имеются наиболее тесные отношения во всех сферах его жизни (семейные/экономические/социальные). Более подробно данные правила можно изучить, перейдя по ссылке здесь

Понятие «домицилий» отличается от резидентства. Лицо может быть резидентом более чем одной страны, в то время как «домицилий» в конкретный период времени может быть лишь в одной стране. Подоходный налог с физических лиц взимается не по совокупному доходу, а по типам доходов. Подоходный налог взимается в Великобритании по прогрессивной ставке. В случае, когда недвижимость в Великобритании приобретается физическим лицом в целях инвестиции и получения дохода, будут актуальны налоги от 20% до 45%. Налог, когда недвижимость сдается в аренду, называется Income Tax (подоходный налог).

Подоходный налог платится в сумме 20%, когда чистый доход (после всех затрат) составляет от £0 до £11,000 в год = 0%

£11,000 — £43,000 = 20%

£43,001 — £150,000 = 40%

Более чем £150,000 = 45%

Налог, который платится при продаже недвижимости, называется Capital Gains Tax (налог на прирост капитала). Этот налог выплачивается после продажи недвижимости, каждый случай должен рассматриваться индивидуально. Нажав сюда Вы найдете дополнительную информацию по налогам.

Налог с наследства (Inheritance Tax) возникает лишь в том случае, если наследственная масса, состоящая преимущественно из объектов, расположенных на территории Великобритании, оценивается в более чем £325,000. Все суммы свыше этой цифры облагаются по ставке 40%. Избежать уплаты данного налога можно, правильно составив завещание и воспользовавшись услугами финансового эдвайзера (советника).

Налог на дарение зависит от количества прожитых лет дарителя. Если даритель проживет 7 лет после даты дарения, то такой налог не будет применен. Но при этом может возникнуть налог на прирост капитала.

Другие налоги — общий налог на инфраструктуру — это сравнительно новый налог, который взимается на увеличение жилой площади, это происходит в том случае, когда делается перепланировка помещения. На данный момент этот налог распространяется за чертой Лондона. Ставка налога от 6%.

Налог на прирост капитала также платится с доходов от инвестиций в ценные бумаги, паевые фонды, недвижимость, страхование и предметы антиквариата. Необлагаемый минимум составляет £11,000. Налог не платится при продаже собственного жилья и автомобиля.

Если клиент не является резидентом Великобритании, но имеет Европейский паспорт, или является резидентом таких стран, как Россия, Украина, Казахстан, Азербайджан, Узбекистан, Франция, Греция, Швейцария, то такой клиент сможет иметь £11 850 необлагаемого налога в год. Эта скидка уменьшается, и в конечном итоге полностью аннулируется, если доход превышает £100,000 в год. Дополнительная информация по этой ссылке

Если Вам требуется консультация нашего бухгалтера или налогового специалиста, пожалуйста, свяжитесь с нами по номеру телефона:

+44 207 439 4750, Моб/WhatsApp/Viber: +44 7557 678 655 или по имейлу: [email protected]Налоги в Германии: Краткое объяснение подоходного налога

ПроизводительностьЕсли замерить производительность каждого отдельного по доходу, то это означает прежде всего: Одинаковый доход – одинаковая налоговая нагрузка. Различные доходы – различные величины подоходного налога. Согласно с этим, низкие доходы облагаются только небольшим налогом, а доходы тех, кто зарабатывает больше – более высоким.

Каждый отдельный человек платит налоги только в том случае, если он на это способен. Поэтому существует прожиточный минимум, освобождённый от уплаты налогов – только те, кто зарабатывают больше 9.168 евро в год, платят налоги. Прожиточный минимум детей также не облагается налогом. Государство выделяет родителям на детей не облагаемый налогом минимум размером в 7.620 евро в год.

СправедливостьИз принципа соразмерности налогоплательщики должны быть способны вывести то, что тип и высота налогов справедливы. В лучшем случае это приводит к тому, что они смиряются с налогами и оплачивают их.

ПрозрачностьНалоговое законодательство, предписания и администрация должны быть понятны всем.

Подоходный налог (почти) для всехКаждый, кто зарабатывает в Германии деньги, начиная с суммы в 9.168 евро в год, должен платить определённую долю государству. Таким образом обеспечивается то, чтобы все вносили свой вклад в коллектив. Служащие должны платить подоходный налог так же, как и пенсионеры или самостоятельно занятые.

Налоговые ставки со ступенямиПри расчёте подоходного налога налогообложение в зависимости от производительности осуществляется за счёт «линейно-прогрессивного тарифа». Это означает: Различные ступени налогового тарифа имеют различные налоговые ставки – чем выше доход, тем больше повышается процентная доля налога.

Заработная плата до и после удержания налоговРабочим и служащим указывают налог на зарплату в их платёжной ведомости, он представляет собой предоплату подоходного налога. Служащих при этом распределяют по разрядам налогообложения. При этом при расчёте налога на зарплату учитывается индивидуальная ситуация налогоплательщика – например, одинок ли он или же имеет семью.

Работодатель оставляет себе от заработной платы до удержания налогов налог на зарплату и социальные отчисления и переводит их финансовому управлению, прежде чем выплатить своим служащим их заработную плату за вычетом всех налогов. В конце года платящие налоги могут подать в финансовое управление налоговую декларацию; в том случае, если они заплатили слишком много налогов, им эту сумму вернут.

Определение подоходного налога | Bankrate.com

Что такое подоходный налог?

Налоги, взимаемые с доходов компаний и физических лиц, называются подоходными налогами. Заработок, облагаемый налогом на прибыль, может поступать из различных источников, включая заработную плату, оклады, дивиденды, проценты, роялти, арендную плату, выигрыши в азартных играх и продажи продуктов. В Соединенных Штатах подоходный налог является одним из крупнейших источников доходов федерального правительства.

Более глубокое определение

Когда люди говорят о подоходном налоге, они обычно имеют в виду индивидуальный подоходный налог, уплачиваемый служащими или другими людьми, которые получают доход.Однако компании, поместья, трасты и многие другие типы юридических лиц также платят налог на прибыль в зависимости от выручки или дохода.

- Индивидуальный подоходный налог : Большинство людей не платят налог на все свои заработки. Вместо этого налоговая служба (IRS) предлагает серию вычетов на основе процентов по ипотеке, процента от медицинских и стоматологических счетов, расходов на образование и многих других расходов. Люди вычитают эти вычеты из своего валового дохода, чтобы определить свой налогооблагаемый доход.

- Налог на прибыль предприятий : Предприятия — малые предприятия, индивидуальные подрядчики, товарищества и корпорации — обязаны платить подоходный налог в зависимости от их дохода. Эти организации сообщают о доходах от своего бизнеса, а затем вычитают капитальные и операционные расходы. Разница заключается в их налогооблагаемом доходе.

- Государственный и местный подоходный налог : В большинстве штатов США взимается подоходный налог. По состоянию на 2017 год только семь штатов не требуют от людей платить подоходный налог: Вайоминг, Вашингтон, Техас, Южная Дакота, Невада, Флорида и Аляска.Теннесси и Нью-Гэмпшир собирают подоходный налог только с инвестиций и дивидендов.

Система подоходного налога в США является добровольной. Не в том смысле, что уплата подоходного налога является необязательной, а скорее, федеральное правительство зависит от каждого налогоплательщика, который добровольно указывает все свои доходы в налоговой декларации и самостоятельно рассчитывает соответствующий налог.

IRS обеспечивает соблюдение налогового законодательства и гарантирует, что все платят налоги должным образом. Агентство получает копию формы W-2 каждый год, и, если она не подает декларацию, агентство может легко рассчитать ее налог и отправить ей счет.IRS также может взимать проценты и штрафы с людей, которые платят налоги поздно, и подавать иски против уклоняющихся от уплаты налогов.

Нужна помощь в налоговом планировании? Ознакомьтесь с налоговыми калькуляторами Bankrate.

Пример подоходного налога

Фернандо получает 150 000 долларов в год в виде зарплаты, а в этом году он заработал 18 500 долларов в виде краткосрочного прироста капитала и 3 000 долларов в виде долгосрочного прироста капитала. Таким образом, его общий доход составляет 171 500 долларов. Согласно правилам IRS, он может вычесть свои государственные и местные налоги в размере 12 000 долларов и благотворительные взносы в размере 2 000 долларов из этой суммы, плюс четыре личных освобождения по 4 050 долларов каждое для себя, своей супруги и двух своих детей.Таким образом, его общий налогооблагаемый доход составляет 141 300 долларов. Его общий подоходный налог составит 26 000 долларов.

Налог на прибыль | Что такое индивидуальный подоходный налог?

Индивидуальный подоходный налог (или подоходный налог с физических лиц) взимается с заработной платы, окладов, инвестиций или других форм дохода, получаемых физическим лицом или домохозяйством. В США вводится прогрессивный налог на прибыль, ставки которого увеличиваются с ростом дохода. Федеральный подоходный налог был установлен в 1913 году после ратификации 16-й поправки. Подоходный налог с физических лиц, которому едва исполнилось 100 лет, является крупнейшим источником налоговых поступлений в США.С.

Как работает индивидуальный подоходный налог?

В Соединенных Штатах подоходный налог с физических лиц взимается на федеральном уровне, а также в большинстве штатов. Многие страны мира также взимают индивидуальный подоходный налог.

Подоходный налог в США является прогрессивным, что означает, что налоговые ставки (процентная доля вашего дохода, которую вы платите в виде налогов) увеличиваются по мере увеличения дохода налогоплательщика. В США взимаются ставки подоходного налога в диапазоне от 10 до 37 процентов, которые вступают в силу при определенных порогах дохода, указанных ниже.Диапазоны дохода, к которым применяются эти ставки, называются налоговыми скобками. Все доходы, попадающие в каждую группу, облагаются налогом по соответствующей ставке.

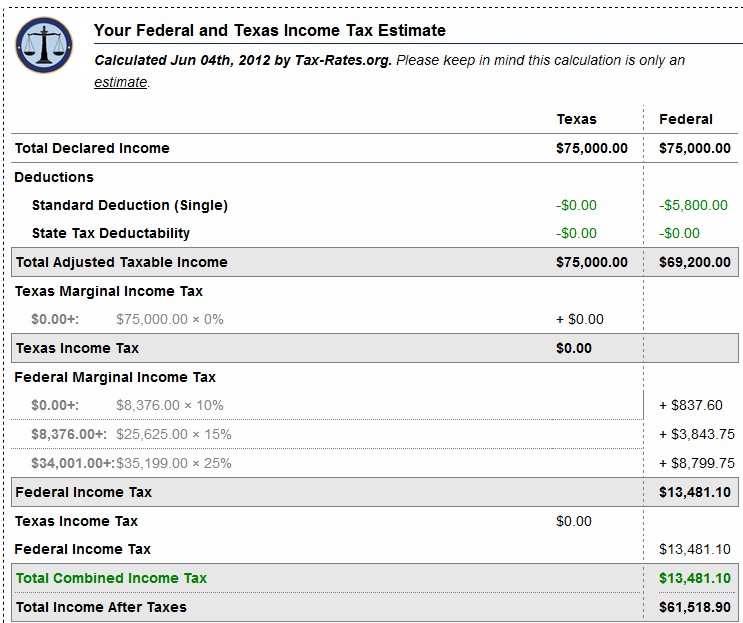

| Оценить | Для не состоящих в браке | Для состоящих в браке лиц, подающих совместную декларацию | Главам домохозяйств |

|---|---|---|---|

| 10% | 0–9950 долл. США | 0–19 900 долл. США | 0–14 200 долл. США |

| 12% | 9 951 долл. США до 40 525 долл. США | 19 901 долл. США до 81 050 долл. США | 14 201–54 200 долл. |

| 22% | 40 526 долларов — 86 375 долларов | 81 051 долл. США до 172 750 долл. США | 54 201 долл. США до 86 350 долл. США |

| 24% | 86 376 долл. США до 164 925 долл. США | 172 751 долл. США до 329 850 долл. США | 86 351 долл. США до 164 900 долл. США |

| 32% | от 164 926 до 209 425 долларов | 329 851 долл. США до 418 850 долл. США | 164 901 долл. США до 209 400 долл. США |

| 35% | 209 426 долл. США до 523 600 долл. США | 418 851 долл. США до 628 300 долл. США | 209 401 долл. США до 523 600 долл. США |

| 37% | $ 523 601 или больше | $ 628 301 или больше | $ 523 601 или больше |

Источник: Налоговая служба | |||

Структура ступенчатой ставки, подобная приведенной выше, где каждый доллар дохода сверх каждого порога облагается налогом по более высокой ставке, приводит к предельным ставкам налога, сумме дополнительного налога, уплачиваемой за каждый дополнительный доллар, полученный в качестве дохода.

Из-за различных вычетов, таких как стандартные вычеты и детализированные вычеты, а также зачетов, таких как налоговая льгота на заработанный доход (EITC) и налоговая льгота на детей (CTC), большинство налогоплательщиков не платят федеральный подоходный налог со всех своих доходов. Многие налоговые кодексы штатов также предлагают аналогичные скидки и вычеты.

Кто платит федеральный подоходный налог?

Прогрессивный дизайн кодекса подоходного налога США приводит к тому, что лица с более высокими доходами платят большую долю подоходного налога, чем лица с низкими доходами.

Согласно данным Федеральной налоговой службы (IRS) за 2018 год, самые последние доступные данные:

- Верхний 1 процент всех налогоплательщиков заплатил 40,1 процента всех федеральных подоходных налогов, а нижние 50 процентов налогоплательщиков заплатили примерно 3 процента.

- На 1 процент налогоплательщиков приходится больше уплаченных подоходных налогов (40,1 процента), чем на 90 процентов самых бедных вместе взятых (6 процентов).

- Первый процент налогоплательщиков платит самую высокую среднюю ставку налога (25.4 процента), что более чем в семь раз превышает показатель беднейших 50 процентов (3,4 процента).

В период с 1950 по 2016 год у растущего числа налогоплательщиков США была задолженность по нулевому подоходному налогу после вычетов и вычетов. Несмотря на периодические спады, наблюдается тенденция к увеличению доли неплательщиков с 28 процентов в 1950 году до 33,4 процента в 2016 году. В течение этого периода минимальная процентная доля неплательщиков составляла 16 процентов в 1969 году, а максимальная — 41,7 процента в 2009 году. .

Индивидуальные подоходные налоги являются основным источником государственных доходов

По сравнению со средним показателем по ОЭСР, Соединенные Штаты значительно больше полагаются на индивидуальный подоходный налог, чем другие развитые страны. В то время как страны ОЭСР в среднем собрали 23,9 процента общих налоговых поступлений от индивидуальных подоходных налогов в 2018 году, в США индивидуальные подоходные налоги (федеральные, штатные и местные) были основным источником налоговых поступлений — 40,72 процента, то есть разница почти в 17 процентов. процентные пункты.

Штат и населенные пункты в значительной степени зависят от индивидуального подоходного налога, который составил 23,5 процента от общей суммы налогов штатов и местных налогов США в 2016 финансовом году, за последний год, по которому имеются данные. Уровень зависимости от подоходного налога значительно варьируется в зависимости от штата.

Какие штаты взимают индивидуальный подоходный налог?