Подоходный налог с вкладов физических лиц: Какие вклады облагаются налогом – Финансы – Коммерсантъ

Подоходный налог от процентов по депозиту.

Печать

Порядок исчисления и уплаты подоходного налога с доходов, выплачиваемых банками в виде процентов по банковским вкладам (депозитам)

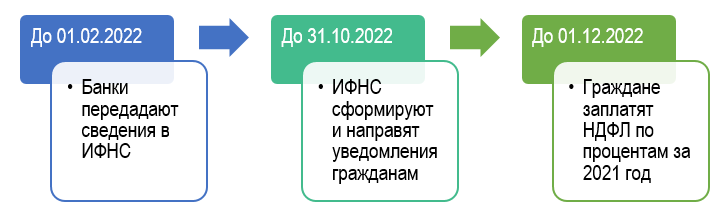

При фактической выплате процентов по вкладам (депозитам) физическим лицам банки как налоговые агенты обязаны исчислить, удержать подоходный налог и перечислить его в бюджет не позднее 22-го числа месяца, следующего за месяцем, в котором выплачены такие доходы (п. 1, п. 4, абз. 6 п. 6 ст. 216 НК).

Обратите внимание!

Не облагаются подоходным налогом проценты, выплачиваемые банком физическим лицам по вкладам (депозитам), при соблюдении одного из приведенных ниже условий:

такие доходы начислены по процентной ставке, не превышающей размер процентной ставки по вкладу (депозиту) до востребования;

фактический срок размещения денежных средств на счете вклада (депозита) в белорусских рублях составляет не менее одного года, а в иностранной валюте — не менее двух лет (ч.

Данные условия применяются в отношении доходов в виде процентов, полученных по банковским вкладам (депозитам) в соответствии с договорами, заключенными с 1 апреля 2016 г. (ч. 4 п. 36 ст. 208 НК).

Альтернативные варианты размещения свободных средств более привлекательные, чем размещение на депозитные счета

Не облагаются подоходным налогом проценты, выплачиваемые банком участникам государственной системы жилищных строительных сбережений по банковским вкладам (депозитам) в такой системе (п. 36-1 ст. 208 НК).

Дата фактического получения дохода в виде процентов по вкладам (депозитам) определяется как день выплаты дохода, в том числе день зачисления процентов на счет вклада (депозита) клиента (физического лица) либо по его поручению на счета третьих лиц (подп. 1.1 п. 1 ст. 213 НК).

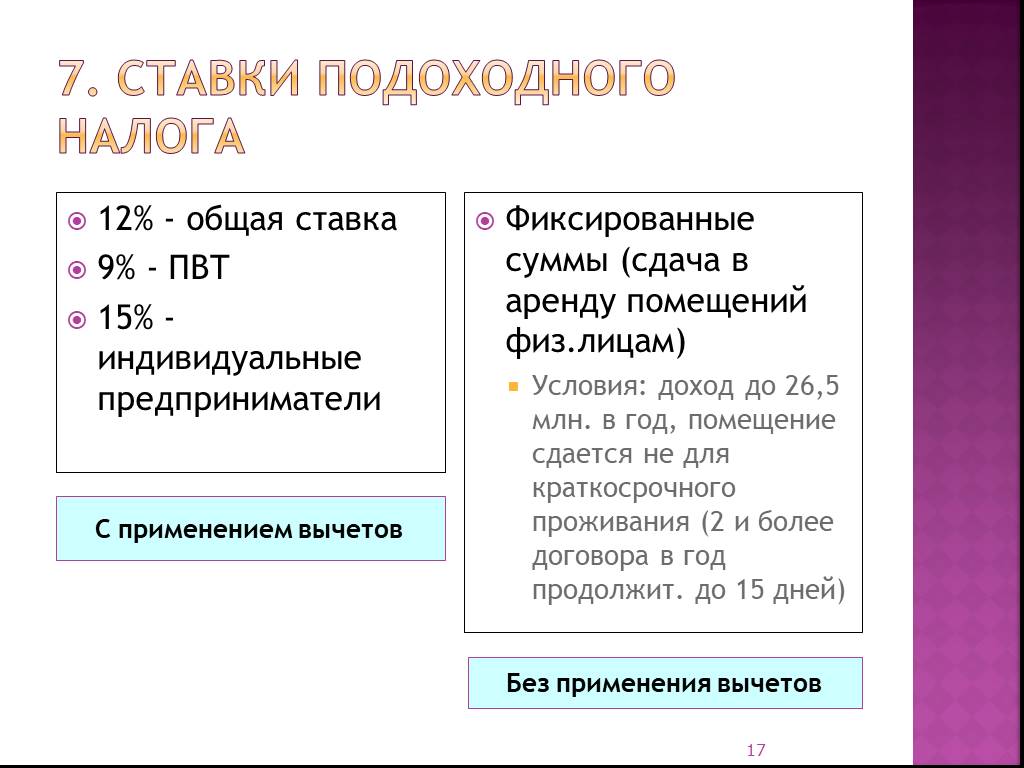

В отношении указанных доходов применяется общеустановленная ставка подоходного налога в размере 13% (п. 1 ст. 214 НК).

1 ст. 214 НК).

Налоговая база подоходного налога с физических лиц для доходов в виде процентов по вкладам (депозитам) определяется банком отдельно от иных доходов.

При этом освобождение от подоходного налога с физических лиц, предусмотренное п. 23 статьи 208 НК, не применяется.

Налоговые вычеты, предусмотренные ст. 209 — 211 НК, предоставляются налоговым органом в отношении таких доходов на основании налоговой декларации (расчета) по подоходному налогу с физических лиц, которую физическое лицо вправе предоставить с целью получения налоговых вычетов в соответствии с п. 2 статьи 222 НК (п. 9 ст. 199 НК).

При начислении процентов по вкладам (депозитам) в иностранной валюте банк исчисляет сумму подоходного налога от суммы дохода физического лица в иностранной валюте, зачисляет (выплачивает) физическому лицу сумму дохода за минусом подоходного налога, а сумму подоходного налога в белорусских рублях перечисляет в бюджет. При этом банком совершается валютно-обменная операция за счет денежных средств, причитающихся физическому лицу (ч.

В целях налогообложения проценты, начисляемые в иностранной валюте, пересчитываются в белорусские рубли по официальному курсу, установленному Нацбанком на дату фактического получения (выплаты) этих доходов (ч. 1 п. 11 ст. 199 НК).

В случаях досрочного расторжения, изменения договора срочного или условного банковского вклада (депозита) или частичного возврата средств клиенту (физическому лицу) и перерасчета процентов по вкладу (депозиту) исходя из пониженной процентной ставки, суммы подоходного налога подлежат перерасчету и (или) возврату.

Возврат клиенту (физическому лицу) излишне удержанных сумм подоходного налога производится банком в соответствии с положениями ст. 66 и 223 НК.

Так, излишне удержанные суммы подоходного налога засчитываются банком в уплату предстоящих платежей подоходного налога либо возвращаются клиенту (физическому лицу) (ч. 1 п. 1 ст. 223 НК).

Возврат клиенту (физическому лицу) излишне удержанных сумм подоходного налога производится банком за счет общей суммы подоходного налога с физических лиц, подлежащей перечислению в бюджет в счет предстоящих платежей как по данному клиенту (физическому лицу), так и по иным физическим лицам.

Банк вправе осуществить возврат клиенту (физическому лицу) излишне удержанного подоходного налога за счет собственных средств (ч. 5, 6 п. 1 ст. 223 НК).

«за» и «против» — Минфин

Один из факторов, имеющий прямое влияние на желание людей вложиться в депозиты, — их налогообложение. Какой процент своих доходов украинцы отдают в госказну сейчас и как можно усовершенствовать действующую систему, «Минфину» рассказала доцент кафедры финансов ВНУ Наталья Матвийчук.

Налог на депозиты в Украине удерживается в момент начисления депозитных процентов. Банк ежемесячно перечисляет сумму налога в бюджет Украины без конкретных фамилий вкладчиков и величины удержанных процентов по каждому из них.

Какие налоги на доход от депозитов должны платить украинцы?В Украине налог на депозиты был введен в марте 2014 года Законом «О предотвращении финансовой катастрофы и создании предпосылок для экономического роста в Украине». Ставка налога составила 15% от суммы начисленных процентов по депозитам.

В начале 2015 года ставка была увеличена до 20%. Одновременно был введен военный сбор в размере 1,5%, поступления от которого направляют на нужды армии.

С 2016 года ставку налогообложения снизили до 18%. С тех пор налоговая нагрузка на вкладчиков банков составляет 19,5%, а при задекларированной депозитной ставке 8% годовых вкладчик получит только 6,44% ставки по депозиту за вычетом налога.

«За» и «против» налогообложения депозитов: аргументы Минфина против НБУ

Поступления в государственный бюджет Украины от налогообложения процентов по депозитам в 2018 году уменьшились на 36%, по сравнению с 2015 годом (с 8,2 млрд грн до 5,3 млрд грн), что было вызвано, в основном, существенным снижением ставок на депозиты. В результате их налогообложение стало более ощутимым, чем при размерах депозитных процентных ставок на уровне 17−20%.

Читайте также: 10 приложений, которые помогут разбогатеть

Сегодня такое налогообложение оказывает существенное влияние на перераспределение финансовых ресурсов, и население начинает предпочитать вложение средств в ОВГЗ, доходы по которым налогом не облагаются и которые являются фактически безрисковыми при более высоком уровне доходности..jpg) По состоянию на 30.06 у населения находятся ОВГЗ на сумму более 18 млрд грн.

По состоянию на 30.06 у населения находятся ОВГЗ на сумму более 18 млрд грн.

С одной стороны, уплата такого налога является дополнительным источником наполнения государственного бюджета, что крайне актуально при наличии существенного размера бюджетного дефицита, однако для развития банковского сектора и экономики стоит обратить внимание на уместность налогообложения процентов по вкладам именно на таких условиях, как сейчас.

НБУ считает целесообразным отменить налогообложение процентов по депозитам физлиц. Однако учитывая критическую ситуацию с наполнением государственного бюджета, такое предложение Министерство финансов не поддерживает. Аргументы «за» налогообложение процентов указывают на то, что владельцами депозитов являются состоятельные слои населения, поэтому налог для них не критичен и не влияет на решение о размещении новых вкладов.

Как облагаются доходы от депозитов в других странах?

Есть ряд стран, в которых вкладчики банков не платят налог из начисленных процентных доходов по депозитам (Гонконг, Аргентина, Эстония, Китай, Казахстан, Киргизия, Туркменистан, Узбекистан).

Однако в большинстве зарубежных стран налогообложение дохода в виде процентов от депозитов физических лиц существует. В странах Европейского Союза ставка такого налога составляет от 16% в Румынии до 50% в Австрии. В Литве этот налог платят с начала 2014 года по ставке 15%.

Читайте также: Светлана Рекрут о госгарантиях по депозитам: «Вернемся к вопросу увеличения до 800 тысяч или даже миллиона»

В отличие от Украины, где работает единая ставка налога, мировой опыт налогообложения доходов от депозитов физических лиц свидетельствует о преобладании дифференцированного подхода к установлению ставок налога и существовании необлагаемого минимума суммы вклада, ниже которого налог не начисляется. Так, прогрессивная ставка налогообложения, максимальный уровень которой составляет 49,8%, используется в Норвегии, Испании, где ставка колеблется от 19% до 24%. В Италии проценты по банковским вкладам облагаются налогом по ставке 25%.

В среднем в зарубежных странах более высокие ставки налогообложения процентных доходов по депозитам частных лиц, чем в Украине. Высоким является налогообложение процентных доходов по депозитам в Швейцарии (ставка 35%), Ирландии (39%). Однако в Ирландии лица старше 65 лет и лица с особыми потребностями, чей доход меньше необлагаемого минимума (20 тыс. евро), освобождены от налогообложения. А вот в Литве, например, налог с января 2015 года уплачивают только из тех процентов, сумма которых превышает 3 тыс. евро.

Высоким является налогообложение процентных доходов по депозитам в Швейцарии (ставка 35%), Ирландии (39%). Однако в Ирландии лица старше 65 лет и лица с особыми потребностями, чей доход меньше необлагаемого минимума (20 тыс. евро), освобождены от налогообложения. А вот в Литве, например, налог с января 2015 года уплачивают только из тех процентов, сумма которых превышает 3 тыс. евро.

Особенностью таких стран, как США и Канада, является установление ставок налога штатами или провинциями на разном уровне, поэтому налоговая нагрузка на доходы по банковским вкладам в этих странах варьируется в зависимости от места проживания.

Что в украинской модели налогообложения доходов по депозитам можно было бы улучшить?

Анализируя мировую и отечественную практику налогообложения процентных доходов по депозитам физических лиц, следует предложить меры по совершенствованию такого налогообложения:

- установить необлагаемый налогом предел общей суммы вкладов физического лица, например в размере гарантированной суммы возмещения ФГВФЛ (200 тыс.

грн)

грн) - по аналогии со странами ЕС установить перечень расходов, на которые налогоплательщик может уменьшить облагаемый совокупный доход. Причем сразу в момент декларирования, а не так, как это имеет место в Украине сейчас, — когда сначала платятся налоги, а потом по заявлению налогоплательщика возмещаются переплаты. К таким расходам можно относить средства, потраченные на обучение, лечение, оздоровление, энергосбережение, переквалификацию и т. п.

Автор:

Доцент кафедры финансов, кандидат экономических наук Матвийчук Наталья

Волынский национальный университет имени Леси Украинки

Индивидуальный подоходный налог — Департамент доходов

Текущие формы индивидуального подоходного налога

Поиск в пределах

Записей не найдено.

Нужно ли подавать налоговую декларацию?Расчетные платежи по индивидуальному подоходному налогуСоветы по подаче документовНайти формуБесплатная электронная подача заявокПредотвращение кражи личных данныхСообщить о налоговом мошенничествеЗапросить копию налоговой декларацииРасписание P КалькуляторГде мой возврат?

| | Личные кредиты Индивидуальные налоговые льготы указываются в Приложении ITC и подаются вместе с формой 740 или 740-NP. Налоговый вычет в размере 40 долларов США разрешен для каждого лица, указанного в декларации, в возрасте 65 лет и старше. Кроме того, предоставляется налоговая льгота в размере 40 долларов США, если лицо признано слепым. Лица в возрасте 65 лет и старше, слепые по закону, имеют право на получение обоих налоговых льгот на общую сумму 80 долларов США на человека. Члены Национальной гвардии Кентукки могут претендовать на налоговый кредит в размере 20 долларов США; члены военного резерва не имеют права. КРС 141.020 |

| | Невозмещаемый налоговый кредит на размер семьи Налоговый кредит на размер семьи основан на модифицированном валовом доходе и размере семьи. Если общий модифицированный валовой доход за 2020 год составляет 34 846 долл. США или меньше, вы можете претендовать на налоговую льготу в штате Кентукки на размер семьи. КРС 141.066 |

| | Налоговая скидка на разницу в доходах Эта скидка доступна только для налогоплательщиков, которые имеют право на получение налоговой скидки на размер семьи и имеют размер семьи не более трех человек. Этот кредит был создан для тех налогоплательщиков, чья налоговая ставка увеличилась после того, как HB 487 ввел фиксированную налоговую ставку в размере 5%. Этот кредит будет доступен в налоговых годах 2019 и 2020. KRS 141.066 |

| | Налоговый кредит на обучение Доступен кредит в размере 25 процентов от суммы федерального американского кредита возможностей и кредита на обучение на протяжении всей жизни. Кредит распространяется только на обучение в бакалавриате, поэтапно прекращается для более высоких доходов, применяется к большинству возможностей получения высшего образования в Кентукки и может быть перенесен на срок до пяти (5) лет. КРС 141.069 |

| | Кредит на уход за детьми и иждивенцамиНалогоплательщики штата Кентукки, претендующие на получение кредита на уход за детьми и иждивенцами, будут запрашивать этот кредит в форме 740 или 740-NP. Кредит запрашивается в строке 24 формы 740 или формы 740-NP путем ввода суммы федерального кредита из федеральной формы 2441 и умножения на 20 процентов. КРС 141.067 |

Чтобы узнать больше о зачетах, указанных в декларации по федеральному подоходному налогу, включая зачет по налогу на заработанный доход (EITC), посетите веб-сайт

www.irs.gov.

Нужны налоговые льготы для бизнеса?

ФОРМА 1099-G

Если вы получили возврат подоходного налога штата Кентукки в прошлом году, в соответствии с федеральным законом мы обязаны отправить форму 109. 9-G, чтобы напомнить вам, что возмещение штата должно отражаться как доход в вашей федеральной налоговой декларации, если вы перечисляете вычеты по пунктам.

9-G, чтобы напомнить вам, что возмещение штата должно отражаться как доход в вашей федеральной налоговой декларации, если вы перечисляете вычеты по пунктам.

При указании отчислений в федеральной декларации вам разрешается вычитать подоходный налог штата или налог с продаж, уплаченный вами в течение года. Этот вычет уменьшает ваш федеральный налогооблагаемый доход. Если какая-либо часть подоходного налога штата, которую вы вычли из своей федеральной декларации, впоследствии будет возвращена вам, эта сумма должна быть указана как налогооблагаемый доход за год, в котором выплачено возмещение.

Форма 1099-G отражает все возмещения по штату Кентукки, которые были зачислены вам за прошлый год, включая возмещения по исправленным декларациям и декларациям за предыдущий год. В форму будет включено любое или все ваше возмещение, которое было применено к следующему:

- расчетный налоговый счет

- налог на использование

- долг по алиментам

- просроченное налоговое обязательство или другой счет

Даже если ваше возмещение было использовано для компенсации счета или пожертвования, федеральный закон утверждает, что вы получили возмещение, и вы должны указать его как доход.

Вам не нужно прикладывать форму 1099-G к своим федеральным или государственным налоговым декларациям. Просто сохраните его для своих записей. Если вы пользуетесь услугами профессионального специалиста по подготовке налоговых деклараций, передайте ему форму вместе с формами W-2 и другой налоговой информацией. Если ваш адрес в форме неверен или у вас есть другие вопросы, обратитесь в Департамент доходов штата Кентукки. , или другие покупки за пределами штата, совершенные в течение года. Нажмите здесь, чтобы узнать, обязаны ли вы указывать налог на использование штата Кентукки в своей декларации по индивидуальному подоходному налогу.

См. также строку 27 формы 740 и дополнительную таблицу налога на использование и лист расчета налога на использование в инструкциях 740. Инструкции по формам 740 и 740 за текущий год можно найти на странице форм.

DOR: подоходный налог с физических лиц

ДОР Главная

Индивидуальный подоходный налог

Найдите информацию о платежах, возмещениях и выставлении счетов.

Узнать больше

Индивидуальные подоходные налоги

У вас есть вопросы о подаче налогов на доходы физических лиц? В DOR есть ответы на часто задаваемые вопросы о налогах на доходы физических лиц.

Читать больше Часто задаваемые вопросы о подаче документов

Читать часто задаваемые вопросы за налоговый год 2021

Подача налоговой декларации

- Налоговые формы за 2021 год

- Информация о доходах по безработице за 2020 год

- Вам нужно подавать налоговую декларацию?

- Прощение студенческой ссуды

- Варианты электронной подачи

- Подача исправленной декларации

- Подача налогов в начале

- Infreefile

- Подтверждение идентификации

- Индивидуальные часто задаваемые вопросы по подоходному налогу

- Жизнь налоговой декларации Индианы

- Предыдущий налоговый налоговый 2022 Автоматический возврат налогоплательщику

Платежи, возвраты и выставление счетов

- Оплата налогового счета

- Настройка плана платежей

- Автоматический возврат налогоплательщику

- FAQS BILLING FAQS

- Процесс сбора

- Оценка налога

- онлайн -услуги

- Платете ваши налоги с помощью INTIME

- Advocate Advocate Office

- Права 110.

Важные уведомления

Информация об автоматическом возврате налогоплательщикам в размере 125 долларов США

DOR продолжает координировать свои действия с Управлением губернатора, Государственным аудитором и другими лицами, участвующими в процессе, для выдачи дополнительного автоматического возврата налогоплательщикам (ATR) в размере 200 долларов США. Чтобы дать время для получения возмещения, мы теперь просим Hoosiers подождать до 1 ноября, прежде чем звонить в DOR по поводу их автоматического возмещения налогоплательщикам. Дополнительная информация об ATR доступна на нашем веб-сайте.

Предупреждение о мошенничестве

Аудитор штата и Департамент доходов штата Индиана напоминают Hoosiers о возможных мошенничествах в отношении автоматического возмещения налогоплательщикам. Все возмещения будут выданы прямым депозитом или чеком. Физические лица должны игнорировать любые текстовые сообщения, электронные письма или телефонные звонки, касающиеся этих возмещений, особенно сообщения, содержащие ссылки или запрашивающие личную или финансовую информацию, такую как номера социального страхования или банковских счетов.

Заявление о заработной плате

В соответствии с SEA 565, DOR может предоставить клиентам или их законным представителям справку об удержании подоходного налога по запросу, начиная с 1 июля 2019 года.

Узнайте, как сделать запрос

Помощь для пожилых людей и клиентов с низким доходом

Если вы являетесь пожилым человеком или клиентом с низким доходом и ищете помощи в расчете вашего индивидуального подоходного налога, есть организации, которые могут вам помочь. Эти ресурсы не связаны с Департаментом доходов штата Индиана и работают независимо.

- Программа Tax-Aide Фонда AARP направлена на помощь людям с низким и средним доходом, с особым вниманием к лицам старше 60 лет. ) программы предлагают бесплатную налоговую помощь для налогоплательщиков, которые соответствуют требованиям.

- Районные центры Джона Бонера являются частью Indy Free Tax Prep, сети Центральной Индианы для бесплатной подготовки налогов.

В рамках программы добровольной помощи по подоходному налогу (VITA) Налогового управления США они предлагают бесплатную налоговую подготовку и другие услуги правомочным резидентам.

В рамках программы добровольной помощи по подоходному налогу (VITA) Налогового управления США они предлагают бесплатную налоговую подготовку и другие услуги правомочным резидентам. - Indy Free Tax Prep — это сеть сайтов добровольной налоговой помощи (VITA), которые предоставляются через United Way of Central Indiana и предлагают бесплатную налоговую подготовку отдельным лицам и семьям с совокупным семейным доходом не более 64 000 долларов США. Налогоплательщики, которым нужны услуги, могут набрать номер 2-1-1, чтобы найти ближайшее отделение VITA и назначить встречу. Если у вас есть вопросы или вы хотите стать волонтером, вы можете написать по адресу [email protected].

- Юридическая служба Индианы предлагает бесплатную юридическую помощь для Hoosiers, вовлеченных в спор с IRS. Налоговая клиника для лиц с низким доходом (LITC) предназначена для клиентов, чей доход не превышает 250% ежегодного федерального уровня бедности.

- Христианская юридическая клиника Neighborhood предлагает программу налоговой и экономической справедливости, которая также обеспечивает юридическое представительство клиентов, вовлеченных в спор с IRS.

грн)

грн)

В рамках программы добровольной помощи по подоходному налогу (VITA) Налогового управления США они предлагают бесплатную налоговую подготовку и другие услуги правомочным резидентам.

В рамках программы добровольной помощи по подоходному налогу (VITA) Налогового управления США они предлагают бесплатную налоговую подготовку и другие услуги правомочным резидентам.

Об авторе