Показатель платежеспособности: Анализ платежеспособности организации — БУХ.1С, сайт в помощь бухгалтеру

взаимосвязь показателей и их отличия

Чтобы принять решение о выдаче бизнес-кредита, банк оценивает компанию по нескольким показателям. Одни из них — ликвидность и платежеспособность. В статье рассказываем, как их рассчитать и как эти показатели влияют на решение банка о выдаче кредита.

Что такое платежеспособность и ликвидность

Понятия ликвидности и платежеспособности близки друг другу.

Платежеспособность показывает, может ли компания расплатиться в срок по своим обязательствам. Например, без задержек перечислить зарплату, оплатить товары и услуги поставщикам, погасить кредиты. Проще говоря, у платежеспособной компании бюджет спланирован так, что сейчас и в перспективе просроченных долгов у нее нет и не будет.

Ликвидность показывает, как быстро компания может продать свои активы, чтобы заплатить по обязательствам.

Самый ликвидный актив — деньги. Еще быстро можно продать акции, которые котируются на фондовом рынке, быстрореализуемые товары со склада, краткосрочную дебиторскую задолженность.

Дольше всего продавать крупную недвижимость и сложное оборудование. При срочной продаже такие активы могут сильно потерять в цене — поэтому говорят, что у таких активов низкая ликвидность.

Зачем считать эти показатели и как они влияют на получение кредита

Ликвидность и платежеспособность можно оценивать с двух сторон: для себя и с точки зрения банка.

Для бизнеса эти показатели могут быть экспресс-диагностикой финансового состояния. Например, они помогут принять решение, стоит ли брать на себя новые обязательства по сделке. Возможно, компания или ИП периодически сталкиваются с нехваткой свободных денег, кассовым разрывом и другими трудностями, и оценка показателей поможет увидеть, в чем проблема.

Финансовый учет на пальцах

Банкам показатели ликвидности и платежеспособности помогают оценить риски при выдаче кредита. Но нужно учитывать, что это только часть критериев, на которые смотрит банк при оценке кредитных рисков.

Кредитная линия: что это такое и как помогает бизнесу

Если платежеспособность компании или ИП в текущий момент неудовлетворительная, это не значит, что в кредите откажут. Возможно, банку тогда понадобится дополнительная гарантия возврата долга — залог или поручительство. И наоборот: бывает, что при хороших показателях ликвидности и платежеспособности банк не может выдать кредит, потому что увидел у бизнеса другую серьезную проблему.

В любом случае чем лучше эти показатели, тем выше вероятность положительного решения по кредиту. А если они слишком низкие, это повод для компании задуматься, стоит ли вообще брать кредит, потому что тогда есть высокий риск невозврата долга.

Что нужно для расчета ликвидности и платежеспособности

Для оценки ликвидности и платежеспособности предприятия нужно изучить баланс — соотношение имущества и обязательств компании. Цифры можно взять у своего бухгалтера.

Все, что есть у бизнеса, — это его активы: деньги на счетах и в кассе, оборудование, недвижимость, дебиторская задолженность. Обязательства, которые он должен погасить, — это пассивы. Для оценки ликвидности и платежеспособности их нужно сгруппировать.

Обязательства, которые он должен погасить, — это пассивы. Для оценки ликвидности и платежеспособности их нужно сгруппировать.

Чтобы увидеть реальное состояние дел, важно соблюдать несколько правил:

- Для расчета использовать рыночную стоимость имущества, а не балансовую. Например, если в собственности есть автомобиль, его текущая стоимость — цена, за которую его сегодня можно продать.

- Корректируется просроченная дебиторская задолженность. Например, если покупатели не оплатили счета за товары в срок и непонятно, когда заплатят, — такую дебиторку надо убрать из расчетов, будто эти деньги не придут. Если есть товарные остатки, которые не получится продать в течение длительного времени, их тоже надо исключить из расчета.

Тут и далее мы приводим упрощенный расчет — принцип, по которому проводят оценку. У каждой компании может быть своя специфика, и иногда разобраться можно только с бухгалтером или экономистом.

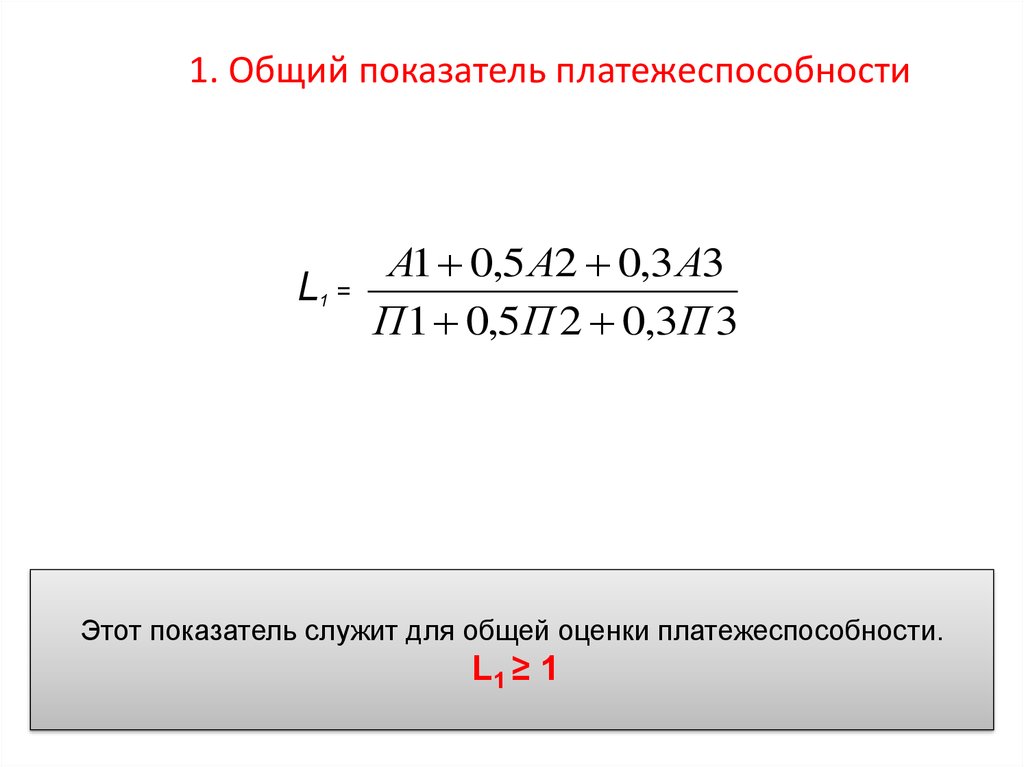

| Активы: группируют по сроку ликвидности | Пассивы: группируют по сроку возврата |

|---|---|

А1 — высоколиквидные активы. Например, деньги на счетах и в кассе, финансовые вложения — акции, облигации Например, деньги на счетах и в кассе, финансовые вложения — акции, облигации | П1 — срочные пассивы: которые надо погасить на дату оценки баланса. Например, долг перед поставщиками и подрядчиками, персоналом, бюджетом и внебюджетными фондами, арендодателями, страховщиками, расчеты по дивидендам, ссуды, не погашенные в срок |

| П2 — среднесрочные пассивы: которые надо погасить в течение 12 месяцев. Например, краткосрочные кредиты | |

| А3 — медленно реализуемые активы: которые невозможно реализовать до определенного срока. Например, готовая продукция, сырье на складе, дебиторская задолженность со сроком выплаты больше 12 месяцев | П3 — долгосрочные пассивы: которые надо погасить в срок больше 12 месяцев. Например, долгосрочные кредиты Например, долгосрочные кредиты |

| А4 — труднореализуемые активы, для продажи которых понадобится много времени. Это все внеоборотные средства, например оборудование и недвижимость | П4 — постоянные пассивы. Это собственный капитал, который не надо никому отдавать. Например, акционерный капитал, добавочный капитал, нераспределенная прибыль. Если П4 около нуля или отрицательный, значит, у компании нет собственных средств. Она работает только за счет заемных |

Группировка активов и пассивов — подготовительная часть. Показатели А1—4 и П1—4 нужны для дальнейших расчетов и оценки финансового состояния компании.

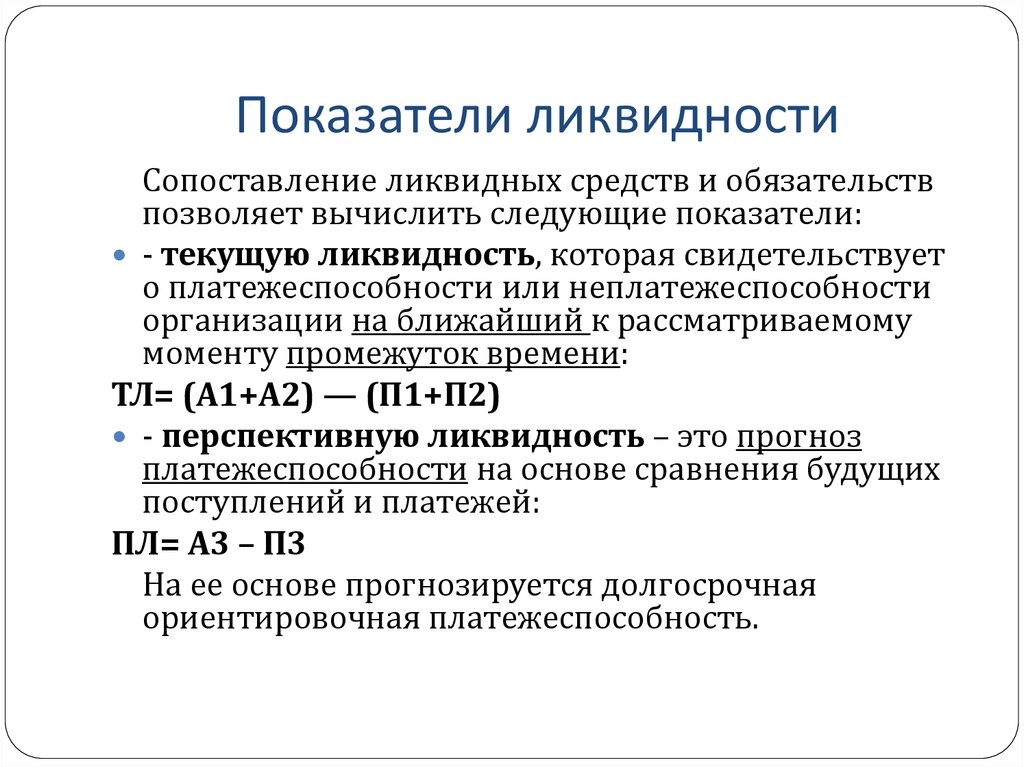

Как оценить платежеспособность и ликвидность по соотношению активов и пассивов

На практике чаще всего встречаются такие варианты:

Абсолютная ликвидность. Идеальная ситуация: компания или ИП гасят все обязательства в срок. В такой ситуации высокая вероятность одобрения кредита банком, и сама компания сможет без проблем его погасить.

Нормальная ликвидность. Обычно в такой ситуации платежеспособность компании чуть снижена из-за задержек оплаты от клиентов или большой налоговой нагрузки в конкретный период. В целом тут все хорошо: если остальные показатели не вызовут вопросов, банк, скорее всего, примет решение выдать кредит.

Что такое оборотный кредит и как его взять

Нарушенная ликвидность. Скорее всего, такие показатели означают, что компания накапливает долги и не может погасить свои срочные обязательства. Тут могут быть серьезные проблемы: кризис, спад производства, клиенты сильно задерживают оплату, судебные дела. В этом случае получить бизнес-кредит может быть проблематично. И, скорее всего, кредитные деньги не исправят ситуацию, а наоборот, могут загнать компанию в еще более сложное финансовое положение.

Кризисное состояние. Такое соотношение означает, что у компании много долгов и она не может их погасить. В этой ситуации восстановить платежеспособность очень сложно и точно не стоит брать на себя новые кредитные обязательства.

Как рассчитать основные показатели платежеспособности

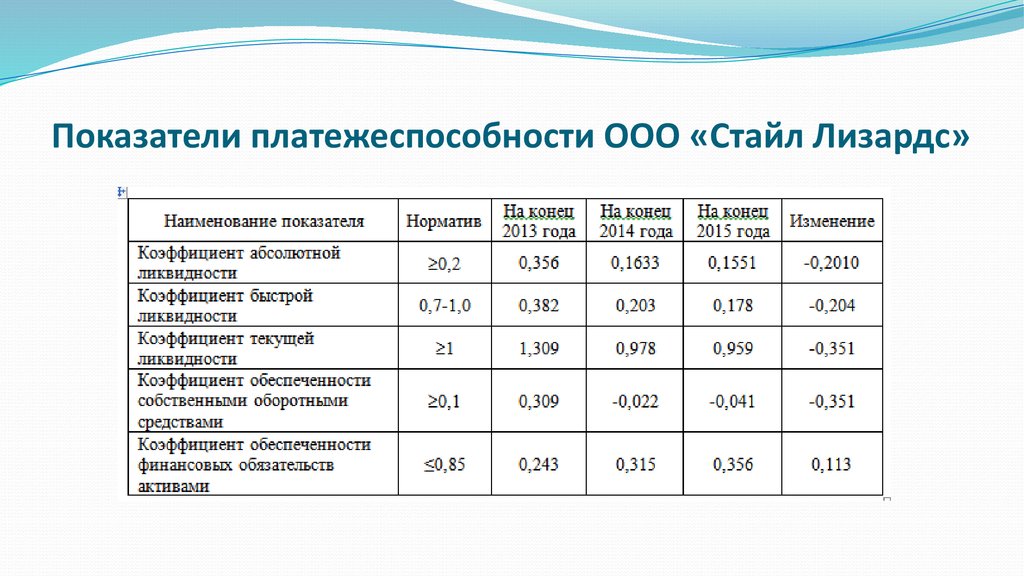

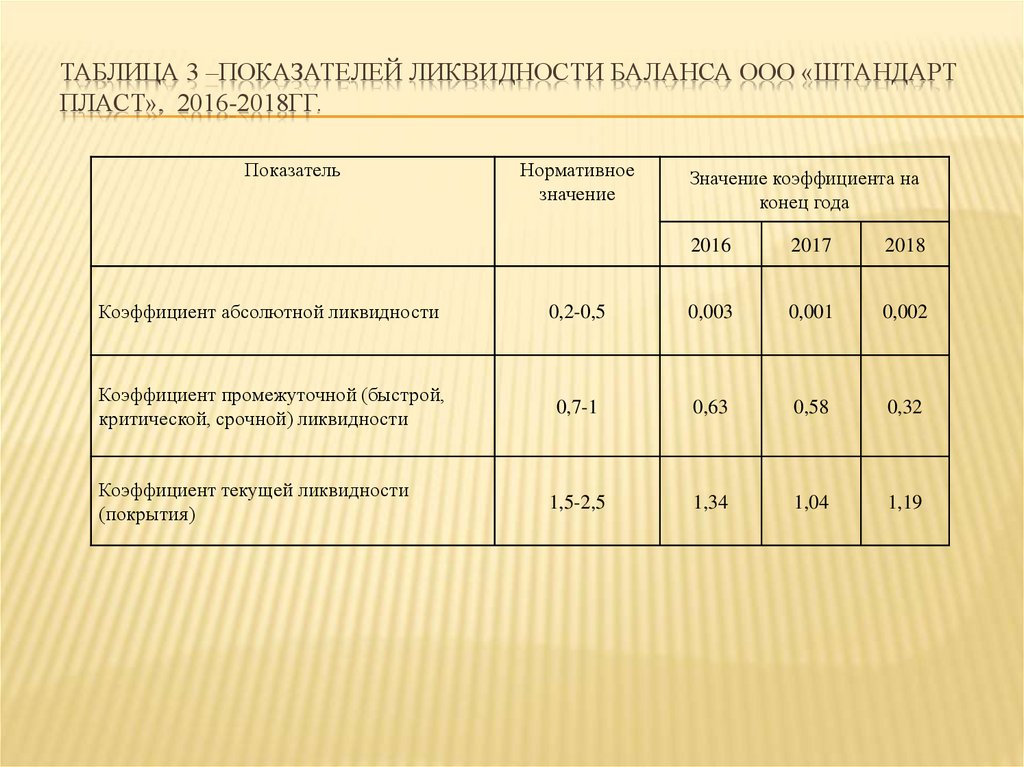

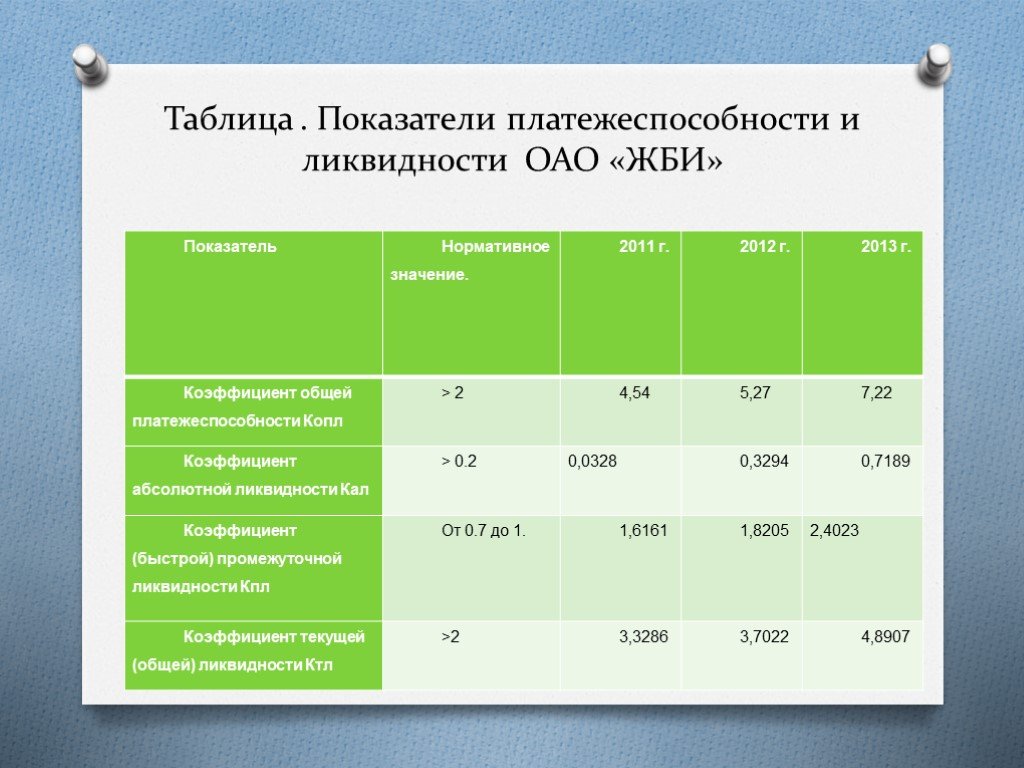

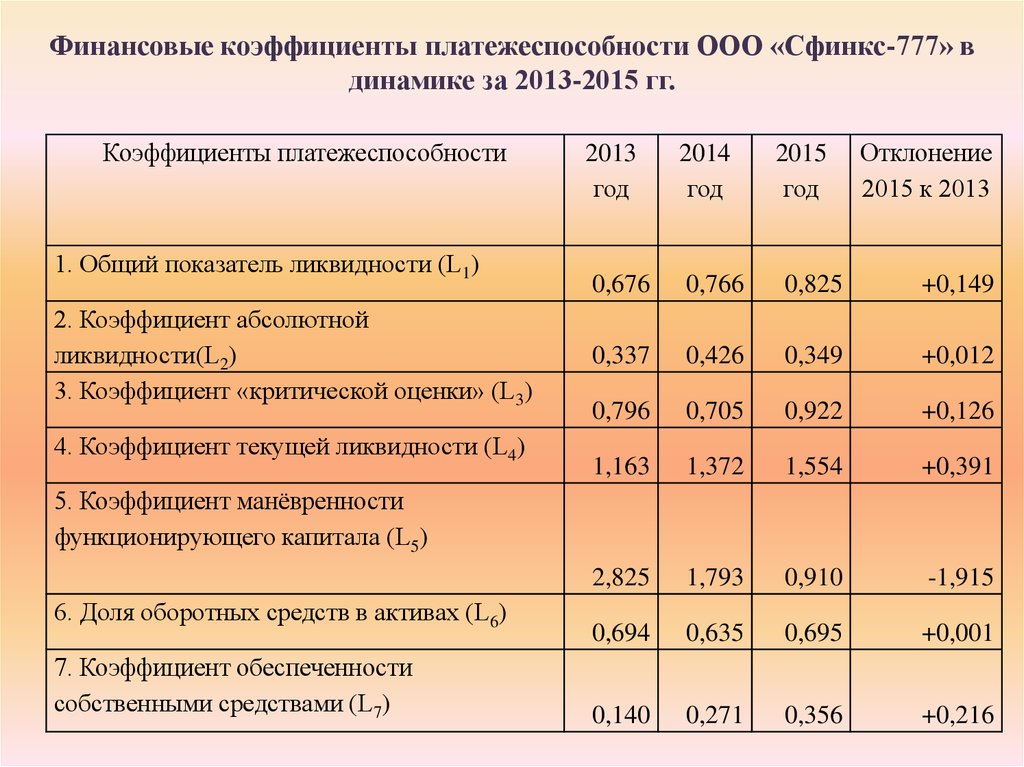

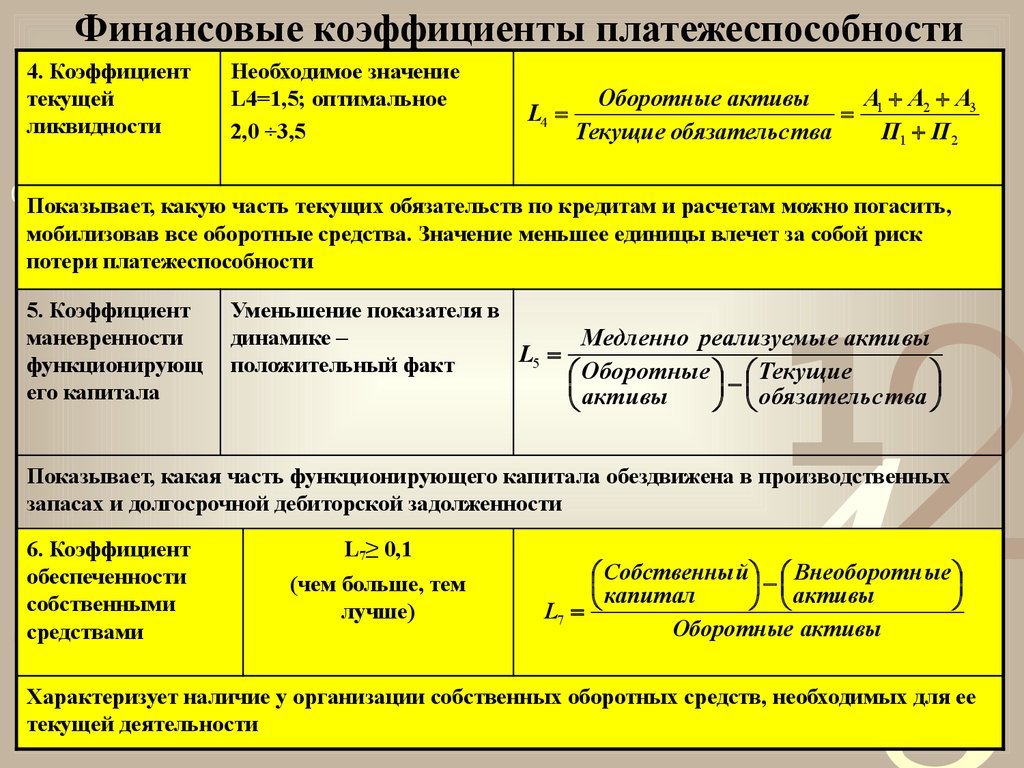

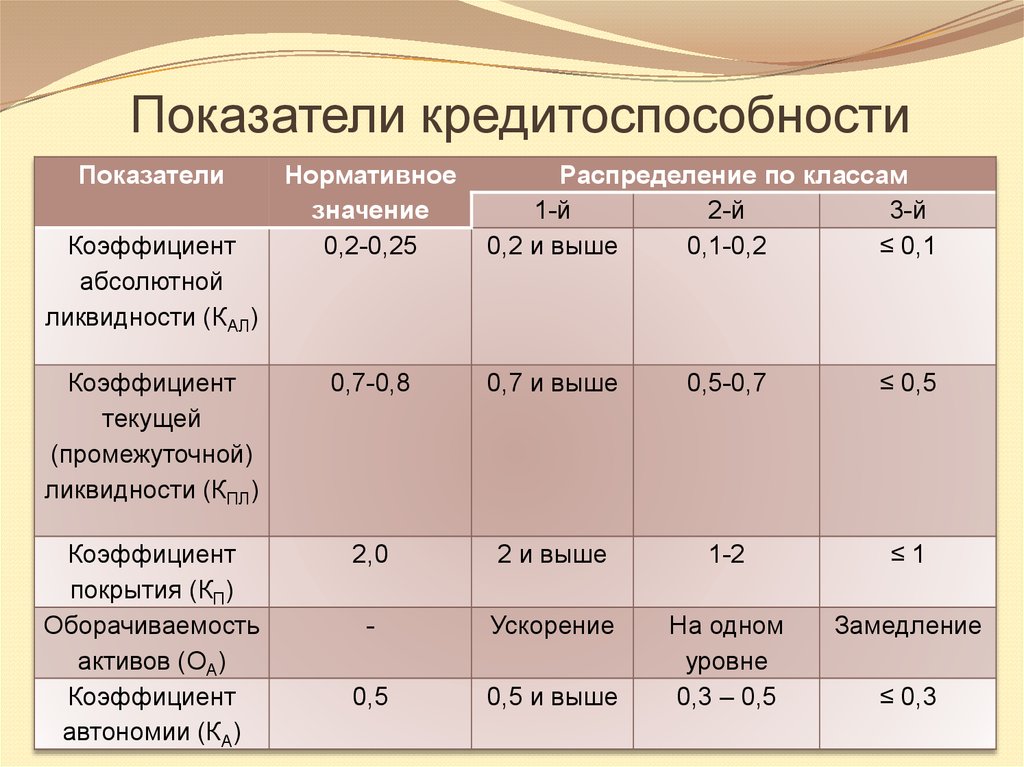

Для оценки платежеспособности предприятия банк использует следующие основные показатели:

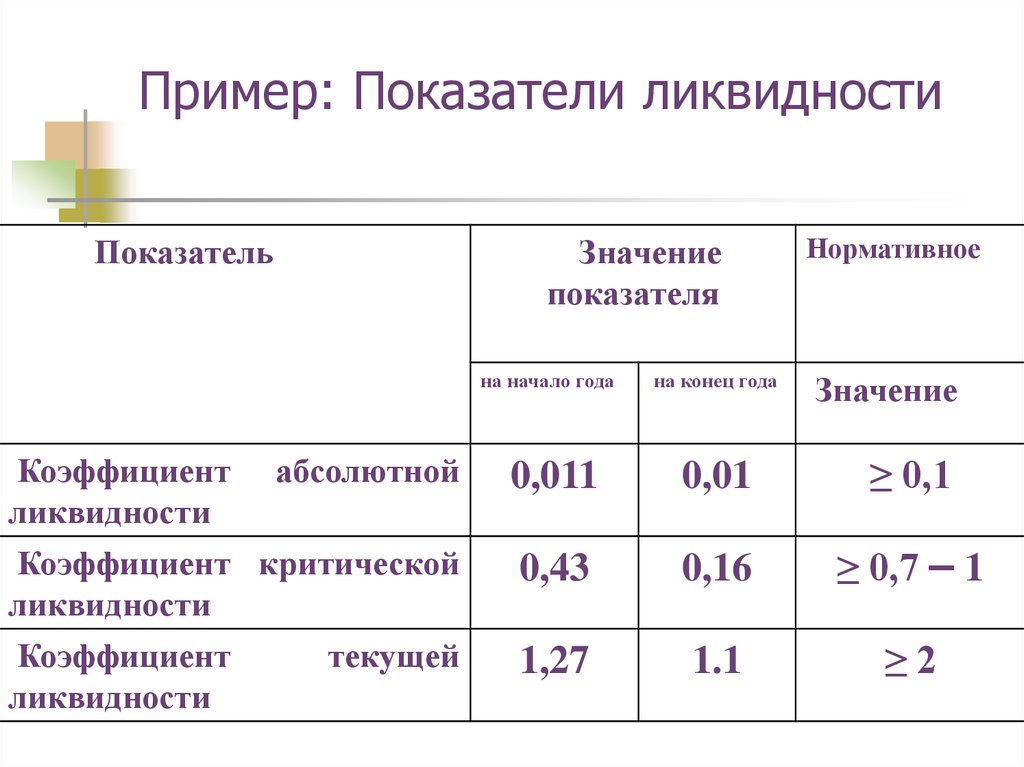

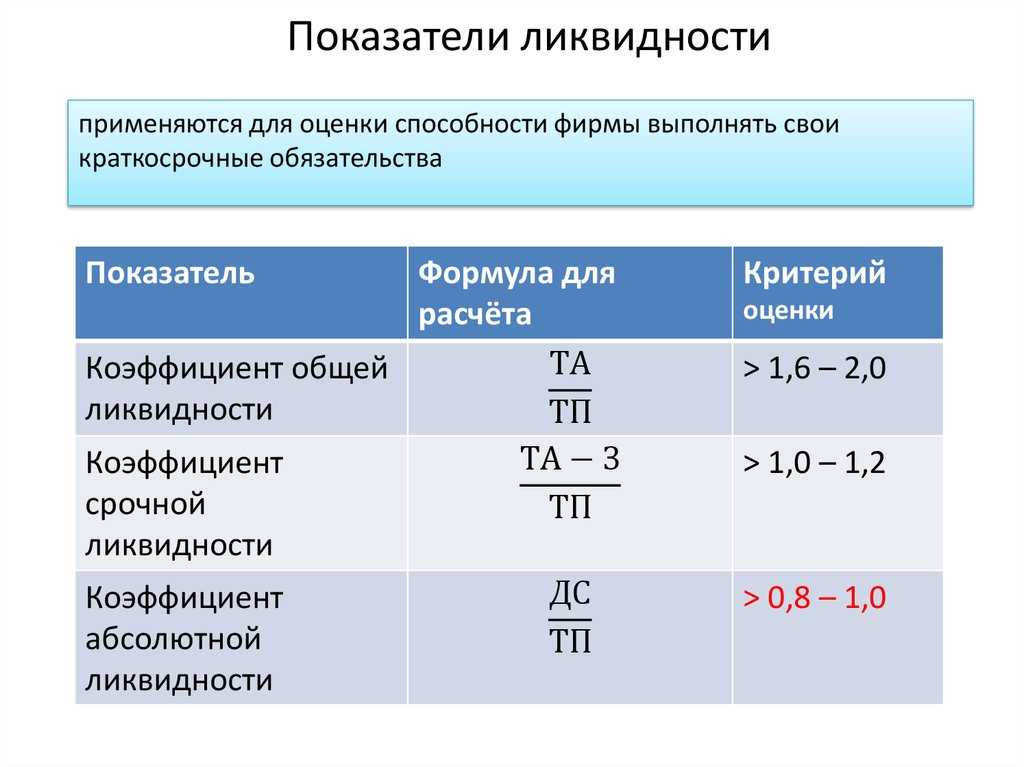

- Коэффициент текущей ликвидности.

- Коэффициент быстрой ликвидности.

- Коэффициент абсолютной ликвидности.

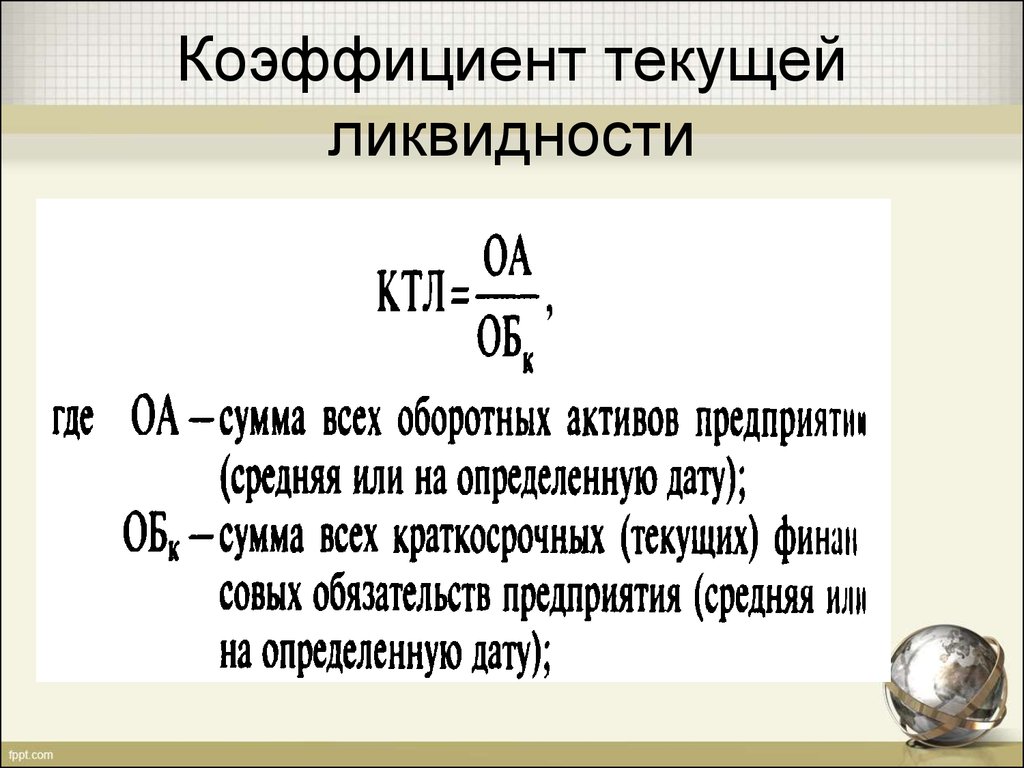

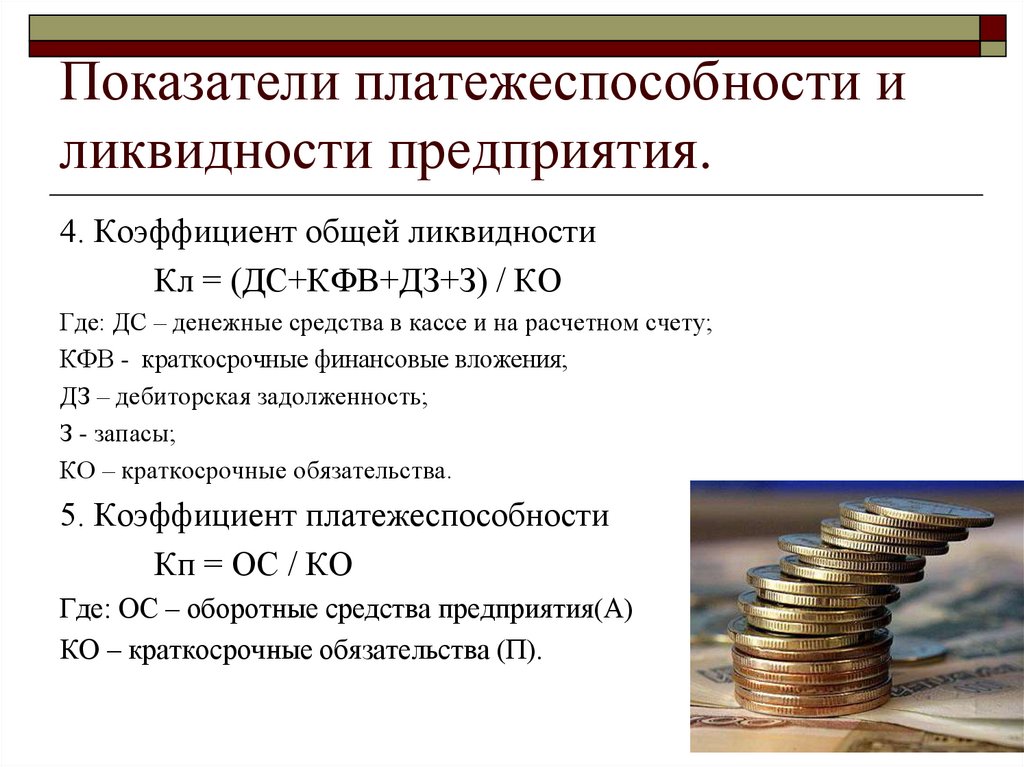

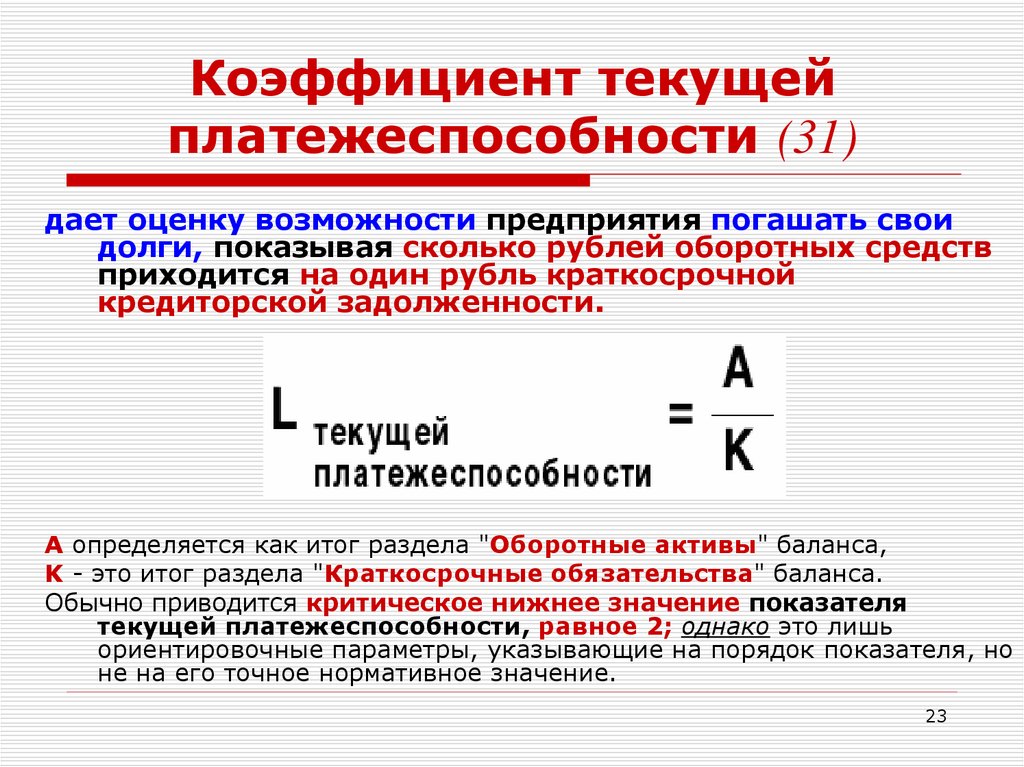

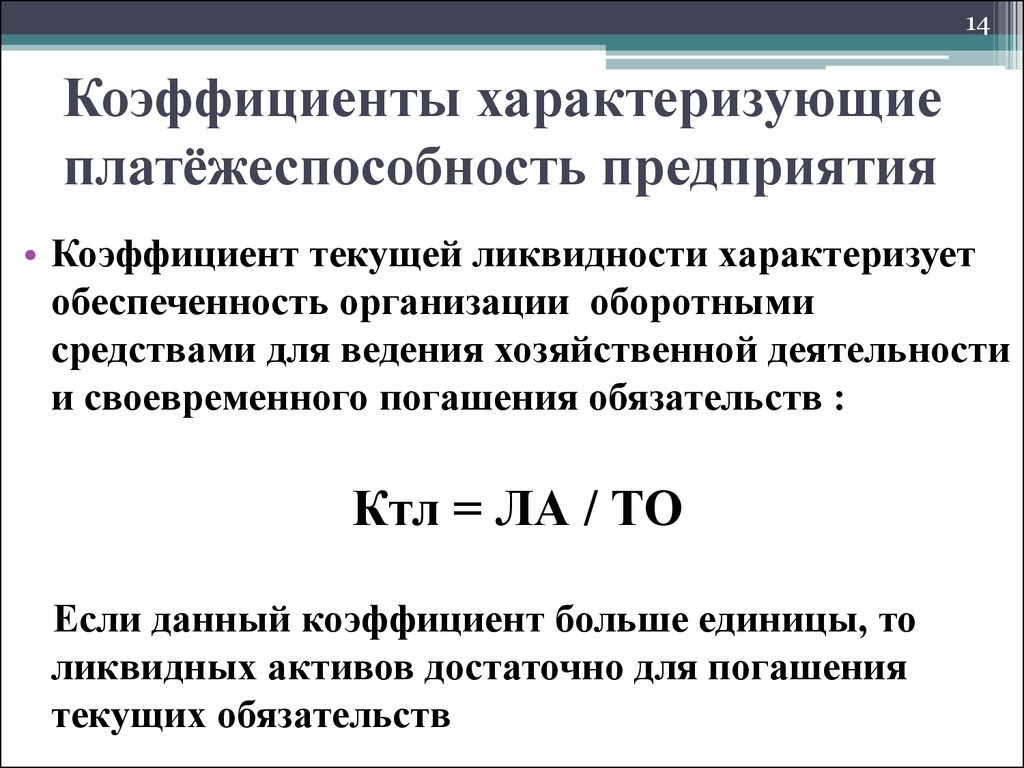

Коэффициент текущей ликвидности — это основной показатель, который банк рассчитывает при оценке финансового положения. Он показывает, хватит ли у компании денег погасить свои краткосрочные обязательства до конца отчетного года.

Если компания хочет взять кредит, значение коэффициента должно быть больше единицы, меньшее значение говорит о сложностях с платежеспособностью. Оптимальное значение — 2.

Коэффициент быстрой ликвидности показывает, может ли компания погасить обязательства за счет денег и быстрореализуемых активов.

Нормальными считаются значения в пределах 0,7—1.

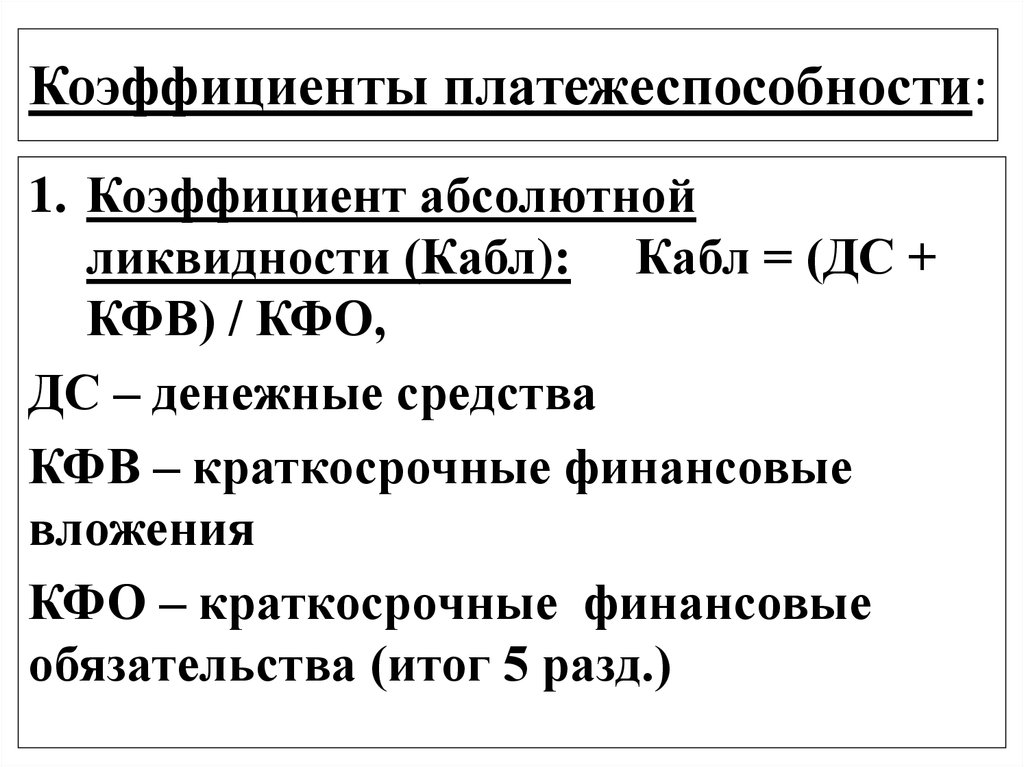

Коэффициент абсолютной ликвидности показывает, есть ли у компании высоколиквидные активы, чтобы погасить краткосрочные обязательства прямо сейчас.

Нормативное значение коэффициента — больше 0,2. На практике его величина может быстро меняться, потому что он напрямую зависит от состояния счета компании в конкретный момент. Например, в момент расчета у компании нет свободных денег в обороте, но в течение нескольких дней заказчики расплатятся за товары или услуги и деньги опять будут на счете.

Для разных типов и отраслей бизнеса нормативные показатели коэффициентов могут отличаться.

Пример расчета платежеспособности компании

При расчете платежеспособности компании можно воспользоваться таким алгоритмом.

Шаг 1. Находим необходимые показатели в балансе и группируем активы по степени ликвидности, а пассивы — по сроку возврата.

Представим компанию, которая занимается оптовой торговлей. У нее есть два грузовика, которые компания купила в лизинг, а на складе хранятся товары для перепродажи.

У нее есть два грузовика, которые компания купила в лизинг, а на складе хранятся товары для перепродажи.

Компания работает с поставщиками и клиентами по предоплате. Из обязательств у нее — краткосрочный кредит со сроком выплаты до года, краткосрочный лизинг со сроком возврата до 12 месяцев и долгосрочный лизинг со сроком возврата больше 12 месяцев.

Шаг 2. Определяем и анализируем соотношения групп активов и пассивов.

Судя по соотношению активов и пассивов, единственная проблема, с которой может столкнуться компания, — нехватка денег для оплаты текущей задолженности. Но у компании большой запас товаров, они хорошо продаются, значит, особых сложностей с платежеспособностью у компании нет.

Шаг 3. Считаем коэффициенты ликвидности.

Выводы. Ликвидность баланса и коэффициент текущей ликвидности показывает, что компании стоит брать кредит. Она сможет погасить его в срок. Из-за того, что остальные коэффициенты ниже нормы, банк, скорее всего, более тщательно изучит особенности бизнес-процессов, оценит другие показатели и, исходя из этого, будет принимать решение о кредите.

В целом можно сделать вывод, что у компании хорошая платежеспособность, так как всех текущих активов достаточно для погашения краткосрочных обязательств. Шанс получить кредит в банке у нее очень высокий.

Точка безубыточности: как рассчитать и пользоваться

Предложение ТинькоффКредиты для разных бизнес-задач

- До 15 000 000 ₽

- Всё в онлайне: чтобы получить кредит, не нужно ездить в банк

- Дадим предварительное решение без открытия счета

Формула коэффициента платежеспособности

Онлайн калькуляторы

На нашем сайте собрано более 100 бесплатных онлайн калькуляторов по математике, геометрии и физике.

Справочник

Основные формулы, таблицы и теоремы для учащихся. Все что нужно, чтобы сделать домашнее задание!

Заказать решение

Не можете решить контрольную?!

Мы поможем! Более 20 000 авторов выполнят вашу работу от 100 руб!

Главная Справочник Формулы по экономике Формула коэффициента платежеспособности

Понятие коэффициента платежеспособности

Любое предприятие веет расчеты с контрагентами, используя денежные средства при покупке сырья и материалов, оплате кредитов, приобретении фондов. Движение денежных средств оказывает прямое воздействие на весь производственный процесс компании. По этой причине все предприятия проводят анализ денежных потоков с целью планирования и прогнозирования наиболее успешных вариантов развития своего бизнеса. Одним из самых эффективных инструментов в этой сфере является показатель платежеспособности.

Движение денежных средств оказывает прямое воздействие на весь производственный процесс компании. По этой причине все предприятия проводят анализ денежных потоков с целью планирования и прогнозирования наиболее успешных вариантов развития своего бизнеса. Одним из самых эффективных инструментов в этой сфере является показатель платежеспособности.

Формула коэффициента платежеспособности помогает выяснить эффективность деятельности любой компании.

Виды задолженности

Для лучшего понимания формулы коэффициента платежеспособности необходимо рассмотреть задолженность предприятия, которая в соответствии с временным характером может быть двух видов. Долгосрочная задолженность представляет собой возможность оплаты обязательств со сроками более года, при этом анализ данного вида задолженности предполагает рассмотрение нескольких показателей:

- Чистый капитал компании,

- Отношение заемных и собственных средств,

- Графики погашения задолженности,

- Покрытие процентов и др.

Краткосрочная задолженность представляет собой возможность оплаты по обязательствам в течение одного года. Она предполагает расчет соотношения текущих активов и задолженности краткосрочного характера.

Формула коэффициента платежеспособности

При расчете коэффициента платежеспособности применяют следующую формулу:

Кпл = СА / (Зкр + Здолг)

Здесь К пл – показатель платежеспособности,

СА – сумма активов предприятия,

Зкр – сумма краткосрочной задолженности,

Здолг – сумма долгосрочной задолженности.

Формула восстановления платежеспособности

Также следует рассмотреть формулу восстановления платежеспособности, которая выглядит следующим образом:

Квп = (ТЛ + 6 / Т(ТЛ — ТЛ нач.)) / 2

Здесь Квп– показатель восстановления платежеспособности,

ТЛ нач. – показатель текущей ликвидности на начало периода,

Т – отчетный период.

В данной формуле цифра 6 отражает период шесть месяцев (период потери платежеспособности).

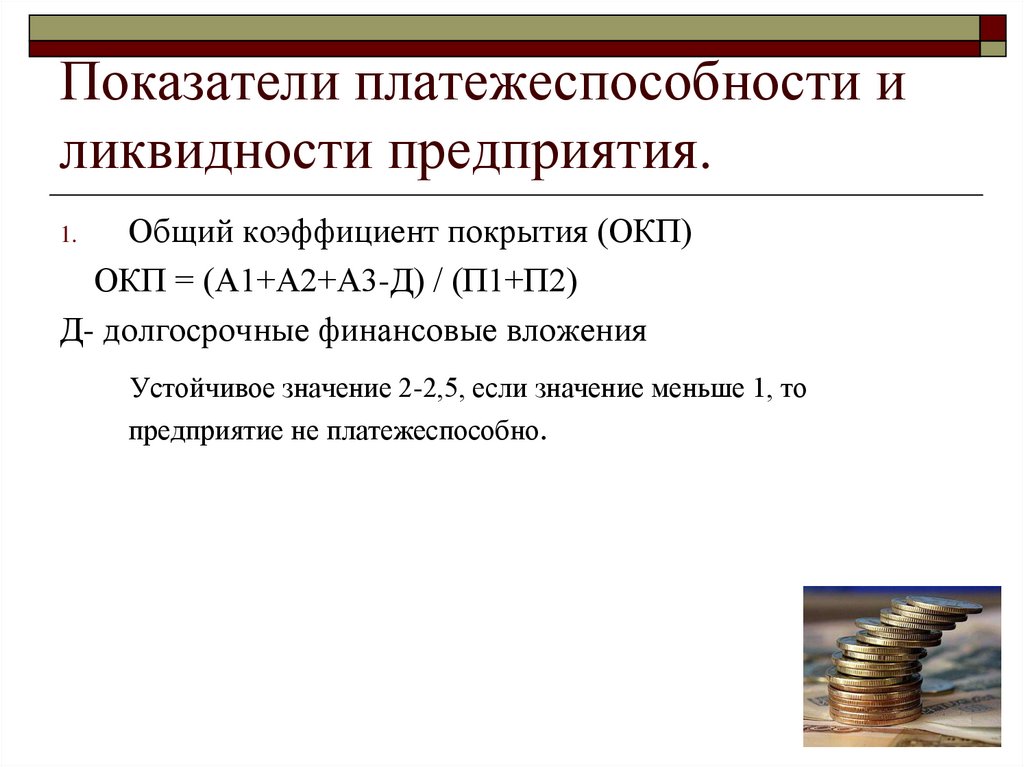

Для определения показателя текущей ликвидности (ТЛ) нужно рассчитать отношение суммы текущих активов ккраткосрочной задолженности предприятия:

ТЛ = ОА / КО

Здесь ОА – сумма оборотных активов,

КО – сумма краткосрочных обязательств.

Примеры решения задач

| Понравился сайт? Расскажи друзьям! | |||

Индикаторы ликвидности и платежеспособности | Uncle Stock

Ликвидность

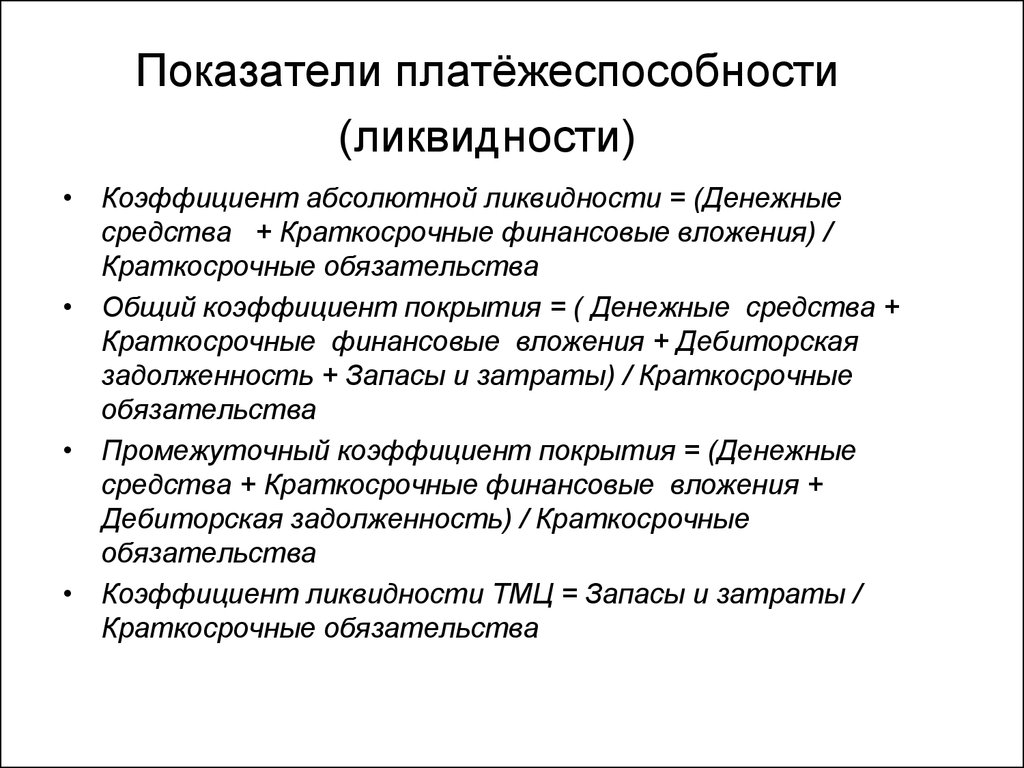

Показатели, выражающие способность компании погасить краткосрочные обязательства.

| Коэффициент текущей ликвидности | Коэффициент ликвидности. Измеряет, является ли у фирмы достаточно ресурсов, чтобы погасить свои долги в течение следующих 12 лет. месяцев | Текущие активы ÷ Текущие обязательства |

| Коэффициент покрытия текущих обязательств | Коэффициент ликвидности. Измеряет способность компании погасить свои текущие обязательства. Это лучший показатель, чем коэффициент текущей ликвидности или коэффициент быстрой ликвидности. Измеряет способность компании погасить свои текущие обязательства. Это лучший показатель, чем коэффициент текущей ликвидности или коэффициент быстрой ликвидности. | (Движение денежных средств от операционной деятельности − Выплаченные дивиденды) ÷ Текущие обязательства |

| Денежный коэффициент | Способность компании погасить свой краткосрочный долг наличными или почти наличными ресурсами. | Денежные средства и краткосрочные инвестиции ÷ Текущие обязательства |

| Свободные денежные средства Коэффициент покрытия текущих обязательств | Коэффициент ликвидности. Измеряет способность компании погасить свои текущие обязательства. До выплаты дивидендов. | Прибыль владельца ÷ Текущие обязательства |

| Свободные денежные средства Коэффициент покрытия текущих обязательств | Коэффициент ликвидности. Измеряет способность компании погасить свои текущие обязательства. После выплаты дивидендов. Измеряет способность компании погасить свои текущие обязательства. После выплаты дивидендов. | (Прибыль владельца − Выплаченные дивиденды) ÷ Текущие обязательства |

| Быстрое соотношение | Коэффициент ликвидности. измеряет способность компании выполнять свои краткосрочные обязательства, используя свои наиболее ликвидные активы. | (Итого денежные средства и их эквиваленты + Общая дебиторская задолженность) ÷ Краткосрочные обязательства |

| Полное быстрое соотношение | Коэффициент ликвидности. измеряет способность компании погашать свои краткосрочные обязательства за счет своих наиболее ликвидных активов и денежных потоков. До выплаты дивидендов. | (Денежные средства и краткосрочные инвестиции + прибыль владельца) ÷ Текущие обязательства |

| Чистый полный коэффициент быстрой ликвидности | Коэффициент ликвидности. измеряет способность компании погашать свои краткосрочные обязательства за счет своих наиболее ликвидных активов и денежных потоков. После выплаты дивидендов. измеряет способность компании погашать свои краткосрочные обязательства за счет своих наиболее ликвидных активов и денежных потоков. После выплаты дивидендов. | (Денежные средства и краткосрочные инвестиции + прибыль собственника — выплаченные дивиденды) ÷ Текущие обязательства |

| Денежные средства к оборотным активам | Определяет, насколько ликвидна компания, сравнивая легкодоступные денежные средства с ее текущими активами. | Денежные средства и краткосрочные инвестиции ÷ Текущие активы |

| Денежные средства к активам | Доля активов компании, состоящая из денежных средств и краткосрочных инвестиций. | Денежные средства и краткосрочные инвестиции ÷ Итого активы |

| Чистый оборотный капитал к активам | Коэффициент ликвидности, который выражает чистые оборотные активы или оборотный капитал компании в процентах от ее общих активов. Один из наиболее остро отслеживаемых финансовых коэффициентов. Один из наиболее остро отслеживаемых финансовых коэффициентов. | Чистый оборотный капитал ÷ Всего активов |

| Продажи за вычетом дней | или количество дней продажи дебиторской задолженности — это среднее количество дней, необходимое для получения дебиторской задолженности. Высокий рост может быть индикатором инфляции доходов. | Дебиторская задолженность. год в среднем ÷ Доход. ежедневно |

| Задолженность по дням | Средний период оплаты компании, показывающий, сколько времени требуется компании для оплаты счетов от торговых кредиторов. | Кредиторская задолженность. год в среднем ÷ Себестоимость выручки. ежедневно |

| Коэффициент расхода | Определяет, использует ли компания бизнес-модель с легкими активами и хорошо ли она управляет своим оборотным капиталом, изолируя плохие оборотные активы. | Безналичные оборотные активы ÷ Беспроцентные текущие обязательства (NIBCL) |

| За несколько месяцев до того, как закончатся наличные | Сколько месяцев осталось до того, как у компании закончатся деньги. | Денежные средства и краткосрочные инвестиции ÷ Уровень выгорания |

| Займы к активам | Измеряет общую сумму непогашенных кредитов в процентах от общих активов. Чем выше этот коэффициент, тем больше кредитов у банка и его ликвидность низка. Чем выше коэффициент, тем более рискованным может быть банк в отношении более высоких дефолтов. | Чистые кредиты ÷ Всего активов |

| Кредитно-депозитный коэффициент | Соотношение между общей суммой кредитов банков и общей суммой депозитов. Если коэффициент ниже единицы, банк полагался на собственные депозиты для предоставления кредитов своим клиентам без каких-либо внешних заимствований. Если отношение больше единицы, банк занял деньги, которые он повторно ссудил по более высоким ставкам, вместо того, чтобы полностью полагаться на свои собственные депозиты. Если отношение больше единицы, банк занял деньги, которые он повторно ссудил по более высоким ставкам, вместо того, чтобы полностью полагаться на свои собственные депозиты. | Чистые кредиты ÷ Депозиты |

Платежеспособность

Показатели, выражающие способность компании выполнять свои долгосрочные финансовые обязательства.

| Коэффициент долга | Коэффициент платежеспособности. Процент активы компании, предоставленные за счет долга | Всего обязательств ÷ Всего активов |

| Коэффициент долгосрочной задолженности | Долгосрочный долг перед Общий коэффициент активов показывает, какая часть общие активы компании финансируются за счет долгосрочной задолженности. значение зависит от отрасли и компании. | Долгосрочные обязательства ÷ Всего активов |

| Итого долг/ активы | Показатель степени, в которой активы компании финансируются за счет долга. | Общий долг ÷ Всего активов |

| Чистый долг/ активы | Показатель степени, в которой активы компании финансируются за счет долга. | Чистый долг ÷ Всего активов |

| Итого долг/капитал | Коэффициент платежеспособности. Мера компании финансовый леверидж, рассчитанный путем деления общей суммы обязательств за счет акционерного капитала. Он показывает, какая доля собственного капитала и долг, который компания использует для финансирования своих активов. | Общий долг ÷ Акционерный капитал |

| Обязательства / Капитал | Коэффициент платежеспособности. Мера компании

финансовый леверидж, рассчитанный путем деления общего долга

за счет акционерного капитала. Он показывает, какая доля собственного капитала

и долг, который компания использует для финансирования своих активов. | Итого обязательства ÷ Акционерный капитал |

| Отношение долгосрочного долга к собственному капиталу | Коэффициент платежеспособности. Рассчитывается путем деления долгосрочной задолженности компании на балансовую стоимость. Чем выше левередж компании, тем выше коэффициент. Как правило, компании с более высокими коэффициентами считаются более рискованными. | Долгосрочная задолженность и обязательства по капитальной аренде ÷ Акционерный капитал |

| Чистый долг/капитал | Коэффициент платежеспособности. Мера компании финансовый леверидж, рассчитанный путем деления чистого долга за счет акционерного капитала. Он показывает, какая доля собственного капитала и чистый долг, который компания использует для финансирования своих активов. | Чистый долг ÷ Акционерный капитал |

| Долг / Материальная балансовая стоимость | Коэффициент платежеспособности. Мера компании

финансовый леверидж, рассчитанный путем деления общей суммы обязательств

по материальной балансовой стоимости. Мера компании

финансовый леверидж, рассчитанный путем деления общей суммы обязательств

по материальной балансовой стоимости. | Итого обязательства ÷ Материальная Балансовая стоимость |

| Чистый долг к основному капиталу | Коэффициент платежеспособности. Коэффициент заемных средств показывает, насколько компания обременена долгами. | Чистый долг ÷ Материальная балансовая стоимость |

| Коэффициент собственного капитала | Коэффициент платежеспособности. Финансовый коэффициент, показывающий относительную долю собственного капитала, используемого для финансирования активов компании. | Собственный капитал ÷ Всего активов |

| Мультипликатор капитала | Коэффициент платежеспособности. Мера финансового рычага. | Итого Активы ÷ Капитал |

| Коэффициент капитала первого уровня | Часть капитала финансового учреждения, состоящая из собственного капитала и раскрытых резервов. | Основной капитал ÷ 0,8 × Неденежные активы |

| Долговая задолженность / Рабочая столица | Полезно в определении степень зависимости фирмы от долгосрочных заемных средств для финансирования его повседневные операции. | Долгосрочная задолженность и обязательства по капитальной аренде ÷ Чистый оборотный капитал |

| Чистый долг/EBITDA | указывает, сколько лет EBITDA потребуется для погашения всего долга | Чистый долг ÷ EBITDA |

| Денежные средства к долгу | Измеряет финансовую устойчивость компании. | Денежные средства и краткосрочные инвестиции ÷ Общий долг |

| Коэффициент покрытия денежных потоков | Тип коэффициента покрытия долга, который представляет собой оценку количества времени, которое потребовалось бы компании для погашения всех своих обязательств, если бы она направила весь свой денежный поток на погашение долга. | Денежные потоки от операций ÷ Итого обязательства |

| Свободный денежный поток / Долгосрочная задолженность | Этот коэффициент указывает на способность компании покрывать долгосрочные долги за счет своего годового свободного денежного потока. Чем выше процентное соотношение, тем лучше способность компании нести свой долг. | Свободный денежный поток для фирмы ÷ Долгосрочная задолженность и обязательства по капитальной аренде |

| Коэффициент долговой нагрузки | измеряет способность погашать долговые обязательства из годовой EBITDA. | Всего обязательств. год в среднем ÷ EBITDA |

| Скорректированный коэффициент покрытия процентов | Коэффициент ликвидности. Чем ниже коэффициент, тем больше компания обременена долговыми расходами. | Скорректированный свободный денежный поток в фирму ÷ Процентные расходы |

| Коэффициент покрытия процентов | Коэффициент ликвидности. Чем ниже коэффициент, тем больше компания обременена долговыми расходами. Чем ниже коэффициент, тем больше компания обременена долговыми расходами. | EBIT ÷ Процентные расходы |

| Отношение процентных расходов к долгу | Оценивает процентную ставку, которую компания выплачивает по своему непогашенному долгу. | Процентные расходы ÷ Общий долг |

| Коэффициент внешнего финансирования | Показывает, может ли компания финансировать инвестиции за счет денежных средств, полученных от бизнеса, или ей нужны внешние деньги для удовлетворения своих инвестиционных потребностей. | (Общие активы. в отличие от — Денежные потоки от операций) ÷ Всего активов |

| Отношение стоимости предприятия к рыночной капитализации | Предлагает быстрый способ сравнить структуру капитала разных компаний. | Ценность предприятия ÷ Рыночная капитализация |

Показатели платежеспособности, которым необходимо следовать для снижения риска неплатежей

Менеджмент-Финансы Во избежание любого риска неуплаты более чем рекомендуется изучить платежеспособность ваших деловых партнеров.

Для этого можно привлекать внешних поставщиков услуг для получения коммерческой информации на местах. Их цель — предоставить полный финансовый отчет и четкую и точную оценку кредитного риска. Вы также можете самостоятельно оценить кредитоспособность компании, имея необходимую финансовую информацию.

Что такое корпоративная кредитоспособность?

Платежеспособность компании относится к ее способности выполнять свои финансовые обязательства в краткосрочной, среднесрочной и долгосрочной перспективе. Обратите внимание, что понятие платежеспособности отличается от понятия ликвидности.

Ликвидность относится к способности выполнять платежные обязательства, срок погашения которых наступил. В этом смысле это немедленная или краткосрочная платежеспособность.

Таким образом, даже если компания квалифицируется как платежеспособная, ей также может не хватать ликвидности (банковский счет, денежные средства) или квазиликвидности (активы, которые могут быть быстро преобразованы в денежные средства).

Возможен и обратный случай: немедленная ликвидность может скрывать среднесрочную или долгосрочную неплатежеспособность (долги поставщику, налоги…).

Перед вступлением в деловые отношения рекомендуется провести проверку кредитоспособности . Это позволяет нам анализировать экономическую, финансовую и правовую ситуацию вашего клиента. Для этого доступно несколько источников, таких как:

- Официальные записи

- Банки

- Файлы Банка Франции

- Специализированные рейтинговые агентства

- Частные компании, специализирующиеся на кредитных исследованиях

- Клиенты и их торговые представители

Как провести кредитный анализ компании?

Существует несколько показателей, которые можно использовать для измерения кредитоспособности компании . Они относятся к финансовому анализу:

- Активы – Долги: клиент является платежеспособным, если результат этого вычитания положительный

- Общий долг / Общий баланс: если это соотношение выше единицы, компания находится в состоянии банкротства или испытывает серьезные трудности

- Чистый долг / валовая прибыль от операционной деятельности: этот коэффициент используется для оценки способности компании платить и погашать свои долги

- Валовая операционная прибыль / Аннуитет по кредиту и аренде: эта ставка очень востребована кредитными учреждениями.

Чем он выше, тем больше у компании возможностей для увеличения своих долгов и заимствований.

Чем он выше, тем больше у компании возможностей для увеличения своих долгов и заимствований.

Эти коэффициенты рассчитываются из элементов баланса компании. Хотя все компании по-прежнему обязаны отправлять свои социальные учетные записи в Реестр суда, конфиденциальность стала возможной после принятия закона Макрона от 2015 года для микропредприятий, VSE и малого бизнеса при определенных условиях. Для них всегда можно заказать информацию о полевых продажах.

В разведке и добыче существуют другие финансовые коэффициенты для измерения финансового риска. Это также относится к источникам информации, доступным для уточнения исследования кредитоспособности: коммерческая информация, юридическая информация, внутренняя информация (карты бухгалтерского учета и управления дебиторской задолженностью клиентов).

Наконец, полученная финансовая, коммерческая и юридическая информация используется для создания кредитного отчета и оценки компании .

Как анализировать показатели работы клиента?

Чтобы провести оценку кредитоспособности вашего клиента или потенциального клиента, вы можете использовать несколько показателей эффективности , в том числе

- Показатели рентабельности: операционная маржа, чистая маржа, валовая операционная прибыль, отношение продаж к собственному капиталу….

- Финансовые показатели компании: платежеспособность, общая ликвидность, WCR (требования к оборотному капиталу) и долг

- Денежный поток вашего клиента, т.е. его баланс. Это позволяет вам оценить свою способность к самофинансированию

- Или рост доходов

Эти данные важны, потому что они дают вам точную картину денежного потока вашего клиента. Они также позволяют вам узнать свою способность погасить долги в установленные сроки.

9 Индикаторы платежеспособности для мониторинга

Чтобы получить глобальное представление об эффективности компании, вы можете использовать показатели, связанные с человеческими ресурсами, маркетингом и даже бухгалтерскими и финансовыми аспектами. Эти общие показатели будут дополнены показателями, более специфичными для вашей деятельности.

1) Чистая прибыль компании

Учитывает сумму денег, заработанную компанией. Чистая прибыль включает в себя операционный доход, финансовый доход и чрезвычайный доход. К ним должны быть вычтены налоги.

К ним должны быть вычтены налоги.

Если чистый результат положительный, компания может распределить дивиденды среди своих акционеров или создать резервы. С другой стороны, если результат отрицательный, компания теряет свою стоимость.

2) Ликвидность компании

Это важное понятие с точки зрения управления бизнесом. Денежные средства относятся к общей сумме денег, доступных для немедленного использования. Это деньги, которые есть в распоряжении компании: монеты, купюры, банковские и финансовые активы. Этот показатель позволяет оценить вашу способность погашать краткосрочные долги .

3) Денежный поток

Денежный поток – это поток ликвидности компании:

- Если он положительный, у компании есть ликвидность

- Если он отрицательный, компания находится в затруднительном положении, и вы должны автоматически вносить деньги или сокращать свои расходы

4) Требования к оборотному капиталу (WCR)

WCR соответствует суммам, которые необходимы компании для покрытия пробелов в ее денежном потоке, то есть между выплатами и поступлениями.

Чем дольше ваши клиенты расплачиваются с вами, тем больше увеличивается ваш WCR, следовательно, необходимо срочно получить вашу дебиторскую задолженность.

5) ДСО

дня продаж или дней DSO относится к количеству дней продаж, за которые выставлены счета, но которые еще не собраны.

Этот показатель полезен для определения потребности компании в оборотном капитале.

6) Капитал

Это фундаментальный компонент баланса. Собственный капитал позволяет нам оценить стоимость компании: определение, метод расчета и полезность.

7) Показатели платежеспособности

Существует несколько коэффициентов, которые используются при оценке кредитоспособности компании . В основном это коэффициенты:

- Финансовая самостоятельность для оценки задолженности

- Финансовая независимость необходима для анализа финансового баланса компании

- Общая ликвидность, используемая для оценки способности компании погасить свои краткосрочные долги

- Платежеспособность, которая измеряет вес ежегодных выплат по долгу на внутренних ресурсах компании

8) Акционерный капитал

Это фундаментальный компонент баланса. Собственный капитал позволяет нам оценить стоимость компании: определение, метод расчета и полезность.

Собственный капитал позволяет нам оценить стоимость компании: определение, метод расчета и полезность.

9) Показатели платежеспособности

Существует несколько коэффициентов, которые используются при оценке кредитоспособности компании . В основном это коэффициенты:

- Финансовая самостоятельность для оценки задолженности

- Финансовая независимость необходима для анализа финансового баланса компании

- Общая ликвидность, используемая для оценки способности компании погасить свои краткосрочные долги

- Платежеспособность, которая измеряет вес ежегодных выплат по долгу на внутренних ресурсах компании

Как выбрать индикаторы для мониторинга?

Чтобы быть эффективным и релевантным, показатель эффективности должен соответствовать определенным критериям. Поэтому он должен:

- Будьте конкретными, ясными и простыми для понимания

- Для измерения достижения цели по сравнению с заранее установленным стандартом

- Избегайте чрезмерной амбициозности, ставьте перед собой достижимые цели

- Быть привязанным ко времени

Корпоративная платежеспособность: что такое отчет о платежеспособности?

Кредитный отчет компании содержит отображение ее кредитной истории. Он направлен на снижение кредитного риска путем выявления предупредительных признаков платежных инцидентов, таких как просрочка или неуплата.

Он направлен на снижение кредитного риска путем выявления предупредительных признаков платежных инцидентов, таких как просрочка или неуплата.

Финансовый отчет или кредитный отчет состоит из следующего:

- Юридическая информация компании

- Коллективное производство

- Платежные привычки

- Санкции DGCCRF

- Кредитный рейтинг, определенный финансовыми экспертами

6 Советы по предотвращению риска неуплаты

Неоплаченные счета, как и просроченные платежи, пагубно влияют на состояние вашего денежного потока, но также и на дальнейшую работу вашего бизнеса. Так как же нам их предотвратить?

1) Провести анализ рисков клиентов, чтобы уменьшить неплатежи

Перед тем, как взять на себя обязательства перед потенциальным клиентом, вы обязаны убедиться, что он или она кредитоспособны. Официальные веб-сайты предоставляют доступ к основным документам компании (балансовый отчет, отчет об управлении или отчет о прибылях и убытках).

2) Договариваться об авансовых платежах

Договаривайтесь с вашими клиентами об авансовых платежах в размере не менее 30% по заказам — это еще один способ минимизировать количество неоплаченных счетов. Это гарантирует, что клиент имеет достаточную ликвидность для оплаты первого платежа.

3) Используйте прямой дебет

Прямой дебет SEPA — это дематериализованный способ оплаты. Это позволяет кредитору инициировать оплату счета, выраженного в евро, по истечении срока его действия. Таким образом, вы можете уменьшить неоплаченные счета и оптимизировать свой денежный поток. По сути, инициатором платежа является не должник, а вы.

4) Внедрение денежной культуры в компании

Пришедшая из англо-саксонского делового мира культура наличных денег, или финансовая культура, постепенно распространяется во Франции. Он имеет тенденцию объединять всех сотрудников компании для достижения общей цели: оптимизации денежного потока, двигателя экономической деятельности.

Об авторе