Показатель рентабельности: формула расчета показателей и коэффициентов для бизнеса и продукции

формулы, примеры расчета, определение, виды и нормы ROS

Блог

CRM

Что такое рентабельность продаж: формулы и пример расчета

CRM

создать бесплатно

Наталья Хайду

4 апреля 2022

Обновлена: 27 января 2023

3357

- Зачем следить за показателем рентабельности продаж

-

- Какая бывает и как рассчитать рентабельность продаж

- По валовой прибыли

- По маржинальной прибыли

- По операционной прибыли

- По чистой прибыли

- Зачем и как рассчитывать порог рентабельности

-

- Как правильно анализировать рентабельность продаж

- Если показатели низкие

- Если показатели высокие

- Какая рентабельность продаж считается нормальной

- Как повысить рентабельность продаж

- Следить за скидками

- Улучшать воронку продаж

- Повышать средний чек

- Контролировать расходы

- Мотивировать персонал

- Улучшить сервис

- Анализировать конкурентов и тенденции рынка

- Что важно запомнить

Когда расходы растут быстрее, чем прибыль от продаж, бизнес может прогореть. Чтобы этого не допустить, необходимо следить за показателем рентабельности.

Чтобы этого не допустить, необходимо следить за показателем рентабельности.

Рентабельность продаж (ROS) — это доля чистой прибыли от всей выручки. Если ROS растет, значит компания все делает правильно и ничего менять не надо. Если падает, надо менять бизнес-процессы и следить за расходами, иначе не избежать финансовых проблем.

Зачем следить за показателем рентабельности продаж

Иногда неочевидно, работает ли компания в плюс. Рентабельность помогает контролировать развитие бизнеса. Например, выручка, чистая прибыль и рентабельность компании за три месяца выглядит так:

Июнь |

Июль |

Август |

|

| Выручка | 75 000 | 187 500 | 600 000 |

| Чистая прибыль | 22 500 | 30 000 | 72 000 |

| Рентабельность | 30% | 16% | 12% |

Если смотреть только на выручку и чистую прибыль, складывается впечатление, что бизнес доходный. Но падающая рентабельность показывает, что компания каждый месяц зарабатывает все меньше. Чтобы это изменить, надо пересмотреть издержки, расходы, складские запасы и ценовую политику.

Но падающая рентабельность показывает, что компания каждый месяц зарабатывает все меньше. Чтобы это изменить, надо пересмотреть издержки, расходы, складские запасы и ценовую политику.

Еще расчет рентабельности полезен, когда нужно:

- Взять кредит на развитие бизнеса. Если бизнес нерентабельный, кредитная нагрузка может привести к банкротству.

- Привлечь инвесторов. Рентабельный бизнес притягивает высокие вложения.

- Принять решения о покупке нового оборудования. Если рентабельность упала, покупка может усугубить финансовые проблемы. Возможно, стоит отложить ее на другой период.

- Реструктуризировать кредиты. Показатель рентабельности может потребовать банк.

Какая бывает и как рассчитать рентабельность продаж

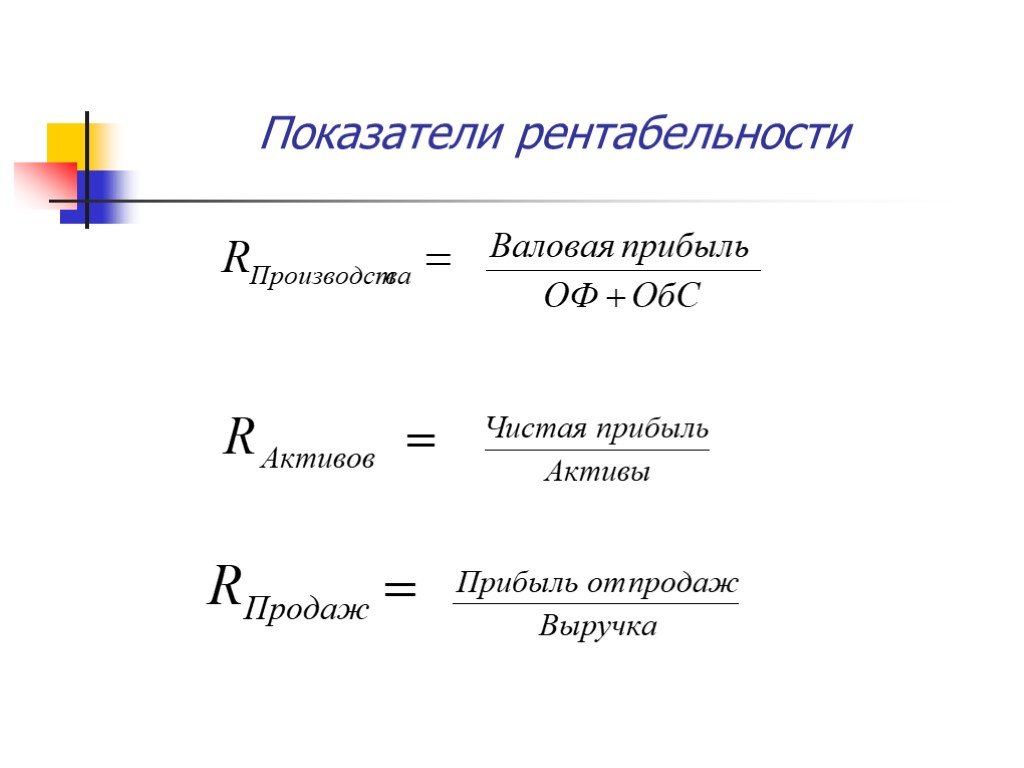

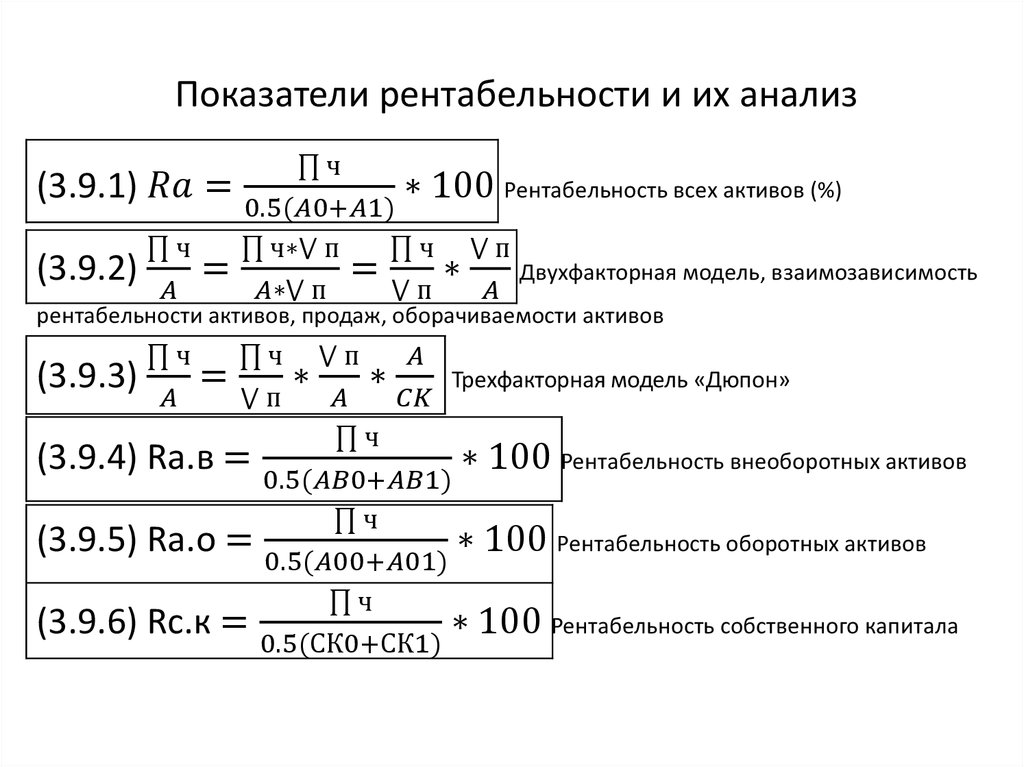

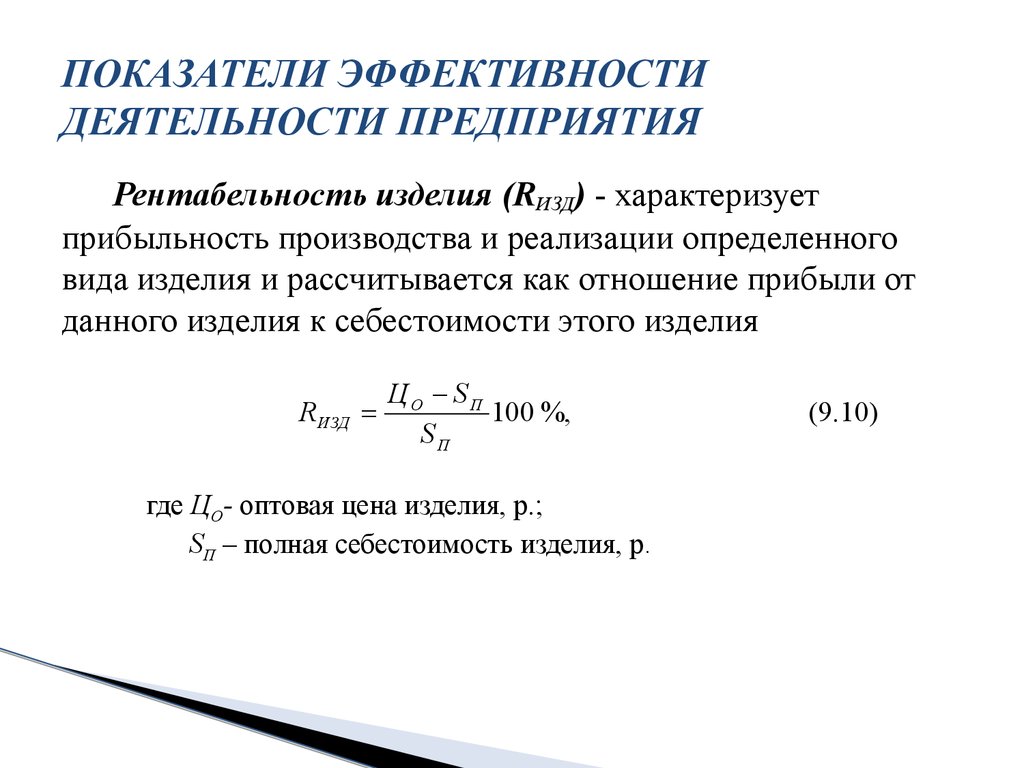

По валовой прибыли

Такая рентабельность показывает разницу между выручкой и себестоимостью товара с учетом прямых расходов — закупку, доставку, зарплаты сотрудникам.

(Валовая прибыль / Выручка х 100% = Маржинальность

Помогает оценить эффективность направления бизнеса, отдельного филиала или сетевого магазина.

По маржинальной прибыли

Показывает, как бизнес справляется с переменными затратами.

Маржинальная прибыль / Выручка х 100% = Рентабельность продаж

Если рентабельность с каждым месяцем все ниже, значит компания не справляется с переменными затратами. Возможно, поставщик товара поднял оптовые цены и нужно искать нового. Или уменьшить премии. Либо заключить договор с более дешевой курьерской службой доставки готовой продукции.

По операционной прибыли

Показатель нужен, чтобы понять, эффективно ли бизнес управляет ресурсами.

Такая рентабельность продаж считается по формуле:

Операционная прибыль / Выручка х 100% = Рентабельность продаж

Чтобы узнать операционную прибыль, из выручки нужно вычесть все переменные и постоянные затраты.

Когда показатель падает, бизнесу нужно больше ресурсов, чтобы зарабатывать. Если растет — в компании принимаются правильные управленческие решения, а ее доходы будут увеличиваться.

По чистой прибыли

Показывает, сколько зарабатывает компания после уплаты налогов, кредитов, аренды и прочего.

Чистая прибыль / Выручка х 100% = Рентабельность продаж

Если показатель падает, можно попробовать оптимизировать расходы на маркетинг, найти налоговые льготы или сократить расходы на производство.

Рассмотрим на примере, как рассчитать рентабельность бизнеса за два года.

Предположим, бизнесу необходимо понять, улучшилась ли деятельность компании или нет. Вот данные:

2020 год |

2021 год |

|

| Выручка | 4 500 000 | 5 500 000 |

| Чистая прибыль | 750 000 | 900 000 |

Считаем рентабельность за каждый год:

ROS (2020) = 750000 / 4500000 х 100% = 16,7%

ROS (2021) = 900000 / 5500000 х 100% = 16,4%

А дальше — разницу за период:

ROS = ROS (2021) — ROS (2020) = 16,4% — 16,7% = -0,3%

Считаем рентабельность за каждый год:

ROS (2020) = 750000 / 4500000 х 100% = 16,7%

ROS (2021) = 900000 / 5500000 х 100% = 16,4%

А дальше — разницу за период:

ROS = ROS (2021) — ROS (2020) = 16,4% — 16,7% = -0,3%

Для расчета рентабельности можно организовать учет расходов по сделкам в Битрикс24. Система сохраняет всю историю расходов, где скрыть, удалить или потерять какие-либо действия невозможно. С помощью отчетов в Битриксе вы сможете получать полную информацию о реальной прибыли и расходах по всем сделкам компании, контролировать рентабельность каждого проекта и своевременно принимать решения. Помимо этого, Битрикс24 возьмет на себя рутинную работу — заполнит договоры, счета, товарные накладные, акты. Экономьте время и уделяйте больше внимания стратегическим задачам.

Система сохраняет всю историю расходов, где скрыть, удалить или потерять какие-либо действия невозможно. С помощью отчетов в Битриксе вы сможете получать полную информацию о реальной прибыли и расходах по всем сделкам компании, контролировать рентабельность каждого проекта и своевременно принимать решения. Помимо этого, Битрикс24 возьмет на себя рутинную работу — заполнит договоры, счета, товарные накладные, акты. Экономьте время и уделяйте больше внимания стратегическим задачам.

Зачем и как рассчитывать порог рентабельности

Порог рентабельности — это минимальный размер выручки, при которой компания покрывает все расходы и не уходит в минус, но еще не зарабатывает прибыль. Порог рентабельности иногда называют точкой безубыточности. Вся выручка сверху будет формировать прибыль.

Формула расчета для порога рентабельности продаж:

Постоянные расходы / маржинальность х 100%

Маржинальность показывает, сколько выручки остается после вычета из нее переменных расходов.

( Выручка — Переменные расходы) / Выручка х 100% = Маржинальность

Порог рентабельности помогает формировать цены, ассортимент товаров. Он помогает понять, сколько надо продавать, чтобы компания была финансово стабильна.

Как правильно анализировать рентабельность продаж

Когда рентабельность посчитана, нужно изучить, как она меняется в периоде. Можно анализировать динамику показателя ежемесячно, ежеквартально или ежегодно.

Если показатели низкие

-

Если рентабельность падает

Необходимо пересмотреть стратегию и тактику продаж: убрать из ассортимента неприбыльные позиции, делать меньше скидок, изучить, какие затраты есть на производстве.

Иногда низкая рентабельность — следствие осознанной стратегии. Компания снижает цены, чтобы потеснить конкурентов и привлечь клиентов, и некоторое время работает в минус.

-

Если показатель рентабельности остается на одном уровне, а продажи растут

Вероятно, у компании слишком большие непроизводственные расходы. Нужно изучить, сколько средств уходит на командировки руководителей, содержания офиса, сколько теряется при неправильной транспортировке и хранении товара.

Если показатели высокие

-

Рентабельность растет, увеличивается выручка, а затраты на производство увеличиваются незначительно

Менять ничего не надо, все хорошо. Компания наращивает объемы производств, ассортимент товара расширяется. Увеличить темп роста можно, подняв цены.

-

Рентабельность растет, но выручка падает, затраты падают еще сильнее

Может быть из-за резкого поднятия цен. Покупатели не готовы брать по такой цене и уходят к конкурентам. Надо заняться ценовой политикой и ассортиментом: снизить цену на какие-то позиции, добавить новые, отказаться от слишком дорогих.

-

Рентабельность растет, выручка растет, затраты падают

Ничего менять не надо. Это устойчивое состояние бизнеса: цены выбраны правильно, производство налажено.

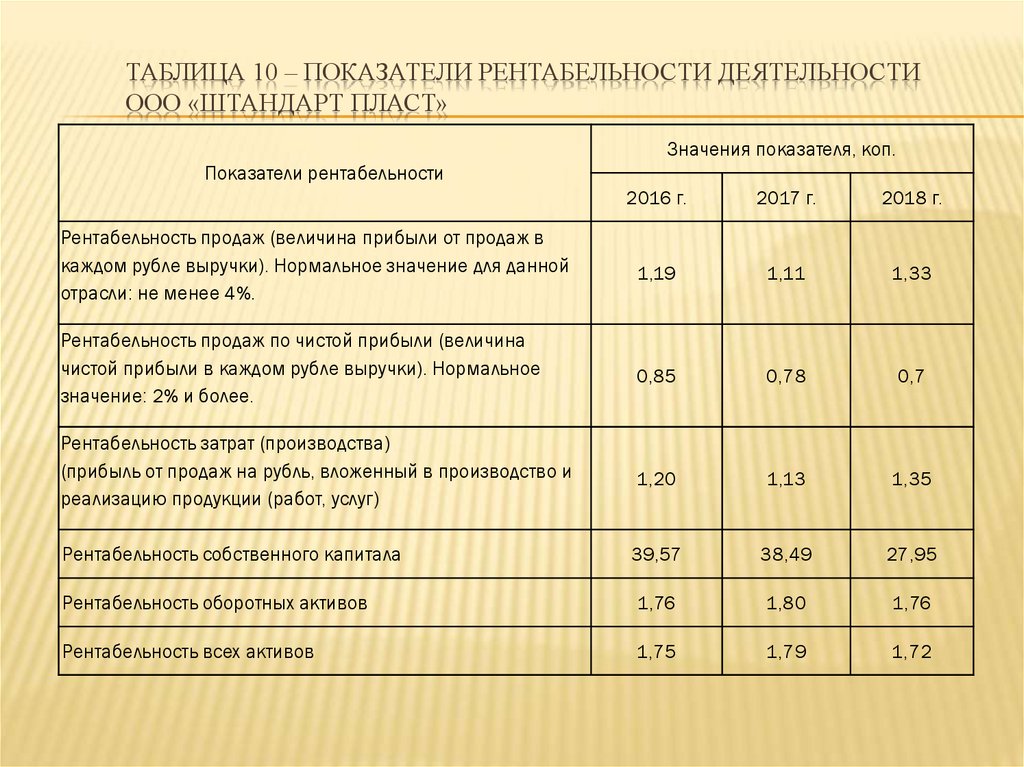

Какая рентабельность продаж считается нормальной

Средние показатели выглядят так:

- 1-5% — низкая рентабельность;

- 5-20% — средняя рентабельность, компания работает стабильно;

- 20-30% — высокая рентабельность, бизнес сверхприбыльный.

На эти цифры не стоит ориентироваться каждой компании. Рентабельность зависит от ниши бизнеса, ассортимента, сезонности и региона, в котором продается товар.

Лучше сравнивать рентабельность внутри компании за определенные промежутки времени, либо с конкурентами. При этом стоит помнить, что компании с более широкой линейкой товара имеют рентабельность ниже, чем компании с узкой.

Как повысить рентабельность продаж

Следить за скидками

Скидки должны быть не стихийными, а результатом стратегии. Например, если запускается акция для привлечения новых клиентов. После завершения акции рассчитывают, получилось ли привлечь столько клиентов, сколько планировалось.

Например, если запускается акция для привлечения новых клиентов. После завершения акции рассчитывают, получилось ли привлечь столько клиентов, сколько планировалось.

Улучшать воронку продаж

Воронка продаж помогает понять, как приходит клиент. Если на каком-то этапе воронка недоработана, компания теряет заявки и меньше продает.

Повышать средний чек

Легче продать тому, кто уже покупает, чем тратить деньги на привлечение нового клиента. Но чтобы это работало, менеджеры должны понимать потребности клиентов и предлагать сопутствующий товар.

Чтобы добавить в чек дополнительные позиции, при продаже ноутбука менеджер может предложить, к примеру, салфетки для экрана и сумку-чехол. Также стараться переключать клиентов на товары подороже, например, клиенту-геймеру предложить игровой ноутбук.

Контролировать расходы

Чтобы их снизить, можно отказаться от того, что поможет сэкономить, но без потери качества товара. Допустим, отказаться от рекламы, снять офис подешевле, найти новых поставщиков с ценами ниже.

Допустим, отказаться от рекламы, снять офис подешевле, найти новых поставщиков с ценами ниже.

Мотивировать персонал

Чтобы менеджеры продавали больше, нужно выстроить систему бонусов и премий. Например, бонусы могут зависеть от выполнения плана прибыльности продаж. А за продажу дорогих категорий товара бонусы можно увеличивать.

Улучшить сервис

Сервис помогает усилить ценность товара без изменения цены. Вот некоторые приемы, которые помогут улучшить сервис:

- бесплатная доставка;

- сайт для оформления заказа с личным кабинетом или мобильное приложение;

- круглосуточная техническая поддержка;

- быстрая обработка заказов.

Анализировать конкурентов и тенденции рынка

Это нужно, чтобы вовремя реагировать на изменение спроса. А также применять у себя успешные инструменты, которые уже опробовали конкуренты.

Что важно запомнить

- Рентабельность продаж показывает, как работает бизнес: остается ли у него прибыль после уплаты всех расходов или нет.

Если вовремя не обнаружить снижение рентабельности, можно понести финансовые потери и даже обанкротиться.

Если вовремя не обнаружить снижение рентабельности, можно понести финансовые потери и даже обанкротиться. - Рассчитывать рентабельность можно для чистой прибыли, валовой, маржинальности или операционную. Что считать — зависит от того, снижение или рост какого параметра нужно выяснить.

- Если рентабельность падает, нужно пересмотреть производственные расходы и тактику продаж. Если растет — все отлично. Главное, чтобы с ростом рентабельности не падала выручка.

- Увеличить рентабельность можно, если начать контролировать расходы, улучшать сервис, работать над воронкой продаж.

Вам также может понравиться

07.02

CRM

27.12

CRM

06.03

CRM

11.04

CRM

01.03

CRM

07. 04

04

CRM

04.04

CRM

14.03

CRM

27.01

CRM

123…67 След.

Зачем и как считать ROMI – показатель рентабельности маркетинга

Что такое ROMI и чем он отличается от других показателей рентабельности? Как его считать? Как ROMI помогает оценивать эффективность маркетинга и увеличивать доход бизнеса? Рассказываем всё про ROMI в этом материале.

Что такое ROMI

ROMI расшифровывается как Return on Marketing Investment, что сразу раскрывает его суть – это коэффициент возврата маркетинговых инвестиций. Да, показатель схож с другими показателями рентабельности – ROI и ROAS. Однако здесь мы оцениваем вложения именно в маркетинг. Это может быть контекстная реклама, таргетированная, SEO-продвижение, email, контент-маркетинг и другие всевозможные рекламные каналы и инструменты. Другими словами, ROMI – это ROI в маркетинге.

Другими словами, ROMI – это ROI в маркетинге.

В которой: прибыль – это доходы бизнеса минус затраты на маркетинг. А затраты на рекламу – расходы бизнеса на все маркетинговые мероприятия.

ROMI, ROI и ROAS – в чем отличие

ROI, ROMI и ROAS часто путают, поэтому давайте сразу разберемся, чем отличаются эти метрики.

Как мы уже сказали выше, ROMI отражает исключительно возврат инвестиций, сделанных в маркетинг, в то время как ROI показатель, определяющий общую рентабельность бизнеса. ROI это финансовый показатель, он учитывает все нюансы, в том числе маржинальность бизнеса.

Формула ROI:

Здесь доход – это прибыль бизнеса, полученная благодаря рекламе. Затраты – общие рекламные расходы. Маржинальность – разница между ценой и себестоимостью.

ROAS (return on ad spend) также позволяет понять эффективность вложений в рекламу, однако он работает более точечно. ROAS показатель позволяет оценить продуктивность той или иной рекламной кампании, группы объявлений, конкретного объявления и даже ключевого слова.

ROAS показатель позволяет оценить продуктивность той или иной рекламной кампании, группы объявлений, конкретного объявления и даже ключевого слова.

Формула ROAS:

Где: доходы – общая прибыль, полученная благодаря рекламной кампании, расходы – общие затраты на рекламную кампанию.

Таким образом: ROI показывает общую рентабельность бизнеса, ROAS – эффективность вложений в рекламу. А ROMI показатель служит для оценки рентабельности всех инвестиций, сделанных в маркетинг.

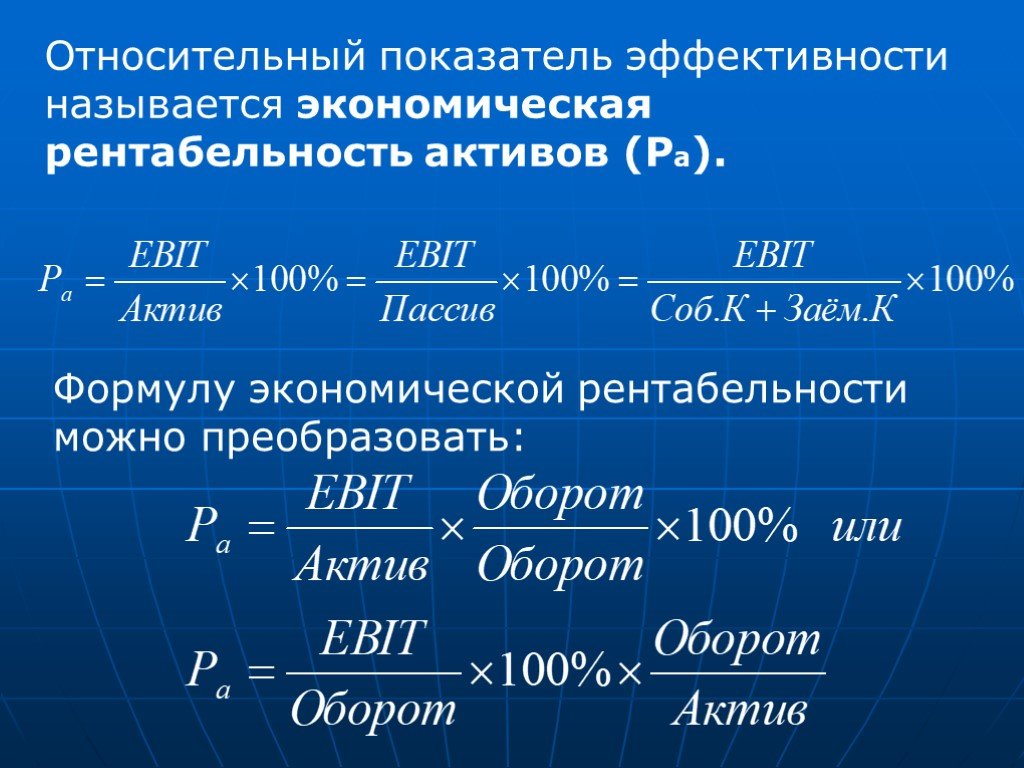

Помимо ROMI, ROI и ROAS есть еще одна метрика, отображающая рентабельность. ROS (Return on Sales) – показатель рентабельности продаж. Он показывает долю прибыли в каждой заработанной денежной единице. Обычно рассчитывается как отношение операционной прибыли (прибыли до налогообложения) за определённый период к выраженному в денежных средствах объему продаж за тот же период.

Какой показатель рентабельности маркетинга считается хорошим

-

ROMI = 100%, считают точкой безубыточности.

Такая метрика говорит о том, что все вложенные в маркетинг средства в данный момент возвращаются в таком же объеме – то есть не приносят никакой дополнительной прибыли бизнесу.

Такая метрика говорит о том, что все вложенные в маркетинг средства в данный момент возвращаются в таком же объеме – то есть не приносят никакой дополнительной прибыли бизнесу.

-

ROMI < 100% – ситуация ещё печальнее. Вложения в маркетинг совсем не окупаются.

-

Отрицательное значение ROMI говорит о том, что мы заработали меньше, чем инвестировали.

-

ROMI > 100% показывает, что маркетинговые инвестиции не просто возвращаются, но и приносят бизнесу дополнительный доход.

Таким образом, хороший показатель – это ROMI > 100%.

Зачем и когда нужно считать ROMI

Зачем отслеживать ROMI?

Коэффициент рентабельности позволяет понять, окупаются или нет инвестиции в маркетинг. Действительно ли необходимо тратить средства компании на SEO, email-рассылки, блог и т. д. Или лучше направить этот бюджет на что-то другое.

д. Или лучше направить этот бюджет на что-то другое.

Отслеживая ROMI в динамике по месяцам, можно оценить насколько вложенный бюджет окупился в первый отчетный период, какова ситуация во второй и так далее. Как повлияла на этот показатель оптимизация рекламных бюджетов, ребрендинг или какие-то другие изменения в маркетинговой активности.

Всем ли компаниям нужно считать ROMI?

Да, всем, кто так или иначе инвестирует в маркетинг. Однако, важно учитывать некоторые нюансы.

Наиболее применим ROMI в случаях, когда результат маркетинговых активностей не зависит от каких-то дополнительных переменных. Как правило это прямые продажи услуг или товаров. Но даже здесь не всегда можно связать маркетинговую кампанию с достижением конкретных целей.

Например, вы запустили рекламу в Яндекс.Директ. Потенциальный клиент увидел рекламу, перешел на сайт по ссылке в объявлении, но затем отвлекся и закрыл сайт. Спустя время этот же пользователь вспомнил о том, что хотел совершить покупку, набрал название компании в Поиске, перешел и купил товар. В системе аналитики данная транзакция отобразится как результат продвижения сайта в поисковой системе, хотя её первоначальным источником является контекстная реклама.

Спустя время этот же пользователь вспомнил о том, что хотел совершить покупку, набрал название компании в Поиске, перешел и купил товар. В системе аналитики данная транзакция отобразится как результат продвижения сайта в поисковой системе, хотя её первоначальным источником является контекстная реклама.

Также, считая ROMI, важно брать во внимание все факторы, которые могут влиять на продажи. Сезонность, наличие/отсутствие товаров, работоспособность менеджеров и т.д. Учитывайте все нюансы, анализируя ROMI, – иногда его снижение никак не связано с эффективностью маркетинга, но сигнализирует о какой-то другой, не менее важной проблеме.

С осторожностью следует использовать ROMI компаниям с длинным циклом сделки. Например, в сфере недвижимости, авто и др. Почему? Клиент видит рекламу сегодня, обращается по ней, а заключает сделку спустя два месяца переговоров с менеджером. Маркетинговые расходы отобразятся в этом месяце, а прибыль – в следующем. В итоге ROMI за месяц будет посчитан не корректно. А вот за 3 месяца (или сколько в каждом конкретном случае длится цикл сделки) – вполне.

А вот за 3 месяца (или сколько в каждом конкретном случае длится цикл сделки) – вполне.

Как в CoMagic реализован расчет ROMI, ROI, ROAS

Получить ROMI можно вручную, используя формулу. Однако, гораздо удобнее использовать специальные программы или функционал системы аналитики.

В личном кабинете CoMagic можно построить ROMI формулой, а затем вывести его в отдельный столбец.

Куренкова Елена, продакт-менеджер UIS и CoMagic

В наших отчетах есть 2 варианта расчета ROMI:

Другими словами можно посмотреть ROMI по всем сделкам, которые заведены в CRM клиента (по потенциальной выручке) или вывести столбец по уже выигранным сделкам, то есть сделкам, которые перешли в последний успешный этап воронки.

Пример сводного отчёта

Преимущества аналитики СoMagic для расчета ROMI, ROI, ROAS

Анализ показателей рентабельности с помощью сервиса сквозной аналитики CoMagic имеет ряд преимуществ. В первую очередь это точность полученных показателей. Исключается человеческий фактор – расчет производится автоматически на основе данных, в режиме реального времени поступающих в сервис из рекламных и аналитических систем, CRM.

В первую очередь это точность полученных показателей. Исключается человеческий фактор – расчет производится автоматически на основе данных, в режиме реального времени поступающих в сервис из рекламных и аналитических систем, CRM.

Вы можете получить как общий ROMI, так и проанализировать окупаемость какой-то конкретной маркетинговой активности, отдельного проекта. Канала, кампании, группы объявлений – вплоть до ROMI ключевого слова.

Куренкова Елена

продакт-менеджер UIS и CoMagic

В CoMagic вы можете посчитать ROMI по любому срезу данных, который вам нужен.

Древовидная структура отчета позволяет провести анализ до необходимой глубины данных (объявления, ключевого слова) в едином отчете.

Пример отчета по рекламной кампании в Яндекс.Директ

Как используют ROMI наши клиенты

Сервис сквозной аналитики CoMagic дает возможность получить отчет по индивидуальным срезам данных, например по направлениям или в разрезе воронок продаж. Наши клиенты используют показатель ROMI в рамках оценки проектов, направлений бизнеса, каналов, рекламных кампаний и т.д.

Наши клиенты используют показатель ROMI в рамках оценки проектов, направлений бизнеса, каналов, рекламных кампаний и т.д.

Пример отчета с разбивкой по направлениям

ROMI является важной метрикой в работе по оптимизации и увеличении эффективности маркетинга. Зная показатель рентабельности каждой рекламной единицы, наши клиенты могут оперативно вносить изменения – перераспределять бюджет на более прибыльные проекты, каналы, кампании, ключевые слова. А плохо работающие наоборот – отключать или корректировать.

Отслеживание таких метрик, как ROMI, ROI, ROAS несет реальную пользу бизнесу. Это не просто позволяет понимать эффективность маркетинга, но и дает возможность влиять на общую прибыльность компании.

Однако, не стоит забывать, что отслеживание этих показателей работает лишь в совокупности с другими данными и факторами. Нельзя ориентироваться только на один показатель, важно учитывать все детали бизнеса, отслеживать точные данные с помощью системы аналитики и строить отчеты, показывающие общую маркетинговую картину.

(2)

5/5

Оцените статью

Поделитесь с друзьями

ключевых показателей финансовой отчетности, подтверждающих прибыльность компании | Малый бизнес

Автор Marquis Codjia

Чтобы определить, является ли компания прибыльной, обратите внимание на такие показатели, как выручка от продаж, расходы на товары, операционные расходы и чистая прибыль. Все эти элементы являются частью отчета о прибылях и убытках, также известного как отчет о прибылях и убытках. Однако прибыльность отличается от ликвидности. Компания может иметь растущие объемы продаж и чистую прибыль, но она может справиться с финансовым утомлением, если клиенты не платят за товары вовремя — если вообще платят.

Доход от продаж

Доход от продаж приводит двигатель прибыльности компании к коммерческому успеху. Высшее руководство тратит значительное количество времени на выяснение наилучшего способа увеличения продаж и разработку соответствующих маркетинговых стратегий.

Корпоративный доход может быть получен от продажи товаров, предоставления услуг, покупки и продажи финансовых продуктов, чего-либо промежуточного или всего вышеперечисленного. Основная цель — обеспечить долгосрочную прибыльность и принести достаточно денег в корпоративную казну, чтобы инвесторы рассматривали бизнес как привлекательную возможность финансирования. Чем выше корпоративные доходы, тем больше вероятность того, что бизнес покажет радужные финансовые результаты.

Корпоративный доход может быть получен от продажи товаров, предоставления услуг, покупки и продажи финансовых продуктов, чего-либо промежуточного или всего вышеперечисленного. Основная цель — обеспечить долгосрочную прибыльность и принести достаточно денег в корпоративную казну, чтобы инвесторы рассматривали бизнес как привлекательную возможность финансирования. Чем выше корпоративные доходы, тем больше вероятность того, что бизнес покажет радужные финансовые результаты.

Расходы на товары

Компания с низкими расходами на товары — также известными как себестоимость реализации или себестоимость проданных товаров — показывает финансистам, что она может умело управлять своей валовой прибылью и со временем увеличивать показатели рентабельности. Валовая прибыль равна выручке от продаж за вычетом себестоимости проданных товаров. Чем ниже расходы компании на товарно-материальные запасы, тем выше ее валовая прибыль — при условии, что выручка от продаж не испытает резкого падения.

Себестоимость продажи состоит из денег, которые бизнес тратит на покупку сырья и производство незавершенного производства и готовой продукции.

Себестоимость продажи состоит из денег, которые бизнес тратит на покупку сырья и производство незавершенного производства и готовой продукции.

Операционные расходы

Операционные расходы — или операционные расходы, как их называют финансисты — варьируются от канцелярских товаров и судебных разбирательств до штрафов, арендной платы, амортизации, доставки и коммунальных услуг. Чем выше сборы, тем ниже чистый результат в конце определенного периода, например, квартала или финансового года. Руководители компаний знают, что мониторинг расходов на запасы имеет важное значение, но они также понимают важность сдерживания операционных расходов, поэтому инвесторы не используют эти расходы в качестве возможного козыря, когда позже бизнес будет искать операционные деньги. Финансисты могут потребовать, чтобы высшее руководство сократило операционные расходы в качестве условия финансовой помощи, и этот сценарий может вынудить руководителей отделов закрывать фабрики и увольнять персонал.

Чистая прибыль

Чистая прибыль в конечном счете имеет значение, особенно когда речь идет о сравнении данных о производительности компании с информацией конкурентов. Являясь ключевым показателем прибыльности, чистая прибыль сообщает читателям финансовой отчетности, испытывает ли бизнес упадок сил или же это конкурентная сила, с которой нужно считаться.

Ссылки

- Университет Гламоргана: Прибыли и убытки

Писатель Биография

Маркиз Коджиа — писатель-фрилансер, инвестор и банкир из Нью-Йорка. Он является автором статей с 2000 года на такие темы, как политика, технологии и бизнес. Сертифицированный бухгалтер и сертифицированный финансовый менеджер, Коджиа получил степень магистра делового администрирования в Университете Рутгерса по специальности инвестиционный анализ и финансовый менеджмент.

rop Коэффициенты показателей прибыльности — FinancialModelingPrep

(ROP)

— (-%)

Дом > Профиль компании > Финансовые коэффициенты

| | | | | |

Финансовая отчетность Dupont

Продолжитие. после того, как все прямые затраты, связанные с производством продукта, были оплачены.

Продолжитие. после того, как все прямые затраты, связанные с производством продукта, были оплачены.

Об авторе