Показатели платежеспособности организации: Коэффициенты платежеспособности предприятия. 6 формул расчета

Бизнес-википедия — e-xecutive.ru

Материал из e-xecutive.ru

(перенаправлено с «Заглавная страница»)

Перейти к: навигация, поиск

Cправочный раздел Executive.ru. Словарные вики-статьи, образцы документов. Еще 10 тыс. публикаций по бизнесу – на других страницах портала.

Хорошая статья

Бухгалтерская отчетность — это совокупность данных об имущественном и финансовом положении организации и о результатах ее хозяйственной деятельности за конкретный отчетный период. Бухгалтерская отчетность интегрирует информацию всех видов учета и является завершающим этапом в бухгалтерском учете.

Читать полностью

Избранный метод

Сбалансированная система мотивации позволяет настроить систему вознаграждения таким образом, чтобы сотрудники мотивированно решали именно те производственные задачи, выполнение которых с высокой степенью надежности приводит к достижению стратегических целей компании.

Читать полностью

Избранная статья

Потребительское кредитование – это одна из форм краткосрочных займов физическим лицам для решения их потребительских целей, не связанных с ведением предпринимательской деятельности. Кредитором может выступать не только банковское учреждение, но и кредитные союзы, а также торгово-сервисные организации.

Кредитором может выступать не только банковское учреждение, но и кредитные союзы, а также торгово-сервисные организации.

Читать полностью

Интересные статьи

- Новая статья: Кейс-тестинг («Кейс-тестинг представляет собой задание комплексного характера. Как правило, для анализа берется реальная ситуация, сложившаяся в конкретной компании или в компании с аналогичной деятельностью. В отличие от традиционных тестов, ответы на вопросы должны быть представлены в развернутом виде»).

- Новая статья: Методы социологии («Социологический метод – это совокупность научных приемов и операций, которые используются социологами для достижения цели в своей работе. Методы в социологии – это путь к постижению предмета изучения. Это набор знаний и инструментов, с помощью которых можно осваивать действительность»).

- Новая статья: Search engine optimization («Поисковая оптимизация — комплексные работы с веб-сайтом для поднятия позиций сайта в результатах выдачи поисковых систем по определенным запросам пользователей, с целью увеличения посещаемости и последующей монетизации трафика, а также привлечения потенциальных клиентов»).

- Новая статья: Экологический менеджмент («Включает полный комплекс проблем управления, связанных с экологическими процессами как объектом управления. Необходимость экологического менеджмента определяется не только резким ухудшением экологической обстановки, кризисом окружающей среды, но и закономерными тенденциями развития производства»).

- Новая статья: Матричные структуры управления («В проектах, которые повторяются, но не являются рутинными, чаще используются матричные структуры управления. В этих структурах участники команды проекта не покидают свои функциональные подразделения, но по работам проекта подчиняются непосредственно менеджеру проекта»).

- Новая статья: Проп-трейдинг («Proprietary trading — («частная торговля») — это форма сотрудничества между компаниями и частными трейдерами, суть которого состоит в том, что трейдинговая компания финансово обеспечивает деятельность своих партнеров для работы на финансовых рынках»).

Проверка платёжеспособности контрагента | Инфотекс Интернет Траст

Своевременная оценка платёжеспособности контрагента, будь то должник или партнёр, необходима, чтобы свести к минимуму возможные коммерческие риски и обеспечить бесперебойность работы бизнеса. Для составления полной картины о контрагенте и его способности вовремя исполнять денежные обязательства по договорам необходима первичная информация. Чем больше информации есть в распоряжении, тем более точные выводы можно сделать. Минимум, который необходимо знать, — это ИНН (индивидуальный номер налогоплательщика) и ОГРН (номер организации юридического лица) или ОГРНИП (номер регистрации предпринимателя).

Для составления полной картины о контрагенте и его способности вовремя исполнять денежные обязательства по договорам необходима первичная информация. Чем больше информации есть в распоряжении, тем более точные выводы можно сделать. Минимум, который необходимо знать, — это ИНН (индивидуальный номер налогоплательщика) и ОГРН (номер организации юридического лица) или ОГРНИП (номер регистрации предпринимателя).

В каких случаях нужна профессиональная финансовая оценка

Проанализировать платёжеспособность контрагента требуется при заключении договора о сотрудничестве с новой компанией или при перспективе долгосрочного сотрудничества с организацией, работа с которой до этого имела разовый или периодический характер. Также оценить финансовое состояние контрагента необходимо при подписании контрактов с предоплатой или отсроченным платежом.

Профессиональная финансовая оценка необходима при появлении минимальных сомнений в добросовестности и финансовой состоятельности дебитора на любом из этапов сотрудничества.

Для финансовой оценки должника проводится поиск информации о компании-контрагенте. Это может быть «сплошной» поиск данных или выявление отдельных критериев и показателей, важных для формирования доверия к контрагенту.

Опасности и риски слепого партнёрства

Партнёрство с непроверенным контрагентом может повлечь неблагоприятные последствия для бизнеса, к которым относятся:

- масштабные финансовые потери, включая риск просрочки и невозврата заёмных денежных средств;

- банкротство или ликвидация должника;

- внеплановые проверки и претензии со стороны налоговых служб;

- штрафные санкции и отказ в возмещении НДС;

- привлечение к судебной ответственности за негативные последствия «дефектности» контрагентов.

Проверка финансовой устойчивости контрагента

Для проверки платёжеспособности потенциального или фактического партнера нужно собрать следующую актуальную информацию:

- Данные об учредительных документах.

Устав, свидетельство о государственной регистрации, ИНН — это основные документы, с которых начинается анализ платёжеспособности. По этим документам контрагента можно получить выписку из Единого государственного реестра и расширенную информацию о юридическом лице.

Устав, свидетельство о государственной регистрации, ИНН — это основные документы, с которых начинается анализ платёжеспособности. По этим документам контрагента можно получить выписку из Единого государственного реестра и расширенную информацию о юридическом лице. - Информация о руководстве и контролирующих лицах. Необходимым этапом анализа платёжеспособности контрагента является проверка действительности паспортных данных руководителей организации. Это связано с тем, что нередко мошенники регистрируют фирмы на подставных лиц, утерянные или украденные паспорта или на документы умерших граждан.

Какую информацию можно запросить у контрагента

Ни одна компания не обязана предоставлять какую-либо информацию о себе сторонним лицам. Однако отказав в предоставлении данных по прямому запросу, компания косвенно подтвердит свою неготовность к открытой работе и честному сотрудничеству.

Контрагент может отказать в предоставлении сведений, ссылаясь на коммерческую тайну. В таком случае аргументируйте свой запрос тем, что к коммерческой тайне не относятся следующие данные:

В таком случае аргументируйте свой запрос тем, что к коммерческой тайне не относятся следующие данные:

- об учредительной документации и документах, подтверждающих внесение записей в реестры;

- о лицензиях и патентах;

- о численности и составе работников, их заработной плате, наличии задолженности по выплатам;

- о налоговых отчислениях и обязательных платежах;

- о случаях нарушения законодательства и размерах причинённого ущерба и т. д.

Если контрагент все же отказывается предоставить информацию, вы вправе попросить его обосновать свой отказ. Также вы можете предложить руководству компании предоставить какой-либо альтернативный способ подтверждения благонадёжности.

Сбор информации из открытых источников

В открытых онлайн-сервисах вы можете получить важные сведения о финансовой ситуации в компании должника, о своевременности и объёмах исполнения долговых обязательств и о привлечении к ответственности представителей компании. Ниже представлены ресурсы, которые могут быть полезны для получения дополнительной информации о контрагенте:

Ниже представлены ресурсы, которые могут быть полезны для получения дополнительной информации о контрагенте:

- egrul.nalog.ru — сайт налоговой инспекции позволяет получить информацию о задолженностях по налогам;

- nalog.ru — ресурс, на котором можно проверить наличие дисквалифицированных должностных лиц в штате исследуемой компании;

- gmcgks.ru — ресурс, предоставляющий данные о бухгалтерском балансе юридического лица, сдававшего отчетность в Росстат;

- vestnik-gosreg.ru — электронное издание «Вестника государственной регистрации». Здесь можно навести справки по ликвидации, реорганизации и банкротстве, получить сведения о предстоящем исключении недействующих юридических лиц из ЕГРЮЛ;

- rospravosudie.com — сайт Росправосудия располагает информацией о судебных решениях и требованиях в отношении контрагента;

- fssprus.ru — сайт службы судебных приставов, собирающий данные об исполнительных производствах.

Кроме вышеперечисленных веб-ресурсов, для получения дополнительной информации по контрагенту можно использовать следующие интернет-издания:

- kad.

arbitr.ru — сайт-картотека арбитражных дел. На этот ресурс поступают данные по всем делам, находящимся в ведении арбитражных судов РФ. Здесь можно найти информацию по всем делам, в которых участвовала компания, завершенным или состоящим в производстве;

arbitr.ru — сайт-картотека арбитражных дел. На этот ресурс поступают данные по всем делам, находящимся в ведении арбитражных судов РФ. Здесь можно найти информацию по всем делам, в которых участвовала компания, завершенным или состоящим в производстве; - kommersant.ru — газета «Коммерсантъ», получившая статус официального издания для публикации сведений о банкротстве организаций;

- dolgofa.com — единый федеральный реестр сведений о банкротстве (ЕФРСБ), на котором можно узнать о том, числится ли фирма-должник в списке ликвидируемых организаций, о банкротстве организаций, а также о ведении мероприятий и процедур несостоятельности в отношении контрагента.

В лицензирующих органах по запросу можно получить информацию о том, выдавалась ли проверяемой организации соответствующая деятельности компании лицензия и действительна ли она на момент проверки.

Также обратите внимание на отзывы о компании и её руководителях в интернете. К контрагентам, о которых представлено мало информации в открытом доступе, стоит отнестись с осторожностью.

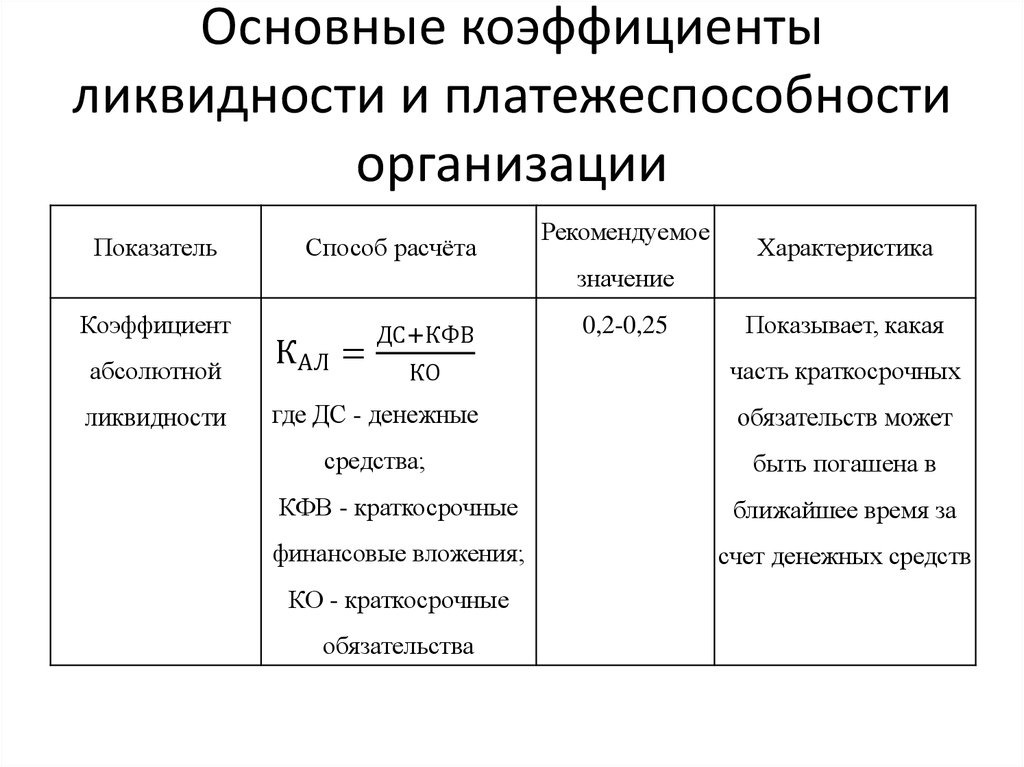

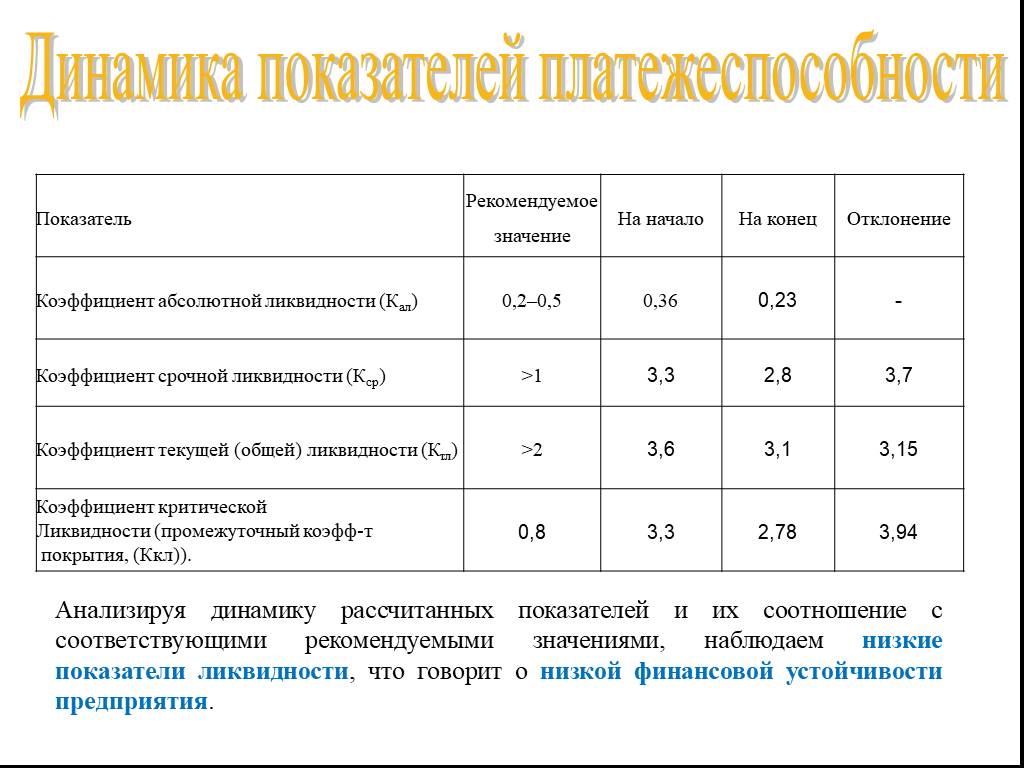

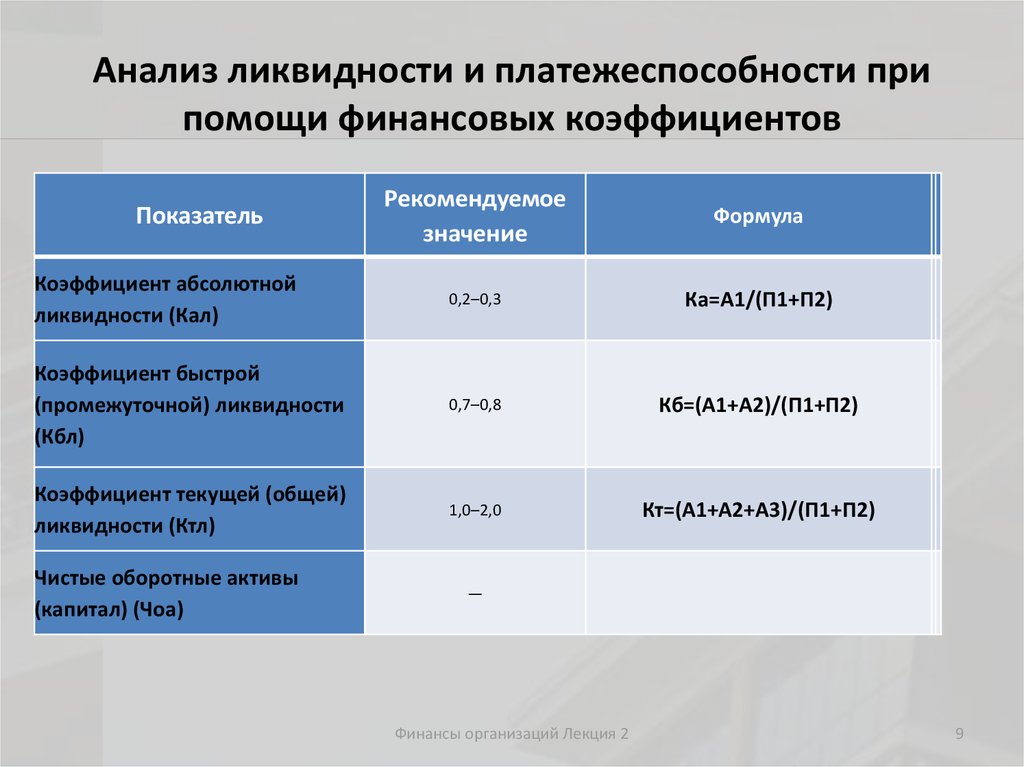

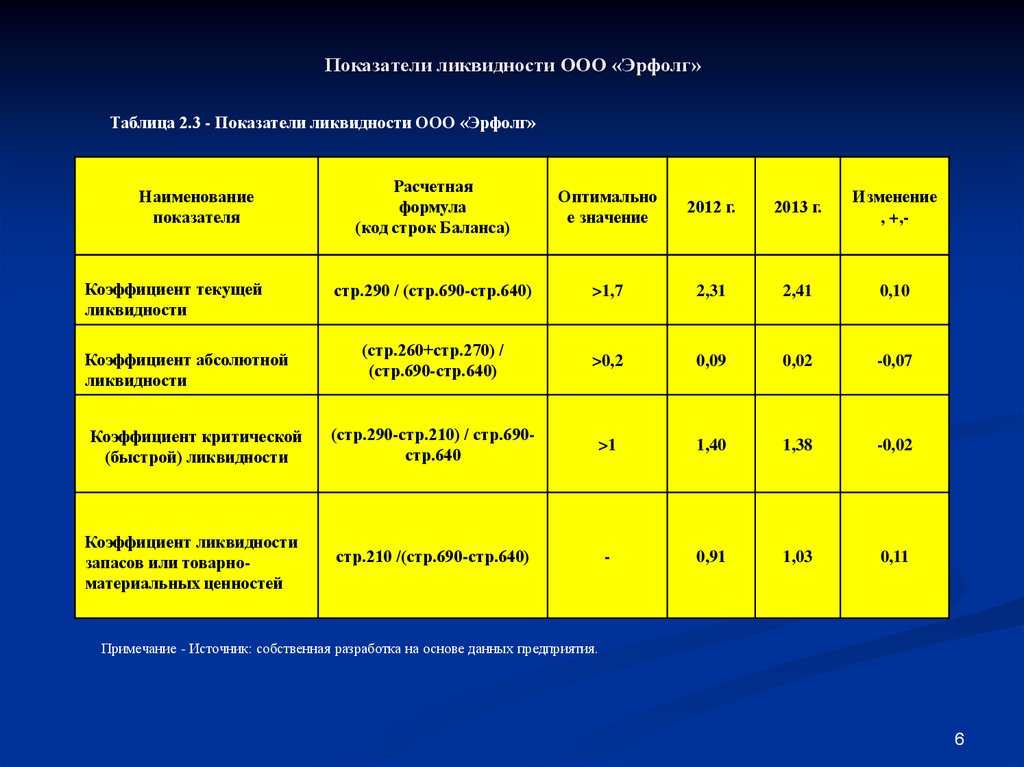

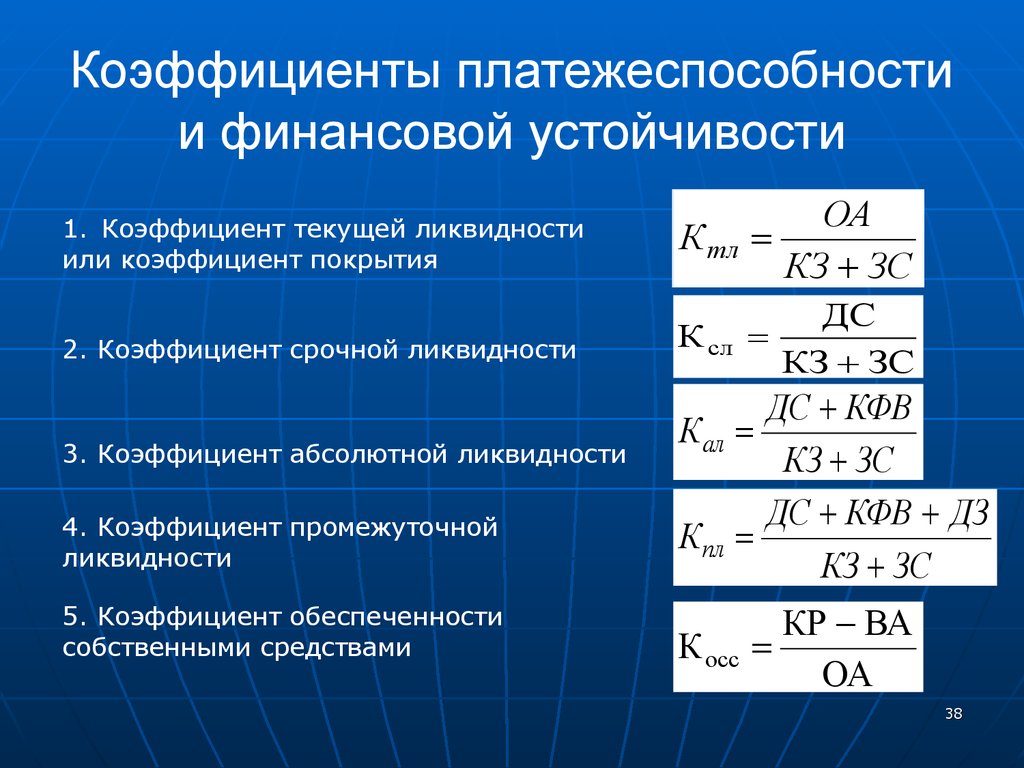

Расчет коэффициента ликвидности и подведение итога

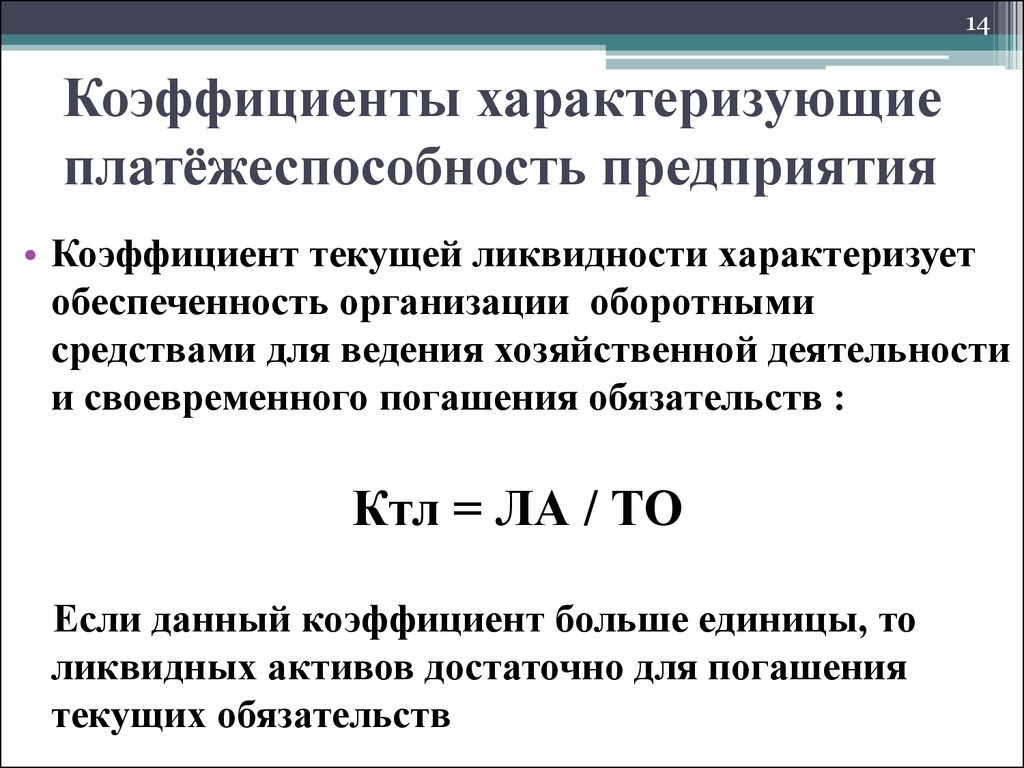

После того как основные данные по контрагенту получены, можно подвести итог. Основными критериями оценки финансового положения исследуемой организации являются ликвидность и платёжеспособность. Эти показатели можно рассчитать по специальным формулам, которые находятся в свободном доступе.

В качестве основы для расчета коэффициентов ликвидности (быстрой, текущей и абсолютной) берётся отчетность предприятия. Вычисленные коэффициенты ликвидности позволяют оценить способность фирмы-контрагента гасить текущую задолженность за счёт оборотных активов.

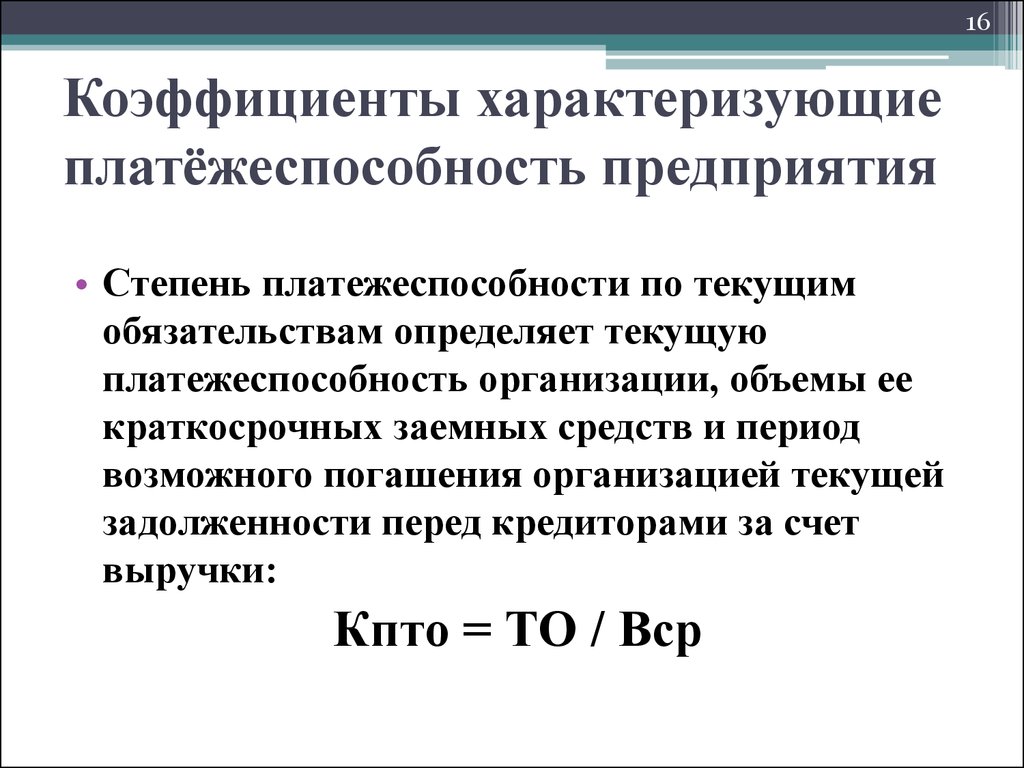

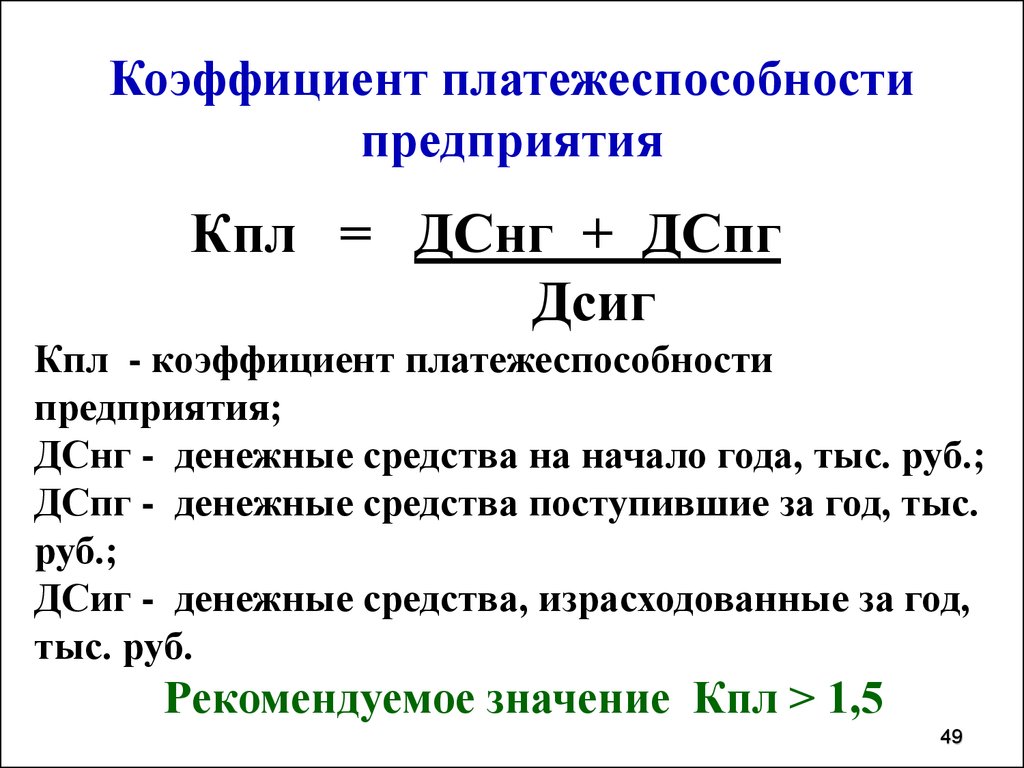

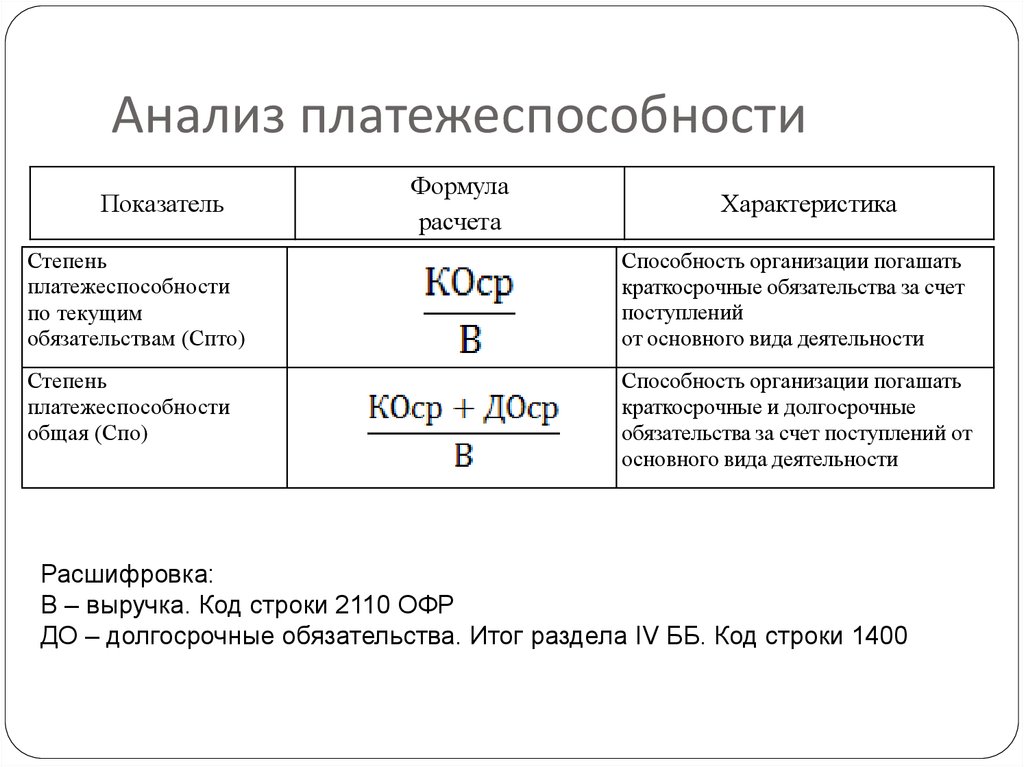

Степень независимости контрагента от кредиторов определяется коэффициентом платёжеспособности. Этот показатель определяется на основе данных бухгалтерского баланса и отчёта о прибылях и убытках и представляет собой отношение величины акционерного капитала к суммарным активам компании.

Финансовая стабильность партнеров и добросовестное исполнение сторонами договорённостей — основа успешного сотрудничества. Комплексная оценка платёжеспособности контрагента существенно снижает коммерческие, финансовые и репутационные риски для бизнеса.

Комплексная оценка платёжеспособности контрагента существенно снижает коммерческие, финансовые и репутационные риски для бизнеса.

Эта статья была полезной?

Что такое коэффициент платежеспособности и как он рассчитывается?

Что такое коэффициент платежеспособности?

Коэффициент платежеспособности является ключевым показателем, используемым для измерения способности предприятия выполнять свои долгосрочные долговые обязательства, и часто используется потенциальными бизнес-кредиторами. Коэффициент платежеспособности показывает, достаточно ли денежных потоков компании для покрытия ее долгосрочных обязательств, и, таким образом, является мерой ее финансового состояния. Неблагоприятное соотношение может указывать на некоторую вероятность того, что компания не выполнит свои долговые обязательства.

Ключевые выводы

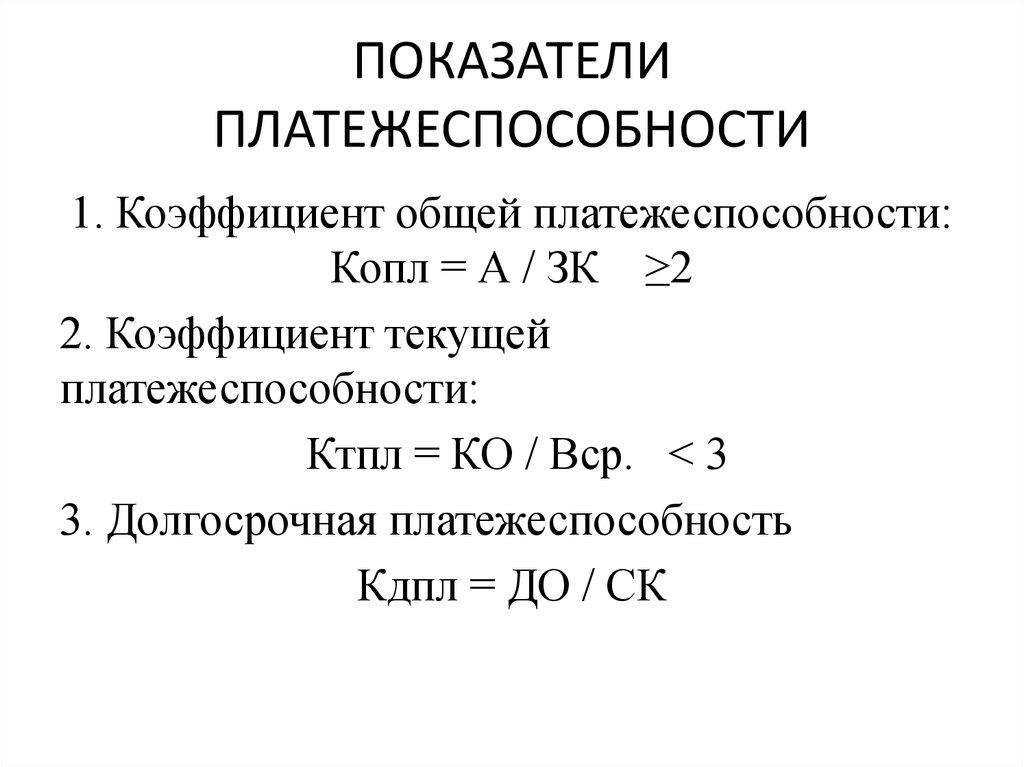

- Коэффициент платежеспособности исследует способность фирмы погашать свои долгосрочные долги и обязательства.

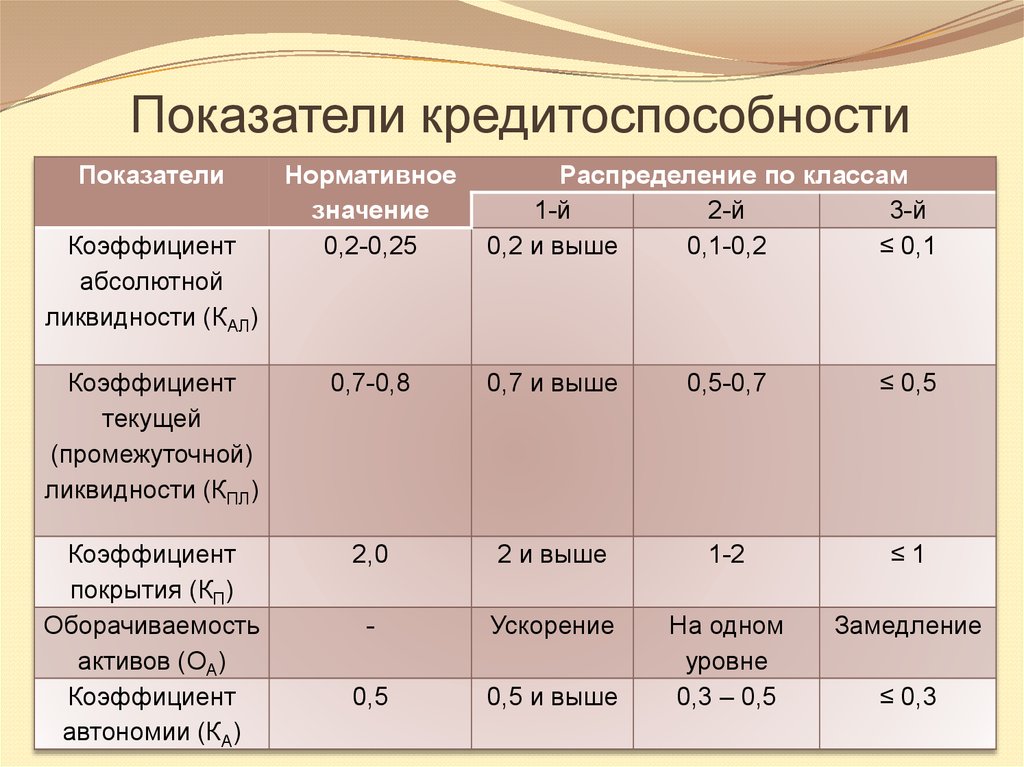

- Основные коэффициенты платежеспособности включают отношение долга к активам, коэффициент покрытия процентов, коэффициент собственного капитала и отношение долга к собственному капиталу (D/E).

- Показатели платежеспособности часто используются потенциальными кредиторами при оценке кредитоспособности компании, а также потенциальными инвесторами в облигации.

- Коэффициенты платежеспособности и коэффициенты ликвидности измеряют финансовое состояние компании, но коэффициенты платежеспособности имеют более долгосрочную перспективу, чем коэффициенты ликвидности.

Коэффициент платежеспособности

Понимание показателей платежеспособности

Коэффициент платежеспособности является одним из многих показателей, используемых для определения того, сможет ли компания оставаться платежеспособной в долгосрочной перспективе. Коэффициент платежеспособности является всеобъемлющим показателем платежеспособности, поскольку он измеряет фактический денежный поток фирмы, а не чистую прибыль, путем добавления амортизации и других неденежных расходов для оценки способности компании оставаться на плаву.

Он измеряет эту способность движения денежных средств по сравнению со всеми обязательствами, а не только с краткосрочной задолженностью. Таким образом, коэффициент платежеспособности оценивает долгосрочное состояние компании, оценивая ее способность погашать свой долгосрочный долг и проценты по этому долгу.

Таким образом, коэффициент платежеспособности оценивает долгосрочное состояние компании, оценивая ее способность погашать свой долгосрочный долг и проценты по этому долгу.

Коэффициенты платежеспособности варьируются от отрасли к отрасли. Следовательно, коэффициент платежеспособности компании следует сравнивать с ее конкурентами в той же отрасли, а не рассматривать изолированно.

Терминология коэффициента платежеспособности также используется при оценке страховых компаний, сравнении размера их капитала по отношению к выписанным премиям и измерении риска, с которым сталкивается страховщик по претензиям, которые он не может покрыть.

Основными показателями платежеспособности являются отношение долга к активам, коэффициент покрытия процентов, коэффициент собственного капитала и отношение долга к собственному капиталу (D/E). Эти показатели можно сравнить с коэффициентами ликвидности, которые учитывают способность фирмы выполнять краткосрочные обязательства, а не среднесрочные и долгосрочные.

Типы коэффициентов платежеспособности

Коэффициент покрытия процентов

Коэффициент покрытия процентов рассчитывается следующим образом:

Коэффициент покрытия процентов знак равно EBIT Процентные расходы \text{Коэффициент покрытия процентов}=\frac{\text{EBIT}}{\text{Процентные расходы}} Коэффициент покрытия процентов = процентные расходы EBIT

куда:

- EBIT = прибыль до вычета процентов и налогов

Коэффициент покрытия процентов показывает, сколько раз компания может покрыть свои текущие процентные платежи за счет доступной прибыли. Другими словами, он измеряет запас прочности, который компания имеет для выплаты процентов по своему долгу в течение определенного периода.

Чем выше соотношение, тем лучше. Если коэффициент падает до 1,5 или ниже, это может указывать на то, что компании будет трудно выплачивать проценты по своим долгам.

Отношение долга к активам

Отношение долга к активам рассчитывается следующим образом:

Соотношение долга к активам знак равно Долг Ресурсы \text{Отношение долга к активам}=\frac{\text{Долг}}{\text{Активы}} Соотношение долга к активам = АктивыДолг

Отношение долга к активам измеряет общий долг компании по отношению к ее общим активам. Он измеряет левередж компании и указывает, какая часть компании финансируется за счет долга по сравнению с активами, и, следовательно, ее способность погасить свой долг за счет имеющихся активов. Более высокий коэффициент, особенно выше 1,0, указывает на то, что компания в значительной степени финансируется за счет долга и может испытывать трудности с выполнением своих обязательств.

Он измеряет левередж компании и указывает, какая часть компании финансируется за счет долга по сравнению с активами, и, следовательно, ее способность погасить свой долг за счет имеющихся активов. Более высокий коэффициент, особенно выше 1,0, указывает на то, что компания в значительной степени финансируется за счет долга и может испытывать трудности с выполнением своих обязательств.

Коэффициент собственного капитала

Коэффициент акционерного капитала рассчитывается следующим образом:

SER знак равно ТСЭ Всего активов куда: SER знак равно Доля акционерного капитала ТСЭ знак равно Общий акционерный капитал \begin{align}&\text{SER}=\frac{\text{TSE}}{\text{Все активы}}\\\textbf{где:}\\&\text{SER}\!=\! \text{Коэффициент акционерного капитала}\\&\text{TSE}\!=\!\text{Общий акционерный капитал}\end{выровнено} где:SER=общие активыTSESER=коэффициент акционерного капиталаTSE=общий акционерный капитал

Соотношение собственного капитала или собственного капитала к активам показывает, какая часть компании финансируется за счет собственного капитала, а не за счет долга. Чем выше число, тем здоровее компания. Чем ниже число, тем больше долга компании по отношению к собственному капиталу.

Чем выше число, тем здоровее компания. Чем ниже число, тем больше долга компании по отношению к собственному капиталу.

Отношение долга к собственному капиталу (D/E)

Отношение долга к собственному капиталу (D/E) рассчитывается следующим образом:

Отношение заемного капитала к собственному знак равно Непогашенный долг Беспристрастность \text{Отношение долга к собственному капиталу}=\frac{\text{Непогашенный долг}}{\text{Собственный капитал}} Соотношение долга к собственному капиталу = собственный долг в обращении

Отношение D/E похоже на отношение долга к активам в том смысле, что оно показывает, как компания финансируется, в данном случае, за счет долга. Чем выше коэффициент, тем больше долгов у компании в бухгалтерских книгах, а это означает, что вероятность дефолта выше. Коэффициент показывает, какая часть долга может быть покрыта собственным капиталом, если компании потребуется ликвидировать.

Коэффициенты платежеспособности и коэффициенты ликвидности

Коэффициенты платежеспособности и коэффициенты ликвидности похожи, но имеют некоторые важные различия. Обе эти категории финансовых коэффициентов будут указывать на здоровье компании. Основное отличие заключается в том, что коэффициенты платежеспособности предлагают долгосрочный прогноз компании, тогда как коэффициенты ликвидности ориентированы на более краткосрочную перспективу.

Обе эти категории финансовых коэффициентов будут указывать на здоровье компании. Основное отличие заключается в том, что коэффициенты платежеспособности предлагают долгосрочный прогноз компании, тогда как коэффициенты ликвидности ориентированы на более краткосрочную перспективу.

Коэффициенты платежеспособности учитывают все активы компании, включая долгосрочные долги, такие как облигации со сроком погашения более года. Коэффициенты ликвидности, с другой стороны, рассматривают только наиболее ликвидные активы, такие как денежные средства и рыночные ценные бумаги, и то, как их можно использовать для покрытия предстоящих обязательств в ближайшем будущем.

Ликвидность против. Платежеспособность

Ограничения коэффициентов платежеспособности

Компания может иметь небольшую сумму долга, но если ее методы управления денежными средствами неудовлетворительны, а кредиторская задолженность растет, в результате ее позиция платежеспособности может быть не такой прочной, как на это указывают показатели, включающие только долг.

Важно рассматривать различные коэффициенты, чтобы понять истинное финансовое состояние компании, а также понять, почему коэффициент является тем, чем он является. Кроме того, число само по себе не даст большого указания. Компанию необходимо сравнить с ее аналогами, особенно с сильными компаниями в своей отрасли, чтобы определить, является ли соотношение приемлемым или нет.

Например, у авиакомпании будет больше долга, чем у технологической фирмы, просто из-за характера ее бизнеса. Авиакомпания должна покупать самолеты, платить за место в ангаре и покупать реактивное топливо; расходы, которые значительно превышают те, с которыми когда-либо придется сталкиваться технологической компании.

Что такое коэффициенты платежеспособности?

Коэффициент платежеспособности показывает, насколько хорошо денежный поток компании может покрыть ее долгосрочный долг. Коэффициенты платежеспособности являются ключевым показателем для оценки финансового состояния компании и могут использоваться для определения вероятности дефолта компании по своим долгам. Коэффициенты платежеспособности отличаются от коэффициентов ликвидности, которые анализируют способность компании выполнять свои краткосрочные обязательства.

Коэффициенты платежеспособности отличаются от коэффициентов ликвидности, которые анализируют способность компании выполнять свои краткосрочные обязательства.

Как рассчитывается коэффициент платежеспособности?

Коэффициенты платежеспособности измеряют денежный поток компании, который включает неденежные расходы и амортизацию, по отношению ко всем долговым обязательствам. Например, рассмотрим отношение долга к активам — популярный показатель, который измеряет степень финансирования активов компании за счет долга, где отношение долга к активам равно общему долгу, деленному на общие активы. Другой распространенный коэффициент платежеспособности, отношение долга к собственному капиталу (D/E), показывает, насколько финансово заемной является компания, где долг к собственному капиталу равен общему долгу, деленному на общий собственный капитал.

В чем разница между коэффициентом платежеспособности и коэффициентом ликвидности?

Коэффициенты платежеспособности, также называемые коэффициентами левериджа, анализируют влияние на долгосрочные обязательства и способность компании продолжать работу в более долгосрочной перспективе. Напротив, коэффициенты ликвидности учитывают две основные цели: способность компании оплачивать краткосрочные обязательства со сроком погашения менее года и способность быстро продавать активы для получения денежных средств.

Напротив, коэффициенты ликвидности учитывают две основные цели: способность компании оплачивать краткосрочные обязательства со сроком погашения менее года и способность быстро продавать активы для получения денежных средств.

Показатели платежеспособности — AccountingTools

Что такое коэффициенты платежеспособности?

Коэффициенты платежеспособности позволяют определить способность бизнеса оставаться платежеспособным в долгосрочной перспективе. Они обеспечивают это понимание, сравнивая различные элементы финансовой отчетности организации. Коэффициенты платежеспособности обычно используются кредиторами и внутренними кредитными отделами для определения способности клиентов погасить свои долги. Особенно полезно отслеживать коэффициенты платежеспособности на линии тренда, чтобы увидеть, снижается ли способность бизнеса погасить свои долги.

Коэффициенты платежеспособности и коэффициенты ликвидности

Коэффициенты платежеспособности показывают способность предприятия выполнять свои долгосрочные долговые обязательства, тогда как коэффициенты ликвидности показывают его способность выполнять краткосрочные обязательства. В краткосрочной перспективе может показаться, что предприятие обладает значительной ликвидностью, но при этом не может выполнять свои долгосрочные обязательства. Таким образом, бизнес может казаться достаточно ликвидным, но в долгосрочной перспективе оказаться неплатежеспособным. Такая ситуация может возникнуть, когда компания только что получила крупный платеж от клиента, но у нее такой плохой портфель продаж, что она не сможет продолжать генерировать положительный денежный поток в долгосрочной перспективе. Может возникнуть и обратная ситуация, когда бизнес не особенно ликвиден в краткосрочной перспективе, но при этом является высокоплатежеспособным в долгосрочной перспективе.

В краткосрочной перспективе может показаться, что предприятие обладает значительной ликвидностью, но при этом не может выполнять свои долгосрочные обязательства. Таким образом, бизнес может казаться достаточно ликвидным, но в долгосрочной перспективе оказаться неплатежеспособным. Такая ситуация может возникнуть, когда компания только что получила крупный платеж от клиента, но у нее такой плохой портфель продаж, что она не сможет продолжать генерировать положительный денежный поток в долгосрочной перспективе. Может возникнуть и обратная ситуация, когда бизнес не особенно ликвиден в краткосрочной перспективе, но при этом является высокоплатежеспособным в долгосрочной перспективе.

Примеры коэффициентов ликвидности Коэффициенты

Примеры коэффициентов платежеспособности приведены ниже, где мы описываем коэффициент текущей ликвидности и коэффициент быстрой ликвидности. Коэффициент быстрой ликвидности предпочтительнее, когда компания вложила значительный объем запасов, поскольку может быть сложно ликвидировать запасы в короткие сроки.

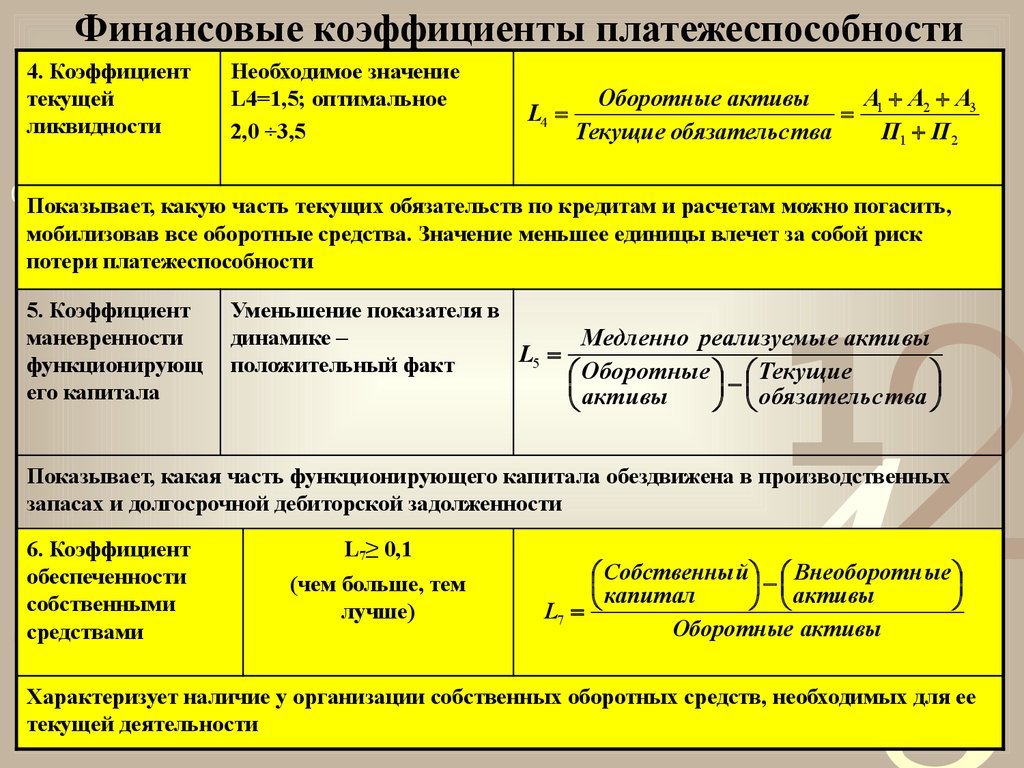

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности представляет собой отношение текущих активов к текущим обязательствам и указывает на способность погашать текущие обязательства за счет поступлений от ликвидации текущих активов. Соотношение 2:1 считается разумным. Соотношение может быть искажено из-за большого количества запасов, которые может быть трудно ликвидировать в краткосрочной перспективе. Соответственно, это соотношение лучше всего работает на предприятиях, которые поддерживают низкий уровень запасов, например, в сервисных организациях.

Коэффициент текущей ликвидности не является хорошим индикатором долгосрочной платежеспособности предприятия, поскольку он используется только для сравнения краткосрочных активов и краткосрочных обязательств.

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности аналогичен коэффициенту текущей ликвидности, за исключением того, что в него не включены запасы (что делает его лучшим индикатором платежеспособности). Остальные активы в числителе легче конвертировать в наличные деньги. Это хороший выбор для проверки платежеспособности бизнеса, который держит в наличии большие объемы товарно-материальных запасов. Любое соотношение больше 1:1 считается приемлемым.

Остальные активы в числителе легче конвертировать в наличные деньги. Это хороший выбор для проверки платежеспособности бизнеса, который держит в наличии большие объемы товарно-материальных запасов. Любое соотношение больше 1:1 считается приемлемым.

Поскольку коэффициент быстрой ликвидности сравнивает только текущие активы и текущие обязательства, он не является хорошим индикатором долгосрочной платежеспособности бизнеса.

Примеры коэффициентов платежеспособности

Примеры коэффициентов платежеспособности приведены ниже, где мы выделяем соотношение долга к собственному капиталу и коэффициент покрытия процентов. Эти коэффициенты фокусируют внимание на том, способен ли бизнес с комфортом обслуживать свои долговые обязательства в долгосрочной перспективе.

Соотношение долга к собственному капиталу

Соотношение долга к собственному капиталу сравнивает сумму непогашенной задолженности с суммой собственного капитала, накопленного в бизнесе. Если коэффициент слишком высок, это указывает на то, что владельцы чрезмерно полагаются на заемные средства для финансирования бизнеса, что может быть проблемой, если денежный поток не может покрыть процентные платежи.

Высокое отношение долга к собственному капиталу особенно опасно, когда денежные потоки организации непостоянны, как в случае с начинающим бизнесом или бизнесом, работающим в высококонкурентной отрасли. И наоборот, бизнес может быть в состоянии комфортно поддерживать высокое соотношение долга к собственному капиталу, если он работает на защищенном рынке, где денежные потоки исторически были надежно стабильными.

Коэффициент покрытия процентов

Коэффициент покрытия процентов измеряет способность компании выплачивать проценты по своему непогашенному долгу. Высокий коэффициент покрытия процентов указывает на то, что компания может оплачивать свои процентные расходы несколько раз, в то время как низкий коэффициент является сильным показателем того, что компания может не выполнить свои платежи по кредиту.

Если существует определенный коэффициент, который считается существенным коэффициентом платежеспособности , он представляет собой сравнение прибыли до неденежных статей, деленное на все обязательства. Формула:

Формула:

(Чистая прибыль после налогообложения + Амортизация + Амортизация) ÷Все обязательства = Коэффициент покрытия процентов определить влияние изменений процентных ставок на платежеспособность фирмы. Когда процентные ставки растут, вполне возможно, что бизнес, который ранее давал консервативный коэффициент покрытия процентов, теперь находится на грани банкротства.

Понимание коэффициентов платежеспособности и ликвидности

Может быть опасно основывать решение о кредитовании на коэффициентах платежеспособности и ликвидности заявителя на конкретный момент времени. При этом существует риск не заметить отрицательной тенденции в этом коэффициенте, которая могла начаться за несколько лет до отчетной даты. Чтобы избежать этой проблемы, рассчитайте коэффициенты за несколько лет и нанесите их на линию тренда. Также может оказаться полезным распространить эти коэффициенты на будущее как путем экстраполяции, так и с помощью финансовых отчетов заявителя, предусмотренных бюджетом на следующий год.

Кроме того, эти коэффициенты могут сильно различаться в зависимости от отрасли. То, что может показаться надежным коэффициентом платежеспособности в одной отрасли, может считаться довольно низким в другой, поэтому обязательно сравните эту информацию со средним значением для соответствующей отрасли.

Наконец, полезно сравнить отчетные уровни прибыли фирмы с коэффициентами ее платежеспособности и ликвидности. Если его отчетный уровень прибыли имеет тенденцию к снижению, вполне вероятно, что связанное с этим снижение притока денежных средств в конечном итоге приведет к ухудшению его показателей платежеспособности и ликвидности. Таким образом, рентабельность является хорошим опережающим индикатором проблем, которые могут не появиться в этих коэффициентах еще год или два.

Проблемы с коэффициентами платежеспособности

Основная проблема с коэффициентами платежеспособности заключается в том, что не существует единого коэффициента, который дает наилучшее представление о платежеспособности бизнеса.

Устав, свидетельство о государственной регистрации, ИНН — это основные документы, с которых начинается анализ платёжеспособности. По этим документам контрагента можно получить выписку из Единого государственного реестра и расширенную информацию о юридическом лице.

Устав, свидетельство о государственной регистрации, ИНН — это основные документы, с которых начинается анализ платёжеспособности. По этим документам контрагента можно получить выписку из Единого государственного реестра и расширенную информацию о юридическом лице. arbitr.ru — сайт-картотека арбитражных дел. На этот ресурс поступают данные по всем делам, находящимся в ведении арбитражных судов РФ. Здесь можно найти информацию по всем делам, в которых участвовала компания, завершенным или состоящим в производстве;

arbitr.ru — сайт-картотека арбитражных дел. На этот ресурс поступают данные по всем делам, находящимся в ведении арбитражных судов РФ. Здесь можно найти информацию по всем делам, в которых участвовала компания, завершенным или состоящим в производстве;

Об авторе