Покупка акций физическими лицами на бирже: Покупка акций физическими лицами

Покупка акций физическими лицами

Сегодня каждый человек имеет возможности заработать на купле-продаже акций. Для этой цели существует огромное количество фондовых бирж, которые предлагают свои услуги. С другой стороны, покупка акций физическими лицами имеет свои особенности. Познакомившись с ним, вы сможете приобрести ценные бумаги понравившейся компании.

Как обычному человеку купить акции

Покупка акций Сбербанка физическими лицами осуществляется в таком порядке:

- Бумаги покупаются через брокера, который выступает посредником в сделке и за свои услуги берёт определенный процент.

- Физлицо с паспортом заключает с брокером договор, на основании которого он будет совершать сделки с акциями.

- Открытие депозита с занесением определенной денежной суммы, здесь будут храниться акции.

- Для совершения операций клиенту необходимо просто позвонить брокеру, за свои услуги он берёт свой процент.

- На следующем этапе необходимо посетить брокерскую компанию и заполнить поручение на приобретение ценной бумаги.

Операцию можно осуществить посредством факса.

Операцию можно осуществить посредством факса. - Соглашение на продажу подписывается в том случае, если владелец акций принял решение об их реализации. Документ наделит брокера правом продавать ценные бумаги от имени клиента.

Определяемся с брокером и банковской организацией

К выбору брокера и банковской организации необходимо подходить со всей ответственностью. В первом случае во главу угла становится надежность и небольшие размеры комиссионных. Выбор брокера является непростой задачей, когда необходимо купить акции. У каждой компании есть свои особенности, о которых можно узнать лишь при сотрудничестве с ней.

Необходимо определиться с тем, для какой цели совершается покупка акций Газпрома физическими лицами: для заключения спекулятивных сделок или долгосрочной покупки. В первом случае необходимо учесть величину ежемесячной комиссии, а во втором – этот параметр не является существенным. При выборе брокера следует учесть, будет ли за использование торгового терминала взиматься комиссия. Подавляющее количество компаний не берут проценты за использование терминалов. Это необходимо учесть на самом первом этапе, что позволит избежать переплат в будущем.

Подавляющее количество компаний не берут проценты за использование терминалов. Это необходимо учесть на самом первом этапе, что позволит избежать переплат в будущем.

Брокеры бывают двух видов: брокеры-инвесткомпании и брокеры-банки. Первые являются независимыми от банковских компаний-учредителей. Брокеры-банки – это инвесткомпании, создаваемые банковскими организациями напрямую. Каждый выбирает для себя наиболее подходящий вариант.

Как выбрать недорогие акции и приобрести их

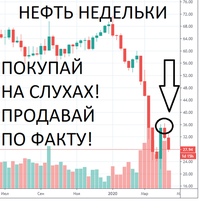

Где можно совершить покупку акций Газпрома физическими лицами на бирже? Важно понимать, что сделка всегда является игрой, поэтому нельзя точно узнать, в каком случае повезет. После покупки ценной бумаги она может сильно подешеветь и вернуться на прежние уровни.

Если вы не имеете большого опыта торговли на фондовом рынке, лучше предпочитать ценные бумаги компаний, которые долгие годы пользуются спросом. Подобные предприятия позволяют каждый месяц получать определенный доход. К таким фирмам относятся энергетические компания, мобильные операторы и многие другие. Особенно ликвидные предприятия называются «голубыми фишками». Предпочтительно приобрести ценные бумаги надежной и крупной компании, которая получает стабильный доход.

Особенно ликвидные предприятия называются «голубыми фишками». Предпочтительно приобрести ценные бумаги надежной и крупной компании, которая получает стабильный доход.

Возможность приобретения ценных бумаг через интернет

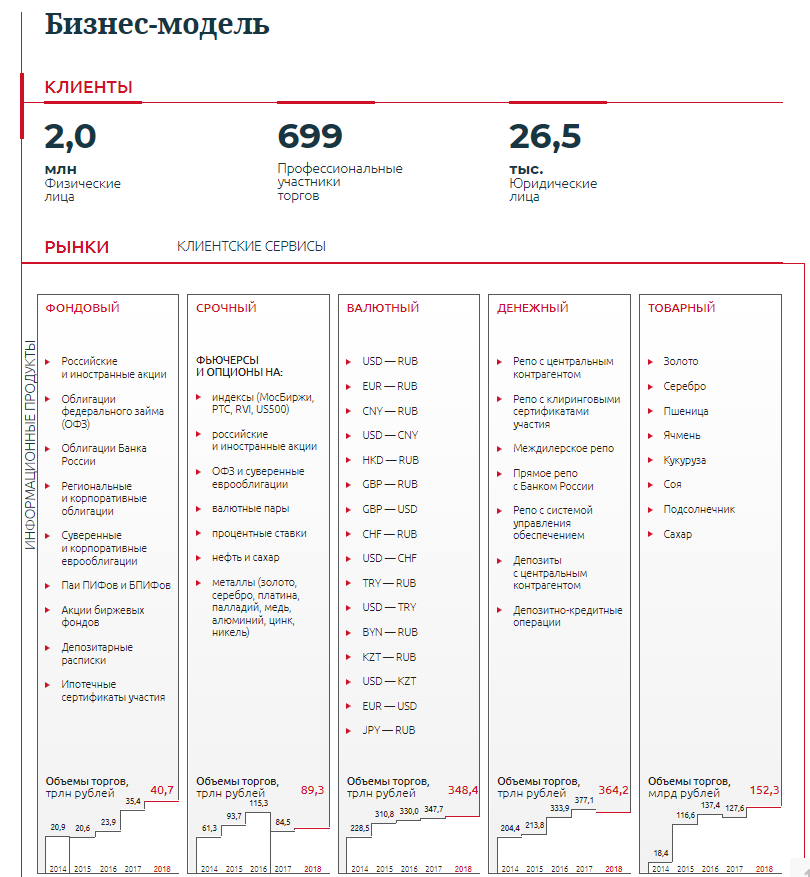

Благодаря развитию цифровых технологий куплю-продажу акций можно совершать, не выходя из дома прямо через интернет. Покупка акций Газпрома физическими лицами через Сбербанк требует заключения договора. Ее можно осуществить через 2-е биржи: ММВБ или РТС.

Напомним, некоторые правила покупки акций физическому лицу:

- Постарайтесь хорошо выбрать брокера – проанализировать отзывы, оценить рейтинги и доход компании, оценить качество услуг.

- Лучше не приобретать акции у непроверенных продавцов, поскольку на этом рынке действуют различные мошенники.

- Новичкам в области инвестирования необходимо вначале избегать рисков, необходимо приобретать ценные бумаги предприятий, которые стабильно развиваются.

- Рисковать следует только при наличии определенного опыта.

Как видно, физическому лицу купить акции компаний совсем несложно. Надеемся, представленное руководство поможет вам получить долю прибыльного бизнеса.

Другие статьи на нашем сайте

Покупка акций и других ценных бумаг физическими лицами 2019

Пару лет назад я и представить не могла, что буду заниматься трейдингом. Пока мой муж не предложил мне попробовать себя на фондовой бирже. Безусловно, тогда я еще не понимала принцип работы фондовых бирж, их структуру, участников и их функции. Поэтому мне приходилось искать информацию самостоятельно, что было весьма трудно, учитывая тот факт, что в то время практически никто не писал и не говорил о трейдинге. Сейчас я являюсь квалифицированным специалистом, который знает все тонкости и подводные камни фондовых бирж, которыми с удовольствием поделюсь с вами.

Прочитав данную статью, вы будете иметь полное представление о том, как устроена фондовая биржа, каковы принципы ее работы, какие функции выполняют участники бирж и, конечно, как выгодно продавать и покупать акции.

Что такое акции

Акции — ценные бумаги, которые позволяют вам получать определенный процент от прибыли компании, акции которой вы приобрели.

Приобретая все больше акций различных компаний, вы пополняете свой портфель.

Виды акций

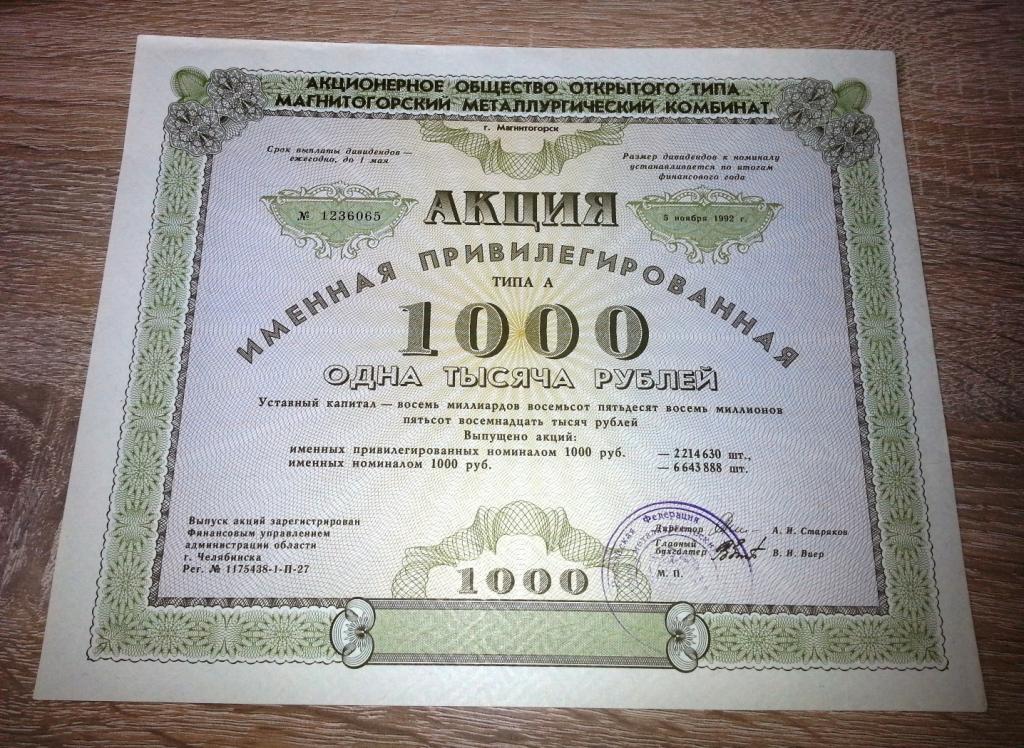

Такие ценные бумаги как акции можно разделить на множество различных видов и подвидов в зависимости от способа их покупки и продажи, привилегий, которые они могут дать и так далее. Однако новичку ни к чему забивать голову такими тонкостями, для начала можно обойтись только двумя видами акций:

- Обычные акции. Этот вид акций позволяет вам получать определенный процент от прибыли предприятия/компании/фирмы, владельцем акций которой вы являетесь. Однако стоит учесть тот факт, что ваша фактическая прибыль напрямую зависит от деятельности компании. Если деятельность компании в данный момент востребована, а компания получает большую прибыль, то ваш доход с купленных акций будет увеличиваться прямо пропорционально доходам компании.

Однако если доходность компании падает, то и ваша прибыль также уменьшается.Если вы являетесь владельцем обычных акций, то вы имеете право присутствовать на общих собраниях и принимать участие в голосованиях, решающий деятельность предприятия. Ваш голос будет учитываться.

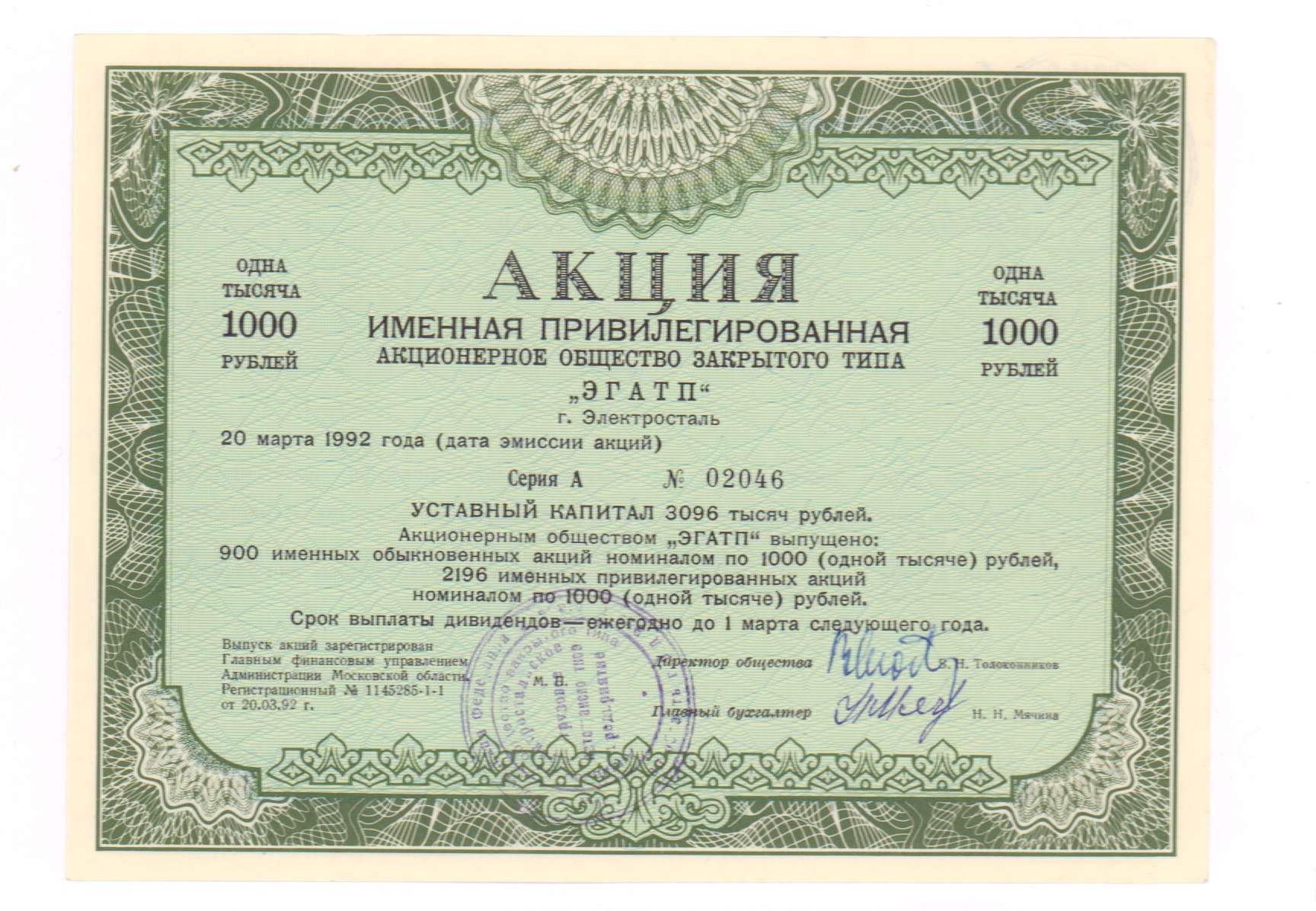

Однако если доходность компании падает, то и ваша прибыль также уменьшается.Если вы являетесь владельцем обычных акций, то вы имеете право присутствовать на общих собраниях и принимать участие в голосованиях, решающий деятельность предприятия. Ваш голос будет учитываться. - Привилегированные акции. Привилегированные акции составляют четверть от количества всех акций предприятия. Такие акции позволяют вам получать фиксированный доход с предприятия, владельцем акций которой вы являетесь. Таким образом, ваша прибыль никак не зависит от деятельности компании. Так вы сможете подстраховать себя на случай, если деятельность компании не будет востребована и ее доходность резко упадет. Однако если же доходность компании наоборот резко возрастет, то вы также не сможете получить сумму, превышающую фиксированную.Также если вы являетесь владельцем привилегированных акций компании, то вы не можете принимать участие в общем собрании и принимать решения, от которых зависит ее дальнейшая деятельность.

Таким образом, мы разобрали два главных вида акций. Выбирать, какой из них подходит именно вам, нужно исходя из вашей конечной цели.

Где можно выгодно продать акции

Место возможной продажи акций напрямую зависит от способа их приобретения.

- Акции, которые вы приобрели при приватизации.

Такие акции продавались в девяностые, поэтому сейчас они не имеют большой ценности. Продать их можно двумя способами:

- Перекупщикам. Такой вариант продажи акций подходит вам, если вы являетесь владельцем небольшого количества акций, стоимость которых минимальна. Потому что перекупщики выставляют минимальные цены на акции, еще и учитывая тот факт,что эта процедура является длительной.

- Брокерам. Если же вы являетесь обладателем большого количества акций, стоимость которых достаточно, то советую вам обратиться именно к брокерам, чтобы продать активы по максимально возможной для них цене.

- Акции, которые вы приобрели на фондовой бирже.

Если вы приобрели акции на фондовой бирже, то, скорее всего, вы уже имеете представление о ее структуре, принципах работы и участниках. В таком случае вам будет намного легче продать свои акции. Нужно всего ишь дождаться повышения уровня цен на тот вид акций, владельцем которых вы являетесь, а затем просто продать их через фондовую биржу. Следить за изменением цен вы можете прямо на фондовой бирже, а также через различные приложения для смартфоном, которые предоставляют данную функцию.

Самым популярным способом продажи акций является продажа через фондовую биржу. Там вы можете осуществлять сделки как самостоятельно, так и с помощью услуг профессионального брокера. Это зависит исключительно от вашего выбора. Выгодно продать акции на фондовой бирже можно дождавшись подъема цены на них.

Наименее популярным способом продать акции является продажа акций скупщикам, то есть инвестиционным компаниям. Такой способ имеет наименьшую популярность среди населения, потому что это требует большего времени, так как продажа акций скупщикам это многоуровневая система. А еще одним признаком такой непопулярности является невыгодность. Скупщики выставляют минимальные цены на акции.

А еще одним признаком такой непопулярности является невыгодность. Скупщики выставляют минимальные цены на акции.

Все, что нужно знать новичкам о фондовой бирже

Фондовая биржа — рынок ценных бумаг. На этом рынке трейдеры покупают и продают различные ценные бумаги: акции, облигации и так далее.

Для новичков, желающих основательно разобраться в принципах работы фондовой биржи, существуют различные видео, курсы, вебинары, ссылку на некоторые из которых я оставлю ниже. Также написано множество различных книг, написанных популярными трейдерами, которые смогли накопить целое состояние, работая на бирже. В своих книгах они доступным языком объясняют механизм работы биржи, ее секреты и тонкости, а также рассказывают о наиболее выигрышных стратегиях, придерживаясь которых действительно можно разбогатеть.

Одним из участников фондовой биржи являются брокеры. Брокеры — высококвалифицированные специалисты, которые могут помочь вам в осуществлении различных операций на фоновой бирже.

За свои услуги брокеры берут небольшой процент от суммы совершенной сделки.

В настоящее время многие люди обращаются к услугам брокеров, потому что не хотят вникать в принцип работы этой огромной и сложной системы. Это действительное правильное решение, если вы не хотите вдаваться в подробности трейдинга.

Однако можно продавать и покупать акции и самостоятельно. Но для этого требуется в разы больше умений и опыта, чем при сделке через брокера, потому что во втором случае опытный брокер просто сделает все за вас.

Видеоматериалы для новичков, которые позволят вам лучше разобраться в теме трейдинга

Порядок купли-продажи акций

- Рассмотрим вариант продажи акций через брокера:

- Для начала вам нужно оформить договор, который подтверждает, что вы соглашаетесь на использование услуг данного брокера.

- Затем следует заключение депозитарного договора.

- Затем вам нужно оформить перевод акций с личного счета владельца акций( в данном случае с вашего счет) на личный счет брокера.

- Далее вам нужно заполнить форму для перевода в своем личном кабинете на совершение перевода своих активов брокеру.

- После получения брокеров ценных бумаг вы можете забрать сумму платежа, которая обязательно должна быть прописана в договоре, в кассе брокера.

Данная процедура обычно не занимает много времени, вы можете забрать свои денежные средства в первый рабочий день после завершения перевода активов(очень редко по техническим причинам возможна задержка перевода денег на 2-3 дня).

Данная процедура обычно не занимает много времени, вы можете забрать свои денежные средства в первый рабочий день после завершения перевода активов(очень редко по техническим причинам возможна задержка перевода денег на 2-3 дня).

- Продажа акций частному лицу.

Продажа акций частному лицу является многоуровневой процедурой, которая занимает 6-7 рабочих дней.

Чтобы продать свои ценные бумаги(в данном случае акции) частному лицу, прежде всего вы должны подтвердить свое право на владение этими самыми ценными бумагами(акциями). Для этого вам нужно обратиться непосредственно к компании, владельцем акций которой вы являетесь, или же можно обратиться к регистратору. Вам должны будут выдать документ, в котором записаны все ценные бумаги, которые есть у вас во владении.

Далее вам нужно переоформить права на собственность акциями на частное лицо, которому их продаете. Для этого вам нужно будет обратиться к нотариусу и регистратору.

Далее, чтобы заключить сделку, вам нужно составить легитимный и правильный договор купли-продажи ценных бумаг(акций), а затем частное лицо уже может выкупить эти активы, а вы сможете получить материальные средства, размер которых обязательно должен быть указан в договоре купли-продажи.

Итоги

- Самое главное правило трейдинга: никогда не вкладывайте в ценные бумаги материальные средства, которые вам необходимы. Даже если считаете, что риск потерять их минимален.

- Вкладывайте только свободные средства, потеря которых не так сильно отразится на вашем материальном благосостоянии.

- Если вы еще новичок в трейдинге и хотите самостоятельно этим заниматься, то можете воспользоваться различными видео, вебинарами, курсами или книгами от популярных трейдеров, которые уже заработали на этом целое состояние.

- Если вы не хотите заниматься этим самостоятельно и вникать во все тонкости работы фондовой биржи, то можете воспользоваться услугами профессионального брокера.

- Чтобы получить больше опыта и «набить руку», совершайте краткосрочные сделки, которые не смогут принести серьезный ущерб вашему благосостоянию.

Торговля акциями и облигациями на бирже

Акции и облигации — основные инструменты, обращающиеся на фондовом рынке. Купить их можно только через посредника – юридическое лицо, обладающее лицензией на деятельность такого рода. «Открытие Брокер» предлагает своим клиентам доступ к ценным бумагам, торгующимся на российских и ведущих иностранных биржах – США, Германии, Великобритании

Купить их можно только через посредника – юридическое лицо, обладающее лицензией на деятельность такого рода. «Открытие Брокер» предлагает своим клиентам доступ к ценным бумагам, торгующимся на российских и ведущих иностранных биржах – США, Германии, Великобритании

- Акции и облигации российских эмитентов

Потенциально неограниченная прибыль за счёт дивидендов, купонов и изменения стоимости ценных бумаг. - Акции зарубежных эмитентов

Доступ к самым ликвидным ценным бумагам крупнейших мировых корпораций. Высокий потенциальный доход в валюте. - Корпоративные и государственные облигации

Низкорисковые инструменты с существенной потенциальной доходностью и купонными выплатами. - Еврооблигации

Облигации крупнейших российских эмитентов, размещённые за рубежом. Сочетают в себе низкие риски и доходность в валюте.

Преимущества инвестирования через «Открытие Брокер»:

- Открытие брокерского счёта онлайн с помощью портала Госуслуг и удобный личный кабинет клиента.

- Бесплатный доступ к популярным торговым терминалам QUIK и MetaTrader 5.

- Возможность продавать и покупать акции на фондовом рынке онлайн или по телефону.

- Выгодные тарифы для трейдеров и инвесторов с разными стратегиями и стилями торговли.

- Актуальные инвестиционные идеи от аналитиков «Открытие Брокер» и готовые портфели с рекомендациями по обновлению.

- Предоставление «плеча» для покупки ценных бумаг, торговля акциями и облигациями под обеспечение валютой.

- Работа на фондовом, срочном и валютном рынках в рамках единого брокерского счёта.

Особенности покупки акций для физических и юридических лиц

Согласно российскому законодательству, частные лица могут купить акции на бирже только через брокера. Как происходит продажа и покупка акций через брокера?

- Вы открываете счёт в «Открытие Брокер», получаете доступ к личному кабинету и торговым терминалам QUIK или MetaTrader 5.

- Совершаете сделки через торговую платформу онлайн или по телефону с помощью нашего трейдера. Для подачи заявок «с голоса» необходимо установить в личном кабинете кодовое слово.

- Как только вы совершите покупку, с вашего брокерского счёта будут списаны деньги (или наоборот зачислены в случае продажи), а в депозитарии произойдёт перерегистрация прав на ценные бумаги.

Российские инвесторы резко увеличили объем вложений в иностранные акции :: Новости :: РБК Инвестиции

В первом квартале 2021 года объем покупок иностранных акций российскими инвесторами ускорился по сравнению с прошлым годом. За три месяца доля таких бумаг в портфелях частных инвесторов выросла с 4% до 16%

За три месяца доля таких бумаг в портфелях частных инвесторов выросла с 4% до 16%

Фото: Anastasios71 / hutterstock

В первом квартале частные инвесторы активно покупали иностранные акции. За первые три месяца года вложения в ценные бумаги

нерезидентов выросли на ₽220 млрд и достигли ₽836 млрд, сообщил Банк России в обзоре рисков финансовой стабильности.

Для сравнения, за весь 2020 год вложения российских частных инвесторов в акции компаний-нерезидентов составили ₽346 млрд.

В результате к началу апреля доля акций нерезидентов в портфеле акций физических лиц выросла на 12 п.п., до 16%, сообщили в ЦБ. В начале года эта доля составляла 4%. Интерес инвесторов вырос также к долговым инструментам иностранных компаний. Доля вложений в облигации нерезидентов в общем объеме портфеля облигаций выросла с 21% до 24%.

«Большим спросом пользовались иностранные акции и облигации, стоимость которых уверенно росла вследствие масштабных монетарных и фискальных мер поддержки экономики со стороны развитых стран», — отметили в ЦБ.

Российские инвесторы начали активно вкладываться в инструменты рынка ценных бумаг, в том числе в иностранные акции и облигации, в условиях снижения процентных ставок, роста фондовых индексов в ведущих странах и развития российской финансовой инфраструктуры, позволившей населению легко выходить на различные площадки, в том числе иностранные.

Что и как покупали российские инвесторы

Частные инвесторы покупали акции иностранных эмитентов в основном через брокеров в биржевом сегменте рынка. При этом в первом квартале чистые покупки иностранных акций физическими лицами на Санкт-Петербургской бирже стали превышать чистые покупки акций российских компаний на Московской бирже.

Среди иностранных акций наибольшие объемы вложений пришлись на компании отраслей информационных и высоких технологий (31%), транспорта (10%), а в российских акциях — нефтегазовой (33%) и горнодобывающей (10%) промышленности.

Доступ к иностранным бумагам позволил частным инвесторам диверсифицировать свои портфели по валютам, странам и отраслям, однако в случае длительного и существенного усиления данной тенденции возможно формирование системных рисков, связанных с негативными последствиями валютизации сбережений, считают в Банке России. Из-за этого сбережения становятся более зависимыми от колебаний цен на фондовых рынках и курсов валют.

Кроме того, регулятор отметил, что алгоритмы оценки рисков физическими лицами могут быть не до конца отработанными. Риски также могут быть обусловлены высокой концентрацией вложений в определенных популярных акциях. Однако на текущий момент данные риски регулятор оценил как умеренные и управляемые — он не видит необходимости в мерах по дестимулированию вложений в иностранные инструменты.

Риски также могут быть обусловлены высокой концентрацией вложений в определенных популярных акциях. Однако на текущий момент данные риски регулятор оценил как умеренные и управляемые — он не видит необходимости в мерах по дестимулированию вложений в иностранные инструменты.

Исключением могут стать меры по отношению к индивидуальным инвестиционным счетам (ИИС). Ранее председатель Банка России Эльвира Набиуллина сообщала, что регулятор планирует ужесточить условия по налоговым вычетам при покупке иностранных акций на ИИС. По ее мнению, льготы инвесторам, которые финансируются за счет бюджета, не должны стимулировать вложения в иностранные активы.

Глава ЦБ рассказала о налоговых инициативах для инвесторов в акцииБольше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.Автор

Марина Мазина

Покупка акций физическим лицом – от открытия счета до уплаты налога

Покупка акций физическим лицом не может осуществляться напрямую через биржу – такое ограничение наложено законодательством РФ, а также правилами бирж. В настоящее время покупка акций физическим лицом может происходить только через профессионального посредника фондового рынка, имеющего соответствующие лицензии на совершение такой деятельности.

В настоящее время покупка акций физическим лицом может происходить только через профессионального посредника фондового рынка, имеющего соответствующие лицензии на совершение такой деятельности.

Чаще всего таким посредником является биржевой брокер в лице инвестиционной компании (реже в лице банковской структуры). И перед тем как ФЛ выходить на фондовый рынок, ему необходимо грамотно подобрать брокера в целях дальнейшего заключения с ним договора на брокерское обслуживание. Как правильно выбрать брокера>>

После того, как ФЛ определится с инвестиционной компанией, через которую будет выходить на биржу, ему необходимо открыть брокерский счет, а для этого ему в обязательном порядке потребуется паспорт. Как только счет будет открыт, брокер обеспечит клиенту доступ на основную российскую биржевую площадку ММВБ-РТС через специализированный торговый терминал.

Такие терминалы могут различаться в зависимости от брокера, а также в зависимости от рынка, на который предоставляется доступ. Например, для российского рынка акций и фьючерсов в основном предлагаются торговые терминалы QUIK, TRANSAQ и др.

Например, для российского рынка акций и фьючерсов в основном предлагаются торговые терминалы QUIK, TRANSAQ и др.

Для валютного рынка FOREX – MetaTrader 4 и т.д. Помимо стандартных программ для ПК и ноутбуков представлен широкий спектр программного обеспечения для мобильный устройств – мобильных телефонов, смартфонов, iPhone, iPad и прочее.

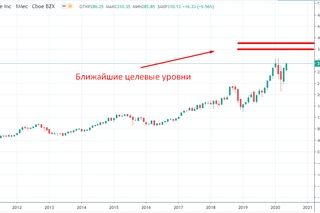

Биржевая торговля акциями может базироваться на двух основных подходах – фундаментальном анализе (ФА) и техническом анализе (ТА). ФА позволяет трейдеру ответить на вопрос «Какую купить акцию?», т.е. он дает возможность отсеять слабые акции и выявить фундаментально перспективные ценные бумаги в целях дальнейшей работой с ними.

ТА раскрывает вопрос «Когда, в какой момент нужно покупать акцию? А также когда ее продавать?». Предмет ТА изучает биржевые графики, поведение цены и объемов торгов.

Покупка акций физическим лицом – налоговые последствия

В процессе работы с акциями возникает два главных вида налога. Первый – налог с продажи акций или НДФЛ 13% – появляется в том случае, если у инвестора есть прибыль. Выплачивается в двух случаях – при выводе денежных средств с инвестиционного счета и в конце календарного года.

Выплачивается в двух случаях – при выводе денежных средств с инвестиционного счета и в конце календарного года.

Владение акциями предполагает ежегодную выплату дополнительных доходов от эмитента в виде дивидендов и конечно на такую прибыль налагается налог – это второй вид налоговых обязательств при работе с акциями, называется налог на дивиденды. Ставки варьируются от 9% до 15% в зависимости от государственной принадлежности.

Покупка акций иностранных компаний физическим лицом в РФ — США, Германия, Китай и другие

Как НЕ купить акции зарубежных компаний через мошенников

Покупка акций иностранных компаний всегда несёт за собой определенных риски. Самый главный из них – мошенники. Риск нарваться на мошенников, конечно, выше у новичков, однако даже опытные участники рынка не застрахованы от такого.

Чтобы купить акции иностранных компаний и не нарваться на мошенников, в первую очередь необходимо обращать внимание на некоторые аспекты, которые предлагает брокер. Если хотя бы несколько «мошеннических» критериев подходят для брокера, то лучше отказаться покупать акций иностранных компаний здесь.

Если хотя бы несколько «мошеннических» критериев подходят для брокера, то лучше отказаться покупать акций иностранных компаний здесь.

Как вычислить мошенника:

- Комиссия. На данный пункт очень часто попадаются новички в сфере торговли. Честный брокер зарабатывает на комиссиях от каждой покупки бумаг, что означает, что комиссия действительно будет ощущаться. Мошеннические брокеры занижают комиссию или вовсе делают её нулевой, ведь они рассчитывают забрать весь депозит. При этом мошеннические брокеры довольно часто имеют различные скрытые платежи и комиссии.

- Выбор бирж и инструментов. Это также направлено на новичков, которым, как правило, изначально не нужен широкий выбор бирж и инструментов для торговли, однако именно это гарантирует высокое качество брокера. Мошенники часто сподвигают покупать известные акции, например, apple.

- Кредитные плечи. Честные брокеры, которые обладают лицензией, не могут поставить плечо выше, чем 1:20, при этом ночью плечо сокращается до 1:5.

Мошенники обещают плечи выше 1:20, часто это даже выше 1:50, ведь чем выше плечо, тем больше средств получит мошенник.

Мошенники обещают плечи выше 1:20, часто это даже выше 1:50, ведь чем выше плечо, тем больше средств получит мошенник. - Компенсационный фонд. Компенсационный фонд гарантирует возврат средств инвесторам в случае закрытия брокера.

Полный актуальный список брокеров, работающих в Российской Федерации и имеющих лицензию ЦБ, доступен на нашем сайте в разделе «Брокеры»

Схема фондового рынка

Схема фондового рынка для покупки акций зарубежных компаний частными лицами довольно проста. Фондовый рынок представляет собой большую торговую площадку, где возможно купить или продать различные ценные бумаги. В нашем случае мы рассматриваем покупку акций иностранных предприятий (американских, китайских, европейских и многих других).

Но на фондовый рынок попасть не так просто. Для этого необходим доступ, который предоставляет брокер. Брокер – это посредник между покупателем и продавцом. После заключения договора с брокером, по которому инвестор должен оплачивать комиссию за посредническую деятельность брокера, открывается доступ на фондовый рынок.

После заключения договора с брокером, по которому инвестор должен оплачивать комиссию за посредническую деятельность брокера, открывается доступ на фондовый рынок.

Он очень схож с обычным рынком. Кто-то продает, а кто-то покупает. В любой сделке всегда есть 2 стороны, первая сторона — покупатель, вторая — продавец. Когда Вы покупаете акции, или другие ценные бумаги — Вы покупаете их у того лица, которое продает. Если никто не будет продавать определенную бумагу — то Вы соотвественно не сможете ее купить.

Аналогично, если Вы продаете бумагу — то должен найтись кто-то, кто готов ее купить. Вы можете Выставить свои цены для покупки/продажи, и дожидаться, пока найдется кто-то, кто готов провести сделку за эту стоимость, либо произвести сделку по рыночной цене.

Конечно, в реальности покупателей и продавцов много, сделки проходят ежесекундно по текущей цене бумаги, но принцип именно такой. Если на рынке сейчас только одна сторона — то сделки не будет.

Способы покупки иностранных акций

У физических лиц есть несколько способов покупать акции американских и других компаний. Далее мы рассмотрим каждый из них и выделим преимущества торговли.

Биржа Санкт-Петербурга

В Российской Федерации существуют две основные биржи, среди которых Московская и биржа Санкт-Петербурга. Первая уже несколько лет обещает ввести торговлю иностранными акциями, однако так этого и не сделала.

На бирже Санкт-Петербурга инвесторам даже со стандартным статусом доступно большое количество акций иностранных компаний для приобретения, среди которых есть бумаги более, чем от пятисот крупнейших американских фирм.

Торговля на бирже происходит лотами, для покупки акций иностранных фирм минимальный лот – 1 бумага.

Доступ на данную биржу можно получить с помощью крупнейших брокеров, например, Альфа или БКС.

Иностранные ETF

ETF расшифровывается как Exchange-Traded Funds. Принцип ETF заключается в том, что создается компания, которая и скупает бумаги на рынке. Данная компания становится совладельцем некоторых предприятий, а потом выставляет на рынок уже свои собственные акции, которые и приобретают инвесторы. При этом инвесторы, технически, также становятся совладельцами фирм, которые приобрела компания.

Принцип ETF заключается в том, что создается компания, которая и скупает бумаги на рынке. Данная компания становится совладельцем некоторых предприятий, а потом выставляет на рынок уже свои собственные акции, которые и приобретают инвесторы. При этом инвесторы, технически, также становятся совладельцами фирм, которые приобрела компания.

Риск заключается в том, что в случае банкротства компании, инвестор рискует потерять всё.

Преимущество покупки акций в составе ETF в том, что на определенную сумму средств можно стать владельцем большого количества ценных бумаг. В то время, если бы инвестор напрямую стал покупать акции на ту же определенную сумму, то максимум смог бы приобрести 2-3 ценные бумаги.

Фонды могут быть направлены на разные активы. На текущий момент доступны ETF на золото, облигации, акции компаний разных стран (России, Китая, США), отдельных сфер бизнеса (например IT компании) и многие другие. Кстати, недавно мы рассмотрели Биржевой фонд FXUS (акции крупнейших компаний США). Обязательно ознакомьтесь.

Обязательно ознакомьтесь.

В составе ПИФов

ПИФ – это паевой инвестиционный фонд. При этом покупка акций происходит по специфическому методу, что и в составе ETF. Инвесторам доступна часть бумаг, которая имеет название «пай». Пай формируется в зависимости от количества отданных средств управляющей компании. При этом УК сама инвестирует деньги, инвестору ничего делать не нужно. Но и у этого способа есть минусы.

Комиссия при покупке акций в составе ПИФов довольно высока. Управляющая компания может взять до 10% от суммы капитала (не от прибыли). Это означает, что в случае покупки убыточной акции, инвестор всё равно должен заплатить комиссию. В среднем комиссия составляет 3-5%. Из-за этого инвестор получает еще большие убытки.

При этом прибыль от акций зарубежных компаний, которые куплены в составе ПИФов не отличается от обычной торговли, а иногда и является ниже.

Как начать покупать акции иностранных компаний на бирже СПБ

Инвесторам, которых интересует вопрос как покупать акции иностранных компаний, достаточно понять алгоритм покупки бумаг на бирже СПБ:

- Выбор брокера с доступом на биржу Санкт-Петербурга.

- Заключение договора и пополнение счета.

- Покупка ценных бумаг.

- Получение дивидендов.

Рассмотрим подробно каждый шаг.

Выбираем брокера с доступом на биржу СПБ

Есть несколько крупных брокеров, которые предоставляют доступ на биржу Санкт-Петербурга:

- БКС.

- ВТБ.

- Финам.

- Открытие.

- Альфа-банк.

- Тинькофф Банк.

- Солид.

Каждый брокер описан на нашем сайте в специальном разделе. Заявка на открытие счета у данных брокеров рассматривается в течение трех дней.

Для торговли иностранными акциями необходимо подать:

- паспорт;

- СНИЛС;

- ИНН;

- W-8BEN (для подписи данной формы большинство брокеров требуют личного присутствия клиента).

Форма WBN8 необходима для снижения общего налога, так как торговля ценными бумагами происходит в валюте. Кстати, обязательно прочитайте нашу статью о налогобложении ценных бумагах и способах экономии на налогах.

Пополнение брокерского счета или ИИС

При торговле зарубежными акциями, клиенту необходимо иметь долларовый счёт.

Их можно либо купить непосредственно у брокера, либо купить в другом обменнике и снести на счёт.

В первом случае покупка долларов происходит лотами, а это значит, что клиент не сможет пополнить счёт меньше, чем сумма лота, что может стать препятствием для многих.

Во втором случае при онлайн-покупке и последующем переводе долларов брокеру взимается высокая комиссия. Если пополнять наличными, то необходимо ехать в отделение брокера и делать это там.

Есть также третий вариант – обменять у банка, который находится в связке с выбранными брокером. Курс обмена будет ниже, чем на бирже, однако не придётся платить высокую комиссию при переводе.

Покупка акций

Для покупки ценных бумаг есть три варианта:

- Телефонный звонок. Инвестор звонит непосредственно своему брокеру, проходит идентификацию личности и покупает акции.

- Покупка через приложение или браузер. Если у выбранного брокера есть такая возможность, то через личный кабинет легко можно совершить покупку.

- Торговый терминал. Необходимо установить специальную утилиту и разобраться с функционалом, однако это поможет в будущей торговле. После этого через терминал заключить сделку.

А как получать дивиденды по иностранным акциям

Дивиденды – это прибыль, которую получить клиент пропорционально вложенным средствам.

Процент прибыли при покупке акций в Америке или других странах значительно ниже, чем при торговле российскими акциями, однако прибыль инвестор получает в валюте, которую можно будет обменять по текущему курсу на рубль.

Чаще всего дивиденды выплачиваются по окончанию квартала при покупке акций в США. Зачисляются они на счёт брокера.

Дивидендам компаний из США мы посвятили отдельную статью: Дивиденды американских акций. Если нужно дивиденды, к прочтению обязательно!

Какие иностранные акции лучше всего покупать

Частные лица, которых интересует вопрос, как купить акции зарубежных компаний, чтобы не остаться в минусе при покупке, должны точно понимать работу рынка. Существует множество индексов, в которые входят крупные компании. Разберем подробно эти индексы.

Существует множество индексов, в которые входят крупные компании. Разберем подробно эти индексы.

Дивидендные аристократы

Дивидендные аристократы – это крупные и надежные компании из индекса S&P 500. Основные критерии дивидендных аристократов:

- Индекс S&P 500.

- Выплаты дивидендов более, чем 25 лет.

- Достаточный уровень ликвидности ценных бумаг.

Вложение в бумаги дивидендных аристократов – наиболее выгодный вариант, однако такие ценные бумаги довольно редко встречаются, а для новичков их получить почти невозможно.

Индекс S&P500

S&P500 – наиболее представительный иностранный индекс, который можно встретить сегодня на фондовом рынке.

Включает в себя 500 компаний. Чтобы попасть в список данного индекса, фирма должна соответствовать требованиям:

- Значение рыночной капитализации не менее 5 млрд долл.

- Оборот ценных бумаг более 250 тысяч в месяц.

Среди наиболее известных компаний, которые входят в индекс S&P500, можно выделить:

- Apple Inc.

- Microsoft Corporation.

- com Inc.

- Facebook Inc. Class A.

- Intel Corporation.

- Visa Inc. Class A.

Вложения в данный индекс довольно дорогие, поэтому инвесторы часто прибегают к покупке ETF.

Индекс Nasdaq

Nasdaq Composite – ведущий зарубежный индекс, который включает в себя как американские, так и в целом иностранные компании.

В данном индексе инвестор покупает не акции, а ордеры, т.е. заявки на приобретение ценных бумаг, при этом фирма в торговле не принимает участия. Список компаний Nasdaq довольно неоднородный. Здесь можно встретить таких гигантов, как apple, google, facebook, но встречаются и аутсайдеры рынка.

Alibaba, JD.

COM и другие прелести Китая

COM и другие прелести Китая

На сегодняшний день сфера влияния таких китайских гигантов, как Alibaba и JD.COM расширилась по всему миру. Для покупки ценных бумаг китайских фирм лучше всего выбирать брокера, который имеет выход на NYSE. В таком случае покупка бумаг проходит наиболее выгодно.

Выгодно выбирать брокеров, которые имеют дочерние компании в Европе. Это позволит обойти российский запрет на торговлю китайскими ценными бумагами инвесторам, которые имеют недостаточною квалификацию и низкой суммой на торговом счёте.

Стоит отметить, что некоторые китайские фирмы не выплачивают дивидендов, а рост ценности бумаг происходит за счёт увеличения доходов компании и происходит пересчет прибыли на одну бумагу.

|

|

|

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Ваши деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Непрерывное образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Торговые курсы

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.Вы можете найти то, что ищете, используя наше меню или параметры поиска.

дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности для Калифорнии

- #

- А

- B

- C

- D

- E

- F

- г

- ЧАС

- я

- J

- K

- L

- M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Как покупать акции: 6 шагов для начинающих

Итак, вы решили инвестировать в фондовый рынок, и у вас даже есть некоторые идеи о том, какие акции вы хотите купить. Но как на самом деле купить эти акции?

Как вы на самом деле покупаете акции?

К счастью, процесс покупки ваших первых акций в Интернете относительно быстрый и простой. Вот пошаговое руководство, чтобы начать свое путешествие по инвестированию в акции.

1. Открыть брокерский счет

Во-первых, вам понадобится брокерский счет для покупки акций. При выборе брокерской онлайн-биржи учитывайте два основных фактора:

- Что предлагает брокерская компания: Предлагает ли брокерская фирма все необходимые вам продукты и услуги? Некоторые брокерские компании публикуют отличные образовательные ресурсы для новых инвесторов. Другие предоставляют доступ к биржевым исследованиям и аналитическим инструментам. Некоторые онлайн-брокеры имеют отделения, где вы можете получить рекомендации лично.Возможно, для вас важны другие функции, такие как возможность торговать международными акциями или покупать дробные акции. Не все брокерские компании предлагают их.

- Удобство брокерской платформы: Легко ли работать на брокерской платформе? Если вы хотите торговать с помощью мобильного устройства, мобильный интерфейс брокера должен быть хорошо продуман. Многие из крупнейших брокерских компаний позволяют вам использовать игровые деньги, чтобы испытать свои торговые платформы перед тем, как инвестировать, поэтому попробуйте несколько, чтобы решить, какая платформа вам больше всего нравится.

Большинство крупных онлайн-брокерских компаний, таких как Charles Schwab (NYSE: SCHW), TD Ameritrade (NASDAQ: AMTD) и другие, недавно отменили торговые комиссии, что в значительной степени исключает затраты при выборе брокерской компании. Платформа.

Источник изображения: Getty Images.

После того, как вы выбрали брокерскую компанию, вам необходимо заполнить новую заявку на открытие счета. Обычно это происходит быстро и легко, но вам необходимо иметь под рукой удостоверение личности с фотографией, например водительские права и номер социального страхования.Вам также понадобится информация о вашем банковском счете, если вы хотите пополнить свой новый брокерский счет с помощью текущего или сберегательного счета. Вы можете открыть стандартный брокерский счет или вместо этого открыть индивидуальный пенсионный счет (IRA), который дает некоторые довольно приятные налоговые преимущества.

Еще одно решение, с которым вы можете столкнуться, — устанавливать ли маржинальные привилегии для вашего нового брокерского счета. Наличие маржинальной привилегии позволяет вам покупать акции на деньги, взятые в долг у вашего брокера.Хотя вложение на маржу, как правило, не является хорошей идеей, установление маржинальной привилегии может дать некоторые другие преимущества. Например, с привилегией маржи вы можете начать торговлю на своем брокерском счете до того, как ваши депонированные средства будут очищены.

2. Решите, какие акции вы хотите купить

Не углубляясь в многочисленные возможные методы анализа и выбора отдельных акций для покупки, следующим шагом будет определение акций, которые вы хотели бы приобрести.

Пара указателей:

- Следуйте стратегии «покупай и держи»: Покупайте только те акции, которыми вы хотите владеть в течение многих лет.Не покупайте акции только потому, что думаете, что они будут хорошо себя вести в течение следующих нескольких недель или месяцев.

- Диверсифицируйте свои активы: Не вкладывайте все свои деньги в одну или две акции. Даже если для начала вы инвестируете только относительно небольшую сумму денег, диверсифицируйте свой портфель, купив несколько акций нескольких разных акций. С появлением торговли без комиссии владение акциями многих различных компаний не требует дополнительных расходов.

Узнайте больше о том, как выбирать, какие акции покупать, ознакомившись с нашим подробным руководством по инвестированию на фондовом рынке.

3. Решите, сколько акций покупать

Чтобы определить, сколько акций вам следует купить, сначала решите, сколько денег вы хотите инвестировать в каждую интересующую вас акцию, а затем разделите эту сумму на текущую цену акции. Вы можете найти цены на акции на платформе своего брокера, выполнив поиск по тикеру акции или по названию компании.

Если ваша брокерская компания торгует дробными акциями, вы можете купить акцию на любую долларовую сумму, независимо от ее цены.Многие брокерские компании не покупают и не продают дробные акции, поэтому в этом случае вам нужно округлить до ближайшего целого числа акций, чтобы определить, сколько вы можете купить.

В качестве примера предположим, что вы хотите инвестировать 1000 долларов в Microsoft (NASDAQ: MSFT). Вы проверяете цену акций Microsoft и обнаруживаете, что это 149,50 доллара. Разделив 1000 долларов на эту цену акции, вы сможете купить до 6,7 акций. Предполагая, что ваша брокерская компания не торгует дробными акциями, вы бы купили шесть акций Microsoft.

4. Выберите вид заказа

Существуют различные типы заказов на закупку запасов. Тип ордера, который вы размещаете на покупку акций, определяет условия, на которых вы хотите, чтобы ваш брокер совершал сделки от вашего имени. Размещение «рыночного ордера», который инструктирует вашего брокера купить акции немедленно и по наилучшей доступной цене, обычно является лучшим типом ордера для инвесторов, придерживающихся принципа «купи и держи».

Однако вместо этого вы можете разместить «лимитный ордер», который указывает вашему брокеру максимальную цену за акцию, которую вы готовы заплатить.Например, если акция в настоящее время торгуется по цене 20,50 долларов за акцию, и вы хотите купить ее только тогда, когда цена меньше 20 долларов, вы должны разместить лимитный ордер. Ваш брокер будет совершать сделки от вашего имени только в том случае, если цена акции упадет ниже 20 долларов.

5. Разместите ордер на акции у вашего брокера

Чтобы разместить ордер на акции, войдите в соответствующий раздел своей брокерской платформы и введите необходимую информацию. Ваш брокер обычно спрашивает название компании или биржевого кода, хотите ли вы купить или продать акции, а также сумму в долларах или количество акций, которое вы хотите.

После того, как вы нажмете кнопку «разместить заказ», покупка акций должна быть выполнена в течение нескольких секунд (если тип ордера — рыночный). Ваш портфель должен немедленно обновиться, чтобы отразить ваше право собственности на недавно приобретенные акции.

6. Создайте свое портфолио

Последний шаг в этом процессе — создание вашего инвестиционного портфеля. Теперь, когда у вас есть брокерский счет и вы знаете основы покупки и продажи акций, вы можете продолжать добавлять деньги на свой брокерский счет и инвестировать в акции, которыми вы хотели бы владеть долгие годы.

И напоследок: хотя может быть заманчивым ежедневно следить за доходностью своих акций (особенно поначалу), важно сохранять долгосрочное мышление. Конечно, вы можете и должны читать ежеквартальные отчеты и подписываться на новости, чтобы быть в курсе всех компаний, в которых вы держите акции. Но если цены на ваши акции несколько снизятся, не паникуйте. И, если цены на ваши акции вырастут на несколько долларов, не поддавайтесь желанию обналичить их. Лучший и самый простой способ накопить богатство с течением времени — это покупать акции великих компаний и держать их до тех пор, пока они остаются великими.

акций | Investor.gov

Что такое акции?

Акции — это вид ценных бумаг, которые дают акционерам долю владения в компании. Акции также называют «акциями».

Почему люди покупают акции?

Почему компании выпускают акции?

Какие виды акций есть?

Каковы преимущества и риски акций?

Как покупать и продавать акции

Понимание комиссий

Как избежать мошенничества

Дополнительная информация

Почему люди покупают акции?

Инвесторы покупают акции по разным причинам.Вот некоторые из них:

- Увеличение капитала, которое происходит, когда акции дорожают

- Выплата дивидендов, которые производятся, когда компания распределяет часть своей прибыли между акционерами

- Возможность голосовать акциями и влиять на компанию

Почему компании выпускают акции?

Компании выпускают акции, чтобы получить деньги за различные вещи, в том числе:

- Погашение долга

- Запуск новых продуктов

- Выход на новые рынки или регионы

- Расширение производственных мощностей или строительство новых

Какие бывают акции?

Существует два основных вида акций: обыкновенные и привилегированные.

обыкновенных акций дают владельцам право голосовать на собраниях акционеров и получать дивиденды.

Привилегированные держатели акций обычно не имеют права голоса, но они получают дивиденды раньше, чем держатели обыкновенных акций, и имеют приоритет перед держателями обыкновенных акций в случае банкротства компании и ликвидации ее активов.

Обыкновенные и привилегированные акции могут относиться к одной или нескольким из следующих категорий:

- Прибыль акций роста растет быстрее, чем в среднем по рынку.Они редко выплачивают дивиденды, и инвесторы покупают их в надежде на прирост капитала. Начинающая технологическая компания, скорее всего, будет расти.

- Доходные акции стабильно выплачивают дивиденды. Инвесторы покупают их за доход, который они приносят. Созданная коммунальная компания, вероятно, будет приносить доход.

- Стоимостные акции имеют низкое отношение цены к прибыли (PE), что означает, что их дешевле покупать, чем акции с более высоким PE. Стоимостные акции могут быть растущими или доходными, и их низкий коэффициент PE может отражать тот факт, что они по какой-то причине потеряли популярность у инвесторов.Люди покупают ценные бумаги в надежде, что рынок слишком остро отреагирует на них и что цена акций вырастет.

- Акции голубых фишек — это акции крупных, известных компаний с устойчивой историей роста. Обычно они выплачивают дивиденды.

Еще один способ классифицировать акции — по размеру компании, как показано в ее рыночной капитализации. Есть акции с большой, средней и малой капитализацией. Акции очень маленьких компаний иногда называют «микрокапитальными» акциями.Акции с очень низкой ценой известны как «копейки». Эти компании могут иметь небольшую прибыль или вообще не иметь ее. Пенни-акции не приносят дивидендов и очень спекулятивны.

Каковы преимущества и риски акций?

Акции предлагают инвесторам наибольший потенциал для роста (увеличения стоимости капитала) в долгосрочной перспективе. Инвесторы, желающие придерживаться запасов в течение длительного периода времени, скажем, 15 лет, обычно получали сильную положительную прибыль.

Но цены на акции движутся как вверх, так и вниз.Нет гарантии, что компания, акции которой вы держите, будет расти и преуспевать, поэтому вы можете потерять деньги, вложенные в акции.

Если компания обанкротится и ее активы будут ликвидированы, держатели обыкновенных акций последними в очереди получат долю в выручке. Сначала выплаты будут выплачены держателям облигаций компании, а затем держателям привилегированных акций. Если вы являетесь держателем обыкновенных акций, вы получаете все, что осталось, а может и ничто.

Даже когда компаниям не грозит банкротство, цена их акций может колебаться вверх или вниз.Например, акции крупных компаний как группа теряют в среднем примерно один раз в три года. Если вам нужно продать акции в день, когда цена акций ниже цены, которую вы заплатили за акции, вы потеряете деньги на продаже.

Колебания рынка могут нервировать некоторых инвесторов. На цену акций могут влиять факторы внутри компании, такие как неисправный продукт, или события, которые компания не может контролировать, например политические или рыночные события.

Акции обычно являются частью активов инвестора.Если вы молоды и делаете сбережения для долгосрочной цели, например для выхода на пенсию, возможно, вам захочется держать больше акций, чем облигаций. Инвесторы, приближающиеся к пенсии или выходящие на пенсию, могут захотеть держать больше облигаций, чем акций.

Риски, связанные с владением акциями, можно частично компенсировать путем инвестирования в ряд различных акций. Инвестирование в другие виды активов, не являющихся акциями, например в облигации, является еще одним способом компенсации некоторых рисков владения акциями.

Как покупать и продавать акции

Вы можете покупать и продавать акции через:

- Прямой складской план

- План реинвестирования дивидендов

- Брокер со скидкой или полным спектром услуг

- Фондовый фонд

Прямые складские планы. Некоторые компании позволяют покупать или продавать свои акции напрямую через них, без использования брокера. Это позволяет сэкономить на комиссиях, но вам, возможно, придется внести в план другие сборы, в том числе если вы передадите акции брокеру для их продажи. Некоторые компании ограничивают прямые планы акций сотрудниками компании или существующими акционерами. Некоторые требуют минимальных сумм для покупок или уровней учетной записи.

ПланыDirect Stock обычно не позволяют покупать или продавать акции по определенной рыночной цене или в определенное время.Вместо этого компания будет покупать или продавать акции плана в определенное время — например, ежедневно, еженедельно или ежемесячно — и по средней рыночной цене. В зависимости от плана вы можете автоматизировать свои покупки и автоматически списать стоимость со своего сберегательного счета.

Планы реинвестирования дивидендов. Эти планы позволяют вам покупать больше акций, которыми вы уже владеете, реинвестируя выплаты дивидендов в компанию. Для этого необходимо подписать договор с компанией.Узнайте в компании или брокерской фирме, взимается ли с вас плата за эту услугу.

Дисконтный брокер или брокер с полным спектром услуг. Брокеры покупают и продают акции для клиентов за вознаграждение, известное как комиссия.

Фонды акций — еще один способ покупки акций. Это тип паевого инвестиционного фонда, который инвестирует в основном в акции. В зависимости от своей инвестиционной цели и политики фондовый фонд может концентрироваться на акциях определенного типа, таких как «голубые фишки», акции с высокой капитализацией или акции роста со средней капитализацией.Фонды акций предлагаются инвестиционными компаниями и могут быть приобретены непосредственно у них, через брокера или консультанта.

Плата за понимание

За покупку и продажу акций взимается комиссия. План прямых акций или план реинвестирования дивидендов может взимать с вас плату за эту услугу. Брокеры, которые покупают и продают акции для вас, взимают комиссию. У брокера со скидкой комиссионные ниже, чем у брокера с полным спектром услуг. Но, как правило, вам нужно самостоятельно исследовать и выбирать инвестиции.Брокерские услуги с полным спектром услуг обходятся дороже, но более высокие комиссии платят за консультации по инвестициям, основанные на исследованиях этой фирмы.

Как избежать мошенничества

Акции публичных компаний зарегистрированы в SEC, и в большинстве случаев публичные компании обязаны подавать отчеты в SEC ежеквартально и ежегодно. Годовые отчеты включают финансовые отчеты, которые были проверены независимой аудиторской фирмой. Информацию об публичных компаниях можно найти в системе EDGAR SEC.

Дополнительная информация

Счета, открытие брокерского счета

Брокерские приказы

Покупка и продажа акций: рыночные центры

Хранение ваших ценных бумаг

Микрокапитальные акции

Разделение акций

Обратное разделение акций

Акции, хранящиеся на улице Название

Исполнение сделок: правила, которым должна следовать ваша брокерская фирма Голосование

Использование своих прав голоса при корпоративных выборах

Бюллетень для инвесторов: американские депозитарные расписки

Бюллетень для инвесторов: торги в нерабочее время

Планы прямых инвестиций: покупка акций напрямую у компании

Многие компании позволяют покупать или продавать акции напрямую через план прямых инвестиций (DSP).Вы также можете автоматически реинвестировать денежные дивиденды, которые вы получаете от компании, в большее количество акций с помощью плана реинвестирования дивидендов (DRIP).

Вот описания двух разных типов планов:

Прямые планы акций — Некоторые компании позволяют покупать или продавать акции напрямую у них, что устраняет необходимость использовать или платить комиссионные брокеру. Но, возможно, вам придется заплатить комиссию за использование услуг плана. Обязательно ознакомьтесь с документами компании, раскрывающими информацию, перед тем, как зарегистрироваться.Некоторые компании требуют, чтобы вы уже владели акциями компании или были наняты компанией, прежде чем вы сможете участвовать в их планах прямого инвестирования. Вы можете покупать акции, инвестируя определенную сумму в долларах, вместо того, чтобы платить за всю акцию. Некоторые планы требуют минимальной суммы инвестиций или требуют, чтобы вы поддерживали определенные минимумы в вашей учетной записи.

DSP обычно не позволяют вам покупать или продавать ваши ценные бумаги по определенной рыночной цене или в определенное время.Скорее, компания будет покупать или продавать акции плана в установленное время — например, ежедневно, еженедельно или ежемесячно — и по средней рыночной цене. Вы можете узнать, когда компания будет покупать и продавать акции и как она определяет цену, прочитав документы, раскрывающие информацию компании. В зависимости от плана вы можете передать свои акции брокеру для их продажи, но план может взимать с вас плату за это.

Планы реинвестирования дивидендов —Вместо получения денежных дивидендов от компании вы можете приобрести больше акций компании, реинвестировав дивиденды.Для этого необходимо подписать договор с компанией. Если у вас есть брокерский счет или паевой инвестиционный фонд, у вашей фирмы также может быть план реинвестирования дивидендов. Вам следует уточнить в своей фирме или компании, будет ли с вас взиматься плата за эту услугу. Обязательно ознакомьтесь с документами, раскрывающими информацию, перед тем, как записаться.

Сколько акций я могу купить максимум?

Сколько акций я могу купить максимум? Ответ на этот вопрос намного сложнее, чем многие думают.Читать 3 мин.

1. Есть ли ограничения на покупку акций?2. Вопросы об ограничениях по акциям

3. Существуют ли ограничения по пенни-акциям?

Сколько акций я могу купить максимум? Ответ на этот вопрос намного сложнее, чем многие думают. Хотя на самом деле нет ограничений на количество акций, которые вы можете приобрести в компании, вполне возможно, что будут правила или ограничения, которые могут помешать вам купить столько акций, сколько вы хотите.

Существуют ли ограничения на покупку акций?

Ряд факторов может повлиять на количество акций, которыми может владеть одно юридическое или физическое лицо в компании. Компании обычно выставляют условия на покупку акций, чтобы отговорить одного человека от покупки слишком большого количества акций, а также могут существовать законы, ограничивающие покупку акций. Рыночное предложение — это один из факторов, который может ограничить возможность инвестора покупать акции компании. Инвестор может покупать только те акции, которые есть в наличии, поэтому, если рыночное предложение акций невелико, у инвестора будет ограниченная возможность покупать акции.

Регулирующие правила также могут препятствовать приобретению инвесторами большого количества акций компании. Например, при планировании крупной покупки акций от инвестора по закону может потребоваться уведомить общественность о своих намерениях, в том числе о том, планируют ли они приобрести контрольный пакет акций компании. Также возможно, что инвестор должен предоставить тендерное предложение.

Эти правила применяются в зависимости от количества приобретаемых акций. В соответствии с Положениями SEBI (SAT) правила раскрытия информации применяются, когда физическое лицо владеет пятью процентами акций компании.После этого инвестор должен раскрывать информацию всякий раз, когда в его активах происходит двухпроцентное изменение. Если акции компании котируются на бирже, человек может приобрести любое количество этих акций. Однако, помимо определенного процента владения, лицо, покупающее акции, должно публично раскрыть информацию о своей покупке.

Вопросы об ограничениях доступа

Самый частый вопрос, который люди задают об акциях компании, — есть ли ограничение на количество акций, которые они могут приобрести.Поскольку компания не может предлагать неограниченное количество акций, будет определенный предел количества акций, доступных для покупки. Когда компания делает первичное публичное размещение акций, она выпускает определенное количество акций. После того, как все эти акции будут куплены, вам нужно будет дождаться, пока компания сделает вторичное предложение, прежде чем вы сможете приобрести дополнительные акции.

Хотя вы можете приобрести все доступные акции компании, вы должны знать, что цена акций, вероятно, вырастет из-за повышенного спроса.Конкурентоспособные инвесторы, как правило, покупают акции постепенно, чтобы предотвратить внезапное повышение цены. Инвесторы должны подать отчет в Комиссию по ценным бумагам и биржам (SEC), если они владеют пятью процентами голосующих акций компании.

Когда вы пытаетесь определить, сколько акций компании вы можете приобрести, вам следует учитывать несколько факторов:

- Какая часть акций компании находится в открытом обращении.

- Цена отдельных акций.

- Будет ли ваша покупка вызывать требования к отчетности.

Есть ли лимиты на пенни-акции?

Если у вас нет большой суммы, которую можно потратить, но вы все еще заинтересованы в игре на фондовом рынке, вы можете приобрести копейки. Однако, если вы впервые инвестируете, вы должны знать, что пенни-акции сопряжены с определенным риском, несмотря на их низкую цену. Единственное ограничение на количество копеек, которое вы можете купить, — это количество акций, которые компания предоставляет для покупки.Прежде чем покупать большое количество копеек, вы должны внимательно изучить компанию, предлагающую эти акции.

SEC определяет пенни-акцию как ценную бумагу, которую можно купить или продать менее чем за 5 долларов за акцию. Из-за их низкой стоимости многие брокеры требуют минимальную сумму заказа на копеечные акции. Самая большая проблема с пенни-акциями заключается в том, что ими сложно торговать. После того, как вы приобрели грошовые акции, вам может быть трудно их продать. Также может быть очень сложно найти информацию о компании, предлагающей акции, что затрудняет принятие решения о том, является ли инвестирование в конкретную компанию разумным выбором.

Если вам нужна помощь в определении максимального количества акций, которое я могу купить, вы можете опубликовать свои юридические потребности на торговой площадке UpCounsel. UpCounsel принимает на свой сайт только 5% лучших юристов. Юристы UpCounsel являются выпускниками юридических школ, таких как Harvard Law и Yale Law, и имеют в среднем 14 лет юридического опыта, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.

Операцию можно осуществить посредством факса.

Операцию можно осуществить посредством факса.

Однако если доходность компании падает, то и ваша прибыль также уменьшается.Если вы являетесь владельцем обычных акций, то вы имеете право присутствовать на общих собраниях и принимать участие в голосованиях, решающий деятельность предприятия. Ваш голос будет учитываться.

Однако если доходность компании падает, то и ваша прибыль также уменьшается.Если вы являетесь владельцем обычных акций, то вы имеете право присутствовать на общих собраниях и принимать участие в голосованиях, решающий деятельность предприятия. Ваш голос будет учитываться.

За свои услуги брокеры берут небольшой процент от суммы совершенной сделки.

За свои услуги брокеры берут небольшой процент от суммы совершенной сделки. Данная процедура обычно не занимает много времени, вы можете забрать свои денежные средства в первый рабочий день после завершения перевода активов(очень редко по техническим причинам возможна задержка перевода денег на 2-3 дня).

Данная процедура обычно не занимает много времени, вы можете забрать свои денежные средства в первый рабочий день после завершения перевода активов(очень редко по техническим причинам возможна задержка перевода денег на 2-3 дня).

Мошенники обещают плечи выше 1:20, часто это даже выше 1:50, ведь чем выше плечо, тем больше средств получит мошенник.

Мошенники обещают плечи выше 1:20, часто это даже выше 1:50, ведь чем выше плечо, тем больше средств получит мошенник.

Также укажите, пожалуйста, принадлежат эти акции Вам лично, или Вы будете

действовать по доверенности. Мы отправим Вам письмо с документами и рекомендациями.

Также укажите, пожалуйста, принадлежат эти акции Вам лично, или Вы будете

действовать по доверенности. Мы отправим Вам письмо с документами и рекомендациями.

Бланк мы Вам предоставим.

Бланк мы Вам предоставим.

(495)

232-3182.

(495)

232-3182. Акция удостоверяет внесение ее владельцем доли в акционерный

капитал (уставный фонд) общества.

Акция удостоверяет внесение ее владельцем доли в акционерный

капитал (уставный фонд) общества.

Об авторе