Порядок формирования учетной политики организации: Формирование учетной политики на 2021 год в 1С

ПБУ 1/2008 «Учетная политика организации» (нюансы)

Что такое ПБУ «Учетная политика»

Для начала вспомним, что нормативно-правовое регулирование бухучета (далее — БУ) в РФ представлено несколькими уровнями:

Ст. 21 закона № 402-ФЗ определяет следующую структуру нормативной документации БУ:

До составления федеральных и отраслевых стандартов БУ и придания им законодательной силы действует нормативно-правовая база, разработанная до начала действия закона № 402-ФЗ (информация Минфина РФ № ПЗ-10/2012 «О вступлении в силу с 01.01.2013 закона от 6 декабря 2011 г. № 402-ФЗ “О бухучете”»).

ПБУ «Учетная политика» относится к числу положений по БУ, регламентирующих порядок составления и применения в организации учетной политики. Данное ПБУ имеет порядковый номер 1, первая редакция ПБУ «Учетная политика» (ПБУ 1/98) была утверждена приказом Минфина РФ от 09.12.1998 № 60н. В настоящее время действует ПБУ 1/2008, утвержденное приказом Минфина России от 06. 10.2008 № 106н.

10.2008 № 106н.

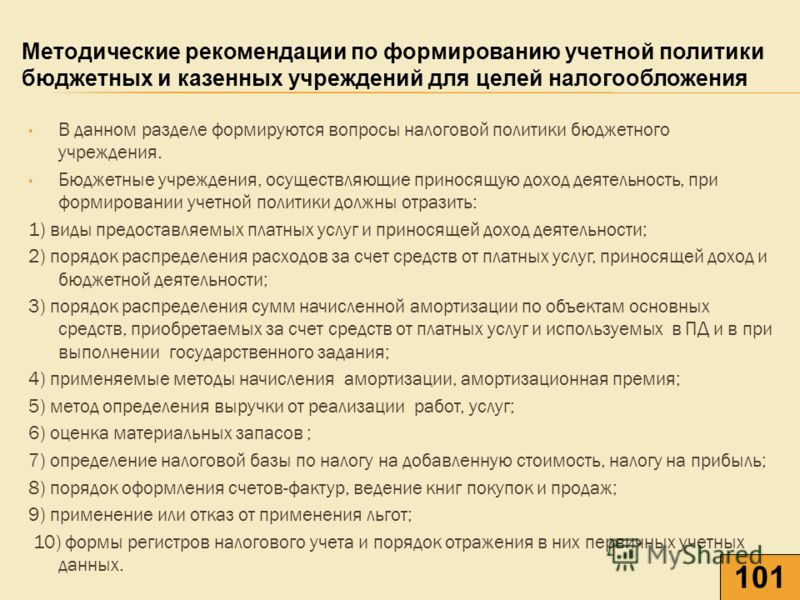

Нормы ПБУ «Учетная политика организации» распространяются на всех юрлиц, кроме кредитных организаций и бюджетных учреждений — они составляют учетную политику по иным НПА (п. 1 ПБУ 1/2008).

Что такое учетная политика

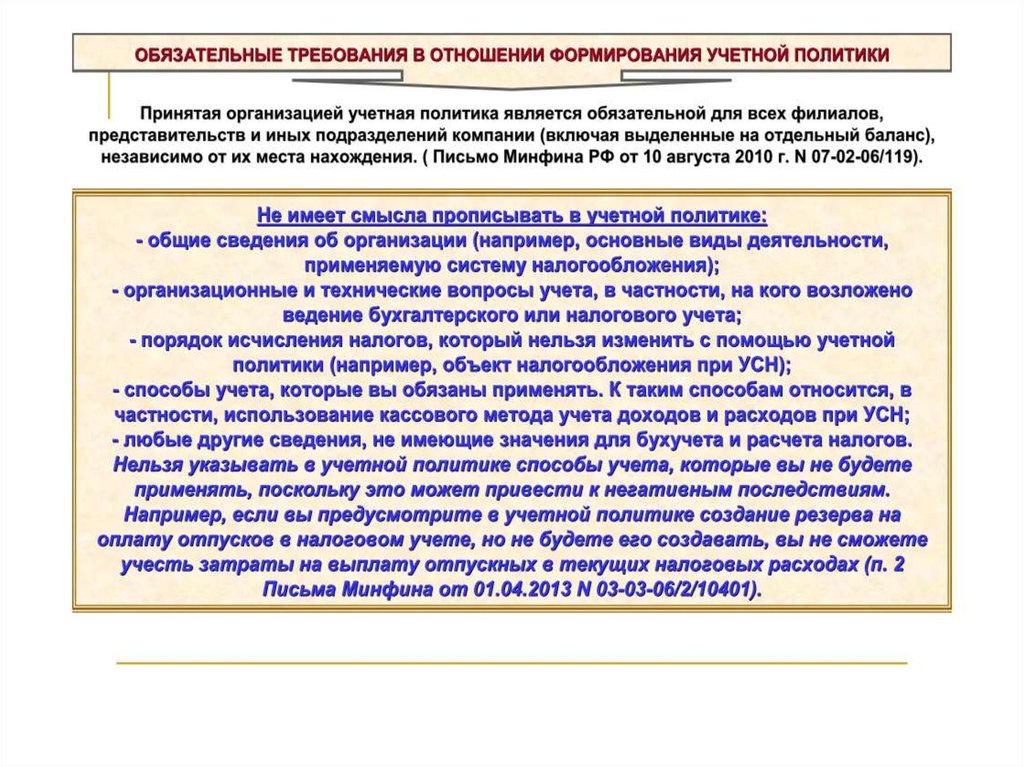

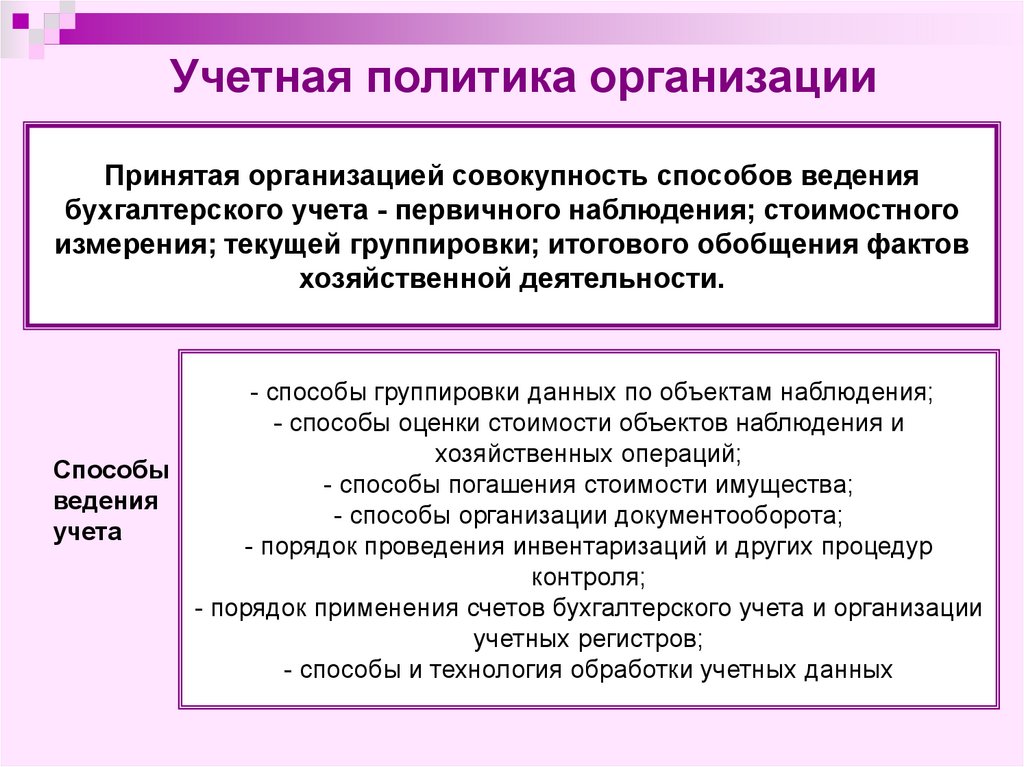

Учетная политика (далее — УП) — совокупность способов ведения организацией БУ (п. 1 ст. 8 закона № 402-ФЗ). УП обязаны составлять все экономические субъекты, кроме освобожденных от обязанности вести БУ: ИП, филиалы или представительства иностранной компании — при условии, что они ведут учет доходов и расходов в соответствии с иными НПА РФ (п. 2 ст. 6 закона № 402-ФЗ).

Обратите внимание! В отличие от бухгалтерского налоговый учет (НУ) является обязательным для всех налогоплательщиков — как юрлиц, так и ИП, независимо от режима налогообложения. Поэтому УП для целей НУ составляют все экономические субъекты (п. 2 ст. 11, ст. 313 НК РФ). Предприниматели могут составлять УП для целей БУ по собственному желанию, но не обязаны этого делать. В дальнейшем в статье мы рассматриваем вопросы составления и оформления УП только для целей БУ.

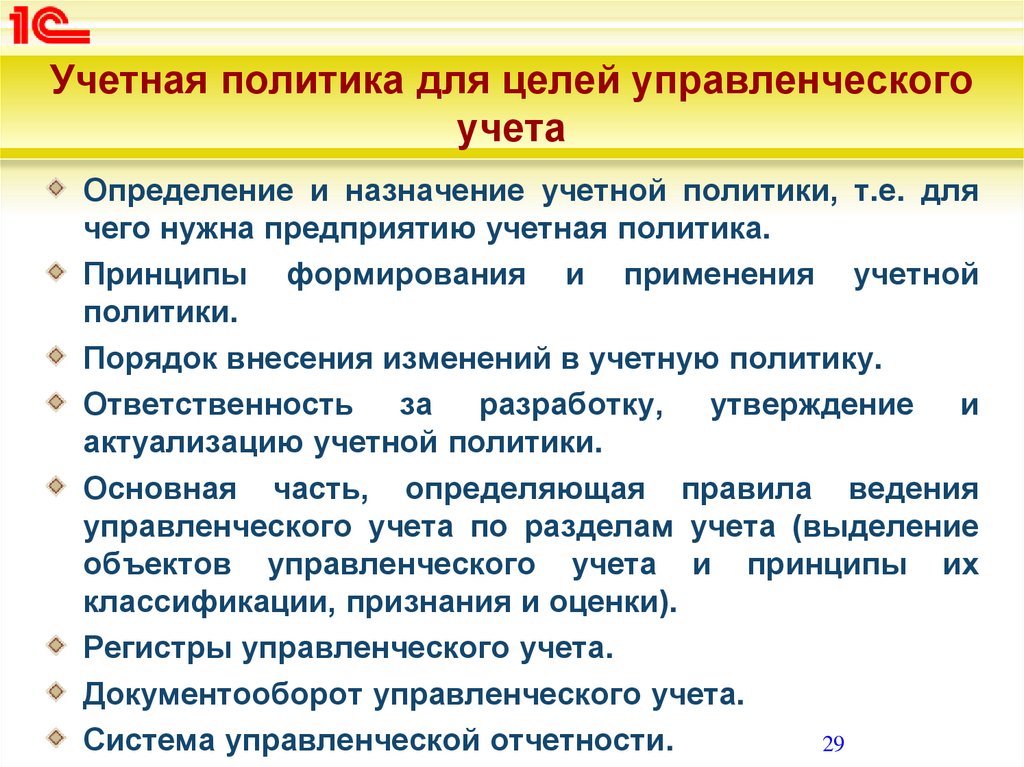

Учетная политика составляется не только для целей БУ и НУ, но и для нужд управленческого учета — примерную структуру такой УП вы найдете в статье

Экономические субъекты составляют УП самостоятельно на основе НПА по БУ. Способы ведения учета компания выбирает из установленных федеральными стандартами, а если возникает ситуация, которую не регламентирует федеральный стандарт, то допускается разработать способ учета самостоятельно.

Последние изменения, внесенные в текст ПБУ 1/2008 (приказ Минфина России от 28.04.2017 № 69н), установили порядок предпочтений в выборе образца для самостоятельно разрабатываемого способа учета (п. 7.1 ПБУ 1/2008):

- правила, содержащиеся в стандартах МСФО;

- аналогии, имеющиеся в российских стандартах;

- рекомендации, дававшиеся по этому вопросу.

УП применяется последовательно из года в год.

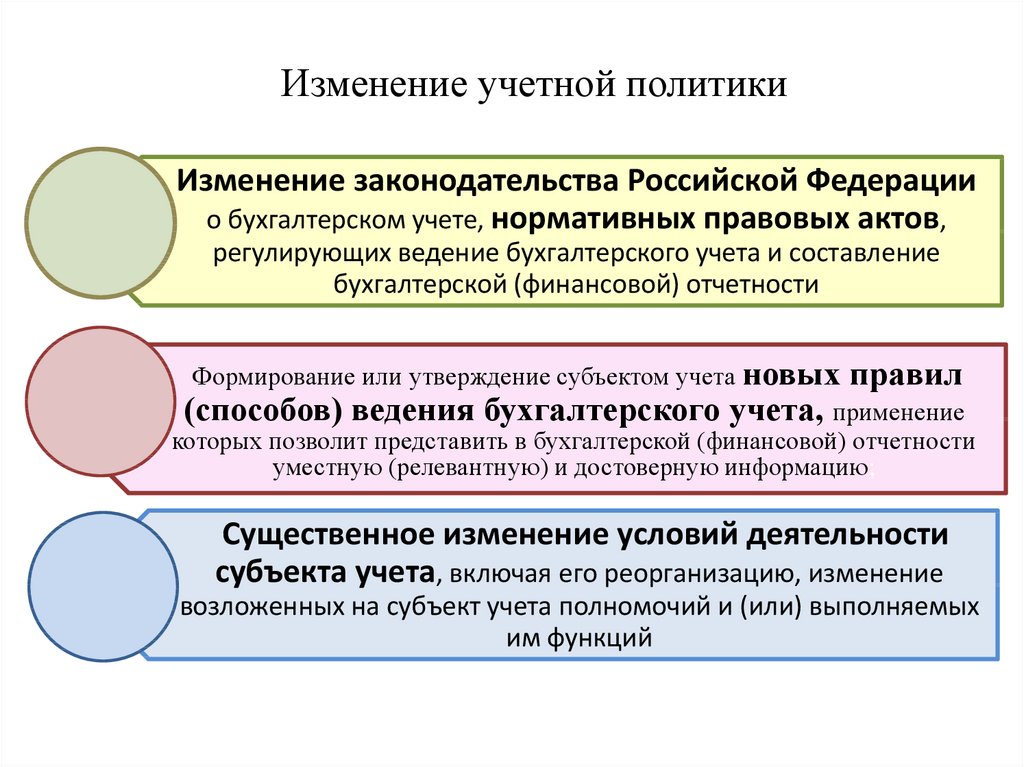

- изменение законодательства РФ;

- использование иных способов ведения БУ в целях формирования наиболее достоверной информации об объектах учета;

- изменение условий деятельности фирмы (п. 5 ст. 8 закона № 402-ФЗ).

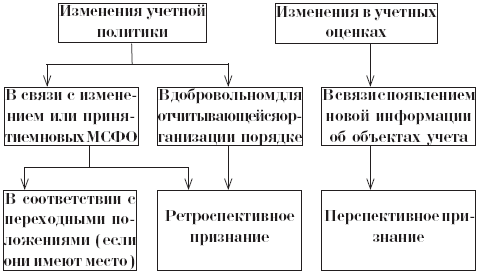

На практике изменения и дополнения УП бывают двух видов:

- собственно изменения УП (например, в связи с изменением законодательства), последствия которых отражаются в БУ и отчетности в соответствии с требованием законодательства, а при отсутствии таких требований — ретроспективно;

- дополнения, вносимые в УП (например, при развитии нового направления бизнеса) — они вносятся и действуют с того момента, как это стало нужно. А в учете и отчетности отражаются перспективно.

Подробнее о процедуре внесений изменений в УП читайте в статье «Когда и как должно вводиться изменение учетной политики».

Содержание ПБУ «Учетная политика организации»

ПБУ 1/2008 состоит из четырех разделов.

Раздел I посвящен общим сведениям о самом нормативном акте и используемой далее терминологии.

На что обратить внимание:

- ПБУ распространяется только на юрлиц, за исключением кредитных и бюджетных организаций. Соблюдать нормы положения в части формирования УП должны все компании, на которые распространяется ПБУ; в части раскрытия информации о положениях УП, ее изменении и прочих аспектах, предусмотренных разделом IV ПБУ 1/2008 — только фирмы, публикующие бухотчетность.

- Филиалы и подразделения иностранных юрлиц на территории РФ могут составлять УП либо по правилам ПБУ 1/2008, либо по правилам страны происхождения, но тогда они не должны противоречить МСФО (п. 1 ПБУ 1/2008).

- К способам ведения БУ относятся способы группировки, оценки фактов хозяйственной деятельности, погашения стоимости активов, организации документооборота и обработки информации, инвентаризации, использования счетов и регистров БУ (п.

2 ПБУ 1/2008).

2 ПБУ 1/2008).

Раздел II содержит детальную инструкцию по формированию УП и чек-лист того, что должно быть в УП.

На что обратить внимание:

- УП составляет главбух либо ответственный за ведение БУ в компании, а утверждает руководитель приказом или распоряжением (п. 4 ПБУ 1/2008).

- УП опирается на следующие допущения: имущественной обособленности, непрерывности деятельности, последовательности применения УП и временной определенности хозопераций (п. 5 ПБУ 1/2008).

- К УП предъявляются требования: полноты, своевременности, осмотрительности, непротиворечивости, рациональности отражения хозопераций, приоритета содержания над формой (п. 5 ПБУ 1/2008).

- компании, которым разрешено применять упрощенные способы БУ, могут вести учет без двойной записи (п. 6.1 ПБУ 1/2008) и руководствоваться при самостоятельном выборе способа учета только требованием рациональности (п. 7.2 ПБУ 1/2008).

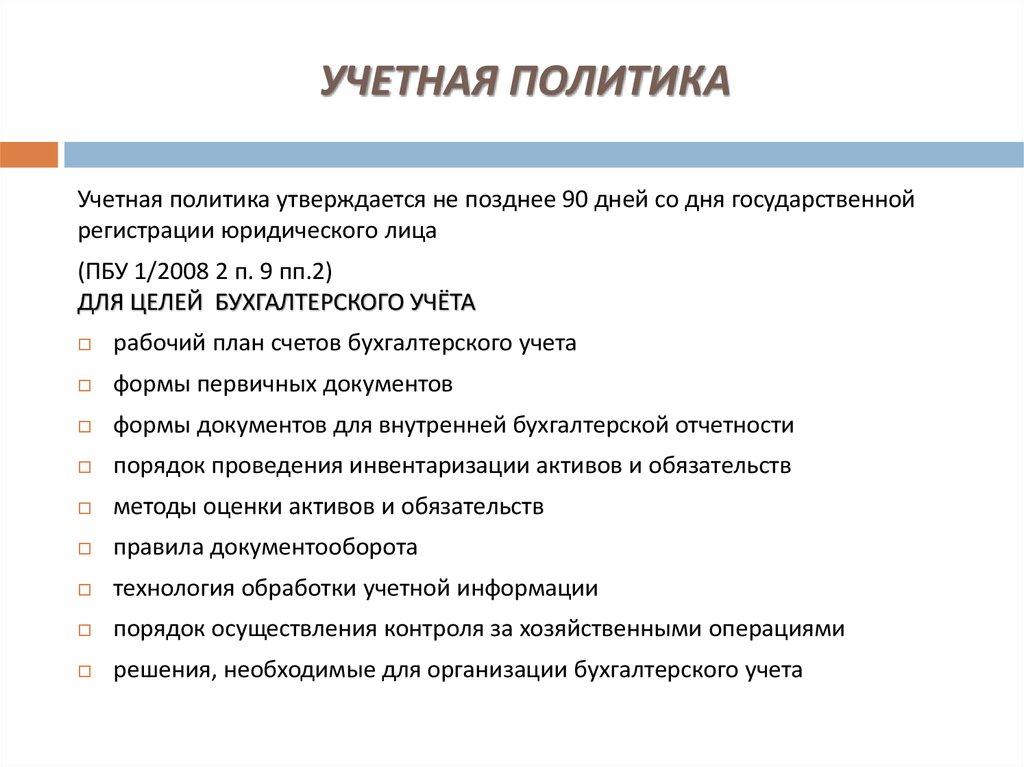

- Если вы только недавно создали компанию или реорганизовали уже существующую, то УП для БУ следует сформировать в течение 90 дней со дня госрегистрации, при этом после утверждения УП считается действующей с момента госрегистрации фирмы.

- Способы ведения БУ, зафиксированные в УП, применяются с начала календарного года, следующего за годом утверждения УП, всеми подразделениями юрлица, даже если они выделены на отдельный баланс (п. 9 ПБУ 1/2008).

Раздел III посвящен изменениям в УП.

На что обратить внимание:

- Изменения УП вступают в силу с начала следующего отчетного года либо в исключительных случаях, которые были разобраны в разделе «Что такое учетная политика».

- Изменения в УП вносятся распоряжениями или приказами руководителя.

- Не считается изменением УП утверждение способов ведения БУ по новым хозоперациям, существенно отличающимся от тех, которые осуществляла организация ранее, либо возникшим впервые в деятельности компании (п. 10 ПБУ 1/2008).

- Результаты изменения УП выражаются в денежной оценке, а в учете отражаются в соответствии с законодательством РФ. Если УП поменялась не из-за изменений в законодательстве, то отражать последствия изменения УП следует ретроспективно, то есть корректируя входящий остаток по статье «Нераспределенная прибыль (непокрытый убыток)» за самый ранний представленный в отчетности период и представляя связанные статьи отчетности так, как если бы новая УП применялась ранее (пп.

- Фирмы, применяющие упрощенные способы ведения БУ, отражают в бухотчетности последствия изменения УП без ретроспективного пересчета, если иное не установлено законодательством РФ (п. 15.1 ПБУ 1/2008).

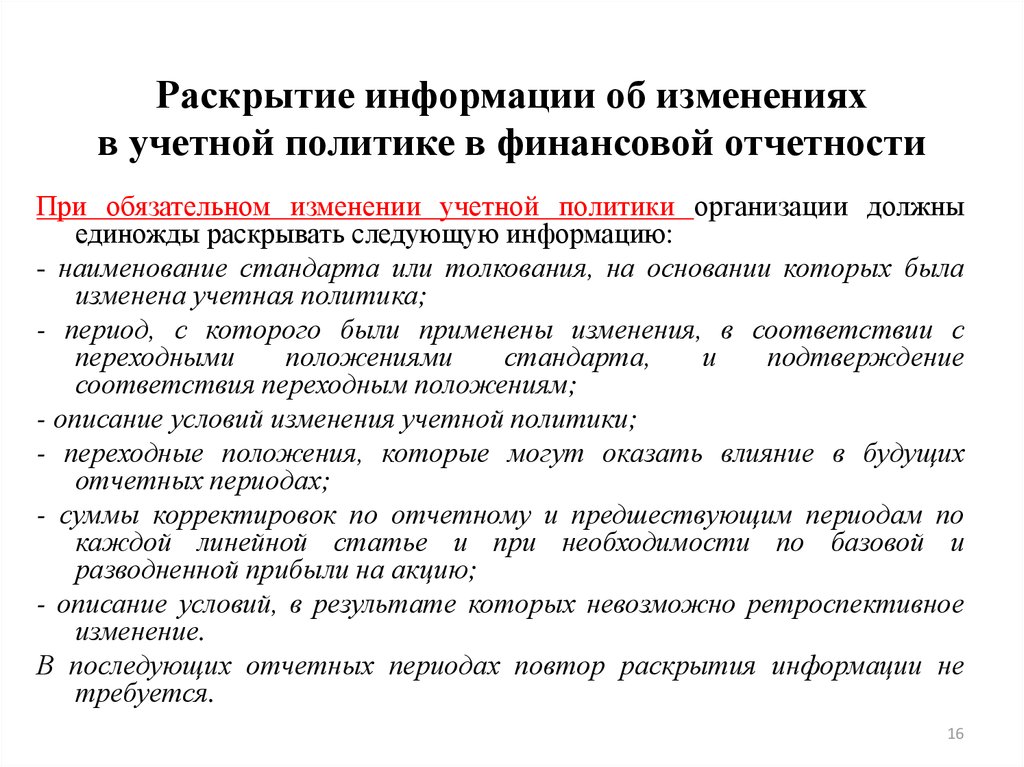

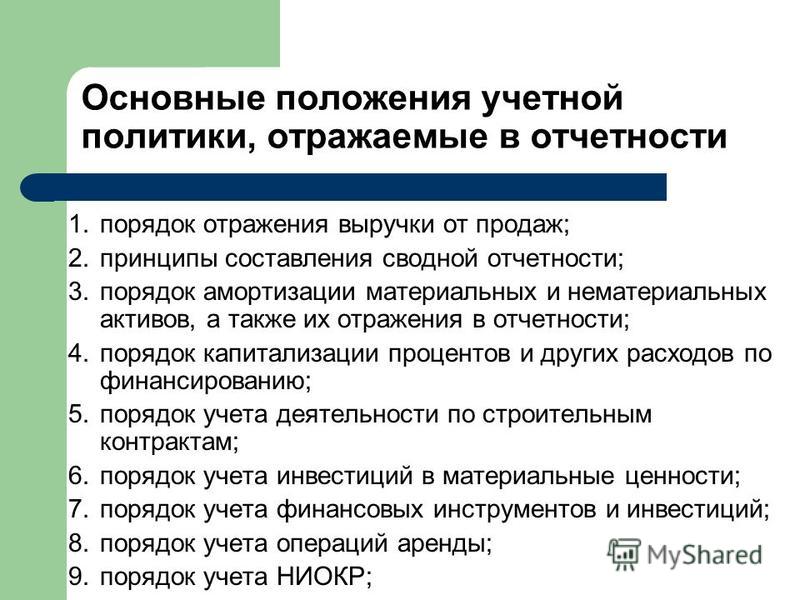

Раздел IV ПБУ 1/2008 информирует бухгалтера о необходимости раскрытия положений УП в бухотчетности.

На что обратить внимание:

- Раскрывать информацию об УП следует в пояснительной записке (приложение 3 к приказу Минфина России от 02.07.2010 № 66н).

- Если УП сформирована с учетом допущений из п. 5 ПБУ 1/2008, то такие допущения могут не озвучиваться в бухотчетности. В остальных случаях состав и объем информации об УП, подлежащей раскрытию в бухочетности, определяется в соответствии с другими ПБУ. Если есть сомнения в применимости допущения непрерывности — на них нужно обязательно указать и привести причины возникновения таких сомнений (пп. 19, 20 ПБУ 1/2008).

- Раскрываются существенные способы ведения БУ, принятые в организации (п.

17 ПБУ 1/2008).

17 ПБУ 1/2008). - При изменении УП в пояснительной записке фиксируются причины изменений, их суть, порядок отражения результатов изменения в бухотчетности и суммы корректировок по статьям отчетности (п. 21 ПБУ 1/2008).

- Если организация планирует поменять какие-то положения УП на следующий отчетный год, то этот факт нужно задокументировать в пояснениях к бухотчетности за текущий период (п. 25 ПБУ 1/2008).

Отличия ПБУ 1/08 «Учетная политика организации» от ПБУ 1/98 «Учетная политика организации»

Как уже было сказано выше, в настоящий момент действует ПБУ 1/2008 «Учетная политика организации», утвержденное приказом Минфина РФ от 06.10.2008 № 106н.

Ниже в таблице мы привели ключевые отличия ПБУ 1/2008 от ПБУ 1/98, действовавшего ранее:

|

ПБУ 1/98 (утверждено приказом Минфина РФ от 09.12.1998 № 60н, утратило силу на основании приказа Минфина РФ от 06. |

ПБУ 1/2008 (утверждено приказом Минфина РФ от 06.10.2008 № 106н в редакции от 28.04.2017) |

|

Отсутствует |

5.1. Способы учета фирма выбирает независимо от других организаций, но установленная ею УП обязательна для ее дочерних обществ |

|

5. УП формируется главбухом |

4. УП формируется главбухом или иным лицом, ведущим БУ в организации |

|

5. Утверждаются нетиповые формы первички, регистров и документов внутренней бухотчетности |

4. Утверждаются формы первички, регистров, документов внутренней бухотчетности |

|

Отсутствует |

6. |

|

8. При формировании УП происходит выбор из способов БУ, допускаемых законодательством по БУ. Если способ отсутствует, то компания может разработать его сама в соответствии с ПБУ 1/98 и другими ПБУ |

7. При формировании УП происходит выбор из способов БУ, допускаемых законодательством по БУ. Если способ отсутствует, то компания может разработать его сама в соответствии с правилами, установленными ПБУ 1/2008. Организации, создающие отчетность по МСФО, при несоответствии способов, содержащихся в стандартах РСБУ, требованиям МСФО вправе предпочесть в УП применение способов, установленных для МСФО |

|

Отсутствует |

7.1. При самостоятельной разработке способов бухучета устанавливается следующая последовательность приоритетов в выборе образцов для подражания: стандарты МСФО – аналоги в стандартах РСБУ – рекомендации в области бухучета |

|

Отсутствует |

7. |

|

Отсутствует |

7.3. Если применение установленных РСБУ способов бухучета приводит к формированию недостоверной информации, допустимо отступление от них |

|

|

7.4. В отношении информации, расцениваемой как несущественная для принятия экономических решений, при выборе способа бухучета также допустимо ориентироваться только на требование рациональности |

|

12. К способам ведения БУ, принятым при формировании УП и подлежащим раскрытию в бухотчетности, относятся способы амортизации ОС, НМА, оценки ТМЦ, признания прибыли и другие способы, отвечающие требованиям п. 11 ПБУ 1/98 |

2. |

|

21. Последствия изменения УП, оказавшие или способные оказать существенное влияние на финположение или финрезультаты, отражаются в бухгалтерской отчетности исходя из требования представления числовых показателей минимум за 2 года, кроме случаев, когда оценка в денежном выражении этих последствий не может быть достаточно надежной. Бухгалтеру следует исходить из предположения, что измененный способ ведения БУ применялся с первого момента возникновения случая, для которого способ предназначен. Отражение последствий изменения УП заключается в корректировке только бухотчетности — по данным за периоды, предшествующие отчетному. В БУ записи не производятся |

15. |

|

Отсутствует |

15.1. Фирмам, применяющим упрощенные способы ведения БУ, разрешено отражать в бухотчетности существенные последствия изменения УП, перспективно, если иной порядок не указан в законодательстве |

|

Отсутствуют |

20.1 и 20.2. Отступления от стандартов РСБУ должны раскрываться с объяснением причин этого в пояснениях к бухотчетности. Это касается как предпочтений в пользу стандартов МСФО (20.1), так и замененного альтернативным способа РСБУ (20.2) |

|

Отсутствует |

21. |

|

Отсутствует |

22. В случае если раскрытие информации, предусмотренной п. 21 данного ПБУ, по какому-то отдельному предшествующему отчетному периоду, представленному в бухотчетности, или по отчетным периодам, более ранним в сравнении с представленными, невозможно, этот факт следует отразить в отчетности вместе с указанием отчетного периода, в котором будет применено изменение УП |

|

Отсутствует |

23. |

Есть ли нововведения в ПБУ «Учетная политика организации» в 2022-2023 годах?

Последние незначительные поправки в ПБУ 1/2008 вносились в 2020 году.

Согласно действующему правилу организации, раскрывающие составленную в соответствии с МСФО финансовую отчетность, вправе не применять способ ведения бухгалтерского учета, установленный ФСБУ, если это приводит к несоответствию учетной политики требованиям МСФО. С 17.03.2020 стандарты бухгалтерского учета, утвержденные такими организациями и обязательные к применению их дочерними обществами, могут устанавливать способы ведения бухгалтерского учета, выбранные ими в соответствии с указанным порядком.

Информации о корректировке положения в 2023 году пока нет.

До 2020 года последние нововведения в ПБУ 1/2008 вступили в силу с 06.08.2017, утв. приказом Минфина России от 28. 04.2017 № 69н. Ряд пунктов ПБУ в результате этих изменений подвергся редакционным правкам, уточнившим формулировки (пп. 1, 6, 7, 8, 10, 15, 17, 18, 24), но появились и новые положения, дополнившие текст ПБУ. К числу последних относятся такие моменты:

04.2017 № 69н. Ряд пунктов ПБУ в результате этих изменений подвергся редакционным правкам, уточнившим формулировки (пп. 1, 6, 7, 8, 10, 15, 17, 18, 24), но появились и новые положения, дополнившие текст ПБУ. К числу последних относятся такие моменты:

- Организация выбирает способы ведения БУ автономно от других юрлиц (п. 5.1). Исключение сделано для дочерних компаний — они должны использовать те же способы БУ, что и материнская компания.

- Если компания формирует отчетность по МСФО, то она пользуется федеральными стандартами БУ в соответствии с требованиями МСФО (п. 7). Однако если способ БУ, рекомендованный федеральными стандартами, противоречит МСФО, то организация может этот способ не применять. Компания должна будет в таком случае обосновать, почему способ, предложенный федеральным стандартом, противоречит МСФО.

- Выбор образца для самостоятельной разработки способа учета, отсутствующего в федеральных или отраслевых стандартах, осуществляется в определенной последовательности (п.

7.1): МСФО – аналогии в РСБУ – рекомендации по бухучету. Фирмы, имеющие право применять упрощенные способы БУ, в такой ситуации могут исходить только из принципа рациональности (п. 7.2).

7.1): МСФО – аналогии в РСБУ – рекомендации по бухучету. Фирмы, имеющие право применять упрощенные способы БУ, в такой ситуации могут исходить только из принципа рациональности (п. 7.2). - В исключительных ситуациях, если применение ПБУ 1/2008 ведет к получению недостоверной информации о финположении компании, разрешено отступать от норм ПБУ (п. 7.3) при условии, что будут определены обстоятельства, мешающие использовать ПБУ, и внедрены альтернативные способы учета, которые не приведут к еще большей его недостоверности.

- В отношении организации учета информации, являющейся несущественной для понимания финансового положения, возможен выбор способа учета по принципу рациональности (п. 7.4).

- В пояснениях к отчетности фирма должна раскрыть причины и следствия замены способов, содержащихся в РСБУ, положениями МСФО (п. 20.1), а также причины отступления от норм РСБУ (п. 20.2) с пояснениями образующихся в учете разниц.

- Если законодательство по БУ поменялось, а нововведения можно добровольно применять до наступления срока обязательного применения, то компания, применившая новый НПА досрочно, отражает этот факт в бухотчетности (п.

23).

23).

Исключенным из текста ПБУ оказалось требование о раскрытии в пояснениях к бухотчетности положений УП на следующий за отчетным год (п. 25).

Составляем учетную политику — ПБУ 1/2008

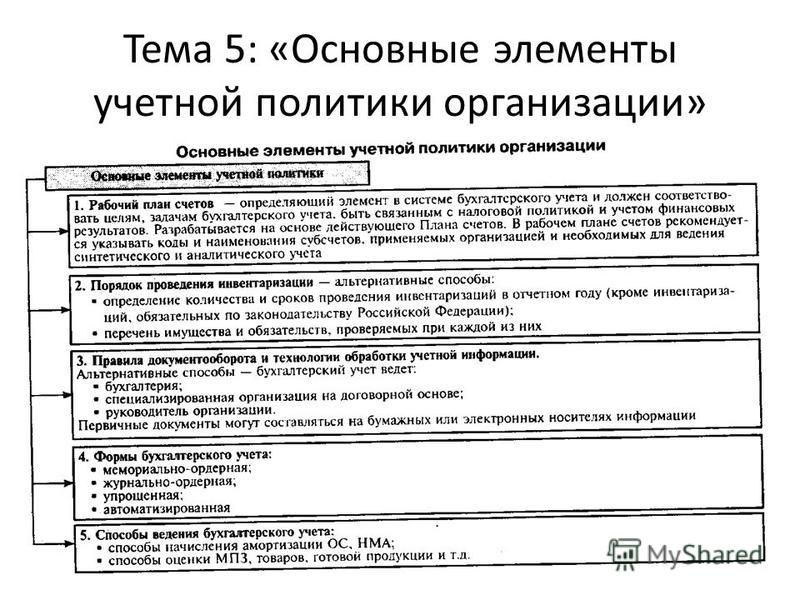

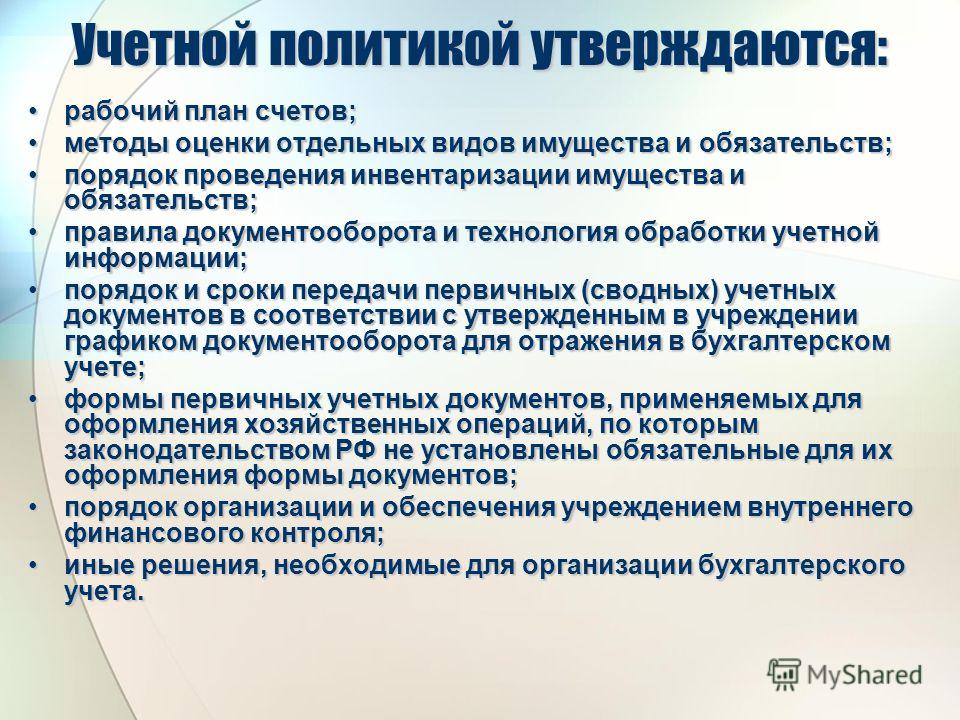

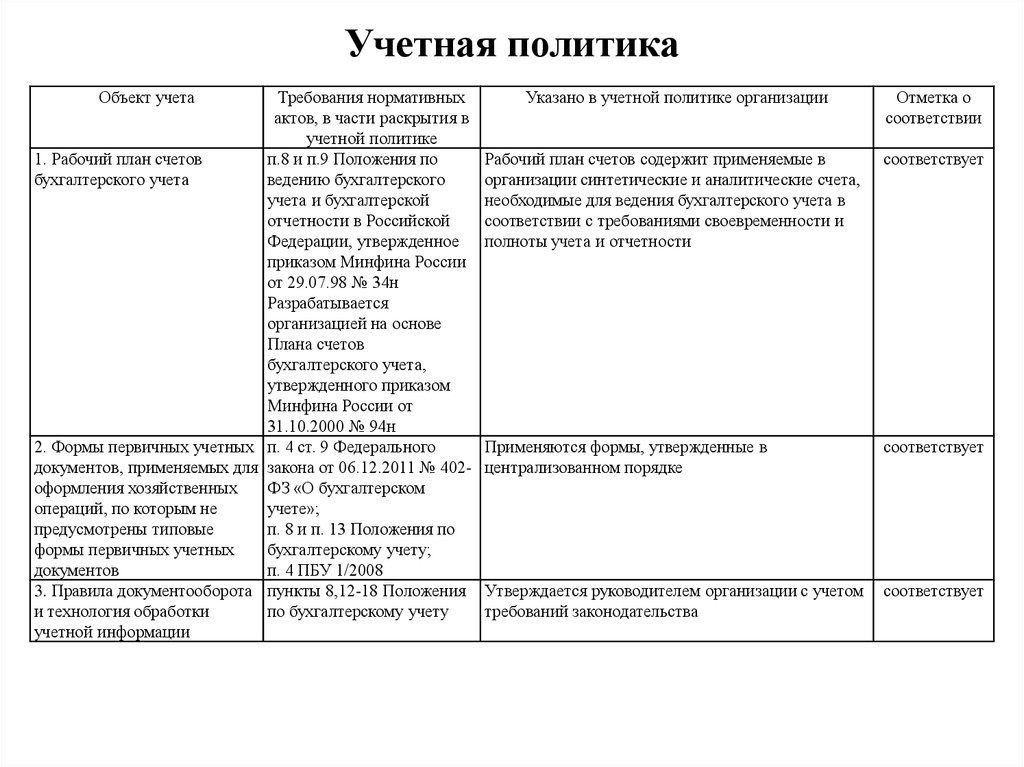

В соответствии с п. 4 ПБУ 1/2008 в состав УП организации должны входить следующие документы:

- рабочий план счетов;

- формы первички, регистров БУ и документов внутренней бухотчетности;

- порядок проведения инвентаризации;

- способы оценки активов и обязательств;

- правила документооборота и обработки информации;

- механизм контроля хозопераций;

- иные необходимые для организации БУ документы.

В типовой ситуации от «КонсультантПлюс» вы найдете примеры учетной политики для разных систем налогообложения. Проверьте все ли изменения в законодательстве на 2023 год вы учли, составляя свою УП. А если у вас нет доступа к справочно-правовой системе, оформите временный демо-доступ. Это бесплатно.

Это бесплатно.

Итоги

ПБУ 1/2008 «Учетная политика организации» не зря имеет первый порядковый номер среди всех ПБУ, поскольку УП — важнейший документ для организации БУ экономического субъекта. Положение содержит правила составления, утверждения и изменения УП, а также описывает порядок выбора способов ведения БУ.

См. также раздел «Учетная политика — 2023».

Учетная политика предприятия в современных реалиях

Автор: Бжунаев Арсен Мухамедович

Рубрика: Экономика и управление

Опубликовано в Молодой учёный №2 (449) январь 2023 г.

Дата публикации: 14. 01.2023

2023-01-14

01.2023

2023-01-14

Статья просмотрена: 28 раз

Скачать электронную версию

Скачать Часть 2 (pdf)

Библиографическое описание:Бжунаев, А. М. Учетная политика предприятия в современных реалиях / А. М. Бжунаев. — Текст : непосредственный // Молодой ученый. — 2023. — № 2 (449). — С. 80-82. — URL: https://moluch.ru/archive/449/98916/ (дата обращения: 27.02.2023).

Для регулирования экономической деятельности учетная политика коммерческой организации выступает одним из ключевых инструментов управления. Она дает возможность определить систему бухгалтерского учета хозяйствующего субъекта, рассмотреть учетный процесс, раскрыть основные способы ведения учета активов и обязательств, доходов и расходов, а также другие объекты учета. Ее безусловное значение распространяет свое влияние на всю экономическую деятельность предприятия и как следствие её эффективность.

Ее безусловное значение распространяет свое влияние на всю экономическую деятельность предприятия и как следствие её эффективность.

Ключевые слова: учетная политика, бухгалтерский учет, финансовый учет, налоговый учет, управленческий учет, управленческое решение

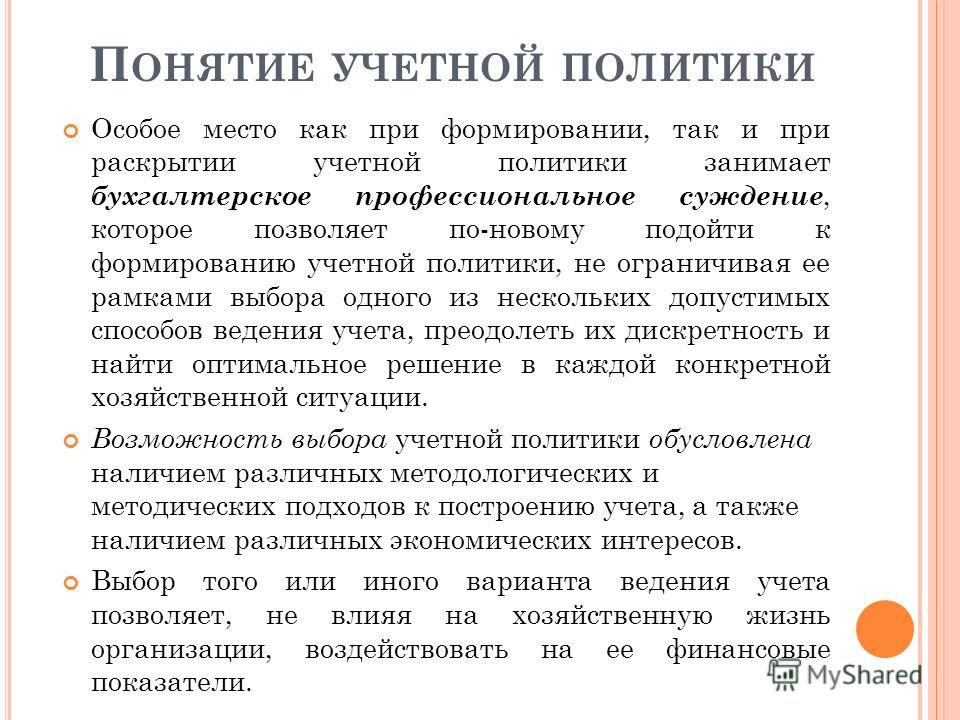

В текущих экономических реалиях отсутствует общая и регламентированная какими-либо правовыми актами трактовка термина «учетная политика.

В экономической литературе, категория «учетная политика организации» не имеет однозначного понимания среди авторов.

Ряд авторов считает, что учетная политика может быть рассмотрена как с позиции более широкой, так и узкой. В первом случае речь идет о системе внутренних (локальных) документов, регламентирующих бухгалтерский учет в организации. Она безусловно, шире, чем только приказ по учетной политике. Во втором случае она представляет собой самостоятельный документ системы бухгалтерского учета, отображающий специфические инструменты применения конкретной организацией методов данного вида учета [4].

Содержание указанной системы внутреннего нормативного регулирования организации:

1) Приказ, описывающий собственно учетную политику организации. Это документ, который выступает связующим элементом между действующим законодательством Российской Федерации по бухгалтерскому учету и локальными нормативно-правовыми актами компании. Требования к нему: лаконичность, краткость, наличие конкретных рекомендаций и решений по заявленным вопросам;

2) разнообразные положения и инструкции по бухгалтерскому учету для конкретной компании, наличие которых является строго обязательным.

Наименования этих документов, их статус и содержание, механизмы разработки и практической реализации определяются непосредственно руководством компании.

Рассказова-Николаева С. А. пишет, что учетная политика — кардинально новая категория в экономике с позиции именно научной, а также исходя из практической деятельности российских компаний. Несомненно, верное понимание, формирование и оформление информации в компании в значительной степени обуславливает рост экономической эффективности от ее функционирования по каждому из избранных направлений [5].

В научной литературе присутствует мнение, что учетная политика имеет своим выражением именно синтез разнообразных методов ведения бухгалтерского учета, выбранных организацией для использования. Методы учета различных активов и обязательств установлены положениями по бухгалтерскому учету, и организация должна самостоятельно решить, какие из них она будет применять.

Некоторые авторы считают, что базисом в процессе разработки учетной политики выступает определение конкретных способов ведения бухгалтерского учета и регламентация механизма их использования в отдельно взятой хозяйственной ситуации [3].

Учетная политика формируется главным бухгалтером и служит, главным образом, для нужд бухгалтерского учета, касается деятельности практически всех других структурных подразделений организации и их работников (например, в части форм первичных документов и правил документооборота) и должна безукоризненно ими соблюдаться. Поэтому учетная политика должна оформляться в виде приказа руководителя либо в виде отдельного положения об учетной политике, прилагаемого к приказу руководителя о ее утверждении. При этом, какой бы вариант ее оформления не использовала организация, утвердить ее необходимо не позднее последнего рабочего дня уходящего года, поскольку порядок бухгалтерского учета, избранный организацией при формировании своей учетной политики, применяется с 1 января года, следующего за годом ее утверждения.

При этом, какой бы вариант ее оформления не использовала организация, утвердить ее необходимо не позднее последнего рабочего дня уходящего года, поскольку порядок бухгалтерского учета, избранный организацией при формировании своей учетной политики, применяется с 1 января года, следующего за годом ее утверждения.

Обычно в учетной политике компании выделяют две группы элементов, которые отражают:

— организационные аспекты бухгалтерского учета.

— методологические аспекты бухгалтерского учета.

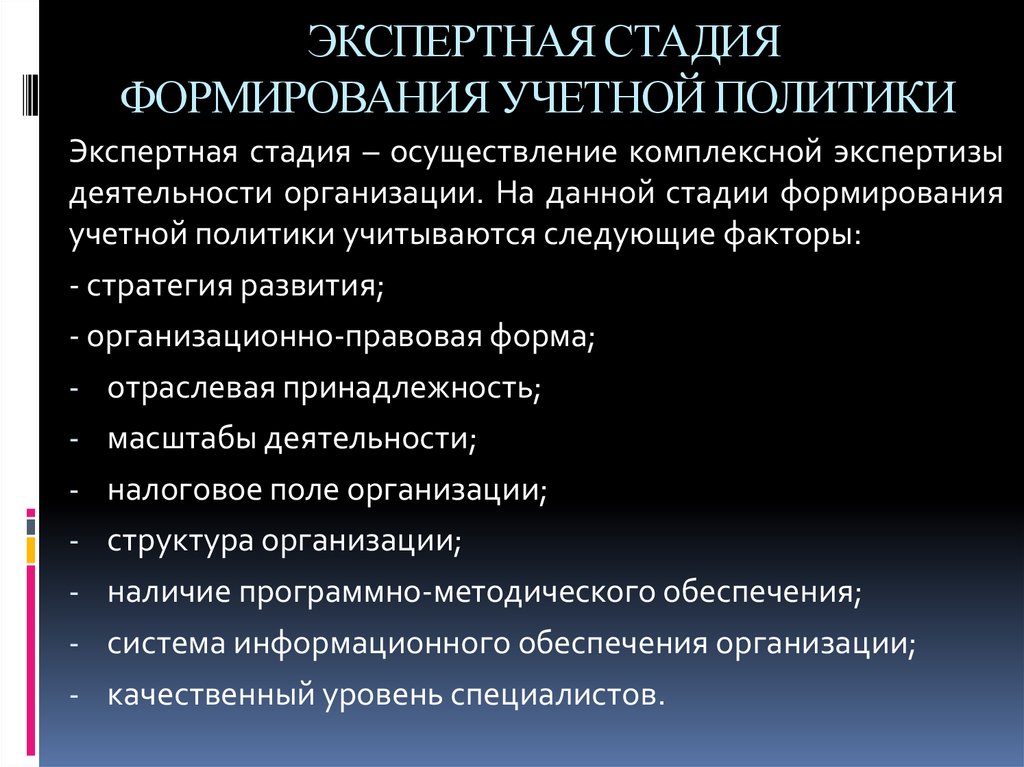

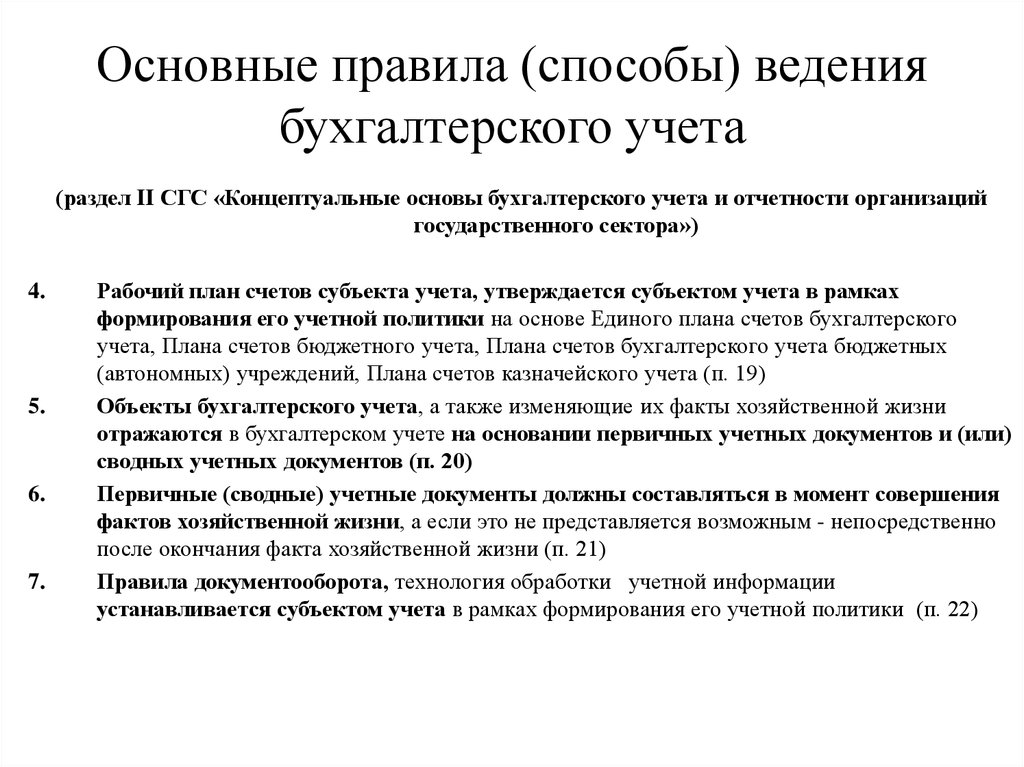

В составе организационных аспектов учетной политики могут присутствовать (п. 4 ПБУ 1/2008) [2]:

— Формы первичных учетных документов, регистров бухгалтерского учета, а также документов для внутренней бухгалтерской отчетности.

— Правила документооборота и технология обработки учетной информации.

— Порядок контроля за хозяйственными операциями.

— Порядок проведения инвентаризации активов и обязательств организации.

— Рабочий план счетов бухгалтерского учета, содержащий синтетические и аналитические счета, необходимые для ведения бухгалтерского учета в соответствии с требованиями своевременности и полноты учета и отчетности.

— Другие решения, необходимые для организации бухгалтерского учета.

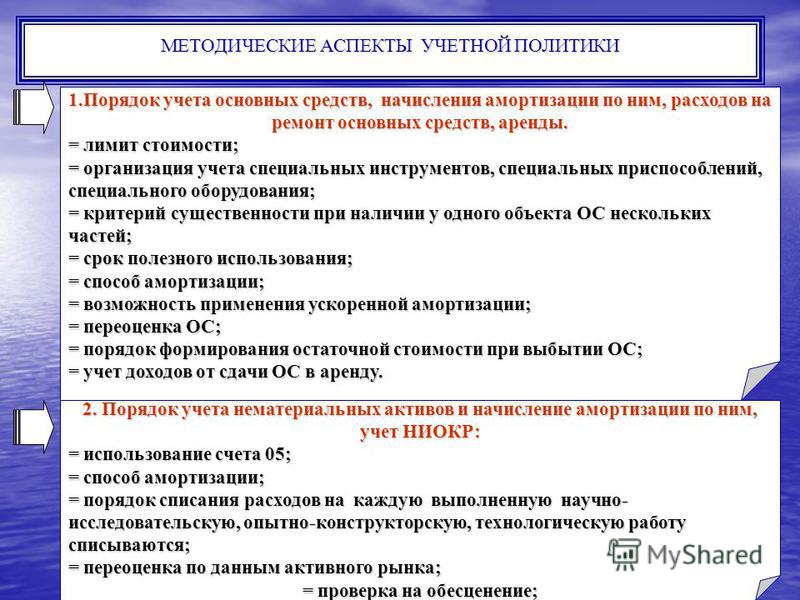

В методологическом разделе учетной политики должны быть оговорены конкретные способы ведения бухгалтерского учета, принятые при формировании учетной политики организации и подлежащие раскрытию в бухгалтерской отчетности.

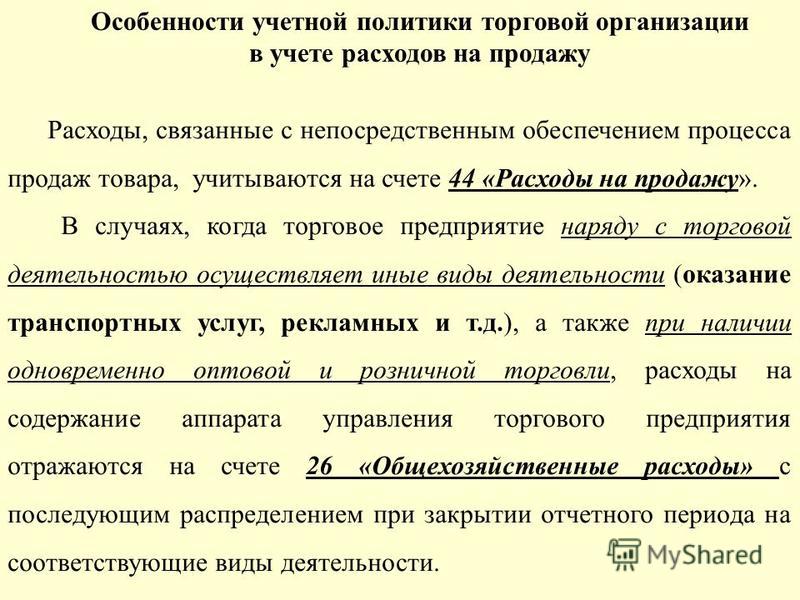

Методологические аспекты содержат:

— варианты начисления амортизации по основным средствам и нематериальным активам;

— порядок отражения на счетах операций по приобретению материалов;

— метод оценки производственных запасов;

— варианты учета затрат на производство;

— порядок списания общепроизводственных и общехозяйственных расходов;

— перечень и методика создания резервов.

Методологический аспект учетной политики — это процесс выбора компанией одного из нескольких определенных в нормативно-правовых актах вариантов отражения в учете фактов хозяйственной жизни.

В практической деятельности организаций зачастую применяется МСФО (IAS) 8 «Учетная политика, изменение бухгалтерской оценки и ошибки» [1] с целью определения принципов формирования учета в отношении изменений учетной политики, подходов к пересмотру бухгалтерских оценок и порядка отражения ошибок в ранее опубликованной финансовой отчетности.

Он включает в себя:

— Подходы к формированию и изменениям учетной политики;

— Порядок отражения изменений бухгалтерских оценок;

— Правила исправления ошибок, допущенных при составлении отчетности в предшествующие периоды.

Для контроля за ведением бухгалтерского учета хозяйствующей единицы учетная политика компании выступает одним из ключевых инструментов регулирования бухгалтерского учета. В ней детально описываются принципы, правила и методы ведения бухгалтерского учета и составления финансовой отчетности.

Но вариативность ситуаций в бизнесе является основанием для того, чтобы руководители организации корректировали учетную политику для того, чтобы она соответствовала МСФО и в полной мере отражала факты хозяйственной жизни организации.

На основании проведенного в рамках данной статьи исследования можно сделать следующие выводы:

— каждая компании самостоятельно и под свою ответственность производит формирование своей учетной политики в соответствии с нормативно-правовыми актами РФ о бухгалтерском учете;

— в процессе формирования учетной политики касаемо отдельно взятого объекта бухгалтерского учета определяется способ ведения бухгалтерского учета из тех, которые предусмотрены федеральными стандартами;

— учетную политику следует применять системно из года в год, изменения в ней должны носить несущественный характер и являться исключением из правил.

В качестве направлений по совершенствованию практики применения учетной политики в организациях следует обозначить:

— введение количественного критерия существенности влияния изменений учетной политики для ограничения возможности неприменения ретроспективного подхода;

— формирование и нормативная регламентация порядка отражения в учете и отчетности последствий изменений учетной политики.

Литература:

1. «Международный стандарт финансовой отчетности (IAS) 8 «Учетная политика, изменения в бухгалтерских оценках и ошибки» (введен в действие на территории Российской Федерации Приказом Минфина России от 28.12.2015 N 217н) (ред. от 05.08.2019)

- Приказ Минфина России от 06.10.2008 N 106н (ред. от 07.02.2020) «Об утверждении положений по бухгалтерскому учету» (вместе с «Положением по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008)», «Положением по бухгалтерскому учету «Изменения оценочных значений» (ПБУ 21/2008)») (Зарегистрировано в Минюсте России 27.

10.2008 N 12522). URL: http://www.consultant.ru/document/cons_doc_LAW_81164/

10.2008 N 12522). URL: http://www.consultant.ru/document/cons_doc_LAW_81164/ - Коське М. С., Воюцкая И. В., Мишучкова Ю. Г. Отдельные Аспекты построения бизнес-процесса «Бухгалтерский учет и отчетность» // Интеллект. Инновации. Инвестиции. 2018. № 6. С. 23–27.

- Никонова И. Ю. Формирование учетной политики для целей бухгалтерского (финансового), налогового и бухгалтерского (управленческого) учета / И. Ю. Никонова. Иркутск: Изд-во БГУЭП, 2018. 116 с.

- Рассказова–Николаева, С. Н. Ученая политика организации: учебник / С. Н. Рассказова — Николаева. М.: ИНФРА-М, 2019. 564 с.

Основные термины (генерируются автоматически): учетная политика, бухгалтерский учет, способ ведения, IAS, документ, компания, Правило документооборота, учетная политика компании, учетная политика организации, формирование.

Ключевые слова

бухгалтерский учет, финансовый учет, налоговый учет, учетная политика, управленческий учет, управленческое решениеучетная политика, бухгалтерский учет, финансовый учет, налоговый учет, управленческий учет, управленческое решение

Похожие статьи

учетная политика, управленческий учет, фирма, компания. ..

..В российском учете принципы бухгалтерского учета закреплены в Положении по ведению бухгалтерского учета № 1/08 «Учетная политика организации». В соответствии с данным положением принципы подразделяются на базовые и основные.

Понятие

учетной политики, рассматриваемое в экономической…В экономической литературе понятие «учетная политика организации» неоднозначно.

Денисова М. О. считает, что учетная политика — это способы ведения бухгалтерского учета на предприятии.

В составе организационных аспектов учетной политики могут утверждаться (п. 4 ПБУ 1/2008)

4 ПБУ 1/2008)

Правила документооборота и технология обработки учетной информации.

учетная политика, бухгалтерский учет, хозяйствующий субъект…Изначально необходимо изучить принятую учетную политику организации. Учетная политика — это совокупность способов ведения бухгалтерского учёта — первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной…

Ключевые аспекты разработки

бухгалтерской учетной политики…Учетная политика экономического субъекта — основополагающий стандарт бухгалтерского учета, определяющий архитектонику всего учетного процесса и направленный на эффективное функционирование организации в рамках стратегических ориентиров развития.

Методика аудита

организации бухгалтерского учета и учетной…Ключевые слова: бухгалтерский учет, учетная политика, аудиторская проверка.

Аудит организации бухгалтерского учета и учетной политики предусматривает: 1. рассмотрение основ организации бухгалтерского учета на предприятии и их оценка

· наличие и состав распорядительных документов по учетной политике

Применение

учетной политики в действующей практике учета…При формировании учетной политики предприятие должно раскрывать принятые способы бухгалтерского учета, значительно влияющие на оценку и принятие решений заинтересованными пользователями бухгалтерской финансовой отчетности.

Адаптация системы

бухгалтерского учета и её соответствие…При подготовке финансовой отчетности большое значение имеют выбор и применение учетной политики. Данные вопросы раскрыты в МСФО (IAS) 1 «Представление финансовой отчетности» и МСФО (IAS) 8 «Учетная политика, изменения в учетных оценках и ошибки».

Организационно-технологические основы внедрения

учетной…Организационно-технологические основы внедрения учетной политики в экономике России.

Предприятия и организации ведут бухгалтерский учет в соответствии с Планом счетов

Организация и способы ведения бухгалтерского учета затрат на. ..

..

Правила документооборота утверждаются учётной политикой по бухгалтерскому учёту предприятия.

Взаимосвязь внутреннего контроля и

учетной политикиУчетная политика является основным документом, регламентирующим способы и формы учетного процесса в экономическом субъекте, способным реально гарантировать контроль над порядком ведения бухгалтерского и налогового учета с учетом договорных обязательств и…

Похожие статьи

учетная политика, управленческий учет, фирма, компания…В российском учете принципы бухгалтерского учета закреплены в Положении по ведению бухгалтерского учета № 1/08 «Учетная политика организации». В соответствии с данным положением принципы подразделяются на базовые и основные.

В соответствии с данным положением принципы подразделяются на базовые и основные.

Понятие

учетной политики, рассматриваемое в экономической…В экономической литературе понятие «учетная политика организации» неоднозначно.

Денисова М. О. считает, что учетная политика — это способы ведения бухгалтерского учета на предприятии.

В составе организационных аспектов учетной политики могут утверждаться (п. 4 ПБУ 1/2008)

Правила документооборота и технология обработки учетной информации.

учетная политика, бухгалтерский учет, хозяйствующий субъект.. .

.Изначально необходимо изучить принятую учетную политику организации. Учетная политика — это совокупность способов ведения бухгалтерского учёта — первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной…

Ключевые аспекты разработки

бухгалтерской учетной политики…Учетная политика экономического субъекта — основополагающий стандарт бухгалтерского учета, определяющий архитектонику всего учетного процесса и направленный на эффективное функционирование организации в рамках стратегических ориентиров развития.

Методика аудита

организации бухгалтерского учета и учетной. ..

..Ключевые слова: бухгалтерский учет, учетная политика, аудиторская проверка.

Аудит организации бухгалтерского учета и учетной политики предусматривает: 1. рассмотрение основ организации бухгалтерского учета на предприятии и их оценка

· наличие и состав распорядительных документов по учетной политике

Применение

учетной политики в действующей практике учета…При формировании учетной политики предприятие должно раскрывать принятые способы бухгалтерского учета, значительно влияющие на оценку и принятие решений заинтересованными пользователями бухгалтерской финансовой отчетности.

Адаптация системы

бухгалтерского учета и её соответствие…При подготовке финансовой отчетности большое значение имеют выбор и применение учетной политики. Данные вопросы раскрыты в МСФО (IAS) 1 «Представление финансовой отчетности» и МСФО (IAS) 8 «Учетная политика, изменения в учетных оценках и ошибки».

Организационно-технологические основы внедрения

учетной…Организационно-технологические основы внедрения учетной политики в экономике России.

Предприятия и организации ведут бухгалтерский учет в соответствии с Планом счетов

Организация и способы ведения бухгалтерского учета затрат на. ..

..

Правила документооборота утверждаются учётной политикой по бухгалтерскому учёту предприятия.

Взаимосвязь внутреннего контроля и

учетной политикиУчетная политика является основным документом, регламентирующим способы и формы учетного процесса в экономическом субъекте, способным реально гарантировать контроль над порядком ведения бухгалтерского и налогового учета с учетом договорных обязательств и…

Формирование учетной и налоговой политики Общества

При оптимизации налоговых расчетов необходимо реформирование порядка ведения бухгалтерского учета, что направлено на совершенствование организационно-методического инструментария, способствующего эффективности определения методов формирования показателей определения налога база. С этой целью было уточнено понятие учетной политики в области бухгалтерского учета и налогообложения на основе предложенной иерархической структуры согласования учетной и налоговой политик в части возможности компании юридически влиять на расчет налоговой базы в соответствии с выбором методы, принципы и процедуры бухгалтерского учета. Таким образом, установлен порядок учета элементов учетной политики при определении налоговой базы и формировании налогов, обеспечивающий надлежащую информацию для правильного, точного и беспристрастного определения суммы налоговых обязательств.

С этой целью было уточнено понятие учетной политики в области бухгалтерского учета и налогообложения на основе предложенной иерархической структуры согласования учетной и налоговой политик в части возможности компании юридически влиять на расчет налоговой базы в соответствии с выбором методы, принципы и процедуры бухгалтерского учета. Таким образом, установлен порядок учета элементов учетной политики при определении налоговой базы и формировании налогов, обеспечивающий надлежащую информацию для правильного, точного и беспристрастного определения суммы налоговых обязательств.

Ключевые слова

Бухгалтерский учет, налоговое планирование, учетная политика, налоговая система.

JEL Classifications

M21, O16

Введение

Повышение информативности управленческих данных и упрощение сценариев реализации бухгалтерского учета сопровождаются развитием организации бухгалтерского учета, что в полной мере относится к учету налоговых расчетов и платежей. Одной из основных целей экономической и учетной политики любого предприятия является минимизация затрат, в том числе связанных с уплатой налогов — как непосредственно сумм налогов, так и косвенных затрат (документальное оформление, заполнение и подача деклараций и т.д.).

Одной из основных целей экономической и учетной политики любого предприятия является минимизация затрат, в том числе связанных с уплатой налогов — как непосредственно сумм налогов, так и косвенных затрат (документальное оформление, заполнение и подача деклараций и т.д.).

В силу своего несовершенства налоговая система ориентируется на поиск новых решений налоговых реформ и стимулирует налоговое планирование с целью снижения налоговой нагрузки на микроэкономическом уровне с установлением оптимальных налоговых платежей, способствует снижению налоговой нагрузки и, соответственно, развивать предприятия в нестабильных экономических условиях.

В настоящее время ряд экономических и социально-правовых факторов, влияющих на функционирование отечественных субъектов, существенно влияют на совершенствование учета налоговых расчетов и платежей, организацию налогового планирования как условия эффективного развития предприятий. Такое положение объясняется качественными параметрами налоговой оптимизации, организация которой осуществляется для повышения эффективности деятельности и выявления внутренних резервов, обеспечивающих устойчивое развитие предприятия без привлечения других источников финансирования за счет направляющего воздействия на результаты финансовой деятельности. Эти меры носят тактический характер, нацелены на краткосрочные результаты и побуждают к их постоянному контролю и своевременному регулированию в соответствии с потребностями планомерного внедрения налоговой оптимизации.

Эти меры носят тактический характер, нацелены на краткосрочные результаты и побуждают к их постоянному контролю и своевременному регулированию в соответствии с потребностями планомерного внедрения налоговой оптимизации.

Бухгалтерская трактовка финансового результата, полученного предприятием, характеризуется субъективной характеристикой, определяющей общий характер исчисления его суммы в зависимости от момента бухгалтерского отображения событий и явлений, руководствуясь методом оценки затрат , что закреплено в учетной политике предприятия (Bradul et al., 2019). Таким образом, если доходы предприятия являются безусловными и полностью обоснованными и представляют собой сумму выручки, то расходы являются результатом применения методики бухгалтерского учета, а значит, профессиональная компетентность специалиста, определенным образом сводит на нет их достоверный характер.

Обзор предыдущих исследований

Актуальность изменений в учете налоговых расчетов объясняется значительным объемом налогов и платежей, постоянной регламентацией налогового законодательства, что усложняет процесс исчисления налоговой базы и является причиной противоречий и спорные моменты при исполнении налоговых обязательств и налоговых отчислений в бюджет. Многолетняя практика показывает возникновение проблем у хозяйствующих субъектов в части исчисления налогов именно из-за отсутствия четкого понимания порядка исчисления и уплаты налогов, а также применения налоговых льгот (Аппельбаум и др., 2017). ).

Многолетняя практика показывает возникновение проблем у хозяйствующих субъектов в части исчисления налогов именно из-за отсутствия четкого понимания порядка исчисления и уплаты налогов, а также применения налоговых льгот (Аппельбаум и др., 2017). ).

Незнание мер регулирования и непреднамеренные ошибки в расчетах не освобождают администрацию предприятий от ответственности и уплаты штрафных санкций (Бейкер и др., 2017). Таким образом, первоочередной задачей является не только оптимизация учета налогообложения, но и предоставление рекомендаций по ведению, с дополнительным уточнением дискуссионных моментов, являющихся препятствием для выполнения обязательств и причиной возникновения конфликтов с контролирующими органами. (Бионди, 2017).

Интересы пользователей различаются, что можно обобщить, перечислив признаки, регулирующие содержание бухгалтерской отчетности и являющиеся основанием для ее составления, исходя из требований правовых норм и правил (Дробязко и др., 2019; Дробязко и др. , 2018). В настоящее время возрастает интерес к информации налогового учета, поскольку ее достоверность позволяет принимать обоснованные решения, характеризующие соответствующую налоговую дисциплину (Hilorme et al., 2019). Последний является инструментом регулирования налоговых обязательств и налоговой этики в отношении контрагентов, а значит, налаживает партнерские отношения между экономическими системами разных уровней и государственными органами (Hilorme et al., 2019).). Следовательно, повышается уровень значимости систематизации информации в системе бухгалтерского учета как информационной базы, отличающейся максимальной достоверностью и полностью обосновывающей показатели, приводимые в налоговой отчетности.

, 2018). В настоящее время возрастает интерес к информации налогового учета, поскольку ее достоверность позволяет принимать обоснованные решения, характеризующие соответствующую налоговую дисциплину (Hilorme et al., 2019). Последний является инструментом регулирования налоговых обязательств и налоговой этики в отношении контрагентов, а значит, налаживает партнерские отношения между экономическими системами разных уровней и государственными органами (Hilorme et al., 2019).). Следовательно, повышается уровень значимости систематизации информации в системе бухгалтерского учета как информационной базы, отличающейся максимальной достоверностью и полностью обосновывающей показатели, приводимые в налоговой отчетности.

Расширение круга пользователей вызывает усложнение запросов налоговых данных, которые не ограничиваются только фактом исполнения обязательств перед бюджетом и отражением общей суммы исчисленных налогов (Leal et al., 2018). Информационные запросы современности характеризуются интересом к получению сведений о налоговой политике предприятия, что косвенно обеспечивается через обобщенные показатели и, следовательно, углубляет информативность бухгалтерской отчетности (Рогофф, 2017).

Методология

Теоретико-методологическую основу исследования составляет совокупность общенаучных методов познания процессов и явлений, основных в контексте учета налоговых расчетов и платежей. В исследовании использованы: эпистемологический метод — для уточнения содержания категорий и понятий, на которые делается основной упор при определении сущности налогов, учетной политики, системы налогообложения и налогового планирования; индукция, дедукция — для разработки теоретико-методологических основ налоговых расчетов и платежей; методы теоретического обобщения и сравнения для изучения развития учетной политики предприятия, определения перспектив, параметров и направлений организации налогового планирования; метод обобщения для повышения информативности бухгалтерского учета для целей налогообложения.

Результаты и обсуждение

Информационное обеспечение управления основано на обработке фактов деятельности субъектов хозяйствования, обработка которых возможна только на основании первичных документов, что повышает уровень достоверности данных. Именно учетная система обеспечивает другие подсистемы управления информацией для принятия решений и удовлетворения информационных потребностей различных пользователей. В бухгалтерском учете обрабатываются не факты хозяйственной деятельности, а документируется информация о таких фактах, что является основой для формирования учетной информации и отчетности о результатах деятельности предприятия в рыночных условиях. Концепция формирования учетной информации заключается в структурировании фактов деятельности с использованием регуляторов обработки, передачи и хранения данных.

Именно учетная система обеспечивает другие подсистемы управления информацией для принятия решений и удовлетворения информационных потребностей различных пользователей. В бухгалтерском учете обрабатываются не факты хозяйственной деятельности, а документируется информация о таких фактах, что является основой для формирования учетной информации и отчетности о результатах деятельности предприятия в рыночных условиях. Концепция формирования учетной информации заключается в структурировании фактов деятельности с использованием регуляторов обработки, передачи и хранения данных.

Факты хозяйственной деятельности предприятия характеризуют его существование во внешнеэкономической среде, определяя его состояние, возможности, отношения с контрагентами и перспективы дальнейшего развития. Это совокупность действий и ряд событий, стимулирующих хозяйственную деятельность, в результате которых изменяется финансовый результат деятельности, что влияет на состояние активов, капитала и обязательств предприятия. Каждый такой факт является моментом общего бизнес-процесса, меняющего состав и размеры активов предприятия, его активов, средств и источников их формирования, что определяется политикой управления, особенностями отношений с контрагентами и стратегией развития. .

Каждый такой факт является моментом общего бизнес-процесса, меняющего состав и размеры активов предприятия, его активов, средств и источников их формирования, что определяется политикой управления, особенностями отношений с контрагентами и стратегией развития. .

Учетная политика, безусловно, является средой интеграции учетных и налоговых систем для формирования информационного обеспечения принятия решений различными группами пользователей. Сложение групп элементов способствует определению комплекса принципов и процедур на предприятии, на основании которых, в силу временного контекста, осуществляется ведущее влияние на бухгалтерскую отчетность и, соответственно, на расчет база налогообложения.

Таким образом, учетная политика является результатом взвешенного сочетания права предприятия на выбор методов учета и требований, предъявляемых контролирующими органами к формированию единой информационной системы, обеспечивающей запросы на различные уровни управления внутренней и Внешняя среда.

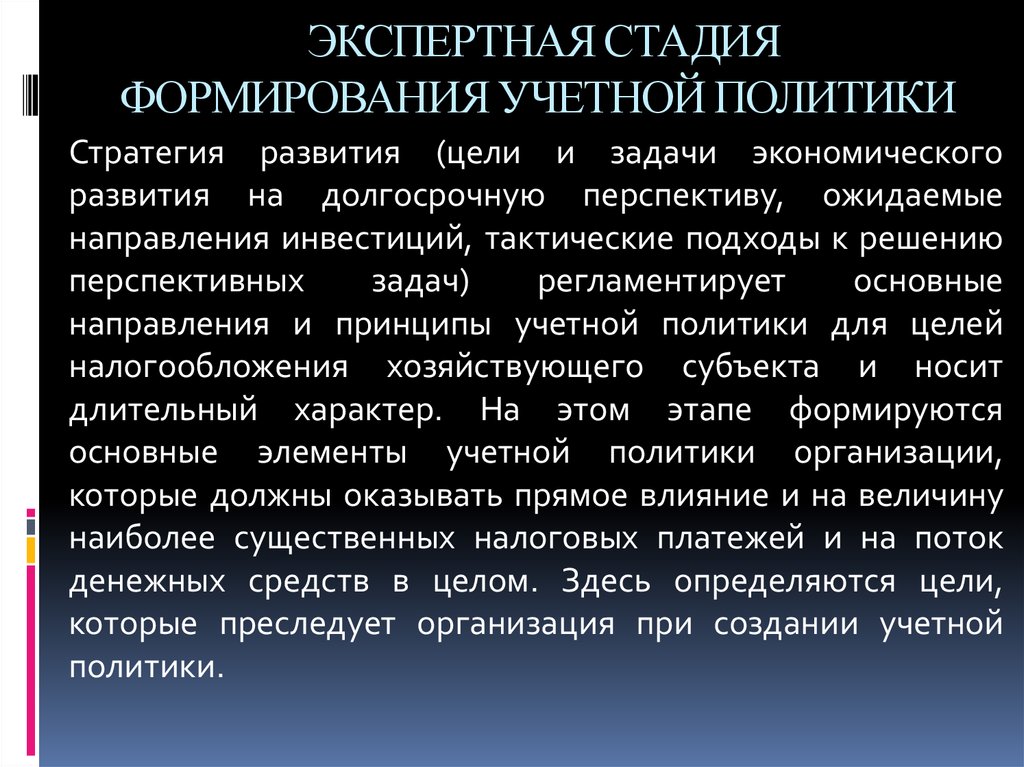

На наш взгляд, учетная политика по налогообложению является инструментом эффективного выполнения налоговых обязательств предприятия, исходя из их экономической целесообразности ( Таблица 1 ).

| Таблица 1 Этапы разработки учетной политики для целей налогообложения (Составление) | |

| Сцена | Характеристики сцены |

| Исходный (дизайн) | Анализ организационно-правовой формы, условий деятельности предприятия, стратегии его развития |

| Формирование краткосрочных и долгосрочных целей деятельности предприятия | |

| Оценка фактического состояния системы бухгалтерского и налогового учета | |

| Определение целей, этапов и порядка формирования налоговой политики | |

| Действующий (текущий) | Определение методов, принципов и порядка формирования налоговой политики |

| Разработка рабочей документации по порядку налогообложения по отдельным направлениям деятельности | |

| Внутренний регламент порядка определения налоговой базы и исполнения налоговых обязательств | |

| Определение путей и механизмов оптимизации налоговой нагрузки | |

| Корректировка предыдущего налогового законодательства | |

| Установление порядка реализации налоговых преференций | |

| Регламентация порядка реализации права на налоговые льготы | |

| Заключительный (контрольный) | Решение вопросов, связанных с регулированием специальных налоговых режимов в соответствии с реализацией общих положений налоговой политики |

| Анализ налоговых вычетов и налоговых льгот | |

| Мониторинг реализации положений налоговой политики | |

| Привлечение консультаций по новым методам налогового регулирования | |

| Оперативное внесение изменений в положения внутренней налоговой политики | |

| Оценка нововведений в налоговых механизмах введения налогообложения на предприятии | |

Оптимизация налогообложения в рамках разработки учетной политики предусматривает ряд мероприятий по определению возможностей максимально эффективного регулирования налоговых платежей в хозяйственной деятельности предприятия без нарушения законодательных положений. Право предприятия на альтернативы определяется как амбивалентное при исчислении налоговой базы и взимании налогов в бюджет, так как, с одной стороны, такая возможность обосновывается выбором методов, принципов и порядка учета, а с другой — влияние учетной политики на налоговую систему невозможно. Альтернативы в бухгалтерском учете не могут и не должны влиять на выполнение налоговых обязательств перед бюджетом. Однако в современных условиях организации бухгалтерского учета предприятие имеет право влиять на исчисление налоговой базы на основе выбора методов, принципов и порядка ведения бухгалтерского учета. Таким образом, необходимо прописать в налоговом законодательстве отдельные положения по учету элементов учетной политики при определении налоговой базы и формировании налогов. Именно учетная политика обеспечивает адекватную информацию для правильного, точного и беспристрастного определения суммы налоговых обязательств.

Право предприятия на альтернативы определяется как амбивалентное при исчислении налоговой базы и взимании налогов в бюджет, так как, с одной стороны, такая возможность обосновывается выбором методов, принципов и порядка учета, а с другой — влияние учетной политики на налоговую систему невозможно. Альтернативы в бухгалтерском учете не могут и не должны влиять на выполнение налоговых обязательств перед бюджетом. Однако в современных условиях организации бухгалтерского учета предприятие имеет право влиять на исчисление налоговой базы на основе выбора методов, принципов и порядка ведения бухгалтерского учета. Таким образом, необходимо прописать в налоговом законодательстве отдельные положения по учету элементов учетной политики при определении налоговой базы и формировании налогов. Именно учетная политика обеспечивает адекватную информацию для правильного, точного и беспристрастного определения суммы налоговых обязательств.

Между учетной политикой и системой налогообложения существует тесная взаимосвязь, проявляющаяся в организации бухгалтерского учета для целей налогообложения предприятия. Таким образом, разработка учетной политики осуществляется с учетом оптимального варианта эффективности налоговой системы.

Таким образом, разработка учетной политики осуществляется с учетом оптимального варианта эффективности налоговой системы.

В учетной политике для целей налогообложения хозяйствующего субъекта необходимо отразить совокупность методов формирования показателей определения налоговой базы (методические приемы и методы) и общего учета налоговых расчетов и платежей (организационные и методы технического учета).

Для целей налогообложения в приложениях к учетной политике должны быть утверждены соответствующие формы аналитических регистров, первичных документов, которые компания разрабатывает самостоятельно. То есть хозяйствующие субъекты обязаны формировать учетную политику для целей налогообложения, по крайней мере, для комплексного учета в отношении порядка учета элементов налогообложения.

Сведения о порядке учета налоговых исчислений и платежей должны охватывать: порядок формирования доходов с выделением доли расходов, включаемых в расчет для целей налогообложения; суммы расходов (убытков), которые включаются в состав расходов будущих налоговых периодов; алгоритм формирования резервов; суммы налоговых платежей в бюджет.

Учетная политика и налоговое планирование имеют общие факторы влияния и реализуются в комплексном комплексе условий оптимизации деятельности предприятия. Их взаимосвязь можно считать элементом разработанной методологии бухгалтерского учета положения системы налогообложения предприятий. Таким образом, роль налогового планирования и организации учетной политики предприятия реализуются через методы, принципы и порядок определения доходов и расходов бухгалтерского отражения и налогообложения. Элементы системы бухгалтерского учета и налогообложения оказывают ведущее влияние на показатели отчетности и характеризуют состояние деятельности предприятия с характерным результатом его бизнес-процессов.

Рекомендации

Снижение абсолютной величины налогов, подлежащих изъятию, может быть достигнуто путем воздействия на одну из двух составляющих, определяющих сумму налога: налоговую ставку или налоговую базу. Полное и надлежащее использование всех установленных законом льгот имеет важное значение. Отсрочка уплаты налогов имеет особое значение для компании в тех случаях, когда она направлена на продление инвестиции, а возможность получения привлеченных средств исчерпана.

Отсрочка уплаты налогов имеет особое значение для компании в тех случаях, когда она направлена на продление инвестиции, а возможность получения привлеченных средств исчерпана.

Выводы

Ведущее влияние учетной политики на налоговые обязательства неоднозначно, так как проявляется при отсрочке уплаты налога. политику совмещать с политикой налогообложения прибыли с учетом уже сложившейся практики использования одних и тех же методов учета.

Обоснована прямая взаимосвязь учетной политики предприятия с налоговым планированием, что можно рассматривать как методологию ведения управленческого и бухгалтерского (сводного) учета в целях налоговой оптимизации на предприятии. Таким образом, величина налогового воздействия на организацию учетной политики предприятия заключается в варьировании методов учета в соответствии с рационализацией налоговой системы.

Обоснована актуализация учетной политики, влияющей на налоговые обязательства, на примере учета основных средств. Актуализация учетной политики предполагает достижение нового качества процесса налогообложения, реализацию различных вариантов ведения бизнеса и использование ресурсов для определения оптимального уровня возникающих налоговых обязательств.

Актуализация учетной политики предполагает достижение нового качества процесса налогообложения, реализацию различных вариантов ведения бизнеса и использование ресурсов для определения оптимального уровня возникающих налоговых обязательств.

Ссылки

- Аппельбаум Д., Коган А., Васархели М. и Ян З. (2017). Влияние бизнес-аналитики и корпоративных систем на управленческий учет . Международный журнал бухгалтерских информационных систем, 25 , 29-44.

- Бейкер, Ч. Р. (2017). Влияние теории бухгалтерского учета на концептуальную основу FASB. Журнал историков бухгалтерского учета, 44 (2), 109-124.

- Бионди, Ю. (2017). Фирма как предприятие и загадка уклонения от уплаты налогов: перспективы теории и политики бухгалтерского учета. Бухгалтерский учет, экономика и право: Конвивиум, 7 (1).

- Брадул А., Лаптев С., Шепелюк В., Юнацкий М., Шипина С. (2019). Инновационный метод оценки рисков экономических процессов компании.

Журнал Академии стратегического управления, 18 (1).

Журнал Академии стратегического управления, 18 (1). - Дробязко С. (2018). Ведение бухгалтерского учета собственных средств предприятий в условиях законодательных изменений. Экономика и финансы, 10, 4-11.

- Дробязко С., Григорук И., Павлова Х., Волчанская Л. и Сергейчук С. (2019). Инновационная модель предпринимательства для телекоммуникационных предприятий. Журнал обучения предпринимательству, 22 (2).

- Хилорме Т., Шурпенкова Р., Кундря-Высоцкая О., Сарахман О. и Лызунова О. (2019). Модель прогнозирования энергосбережения в предпринимательстве. Журнал обучения предпринимательству, 22 (1S).

- Хилорме Т., Замазий О., Юдина О., Короленко Р. и Мельникова Ю. (2019). Формирование стратегий снижения рисков реализации проектов энергосберегающих технологий. Журнал Академии стратегического управления, 18 (3).

- Леал, М., Гарсия, А., и Ли, С.Х. (2018). Сроки политики экологического налогообложения с дружественной к потребителю фирмой.

Журнал экономики Хитоцубаси, 59 (1), 25-43.

Журнал экономики Хитоцубаси, 59 (1), 25-43. - Рогофф К.С. (2017). Проклятие наличных денег: как купюры крупных номиналов способствуют преступности и уклонению от уплаты налогов и ограничивают денежно-кредитную политику . Издательство Принстонского университета.

Определение стандарта бухгалтерского учета: как это работает

Что такое стандарт бухгалтерского учета?

Стандарт бухгалтерского учета представляет собой общий набор принципов, стандартов и процедур, которые определяют основу политики и практики финансового учета.

Ключевые выводы

- Стандарт бухгалтерского учета представляет собой набор методов и политик, используемых для систематизации бухгалтерского учета и других бухгалтерских функций в компаниях и во времени.

- Стандарты бухгалтерского учета применяются ко всей финансовой картине предприятия, включая активы, обязательства, выручку, расходы и собственный капитал.

- Банки, инвесторы и регулирующие органы полагаются на стандарты бухгалтерского учета, чтобы гарантировать актуальность и точность информации о конкретном предприятии.

Понимание стандартов бухгалтерского учета

Стандарты бухгалтерского учета повышают прозрачность финансовой отчетности во всех странах. В Соединенных Штатах общепринятые принципы бухгалтерского учета (GAAP) образуют набор стандартов бухгалтерского учета, широко применяемых для подготовки финансовой отчетности. Международные компании следуют Международным стандартам финансовой отчетности (МСФО), которые устанавливаются Советом по международным стандартам финансовой отчетности и служат руководством для компаний, не использующих ОПБУ США, представляющих финансовую отчетность.

Общепринятые принципы бухгалтерского учета широко используются государственными и частными организациями в Соединенных Штатах. Остальной мир в основном использует МСФО. Международные организации обязаны использовать эти стандарты. Совет по международным стандартам бухгалтерского учета (IASB) устанавливает и интерпретирует стандарты бухгалтерского учета международного сообщества при подготовке финансовой отчетности.

Стандарты бухгалтерского учета относятся ко всем аспектам финансов организации, включая активы, обязательства, доходы, расходы и акционерный капитал. Конкретные примеры стандартов бухгалтерского учета включают признание выручки, классификацию активов, допустимые методы амортизации, то, что считается амортизируемым, классификацию аренды и оценку непогашенных акций.

Американский институт бухгалтеров, который теперь известен как Американский институт дипломированных бухгалтеров, и Нью-Йоркская фондовая биржа попытались выпустить первые стандарты бухгалтерского учета в 1930-х годах. Вслед за этой попыткой были приняты Закон о ценных бумагах 1933 года и Закон о фондовых биржах 1934 года, в соответствии с которыми была создана Комиссия по ценным бумагам и биржам. Стандарты бухгалтерского учета также были установлены Советом по государственным стандартам бухгалтерского учета для принципов бухгалтерского учета для всех государственных и местных органов власти.

Стандарты бухгалтерского учета определяют, когда и как экономические события должны быть признаны, измерены и отображены. Внешние организации, такие как банки, инвесторы и регулирующие органы, полагаются на стандарты бухгалтерского учета, чтобы обеспечить предоставление актуальной и точной информации об организации. Эти технические положения обеспечили прозрачность отчетности и установили границы показателей финансовой отчетности.

Внешние организации, такие как банки, инвесторы и регулирующие органы, полагаются на стандарты бухгалтерского учета, чтобы обеспечить предоставление актуальной и точной информации об организации. Эти технические положения обеспечили прозрачность отчетности и установили границы показателей финансовой отчетности.

Стандарты бухгалтерского учета ОПБУ США

Американский институт сертифицированных общественных бухгалтеров разработал, управлял и ввел в действие первый набор стандартов бухгалтерского учета. В 1973, эти обязанности были возложены на недавно созданный Совет по стандартам финансовой отчетности. Комиссия по ценным бумагам и биржам требует, чтобы все зарегистрированные на бирже компании придерживались стандартов бухгалтерского учета ОПБУ США при подготовке своей финансовой отчетности для листинга на бирже ценных бумаг США.

Стандарты бухгалтерского учета обеспечивают сопоставимость финансовой отчетности нескольких компаний. Поскольку все организации следуют одним и тем же правилам, стандарты бухгалтерского учета делают финансовую отчетность достоверной и позволяют принимать более экономичные решения на основе точной и последовательной информации.

Совет по стандартам финансовой отчетности (FASB)

Независимая некоммерческая организация, Совет по стандартам финансового учета (FASB), имеет право устанавливать и интерпретировать общепринятые принципы бухгалтерского учета (GAAP) в Соединенных Штатах для государственных и частных компаний и некоммерческих организаций. GAAP относится к набору стандартов того, как компании, некоммерческие организации и правительства должны представлять свою финансовую отчетность.

Чем полезны стандарты бухгалтерского учета?

Стандарты бухгалтерского учета повышают прозрачность финансовой отчетности во всех странах. Они определяют, когда и как экономические события должны распознаваться, измеряться и отображаться. Внешние организации, такие как банки, инвесторы и регулирующие органы, полагаются на стандарты бухгалтерского учета, чтобы обеспечить предоставление актуальной и точной информации об организации. Эти технические положения обеспечили прозрачность отчетности и установили границы показателей финансовой отчетности.

Что такое общепринятые принципы бухгалтерского учета (GAAP)?

В Соединенных Штатах общепринятые принципы бухгалтерского учета (GAAP) образуют набор стандартов бухгалтерского учета, широко принятых для подготовки финансовой отчетности. Его цель состоит в том, чтобы улучшить ясность, последовательность и сопоставимость передачи финансовой информации. По сути, это общий набор принципов, стандартов и процедур бухгалтерского учета, изданных Советом по стандартам финансового учета (FASB). Публичные компании в Соединенных Штатах должны следовать GAAP, когда их бухгалтеры составляют свою финансовую отчетность.

Что такое международные стандарты финансовой отчетности (МСФО)?

Международные компании следуют Международным стандартам финансовой отчетности (МСФО), которые устанавливаются Советом по международным стандартам финансовой отчетности и служат в качестве руководства для компаний, не использующих ОПБУ США, представляющих финансовую отчетность. Они были созданы для обеспечения согласованности стандартов и практики бухгалтерского учета, независимо от компании или страны.

2 ПБУ 1/2008).

2 ПБУ 1/2008).

17 ПБУ 1/2008).

17 ПБУ 1/2008). 10.2008 № 106н)

10.2008 № 106н) 1. Фирмы, имеющие право вести БУ в упрощенной форме, могут вести его без двойной записи

1. Фирмы, имеющие право вести БУ в упрощенной форме, могут вести его без двойной записи 2. Фирмы, имеющие право вести БУ в упрощенной форме, вправе при самостоятельном выборе способа бухучета руководствоваться исключительно требованием рациональности

2. Фирмы, имеющие право вести БУ в упрощенной форме, вправе при самостоятельном выборе способа бухучета руководствоваться исключительно требованием рациональности К способам ведения БУ относятся способы группировки и оценки фактов хозяйственной деятельности, погашения стоимости активов, организации документооборота, инвентаризации, применения счетов БУ, организации регистров БУ, обработки информации

К способам ведения БУ относятся способы группировки и оценки фактов хозяйственной деятельности, погашения стоимости активов, организации документооборота, инвентаризации, применения счетов БУ, организации регистров БУ, обработки информации Последствия изменения УП, оказавшие или способные оказать существенное влияние на финположение или финрезультаты, отражаются в бухгалтерской отчетности ретроспективно, за исключением случаев, когда оценка в денежном выражении таких последствий не может быть достаточно надежной

Последствия изменения УП, оказавшие или способные оказать существенное влияние на финположение или финрезультаты, отражаются в бухгалтерской отчетности ретроспективно, за исключением случаев, когда оценка в денежном выражении таких последствий не может быть достаточно надежной В случае изменения УП следует раскрывать причину, содержание изменений, порядок отражения последствий изменения в бухотчетности и суммы корректировок. Если организация обязана показывать данные о прибыли, приходящейся на одну акцию, то следует отражать корректировку по сведениям о базовой и разводненной прибыли или убытку на акцию. Кроме того, следует указывать сумму корректировки за периоды, предшествующие указанным в бухочетности

В случае изменения УП следует раскрывать причину, содержание изменений, порядок отражения последствий изменения в бухотчетности и суммы корректировок. Если организация обязана показывать данные о прибыли, приходящейся на одну акцию, то следует отражать корректировку по сведениям о базовой и разводненной прибыли или убытку на акцию. Кроме того, следует указывать сумму корректировки за периоды, предшествующие указанным в бухочетности Если НПА по БУ может быть применен добровольно до его официального вступления в силу, компания должна раскрыть этот факт в бухотчетности

Если НПА по БУ может быть применен добровольно до его официального вступления в силу, компания должна раскрыть этот факт в бухотчетности 7.1): МСФО – аналогии в РСБУ – рекомендации по бухучету. Фирмы, имеющие право применять упрощенные способы БУ, в такой ситуации могут исходить только из принципа рациональности (п. 7.2).

7.1): МСФО – аналогии в РСБУ – рекомендации по бухучету. Фирмы, имеющие право применять упрощенные способы БУ, в такой ситуации могут исходить только из принципа рациональности (п. 7.2). 23).

23). 10.2008 N 12522). URL: http://www.consultant.ru/document/cons_doc_LAW_81164/

10.2008 N 12522). URL: http://www.consultant.ru/document/cons_doc_LAW_81164/ Журнал Академии стратегического управления, 18 (1).

Журнал Академии стратегического управления, 18 (1).

Об авторе