Порядок выплат при банкротстве предприятия: Полная информация для работы бухгалтера

Очередность выплат при банкротстве предприятия

Время чтения: 3 минут(ы)

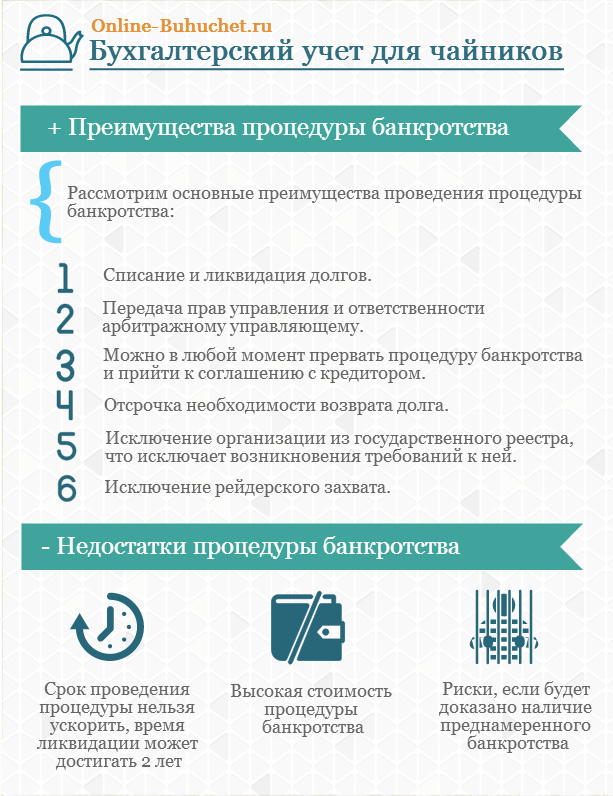

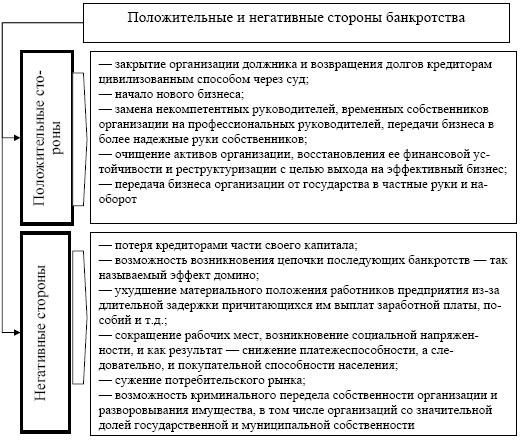

Процедуру банкротства руководители предприятий нередко пытаются использовать как способ уклонения от выплат по долговым обязательствам. Подача заявлений о признании банкротом самим юридическим лицом, работником предприятия по договоренности или дружественными контрагентами существенно усложняет положение кредиторов. Последние также могут использовать банкротство должника с целью совершения по отношению к нему неправомерных действий.

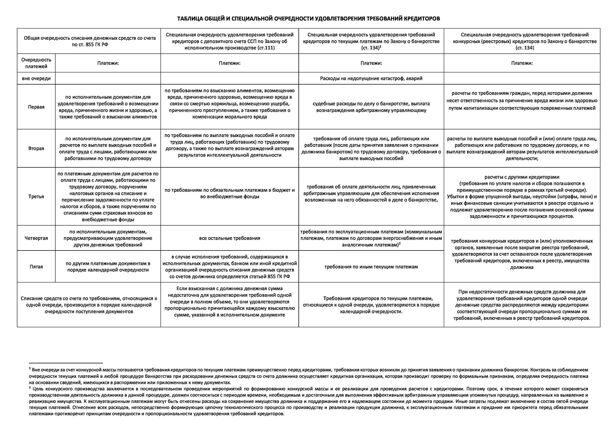

Надлежащее исполнение обязательств, возникающих при решении вопросов, касающихся процедуры банкротства, включая очередность выплат при банкротстве предприятия, регулируется статьями Гражданского (статья 65), Уголовного (статьи 195 — 197), Арбитражного процессуального кодексов РФ, ФЗ РФ №40, №122, №127 о несостоятельности (банкротстве) и рядом принятых Правительством РФ Постановлений.

Содержание

- 1 Общая очередность

- 1.

1 Первые

1 Первые - 1.2 Последующие

- 1.3 Внеочередные платежи

- 1.

- 2 Вопрос – ответ

- 2.1 Голосует ли вторая очередь реестра требований кредиторов?

- 2.2 Как узнать очередь в реестре требований кредиторов банка?

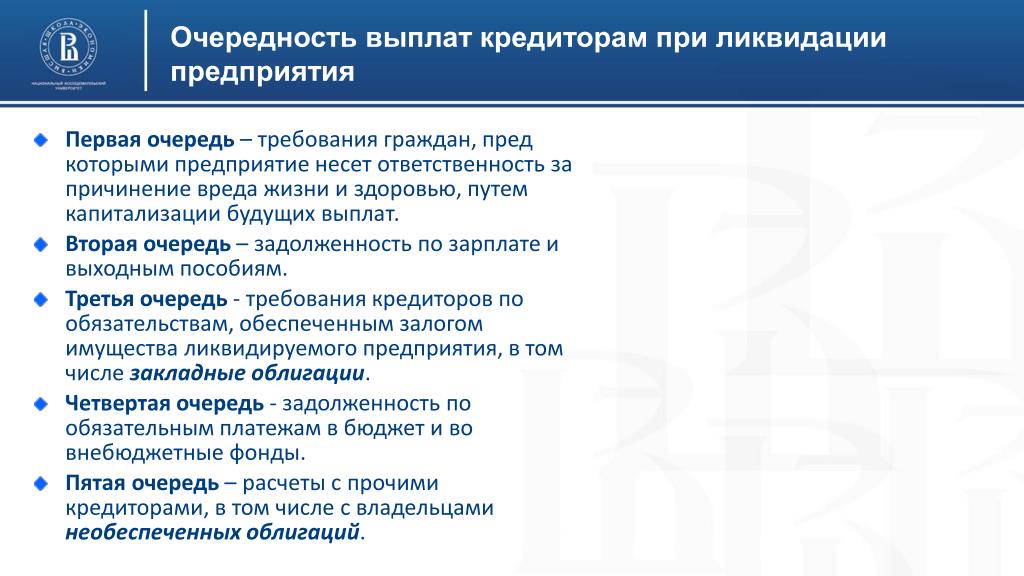

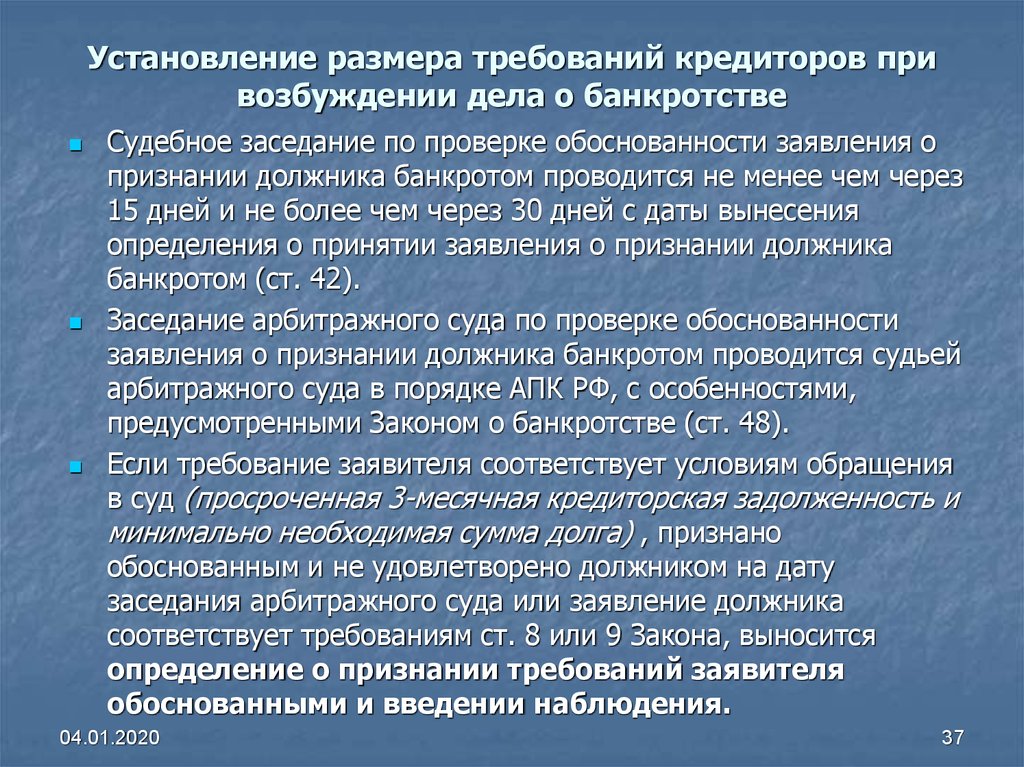

Общая очередность

Объявление юридического лица банкротом влечет за собой комплексную реализацию мер, предусматривающую, прежде всего, выполнение расчетов с кредиторами, предъявившими требования к должнику-банкроту. Если количества средств, которыми располагает предприятие-банкрот, недостаточно для удовлетворения всех запросов одновременно, для исполнения долговых обязательств устанавливается очередь кредиторов.

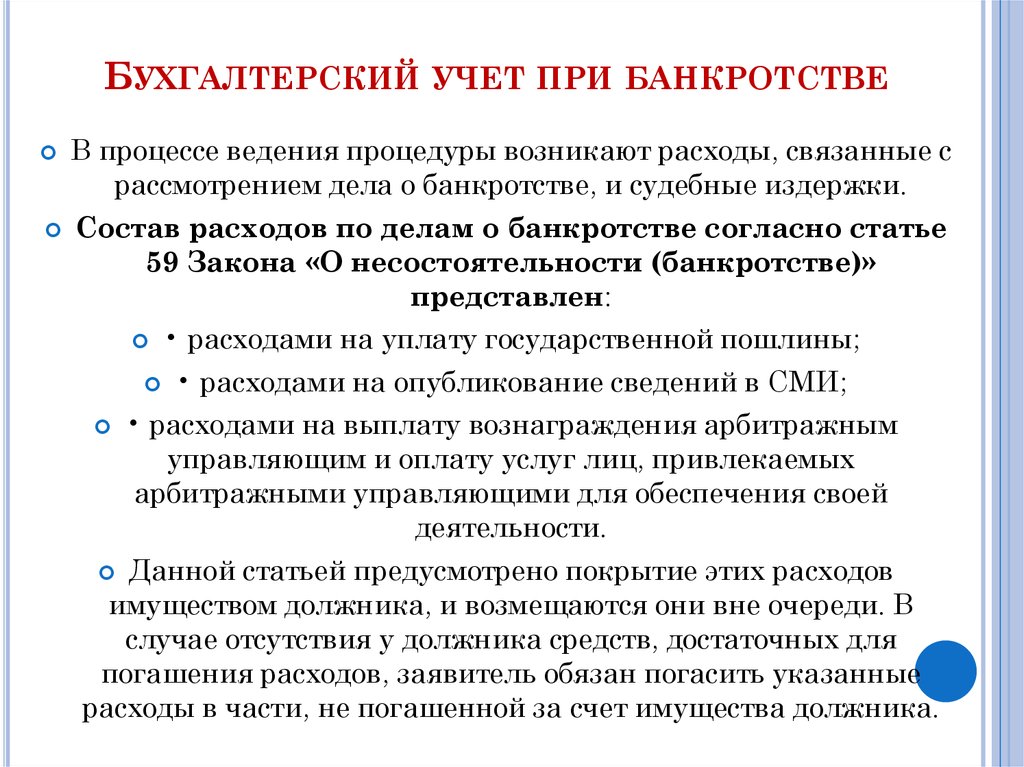

Предварительно выполняются специальные расчеты, уточняющие сумму расходов, касающихся:

- судебного производства;

- выплат вознаграждений;

- коммунальных платежей, отсутствие которых тормозит деятельность банкрота;

- затраты на участие в судебных разбирательствах;

- выплаты по заработной плате;

- издержки, имеющие первостепенную важность.

Определяется очередность выплат при банкротстве предприятия согласно ФЗ № 127 с целью справедливого распределения средств. Вносить какие-либо изменения в произвольном порядке запрещено законом.

В последнюю редакцию ФЗ-127 внесены изменения, предусматривающие трехступенчатую очередность выплат кредиторам вместо пятиступенчатой.

Первые

В список первой очереди входят те, кто имеет право на возмещение долга согласно определенным обязательствам со стороны обанкротившегося предприятия. В законе указано четкое определение таких кредиторов:

- Физические лица, получившие проблемы со здоровьем или утратившие работоспособность. Предприятие должно быть признано непосредственным виновником нанесенного здоровью ущерба.

- Семьи, утратившие кормильца, по вине банкрота.

- Семьи, получившие право на получение выплат, согласно постановлению суда.

- Лица, которым был нанесен моральный ущерб.

Многоразовые выплаты производятся в соответствии с установленной периодичностью. Для их обеспечения применяется метод капитализации повременных платежей, в соответствии с которым задача решается не самим банкротом, а страховой компанией согласно заключенному управляющим договору.

Для их обеспечения применяется метод капитализации повременных платежей, в соответствии с которым задача решается не самим банкротом, а страховой компанией согласно заключенному управляющим договору.

Последующие

Выплаты кредиторам, включенным во вторую очередь, затрагивают:

- пособия;

- заработную плату за работу, выполнявшуюся в соответствии с договором;

- авторские вознаграждения.

Только после того, как были проведены расчеты с лицами, установленными как кредиторы первой и второй очереди, предприятие приступает к удовлетворению требований оставшихся запросов.

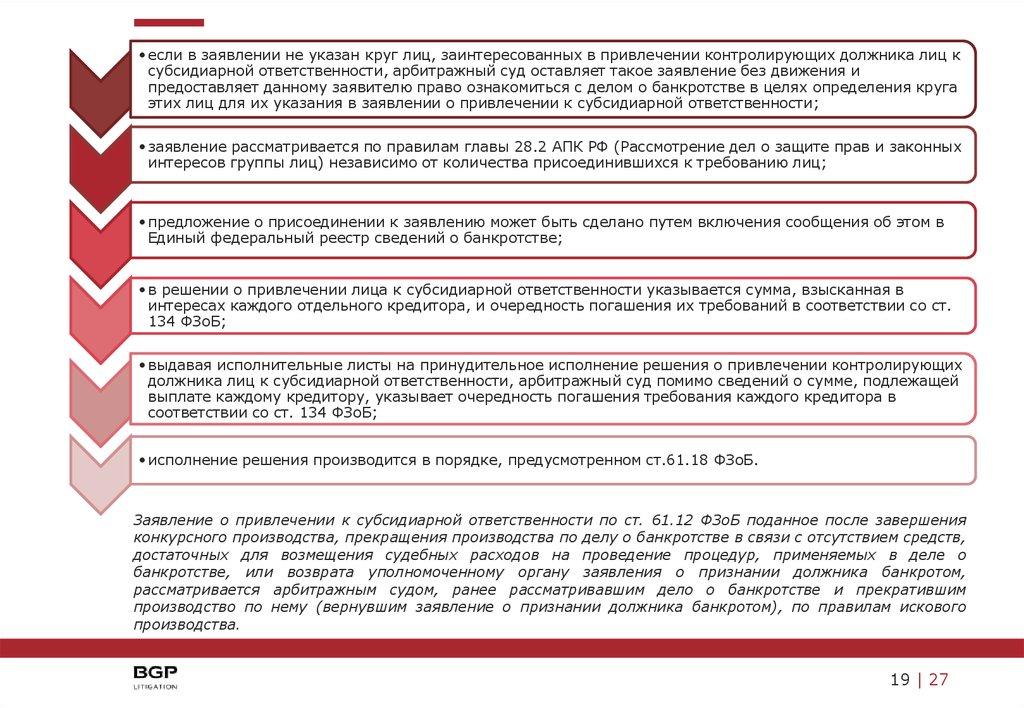

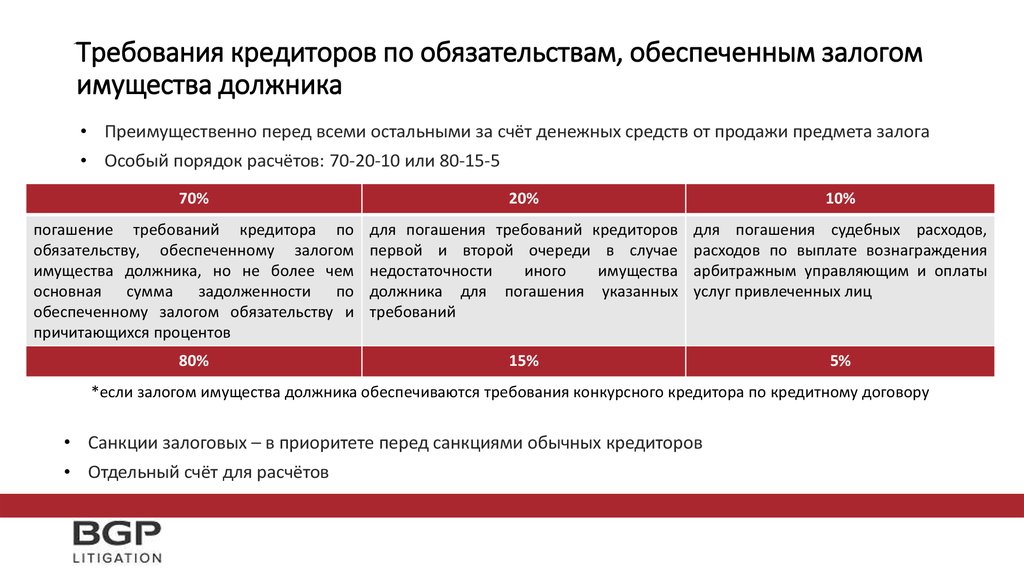

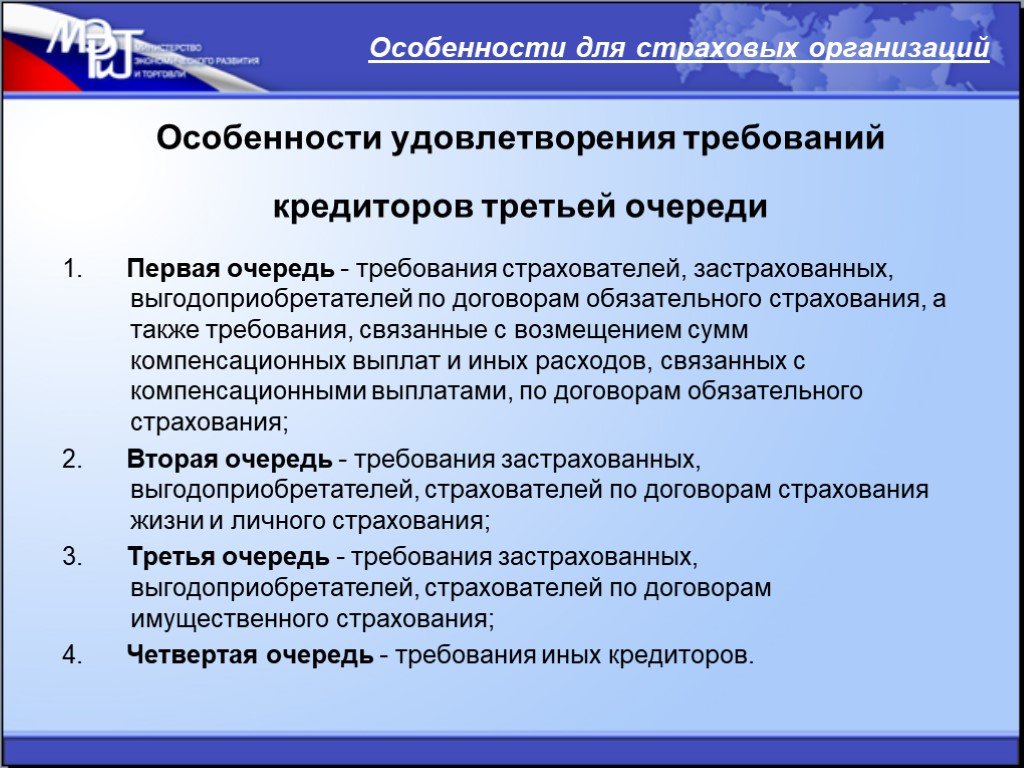

Третья очередь реестра требований кредиторов – это выплаты претендентам, признанным конкурсными кредиторами. Сюда также включаются запросы от уполномоченных органов (согласно статьям 137 и 138 ФЗ) и кредиторов-залогодержателей, при условии, что средств, полученных от реализации предмета залога, оказывается недостаточно для удовлетворения предъявленных требований.

Завершает очередность выполнение обязательств, касающихся:

- погашения требований по недействительным сделкам;

- выплат выходных пособий и компенсаций лицам, входящим в состав руководящего звена.

Особую группу составляют кредиторы, получившие отказ от ликвидационной комиссии во включении в промежуточный ликвидационный баланс, несмотря на соблюдение такими кредиторами установленного порядка подачи требований. В таких случаях ст. 64 ГК РФ определяет специальную процедуру.

Согласно ГК, кредитор вправе обратиться в суд с исковым заявлением к ответчику – ликвидационной комиссии. В случае вынесения судом положительного решения, заявленные требования удовлетворяются из оставшихся средств (имущества) предприятия-банкрота.

Выплаты по недействительным сделкам и расчеты с руководящим звеном предприятия регулируются статьями 134, 61.2, 61.3, 134 ФЗ-127.

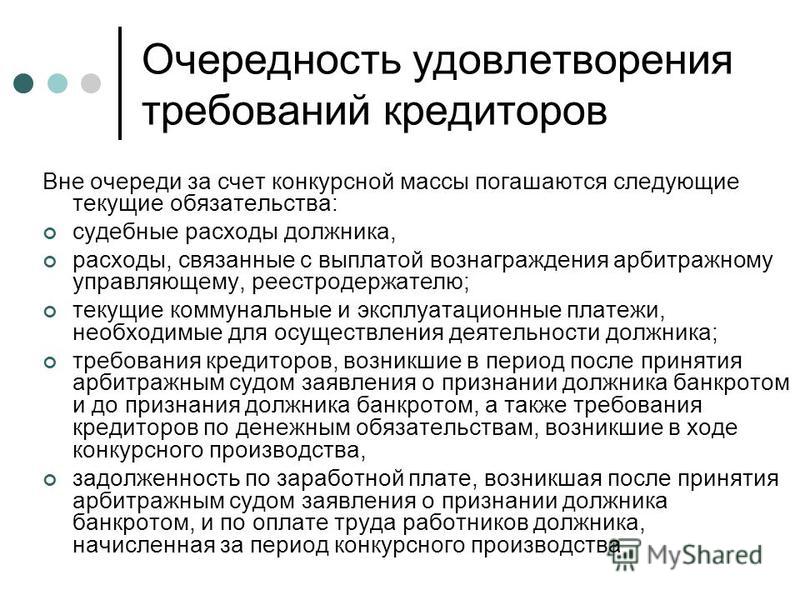

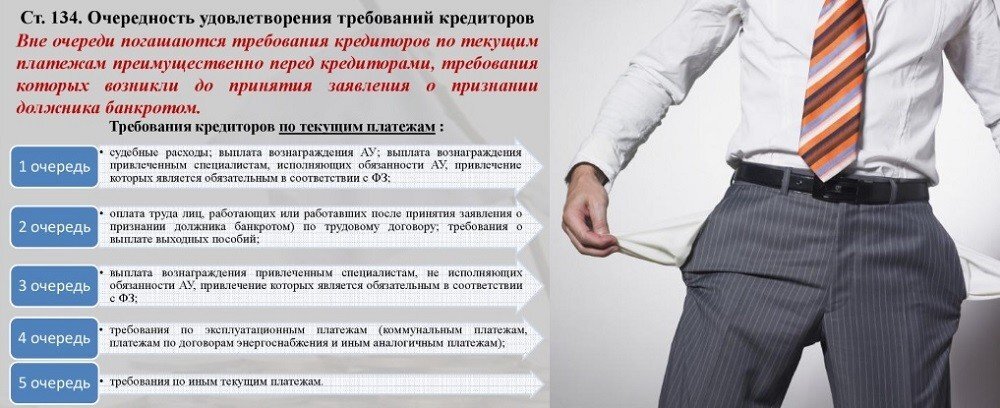

Внеочередные платежи

Помимо задолженностей, погашаемых банкротом в соответствии с установленной очередностью, законом предусмотрены выплаты внеочередного порядка. К таковым относятся все долговые обязательства, принятые предприятием во время процедуры признания его банкротом. Внеочередные или текущие платежи касаются:

- выплат, связанных с деятельностью арбитражных управляющих;

- текущих расходов;

- эксплуатационных затрат;

- вознаграждений реестросодержателю;

- мероприятий, необходимых для выработки методов предотвращения катастроф, которые могут быть вызваны прекращением работы предприятия.

Полный перечень внеочередных платежей также указывается в ФЗ №127.

Вопрос – ответ

Голосует ли вторая очередь реестра требований кредиторов?

Поскольку требования кредиторов второй очереди основываются на трудовом законодательстве, их запросы, согласно законам о банкротстве, не могут относиться к категории денежных обязательств. Соответственно, кредиторы, включенные во вторую очередь, лишены права принимать участие с правом голоса в собраниях кредиторов.

Как узнать очередь в реестре требований кредиторов банка?

При условии соблюдения кредиторами банка сроков включения требований в реестр кредиторов, конкурсным управляющим предоставляется выписка с указанием:

- размера требований;

- состава и очередности возмещения заявленных требований.

Выписка должна быть направлена управляющим не позднее, чем через пять рабочих дней с момента получения указанных требований. Расходы, связанные с направлением выписки, погашает кредитор в соответствии с ФЗ-127.

Благодаря четкому регламенту порядка действий при проведении процедуры банкротства предприятия, определенному законом о банкротстве, решение любых возникающих вопросов не составляет каких либо сложностей. В случае возникновения спорных моментов, кредитор или предприятие-банкрот вправе обратиться в суд для их разрешения.

Вам помогла эта статья? Будем благодарны за оценку:

0 0

Как работнику получить задолженность по заработной плате, если предприятие – банкрот?

Просмотров: 445

Современные реальности таковы, что некоторые предприятия и организации не могут удержаться на экономическом рынке и в результате становятся банкротами. Отсутствие у работодателя возможности исполнять свои финансовые обязательства приводит к невыплате заработной платы работникам. Что в таком случае необходимо знать работнику, который становится по отношению к обанкротившемуся предприятию-должнику кредитором, и имеет право требовать от работодателя причитающихся ему выплат?

Выплаты задолженности по заработной плате работникам должен производить арбитражный управляющий в строгой очередности, установленной статьей 134 Федерального закона от 26 октября 2002 года № 127-ФЗ «О несостоятельности (банкротстве)».

Очередность погашения задолженности по заработной плате зависит от даты ее возникновения, а также от своевременных действий самого работника. Вне очереди погашаются требования по текущим платежам, к которым относится задолженность по заработной плате, возникшая после даты принятия заявления арбитражным судом о признании организации банкротом, в том числе, начисленная в период проведения процедуры банкротства.

Необходимо знать, что требования кредиторов по текущим платежам не подлежат включению в реестр требований кредиторов. При этом текущие платежи удовлетворяются в определенной последовательности, например, в первую очередь арбитражный управляющий должен погасить судебные расходы по делу о банкротстве, а требование о выплате по задолженности по заработной плате будет удовлетворено во вторую очередь.

После полного удовлетворения требований по текущим платежам арбитражным управляющим погашается задолженность по заработной плате, которая возникает до принятия арбитражным судом заявления о признании организации банкротом и подлежит включению в реестр требований кредиторов.

Таким образом, выплаты работникам-кредиторам по текущим платежам имеют приоритет перед реестровыми кредиторами, требования которых возникли до принятия заявления о признании должника банкротом. Арбитражный управляющий не может приступить к погашению реестровой задолженности по заработной плате, не удовлетворив требования кредиторов по текущим платежам.

Возможна и такая ситуация, когда гражданин работал в организации до возбуждения дела о банкротстве и продолжил работать после признания ее банкротом. При таких обстоятельствах, задолженность по заработной плате, возникшей на дату принятия заявления о признании должника банкротом, будет отнесена ко второй очереди реестра кредиторов должника, а задолженность по заработной плате, возникшая после указанной даты, ко второй очереди, установленной для текущих платежей.

Работник имеет право проверить, включены ли его требования в реестр требований кредиторов и в каком объеме. Для этого ему необходимо направить запрос арбитражному управляющему. В ответ на полученный от работника запрос он в течение 5 рабочих дней обязан направить выписку из реестра требований кредиторов, которая должна отражать размер, состав и очередность удовлетворения его требований. В том случае, если сумма задолженности кредитору составляет более одного процента от общей кредиторской задолженности, арбитражный управляющий должен направить этому кредитору заверенную копию реестра требований кредиторов.

В ответ на полученный от работника запрос он в течение 5 рабочих дней обязан направить выписку из реестра требований кредиторов, которая должна отражать размер, состав и очередность удовлетворения его требований. В том случае, если сумма задолженности кредитору составляет более одного процента от общей кредиторской задолженности, арбитражный управляющий должен направить этому кредитору заверенную копию реестра требований кредиторов.

Если арбитражный управляющий не учел требование работника предприятия или неверно включил размер задолженности по заработной плате в реестр требований кредиторов, работнику необходимо обратится с заявлением на имя арбитражного управляющего.

Законом предусмотрена такая форма контроля работников предприятия за деятельностью арбитражного управляющего, как избрание уполномоченного представителя работников, который будет представлять их законные интересы, в том числе, касающиеся порядка и сроков выплаты задолженности по заработной плате.

Контроль над деятельностью арбитражного управляющего осуществляет также собрание кредиторов предприятия-банкрота, в котором имеет право принимать участие без права голоса представитель работников, к которому можно обратиться за необходимой информацией.

Кроме того, в случае нарушения арбитражным управляющим прав и законных интересов кредиторов, последние могут обратиться с жалобой на действия арбитражного управляющего в арбитражный суд.

Узнать информацию о дате принятия арбитражным судом заявления о банкротстве предприятия можно на сайте картотеки арбитражных дел (http://kad.arbitr.ru/).

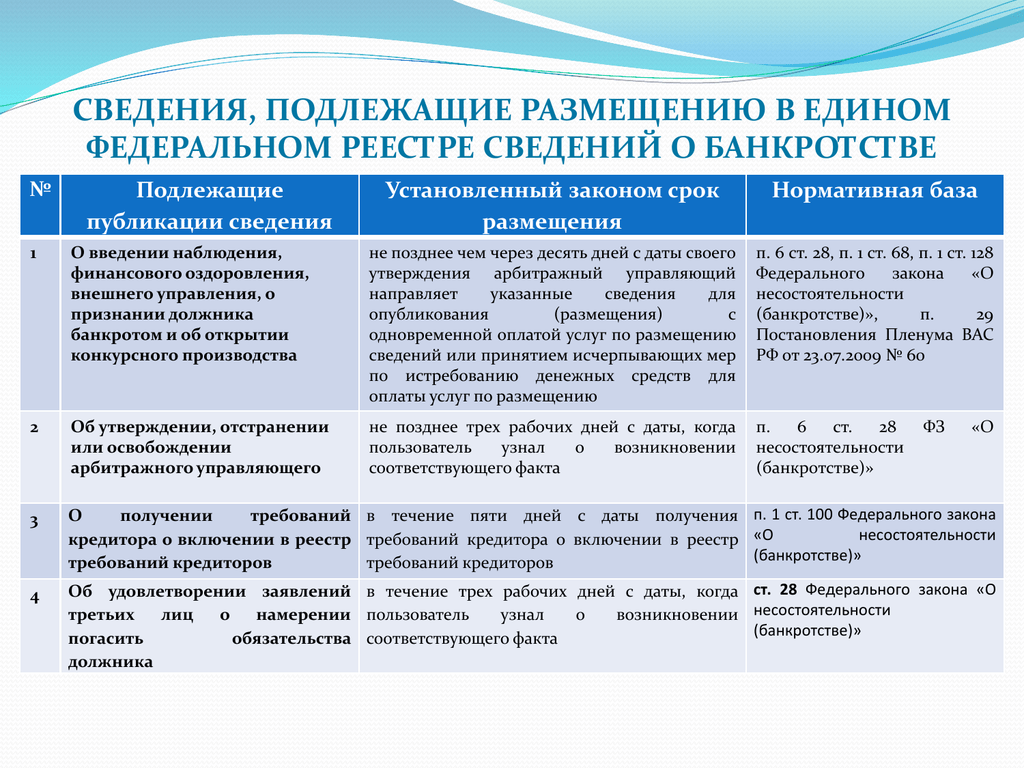

Сведения об арбитражном управляющем, утвержденном судом для проведения процедуры банкротства, а также его контактную информацию можно получить на сайте Единого федерального реестра сведений о банкротстве ( https://bankrot.fedresurs.ru/).

По материалам пресс-службы Управления Росреестра по Республике Карелия

Социальные кнопки для Joomla

Если заметили ошибку, выделите фрагмент текста и нажмите Ctrl+Enter

- Экономика

- Помощь

- Росреестр

Что делать, если обанкротившаяся компания должна вам деньги

Предположим, вы доставили дорогостоящее оборудование другому предприятию или оказали ему услугу, на которую ушло несколько часов вашего драгоценного времени. Затем вы узнаете, что организация, участвующая в этих сделках, подает заявление о банкротстве. Внезапно в подложечной области начинает формироваться болезненное ощущение.

Затем вы узнаете, что организация, участвующая в этих сделках, подает заявление о банкротстве. Внезапно в подложечной области начинает формироваться болезненное ощущение.

Даже в этом неудачном сценарии есть щепотка надежды: кредиторы, такие как вы, часто возвращают часть того, что им причитается во время банкротства, даже если это не вся причитающаяся сумма. Тем не менее, если и сколько вам заплатят, зависит от того, к какому типу кредиторов вы относитесь, и от того, предпринимаете ли вы соответствующие юридические шаги для получения этих денег. Чем более активны и осведомлены вы о процессе, тем выше ваши шансы выйти из него относительно невредимым.

Key Takeaways

- Когда компания подает заявление о банкротстве, суд, как правило, высылает вам уведомление и форму подтверждения требования, которая позволяет вам ходатайствовать о выплате.

- Если вы не получили уведомление о банкротстве от суда, важно как можно скорее связаться с клерком, чтобы получить подтверждающий документ.

- Приоритет отдается непогашенному долгу обанкротившейся компании, причем в первую очередь выплачиваются привилегированные кредиторы и обеспеченные долги.

Виды банкротства

Первое, что нужно понять, это то, что не все документы о банкротстве одинаковы. Действительно, то, как компания решит подать заявление, может существенно повлиять на то, как кредиторы получат деньги.

В ходе банкротства по главе 7 владельцы пришли к выводу, что удержать бизнес на плаву невозможно. Цель состоит в том, чтобы закрыть компанию и ликвидировать все материальные активы, чтобы они могли расплатиться со своими кредиторами. Доверительный управляющий, назначаемый судом по делам о банкротстве (все банкротства рассматриваются в рамках федеральной системы), берет на себя ответственность за продажу этих активов и выплату долгов кредиторам в порядке, установленном Кодексом о банкротстве.

Некоторые организации подают заявление о банкротстве с целью реорганизации и продолжения деятельности, процесс, известный как банкротство по главе 11. В отличие от банкротства по главе 7, кредиторы голосуют за план компании, который включает в себя стратегию погашения любых непогашенных долгов. В конечном итоге план также должен быть одобрен судом по делам о банкротстве.

В отличие от банкротства по главе 7, кредиторы голосуют за план компании, который включает в себя стратегию погашения любых непогашенных долгов. В конечном итоге план также должен быть одобрен судом по делам о банкротстве.

Независимо от того, будет ли компания подавать заявление о банкротстве по главе 7 или главе 11, это повлияет на вашу способность получать оплату.

Приоритизация долгов

Независимо от типа подачи суды требуют выплаты кредиторам в определенном порядке, в зависимости от вида долга. Привилегированные кредиторы, иногда называемые привилегированными кредиторами, имеют наивысший приоритет. К ним относятся сотрудники компании, а также местные, государственные и федеральные налоговые органы.

Следующими в очереди являются обеспеченные долги, по которым кредитор имеет залоговое право на конкретный актив. Типичные примеры включают поставщиков ипотечных кредитов или других кредиторов, которые требовали залога, прежде чем предоставлять деньги компании.

Необеспеченные долги являются самыми низкими в иерархии, а это означает, что эти кредиторы всегда берут на себя более высокий уровень риска при предоставлении продуктов или услуг бизнесу. Однако важно отметить, что не все необеспеченные долги имеют одинаковый статус. Например, поставщик, поставляющий товары или услуги после объявления о банкротстве, может потребовать полной оплаты административных расходов или пригрозить отказом от плана реорганизации. Аналогичным образом, физические и юридические лица, которые поставляют товары компании в течение 20 дней до подачи заявки, также могут иметь право на полное требование.

Большинство других заявителей попадают под эгиду общих необеспеченных кредиторов, которые, учитывая ограниченность активов проблемного бизнеса, часто получают ничтожную долю того, что им причитается.

Предоставление доказательства претензии

Когда компания подает заявление о банкротстве, суд рассылает уведомление перечисленным кредиторам. На этом этапе крайне важно подать так называемое доказательство претензии. По сути, это официальное письменное заявление, в котором суду сообщается, почему должник должен вам деньги. Как правило, вы также захотите предоставить любые документы, включая счета, контракты и выписки со счетов, которые подтверждают вашу претензию. Официальная форма претензии и указания будут включены в уведомление о банкротстве.

На этом этапе крайне важно подать так называемое доказательство претензии. По сути, это официальное письменное заявление, в котором суду сообщается, почему должник должен вам деньги. Как правило, вы также захотите предоставить любые документы, включая счета, контракты и выписки со счетов, которые подтверждают вашу претензию. Официальная форма претензии и указания будут включены в уведомление о банкротстве.

После подачи иска вы имеете право присутствовать на собрании кредиторов, иногда называемом собранием 341, в соответствии с применимым разделом Кодекса о банкротстве. Здесь кредиторы и доверительный управляющий могут задать должнику вопросы, чтобы получить представление о его финансовом состоянии.

Когда бизнес подает заявление о защите от банкротства, вступает в силу автоматическое приостановление, что означает, что кредиторы, такие как вы, больше не могут пытаться взыскать вашу дебиторскую сумму вне суда по делам о банкротстве. Это означает, что вам придется прекратить любые судебные иски, наложение ареста или лишение права выкупа с момента подачи бизнес-файлов.

Кредиторы могут обратиться в суд с ходатайством об отмене автоматического приостановления, что позволит им возобновить деятельность по взысканию задолженности. Принятие ходатайства зависит от соответствия определенным критериям. Например, председательствующий судья может предоставить освобождение от моратория, если стоимость имущества, вероятно, уменьшится до завершения процедуры банкротства, тем самым уменьшив сумму, которую кредитору будет возвращена.

Кредиторы, не указанные в документации

В некоторых случаях компания может не подавать вам иск в суд, даже если она должна вам деньги. Поскольку вы не числитесь в списке банкротства, суд не отправит вам уведомление о подаче заявления.

Если вы узнаете о банкротстве по неофициальному каналу, вам следует связаться с компанией и запросить номер дела о банкротстве. Затем вы можете связаться с секретарем суда и попросить его подтвердить, что подача действительно имела место. Предполагая, что вы все еще находитесь в пределах допустимого срока для принятия доказательства претензии, клерк должен быть в состоянии отправить вам необходимую форму.

Конечно, отправка доказательства претензии не является гарантией того, что ваш кредитор заплатит вам. Однако это позволяет вам как бы встать в очередь, когда бизнес формулирует план погашения или назначенный судом доверительный управляющий распределяет доступные активы.

Защита ваших финансовых интересов

К сожалению, кредиторы часто получают копейки с каждого доллара, который им причитается, особенно если их дебиторская задолженность объединена с общей необеспеченной задолженностью бизнеса. Тем не менее, есть несколько способов, которыми частные лица и компании могут защитить себя от убытков от банкротства, помимо отсеивания деловых партнеров, которые, как известно, находятся в бедственном финансовом положении.

Одной из таких мер поддержки является вставка в договор купли-продажи так называемого положения о сохранении права собственности. Такие положения дают продавцам, таким как вы, право сохранять право собственности на товары, которые вы продаете, до тех пор, пока вы не получите полную оплату. В противном случае вы можете оказаться в списке необеспеченных кредиторов, находящихся во власти доверительного управляющего и любых материальных активов, оставшихся у компании для погашения долгов.

В противном случае вы можете оказаться в списке необеспеченных кредиторов, находящихся во власти доверительного управляющего и любых материальных активов, оставшихся у компании для погашения долгов.

Поставщики, ведущие активный бизнес с конкретным покупателем, могут также рассмотреть вопрос о страховании торговых кредитов (TCI), которое защищает кредитора в случае неуплаты покупателем из-за банкротства или по другим причинам.

Как правило, TCI покрывает определенную часть неоплаченного долга, в зависимости от выбранного вами полиса. В дополнение к возмещению неоплаченной дебиторской задолженности некоторые полисы TCI обеспечивают защиту от ответственности за предпочтение, когда доверительный управляющий может взыскать платежи, которые кредитор получил от проблемного должника в течение 9 лет.0 дней подачи заявления о банкротстве.

Итог

Хотя банкротство компании, которой вы продавали товары или оказывали услуги, никогда не бывает хорошей новостью, часто можно вернуть хотя бы часть этих денег. Для этого вам необходимо как можно скорее подать доказательство требования, чтобы доверительный управляющий, осуществляющий надзор за платежами кредиторам, мог поставить вашу дебиторскую задолженность в очередь.

Для этого вам необходимо как можно скорее подать доказательство требования, чтобы доверительный управляющий, осуществляющий надзор за платежами кредиторам, мог поставить вашу дебиторскую задолженность в очередь.

Какие варианты существуют для продавца во время банкротства

В этой короткой серии видеороликов из трех частей партнеры Greenberg Glusker Эндрю Апфельберг и Брайан Давидофф обсуждают важные финансовые вопросы для компаний, занимающихся здоровьем, красотой и благополучием, в связи с пандемией. Во второй части рассматривается, какие варианты существуют для поставщика в случае банкротства, в том числе, что такое предпочтение, как защититься от предпочтения и что такое критический поставщик.

Эндрю : Компании в сфере здоровья, красоты и хорошего самочувствия должны быть гибкими, чтобы выжить и процветать. И под гибкостью я подразумеваю способность быстро реагировать на изменения в настроениях потребителей и восприятии ценности. Безусловно, одним из самых больших препятствий на пути к гибкости будет банкротство поставщика, поставщика или важного партнера. Я надеялся, что вы могли бы дать совет нашим друзьям в отрасли, что делать, если это произойдет. Итак, обо всем по порядку: что такое предпочтение?

Безусловно, одним из самых больших препятствий на пути к гибкости будет банкротство поставщика, поставщика или важного партнера. Я надеялся, что вы могли бы дать совет нашим друзьям в отрасли, что делать, если это произойдет. Итак, обо всем по порядку: что такое предпочтение?

Брайан : Давайте сначала поговорим о том, почему существует предпочтение. Концепция банкротства заключается в том, что с кредиторами обращаются справедливо и одинаково. Под этим я подразумеваю, что если у вас есть несколько необеспеченных кредиторов, идея банкротства заключается в том, что все они в равной степени участвуют в любых активах, доступных для распределения среди этих кредиторов. Концепция предпочтения предназначена для достижения этой цели. И что делает преференция, так это то, что она возвращает в конкурсную массу определенные платежи, которые были сделаны предпочтительно одному кредитору, а не другому кредитору, снова с идеей взыскания этого преимущественного платежа, помещения его обратно в конкурсную массу, а затем возможность распределять эти деньги пропорционально всем кредиторам. По сути, предпочтение работает так, что оно оглядывается назад на период 90 дней до подачи заявления о банкротстве или, в случае инсайдера, а инсайдером является, например, должностное лицо или директор компании, лицо, имеющее значительный контроль над компанией, период ретроспективного анализа составляет один год. Если есть платеж от компании, которая впоследствии объявляет о банкротстве либо в течение 90 дней для стороннего поставщика, либо для инсайдера в течение одного года, то если этот платеж производится в счет ранее существовавшего долга — теперь это важно понять. потому что многие люди путаются, когда платеж предшествует банкротству, что они обеспокоены тем, что это предпочтение. Это становится преимуществом только в том случае, если это платеж в счет старого долга. Другими словами, если вы отправляете товары и ваши условия кредита составляют 10 дней, и вы получаете оплату в течение 10 дней, это не является предпочтительным. Но если ваши условия кредита составляют 10 дней, а вам что-то платят через 60 дней, это может на первый взгляд быть преимуществом, и, если другие критерии удовлетворены, компания может быть восстановлена при банкротстве.

По сути, предпочтение работает так, что оно оглядывается назад на период 90 дней до подачи заявления о банкротстве или, в случае инсайдера, а инсайдером является, например, должностное лицо или директор компании, лицо, имеющее значительный контроль над компанией, период ретроспективного анализа составляет один год. Если есть платеж от компании, которая впоследствии объявляет о банкротстве либо в течение 90 дней для стороннего поставщика, либо для инсайдера в течение одного года, то если этот платеж производится в счет ранее существовавшего долга — теперь это важно понять. потому что многие люди путаются, когда платеж предшествует банкротству, что они обеспокоены тем, что это предпочтение. Это становится преимуществом только в том случае, если это платеж в счет старого долга. Другими словами, если вы отправляете товары и ваши условия кредита составляют 10 дней, и вы получаете оплату в течение 10 дней, это не является предпочтительным. Но если ваши условия кредита составляют 10 дней, а вам что-то платят через 60 дней, это может на первый взгляд быть преимуществом, и, если другие критерии удовлетворены, компания может быть восстановлена при банкротстве.

Эндрю : Итак, как бы один из наших клиентов защищался от этого?

Брайан : Ну, во-первых: есть ряд тестов, которые должны быть выполнены, чтобы это было предпочтительным. Как я уже сказал, ранее существовавший долг является лишь одним из них. Это должно привести к тому, что получатель получит больше, чем он получил бы в случае банкротства при ликвидации. Скажем, например, у вас как у продавца есть непогашенная дебиторская задолженность. Вам платят 100 центов за доллар из-за этой старой дебиторской задолженности. И если он удовлетворяет другим критериям банкротства, вам будут платить только 50 центов за доллар, тогда, возможно, это предпочтение. Если вы являетесь обеспеченным кредитором, обеспеченные кредиторы имеют право на выплату, как правило, 100 центов за доллар, так что это будет одним из средств защиты. Но большинство банкиров необеспечены. Мы рассматриваем ряд других доступных средств защиты, наиболее распространенными из которых являются платежи по обычной стоимости. Что происходит в этом анализе, так это то, что вы оцениваете, какая практика была между сторонами за период времени до банкротства, возможно, оглядываясь назад на год или дольше. Если практика заключалась в том, что вам платят в течение 30 дней, а получается, что даже в течение этих 90-дневный период ретроспективного анализа, вам все еще платят в течение 30 дней, тогда это платеж, произведенный по обычной стоимости — вероятно, не будет возмещен. Одной из других защит будет — и это тоже довольно распространенная — так называемая последующая новая ценность. Итак, типичный сценарий здесь: скажем, у вас есть дебиторская задолженность — выберите число: 10 000 долларов. Ваш клиент платит вам 5000 долларов, и давайте предположим, что это просроченный платеж, так что он — на первый взгляд — может быть возмещен в качестве предпочтения. Но после получения этих денег вы отправляете еще 5000 долларов. Если эта отгрузка происходит после оплаты, это является последующей новой стоимостью, и она, по сути, компенсирует то, что в противном случае было бы льготным платежом.

Что происходит в этом анализе, так это то, что вы оцениваете, какая практика была между сторонами за период времени до банкротства, возможно, оглядываясь назад на год или дольше. Если практика заключалась в том, что вам платят в течение 30 дней, а получается, что даже в течение этих 90-дневный период ретроспективного анализа, вам все еще платят в течение 30 дней, тогда это платеж, произведенный по обычной стоимости — вероятно, не будет возмещен. Одной из других защит будет — и это тоже довольно распространенная — так называемая последующая новая ценность. Итак, типичный сценарий здесь: скажем, у вас есть дебиторская задолженность — выберите число: 10 000 долларов. Ваш клиент платит вам 5000 долларов, и давайте предположим, что это просроченный платеж, так что он — на первый взгляд — может быть возмещен в качестве предпочтения. Но после получения этих денег вы отправляете еще 5000 долларов. Если эта отгрузка происходит после оплаты, это является последующей новой стоимостью, и она, по сути, компенсирует то, что в противном случае было бы льготным платежом.

Эндрю : Многие из наших клиентов в отрасли окажутся в неудобном положении, когда поставщик какое-то время должен им деньги, но все еще просит их отправить товар. Итак, какой совет вы бы дали в этом случае с точки зрения того, очевидно, что они хотят получить оплату за предыдущие суммы, и они также хотят получить оплату за эту новую партию. Какой совет вы бы им дали? Каковы лучшие практики в этой ситуации?

Брайан : Как я уже упоминал ранее, вы, безусловно, должны быть бдительны, чтобы не получить преференций, а компании, на которые подают в суд за преференции, обычно не очень хорошо к этому относятся, как вы могли бы ожидать. Мало того, что клиент им должен денег, так еще и управляющий банкротом подал на них в суд с требованием вернуть деньги. Итак, вы действительно хотите быть бдительными. Итак, что вы можете сделать? Если вы собираетесь получать оплату за счет старого счета, то вы хотите попытаться компенсировать это за счет нового инвентаря, который вы отправляете, но в той мере, в какой вы можете получить гарантии того, что вам за это заплатят. новый инвентарь, и одним из видов гарантий, которые вы можете получить, может быть гарантия или какой-либо другой вид повышения кредитоспособности. Единственная альтернатива состоит в том, чтобы избежать предпочтения, поставив новый продукт. Другой и, вероятно, наиболее активной альтернативой будет, если это возможно, попытаться удержать ваши поставки и ваши платежи в рамках обычной стоимости бизнеса, которую вы исторически имели с этим клиентом, чтобы вы не выпадали из этого диапазона и не подвергали риску. себе предпочтение.

новый инвентарь, и одним из видов гарантий, которые вы можете получить, может быть гарантия или какой-либо другой вид повышения кредитоспособности. Единственная альтернатива состоит в том, чтобы избежать предпочтения, поставив новый продукт. Другой и, вероятно, наиболее активной альтернативой будет, если это возможно, попытаться удержать ваши поставки и ваши платежи в рамках обычной стоимости бизнеса, которую вы исторически имели с этим клиентом, чтобы вы не выпадали из этого диапазона и не подвергали риску. себе предпочтение.

Эндрю : Еще один вопрос, который мне задавали многие клиенты в отрасли: являюсь ли я критическим поставщиком? Итак, можете ли вы рассказать нам, что это такое и почему нас это должно волновать?

Брайан : Ну, слово «важный поставщик» имеет обыденное значение, а затем оно имеет смысл банкротства. Здравый смысл означает, что вы являетесь важным поставщиком для своего клиента, так что они действительно не могут обойтись без вас, несмотря на банкротство? Это часто приводит к тому, что вы играете важную роль в деле о банкротстве. И это означает, что иногда в деле о банкротстве компания, находящаяся в состоянии банкротства, будет просить суд по делам о банкротстве определить некоторых из своих поставщиков в качестве важнейших поставщиков, а это означает, что эти поставщики имеют решающее значение для бизнеса клиента. Без них им не выжить. Если суд определяет конкретного поставщика как критически важного поставщика, то, как правило, этот поставщик получает повышенные платежи. Таким образом, в то время как обычно для продавца, когда клиент объявляет о банкротстве, нет никаких платежей в счет старого долга, долга, который был причитается до подачи заявления о банкротстве. Если, с другой стороны, вы назначены критически важным поставщиком, вам часто будут выплачивать часть или даже весь ваш долг до банкротства в обмен на то, что вы продолжите отгружать товары после банкротства. Очевидно, что тогда вы попадаете в ситуацию, когда вы должны убедиться, что вы заплатили за отгрузки после банкротства, но это повышает вашу способность получать оплату за непогашенные счета до банкротства.

И это означает, что иногда в деле о банкротстве компания, находящаяся в состоянии банкротства, будет просить суд по делам о банкротстве определить некоторых из своих поставщиков в качестве важнейших поставщиков, а это означает, что эти поставщики имеют решающее значение для бизнеса клиента. Без них им не выжить. Если суд определяет конкретного поставщика как критически важного поставщика, то, как правило, этот поставщик получает повышенные платежи. Таким образом, в то время как обычно для продавца, когда клиент объявляет о банкротстве, нет никаких платежей в счет старого долга, долга, который был причитается до подачи заявления о банкротстве. Если, с другой стороны, вы назначены критически важным поставщиком, вам часто будут выплачивать часть или даже весь ваш долг до банкротства в обмен на то, что вы продолжите отгружать товары после банкротства. Очевидно, что тогда вы попадаете в ситуацию, когда вы должны убедиться, что вы заплатили за отгрузки после банкротства, но это повышает вашу способность получать оплату за непогашенные счета до банкротства.

Эндрю : Похоже, что одним из способов, которым мы могли бы помочь нашим клиентам, было бы помочь им стать важным поставщиком.

Брайан : Да.

Эндрю : Когда мы готовились к этому интервью, вы что-то объясняли мне о разделе 503(b)(9), что звучит очень официально. Что это?

Брайан : Раздел 503(b)(9) — это раздел Кодекса о банкротстве, который позволяет продавцу вернуть товары, если товары были отправлены в течение 20 дней после подачи заявления о банкротстве. Если это произойдет, то вы можете отправить уведомление должнику, находящемуся во владении, поскольку компания объявляется банкротом, с просьбой о возврате этих товаров. Опять же, это то, за чем вам действительно нужно следить за своими временными шкалами. Если вы отправляете и узнаете о банкротстве, вам действительно нужно очень быстро отреагировать, отправив это уведомление, потому что, если вы не отправите это уведомление своевременно, вы потеряете это 503(b)(9).

1 Первые

1 Первые

Об авторе