Пособие при банкротстве предприятия: Выплаты работникам при банкротстве предприятия и что делать сотрудникам

Выплаты работникам при банкротстве предприятия и что делать сотрудникам

Закон обязывает руководство предприятия полностью погасить задолженности во время ликвидации предприятия.

Автор статьи:

Евгений Смирнов- Последствия банкротства для персонала

- Увольнение при банкротстве компании

- Порядок выплат зарплаты при банкротстве организации

- Что делать сотрудникам, если компания банкротится

- Выводы

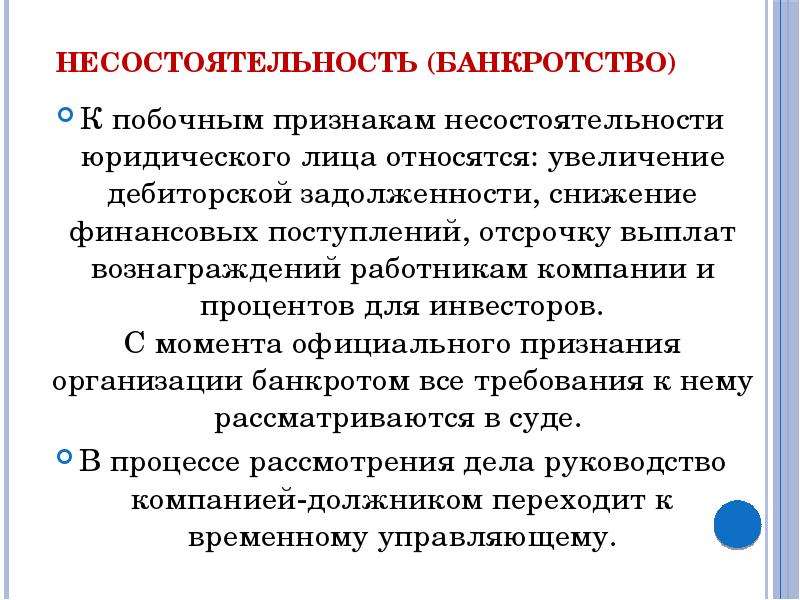

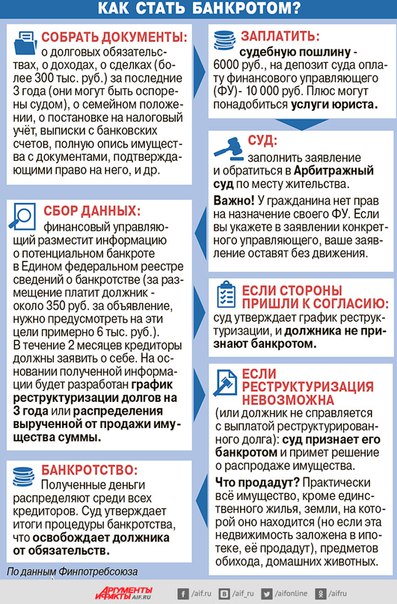

Учредитель может объявить о банкротстве своей компании и прекратить ее деятельность при соблюдении двух условий: сумма задолженности превышает 300 тыс. , а период просрочки платежей составляет 90 дней. Изначально погашением текущей задолженности занимается директор компании, а затем, внешний управляющий. При банкротстве предприятия, выплаты работникам производятся в установленном законом порядке. Статьей 136 Гражданского Кодекса РФ регламентируется очередность расчетов. После официального начала ликвидации, перечисления заработанных денег бывшим сотрудникам производятся в порядке второй очереди, за счет средств от реализации имеющихся активов.

, а период просрочки платежей составляет 90 дней. Изначально погашением текущей задолженности занимается директор компании, а затем, внешний управляющий. При банкротстве предприятия, выплаты работникам производятся в установленном законом порядке. Статьей 136 Гражданского Кодекса РФ регламентируется очередность расчетов. После официального начала ликвидации, перечисления заработанных денег бывшим сотрудникам производятся в порядке второй очереди, за счет средств от реализации имеющихся активов.

Последствия банкротства для персонала

По законодательству, если предприятие банкротится, работников ожидает увольнение. Интересы служащих находятся под защитой специально назначенного управляющего.

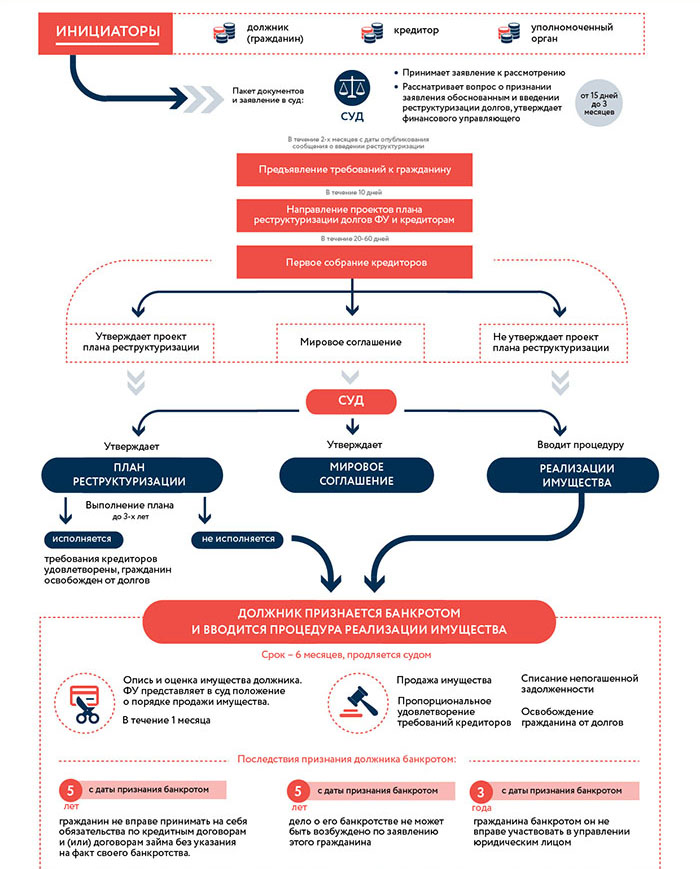

Федеральным законом от 26.10.2002 № 127-ФЗ устанавливаются строгие сроки уведомления коллектива о ликвидации организации в связи с банкротством. Ознакомившись с документом, сотрудник обязан расписаться и согласовать положенные выплаты:

- зарплату;

- компенсацию за отпуск;

- пособия.

Все вопросы решаются с внешним арбитражным управляющим, потому что собственник компании лишен судом права управлять сложившейся ситуацией.

Увольнение осуществляется согласно ст. 81 ТК РФ. Договорные отношения расторгаются поэтапно. В последнюю очередь трудовой договор аннулируется со следующими категориями сотрудников:

- беременными;

- женщинами в декрете;

- несовершеннолетними;

- родителями-одиночками;

- инвалидами.

По регламенту, работодатель не обязан трудоустраивать уволенных сотрудников, не взирая на статус социальной защищенности, под сокращение попадают и беременные, и инвалиды. Решением указанных вопросов занимается Центр занятости, по официальному запросу учредителя-банкрота.

Увольнение при банкротстве компании

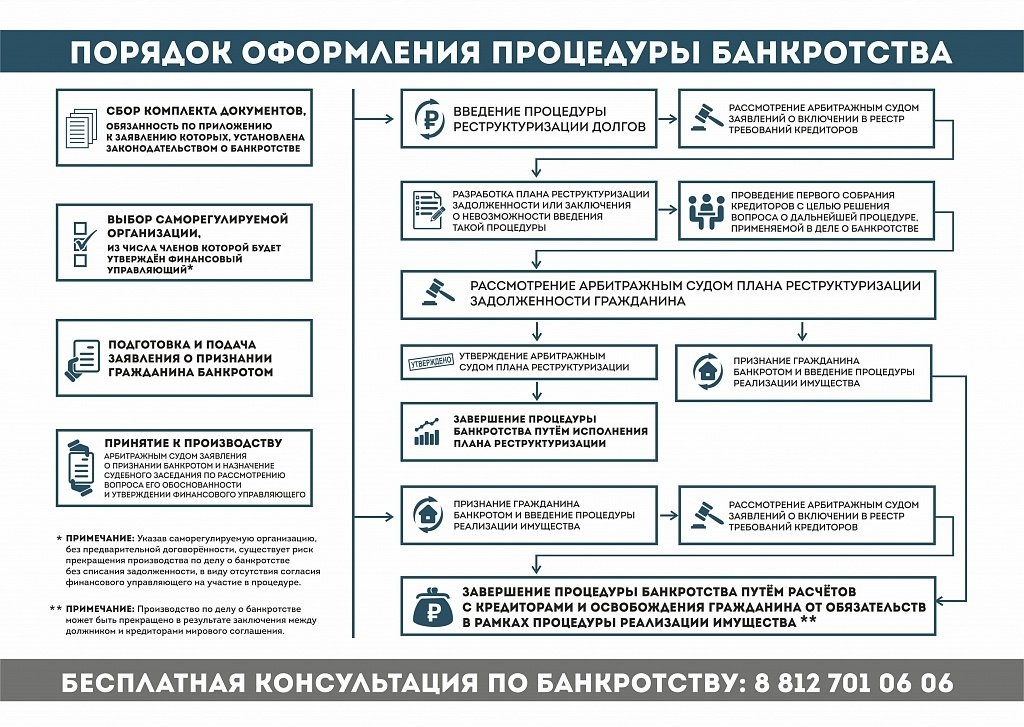

В законодательстве прописывается следующий алгоритм увольнения:

- Уведомить биржу труда за 90 дней до начала официального процесса ликвидации. Обязательное требование, если увольняются свыше 15 человек.

- Сообщить профсоюзам о сокращении персонала из-за банкротства.

- Отправить работникам уведомления с объяснением причин, и собрать их подписи.

- Осуществить полный расчет по имеющимся задолженностям (зарплаты, пособия, отпускные и больничные).

- Внести запись в трудовую книжку работника.

- Выдать сотрудникам требуемую документацию и положенную компенсацию.

Увольнение директора при банкротстве осуществляется на основании законодательства, оно ничем не отличается от стандартной процедуры и проходит в общем порядке. Статус управленца не играет никакой роли, а объявив компанию банкротом, он автоматически лишается любых привилегий.

Порядок выплат зарплаты при банкротстве организации

Ответить на вопрос: «Выплатят ли зарплату при банкротстве компании?» — поможет Трудовой кодекс РФ. Закон обязывает руководство предприятия полностью погасить задолженности во время ликвидации производства.

Алгоритм расчета с работниками:

- Заработная плата в начале процесса рассчитывается директором предприятия.

- Уведомление о сокращении штатов вручается под роспись каждому кандидату не менее, чем за 60 дней. Руководитель предприятия рассчитывает выплату зарплаты при банкротстве каждому сотруднику, чтобы включить их в реестр кредиторов. Человек имеет право уволиться по собственному желанию, но тогда с ним рассчитаются на дату увольнения.

Заработная плата при ликвидации юр. лица делится на две части:

- Реестровая. Долг по зарплате и различным компенсациям, рассчитанные на дату официального объявления о банкротстве (вносится в реестр кредиторов второй очереди).

- Текущая. Выплата нигде не фиксируется, производится вне очереди при банкротстве предприятия сразу после официального объявления.

На практике, не всегда права работников соблюдаются.

Имущество может быть продано еще до официального объявления о банкротстве, поэтому средств на выплату заработной платы будет недостаточно.

Что делать сотрудникам, если компания банкротится

В случае, если компания банкротится, сотрудникам следует запастись терпением. Их права гарантируются законодательством, поэтому опасаться за выплаты не нужно.

Каждый человек обязан внимательно ознакомиться с официальным уведомлением о ликвидации и с соответствующим приказом. Если права сотрудников нарушаются, важно вовремя подать исковое заявление в суд.

Выводы

Первостепенная задача внешнего управляющего состоит в том, чтобы полностью погасить задолженность компании перед кредиторами. После официального объявлении о ликвидации юридического лица или предпринимательской деятельности, ответственные лица уведомляют наемных работников об увольнении, рассчитывают размеры выплаты и готовят прочие документы. Права работников защищаются федеральными законами.

Поделись в соц.сетях

Опубликовано:

Добавить комментарийВам понравится

Права работника при банкротстве предприятия 2020

Прекращение деятельности юридических лиц по причине несостоятельности влечет за собой исполнение целого ряда бюрократических процедур. Администрация предприятия попадает не только в неприятную ситуацию, в которой следует соблюдать требования законодательства. К числу кредиторов фирмы невольно присоединяются штатные работники, с которыми следует рассчитаться по текущей и перспективной видам задолженности. Существует множество нюансов, которые могут сократить финансовую нагрузку на предприятие в конце деятельности. При этом следует реально оценивать свои возможности и принимать взвешенные решения.

Администрация предприятия попадает не только в неприятную ситуацию, в которой следует соблюдать требования законодательства. К числу кредиторов фирмы невольно присоединяются штатные работники, с которыми следует рассчитаться по текущей и перспективной видам задолженности. Существует множество нюансов, которые могут сократить финансовую нагрузку на предприятие в конце деятельности. При этом следует реально оценивать свои возможности и принимать взвешенные решения.

Трудовой кодекс РФ об увольнении при банкротстве

При соблюдении норм законодательства при предстоящем банкротстве предприятия, исполнительный орган фирмы руководствуется не только Трудовым Кодексом. Права работающих закреплены и в Конституции Российской Федерации, и в Гражданском Кодексе. Во время предстоящего признания фирмы банкротом нередко возникают трудовые споры. Сотрудники обычно знают свои права, в особенности преимущества при увольнении и оставлении на работе.

Особенные затруднения у работодателя могут возникнуть с работниками, которые находятся в продолжительном отпуске. Если временное отсутствие на работе превышает минимальный срок, в течение которого работник должен быть рассчитан, следовательно, исполнительный орган не сможет в принципе уведомить такого человека о своем банкротстве.

Если временное отсутствие на работе превышает минимальный срок, в течение которого работник должен быть рассчитан, следовательно, исполнительный орган не сможет в принципе уведомить такого человека о своем банкротстве.

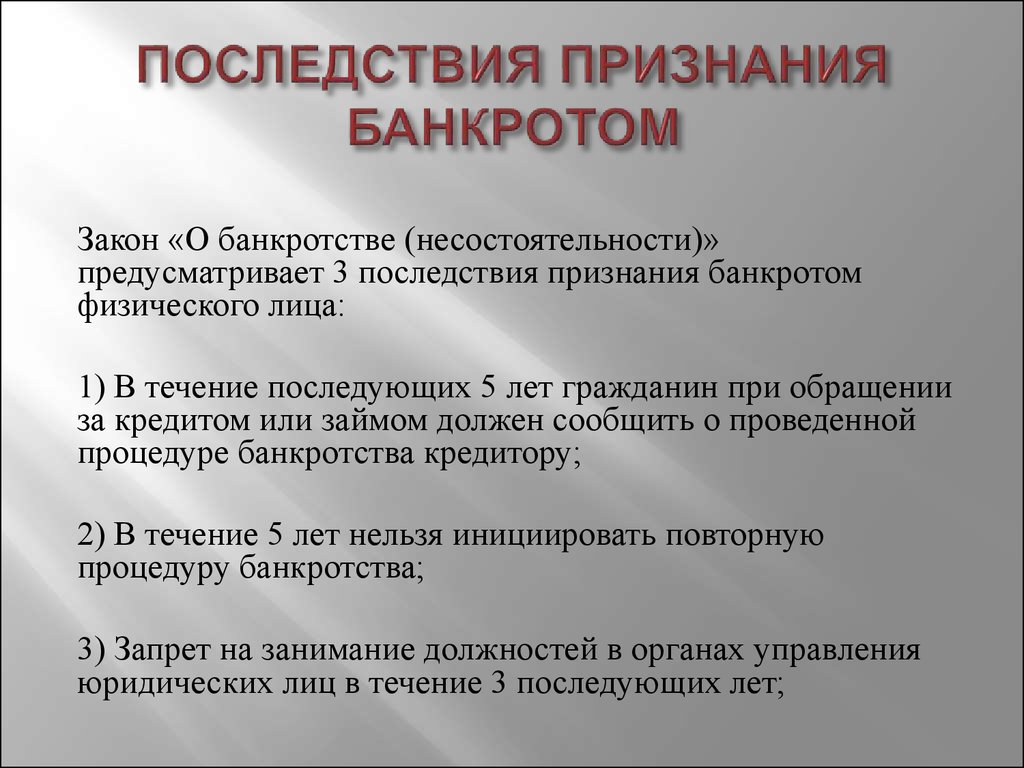

К числу нормативных документов следует добавить и 127-й Закон о банкротстве, введенный в действие в 2002 году. Частью четвертой статьи 134 следует руководствоваться при установлении очередности финансовых требований. В частности, задолженности работнику по заработной плате, выходному пособию, должны быть удовлетворены во вторую очередь. В своей инициативе работодатель опирается на норму части первой статьи 81 Трудового Кодекса. В самом начале нормы описывается право исполнительного органа на расторжение договора с работниками по причине ликвидации или завершения деятельности банкрота.

Закон предписывает достаточно ясный алгоритм действий, выполнение которого предупреждает возможные финансовые риски, связанные с судебными разбирательствами по трудовым спорам:

Уведомление сотрудников

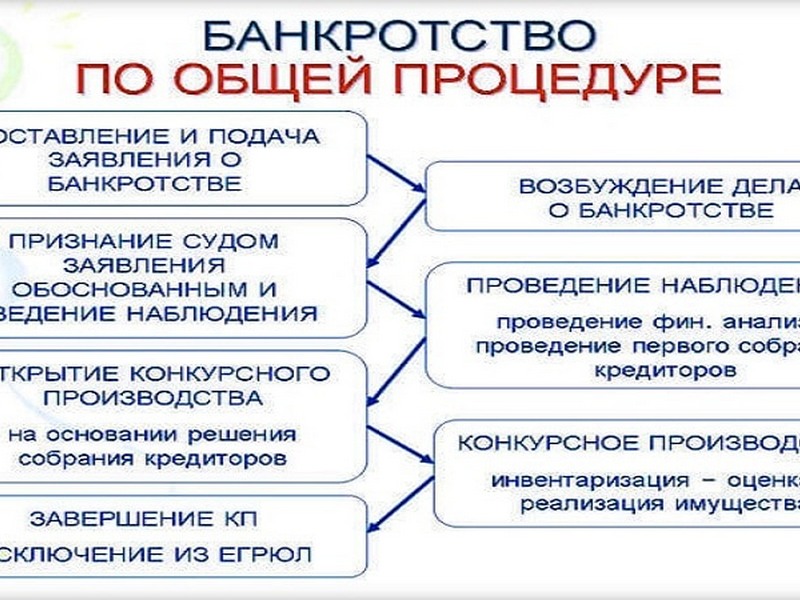

Главным нюансом увольнения работников при банкротстве предприятия является момент доведения информации о предстоящем прекращении трудовых отношений. Дело в том, что подача заявления на признание организации банкротом еще не дает право вручать уведомления своим сотрудникам. Процедура расформирования предприятия проходит в несколько стадий, в числе которых наблюдение, внешнее управление, финансовое оздоровление, конкурсное производство. На одной из этих стадий может быть сформирован «разворот» к новым решениям учредителей. При этом ликвидатор вправе провести беседу с необходимыми ему сотрудниками, которые могли бы работать до момента исключения из единого государственного реестра. В эту категорию войдут работники бухгалтерии (до сдачи ликвидационного баланса) и кадровые специалисты (делопроизводство, последние приказы и т.п.).

Дело в том, что подача заявления на признание организации банкротом еще не дает право вручать уведомления своим сотрудникам. Процедура расформирования предприятия проходит в несколько стадий, в числе которых наблюдение, внешнее управление, финансовое оздоровление, конкурсное производство. На одной из этих стадий может быть сформирован «разворот» к новым решениям учредителей. При этом ликвидатор вправе провести беседу с необходимыми ему сотрудниками, которые могли бы работать до момента исключения из единого государственного реестра. В эту категорию войдут работники бухгалтерии (до сдачи ликвидационного баланса) и кадровые специалисты (делопроизводство, последние приказы и т.п.).

Конкурсное производство является безотлагательной причиной, по которой можно начать массовое увольнение сотрудников. Правда, до этого момента уже должны быть рассчитаны все, кроме воспитывающих детей до 3 лет (это могут быть мужчины), лица, имеющие инвалидность и женщины, уже вставшие на учет в ранние сроки беременности, но еще не оформленные в декретный отпуск.

Порядок уведомления сотрудников подразумевает четкое соблюдение сроков. Нередко работники могут сознательно «переносить» сроки ознакомления, рассчитывая на судебные тяжбы. на этот момент кадровым сотрудникам следует уделять особенное внимание в целях снижения рисков и без того несостоятельного предприятия.

Так, если предстоит обычное увольнение по причине банкротства организации, работнику вручается уведомление не ранее, чем за два месяца. При этом сотруднику не стоит рассчитывать, что он будет работать вплоть до последнего дня закрытия. Процесс ликвидации фирмы измеряется несколькими месяцами, поэтому работодатель вполне обоснованно будет распределять занятых по мощностям, фактически прекратившим свое действие, на исключение из списков фирмы.

Если же исполнительный орган не успевает распланировать время прекращения трудовых договоров, рано или поздно ему придется это делать массово. В этом случае ему придется это делать не менее, чем за три месяца до планируемой даты расчета, но еще и проинформировать региональный центр занятости. Последнее действие является обязательным при одновременном исключении от 15 процентов от общей численности.

Последнее действие является обязательным при одновременном исключении от 15 процентов от общей численности.

Уведомление согласно действующему законодательству, должно составляться в двух экземплярах. Если работодатель учел все сроки и имеет в делопроизводстве вторые экземпляры с росписью сотрудников, он автоматически исключает судебные прецеденты. Вторым вариантом выхода из ситуации является достижение определенного компромисса с работником (на увольнение раньше сроков). Так или иначе, человеку придется столкнуться с необходимостью поиска работы. Для некоторых специалистов, имеющих неплохой опыт и знания, не всегда выгодно терять хорошие предложения от пока еще действующих предприятий.

Процедура увольнения сотрудников при банкротстве предприятия

Описывать подробный алгоритм увольнения при банкротстве не имеет смысла, так как именно этот вопрос в юридической практике может рассматриваться под разными углами. Так, считается, что банкротство не является поводом для массовой раздачи трудовых книжек. Вне зависимости от того, какие причины повлекли к прекращению деятельности предприятия, увольнение — это процедура, отклонение от алгоритма которой влечет максимум ответственности работодателя. В любом случае, предстоящее банкротство фирмы — это еще не повод для паники, ведь несостоятельность может носить и временный эффект. Нередко ошибки исполнительного органа исправляются более компонентными лицами в процессе финансового оздоровления при поддержке государственных органов.

Вне зависимости от того, какие причины повлекли к прекращению деятельности предприятия, увольнение — это процедура, отклонение от алгоритма которой влечет максимум ответственности работодателя. В любом случае, предстоящее банкротство фирмы — это еще не повод для паники, ведь несостоятельность может носить и временный эффект. Нередко ошибки исполнительного органа исправляются более компонентными лицами в процессе финансового оздоровления при поддержке государственных органов.

И так, увольнение при банкротстве предприятия происходит только при фактической ликвидации организации, то есть после удаления ее из государственного реестра.

Одним из вариантов развития событий является передача или продажа предприятия другому лицу. Смена учредителя компании автоматически дает гарантии действующим сотрудникам не на сохранение рабочего места, но на передачу трудовых договоров новому руководству. А здесь уже расторжение контрактов по инициативе администрации полностью исключено, ведь предприятие продолжает работать.

Сроки и выплаты

Уточнить сроки расчета (увольнения) сотрудников несостоятельной организации всегда можно в правовых справочниках. Периоды для исключения работников из списков организации, установленные законодателем, рассчитаны таким образом, чтобы и сотрудник, и его кадровая служба успели принять меры, подготовиться к предстоящему расставанию в рамках действующего законодательства. Ошибки и просчеты в этом вопросе могут навредить обеим сторонам трудовых отношений. Так, наиболее важным моментом при увольнении по банкротству является формирование и доведение под роспись уведомлений:

- За два месяца – для работающих на общих условиях;

- За неделю — для работающих на условиях временного (сезонного) приема на работу;

- За трое суток – для тех, кто сотрудничает с организацией по двухмесячному контракту.

Согласно общему правилу, все положенные ко дню увольнения выплаты должны быть закрыты не позже дня увольнения. Законодатель не запрещает сделать этого раньше это может быть особенно важным, так как бухгалтеру еще придется рассчитывать налоги и прочие отчисления.

Согласно общему правилу, установленному в Трудовом Кодексе, работники получают выплаты в размере не ниже среднего заработка при увольнении из ликвидируемой компании. При этом предельный размер выплат ограничивается тремя и даже четырьмя такими выплатами. Все будет зависеть от того, как быстро бывший сотрудник найдет новое место работы.

Увольнение директора при банкротстве

Прекращение трудовых отношений с единоличным исполнительным органом фирмы вполне логично имеет некоторые особенности. Трудовой контракт с директором (директрисой) при банкротстве предприятия можно расторгнуть по следующим основаниям, писанным в действующем законодательстве:

- После того, как на организацию назначается конкурсный управляющий, уже бывший директор отстраняется от должности. На этот период фактическим всеми процессами предприятия руководит новый менеджер. Бывший директор не подписывает документов, договоров и приказов, его исполнительная власть прекращается. Отстранение происходит по инициативе должностного лица, которому вверено временное управление имуществом;

- Директор для организации является единоличным органом исполнительной власти.

Вместе с тем, его основное предназначение (а не ответственность) состоит в выполнении поручения учредителей – получения прибыли. Так, за участниками общества или другого юридического лица всегда остается право на досрочное прекращение трудовых отношений с директором, который привел компанию в состояние банкротства. Правда, в этой ситуации за расчеты будет отвечать главный бухгалтер предприятия. Для окончательного расчета следует руководствоваться целой группой руководящих документов, а именно Определениями Конституционного Суда 3-П и 116 2005 года, Постановлением Правительства Российской Федерации 234 2000 года и, конечно же, Законом о банкротстве.

Вместе с тем, его основное предназначение (а не ответственность) состоит в выполнении поручения учредителей – получения прибыли. Так, за участниками общества или другого юридического лица всегда остается право на досрочное прекращение трудовых отношений с директором, который привел компанию в состояние банкротства. Правда, в этой ситуации за расчеты будет отвечать главный бухгалтер предприятия. Для окончательного расчета следует руководствоваться целой группой руководящих документов, а именно Определениями Конституционного Суда 3-П и 116 2005 года, Постановлением Правительства Российской Федерации 234 2000 года и, конечно же, Законом о банкротстве.

Директор согласно действующим правилам при расторжении трудового договора по несостоятельности организации, получает не менее трех заработков, исчисленных по нормативу для больничных и пособий.

Не менее важным при расставании с директором предприятия является его оформление в кадровой службе. Так, не зависит от основания увольнения, наличие решения участников фирмы или уполномоченного на то специального органа (например, общее собрание, наблюдательный совет или иной орган, который будет указан в учредительном договоре). Дополнительно к решению, которое подтверждает волю учредителей оформляется протокол, который будет подшит в личное дело руководителя фирмы. Оформление протокола не понадобится в случае, если у банкротящегося предприятия имеется только один владелец. В этом случае будет достаточно только одного решения.

Дополнительно к решению, которое подтверждает волю учредителей оформляется протокол, который будет подшит в личное дело руководителя фирмы. Оформление протокола не понадобится в случае, если у банкротящегося предприятия имеется только один владелец. В этом случае будет достаточно только одного решения.

После того, как будут проведены все директивные мероприятия при банкротстве предприятия, требующие решений собственников, издается приказ об увольнении директора. Существует законодательно закрепленная форма такого распоряжения (Т-8), утвержденная Постановлением Государственного комитета статистики №1 от 2004 года.

Трудовая книжка бывшего генерального директора пополняется записью об увольнении. Также в тексте последней пометки необходимо сослаться на решение учредителей общества или иной организации, где работал сотрудник. Запись в трудовой обязательно скрепляется печатью организации. Последнее требование является не обязательным ввиду того, что в некоторых обществах может и не быть в обращении фирменного штампа.

Увольнение декретницы при банкротстве

Решение вопросов по расторжению трудовых контрактов с родительницами, которые находятся в декретном отпуске, предписывается Трудовым Кодексом. Вся сложность ситуации состоит в том, чтобы правильно уведомить своего работника. Сделать это необходимо либо за 3, либо за 2 месяца. В статьях 81 и 261 свода трудовых нормативов не указывается каких-либо привилегий для молодых мам. Закон однозначен, ведь если предприятие банкротится, то право оставления на работе как преимущество в любом случае теряет всякий смысл. Говорить о привилегиях можно только в том случае, если юридическое лицо находится на пороге реорганизации. В любом случае, ни руководству, ни тем более работникам не стоит принимать скоропостижных решений.

Основным обязательством работодателя, который сам скоро останется без рабочего места, было и остается исполнение расчетов с сотрудниками. Как и в случае с остальными, молодые мамы при банкротстве фирмы рассчитываются в общем порядке всеми положенными выплат

Выплаты при банкротстве

На что можно рассчитывать

Согласно гражданскому кодексу Российской Федерации, предприятие признанное банкротом в судебном порядке подлежит ликвидации, что в свою очередь несет завершение отношений между работодателем и работниками. При ликвидации предприятия увольняются абсолютно все работники, однако включаются компенсационные механизмы, согласно которым работники имеют права на:

При ликвидации предприятия увольняются абсолютно все работники, однако включаются компенсационные механизмы, согласно которым работники имеют права на:

- получение выходного пособия равному одному среднемесячному заработку;

- в период трудоустройства ограниченный двумя месяцами работник вправе сохранить свой ежемесячный заработок, однако выходное пособие засчитывается в данную сумму;

- получение уведомления о предстоящем увольнении за два месяца, а при получении такого уведомления в меньший срок, на получение компенсации в размере среднемесячного заработка.

Замечание 1

Также, помимо компенсаций, работодатель, в случае если имеются средства на погашение данных долгов, обязан выплатить работнику заработную плату за отработанное время в независимости от того в какой момент уволился сотрудник. Любая задолженность по зарплате подлежит погашению.

Готовые работы на аналогичную тему

Получить выполненную работу или консультацию специалиста по вашему учебному проекту Узнать стоимостьПоследовательность выплат

По отношению ко всем кредиторам предприятия, его работники законодательно находятся в приоритетном положении в плане выплат. Однако существует момент разделения зарплатных задолженностей по ее видам на текущую и реестровую.

Однако существует момент разделения зарплатных задолженностей по ее видам на текущую и реестровую.

- К первым относятся долги, сформировавшиеся после подачи заявления о банкротстве в суд, т.е. когда процедура банкротства была запущена а работники продолжали трудиться.

- Вторую же составляют долги, накопившиеся до подачи вышеуказанного заявления и так и не выплаченные работникам.

Все задолженности по заработной плате погашаются, когда процедура банкротства уже запущена, т.е. требования работников погашаются только во время такой процедуры.

После погашения текущей задолженности по заработной плате погашаются остальные требования кредиторов, которые также разделены на две группы текущих и реестровых. После погашения всех текущих задолженностей наступает очередь реестровых задолженностей перед кредиторами и лишь в дальнейшем реестровые задолженности по заработной плате.

Распределение выплат

Внутри очереди на выплаты также есть свои правила погашения и чем дальше от начала тем меньше шансов на то что требования будут погашены. Именно в связи с этим законодательства ставит оплату труда на первое место. Однако даже между кредиторами одной очереди есть свои правила.

Именно в связи с этим законодательства ставит оплату труда на первое место. Однако даже между кредиторами одной очереди есть свои правила.

Для работников играет роль календарная отчетность, т.е. чем раньше календарно образовался долг, тем раньше он будет погашен, при этом оплата труда руководящего состава частично вынесена за пределы второй очереди погашения. Суммы, превышающие минимальный размер соответствующих выплат выносятся за пределы третьей очереди.

Затем происходит переход к удовлетворению требований реестровой задолженности сформированной из непосредственно самой задолженности и процентов за просрочку. Внутри каждой подочереди денежные средства разделяются пропорционально между сотрудниками.

Право конкурсного управляющего уменьшить размер выплат

Задача конкурсного управляющего состоит в том, чтобы удовлетворить требования каждого кредитора и именно поэтому чем больше денег будет сэкономлено в каждой очереди, тем больше шансов что-либо получить у следующих кредиторов. В рамках своей задачи управляющий вправе пересматривать суммы задолженностей по заработной плате отдельных сотрудников.

В рамках своей задачи управляющий вправе пересматривать суммы задолженностей по заработной плате отдельных сотрудников.

Пример 1

Например, тех работников, которым поднимали заработные платы на протяжении полугода до подачи заявления о банкротстве.

Замечание 2

Задолженность по заработной плате погашается при условии наличия на это денег. Имущество предприятия распродается и взыскивается дебиторская задолженность. За счет этих средств погашается задолженность перед работниками, а затем гасятся основные долги предприятия.

этапы, условия, порядок действий при банкротстве фирмы с долгами

Процедура банкротства компании: этапы, условия, порядок действий при банкротстве фирмы с долгами- Авто

- Банковское дело

- Безопасность

- Деловая жизнь

- Еда и продукты питания

- Жилая недвижимость

- Загородная недвижимость

- Коммерческая недвижимость

- Красота и здоровье

- Личные деньги

- Маркетинг, реклама, PR

- Мебель и интерьеры

- Медицина

- Мероприятия и праздники

- Оборудование

- Обучение и образование

- Оптом и в розницу

- Отдых и развлечения

- Право и законодательство

- Предпринимательство

- Производство и промышленность

- Семейный очаг

- Спорт

- Строительство и ремонт

- Техника и технологии

- Туризм и путешествия

- Услуги и сервис

- Экспертиза и оценка

- Главная

- Спецпроекты

- Издания АиФ

- Путеводитель

- Главная

- Свежий номер

- Общество

- Путеводитель

- Происшествия

- Политика

- Деньги

- Культура

- Спорт

- Здоровье

- Авто

- Недвижимость

- Кухня

- Дача

- Мнения

- МЦК в вопросах и ответах

..

..Как избежать преференций при банкротстве

Основная цель банкротства — справедливое и равное отношение к кредиторам. Автоматическое мораторий способствует достижению этой цели, останавливая гонку кредиторов за активы должника. Тем не менее, должник обычно видит, что он, вероятно, подаст заявление о банкротстве, по крайней мере, за пару месяцев до того, как он фактически подаст заявку, и, узнав о том, как работает банкротство, он может попытаться заплатить одним кредиторам перед другими перед подачей заявки. Должник может предпочесть определенных кредиторов, потому что они являются родственниками, друзьями или должностными лицами корпоративного должника, или у должника могут быть продолжающиеся отношения с кредитором, такие как семейный врач, которые он не хочет ставить под угрозу.

Преференция (также известная как преференциальных переводов ) возникает, когда должник переводит деньги или проценты в имуществе должника кредитору, размер которых превышает сумму, которую кредитор получил бы при ликвидации согласно главе 7. Преференциальные переводы отличаются от мошеннических переводов тем, что получатель предпочтения является кредитором, а не тем, кто помогает должнику скрыть или защитить активы. Раздел 547 Кодекса о банкротстве регулирует льготные переводы при банкротстве.

Преференциальные переводы отличаются от мошеннических переводов тем, что получатель предпочтения является кредитором, а не тем, кто помогает должнику скрыть или защитить активы. Раздел 547 Кодекса о банкротстве регулирует льготные переводы при банкротстве.

Поскольку преференции противоречат политике равного отношения к кредиторам в случае банкротства, управляющий банкротством наделен большими полномочиями избегать преференций, требуя от предпочтительных кредиторов выплаты преференции в отношении имущества банкротства или путем снятия залогового права на имущество должника. Избегание преференций помогает предотвратить гонку кредиторов за активами должника, чтобы они могли воспользоваться политикой «первым в срок, первым в праве», которая обычно преобладает в соответствии с законодательством штата.Действительно, доверительный управляющий может избежать переводов, которые были бы законными в соответствии с законодательством штата.

Доверительный управляющий может избежать переводов, которые происходят в течение 90 дней с даты подачи заявления о банкротстве или в течение 1 года, если получателем является инсайдер , например, родственник или друг. Для инсайдеров существует более длительный период, потому что, как правило, инсайдеры будут лучше осведомлены о должнике и, вероятно, увидят сползание должника к банкротству задолго до других кредиторов, поэтому у инсайдера будет преимущество перед другими кредиторами в получении платежа или обеспечении активов должника. .Переноса можно избежать, даже если он был сделан недобросовестно.

Для инсайдеров существует более длительный период, потому что, как правило, инсайдеры будут лучше осведомлены о должнике и, вероятно, увидят сползание должника к банкротству задолго до других кредиторов, поэтому у инсайдера будет преимущество перед другими кредиторами в получении платежа или обеспечении активов должника. .Переноса можно избежать, даже если он был сделан недобросовестно.

5 элементов трансфера, которого можно избежать.

Есть 5 элементов, перечисленных в §547 (b), которые должны быть выполнены, чтобы трансфера можно было избежать. Если какой-либо из элементов не удовлетворяется, то передачи нельзя избежать.

- Должна была происходить передача доли в собственности от должника кредитору или в пользу кредитора. Это касается не только денег, но и любых имущественных интересов.Например, если должник предоставляет кредитору обеспечительный интерес в некотором имуществе должника, которого раньше не было, это будет считаться передачей.

- Перевод был осуществлен из-за предшествующей задолженности, даже если долг возник незадолго до того, как был осуществлен перевод.

- Должник должен был быть неплатежеспособным на момент передачи. Здесь банкротство определяется тестом баланса . Если справедливая стоимость неиспользованных активов за вычетом обязательств равна нулю или меньше, то согласно результатам проверки баланса должник является неплатежеспособным.Учитываются только необлагаемые активы, поскольку должнику разрешено хранить освобожденные от налогообложения активы.

- Перевод должен был произойти в течение периода предварительного расторжения , то есть 90 дней, непосредственно предшествующих дате подачи заявления о банкротстве. Однако, если получатель является инсайдером, в том числе родственниками, друзьями или должностным лицом корпоративного должника, то период расторжения договора продлевается до 1 года до даты подачи заявки. Обратите внимание: если получатель не является инсайдером, а только приносит пользу инсайдеру, то применяется правило 90 дней.Например, если должник погашает ссуду, которая была подписана родственником кредитора, который не был инсайдером за 180 дней до подачи заявки, то такой передачи нельзя избежать.

- Поскольку почти все должники являются неплатежеспособными в течение нескольких месяцев до банкротства и из-за сложности доказательства несостоятельности в конкретный момент времени, существует презумпция несостоятельности в течение 90-дневного периода. Опровергнуть эту презумпцию должен кредитор. Однако презумпция неплатежеспособности от 91 дня до 1 года для передачи инсайдеру отсутствует.Доверительному управляющему придется доказать неплатежеспособность.

- Последнее требование, известное как тест для улучшения положения , предпочтения, которого можно избежать, состоит в том, что передача улучшила положение кредитора по сравнению с тем, что кредитор получил бы при ликвидации согласно главе 7, если бы передача никогда не происходила. . Обратите внимание, что это правило применяется независимо от главы о банкротстве, которую должник подает. Если получатель получил больше от преференции, чем он получил бы при распределении по главе 7 с возвратом преференции имущественной массе банкротства, тогда предпочтения можно избежать.

- Тест улучшения положения не требуется, если класс кредитора получит 100% своего долга или если кредитор полностью обеспечен, поскольку полностью обеспеченный кредитор всегда будет получать полную выплату своего долга. Однако для обеспеченного кредитора есть 2 предостережения, и оба основаны на стоимости обеспечения, поскольку, если обеспечение не стоит полной суммы долга, то долг разделяется на обеспеченный долг и необеспеченный долг.

- Стоимость залога определяется на момент банкротства, а не при выдаче кредита.Таким образом, если обеспечение снижается в стоимости, кредитор может быть недостаточно обеспечен на дату подачи заявления о банкротстве.

- Суд может принять решение использовать либо оценку непрерывности деятельности , либо меньшую ликвидационную стоимость , тем более, что банкротство согласно Главе 7 является ликвидацией.

- Тест улучшения положения не требуется, если класс кредитора получит 100% своего долга или если кредитор полностью обеспечен, поскольку полностью обеспеченный кредитор всегда будет получать полную выплату своего долга. Однако для обеспеченного кредитора есть 2 предостережения, и оба основаны на стоимости обеспечения, поскольку, если обеспечение не стоит полной суммы долга, то долг разделяется на обеспеченный долг и необеспеченный долг.

Чтобы проиллюстрировать тест на улучшение положения, предположим, что Привилегированный кредитор выплатил 1000 долларов своего долга до того, как Должник подал заявление о банкротстве. Предположим также, что у Должника есть 9 кредиторов, не включая Привилегированного кредитора, и что при ликвидации по Главе 7 останется 4500 долларов для распределения среди необеспеченных кредиторов. Не имеет значения, подает ли должник на самом деле подачу в соответствии с главой 7 — расчет основан на гипотетической ликвидации. После преференции каждый кредитор получит 500 долларов. Чтобы рассчитать, улучшил ли Привилегированный кредитор свое положение, приняв предпочтение, Доверительный управляющий рассчитывает, что, если предпочтение будет отклонено и Привилегированный кредитор был вынужден подать доказательство требования, то в результате банкротства будет 5 500 долларов, которые будут распределены между 10 кредиторами.Следовательно, предпочтительный кредитор получил бы только 10%, или 550 долларов, вместо 1000 долларов, так что предпочтения можно избежать. Также обратите внимание, что, избегая преференции, другие кредиторы получают дополнительные 50 долларов.

Предположим также, что у Должника есть 9 кредиторов, не включая Привилегированного кредитора, и что при ликвидации по Главе 7 останется 4500 долларов для распределения среди необеспеченных кредиторов. Не имеет значения, подает ли должник на самом деле подачу в соответствии с главой 7 — расчет основан на гипотетической ликвидации. После преференции каждый кредитор получит 500 долларов. Чтобы рассчитать, улучшил ли Привилегированный кредитор свое положение, приняв предпочтение, Доверительный управляющий рассчитывает, что, если предпочтение будет отклонено и Привилегированный кредитор был вынужден подать доказательство требования, то в результате банкротства будет 5 500 долларов, которые будут распределены между 10 кредиторами.Следовательно, предпочтительный кредитор получил бы только 10%, или 550 долларов, вместо 1000 долларов, так что предпочтения можно избежать. Также обратите внимание, что, избегая преференции, другие кредиторы получают дополнительные 50 долларов.

Дата передачи

В большинстве случаев, когда произошла передача, очевидно. Однако в некоторых случаях это может быть неясно. Время передачи важно, потому что, только зная, когда произошла передача, можно определить, произошла ли она в течение периода, которого можно было избежать, был ли должник неплатежеспособным в то время и был ли перевод в отношении предшествующей задолженности.

Однако в некоторых случаях это может быть неясно. Время передачи важно, потому что, только зная, когда произошла передача, можно определить, произошла ли она в течение периода, которого можно было избежать, был ли должник неплатежеспособным в то время и был ли перевод в отношении предшествующей задолженности.

Раздел 547 (e) предусматривает, что перевод произошел, когда он вступил в силу в соответствии с законом о банкротстве. Если передача представляет собой имущественный интерес, такой как обеспечительный интерес, и он требует совершенствования в соответствии с законом о банкротстве, то дата передачи будет совпадает с датой совершенствования, если имущественный интерес не будет совершен в течение 30 дней с момента передачи. имущественный интерес. Завершить обеспечительный интерес означает завершить юридические шаги, необходимые для уведомления третьих сторон о обеспечительном интересе, такие как запись его в записи о праве собственности.Целью требования совершенства является устранение тайных залогов , которые принесут пользу одним кредиторам по сравнению с другими в случае банкротства.

Раздел 547 (c) (3) дополнительно предусматривает, что передача не может происходить до тех пор, пока должник не получит долю в собственности. Например, в случае судебного преследования кредитор получает право удержания в отношении будущей заработной платы должника, и это право удерживается более чем за 90 дней до того, как должник подаст заявление о банкротстве. Является ли предпочтением заработная плата, получаемая в течение 90 дней? Они являются предпочтительными, потому что, хотя кредитор усовершенствовал свое залоговое право до 90-дневного периода расторжения, должник не имел права получать заработную плату, пока он ее не заработал.Следовательно, в этом случае дата передачи позже даты совершенствования.

Дата совершенствования определяется с использованием закона о банкротстве, когда добросовестный покупатель недвижимости не может получить более высокие права по сравнению с кредитором. Для всей другой собственности дата совершенства наступает, когда судебный залогодатель не может получить высшие права. Однако закон штата часто дает залоговому удержанию более ранний и, следовательно, более высокий приоритет, если он совершен в течение определенного времени, обычно 30 дней.Если кредитор доводит до совершенства свой обеспечительный интерес в течение установленного срока, то его приоритет имеет дату, когда кредитор приобрел долю в собственности.

Однако закон штата часто дает залоговому удержанию более ранний и, следовательно, более высокий приоритет, если он совершен в течение определенного времени, обычно 30 дней.Если кредитор доводит до совершенства свой обеспечительный интерес в течение установленного срока, то его приоритет имеет дату, когда кредитор приобрел долю в собственности.

Однако Верховный суд постановил в деле Fidelity Financial Services v. Fink , 522 US 211 (1998), что, поскольку § 547 (e) гласит, что совершенство происходит только тогда, когда судебный залогодатель не может приобрести преимущественную долю в собственности, и поскольку кредитор может получить более высокую процентную ставку до тех пор, пока лицо, принимающее право собственности, не увеличит процентную ставку, дата совершенства должна наступить тогда, когда акт совершенствования фактически завершен, поскольку только тогда можно быть уверенным, что кредитор с судебное удержание не может обеспечить высший интерес.Следовательно, §547 (e) превосходит законы штата, принятые задним числом.

Дополнительные материалы

Подача заявления о банкротстве по главе 7: основные шаги

Если вам необходимо подать заявление о банкротстве, глава 7 — идеальный способ сделать это, если вы имеете право использовать данную процедуру.

Что такое банкротство по главе 7?

Банкротство в соответствии с главой 7 Кодекса о банкротстве — это процедура, в соответствии с которой лицо, находящееся в тяжелом финансовом положении, может полностью или частично погасить свои долги.

Как работает банкротство?

Процесс банкротства по Главе 7 обычно занимает от четырех до шести месяцев.Для лица, подающего документы, это включает в себя заполнение и заполнение некоторых форм, посещение встречи с кредиторами и назначенным судом управляющим банкротством и получение большей части или всех погашений долгов. Плата за регистрацию составляет 335 долларов. Если у вас возникли трудности с оплатой, вы можете обратиться в суд за помощью, заполнив определенные формы. Если вы нанимаете юриста, вы можете рассчитывать на выплату в пределах от 800 до 3000 долларов, в зависимости от того, где вы живете, и сложности вашего дела.

Как подать заявление о банкротстве по главе 7

Существуют ограничения на подачу заявления о банкротстве в соответствии с главой 7.Вы не можете подать заявление, если вы добились освобождения от должности по делу Главы 7 в течение последних восьми лет или по делу Главы 13 в течение последних шести лет. Вы не можете подавать заявление, если предыдущее дело о банкротстве (глава 7 или 13) было прекращено в течение последних 180 дней из-за нарушения вами постановления суда, если вы были признаны виновными в мошенничестве, или если вы потребовали увольнения после того, как кредитор запросил освобождение от ответственности. автоматическое пребывание.

Вам необходимо сначала определить свой среднемесячный доход в течение шести месяцев до подачи заявления.Если он равен или ниже среднего дохода для вашего штата (с учетом размера вашей семьи), вы можете подать заявление в соответствии с главой 7. Однако, если ваш доход превышает средний уровень, вам необходимо перейти ко второму этапу. расчета, известного как проверка средств.

Тест на нуждаемость использует стандартную форму для сравнения вашего дохода с вашими долгами и определения того, достаточно ли у вас располагаемого дохода, чтобы хотя бы частично выплатить необеспеченные долги в течение пятилетнего периода. Если у вас есть такой располагаемый доход, вам нужно будет подать заявление о банкротстве согласно главе 13.[Исключение: вы не обязаны проходить проверку нуждаемости, если (1) вы ветеран-инвалид и понесли свои долги во время активной службы, или (2) ваши долги в основном связаны с ведением бизнеса.]

Классификация долгов

При банкротстве долги делятся на два класса: обеспеченные долги и необеспеченные долги. Обеспеченный долг — это долг, в котором вы заложили определенное имущество в качестве обеспечения платежа, например, по ипотеке или автокредиту. Необеспеченный долг не связан с каким-либо конкретным имуществом, таким как задолженность по кредитной карте или медицинские счета.

Долги также делятся на погашаемые (которые погашаются в результате банкротства) и не подлежащие погашению долги (которые остаются причитающимися после банкротства). Большинство потребительских долгов подлежат погашению. Неоплачиваемые долги — это большинство налогов, алиментов и студенческих ссуд.

Что происходит с вашей недвижимостью

При банкротстве имущество делится на два класса: имущество, освобожденное от налогов, и имущество, освобожденное от налогов. Освобожденная от налога собственность — это собственность, которая согласно законам штата или федеральному закону является недоступной для кредиторов при попытке взыскания долга.Целью освобождения от банкротства является защита определенных основных типов собственности, чтобы вы не остались полностью разоренными после банкротства. Это активы, которые вы можете сохранить, чтобы начать новую жизнь в финансовом отношении. Все остальное имущество считается не подлежащим освобождению, и может быть продано управляющим банкротства, чтобы хотя бы частично выплатить долг вашим кредиторам. Точные исключения варьируются от штата к штату. (См. Какие исключения вы можете использовать при банкротстве? )

На практике в большинстве случаев банкротства согласно Главе 7 необеспеченная собственность имеет минимальную стоимость.Если доверительный управляющий определит, что неиспользованная собственность имеет небольшую стоимость или что ее будет проблематично продать, доверительный управляющий откажется от собственности, и вы сохраните ее.

Однако, даже если объект собственности освобожден от уплаты налога, если он связан с обеспеченным долгом и вы не выполняете платежи, кредитор может забрать имущество в обеспечение ссуды (путем обращения взыскания или повторного вступления во владение). Следовательно, чтобы сохранить имущество, которое является обеспечением долга, вам нужно будет либо поддерживать платежи, либо согласовывать новый план платежей с кредитором.Кроме того, если ваша доля в собственности превышает сумму, допускаемую законом, доверительный управляющий может потребовать продажи собственности.

Перед подачей заявки

Перед подачей заявления о банкротстве вы должны пройти программу кредитного консультирования в уполномоченном судом агентстве. Это следует делать не ранее, чем за шесть месяцев до подачи заявления, и часто это можно сделать онлайн. За участие в программе взимается плата, но она может быть уменьшена или отменена, если вы отвечаете определенным требованиям к низким доходам.Чтобы найти утвержденное агентство в вашем штате, посетите страницу кредитного консультирования и обучения должников на веб-сайте Министерства юстиции США.

Ваша конкретная ситуация может повлиять на время подачи заявления о банкротстве. Хотя часто бывает полезно подать заявление как можно скорее (например, чтобы остановить обращение взыскания или выселение), существуют различные обстоятельства, при которых может быть лучше отложить регистрацию банкротства.

Формы банкротства

Федеральные суды по делам о банкротстве создали множество официальных форм.Основная форма, которая должна быть подготовлена для подачи заявления о банкротстве согласно Главе 7, — это Добровольное заявление. Наряду с добровольным ходатайством вам нужно будет подготовить множество других форм, в которых будет указано ваше имущество, долги, доходы и расходы. Важно указать всех кредиторов и их точные почтовые адреса. Любые долги, не указанные в списке, погашаться не будут. Вы также укажете, какое имущество вы претендуете на освобождение от налога, и продавали ли вы или отдавали какую-либо собственность за предыдущие два года.

Вам нужно будет указать, как вы планируете поступать с обеспеченными долгами.Ваш выбор:

- Продолжайте текущие платежи.

- Выкупить собственность, что означает выплату кредитору восстановительной стоимости собственности.

- Подтвердите задолженность, что означает заключение нового платежного соглашения с кредитором.

- Сдать собственность, что означает позволить кредитору забрать собственность.

Обращение в суд по делам о банкротстве

Ваши формы будут переданы секретарю суда по делам о банкротстве.Типичная практика — подавать все формы одновременно; однако в экстренных случаях (например, при необходимости немедленно остановить обращение взыскания, выселение или возврат автомобиля) разрешается подать только двухстраничную Добровольную петицию, а остальные формы — в течение четырнадцати дней. После того, как вы подали добровольное ходатайство, вы передали суду контроль над своим имуществом и долгами. Вы не можете передавать какое-либо имущество или платить долги без разрешения суда.

Автоматический фиксатор.Одним из наиболее важных эффектов подачи добровольной петиции является то, что это активирует так называемое автоматическое пребывание. Автоматическое приостановление не позволяет вашим кредиторам предпринимать какие-либо действия для взыскания. Он предотвращает обращение взыскания, выселение, отключение коммунальных услуг, повторное вступление во владение, удержание заработной платы, вложения банковских счетов и судебные иски, а также телефонные звонки, письма, электронные письма и текстовые сообщения. Тем не менее, кредитор может попросить суд отменить мораторий, чтобы можно было продолжить обращение взыскания, выселение, повторное владение или другой судебный процесс.

Участие в собрании кредиторов

Доверительный управляющий. Управляющий банкротством — это лицо, назначенное судом для получения контроля над вашей собственностью и обеспечения выплаты вашим кредиторам максимально возможной суммы. Заработок доверительного управляющего напрямую зависит от того, сколько он или она получает за кредиторов. Доверительный управляющий проверит формы, которые вы подаете в суд, чтобы убедиться, что они заполнены, попытается определить не подлежащую освобождению собственность и определит, не передали ли вы какое-либо имущество ненадлежащим образом.

В течение примерно двух недель после подачи вы должны получить уведомление о собрании кредиторов. Вам нужно пойти на это собрание, которое проведет конкурсный управляющий. Вас приведут к присяге, и вам могут задать вопросы о ваших документах и вашем финансовом положении. Кредиторы также могут задавать вам вопросы, но в подавляющем большинстве случаев кредиторы даже не приходят на собрание.

Выгрузка

После собрания кредиторов у кредиторов и доверительного управляющего есть 60 дней, чтобы возразить против погашения или погашения какого-либо конкретного долга.Для этого им необходимо подать иск в суд о банкротстве. Если в течение 60-дневного периода не будет подано такого иска, суд издаст приказ об погашении ваших необеспеченных долгов.

После подачи заявления, но до выписки, вы также должны пройти курс обучения должника, предлагаемый утвержденным судом поставщиком. Часто это можно сделать онлайн, и это займет несколько часов. За программу взимается плата, но она может быть уменьшена или отменена, если ваш доход ниже определенного уровня.Вам нужно будет подать сертификат, подтверждающий окончание курса.

После выдачи ордера на погашение у вас больше не будет погашаемой необеспеченной задолженности. Ваши кредиторы больше не имеют законного права требовать платежа. Вам нужно будет продолжать выплаты по подтвержденным долгам, и вы все равно будете обязаны погашать не подлежащие списанию долги (такие как алименты, большинство налогов, студенческие ссуды и долги, продолжающиеся, поскольку суд определил, что они были понесены в результате мошенничества).

Если ваше финансовое положение достаточно тяжелое для того, чтобы вы соответствуете требованиям, банкротство согласно Главе 7 обычно является вашим лучшим выбором. Это снимет с вас или большую часть или весь ваш долг и позволит вам начать все сначала.

Узнайте, подходите ли вы к банкротству согласно главе 7, с помощью бесплатной оценки вашей ситуации юридической фирмой-участником.

Подача заявки на защиту от банкротства в суде США

Несмотря на то, что ваши долги могут показаться непосильными, прежде чем подавать заявление о банкротстве, вам необходимо тщательно рассмотреть вашу ситуацию и ваши возможности.Следует учитывать следующие факторы:

.- подлежат ли ваши долги погашению при банкротстве или они относятся к той категории долгов, которые вы не сможете погасить;

- Имеет ли смысл оставить часть своего долга или требовать погашения всех долгов;

- Относительные издержки и преимущества банкротства по сравнению с другими вариантами, такими как попытки вести переговоры напрямую с вашими кредиторами;

- Как свидетельство о банкротстве повлияет на ваше финансовое будущее, включая вашу способность приобрести дом в случае переезда;

- Как банкротство повлияет на вашу работу и ваши будущие возможности трудоустройства; и

- Будете ли вы иметь право на погашение своих долгов через погашение по главе 7 или будете привязаны к многолетнему плану погашения по главе 13.

Вы также должны учитывать, ограничивают ли типы и сумма вашего долга, ваш доход или характер ваших активов ваши варианты, или один вариант явно превосходит другие.

Могут ли ваши долги погашаться при банкротстве?

Некоторые долги не подлежат погашению при банкротстве или могут быть погашены только при очень ограниченных обстоятельствах. Таким образом, привилегированные долги включают алименты на детей, поддержку супруга, большую часть долгов перед государством, судебные штрафы, налоговые долги и гарантированные государством студенческие ссуды.Должник, чьи долги в основном не подлежат погашению, может получить небольшую выгоду от подачи заявления о защите от банкротства. Ваш юрист или кредитный консультант поможет вам проверить ваши долги, чтобы определить, подходят ли они для погашения.

Даже если ваши долги в основном не подлежат погашению, это не обязательно означает, что вы должны исключать банкротство. Банкротство в соответствии с главой 13 позволяет реорганизовать свои долги и погашать их ежемесячными платежами, и некоторые должники получают выгоду от такой реструктуризации, даже если их план погашения включает в себя окончательное погашение их долгов.

Вы хотите сохранить свой долг?

Обеспеченный долг — это долг, обеспеченный залогом, например жилищной ипотекой или автокредитом, в то время как необеспеченные долги не обеспечены залогом.

- Большинство потребительских долгов, включая большинство долгов по кредитным картам, медицинские счета, судебные издержки и счета за коммунальные услуги, являются необеспеченными долгами и подлежат погашению в случае банкротства.

- Обеспеченные долги обычно не погашаются при банкротстве, если должник не отказывается от залога.

Как бы странно это ни звучало поначалу, возможно, вы не захотите, чтобы все ваши долги были урегулированы путем банкротства.

Например, вы можете не захотеть отказываться от своей машины и, таким образом, можете согласиться продолжать выплачивать автокредит, а не искать освобождения от этого долга. Если ваши долги связаны в первую очередь с предметами, которые вы считаете незаменимыми и, таким образом, исключаете из вашего плана выплаты или погашения, вам следует рассмотреть варианты, отличные от банкротства, или обсудить со своим юристом по банкротству варианты, которые могут позволить вам сохранить собственность, но при этом получить выгоду от банкротства. .

Цена банкротства больше, чем выгода

Выплата ваших долгов в результате банкротства не просто сотрет ваш финансовый отчет, так что вы сможете начать все заново с чистой кредитной историей.

Большинство должников, объявляющих о банкротстве, по-прежнему обязаны выплатить, по крайней мере, часть своих долгов, и рискуют изъять и продать часть своего личного имущества за вырученные средства, использованные для погашения долгов.

Заявление о банкротстве появится в кредитном отчете должника, что окажет существенное негативное влияние на способность должника впоследствии получить кредит, а также на его стоимость.В зависимости от обстоятельств должника, банкротство появится в его кредитной истории на срок от семи до десяти лет.

Что произойдет, если у вас возникнут дополнительные финансовые проблемы

Если ваши проблемы возникают из-за вашего образа жизни, а не из-за внезапной или неожиданной неудачи или катастрофы, хорошо подумайте, прежде чем объявлять банкротство. Когда банкротство вызвано конкретным кризисом, таким как банкротство, потеря работы или катастрофическая болезнь, банкротство может быть именно тем, что вам нужно, чтобы снова встать на ноги.

Однако, если банкротство вызвано выбором образа жизни, который сводится к тому, что вы обычно тратите больше, чем зарабатываете, вы должны спросить себя, что произойдет после вашего банкротства. Если вы неправильно управляете своими финансами после прекращения дела о банкротстве, вы можете оказаться в худшем положении, чем если бы вы никогда не подавали заявление о банкротстве, а также подвергнетесь многолетнему периоду ожидания, прежде чем снова получите право подать заявление о защите от банкротства.

Что будет на работе

Многие работодатели проверяют кредитные отчеты перед наймом или повышением по службе своих сотрудников.Если работодатель обнаружит банкротство в вашей кредитной истории, банкротство может вызвать вопросы о вашем финансовом суждении и даже может вызвать опасения по поводу кражи или растраты.

Даже если опасения работодателя необоснованны, вы можете оказаться в неудобном положении, объясняя факты своего банкротства своему работодателю, чтобы преодолеть негативный вывод.

Банкротство также может повлиять на вашу способность получить или сохранить работу в финансовой сфере или на вашу способность иметь право на допуск к безопасности.

Что будет, если вы переедете?

Многие арендодатели и все банки проверят ваш кредит, если вы захотите арендовать помещение или получить ипотеку. Банкротство может помешать вам получить ипотеку или, особенно до того, как вы восстановите свой кредит после банкротства, существенно увеличит расходы и процентную ставку, связанные с ипотекой. Это также может помешать вам успешно сдать желаемый дом или квартиру.

Банкротство потребителей обычно включает выбор между заявлением о банкротстве по главе 7 и банкротством по главе 13.Термин «глава» происходит от главы Кодекса США о банкротстве, в которой излагаются условия каждой формы банкротства.

При оценке того, следует ли подавать заявление о банкротстве и какую форму банкротства преследовать, большинству людей будет полезно проконсультироваться с юристом по банкротству.

Глава 7 («Прямое банкротство» или «Ликвидация»)

Когда люди думают о банкротстве, большинство людей думают о банкротстве в главе 7. В данной форме банкротства:

- Доверенное лицо назначается для наблюдения за вашей собственностью от имени ваших кредиторов;

- Некоторые из ваших активов могут быть переданы доверительному управляющему, который продаст их для выплаты вашим кредиторам;

- В зависимости от законов вашего штата вам будет разрешено сохранить некоторую личную собственность и, возможно, долю в вашем доме (хотя, возможно, не весь ваш капитал).

- Большая часть или все долги аннулированы.

Когда лицо, подающее заявление о банкротстве по Главе 7, не имеет дохода или активов, которые могут быть применены к его долгу, процесс считается банкротством без активов.

Перед подачей заявления о банкротстве по Главе 7 вы должны пройти кредитную консультацию. Ваш доход и активы также будут проверены в рамках проверки на средства, которая оценивает вашу способность выплатить долги. Если в соответствии с условиями этого теста вы определите, что имеете достаточный доход или ресурсы для частичного погашения своих долгов, вы не сможете подать заявление на увольнение по Главе 7.

Если вы подали и отклонили ходатайство о банкротстве в течение предшествующих 180 дней, или если суд по делам о банкротстве предоставил или отказал в освобождении от ответственности согласно главе 7 в течение последних шести лет, вы, вероятно, не сможете подать петицию согласно главе 7.

Если вы считаете, что вас могут исключить из подачи заявления о защите по главе 7, обсудите факты вашей ситуации со своим юристом по банкротству, поскольку вы можете претендовать на исключение.

Глава 13 («Банкротство наемных работников»)

В главе 13 Банкротство:

- Вы предложите план погашения своих долгов, в большинстве случаев включающий ежемесячные платежи в течение периода от трех до пяти лет;

- Ваш план погашения будет включать в себя уплату процентной доли долга, основанной на вашем располагаемом доходе, деньгах, которые у вас остались после ежемесячной оплаты разумно необходимых расходов;

- В течение периода погашения весь ваш располагаемый доход будет направлен на погашение ваших долгов;

- Если ваш план выплат будет одобрен судом, будет назначен попечитель, который будет собирать ваши платежи, распределять их между вашими кредиторами и контролировать соблюдение вами плана погашения;

- Вы будете платить доверительное управление как часть вашего плана погашения; и

- Если вы завершите план погашения, любая оставшаяся часть долга, включенная в план, будет погашена.

Глава 13 Банкротство может быть особенно полезным для должника, который имеет дело с краткосрочным финансовым кризисом и чей доход, вероятно, вырастет в будущем.

Хотя лимиты значительно превышают суммы, причитающиеся большинству должников, существуют ограничения на основе долга в отношении того, кто может подать заявление о банкротстве в соответствии с Главой 13, в зависимости от суммы необусловленного погашенного долга должника.

- Задолженность является условной, если она подлежит выплате на основании наступления будущего события, которое может не произойти, и в противном случае не является условным.

- Задолженность погашается, если сумма долга может быть рассчитана как точная денежная стоимость.

По состоянию на 1 апреля 2016 года, для того чтобы иметь право на банкротство по главе 13, вы должны иметь неконфликтный ликвидированный необеспеченный долг на сумму менее 394 725 долларов США и менее 1 184 200 долларов США. по безусловной ликвидированной обеспеченной задолженности. Хотя обычно это не подается физическими лицами, банкротство по главе 11 может быть доступно потребителю, чьи долги превышают лимиты, указанные в главе 13.

Если вы подали и отклонили прошение о банкротстве по главе 13 в течение последних 180 дней, вы, вероятно, не сможете подать еще одно прошение о банкротстве по главе 13 до истечения этого периода.Если это ограничение относится к вам, вам следует обсудить со своим юристом, можете ли вы претендовать на исключение.

Если вы подадите заявление о банкротстве в соответствии с главой 13, ваш адвокат по банкротству поможет вам предложить бюджет, который, вероятно, будет одобрен судом по делам о банкротстве.

- Вам следует внимательно рассмотреть бюджет при принятии решения о подаче заявления о банкротстве по главе 13, так как большинство должников не могут соблюдать строгие требования к своим бюджетам по сравнению с полным планом выплат по главе 13.

- Когда должники не могут завершить план погашения, их дела будут отклонены, и они снова будут подлежать взысканию полной суммы, причитающейся по любой из долгов, включенных в банкротство.

Корпорации и товарищества не могут подать заявление о банкротстве по главе 13, но могут добиваться реструктуризации в соответствии с главой 11 Кодекса о банкротстве.

В связи с характером судебного разбирательства по делу о банкротстве физических лиц, которое включает в себя большой объем документации и документов, а также серию судебных слушаний, большинство юристов, которые принимают дела о банкротстве, делают это на объемной основе.Когда вы ищете юриста по банкротству, вам, как правило, выгодно нанять юриста, который ведет множество дел о банкротстве и имеет хорошие системы для обработки форм и заявлений о банкротстве.

Вы можете запросить направление к адвокату по банкротству у юриста, которого вы знаете и которому доверяете. Если это невозможно, адвокатов по делам о банкротстве, которые имеют практики массового производства, обычно довольно легко найти по их объявлениям. Для получения общей информации о найме адвоката, вы можете прочитать эту статью: Как нанять адвоката.

В случае более простого дела о банкротстве адвокат может взимать фиксированную плату за рассмотрение всего дела от подачи ходатайства до увольнения. В более сложных случаях адвокат может взимать почасовую плату или начальную фиксированную плату с дополнительными сборами в зависимости от объема и типа работы, необходимой для завершения дела.

Гонорары адвоката по банкротству подлежат проверке на разумность в рамках процесса банкротства, что обеспечивает должнику некоторую защиту от опасений по поводу взимания чрезмерного гонорара.

Суд по делам о банкротстве вашей юрисдикции, а также официальные формы о банкротстве, информацию о судебных процедурах, инструкции по ведению собственного банкротства и сборы за подачу заявления теперь можно найти в официальном справочнике судов США.

Банкротство — Иллинойс часто задаваемые вопросы

1. Что такое банкротство?

Банкротство — это судебное разбирательство, в котором физическое лицо, которое не может оплатить свои счета, может получить новый финансовый старт.Право на банкротство предусмотрено федеральным законом, и все дела о банкротстве рассматриваются в федеральном суде. (см. Справочник суда штата Иллинойс) Заявление о банкротстве немедленно останавливает всех ваших кредиторов от попыток взыскать с вас долги, по крайней мере, до тех пор, пока ваши долги не будут урегулированы в соответствии с законом.

Вернуться к началу

2. Что может сделать для меня банкротство?

Банкротство может дать вам возможность:

- Отменить юридическое обязательство выплатить большую часть или все ваши долги.Это называется «списанием» долгов. Он разработан, чтобы дать вам новый финансовый старт. (см. банкротство — исключения из штата Иллинойс)

- Прекратите потерю права выкупа заложенного в вашем доме или передвижном доме и дайте вам возможность наверстать упущенные платежи. (Однако банкротство не отменяет автоматически ипотечные и другие залоги на вашу собственность без выплаты.)

- Предотвратить повторное вступление во владение автомобилем или другим имуществом или вынудить кредитора вернуть собственность даже после того, как она была возвращена во владение.

- Прекратить удержание заработной платы, притеснение взыскания долга и аналогичные действия кредиторов по взысканию долга.

- Восстановить или предотвратить прекращение коммунальных услуг.

- Позвольте вам оспорить требования кредиторов, которые совершили мошенничество или иным образом пытаются получить больше, чем вы действительно должны.

Вернуться к началу

3. Как я могу получить копию заявления о банкротстве?

Федеральная судебная система доказывает публичный доступ к документам федеральных апелляционных, окружных судов и судов по делам о банкротстве посредством Public Access to Court Electronic Records (PACER), электронной службы общего доступа.

Вернуться к началу

4. Что не делает банкротство?

Однако банкротство не может решить все финансовые проблемы. И не для каждого это правильный шаг. При банкротстве обычно невозможно:

- Отменить определенные права «обеспеченных» кредиторов. «Обеспеченный» кредитор взял ипотеку или иное залоговое право собственности в качестве обеспечения ссуды. Типичные примеры — автокредиты и жилищная ипотека. Вы можете заставить обеспеченных кредиторов принимать платежи с течением времени в процессе банкротства, а банкротство может устранить вашу обязанность платить любые дополнительные деньги, если ваша собственность будет изъята.Тем не менее, вы, как правило, не можете сохранить залог, если не продолжите выплачивать долг.

- Выплата видов долгов, выделенных законом о банкротстве для особого режима, таких как алименты, алименты, некоторые другие долги, связанные с разводом, некоторые студенческие ссуды, суд постановления о реституции, уголовные штрафы и некоторые налоги. (см. Не подлежащие погашению долги штата Иллинойс)

- Защитите соруководителей по своим долгам. Когда родственник или друг совместно подписали ссуду, а потребитель выплачивает ссуду в результате банкротства, соавторству все равно придется полностью или частично погасить ссуду.- Погасить долги, возникшие после объявления о банкротстве.

К началу

5. Как часто я могу подавать заявление о банкротстве?

Вы не можете получить выписку по делу, основанному на Главе 7, если вы получили выписку по делу Главы 7, поданному в течение последних восьми лет, или Главе 13, поданному в течение последних шести лет. Вы не можете получить выписку по делу по главе 13, если вы получили выписку по делу по главе 7, поданному в течение последних четырех лет, или по главе 13, поданному в течение последних двух лет.Если в предыдущей заявке о банкротстве не было выписки, вы можете подать и получить выписку без каких-либо ограничений по времени.

Вернуться к началу

6. Какие типы банкротства мне следует рассмотреть?

- Закон предусматривает четыре типа дел о банкротстве:

- Глава 7 известна как «прямое» банкротство или «ликвидация». Он требует, чтобы должник отказался от собственности, размер которой превышает определенные ограничения, называемые «льготами», чтобы имущество могло быть продано для выплаты кредиторам.

- Глава 11, известная как «реорганизация», используется предприятиями и несколькими индивидуальными должниками с очень большими долгами.

- Глава 12 предназначена для семейных фермеров.

- Глава 13 называется «урегулирование долга». Требуется, чтобы должник представил план выплаты долга (или части долга) из текущего дохода.

Большинство людей, подающих заявление о банкротстве, захотят подать заявление либо в соответствии с главой 7, либо в соответствии с главой 13. Любой тип дела может быть подан индивидуально или супружеской парой, подающей совместно.(см. Главу 7 или 13 Закона Иллинойса о банкротстве?)

Вернуться к началу

7. Подходит ли мне банкротство по главе 7 (Прямое банкротство) штата Иллинойс?

В деле о банкротстве в соответствии с главой 7 вы подаете ходатайство с просьбой в суд погасить ваши долги. Основная идея главы 7 о банкротстве состоит в том, чтобы погасить (погасить) ваши долги в обмен на отказ от собственности, за исключением «освобожденной» собственности, которую закон позволяет вам оставить. (см. банкротство — исключения из штата Иллинойс) В большинстве случаев вся ваша собственность будет освобождена от налога.Но имущество, не освобожденное от уплаты налогов, продается, а деньги распределяются между кредиторами. Если вы хотите сохранить собственность, такую как дом или автомобиль, и задерживаете платежи по ипотеке или автокредиту, случай по главе 7, вероятно, не будет для вас правильным выбором. Это потому, что банкротство главы 7 не отменяет право держателей ипотечных кредитов или кредиторов на покупку автомобиля забрать вашу собственность для покрытия вашего долга. (см. Иллинойс Глава 7 Банкротство)

Вернуться к началу

8. Подходит ли мне банкротство (реорганизация) Иллинойса по главе 13?

В деле по главе 13 вы подаете «план», показывающий, как вы будете погашать некоторые из своих просроченных и текущих долгов в течение трех-пяти лет.Самым важным в деле по главе 13 является то, что он позволит вам сохранить ценное имущество — особенно ваш дом и автомобиль, — которое в противном случае могло бы быть потеряно, если вы можете произвести платежи, которые требует закон о банкротстве, вашим кредиторам. В большинстве случаев эти платежи будут не меньше, чем ваши регулярные ежемесячные платежи по ипотеке или автокредиту, с некоторыми дополнительными выплатами, чтобы наверстать упущенную сумму. Вам следует подумать о заполнении плана по главе 13, если вы:

(1) владеете своим домом и рискуете потерять его из-за финансовых проблем; (2) задерживаются по выплате долга, но могут наверстать упущенное, если дать время; (3) иметь ценную собственность, которая не освобождена от налога, но вы можете позволить себе со временем платить кредиторам из своего дохода.

Вы должны иметь достаточный доход, указанный в главе 13, чтобы оплачивать свои предметы первой необходимости и не отставать от требуемых платежей в срок. (см. Иллинойс, Глава 13 о банкротстве)

Вернуться к началу

9. Сколько стоит подать заявление о банкротстве?

Теперь подать заявление о банкротстве по главе 7 стоит 306 долларов, а по главе 13 — 281 доллар, как для одного человека, так и для супружеской пары. Суд может разрешить вам оплатить этот регистрационный сбор в рассрочку, если вы не можете оплатить все сразу.Если вы нанимаете поверенного, вам также придется оплатить его гонорары, на которые вы согласны.

Вернуться к началу

10. В Иллинойсе Какую собственность я могу оставить?

В случае главы 7 вы можете оставить себе все имущество, которое, по закону, «освобождено» от требований кредиторов. Исключения штата Иллинойс содержат список исключений, доступных для штата Иллинойс. При определении того, является ли собственность освобожденной от налога, вы должны помнить несколько вещей. Стоимость собственности — это не сумма, которую вы за нее заплатили, а то, сколько она стоит сейчас.Это может быть намного меньше, чем то, что вы заплатили, или стоимость замены, особенно для мебели и автомобилей. Вам также нужно только посмотреть на свой фактический капитал в любой собственности. Это означает, что вы засчитываете свои освобождения от полной стоимости за вычетом любых денег, которые вы должны по ипотеке или залоговому удержанию. Например, если у вас есть дом за 50 000 долларов с ипотекой на 40 000 долларов, вы засчитываете свои освобождения от 10 000 долларов, которые составляют ваш капитал, если вы его продадите. Хотя ваши льготы позволяют вам сохранить собственность даже в случае, описанном в главе 7, ваши льготы не влияют на право держателя ипотеки или кредитора по автокредиту брать собственность для покрытия долга, если вы задерживаете платежи.В случае главы 13 вы можете оставить себе все свое имущество, если ваш план соответствует требованиям закона о банкротстве. В большинстве случаев вам придется оплатить ипотеку или залоговое право, как если бы вы не подавали заявление о банкротстве. (см. Иллинойс, Глава 7 Банкротство или Иллинойс, Глава 13 Банкротство? и Иллинойс, не подлежащие погашению долги)

Вернуться к началу

11. Что будет с моим домом и автомобилем, если я подам заявление о банкротстве в Иллинойсе?

В большинстве случаев вы не потеряете свой дом или машину во время рассмотрения дела о банкротстве, если ваша доля в собственности полностью освобождена от налога.(см. Освобождение от банкротства штата Иллинойс). Даже если ваша собственность не полностью освобождена от налога, вы сможете сохранить ее, если уплатите ее не освобожденную от налога стоимость кредиторам в главе 13. Однако некоторые из ваших кредиторов могут иметь «обеспечительный интерес» в вашем доме, автомобиле или другом личном имуществе. Это означает, что вы дали этому кредитору ипотеку на дом или предоставили другое имущество в качестве залога по долгу. Банкротство не устраняет эти интересы безопасности. Если вы не будете платить по этому долгу, кредитор может получить и продать дом или собственность во время или после рассмотрения дела о банкротстве.Есть несколько способов сохранить залоговое или заложенное имущество после объявления о банкротстве. Вы можете согласиться продолжать выплаты по долгу, пока он не будет выплачен полностью. Или вы можете заплатить кредитору сумму, равную стоимости собственности, которую вы хотите сохранить. В некоторых случаях, связанных с мошенничеством или другим ненадлежащим поведением кредитора, вы можете оспорить долг. Если вы предоставили свои предметы домашнего обихода в качестве залога для получения ссуды (кроме ссуды на покупку товаров), вы обычно можете сохранить свою собственность, не производя дополнительных выплат по этому долгу.

Вернуться к началу

12. Могу ли я владеть чем-нибудь после банкротства?

Да. Многие люди считают, что они не могут владеть чем-либо в течение определенного периода времени после подачи заявления о банкротстве. Это неправда. Вы можете оставить себе имущество, освобожденное от налогообложения, и все, что вы получите после объявления о банкротстве. Однако, если вы получаете наследство, имущественный расчет или пособие по страхованию жизни в течение 180 дней после вашего банкротства, эти деньги или имущество, возможно, придется выплатить вашим кредиторам, если имущество или деньги не освобождены от уплаты налогов.Вы также можете сохранить за собой любое имущество, подпадающее под действие исключения из банкротства штата Иллинойс в результате банкротства.

Вернуться к началу

13. Снизит ли банкротство все мои долги?

Да, за некоторыми исключениями. Банкротство обычно не отменяет:

(1) деньги, причитающиеся по алиментам или алиментам, штрафам и некоторым налогам; (2) долги, не указанные в вашем заявлении о банкротстве; (3) ссуды, которые вы получили, сознательно предоставив ложную информацию кредитор, который обоснованно полагался на него при предоставлении вам ссуды; (4) долги, возникшие в результате «умышленного и злонамеренного» вреда; (5) студенческие ссуды, причитающиеся школе или государственному органу, за исключением случаев, когда: — суд решит, что платеж будет неоправданные трудности; (6) ипотека и другие залоговые права, которые не выплачиваются в случае банкротства (но банкротство аннулирует ваше обязательство по уплате любых дополнительных денег, если собственность продается кредитором).(см. Не подлежащие погашению долги штата Иллинойс)

В начало

14. Придется ли мне обращаться в суд?

В большинстве дел о банкротстве вам достаточно явиться на процедуру, называемую «собранием кредиторов», чтобы встретиться с управляющим по банкротству и любым кредитором, который пожелает прийти. В большинстве случаев эта встреча представляет собой короткую и простую процедуру, на которой вам задают несколько вопросов о ваших формах банкротства и вашем финансовом положении. Иногда, если возникают осложнения или вы решаете оспорить долг, вам, возможно, придется явиться к судье на слушание.Если вам нужно обратиться в суд, вы получите уведомление о дате и времени суда от суда и / или от вашего адвоката. Чтобы узнать, где находится суд, обслуживающий вашу территорию, посетите страницу со справочником Федерального суда по делам о банкротстве штата Иллинойс.

Вернуться к началу

15. Повлияет ли банкротство на мой кредит?

На этот вопрос нет однозначного ответа. К сожалению, если вы задержали оплату счетов, ваш кредит уже может быть плохим. Банкротство, наверное, не ухудшит ситуацию.Тот факт, что вы объявили о банкротстве, может быть отражен в вашей кредитной истории в течение десяти лет. Но поскольку банкротство уничтожает ваши старые долги, вы, вероятно, будете в лучшем положении для оплаты текущих счетов, и вы сможете получить новый кредит.

Вернуться к началу

16. Могу ли я получить кредитную карту после банкротства?

Да, есть несколько вариантов. Хотя технически это не кредитная карта, вы можете использовать банковскую или дебетовую карту для выполнения действий, для которых вы обычно используете кредитную карту.Вы также можете оставить себе уже имеющуюся кредитную карту, если кредитор даст согласие. Если эти варианты не работают, вы можете получить обеспеченную кредитную карту, которая обеспечена вашим собственным банковским счетом.

Вернуться к началу

17. Затронуты ли коммунальные услуги?