Потребительский кредит требования – Требования к заемщику по кредиту

Требования к заемщику по кредиту

Жить в кредит удобно и такой вариант выбирают многие. Однако не для всех получение средств в банке одинаково просто – нужно пройти проверку на соответствие установленным правилам. Они могут отличаться для разных кредитных организаций, поэтому, чтобы не тратить свое время понапрасну, лучше заранее узнать, соответствуете ли вы правилам банка, в который обращаетесь.

То, что кредитная организация проявляет пристальное внимание к документам, не означает, что работники не желают выдавать наличные – таким образом банк страхуется свои риски, опасаясь потерять деньги, если у клиента не будет достаточно средств.

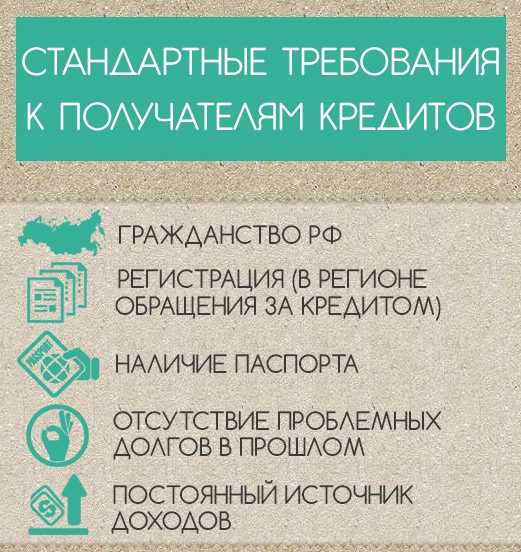

Стандартные требования банка к заемщику

Ни один банк не выдаст заем несовершеннолетнему. Чаще всего банки поднимают планку до европейского совершеннолетия – 21 года. Верхняя планка может достигать 75 лет, но чаще всего она не выше 65. При этом возраст указывается на момент погашения кредита. Поэтому взять ипотеку пенсионеру практически невозможно.

Также для оформления потребительского кредита, автокредита или ипотеки в российском банке обязательно наличие паспорта гражданина России.

Некоторые банки разрешают брать средства в долг жителям других регионов, но в большинстве организаций нужно иметь регистрацию или прописку в регионе присутствия банка. Иногда нужно быть прописанным или официально проживать в городе, где клиент оформляет кредит.

Все кредитные организации интересуются рабочим стажем потенциального клиента. Андеррайтеры (специалисты, рассматривающие заявки) проверяют, чтобы продолжительность работы заемщика на последнем месте составляла не менее полугода (минимум – 3 месяцев). При этом общий стаж должен быть не менее года.

Имеет значение и заработок клиента. Он должен быть таким, чтобы после ежемесячной выплаты кредита у заемщика осталось не менее прожиточного минимума. Учитывается не только зарплата по месту работы, но и другие источники дохода:

- сдача недвижимости в аренду;

- получение пенсии, пособия;

- доход по акциям.

Их все необходимо документально подтвердить справками или выписками.

Дополнительный список критериев, предъявляемых банком к заемщикам

В зависимости от банка и программы, могут появляться другие позиции, по которым банк оценивает потенциальных заемщиков. Это может быть минимальная планка дохода. Обычно варьируется от 10 до 25 тыс. р. Устанавливается при большой сумме запрашиваемого кредита.

Некоторые организации соглашаются выдавать займы только тем клиентам, которые могут указать домашний, мобильный и рабочий телефоны. Также банк поинтересуется, не участвует ли клиент в процедуре банкротства. В случае положительного ответа, кредит заемщик может не получить.

При попытке взять большую сумму, автокредит или получить средства на недвижимость, банк обычно требует предоставить залог. Поэтому наличие движимого или недвижимого имущества добавит дополнительные баллы клиенту.

Рассмотрим, на примере простейшего потребительского кредита как могут отличаться требования разных банков.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Автор: Команда Bankiros.ru

00

5 325 просмотров Подпишитесь на Bankiros.ruПредыдущая статья

Срок рассмотрения заявки на кредит

Следующая статья

Способы выдачи кредита

bankiros.ru

Требования к заёмщику для получения потребительского кредита

Требования к заёмщику для получения потребительского кредита

Сегодня потребительский кредит – один из самых популярных финансовых продуктов среди населения. Многие используют потребительский кредит для приобретения автомобиля, бытовой техники, строительства дома или ремонта квартиры, получения услуг (образовательных, медицинских).

Потребительский кредит предоставляет большие возможности конечному потребителю. С его помощью решаются, казалось бы, труднодостижимые задачи и сбываются мечты, поэтому многих сегодня интересует вопрос: «Как получить кредит на выгодных условиях?».

Во-первых, следует отдавать себе отчёт в том, что кредит – это всё-таки заёмные средства, а не ваши личные и ответственность за использование этих средств очень высокая. Вы должны быть платёжеспособным человеком, иметь постоянную работу и постоянный источник дохода. Не следует пренебрегать сбережениями. Ведь они понадобятся для оплаты по кредиту при возникновении непредвиденных обстоятельств (внезапной болезни, получения увечья и длительной реабилитации, потере работы и невозможности в короткие сроки найти новую).

Во-вторых, необходимо понимать, какие требования предъявляют банки к потенциальным заёмщикам и что можно сделать, чтобы уменьшить процент по кредиту.

Итак, требования банков к заёмщикам следующие:

Лучшие предложения по ипотеке, потребительским кредитам и вкладам от ТОП-30 банков.

— Возраст от 21 до 60 лет. Возраст так называемого экономически активного населения. За пределами данной возрастной категории как в плюс, так и в минус, скорее всего, будет отказ в выдаче кредита.

— Наличие постоянного места работы и непрерывного трудового стажа на последнем месте работы от полугода. Некоторые банки позволяют взять кредит и с меньшим стажем на последнем месте работы, но это обязательно отразится на размере процентов по кредиту в сторону увеличения. Для того чтобы рассчитывать на снижение процентной ставки, необходимо предоставить в банк справку с места работы, подтверждающую доход (2-НДФЛ). Если у вас есть дополнительные источники заработка, которые вы можете подтвердить документально, то обязательно это сделайте. Все эти справки являются гарантией вашей платёжеспособности, поэтому они обязательно будут приняты банком во внимание.

— Наличие контактного телефона (мобильного, стационарного рабочего). У некоторых банков это обязательное условие кредитования, иначе отказ.

— Наличие хорошей кредитной истории будет являться залогом получения кредита в банке. Банк очень щепетильно относится к этой информации, ведь она является индикатором финансовой дисциплины заёмщика: насколько полно и в срок он выполняет свои обязательства. Кредитная история хранится в БКИ. Вы один раз в год можете бесплатно запросить у БКИ выписку, чтобы ознакомиться со своей кредитной историей. На неё влияют не только выплаты по кредитам, но и оплата коммунальных услуг в срок, налогов, штрафов и пр. Кредитная история должна быть положительная, тогда у вас есть все шансы получить кредит на выгодных условиях. Напротив, плохая кредитная история может являться основанием в отказе для получения кредита.

Следует отметить, что зачастую оформить потребительский кредит в банке на выгодных условиях могут потребители, которые уже являются клиентами этого банка.

Одним из наиболее привлекательных банков для оформления потребительского кредита является Ситибанк (www.citibank.ru): привлекательные условия и оптимальные сроки кредитования, оперативное принятие решения по кредитной заявке, которую, кстати, можно заполнить на сайте банка, различные возможности снижения процентной ставки по кредиту, условия кредитного договора в отрытом доступе на сайте банка, отсутствие скрытых комиссий. Потребительский кредит Ситибанка – это выгодно, удобно, просто.

Статья размещена на правах рекламы.

www.moneymatika.ru

Оформление кредита: этапы процедуры, требования, документы

Кредитование – востребованная услуга банков и иных кредитных организаций, благодаря которой человек может реализовать любые цели. Деньги берут для оплаты учебы, покупки квартиры или машины, проведения ремонта и прочих потребностей. Как же происходит оформление кредита в 2019 году и что для этого нужно?

Особенности получения займов

Кредиты оформляются по-разному в зависимости от того, какой именно тип займа получает заемщик. Поэтому стоит разобрать этапы кредитования для основных его видов.

Потребительский займ

Это самый распространенный тип кредита, который ежедневно берет большое количество людей. Предназначен он для удовлетворения любых целей, будь то покупка стиральной машины, поездка на отдых, проведение ремонта и многое другое.

Порядок оформления потребительского кредита достаточно простой. Он включает в себя следующие этапы:

- Подача заемщиком заявки и документов в банк.

- Рассмотрение заявления сотрудниками.

- Подписание кредитного договора при одобрении заявки.

В процессе рассмотрения заявления проверяется платежеспособность заемщика. Заявка проходит несколько инстанций. Сначала ее проверяют менеджеры банка. Они отправляют запрос в БКИ для проверки кредитной истории, применяют скоринговую программу для общей оценки клиента.

Затем в дело вступает служба безопасности. Ее сотрудники уже досконально проверяют заемщика, его платежеспособность, место работы, правильность заполненной анкеты, подлинность документов. На основании их проверки и принимается окончательное решение.

Экспресс-кредит

Это разновидность потребительского займа. Ее особенность заключается в том, что выдается такой кредит в день обращения, предполагает выдачу небольшой суммы и на короткий срок. Это очень выгодно, когда денежные средства нужны срочно и нет времени ждать несколько дней для их получения.

Оперативность экспресс-займа обусловлена тем, что тщательная проверка, как при стандартном потребительском кредите, не проводится. Сотрудники применяют только скоринговую программу, которая за считанные минуты оценивает потенциального клиента. Если она показывает высокий балл, заявку одобряют.

Но в связи с тем, что недостаточная проверка заемщика повышает риск невозврата денежных средств, банк значительно повышает процентную ставку. Поэтому данный тип кредитования не очень выгоден в финансовом плане.

Товарный кредит

При оформлении товарного займа вообще не требуется посещать банковское учреждение. Заемщик просто приходит в магазин, выбирает нужный товар и через сотрудника подает заявки в банки для получения кредита на его покупку.

При этом заемщику следует предъявить паспорт и второй документ, удостоверяющий личность. Остальные данные записываются со слов самого клиента. Если заявка одобряется, товар передается заемщику вместе с договором, на основании которого он потом должен погасить задолженность.

Ипотека

Оформление ипотеки происходит сложнее и дольше, чем любых иных видов кредитов. Ипотечный займ – самый ответственный, так как предполагает приобретение недвижимости с помощью заемных средств. Поэтому проверка более тщательная, причем ей подлежит не только клиент, но и само имущество.

Этапы получения ипотечного кредита следующие:

- Выбор кредитной программы. Для начала необходимо определиться с программой ипотеки. Возможно, заемщик имеет право на льготные условия. В этом случае предусмотрены специальные предложения.

- Подача заявки и документов в выбранный банк. После выбора программы следует собрать все необходимые документы и отправиться в банковское отделение для подачи заявления.

- Рассмотрение заявки. После приема заявки сотрудники банка тщательно проверяют клиента, подключается служба безопасности, проводится оценка приобретаемого имущества.

- Оформление документации. Если кредитор одобрил заявку, требуется оформить все необходимые бумаги. К ним относится договор купли-продажи, кредитное и залоговое соглашение, страховой договор.

- Государственная регистрация. Последним этапом становится регистрация сделки в отделении Росреестра.

- Перевод денежной суммы продавцу.

На оформление ипотеки уходит довольно много времени, так как каждый этап требует определенного срока. После полного погашения задолженности кредит закрывается и недвижимость выводится из-под залога, становясь полноценной собственностью заемщика.

Автокредит

Автокредитование также пользуется большой популярностью. Оформление автокредита практически не отличается от потребительского займа, только денежные средства перечисляются непосредственно продавцу. Этапы приобретения машины в кредит следующие:

- Выбор автомобиля.

- Подача заявки и документов в банк самостоятельно или через автосалон.

- Рассмотрение заявления и принятие решения. На этом этапе проверяется платежеспособность заемщика, а также приобретаемое транспортное средство. Автомобиль тоже должен соответствовать определенным нормам, чтобы банк выдал деньги на его покупку.

- Оформление кредитного договора и купли-продажи.

- Перечисление денежных средств салону или частному продавцу.

- Приобретение страхового полиса.

Транспортное средство необходимо поставить на учет в ГИБДД. На время действия кредита оно будет находится в залоге у банка, а после погашения долга обременение снимется.

Требования банка

При получении любого типа кредита банк проверяет заемщика на соответствие своим требованиям. Если берется ипотека, потребительский займ под залог недвижимости, автокредит, то устанавливаются критерии и для покупаемого имущества.

Оценка заемщика

Каждый кредитор устанавливает свои критерии, но стандартными условиями являются следующие:

- Возраст не менее 21 года.

- Российское гражданство.

- Прописка в регионе, где работает банковское отделение.

- Трудовой стаж не менее года в общем.

- Наличие официального рабочего места.

- Стабильная заработная плата, размер которой достаточен для ежемесячного погашения задолженности.

Также кредитор обращает внимание при оформлении займа в банке на кредитную историю клиента. Если она будет испорчена, шанс получить кредит невысок.

Требования к имуществу

При получении ипотеки или займа под залог недвижимости банковское учреждение обязательно проверяет объект. Кредитору важно, чтобы имущество было ликвидным. Это значит, что его должно быть легко продать в случае невозврата долга заемщиком.

Критерии высокой ликвидности:

- Отсутствие аварийного и ветхого состояния.

- Наличие всех необходимых коммуникаций.

- Отдельный санузел.

- Металлические или бетонные перекрытия.

- Исправная система отопления.

- Развитая инфраструктура.

При автокредитовании требования к автомобилю предъявляются более лояльные. Если транспортное средство новое, то никаких проблем не будет, банки с охотой согласятся предоставить денежные средства. Если же заемщик желает купить поддержанное авто, то важно, чтобы его пробег не превышал 100 тысяч км, а возраст – не более 8-10 лет.

Пакет необходимой документации

Чтобы оформить кредит, необходимо подготовить определенный пакет документации. В него входит следующее:

- Паспорт.

- Второй документ, который удостоверяет личность.

- Справка, подтверждающая уровень заработной платы.

- Трудовая книжка.

- Военный билет для мужчин, не достигших возраста 27 лет.

- ИНН.

- Документы на имущество, имеющееся в собственности заемщика. Этот документ не всегда обязателен, но существенно повышает шансы на одобрение кредита.

- Документы на автомобиль или на недвижимость, если оформляется автокредит или ипотека.

Точный пакет бумаг стоит уточнить у сотрудников банка, так как он может разниться.

Способы подачи заявки и сроки рассмотрения

Начинается процесс оформления кредита всегда с подачи заявления в банк. Сделать это можно двумя путями:

- Через банковское отделение. Данный вариант уже устарел, но все же многие клиенты предпочитают лично посещать банк для подачи заявки. Это несколько неудобно, потому что нужно ждать очереди, тратить время на поездку в офис, подстраиваться под режим работы отделения. Но зато есть возможность получить ответы на все интересующиеся вопросы здесь и сейчас.

- Онлайн. С появлением интернета подача заявления в банк стала более простой и быстрой. Для этого даже не нужно выходить из дома, достаточно иметь под рукой телефон или компьютер, подключенный к сети. На отправку заявки уходит буквально 15 минут, причем подать ее можно в любое время дня и ночи, не нужно подстраиваться.

После отправки заявки остается только дождаться предварительного решения и заняться оформлением, если ответ оказался положительным. На рассмотрение заявления уходит от нескольких дней до нескольких недель в зависимости от того, какой тип кредита желает получить гражданин. Средний срок рассмотрения составляет 3-10 дней.

Таким образом, процедура оформления кредита предполагает прохождение определенных этапов. Чем крупнее выдаваемая банком сумма, тем тщательнее проверка, следовательно, больше времени требуется.

vsyokartemir.ru

Требования к заемщику Сбербанка: ипотека, кредиты, кредитные карты

Приобретение жилья, автомобиля, да и любых менее дорогих, но желанных и необходимых вещей не всегда под силу с помощью только лишь собственных накоплений. Сбербанк предлагает свою финансовую помощь в любых начинаниях. Для того чтобы осуществить желаемое можно воспользоваться одной из кредитных программ самого надежного и востребованного банка с условием, если все требования к заемщику соблюдены.

Общие обязательные требования банка к заемщику

Основными обязательными требованиями к заемщику Сбербанка, которые не меняются в зависимости от выбранной категории займа, относятся два момента:- Возраст заявителя.

- Рабочий стаж (общий и/или на данном месте трудоустройства).

Обратиться с заявлением на займ имеет полное право резидент Российской Федерации, достигший определенного возраста. Банк определил для своих потенциальных клиентов по любой кредитной программе нижний и верхний возрастной порог. Возраст обратившегося не может быть меньше 21 года на момент написания заявления в банк и должен быть равен 65 годам или более к моменту завершения срока действия кредитного договора.

Что касается рабочего стажа, то тут есть варианты:

- Если клиент впервые обратился для оформления кредита и не получает ни трудовую пенсию, ни заработную плату на пластик от Сбербанка, то его общий рабочий стаж обязательно должен быть более 1 года за текущие 5 лет и не меньше полугода на актуальном месте трудоустройства.

- Для заемщиков, которым заработная плата перечисляется на счет, открытый в Сбербанке, действуют другие правила. Стаж на данном месте трудоустройства может быть более 3 месяцев. Общий стаж за предыдущие 5 лет для работающих клиентов не может быть меньше 6 месяцев.

При рассмотрении заявки на любой кредитный продукт оценивается личная кредитная история каждого заявителя. Здесь важным и обязательным требованием при оформлении любого кредитного продукта является хорошая кредитная история, полное отсутствие непогашенных задолженностей и просрочек по настоящим или прошлым займам как Сбербанка, так и сторонних финансовых организаций.

Требования в зависимости от вида кредита

Все предлагаемые виды займов можно разделить на 3 большие группы, согласно которым немного меняются и требования к заемщикам. Основными группами кредитов являются:

- Потребительские.

- Кредитные пластиковые карты.

- Ипотека.

Потребительские кредиты

Касательно потребительских кредитов следует учесть тот факт, что они могут быть с обеспечением (залоговым и/или с поручителями) и без него. Если займ оформляется с залогом (в качестве залога рассматривается любое недвижимое имущество), то возраст потенциального заемщика ограничивается 75 годами к моменту окончания действия кредитного договора. Более того, по такому кредиту могут привлекаться созаемщики и существуют дополнительные требования к ним и к основному заемщику, а именно, сам заемщик и/или любой из созаемщиков:- не могут являться индивидуальными предпринимателями.

- не могут являться первыми лицами коммерческого предприятия, имеющими право подписи (руководителями или главными бухгалтерами).

- не могут быть собственниками малого бизнеса (владеть более 5 % доли от общего бизнеса).

- не могут быть членами фермерских хозяйств.

При одобрении желаемой суммы такого займа обычно учитывается и доход всех созаемщиков.

Если оформляется потребительский кредит с поручительством, то снижается требуемый возраст потенциального заемщика до 18 лет.

Ипотека

Тем, кто заинтересован в ипотечном кредитовании Сбербанк может предложить несколько программ на выбор. В зависимости от возможностей и приоритетных целей можно воспользоваться одной из них для покупки нового или бывшего в употреблении жилья, для строительства собственного дома или приобретении жилплощади с использованием суммы из материнского капитала.

Не зависимо от конкретной программы, существует ряд требований к заемщику по ипотеке в Сбербанке:

- Возраст потенциального заемщика не может быть меньше 21 года и более 75 лет к моменту окончания срока кредитного договора.

- Рабочий стаж не меньше полугода на текущем месте и не менее 12 месяцев общего стажа за предыдущие 5 лет. Для зарплатных клиентов действуют те же исключения, как и для потребительских кредитов.

- Супруг или супруга выступают в качестве основного созаемщика обязательно, несмотря на его/её платежеспособность.

Любая программа по ипотеке от Сбербанка допускает привлечение одного или нескольких созаемщиков, но не более трех, доход которых учитывают и он может повлиять на увеличение кредитного лимита по ипотеке.

Для предоставления военной ипотеки банк ограничивает минимальный возраст потенциального заемщика 21 годами и выдвигает одно обязательное условие, заемщик обязательно должен быть участником программы НИС (накопительно-ипотечной системы).

При оформлении ипотеки с использованием средств из материнского капитала обязательным условием является наличие сертификата и справки из Пенсионного фонда об имеющемся остатке средств материнского капитала.

Кредитные карты

Чтобы получить кредитную карту необходимо соответствовать некоторым требованиям, выдвигаемым банком своим клиентам. Как и при кредитовании наличными необходимо соблюдать возрастные ограничения. Стоит отметить, что пластик может быть выдан с момента достижения 21 летнего возраста. Возрастной максимум ограничивается 65 годами. Клиент также должен будет подтвердить факт трудоустройства и уровень заработной платы, как и при оформлении кредита наличными.

Различные программы кредитования (потребительские кредиты и ипотечные) предусматривают при оформлении выдачу и кредитной карты заемщикам, без дополнительного оформления заявки и предоставления пакета документов.

Сбербанк – самая надежная и пользующаяся большим спросом финансовая организация, поэтому он довольно требователен к своим заемщикам, но взамен предоставляет выгодные кредитные продукты и совершенно прозрачные условия оформления любого кредита.

Постоянным клиентам в личном кабинете доступны специальные предложения по кредитам, которые отличаются выгодными процентными ставками и индивидуальным подходом к каждому клиенту.

Полезно знать:

Комментарии (0)

onlinevbank.com

Требования к заемщику. Секреты получения кредита!

Содержание:

1. Требования к заемщику

2. Необходимые документы для заемщика

3. Дополнительные требования

4. Поведение при общении с менеджером

5. Кредитная история

Вы решили взять кредит, но не знаете, с чего начинать, или не уверенны в том, что вам одобрят кредит? Чтобы иметь большие шансы на получения кредита, главное нужно, чтобы вы подходили под требования банка к заемщику, знать, на что именно смотрит банк при рассмотрении заявки.

Требования к заемщику — советы от эксперта

Итак, немного повторим советы эксперта и заострим на некоторых ваше внимание.

- Возраст. Обычно кредиты выдаются российским гражданам, достигшим совершеннолетия и до достижения пенсионного возраста. В некоторых банках минимальный возраст может быть от 18 лет, но в основном, банки дают кредит людям, не моложе 21 года. Также есть разница по верхней планке возраста, где-то дают до 65 лет, где-то – 75 лет. Идеально, если вам примерно от 25 до 50 лет – это «любимый» возраста заемщика для банков.

- Доходы. Важным для банка является ваш доход, место работы, профессия и т.д. Если вы востребованный специалист, у вас высшее образование, вы постоянно повышаете свой уровень, работаете в крупной надежной компании и получаете «белую» зарплату, то вы –идеальный клиент для банка. Вам с легкостью одобрят кредит.

Но это слишком идеально, и так бывает очень редко. Банки знают реалии нашего бизнеса, могут предложить вам заполнить справку по форме банка, где вы можете указать свои реальные доходы, либо, если у вас «серая» зарплата, вы можете попросить на вашем предприятии в бухгалтерии выдать не официальную справку 2-НДФЛ, а просто на фирменном бланке расписать ваши доходы за последние месяцы.

Если у вас есть дополнительные доходы, например, от сдачи в аренду жилья, гаража, дачи и т.п., дивиденды от акций и т.д , стоит все это указать при заявке на кредит. Чем больше вы подтвердите ваши доходы, тем больше шансов на одобрение вы получите, а так же вам могут одобрить максимальную сумму кредита.

Какие документы необходимы для заемщика?

Самые необходимые документы – это паспорт гражданина России и справки, подтверждающие ваши доходы. В остальном, могут быть запрошены различные документы. Например, дополнительный документы ( водительское удостоверение, загранпаспорт, диплом об образовании), возможно попросят трудовую книжку или трудовой договор; если вы женаты/замужем, свидетельство о браке, о рождении детей; если собираетесь брать залоговой кредит, то правоустанавливающие документы на имущество и т.д. Чем больше документов вы предоставите, тем будет лучше для вас. Банк оценит вашу открытость и может одобрить кредит по минимальному проценту по ставке.

Какие могут быть дополнительные требования к заемщику?

Если банк посчитает, что ваш доход не достаточен, вас могут попросить предоставить поручителя, а может и двух. Возможно, что вас попросят предоставить залог. Залогом не обязательно может быть недвижимость, это может быть автомобиль, драгоценности, ценные бумаги, живопись и т.д. Кстати, чем больше у вас имущества, тем больше шансов на одобрение кредита, поэтому не забывайте перечислить все, чем владеете.

Как вести себя при разговоре с менеджером?

При любом знакомстве всегда первостепенное значение имеет ваш вид. Не зря говорят, «по одежке встречают». Тем более, при посещении банка, вы должны выглядеть презентабельно, вести себя уверенно. Если вы боитесь отказа в кредите, ни в коем случае, не показывайте свою неуверенность. Это может быть расценено со стороны кредитного менеджера как знак, что вы что-то скрываете. Имейте в виду, что менеджеры прошли подготовку по внешней оценке потенциального заемщика: как вы выглядите, ухожены, вплоть до чистоты ногтей на руках , как общаетесь, что и как говорите – на основании этого, менеджер может составить вашу характеристику, которая может повлиять на принятия решения банком. Еще раз повторим, будьте спокойны и уверенны в себе!

Что еще влияет на положительное решение банка?

Конечно ж е, это ваша кредитная история. Лучше не скрывать при первой встрече с менеджером, что у вас были какие-то небольшие проблемы в выплатах. Лучше заострить внимание на причины, которые привели к тому, и на то, что теперь такое не повторится, и объяснить, почему именно это не произойдет. Если у вас чистая положительная история, то это вам, несомненно, поможет при одобрении кредита.

е, это ваша кредитная история. Лучше не скрывать при первой встрече с менеджером, что у вас были какие-то небольшие проблемы в выплатах. Лучше заострить внимание на причины, которые привели к тому, и на то, что теперь такое не повторится, и объяснить, почему именно это не произойдет. Если у вас чистая положительная история, то это вам, несомненно, поможет при одобрении кредита.

Выбор кредита и возможность одобрения со стороны банка не такое уж и сложное дело, если вы хорошо владеете информацией о кредитных продуктах.

Зная все требования банка к заемщику, можно легко подобрать тот кредит, который будет выгоден вам. А трезвая оценка ваших возможностей поможет сделать кредит удобным и комфортным для вас.

biz-kreditka.ru

Условия выдачи кредита в Сбербанке: порядок и требования

Любая кредитная программа Сбербанка обусловлена определенными условиями оформления, на которые должен обратить каждый заемщик.

Условия выдачи кредита в Сбербанке, какими принципами он руководствуется при оценке кредитозаемщика, а также что может повлиять на его решение при выдаче заемных средств, — это полезно знать любому, обратившемуся в финансовую организацию.

Содержание статьи:

Оформление выдачи кредита Сбербанка

Оформление и осуществление выдачи займов в Сбербанке происходит в несколько этапов:

- изучение заявки специалистами кредитного отдела;

- предоставление заявителем пакета необходимых документов;

- проверка документов и предоставленной заемщиком информации о себе;

- если предыдущий этап убедил кредитора в платежеспособности заявителя, начинается подготовка по составлению кредитного договора – расчет суммы, срока кредитования и ставки с дальнейшей корректировкой;

- подписание договора, выдача графика ежемесячных платежей;

- перечисление денег способом, указанном в соглашении;

- контроль со стороны банка за погашением задолженности.

Что проверяет Сбербанк при выдаче кредита

Основной вопрос, который интересует всех желающих получить займ, — что и как проверяет Сбербанк при выдаче кредита. От результата анализа данных заявителя зависит не только принятие решения о выдаче ему денег, но и размер будущей процентной ставки.

Условно кредитная организация подразделяет всех претендентов на 2 группы по степени риска. Первая группа – заемщики с оптимальными данными, т.е. представляющие минимальный риск по не возврату средств. Это клиенты, уже обращавшиеся за ссудой, вовремя погасившие ее и имеющие незапятнанную кредитную историю, официальный доход и имущество в качестве залога. Для этой категории клиентов допустима просрочка в платежах не более 10 дней, что принято считать кредитной нормой. Вторая группа кредитозаемщиков – те, кто представляют максимальный риск. Это граждане, никогда не обращавшиеся за кредитом, проще говоря, с «нулевой» кредитной историей или те, у которых она выглядит достаточно сомнительной с точки зрения кредитора.

В отдельную привилегированную группу можно отнести зарплатных клиентов: они не подвергаются такой тщательной проверке как остальные. Точно так же банк относится к гражданам, обратившимся за небольшой ссудой или экспресс-кредитами. В этом случае кредитор страхует себя высокими процентными ставками. Для таких заявителей предусмотрена система скоринга. Специально созданная компьютерная программа позволяет в ускоренном режиме провести анализ кредитного потенциала клиента: его имущественного и финансового состояния, размер дохода, имеющиеся просрочки по предыдущим займам, наличие судимости. Также при запуске программе специалист банка добавляет свою личную оценку заявителя (внешний вид, поведение), которая может сыграть важную роль.

В отдельную привилегированную группу можно отнести зарплатных клиентов: они не подвергаются такой тщательной проверке как остальные. Точно так же банк относится к гражданам, обратившимся за небольшой ссудой или экспресс-кредитами. В этом случае кредитор страхует себя высокими процентными ставками. Для таких заявителей предусмотрена система скоринга. Специально созданная компьютерная программа позволяет в ускоренном режиме провести анализ кредитного потенциала клиента: его имущественного и финансового состояния, размер дохода, имеющиеся просрочки по предыдущим займам, наличие судимости. Также при запуске программе специалист банка добавляет свою личную оценку заявителя (внешний вид, поведение), которая может сыграть важную роль.Стоит отметить один интересный факт – в начале месяца получить займ при использовании скоринга намного проще, поскольку кредитор набирает клиентскую базу.

При займах свыше 70 тыс. претендента ждет более серьезная проверка. К чему нужно готовиться? Параметры, которые интересуют кредитора:

При займах свыше 70 тыс. претендента ждет более серьезная проверка. К чему нужно готовиться? Параметры, которые интересуют кредитора:- Анкетные данные, предоставленные самим заявителем. Информация о месте работе проверяется достаточно просто – звонком в организацию. Причем сведения о телефонном номере берутся не с анкеты заявителя, а с других источников. Проверяются непогашенные задолженности, которые могут быть намеренно скрыты в анкете. Делается запрос о наличии судимости и статья, по которой был осужден заемщик. Если это экономическое преступление, в ссуде будет отказано автоматически, а также в том случае, если подобный факт был скрыт. Дополнительно может быть проведена беседа с менеджером, чего не стоит недооценивать.

- Достоверность информации о платежеспособности. Справки об основном и дополнительных доходах проверяются по коду ОГРН компании и по номеру ИНН. Кредитор самостоятельно проверяет сведения об имеющихся задолженностях в других банках. Делается запрос в БКИ о состоянии кредитной истории. Также возможно обращение в компетентные органы для установления подлинности предоставленных документов (паспортный стол, налоговая служба и т.д.).

- В случае предоставления залогового имущества проводится проверка его юридической «чистоты». Если в залог предоставляется недвижимость, то банковский сотрудник выезжает по ее адресу, чтобы убедится в ее наличии. Обязательно получаются сведения на ком зарегистрировано жилье и есть ли на нем обременение, соответствие заявленной стоимости реальной.

- Если для кредита требуются поручители, то они проходят аналогичную проверку.

Поскольку банк скрупулезно проверяет все сведения и документы заемщика, то самый худший вариант для него – скрывать или подделывать информацию. Это все равно станет известно кредитору, и автоматически приведет к отказу или снизит шансы заявителя на предоставление лучших условий.

Порядок выдачи кредита в Сбербанке

Перечисление заемных средств производится согласно условиям подписанного кредитного договора и осуществляется как наличными, так и по безналичному расчету. Последний предполагает перевод суммы займа на банковскую карту и вклад до востребования (для физических лиц) и перечисления на счет предпринимателя или организации (для юридических лиц). Для этого в договоре займа обязательно указывается номер счета карты, вклада или организации. Все суммы переводятся одним платежом. Исключением являются жилищные займы, предоставляемые для строительства объектов недвижимости.

Перечисление заемных средств производится согласно условиям подписанного кредитного договора и осуществляется как наличными, так и по безналичному расчету. Последний предполагает перевод суммы займа на банковскую карту и вклад до востребования (для физических лиц) и перечисления на счет предпринимателя или организации (для юридических лиц). Для этого в договоре займа обязательно указывается номер счета карты, вклада или организации. Все суммы переводятся одним платежом. Исключением являются жилищные займы, предоставляемые для строительства объектов недвижимости.Зачисления на счет заемщика по вкладу до востребования

Один из вариантов безналичного расчета – зачисление средств на вклад до востребования. Это некий вид депозита, где по первому требованию клиента ему выдаются перечисленные деньги в любой момент, кроме нерабочих дней.

Зачисления на счет пластиковой карточки заемщика

Для физического лица зачисление кредитных денег прямо на его карточку – наиболее мобильный и удобный вариант: средства сразу же поступают в его распоряжение.

Для физического лица зачисление кредитных денег прямо на его карточку – наиболее мобильный и удобный вариант: средства сразу же поступают в его распоряжение.Оплаты счетов торговых и других организаций

Для корпоративных клиентов заемные средства могут быть переведены на счета торговых и иных организаций. Все данные о счете указываются в договоре займа. Никогда не осуществляется зачисление денег на счета других кредитных организаций.

Перечисления на счет гражданам-предпринимателям

Аналогично происходит поступление средств для частных предпринимателей. Они могут заранее указать свой банковский счет для дальнейшего зачисление денег.

Требования к заемщикам

Одним из условий выдачи кредита в Сбербанке РФ являются соответствие будущих заемщиков определенным критериям. Их основная цель – убедить банк в своей платежеспособности и продемонстрировать положительную кредитную историю. Требования следующие:

Одним из условий выдачи кредита в Сбербанке РФ являются соответствие будущих заемщиков определенным критериям. Их основная цель – убедить банк в своей платежеспособности и продемонстрировать положительную кредитную историю. Требования следующие:- Возраст от 21 до 65 лет. Хотя этот возрастной диапазон официальный, он носит более условный характер. У банка есть специальные предложения для клиентов до 75 лет, сумевших предоставить дорогостоящий залог. Конечно, речь не идет о долгосрочной ипотеке. При этом на момент завершения договора займа клиенту должно быть не больше 75 лет. Есть исключения, касающиеся нижней планки: некоторые ссуды можно получить гражданам младше 21 года, но с обязательным поручительством.

- Наличие гражданства РФ. Исключением может стать только выдача корпоративного займа.

- Наличие прописки или временной регистрации на территории, где есть филиал, в который обратились за ссудой.

- Положительная кредитная история.

- Предоставление определенного пакета документов в зависимости от типа кредитной программы: в некоторых случаях достаточно предоставить паспорт или водительские права, а в других – пакет документов может быть достаточно внушительным.

- Непрерывный стаж работы на одном месте не меньше 6 мес., а общий рабочий стаж – не менее 5 лет. Но и в этом пункте могут быть исключения.

- Документальное подтверждение платежеспособности (справка о доходах).

- Предоставление залогового имущества при выдаче крупной суммы.

- Отсутствие судимости или пребывания под следствием.

Заключение

Практически каждый российский гражданин может получить ссуду в Сбербанке. Здесь разработан широкий спектр кредитных программ, позволяющий каждому получить нужный банковский продукт. Как и в любой кредитной организации, к заемщикам предъявляются определенные требования и условия выдачи заемных средств. Соответствие этим критериям облегчит гражданам реализацию их собственных планов.

16-11-2017

- Поделиться

- Нравится

- Твитнуть

- Класс!

- Нравится

sbankami.ru

Потребительские кредиты и займы будут выдаваться по новым правилам

Федеральный закон от 21.12.2013 N 353-ФЗ «О потребительском кредите (займе)»

С 1 июля 2014 г. отношения в сфере потребительского кредитования существенно изменятся в связи с тем, что был опубликован Федеральный закон от 21.12.2013 N 353-ФЗ «О потребительском кредите (займе)» (далее — Закон). Закон содержит правила, по которым кредитные и некредитные финансовые организации будут предоставлять кредиты и займы гражданам для целей, не связанных с предпринимательской деятельностью. В Законе определен порядок исчисления полной стоимости кредита, ограничены максимальные размеры неустойки, установлены подробные требования к содержанию и оформлению договоров потребительского кредита (займа). Положения документа будут распространяться на банки, микрофинансовые кредитные организации, кредитные кооперативы, на иные компании, осуществляющие профессиональную деятельность по предоставлению потребительских займов, а также на лиц, получивших право требования к заемщику (далее обобщенно — кредиторы).

Максимальную стоимость потребительских кредитов фактически будет определять Банк России

С 1 июля 2014 г. кредиторы не смогут произвольно устанавливать полную стоимость потребительских кредитов. Закон содержит формулу для расчета их стоимости, а также определяет, какие платежи могут включаться в эту стоимость, а какие — нет. Например, сумма страховой премии по договору добровольного страхования может включаться в стоимость кредита только в том случае, если заемщик в результате заключения такого договора получает более выгодные условия кредитования.

Полная стоимость каждого конкретного потребительского кредита (займа) на момент заключения договора не должна более чем на одну треть превышать среднерыночное значение, утвержденное Банком России на текущий квартал в отношении соответствующей категории кредитного продукта.

В Законе предусмотрен порядок определения среднерыночной стоимости потребительского кредита (займа). В то же время решение некоторых вопросов, касающихся данного процесса, возможно только после принятия Банком России необходимых подзаконных актов.

В частности, на усмотрение Банка России оставлено определение категорий потребительских кредитов. Закон содержит только показатели, которые Банк России должен будет при этом учитывать: сумма кредита, его срок, вид кредитора, цель и др. Но при этом не указано, обязаны ли разные категории кредитов (займов) отличаться по всем названным показателям.

Например, Банк России может определить, что ключевым для выделения кредита в отдельную категорию будет его размер и срок возврата. Таким образом, банки и микрофинансовые организации будут вынуждены выдавать кредиты данной категории в рамках единых ставок, хотя в настоящее время процентные ставки у этих организаций могут различаться в несколько десятков раз.

В Законе установлено, что для каждой категории потребительского кредита Банк России обязан провести оценку кредитов (займов), которые выдают не менее ста крупнейших кредиторов либо не менее одной трети общего количества кредиторов, предоставляющих кредиты (займы) соответствующей категории.

Все условия договоров потребительского кредита (займа) будут разделены на общие и индивидуальные

Закон разделит все условия потребительских кредитов на общие и индивидуальные. Отличия между ними состоят в том, что общие условия устанавливаются кредитором в одностороннем порядке в целях многократного применения. Индивидуальные условия, напротив, указываются в каждом договоре отдельно и применяются только в отношениях между кредитором и конкретным заемщиком.

К индивидуальным условиям кредитного договора (договора займа) согласно Закону, в частности, относятся размер кредита (займа), срок его возврата, процентная ставка и др. Закон требует, чтобы индивидуальные условия договора фиксировались в форме таблицы, которая в договоре будет размещаться непосредственно после информации о полной стоимости кредита.

В Законе не закреплены общие условия кредитования, однако из текста документа можно установить их примерный перечень. Так, кредиторы обязаны будут публиковать в местах оказания услуг информацию о предоставлении, использовании и возврате кредитов (займов). Указано, что общие и индивидуальные условия договора не должны противоречить опубликованным для всеобщего доступа сведениям.

Процедура изменения общих условий договора существенно отличается от процедуры изменения его индивидуальных условий. Кредитор вправе изменить общие условия договора в одностороннем порядке, если это не повлечет за собой возникновение новых или увеличение размера существующих денежных обязательств заемщика.

Должник также имеет право на одностороннее изменение общих условий, однако эту процедуру он сможет осуществить только в судебном порядке. В Законе определено, что к общим условиям применяются положения ст. 428 ГК РФ о договорах присоединения. Таким образом, заемщик имеет право пойти в суд с требованием об изменении таких условий, если они явно обременительны для заемщика (например, снижают ответственность кредитора).

В отношении индивидуальных условий подобной оговорки нет, поэтому изменить их можно будет в общем порядке, предусмотренном гл. 29 ГК РФ (в том числе по соглашению сторон, по решению суда в случае существенного нарушения договора другой стороной и т.п.).

Таким образом, когда новые правила вступят в силу, то заемщикам будет сложнее изменить индивидуальные условия договоров потребительского кредита (займа), поскольку в настоящее время суды признают подобные договоры договорами присоединения (см., например, п. 6 Информационного письма Президиума ВАС РФ от 13.09.2011 N 146, Апелляционное определение Верховного суда Республики Татарстан от 28.10.2013 по делу N 33-12917/13).

Кредитор сможет уступить любому лицу право требования по договору потребительского кредита (займа), если закон или договор не содержит запрета на такую уступку

Закон содержит общее правило, согласно которому кредитор сможет уступить любому лицу свое право требования к должнику. Однако запрет на такую уступку может быть предусмотрен законом или договором. Для перехода прав требования не имеет значения ни статус кредитора, ни статус лица, в пользу которого происходит уступка права. Тем самым в отношении банков Закон устраняет противоречие между практикой арбитражных судов и судов общей юрисдикции.

Арбитражные суды придерживаются аналогичной позиции: банк имеет право без согласия заемщика уступать право требования по договору потребительского кредита любому лицу, даже если у него нет статуса кредитной организации (п. 16 Информационного письма Президиума ВАС РФ от 13.09.2011 N 146).

Суды общей юрисдикции отстаивают иную точку зрения: банку запрещено уступать право требования лицам, не имеющим лицензий на право осуществления банковской деятельности, если в законе или в кредитном договоре нет прямого указания на возможность такой уступки (п. 51 Постановления Пленума Верховного Суда РФ от 28.06.2012 N 17).

Дата публикации на сайте: 23.12.2013

Поделиться ссылкой:

www.consultant.ru

Об авторе