Права и обязанности налогового органа: НК РФ Статья 32. Обязанности налоговых органов / КонсультантПлюс

НК РФ Статья 32. Обязанности налоговых органов / КонсультантПлюс

КонсультантПлюс: примечание.

О выявлении конституционно-правового смысла ст. 32 см. Постановление КС РФ от 24.03.2017 N 9-П.(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)(см. текст в предыдущей редакции

)

Перспективы и риски арбитражных споров. Ситуации, связанные со ст. 32 НК РФ |

— Заявитель (налогоплательщик, арбитражный управляющий и т.д.) оспаривает непредставление налоговым органом в срок запрашиваемой информации (документов)

— Плательщик налогов (взносов, сборов) оспаривает действия налогового органа, повлекшие выдачу справки о состоянии расчетов с бюджетом с указанием на наличие задолженности

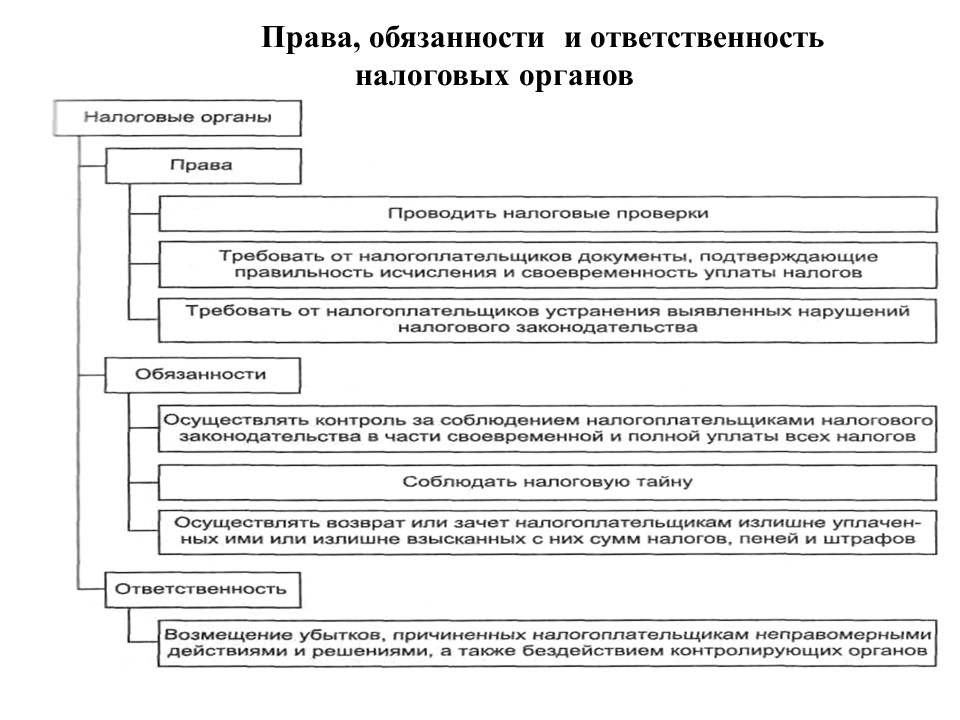

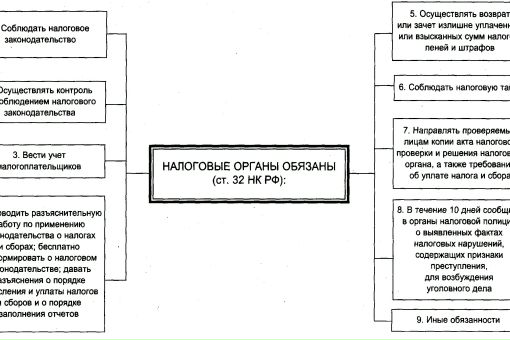

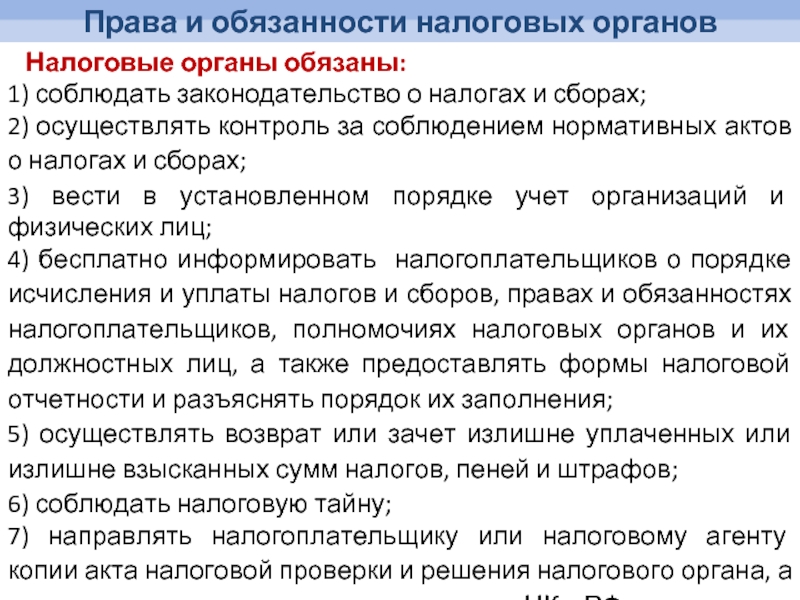

1. Налоговые органы обязаны:

1) соблюдать законодательство о налогах и сборах;

2) осуществлять контроль за соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов;

3) вести в установленном порядке учет организаций и физических лиц;

4) бесплатно информировать

(в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и о принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также представлять формы налоговых деклараций (расчетов) и разъяснять порядок их заполнения;

1) передавать налогоплательщикам, указанным в пунктах 2 и 3 статьи 11.2 настоящего Кодекса, в электронной форме квитанцию о приеме при получении документов, переданных в налоговый орган через личный кабинет налогоплательщика;(пп. 4.1 введен Федеральным законом от 04.11.2014 N 347-ФЗ; в ред. Федерального закона от 03.07.2016 N 244-ФЗ)

1) передавать налогоплательщикам, указанным в пунктах 2 и 3 статьи 11.2 настоящего Кодекса, в электронной форме квитанцию о приеме при получении документов, переданных в налоговый орган через личный кабинет налогоплательщика;(пп. 4.1 введен Федеральным законом от 04.11.2014 N 347-ФЗ; в ред. Федерального закона от 03.07.2016 N 244-ФЗ)(см. текст в предыдущей редакции

)

8) соблюдать налоговую тайну и обеспечивать ее сохранение;

9) направлять налогоплательщику, плательщику сбора или налоговому агенту копии акта налоговой проверки и решения налогового органа, а также в случаях, предусмотренных настоящим Кодексом, налоговое уведомление и (или) требование об уплате налога и сбора;

10) представлять налогоплательщику, плательщику сбора или налоговому агенту по его запросусправкио состоянии расчетов указанного лица по налогам, сборам, пеням, штрафам, процентам и справки об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов на основании данных налогового органа.

(в ред. Федерального закона от 23.07.2013 N 248-ФЗ)

(в ред. Федерального закона от 23.07.2013 N 248-ФЗ)(см. текст в предыдущей редакции

)

(см. текст в предыдущей редакции

)

07.2013 N 248-ФЗ)

07.2013 N 248-ФЗ)(см. текст в предыдущей редакции

)

(см. текст в предыдущей редакции

)

(см. текст в предыдущей

текст в предыдущей редакции

)

(см. текст в предыдущей редакции

)

12) по заявлению налогоплательщика, плательщика сбора или налогового агента выдавать копии решений, принятых налоговым органом в отношении этого налогоплательщика, плательщика сбора или налогового агента;

13) по заявлению ответственного участника консолидированной группы налогоплательщиков выдавать копии решений, принятых налоговым органом в отношении консолидированной группы налогоплательщиков;

(пп. 13 введен Федеральным законом от 16.11.2011 N 321-ФЗ)14) представлять пользователям выписки

из Единого государственного реестра налогоплательщиков;

15 в ред. Федерального закона от 30.11.2016 N 401-ФЗ)

15 в ред. Федерального закона от 30.11.2016 N 401-ФЗ)(см. текст в предыдущей редакции

)

(пп. 17 введен Федеральным законом от 29.09.2019 N 325-ФЗ; в ред. Федерального закона от 28.01.2020 N 5-ФЗ)

(пп. 17 введен Федеральным законом от 29.09.2019 N 325-ФЗ; в ред. Федерального закона от 28.01.2020 N 5-ФЗ)(см. текст в предыдущей редакции

)

2. Налоговые органы несут также другие обязанности, предусмотренные настоящим Кодексом и иными федеральными законами

.

2 Уголовного кодекса Российской Федерации (далее — следственные органы), для решения вопроса о возбуждении уголовного дела.

2 Уголовного кодекса Российской Федерации (далее — следственные органы), для решения вопроса о возбуждении уголовного дела.(см. текст в предыдущей редакции

)

НК РФ Статья 31. Права налоговых органов / КонсультантПлюс

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)(см. текст в предыдущей редакции

)

Перспективы и риски арбитражных споров. Ситуации, связанные со ст. 31 НК РФ |

— Участник сделки оспаривает требование налогового органа о представлении документов (информации) вне рамок проверки

— Проверяемое лицо оспаривает требование налогового органа о представлении документов (действия по их истребованию)

— Налогоплательщик оспаривает осмотр территории, помещения, документов, предметов

— Налогоплательщик оспаривает допрос свидетеля

— Налогоплательщик оспаривает выемку документов и предметов (постановление о ее производстве)

— Контрагент (взаимозависимое лицо) налогоплательщика оспаривает выемку документов и предметов

См. все ситуации, связанные со ст. 31 НК РФ

все ситуации, связанные со ст. 31 НК РФ

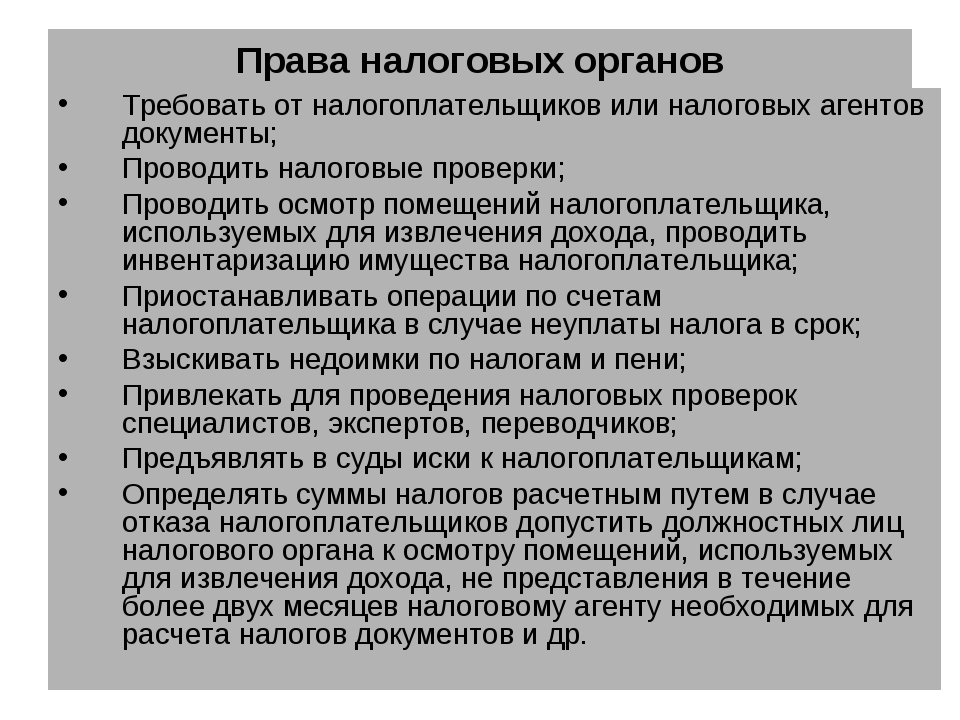

1. Налоговые органы вправе:

1) требовать в соответствии с законодательством о налогах и сборах от налогоплательщика, плательщика сбора или налогового агента документы по формам и (или) форматам в электронной форме, установленным государственными органами и органами местного самоуправления, служащие основаниями для исчисления и уплаты (удержания и перечисления) налогов, сборов, а также документы, подтверждающие правильность исчисления и своевременность уплаты (удержания и перечисления) налогов, сборов;

(в ред. Федеральных законов от 27.07.2010 N 229-ФЗ, от 29.06.2012 N 97-ФЗ)(см. текст в предыдущей редакции

)

Кодексом.

Порядок контроля за исполнением банками обязанностей, установленных настоящим Кодексом, утверждается федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, по согласованию с Центральным банком Российской Федерации;(пп. 2.1 введен Федеральным законом от 02.04.2014 N 52-ФЗ)

Порядок контроля за исполнением банками обязанностей, установленных настоящим Кодексом, утверждается федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, по согласованию с Центральным банком Российской Федерации;(пп. 2.1 введен Федеральным законом от 02.04.2014 N 52-ФЗ)3) производить выемку документов у налогоплательщика, плательщика сбора или налогового агента при проведении налоговых проверок в случаях, когда есть достаточные основания полагать, что эти документы будут уничтожены, сокрыты, изменены или заменены;

4) вызывать на основании письменного уведомления в налоговые органы налогоплательщиков, плательщиков сборов или налоговых агентов для дачи пояснений в связи с уплатой (удержанием и перечислением) ими налогов и сборов либо в связи с налоговой проверкой, а также в иных случаях, связанных с исполнением ими законодательства о налогах и сборах;5) приостанавливать операции по счетам налогоплательщика, плательщика сбора или налогового агента в банках и налагать арест на имущество налогоплательщика, плательщика сбора или налогового агента в порядке

, предусмотренном настоящим Кодексом;

Порядок проведения инвентаризации имущества налогоплательщика при налоговой проверке утверждается Министерством финансов Российской Федерации;

Порядок проведения инвентаризации имущества налогоплательщика при налоговой проверке утверждается Министерством финансов Российской Федерации;7) определять суммы налогов, подлежащие уплате налогоплательщиками в бюджетную систему Российской Федерации, расчетным путем

на основании имеющейся у них информации о налогоплательщике, а также данных об иных аналогичных налогоплательщиках в случаях отказа налогоплательщика допустить должностных лиц налогового органа к осмотру производственных, складских, торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения, непредставления в течение более двух месяцев налоговому органу необходимых для расчета налогов документов, отсутствия учета доходов и расходов, учета объектов налогообложения, ведения учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги, или непредставления налогоплательщиком — иностранной организацией, не осуществляющей деятельность на территории Российской Федерации через постоянное представительство, налоговой декларации по налогу на имущество организаций;

Федерального закона от 04.11.2014 N 347-ФЗ)

Федерального закона от 04.11.2014 N 347-ФЗ)(см. текст в предыдущей редакции

)

8) требовать от налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей устранения выявленных нарушений законодательства о налогах и сборах и контролировать выполнение указанных требований;

9) взыскивать недоимки, а также пени, проценты и штрафы в случаях и порядке, которые установлены настоящим Кодексом;(пп. 9 в ред. Федерального закона от 17.12.2009 N 318-ФЗ)(см. текст в предыдущей редакции

)

10) требовать от банков документы, подтверждающие факт списания со счетов налогоплательщика, плательщика сбора или налогового агента и с корреспондентских счетов банков сумм налогов, сборов, пеней и штрафов и перечисления этих сумм в бюджетную систему Российской Федерации;

11) привлекать для проведения налогового контроля специалистов, экспертов и переводчиков;

12) вызывать в качестве свидетелей лиц, которым могут быть известны какие-либо обстоятельства, имеющие значение для проведения налогового контроля;

13) заявлять ходатайства об аннулировании или о приостановлении действия выданных юридическим и физическим лицам лицензий на право осуществления определенных видов деятельности;

КонсультантПлюс: примечание.

14) предъявлять в суды общей юрисдикции, Верховный Суд Российской Федерации или арбитражные суды иски (заявления):

(в ред. Федерального закона от 28.06.2014 N 198-ФЗ)(см. текст в предыдущей редакции

)

о взыскании недоимки, пеней и штрафов за налоговые правонарушения в случаях, предусмотренных настоящим Кодексом;

КонсультантПлюс: примечание.

С 01.01.2022 в абз. 3 пп. 14 п. 1 ст. 31 вносятся изменения (ФЗ от 11.06.2021 N 199-ФЗ). См. будущуюредакцию.

о возмещении ущерба, причиненного государству и (или) муниципальному образованию вследствие неправомерных действий банка по списанию денежных средств (драгоценных металлов) со счета налогоплательщика после получения решения налогового органа о приостановлении операций, в результате которых стало невозможным взыскание налоговым органом недоимки, задолженности по пеням, штрафам с налогоплательщика в порядке, предусмотренном настоящим Кодексом;

(в ред. Федерального закона от 27.11.2017 N 343-ФЗ)

Федерального закона от 27.11.2017 N 343-ФЗ)(см. текст в предыдущей редакции

)

о досрочном расторжении договора об инвестиционном налоговом кредите;

15) восстанавливать в случае, предусмотренном пунктом 1.1 статьи 59 настоящего Кодекса, суммы недоимки, задолженности по пеням и штрафам, признанных безнадежными к взысканию.(пп. 15 введен Федеральным законом от 03.07.2016 N 244-ФЗ)2. Налоговые органы осуществляют также другие права, предусмотренные настоящим Кодексом.

2.1. Права, предусмотренные настоящим Кодексом в отношении налогоплательщиков, налоговые органы также осуществляют в отношении плательщиков страховых взносов.(п. 2.1 введен Федеральным законом от 03.07.2016 N 243-ФЗ)3. Вышестоящие налоговые органы вправе отменять и изменять решения нижестоящих налоговых органов в случае несоответствия указанных решений законодательству о налогах и сборах.

4. Формы

и форматы

документов, предусмотренных настоящим Кодексом и используемых налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, документов, необходимых для обеспечения электронного документооборота в отношениях, регулируемых законодательством о налогах и сборах, а также порядок

заполнения форм указанных документов и порядок

направления и получения таких документов на бумажном носителе или в электронной форме по телекоммуникационным каналам связи, либо через личный кабинет налогоплательщика, либо через информационные системы организации, к которым предоставлен доступ налоговому органу, утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, если полномочия по их утверждению не возложены настоящим Кодексом на иной федеральный орган исполнительной власти.

(см. текст в предыдущей редакции

)

(см. текст в предыдущей редакции

)

В случаях направления документа налоговым органом по почте заказным письмом датой его получения считается шестой день со дня отправки заказного письма.

В случае направления документа налоговым органом через личный кабинет налогоплательщика датой его получения считается день, следующий за днем размещения документа в личном кабинете налогоплательщика.

(абзац введен Федеральным законом от 02.05.2015 N 113-ФЗ)Документ в электронной форме, подписанный автоматически созданной электронной подписью налогового органа, признается равнозначным документу на бумажном носителе, подписанному собственноручной подписью должностного лица налогового органа.

(абзац введен Федеральным законом от 04.11.2014 N 347-ФЗ)В случае направления документа налоговым органом через многофункциональный центр предоставления государственных и муниципальных услуг датой его получения считается день, следующий за днем получения указанного документа многофункциональным центром предоставления государственных и муниципальных услуг, если иное не предусмотрено настоящим Кодексом.

(см. текст в предыдущей редакции

)

5. В случае направления документов, которые используются налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, по почте такие документы направляются налоговым органом:

налогоплательщику — российской организации (ее филиалу, представительству) — по адресу места ее нахождения (места нахождения ее филиала, представительства), содержащемуся в Едином государственном реестре юридических лиц;

налогоплательщику — иностранной организации — по адресу места осуществления им деятельности на территории Российской Федерации, содержащемуся в Едином государственном реестре налогоплательщиков;

налогоплательщику — иностранной организации (за исключением международной организации, дипломатического представительства), не осуществляющей деятельность на территории Российской Федерации через обособленное подразделение, — по предоставленному налоговому органу адресу для направления документов, указанных в настоящем пункте, содержащемуся в Едином государственном реестре налогоплательщиков;

(абзац введен Федеральным законом от 24. 11.2014 N 376-ФЗ)

11.2014 N 376-ФЗ)налогоплательщику — иностранной организации, не осуществляющей деятельность на территории Российской Федерации через постоянное представительство и имеющей на территории Российской Федерации объект недвижимого имущества на праве собственности, — по адресу места нахождения указанного объекта недвижимого имущества или по предоставленному налоговому органу адресу;

(абзац введен Федеральным законом от 04.11.2014 N 347-ФЗ)налогоплательщику — индивидуальному предпринимателю, нотариусу, занимающемуся частной практикой, адвокату, учредившему адвокатский кабинет, физическому лицу, не являющемуся индивидуальным предпринимателем, — по адресу места его жительства (места пребывания) или по предоставленному налоговому органу адресу для направления документов, указанных в настоящем пункте, содержащемуся в Едином государственном реестре налогоплательщиков. При отсутствии у физического лица, не являющегося индивидуальным предпринимателем, места жительства (места пребывания) на территории Российской Федерации и отсутствии в Едином государственном реестре налогоплательщиков сведений об адресе для направления этому лицу документов, указанных в настоящем пункте, такие документы направляются налоговым органом по адресу места нахождения одного из принадлежащих такому физическому лицу объектов недвижимого имущества (за исключением земельного участка).

(см. текст в предыдущей редакции

)

Форма

заявления о предоставлении налоговому органу адреса для направления по почте документов, которые используются налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, утверждается федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

(см. текст в предыдущей редакции

)

6 статьи 83 настоящего Кодекса, в электронной форме через личный кабинет налогоплательщика.До предоставления иностранной организации, подлежащей постановке на учет в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса, доступа к личному кабинету налогоплательщика в соответствии с абзацем вторым пункта 3 статьи 11.2 настоящего Кодекса документы, которые используются налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, передаются по любому известному налоговому органу адресу электронной почты такой иностранной организации. В этом случае датой получения иностранной организацией соответствующего документа считается день, следующий за днем его передачи по адресу электронной почты.(п. 6 введен Федеральным законом от 03.07.2016 N 244-ФЗ)7. Налоговые органы вправе информировать налогоплательщиков, плательщиков сборов, плательщиков страховых взносов, налоговых агентов о наличии недоимки и (или) задолженности по пеням, штрафам, процентам посредством СМС-сообщений и (или) электронной почты и (или) иными способами, не противоречащими законодательству Российской Федерации, не чаще одного раза в квартал при условии получения их согласия на такое информирование в письменной форме.

6 статьи 83 настоящего Кодекса, в электронной форме через личный кабинет налогоплательщика.До предоставления иностранной организации, подлежащей постановке на учет в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса, доступа к личному кабинету налогоплательщика в соответствии с абзацем вторым пункта 3 статьи 11.2 настоящего Кодекса документы, которые используются налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, передаются по любому известному налоговому органу адресу электронной почты такой иностранной организации. В этом случае датой получения иностранной организацией соответствующего документа считается день, следующий за днем его передачи по адресу электронной почты.(п. 6 введен Федеральным законом от 03.07.2016 N 244-ФЗ)7. Налоговые органы вправе информировать налогоплательщиков, плательщиков сборов, плательщиков страховых взносов, налоговых агентов о наличии недоимки и (или) задолженности по пеням, штрафам, процентам посредством СМС-сообщений и (или) электронной почты и (или) иными способами, не противоречащими законодательству Российской Федерации, не чаще одного раза в квартал при условии получения их согласия на такое информирование в письменной форме. (п. 7 введен Федеральным законом от 29.09.2019 N 325-ФЗ)8. Взаимодействие налоговых органов с многофункциональными центрами предоставления государственных и муниципальных услуг может осуществляться с использованием единой системы межведомственного электронного взаимодействия.

(п. 7 введен Федеральным законом от 29.09.2019 N 325-ФЗ)8. Взаимодействие налоговых органов с многофункциональными центрами предоставления государственных и муниципальных услуг может осуществляться с использованием единой системы межведомственного электронного взаимодействия.Документы (сведения), представляемые в налоговый орган через многофункциональный центр предоставления государственных и муниципальных услуг, не позднее дня, следующего за днем их приема, направляются многофункциональным центром предоставления государственных и муниципальных услуг в налоговый орган в форме электронных документов, если иное не предусмотрено настоящим пунктом.

Порядок взаимодействия налоговых органов с многофункциональными центрами предоставления государственных и муниципальных услуг в электронной форме и требования к формированию электронных документов, используемых при таком взаимодействии, утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов. Порядок передачи документов (сведений), принятых многофункциональными центрами предоставления государственных и муниципальных услуг, в налоговые органы на бумажном носителе, порядок передачи по результатам рассмотрения указанных документов (сведений) налоговыми органами документов на бумажном носителе через многофункциональные центры предоставления государственных и муниципальных услуг определяются соглашением взаимодействующих сторон.

Порядок передачи документов (сведений), принятых многофункциональными центрами предоставления государственных и муниципальных услуг, в налоговые органы на бумажном носителе, порядок передачи по результатам рассмотрения указанных документов (сведений) налоговыми органами документов на бумажном носителе через многофункциональные центры предоставления государственных и муниципальных услуг определяются соглашением взаимодействующих сторон.В случае представления физическим лицом в налоговый орган документов (сведений), за исключением налоговых деклараций, через многофункциональный центр предоставления государственных и муниципальных услуг по просьбе этого физического лица, выраженной в письменной форме, о получении по результатам рассмотрения указанных документов (сведений) от налогового органа документа через многофункциональный центр предоставления государственных и муниципальных услуг налоговый орган обязан в срок, не превышающий двух дней после подготовки соответствующего документа, передать такой документ в многофункциональный центр предоставления государственных и муниципальных услуг для его получения физическим лицом на бумажном носителе.

Передача налоговым органом физическому лицу документов, содержащих сведения о нем, составляющие налоговую тайну, на бумажном носителе через многофункциональный центр предоставления государственных и муниципальных услуг осуществляется при наличии письменного согласия на это указанного физического лица, которое может быть выражено им в документе (сведениях), представляемых в налоговый орган через многофункциональный центр предоставления государственных и муниципальных услуг.

(п. 8 введен Федеральным законом от 29.09.2019 N 325-ФЗ)Права и обязанности налоговых органов, как органов валютного контроля и лиц, в отношении которых осуществляются мероприятия валютного контроля | ФНС России

В соответствии с ч. 1 ст. 23 Закона № 173-ФЗ налоговые органы, а также их должностные лица в пределах своей компетенции имеют право:

- проводить проверки соблюдения резидентами и нерезидентами валютного законодательства;

- проводить проверки полноты и достоверности учета и отчетности по валютным операциям резидентов и нерезидентов;

- запрашивать и получать документы и информацию, которые связаны с проведением валютных операций, открытием и ведением счетов.

В соответствии с ч. 7 ст. 23 Закона № 173-ФЗ налоговые органы, а также их должностные лица обязаны:

- осуществлять контроль за соблюдением резидентами и нерезидентами валютного законодательства;

- представлять органам валютного контроля информацию о валютных операциях, проводимых с их участием, в порядке, установленном валютным законодательством.

Права и обязанности лиц, в отношении которых осуществляются мероприятия валютного контроля

- знакомиться с актами проверок, проведенных налоговыми органами;

- обжаловать действия (бездействие) налоговых органов и их должностных лиц в порядке, установленном законодательством Российской Федерации;

- на возмещение в установленном законодательством Российской Федерации порядке реального ущерба, причиненного неправомерными действиями (бездействием) налоговых органов, а также их должностных лиц.

В соответствии с ч. 2 ст. 24 Закона № 173-ФЗ резиденты и нерезиденты, осуществляющие в Российской Федерации валютные операции, обязаны:

- представлять налоговым органам документы и информацию, которые предусмотрены статьей 23 Закона № 173-ФЗ;

- вести в установленном порядке учет и составлять отчетность по проводимым ими валютным операциям, обеспечивая сохранность соответствующих документов и материалов в течение не менее трех лет со дня совершения соответствующей валютной операции, но не ранее срока исполнения договора;

- выполнять предписания органов валютного контроля об устранении выявленных нарушений актов валютного законодательства Российской Федерации и актов органов валютного регулирования.

Права и обязанности налоговых органов

1. Налоговые органы вправе:

1) требовать в соответствии с законодательством о налогах и сборах от налогоплательщика, плательщика сбора или налогового агента документы по формам и (или) форматам в электронной форме, установленным государственными органами и органами местного самоуправления, служащие основаниями для исчисления и уплаты (удержания и перечисления) налогов, сборов, а также документы, подтверждающие правильность исчисления и своевременность уплаты (удержания и перечисления) налогов, сборов;

2) проводить налоговые проверки в порядке, установленном настоящим Кодексом;

2.

1) контролировать исполнение банками обязанностей, установленных настоящим Кодексом. Порядок контроля за исполнением банками обязанностей, установленных настоящим Кодексом, утверждается федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, по согласованию с Центральным банком Российской Федерации;

3) производить выемку документов у налогоплательщика, плательщика сбора или налогового агента при проведении налоговых проверок в случаях, когда есть достаточные основания полагать, что эти документы будут уничтожены, сокрыты, изменены или заменены;

4) вызывать на основании письменного уведомления в налоговые органы налогоплательщиков, плательщиков сборов или налоговых агентов для дачи пояснений в связи с уплатой (удержанием и перечислением) ими налогов и сборов либо в связи с налоговой проверкой, а также в иных случаях, связанных с исполнением ими законодательства о налогах и сборах;

5) приостанавливать операции по счетам налогоплательщика, плательщика сбора или налогового агента в банках и налагать арест на имущество налогоплательщика, плательщика сбора или налогового агента в порядке, предусмотренном настоящим Кодексом;

6) в порядке, предусмотренном статьей 92 настоящего Кодекса, осматривать любые используемые налогоплательщиком для извлечения дохода либо связанные с содержанием объектов налогообложения независимо от места их нахождения производственные, складские, торговые и иные помещения и территории, проводить инвентаризацию принадлежащего налогоплательщику имущества.

Порядок проведения инвентаризации имущества налогоплательщика при налоговой проверке утверждается Министерством финансов Российской Федерации;

7) определять суммы налогов, подлежащие уплате налогоплательщиками в бюджетную систему Российской Федерации, расчетным путем на основании имеющейся у них информации о налогоплательщике, а также данных об иных аналогичных налогоплательщиках в случаях отказа налогоплательщика допустить должностных лиц налогового органа к осмотру производственных, складских, торговых и иных помещений и территорий, используемых налогоплательщиком для извлечения дохода либо связанных с содержанием объектов налогообложения, непредставления в течение более двух месяцев налоговому органу необходимых для расчета налогов документов, отсутствия учета доходов и расходов, учета объектов налогообложения, ведения учета с нарушением установленного порядка, приведшего к невозможности исчислить налоги, или непредставления налогоплательщиком — иностранной организацией, не осуществляющей деятельность на территории Российской Федерации через постоянное представительство, налоговой декларации по налогу на имущество организаций;

8) требовать от налогоплательщиков, плательщиков сборов, налоговых агентов, их представителей устранения выявленных нарушений законодательства о налогах и сборах и контролировать выполнение указанных требований;

9) взыскивать недоимки, а также пени, проценты и штрафы в случаях и порядке, которые установлены настоящим Кодексом;

10) требовать от банков документы, подтверждающие факт списания со счетов налогоплательщика, плательщика сбора или налогового агента и с корреспондентских счетов банков сумм налогов, сборов, пеней и штрафов и перечисления этих сумм в бюджетную систему Российской Федерации;

11) привлекать для проведения налогового контроля специалистов, экспертов и переводчиков;

12) вызывать в качестве свидетелей лиц, которым могут быть известны какие-либо обстоятельства, имеющие значение для проведения налогового контроля;

13) заявлять ходатайства об аннулировании или о приостановлении действия выданных юридическим и физическим лицам лицензий на право осуществления определенных видов деятельности;

14) предъявлять в суды общей юрисдикции, Верховный Суд Российской Федерации или арбитражные суды иски (заявления):

о взыскании недоимки, пеней и штрафов за налоговые правонарушения в случаях, предусмотренных настоящим Кодексом;

о возмещении ущерба, причиненного государству и (или) муниципальному образованию вследствие неправомерных действий банка по списанию денежных средств (драгоценных металлов) со счета налогоплательщика после получения решения налогового органа о приостановлении операций, в результате которых стало невозможным взыскание налоговым органом недоимки, задолженности по пеням, штрафам с налогоплательщика в порядке, предусмотренном настоящим Кодексом;

о досрочном расторжении договора об инвестиционном налоговом кредите;

в иных случаях, предусмотренных настоящим Кодексом.

15) восстанавливать в случае, предусмотренном пунктом 1.1 статьи 59 настоящего Кодекса, суммы недоимки, задолженности по пеням и штрафам, признанных безнадежными к взысканию.

16) по заявлению налогоплательщика представлять налогоплательщику (его представителю) документ в электронной форме или на бумажном носителе, подтверждающий статус налогового резидента Российской Федерации, в порядке, по форме и формату, которые утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

2. Налоговые органы осуществляют также другие права, предусмотренные настоящим Кодексом.

2.1. Права, предусмотренные настоящим Кодексом в отношении налогоплательщиков, налоговые органы также осуществляют в отношении плательщиков страховых взносов.

3. Вышестоящие налоговые органы вправе отменять и изменять решения нижестоящих налоговых органов в случае несоответствия указанных решений законодательству о налогах и сборах.

4. Формы и форматы документов, предусмотренных настоящим Кодексом и используемых налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, документов, необходимых для обеспечения электронного документооборота в отношениях, регулируемых законодательством о налогах и сборах, а также порядок заполнения форм указанных документов и порядок направления и получения таких документов на бумажном носителе или в электронной форме по телекоммуникационным каналам связи либо через личный кабинет налогоплательщика утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, если полномочия по их утверждению не возложены настоящим Кодексом на иной федеральный орган исполнительной власти.

Документы, используемые налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, могут быть переданы налоговым органом лицу, которому они адресованы, или его представителю непосредственно под расписку, через многофункциональный центр предоставления государственных и муниципальных услуг, направлены по почте заказным письмом или переданы в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота либо через личный кабинет налогоплательщика, если порядок их передачи прямо не предусмотрен настоящим Кодексом.

В случаях направления документа налоговым органом по почте заказным письмом датой его получения считается шестой день со дня отправки заказного письма.

В случае направления документа налоговым органом через личный кабинет налогоплательщика датой его получения считается день, следующий за днем размещения документа в личном кабинете налогоплательщика.

Документ в электронной форме, подписанный автоматически созданной электронной подписью налогового органа, признается равнозначным документу на бумажном носителе, подписанному собственноручной подписью должностного лица налогового органа.

В случае направления документа налоговым органом через многофункциональный центр предоставления государственных и муниципальных услуг датой его получения считается день, следующий за днем получения указанного документа многофункциональным центром предоставления государственных и муниципальных услуг, если иное не предусмотрено настоящим Кодексом.

5. В случае направления документов, которые используются налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, по почте такие документы направляются налоговым органом:

налогоплательщику — российской организации (ее филиалу, представительству) — по адресу места ее нахождения (места нахождения ее филиала, представительства), содержащемуся в Едином государственном реестре юридических лиц;

налогоплательщику — иностранной организации — по адресу места осуществления им деятельности на территории Российской Федерации, содержащемуся в Едином государственном реестре налогоплательщиков;

налогоплательщику — иностранной организации (за исключением международной организации, дипломатического представительства), не осуществляющей деятельность на территории Российской Федерации через обособленное подразделение, — по предоставленному налоговому органу адресу для направления документов, указанных в настоящем пункте, содержащемуся в Едином государственном реестре налогоплательщиков;

налогоплательщику — иностранной организации, не осуществляющей деятельность на территории Российской Федерации через постоянное представительство и имеющей на территории Российской Федерации объект недвижимого имущества на праве собственности, — по адресу места нахождения указанного объекта недвижимого имущества или по предоставленному налоговому органу адресу;

налогоплательщику — индивидуальному предпринимателю, нотариусу, занимающемуся частной практикой, адвокату, учредившему адвокатский кабинет, физическому лицу, не являющемуся индивидуальным предпринимателем, — по адресу места его жительства (места пребывания) или по предоставленному налоговому органу адресу для направления документов, указанных в настоящем пункте, содержащемуся в Едином государственном реестре налогоплательщиков.

При отсутствии у физического лица, не являющегося индивидуальным предпринимателем, места жительства (места пребывания) на территории Российской Федерации и отсутствии в Едином государственном реестре налогоплательщиков сведений об адресе для направления этому лицу документов, указанных в настоящем пункте, такие документы направляются налоговым органом по адресу места нахождения одного из принадлежащих такому физическому лицу объектов недвижимого имущества (за исключением земельного участка).

Форма заявления о предоставлении налоговому органу адреса для направления по почте документов, которые используются налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, утверждается федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

6. Документы, которые используются налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, передаются налоговым органом иностранной организации, состоящей на учете в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса, в электронной форме через личный кабинет налогоплательщика.

До предоставления иностранной организации, подлежащей постановке на учет в налоговом органе в соответствии с пунктом 4.6 статьи 83 настоящего Кодекса, доступа к личному кабинету налогоплательщика в соответствии с абзацем вторым пункта 3 статьи 11.2 настоящего Кодекса документы, которые используются налоговыми органами при реализации своих полномочий в отношениях, регулируемых законодательством о налогах и сборах, передаются по любому известному налоговому органу адресу электронной почты такой иностранной организации. В этом случае датой получения иностранной организацией соответствующего документа считается день, следующий за днем его передачи по адресу электронной почты.

7. Налоговые органы вправе информировать налогоплательщиков, плательщиков сборов, плательщиков страховых взносов, налоговых агентов о наличии недоимки и (или) задолженности по пеням, штрафам, процентам посредством СМС-сообщений и (или) электронной почты и (или) иными способами, не противоречащими законодательству Российской Федерации, не чаще одного раза в квартал при условии получения их согласия на такое информирование в письменной форме.

8. Взаимодействие налоговых органов с многофункциональными центрами предоставления государственных и муниципальных услуг может осуществляться с использованием единой системы межведомственного электронного взаимодействия.

Документы (сведения), представляемые в налоговый орган через многофункциональный центр предоставления государственных и муниципальных услуг, не позднее дня, следующего за днем их приема, направляются многофункциональным центром предоставления государственных и муниципальных услуг в налоговый орган в форме электронных документов, если иное не предусмотрено настоящим пунктом.

Порядок взаимодействия налоговых органов с многофункциональными центрами предоставления государственных и муниципальных услуг в электронной форме и требования к формированию электронных документов, используемых при таком взаимодействии, утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Порядок передачи документов (сведений), принятых многофункциональными центрами предоставления государственных и муниципальных услуг, в налоговые органы на бумажном носителе, порядок передачи по результатам рассмотрения указанных документов (сведений) налоговыми органами документов на бумажном носителе через многофункциональные центры предоставления государственных и муниципальных услуг определяются соглашением взаимодействующих сторон.

В случае представления физическим лицом в налоговый орган документов (сведений), за исключением налоговых деклараций, через многофункциональный центр предоставления государственных и муниципальных услуг по просьбе этого физического лица, выраженной в письменной форме, о получении по результатам рассмотрения указанных документов (сведений) от налогового органа документа через многофункциональный центр предоставления государственных и муниципальных услуг налоговый орган обязан в срок, не превышающий двух дней после подготовки соответствующего документа, передать такой документ в многофункциональный центр предоставления государственных и муниципальных услуг для его получения физическим лицом на бумажном носителе.

Передача налоговым органом физическому лицу документов, содержащих сведения о нем, составляющие налоговую тайну, на бумажном носителе через многофункциональный центр предоставления государственных и муниципальных услуг осуществляется при наличии письменного согласия на это указанного физического лица, которое может быть выражено им в документе (сведениях), представляемых в налоговый орган через многофункциональный центр предоставления государственных и муниципальных услуг.

Ст. 32 НК РФ. Обязанности налоговых органов

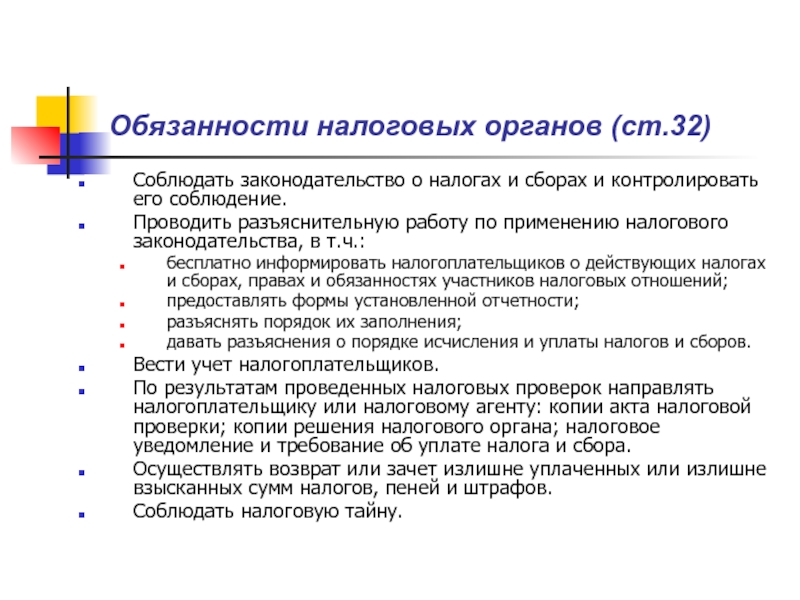

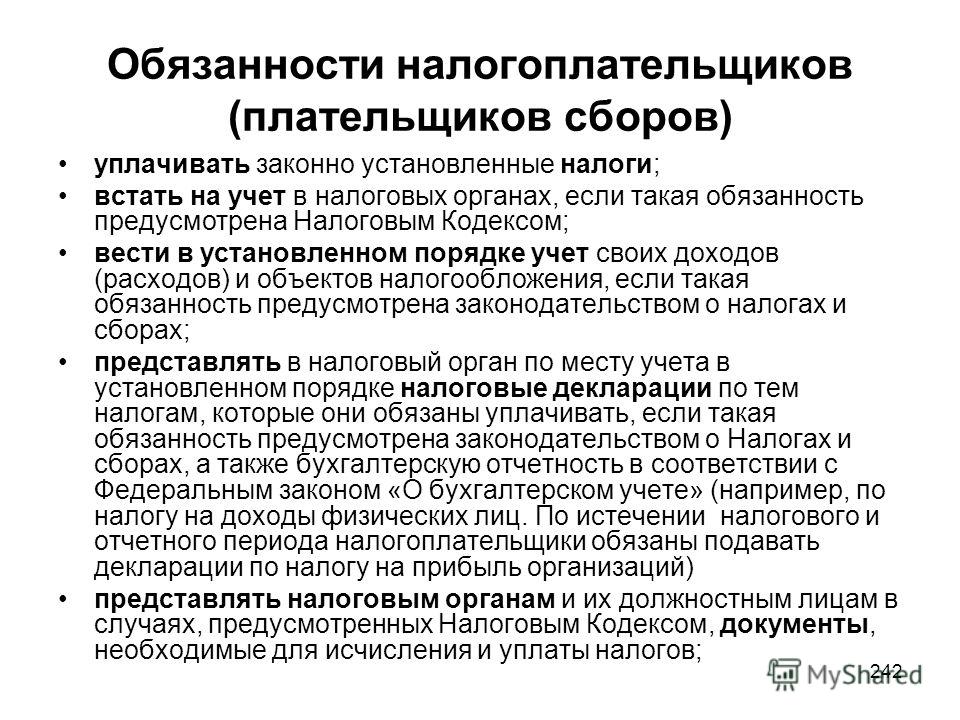

1. Налоговые органы обязаны:

1) соблюдать законодательство о налогах и сборах;

2) осуществлять контроль за соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов;

3) вести в установленном порядке учет организаций и физических лиц;

4) бесплатно информировать (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и о принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также представлять формы налоговых деклараций (расчетов) и разъяснять порядок их заполнения;

4.1) передавать налогоплательщикам, указанным в пунктах 2 и 3 статьи 11.2 настоящего Кодекса, в электронной форме квитанцию о приеме при получении документов, переданных в налоговый орган через личный кабинет налогоплательщика;

5) руководствоваться письменными разъяснениями Министерства финансов Российской Федерации по вопросам применения законодательства Российской Федерации о налогах и сборах;

6) сообщать налогоплательщикам, плательщикам сборов и налоговым агентам при их постановке на учет в налоговых органах сведения о реквизитах соответствующих счетов Федерального казначейства, а также в порядке, определяемом федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, доводить до налогоплательщиков, плательщиков сборов и налоговых агентов сведения об изменении реквизитов этих счетов и иные сведения, необходимые для заполнения поручений на перечисление налогов, сборов, пеней и штрафов в бюджетную систему Российской Федерации;

7) принимать решения о возврате налогоплательщику, плательщику сбора или налоговому агенту сумм излишне уплаченных или излишне взысканных налогов, сборов, пеней и штрафов, направлять оформленные на основании этих решений поручения соответствующим территориальным органам Федерального казначейства для исполнения и осуществлять зачет сумм излишне уплаченных или излишне взысканных налогов, сборов, пеней и штрафов в порядке, предусмотренном настоящим Кодексом;

8) соблюдать налоговую тайну и обеспечивать ее сохранение;

9) направлять налогоплательщику, плательщику сбора или налоговому агенту копии акта налоговой проверки и решения налогового органа, а также в случаях, предусмотренных настоящим Кодексом, налоговое уведомление и (или) требование об уплате налога и сбора;

10) представлять налогоплательщику, плательщику сбора или налоговому агенту по его запросу справки о состоянии расчетов указанного лица по налогам, сборам, пеням, штрафам, процентам и справки об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов на основании данных налогового органа.

Справка о состоянии расчетов по налогам, сборам, пеням, штрафам, процентам передается (направляется) указанному лицу (его представителю) в течение пяти дней, справка об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов — в течение десяти дней со дня поступления в налоговый орган соответствующего запроса;

10.1) представлять ответственному участнику консолидированной группы налогоплательщиков по его запросу, направленному в пределах предоставленных ему полномочий, справки о состоянии расчетов консолидированной группы налогоплательщиков по налогу на прибыль организаций;

11) осуществлять по заявлению налогоплательщика, ответственного участника консолидированной группы налогоплательщиков, плательщика сбора или налогового агента совместную сверку расчетов по налогам, сборам, пеням, штрафам, процентам. Результаты совместной сверки расчетов по налогам, сборам, пеням, штрафам, процентам оформляются актом. Акт совместной сверки расчетов по налогам, сборам, пеням, штрафам, процентам вручается (направляется по почте заказным письмом) или передается налогоплательщику (ответственному участнику консолидированной группы налогоплательщиков, плательщику сбора, налоговому агенту) в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика в течение следующего дня после дня составления такого акта.

Порядок проведения совместной сверки расчетов по налогам, сборам, пеням, штрафам, процентам, форма и формат акта совместной сверки расчетов по налогам, сборам, пеням, штрафам, процентам, а также порядок его передачи в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов;

12) по заявлению налогоплательщика, плательщика сбора или налогового агента выдавать копии решений, принятых налоговым органом в отношении этого налогоплательщика, плательщика сбора или налогового агента;

13) по заявлению ответственного участника консолидированной группы налогоплательщиков выдавать копии решений, принятых налоговым органом в отношении консолидированной группы налогоплательщиков;

14) представлять пользователям выписки из Единого государственного реестра налогоплательщиков;

15) представлять в электронной форме в порядке, определяемом соглашением взаимодействующих сторон, в территориальные органы Пенсионного фонда Российской Федерации, Фонда социального страхования Российской Федерации, Федерального фонда обязательного медицинского страхования сведения о наделении обособленных подразделений (включая филиалы, представительства) российских организаций, созданных на территории Российской Федерации, полномочиями (о лишении полномочий) по начислению выплат и иных вознаграждений в пользу физических лиц, об изменении места нахождения обособленных подразделений (за исключением филиалов, представительств), о прекращении деятельности указанных организаций через такие обособленные подразделения (о закрытии таких обособленных подразделений), о постановке на учет (снятии с учета) в налоговых органах иностранных организаций, осуществляющих деятельность на территории Российской Федерации, международных организаций в качестве плательщиков страховых взносов, физических лиц в качестве адвокатов, нотариусов, занимающихся частной практикой, арбитражных управляющих, занимающихся частной практикой оценщиков, патентных поверенных, медиаторов и иных физических лиц — плательщиков страховых взносов не позднее трех дней, следующих за днем внесения в Единый государственный реестр налогоплательщиков указанных сведений;

16) по заявлению налогоплательщика представлять налогоплательщику (его представителю) документ в электронной форме или на бумажном носителе, подтверждающий статус налогового резидента Российской Федерации, в порядке, по форме и формату, которые утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов;

17) представлять в электронной форме в порядке, определяемом соглашением взаимодействующих сторон, в территориальные органы Пенсионного фонда Российской Федерации сведения о постановке на учет (снятии с учета) в налоговых органах физических лиц, в том числе индивидуальных предпринимателей, в качестве налогоплательщиков налога на профессиональный доход, признаваемых таковыми в соответствии с Федеральным законом от 27 ноября 2018 года N 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход», не позднее трех дней, следующих за днем внесения в Единый государственный реестр налогоплательщиков указанных сведений.

2. Налоговые органы несут также другие обязанности, предусмотренные настоящим Кодексом и иными федеральными законами.

2.1. Обязанности, предусмотренные настоящим Кодексом и иными федеральными законами в отношении налогоплательщиков, налоговые органы также несут в отношении плательщиков страховых взносов.

3. Если в течение двух месяцев со дня истечения срока исполнения требования об уплате налога (сбора, страховых взносов), направленного налогоплательщику (плательщику сбора, налоговому агенту, плательщику страховых взносов) на основании решения о привлечении к ответственности за совершение налогового правонарушения, налогоплательщик (плательщик сбора, налоговый агент, плательщик страховых взносов) не уплатил (не перечислил) в полном объеме указанные в данном требовании суммы недоимки, размер которой позволяет предполагать факт совершения нарушения законодательства о налогах и сборах, содержащего признаки преступления, соответствующих пеней и штрафов, налоговые органы обязаны в течение 10 дней со дня выявления указанных обстоятельств направить материалы в следственные органы, уполномоченные производить предварительное следствие по уголовным делам о преступлениях, предусмотренных статьями 198 — 199.2 Уголовного кодекса Российской Федерации (далее — следственные органы), для решения вопроса о возбуждении уголовного дела.

Комментарий эксперта:

Положения ст. 32 НК РФ об обязанностях налоговых органов >>>У налоговых органов имеются не только права, которым посвящена ст. 31 НК РФ, но и обязанности, регулируемые ст. 32 НК РФ. Кроме тех, которые имеются постоянно, предусмотрена ещё и возможность наделения налоговиков другими обязанностями в иных нормах НК РФ.

См. все связанные документы >>>

Комментируемая статья посвящена исполнению обязанностей налоговыми органами.

В то время как статья 31 НК РФ посвящена правам налоговых органов, статья 32 НК РФ регламентирует их обязанности. По аналогии с правами в данной статье указаны только основные обязанности налоговых органов, а также предусмотрена возможность наделения налоговых органов иными обязанностями в других нормах НК РФ.

При этом те обязанности, которые не следуют из норм законодательства, у налоговых органов отсутствуют.

Например, НК РФ не установлена обязанность налоговых органов предоставлять налогоплательщикам по их запросам информацию об исполнении контрагентами налогоплательщиков обязанностей, предусмотренных законодательством о налогах и сборах, или о нарушениях ими законодательства о налогах и сборах.

Аналогичная позиция указана в письме ФНС России от 17.10.2012 N АС-4-2/17710.

В НК РФ реализуется подход, согласно которому обязанность налогового органа корреспондирует с правом налогоплательщика.

В частности, налоговые органы обязаны бесплатно информировать (в том числе в письменной форме) налогоплательщиков о действующих налогах и сборах, законодательстве о налогах и сборах и о принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц и разъяснять порядок заполнения форм налоговых деклараций (расчетов).

С указанной обязанностью налоговых органов корреспондируют соответствующие права налогоплательщиков, которые вправе получать письменную информацию от налоговых органов.

Такие разъяснения содержатся в письме Минфина России от 11.08.2011 N 03-02-08/89.

В решении Арбитражного суда г. Москвы от 27.04.2005, 05.05.2005 N А40-37576/03-80-434 суд отклонил довод налогового органа о том, что налоговое законодательство не предусматривает обязанности налоговых органов истребовать необходимую информацию, в том числе недостающие документы, поскольку представление документов является обязанностью налогоплательщика, не освобождает налоговые органы от обязанности осуществлять контроль за соблюдением законодательства о налогах и сборах (статья 32 НК РФ).

В Постановлениях Третьего арбитражного апелляционного суда от 26.05.2008 N А33-15215/2007-03АП-853/2008 и Восьмого арбитражного апелляционного суда от 18.11.2009 N 08АП-7719/2009 указано, что для реализации права на возврат налога налогоплательщику необходимо подать в налоговый орган письменное заявление. Обязанность налогового органа возвратить сумму налога возникает на основании поданного в установленный срок заявления. Следовательно, если налогоплательщик не подавал заявление, у налогового органа не имелось обязанности по возврату налога.

В Постановлении ФАС Восточно-Сибирского округа от 02.12.2010 N А33-3424/2010 суд отклонил довод об отсутствии у налогового органа правовых оснований для списания задолженности по налоговым платежам. Как отметил суд, не отрицая отсутствие такой возможности у налогового органа, необходимо также учитывать обязанность налогового органа отражать достоверную информацию, отражающую реальное состояние расчетов налогоплательщика по налоговым платежам.

В Постановлении Первого арбитражного апелляционного суда от 12.02.2010 N А38-3375/2009 суд указал, что для того, чтобы считать, что у налогоплательщика имеется недоимка, налоговому органу необходимо доказать, что к определенному сроку налогоплательщик обязанность по уплате налога не исполнил.

В Постановлении Двенадцатого арбитражного апелляционного суда от 22.03.2010 N А57-16460/2009 отмечено, что статья 32 НК РФ не устанавливает обязанность налогового органа уведомлять налогоплательщика о необходимости перехода с ЕСХН на общий режим налогообложения. Аналогичным образом в Постановлении Восьмого арбитражного апелляционного суда от 15.09.2009 N А46-23597/2008 разъяснено, что ни глава 26.3 НК РФ, ни региональный закон о едином налоге на вмененный доход не предусматривают обязанность налогового органа по уведомлению налогоплательщика о необходимости применения им ЕНВД.

ФНС России в письме от 29.12.2012 N АС-4-2/22690 разъяснила, что согласно действующему налоговому законодательству обязательным условием для отправки материалов налоговой проверки в следственные органы для решения вопроса о возбуждении уголовного дела является наличие вступившего в силу решения о привлечении к ответственности за совершение налогового правонарушения, а также факт неуплаты налогоплательщиком указанной в требовании суммы недоимки, размер которой позволяет предполагать факт совершения нарушения законодательства о налогах и сборах, содержащего признаки преступления.

Поскольку в соответствии с пунктом 3 статьи 32 НК РФ основанием для направления налоговыми органами материалов в следственные органы является факт неуплаты в полном объеме налогоплательщиком сумм недоимки, указанной в требовании, то в случае частичной уплаты сумм налогов налоговые органы обязаны направлять материалы в следственные органы.

последние изменения и поправки, судебная практика

СТ 32 НК РФ.

1. Налоговые органы обязаны:

1) соблюдать законодательство о налогах и сборах;

2) осуществлять контроль за соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов;

3) вести в установленном порядке учет организаций и физических лиц;

4) бесплатно информировать (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и о принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также представлять формы налоговых деклараций (расчетов) и разъяснять порядок их заполнения;

4.1) передавать налогоплательщикам, указанным в пунктах 2 и 3 статьи 11.2 настоящего Кодекса, в электронной форме квитанцию о приеме при получении документов, переданных в налоговый орган через личный кабинет налогоплательщика;

5) руководствоваться письменными разъяснениями Министерства финансов Российской Федерации по вопросам применения законодательства Российской Федерации о налогах и сборах;

6) сообщать налогоплательщикам, плательщикам сборов и налоговым агентам при их постановке на учет в налоговых органах сведения о реквизитах соответствующих счетов Федерального казначейства, а также в порядке, определяемом федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, доводить до налогоплательщиков, плательщиков сборов и налоговых агентов сведения об изменении реквизитов этих счетов и иные сведения, необходимые для заполнения поручений на перечисление налогов, сборов, пеней и штрафов в бюджетную систему Российской Федерации;

7) принимать решения о возврате налогоплательщику, плательщику сбора или налоговому агенту сумм излишне уплаченных или излишне взысканных налогов, сборов, пеней и штрафов, направлять оформленные на основании этих решений поручения соответствующим территориальным органам Федерального казначейства для исполнения и осуществлять зачет сумм излишне уплаченных или излишне взысканных налогов, сборов, пеней и штрафов в порядке, предусмотренном настоящим Кодексом;

8) соблюдать налоговую тайну и обеспечивать ее сохранение;

9) направлять налогоплательщику, плательщику сбора или налоговому агенту копии акта налоговой проверки и решения налогового органа, а также в случаях, предусмотренных настоящим Кодексом, налоговое уведомление и (или) требование об уплате налога и сбора;

10) представлять налогоплательщику, плательщику сбора или налоговому агенту по его запросу справки о состоянии расчетов указанного лица по налогам, сборам, пеням, штрафам, процентам и справки об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов на основании данных налогового органа.

Справка о состоянии расчетов по налогам, сборам, пеням, штрафам, процентам передается (направляется) указанному лицу (его представителю) в течение пяти дней, справка об исполнении обязанности по уплате налогов, сборов, пеней, штрафов, процентов — в течение десяти дней со дня поступления в налоговый орган соответствующего запроса;

10.1) представлять ответственному участнику консолидированной группы налогоплательщиков по его запросу, направленному в пределах предоставленных ему полномочий, справки о состоянии расчетов консолидированной группы налогоплательщиков по налогу на прибыль организаций;

11) осуществлять по заявлению налогоплательщика, ответственного участника консолидированной группы налогоплательщиков, плательщика сбора или налогового агента совместную сверку расчетов по налогам, сборам, пеням, штрафам, процентам. Результаты совместной сверки расчетов по налогам, сборам, пеням, штрафам, процентам оформляются актом. Акт совместной сверки расчетов по налогам, сборам, пеням, штрафам, процентам вручается (направляется по почте заказным письмом) или передается налогоплательщику (ответственному участнику консолидированной группы налогоплательщиков, плательщику сбора, налоговому агенту) в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика в течение следующего дня после дня составления такого акта.

Порядок проведения совместной сверки расчетов по налогам, сборам, пеням, штрафам, процентам, форма и формат акта совместной сверки расчетов по налогам, сборам, пеням, штрафам, процентам, а также порядок его передачи в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов;

12) по заявлению налогоплательщика, плательщика сбора или налогового агента выдавать копии решений, принятых налоговым органом в отношении этого налогоплательщика, плательщика сбора или налогового агента;

13) по заявлению ответственного участника консолидированной группы налогоплательщиков выдавать копии решений, принятых налоговым органом в отношении консолидированной группы налогоплательщиков;

14) представлять пользователям выписки из Единого государственного реестра налогоплательщиков;

15) представлять в электронной форме в порядке, определяемом соглашением взаимодействующих сторон, в территориальные органы Пенсионного фонда Российской Федерации, Фонда социального страхования Российской Федерации, Федерального фонда обязательного медицинского страхования сведения о наделении обособленных подразделений (включая филиалы, представительства) российских организаций, созданных на территории Российской Федерации, полномочиями (о лишении полномочий) по начислению выплат и иных вознаграждений в пользу физических лиц, об изменении места нахождения обособленных подразделений (за исключением филиалов, представительств), о прекращении деятельности указанных организаций через такие обособленные подразделения (о закрытии таких обособленных подразделений), о постановке на учет (снятии с учета) в налоговых органах иностранных организаций, осуществляющих деятельность на территории Российской Федерации, международных организаций в качестве плательщиков страховых взносов, физических лиц в качестве адвокатов, нотариусов, занимающихся частной практикой, арбитражных управляющих, занимающихся частной практикой оценщиков, патентных поверенных, медиаторов и иных физических лиц — плательщиков страховых взносов не позднее трех дней, следующих за днем внесения в Единый государственный реестр налогоплательщиков указанных сведений;

16) по заявлению налогоплательщика представлять налогоплательщику (его представителю) документ в электронной форме или на бумажном носителе, подтверждающий статус налогового резидента Российской Федерации, в порядке, по форме и формату, которые утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов;

17) представлять в электронной форме в порядке, определяемом соглашением взаимодействующих сторон, в территориальные органы Пенсионного фонда Российской Федерации сведения о постановке на учет (снятии с учета) в налоговых органах физических лиц, в том числе индивидуальных предпринимателей, в качестве налогоплательщиков налога на профессиональный доход, признаваемых таковыми в соответствии с Федеральным законом от 27 ноября 2018 года N 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход», не позднее трех дней, следующих за днем внесения в Единый государственный реестр налогоплательщиков указанных сведений.

2. Налоговые органы несут также другие обязанности, предусмотренные настоящим Кодексом и иными федеральными законами.

2.1. Обязанности, предусмотренные настоящим Кодексом и иными федеральными законами в отношении налогоплательщиков, налоговые органы также несут в отношении плательщиков страховых взносов.

3. Если в течение двух месяцев со дня истечения срока исполнения требования об уплате налога (сбора, страховых взносов), направленного налогоплательщику (плательщику сбора, налоговому агенту, плательщику страховых взносов) на основании решения о привлечении к ответственности за совершение налогового правонарушения, налогоплательщик (плательщик сбора, налоговый агент, плательщик страховых взносов) не уплатил (не перечислил) в полном объеме указанные в данном требовании суммы недоимки, размер которой позволяет предполагать факт совершения нарушения законодательства о налогах и сборах, содержащего признаки преступления, соответствующих пеней и штрафов, налоговые органы обязаны в течение 10 дней со дня выявления указанных обстоятельств направить материалы в следственные органы, уполномоченные производить предварительное следствие по уголовным делам о преступлениях, предусмотренных статьями 198-199.2 Уголовного кодекса Российской Федерации (далее — следственные органы), для решения вопроса о возбуждении уголовного дела.

Комментарий к Ст. 32 Налогового кодекса

Правовое положение налоговых органов определяется совокупностью их прав и обязанностей. Перечень обязанностей налоговых органов приводится в комментируемой статье, и он, как и перечень прав налоговых органов, является открытым.

Обязанности налоговых органов могут устанавливаться также в Законе РФ от 21 марта 1991 г. N 943-1 «О налоговых органах в Российской Федерации», международных договорах РФ и иных источниках права.

В настоящее время комментируемым Кодексом и иными нормативными правовыми актами на налоговые органы возложено значительное число обязанностей.

Основной обязанностью налоговых органов является соблюдение законодательства о налогах и сборах, которое состоит в том, что налоговые органы должны надлежащим образом реализовывать возложенные на них функции, а также не нарушать права и законные интересы других участников налоговых правоотношений. Налоговые органы обязаны соблюдать принцип законности.

Как и права налоговых органов, их обязанности соответствуют основным функциям налоговых органов:

— контрольной;

— информационно-консультационной;

— фискальной;

— правоохранительной.

К обязанностям налоговых органов, связанным с осуществлением налогового контроля, относятся, например:

— осуществление контроля за соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов;

— ведение в установленном порядке учета налогоплательщиков.

Информационно-консультационная функция налоговых органов состоит в том, чтобы информировать налогоплательщиков и иных участников налоговых правоотношений о содержании законодательства о налогах и сборах, об их правах и обязанностях, связанных с налогообложением, а также порядком их реализации. Так, например, на налоговых органах лежит обязанность проводить разъяснительную работу по применению законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов, бесплатно информировать налогоплательщиков о действующих налогах и сборах, представлять формы установленной отчетности и разъяснять порядок их заполнения, давать разъяснения о порядке исчисления и уплаты налогов и сборов. Кроме того, налоговые органы должны направлять налогоплательщику или налоговому агенту копии акта налоговой проверки и решения налогового органа, а также в случаях, предусмотренных Налоговым кодексом РФ, налоговое уведомление и требование об уплате налога и сбора.

Фискальная функция налоговых органов предполагает осуществление ими деятельности, направленной на зачисление сумм налогов и сборов на счета соответствующих бюджетов.

С реализацией данной функции связана, например, обязанность налоговых органов осуществлять возврат или зачет излишне уплаченных или излишне взысканных сумм налогов, пеней и штрафов в порядке, предусмотренном Налоговым кодексом РФ.

При реализации правоохранительной функции налоговые органы принимают меры, направленные на привлечение лиц, нарушающих законодательство о налогах и сборах, к юридической ответственности. При выявлении обстоятельств, позволяющих предполагать совершение нарушения законодательства о налогах и сборах, содержащего признаки преступления, налоговые органы обязаны в десятидневный срок со дня выявления указанных обстоятельств направить материалы в органы внутренних дел для решения вопроса о возбуждении уголовного дела.

Реализуя свои функции, налоговые органы должны обеспечить соблюдение прав и законных интересов налогоплательщиков и других участников налоговых правоотношений. Одним из основных таких интересов является соблюдение налоговой тайны.

Налоговая тайна не подлежит разглашению налоговыми органами, их должностными лицами и привлекаемыми специалистами, экспертами. К разглашению налоговой тайны относится, в частности, использование или передача другому лицу производственной или коммерческой тайны налогоплательщика, ставшей известной должностному лицу налогового органа, привлеченному специалисту или эксперту при исполнении ими своих обязанностей. Поступившие в налоговые органы сведения, составляющие налоговую тайну, имеют специальный режим хранения и доступа. Доступ к сведениям, составляющим налоговую тайну, имеют должностные лица в соответствии с перечнями, определяемыми федеральными органами исполнительной власти, участвующими в налоговых правоотношениях.

Надлежащее исполнение рассмотренных обязанностей налоговых органов гарантируется возможностью их привлечения к юридической ответственности в соответствии со ст. 35 НК РФ.

Права компании при камеральной проверке

Статьей 21 НК РФ предусмотрено, что налогоплательщики имеют право требовать от должностных лиц налоговых органов и иных уполномоченных органов соблюдения законодательства о налогах и сборах при совершении ими действий в отношении налогоплательщиков и не выполнять неправомерные акты и требования налоговых органов, иных уполномоченных органов и их должностных лиц, не соответствующие настоящему НК РФ.

Право налогового органа на истребование от налогоплательщика документов (информации, объяснений и т. п.) корреспондирует обязанности налогоплательщика совершить соответствующие действия и предоставить документы (информацию, объяснения и т. п.), может быть реализовано только по тем основаниям в том порядке и в тех пределах, которые предусмотрены законодательством Российской Федерации.

Пунктом 1 статьи 93 НК РФ предусмотрено, что должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у проверяемого лица необходимые для проверки документы. Отказ проверяемого лица от представления запрашиваемых при проведении налоговой проверки документов (или непредставление их в установленные сроки) признается налоговым правонарушением и влечет ответственность, предусмотренную статьей 126 НК РФ.

Из системного толкования положений статей 93, 126 НК РФ следует, что ответственность за правонарушение, предусмотренная пунктом 1 статьи 126 НК РФ, может быть применена только в том случае, если запрашиваемые документы имелись у налогоплательщика в наличии, а также если у него имелась реальная возможность представить эти документы в указанный срок.

Кроме того, привлекая налогоплательщика к ответственности, предусмотренной пунктом 1 статьи 126 НК РФ, за непредставление документов и (или) иных сведений, налоговый орган обязан доказать наличие у него обязанности представить соответствующие документы и сведения.

В свою очередь, особенности получения налоговым органом сведений и документов при проведении камеральных проверок, а также корреспондирующая указанному праву обязанность налогоплательщика предоставлять сведения и документы в рамках камеральной налоговой проверки установлены положениями ст. 88 НК РФ.

В силу пункта 1 статьи 88 НК РФ, регламентирующей порядок проведения камеральной налоговой проверки, данная проверка проводится по месту нахождения налогового органа на основе налоговых деклараций (расчетов) и документов, представленных налогоплательщиком, а также других документов о деятельности налогоплательщика, имеющихся у налогового органа.

Пунктом 3 статьи 88 НК РФ предусмотрено, что если камеральной налоговой проверкой выявлены ошибки в налоговой декларации или противоречия между сведениями, содержащимися в представленных документах либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок.

Согласно пункту 4 статьи 88 НК РФ налогоплательщик, представляющий в налоговый орган пояснения относительно выявленных ошибок в налоговой декларации, противоречий между сведениями, содержащимися в представленных документах, изменения соответствующих показателей в представленной уточненной налоговой декларации (расчете), в которой уменьшена сумма налога, подлежащая уплате в бюджетную систему Российской Федерации, а также размера полученного убытка, вправе дополнительно представить в налоговый орган выписки из регистров налогового и (или) бухгалтерского учета и (или) иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию.

Из статьи 88 НК РФ следует, что если при проведении камеральной налоговой проверки налоговым органом выявлены ошибки в налоговой декларации или противоречия между сведениями, содержащимися в представленных документах, либо выявлены несоответствия сведений, представленных налогоплательщиком, сведениям, содержащимся в документах, имеющихся у налогового органа, и полученным им в ходе налогового контроля, налоговый орган вправе потребовать от налогоплательщика или:

1) представить пояснения;

2) внести соответствующие исправления в установленный срок.

В свою очередь, право налогового органа при проведении камеральной проверки требовать от налогоплательщика предоставления документов в статье 88 НК РФ не предусмотрено.

Из буквального толкования положений пункта 4 статьи 88 НК РФ также следует, что налогоплательщик, представляющий в налоговый орган пояснения относительно выявленных ошибок, противоречий, то есть выполняющий свою обязанность, корреспондирующую праву налогового органа, закрепленному в абзаце первом пункта 3 статьи 88 НК РФ, истребовать только пояснения, вправе по своему усмотрению дополнительно представить в налоговый орган выписки из регистров налогового и (или) бухгалтерского учета и (или) иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию.

Таким образом, положения статьи 88 НК РФ не предусматривают обязанности налогоплательщика при проведении камеральной проверки налоговой декларации предоставлять налоговому органу какие-либо конкретные документы.

Ответственность за отказ налогоплательщика от реализации своего права налоговым законодательством не установлена. В силу пункта 7 статьи 88 НК РФ при проведении камеральной налоговой проверки налоговый орган не вправе истребовать у налогоплательщика дополнительные сведения и документы.

В соответствии с пунктом 5 статьи 88 НК РФ лицо, проводящее камеральную налоговую проверку, обязано рассмотреть представленные налогоплательщиком пояснения и документы. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений налогоплательщика налоговый орган установит факт совершения налогового правонарушения или иного нарушения законодательства о налогах и сборах, должностные лица налогового органа обязаны составить акт проверки в порядке, предусмотренном статьей 100 НК РФ.

Налоговый орган вправе установить факт налогового правонарушения в отношении данных, отраженных в налоговой декларации, представленной для камеральной проверки, вне зависимости от исполнения налогоплательщиком своей обязанности представить пояснения и вне зависимости от реализации налогоплательщиком своего права представить документы к своим пояснениям.

Соответственно, у налогоплательщика отсутствует обязанность (в рамках камеральной налоговой проверки) предоставлять налоговому органу первичную документацию.

Билль о правах налогоплательщиков | Служба внутренних доходов

Каждый налогоплательщик имеет ряд основных прав, о которых он должен знать, имея дело с IRS. Изучите свои права и наши обязанности по их защите.

Право на получение информации

Право на качественное обслуживание

Право платить не более правильной суммы налога

Право оспаривать позицию IRS и быть услышанным

Право обжаловать решение IRS на независимом форуме

Право на окончательное решение

Право на неприкосновенность частной жизни

Право на конфиденциальность

Право на сохранение представительства

Право на справедливую налоговую систему

Право на информацию

Налогоплательщики имеют право знать, что им нужно делать в соответствии с налоговым законодательством.Они имеют право на получение четких объяснений законов и процедур IRS во всех налоговых формах, инструкциях, публикациях, уведомлениях и корреспонденции. Они имеют право получать информацию о решениях IRS по их налоговым счетам и получать четкие объяснения результатов.

Узнайте больше о своем праве на получение информации.

Право на качественное обслуживание

Налогоплательщики имеют право на получение быстрой, вежливой и профессиональной помощи в их отношениях с IRS, на доступную для них беседу, получение четких и легко понятных сообщений от IRS и на беседу с надзорным органом. о неадекватном обслуживании.

Узнайте больше о своем праве на качественное обслуживание.

Право платить не более правильной суммы налога

Налогоплательщики имеют право уплачивать только ту сумму налога, которая должна быть уплачена по закону, включая проценты и штрафы, а также требовать от IRS надлежащего применения всех налоговых платежей.

Узнайте больше о своем праве платить не более правильной суммы налога.

Право оспаривать позицию IRS и быть услышанным

Налогоплательщики имеют право выдвигать возражения и предоставлять дополнительную документацию в ответ на официальные действия IRS или предлагаемые действия, ожидать, что IRS рассмотрит их своевременные возражения и документацию быстро и справедливо, и получить ответ, если IRS не согласен с их позиция.

Узнайте больше о своем праве оспаривать позицию IRS и быть услышанным.

Право обжаловать решение IRS в независимом форуме

Налогоплательщики имеют право на справедливую и беспристрастную административную апелляцию на большинство решений IRS, включая множество штрафов, и имеют право получить письменный ответ относительно решения Апелляционного управления. Налогоплательщики обычно имеют право обращаться в суд.

Узнайте больше о своем праве обжаловать решение IRS на независимом форуме.

Право на окончательное решение

Налогоплательщики имеют право знать максимальное количество времени, которое у них есть для оспаривания позиции IRS, а также максимальное количество времени, которое IRS имеет для проверки конкретного налогового года или взыскания налоговой задолженности. Налогоплательщики имеют право знать, когда IRS закончила проверку.

Узнайте больше о своем праве на окончательное решение.

Право на неприкосновенность частной жизни

Налогоплательщики имеют право ожидать, что любое расследование, проверка или принудительные меры IRS будут соответствовать закону и будут не более навязчивыми, чем это необходимо, и будут уважать все надлежащие процессуальные права, включая защиту от обыска и конфискации, и предоставят, где это применимо, слушание с соблюдением процессуальных норм.

Узнайте больше о своем праве на конфиденциальность.

Право на конфиденциальность