Правда ли что хотят отменить пенсию: Пенсионная реформа — последние новости сегодня на РБК.Ру

В Думе предложили вернуть прежний пенсионный возраст :: Общество :: РБК

Сергей Миронов (Фото: «Комсомольская правда» / Global Look Press )

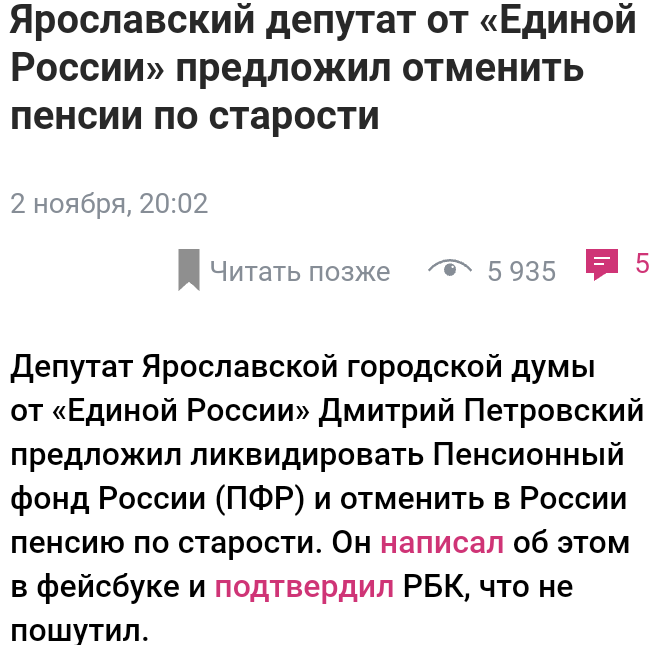

Группа депутатов предложила отменить пенсионную реформу и запретить повышать пенсионный возраст до 2035 года.

В частности, предлагается с 1 июля 2021 года признать утратившим силу закон о повышении пенсионного возраста с 55 до 60 лет для женщин и с 60 до 65 лет для мужчин, а также запретить пересматривать пенсионный возраст до 2035 года.

В пояснительной записке авторы указали, что, по их мнению, при принятии решения о повышении пенсионного возраста не было широкой общественной и экспертной дискуссии, а последствия не были детально проработаны.

Кроме того, авторы документа указали, что фактическая реализация принятых положений в 2019 году не совпала с прогнозами организаторов пенсионной реформы в отношении уровня занятости, влияния на рынок труда, реализации национальных проектов и т.д.

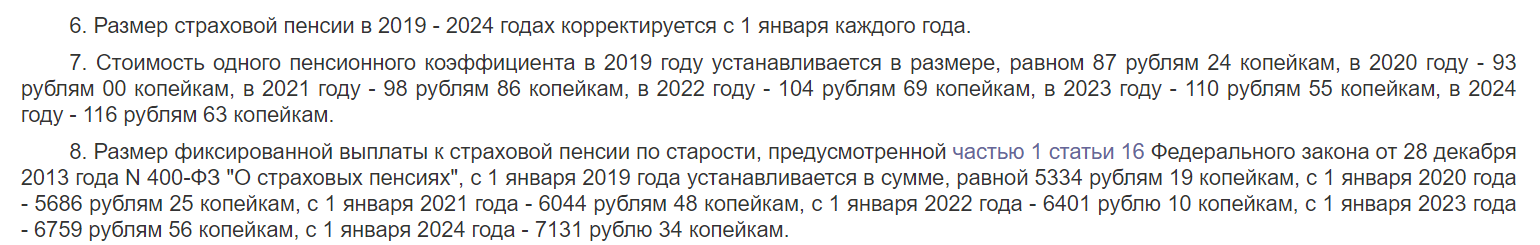

Россияне заявили о желании вернуть прежний пенсионный возраст и казньПенсионный фонд разъяснил спорные вопросы по льготам для предпенсионеров :: Экономика :: РБК

Ведомство условно делит льготы на три вида и отмечает, что один и тот же человек может в разное время воспользоваться каждой из них

Фото: Владислав Шатило / РБК

Предпенсионерам положены три вида льгот: новые федеральные (появившиеся с выходом закона об установлении новых границ предпенсионного возраста), федеральные налоговые и региональные.

Ведомство отмечает, что у каждого из этих видов разный возраст получения, поэтому гражданин может получить весь набор предпенсионных льгот в разное время.

Новыми федеральными льготами россияне могут пользоваться за пять лет до наступления пенсии. В текущем году с учетом переходного периода предпенсионный возраст наступает с 51 года для женщин и 56 лет для мужчин. Льготы подразумевают право на два оплачиваемых выходных для диспансеризации, получение пособия по безработице на уровне прожиточного минимума, переобучение и повышение квалификации по направлению службы занятости. Кроме того, для работодателей введена ответственность за увольнение работников предпенсионного возраста или отказ принимать их на работу из-за возраста.

Федеральные налоговые льготы предназначены россиянам, достигшим прежнего возраста выхода на пенсию (55 лет для женщин и 60 для мужчин). Граждане освобождаются от уплаты земельного налога с 6 соток земли, имущественного налога на дома, капитальные здания и гаражи до 50 кв.

Правительство РФ не поддержало индексацию пенсий работающим пенсионерам

https://www.znak.com/2021-09-23/pravitelstvo_rf_ne_podderzhalo_indeksaciyu_pensiy_rabotayuchim_pensioneram2021.09.23

Правительство РФ не поддержало индексацию пенсий работающим пенсионерам. По информации «Интерфакса», власти указали, что на это потребуются дополнительные расходы, но авторы законопроекта не указали, из каких источников и в каком порядке они будут покрываться.

С инициативой о возобновлении индексации страховой пенсии работающим пенсионерам с 1 января 2022 года выступили депутаты ЛДПР и сенатор от Смоленской области Сергей Леонов. Они отметили, что после отмены индексации в начале 2016 года число работающих пенсионеров в России сократилось почти вдвое.

Вопрос об индексации пенсий работающих пенсионеров ранее предлагал проработать Владимир Путин. Против этой идеи выступил глава Минфина Антон Силуанов. «Пенсия — это компенсация за утраченный заработок, и если пенсионер, который получает пенсию, еще и работает, то заработок не утрачен. Может быть, он небольшой, этот заработок, но в целом он получает и заработок, и пенсию. […] Поэтому здесь вопрос даже не в деньгах, наверное, а в некой справедливости», — сказал Силуанов и предложил сосредоточиться на поддержке тех пенсионеров, которые сегодня не работают.

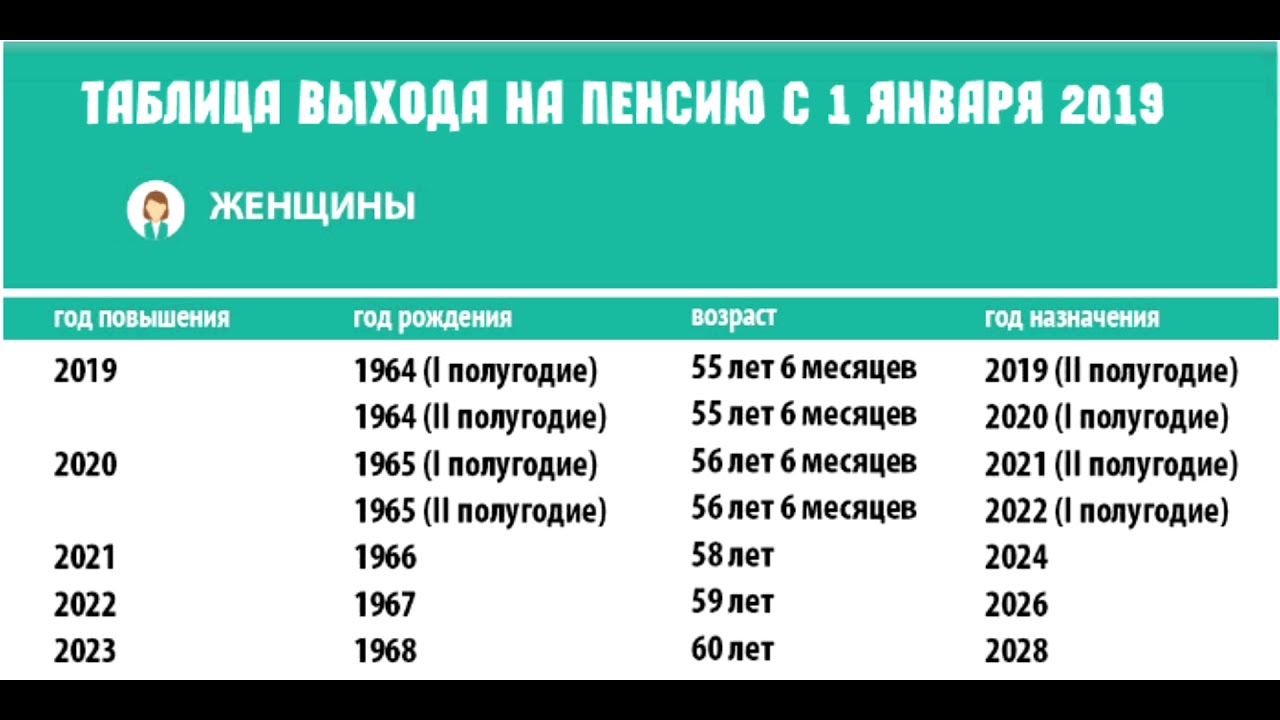

В 2018 году президент РФ Владимир Путин подписал закон о повышении пенсионного возраста — с 55 до 60 лет для женщин и с 60 до 65 лет для мужчин. Пенсионная реформа началась в январе 2019 года и закончится в 2028 году. Такую инициативу властей граждане восприняли крайне негативно — в России прошла волна народных протестов. Принятие пенсионной реформы обрушило рейтинг «Единой России».

Пенсионная реформа началась в январе 2019 года и закончится в 2028 году. Такую инициативу властей граждане восприняли крайне негативно — в России прошла волна народных протестов. Принятие пенсионной реформы обрушило рейтинг «Единой России».

ВЦИОМ: россияне выступают за отмену пенсионной реформы и хотят вернуть смертную казнь

Чтобы хоть как-то успокоить ситуацию, Владимир Путин выступил со специальным обращением к гражданам. Президент пытался объяснить, что если пенсионную реформу не проводить и продолжать дотировать пенсионный фонд из средств бюджета, то «рано или поздно мы разрушим наши финансы, будем вынуждены залезать в долги или печатать ничем не обеспеченные деньги со всеми вытекающими последствиями: гиперинфляцией и ростом бедности».

При этом Владимир Путин на протяжении многих лет подписывает законы о продлении заморозки накопительной части пенсии. Сейчас эта норма действует до конца 2023 года.

Накопительная часть пенсии (6% от заработной платы россиян) не формируется в России с 2014 года. Чиновники объясняют мораторий экономией средств. Поступающие в Пенсионный фонд средства направляются на «финансирование страховой части трудовой пенсии», то есть идут на выплаты нынешним пенсионерам.

Чиновники объясняют мораторий экономией средств. Поступающие в Пенсионный фонд средства направляются на «финансирование страховой части трудовой пенсии», то есть идут на выплаты нынешним пенсионерам.

До 2014 года россияне могли самостоятельно решать, направлять деньги на формирование своих накоплений или передать в страховую часть, тем самым увеличив баллы для расчета собственных пенсионных выплат.

Хочешь, чтобы в стране были независимые СМИ? Поддержи Znak.com

Пенсии: взять и отменить? : Налоговая политика

26 Марта Пенсии: взять и отменить?Московский комсомолец

Татьяна Замахина

«Будущим поколениям надо сказать: вам вообще пенсионная система не нужна»

Пенсионная тема зашла в тупик: неумолимо растет число пожилых россиян, расширяя дыру в Пенсионном фонде, а социальные взносы повышать больше некуда. Чиновники и эксперты схватились за головы, в поиске решений бросаясь в крайности. Повысить пенсионный возраст или стаж? Уничтожить накопительную систему, конфисковав средства граждан на текущие нужды? А может быть, платить людям мизерные пособия по старости или… вообще отменить пенсии? Последние жесткие варианты находят все большую поддержку у экспертов и чиновников, рассказал «МК» один из авторов «пенсионной части» Стратегии-2020 — завлабораторией бюджетного федерализма Института экономической политики им. Егора Гайдара

Чиновники и эксперты схватились за головы, в поиске решений бросаясь в крайности. Повысить пенсионный возраст или стаж? Уничтожить накопительную систему, конфисковав средства граждан на текущие нужды? А может быть, платить людям мизерные пособия по старости или… вообще отменить пенсии? Последние жесткие варианты находят все большую поддержку у экспертов и чиновников, рассказал «МК» один из авторов «пенсионной части» Стратегии-2020 — завлабораторией бюджетного федерализма Института экономической политики им. Егора Гайдара

Пенсия — страховка от бедности

— Сейчас во спасение Пенсионного фонда предлагаются самые радикальные решения. Например, первый зампред Центробанка Алексей Улюкаев хочет, чтобы материальным обеспечением пенсионеров занимались их близкие. А государство будет выплачивать человеку лишь прожиточный минимум. Это может сработать?

— В Грузии, где пошли как раз путем Улюкаева, сработало. Удалось ограничить рост расходов на пенсионное обеспечение.

Удалось ограничить рост расходов на пенсионное обеспечение.

— Но старикам приходится жить на минимум!

— Зато люди имеют стимулы для самостоятельного накопления. Плюс — экономия на бюрократическом аппарате: не надо держать филиалы пенсионного фонда по всей стране. Кроме того, разрывается ставшая нежизнеспособной связка между размером пенсий и страховых взносов. Нет необходимости увеличивать нагрузку на заработную плату до заоблачных величин, чтобы профинансировать выплату пенсий. Становится возможным привлекать другие источники: средства от приватизации государственного имущества, нефтегазовые доходы, налоги на потребление, которые влияют на экономику не столь разрушительно, как обложение заработной платы.

— То есть вы поддерживаете такой вариант?

— Да. Однако считаю, что его следует сделать еще более радикальным. Будущим поколениям надо сказать: вам вообще пенсионная система не нужна. Нужна страховка от бедности на случай нетрудоспособности. Если вы не сможете зарабатывать и у вас не окажется накоплений или детей, которые помогут, а также имущества, которое вы можете продать, тогда вам помогать надо. А если источники дохода есть — помогать не надо, но и взносы с вас собирать бессмысленно.

Если вы не сможете зарабатывать и у вас не окажется накоплений или детей, которые помогут, а также имущества, которое вы можете продать, тогда вам помогать надо. А если источники дохода есть — помогать не надо, но и взносы с вас собирать бессмысленно.

— Какой уровень дохода следует признать достаточным для жизни?

— Если у человека есть источники дохода для обеспечения себя на уровне двух прожиточных минимумов — значит, в помощи государства он не нуждается. Кстати, пенсионный возраст тогда вообще будет не нужен: вне зависимости от того, когда человек стал нетрудоспособным и столкнулся с риском бедности — в 30 лет или в 70, общество должно прийти ему на помощь.

— Улюкаев так далеко не заходил, он хотя бы пособия всем раздает… Ладно, а если дети не захотят помогать? Этак придется индивидуально проверять каждого человека — есть ли у него нормальные родственники, вклады в банке…

— Да, должна быть система проверки.

— Это дорого и раздувает бюрократический аппарат!

— Но это будет дешевле нынешней пенсионной системы и системы социальных пособий, которые получают все — и бедные, и миллионеры. Это обходится налогоплательщикам в 13,5% ВВП. В то время как даже «улюкаевский» вариант, который предполагает прожиточный минимум для всех пенсионеров, будет стоить 4,5% ВВП. А мой — еще дешевле. Сэкономленные деньги мы сможем тратить на другие вещи — например, введем щедрое медицинское страхование пожилого населения. Ведь сейчас от стариков система здравоохранения отказывается — просто бросает помирать. Дети с тяжелыми и редкими заболеваниями, лечение которых стоит миллионы, также нередко оказываются на обочине российского здравоохранения. Можно направить деньги туда, это будет более гуманно.

Это обходится налогоплательщикам в 13,5% ВВП. В то время как даже «улюкаевский» вариант, который предполагает прожиточный минимум для всех пенсионеров, будет стоить 4,5% ВВП. А мой — еще дешевле. Сэкономленные деньги мы сможем тратить на другие вещи — например, введем щедрое медицинское страхование пожилого населения. Ведь сейчас от стариков система здравоохранения отказывается — просто бросает помирать. Дети с тяжелыми и редкими заболеваниями, лечение которых стоит миллионы, также нередко оказываются на обочине российского здравоохранения. Можно направить деньги туда, это будет более гуманно.

— А о вашем жестком варианте чиновники знают?

— Да, идея о том, что пенсия должна быть страховкой от нетрудоспособности, находит все больше сторонников как в экспертной среде, так и в органах власти. Но это все же перспектива лет сорока. Сразу перейти в этот мир невозможно: все обязательства в рамках нынешней системы должны быть выполнены, каждый уплаченный рубль страховых взносов обязан пойти на пенсию.

«…Были вынуждены обокрасть свое население»

— Кстати, про пенсионный возраст. Стратегия-2020 предлагает увеличить его до 63 лет к 2030 году. Власти на такое решатся? Вот Путин говорил, что в ближайшей перспективе это исключено.

— Сильно сомневаюсь, что решатся. Хотя, исходя из демографической ситуации, следовало хотя бы женщинам поднять эту планку до 60 лет, уравняв с мужчинами. Ведь сейчас мужчины живут на пенсии 14 лет, а работают 33 года (при этом 40% до пенсии не доживают). А женщины, наоборот, при среднем стаже 30 лет на пенсии пребывают 24 года и доживают до пенсии практически в полном составе. Это сильный дисбаланс: на Западе, например, считают, что распределительная система стабильна при соотношении 1 к 3 — то есть три года работаешь, один пребываешь на пенсии. Но подозреваю, что политической воли может не хватить и на это. Самый оптимистичный из «политически проходимых» вариантов — это увеличение пенсионного возраста для нынешней молодежи.

Самый оптимистичный из «политически проходимых» вариантов — это увеличение пенсионного возраста для нынешней молодежи.

— Вообще, поднимать пенсионный возраст надо было раньше — пока дыра в Пенсионном фонде не стала такой угрожающей… Вот западные эксперты требуют принять радикальные меры прямо сейчас — а то хуже будет.

— Западные эксперты правы. Но возможно ли это политически? На повышение пенсионного возраста, говорите, не пойдут. Но всерьез обсуждали идею отменить накопительную часть пенсии!

— Да, Минздрав предлагал (и это продолжает обсуждаться) отправить эти деньги в солидарную часть. Кстати, так было сделано в Аргентине и Венгрии, которые настолько «запустили» общественные финансы, что были вынуждены обокрасть свое население.

— Но это просто нечестно…

— Нечестно — взносы-то на будущие пенсии уплачены. Если это будет сделано, то может обернуться социальным взрывом. В любом случае будет ударом по имиджу страны.

— Как бы то ни было, накопительная часть в перспективе приговорена — для нынешних работников ее оставят, а для будущих — отменят.

— Все будет зависеть от макроэкономической и политической ситуации.

— А пока Владимир Путин предлагает реформировать накопительный механизм. Этим ВВП намекнул, что он так и не заработал?

— Подавляющая часть накоплений находится под управлением государственной УК, которая до недавнего времени инвестировала только в госбумаги. Доходность при этом была ниже инфляции, а это путь в никуда. Сейчас возможность инвестирования расширена, но и этого недостаточно. Негосударственные пенсионные фонды тоже ограничены, но меньше — они показывают в среднем лучшую доходность, чем государственная УК. Но все равно предпочитают не рисковать, вкладывая лишь небольшую долю пенсионных накоплений в акции. Между тем исследования показывают, что в долгосрочной перспективе (а в случае пенсионной системы это 30-40 лет) именно вложения в акции показывают наилучший результат.

— А как заставить «молчунов» (граждан, которые по умолчанию оставили свои накопления в государственной УК. — «МК») перевести свои деньги в негосударственную систему? И зарабатывать больше…

— «Молчуны» — это распространенная мировая практика. Заставлять никого не нужно — надо по-другому управлять средствами «молчунов». Наиболее оптимальный подход — идти по норвежскому пути. Там нефтегазовые доходы используются для формирования пенсионного фонда, который по конкурсу выбирает частные управляющие компании для работы с накоплениями населения. И частникам он выставляет жесткие, но прозрачные и технически выполнимые требования по доходности.

«Ход конем» от Минздрава

— У кого нам следует еще позаимствовать пенсионные идеи, кроме Грузии и Норвегии?

— На самом деле сейчас все пенсионные системы переживают кризис. Это умирающий институт. И смотреть, как кто умирает, неинтересно. Все стараются сгладить и отсрочить гибель классической пенсионной системы разными способами — в частности, через повышение пенсионного возраста, увеличение стажа, необходимого для получения пенсий. ..

..

— У нас-то стаж всего пять лет… Рассматривается ли радикальное увеличение требований к нему?

— Стратегия-2020 предполагает лишь небольшое ужесточение требований к стажу — поднять необходимый уровень с пяти лет до десяти. И очень постепенно — до 20-30 лет. Это тот срок, который необходимо отработать, чтобы получить трудовую пенсию.

— В Минздравсоцразвития, наверное, настроены еще менее радикально?

— Министерство формально не опубликовало своих предложений на эту тему. Однако они сторонники повышения требования к минимальному стажу, хотя не доходят до больших величин типа 30 лет.

— Повысим стаж — окажутся обиженными домохозяйки…

— У них будет социальная пенсия.

— Это честно?

— Да, во всем мире так: кто не работает, тот не получает трудовую пенсию.

— Ну ладно, а что делать, например, с многодетной матерью?

— В ее случае можно и нужно смягчить требование по стажу. К примеру, за каждого ребенка давать полтора-два года стажа.

— Судя по всему, правительству пока больше нравится другой способ заставить россиян позже выходить на пенсию, не повышая пенсионный возраст. Вот Владимир Путин на коллегии Минздрава недавно заявил: будем стимулировать россиян материально…

— В министерстве как раз и предлагают основной упор сделать на дифференциацию пенсий в зависимости от стажа. Идея такая: человек, который отработал 10 лет, получит пенсию, но меньшую, чем тот, кто отработал 40 лет.

— Это-то хоть сработает?

— Пока наброски этого нововведения производят тягостное впечатление. Это, по сути, возврат того положения вещей, которое было до реформы 2002 года. В ориентировочной формуле, которую предлагаем Минздрав, совсем слабый стимул к продолжению трудовой деятельности. За каждый год стажа сверх 25 лет прибавка к пенсии составит менее 2%. Это даже хуже, чем предусмотрено в нынешнем законодательстве. Сейчас величина прибавки — почти 6%. Если вы вовремя вышли на пенсию, ваши пенсионные взносы поделят на 19 лет, а если стали пенсионером на год позже — то на 18 лет. И ваша пенсия вырастет как раз на 6%.

И ваша пенсия вырастет как раз на 6%.

— То есть если минздравовское предложение будет принято, люди, откладывающие выход на пенсию, потеряют часть своих накоплений?

— Да, если вы откажетесь от получения пенсий и продолжите работать, то потеряете в деньгах. Другое дело, что никто не заставляет выходить на пенсию позже.

— Но чего тогда стоят заявления на эту тему? Тот же Путин потребовал устроить все по схеме: «Больше работаешь — больше получаешь на пенсии». Так и сказал. Опять народ дурят?

— Я вам говорил о формуле, которую Минздрав предлагал три недели назад. Может быть, теперь там после слов Путина все пересчитают.

— В итоге — что нужно сделать, чтобы стимулировать людей позже выходить на пенсию?

— Можно куда более щедро, чем предлагает Минздрав, стимулировать откладывание выхода на пенсию. Пусть человек, выходящий на нее позже установленного пенсионного возраста, получит радикальную прибавку. Предположим, стал пенсионером позже на пять лет — получай в два раза больше, чем тот, кто такое решение не принял.

Власти будут осторожничать

— Сейчас все больше идей на тему «Пусть себе сами на пенсию зарабатывают». Вот Евгений Ясин (научный руководитель Высшей школы экономики, один из авторов Стратегии-2020. — «МК») предложил в обязательном порядке изымать на будущую пенсию 10-15% от зарплаты. В Стратегию вы это тоже записали?

— Нет, это чисто его идея. В Стратегии же предлагается удерживать с зарплаты 2-4%, причем работник может от этого спокойно отказаться. Идея же принудительного удержания 10-15% мало кому понравится. Думаю, что, например, я гораздо лучше распоряжусь 10-15% от своей зарплаты, чем НПФ или ПФР.

— В общем, идей витает крайне много — и среди экспертов, и среди чиновников. Но определенности нет. А зря, пора бы что-то предпринимать.

— Это да. Но тот же Минздрав до выборов вообще отказывался от бесед на эту тему. Сейчас начались какие-то движения. Правда, могут излишне поторопиться и принять неправильные решения.

— Почему именно сейчас спешка? Столько времени на принятие решений было…

— Потому что после выборов появилось окно возможностей. Любой политик, который приходит к власти, хочет показать, что у него есть какая-то повестка, что он работает. И пенсионная тема как раз подходит.

— В спешке могут напортачить?

— Нет, скорее, могут испугаться принятия серьезных решений, чтобы не напортачить.

— Чем чревата такая осторожная политика?

— Будут расти пенсионные обязательства, а те решения, которые сейчас предлагаются чиновниками, могут привести к тому, что сэкономить удастся лишь на размере пенсий, а не на числе получателей. А это опасная ситуация ввиду роста числа пенсионеров. Когда 40 млн. человек живут на маленькое пособие, это не способствует финансовой и политической стабильности. Гораздо лучше, если небольшое количество людей получает человеческие деньги. А остальные — сами себя обеспечивают.

А КАК У НИХ?

В России крайне гуманные условия получения пенсии на фоне мирового опыта. Если у нас минимальный стаж, необходимый для назначения трудовой пенсии, составляет всего 5 лет, то в среднем «по миру» он равен примерно 20 годам. При этом есть страны, которые дают пенсию только после сорока лет «отработки».

Если у нас минимальный стаж, необходимый для назначения трудовой пенсии, составляет всего 5 лет, то в среднем «по миру» он равен примерно 20 годам. При этом есть страны, которые дают пенсию только после сорока лет «отработки».

Пенсионный возраст в России тоже сравнительно низкий. Стандартная «планка» предоставления пенсий в среднем по развитым странам составляет 65 и 63 года соответственно для мужчин и женщин. А в развивающихся странах — в среднем 63 и 60 лет. За последние 20 лет пенсионный возраст был повышен в Аргентине, Венгрии, Германии, Италии, Турции, Чехии, Японии, Украине и других странах. Между тем в ряде стран (например, в Болгарии) протест населения заставил власти отказаться от этой непопулярной идеи.

Интересен опыт Великобритании, где в 2010 году отменили понятие «пенсионный возраст»: теперь каждый британец сам будет решать, когда уйти на заслуженный отдых и получать пенсию. Свое решение парламентарии объяснили тем, что понятие «пенсионный возраст» является дискриминационным. Ведь, согласно законодательству, в анкетах при найме на рабочие места запрещено задавать вопрос о возрасте соискателя вакансии.

Ведь, согласно законодательству, в анкетах при найме на рабочие места запрещено задавать вопрос о возрасте соискателя вакансии.

В накопительной системе разочаровываются не только у нас. Так, она не сработала в Чили, где в 1981 году распределительную пенсионную систему полностью заменили частными накоплениями. В 2008 году выяснилось, что более половины чилийских пенсионеров нуждаются в соцподдержке, живя за чертой бедности. Так что пришлось вводить государственный компонент пенсий.

Аргентина в том же году не только разочаровалась в накопительном компоненте, но и фактически конфисковала $26 млрд накоплений у граждан — из НПФ в государственную систему. Так же поступила Венгрия, а недавно о «национализации» заявила и Боливия.

В Китае же вообще нет пенсионной системы: люди копят на старость сами или живут за счет близких.

Наиболее оригинально пенсионными накоплениями граждан распоряжаются в Сингапуре. Здесь взносы работодателей и обязательные отчисления будущих пенсионеров, как ни парадоксально, направляются не только на пенсии — часть их откладывается на покупку жилья и медуслуги.

Неотменимый пенсионный возраст – Экономика – Коммерсантъ

Повышение пенсионного возраста в России произошло два года назад. Возврат к прежним границам пенсионного возраста не принесет ничего, кроме краткосрочного и незначительного ослабления социального недовольства, полагает Оксана Синявская, заместитель директора Института социальной политики НИУ ВШЭ.

3 октября 2018 года Президент России Владимир Путин подписал закон о повышении пенсионного возраста в России. Это событие могло быть достаточно заурядным, поскольку с 1990-х годов подобные реформы были проведены в не одном десятке стран, а в некоторых уже и дважды.

Однако в России возраст назначения пенсии по старости не менялся как минимум с 1967 года, когда единые границы пенсионного возраста — 55 лет у женщин и 60 лет у мужчин — были установлены не только для рабочих и служащих, но и для колхозников (они в период с 1964 по 1967 год выходили на пенсию на пять лет позже). В действительности привычный для россиян пенсионный возраст для отдельных категорий занятых установили еще в 1932 году. И в силу своей неизменности он оставался единственным понятным для подавляющего большинства работников параметром пенсионного обеспечения, исходя из которого люди планировали свою жизнь и выстраивали семейные стратегии.

И в силу своей неизменности он оставался единственным понятным для подавляющего большинства работников параметром пенсионного обеспечения, исходя из которого люди планировали свою жизнь и выстраивали семейные стратегии.

В новейшей истории России руководство страны на протяжении двух десятилетий настойчиво отвергало предложения экспертов об изменении возраста выхода на пенсию.

Поэтому предложенное правительством летом 2018 года решение о его повышении (первоначально, напомним, возраст выхода на пенсию для женщин намеревались повысить до 63 лет) вызвало резко негативную социальную реакцию, сопоставимую с протестами населения против отмены социальных льгот 2005 года.

По опросам «Левада-центра», 46% россиян в 2018 году и 44% в 2019 году назвали пенсионную реформу главным событием уходящего года. Опросы 2019–2020 годов продолжают фиксировать преимущественно негативное отношение населения к необходимости позже выходить на пенсию. В частности, августовский опрос портала SuperJob. ru среди работающих россиян старше 18 лет показал, что 88% опрошенных поддерживают возвращение к прежнему пенсионному возрасту, против — всего 5%, еще 7% не определились с ответом. Даже среди молодежи до 24 лет за прежний возраст выхода на пенсию высказались 79%, против — 7%, не затруднились с ответом 14%.

ru среди работающих россиян старше 18 лет показал, что 88% опрошенных поддерживают возвращение к прежнему пенсионному возрасту, против — всего 5%, еще 7% не определились с ответом. Даже среди молодежи до 24 лет за прежний возраст выхода на пенсию высказались 79%, против — 7%, не затруднились с ответом 14%.

Отчасти такая общественная реакция на повышение пенсионного возраста была предсказуема и наблюдалась и в других странах, проводивших подобные реформы.

Во многом она была спровоцирована тем, как было принято и представлено решение увеличить возраст: отсутствием разъяснительной работы с людьми, выбранными границами и темпом повышения.

Конечно, два неполных года с начала реформы — срок невероятно маленький для того, чтобы иметь возможность оценить экономические и фискальные эффекты принятого решения. Пока реформа затронула в основном женщин 1964–1965 годов рождения и мужчин 1959–1960 годов рождения, а также небольшое количество лиц, родившихся позднее, которые должны были выходить на пенсию досрочно. Для примерно половины из них возраст обращения за пенсией оказался на полгода выше прежнего. И поэтому сложно ожидать как заметного влияния этой меры на динамику доходов населения, так и на бюджет Пенсионного фонда России.

Для примерно половины из них возраст обращения за пенсией оказался на полгода выше прежнего. И поэтому сложно ожидать как заметного влияния этой меры на динамику доходов населения, так и на бюджет Пенсионного фонда России.

Тем не менее алармистские ожидания в части негативного влияния повышения пенсионного возраста на занятость за первые два года ее реализации не оправдались.

Уровень формальной занятости мужчин 60 лет и старше и женщин 55 лет и старше в 2019 году вырос по сравнению с 2018 годом. В предпенсионном пятилетии участие в формальной занятости снижалось, но очень незначительно (на 1,3% у мужчин 55–59 лет и на 0,4% у женщин 50–54 лет). Более того, согласно августовскому опросу НПФ Сбербанка и сервиса «Работа.Ру», 34% женщин планируют закончить работу в возрасте 60 лет и старше и 28% мужчин — в возрасте 65 лет и старше — то есть за границами будущего пенсионного возраста.

В последующие годы эффекты повышения пенсионного возраста будут, безусловно, существенно искажены влиянием экономического кризиса, спровоцированного пандемией коронавируса. С одной стороны, работники старшего возраста, предпенсионеры, как и другие категории занятых сталкиваются с более высокими рисками потери работы или сокращения заработков. С другой стороны, уменьшение фонда заработной платы сокращает страховые доходы ПФР, «съедая» возможный положительный эффект повышения пенсионного возраста для получателей пенсий.

С одной стороны, работники старшего возраста, предпенсионеры, как и другие категории занятых сталкиваются с более высокими рисками потери работы или сокращения заработков. С другой стороны, уменьшение фонда заработной платы сокращает страховые доходы ПФР, «съедая» возможный положительный эффект повышения пенсионного возраста для получателей пенсий.

Разворачивающийся экономический кризис возрождает дискуссию о границах пенсионного возраста, создавая иллюзию политического выбора: в ответ на сокращение занятости отказаться от непопулярной социальной реформы либо продолжить ее, несмотря на отсутствие фискального выигрыша от повышения пенсионного возраста.

Иллюзорность этой развилки связана с тем, что возврат к прежним границам пенсионного возраста не принесет ничего, кроме краткосрочного и незначительного ослабления социального недовольства.

Но такое решение имело бы однозначно негативные последствия и для финансов пенсионной системы, и для положения людей старших возрастов на рынке труда.

Социальное недовольство повышением пенсионного возраста стало стимулом для усиления внимания к социально-экономическим потребностям людей старшего возраста, проблемам с их трудоустройством, дало толчок развитию программ профессиональной подготовки и переобучения. Понимание важности сохранения занятости людей в старшем возрасте стало одним из катализаторов развития программ активного долголетия.

И в какой-то мере в период пандемии этот вектор движения выступает защитой от масштабной дискриминации пожилых людей.

Можно опереться на этот положительный опыт и выстраивать комплексную социальную политику в интересах граждан старшего поколения, направленную на сохранение их человеческого капитала и преодоление возрастных стереотипов. Или — в панике перед пандемией — «вернуть все, как было», по сути, послав сигнал населению об ошибочности принятого два года назад решения. И направить средства с образования и поддержки занятости предпенсионеров на выплату пенсий. И перестать замечать проблемы трудоустройства людей старшего возраста, как и их потребности в гибкой и — в пандемию — дистанционной занятости.

повышение пенсий и стаж — Юридический портал Украины

Пенсионная реформа в Украине, помимо новых требований к пенсионному возрасту и страховому стажу, привела к комплексным переменам в системе пенсионного обеспечения, в т.ч. изменениям в процедуре начисления и индексации пенсий. Безусловным положительным моментом реформирования порядка выплат, анонсированного Президентом Владимиром Зеленским и Кабмином, является поэтапное повышение пенсий на протяжении 2020 года, которое затронет всех украинских пенсионеров (однако поднимают сумму выплат начиная с граждан старшего возраста).

Люди хотят знать, чего ждать от новой пенсионной реформы. Когда и насколько увеличат пенсии в 2020 году? Какой пенсионный возраст в Украине для мужчин и женщин? Как выйти на пенсию? Сколько нужно стажа? Для того чтобы понять, как изменится жизнь и доходы пенсионеров, «Юридический портал» разобрался в нововведениях Пенсионной реформы.

Закон Украины №2148-VIII от 03.10.2017 года «Про внесення змін до деяких законодавчих актів України щодо підвищення пенсій» предусматривает постепенное изменение пенсионной системы до 2027 года. По сути, из-за увеличения требований к страховому стажу, украинцы каждый год будут выходить на пенсию по новым правилам.

По сути, из-за увеличения требований к страховому стажу, украинцы каждый год будут выходить на пенсию по новым правилам.

Пенсионный возраст и страховой стаж

Формально возраст выхода на пенсию для мужчин и женщин остался на прежнем уровне — 60 лет, однако, повысились требования к трудовому стажу. С 2020 года выйти на пенсию при достижении пенсионного возраста могут лишь те украинцы, кто работал и платил взносы 27 и более лет.

С каждым последующим годом требования к количеству необходимого страхового стажа для пенсии будут расти (+ 12 месяцев). Таким образом, к 2028-му нужно будет иметь 35 лет стажа. Те, у кого его не набирается, смогут уйти на заслуженный отдых только в 63 года. Если к 65 годам человек имеет страховой стаж менее 15 лет, пенсию он получать не будет. Вместо нее будет предоставляться социальная помощь, размер которой определяется, исходя из уровня доходов семьи пенсионера.

Кроме того, Пенсионная реформа предусматривает предоставление украинским гражданам в промежуток с 01. 01.2018 по 31.12.2020 года временной гос. соцпомощи. Ее назначают неработающим лицам, достигшим установленного пенсионного возраста, имеющим страховой стаж не менее 15 лет, но не получившим право на пенсионные выплаты. Выдаваться денежная помощь будет на период до приобретения права на пенсию по возрасту в размере прожиточного минимума для лиц, утративших трудоспособность.

01.2018 по 31.12.2020 года временной гос. соцпомощи. Ее назначают неработающим лицам, достигшим установленного пенсионного возраста, имеющим страховой стаж не менее 15 лет, но не получившим право на пенсионные выплаты. Выдаваться денежная помощь будет на период до приобретения права на пенсию по возрасту в размере прожиточного минимума для лиц, утративших трудоспособность.

Во сколько лет женщинам можно выйти на пенсию?

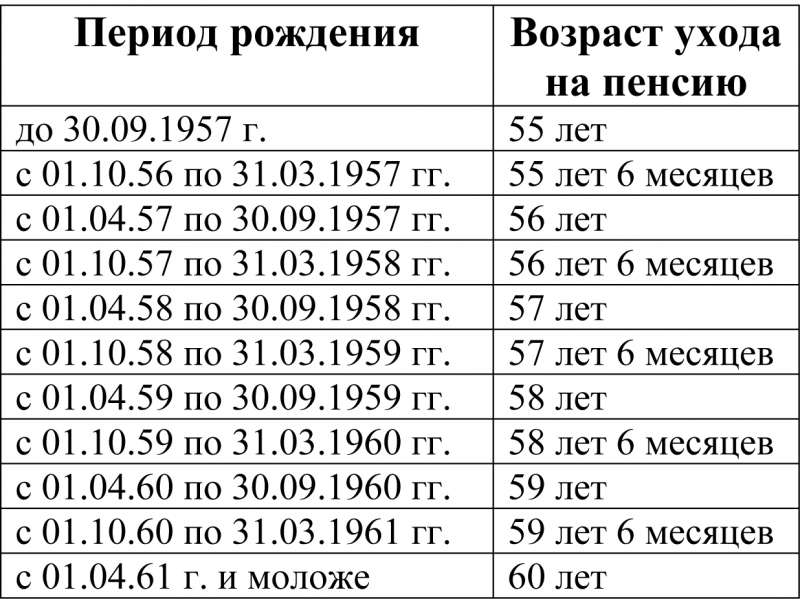

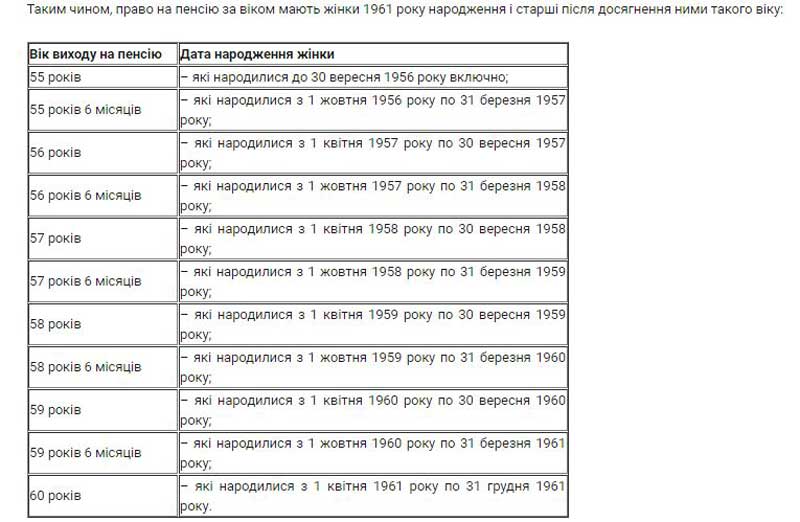

К женщинам новая пенсионная реформа в Украине оказалась более лояльной, поскольку сохранила для них возможность выхода на пенсию до достижения 60 лет. Пенсионный возраст для женщин будет увеличиваться постепенно и достигнет шестидесяти лет в 2021 году.

В 2020 году уйти на пенсию могут женщины 1960-1961 года рождения, которые достигли возраста 59,5 лет и имеют страховой стаж не менее 27 лет (см. таблицу выше). Выйти на пенсию в 2021 году смогут женщины 1961 года рождения, после достижения возраста 60 лет и при условии наличия стажа более 28 лет.

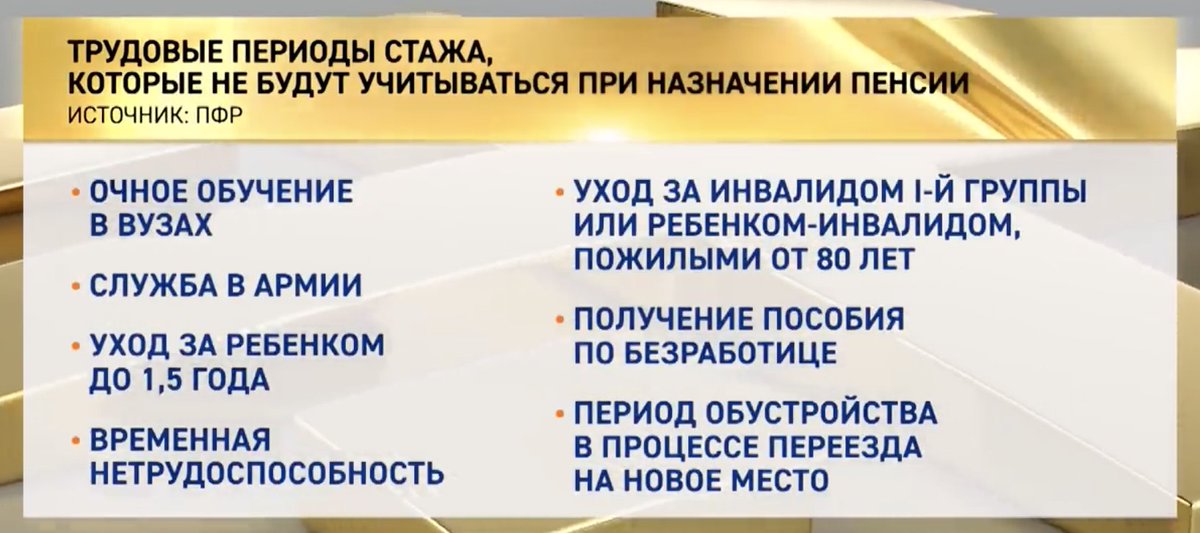

Что входит в трудовой стаж для начисления пенсии в Украине?

Как известно новая Пенсионная реформа внесла серьезные коррективы в учет трудового стажа для оформления пенсии. В связи с этим у многих украинцев возникает вполне закономерный вопрос: «Входит ли в страховой стаж учеба в институте, служба в армии, декретный отпуск и центр занятости?».

В соответствии с изменениями, внесенными Законом Украины «О повышении пенсий», в страховой стаж для определения права на назначение пенсии, помимо записей в трудовой книжке, включаются следующие периоды:

- прохождение военной службы (в т.ч. в советской армии) — по 31.12.2017 включительно

- пребывание в отпуске в связи с беременностью и родами (декрет) — с 01.01.2004 года по 30.06.2013 включительно

- обучение в высших учебных заведениях на стационаре (бюджет), а также учеба в аспирантуре и докторантуре — с 01.01.2004 по 31.12.2017 включительно

- нахождение в отпуске по уходу за ребенком до 6 лет — с 01.

01.2004 до момента введения уплаты страховых взносов (ЕСВ) за женщин, находящихся в отпуске по уходу за детьми до достижения ими трехлетнего возраста

01.2004 до момента введения уплаты страховых взносов (ЕСВ) за женщин, находящихся в отпуске по уходу за детьми до достижения ими трехлетнего возраста

Кроме того, в пенсионный стаж засчитывается период ведения предпринимательской деятельности на упрощенной системе налогообложения или с применением фиксированного налога:

- с 1 января 1998 года по 30 июня 2000 включительно — подтверждается справкой о регистрации предпринимателя

- с 1 июля 2000 года по 31 декабря 2017 включительно — при уплате ЕСВ (независимо от размера единого страхового взноса)

Что делать, если не хватает страхового стажа?

Новое пенсионное законодательство предусматривает два варианта решения данной проблемы. Первый — докупить страховой стаж. При этом покупка одного года стажа обойдется в сумму от 21 до 27 тысяч гривен, в зависимости от ряда факторов (нужно считать по формуле). Второй вариант — продолжать работать, зарабатывая недостающий стаж, и выйти на заслуженный отдых позже.

Подробнее о покупке стажа для пенсии: как купить и сколько стоит 1 год страхового стажа.

Повышение и перерасчет пенсии

В связи с пандемией коронавируса все пенсионеры Украины, размер пенсионных выплат которых составляет меньше 5000 гривен, получают доплату к пенсиям в сумме 1000 гривен. Прибавка к пенсии «от Зеленского» выплачивается до окончания эпидемии коронавирусной инфекции COVID-19.

График повышения пенсий на 2020 год:

- с 1 января 2020 года

- с 1 июля 2020 года

- с 1 декабря 2020 года

Повышение пенсий в Украине происходит «задним» числом. Осовременивание ранее назначенных пенсий, в т.ч. и для работающих пенсионеров, проведено по единой формуле, независимо от того, в каком году пенсии были оформлены. За основу взят единый для всех пенсионеров показатель средней заработной платы за последние 3 года.

После пересчета около 1,3 млн. пенсионеров получили прибавку к пенсии в размере до 300 грн. /месяц, на сумму от 300 до 600 гривен вырос размер пенсии еще для 1,2 млн. украинцев. Пенсионные выплаты почти 2 млн. людей пополнились дополнительной суммой в пределах 600-1500 гривен. Еще, примерно, для 1,1 млн. граждан пенсии повысились более чем на 1500 гривен.

/месяц, на сумму от 300 до 600 гривен вырос размер пенсии еще для 1,2 млн. украинцев. Пенсионные выплаты почти 2 млн. людей пополнились дополнительной суммой в пределах 600-1500 гривен. Еще, примерно, для 1,1 млн. граждан пенсии повысились более чем на 1500 гривен.

Также с 1 октября пересмотрен показатель прожиточного минимума для нетрудоспособных граждан, к которому привязан размер минимальных пенсий. В 2020 году сумма минимальной пенсии в Украине составляет 1712 гривен. Для людей, у которых нет необходимого трудового стажа для назначения пенсии, размер социального пособия увеличен до 1573 грн.

Минимальная пенсия для шахтеров увеличилась на 420 гривен и теперь составляет 5914 грн. Надбавка к минимальной сумме пенсионных выплат чернобыльцев составляет: для 1 категории — 599 грн., второй — 557 грн. и 515 гривен для третьей категории пострадавших от аварии на ЧАЭС.

По данным ПФУ минимальная пенсия для участников боевых действий устанавливается на уровне 2 тысяч 395 гривен, что на 231 грн. больше предыдущего уровня. Выросли выплаты и для инвалидов войны: для 1 группы — 4138 грн., для 2 группы — 3702 грн., для 3 группы — 3267 грн.

больше предыдущего уровня. Выросли выплаты и для инвалидов войны: для 1 группы — 4138 грн., для 2 группы — 3702 грн., для 3 группы — 3267 грн.

Перерасчет пенсий производится в автоматическом режиме, без дополнительного обращения в Пенсионный фонд. Выплата осовремененных (увеличенных) пенсий в Украине уже началась.

Новая формула расчета пенсии в Украине

До принятия пенсионной реформы пенсии назначались по десяткам различных законов с применением особых расчетов для каждого вида пенсионного обеспечения. В результате этого, при одинаковом стаже и уровне заработка, пенсионные выплаты для отдельных категорий граждан существенно отличались от остальных.

В 2020 году расчет пенсии в Украине по новой пенсионной реформе проводится по единой для всех пенсионеров (независимо от статуса и места работы) формуле:

Размер пенсии = Сз × Икз × Кс, где

- Сз — размер средней заработной платы в Украине за 3 года перед обращением за назначением пенсии.

В 2017 году усредненный показатель зарплаты составляет 3 тысячи 764 гривны 40 копеек

В 2017 году усредненный показатель зарплаты составляет 3 тысячи 764 гривны 40 копеек - Икз — индивидуальный коэффициент заработной платы, информацию о котором можно получить в ПФ. Данный показатель является соотношением размера получаемого дохода по отношению к средней зарплате, с которой были уплачены взносы

- Кс — коэффициент страхового стажа, который определяется как множитель продолжительности месяцев стажа работы на величину оценки одного года страхового стажа (до 31.12.2017 — 1,35, с 1 января 2018 года — 1)

Кому не повысят пенсию в 2020 году?

В рамках пенсионной реформы осовременивание коснулось пенсий всех украинцев, ведь перерасчет никоим образом не привязывается к профессии или должности пенсионера и вида его пенсии. Таким образом, увеличение выплат ждет всех: и тех, кто получает пенсию по возрасту, и в связи с инвалидностью или потерей кормильца, за выслугу лет и даже тех, кто вышел на заслуженный отдых по специальным законам.

Пересчет пенсий для внутренне перемещенных лиц произведен на тех же условиях, что и для остальных украинских пенсионеров. В Пенсионном фонде есть вся необходимая информация для пересчета выплат ВПЛ. А вот для жителей оккупированных территорий осовременивание пенсий не предусмотрено. Более того, если будет установлено, что переселенцы вернулись на неподконтрольную территорию более чем на 60 суток, выплата пенсий им будет приостановлена.

Индексация пенсии

Индексация пенсий в Украине будет происходить ежегодно, начиная с 2019 года. Новый механизм индексации предусматривает пересмотр размера пенсии не менее чем на 50% от роста средней зарплаты (дохода) за 3 года и на 50% индекса потребительских цен. С 2021 года планируется автоматический перерасчет пенсионных выплат без дополнительных решений Правительства.

Специальные и досрочные пенсии

С 1 января 2018 года в Украине, в рамках реформы, отменены специальные пенсии для госслужащих, ученых, депутатов, прокуроров, судей, работников дипломатической службы, должностных лиц органов местного самоуправления и других категорий. Все они переходят на общую систему начисления пенсий, но в любое время могут обратиться в органы Пенсионного фонда и вернуться на спецпенсию. Правда размер выплат не будет пересчитываться и индексироваться.

Все они переходят на общую систему начисления пенсий, но в любое время могут обратиться в органы Пенсионного фонда и вернуться на спецпенсию. Правда размер выплат не будет пересчитываться и индексироваться.

Помимо специальных пенсий была реформирована и частично отменена система назначения льготных и досрочных пенсий. В частности, для медиков, педагогов и работников социальной защиты отменено право на получение пенсии за выслугу лет. Впрочем, для некоторых категорий украинцев возможность досрочно уйти на пенсию сохранена. А именно:

- артисты (при наличии стажа творческой деятельности 20-35 лет)

- лица, работавшие в тяжелых и вредных условиях по списку №1 и №2

- трактористы-машинисты, доярки, свинарки, работницы текстильного производства

- женщины, родившие и воспитавшие 5-х и более детей или ребенка-инвалида (в 50 лет при 15-летнем стаже)

- лилипуты и диспропорциональные карлики (мужчины в возрасте 45 лет и стажем 20 лет, женщины 40 лет со страховым стажем 15 лет)

- водители городского пассажирского транспорта (в 55 лет и при наличии страхового стажа для мужчин — 30 лет, для женщин — 25 лет)

- отцы, воспитавшие пятерых и более детей или ребенка с инвалидностью (по достижении 55 лет и при наличии страхового стажа не менее 20 лет)

- инвалиды 1 группы по зрению (слепые) и инвалиды с детства 1 группы (мужчины, достигшие 50 лет + 15 лет стажа, женщины в 40 лет и при наличии 10 лет стажа)

- военные — участники боевых действий и члены их семей (после достижения мужчинами 55 лет, женщинами — 50 и при наличии страхового стажа не менее 25 лет у мужчин и не менее 20 лет у женщин)

Пенсии военным и работающим пенсионерам

Пересчет денежных выплат военнослужащим проводится по отдельному закону. Осовременивание военных пенсий началось с января 2018 года. Повышение размера выплат будет индивидуальным и напрямую зависит от стажа и денежного обеспечения, в среднем пенсии военным увеличатся на 62%.

Осовременивание военных пенсий началось с января 2018 года. Повышение размера выплат будет индивидуальным и напрямую зависит от стажа и денежного обеспечения, в среднем пенсии военным увеличатся на 62%.

С работающих пенсионеров снимается ограничение в выплате пенсии, теперь деньги можно получать в полном объеме. Напомним, что ранее пенсии, размер которых превышает 10 прожиточных минимумов, облагались налогом по ставке 18% и военным сбором в размере 1,5%.

Власти допустили отмену пенсии живущим за границей россиянам

МОСКВА, 4 янв — ПРАЙМ. Наделение Пенсионного фонда России (ПФР) правом лишать иностранцев пенсии может стать предпосылкой к лишению выплат россиян, которые живут за границей. Об этом сообщило информационное агентство URA.RU со ссылкой на слова депутата Госдумы РФ Сергея Калашникова.

В России изменились возраст выхода на пенсию и сами пенсии

Напомним, что до этого в Минтруде России сообщили, что в весеннюю сессию в Госдуме рассмотрят законопроект о наделении ПФР новыми полномочиями. Причем авторы инициативы считают, что Фонд должен иметь возможность прекращать выплаты иностранцам, у которых аннулировался вид на жительство в РФ.

Причем авторы инициативы считают, что Фонд должен иметь возможность прекращать выплаты иностранцам, у которых аннулировался вид на жительство в РФ.

«Это подготовка к вопросу о том, нужно ли платить гражданам РФ, которые выехали за рубеж. Это дискуссионный вопрос. Если рассматривать пенсию как социальную защиту от потери заработка, то платить, наверно, не нужно. Но если рассматривать как страховую пенсию, то ему нужно продолжать платить пенсию», — отметил Калашников.

Депутат считает, что для решения данного вопроса властям РФ необходимо разобраться в сути пенсионного обеспечения. «Необходима дискуссия о природе пенсионного обеспечения. Какая у нас пенсия? Страховая? Государственная? Накопительная? Сейчас большой вопрос о льготных пенсиях — выплаты по ним составляют 30% фонда, но их природа искусственная. Перевод льготных пенсий в страховые или накопительные уже покрыл бы дефицит пенсионного фонда», — отметил Калашников.

Что же касается члена комитета Госдумы по труду Олега Шеина, то он назвал «шантажом» идею отменить пенсии россиянам, которые в старости уехали жить в другую страну. «Пенсия — это отложенный заработок. Человек работал — с его заработной платы шли отчисления. Почему он должен быть прикован как работник к месту прежнего жительства? Почему мы должны отказывать работникам, по сути, шантажировать их: «вы не можете уехать на постоянное место жительство в Азербайджан, Израиль и так далее», — сказал Шеин.

Как заканчиваются пенсионные планы | Корпорация гарантирования пенсионных пособий

Работодатели могут прекратить действие пенсионного плана с помощью процесса, называемого «прекращение действия плана». Работодатель может прекратить действие пенсионного плана двумя способами.

Работодатель может закончить план стандартным прекращением , но только после того, как покажет PBGC, что у плана достаточно денег, чтобы выплатить все причитающиеся участникам льготы. План должен либо приобрести аннуитет у страховой компании (которая предоставит вам пожизненное пособие при выходе на пенсию), либо, если ваш план позволяет, выплачивать единовременную выплату, которая покрывает все ваше пособие.Перед покупкой аннуитета администратор вашего плана должен заблаговременно уведомить вас с указанием страховой компании (или компаний), которую ваш работодатель может выбрать для предоставления аннуитета. Гарантия PBGC заканчивается, когда ваш работодатель покупает ваш аннуитет или дает вам единовременную выплату. В таком случае государственная гарантийная ассоциация может застраховать всю или часть вашего аннуитета.

Если план не полностью профинансирован, работодатель может подать заявление на увольнение в случае бедствия , если работодатель испытывает финансовые затруднения.Топ

Если ваш работодатель хочет прекратить действие плана, администратор вашего плана должен уведомить вас в письменной форме о прекращении действия вашего плана. Вы должны получить это уведомление, называемое Уведомлением о намерении прекратить действие, по крайней мере за 60 дней до даты «прекращения». Если PBGC прекращает действие плана, мы уведомляем администратора плана и часто публикуем уведомление о наших действиях в местных и национальных газетах.

В стандартном расторжении вы должны получить второе письмо с описанием получаемых вами льгот, называемое Уведомлением о льготах по плану, как правило, не позднее, чем через шесть месяцев после даты, предложенной для прекращения действия вашего плана.Топ

Как отказаться от персональной пенсии

Отмена личной пенсии — каковы ваши права?

Когда вы создадите личную пенсию, у вас будет период обдумывания. Это будет как минимум 14 дней, хотя может длиться 30 дней или дольше. Когда вы устанавливаете размер пенсии, вы будете уведомлены о том, как долго продлится период обдумывания. Это лучшее время, чтобы передумать.

В течение этого начального периода вы можете отменить свой пенсионный план, получить обратно все свои деньги, и никакие дальнейшие выплаты взиматься не будут.Если вы решите отменить свою личную пенсионную схему в течение периода обдумывания, будут даны четкие инструкции о том, как сообщить поставщику пенсионного обеспечения в деталях, которые вам были предоставлены при создании учетной записи.

Будьте осторожны, если ваш личный пенсионный план включает перевод из другой схемы. Восстановить пенсию у первоначального поставщика может оказаться невозможным, и вам придется искать поставщика, готового принять пенсию, или вам придется повторно подавать заявление на пенсию, которую вы отменяли.

Могу ли я отказаться от выплаты личной пенсии?

Да. После официального периода обдумывания или периода отмены, как его также называют, вы не можете отменить пенсионный план, но вы можете прекратить уплату взносов или перевести его в другую пенсионную схему.

Если у вас есть личная пенсия и вы хотите ее отменить или принять другие меры, свяжитесь с нами в бесплатном, без обязательств чате, и мы свяжем вас с одним из пенсионных экспертов, с которыми мы работаем.

Все эксперты, с которыми мы работаем, являются независимыми финансовыми консультантами, имеющими доступ к поставщикам пенсионных услуг по всей Великобритании. Они ответят на ваши вопросы и помогут понять все возможные варианты планирования выхода на пенсию.

Могу ли я закрыть свою личную пенсию?

Если ваша пенсия установлена и вы вышли из периода обдумывания, закрытие личной пенсии до достижения вами 55 лет возможно, но крайне не рекомендуется. Пенсии — это строго регулируемый финансовый продукт со строгими правилами и положениями.

При закрытии вашей личной пенсии до достижения пенсионного возраста весь ваш пенсионный фонд будет облагаться налогом по ставке 55%, независимо от диапазона вашего подоходного налога.

Если вам меньше 55 лет и вы хотите закрыть свою личную пенсию, это будет классифицироваться как обналичивание, разблокирование или высвобождение пенсии. Каким бы ни был ярлык, это требует больших затрат.

Вместо того, чтобы закрыть свою пенсию, вы можете прекратить делать взносы, часто без штрафных санкций, или перевести свою пенсионную корзину в другое место.

Как закрыть пенсионный план

Если вы хотите закрыть свою личную пенсию и вам меньше 55 лет, вам следует обратиться за профессиональной консультацией, прежде чем предпринимать какие-либо действия. Если вам больше 55 лет и вы готовы закрыть пенсию, у вас есть возможность получить всю сумму единовременно. Однако только 25% от этой суммы не будет облагаться налогом.

Оставшаяся сумма полученной наличности будет облагаться налогом как доход. Если общая сумма, которую вы берете, подталкивает вас к более высокой налоговой категории, с вас может взиматься больший налог, чем вы привыкли, даже если вы являетесь налогоплательщиком с более низкой или базовой ставкой.

Вы также можете закрыть свою личную пенсию и использовать средства для обеспечения пенсионного дохода:

- Покупка аннуитета, который обеспечит вам постоянный пожизненный доход. Сумма дохода, которую вы можете получить, будет варьироваться в зависимости от имеющихся средств, того, как долго страховая компания ожидает, что вы проживете, и как долго, по их прогнозам, аннуитет должен будет выплачиваться. Существуют различные продукты аннуитета, и вы должны найти тот, который вам подходит. ваши потребности, обстоятельства и имеющиеся средства.Вы не обязаны покупать через свою пенсионную компанию, поэтому разумно поискать сделку, соответствующую вашим требованиям.

- Инвестируйте в накопительный пенсионный фонд, который позволяет снимать средства или покупать краткосрочный или фиксированный аннуитет, обеспечивающий регулярные выплаты на срок до пяти лет. Вы также можете вносить платежи в использованный фонд, хотя вы будете облагаться налогом с любых взносов, превышающих 4000 фунтов стерлингов в течение одного календарного года.

Если вы хотите закрыть свою личную пенсию, свяжитесь с нами в бесплатном чате без обязательств, и мы подберем для вас одного из опытных консультантов по пенсиям, с которыми мы работаем.

Они будут рады ответить на ваши вопросы и найти пенсионное решение, которое, с наибольшей вероятностью, обеспечит наилучший доступный уровень пенсионного дохода с учетом всех ваших обстоятельств.

Могу ли я продать свой личный пенсионный план?

Если вы рассматриваете такие варианты, как продажа личной пенсии, скорее всего, вы ищете денежную сумму до выхода на пенсию. Хотя пенсию продать невозможно, вы можете досрочно освободить ее. К этому решению нельзя относиться легкомысленно, поскольку оно может оказаться дорогостоящим и влечет за собой высокие налоговые сборы.

Скорее всего, вы также будете платить комиссионные от своей пенсионной компании, если не от внешней компании, которая может взимать до 30% за помощь в получении пенсии.

Решение о продаже пенсии или освобождении от пенсии не должно восприниматься легкомысленно и требует тщательного рассмотрения всех возможных вариантов и альтернативных решений. Прежде чем принимать какое-либо решение, обсудите все с одним из экспертов, с которыми мы работаем…

Обратитесь к эксперту

Позвоните по телефону 0808 189 0463 или позвоните в бесплатный чат без обязательств.Мы подберем для вас одного из пенсионных экспертов, с которым мы работаем, и убедимся, что у них есть опыт помощи другим клиентам в аналогичных обстоятельствах.

Все эксперты, с которыми мы работаем, являются независимыми финансовыми консультантами, имеющими доступ к поставщикам пенсионных услуг и страховым компаниям по всей Великобритании.

Они будут рады рассказать вам обо всех возможных вариантах и помочь вам принять наилучшее решение по обеспечению вашего пенсионного дохода.

пенсионных счетов всегда были двухпартийными.Уже нет.

После более чем десятилетних попыток достичь двухпартийного соглашения, которое предотвратило бы потерю пенсий 1,5 миллиона пенсионеров, демократы в Конгрессе наконец сдались и решили сделать эту работу сами. Они используют выверку бюджета, чтобы избежать пиратов, и выделяют более 80 миллиардов долларов из Закона о американском плане спасения на сумму 1,9 триллиона долларов на сохранение пенсий. Это будет первый случай на памяти, когда основное пенсионное законодательство не было двухпартийным. Все без исключения основные пенсионные законы после принятия Закона о пенсионном обеспечении сотрудников (ERISA) в 1974 году согласовывались между партиями.

Что вызвало этот переворот? Пенсионные неудачи в ближайшем будущем (в «пенсионное время», то есть 4-5 лет) и неудачи переговоров за годы в прошлом.

Что такое пенсии для нескольких работников? Пенсии для нескольких работодателей — это традиционные пенсии, о которых договариваются профсоюзы в отраслях, где много малых предприятий, поэтому единый план, охватывающий многих работодателей, имеет больше смысла, чем сотни небольших планов.Есть планы строительства, грузовых перевозок, продуктовых магазинов, оркестров, театров, угольных шахт и многого другого. По всей стране около 1500 таких планов охватывают около 10 миллионов рабочих и их семей. Размер взносов оговаривается между ассоциациями работодателей и союзами. Они полагаются на оценки актуариев, чтобы гарантировать, что выплаты работодателей при инвестировании вернутся в размере, достаточном для выплаты пенсий, когда их работники выйдут на пенсию.

Почему у них проблемы? Однако меньшинство этих планов подверглось двойному удару: их актуарии были слишком оптимистичны в отношении доходности инвестиций, и поэтому, как и многие другие традиционные пенсионные планы, эти планы серьезно недофинансированы.Кроме того, из-за промышленных изменений многие компании, сотрудники которых все еще работают в плане, сами больше не готовы платить по счетам. Компании, которые остаются активными, не могут позволить себе покрыть всех, поэтому у этих планов закончатся деньги. Около 1,5 млн человек и их семьи лишатся пенсии не по своей вине. Кроме того, федеральная корпорация Pension Benefit Guaranty Corp. (PBGC), которая была разработана для обеспечения хотя бы части этих пособий, сама по себе крайне недофинансирована и станет неплатежеспособной в течение пяти лет.

Почему двухпартийность не удалась? Эту катастрофу предвидели более десяти лет, и на протяжении более десяти лет предпринимались попытки договориться о двухпартийном решении. Они включали комбинацию средств налогоплательщиков, «общую жертву» (т. Е. Сокращение пенсионных выплат и увеличение планов страховых выплат, сделанных для PBGC) и «изменения в управлении», чтобы ограничить актуарный оптимизм планами и т. Д. Демократы, которые были меньшинство, по крайней мере, в одной палате Конгресса, выступает за увеличение средств налогоплательщиков и меньшие жертвы со стороны рабочих или пенсионеров.Республиканцы, большинство из которых рассматривали их как «планы профсоюзов, направленные на спасение», выступали за сокращение пособий, повышение страховых взносов и изменения в управлении; лишь неохотно некоторые соглашались с необходимостью федеральных средств. Законодательство без федерального финансирования было согласовано в 2014 году, но связанные с этим сокращения пособий были настолько драконовскими, что администрация Обамы в значительной степени отказалась выполнять закон. Был создан двухпартийный, двухпалатный специальный комитет, который безуспешно пытался заключить соглашение, в котором участвовали федеральные средства в 2018 году.Два года спустя, с Палатой представителей Демократической партии и Сенатом-республиканцем, была предпринята еще одна попытка с тем же результатом.

В этом году, когда демократы получили (узкий) контроль над Сенатом, они решили решить проблему, используя процесс согласования бюджета, зная, что это будет зависеть только от голосов демократов.

Демократический подход подвергся широкой критике, и в оппозиции возникла необычная коалиция. В него входят республиканцы, которые пытались, но неоднократно терпели неудачу, достичь двухпартийного пенсионного соглашения.Сюда входят люди, которые ненавидят профсоюзы, которые ведут переговоры об этих пенсиях, и те, кто завидует и противится этим пенсионным пособиям. Сюда входят бюджетники, которых беспокоит, что общий счет тратится слишком много или что «счет за помощь в связи с COVID» может также решить другие проблемы. Многие эксперты по пенсиям недовольны тем, что в законопроекте не исправлены актуарные и надзорные процессы, из-за которых планы стали сильно недофинансироваться. Другие утверждают, что каким-то образом 80 миллиардов долларов на сохранение частных пенсий, которые застрахованы на федеральном уровне более 40 лет, являются прелюдией к выделению нескольких триллионов долларов на пенсии штата и местных пенсий, на которые федеральные правительство никогда не несло ответственности.Некоторые, как и , Washington Post и редакционные страницы Wall Street Journal , сочетают в себе многие из этих возражений.

Почему демократы решили действовать в одиночку. Некоторые из этих опасений законны, но нетрудно понять, почему демократы решили не ждать снова двухпартийного тысячелетия. Республиканцы, когда у них был Белый дом и большинство, дважды не смогли прийти к компромиссу.Станут ли они более склонными к сотрудничеству, когда закон подпишет президент-демократ?

Кроме того, время на исходе . Когда в 2010 году был предложен первый закон о спасении, предполагалось, что до провала крупнейшего многопрофильного плана для многопрофильных сотрудников — 400 000 водителей, работников общественного питания и других лиц, полагающихся на него при выходе на пенсию, — должно было пройти более десяти лет, а может быть, даже двух. Теперь до банкротства осталось четыре года — для пенсий, которые должны планироваться на десятилетия, это эквивалент следующей недели.Другие планы в таких отраслях, как производство одежды и текстиль, уже потерпели неудачу.

Федеральное пенсионное обеспечение тоже терпит неудачу. Без финансирования со стороны налогоплательщиков PBGC станет неплатежеспособным в течение пяти лет. Запустив PBGC с 2010 по 2014 год, я твердо уверен, что этого не должно произойти. Конгресс никогда не разрешал любой федеральной программе страхования обанкротиться. Фонды налогоплательщиков использовались для предотвращения неплатежеспособности страховых компаний по страхованию урожая, страхованию от наводнений, банкам, сбережениям и займам, автомобильным компаниям и авиакомпаниям.Было бы удивительно и жестоко, если бы Конгресс внезапно решил подвести черту прямо сейчас и отказаться от своих обязательств по пенсионному обеспечению пенсионеров.

Использование примирения и отказ от двухпартийности имеет последствия. Безусловно, есть много вопросов, которые были бы решены иначе, если бы какие-либо из двухпартийных переговоров увенчались успехом. Было бы некоторая комбинация общей жертвы, сокращения пенсионных выплат и того, что профсоюзы оплачивают часть расходов по спасению в будущих контрактах.Точно так же требовалось, чтобы чрезмерно оптимистичные оценки актуариев будущих доходов от инвестиций были более консервативными, чтобы снизить вероятность будущих дефицитов. Сумма средств федеральных налогоплательщиков была бы на десятки миллиардов меньше.

Однако календарь и расчет примирения означают, что демократы, полагаясь только на голоса демократов, должны удовлетворять разные требования. В качестве платы за получение необходимых голосов от антипрофсоюзных республиканцев пенсионеры когда-то могли согласиться на некоторые сокращения пособий и здоровые планы на некоторые более высокие выплаты страховых взносов, но они больше не хотят этого делать.Правила сверки означали, что все средства должны были быть немедленно направлены на пенсии, а не выплачиваться десятилетиями в качестве пособий PBGC. Они также исключили возможность рассмотрения некоторых других пенсионных реформ.

Пенсии комплексные. Пенсионное законодательство исторически было двухпартийным — и вполне может быть, что в будущем оно будет снова. Однако после более чем десятилетия неудачных попыток создания двухпартийности обеспечение пенсионного обеспечения 1,5 миллиона американцев и их семей, наконец, стало приоритетом.

Пенсия на рабочем месте: если вы хотите уволиться с места работы, пенсионный план

То, что вы сделаете, если захотите оставить трудовую пенсию, зависит от того, были ли вы зачислены на нее «автоматически» или нет.

Если вы не были зарегистрированы автоматически

Посоветуйтесь со своим работодателем — они скажут вам, что делать.

Если вы были зарегистрированы автоматически

Ваш работодатель отправит вам письмо о том, что вы были добавлены в схему.

Вы можете выйти (так называемый «отказ»), если хотите.

Если вы откажетесь от участия в течение месяца после того, как работодатель добавил вас в схему, вы вернете уже внесенные вами деньги.

Возможно, вы не сможете получить возмещение своих платежей, если откажетесь от участия позже — они обычно остаются в вашей пенсии до тех пор, пока вы не выйдете на пенсию.

Вы можете отказаться, связавшись с вашим пенсионным фондом. Ваш работодатель должен сказать вам, как это сделать.

Уменьшение платежей

Вы можете на короткое время уменьшить размер вашего взноса в пенсию по месту работы.Уточните у своего работодателя и у своего пенсионного обеспечения, можете ли вы это сделать и как долго вы сможете это делать.

Возвращение назад в

Вы можете сделать это в любое время, написав своему работодателю. Им не нужно принимать вас обратно в свою схему работы, если вы сделали это, а затем отказались от нее в течение последних 12 месяцев.

Автоматическое повторное присоединение к схеме

Ваш работодатель автоматически повторно зарегистрирует вас в этой схеме. Они должны делать это либо каждые 3 года (с даты вашего первого зачисления), либо они могут сделать это раньше.Когда они это сделают, они вам напишут.

Если вы не присоединяетесь автоматически

Если вы больше не имеете права на участие в программе, вы не будете автоматически зарегистрированы повторно.

Если вы решили выйти из программы в течение 12 месяцев до даты, когда вы были бы повторно зарегистрированы, ваш работодатель не должен автоматически повторно регистрировать вас. Но они могут выбрать повторную регистрацию вас.

Отмена пособий по пенсионному плану Канады и пенсионного обеспечения по старости

На этой странице

Пособие должно быть отменено после смерти

В случае смерти получателя пенсионного обеспечения по старости ( OAS ) и пенсионного плана Канады ( CPP ) его пособие должно быть аннулировано.Пособие выплачивается за месяц, в котором наступила смерть; полученные после этого выгоды необходимо будет вернуть. Это включает следующие преимущества:

- OAS пенсия, в том числе:

- Надбавка к гарантированному доходу

- Надбавка

- Пособие по выживанию

- CPP пенсия по возрасту

- Пособие по инвалидности Пособие по инвалидности

- КПР детские пособия

- CPP Пособия по случаю потери кормильца

Как отменить льготы

Пожалуйста, свяжитесь со Службой поддержки Канады как можно скорее, чтобы сообщить нам дату смерти бенефициара OAS и CPP .

Если вы связываетесь с Service Canada по телефону, при звонке имейте под рукой номер социального страхования (SIN).

Если вы уведомите Service Canada по почте, укажите следующую информацию об умершем бенефициаре:

- полное наименование

- дата рождения

- дата смерти

- Номер социального страхования (если известен)

- предыдущий адрес

- наименование и адрес имения или лица, ответственного за дела умершего (если известно)

Примечание

Если умерший получал пособие по пенсионному плану Квебека ( QPP ), также свяжитесь с Retraite Québec.

Доказательство смерти

При отмене льгот OAS и CPP вам может потребоваться документация, подтверждающая дату смерти получателя.

Если смерть наступила в Канаде

В большинстве случаев Service Canada не требует доказательства смерти для отмены льгот OAS и CPP . В ситуациях, когда требуется подтверждение даты смерти, Service Canada уведомит об этом имущество или лицо, ответственное за ведение дел умершего.

Если смерть наступила за пределами Канады

СлужбаService Canada требует доказательства даты смерти получателя для отмены льгот OAS и CPP .

Ниже приведены общие документы, которые будут приняты в качестве доказательства даты смерти:

- официальное свидетельство о смерти, выданное властями того или иного уровня (внутреннего или иностранного), где смерть наступила

- документ, выданный на уровне национального или иностранного правительства (федеральном, провинциальном, государственном, территориальном, муниципальном и т. Д.)) с указанием даты смерти (например, Японский семейный регистр, португальский Cédula Pessoal, и т. д. )

- выдано свидетельство о захоронении или смерти в похоронном бюро:

- в соответствии с обычаями любой религиозной конфессии рукоположенным религиозным лидером; или

- распорядителем похорон; или

- любым лицом, уполномоченным выдавать такие документы через похоронное бюро (это может варьироваться от провинции к провинции)

- медицинское свидетельство о смерти, выданное лечащим врачом или коронером

- Заявление врача, приходившего последним, коронера или распорядителя похорон с использованием канцелярских принадлежностей с соответствующим опознавательным бланком

- Регистрация смерти в провинциальном или территориальном органе

- свидетельство о смерти органами социального обеспечения другой страны, где существует международное соглашение о социальном обеспечении с этой страной

- меморандум об уведомлении о смерти, выданный начальником штаба национальной обороны Министерства национальной обороны Канады, где смерть военнослужащего канадских вооруженных сил произошла за пределами Канады

- Заявление о подтверждении смерти от Департамента по делам ветеранов Канады, написанное на бланке Департамента

- Официальное уведомление управляющего имуществом, назначенного судом

- заверенная (нотариально) копия Доверенности

- Заявление о страховании жизни или групповом страховании при условии, что оно включает заявление, подписанное врачом

- официальное уведомление, написанное на бланке государственного попечителя провинции или управляющего имуществом

Документ может считаться доказательством смерти:

- быть оригиналом или заверенной копией;

- быть на официальном бланке или содержать печать;

- быть датированным, читаемым и неизменным; и

- содержат следующую информацию:

- имя умершего;

- дата и место смерти; и

- имя и подпись лица, уполномоченного выдать документ.

Пожалуйста, свяжитесь с Service Canada, если вам нужно убедиться, что документ является приемлемым в качестве доказательства даты смерти.

Возврат пенсионных выплат

Имущество имеет право на выплаты бенефициара OAS и CPP за месяц смерти. Все выплаты, выданные после месяца смерти, необходимо вернуть. Если платежи были погашены, они должны быть возвращены.

Способ погашения платежей, полученных путем прямого депозита

Если получатель получил платежи путем прямого депозита, попросите банк вернуть все платежи, депонированные после даты смерти отправителю, или отправьте чек канадских средств, выплаченный Генеральному получателю Канады, в офис, ответственный за выплату умершего Преимущества OAS и CPP.

Способ погашения платежей, полученных чеком

Если получатель получал платежи чеком, верните все чеки, полученные после месяца смерти, по адресу:

- Управление по контролю погашения чеков

Возвращенные чеки

PO Box 2000

Матане QC G4W 4N5

Пожалуйста, не забудьте указать имя и адрес поместья или лица, ответственного за дела умершего (если известно).

Если смерть бенефициара произошла за пределами Канады, нам требуется подтверждение даты смерти (если оно еще не было предоставлено).

Ссылки по теме

Что произойдет с вашей пенсией, когда вы умрете?

Когда вы умрете, ваш супруг, гражданский партнер или бенефициары могут получить доступ к вашей пенсии. Правила выплаты пенсионных пособий в случае смерти будут различаться в зависимости от типа вашей пенсии и вашего возраста на момент смерти.

Что произойдет с вашей пенсией, когда вы умрете?

В 2015 году были введены новые пенсионные правила, регулирующие все, от того, как вы получаете доступ к своей пенсии, до того, что может случиться с вашей пенсионной корзиной после вашей смерти.Считается, что пенсии выплачиваются за пределами вашего имущества, а это означает, что после вашей смерти ваши получатели могут получить доступ к вашим пенсионным сбережениям без необходимости платить налог на наследство.

Большинство программ пенсионного обеспечения на рабочем месте и частных пенсионных схем предусматривают выплату пособий в случае смерти, и в случае вашей смерти бенефициары должны связаться с администратором пенсионной схемы для получения дополнительной информации. Если на момент смерти вы уже получаете государственную пенсию, получатель пенсии должен обратиться в Пенсионную службу.

Что произойдет с вашей частной пенсией, когда вы умрете?

Если вы участвуете в программе пенсионного обеспечения на рабочем месте или учредили свою собственную пенсию, такую как SIPP или индивидуальная пенсия, у вас будет так называемая частная пенсия. Существует два основных типа пенсий с установленными взносами и пенсии с установленными выплатами. Тип вашей пенсии будет определять, на какую часть вашей пенсии могут претендовать ваши получатели и когда они могут претендовать на нее в случае смерти.

Пенсии с установленными взносами

Основным пенсионным правилом, регулирующим пенсии с установленными взносами в случае смерти, является ваш возраст на момент смерти и то, начали ли вы получать пенсию.

Если вы умрете до своего 75-летия и еще не начали получать пенсию, она может быть передана вашим получателям без уплаты налогов. В этом сценарии частные пенсионные выплаты после смерти можно рассматривать как единовременную выплату, инвестировать в выборку или использовать для приобретения аннуитета. У ваших бенефициаров есть два года для подачи заявления на получение пенсии по случаю смерти, после чего может взиматься налог.

Если вы умрете до своего 75-летия, но уже начали получать пенсию, то способ, которым вы выбрали доступ к своим сбережениям, будет определять действия, которые могут предпринять ваши получатели.Если вы сняли единовременную сумму и на вашем банковском счете остались наличные помимо пенсии, это будет считаться частью вашего имущества, но если вы выбрали выборку, ваши бенефициары могут получить доступ ко всему, что осталось в вашей пенсии, полностью облагаемым налогом. -бесплатно. Это может быть платеж за использование кредита, единовременная выплата или покупка аннуитета.

Рента после смерти немного сложнее. Если вы уже начали получать доход от аннуитета до своей смерти, обычно он не может быть передан получателю.Существуют определенные типы аннуитетов, которые имеют право на перевод пенсии после смерти, включая совместную жизнь, защищенную стоимость и гарантированный срок. Если у вас есть какой-либо из этих аннуитетов, ваши получатели смогут получать ваши будущие платежи без уплаты налогов, однако могут применяться некоторые условия, и ваши получатели должны связаться с вашим поставщиком аннуитета для получения дополнительной информации.

Если вы умрете после того, как вам исполнилось 75 лет, ваши получатели должны будут уплатить подоходный налог с любой оставленной вами пенсии.Это будет взиматься по предельной ставке подоходного налога, и, например, крупное единовременное пособие в случае смерти может подтолкнуть их к более высокой налоговой категории.

Чтобы гарантировать переход вашей пенсии после вашей смерти, важно сообщить вашей пенсионной системе контактные данные назначенных вами получателей. Если вы являетесь клиентом PensionBee, вы можете сделать это всего за несколько кликов на своей онлайн-панели.

Установленные пенсии

Пенсии с установленными выплатами работают немного по-другому, поскольку их размер зависит от вашей заработной платы и того, сколько лет вы проработали на своего работодателя.Основное пенсионное правило, регулирующее пенсии с установленными выплатами в случае смерти, заключается в том, были ли вы на пенсии до вашей смерти.

Если вы умрете до выхода на пенсию, ваша пенсия будет выплачиваться единовременно, в 2–4 раза превышающей вашу зарплату. Если вы моложе 75 лет на момент смерти, этот платеж не будет облагаться налогом для ваших получателей. Пенсии с установленными выплатами также обычно выплачивают так называемую «пенсию по случаю потери кормильца» супругу, гражданскому партнеру или ребенку-иждивенцу, но это будет облагаться налогом по предельной ставке подоходного налога.

Если вы уже вышли на пенсию на момент вашей смерти, пенсия с установленными выплатами обычно будет продолжать выплачивать уменьшенную пенсию вашему супругу, гражданскому партнеру или другому иждивенцу. Правила схемы будут определять, кто классифицируется как иждивенец, и обычно гораздо строже в отношении того, кто может получать выплату пособия в случае смерти, по сравнению с личной пенсией.

Что произойдет с вашей государственной пенсией, когда вы умрете?

Вы можете передать государственную пенсию после смерти, но только вашему супругу или гражданскому партнеру.Основное пенсионное правило, регулирующее выплату государственной пенсии в случае смерти, заключается в том, достигли ли вы возраста государственной пенсии до или после недавних изменений в государственной пенсии, которые вступили в силу 6 апреля 2016 года.

Если вы достигли возраста государственной пенсии до 6 апреля 2016 года и получили базовую государственную пенсию, ваш супруг (а) или гражданский партнер может претендовать на вашу дополнительную государственную пенсию, которая основана на вашей записи о взносах в национальное страхование. В некоторых случаях может быть возможно передать единовременную государственную пенсию в случае смерти, и ваш супруг (а) или гражданский партнер может иметь право на получение пособия в связи с утратой.

Если вы достигли возраста государственной пенсии после 6 апреля 2016 года и (будете) получать новую государственную пенсию, ваш супруг (а) или гражданский партнер может унаследовать дополнительную выплату сверх вашей пенсии.

Простое добавление получателей с PensionBee

Ваш браузер не поддерживает теги видео HTML5.Если у вас есть пенсия PensionBee, вы можете просто перейти в раздел своего профиля в своем онлайн-BeeHive, чтобы добавить или обновить своих получателей.

Предупреждение о рисках

Как всегда с инвестициями, ваш капитал находится под угрозой. Стоимость ваших инвестиций может как снижаться, так и расти, и вы можете получить обратно меньше, чем вложили. Эта информация не должна рассматриваться как финансовый совет.

Последний раз редактировалось: 07.07.2021

Информационный бюллетень: Пенсионные планы с остатком денежных средств

Министерство труда США

Администрация по обеспечению безопасности пособий сотрудникам

Ноябрь 2011 г.

Если ваша компания переводит свою традиционную формулу выплат пенсионного плана на новую формулу выплат пенсионного плана с остатком денежных средств, у вас могут возникнуть некоторые вопросы о том, как это изменение повлияет на вас.Ниже приведены ответы на некоторые из наиболее часто задаваемых вопросов. Эти ответы предназначены для предоставления общей информации и не являются юридической интерпретацией ERISA или Налогового кодекса. Если у вас остались вопросы, позвоните в один из наших офисов или отправьте свой вопрос EBSA по электронной почте.

Что такое план баланса наличности?