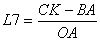

При расчете эталонного коэффициента общей ликвидности используются: Эталонный коэффициент общей ликвидности

Эталонный коэффициент общей ликвидности

Но в составе краткосрочной задолженности также может быть просроченная и даже безнадежная с точки зрения кредиторов. Было ба логично рассчитать уровень коэффициента общей ликвидности для условий, когда все оборотные активы не только ликвидны, но и соответствуют необходимым размерам, а краткосрочная задолженность формируется только в пределах нормальных сроков ее погашения, т. е. в ее составе нет ни просроченной, ни тем более безнадежной.

Коэффициент общей ликвидности, определяемый на основе таких показателей, как правило, далек от реальности, но имеет практическое значение как своего рода эталонный показатель. Назовем его эталонным коэффициентом общей ликвидности. Его уровень определяется исходя из:

а) стоимости необходимых запасов;

б) величины дебиторской задолженности со сроком погашения в течение 12 месяцев, уменьшенной на сумму просроченной задолженности дебиторов;

в) балансовых остатков денежных средств;

г) краткосрочной задолженности предприятия за вычетом просроченной.

Если просроченная дебиторская задолженность и просроченная краткосрочные долги предприятия отсутствуют, эталонный коэффициент равен необходимому коэффициенту общей ликвидности, с поправкой на соотношение суммарной величина принимаемой в расчет дебиторской задолженности и денежных средств и принимаемых в расчет краткосрочных долгов предприятия. В идеале названное соотношение должно быть равно единице. Тогда необходимые запасы финансируются за счет собственных оборотных средств, равных им по величине, а краткосрочным долги предприятия погашаются дебиторской задолженностью и денежными средствами. Однако условия расчетов с дебиторами и кредиторами могут не зависеть от предприятия, и величина дебиторской задолженности и денежных средств оказывается больше или меньше краткосрочных долгов предприятия. В первом случае собственных обратных средств должно быть достаточно для финансирования не только необходимых запасов но и части дебиторской задолженности; во втором случае необходимые запасы будут частично финансироваться за счет краткосрочных заемных источников. Обе ситуации нежелательны, т. е. они не соответствуют прямому назначению собственных оборотных средств как источника финансирования необходимых запасов. Но их надо принимать во внимание при определении эталонного коэффициента общей ликвидности, отвечающего конкретным условиям работы предприятия.

Выяснение конкретных причин отклонений эталонного коэффициента, от необходимого позволяет обмерить их уровни, устранив хотя бы частично эти причины. В этом и состоит практический смысл определения эталонного коэффициента общей ликвидности.

Внимание!

Если вам нужна помощь в написании работы, то рекомендуем обратиться к профессионалам. Более 70 000 авторов готовы помочь вам прямо сейчас. Бесплатные корректировки и доработки. Узнайте стоимость своей работы.

Поможем написать любую работу на аналогичную тему

Получить выполненную работу или консультацию специалиста по вашему учебному проекту

Узнать стоимостьКоэффициенты ликвидности — e-xecutive.ru

Коэффициент абсолютной ликвидности (Cash ratio)

Коэффициент абсолютной ликвидности – это финансовый показатель, используемый при анализе ликвидности компании, посредством расчета коэффициента между всеми денежными активами (cash assets), активами эквивалента денежных средств (cash equivalent assets) и всеми текущими обязательствами (current liabilities).

Синонимы: Cash Ratio, Liquidity Ratio, Коэффициент денежной ликвидности, Коэффициент наличности.

Коэффициент абсолютной ликвидности характеризует способность компании погашать текущие обязательства (и в какой доле) за счёт ликвидных оборотных средств и других свободных активов. Во внимание принимается имеющаяся сумма наличных средств, а также их эквиваленты: рыночные ценные бумаги, депозиты и другие абсолютно ликвидные активы.

Так как модель Cash Ratio измеряет только самые ликвидные из всех активов по отношению к текущим обязательствам, поэтому данный показатель рассматривается как самый консервативный из всех используемых коэффициентов ликвидности.

1) Учитывается в показателях срочной и текущей ликвидности.

2) Используется в кредитной характеристике компании.

3) Исключает из расчета товарно-материальные запасы и дебиторскую задолженность. То есть, коэффициент демонстрирует, в какой степени компания может оплатить свои текущие обязательства, не полагаясь на продажу товарно-материальных запасов и не рассчитывая на получение дебиторской задолженности.

4) Характеризует способность немедленно погасить текущие краткосрочные обязательства предприятия – то есть, имеются ли ресурсы, способные удовлетворить требования кредиторов в критической ситуации. Поэтому этот показатель принимается в расчет будущими поставщиками с относительно короткими сроками кредитования. Для стратегических инвесторов абсолютная ликвидность предприятия менее значима.

Вычисление коэффициента абсолютной ликвидности

Формула коэффициента денежной ликвидности:

CR = денежные средства + краткосрочные рыночные вложения/ Краткосрочные обязательства

Данные для расчета можно получить из баланса. Надо учитывать, что формула игнорирует время получения и выплаты денежных средств.

Нормативное значение Cash Ratio

Рекомендуемое значение коэффициента абсолютной ликвидности >0,2. Для различных отраслей нормативные значения могут отклоняться от рекомендуемого.

| Значение показателя | Комментарий |

| меньше 0,2 | Значение показателя ниже нормативного демонстрирует утрату платежеспособности, неспособность компании погасить свои текущие обязательства за счет ликвидных оборотных активов. |

| от 0,2 до 0,5 | Рекомендуемый интервал показателя. |

| свыше 0,5 | Значение показателя сверх рекомендуемого свидетельствует о неэффективном и нерациональном использовании денежных средств, которые могли бы быть направлены на развитие предприятия. |

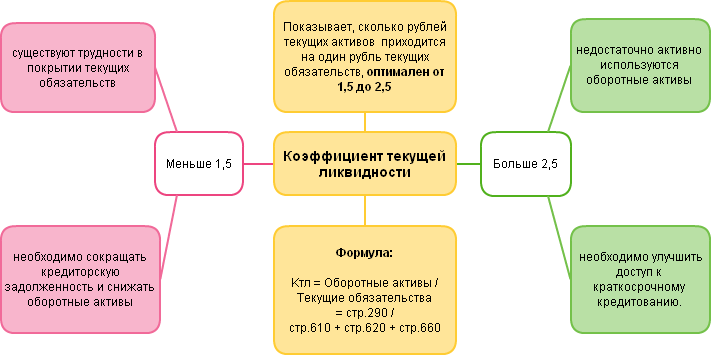

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности – один из показателей, которые используются в практике проведения финансового анализа предприятия вместе с коэффициентом быстрой ликвидности и коэффициентом абсолютной ликвидности. Current ratio (CR) характеризует способность компании погашать текущие краткосрочные обязательства (текущие пассивы) за счёт оборотных активов.

Различают ликвидность текущую (общую) и срочную. Общую ликвидность предприятия определяют как соотношение суммы текущих активов и суммы текущих обязательств, определяемых на начало и конец года.

Синонимы коэффициента текущей ликвидности: коэффициент покрытия, Current ratio, CR, «liquidity ratio», «cash asset ratio», «cash ratio».

Назначение КТЛ

1) Показывает способность предприятия рассчитываться по своим долгам в период длительности одного производственного цикла (период, необходимый для изготовления и реализации одной партии продукции).

2) Чтобы получить общее представление о платежеспособности компании, то есть ее возможность оплатить долговые обязательства за счет имеющихся наличных средств, запасов, дебиторской задолженности.

3) Чтобы получить представление об эффективности операционного цикла компании или ее способности превратить свою продукцию в наличные средства. Если компания испытывает затруднения со своевременной оплатой дебиторской задолженности или имеет длительный период оборачиваемости запасов, она может столкнуться с проблемами ликвидности.

4) Компоненты коэффициента (текущие активы и текущие обязательства) можно использовать для расчета величины оборотного капитала (коэффициента оборотного капитала), являющегося отношением размера оборотного капитала к размеру выручки.

Формула расчета коэффициента CR

Коэффициент покрытия рассчитывается по формуле:

Текущая ликвидность = Текущие активы / Текущие обязательства

Под текущими активами компании подразумеваются:

- Наличные деньги в кассе и на счетах в банках, а также эквиваленты денег.

- Дебиторская задолженность с учетом резерва на покрытие безнадежных долгов.

- Стоимость запасов товарно-материальных ценностей, которые должны иметь относительно быструю оборачиваемость в пределах года.

- Прочие текущие активы (расходы будущих периодов, вложение средств в ценные бумаги и т.д.).

Текущие пассивы:

- Ссуды ближайших сроков погашения (в пределах года)

- Неоплаченные требования (поставщиков, бюджета и т.д.)

- Прочие текущие обязательства.

В целях достоверной оценки ликвидности активов надо иметь в виду, что не все активы ликвидны в равной мере. Поэтому при расчете коэффициента текущей ликвидности требуется детальная расшифровка состава текущих активов и обязательств. То есть, прежде чем использовать коэффициент покрытия, необходимо оценить качество текущих активов и характер текущих обязательств, а также скорость их оборота.

Значение коэффициента текущей ликвидности

Чем выше значение коэффициента, тем более высокий уровень платежеспособности компании, то есть, тем легче компании погашать краткосрочные обязательства.

Нормальным значением считается показатель от 1,5 до 2,0 (зависит от рынка, отрасли и пр.).

Если значение коэффициента ниже 1, то это свидетельствует об отсутствии финансовой стабильности предприятия. Значит, компания неспособна оплатить свои обязательства, если бы срок платежа по ним наступил в данный момент. Потому что для этих целей не хватит ресурсов и придется искать дополнительное финансирование либо продавать акции или долгосрочные активы. Но надо учитывать, что не все активы можно реализовать в срочном порядке. Впрочем, критическое финансовое состояние еще не значит банкротство.

Значение более 2 может свидетельствовать о нерациональной структуре капитала, что может быть связано с замедлением оборачиваемости средств, вложенных в запасы, неоправданным ростом дебиторской задолженности.

Важный нюанс: само по себе значение коэффициента текущей ликвидности не гарантирует отсутствие у предприятия дефицита денежных средств, поскольку в состав текущих активов кроме денег входят также товары, материалы, готовая продукция, дебиторская задолженность и т.д. Это значит, что КТЛ не дает представления о том, какая доля продукции компании продается, а какая залеживается на складе, оплачивают ли ее покупатели или задерживают платежи на неопределенный срок. Для уточнения данных моментов надо использовать другие показатели ликвидности.

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности – один из важных показателей финансовой устойчивости предприятия, входит в группу показателей ликвидности. С помощью данного показателя оценивается способность компании выполнить свои краткосрочные обязательства за счет своих самых ликвидных активов в случае проблем с реализацией продукции. Чем выше коэффициент ликвидности, тем устойчивее финансовое состояние компании. Равен отношению высоколиквидных текущих активов и текущих обязательств компании.

Данный показатель используется руководителями при анализе финансово-хозяйственной деятельности предприятия, инвесторы принимают его во внимание для оценки инвестиционной привлекательности предприятия, кредиторы – для оценки финансового риска и финансовой устойчивости.

Данный индикатор краткосрочной ликвидности компании также известен как: Коэффициент срочной ликвидности, Коэффициент «лакмусовой бумажки», Quick Ratio, Acid Test Ratio, Quick Assets Ratio, QR.

Quick Ratio по своему смысловому назначению аналогичен коэффициенту текущей ликвидности, однако, первый показатель исчисляется по более узкому кругу оборотных текущих активов, когда из расчета исключена наименее ликвидная их часть – производственные запасы. Запасы исключаются, потому что большинству компаний в силу специфики деятельности затруднительно трансформировать запасы в наличные средства, если возникнет вынужденная необходимость. Когда краткосрочные обязательства должны быть срочно оплачены, QR переоценивает краткосрочный финансовый потенциал компании.

Логика исключения запасов из расчета состоит не только в их меньшей ликвидности, но и в том, что вырученные денежные средства от реализации производственных запасов могут быть существенно ниже первичных расходов на их приобретение. Иными словами, коэффициент QR дает более осторожную оценку ликвидности фирмы. Следовательно, коэффициент быстрой ликвидности более консервативен, чем коэффициент текущей ликвидности.

Как рассчитывается QR

Коэффициент срочной ликвидности рассчитывается по формуле:

QR = Денежные средства + краткосрочные инвестиции + Дебиторская задолженность / текущие краткосрочные обязательства

Или другая формула:

QR = Current Assets – Inventories / Current Liabilities

Где: Current Assets – текущие активы;

Inventories – запасы;

Current Liabilities – текущие обязательства.

Данные для расчета берутся из баланса компании.

Рекомендуемые значения коэффициента срочной ликвидности

Нормативные значения коэффициента быстрой ликвидности – в диапазоне от 0,7 до 1. Показатель ниже рекомендованного значит, что у компании может возникнуть дефицит ликвидных средств. В зависимости от вида деятельности и отраслевой принадлежности данный норматив может меняться. Так, многие западные аналитики рекомендуют использовать показатель 1 как нижнее значение.

Данные рекомендации по нормативным значениям коэффициента связаны с практикой кредиторской и дебиторской задолженности. Ведь контрагенты, находящиеся в деловых отношениях, кредитуются взаимно. Показатель «1» обозначает, что суммы предоставленного и полученного кредитов равны.

Критическое значение коэффициента QR > 1 рассчитывается из того, что любое предприятие должно стремиться к тому, чтобы сумма дебиторской задолженности не превышала величины кредита, полученного им от поставщиков. На практике возможны любые отклонения от этого правила. Большинству бизнесменов выгодно иметь долги, поэтому по возможности они предпочитают оттягивать срок платежа кредиторам, если это не влияет на финансовые результаты и взаимоотношения с поставщиками.

При использовании Коэффициента быстрой ликвидности, необходимо учитывать, что эта модель игнорирует время полученных и выплаченных наличных средств. Например, если у компании на текущий период нет счетов к оплате, но долги надо погашать позже, то эта компания может показать хороший Коэффициент QR, но это не значит, что общая ликвидность будет приемлемой.

Ссылки

- Танцы с бубнами вокруг оценки эффективности проектов

- Юлия Водолазская: Оборачиваемость. Увеличиваем эффективность бизнеса

- Инвестиционная привлекательность компании. Что нужно знать топ-менеджеру?

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

Коэффициент общей ликвидности. Расчет коэффициента общей ликвидности :: SYL.ru

Неплатежеспособность компании – это зачастую верный признак ее будущего банкротства. Неспособность вовремя расплатиться по выставленным контрагентами счетам приводит к судебным искам, расплатиться по которым может быть очень сложно в связи с потерей коммерческой репутации. Поэтому для успешного функционирования предприятия необходим своевременный финансовый анализ. Его основой является оценка платежеспособности компании с помощью ряда показателей. К ним, в частности, относят коэффициент общей ликвидности.

Расчет этого показателя позволяет понять, сможет ли рассматриваемая фирма вовремя оплатить возникшие требованиях своих кредиторов. Соотношение оборотных активов к текущим пассивам – это и есть коэффициент общей ликвидности, формула которого является предметом рассмотрения настоящей статьи.

Сущность понятия

Для начала давайте разберемся, что такое ликвидность. Этот экономический термин означает способность одного вида активов конвертироваться в другой или быть проданным по цене, близкой к рыночной. Деньги являются самой ликвидной ценностью, поскольку они могут быть обменены практически на все, что угодно. Принципиальное значение для оценки платежеспособности компании представляет скорость конвертации. Чем она больше, тем более ликвидным являются ее активы.

Классификация статей баланса

Специалисты выделяют три группы ценностей в собственности компаний: высоко-, низко- и неликвидные. При этом нужно понимать, что причисление к последним не означает, что данная ценность не может быть продана в принципе, а только то, что ее цена при реализации на рынке будет намного меньше номинальной. Если она не может быть конвертирована в свой денежный эквивалент ни при каких обстоятельствах, то ее вообще нельзя причислять к активам и ставить на баланс предприятия, а тем более учитывать, когда рассчитывается коэффициент общей ликвидности или любой другой показатель платежеспособности.

Основные группы

Расположим основные статьи бухгалтерского баланса в порядке убывания их способности быстро конвертироваться в деньги:

- средства на текущих банковских счетах и в кассе предприятия;

- государственные ценные бумаги и банковские долговые расписки;

- краткосрочная дебиторская задолженность;

- корпоративные акции и векселя;

- оборудование, сооружения, здания;

- объекты незавершенного строительства.

Чем большим количеством высоколиквидных активов обладает компания, тем проще ей будет расплатиться по неожиданно возникшим обязательствам. Именно оценкой их качества и занимается финансовый анализ.

Основные индикаторы

Существуют три основных показателя для оценки платежеспособности компании – коэффициенты абсолютной, быстрой и текущей ликвидности. Первый представляет собой долю наиболее конвертируемых активов в объеме текущих обязательств. Его нормальным значением является цифра больше 0,2. Это означает, что 20% своей краткосрочной задолженности компания может погасить за счет своих наиболее быстро конвертируемых активов. Если этот показатель меньше 0,2, то это повод задуматься об увеличении денежных средств на банковском счете и остатков в кассе.

Коэффициент быстрой (срочной) ликвидности является частным от деления текущих средств за вычетом запасов на краткосрочные пассивы. Норма — от 0,8 до 1. Большая цифра может указывать на нерациональное распределение ресурсов. Коэффициент текущей (общей) ликвидности – это показатель финансового анализа, который представляет собой соотношение оборотных активов и текущих пассивов. Его нормальное значение лежит в пределах от 1,5 до 3.

Коэффициент общей ликвидности: формула

Для целей расчета разделим все активы и пассивы на группы. Обозначим активы буквами А1, А2, А3, А4, где цифра указывает на ликвидность рассматриваемой ценности. Аналогичным образом объединим в группы пассивы. П1, П2, П3 и П4 – это кратко-, средне- и долгосрочные обязательства, а также постоянные. Предприятие считается ликвидным, если активы каждой из групп превышают соответствующие пассивы. Коэффициент общей ликвидности (К) будет равен соотношению суммы всех ценностей, кроме трудно реализуемых, и кратко- и среднесрочных обязательств, или К = (А1+А2+А3) / (П1+П2). Если подставить в нее значения из бухгалтерской отчетности, то мы сможем оценить платежеспособность фирмы. Если рассматривать формулу в терминах бухгалтерского анализа, то коэффициент общей ликвидности представляет собой долю оборотных активов (ОА) без учета задолженности по уставным взносам (ЗУ) в объеме краткосрочной задолженности (КЗ). Таким образом, К = (ОА – ЗУ) / КЗ.

Практическое значение показателя

Расчет коэффициента общей ликвидности позволяет понять, способна ли компания погасить свою краткосрочную задолженность за счет оборотных активов. Нормальным считается значение от 1,5 до 2,5. Если рассчитанный по приведенной выше методике общий коэффициент ликвидности баланса меньше 1, то это означает, что предприятие может в любой момент объявить о своей неплатежеспособности и перестать оплачивать свои текущие счета. Следующим этапом может стать банкротство, потому что решить, настолько запущены проблемы, без значительных финансовых вливаний нельзя. Если же значение коэффициента больше 3, то это говорит о том, что капитал используется нерационально. Решить такую проблему очень просто – нужно вложить свободные средства в менее ликвидные, но более доходные активы.

Управление ликвидностью

Эффективный менеджмент включает не только контроль за работой сотрудников, но и мониторинг имеющейся собственности и обязательств. Существует два основных способа управления рисками в сфере ликвидности: контроль за объемом активов и пассивов. Менеджмент в этой сфере строится на так называемом GAP-анализе, который позволяет оценить абсолютный и относительный разрыв между имеющимися и заемными средствами. Он направлен на поддержание условно безопасного объема активов, которые позволят ответить по неожиданно возникшим обязательствам перед контрагентами.

Аналогично любой человек откладывает сумму на случай непредвиденных обстоятельств. Грамотное управление ликвидностью позволяет предприятию не только выстоять во время экономического кризиса, но и более дешево купить ресурсы при возникновении неожиданных выгодных предложений.

Увеличение платежеспособности

Если коэффициент общей ликвидности (покрытия) меньше 0,8, то любое кризисное явление может поставить предприятие на грань банкротства. Есть несколько способов предотвратить реализацию столь печального сценария:

- Уменьшить дебиторскую задолженность.

- Увеличить прибыльность предприятия.

- Нарастить объем собственных оборотных активов и снизить количество запасов.

- Эмитировать ценные бумаги для дополнительного привлечения свободных денежных ресурсов.

- Уменьшить объем краткосрочных обязательств.

Оптимизация структуры активов и пассивов – это достаточно сложное задание, требующее составления грамотной и обдуманной схемы. Если владелец предприятия в этом не разбирается, то лучше пригласить высококвалифицированного специалиста. Затраты на его наем многократно окупятся в будущем, поскольку правильная структура собственных и заемных средств – это основа процветания любой коммерческой организации.

Коэффициент общей ликвидности. Формула расчета. Анализ ликвидности :: BusinessMan.ru

Коэффициент общей ликвидности – легкость продажи или превращения определенных материальных или же каких-либо других ценностей в реальные денежные средства для того, чтобы покрыть текущие финансовые обязательства. Таким образом, анализ данного коэффициента предусматривает прогноз того, может ли предприятие полностью покрыть все финансовые обязательства, находящиеся у него в наличии на данный момент.

Ликвидность чего определяется?

Все активы, которыми располагает то или иное предприятие, полностью отображаются в его бухгалтерском балансе, и каждый из этих факторов имеет собственную ликвидность:

- денежные средства, присутствующие на данный момент в кассах или же на счетах компании;

- ценные бумаги или же банковские векселя;

- присутствующая дебиторская задолженность, а также корпоративные ценные бумаги и выданные займы;

- запасы сырья и товаров, присутствующие на складах;

- здания и сооружения;

- оборудование и машины;

- незаконченное строительство.

Что это такое?

Коэффициент общей ликвидности – это финансовый показатель, для расчета которого используется отчетность предприятия. Данный инструмент позволяет определить, может ли компания гасить текущую задолженность, используя имеющиеся у нее оборотные активы. Главным смыслом таких показателей является сравнение количества присутствующих задолженностей компании с ее оборотными средствами, необходимыми для обеспечения погашения таких долгов.

Таким образом, рассматривается несколько коэффициентов ликвидности, а также формул их расчета:

- коэффициент общей ликвидности;

- коэффициент быстрой ликвидности;

- коэффициент абсолютной ликвидности;

- чистый оборотный капитал.

Текущая ликвидность

Коэффициент текущей ликвидности (коэффициент покрытия или коэффициент общей ликвидности) – это отношение текущих активов компании к различным присутствующим у нее краткосрочным обязательствам. В качестве источника этих данных используется бухгалтерский баланс. При этом нет ничего сложного в том, чтобы при наличии всей необходимой информации рассчитать коэффициент общей ликвидности. Формула является следующей:

Что он показывает?

Данный коэффициент показывает, может ли компания погасить какие-либо текущие обязательства, используя только свои оборотные активы. Чем более высоким будет этот показатель, тем сильнее будет увеличиваться платежеспособность определенной организации. Коэффициент общей ликвидности, формула расчета которого была показана выше, определяет не только то, насколько платежеспособной является компания на данный момент, но еще и позволяет определить финансовое состояние предприятия в случае возникновения каких-либо чрезвычайных обстоятельств.

Нормальный показатель этого коэффициента составляет от 1,5 до 2,5. В данном случае цифра будет зависеть от того, в какой сфере работает рассматриваемая компания. При этом стоит отметить, что неблагоприятными являются любые отклонения как ниже, так и выше установленной нормы. Если коэффициент текущей (общей) ликвидности имеет значение менее 1, то это свидетельствует о серьезном финансовом риске, потому что у компании нет возможности оплачивать стабильно свои краткосрочные обязательства. В том случае, если этот коэффициент имеет значение более 3, то используемая предприятием структура капитала может быть признана нерациональной.

В зависимости от того, в какой сфере работает компания, а также исходя из качества и структуры доступных ей активов это значение может существенно изменяться.

Особенности

Стоит отметить, что сам по себе коэффициент покрытия (общей ликвидности) не предоставляет полную картину о работе той или иной организации. В преимущественном большинстве случаев те компании, у которых присутствуют незначительные производственные и материальные запасы, но при этом есть доступ к деньгам по векселям к оплате, могут спокойно работать с более низкими показателями данного коэффициента. Чего нельзя сказать о предприятиях, располагающих большими запасами материальных ценностей и реализующих свои товары в кредит.

Другим вариантом того, как проверить достаточность присутствующих активов, является определение срочной ликвидности. Стоит отметить, что зачастую всевозможные поставщики, банки и акционеры интересуются именно этим показателем, а не стараются узнать общий коэффициент ликвидности баланса, так как компания в процессе своей работы может сталкиваться с различными обстоятельствами, в которых ей нужно будет моментально погасить те или иные непредвиденные расходы. Таким образом, ей нужно будет использовать все ценные бумаги, денежную наличность, дебиторскую задолженность, а также любые другие средства, то есть все активы, которые можно будет в итоге превратить в наличные.

Что показывает этот коэффициент?

Коэффициент срочной ликвидности также позволяет определить, может ли компания гасить все присутствующие у нее текущие обязательства, используя оборотные активы. В этом он схож с тем, что представляет собой значение коэффициента общей ликвидности. Но в данном случае отличием является то, что в расчете используются исключительно среднеликвидные, а также высоколиквидные текущие активы, в которые входят деньги на оперативных счетах, всевозможное сырье и материалы, товары, а также дебиторская задолженность с небольшим сроком погашения.

В чем его отличие от общего?

В принципе, коэффициент общей ликвидности характеризует то же самое, но в данном случае в процессе расчета используются абсолютно другие показатели, то есть не учитывается незаконченное производство, а также присутствующие у компании запасы специализированных материалов, полуфабрикатов и всевозможных компонентов. В качестве источника всей нужной информации также используется бухгалтерский баланс, но при этом в состав активов не берутся присутствующие у компании запасы, потому что при необходимости их вынужденной продажи убытки будут максимально возможными.

Насколько он важен?

На самом деле, многие не понимают, что этот финансовый коэффициент является одним из самых важных и демонстрирует то, какое количество краткосрочных обязательств можно будет немедленно погасить, используя различные средства, присутствующие на счетах, а также краткосрочные ценные бумаги или же поступления из расчетов по дебиторской задолженности. Чем более высоким будет этот показатель, тем выше станет и платежеспособность компании. Нормальным показателем является значение более 0,8, которое показывает, что предстоящие поступления и уже присутствующие у компании денежные средства могут полностью покрыть текущие долги предприятия.

Как его повысить?

Для того чтобы увеличить значение этого показателя, нужно принимать меры, направленные на увеличение присутствующих оборотных средств, а также привлекать всевозможные долгосрочные займы и кредиты. Однако если значение этого коэффициента составляет более трех, это может говорить о том, что структура капитала является нерациональной. Есть масса причин, по которым может формироваться такая ликвидность. Примеры: медленная оборачиваемость финансов, вложенных в различные запасы, а также увеличение дебиторской задолженности.

По этой причине достаточно важно учитывать также коэффициент абсолютной ликвидности, значение которого должно быть выше 0,2.

Что показывает коэффициент абсолютной ликвидности?

Данный коэффициент демонстрирует то, какое количество краткосрочной задолженности организация может погасить, используя только самые ликвидные активы, то есть краткосрочные бумаги, а также присутствующие у нее денежные средства.

Коэффициент абсолютной ликвидности – это соотношение денежных средств, а также присутствующих краткосрочных финансовых вложений ко всем краткосрочным обязательствам, то есть текущим пассивам компании. В качестве источника необходимой информации используется бухгалтерский баланс точно так же, как и при определении текущей ликвидности, но в этом случае в учет берутся только денежные, а также равные им средства.

Каким он должен быть?

Как говорилось выше, нормой считается поддержание значения данного показателя более 0,2. Чем более высокой будет эта цифра, тем лучше будет платежеспособность компании. Опять же, завышенный показатель свидетельствует о том, что на предприятии используется нерациональная структура капитала, а также присутствует слишком большое количество неиспользуемых активов.

Таким образом, если остаток денежных средств поддерживается на уровне отчетной даты, то вся присутствующая у компании краткосрочная задолженность на эту дату может быть полностью погашена на протяжении пяти дней. Такое нормативное ограничение используется в процессе финансового анализа зарубежными специалистами. При этом нет никакого точного обоснования, по какой причине для того, чтобы поддерживать нормальный уровень ликвидности, количество присутствующих денежных средств должно покрывать не менее 20 % от всех текущих пассивов.

Однако в любом случае лучше всего стараться делать так, чтобы данный показатель соответствовал определенному значению и ваша компания имела достаточную абсолютную ликвидность на действующем рынке, так как это поспособствует конкурентоспособности предприятия и привлечению дополнительных инвестиций.

Коэффициент общей платежеспособности. Система оценочных показателей платежеспособности :: BusinessMan.ru

Деятельность любого предприятия можно условно разделить на две части: производственный процесс и движение денежных ресурсов. Например, фирма занимает деньги на покупку материалов, изготовляет за счет собственных мощностей продукцию, продает ее и оплачивает за этот счет свою кредиторскую задолженность. Как видно из этой простейшей ситуации, производственный и монетарный процесс тесно взаимосвязаны и не могут существовать один без другого. Поэтому прогноз успешности деятельности предприятия можно сделать, взглянув на коэффициент общей платежеспособности. О нем и поговорим в сегодняшней статье.

Общие сведения

Для начала разберемся с основным понятием. Платежеспособность представляет собой возможность выполнения собственных денежных обязательств хозяйствующим субъектом за счет имеющихся у него в распоряжении денежных ресурсов. Если предприятие не может в срок расплатиться по долгам, то это может стать причиной его банкротства. Различают два вида неплатежеспособности:

- Наличная.

- Балансовая.

Проблема наличных

Коэффициент общей платежеспособности никак не связан с первым видом. Для этого есть текущий показатель, о котором мы поговорим далее. Наличная неплатежеспособность означает, что предприятие имеет достаточно активов для того, чтобы заплатить по своим долгам, но у него нет денег. Например, фирма владеет большим зданием или дорогим автомобилем, но с помощью этих вещей нельзя сразу ответить по возникшим перед ней обязательствам. Такая проблема обычно решается с помощью переговоров.

Нехватка активов

Гораздо более серьезные проблемы возникают, когда у предприятия нет ни дорогого автомобиля, ни большого здания, которые можно продать. Такой вид неплатежеспособности называется балансовым. Он означает, что активов предприятия не хватит для того, чтобы рассчитаться по возникшим у него обязательствам. Следует понимать, что такая ситуация не обязательно означает неминуемое банкротство. Удачные переговоры могут закончиться решением о реструктуризации долгов. Нужно понимать, что предприятие с балансовой неплатежеспособностью не обязательно имеет проблемы с наличными в краткосрочном периоде.

Залог успешной деятельности – это грамотное планирование. А последнее трудно представить без наличия показателей, которые помогают оценивать текущее и будущее состояние. Оценка финансового здоровья предприятия базируется на семи индикаторах, одним из которых является коэффициент общей платежеспособности. Среди них:

- Коэффициент общей ликвидности.

- Соотношение активов и задолженности.

- Краткосрочная ликвидность.

- Коэффициент обслуживания долга.

- Норма сбережения.

- Коэффициент общей платежеспособности.

- Соотношение инвестиций и общих активов.

Использование этих показателей помогает глубже оценить финансовое состояние предприятия, возможности и угрозы его позиции. Следующим этапом после него является непосредственное планирование с учетом корректных мер для устранения имеющихся проблем с платежеспособностью.

Значение термина

Коэффициент общей платежеспособности предприятия – это один из целого ряда показателей, которые используются для того, чтобы оценить способность предприятия расплатиться по своей долгосрочной задолженности. Более того, он позволяет измерить размер прибыли компании после уплаты налогов, не считая безналичных амортизационных расходов.

Коэффициент общей платежеспособности: формула

Для расчета данного показателя используют чистую прибыль после налогообложения (NP), амортизационные расходы (A) и общую задолженность (TL). В таком случае (NP + A) / TL = коэффициент общей платежеспособности. Норма зависит от отрасли. В общем случае считается, что результат больше 20% означает, что предприятие является платежеспособным. Чем он меньше, тем выше вероятность дефолта компании из-за неспособности рассчитаться по своей кредиторской задолженности в срок. Оптимальный показатель – от 0,5 до 0,7. При надежных источниках внешнего заимствования предприятие может сохранять платежеспособность даже в случае высокой оборачиваемости своих активов.

Другие способы измерения

Мы рассмотрели коэффициент общей платежеспособности, формула которого позволяет оценить долгосрочные перспективы предприятия, не является единственным. Выделяют следующие показатели:

- Текущий коэффициент ликвидности.

- Обеспеченность личными средствами.

- Коэффициент восстановления и утраты платежеспособности.

- Соотношение долгов и запасов.

- Доля чистой стоимости активов в текущих долгах.

- Соотношение общих обязательств и капитала компании.

- Доля основных средств в чистой стоимости активов.

Текущая ликвидность

Данный показатель рассчитывается делением оборотных активов на краткосрочные обязательства. Нормальным считается его значение от 1,5 до 2,5. Маленькие числа означают, что у предприятия возникли трудности с покрытием текущих обязательств и необходимо снижать оборотные активы и кредиторскую задолженность. Высокие показатели связаны с недостаточно активным использованием оборотных активов. Для решения этой проблемы нужно улучшить доступ к краткосрочному кредитованию. Если данный коэффициент меньше 0,1, то предприятие считается неплатежеспособным.

Следует понимать, что низкие показатели – это еще не свидетельство неминуемого банкротства. Коэффициенты помогают разобраться в правильности текущего стратегического и тактического курса. Удачные переговоры с кредиторами и грамотные решения менеджмента могут помочь компании вновь стать успешной. Большинство норм устанавливаются с запасом, чтобы у руководителей было время на оперативное принятие решений по спасению своего бизнеса.

Обеспеченность личными средствами

Данный показатель позволяет оценить, насколько компания обеспечена собственным капиталом. Его расчет осуществляется в два этапа:

- Вычислить разность между суммарными объемами личного капитала и стоимостью основных средств.

- Рассчитать текущую цену оборотного капитала в наличии у компании. При этом здесь важно учитывать не только денежные средства, но и готовые товары и дебиторские долги.

Коэффициент обеспеченности личными средствами равен результату деления оборотных активов на источники капитала компании. Если он меньше 2, то предприятие не является платежеспособным.

Показатель восстановления и утраты способности платить по обязательствам

Данный показатель приобретает чрезвычайную ценность в условиях кризиса. Он рассчитывается как соотношение расчетного коэффициента к установленной норме. Если его значение превышает единицу в шестимесячном периоде, то в случае кризиса она сможет вернуться к прежним показателям. Если же он ниже, то это уже не представляется возможным.

Коэффициент утраты платежеспособности отражает то, как быстро предприятие может утерять свои позиции и погрязнуть в долгах. Если он больше единицы в трехмесячной перспективе, то существует только маленький риск такой ситуации. Низкое значение – это практически полная гарантия потери платежеспособности предприятия в течение одного расчетного периода.

Коэффициент общей платежеспособности: значение

Одной из самых важных характеристик деятельности любого предприятия являются его возможности по расчету по своим обязательствам. Коэффициент общей платежеспособности по балансу должен учитывать ликвидность активов компании, то есть их способность превращения в реальные деньги. Чем она больше, тем выше уровень задолженности можно иметь предприятию. Коэффициент общей платежеспособности ниже нормы означает большую зависимость компании от стабильности внешнего финансирования.

Виды активов по их ликвидности

Различают следующие группы ценностей в распоряжении предприятия: текущие и постоянные. К первой относят наиболее ликвидные, быстро и медленно реализуемые активы. Легче всего оплатить задолженность денежными средствами на текущем банковском счете. Кроме них, к наиболее ликвидным активам относят краткосрочные акции и облигации. Быстро реализуемые ценности включают дебиторскую задолженность и депозитные счета. К последней группе относят готовую продукцию, незавершенное производство, сырье и материалы. Постоянные финансовые активы включают трудно реализуемые активы, то есть здания, оборудование, транспортные средства и земельные участки, которые принадлежат предприятию.

Ценности и обязательства

Коэффициент общей платежеспособности показывает соотношение между активами и пассивами. Первые представляют собой ресурсы, которые контролируются предприятием. Они делятся на два вида. К оборотным активам относят денежные средства и их эквиваленты, которые предназначены для реализации в течении 12 месяцев или одного операционного цикла. Например, задолженность покупателей или готовая продукция. К необоротным относят активы, которые будут использовать на протяжении нескольких операционных циклов. К ним, в частности, относят нематериальные ценности, долгосрочные инвестиции.

Пассивы – это тот источник, из которого формируются хозяйственные средства. Их разделяют на собственные и заемные. Первые, например, включают капитал предприятия и доходы будущих периодов. Что касается привлеченных пассивов, то они разделяются по срокам возврата. Последнюю группу и учитывают при оценке платежеспособности. Что касается активов, то имеются формулы с совокупными их показателями или только оборотными хозяйственными средствами.

Общий и расчетный коэффициент

Тщательный анализ платежеспособности предприятия предполагает использование так называемых эталонных показателей. По своему существу они близки к необходимым коэффициентам, но отличаются тем, что в их формулах используется не текущая задолженность, а расчетная. Эталонный коэффициент общей ликвидности позволяет определить платежеспособность предприятия при наличии идеальных условий работы. Зная его, можно определить причины его отличия от обычного показателя. Для расчета эталонного коэффициента общей ликвидности необходимо разделить нормальную стоимость оборотных активов предприятия на краткосрочную задолженность.

Ликвидность и платежеспособность

Оба вышеназванных показателя характеризуют финансовое состояние предприятия. Но у них есть существенные отличия. Расчет общего коэффициента платежеспособности позволяет оценить возможность предприятия отвечать по своим долгосрочным обязательствам. Ликвидность связана с ближайшим будущим. Она означает способность предприятия платить по своим обязательства в краткосрочном периоде. Термин также используется для описания возможности быстрого обмена активов на наличные. Высокий коэффициент общей платежеспособности показывает, что компания имеет больше, чем она должна своим кредиторам. Другими словами, у ликвидного предприятия может быть достаточно средств на то, чтобы отвечать по своим краткосрочным обязательствам, поэтому оно может совсем не ожидать надвигающейся финансовой катастрофы. Поэтому оба показателя являются равнозначными для оценки состояния хозяйствующего субъекта. Успешная компания должна быть и ликвидной, и платежеспособной.

Оценка ликвидности и платежеспособности предприятия

Анализ финансовой отчетности необходим всем субъектам хозяйственных отношений. По отчетности акционеры и инвесторы делают выводы о возможностях получения доходов от вложений в организацию, поставщики и покупатели — оценивают стабильность коммерческих связей, выявляют способность партнера своевременно и в полной мере выполнять обязательства, кредиторы — прогнозируют оценку платежеспособности организации при оценке риска предоставления ей заемных средств.

В практике анализа различают долгосрочную и текущую платежеспособность. Долгосрочная платежеспособность — способность предприятия рассчитываться по своим обязательствам в долгосрочной перспективе, способность рассчитываться по краткосрочным обязательствам — текущая платежеспособность. Предприятие считается платежеспособным, если оно в состоянии выполнить свои краткосрочные обязательства с использованием оборотных активов [1, С.29].

На текущую платежеспособность оказывает ликвидность активов, представляющая время превращения активов в денежную форму. Чем меньше требуется времени, чтобы активы приобрели денежную форму, тем выше его ликвидность.

В связи с тем, что в состав оборотных активов входят не только легко реализуемые активы, но и труднореализуемые, организация может обладать не только большей, но и меньшей ликвидностью. В составе пассивов выделяют обязательства различной степени срочности. На основании этого основывается методика оценка ликвидности Баланса.

Ликвидность Баланса — соотношение активов и пассивов, обеспечивающее своевременное покрытие краткосрочных обязательств оборотными активами.

Анализ ликвидности баланса заключается в сравнении средств по активу, сгруппированных по степени их ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения.

Активы делятся на четыре группы:

А1 — наиболее ликвидные активы;

А2 — быстрореализуемые активы;

А3 — медленно реализуемые активы;

А4 — труднореализуемые активы.

Пассивы группируются по степени срочности их оплаты:

П1 — наиболее срочные обязательства;

П2 — краткосрочные пассивы;

П3 — долгосрочные пассивы;

П 4 — постоянные пассивы.

Для определения ликвидности Баланса следует сопоставить итоги соответствующих групп активов и пассивов. Баланс считается абсолютно ликвидным, если одновременно выполняются следующие условия: [2, С. 152].

Таблица 1

Анализ ликвидности баланса ООО «Бэллавита»

|

Актив |

На начало периода |

На конец периода |

Пассив |

На начало периода |

На конец периода |

Платежный излишек или недостаток (+;-) |

|

|

1 |

2 |

3 |

4 |

5 |

6 |

7=2–5 |

8=3–6 |

|

А1 Наиболее ликвидные активы (250+260) |

14077 |

15053 |

П1 Наиболее срочные обязательства (620+660) |

7290 |

6648 |

6787 |

8405 |

|

А2 Быстрореализуемые активы 215+240+270 |

12586 |

16557 |

П2 Краткосрочные пассивы (610) |

0 |

1879 |

12586 |

14678 |

|

А3 Медленно реализуемые активы (135+140+210+220–215–216) |

12110 |

16602 |

П3 Долгосрочные пассивы (590) |

8980 |

13137 |

3130 |

3465 |

|

А4 Труднореализуемые активы (190+216+230–135–140) |

15324 |

18403 |

П4 Постоянные пассивы (490+630+640+650) |

42976 |

52772 |

27652 |

34369 |

Сопоставление первых двух групп активов и пассивов позволяет оценить текущую платежеспособность. Сравнение третьей группы активов и пассивов отражают долгосрочную платежеспособность. Четвертое неравенство носит «балансирующий» характер.

Проанализируем ликвидность Баланса, на примере ООО «Бэллавита».

Таблица 2

Оценка ликвидности баланса ООО «Бэллавита»

|

На начало года |

На конец года |

|

|

|

14077>7290 |

15053>6648 |

|

|

12586>0 |

16557>1879 |

|

|

12110>8980 |

16602>13137 |

|

|

15324<42976 |

18403<52772 |

Анализ ликвидности, представленный в таблице 2, показывает, что баланс предприятия ООО «Бэллавита» можно назвать абсолютно ликвидным, так как соблюдаются все четыре неравенства.

Для анализа платежеспособности используются финансовые коэффициенты платежеспособности (табл.3). Они рассчитываются как на начало года, так и на конец.

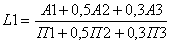

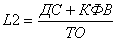

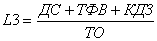

Для комплексной оценки платежеспособности используют общий показатель платежеспособности, исчисляемый по формуле:

Таблица 3

Финансовые коэффициенты платежеспособности

|

Показатель |

Способ расчета |

Оптимальное значение |

Пояснение |

|

1.Коэффициент абсолютной ликвидности |

|

|

Погашение в ближайшее время текущей краткосрочной задолженности предприятия за счет денежных средств и финансовых вложений |

|

2.Коэффициент «критической оценки» |

|

0,7–0,8 |

Погашение краткосрочных обязательств за счет денежных средств, средств в краткосрочных ценных бумагах и поступлений по расчетам |

|

3.Коэффициент текущей ликвидности |

|

2,0–3,5 |

Погашение текущих обязательств по кредитам и расчетам за счет оборотных активов |

|

4. Коэффициент маневренности функционирующего капитала |

|

Уменьшение показателя в динамике является положительным фактором |

характеризует часть функционирующего капитала обездвиженной в производственных запасах и долгосрочной дебиторской задолженности |

|

5. Доля оборотных средств активах |

|

|

Зависит от отраслевой принадлежности организации |

|

6. Коэффициент обеспеченности собственными средствами |

|

|

Наличие у предприятия собственных оборотных средств |

где ДС — денежные средства;

КФВ — краткосрочные финансовые вложения;

ТО — текущие обязательства;

ТФВ — текущие финансовые вложения;

КДЗ — краткосрочная дебиторская задолженность;

ОА — оборотные активы;

МРА — медленно реализуемые активы;

ВБ — валюта баланса;

СК — собственный капитал;

ВА — внеоборотные активы

Рассчитаем коэффициенты платежеспособности на примере ООО «Бэллавита» (табл.4)

Таблица 4

Коэффициенты, характеризующие платежеспособность

|

Коэффициенты платежеспособности |

На начало периода |

На конец периода |

Отклонение |

|

1. Общий показатель ликвидности (L1) |

1,107 |

0,952 |

-0,155 |

|

2. Коэффициент абсолютной ликвидности (L2) |

0,094 |

0,074 |

-0,02 |

|

3. Коэффициент «критической оценки» (L3) |

0,676 |

0,663 |

-0,013 |

|

4. Коэффициент текущей ликвидности (L4) |

1,811 |

1,813 |

+0,002 |

|

5. Коэффициент маневренности функционирующего капитала (L5) |

1,400 |

1,414 |

+0,014 |

|

6. Доля оборотных средств в активах (L6) |

0,598 |

0,599 |

+0,001 |

|

7. Коэффициент обеспеченности собственными средствами (L7) |

0,386 |

0,397 |

+0,011 |

По данным таблицы динамика общего показателя ликвидности, коэффициента абсолютной ликвидности, коэффициента «критической оценки» анализируемой организации отрицательна. На конец отчетного периода предприятие способно оплатить лишь 7,4 % своих краткосрочных обязательств. Коэффициент «критической оценки» показывает, кaкaя часть текущих обязательств может быть погашена не только за счет ожидаемых поступлений от разных дебиторов. Оптимальным считается значение 0,7–0,8 (приблизительно равен 1), в значительной степени зависит от качества дебиторской задолженности, что выявляется по внутреннему учету. У данного предприятия значение L3 близко к критериальному, но в конце отчетного оно снизилось [3, С.218].

Коэффициент текущей ликвидности позволяет установить отношение текущих активов к краткосрочным обязательствам. L4 — главный показатель платежеспособности, оптимальным значением считается соотношение от 1, 5 до 3, 5. Если значение коэффициента текущей ликвидности превышает единицу, то организация располагает некоторым объемом собственных ресурсов, формируемых за счет собственных источников. Коэффициент текущей ликвидности объединяет предыдущие показатели и является показателем удовлетворительного состояния бухгалтерского баланса [4, С.192].

Для повышения финансовой политики предприятия следует заняться поиском новых инвестиций для достижения эффективности имеющихся мощностей, целесообразно использовать производственные площади, заменять старую технику на новую, интенсивно повышать качество человеческого капитала, обновлять обрабатывающие производства и улучшать качество продукции.

Предприятию важно сохранить и расширить свои позиции на рынке с помощью внедрения современных систем контроля качества продукции, повышения уровня обслуживания, ввести систему скидок.

Литература:

1. Донцова Л. В., Никифорова Н. А. Анализ финансовой отчетности.- М.: Дело и Сервис, 2009.-384с.

2. Пласкова Н. С. Экономический анализ.- М.: Эксмо, 2009.- 704с.

3. Пожидаева Т. А. Анализ финансовой отчетности.- М.: Кнорус, 2010. — 320с.

4. Ефимова О. В., Мельник М. В. — Анализ финансовой отчетности. — М.: Омега-Л, 2008.- 451с.

Коэффициент абсолютной ликвидности (формула по балансу)

Коэффициент абсолютной ликвидности и показатель текущей ликвидности служат основными критериями для ИФНС, оценивающей платежеспособность юрлица. Рассмотрим, что это за показатели и какое значение придается первому из них.

Что показывает ликвидность?

Понятие ликвидности применяют к процессу реализации имущества, принадлежащего юрлицу. По скорости этой реализации оно может делиться на продаваемое:

- Практически мгновенно (деньги и краткосрочные финвложения).

- Быстро (краткосрочная задолженность дебиторов).

- По истечении некоторого времени (запасы).

- Долго (внеоборотные активы).

Применительно к первым трем видам имущества, составляющим оборотные активы, рассчитывают показатели, позволяющие оценить способность юрлица оплачивать имеющиеся у него краткосрочные долги. Эти расчетные характеристики называют коэффициентами ликвидности. Существует три основных их вида (в зависимости от скорости, с которой может быть переведено в деньги имущество, долженствующее обеспечить погашение существующих долгов): абсолютной, критической и текущей ликвидности.

Все эти коэффициенты используют при проведении анализа финансового состояния юрлица. Два из них (первый и последний) обязательны к расчету при оценке платежеспособности налогоплательщика, которую выполняет ИФНС по методике, содержащейся в приказе Минэкономразвития РФ от 21.04.2006 № 104.

О других показателях, рассчитываемых при проведении финансово-экономического анализа, читайте в статье «Основные финансовые коэффициенты и формулы их расчета».

Коэффициент абсолютной ликвидности, о котором пойдет речь в нашей статье, отражает, какую долю существующих краткосрочных долгов возможно за счет средств предприятия погасить в кратчайшие сроки, использовав для этого наиболее легко реализуемое имущество.

Определяют исходные данные для расчета коэффициента абсолютной ликвидности по балансу, составленному на конкретную отчетную дату, или по отчетности за ряд дат, если нужно проследить динамику изменения этого показателя.

Как рассчитать абсолютную ликвидность?

Формула коэффициента абсолютной ликвидности представляет собой дробь, в числитель которой попадает сумма легко реализуемого имущества, а в знаменатель – объем краткосрочных долгов. Представить ее можно в двух видах в зависимости от того, каким будет знаменатель:

- Равным всей итоговой сумме по разделу V бухбаланса (т. е. общей сумме краткосрочных обязательств):

КЛабс = (ДенСр +КрФинВл) / КрОбяз,

где:

КЛабс – коэффициент абсолютной ликвидности;

ДенСр – сумма денежных средств;

КрФинВл – сумма краткосрочныхфинвложений;

КрОбяз – общая сумма краткосрочных обязательств.

- Равной величине реально существующих долгов (т. е. числящейся краткосрочной задолженности по заемным средствам, а также по обычным долгам перед поставщиками и прочим долгам):

КЛабс = (ДенСр + КрФинВл) / (КрКр + КрКредЗад + ПрОб),

где:

КЛабс – коэффициент абсолютной ликвидности;

ДенСр – сумма денежных средств;

КрФинВл – сумма краткосрочных финвложений;

КрКр – сумма краткосрочных заемных средств;

КрКрЗд – сумма краткосрочной задолженности кредиторам;

ПрОб – сумма прочих краткосрочных обязательств.

Во второй формуле знаменатель также может быть представлен как общая сумма краткосрочных обязательств, уменьшенная на величину доходов будущих периодов и оценочных обязательств, которые реальными долгами не являются. При существенности двух последних сумм они могут исказить смысл расчета коэффициента. Формула при такой замене знаменателя приобретет, соответственно, иной вид, хотя результат получится тот же, что и в приведенном нами в условных обозначениях варианте.

Если в обоих вышеуказанных расчетах буквенные обозначения заменить на номера соответствующих строк бухбаланса, то получим алгоритмы определения коэффициента абсолютной ликвидности в формулах по балансу:

- От общей суммы краткосрочных обязательств:

КЛабс = (1250 +1240) / 1500,

где:

КЛабс – коэффициент абсолютной ликвидности;

1250 – номер строки бухбаланса по денежным средствам;

1240 – номер строки бухбаланса по финвложениям;

1500 – номер строки бухбаланса с итоговой суммой краткосрочных обязательств.

- От величины реально существующих долгов:

КЛабс = (1250 + 1240) / (1510 + 1520 + 1550),

где:

КЛабс – коэффициент абсолютной ликвидности;

1250 – номер строки бухбаланса по денежным средствам;

1240 – номер строки бухбаланса по финвложениям;

1510 – номер строки бухбаланса по краткосрочным заемным средствам;

1520 – номер строки бухбаланса по краткосрочной задолженности кредиторам;

1550 – номер строки бухбаланса по прочим краткосрочным обязательствам.

О том, какими правилами нужно руководствоваться при заполнении строк действующей формы бухбаланса, читайте в статье «Порядок составления бухгалтерского баланса (пример)».

Норма для коэффициента

Нормальным значением коэффициента считается нахождение его в пределах от 0,2 до 0,5. Это означает, что от 20 до 50% краткосрочных долгов юрлицо способно погасить в кратчайшие сроки по первому требованию кредиторов. Соответственно, более высокое значение показателя свидетельствует о более высокой платежеспособности. Превышение величины 0,5 указывает на неоправданные задержки в использовании высоколиквидных активов.

Как изменить значение ликвидности?

К повышению показателя приводит рост величин, указанных в числителе формулы расчета (денег и краткосрочных финвложений), и уменьшение значений, составляющих ее знаменатель (краткосрочных обязательств).

Более полную информацию по теме вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

Как рассчитать коэффициенты ликвидности | Малый бизнес

Джим Вудрафф Обновлено 3 августа 2018 г.

Прибыль может выглядеть неплохо, но счета оплачиваются наличными. Как владелец малого бизнеса, отслеживаете ли вы коэффициенты ликвидности своего бизнеса? Вы должны рассчитывать эти коэффициенты, по крайней мере, еженедельно.

Что такое коэффициенты ликвидности?

Ликвидность — это не только количество денег на банковских счетах вашей компании. Речь идет о том, как все ваши текущие активы и обязательства соотносятся друг с другом.Насколько хватит и каковы должны быть эти соотношения?

Давайте возьмем компанию и рассмотрим несколько примеров соотношений. Следующие данные относятся к Hasty Rabbit Corporation, производителю кроссовок для кроликов.

- Денежные средства в банках: 85000 долларов США

- Дебиторская задолженность: 210 000 долларов США

- Запасы: 125 000 долларов США

- Торговая кредиторская задолженность: 72000 долларов США

- Текущие сроки погашения долгосрочной задолженности: 37000 долларов США

- Начисленные расходы: 19 000 долларов США

- Начисленные расходы: 12 000 долларов США

- Краткосрочные векселя к оплате: 60 000 долларов США

Коэффициент текущей ликвидности

Коэффициент текущей ликвидности является наиболее популярной формулой коэффициента ликвидности.Это сумма текущих активов, разделенная на сумму текущих обязательств. В примере с Hasty Rabbit:

Итого оборотные активы = Наличные деньги в банках + Дебиторская задолженность + Запасы = 85 000 долларов США + 210 000 долларов США + 125 000 долларов США

Итого текущие активы = 420 000 долларов США

Итого текущие обязательства = Торговая кредиторская задолженность + Текущие сроки погашения LTD + начисленные расходы + Краткосрочные векселя = 72 000 долларов США + 37 000 долларов США + 19 000 долларов США + 12 000 долларов США + 60 000 долларов США = 200 000 долларов США

Коэффициент текущей ликвидности = Текущие активы / текущие обязательства = 420 000 долларов США / 205 000 долларов США = 2.1

Руководители предприятий, финансовые аналитики и кредиторы считают коэффициент текущей ликвидности выше 2: 1 комфортным уровнем ликвидности. Другими словами, компания имеет как минимум 2 доллара в оборотных активах на каждый доллар текущих обязательств. Причина, по которой коэффициент текущей ликвидности превышает 2: 1, заключается в том, что время для преобразования запасов в продажи в дебиторскую задолженность и, наконец, в наличные, не всегда проходит гладко. Инвентарь не всегда продается должным образом. Клиенты не всегда вовремя оплачивают счета. Между тем наступают сроки погашения всех текущих обязательств.

Наличие коэффициента текущей ликвидности 2: 1 создает подушку для компенсации сбоев в цикле конвертации денежных средств и при этом позволяет своевременно выполнять долговые обязательства компании. Коэффициент текучести Hasty Rabbit составляет 2,1: 1, так что они в хорошей форме.

Коэффициент быстрой ликвидности

Коэффициент быстрой ликвидности, также известный как коэффициент кислотного теста, является более жестким показателем краткосрочной ликвидности по сравнению с коэффициентом текущей ликвидности. Коэффициент быстрой ликвидности — это сумма денежных средств в банках плюс дебиторская задолженность, деленная на общую сумму текущих обязательств.Вернемся к цифрам из Hasty Rabbit:

Коэффициент быстрой ликвидности = (Наличные в банках + Дебиторская задолженность) / Общие текущие обязательства = (85000 долларов США + 210 000 долларов США) / 200000 долларов США = 295000 долларов США / 200000 долларов США = 1,5

Рассматривается коэффициент быстрой ликвидности выше 1,5: 1 приемлемый. Опять же, у Hasty Rabbit хороший коэффициент ликвидности.

Чистый оборотный капитал

Другим финансовым показателем, используемым для измерения ликвидности, является чистый оборотный капитал. В отличие от предыдущих индикаторов ликвидности, чистый оборотный капитал — это не коэффициент, а сумма в долларах.Это оборотные активы за вычетом текущих обязательств. Давайте посмотрим на наш пример:

Чистый оборотный капитал = Текущие активы — Текущие обязательства = 420 000 долларов США — 200 000 долларов США = 220 000 долларов США

Важность отслеживания чистого оборотного капитала состоит в том, что вы хотите, чтобы эта цифра всегда увеличивалась. По мере роста продаж и общих активов бизнеса чистый оборотный капитал должен расти в той же пропорции.

Бизнес-менеджеры используют ряд финансовых показателей для отслеживания эффективности своего бизнеса, но коэффициенты ликвидности являются одними из самых важных.Ухудшение любого из этих индикаторов ликвидности является ранним предупредительным сигналом, о том, что менеджер должен прислушаться и принять корректирующие меры, прежде чем ситуация ухудшится.

.Коэффициенты ликвидности — Анализ финансовой отчетности

Ликвидность означает способность компании выполнять текущие обязательства. Наиболее распространенные коэффициенты ликвидности включают: чистый оборотный капитал , коэффициент текущей ликвидности, коэффициент кислотного теста и коэффициент наличности . Они измеряют способность компании выполнять краткосрочных обязательств , используя краткосрочных активов .

1. Чистый оборотный капитал

Чистый оборотный капитал или просто «оборотный капитал» — это разница между общей суммой оборотных активов и общей суммой текущих обязательств.Положительная сумма означает, что компания способна погасить свои текущие обязательства за счет оборотных средств. Если это приводит к отрицательной сумме, это означает, что текущих активов недостаточно для покрытия текущих обязательств. Чистый оборотный капитал также показывает, насколько имеется избыток или дефицит.

Чистый оборотный капитал = Текущие активы — Краткосрочные обязательства

Чистый оборотный капитал служит «подушкой безопасности» для кредиторов. Кредиторы хотят знать, достаточно ли у компании оборотных средств, прежде чем предоставлять новый кредит.У компании больше шансов получить кредит, если она поддерживает хороший уровень оборотного капитала.

2. Коэффициент текущей ликвидности

Коэффициент текущей ликвидности равен отношению оборотных активов к текущим обязательствам. Если текущие активы превышают текущие обязательства, коэффициент текущей ликвидности приведет к значению больше 1; в противном случае — меньше 1. Обычно значение больше 1 является благоприятным признаком. Это означает, что компания может покрывать свои текущие обязательства за счет оборотных средств.

Коэффициент текущей ликвидности = Текущие активы ÷ Текущие обязательства

Значение коэффициента текущей ликвидности показывает, сколько текущих активов имеет компания по каждому текущему обязательству.Например, коэффициент текущей ликвидности 1,5 означает, что текущие активы компании в 1,5 раза больше текущих обязательств. На каждый доллар текущих обязательств компания должна заплатить 1,5 доллара текущих активов.

3. Коэффициент кислотного теста / коэффициент краткости

Коэффициент быстрой ликвидности (или «коэффициент быстрой ликвидности») измеряет способность компании оплачивать краткосрочные обязательства, используя быстрые активы. Быстрые активы относятся к более ликвидным видам оборотных активов, то есть денежным средствам и их эквивалентам, рыночным ценным бумагам и краткосрочной дебиторской задолженности.Запасы и предоплаты исключаются из расчета.

Коэффициент кислотного теста = Быстрые активы ÷ Текущие обязательства

4. Коэффициент денежной наличности

Коэффициент денежной наличности — еще более строгий показатель ликвидности, поскольку он учитывает только денежные средства и рыночные ценные бумаги. Он показывает, есть ли у компании в наличии денежные средства и рыночные ценные бумаги для оплаты своих текущих обязательств.

Коэффициент денежных средств = (Денежные средства и их эквиваленты + Оборотные ценные бумаги) ÷ Текущие обязательства

Приведенные выше коэффициенты измеряют способность компании погашать краткосрочные обязательства.Они измеряют, достаточно ли у компании оборотных активов (или конкретных оборотных активов) для покрытия текущих обязательств. Эти соотношения дают даже полезную информацию по сравнению с эталонными тестами, такими как прошлые показатели производительности и средние отраслевые показатели.

.Калькулятор коэффициентов ликвидностиИспользование калькулятора

Этот калькулятор найдет решения для четырех тактов ликвидность бизнеса или организации — коэффициент текущей ликвидности, коэффициент быстрой ликвидности, коэффициент наличности и оборотный капитал. Калькулятор может рассчитать один или два набора точек данных и даст результаты только для тех соотношений, которые могут быть вычислены на основе входных данных, предоставленных пользователем.

- Если вы анализируете одну компанию за один отчетный период, заполните известные точки данных в столбце A и нажмите рассчитать — результаты отобразятся ниже.

- Если вы анализируете две компании или одну компанию за два отчетных периода, используйте оба столбца A (основной) и B (дополнительный). Для каждой точки данных и отношения, имеющего значение в обоих столбцах, также будет вычислено изменение, выраженное в виде увеличения или уменьшения в процентах.

Поле выбора значащих цифр определяет округление только самих соотношений. Изменения в процентах всегда рассчитываются до четырех значащих цифр.

Расчеты, используемые в этом калькуляторе

- Коэффициент текущей ликвидности = оборотные активы ÷ текущие обязательства

- Коэффициент быстрой ликвидности = (оборотные активы — запасы) ÷ текущие обязательства

- Коэффициент денежной наличности = (денежные средства + эквиваленты денежных средств) ÷ текущие обязательства

- Оборотный капитал = текущие активы — текущие обязательства

Входные определения

- Оборотные активы

- Краткосрочные активы, которые сразу или в течение двенадцати месяцев могут быть легко конвертированы в денежные средства в качестве прибыли для выплаты долга или текущих расходов.

- Краткосрочные обязательства

- Краткосрочные обязательства, которые подлежат погашению сейчас или подлежат погашению в течение двенадцати месяцев. Сюда входят операционные расходы, принадлежности и материалы, кредиты, подлежащие погашению в текущем году, и т. Д.

- Опись

- Продукты, которые компания приобрела или произвела и планирует продать.

- Наличные

- Включает наличные деньги в кассе, а также деньги на банковских счетах, к которым можно легко получить доступ.

- Денежные эквиваленты

- Инвестиции с низким уровнем риска, срок погашения которых составляет не более 3 месяцев. Примеры включают авуары денежного рынка, казначейские векселя, привилегированные акции (, а не обыкновенных акций), приобретенные незадолго до погашения, и определенные типы облигаций.

Определения соотношения

- Коэффициент текущей ликвидности

- Измеряет способность компании выполнять краткосрочные обязательства.Наиболее всеобъемлющее соотношение, включает все оборотные активы , включая запасы и дебиторскую задолженность.

- Коэффициент быстрой ликвидности

- Более консервативный расчет способности компании выполнять краткосрочные обязательства. Дебиторская задолженность включена, однако товарно-материальные запасы не учитываются, поскольку обычно считаются менее ликвидными, чем другие виды активов, и могут быть проданы через Net-30.

- Коэффициент денежной наличности

- Самый консервативный метод оценки способности компании выполнять краткосрочные обязательства, за исключением запасов и дебиторской задолженности.Обоснование этого состоит в том, что в отличие от эквивалентов денежных средств, которые можно конвертировать в денежные средства в относительно короткие сроки, запасы и дебиторская задолженность, в то время как оборотные активы могут потребовать значительных затрат времени и средств для сжижения.

- Оборотный капитал

- Показывает оборотные средства, с которыми компания должна работать. Большое количество оборотных средств может означать, что у компании нехватка или небольшая сумма денежных средств.

Дополнительная литература

.определение, формула, нормы и ограничения

Определение коэффициента текущей ликвидности

Коэффициент текущей ликвидности является балансовым показателем финансовых показателей ликвидности компании.Коэффициент текущей ликвидности указывает на способность компании выполнять краткосрочные долговые обязательства. Коэффициент текущей ликвидности определяет, достаточно ли у фирмы ресурсов для выплаты своих долгов в течение следующих 12 месяцев. Потенциальные кредиторы используют этот коэффициент при принятии решения о выдаче краткосрочных ссуд.Коэффициент текущей ликвидности также может дать представление об эффективности операционного цикла компании или ее способности превращать свой продукт в наличные. Коэффициент текущей ликвидности также известен как коэффициент оборотного капитала .

Расчет (формула)

Коэффициент текущей ликвидности рассчитывается путем деления оборотных активов на краткосрочные обязательства:

Коэффициент текущей ликвидности = оборотные активы / текущие обязательства.

Обе переменные показаны в балансе (отчете о финансовом положении).

Нормы и ограничения

Чем выше коэффициент, тем более ликвидна компания. Обычно приемлемый коэффициент текущей ликвидности — 2; это удобное финансовое положение для большинства предприятий. Приемлемые текущие коэффициенты варьируются от отрасли к отрасли. Для большинства промышленных компаний коэффициент текущей ликвидности 1,5 может быть приемлемым.

Низкие значения коэффициента текущей ликвидности (значения менее 1) указывают на то, что у фирмы могут возникнуть трудности с выполнением текущих обязательств.Однако инвестор также должен учитывать операционный денежный поток компании, чтобы лучше понять ее ликвидность. Низкий коэффициент текущей ликвидности часто может поддерживаться сильным операционным денежным потоком.

Если коэффициент текущей ликвидности слишком высок (намного больше 2), то компания может неэффективно использовать свои текущие активы или средства краткосрочного финансирования. Это также может указывать на проблемы в управлении оборотным капиталом.

При прочих равных условиях кредиторы считают, что высокий коэффициент текущей ликвидности лучше, чем низкий коэффициент текущей ликвидности, потому что высокий коэффициент текущей ликвидности означает, что компания с большей вероятностью выполнит свои обязательства, которые подлежат погашению в течение следующих 12 месяцев.

Точная формула в аналитическом программном обеспечении ReadyRatios

Коэффициент текущей ликвидности = F1 [CurrentAssets] / F1 [CurrentLiabilities]

F1 — Отчет о финансовом положении (МСФО).

Коэффициент текущей ликвидности Отраслевой эталон

Средние значения коэффициента вы можете найти в нашем справочнике по отраслевому сравнительному анализу — Коэффициент текущей ликвидности.

.

Об авторе