Прибыль в процентах: Как посчитать прибыль | Современный предприниматель

Экономия на процентах налог на прибыль \ Акты, образцы, формы, договоры \ КонсультантПлюс

- Главная

- Правовые ресурсы

- Подборки материалов

- Экономия на процентах налог на прибыль

Подборка наиболее важных документов по запросу Экономия на процентах налог на прибыль (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

- Налог на прибыль:

- 18210101011011000110

- 18210101011012100110

- 18210101012020000110

- 18210101012021000110

- 18210101012022100110

- Ещё…

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Путеводитель по налогам. Энциклопедия спорных ситуаций по налогу на прибыльВАС РФ указал, что материальная выгода от экономии на процентах за пользование заемными денежными средствами не является доходом, который облагается налогом на прибыль. Пользование денежными средствами по договору займа без взимания заимодавцем процентов не является оказанием услуг. Денежные средства, полученные обществом по договору займа на условиях возврата такой же суммы, не могут рассматриваться как безвозмездно полученные (п. 2 ст. 248 НК РФ).

Пользование денежными средствами по договору займа без взимания заимодавцем процентов не является оказанием услуг. Денежные средства, полученные обществом по договору займа на условиях возврата такой же суммы, не могут рассматриваться как безвозмездно полученные (п. 2 ст. 248 НК РФ).

Зарегистрируйтесь и получите пробный доступ к системе КонсультантПлюс бесплатно на 2 дня

Открыть документ в вашей системе КонсультантПлюс:

Готовое решение: Учет кредитов и займов при УСН

(КонсультантПлюс, 2022)материальная выгода от экономии на процентах тоже не образует дохода по УСН. В перечне внереализационных доходов материальная выгода не поименована (п. п. 1, 2 ст. 248, ст. 250, п. 1 ст. 346.15 НК РФ, Письма Минфина России от 24.07.2013 N 03-11-06/2/29384, от 18.08.2009 N 03-11-09/284). Правил определения материальной выгоды и ее оценки в гл. 25, 26.2 НК РФ также нет. Поэтому в доходах по УСН (как и в доходах по налогу на прибыль) экономию на процентах учитывать не нужно.

«Обзор правовых позиций, отраженных в судебных актах Конституционного Суда Российской Федерации и Верховного Суда Российской Федерации, принятых в третьем квартале 2018 года по вопросам налогообложения, а также по вопросам применения норм процессуального права»Суды отметили, что необоснованное завышение цены товара оказало влияние на налоговые обязательства сторон сделки, и именно общество получило налоговый эффект, выразившийся в экономии исчисленных по сделке налогов в размере разницы по ставкам между налогом на прибыль организаций (20 процентов) и налогом на доходы физических лиц (13 процентов), то есть в размере 7 процентов.

Постановление Конституционного Суда РФ от 20.07.2011 N 20-П

«По делу о проверке конституционности положений пункта 4 статьи 93.4 Бюджетного кодекса Российской Федерации, части 6 статьи 5 Федерального закона «О внесении изменений в Бюджетный кодекс Российской Федерации в части регулирования бюджетного процесса и приведении в соответствие с бюджетным законодательством Российской Федерации отдельных законодательных актов Российской Федерации» и статьи 116 Федерального закона «О федеральном бюджете на 2007 год» в связи с запросом Высшего Арбитражного Суда Российской Федерации»Преимущества финансового лизинга для лизингополучателя очевидны: срок действия договора лизинга при 100-процентном финансировании почти равен сроку полной амортизации приобретаемого на условиях лизинга оборудования и может варьироваться от 2 до 10 лет, что позволяет лизингополучателю оформить право собственности на предмет лизинга по остаточной, приближенной к нулевой стоимости; лизинговый платеж в полном объеме относится на себестоимость, уменьшая налогооблагаемую базу по налогу на прибыль, а при применении к основной норме амортизации специального коэффициента в отношении амортизируемых основных средств возникает экономия на налоге на имущество; лизинговые операции не ухудшают показателей финансовой устойчивости и ликвидности лизингополучателя, который может выкупить объект лизинга, вернуть взятое в лизинг оборудование лизингодателю или привлечь новое современное оборудование и пр.

Как считать прибыль, чтобы не иметь проблем с деньгами

Когда собственник знает заработанную сумму, он понимает, все ли хорошо у бизнеса. Если не хорошо — решает, что с этим делать: урезает расходы или закрывается.

Разбираемся, как считать прибыль правильно.

Выручка

Для продавца в магазине это сумма, которую он наторговал за день, неделю, месяц. Для собственника не все так просто. Выручка — это общая стоимость обязательств, которые бизнес выполнил перед клиентами за период — день, неделю, месяц, год.

Оказали услугу клиенту и подписали акт об этом — это ваша выручка. Продали в октябре товара на $20 тыс. — это тоже выручка. Живыми деньгами она может зайти и в следующем месяце или даже позже.

Все стараются получить свое быстрее, но бывают разные ситуации. Скажем, в строительстве подрядчик зачастую получает расчет после сдачи объекта, особенно если заказчик объекта — государство.

Бывает и наоборот. Сперва вы получаете предоплату, затем исполняете заказ и получаете остаток суммы. Собственник рассуждает: «Раз я получил деньги, значит, они мои». А это не так. Пока услугу не оказали полностью или товар не отгружен, это деньги клиента, которые временно находятся на вашем счете. Вашими они станут, когда исполните обязательства, под которые их получили.

Собственник рассуждает: «Раз я получил деньги, значит, они мои». А это не так. Пока услугу не оказали полностью или товар не отгружен, это деньги клиента, которые временно находятся на вашем счете. Вашими они станут, когда исполните обязательства, под которые их получили.

Другая распространенная ситуация — собственник просто берет из кассы деньги на личные расходы, например, покупку жилья. А потом удивляется, когда попадает в кассовый разрыв — ситуацию, когда пришло время платить, а нечем. Приходится брать кредит. Если бы он усвоил управленческий учет, этого не случилось бы.

Операционные расходы

Это расходы бизнеса, которые он должен понести, чтобы получить прибыль:

- аренда помещений

- оплата коммунальных услуг

- закупка сырья или товара

- канцтовары для офиса

- оплата услуг связи

- зарплата сотрудников с налогами и социальными начислениями на нее

У каждого бизнеса своя специфика, поэтому расходы отличаются.

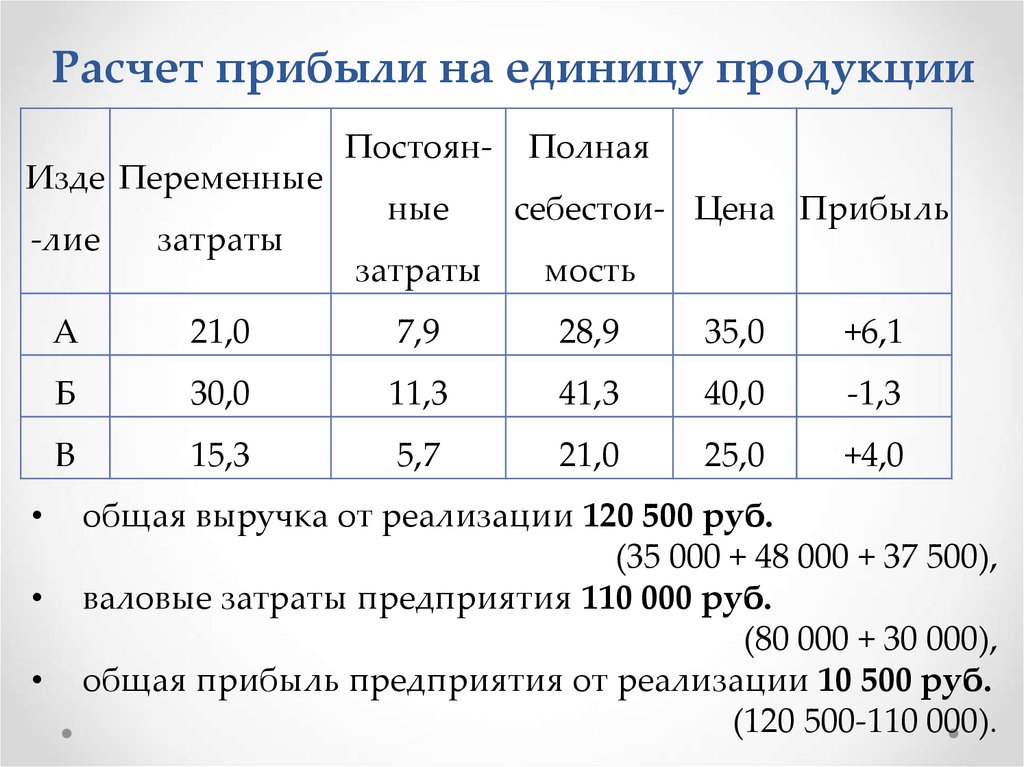

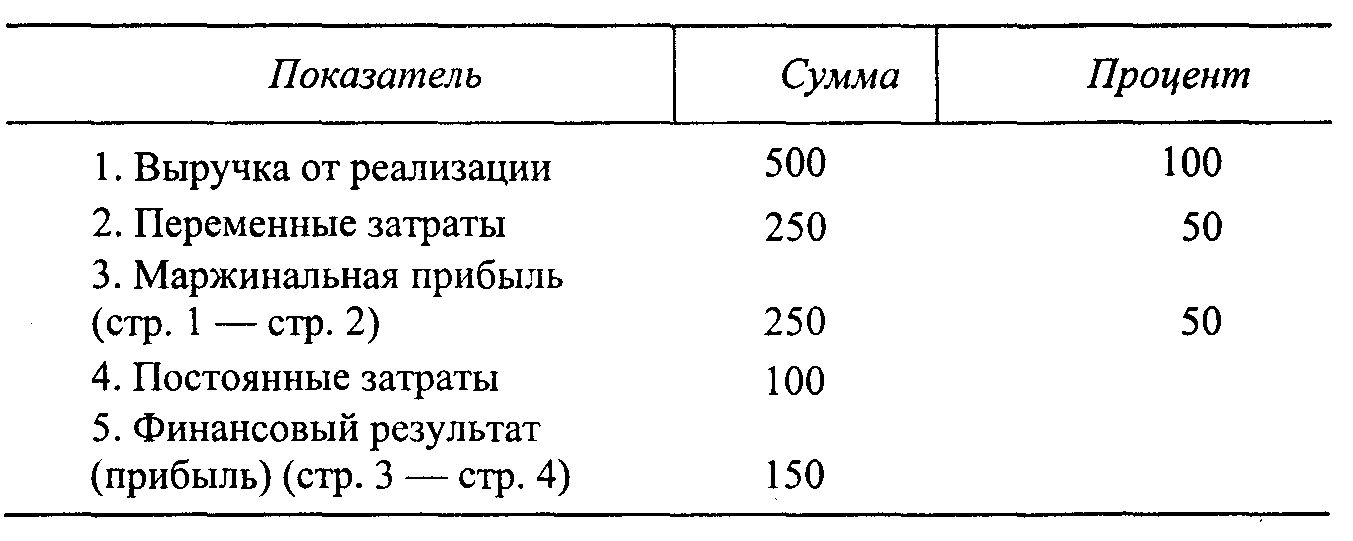

Операционные расходы можно посчитать скопом. Но обычно их делят на постоянные и переменные. Переменные зависят от выручки, а постоянные — нет.

Если ваши продажники сидят на голом проценте, их зарплата — переменные расходы. Если в ней предусмотрена фиксированная часть, она относится к постоянным расходам, а проценты — к переменным. А вот у бухгалтера зарплата, как правило, одинаковая, независимо от того, сколько фирма заработала. Значит, это постоянный расход.

Переменные расходы — это закупка сырья и товара. Чтобы больше продавать, вы должны больше покупать. В производственной компании к переменным относятся и расходы на коммунальные услуги, которые растут вместе с нагрузкой на производство. Чтобы больше продать, надо больше произвести. Для этого — чаще включать станок, потреблять больше электроэнергии и оплачивать больше киловатт.

Еще расходы делятся на прямые и косвенные. Это актуально, когда собственник ведет несколько направлений бизнеса или владеет сетью заведений.

Владелец сети кафе платит за аренду каждого помещения, оплачивает коммунальные услуги, покупает продукты, выплачивает зарплату сотрудникам конкретного заведения. А офиса ему достаточно одного. Аналогично с магазинами.

Оплата расходов по конкретному заведению — это его прямые расходы. Аренда офиса, оплата за коммунальные услуги и связь, зарплата офисного персонала — косвенные.

Считать прямые расходы полезно, чтобы оценить прибыль каждого направления. Возможно, какие-то работают в минус и тянут деньги от более успешных.

Расходы надо считать за период, к которому они относятся. Допустим, аренда офиса стоит $400 в месяц. Но собственник платит на полгода вперед. В январе заплатил $2400. Фактические расходы понес в январе. Но оплатил за шесть месяцев. Значит, когда считаем прибыль за месяц, пишем в расходы на аренду $400.

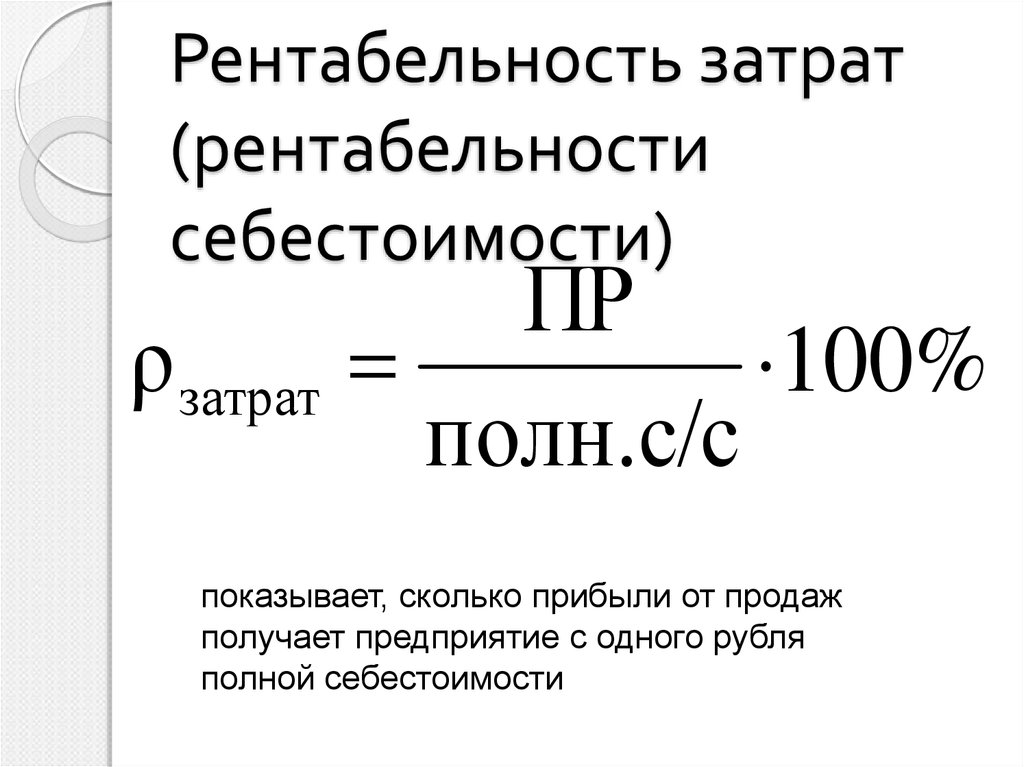

Операционная прибыль

Когда мы знаем выручку и операционные расходы, осталось рассчитать операционную прибыль. Это разница между этими двумя показателями.

Если результат отрицательный, у вас проблемы. Если нулевой — значит, бизнес ничего не заработал.

Если больше нуля, ваш бизнес зарабатывает. Но вытаскивать из него всю операционную прибыль рано. Мы еще не учли цифры, которые составляют разницу между операционной и чистой прибылью — налоги, проценты по кредитам и амортизацию. И вот тут возможны сюрпризы. Если эти траты съедают всю прибыль, получается, ваш бизнес что-то заработал, а вы — ничего.

Налоги

Зависят от государства и выбранной системы налогообложения. Любое государство хочет, чтобы бизнес платил налоги и делал это вовремя.

Ваши цифры из отчета о прибылях и убытках его при этом не интересуют. В зависимости от системы налогообложения оно хочет получать разницу между доходом и расходом или процент от выручки.

Налоги в большинстве случаев платятся раз в квартал. Но знать, какие обязательства появились перед государством по итогам месяца, тоже полезно. Не будет неприятным сюрпризом, когда придет время платить.

Если время платить налоги еще не пришло, можете потратить сумму, которая получилась при их расчете, на нужды бизнеса или личные расходы. На время, пока государству эти деньги не нужны, возьмете их взаймы. Это своего рода беспроцентный кредит. Чтобы не платить пени и штрафы, отдайте его вовремя.

Проценты по кредитам

Если у вас нет обязательств по кредитам, вычитать из прибыли вам нечего. Этот расход для вас равен нулю.

Если кредиты есть, платежи по ним состоят из двух частей. Одна — тело кредита. Это сумма, на которую после очередного платежа уменьшается ваша общая задолженность перед банком. Вторая — проценты. Проценты — это ваша плата за пользование чужими деньгами.

Вы купили для магазина витрину-холодильник за $5 тыс. Деньги на покупку взяли в кредит. Теперь у вас есть холодильник и $5 тыс. долга, которые вы выплачиваете равными долями. Пусть это будет по $600 в месяц в течение года. Из них $500 списывается с тела кредита, а $100 — проценты.

Тело кредита при расчете прибыли не учитываем. Мы взяли деньги, купили холодильник, он уже приносит нам прибыль. И будет приносить дальше, когда мы долг отдадим. А вот проценты — это расходы бизнеса. Просто мы не учитываем их в операционных, так принято в управленческом учете. Но нашу прибыль они все-таки уменьшают. Только не операционную, а чистую.

Амортизация

Срок эксплуатации любой техники, оборудования и транспорта ограничен. Рано или поздно такие активы выйдут из строя — потребуют ремонта, модернизации, а со временем — замены.

Допустим, вы купили станок со сроком эксплуатации 15 лет и заплатили за него $18 тыс. Умножаем 15 на 12, получаем 180. Это значит, что вы будете использовать станок в течение 180 месяцев.

Мы знаем, сколько стоит станок и сколько месяцев он нам прослужит. Этого достаточно, чтобы рассчитать амортизацию за месяц:

Делим $18 тыс. на 180 месяцев и получаем $100. Эти $100 и вычитаем из чистой прибыли за месяц.

Как поступить с суммой, которая получилась при расчете амортизации, решать собственнику. Можно ее откладывать на новый актив. Через 180 месяцев накопим $18 тыс. и купим новый станок. Их, правда, может и не хватить. Ведь все годы, пока станок работает, инфляция тоже не дремлет. А еще могут появиться более производительные, экономичные, лучше обеспечивающие безопасность работ станки. Но стоить они будут дороже. Однако $18 тыс. уже будут на счету.

Можно ее откладывать на новый актив. Через 180 месяцев накопим $18 тыс. и купим новый станок. Их, правда, может и не хватить. Ведь все годы, пока станок работает, инфляция тоже не дремлет. А еще могут появиться более производительные, экономичные, лучше обеспечивающие безопасность работ станки. Но стоить они будут дороже. Однако $18 тыс. уже будут на счету.

Весь бизнес-контент в удобном формате. Интервью, кейсы, лайфхаки корп. мира — в нашем телеграм-канале. Присоединяйтесь!

Но эти деньги можно и потратить. Просто мы должны помнить, что со временем понадобятся деньги на ремонт или замену станка. Но в любом случае показатель важен для расчета чистой прибыли.

Распространенная ошибка таксистов, которые работают с агрегаторами, — они не считают амортизацию автомобиля. А ведь такси изнашивается быстрее, чем семейный автомобиль.

Если считать амортизацию, да еще делать на основе этих расчетов денежный запас, деньги на ремонт авто и даже покупку нового найти будет легче.

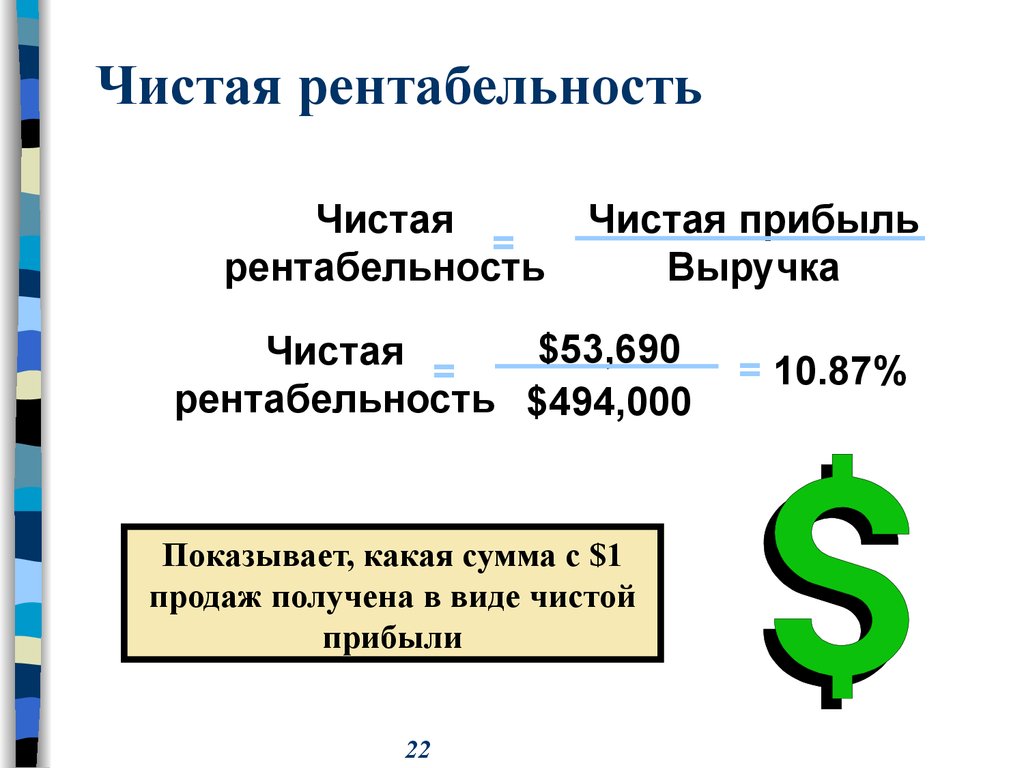

Чистая прибыль

Когда мы вычли из выручки операционные расходы, налоги, проценты по кредитам и амортизацию, оставшееся — и есть наша чистая прибыль. Эту разницу бизнес заработал — и мы вправе распоряжаться ею, как сочтем нужным.

#Финансы #Для управленцев

Последние материалы

Статья

3 фразы, которые убедят людей уважать ваше время

Как отстоять свои границы и не показаться грубияном.

Читать

Статья

McDonald’s в Турции продает айран, а Coca-Cola в Японии — алкогольный напиток

Как продукция известных брендов отличается в разных странах.

Читать

Статья

Как стать бизнес-аналитиком в IT и получать около 3000$ в месяц

Советует Director of Service Excellence & CM в SoftServe.

Читать

Формула процента прибыли | Примеры с шаблоном Excel

Формула расчета процента прибыли (содержание)

- Формула

- Примеры

Дополнительная сумма, которую компания получает от покупателя сверх того, что компания заплатила продавцу, называется прибылью. Чистая прибыль, полученная компанией, делится на ее продажи, и результат называется процентом прибыли. Процент прибыли используется для управления продажами и затратами и, таким образом, для общей оценки эффективности, а также является показателем силы ценообразования, контроля затрат и стратегического позиционирования.

Чистая прибыль, полученная компанией, делится на ее продажи, и результат называется процентом прибыли. Процент прибыли используется для управления продажами и затратами и, таким образом, для общей оценки эффективности, а также является показателем силы ценообразования, контроля затрат и стратегического позиционирования.

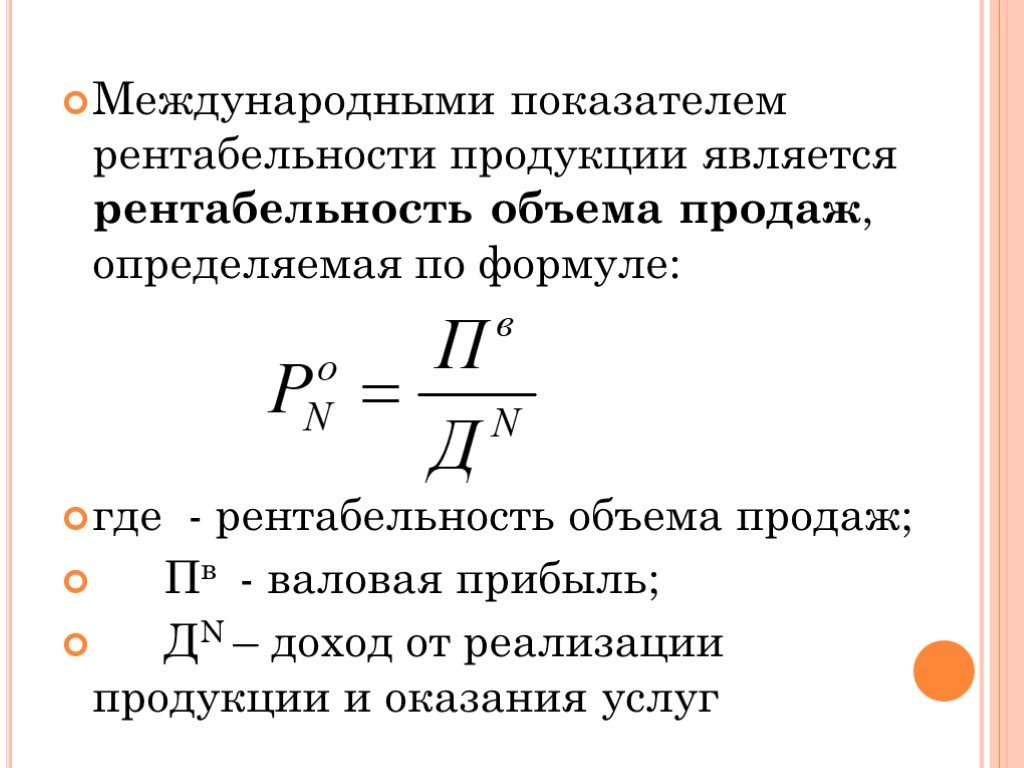

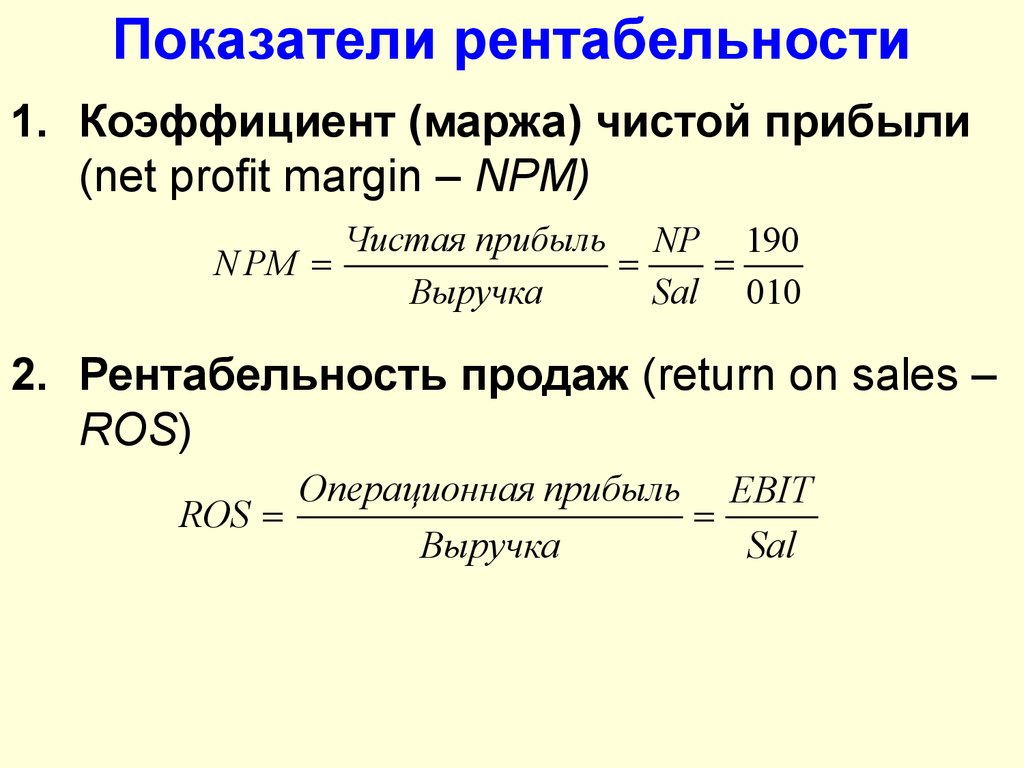

Формула для процентной доли прибыли приведена ниже Процент операционной прибыли = (операционная прибыль / общий объем продаж) * 100

Примеры формулы расчета процента прибыли (с шаблоном Excel)

Давайте рассмотрим пример, чтобы лучше понять расчет расчета процента прибыли.

Вы можете скачать этот шаблон Excel с формулой расчета процента прибыли здесь — Формула расчета процента прибыли. Шаблон Excel

Формула расчета процента прибыли — пример № 1

На основании предоставленной информации рассчитайте a) процент валовой прибыли b) процент чистой прибыли c) операционную прибыль Процент.

Решения:

Общий объем продаж рассчитывается по приведенной ниже формуле

Общий объем продаж = Объем продаж – Возврат от продаж

- Общий объем продаж = 61 500–1 500 долл.

США

США - Общий объем продаж = 60 000 долларов США

Процент валовой прибыли рассчитывается по формуле, приведенной ниже / $60 000] * 100

Чистая прибыль рассчитывается по приведенной ниже формуле

Чистая прибыль = Общая сумма продаж – Себестоимость продаж – Офисные и административные расходы – Расходы на продажу и распределение – Проценты по облигациям – Убытки от пожара + Доход от инвестиций – 1 500 долл. США – 3 600 долл. США + 750 долл. США Процент чистой прибыли рассчитывается по приведенной ниже формуле Процент чистой прибыли = (Чистая прибыль / Общий объем продаж) * 100 Операционная прибыль рассчитывается по формуле, приведенной ниже Процент операционной прибыли рассчитывается по приведенной ниже формуле Процент операционной прибыли = (Операционная прибыль / Общий объем продаж) * 100 Networking Inc — компания по производству сумок, которая производит все типы сумок, такие как дорожные сумки, школьные сумки, сумки для ноутбуков и так далее. Решения: Валовая прибыль рассчитывается с использованием формулы, приведенной ниже Валовая прибыль = общая продажа — стоимость проданных товаров Таким образом, Networking Inc имеет валовую прибыль в размере 23 50 000 долларов, что означает, что товары, которые Networking Inc продала за 3 000 000 долларов, обходятся им в 650 000 долларов для производства, и компания может использовать 23 50 000 долларов для оплаты других своих расходов. Процент валовой прибыли рассчитывается по приведенной ниже формуле. Курс «Финансы для нефинансовых менеджеров» (7 курсов) Курс инвестиционно-банковского дела (123 курса, 25+ проектов) Курс финансового моделирования (7 курсов, 14 проектов) Процент валовой прибыли = ((Общая сумма продаж – Стоимость проданных товаров) ) / Общий объем продаж) * 100 Таким образом, Networking Inc получает 78,33% валовой прибыли от сумок, что говорит Networking Inc о том, что 78,33% ее чистых продаж станут валовой прибылью, и на каждый доллар продаж networking Inc получает 78,33% прибыли до оплаты расходов. Из следующего отчета о прибылях и убытках компании Coca-Cola за год, закончившийся в декабре 2011 и декабре 2010 года, рассчитайте процент валовой прибыли и процент операционной прибыли за оба года. Решение: Процент валовой прибыли рассчитывается с использованием формулы, приведенной ниже Процент валовой прибыли = [(общая выручка — стоимость выручки) / Общая доход] * 100 31 декабря 2011 г. На 31 декабря 2010 г. Процент операционной прибыли рассчитывается по формуле, приведенной ниже На 31 декабря 2011 г. Объяснение Формула представляет собой не что иное, как общий доход компании (общий объем продаж) минус его себестоимость доходов (себестоимость проданных товаров или себестоимость продаж), деленное на общий доход (общий объем продаж). Формула может многое рассказать нам об экономической природе компании, чего мы не можем узнать из валовой прибыли. Формула представляет собой процент от продаж, доступный для покрытия расходов и получения прибыли. Процент операционной прибыли — это разница между выручкой от продаж, себестоимостью проданных товаров и другими операционными расходами, деленная на общий объем продаж. Увеличение операционной маржи может отражать более высокую валовую прибыль и/или лучший контроль над операционными расходами. Расчет прибыли Процентная формула может быть сложной при ее определении и рассмотрении того, что является точным для бизнеса. Компании внимательно следили за процентом прибыли, одним из самых популярных показателей в финансах. Прежде чем инвестировать в какие-либо акции, акционеры или инвесторы внимательно изучают процент чистой прибыли, потому что он показывает, насколько лучше работает компания и какую прибыль инвесторы получат от общего дохода. Цифры процента чистой прибыли не являются фиксированными, и процент продаж используется для сравнения процента чистой прибыли с другими конкурентами. Процент прибыли — это не что иное, как формула оценки бизнеса. Потенциальные инвесторы внимательно следят за процентом валовой прибыли на предмет любого небольшого увеличения или уменьшения. Формула говорит нам, насколько эффективно бизнес превращает свои продажи в прибыль и насколько эффективно работает бизнес, может ли бизнес добавлять ценность в процессе производства или нет. Это руководство по формуле процентной прибыли. Создано Матеушем Мухой и Тибором Палом, кандидатом наук Проверено Богной Шик и Джеком Боуотером Основано на исследовании Brigham, E.F.; Эрхардт, М.К. «Финансовый менеджмент: теория и практика» (2016) Последнее обновление: 06 апреля 2022 г. Этот калькулятор маржи будет вашим лучшим другом, если вы хотите узнать доход от товара, предполагая, что вы знаете его стоимость и желаемый процент прибыли . У нас есть несколько калькуляторов, похожих по своей сути — вы можете проверить нашу маржу с НДС (или налогом с продаж), маржу со скидкой или очень похожий калькулятор наценки. Если вы занимаетесь бизнесом, вам также могут пригодиться наш калькулятор НДС, калькулятор налога с продаж и калькулятор комиссий с продаж. Как видите, маржа — это простой процентный расчет, но, в отличие от наценки, он основан на выручке, а не на себестоимости проданных товаров (COGS). Формула для расчета процента валовой прибыли выглядит следующим образом: Теперь, когда вы знаете , как рассчитать размер прибыли , вот формула для дохода: И, наконец, чтобы рассчитать, сколько вы можете заплатить за товар, учитывая вашу маржу и выручку (или прибыль), выполните: Все термины (маржа, маржа прибыли, валовая маржа, маржа валовой прибыли) немного размыты, и каждый использует их в немного разных контекстах. Например, 9Затраты 0005 могут включать или не включать расходы, отличные от COGS Таким образом, разница совершенно не имеет значения для целей наших расчетов — в данном случае не имеет значения, включают ли затраты маркетинг или транспорт. В большинстве случаев люди приходят сюда из Google после поиска по разным ключевым словам. В дополнение к упомянутым ранее, они искали калькулятор прибыли , формула прибыли , как рассчитать прибыль , калькулятор валовой прибыли (или просто gp калькулятор ) и даже формула маржи продаж . Разница в между валовой прибылью и наценкой небольшая, но важная. Первое — это отношение прибыли к цене продажи , а второе — отношение прибыли к цене покупки (Себестоимость проданных товаров). Маржа валовой прибыли – это ваша прибыль , деленная на выручку (сумма заработанных денег). Норма чистой прибыли равна прибыли за вычетом цены всех других расходов (арендная плата, заработная плата, налоги и т. д.), деленной на выручку. Думайте об этом как о деньгах, которые оседают в вашем кармане. Хотя маржа валовой прибыли является полезной мерой, инвесторы с большей вероятностью будут обращать внимание на размер чистой прибыли , поскольку он показывает, покрываются ли операционные расходы. В то время как здравый смысл в экономике должен был бы максимизировать доход , его не следует тратить впустую — реинвестировать большую часть этих денег для содействия росту. Карман как можно меньше, или ваш бизнес будет страдать в долгосрочной перспективе ! Существуют также определенные практики, которые, несмотря на краткосрочную прибыль, в долгосрочной перспективе будут стоить вам больше денег, например, импорт ресурсов из страны, которая, вероятно, будет подпадать под экономические санкции в будущем, или покупка недвижимости, которая через 5 лет окажется под водой . Ваша маржа продаж является произведением продажной цены товара или услуги, минус расходы , необходимые для продажи продукта, выраженные в процентах . Нет однозначного ответа на « какая хорошая маржа » — ответ получишь будет варьироваться в зависимости от того, кого вы запрашиваете , и вашего типа бизнеса . Во-первых, вы никогда не должны иметь отрицательную валовую или чистую прибыль Формула процента прибыли — пример № 2

Network Inc успешно зарекомендовала себя на рынке. У руководства Networking Inc есть предстоящая встреча со своими инвесторами, поэтому руководство Networking Inc хочет узнать валовую прибыль и процент валовой прибыли из следующего отчета о прибылях и убытках Networking Inc на конец года.

Network Inc успешно зарекомендовала себя на рынке. У руководства Networking Inc есть предстоящая встреча со своими инвесторами, поэтому руководство Networking Inc хочет узнать валовую прибыль и процент валовой прибыли из следующего отчета о прибылях и убытках Networking Inc на конец года.

Формула расчета процента прибыли – пример №3

США – 12 693 000 долл. США – 13 977 000 долл. США) / 35 119 000 долл. США) * 100

США – 12 693 000 долл. США – 13 977 000 долл. США) / 35 119 000 долл. США) * 100

Релевантность и использование формулы процента прибыли

Рекомендуемые статьи

Здесь мы обсудили, как рассчитать процент прибыли, а также практические примеры и загружаемый шаблон Excel. Вы также можете прочитать следующие статьи, чтобы узнать больше –

Здесь мы обсудили, как рассчитать процент прибыли, а также практические примеры и загружаемый шаблон Excel. Вы также можете прочитать следующие статьи, чтобы узнать больше – Калькулятор маржи

Но это еще не все, вы можете рассчитать любую из основных переменных в процессе продаж — стоимость проданных товаров (сколько вы заплатили за вещи, которые вы продаете), маржа прибыли , выручка (за сколько вы ее продаете) и прибыль — из любых других значений. В общем, ваша норма прибыли определяет, насколько здорова ваша компания — с низкой маржой вы танцуете на тонком льду и любое изменение в худшую сторону может обернуться большими неприятностями. Высокая норма прибыли означает, что есть много места для ошибок и неудач. Продолжайте читать, чтобы узнать, как найти свою норму прибыли и какова формула валовой прибыли.

Но это еще не все, вы можете рассчитать любую из основных переменных в процессе продаж — стоимость проданных товаров (сколько вы заплатили за вещи, которые вы продаете), маржа прибыли , выручка (за сколько вы ее продаете) и прибыль — из любых других значений. В общем, ваша норма прибыли определяет, насколько здорова ваша компания — с низкой маржой вы танцуете на тонком льду и любое изменение в худшую сторону может обернуться большими неприятностями. Высокая норма прибыли означает, что есть много места для ошибок и неудач. Продолжайте читать, чтобы узнать, как найти свою норму прибыли и какова формула валовой прибыли. Если вы начинаете свой собственный бизнес, не стесняйтесь посетить нашу коллекцию стартовых калькуляторов, которые помогут вам встать на ноги.

Если вы начинаете свой собственный бизнес, не стесняйтесь посетить нашу коллекцию стартовых калькуляторов, которые помогут вам встать на ноги. Как рассчитать размер прибыли

30$ . $50 ). 50–30 долл. США = 20 долл. США 20 долл. США / 50 долл. США = 0,4 . 0,4 * 100 = 40% . Формула валовой прибыли

валовая_маржа = 100 * прибыль / выручка (при выражении в процентах). Уравнение прибыли:

Уравнение прибыли: прибыль = выручка - затраты , поэтому альтернативная формула маржи: маржа = 100 * (доход - затраты) / выручка . доход = 100 * прибыль/маржа . затраты = выручка - маржа * выручка / 100 Примечание по терминологии

К счастью, вполне вероятно, что вы уже знаете, что вам нужно и как обращаться с этими данными. Этот инструмент может работать как калькулятор валовой прибыли или калькулятор прибыли .

К счастью, вполне вероятно, что вы уже знаете, что вам нужно и как обращаться с этими данными. Этот инструмент может работать как калькулятор валовой прибыли или калькулятор прибыли . Маржа и наценка

С точки зрения непрофессионала, прибыль также известна как наценка или маржа, когда мы имеем дело с необработанными числами, а не с процентами. Интересно, как одни люди предпочитают рассчитывать наценку, а другие думают с точки зрения валовой прибыли. Нам кажется, что разметка более интуитивно понятна, но, судя по количеству людей, которые ищут калькулятор наценки и калькулятор маржи, последний в несколько раз популярнее .

С точки зрения непрофессионала, прибыль также известна как наценка или маржа, когда мы имеем дело с необработанными числами, а не с процентами. Интересно, как одни люди предпочитают рассчитывать наценку, а другие думают с точки зрения валовой прибыли. Нам кажется, что разметка более интуитивно понятна, но, судя по количеству людей, которые ищут калькулятор наценки и калькулятор маржи, последний в несколько раз популярнее . Часто задаваемые вопросы

В чем разница между валовой и чистой прибылью?

Может ли размер прибыли быть слишком высоким?

Что такое маржа в продажах?

Эти расходы включают в себя: скидки, материальные и производственные затраты, заработную плату сотрудников, арендную плату и т. д. Хотя это очень похоже на чистую прибыль, Маржа продаж в расчете на единицу продукции .

Эти расходы включают в себя: скидки, материальные и производственные затраты, заработную плату сотрудников, арендную плату и т. д. Хотя это очень похоже на чистую прибыль, Маржа продаж в расчете на единицу продукции . Как рассчитать маржу прибыли в размере 20%?

Что такое хорошая маржа?

Не существует установленной хорошей маржи для нового бизнеса , поэтому проверьте свою соответствующую отрасль на наличие репрезентативной маржи , но будьте готовы к тому, что ваша маржа будет ниже. Для малого бизнеса сотрудники часто являются вашими основными расходами.

Не существует установленной хорошей маржи для нового бизнеса , поэтому проверьте свою соответствующую отрасль на наличие репрезентативной маржи , но будьте готовы к тому, что ваша маржа будет ниже. Для малого бизнеса сотрудники часто являются вашими основными расходами.

Как рассчитать маржу в Excel?

Хотя проще использовать Omni Margin Calculator, полезно знать, как рассчитать маржу в Excel:

- Введите стоимость проданных товаров (например, в ячейку A1).

- Введите доход от продукта (например, в ячейку B1).

- Рассчитайте прибыль по , вычитая затрат из дохода (в C1, ввод = B1-A1) и обозначьте это как «прибыль».

- Разделить прибыль на выручку и умножьте на 100 (в D1 введите =(C1/B1)*100) и назовите его «margin».

- Щелкните правой кнопкой мыши последнюю ячейку и выберите Формат ячеек .

- В поле Format Cells под Number выберите Percentage и укажите желаемое количество знаков после запятой.

Как рассчитать маржу в 10%?

- Сделайте 10% десятичной дробью, разделив 10 на 100, чтобы получить 0,1.

- Отнимите 0,1 от 1, что равно 0,9.

- Разделите стоимость вашего предмета на 0,9.

- Используйте это новое число в качестве цены продажи, если вы хотите получить 10% прибыли.

Маржа и прибыль — одно и то же?

Хотя оба показателя измеряют эффективность бизнеса, маржа и прибыль не одно и то же . Все метрики margin даны в процентных значениях и, следовательно, имеют дело с относительными изменениями, подходящими для сравнения вещей, которые работают в совершенно другом масштабе. Прибыль явно выражена в валютном выражении и, таким образом, обеспечивает более абсолютный контекст, что удобно для сравнения повседневных операций.

Как рассчитать маржу в 30%?

- Превратите 30% в десятичную дробь, разделив 30 на 100, что равно 0,3.

США

США

Об авторе