Приказ на списание гсм на предприятии: Приказ на списание топлива | Образец — бланк — форма

Приказ на списание ГСМ

Списываем бензин

На предприятиях довольно часто приходится списывать горюче-смазочные материалы, которые используют работники для осуществления своих прямых обязанностей. В первую очередь ответственный за эту процедуру сотрудник должен получить приказ на списание ГСМ, в котором уточняется основание для списания топлива.

Нормы списания ГСМ

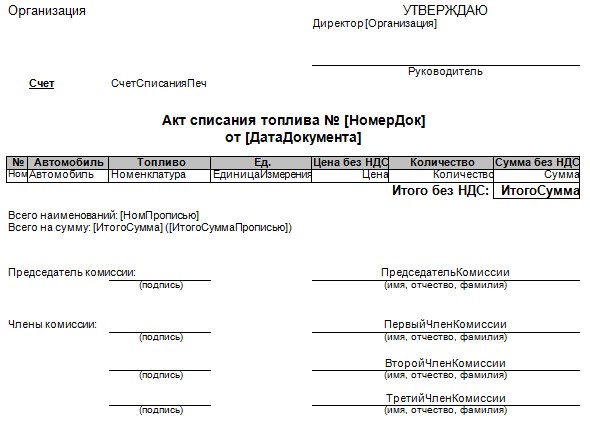

Составление акта на списание топлива имеет свои нюансы. Законодательно утвержденной его формы нет, поэтому можно составить этот документ по внутренним правилам предприятия. Однако приказ на списание ГСМ по нормам обязательно должен учитывать стандартные правила.

Перед тем как списывать материалы, необходимо составить приказ об установлении норм топлива и других ГСМ. В нем должны учитываться следующие виды норм:

- Базовая. Она измеряется непосредственно в литраже бензина или другого вида топлива, используемого на предприятии.

- Транспортная. Она измеряется также в литраже и рассчитывается на 100 км пробега, однако показатель затрат полностью зависит от грузоподъемности автомобиля.

- Показатель нормы. Он, в свою очередь, рассчитывается как и предыдущие: на 100 км пробега автомобиля с учетом стандартной нормы ежемесячной выдачи топлива на 1 единицу транспортного средства.

- Показательно нормы № 2. Он рассчитан на 100 тонно-километров пробега именно грузового транспортного средства.

На предприятии обязательно должны быть утверждены нормы списания ГСМ, которые следует рассчитывать с учетом дорожно-транспортных факторов, погодных условий и сезонности.

Для конкретизации норм следует применять поправочные коэффициенты с конкретными значениями в процентах. Благодаря этим показателям можно проанализировать динамику снижения либо роста норм топлива, а также расходы на горюче-смазочные материалы.

При составлении норм списания ГСМ следует утверждать их отдельно для холодного времени года и отдельно для теплого, заранее разбив год на 2 части в соответствии с особенностями климатических условий.

Зачастую на предприятиях списание дизельного или иного топлива происходит 1 раз в месяц, при этом каждая организация утверждает сроки и конкретные даты индивидуально.

Законодательство РФ составило официальные нормативные акты, касающиеся ведения этой отчетности и достаточно емко описывающие основные положения вопроса о списании ГСМ на российских предприятиях. Нормы утверждаются специальной экспертной комиссией, которая создана непосредственно для анализа и оценки затрат ГСМ на этом предприятии.

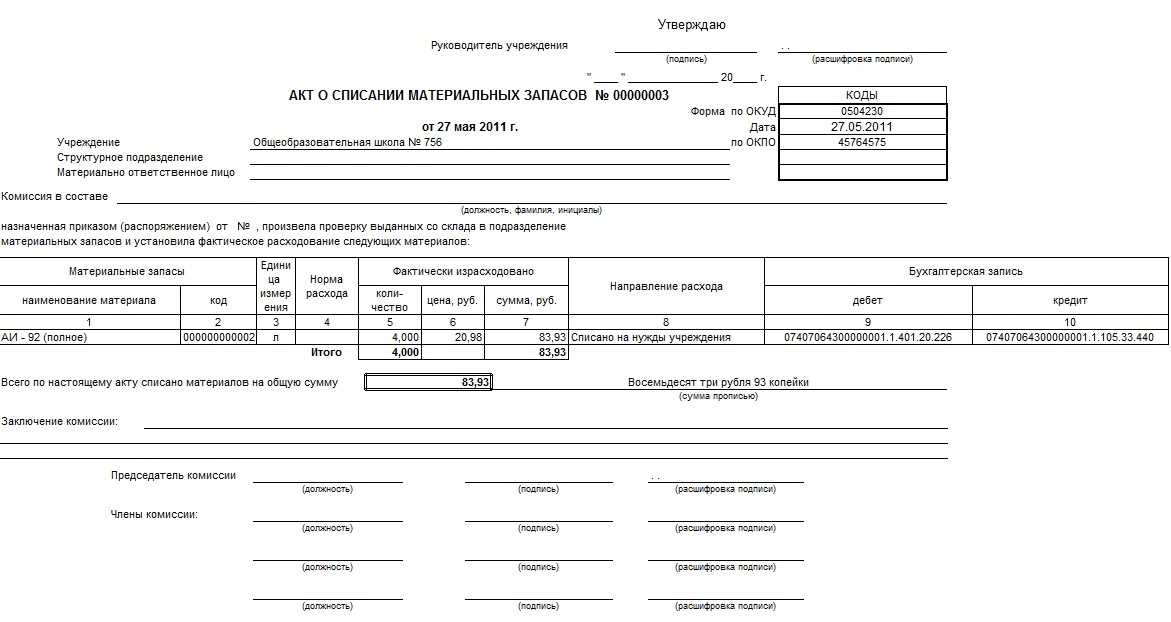

Составление и утверждение акта

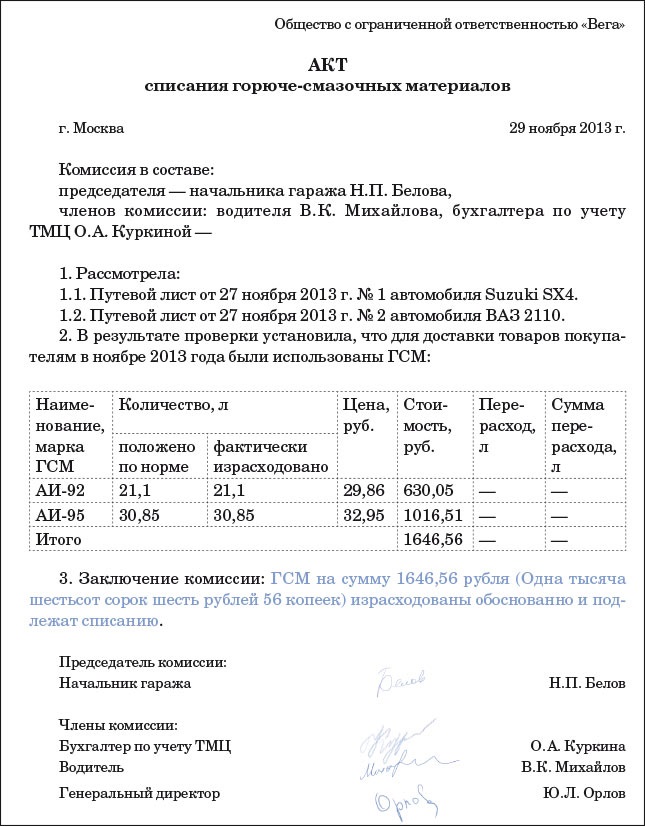

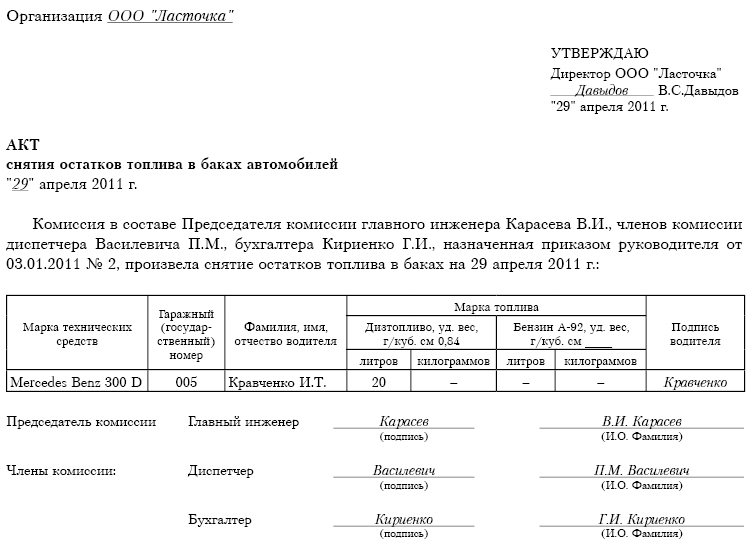

Составляет акт на списание ГСМ сам собственник предприятия на основе заключения экспертной комиссии. К нему должны быть приложены ведомости путевых листов, и при его составлении руководитель должен опираться по факту на реальные показатели израсходованного топлива в процессе эксплуатации автотранспорта.

В документе следует перечислить нормы расхода топлива, установленные в организации, и уточнить нормы, которые соответствуют характеристикам конкретного автомобиля.

Также требуется указать период в рабочих днях, за который требуется списать ГСМ. Он должен быть установлен в зависимости от сезонности и на основе частоты использования автомобиля по производственной необходимости.

Образец акта о списании топлива можно найти здесь. Пример приказа об установлении норм расхода топлива доступен здесь.

После указания всех необходимых сведений собственник предприятия должен заверить все вышеизложенное своей подписью и печатью организации. Желательно с актом о списании ГСМ ознакомить руководителя транспортного или логистического отдела предприятия, т.к. эти показатели ему необходимы для составления прогноза затрат топлива на будущий месяц.

Составлять акт о списании топлива необходимо для внутренней ответственности на предприятии, грамотного использования горюче-смазочных материалов, планирования и эффективной работы отдела логистики.

Похожие статьи

Приказ на списание ГСМ по нормам: образец, расход топлива

Автор статьи: Григорий Знайко

Содержание статьи

- Кто издает и зачем нужен

- Нормы списания ГСМ

- Составление и утверждение акта

- Методология расчетных мероприятий

- Положения о предоставлении полномочий

- Образец документа и требования

Списание горюче-смазочных материалов на предприятии – естественное мероприятие. В процессе его проведения немаловажную роль играет создание приказного документа. Рассмотрим нюансы и правила его составления.

В процессе его проведения немаловажную роль играет создание приказного документа. Рассмотрим нюансы и правила его составления.

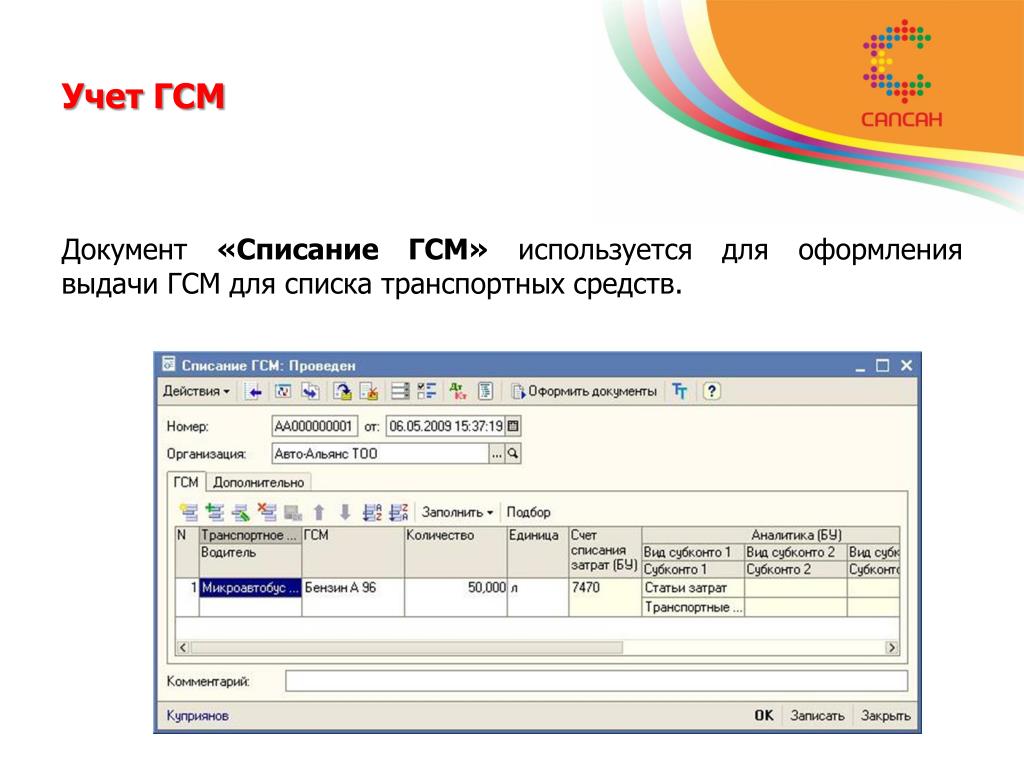

Кто издает и зачем нужен

Под данной формой документации стоит понимать акт распорядительного характера, изданный со стороны руководящего звена субъекта хозяйствования. В соответствии с документацией производится регламентирование того, каким образом производятся расчетные мероприятия в отношении стоимости издержек на ГСМ для списания. Этот нюанс может быть фактическим или иметь нормативное значение.

По нормативам затраты подсчитывают автотранспортные компании. Что касается прочих субъектов, они наделены правом подсчета расходов по факту.

Нормы списания ГСМ

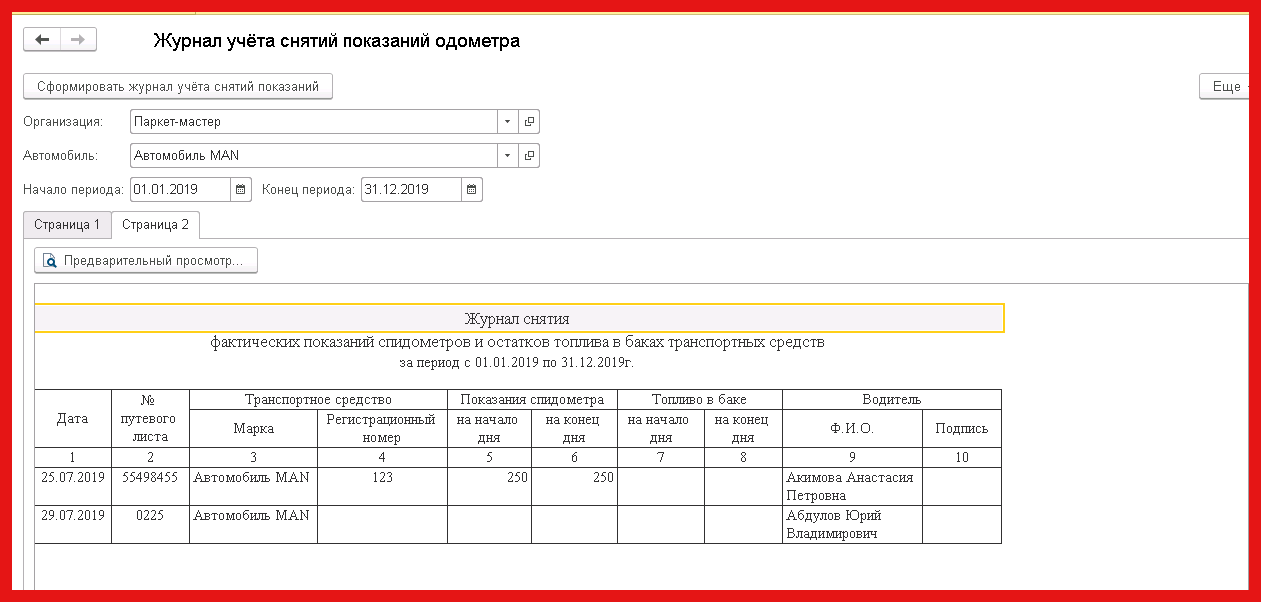

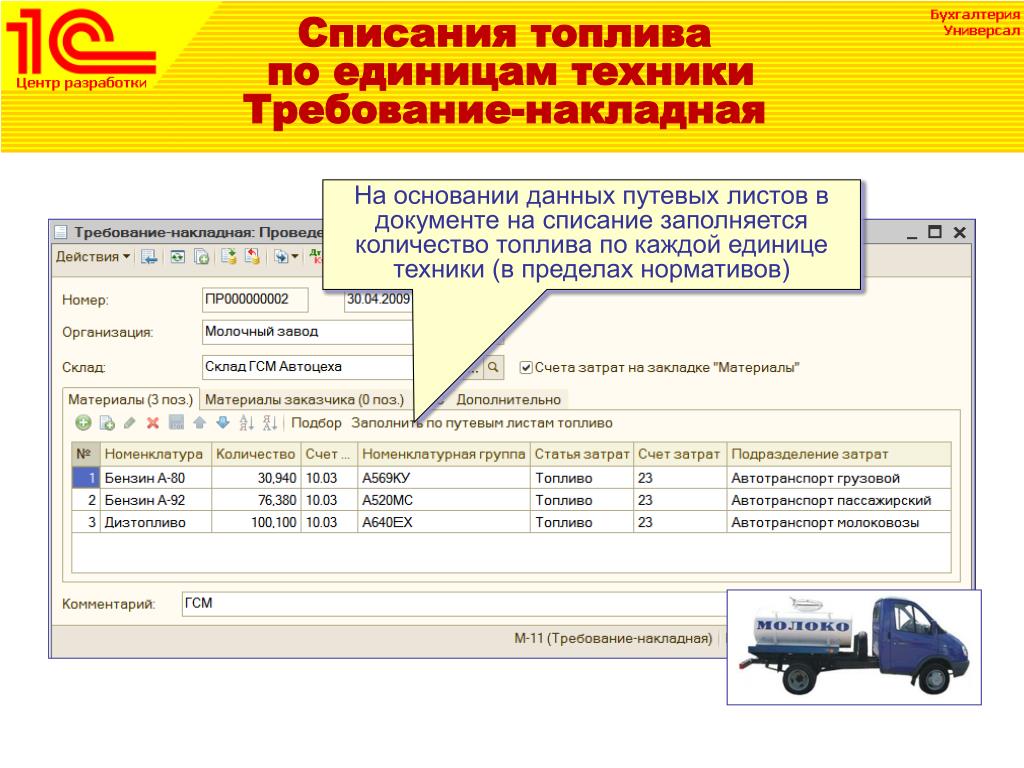

Прежде чем производить списание горюче-смазочных материалов с налогового или бухгалтерского учета, необходимо определиться с фактически израсходованным количеством сырья.

С этой целью по каждому автомобилю производится расчет, в котором остаток топливного ресурса на начало отчетного времени складывается с суммарным числом поступлений в него за весь период. А затем остается лишь вычесть топливо, которое осталось на конец года. Вся сумма в БУ может подлежать списанию в расход.

А затем остается лишь вычесть топливо, которое осталось на конец года. Вся сумма в БУ может подлежать списанию в расход.

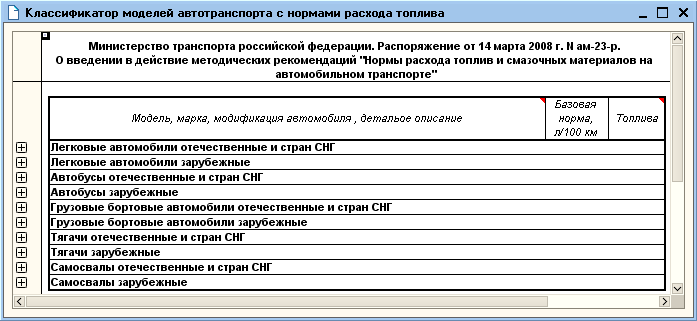

В процессе включения горюче-смазочного сырья в расходы для налоговых учетных мероприятий необходимо обеспечить выполнение требования обоснованности объемов. Обосновать расход можно путем его сравнения с нормативом, который должен иметь место в процессе выполнения определенных работ. Нормативные значения могут формироваться предприятием в самостоятельном порядке, однако чаще всего используются документы от Минтранса России.

В качестве ориентира нормативный расход целесообразнее всего применять не только для ведения налогового учета, но и для осуществления контроля расхода горючего со стороны водителя. Разумеется, отклонения неизбежны, но они не должны быть больше, чем разумные показатели. В случае образования существенных погрешностей должны присутствовать либо убедительные объяснения, либо водителю налагается ответственность за перерасход.

Чтобы избежать подобных неприятностей, следует грамотно проводить учет.

Вот еще несколько хозяйственных операций, используемых в процессе учета:

- Дт 10.3 Кт 60 – оформление приобретения транспортного средства;

- Дт 10.3 Кт 91 – при невозможности применения первого варианта;

- Дт 90 Кт 10.3 – оформление операции по продаже.

Эти хозяйственные операции – лишь часть из всех проводок, применяемых в процессе бухгалтерского учета.

Составление и утверждение акта

Акт – важнейший документ, к содержанию которого предъявляется особый перечень требований. Обычно в нем производится отражение следующих моментов и нюансов.

Читайте также: Как формируется и действует комиссия по списанию ТМЦ

Методология расчетных мероприятий

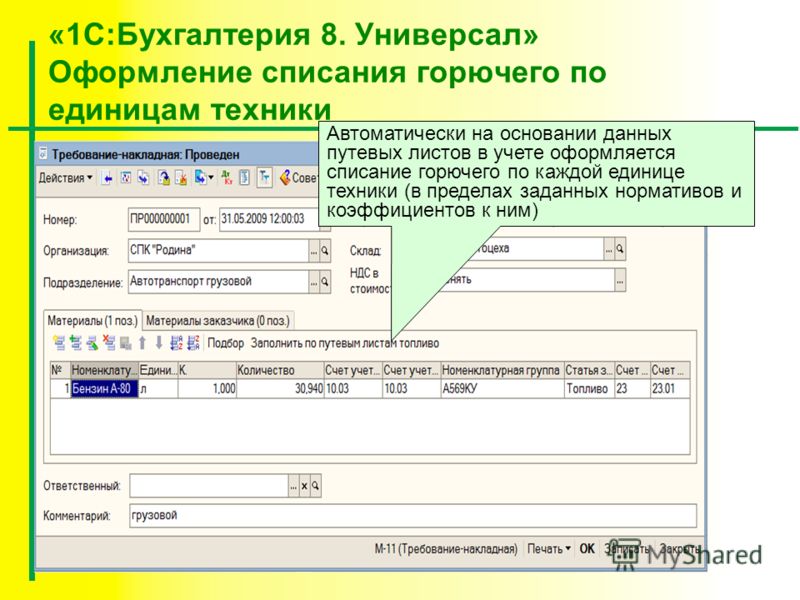

В этой ситуации речь традиционно ведется о методике на базе фактических параметров. При всем этом в ходе ее определения предприятие наделено правом ориентира на нормативную часть, согласно рекомендациям Министерства транспорта от 14.03.2008 г. №АМ-23-р.

К примеру, в приказном документе может быть прописан тот факт, что при выходе из строя средств техники измерения по расходу топлива (когда подсчет затрат осуществляется по факту) могут производиться на базе нормативов.

Положения о предоставлении полномочий

Речь идет о положениях, связанных с предоставлением тем или иным работникам нужного набора полномочий, а также возложением на них ответственности. Это необходимо в целях контроля реализационной процедуры в отношении принятой методики расчета расходов по ГСМ. Каждый из сотрудников обязуется провести ознакомление с этим приказным документом под расписку.

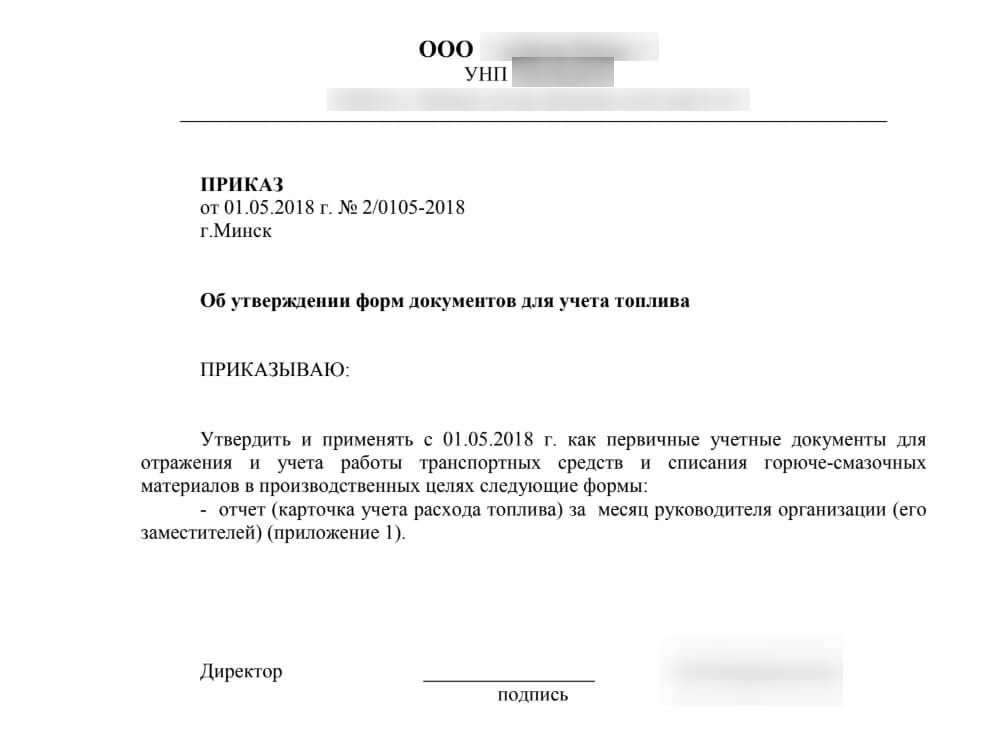

Образец документа и требования

Особых требований к заполнению бумаги не имеется. Тем не менее, существует образец, которого следует придерживаться во избежание внесения ошибочных сведений.

- По центру первой строкой указывается ООО в полном виде и наименование.

- Следующая строчка слева – указание города, справа – дата создания бумаги.

- По центру идет название документа и его номерное значение.

- Далее следует суть бумаги «Об утверждении…».

- Следующий этап – оформление текстовой части. В ней указывается цель (обычно это повышение результативности расходования ГСМ), а также обоснование расходных направлений Общества, учитываемых в процессе формирования базы налогообложения.

- В текстовой части указывается слово «приказываю:», а затем отображается перечень операций, которые приказаны (рассчитать объемы, согласно факту измерения, применять в случае поломки определенные нормы, производить ремонтные работы в указанные сроки, обеспечить контроль расходования ГСМ в пределах нормативов).

- Далее составитель отмечает, что контроль относительно исполнения приказа он осуществляет самостоятельно.

- Ниже следуют данные о дате составления, а также идет список с должностями, ФИО (точнее, пишутся фамилии и инициалы сотрудников), подписями ответственных работников, в отношении которых и будет действовать данный документ.

[docs]

Таким образом, приказ на списание ГСМ по нормам – важнейший документ, позволяющий контролировать и регулировать определенные мероприятия. Существует образец, в соответствии с которым необходимо осуществлять его заполнение. Если следовать ему грамотно и безоговорочно, можно добиться оптимального результата и избежать трудностей, в частности – проблем с действующим законодательством.

Об авторе

- Григорий Знайко

- Журналист, предприниматель. Веду свое дело и не понаслышке знаю проблемы и сложности, с которыми стакиваются ИП и ООО.

Свежие публикации

- 2020.

06.25Аттестация, повышение квалификацииОбразец положительной характеристики с места работы

06.25Аттестация, повышение квалификацииОбразец положительной характеристики с места работы - 2020.06.18Трудовая дисциплинаКак правильно написать объяснительную записку

- 2019.09.25ИнвестированиеКто такие инвесторы и чем они занимаются

Вычет бизнес-миль 101 | Как рассчитать налоги

Мили, потраченные на встречи с клиентами, походы в магазин канцтоваров и хранение чека клиента в банке, могут суммироваться. Если вы используете транспортное средство в целях малого бизнеса, вы можете претендовать на вычет бизнес-миль от IRS.

Возможно, вы думаете, что вычет за деловые мили поможет вам сэкономить только мелочь. Но вы можете получить существенные налоговые льготы.

В этой статье вы узнаете, что такое вычет из пробега за бизнес, как рассчитать вычет из пробега и как отразить пробег в налогах.

Что такое вычет бизнес-миль?

Вычет за деловые мили — это налоговая льгота, на которую владельцы малого бизнеса могут претендовать за деловые мили. Тарифы вычета миль применяются к тем, кто работает не по найму.

Тарифы вычета миль применяются к тем, кто работает не по найму.

В соответствии с Законом о сокращении налогов и занятости от 2017 года ваши сотрудники не могут претендовать на вычет. Однако вы можете продолжить или начать компенсацию миль своим сотрудникам.

Вы можете требовать вычета служебного пробега, если используете любое четырехколесное транспортное средство в служебных целях. Однако ваш бизнес не может вращаться вокруг использования автомобилей, таких как служба такси.

Вычет миль для коммерческих целей

Прежде чем научиться рассчитывать мили для уплаты налогов, убедитесь, что вы знаете, на что вы можете претендовать. Итак, какие поездки считаются деловыми милями?

Вот некоторые общие деловые цели для транспортных средств:

- Вождение для встречи с клиентами или покупателями

- Поездка на встречу с вашим бухгалтером или юристом малого бизнеса

- Поездка в банк для хозяйственной операции

- Поездка в магазин за канцелярскими товарами

- Любое другое деловое поручение

Вы не должны заявлять:

- Ваши поездки до офиса (например, поездка из дома в офис, обед и т.

д.)

д.) - Дополнительные поручения при поездках по делам (например, взять кофе, когда вы идете в банк)

Как рассчитать коммерческий пробег

Когда дело доходит до расчета налогового пробега, у вас есть два варианта. Вы можете использовать либо стандартную норму пробега, либо метод фактических расходов.

Перед тем, как выбрать метод расчета вычета деловых миль, рассмотрите возможность расчета вычета с использованием обоих. Таким образом, вы можете определить, какой метод дает вам больший налоговый вычет.

Оба метода позволяют вычитать плату за парковку и дорожные сборы для определенных деловых целей. Но вы должны рассчитывать эти расходы отдельно.

Независимо от того, какой метод вы выберете, ведите точные записи, подтверждающие ваше заявление о вычете деловых миль. Подумайте о том, чтобы вести журнал в машине, чтобы систематизировать записи. Чем больше у вас подтверждающих документов, тем лучше.

1. Как рассчитать стандартную норму пробега

Стандартная норма мили — это один из методов налогового вычета, который вы можете использовать. Если вы используете этот метод, вы можете потребовать стандартную сумму за пройденную милю.

Если вы используете этот метод, вы можете потребовать стандартную сумму за пройденную милю.

Стандартный тариф на пробег проще в использовании, чем метод фактического расхода. Вместо того, чтобы определять каждую из ваших фактических затрат, вы используете стандартную ставку вычета миль IRS.

Расчет пробега для налогов стандартным методом состоит из трех шагов:

- Определите, можете ли вы использовать стандартную норму пробега

- Знать норму вычета миль

- Умножение бизнес-миль по тарифу

Определите, можете ли вы использовать стандартный метод учета миль

Не все владельцы бизнеса могут использовать стандартный метод учета миль. Во-первых, вы должны владеть или арендовать автомобиль, на который вы начислили деловые мили.

Если вы являетесь владельцем автомобиля и хотите использовать стандартную норму миль, вы должны выбрать этот метод в течение первого года, когда вы начисляете на него деловые мили. Вы можете выбрать метод фактических расходов позже.

Если вы арендуете автомобиль и выбираете стандартную норму пробега, вы должны использовать этот метод в течение всего срока аренды.

Согласно IRS, вы не можете использовать стандартную норму пробега, если вы выполняете одно из следующих действий:

- Управляете пятью или более автомобилями одновременно (т. е. работает автопарк)

- Требовать вычета амортизации автомобиля любым способом, кроме прямолинейного

- Требование вычета по разделу 179 на автомобиль

- Заявление о специальной амортизационной отчислении на автомобиль

- Заявление о фактических расходах после 1997 года на автомобиль, который вы арендуете

- Являетесь сельским почтальоном, получившим «квалифицированное возмещение»

Узнайте норму вычета миль

Ежегодно IRS устанавливает стандартную норму вычета миль. Стандартная ставка за пробег в 2023 году составляет 65,5 цента за деловую милю.

Умножьте деловые мили на ставку IRS

Чтобы узнать сумму вашего налогового вычета, умножьте ваши деловые мили на ставку вычета миль IRS.

Предположим, в 2023 году вы проехали 30 000 миль по делам. Умножьте 30 000 на норму вычета пробега, равную 65,5 цента (30 000 X 0,655 доллара США). Вы можете претендовать на 19 650 долларов в год.

2. Метод фактических расходов для вычета налога на пробег

Если вы используете метод фактических расходов, следите за тем, сколько стоит эксплуатация вашего автомобиля. Оттуда вы можете записать, какая часть общих расходов относится к использованию в бизнесе.

Опять же, вы не можете использовать метод фактических расходов, если вы ранее использовали стандартную норму пробега на арендованном автомобиле.

Для метода фактических расходов включите следующие расходы:

- Газ

- Масло

- Ремонт

- Шины

- Страхование

- Регистрационные сборы

- Лицензии

- Амортизация

- Арендные платежи

Когда вы записываете, сколько вы тратите на вышеуказанные расходы, также укажите дату и описание расходов.

Как рассчитать ваши фактические расходы на бизнес

Чтобы рассчитать фактические расходы, выясните, какой процент вашего автомобиля вы использовали для деловых целей. Вы можете сделать это, разделив свои деловые мили на общее количество миль за год.

Затем умножьте процент вашего коммерческого использования на общие расходы на автомобиль.

Предположим, что ваши общие расходы на автомобиль за год составили 6 850 долларов США:

- Арендные платежи: 3 600 долларов США

- Газ: 2000 долларов США

- Ремонт: 1000 долларов США

- Шины: $250

Всего за год вы проехали 60 000 миль. Из этих 60 000 миль 20 000 были для деловых целей.

Сначала разделите ваши деловые мили на общее количество миль:

20 000 деловых миль / 60 000 общих миль = 33%

Теперь умножьте процент вашего коммерческого пробега на общие расходы на автомобиль:

33% X 6 850 долларов США = 2 260,50 долларов США

Вы можете потребовать приблизительно 2 260,50 долларов США для вычета коммерческого пробега, используя метод фактических расходов.

Как сообщить о пробеге по налогам

Итак, как вы заявляете о пробеге по вашим налогам?

Когда вы подаете налоговую декларацию, вы используете форму 1040. Форма 1040 — это ваша декларация о подоходном налоге с физических лиц в США, которая позволяет IRS узнать, должны ли вы уплатить больше налогов или должны быть возмещены.

Используйте Приложение C для подачи заявления о расходах на деловые пробеги в качестве индивидуального предпринимателя. Заполните часть II, строку 9 в приложении C.

Введите либо фактические расходы, либо стандартный пробег вашего автомобиля в служебных целях. Вы также добавите к номеру плату за парковку и дорожные сборы.

Часть IV, Информация о вашем автомобиле, содержит дополнительные вопросы об использовании вашего автомобиля в коммерческих целях. Заполните Часть IV, если вы используете стандартную норму пробега. Вы также можете заполнить Часть IV для метода фактических расходов, если вы не требуете амортизации.

Если вы включаете амортизацию по методу фактических расходов, введите амортизацию в Часть II, Строка 13.

Хотите немного облегчить процесс налогообложения?

Загрузите наше бесплатное руководство, содержащее 10 советов по ведению учета, которые помогут упростить налоговый сезон, а также получите дополнительные ресурсы для подготовки.

Получите мое бесплатное руководство!

Форма 4562

Если вы используете метод фактических расходов и требуете амортизации, вам необходимо заполнить часть V формы 4562 «Износ и амортизация». Часть V запрашивает у вас информацию о вашем автомобиле.

Консультация

При подаче налоговой декларации для малого бизнеса вычитайте только использование автомобиля в коммерческих целях. Не требуйте 100% бизнес-вычета на транспортное средство, если вы не используете все 100% в коммерческих целях, или вы можете закончить проверку IRS.

Ведите тщательный учет расходов на транспортное средство, чтобы требовать вычета за деловые мили. Программное обеспечение Patriot для онлайн-бухгалтерии позволяет легко отслеживать расходы и доходы. И мы предлагаем бесплатную поддержку. Получите бесплатную пробную версию сегодня!

И мы предлагаем бесплатную поддержку. Получите бесплатную пробную версию сегодня!

Эта статья была обновлена по сравнению с первоначальной датой публикации 20 декабря 2016 г.

Это не юридическая консультация; Для большей информации, пожалуйста нажмите сюда.

29 Популярные перерывы в 2022 году

Налоговый сезон — это стресс для любого владельца бизнеса. Вы пришли в бизнес, чтобы зарабатывать деньги и продавать то, что вам нравится, а не становиться бухгалтером. Однако, каким бы малым бизнесом вы ни владели, налоговые вычеты играют важную роль в вашей жизни.

Владельцы бизнеса, также известные как «списание налогов», вычитают эти расходы из своего налогооблагаемого дохода, чтобы уменьшить свой налоговый счет. Любые расходы, которые имеют отношение и необходимы для вашей торговли или бизнеса, могут быть вычтены из налогооблагаемой базы.

В этой статье будут показаны все налоговые вычеты для малого бизнеса, доступные вам при подаче налогов за 2021 финансовый год, чтобы вы могли снизить налогооблагаемый доход и сэкономить деньги.

Содержание

- Что такое налоговый вычет?

- Как работают налоговые вычеты для малого бизнеса

- Как максимизировать налоговые вычеты для вашего бизнеса

- 29 налоговых вычетов малого бизнеса

- Требуйте налоговых вычетов для вашего бизнеса

Примечание. Это руководство предназначено только для информационных целей и не заменяет получение консультаций по бухгалтерскому учету, налогообложению или финансам у профессионального бухгалтера.

Что такое налоговый вычет?

Налоговый вычет или списание налогов уменьшает сумму дохода, с которого ваш бизнес облагается налогом правительствами штата и федерального правительства. Вычеты — это деловые расходы, которые вы несете в течение года, которые вычитаются из вашего валового дохода. Это определяет, сколько налогов вы должны.

Все обычные и необходимые расходы подлежат списанию, что уменьшит налогооблагаемый доход компании.

Мелисса Педиго, сертифицированный бухгалтер и финансовый писательТак что следите за всеми своими деловыми расходами и сохраняйте квитанции.

Как работают налоговые вычеты для малого бизнеса

Налоговое управление позволяет вам вычитать «обычные и необходимые» расходы (O & NE) из вашего налогооблагаемого дохода. Расходы O & NE — это любые расходы, понесенные в связи с владением бизнесом или участием в торговле.

«Все предприятия, в том числе самозанятые, могут вычитать как обычные, так и необходимые расходы», — говорит Юстина Мюллер, дипломированный бухгалтер, специализирующаяся на услугах по налогообложению бизнеса. Юстина объясняет:

«Обычные расходы — это расходы, которые являются обычными и приемлемыми в вашей торговле или бизнесе. Необходимые расходы — это те, которые полезны и подходят для вашей торговли или бизнеса».

Примеры включают:

- Заработная плата, выплачиваемая работникам

- Деньги, выделенные на пенсионные планы, спонсируемые работодателем

- Расходы на аренду

- Налоги на заработную плату

- Проценты по кредиту

- Страхование

- Компьютерное программное обеспечение

По данным IRS, вы не можете вычесть:

- Федеральный подоходный налог

- Налоги на наследство и дарение

- Государственные налоги на наследство, наследство и налоги на наследство

Чтобы получить как можно больше налоговых вычетов, проконсультируйтесь со специалистом по налогам, например, сертифицированным бухгалтером (CPA) или составителем налоговой отчетности. Они помогут вам понять, какие вычеты доступны и как вы можете воспользоваться ими в своем бизнесе.

Они помогут вам понять, какие вычеты доступны и как вы можете воспользоваться ими в своем бизнесе.

Очень важно, чтобы вы отслеживали расходы и профессионально работали над возвратом. Дэн Лути, партнер Ignite Spot Accounting, объясняет: «Вы получаете определенные виды отчислений в различных областях, которые более выгодны для вас».

Он указывает, что владельцы малого бизнеса совершают простые налоговые ошибки, например, неправомерно требуя вычета на питание или искажая информацию о рабочем событии. Если вы не отслеживаете расходы точно, вы «сразу начинаете проигрывать» в этих категориях, говорит Люти.

Если вы устраиваете событие, вы хотите убедиться, что оно управляется и представляется как событие. Не просто командная прогулка в Dave & Busters для развлечения. Вы должны убедиться, что он использовался именно в коммерческих целях. В противном случае вы можете не получить выгоду от потраченных денег.

Дэн Люти, партнер Ignite Spot Accounting

Как максимизировать налоговые вычеты для вашего бизнеса

Существует множество способов максимизировать налоговые вычеты для вашего бизнеса. Тем не менее, Мюллер отмечает, что первый шаг — вести хорошие записи. «Грязные книги часто приводят к пропущенным вычетам или могут привести к тому, что IRS откажет в вычете в случае аудита», — объясняет она.

Тем не менее, Мюллер отмечает, что первый шаг — вести хорошие записи. «Грязные книги часто приводят к пропущенным вычетам или могут привести к тому, что IRS откажет в вычете в случае аудита», — объясняет она.

Если у вас есть хорошее программное обеспечение для ведения бухгалтерского учета, вы можете сосредоточиться на следующих налоговых вычетах.

Кредитное плечо начальных расходов

IRS допускает определенные вычеты для начала нового бизнеса. Имейте в виду, что бизнес должен взлететь, чтобы списать свои расходы. Вы не можете вычесть начальные затраты, если вы никогда не начинали свой бизнес. Вы можете вычесть до 5000 долларов на начальные расходы в первый год активного бизнеса.

Затраты на запуск включают, но не ограничиваются:

- Опросы клиентов

- Исследование рынка

- Исследование продукта

- Реклама

- Заработная плата сотрудников за обучение

- Лизинг

- Стоимость оборудования

Если вы создаете корпорацию, товарищество или ООО, вы можете списать организационные расходы, включая:

- Плата за регистрацию

- Плата за регистрацию партнерства

- Сборы за бухгалтерский учет

- Судебные издержки, связанные с организацией товарищества или ООО

- Стоимость совещаний и временных директоров

«Все предприятия могут вычесть любые обычные и необходимые деловые расходы при открытии нового бизнеса», — говорит Мелисса Педиго, финансовый бухгалтер и писатель.

Заплатить адвокату за регистрацию корпоративных документов? Да, это вычет. Заплатить бухгалтеру, чтобы настроить налоги для вашего бизнеса? Да, это вычет. Заплатить маркетинговому агентству за разработку логотипа и брендбука? Да, это вычет.

Мелисса Педиго, дипломированный бухгалтер и финансовый писатель

Однако есть определенные виды деятельности, которые нельзя списывать со счетов. Педиго объясняет, что «если вы заплатили за то, чтобы поместить свою собаку в детский сад для собак, пока вы работали над созданием своего бизнеса, это не подлежит вычету. Хотя вы можете подумать, что это необходимо, это необычно».

Вычет расходов на рекламу

Малые предприятия могут вычесть все обычные и необходимые расходы, включая расходы на маркетинг и рекламу. Расходы на рекламу подлежат 100% вычету и включают:

- Покупка рекламных мест в газетах, на телевидении или в журналах.

- Наем человека для создания логотипа и веб-сайта вашей компании.

- Расходы на связи с общественностью, такие как спонсорство и рекламные товары, такие как кружки и рубашки.

- Интернет-реклама, такая как контекстная реклама, SEO-услуги или реклама в социальных сетях.

- Затраты на изготовление и печать визитных карточек.

Любые расходы на продвижение вашего бизнеса среди клиентов не облагаются налогом.

Привлекайте и удерживайте клиентов с Shopify

Только Shopify предоставляет вам все инструменты, необходимые для поиска новых клиентов и поддержания их возвращения. Общайтесь с местными покупателями в Facebook, Instagram и Google, создавайте профили клиентов, чтобы подпитывать ваши маркетинговые кампании по электронной почте и многое другое.

Делайте благотворительные пожертвования

У вас есть любимая благотворительная организация, которой вы регулярно жертвуете? Благотворительные пожертвования и подарки от предприятий некоммерческим организациям могут претендовать на налоговый вычет. Чтобы соответствовать требованиям, ваша благотворительная организация должна быть добросовестной организацией 501(c)(3).

Чтобы соответствовать требованиям, ваша благотворительная организация должна быть добросовестной организацией 501(c)(3).

Воспользуйтесь инструментом поиска освобожденных от налогов организаций Налогового управления США, чтобы узнать, зарегистрирована ли потенциальная благотворительная организация. Как правило, большинство религиозных, экологических, животных, образовательных и медицинских благотворительных организаций соответствуют требованиям.

Существует три типа благотворительных пожертвований, которые вы можете вычесть:

- Наличные.

- Имущество или оборудование.

- Командировочные расходы, понесенные при оказании помощи организации.

При использовании этого метода налогового вычета помните о своих деловых и личных денежных потоках. Например, если вы пожертвуете 500 долларов и получите 150 долларов экономии на налогах, вы отдадите остальные 350 долларов.

Скачать бесплатно: 6 шагов, чтобы подготовить свой бизнес к налоговому сезону

Налоговый сезон – это стресс для любого предпринимателя. Это руководство расскажет вам о процессе подачи подоходного налога в Америке и предоставит вам контрольные списки, которые помогут вам организоваться и подготовиться.

Это руководство расскажет вам о процессе подачи подоходного налога в Америке и предоставит вам контрольные списки, которые помогут вам организоваться и подготовиться.

Получите бесплатный путеводитель

Почти готово: пожалуйста, введите свой адрес электронной почты ниже, чтобы получить мгновенный доступ.

Мы также будем присылать вам новости о новых образовательных руководствах и историях успеха из новостной рассылки Shopify. Мы ненавидим СПАМ и обещаем обеспечить безопасность вашего адреса электронной почты.

Спасибо за загрузку. Вы получите бесплатную копию в ближайшее время. А пока начните создавать свой магазин с бесплатной 3-дневной пробной версией Shopify.

29 Налоговые вычеты для малого бизнеса

Индивидуальные предприниматели, корпорации C и S, товарищества и ООО могут претендовать на следующие налоговые вычеты. Для каждой юридической структуры могут быть разные правила.

Просмотрите этот список популярных налоговых льгот для малого бизнеса, на которые вы можете претендовать в этом году.

- Домашний офис

- Товары для офиса

- Пенсионные планы

- Деловые поездки

- Подписки

- Безнадежный долг

- Вознаграждения и заработная плата работникам

- Служебный автомобиль

- Медицинские расходы

- Мебель

- Доставка

- Деловые обеды

- Страхование бизнеса

- Улучшения арендованного имущества

- Банковские и транзакционные сборы

- Независимые подрядчики

- Амортизация оборудования

- Образование

- Профессиональные гонорары

- Расходы на переезд

- Телефон и интернет

- Аренда

- Налоги и лицензии

- Инвентарь

- Коммунальные услуги

- Декор

- Проценты по кредиту

- Подарки для сотрудников

- Съезды и выставки

💡 СОВЕТ ПРОФЕССИОНАЛА: Вы слышали о налоговом вычете по статье 179? С его помощью вы требуете немедленного налогового вычета за оборудование, которое вы приобрели в течение финансового года, включая стоимость подписки на Shopify POS, приложения и оборудование.

1. Домашний офис

Если вы используете часть своего дома в коммерческих целях, IRS позволяет вам списать арендную плату, коммунальные услуги, налоги на недвижимость, ремонт, техническое обслуживание, проценты по ипотеке и другие сопутствующие расходы на часть жилой площади. дом, используемый для бизнеса.. Вы можете претендовать на этот вычет независимо от того, владеете ли вы домом или арендуете его.

Вычет домашнего офиса также применяется к отдельно стоящим строениям, таким как студия, гараж или сарай, если они соответствуют требованиям регулярного и исключительного использования. Юстина говорит, что это вычет, которым предприятия не пользуются, заявляя, что владельцы, которые «используют часть своего дома исключительно и регулярно для ведения бизнеса», могут вычесть часть вышеуказанных расходов, включая «амортизацию своего дома».

2. Канцелярские товары

Чтобы вычесть канцелярские расходы из налоговой декларации, вам необходимо показать, что они являются «обычными и необходимыми» деловыми расходами, а не личными. Обычные означает, что расходные материалы являются обычными в вашей отрасли, например, компьютеры, принтеры, картриджи для принтеров, ручки, бумага, почтовые расходы, устройства хранения и многое другое. Вы можете вычесть 100% стоимости канцелярских товаров и материалов, использованных в течение года.

Обычные означает, что расходные материалы являются обычными в вашей отрасли, например, компьютеры, принтеры, картриджи для принтеров, ручки, бумага, почтовые расходы, устройства хранения и многое другое. Вы можете вычесть 100% стоимости канцелярских товаров и материалов, использованных в течение года.

3. Пенсионные планы

IRS позволяет вам вычитать ваши взносы на пенсионный счет, подлежащий налогообложению, из подоходного налога. Сюда не входят Roth IRA и Roth 401K. Если вы являетесь индивидуальным предпринимателем или участником LLC, вы можете списать взносы с личного дохода на свой пенсионный счет.

4. Деловые поездки

Стоимость деловых поездок также не облагается налогом. Ваша поездка должна состоять «в основном» из деловых поездок; если вы уезжаете, например, на пять дней, три из этих дней следует потратить на встречи с клиентами или поставщиками.

Списать можно только «обычные и необходимые» служебные расходы, а поездку нужно планировать заранее. Вам также необходимо отсутствовать в налоговой службе более одного рабочего дня с намерением заниматься бизнесом в другом месте.

Вам также необходимо отсутствовать в налоговой службе более одного рабочего дня с намерением заниматься бизнесом в другом месте.

Некоторые вычеты по командировкам включают:

- Билеты на самолет, поезд и автобус между вашим домом и пунктом назначения

- Прачечная и химчистка

- Стоимость аренды автомобиля

- Багажные сборы

- Отель и Airbnb стоят

- 100 % деловых обедов, соответствующих требованиям

5. Подписки

Подписки на профессиональные, технические и торговые журналы, посвященные вашей отрасли, являются вычитаемыми деловыми расходами. Например, владелец розничного магазина может вычесть стоимость подписки на Retail Dive или Entrepreneur.

6. Безнадежный долг

Если предприятие или организация должны вам деньги и не могут выплатить, у вас есть безнадежный долг. Это распространено среди предприятий, которые кредитуют клиентов. Безнадежные счета списываются непосредственно как расходы для целей налогообложения прибыли.

Безнадежные счета списываются непосредственно как расходы для целей налогообложения прибыли.

7. Вознаграждения и заработная плата сотрудников

Если у вас есть сотрудники, вы можете потребовать отчисления их заработной платы на деловые расходы. Также можно списать другие предоставленные льготы, такие как:

- Оплачиваемые отпуска и отпуска

- Товары или услуги со скидкой

- Медицинское страхование

- Взносы в пенсионные планы сотрудников

- Дополнительные льготы (такси, кофе-брейки и т. д.)

- Помощь в обучении

8. Служебный автомобиль

Если вы покупаете автомобиль, предназначенный для использования в служебных целях, вы можете списать часть расходов на автомобиль и покупку. Также можно списать количество пройденных миль по делам.

Для 2021 налогового года стандартная ставка пробега для стоимости эксплуатации вашего автомобиля, фургона, пикапа или грузового автомобиля за каждую милю коммерческого использования составляет 56 центов за милю. Вы можете списать служебный автомобиль, отслеживая фактические расходы, такие как бензин, масло, мили, дорожные сборы и ремонт.

Вы можете списать служебный автомобиль, отслеживая фактические расходы, такие как бензин, масло, мили, дорожные сборы и ремонт.

9. Медицинские расходы

Если вы работаете не по найму и оплачиваете свою медицинскую страховку, вы можете вычесть страховые взносы как на медицинское, так и на стоматологическое страхование.

10. Мебель

Как и покупка оборудования, приспособления и мебель могут подлежать вычету. Вы можете списать их в первый год или, рассматривая их как амортизируемый актив, вычесть часть стоимости с течением времени.

Примеры:

- Таблицы

- Стулья

- Табуреты

- Столы

- Диваны

- Витрины

- Оконные дисплеи

11. Доставка

Стоимость розничной упаковки и доставки может быть вычтена из вашей налоговой декларации. Сюда входят конверты, коробки, бумага, упаковочный материал, скотч, этикетки, маркеры и чернила для принтера.

12. Деловые обеды

В соответствии с Законом о консолидированных ассигнованиях (2021 г.) отчисления на деловые обеды увеличены с 50% до 100% в 2021 и 2022 годах при соблюдении определенных условий. Обязательно задокументируйте сумму каждого расхода, дату и место обеда, а также деловые отношения человека, который присоединился к вам.

13. Страхование бизнеса

Большинство предприятий должны иметь тот или иной вид страхования в зависимости от законов штата, правил или контрактов. Предприятиям розничной торговли необходимы различные страховки, например:

- Коммерческая недвижимость

- Страхование ответственности или злоупотребления служебным положением

- Страхование компенсации работникам

- Страхование жизни для сотрудников

- Покрытие доходов от бизнеса

Вы можете вычесть стоимость страхового полиса как расходы, если это касается вашего бизнеса.

14. Улучшения арендованного имущества

Улучшения арендованного имущества относятся к любому ремонту или работе, выполненной в вашем бизнесе, чтобы сделать его более функциональным. Эти улучшения относятся на расходы в течение одного налогового года и амортизируются с течением времени. Способ вычета улучшений арендованного имущества зависит от общей стоимости проекта и вашей налоговой стратегии.

Примеры:

- Встроенные полки

- Электромонтажные работы

- Ковры и напольные покрытия

- Окраска

- Плата за архитектуру и дизайн

- Требуемые разрешения

15. Банковские и транзакционные сборы

Вы также можете списать любые сборы, связанные с вашим бизнес-банком или кредитной картой, такие как ежемесячные и годовые сборы за обслуживание. Комиссия продавца или транзакция, уплаченная сторонней платежной системе, такой как Stripe или PayPal, также подлежит вычету.

16. Независимые подрядчики

К подрядчикам относятся лица, которым платят за оказанные услуги, но которые не входят в вашу платежную ведомость, например фрилансеры. Подрядчики работают по конкретному договору и счету за выполненную работу. Гонорары, выплачиваемые независимым подрядчикам, подлежат вычету. Вы должны предоставить им налоговую форму IRS 109.9-MISC и предоставьте форму IRS 1096, чтобы показать, сколько вы им заплатили.

17. Амортизация оборудования

Амортизация относится к постоянному снижению стоимости актива из-за возраста, износа или порчи. Вы можете указать амортизацию как расход в своем отчете о прибылях и убытках. Например, если вы покупаете оборудование стоимостью 30 000 долларов, вы можете вычесть амортизацию с течением времени, в конечном итоге требуя полной стоимости.

18. Образование

Вы также можете вычесть расходы на образование для вашего бизнеса или торговли. Если вы посещаете курс, который поддерживает или улучшает ваши навыки, или требуется по закону для поддержания ваших лицензий в хорошем состоянии, вы можете вычесть эти сборы как коммерческие расходы. Обучение сотрудников и семинары также включаются в этот налоговый вычет.

Обучение сотрудников и семинары также включаются в этот налоговый вычет.

19. Профессиональные гонорары

Гонорары, взимаемые юристами, бухгалтерами и онлайн-бухгалтерскими службами, непосредственно связанными с вашим бизнесом, вычитаются из расходов.

20. Расходы на переезд

Если вы перемещаете свой бизнес, вы можете списать общую стоимость переезда с ваших налогов.

Сюда входят расходы на перемещение оборудования, расходных материалов и инвентаря из одного места в другое, а также любые соответствующие расходы, связанные с покупкой или арендой нового места.

21. Телефон и Интернет

Вы можете вычесть все свои счета за телефон и Интернет, если вы используете их только в служебных целях. Если вы смешиваете личное и деловое использование, вы можете вычесть только процент, используемый для бизнеса.

Это должно быть разумно. Например, если вы используете свой телефон, чтобы звонить бабушке и играть в Wordle, 100% вашего счета не связаны с бизнесом. Если вы не уверены в своем проценте, недооцените использование вашего бизнеса, чтобы избежать каких-либо красных флажков со стороны IRS.

Если вы не уверены в своем проценте, недооцените использование вашего бизнеса, чтобы избежать каких-либо красных флажков со стороны IRS.

22. Аренда

Если вы арендуете офисное помещение, вы можете вычесть сумму, которую платите за аренду. Вы также можете вычесть любые арендные платежи за оборудование. Если вам нужно заплатить комиссию за расторжение договора аренды, вы также можете вычесть ее.

23. Налоги и лицензии

Независимо от того, открываете ли вы бутик одежды или винный магазин, вам необходимо получить необходимые лицензии для легальной деятельности. Вы можете вычесть стоимость всех федеральных, государственных и местных лицензий, связанных с вашим бизнесом. Вы также можете вычесть различные налоги, в том числе:

- Государственный подоходный налог

- Налоги с продаж

- Налоги на заработную плату

- Налоги на недвижимость

- Акцизы

24.

Инвентарь

ИнвентарьИногда инвентарь устаревает, повреждается, портится, крадется или теряется. В этих случаях можно списать инвентарь. Существует два метода списания запасов: (1) списание их непосредственно на счет себестоимости проданных товаров (COGS). (2) Используя метод резерва, когда вы записываете проводку в журнале с кредитом на счет контрас актива, компенсирующий счет актива, в котором записана стоимость рассматриваемого предмета запасов.

Недавно я помог нескольким розничным торговцам сделать выбор в пользу расходов на покупку товаров. При определенных условиях малые предприятия не обязаны капитализировать свои товарно-материальные запасы и списывать их себестоимость по мере их продажи. Вместо этого они могут сделать выбор в пользу вычета стоимости запасов по мере их возникновения. Эти выборы могут значительно улучшить денежный поток в год их проведения!

Юстина Мюллер, дипломированный бухгалтер, специализирующаяся на налоговых услугах для бизнеса

25.

Коммунальные услуги

Коммунальные услугиОт воды до электричества, тепла и канализации, все коммунальные расходы на ведение вашего малого бизнеса полностью вычитаются.

26. Декор

Любые разумные расходы, связанные с украшением вашего магазина, также подлежат вычету. К ним относятся, но не ограничиваются:

- Занавеси и коврики

- Искусство и настенные ковры

- Растения, столбы и вешалки

- Свечи и лампы

- Прочие декоративные элементы

27. Проценты по кредиту

Выплачиваете проценты по кредиту для малого бизнеса, который вы взяли? Эти процентные платежи не облагаются налогом, если кредит используется для покрытия деловых расходов. Кредит должен быть через традиционного кредитора, а не члена семьи или друга.

28. Подарки сотрудникам

Ваши подарки сотрудникам также не облагаются налогом в размере до 25 долларов США на получателя в год.

Об авторе