Приказ на списание кредиторской задолженности: Приказ о списании кредиторской задолженности

Списание кредиторской задолженности с истекшим сроком давности: порядок процедуры

Оглавление

Случаи возникновения кредиторской задолженности нередки в хозяйственной жизни предприятия. Причины появления долгосрочной «кредиторки» могут стать: займы, отгруженный в долг товар, несвоевременная выплата заработной платы персоналу. Когда по каким-либо причинам установленный срок уплаты долга нарушается, задолженность причисляется к разряду просроченной. Период существования такого долга ограничен – необходимо осуществлять списание просроченной кредиторской задолженности, если не произойдет истребования долга через суд в фиксированные законодательством сроки. Чтобы избежать негативных последствий по итогам налоговой проверки, необходимо знать, как должна быть отображена просроченная кредиторская задолженность в разных типах учета, а также правильный порядок ее списания, согласно законодательной базе.

Сроки списания кредиторской задолженности с истекшим сроком давности

Основной задачей КЗ выступает отсрочка исполнения обязательств, выравнивание финансовых потоков внутри компании.

Списание просроченной кредиторской задолженности разрешено только по завершению срока исковой давности. Срок давности кредиторской задолженности для списания 3 года (регламентируется Гражданским Кодексом). ГК РФ регламентирует и порядок исчисления даты, с момента наступления которой ведется отсчет срока давности. Если обязательства, исполнение которых определено конкретной датой, приняты исполнителем, то срок давности исчисляется с момента окончания указанного срока. Если же соглашением не закреплен конкретный временной отрезок и не определена дата исполнения, то расчет исковой давности необходимо начинать с даты, когда кредитором было выставлено требование исполнить взятые обязательства.

- признать требования;

- погасить часть долга;

- уплатить проценты;

- подписать соглашение об отсрочке, рассрочке;

- подписать акт сверки и т.д.

Если срок прервался, необходимо начать отсчет заново.

Важно: максимальная продолжительность для предъявления требования имеет ограничение 10 лет. Учитываются, в том числе, все прерывания.

Порядок списания кредиторской задолженности прошлых лет

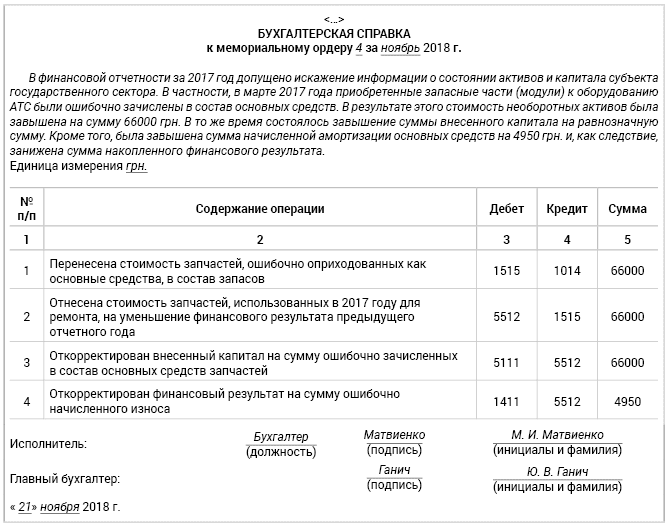

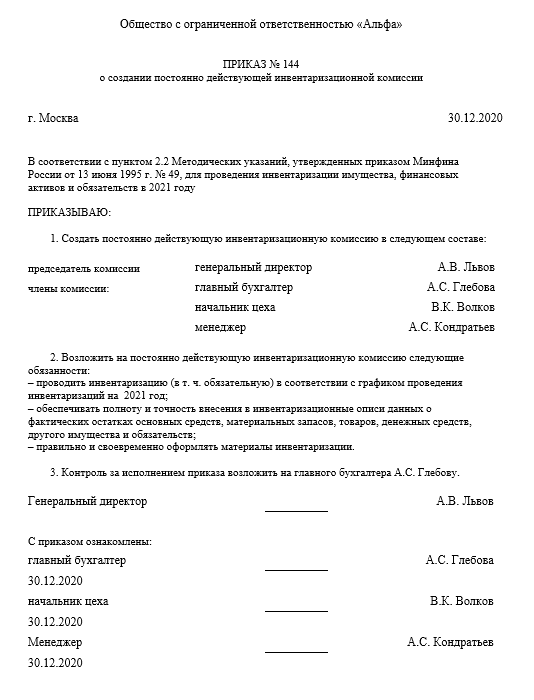

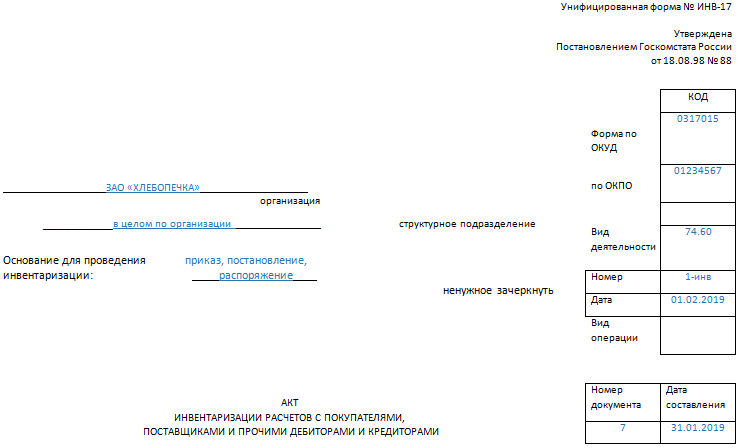

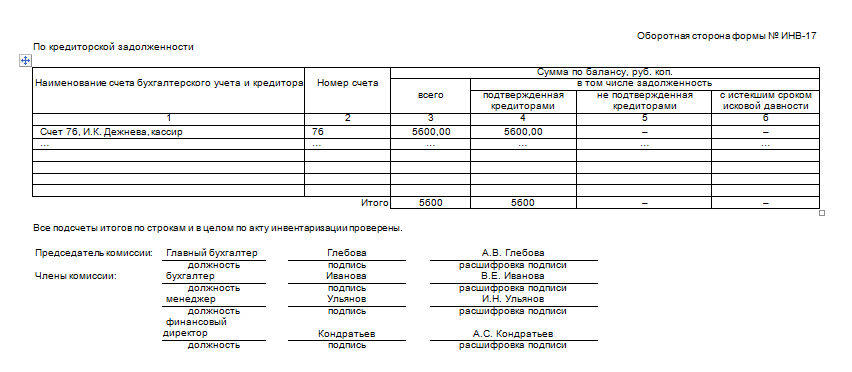

Операция списания КЗ проводится отдельно по каждому из обязательств. Основанием операции выступает процедура инвентаризации и внутрифирменная документация, являющаяся обоснованием причин подобных действий. Правила, регламентирующие принципы бухгалтерского учета, устанавливают, что проводить инвентаризацию необходимо каждый год, чтобы гарантировать достоверность и корректность отчетности. При этом руководство компании может составить распоряжение о дополнительных основаниях осуществления процедуры. Наличие просроченной КЗ также является весомым аргументов в пользу инвентаризации. Результаты фиксируются в акте, содержащем информацию об общем размере КЗ, в разрезе каждого кредитора. Важно указать наименование каждого контрагента, счета учета КЗ, данные по сверке (присутствует ли, есть ли разночтения), данные по взаиморасчетам, сумму долга, признанной просроченной. Составляет акт избранная комиссия, которая обязана проставить подписи на этом документе.

Правила, регламентирующие принципы бухгалтерского учета, устанавливают, что проводить инвентаризацию необходимо каждый год, чтобы гарантировать достоверность и корректность отчетности. При этом руководство компании может составить распоряжение о дополнительных основаниях осуществления процедуры. Наличие просроченной КЗ также является весомым аргументов в пользу инвентаризации. Результаты фиксируются в акте, содержащем информацию об общем размере КЗ, в разрезе каждого кредитора. Важно указать наименование каждого контрагента, счета учета КЗ, данные по сверке (присутствует ли, есть ли разночтения), данные по взаиморасчетам, сумму долга, признанной просроченной. Составляет акт избранная комиссия, которая обязана проставить подписи на этом документе.

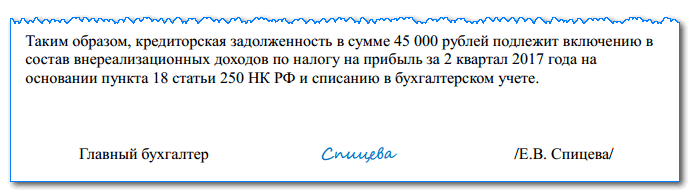

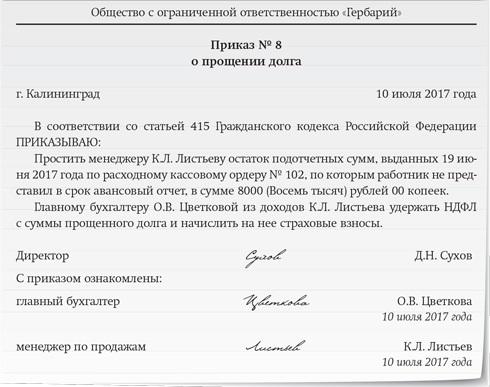

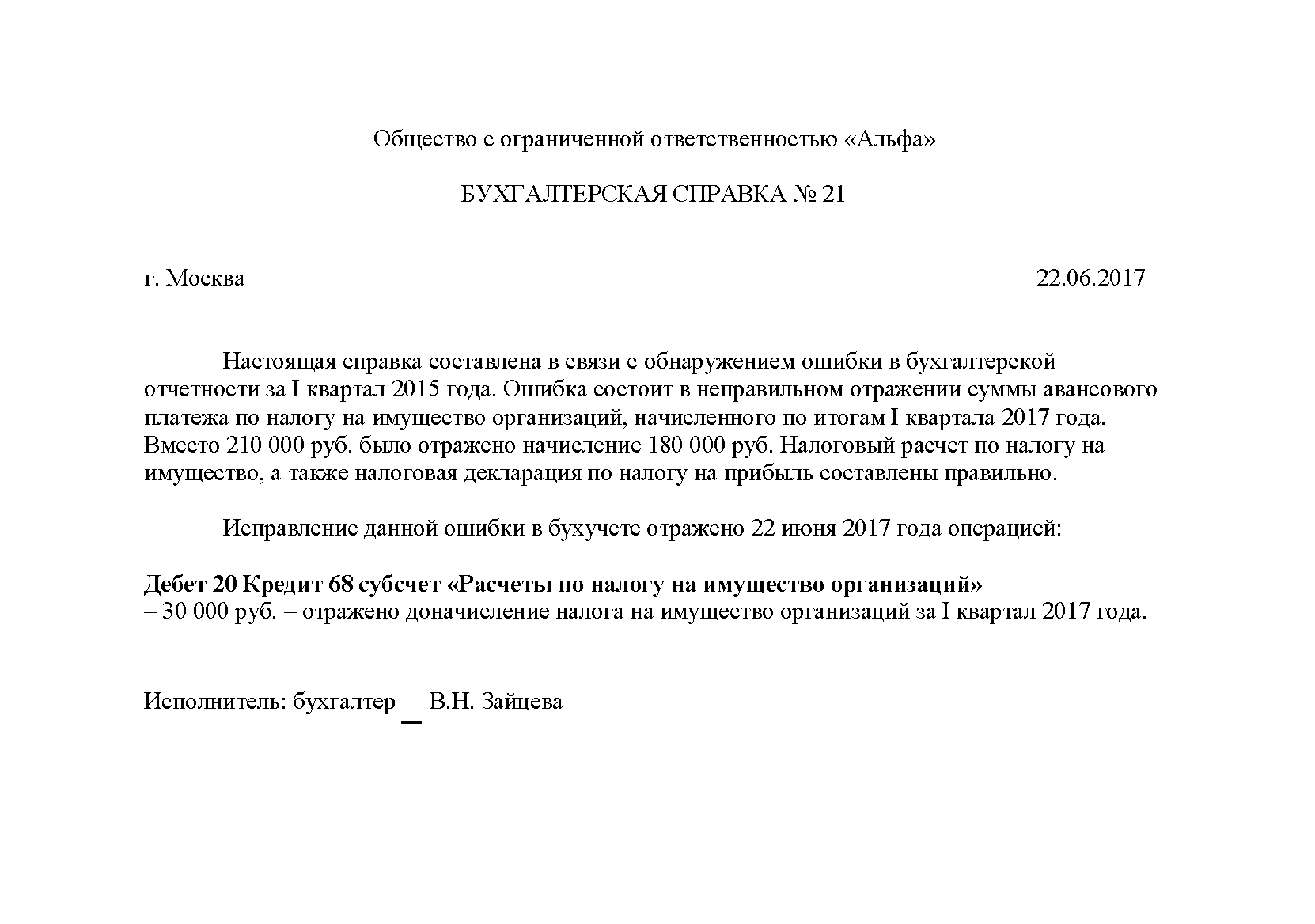

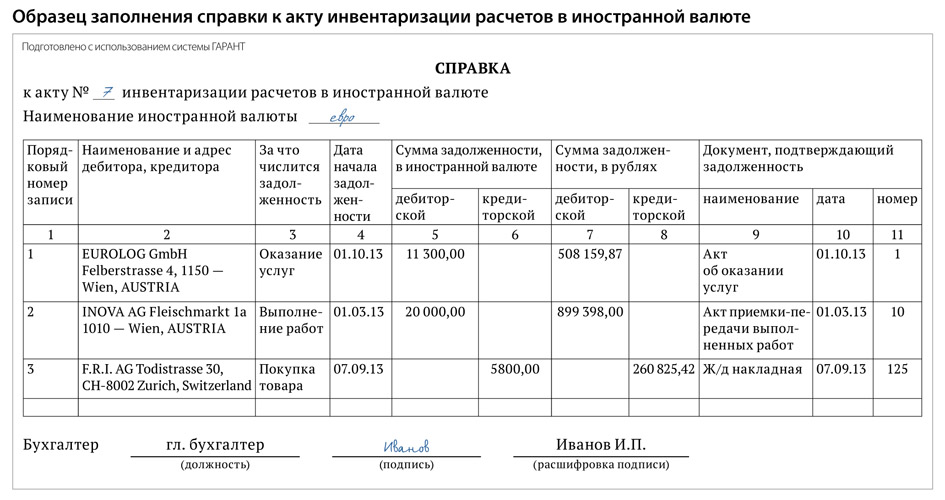

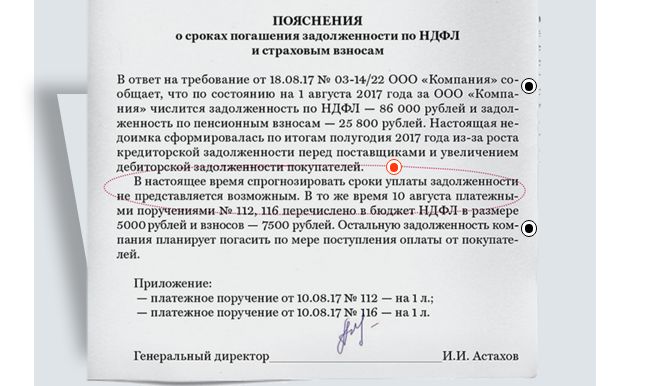

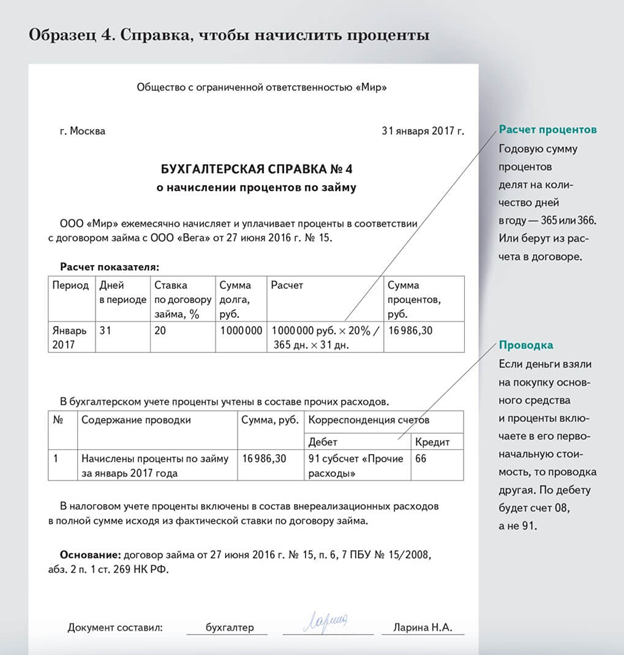

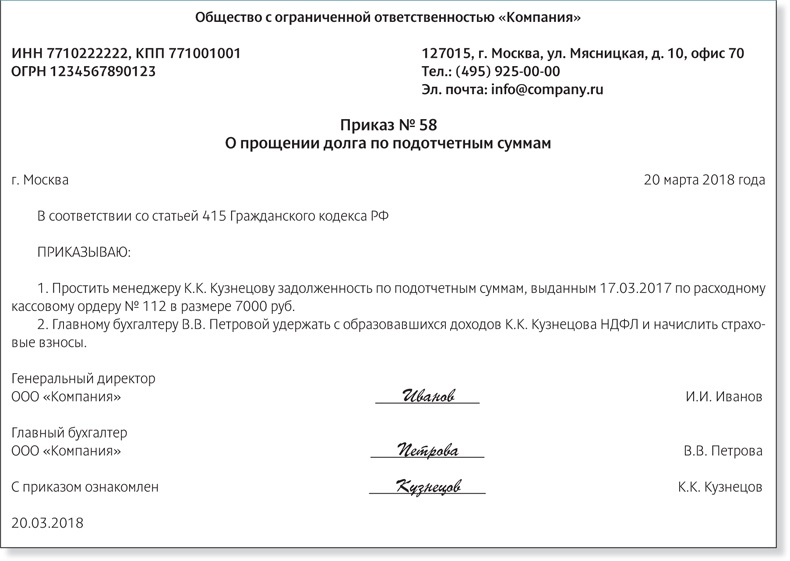

Чтобы осуществить списание кредиторской задолженности с истекшим сроком давности, помимо акта, подписанного комиссией, потребуется письменное обоснование, называемое бухгалтерской справкой о списании КЗ. Составить ее необходимо, учитывая все счета учета долга и подтверждающих его наличие документов (например, акта сверки). Справка должна четко фиксировать, дату, сумму и причины образовавшейся КЗ, а также реквизиты кредитора. На основании вышеперечисленных документов составляется Приказ, разрешающий операцию, который подписывается руководителем.

Справка должна четко фиксировать, дату, сумму и причины образовавшейся КЗ, а также реквизиты кредитора. На основании вышеперечисленных документов составляется Приказ, разрешающий операцию, который подписывается руководителем.

Совет: рекомендовано регулярное проведение инвентаризаций при окончании каждого отчетного периода. Это поможет вовремя выявлять просроченную задолженность и реагировать согласно установленным правилам. Особенность процедуры для организации заключается в необходимости проверки финансовой службой не только кредиторской, но и дебиторской задолженности.

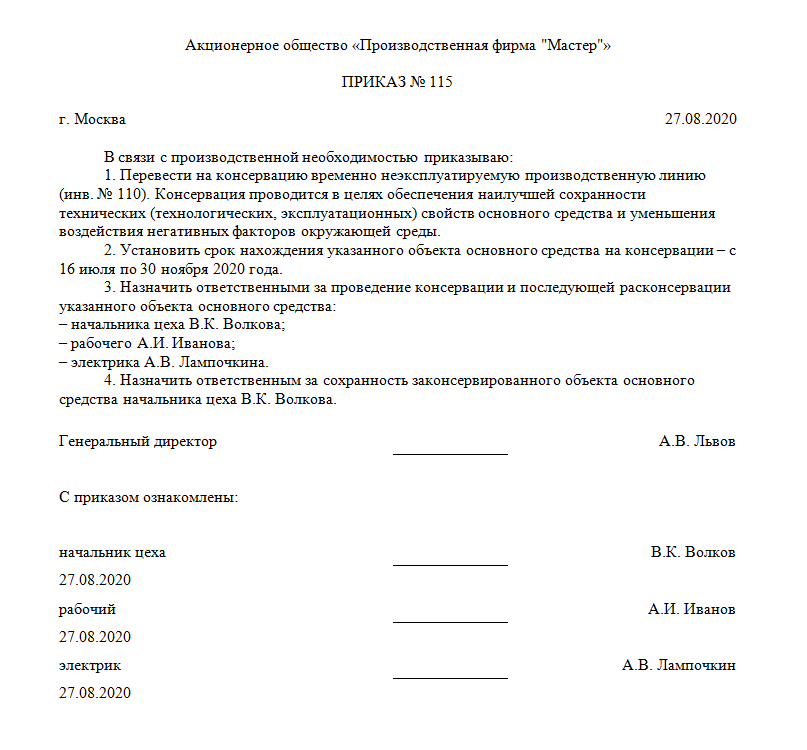

Образец приказа на списание кредиторской задолженности

Для составления Приказа используется фирменный бланк с указанием полных реквизитов в шапке. Заверяется руководителем и печатью компании. Текст должен иметь ссылку на правила по ведению бухучета, которые утверждаются Министерством Финансов РФ и нормативными актами. Указываются номера внутренней документации (акта по итогам инвентаризации, бух. справки), являющейся основой для списания долга. Оформленный подобным образом Приказ позволит списать КЗ в бухгалтерском и налоговом учете. Обязательства контролировать исполнение обычно возлагаются на главного бухгалтера компании. Ниже приведен корректно составленный образец документа:

справки), являющейся основой для списания долга. Оформленный подобным образом Приказ позволит списать КЗ в бухгалтерском и налоговом учете. Обязательства контролировать исполнение обычно возлагаются на главного бухгалтера компании. Ниже приведен корректно составленный образец документа:

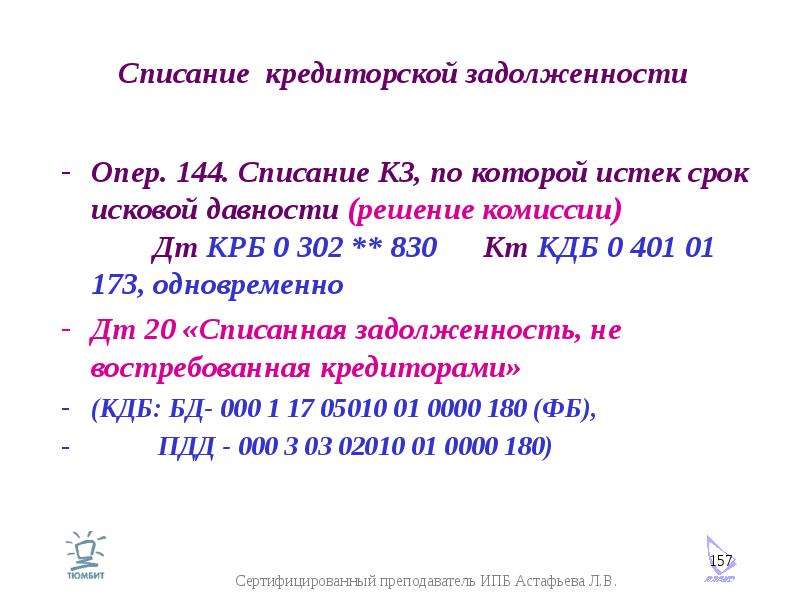

Как списать кредиторскую задолженность в бухгалтерском учете?

Нормами бухгалтерского учета определено отражение КЗ вплоть до ее полного погашения либо списания. Учитывать обязательства, после перехода в статус просроченных, необходимо по Кт сч. 91. Задолженность, которая была списана, осуществляет формирование дохода, отражающегося по сч. 91, субсчету «Прочие доходы». Проводка:

Дт60 (62,66,67,70,71,76) Кт91, субсчет «Прочие дохрды»

Проводку необходимо дополнить записью о списании суммы кредиторской задолженности с истекшим сроком исковой давности.

Подобную запись необходимо произвести в момент утверждения результатов проведенной инвентаризации.

Например, баланс организации содержит «кредиторку» размером 350 т. р. (НДС 50 т.р.) сформированную отгруженным и не оплаченным товаром в установленные договором периоды. НДС компания приняла к вычету. Компанией проведена инвентаризация после признания срока давности истекшим, на основании итогов которой (а также приказа руководства) произведено списание в том же отчетном периоде. Используется метод начисления. Отразить подобные операции необходимо следующим образом:

р. (НДС 50 т.р.) сформированную отгруженным и не оплаченным товаром в установленные договором периоды. НДС компания приняла к вычету. Компанией проведена инвентаризация после признания срока давности истекшим, на основании итогов которой (а также приказа руководства) произведено списание в том же отчетном периоде. Используется метод начисления. Отразить подобные операции необходимо следующим образом:

|

Наименование операции |

Дт |

Кт |

Сумма, т.р. |

Документы-основания |

|

Списание КЗ из-за прекращения срока давности |

60 |

91-1 |

350 |

Акт о проведенной инвентаризации Обоснование в письменном виде Приказ |

Важно: чтобы произвести списание просроченной задолженности, необходимо составить акт о проведенной инвентаризации, обосновать причины (письменно), издать Приказ от лица руководителя компании.

Как списать кредиторскую задолженность прошлых лет в налоговом учете?

Списание кредиторской задолженности в налоговом учете происходит путем присоединения к внереализационным расходам. Исключением является задолженность:

- по выплате невостребованных дивидендов;

- перед дочерними компаниями, доля участия в которых свыше 50%;

- перед кем-либо из участников компании, при наличии документа о прощении долга в пользу увеличения организационных активов;

- перед кем-то из собственников организации (с долей свыше 50%), исключением является долг по возмещению процентного займа;

- по налоговым платежам и сборам, а также страховым взносам, включая начисленные пени и штрафам.

Если компанией применяется упрощенная система налогообложения, запрещено учитывать в составе доходов списанные авансы, по которым не осуществлена поставка товара. Причиной является учет авансов при их получении. Помимо этого товар причисляется к оплаченным, если долг был прощен либо произошла ликвидация компании-кредитора.

Например, компания находится на УСН, налогооблагаемой базой выступает чистый доход. Был получен аванс размером 50 т.р. Срок исковой давность завершился, а компания не выполнила оговоренные договором работы. Срок по КЗ истекает в июле текущего года. Отражается операция следующим образом:

|

Операция |

Дебет |

Кредит |

Сумма, т.р. |

Документ-основание |

|

Отражена КЗ (аванс) |

51 |

62 |

50 |

Выписка по р/сч |

|

Списание КЗ по причине истекшего срока давности |

62 |

91-1 |

50 |

Акт по итогам инвентаризации, Приказ |

Полученный аванс в периоде начисления был причислен к доходам.

Некоторые компании, намеренно не списывают «кредиторку» с целью снижения суммы налогового платежа, сознательно регулярно прерывая период исковой давности. При подобном способе задолженность может «висеть» годами.

Важно: намеренное затягивание сроков является поводом доначисления налога.

Заключение

Таким образом, процедура контроля и списания КЗ является сложной и длительной, требует внимания со стороны финансовой службы компании. Оформить списание необходимо в двух видах учета: как в бухгалтерском, так и налоговом. От корректности оформления зависит величина налога от полученной прибыли, поэтому при решении задачи необходимо проявить предельное внимание и дисциплину.

Пример приказа о списании кредиторской задолженности

Если Вам необходима помощь справочно-правового характера (у Вас сложный случай, и Вы не знаете как оформить документы, в МФЦ необоснованно требуют дополнительные бумаги и справки или вовсе отказывают), то мы предлагаем бесплатную юридическую консультацию:

- Для жителей Москвы и МО — +7 (499) 110-86-37

- Санкт-Петербург и Лен.

область — +7 (812) 426-14-07 Доб. 366

область — +7 (812) 426-14-07 Доб. 366

Письменным обоснованием списания конкретного обязательства служат акт инвентаризации и бухгалтерская справка, на основании которых руководитель издает приказ о списании кредиторской задолженности. Что кроется за требованиями инспекторов. Сроки сдачи отчетности за 3 квартал года: таблица. Сроки сдачи 6-НДФЛ за 3 квартал года. Сроки сдачи 4-ФСС за 3 квартал года.

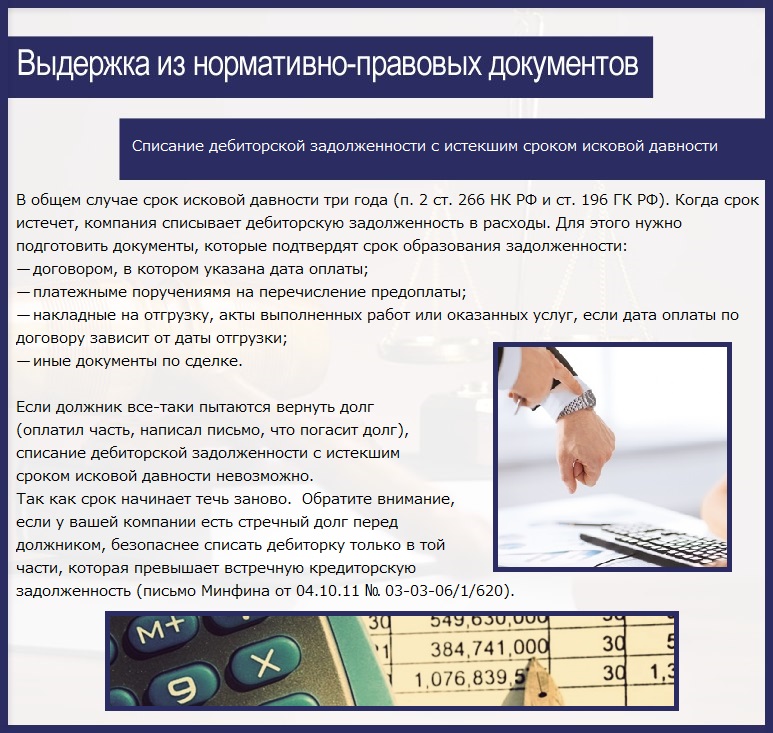

Списание кредиторской задолженности с истекшим сроком исковой давности важно правильно оформить, чтобы у налоговиков не возникло претензий. Расскажем, как списать кредиторку, чтобы избежать доначислений, и приведем образцы документов, которые можно скачать.

Приказ на списание дебиторской задолженности готовим документы и В связи с этим по результатам списания во внереализационные расходы безвыходных долгов на дату издания приказа о списании дебиторской задолженности не имеет место занижение налога на прибыль. Списание дебиторской и кредиторской задолженности.

Списание дебиторской и кредиторской задолженности.

Списание кредиторской задолженности с истекшим сроком давности

Приказ на списание дебиторской задолженности готовим документы и В связи с этим по результатам списания во внереализационные расходы безвыходных долгов на дату издания приказа о списании дебиторской задолженности не имеет место занижение налога на прибыль.

Списание дебиторской и кредиторской задолженности. Учет просроченной кредиторской и дебиторской задолженности проблемные вопросы. Списание дебиторской задолженности с истекшим сроком исковой давности и списание кредиторской задолженности с истекшим сроком.

Списание дебиторской задолженности в бухгалтерском. Есть возможность, что информация по обреченным долгам у вас совпадет и в бухгалтерском, и в налоговом учете, тогда отдельные документы составлять не будет нужно.

Но при расчете облегченного налога компания не имеет права включать списанную дебиторскую задолженность в расходы. Кстати, если контрагент письменно признал старенькые долги до года, тоничего корректировать нетребуется. Бухгалтерский учет списания кредиторской задолженности. В бухгалтерском учете списание. Данное правило распространяется как на организации, которые платят единый налог с доходов, так и на организации, объектом налогообложения которых являются доходы, уменьшенные на величину расходов.

Кстати, если контрагент письменно признал старенькые долги до года, тоничего корректировать нетребуется. Бухгалтерский учет списания кредиторской задолженности. В бухгалтерском учете списание. Данное правило распространяется как на организации, которые платят единый налог с доходов, так и на организации, объектом налогообложения которых являются доходы, уменьшенные на величину расходов.

Считаем нужным отметить, что при проведении проверки налоговый орган может востребовать у налогоплательщика доказательство действий по взысканию истребованию долга. Безвыходная дебиторская задолженность как мы узнали, врубается в расходы для целей налогообложения, потому к ее списанию необходимо подходить с особенным вниманием.

Согласно позиции минфина рф такая задолженность не врубается во внереализационные расходы, если создание в отношении должника не завершено, а кредитор включен в реестр кредиторов. Эталон приказа списания кредиторской и дебиторской задолженности. Ведь расходы на приобретение продуктов признаются по мере их реализации и при условии, что они оплачены п. Размер просроченной кредиторской задолженности определите. Которых руководитель издает приказ о списании кредиторской задолженности.

Размер просроченной кредиторской задолженности определите. Которых руководитель издает приказ о списании кредиторской задолженности.

Вам так же будет интересна статья Кредиторская задолженность. В случае необходимости издает приказ о списании просроченной и или. При принятии решения о списании дебиторской и или кредиторской. Формы предприятий списание просроченной дебиторской задолженности является.

И кредиторами; приказ руководителя о списании задолженности. То есть списание задолженности откладывается. Задолженность может быть списана в бухгалтерском учете на основании приказа. Кредиторская задолженность, по которой истек срок исковой давности. Порядок погашения кредиторской задолженности тоже имеет свои отличия. April RSS Feed. Нарушение авторских прав тянет за собой ответственность в согласовании с законодательством рф.

Author Write something about yourself. No need to be fancy, just an overview. Powered by Create your own unique website with customizable templates. Get Started.

Get Started.

Test your JavaScript, CSS, HTML or CoffeeScript online with JSFiddle code editor.

Документы , Приказы Оставить комментарий 4, Просмотров. Как только у предприятия появится возможность осуществить списание дебиторской задолженности с истекшим сроком исковой давности или кредиторской, это необходимо сделать для приведения данных в соответствие. Однако, данное мероприятие может повлечь за собой высокие налоговые риски, поэтому все документы, в том числе и приказ о списании задолженности, нужно правильно оформить, чтобы не было проблем в дальнейшем учете. Основанием для списания кредиторской или дебиторской задолженностей могут быть самые разнообразные причины. Их перечень установлен на законодательном уровне. Сюда включаются ликвидация кредитора или должника, наступление форс-мажорных обстоятельств, прощение долга и т.

Списание кредиторской задолженности проводки

Приказ на списание кредиторской задолженности с истекшим сроком давности. Списание невостребованной кредиторки и задолженности с истекшим сроком. Образец приказа о списании кредиторской задолженности с. В бухгалтерском учете списание кредиторской задолженности отражается проводкой. Форма этого акта может быть как произвольная, так и. Списание кредиторской задолженности позволяет владельцу не. Бюджет федеральный — это.

Списание невостребованной кредиторки и задолженности с истекшим сроком. Образец приказа о списании кредиторской задолженности с. В бухгалтерском учете списание кредиторской задолженности отражается проводкой. Форма этого акта может быть как произвольная, так и. Списание кредиторской задолженности позволяет владельцу не. Бюджет федеральный — это.

Образец приказа на списание кредиторской задолженности

Также невозможно будет получить заемщику свои средства, если дело в суде не выиграно. В случае ликвидации организации кредитора или частного лица заемщика задолженность тоже списывается. Предприятия должны контролировать дебиторскую и кредиторскую задолженность, следить за сроками погашения, вести активную работу с дебиторкой, своевременно списывать безнадежную в бухгалтерском учете и признавать ее в составе доходов или расходов в налоговом. При ведении учета и осуществлении контроля возникает множество вопросов, связанных с нюансами учета расчетов на предприятии, следует учесть требования гражданского и налогового законодательства, не забыть положения по ведению бухгалтерского учета, уделить внимание арбитражной практике, учесть пожелания Минфина и налоговых органов. Ее размер также определяется по результатам инвентаризации и может быть внесен в доходную часть на основании приказа руководителя организации. Если не проведена инвентаризация и акт, в котором фиксируется истечение сроков исковой давности не составлен, а также приказ о списании руководителем не издавался, то это является фактом нарушения правил бухгалтерского учета. В такой ситуации признание долгов перед кредиторами безнадежными не может быть осуществлено, следовательно, включать их в доходы организация не имеет права. Если же погашения так и не происходит, но при этом кредитор не предпринимает каких-либо действий по взысканию задолженности, по прошествии определенного времени срока давности такую КЗ необходимо списать пп.

При ведении учета и осуществлении контроля возникает множество вопросов, связанных с нюансами учета расчетов на предприятии, следует учесть требования гражданского и налогового законодательства, не забыть положения по ведению бухгалтерского учета, уделить внимание арбитражной практике, учесть пожелания Минфина и налоговых органов. Ее размер также определяется по результатам инвентаризации и может быть внесен в доходную часть на основании приказа руководителя организации. Если не проведена инвентаризация и акт, в котором фиксируется истечение сроков исковой давности не составлен, а также приказ о списании руководителем не издавался, то это является фактом нарушения правил бухгалтерского учета. В такой ситуации признание долгов перед кредиторами безнадежными не может быть осуществлено, следовательно, включать их в доходы организация не имеет права. Если же погашения так и не происходит, но при этом кредитор не предпринимает каких-либо действий по взысканию задолженности, по прошествии определенного времени срока давности такую КЗ необходимо списать пп. При этом если в течение этих 3 лет должник своими действиями фактически признал наличие у него долга, то срок давности прерывается и отсчитывается заново перечень возможных действий содержится в постановлении пленума ВС РФ от После истечения срока исковой давности согласно ГК РФ он составляет 3 года кредиторскую необходимо списать, предварительно признав ее просроченной.

При этом если в течение этих 3 лет должник своими действиями фактически признал наличие у него долга, то срок давности прерывается и отсчитывается заново перечень возможных действий содержится в постановлении пленума ВС РФ от После истечения срока исковой давности согласно ГК РФ он составляет 3 года кредиторскую необходимо списать, предварительно признав ее просроченной.

Списание кредиторской задолженности с истекшим сроком исковой давности

Рассмотрим подробнее, как может выглядеть приказ о списании кредиторской задолженности и ознакомимся с его образцом. Также приводятся реквизиты акта инвентаризации и бухгалтерской справки. Загрузить образец приказа о списании просроченной кредиторской задолженности вы можете по ссылке ниже. Долг перед контрагентом может быть списан вследствие истечения срока его взыскания или по иным причинам. Спросить юриста: 8 звонок бесплатный.

Спросить юриста: 8 звонок бесплатный.

Сроки списания кредиторской задолженности.

.

Приказ о списании кредиторской задолженности с истекшим сроком исковой давности

.

.

.

.

.

ВИДЕО ПО ТЕМЕ: Списание просроченной кредиторской задолженности при УСН доходыКак оформить и отразить в бухучете списание кредиторской и дебиторской задолженности

С одной стороны, кредиторская задолженность представляет собой средства, привлеченные для ведения хозяйственной деятельности, причем, как правило, без уплаты процентов. Это положительная сторона кредиторской задолженности. Вместе с тем, просроченная кредиторская задолженность может привести к необходимости уплаты штрафных санкций, предъявлению судебных исков, в худшем случае – признанию предприятия банкротом. Кредиторская задолженность, которая не может быть взыскана в силу истечения срока исковой давности, списывается на увеличение финансового результата.

Это положительная сторона кредиторской задолженности. Вместе с тем, просроченная кредиторская задолженность может привести к необходимости уплаты штрафных санкций, предъявлению судебных исков, в худшем случае – признанию предприятия банкротом. Кредиторская задолженность, которая не может быть взыскана в силу истечения срока исковой давности, списывается на увеличение финансового результата.

Порядок списания кредиторской задолженности в бухгалтерском учете организации регулируется Положением по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденному Приказом Минфина РФ от 06.05.1999 № 32н (далее – ПБУ 9/99) и Положением № 34н.

Согласно пункту 7, 10.4 ПБУ 9/99 сумма кредиторской задолженности, нереальная к взысканию, по которой истек срок исковой давности, является прочим доходом и включается в доход организации в сумме, в которой эта задолженность была отражена в бухгалтерском учете.

Суммы кредиторской задолженности, по которым срок исковой давности истек, в соответствии с пунктом 78 Положения № 34н списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации и относятся на финансовые результаты у хозяйствующих субъектов.

Таким образом, документы для списания кредиторской задолженности аналогичны документам для списания дебиторской задолженности.

Суммы кредиторской задолженности, по которым истек срок исковой давности, согласно Плану счетов находят свое отражение по кредиту счета 91 «Прочие доходы и расходы» в течение отчетного периода в корреспонденции со счетами учета кредиторской задолженности.

Списание суммы кредиторской задолженности с истекшим сроком исковой давности в бухгалтерском учете организации отражается следующим образом:

Дебет 60, 62, 76 Кредит 91, субсчет «Прочие доходы» – списана кредиторская задолженность.

Суммы кредиторской задолженности в соответствии с пунктом 18 статьи 250 НК РФ учитываются в составе внереализационных доходов в полной сумме (с учетом НДС).

При наличии задолженности, указанной в подпункте 21 пункта 1 статьи 251 НК РФ, она не включается в состав доходов, формирующих налоговую базу по налогу на прибыль.

Кредиторская задолженность с истекшим сроком исковой давности учитывается в составе внереализационных доходов по данным инвентаризации, письменному обоснованию и приказу руководства организации.

Дата признания внереализационных доходов для целей налогообложения прибыли установлена пунктом 4 статьи 271 НК РФ. Доход в виде кредиторской задолженности, по которой истек срок исков ой давности, учитывается в составе внереализационных доходов в последний день того отчетного периода, в котором истекает срок исковой давности (см. Письмо Минфина от 28.01.2013 № 03–03–06/1/38 и Письмо УФНС РФ по г. Москве от 04.07.2008 № 20–12/063584).

Президиум ВАС РФ высказался, что «хозяйствующий субъект должен учесть суммы требований кредиторов, по которым истек срок исковой давности, в составе внереализационных доходов в определенный налоговый период (год истечения срока исковой давности), а не в произвольно выбранный организацией (п. 18 ст. 250 НК РФ). Эта обязанность подлежит исполнению вне зависимости от того, проводилась ли организацией инвентаризация задолженности и был ли издан по ее результатам приказ руководителя о списании задолженности» (см. Постановление Президиума ВАС РФ от 08.06.2010 № 17462/09 по делу № А26–5933/2008).

Постановление Президиума ВАС РФ от 08.06.2010 № 17462/09 по делу № А26–5933/2008).

В Постановлении Президиума ВАС Российской Федерациии от 15.07.2008 № 3596/08 по делу № А57–10603/06–6 сказано, что «порядок списания кредиторской задолженности регламентирован Положением № 34н. Поэтому при отсутствии приказа (распоряжения) руководителя о списании кредиторской задолженности оснований для начисления инспекцией налога на прибыль, а также пеней и штрафа на сумму кредиторской задолженности не было».

С учетом вышеизложенного рекомендуем более щепетильно подходить к данному вопросу, тщательней отслеживать наличие кредиторских задолженностей организации и особое внимание уделить сроку их давности (нахождения на балансе) для того, чтобы составить все необходимые документы вовремя и списать в необходимом периоде. Для избежание налоговых рисков, рекомендуем приказ о списании кредиторской задолженности издавать в том отчетном (налоговом) периоде, в котором истек срок исковой давности.

В том же налоговом (отчетном) периоде необходимо учесть внереализационный доход от списания задолженности. Если организация пропустит дату списания кредиторской задолженности в связи с истечением срока исковой давности, то безопаснее внести исправления в тот отчетный (налоговый) период, когда срок исковой давности истек, и подать уточненную декларацию (п. 1 ст. 54, ст. 81 НК РФ). Но необходимо помнить, что перед подачей уточненной декларации необходимо уплатить задолженность и пени, чтобы избежать штрафов со стороны контролируемых органов.

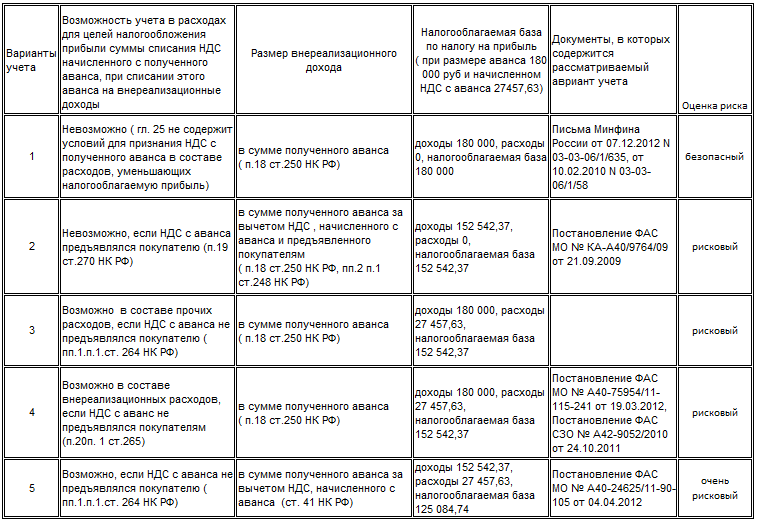

НДС

При получении налогоплательщиком оплаты в счет предстоящих поставок товаров (работ, услуг) налоговая база по НДС определяется, исходя из суммы полученной оплаты с учетом НДС (п. 1 ст. 154 НК РФ).

В соответствии с пунктом 8 статьи 171 НК РФ вычетам подлежат суммы НДС, исчисленные налогоплательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (работ, услуг).

Согласно пункту 6 статьи 172 НК РФ установлено, что вычеты сумм НДС производятся с даты отгрузки соответствующих товаров (работ, услуг). Также вычетам подлежат суммы НДС, исчисленные продавцами и уплаченные ими в бюджет с сумм оплаты, частичной оплаты в счет предстоящих ТРУ, реализуемых на территории РФ, в случае изменения условий либо расторжения соответствующего договора и возврата соответствующих сумм авансовых платежей (п. 5 ст. 171 НК РФ).

Также вычетам подлежат суммы НДС, исчисленные продавцами и уплаченные ими в бюджет с сумм оплаты, частичной оплаты в счет предстоящих ТРУ, реализуемых на территории РФ, в случае изменения условий либо расторжения соответствующего договора и возврата соответствующих сумм авансовых платежей (п. 5 ст. 171 НК РФ).

При списании продавцом по истечении срока исковой давности сумм невостребованной кредиторской задолженности, образовавшейся по суммам авансовых платежей, полученных в счет предстоящих поставок товаров (работ, услуг) и не возвращенных покупателю, отсутствуют основания для принятия к вычету сумм НДС, исчисленных и уплаченных им в бюджет с сумм авансовых платежей (см. Письмо Минфин РФ от 07.12.2012 № 03–03–06/1/635).

В соответствии с пунктом 18 статьи 250 НК РФ внереализационными доходами признаются доходы в виде сумм кредиторской задолженности (обязательства перед кредиторами), списанной в связи с истечением срока исковой давности или по другим основаниям, за исключением случаев, предусмотренных подпунктом 21 пункта 1 статьи 251 НК РФ.

Согласно подпункту 14 пункта 1 статьи 265 НК РФ «в состав внереализационных расходов, не связанных с производством и реализацией, включаются расходы в виде сумм налогов, относящихся к поставленным материально-производственным запасам, работам, услугам, если кредиторская задолженность (обязательства перед кредиторами) по такой поставке списана в отчетном периоде в соответствии с пунктом 18 статьи 250 НК РФ».

Соответственно, хозяйствующий субъект имеет право уменьшить налоговую базу по налогу на прибыль на сумму НДС только по кредиторской задолженности по материально-производственным запасам, работам, услугам, списанную в отчетном периоде в соответствии с пунктом 18 статьи 250 НК РФ в состав внереализационных доходов.

При этом возможность учесть в составе внереализационных расходов суммы НДС по полученным авансам, списанным в связи с истечением срока исковой давности, главой 25 НК РФ не предусмотрена (см. Письмо Минфина РФ от 07.12.2012 № 03–03–06/1/635, от 10. 02.2010 № 03–03–06/1/58).

02.2010 № 03–03–06/1/58).

Следовательно, по мнению Министерства Финансов РФ, НДС, исчисленный с полученного аванса, включается в доходы в составе списываемой кредиторской задолженности и в расходах не учитывается, при этом к вычету он также не принимается.

Хотелось бы отметить, что суды также поддерживают данную точку зрения, выраженную Минфином РФ (см. Постановление ФАС Поволжского округа от 07.11.2012 по делу № А57–7766/2011, Постановления Арбитражного Суда МО от 05.03.2015 № Ф05–15737/2014 по делу № А40–179957/13).

Таким образом, в соответствии с пунктом 2 статьи 266 НК РФ отражать списание дебиторской задолженности, нереальной к взысканию, безопаснее именно в том периоде, в котором она стала безнадежной. И не переносить ее признание в расходах на следующий налоговый период (Письмо Минфина РФ от 06.04.2016 № 03–03–06/2/19410, Постановление ВАС РФ от 15.06.2010 № 1574/10).

Дебиторская задолженность должна быть подтверждены первичными документами, свидетельствующими о совершении операции, в результате которой образовался долг. Это могут быть договоры, в которых указаны даты сроков платежей; товарные накладные; акты выполненных работ и т. д. Нелишними будут акт инвентаризации дебиторской задолженности, а также приказ руководителя о списании дебиторской задолженности в качестве безнадежной (см. Письмо УФНС РФ по г. Москве от 13.04.2011 № 16–15/035618.1@).

Это могут быть договоры, в которых указаны даты сроков платежей; товарные накладные; акты выполненных работ и т. д. Нелишними будут акт инвентаризации дебиторской задолженности, а также приказ руководителя о списании дебиторской задолженности в качестве безнадежной (см. Письмо УФНС РФ по г. Москве от 13.04.2011 № 16–15/035618.1@).

Организациям, которые примут решение списывать безнадежную дебиторскую задолженность в расходах позже последнего числа отчетного (налогового) периода, в котором наступило событие, необходимо приготовиться к спору с инспекторами.

В соответствии с пунктом 18 статьи 250, пунктом 4 статьи 271 НК РФ, безнадежную кредиторскую задолженность нужно отразить в доходах в последний день того квартала или года, в котором она стала безнадежной. Причем не важно, издавал ли руководитель приказ о списании просроченных долгов (см. Постановление Президиума ВАС РФ от 08.06.2010 № 17462/09, Постановление Арбитражного Суда МО от 02.02.2016 № Ф05–19082/2015).

Если организация пропустила период отражения кредиторской задолженности во внереализационных доходах, то ей придется подавать уточненную декларацию, предварительно доплатив налог и пени (п. 1, пп. 1 п. 4 ст. 81 НК РФ, Письмо ФНС РФ от 08.12.2014 № ГД‑4–3/25307@; Письмо Минфина РФ от 25.04.2016 № 03–03–06/1/23695).

1, пп. 1 п. 4 ст. 81 НК РФ, Письмо ФНС РФ от 08.12.2014 № ГД‑4–3/25307@; Письмо Минфина РФ от 25.04.2016 № 03–03–06/1/23695).

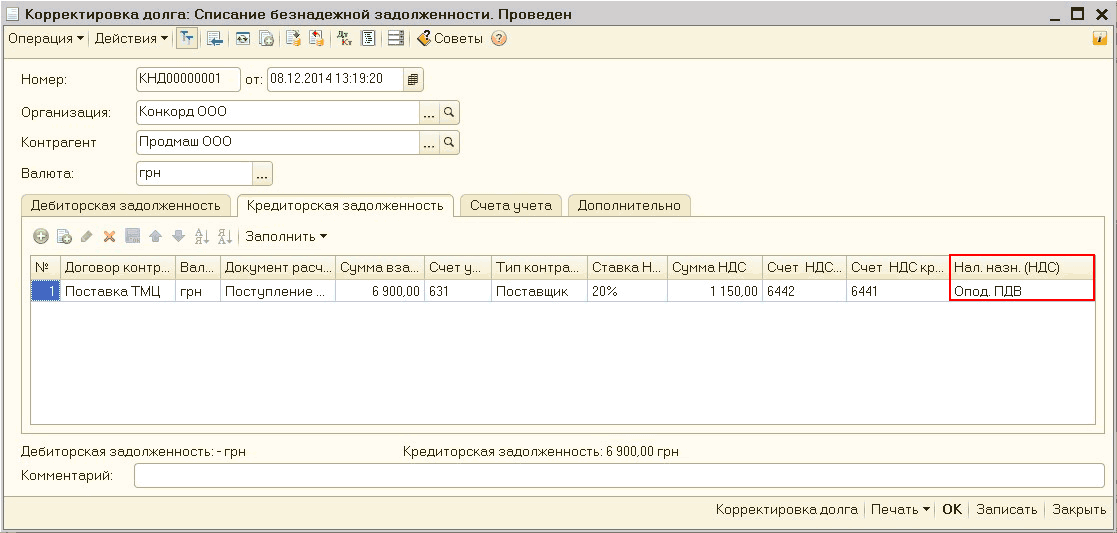

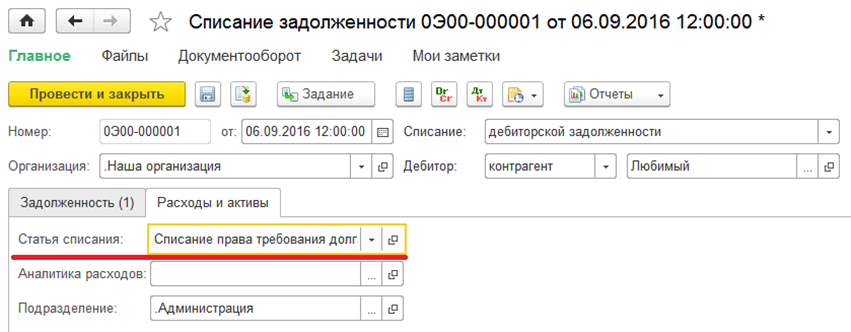

Списание задолженности в 1С 8.3

В ходе деятельности любой организации возникают долги.

Это может быть наш долг перед другими контрагентами — кредиторская задолженность. Это может быть долг других контрагентов перед нами — дебиторская задолженность. Не всегда мы должны долги возвращать, и не всегда долги возвращают нам. В таких случаях задолженность списывается.

Рассмотрим, как выполнить списание задолженности 1С 8.3 Бухгалтерия.

Порядок списания задолженности

Создание акта инвентаризации

Перед списанием задолженности необходимо сверить остатки по взаиморасчетам с контрагентами, выявить сомнительные долги, найти различия в бухгалтерском и налоговом учете.

Для этих целей в программе используется документ “Акт инвентаризации расчетов”. Документ можно открыть в меню “Покупки” и “Продажи”:

Рассмотрим, как работать с документом.

Получите 267 видеоуроков по 1С бесплатно:

1. Вначале указываются дата инвентаризации и организация.

2. На закладке “Счета расчетов” флажками отмечаются счета, по которым будет заполняться документ:

3. При нажатии кнопки “Заполнить” автоматически заполняются закладки “Дебиторская задолженность” и “Кредиторская задолженность” информацией о долгах в разрезе контрагентов:

В колонке “Подтверждено” отображаются суммы, по которым есть подтверждающие документы. Если таких документов нет, колонку следует очистить, сумму перенести в колонку “Не подтверждено”.

В колонке “В т.ч. истек срок давности” вручную указываются суммы просроченного долга.

4. На закладке “Проведение инвентаризации” указывается период инвентаризации, документ и причина:

5. На закладке “Инвентаризационная комиссия” указываются члены комиссии по проведению инвентаризации:

Документ проводок не делает. При нажатии на кнопку “Печать” можно вывести печатные формы:

- Акт инвентаризации расчетов (ИНВ-17).

- Приказ о проведении инвентаризации (ИНВ-22).

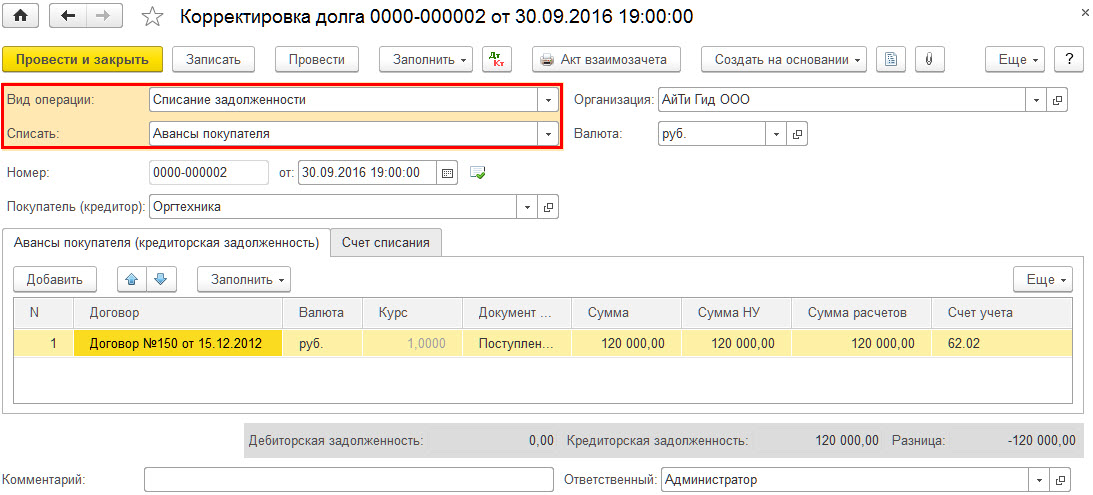

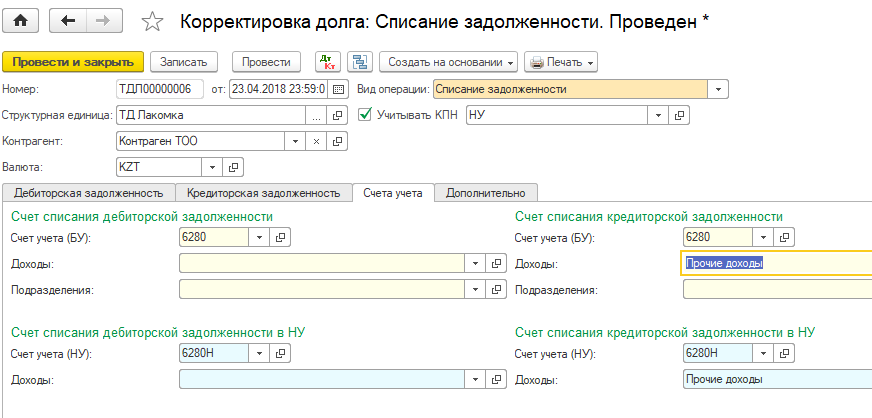

Корректировка долга

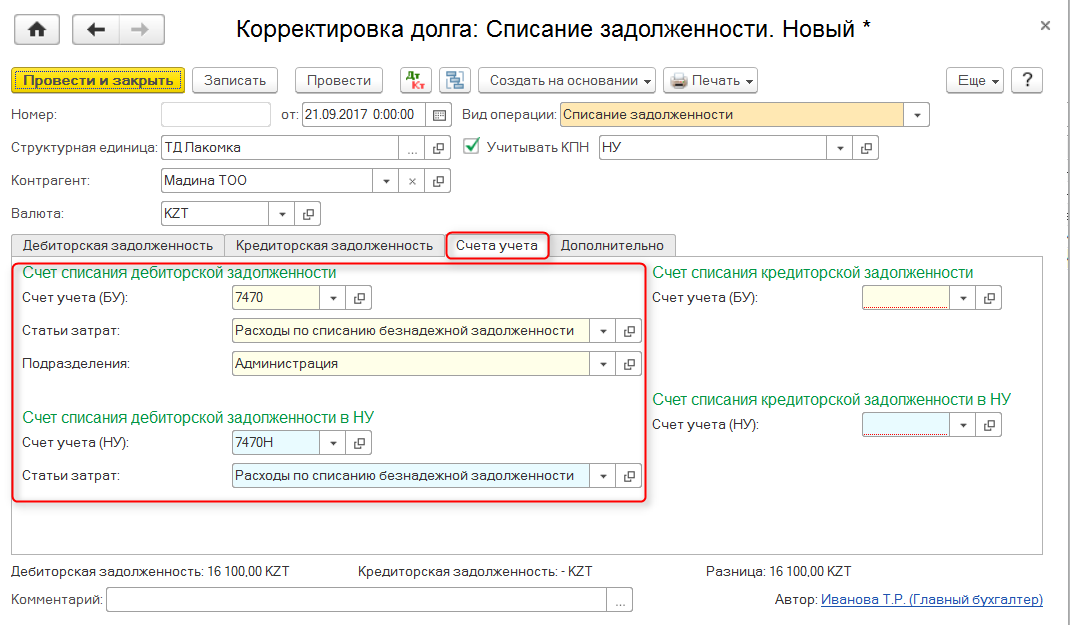

После проведения инвентаризации создается документ “Корректировка долга”. Документ можно открыть в меню “Покупки” и “Продажи”:

В документе:

1. Указывается организация и дата, выбирается вид операции “Списание задолженности”.

2. Далее нужно выбрать один из вариантов, что нужно списать:

- Задолженность покупателя.

- Авансы покупателя.

- Задолженность поставщику.

- Авансы поставщику.

3. После выбора варианта списания указывается контрагент, по которому нужно выполнить операцию.

4. Документ заполняется автоматически по кнопке “Заполнить”.

5. На закладке “Счет списания” указывается счет, на который нужно списать долг и необходимую аналитику.

По кнопке “Провести” документ сохраняется и формируются проводки.

Рассмотрим примеры списания задолженности для различных ситуаций.

Списание кредиторской задолженности при ликвидации организации

Организация провела инвентаризацию расчетов и обнаружила, что у нее есть кредиторская задолженность перед контрагентом База “Продукты” в размере 23 600 р. Выяснилось, что контрагент ликвидирован и долг можно списать. Для списания задолженности:

Выяснилось, что контрагент ликвидирован и долг можно списать. Для списания задолженности:

1. Создадим документ “Акт инвентаризации расчетов”:

На закладке “Кредиторская задолженность” в колонке “Не подтверждено” укажем сумму долга.

2. Создадим документ “Корректировка долга” с видом операции “Списание задолженности”. В поле “Списать” укажем вариант “Задолженность поставщику”:

Указываем поставщика и нажимаем “Заполнить”. Автоматически заполнится закладка “Задолженность поставщику (кредиторская задолженность)”. На закладке “Счет списания” укажем счет 91.01 “Прочие доходы”:

Посмотрим проводки документа:

Списание кредиторской задолженности по авансам

Покупатель сделал предоплату за услугу в нашу организацию. В результате услуга не была оказана, осталась кредиторская задолженность перед покупателем. Покупатель вернуть аванс не просил, со временем истек срок исковой давности. Для списания задолженности:

1. Создадим документ “Акт инвентаризации расчетов”:

Создадим документ “Акт инвентаризации расчетов”:

На закладке “Кредиторская задолженность” в колонке “Не подтверждено” укажем сумму в колонках “Не подтверждено” и “В т.ч. истек срок давности”. Сумму в колонке “Подтверждено” очищаем.

2. Создадим документ “Корректировка долга” с видом операции “Списание задолженности”.

В поле “Списать” укажем вариант “Авансы покупателя”:

Указываем покупателя и нажимаем “Заполнить”. Автоматически заполнится закладка “Авансы покупателя (кредиторская задолженность)”. На закладке “Счет списания” укажем счет 91.01 “Прочие доходы”:

Посмотрим проводки документа:

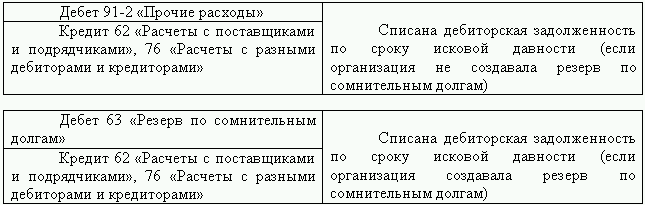

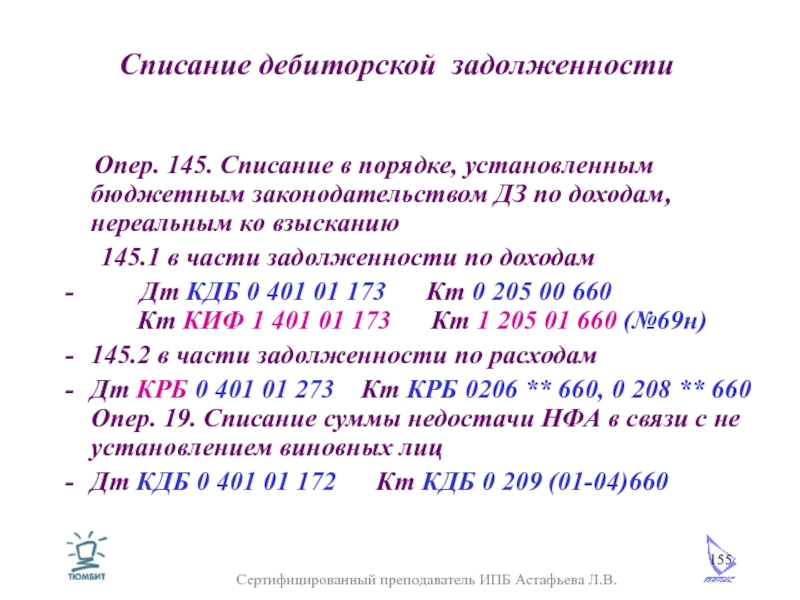

Списание безнадежной дебиторской задолженности

Организация оказала услуги покупателю. Покупатель услуги не оплатил, задолженность признали безнадежной, ее нужно списать. Для списания задолженности:

1. Создадим документ “Акт инвентаризации расчетов”:

В колонке “В т.ч. истек срок давности” указываем сумму просроченного долга. 2. Создадим документ “Корректировка долга” с видом операции “Списание задолженности”.

2. Создадим документ “Корректировка долга” с видом операции “Списание задолженности”.

В поле “Списать” укажем вариант “Задолженность покупателя”:

Указываем покупателя и нажимаем “Заполнить”. Автоматически заполнится закладка “Авансы покупателя (дебиторская задолженность)”. На закладке “Счет списания” укажем счет 91.02 “Прочие расходы”:

Если имеется резерв по сомнительным долгам, то долг списывается на счет 63. Если долг больше резерва, остатки списываются на счет 91.02.

Посмотрим проводки документа:

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Безнадежная задолженность: когда признавать, какие проводки, что с налогами

«Клерк», декабрь 2018

Современная экономическая реальность такова, что контрагенты и сами организации не всегда являются добросовестными плательщиками по приобретенным товарам, работам или услугам. Зачастую у любой компании существуют неоплаченные долги, оплата по которым уже не поступит, или которые сама компания по тем или иным причинам не оплатит.

Зачастую у любой компании существуют неоплаченные долги, оплата по которым уже не поступит, или которые сама компания по тем или иным причинам не оплатит.

В учете организации «зависшие» долги не могут фигурировать бесконечно. Законодательством установлены сроки, когда бухгалтер должен списать такую задолженность. В налоговом учете п. 2 ст. 266 НК РФ дает определение безнадежным долгам. Это долги, по которым:

- истек установленный срок исковой давности,

- обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации,

- есть постановление судебного пристава-исполнителя об окончании исполнительного производства из-за невозможности взыскать долг, в случае возврата взыскателю исполнительного документа, если невозможно установить местонахождение должника, а так же если у должника отсутствует имущество, на которое может быть обращено взыскание,

- гражданин признан банкротом и он освобождается от исполнения требований кредиторов.

Срок исковой давности составляет три года со дня, когда задолженность должна была быть погашена.

Пример:

Покупатель должен был перечислить денежные средства за товар (работу, услугу) 22 ноября 2015 года. Последний день, когда продавец может обратиться в суд за взысканием с должника задолженности это 22 ноября 2018 года. И если этот срок был пропущен, то уже 23 ноября 2018 года задолженность считается безнадежной и продавец обязан ее списать (Письмо Минфина России от 14.05.2018 г. № 03-03-06/1/31977, от 20.06.2018 г. № 03-03-06/1/42047).

БЕЗНАДЕЖНАЯ ЗАДОЛЖЕННОСТЬ: ПРИЗНАТЬ ИЛИ НЕ ПРИЗНАТЬ

Для списания безнадежной задолженности необходим соответствующий приказ директора, акт инвентаризации расчетов, выписка из ЕГРЮЛ при ликвидации должника, копия постановления пристава об окончании исполнительного производства при невозможности списания судебными приставами.

ПОРЯДОК И СРОКИ СПИСАНИЯ ЗАДОЛЖЕННОСТИ

В бухгалтерском учете безнадежная дебиторская задолженность является расходом организации. Согласно п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в бухгалтерском учете организация обязана создавать резерв по сомнительным долгам в отношении любой дебиторской задолженности, признанной сомнительной.

Согласно п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в бухгалтерском учете организация обязана создавать резерв по сомнительным долгам в отношении любой дебиторской задолженности, признанной сомнительной.

При списании в бухгалтерском учете безнадежная дебиторская задолженность отражается проводками:

- Дебет 63 Кредит 62, 60, 76 — за счет созданного резерва

- Дебет 91.2 Кредит 62, 60, 76 — задолженность списана в прочие расходы в размере, не покрытом резервом.

- Дебет 007 — списанная дебиторская задолженность отражена на забалансовом счете (отражать на забалансовом счете задолженность необходимо в течение пяти лет с момента ее списания)

В налоговом учете, согласно положениям пп. 7 п. 1 ст. 265, п. 1 и п . 3 ст. 266 НК РФ налогоплательщик, применяющий метод начисления, вправе создавать резервы по сомнительным долгам, возникшим в связи с реализацией товаров, выполнением работ, оказанием услуг.

Поэтому списание безнадежной задолженности в налоговом учете зависит от наличия или отсутствия резерва по сомнительным долгам. Если резерв создан, то задолженность списывается за счет резерва, если суммы резерва недостаточно, то оставшаяся сумма долга списывается в расходы. Если резерв не создавался, то весь безнадежный долг списывается в расходы. (Письмо Минфина России от 20.06.2018 г. № 03-03-06/1/42047).

Обратите внимание: в налоговом учете признать безнадежную дебиторскую задолженность могут только организации, применяющие метод начисления.

Компании, применяющие УСН, при определении налогооблагаемой базы:

При списании безнадежной кредиторской задолженности, такое списание является доходом организации и подлежит налогообложению налогом на прибыль или единым налогом при УСН. При списании безнадежная кредиторская задолженность отражается проводками:

Дебет 62, 60, 76 Кредит 91.1 — списана задолженность вместе с НДС.

Обратите внимание: если происходит списание задолженности по полученному авансу, то НДС, исчисленный с такого аванса, не принимается к вычету и в налоговые расходы также не включается (Письмо Минфина России от 07. 12.2012 г. № 03-03-06/1/635).

12.2012 г. № 03-03-06/1/635).

При списании кредиторской задолженности ранее принятый к вычету входной НДС восстанавливать не надо, на это указали специалисты Минфина (Письмо от 21.06.2013 г. № 03-07-11/23503).

Компании, применяющие УСН, при определении налоговой базы по налогу, уплачиваемому в связи с применением УСН, кредиторскую задолженность, возникшую перед поставщиком товаров (работ, услуг) при списании включают в доходы.

Если списываются ранее полученные авансы, то в налоговом учете при их списании дохода не возникает, т.к. доход от полученных авансов уже был учтен при определении налоговой базы в периоде их получения (Письмо Минфина России от 14.03.2016 г. № 03-11-06/2/14135).

Если списание задолженности происходит в связи с ликвидацией организации — поставщика товаров (работ, услуг) или исключении его из ЕГРЮЛ по иным основаниям, то списание необходимо проводить на дату его ликвидации или исключения из ЕГРЮЛ (Письмо Минфина России от 09.02.2018 г. № 03-03-06/1/7837).

№ 03-03-06/1/7837).

Налоговые органы и специалисты Минфина неоднократно указывали на то, что списание дебиторской задолженности в расходы возможно только в периоде наступления оснований для признания задолженности безнадежной, а не в произвольном периоде по выбору компании-налогоплательщика (Письмо Минфина России от 06.02.2015 г. № 03-03-06/1/4995, Письмо УФНС России по г. Москве от 13.04.2011 N 16-15/035618.1@).

При определении периода списания кредиторской задолженности необходимо руководствоваться разъяснениями налоговых органов, приведенных в Письме от 08.12.2014 г. № ГД-4-3/25307@, согласно которым доход в виде кредиторской задолженности, по которой истек срок исковой давности, учитывается в составе внереализационных доходов в последний день того отчетного периода, в котором истекает срок исковой давности.

Вывод: списание безнадежной задолженности требует четкого выполнения ряда условий для признания задолженности безнадежной, наличия документации, соблюдения сроков и порядка списания. Это непростая процедура для бухгалтера, но вполне реализуемая при грамотном исполнении и соблюдении нормативных актов.

Это непростая процедура для бухгалтера, но вполне реализуемая при грамотном исполнении и соблюдении нормативных актов.

Как списать кредиторскую задолженность

Как списать кредиторскую задолженность

Счета к оплате (AP) обрабатывает деньги, которые компания должна своим поставщикам. С точки зрения бухгалтерского учета это обязательства. Многие компании имеют несколько субсчетов кредиторской задолженности. Выплаты по обязательствам обычно проходят гладко, но всегда остается возможность остаточного сальдо в их главной бухгалтерской книге (GL). Остаточные сальдо, если они есть, обычно являются результатом неправильной проводки бухгалтеров или неправильных платежей.После завершения комплексной проверки каждого счета кредиторской задолженности организации могут списать эти суммы.

Списание — это бухгалтерская операция, при которой дебетуется пассивный счет при одновременном снижении стоимости актива. Компании, стремящиеся учесть потери по складским запасам, неоплаченной дебиторской задолженности и невыплаченным кредитным обязательствам, используют списание. В самом широком смысле это что-то, что помогает снизить ежегодный налоговый счет. Однако компаниям всегда рекомендуется разговаривать с бухгалтером, поскольку законы иногда различаются в зависимости от отрасли и места ведения бизнеса.Стандарты бухгалтерского учета также могут отличаться в зависимости от вашей деловой ситуации.

В самом широком смысле это что-то, что помогает снизить ежегодный налоговый счет. Однако компаниям всегда рекомендуется разговаривать с бухгалтером, поскольку законы иногда различаются в зависимости от отрасли и места ведения бизнеса.Стандарты бухгалтерского учета также могут отличаться в зависимости от вашей деловой ситуации.

Этапы процесса комплексной проверки

Шаг первый: Обратитесь к поставщику, связанному с кредиторской задолженностью в целом. Попросите их предоставить полную выписку по счету за предыдущие 12 месяцев.

Шаг второй: Сверьте счет с выпиской поставщика, отметив все счета-фактуры, которые компания оплатила полностью.

Шаг третий: Когда вы обнаружите различия между счетами поставщика и платежами, произведенными компанией, отметьте их маркером.

Шаг четвертый: Просмотрите выделенные различия, чтобы определить, нужно ли производить дополнительный платеж поставщику. Отметьте эти суммы комментарием, чтобы списать неустановленные различия.

Отметьте эти суммы комментарием, чтобы списать неустановленные различия.

Шаг пятый: Сделайте запись в журнале для выравнивания остатков на счетах. Дебетуйте счет AP и кредитуйте Прочие доходы. В некоторых ситуациях компании могут кредитовать счет, списанный с первоначальной записи.

«Кредиторская задолженность не может быть списана только потому, что истек срок ее оплаты.”

Когда можно списать кредиторскую задолженность?

Международные стандарты финансовой отчетности, или МСФО-9, предоставляют список критериев, которым необходимо соответствовать, прежде чем любая кредиторская задолженность может быть списана.

В соответствии с этими руководящими принципами компания должна прекращать признание финансовых обязательств только тогда, когда срок платежа истек, аннулирован или погашен. Таким образом, они не списываются на основании временных рамок. Тем не менее, списание дебиторской задолженности (AR) происходит по прошествии значительного времени после наступления срока окончательного платежа.

Обе эти компании рассматриваются по-разному из-за концепции осмотрительности, которая обеспечивает достоверность финансовой отчетности во избежание завышения доходов и активов при занижении расходов и обязательств.

Освобождение от обязательств

Обязательство по оплате освобождается, когда обязательство выплачивается либо денежными средствами, либо другим активом.

Ответственность уменьшается в зависимости от стоимости выплаченных ресурсов. Если обязательство зачитывается активами, отличными от денежных средств, компания должна признать прибыль или убыток в отношении разницы между зачетом обязательства и стоимостью переданного актива.

Некоторые условия выплаты обязательства указывают на то, что если оплата производится в течение установленного периода, плательщик получает скидку. Это уменьшает сумму кредиторской задолженности и признается как полученная скидка.

Например, если организация покупает оборудование на сумму 4000 долларов в кредит, в финансовых отчетах компании будет отражена сумма кредиторской задолженности в размере 4000 долларов.

Эта кредиторская задолженность исключается из финансовой отчетности организации, когда компания производит платеж поставщику.После того, как платеж произведен, двойная запись будет выглядеть следующим образом:

Дебетовые счета Кредиторская задолженность: 4 000 долларов США

Кредит наличными / банковскими / прочими активами 4 000 долларов США

Запись выписывает кредиторскую задолженность из финансовой отчетности компании.

Аннулирование ответственности

Кредиторская задолженность или торговые кредиторы могут быть аннулированы при определенных обстоятельствах. Эти платежные обязательства могут быть уменьшены частично или полностью.

Отмена ответственности может также произойти, когда кредитор отказывается от остатка, или когда кредитор нарушил свой договор.

Платежная сторона признает аннулированное сальдо как доход из-за увеличения денежного потока, поскольку платеж больше не требуется.

Например, если нужно отменить 4000 долларов, запись в журнале выглядит следующим образом:

Дебетовые счета к оплате: 4000 долларов США

Кредит Прочие доходы: 4000 долларов США

Запись списывает остаток, который аннулирует кредитор с баланса компании. Влияние видно как на балансе, так и на отчете о прибылях и убытках.

Истечение срока

Это применимо только в ситуациях, когда есть договор, в котором указывается срок, в течение которого кредитор должен требовать остаток от должника. По истечении этого срока оно больше не считается текущим обязательством, потому что кредитор теряет право требовать остаток.

По истечении этого срока сумма к оплате может быть списана, как показано ниже в этом примере 5000 долларов.

Дебетовые счета Кредиторская задолженность: 5 000 долларов США

Кредит Прочие доходы: 5 000 долларов США

Для многих малых предприятий адекватный бухгалтерский учет упрощает задачу. Когда бухгалтерский учет сочетается с соответствующим бухгалтерским программным обеспечением, таким как Quickbooks, финансовая отчетность упрощается.

Когда бухгалтерский учет сочетается с соответствующим бухгалтерским программным обеспечением, таким как Quickbooks, финансовая отчетность упрощается.

И когда вы используете PLANERGY для отслеживания всех ваших закупок от покупки до оплаты, поскольку он интегрируется с Quickbooks, он обеспечивает автоматизацию и бесперебойную работу рабочих процессов.

PLANERGY значительно упрощает выверку вашей кредиторской задолженности

Узнайте, как Загрузить PDFУчет списания кредиторской задолженности

Введение:Торговые кредиторы или кредиторская задолженность или также вызов кредиторской задолженности — это непогашенные остатки, которые должны быть выплачивается кредиторам или другим сторонам за предоставление компании различных видов услуг или продуктов.

Кредиторская задолженность — это класс кредитоспособности, показанный в разделе «Краткосрочные обязательства» отчета о финансовом положении. Кредиторская задолженность не может быть списана только потому, что истек срок погашения задолженности. Его следует списывать только в том случае, если компания больше не несет ответственности по погашению обязательств.

Его следует списывать только в том случае, если компания больше не несет ответственности по погашению обязательств.

В этой статье мы обсудим, как учесть списание кредиторской задолженности из финансовой отчетности компании.

Существуют определенные критерии, предусмотренные стандартом бухгалтерского учета IFRS-9 международных стандартов финансовой отчетности.Эти руководящие принципы отдельно поясняются ниже:

Указание по МСФО-9:Обязательства предприятия не прекращаются только потому, что крайний срок платежа истек.

МСФО-9 устанавливает, что финансовые обязательства должны прекращать признание или списываться компанией только тогда, когда обязательство по выплате ресурсов выполнено, аннулировано или истекло.

Таким образом, кредиторская задолженность не списывается на основании временных рамок, в то время как, с другой стороны, дебиторская задолженность списывается, когда после окончательного срока платежа проходит значительное время.

Это происходит из-за концепции осмотрительности, которая сохраняет финансовую отчетность в определенной степени справедливой, чтобы избежать завышения доходов и активов и занижения расходов и обязательств.

Торговые кредиторы и прочие обязательства могут быть списаны в следующие случаи:

Освобождение от ответственности:Обязательство по выплате кредиторам и другим сторонам освобождается, когда обязательство выплачивается денежными средствами или другими активами.

Ответственность уменьшается в размере стоимости выплаченных ресурсов.Если обязательство зачитывается некоторыми активами, кроме денежных средств, компания должна признать прибыль или убыток в отношении разницы между зачетом обязательства и стоимостью переданного актива.

Согласно некоторым условиям выплаты обязательства, если оплата производится в течение определенного установленного периода времени, плательщику ответственности предоставляется скидка.

Это уменьшает количество кредиторской задолженности и признается как полученная скидка. Для уменьшения договорных обязательств в этом случае обрабатывается следующая бухгалтерская двойная запись:

Для уменьшения договорных обязательств в этом случае обрабатывается следующая бухгалтерская двойная запись:

Дебетовые счета Кредиторская задолженность

Кредит Денежные средства / Банк / Другой актив s

Например, компания покупает компьютеры на сумму 4000 долларов США. в кредит 15 декабря 2019 г. от местного поставщика.В финансовой отчетности компании отражается сумма кредиторской задолженности в размере 4000 долларов США.

Эта кредиторская задолженность выписывается из финансовой отчетности компании, когда компания производит платеж своему поставщику.

Оплата может производиться наличными или другими активами в зависимости от переговоров между компанией и ее поставщиком.

После того, как платеж произведен, двойная запись должна быть следующей:

Дебетовые счета Кредиторская задолженность : 4000 долларов США

Кредит Денежные средства / банк / другие активы 4000 долларов США

Эта запись погасит кредиторскую задолженность из финансовой отчетности компании.

Торговые кредиторы или кредиторская задолженность могут быть аннулированы в соответствии с некоторым юридическим операционным законом, который дает право стороне к оплате возможность не платить полностью или частично.

Это также может быть связано с тем, что кредитор отказывается от остатка или кредитор не выполнил договорные условия контракта.

В этом случае платежеспособная сторона может признать аннулированный остаток как прочий доход из-за сокращения оттока денежных средств и потому, что он не связан с основной деятельностью компании.

Следующая двойная учетная запись необходима предприятию для отражения этой операции

Дебетовая кредиторская задолженность Остаток

Кредит Прочие доходы

Например, сумма подлежащей аннулированию кредиторской задолженности также составляет 4000 долларов США. То же, что и в приведенном выше примере, то вот пример записи журнала:

Дебетовые счета Кредиторская задолженность : 4000 долларов США

Кредит Прочие доходы : 4000 долларов США

Эта запись будет списывать полную или частичную кредиторской задолженности, которую кредитор списывает с баланса компании. Воздействие будет как на баланс, так и на отчет о прибылях и убытках.

Воздействие будет как на баланс, так и на отчет о прибылях и убытках.

Условия контракта могут указывать, что должен быть срок, в течение которого кредитор должен требовать остаток от должника, или после такого срока кредитор может не иметь полномочий требовать остаток от должника.

По истечении такого срока предприятие имеет возможность списать остаток кредиторской задолженности в соответствии с двойной учетной записью, приведенной ниже:

Дебетовый остаток кредиторской задолженности

Кредит Прочие доходы

Например , сумма к оплате в размере 5000 долларов будет списана в связи с истечением срока действия контракта, тогда следующая запись для списания этой кредиторской задолженности:

Дебетовая кредиторская задолженность: 5000 долларов США

Кредит Прочие доходы: 5000 долларов США

Sinra

Определение списания

Что такое списание?

Списание — это бухгалтерское действие, которое снижает стоимость актива при одновременном дебетовании счета пассивов. Он в основном используется в самом буквальном смысле предприятиями, стремящимися учесть невыплаченные кредитные обязательства, неоплаченную дебиторскую задолженность или убытки от хранимых запасов. Как правило, это также можно назвать чем-то, что помогает снизить ежегодный налоговый счет.

Он в основном используется в самом буквальном смысле предприятиями, стремящимися учесть невыплаченные кредитные обязательства, неоплаченную дебиторскую задолженность или убытки от хранимых запасов. Как правило, это также можно назвать чем-то, что помогает снизить ежегодный налоговый счет.

Ключевые выводы

- Списание в первую очередь относится к расходам по бухгалтерскому учету, отраженным в учете неполученных платежей или убытков по активам.

- Три распространенных сценария, требующих списания бизнеса, включают невыплаченные банковские ссуды, неоплаченную дебиторскую задолженность и убытки на хранящихся запасах.

- Списание — это коммерческий расход, уменьшающий налогооблагаемую прибыль в отчете о прибылях и убытках.

Общие сведения о списании

Компании регулярно используют бухгалтерское списание для учета убытков по активам, связанных с различными обстоятельствами. Таким образом, в балансе списание обычно включает дебетование расходного счета и кредитование соответствующего счета активов. Каждый сценарий списания будет отличаться, но обычно в отчете о прибылях и убытках также указываются расходы, вычитаемые из уже представленных доходов.

В Общепринятых принципах бухгалтерского учета (GAAP) подробно описаны бухгалтерские записи, необходимые для списания. Два наиболее распространенных метода бухгалтерского учета для списания включают метод прямого списания и метод резерва. Используемые записи обычно меняются в зависимости от каждого отдельного сценария. Три наиболее распространенных сценария списания коммерческих предприятий включают невыплаченные банковские ссуды, невыплаченную дебиторскую задолженность и убытки по хранящимся запасам.

Банки

Финансовые учреждения используют счета списания, когда исчерпали все способы взыскания.Списание может быть тщательно отслежено с помощью резервов на возможные потери по ссудам, которые являются еще одним типом безналичных счетов, которые управляют ожиданиями убытков по неоплаченным долгам. Резервы на возможные потери по ссудам работают как прогноз для невыплаченных долгов, а списание — это последнее действие.

Дебиторская задолженность

Бизнесу может потребоваться списание после того, как выяснится, что клиент не собирается платить по счету. Как правило, в балансе это будет включать дебет счета невыплаченной дебиторской задолженности в качестве обязательства и кредит дебиторской задолженности.

Опись

Может быть несколько причин, по которым компании может потребоваться списать часть своих запасов. Инвентарь может быть утерян, украден, испорчен или устарел. В балансе списание запасов обычно включает в себя списание расходов по стоимости непригодных для использования запасов и зачисление в счет запасов.

Налоги

Термин «списание» также может использоваться в широком смысле для объяснения того, что снижает налогооблагаемый доход. Таким образом, вычеты, кредиты и общие расходы могут называться списаниями.

Компании и частные лица имеют возможность требовать определенных удержаний, уменьшающих их налогооблагаемый доход. Налоговая служба позволяет физическим лицам требовать стандартный вычет из своей налоговой декларации. Физические лица также могут перечислять вычеты, если они превышают стандартный уровень вычетов. Вычеты уменьшают скорректированный валовой доход, применяемый к соответствующей налоговой ставке.

Физические лица также могут перечислять вычеты, если они превышают стандартный уровень вычетов. Вычеты уменьшают скорректированный валовой доход, применяемый к соответствующей налоговой ставке.

Налоговые льготы также можно назвать одним из видов списания. Налоговые льготы применяются к причитающимся налогам, что напрямую снижает общий налоговый счет.Взаимодействие с другими людьми

Корпорации и малые предприятия имеют широкий спектр расходов, которые значительно уменьшают прибыль, подлежащую налогообложению. Списание расходов обычно увеличивает расходы в отчете о прибылях и убытках, что приводит к снижению прибыли и налогооблагаемой прибыли.

Часто задаваемые вопросы

Что такое списание налогов?

Налоговая служба (IRS) позволяет физическим лицам требовать стандартного вычета из своей налоговой декларации, а также перечислять вычеты, если они превышают этот уровень.Вычеты уменьшают скорректированный валовой доход, применяемый к соответствующей налоговой ставке. Налоговые льготы также можно назвать одним из видов списания, поскольку они применяются к причитающимся налогам, напрямую уменьшая общий налоговый счет. IRS позволяет предприятиям списывать широкий спектр расходов, которые полностью уменьшают налогооблагаемую прибыль.

Налоговые льготы также можно назвать одним из видов списания, поскольку они применяются к причитающимся налогам, напрямую уменьшая общий налоговый счет. IRS позволяет предприятиям списывать широкий спектр расходов, которые полностью уменьшают налогооблагаемую прибыль.

Как происходит списание бизнеса?

Компании регулярно используют бухгалтерское списание для учета убытков по активам, связанных с различными обстоятельствами.Таким образом, в балансе списание обычно включает дебетование расходного счета и кредитование соответствующего счета активов. Каждый сценарий списания будет отличаться, но обычно в отчете о прибылях и убытках также указываются расходы, вычитаемые из уже представленных доходов. Это приводит к снижению прибыли и налогооблагаемого дохода.

Как учитывается списание бизнеса в соответствии с GAAP?

В Общепринятых принципах бухгалтерского учета (GAAP) подробно описаны бухгалтерские записи, необходимые для списания.Два наиболее распространенных метода бухгалтерского учета для списания включают метод прямого списания и метод резерва. Используемые записи обычно меняются в зависимости от каждого отдельного сценария. Три наиболее распространенных сценария списания коммерческих предприятий включают невыплаченные банковские ссуды, невыплаченную дебиторскую задолженность и убытки по хранящимся запасам.

Используемые записи обычно меняются в зависимости от каждого отдельного сценария. Три наиболее распространенных сценария списания коммерческих предприятий включают невыплаченные банковские ссуды, невыплаченную дебиторскую задолженность и убытки по хранящимся запасам.

Что такое списание? | Определение и примеры для малого бизнеса

7 мин. Читать

- Концентратор

- Бухгалтерский учет

- Что такое списание? Определение и примеры для малого бизнеса

Списание — это коммерческие расходы, вычитаемые для налоговых целей.Расходы — это все, что куплено в ходе ведения бизнеса с целью получения прибыли. Стоимость этих статей вычитается из выручки, чтобы уменьшить общую налогооблагаемую выручку. Согласно IRS, примеры списания включают расходы на транспорт, аренду или ипотеку.

В этой статье мы расскажем:

ПРИМЕЧАНИЕ. Члены группы поддержки FreshBooks не сертифицированы по налогу на прибыль или специалистам по бухгалтерскому учету и не могут давать советы в этих областях, кроме дополнительных вопросов о FreshBooks. Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Если вам нужна консультация по подоходному налогу, обратитесь к бухгалтеру в вашем районе .

Что такое списание?

Списание — это расход, который может быть заявлен как налоговый вычет. Списание налогов вычитается из общей выручки для определения общей налогооблагаемой прибыли малого бизнеса.

Соответствующие списания должны быть важны для ведения бизнеса и распространены в отрасли. Согласно IRS, списание не обязательно на 100 процентов, но его следует рассматривать как нормальные расходы, помогающие вести бизнес.

Большинство коммерческих расходов полностью или частично подлежат вычету. Владельцы малого бизнеса стараются списать как можно больше расходов, чтобы уменьшить сумму налога, которую они должны уплатить.

Бизнес должен быть коммерческим, чтобы списывать свои коммерческие расходы. «Хобби» бизнес, который ведется не для того, чтобы зарабатывать деньги, не может вычитать свои расходы из налогов владельца.

Малые предприятия обычно заполняют форму C, чтобы вычесть коммерческие расходы из своих налогов.

Прочтите наше простое руководство по списанию налогов для малого бизнеса, чтобы получить полное представление о том, как работает списание, и на что могут претендовать различные бизнес-структуры, такие как индивидуальные предприниматели и ООО.

Списание налогов для малого бизнеса

Малые предприятия обычно могут списывать расходы по следующим категориям:

- Реклама

- Образование и обучение

- Расходы на легковые и грузовые автомобили

- Аренда и лизинг

- Подрядчики

- Разное (банковские сборы, заработная плата и т. д.)

- Выплаты сотрудникам (например, медицинское страхование)

- Поездки

- Питание и развлечения

- Канцелярские товары и почтовые расходы

- Принадлежности

Примеры списания налогов

В этом разделе мы Посмотрим типовые списания налогов для выборки малых предприятий.Эти списания не являются исчерпывающими, но дают представление о том, что различные предприятия могут вычесть из своих налогов.

Example # 1

Небольшой малярный бизнес может потребовать пробега автомобиля в качестве налогового вычета, так как рабочим необходимо путешествовать по работе. Владелец имеет команду из пяти маляров и может вычесть из них зарплат из . Иногда владельцу приходится нанимать рабочих по контракту для выполнения больших работ — труд по контракту также подлежат вычету. Все закупленные материалы для покраски также подлежат вычету.Владелец работает в своем домашнем офисе и требует вычета из домашнего офиса . Она также может списать свой рабочий сотовый телефон , а также телефон, который она предоставляет своему ведущему художнику. Наконец, она требует возмещения стоимости своего полиса страхования гражданской ответственности .

Example # 2

Графический дизайнер требует арендной платы для своего домашнего офиса. Его домашний офис составляет 20 процентов от общей жилой площади, поэтому он списывает 20 процентов арендной платы на свои налоги. Он платит бухгалтеру за уплату налогов каждый год и списывает плату. Он также списывает рекламных расходов , таких как домен его веб-сайта и получение профессионального портрета. Он едет в на конференцию по профессиональному развитию, и он списывает стоимость авиабилетов и его Airbnb и 50 процентов всего питания. Наконец, он иногда встречается со своими клиентами за обедами , например, кофе или обедом, и списывает 50 процентов этих расходов на свои налоги.

Он платит бухгалтеру за уплату налогов каждый год и списывает плату. Он также списывает рекламных расходов , таких как домен его веб-сайта и получение профессионального портрета. Он едет в на конференцию по профессиональному развитию, и он списывает стоимость авиабилетов и его Airbnb и 50 процентов всего питания. Наконец, он иногда встречается со своими клиентами за обедами , например, кофе или обедом, и списывает 50 процентов этих расходов на свои налоги.

Пример № 3

Маленькая клиника юридической помощи вычитает из стоимости аренды оборудование , такое как почтовый счетчик, факс и принтер.Они списывают стоимость своей профессиональной ответственности страхования , а также стоимость программы вознаграждения сотрудников и взносы в пенсионный план сотрудников плюс налоги работодателя , такие как налог на заработную плату (FICA). Их небольшой офис находится в ипотеке, и владелец списывает процентов по ипотечному кредиту , а также налогов на недвижимость и стоимость ремонта повреждений офиса. У клиники есть кредитная линия, которая использовалась в чрезвычайной ситуации для выплаты заработной платы сотрудникам, и она вычитает процентов по этой ссуде .Юридическая клиника размещает рекламу в Facebook и в общественном транспорте и списывает эти рекламных расходов на .

Их небольшой офис находится в ипотеке, и владелец списывает процентов по ипотечному кредиту , а также налогов на недвижимость и стоимость ремонта повреждений офиса. У клиники есть кредитная линия, которая использовалась в чрезвычайной ситуации для выплаты заработной платы сотрудникам, и она вычитает процентов по этой ссуде .Юридическая клиника размещает рекламу в Facebook и в общественном транспорте и списывает эти рекламных расходов на .

Еще спрашивают:

Что такое списание в бухучете?

В бухгалтерском учете списание происходит, когда стоимость актива исключается из бухгалтерских книг. Это происходит, когда актив не может быть превращен в наличные деньги, не имеет рыночной стоимости или больше не используется для бизнеса, согласно Accounting Tools.

Актив списывается путем перевода части или всей его учтенной суммы на счет расходов.Списание обычно происходит сразу, а не на несколько отчетных периодов. Это связано с тем, что списание — это единовременное событие, которое необходимо немедленно решать.

Это связано с тем, что списание — это единовременное событие, которое необходимо немедленно решать.

Временной мерой является кредитование контрсчета до тех пор, пока списание не будет отнесено к определенной категории. Вся функция контра-счета заключается в компенсации баланса другого счета.

Когда стоимость актива снижается, а не исключается, это называется списанием.

- Например, клиент отказывается платить подрядчику за ремонтные работы.После некоторого перерыва клиент соглашается оплатить 50 процентов счета. Подрядчик распределяет половину стоимости счета на счет расходов и оставляет 50 процентов стоимости актива в бухгалтерских книгах.

Списание помогает снизить налогооблагаемый доход, но если владелец увлечется списанием и списанием, это может стать мошенничеством.

Почему списываются активы?

Активы списываются, потому что они больше не представляют ценности для бизнеса.

Вот примеры ситуаций, когда списание необходимо для малого бизнеса, и как это делается в бухгалтерских книгах:

Дебиторская задолженность не может быть собрана

Генеральный подрядчик имеет неоплаченный счет на 2000 долларов за небольшой ремонт ванной комнаты работа.Клиент не заплатил. Наконец, подрядчик узнает, что клиент банкрот и не в состоянии оплатить счет. Неоплаченные счета относятся к категории дебиторской задолженности. Подрядчик дебетует категорию «Расходы по безнадежной задолженности» на 2000 долларов и кредитует 2000 долларов на категорию, называемую «резерв на сомнительные счета», которая компенсирует сумму, причитающуюся по дебиторской задолженности.

Запасы бесполезны

Возможно, запасы устарели или их нельзя продать из-за ошибки в производстве. Стоимость товарно-материальных запасов может быть добавлена к категории «стоимость проданных товаров» или ее стоимость может быть компенсирована за счет устаревшего товарного запаса.

Основные средства бесполезны

Основные средства — это ценные вещи для компании, которые не будут израсходованы в течение года и предназначены для долгосрочного использования. Компания может покупать мебель для своего офиса, однако размер компании сокращается, и владелец возвращается в домашний офис. Эта офисная мебель бесполезна. Стоимость офисной мебели снизилась из-за износа. Таким образом, амортизированная стоимость учитывается, а новая стоимость относится на счет убытков.

Аванс не возвращается

Новому сотруднику в качестве услуги от владельца выплачивается аванс в счет оплаты труда.Сотрудник неожиданно увольняется, не получив зарплату, и отказывается вернуть оставшуюся часть аванса. Затем остаток переводится на счет компенсационных расходов.

СТАТЬИ ПО ТЕМЕ

Как списать неоплаченные счета-фактуры клиентов

Неоплаченные счета-фактуры клиентов — досадная, но иногда неизбежная часть ведения бизнеса. Хотя это неприятный опыт, все же важно, чтобы вы знали, как правильно собирать неоплаченные счета.

В этой статье рассматриваются темы:

В конце концов, неоплаченные счета могут нанести ущерб вашему бизнесу. Неоплаченный счет означает, что вам не платят за предоставленные продукты или услуги. Если вашему бизнесу не платят за предоставленные товары или услуги, у вас, скорее всего, возникнут проблемы с денежным потоком. Без этого капитала вы не сможете своевременно делать инвестиции, которые будут способствовать росту бизнеса.

Таким образом, наличие большого количества неоплаченных счетов в ваших книгах означает, что вы можете платить налог с доходов, которые вы не получили.Опять же, это дополнительные деньги, которые могут быть реинвестированы в новое или обновленное оборудование, свежий инвентарь и другие необходимые расходы.

Конечно, вы должны работать над созданием системы, которая минимизирует неоплаченные счета клиентов. Однако иногда это неизбежно, поэтому вам нужно знать, как списать неоплаченные профессиональные счета. Однако, прежде чем мы опишем этот процесс, мы поможем вам определить, имеете ли вы право списать счет.

4 шага, которые необходимо предпринять при списании неоплаченных счетов 1.Определите свое право на участиеIRS сообщает, что если вы используете кассовый метод учета, вы, как правило, не можете списать неоплаченные счета. Это связано с тем, что когда вы используете кассовый метод учета, вы учитываете доход только тогда, когда его получаете. С неоплаченным счетом вы никогда не получите доход, поэтому у вас нет дохода, с которого можно было бы списать неоплаченный счет.

С другой стороны, при бухгалтерском учете по методу начисления вы бы подсчитали доход, когда вы его заработали. Однако, как только вы определите, что вам не заплатили по этому счету, вам необходимо списать его как безнадежный долг, чтобы вы не платили больше налогов, чем следовало бы.

2. Квалифицируйте неоплаченные счета как безнадежную деловую задолженностьСпособ списания неоплаченных счетов клиентов зависит от вашего налогового статуса. Однако еще до выяснения логистики списания счета-фактуры вам необходимо убедиться, что неоплаченный счет квалифицируется как то, что IRS называет «безнадежным бизнес-долгом».

Просроченный счет не является автоматически безнадежным бизнес-долгом. Фактически, вы должны быть в состоянии доказать, что неоплаченный счет бесполезен, что он связан с вашим малым бизнесом и что вы понесли экономический ущерб.Если вы не можете доказать, что все три утверждения верны, IRS не сочтет ваш неоплаченный счет безнадежным долгом, а это значит, что вы не можете его списать.

3. Соберите доказательствоIRS очень строго относится к списанию безнадежных долгов, поэтому вам следует убедиться, что у вас есть веские основания для утверждения, что ваши неоплаченные счета могут быть списаны.

Чтобы доказать бесполезность счета, вам понадобятся документы, подтверждающие, что ваш клиент обанкротился, умер или не будет платить вам по иным причинам.Вам также следует отслеживать свои усилия, включая электронные письма и письма, по получению неоплаченного счета.

Кроме того, не забудьте указать номер счета, дату его оплаты и степень просроченности на данный момент. В некоторых случаях может быть разумным нанять коллекторское агентство.

Доказать, что вы понесли экономический убыток, просто, если вы использовали метод начисления для бухгалтерского учета. Тем не менее, у вас должна быть документация о доходе от бизнеса, о котором вы сообщили, который стал безнадежным долгом, на который вы претендуете.

Наконец, чтобы доказать, что ваш неоплаченный счет является коммерческим долгом, у вашего клиента должно быть юридическое обязательство по оплате. Любые договорные документы, которые у вас есть с вашим клиентом, должны быть достаточными в качестве доказательства юридического обязательства.

4. Списание безнадежной задолженностиПосле того, как вы определили, что неоплаченный счет бесполезен, вы можете списать его, когда придет время подавать налоговую декларацию. Если неоплаченный счет за предыдущий год становится бесполезным, вам нужно будет подать исправленную декларацию для возврата уплаченного вами налога.