Приказ на списание кредиторской задолженности: Списание кредиторской задолженности с истекшим сроком давности – Приказ о списании кредиторской задолженности. Бланк и образец 2020 года

Сроки списания кредиторской задолженности

Порядок списания кредиторской задолженности

Приказ на списание кредиторской задолженности (образец)

Как списать кредиторскую задолженность прошлых лет в бухгалтерском учете

Как списать кредиторскую задолженность прошлых лет в налоговом учете

Итоги

Сроки списания кредиторской задолженности с истекшим сроком давности

Кредиторская задолженность (далее – КЗ) является неотъемлемой частью жизни любого предприятия, поскольку она помогает на некоторое время отсрочить исполнение обязательств и тем самым сгладить неравномерность финансовых потоков организации.

По правилам бухгалтерского учета такая задолженность учитывается на соответствующих счетах и отражается в бухгалтерской отчетности (в балансе) до момента погашения.

Однако КЗ, на которую кредитор так и не предъявил свои права, по истечении установленного законом срока признается «просроченной», т. е. такую КЗ следует списать и включить в состав доходов.

Списать КЗ можно только после того, как истечет срок исковой давности (3 года согласно ст. 195, 196 ГК РФ). При этом крайне важно корректно определить, когда именно он начинается, с какой даты вести отсчет.

В ст. 200 ГК РФ закреплен порядок определения даты, от которой следует отсчитывать срок давности по обязательствам. Если исполнитель по договору обязуется исполнить возложенное на него обязательство в течение конкретного периода времени (до наступления какой-либо даты), то отсчитывать срок давности следует с даты окончания такого периода.

В случае если договор не предоставляет исполнителю конкретный срок и не определяет дату, на которую обязательство должно быть исполнено, то исковая давность отсчитывается со дня, когда кредитор выставил исполнителю требование об исполнении обязательства.

Если же, согласно договору, с момента получения такого требования исполнителю предоставляется определенный период времени на выполнение требования, вести отсчет следует со дня окончания такого периода.

Важно помнить, что срок давности может быть прерван. Это случается, если за время его течения должник своими действиями фактически признает наличие у него определенного долга. К таким действиям, в частности, относятся: признание требования кредитора, частичное погашение существующей задолженности, уплата процентов по долгу, подписание отсрочки, рассрочки, акта сверки взаиморасчетов и др. (постановление Пленума ВС РФ от 29.09.2015 № 43).

Прерывание означает, что отсчет прежнего срока давности завершается, а отсчет нового следует вести с момента прерывания.

Вместе с тем совокупный срок исковой давности ограничен пределом в 10 лет (п. 2 ст. 200 ГК РФ). Это значит, что с учетом всех прерываний он не может длиться более 10 лет со дня, когда обязательство возникло.

На нашем форуме можно узнать, как правильно отразить ту или иную бухгалтерскую операцию, если у вас возникли вопросы. Так, здесь разбираемся, включается ли списанная кредиторская задолженность в доходы при УСН.

Порядок списания кредиторской задолженности прошлых лет

«Просроченная» КЗ списывается отдельно по каждому существующему обязательству. При этом основанием для проведения списания кредиторской задолженности является ее инвентаризация, а также внутренний документ, обосновывающий причины списания (п. 78 Положения по ведению бухгалтерского учета).

По общему правилу, инвентаризацию компании обязаны проводить ежегодно, чтобы составить годовую бухгалтерскую отчетность, отвечающую критерию достоверности. Вместе с тем руководитель вправе установить дополнительные основания для ее проведения, а также указать, что именно будет подлежать проверке (какие активы и обязательства). Просроченная кредиторская задолженность (порядок ее списания будет представлен ниже) как раз является таким основанием.

Поэтому в качестве первоочередного мероприятия на пути к списанию КЗ необходимо провести инвентаризацию, причем лучше не по всем обязательствам, а только по некоторым из них (к примеру, по расчетам с отдельными кредиторами).

О том, как документально оформить проведение инвентаризации, см. материал «Приказ о проведении инвентаризации — образец заполнения».

По результатам формируется акт инвентаризации расчетов с кредиторами (форма № ИНВ-17), который содержит информацию о размерах совокупной, а не только «просроченной» КЗ. В акте по каждому кредитору указывается, в частности, его наименование, бухгалтерские счета, на которых учитывается та или иная КЗ в текущее время, информация о сверке (об отсутствии сверки, о наличии разночтений) взаиморасчетов с кредитором, а также объемы «просроченной» КЗ. Акт составляется инвентаризационной комиссией в 2 экземплярах и должен быть подписан членами комиссии.

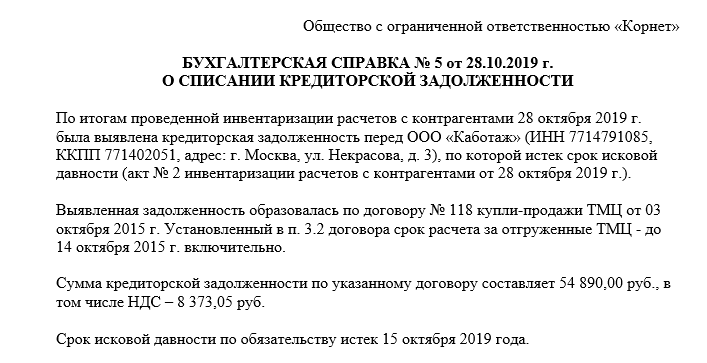

Для списания кредиторской задолженности, срок давности для которой истек, кроме акта инвентаризации необходимо также письменное обоснование ее наличия. Таким обоснованием будет являться бухгалтерская справка о списании кредиторской задолженности (образец ее представлен ниже), составленная в разрезе синтетических счетов учета на основании данных бухгалтерских регистров, а также прочих подтверждающих задолженность документов (к примеру, акт сверки расчетов с кредитором). Из справки должно явно следовать, когда и по каким причинам образовалась конкретная КЗ, каков ее размер, а также в ней должны быть указаны реквизиты кредитора.

Скачать образец

На основании акта проведенной инвентаризации и бухгалтерской справки руководитель компании должен подписать приказ, который будет являться основанием для проведения списания просроченной кредиторской задолженности.

Приказ на списание кредиторской задолженности (образец)

Приказ оформляется на бланке организации с подписью руководителя и печатью организации (если она имеется). В нем должна быть ссылка на внутренние документы (акт инвентаризации и бухгалтерскую справку), которые подтверждают наличие и обосновывают правомерность списания кредиторской задолженности по конкретному основанию.

После оформления такого приказа КЗ можно списывать в бухгалтерском и налоговом учете.

Скачать приказ

Как списать кредиторскую задолженность прошлых лет в бухгалтерском учете

В бухгалтерском учете «просроченная» КЗ подлежит учету по кредиту счета 91 (субсчет 1) в составе прочих доходов.

В зависимости от того, на каком именно счете учитывалась конкретная КЗ, списание кредитоской задолженности будет оформляться проводкой Д 60 (62, 66, 67, 70 и др.) К 91-1.

О том, как списать сумму начисленного НДС, которая образовалась при получении аванса (предоплаты), рассказано в Готовом решении от КонсультантПлюс. Там же вы можете найти ответ на вопрос – нужно ли учитывать списанную кредиторскую задолженность на забалансовом счете.

Подробнее о бухгалтерских проводках при списании той или иной КЗ см. материал «Списание кредиторской задолженности – проводки и сроки».

Как списать кредиторскую задолженность прошлых лет в налоговом учете

Списание кредиторской задолженности в налоговом учете проводится по общему правилу: сумму «просроченной» КЗ организация должна включить в состав доходов (внереализационных), облагаемых налогом на прибыль (п. 18 ст. 250 НК РФ).

Однако важно помнить, что под это правило не попадает задолженность организации по уплате налогов перед бюджетом. Такую КЗ не следует включать в доходы, с которых будет взиматься налог на прибыль (подп. 21 п. 1 ст. 251 НК РФ).

Иные случаи, когда списанная кредиторская задолженность не включается во внереализационные доходы, перечислены в Готовом решении от КонсультантПлюс.

Если компания применяет метод начисления, то традиционно сложности могут возникнуть с определением момента, когда «просроченную» КЗ нужно будет учесть в составе налогооблагаемых доходов. И вот почему.

Метод начисления подразумевает, что доходы и расходы признаются тогда, когда они были фактически понесены, вне зависимости от поступления/оттока денежных средств. Вместе с тем, как указано выше, основанием для списания кредиторской задолженности, исковая давность по которой истекла, является акт инвентаризации.

Поэтому возникает вопрос: если срок давности КЗ истек в одном отчетном периоде, а инвентаризацию организация провела в другом, то когда именно следует включить «просроченную» КЗ в состав доходов, облагаемых налогом на прибыль?

Контролирующие органы считают, что такую КЗ нужно включить в состав доходов в том периоде, в котором истекла исковая давность, причем независимо от того, провела ли компания инвентаризацию и оформила ли необходимые документы для списания кредиторской задолженности (письма Минфина РФ от 21.10.2019 № 03-03-06/1/80551, от 28.01.2013 № 03-03-06/1/38, от 27.12.2007 № 03-03-06/1/894, ФНС России от 08.12.2014 № ГД-4-3/25307@, УФНС РФ по г. Москве от 22.06.2010 № 16-15/065026@).

Солидарны с контролерами и суды (постановление Президиума ВАС РФ от 08.06.2010 № 17462/09, ФАС Поволжского округа от 25.02.2014 по делу № А65-10935/2013).

Поэтому руководителю и бухгалтеру важно помнить, что включить «просроченную» КЗ в состав доходов нужно на дату окончания периода, в котором срок давности по КЗ истек.

Для бухгалтера важно также знать, что делать с НДС при списании КЗ. Об этом см. материал «НДС при списании кредиторской задолженности: проблемные ситуации».

Итоги

Таким образом, списать КЗ прошлых лет можно только после того, как подойдет к концу срок ее давности. При этом важно учесть нюансы, связанные с корректным определением момента начала течения исковой давности. А также не забыть, что если течение срока было прервано, то отсчет нового следует начинать заново с момента прерывания. Для списания кредиторской задолженности необходимо соблюсти определенный порядок и оформить ряд документов (акт инвентаризации, бухгалтерскую справку, приказ руководителя). При этом даже если инвентаризацию «просроченной» КЗ организация не провела, ее все равно целесообразно включить в налогооблагаемые доходы, чтобы избежать споров с проверяющими. И сделать это надо на последнее число периода, в котором срок давности по КЗ истек.

Более полную информацию по теме вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

Как только у предприятия появится возможность осуществить списание дебиторской задолженности с истекшим сроком исковой давности или кредиторской, это необходимо сделать для приведения данных в соответствие. Однако, данное мероприятие может повлечь за собой высокие налоговые риски, поэтому все документы, в том числе и приказ о списании задолженности, нужно правильно оформить, чтобы не было проблем в дальнейшем учете.

Сроки списания кредиторской и дебиторской задолженности

Основанием для списания кредиторской или дебиторской задолженностей могут быть самые разнообразные причины. Их перечень установлен на законодательном уровне. Сюда включаются ликвидация кредитора или должника, наступление форс-мажорных обстоятельств, прощение долга и т. д. Самым распространенным основанием для списания является истечение сроков давности долга.

Основанием для списания кредиторской или дебиторской задолженностей могут быть самые разнообразные причины. Их перечень установлен на законодательном уровне. Сюда включаются ликвидация кредитора или должника, наступление форс-мажорных обстоятельств, прощение долга и т. д. Самым распространенным основанием для списания является истечение сроков давности долга.

Законодательством устанавливается, что если с момента предъявления требования кредитора о погашении задолженности прошло определенное количество лет (три года), то такой долг может быть списан.

При этом очень важно иметь в виду, что момент начала такого периода исчисляется со следующего дня, когда лицо, имеющее на это право, потребовало вернуть долг.

В заключенном договоре может устанавливаться также период, в течение которого должник обязан выполнить предусмотренные для него обязательства (выплатить долг). Срок исковой давности в этом начинает исчисляться со следующего за днем исполнения обязательства дня.

Также не стоит забывать про прерывание срока исковой давности. Если в течение исчисления данного периода должник проведет частичное погашение долга, подпишет акт сверки, осуществит погашение процентов по основному долгу, то срок исковой давности будет прерван.

Он начнет исчисляться со следующего дня, после выше перечисленных событий. В этом случае списать задолженность можно будет только после того, как пройдет три года с новой даты. При этом прерывать срок исковой давности можно много раз, тем самым увеличивая период, когда задолженность будет учитываться на балансе предприятия.

бухпроффи

Важно! Однако, не стоит забывать про существование предельного срока исковой давности. ГК РФ определяет его равным 10 годам. Исчисление его надо осуществлять с момента возникновения задолженности.

Образец приказа о списании дебиторской задолженности с истекшим сроком давности

Приказ о списании дебиторской задолженности с истекшим сроком давности не имеет специального бланка, который необходимо было бы использовать в обязательном порядке. Поэтому чаще всего компании применяют фирменный бланк, либо разрабатывают собственную форму приказа.

При составлении распоряжения в верхней его части записывается полное название организации.

После этого на следующей строке указывается название документа «Приказ», а затем необходимо поставить его номер. Под этим номером приказ необходимо будет занести в журнал регистрации распоряжений по организации.

Под названием документа обычно указывается краткое содержание документа — к примеру, «О списании дебиторской задолженности».

На следующей строке необходимо указать место составления распоряжения и текущую дату.

Дальше идет вводная часть приказа. В ней указываются документы, на основании которых принималось решение о списании.

Здесь нужно сделать ссылки на:

- Ст. 196 ГК РФ;

- Акт проведенной инвентаризации и указать данные о его составлении;

- Бухгалтерская справка, также с выходными данными.

Затем записывается слово «Приказываю», после чего необходимо перечислить выдаваемые распоряжения:

- Выполнить списание дебиторской задолженности организации, с проставлением ее названия и суммы долга. В качестве причины списания здесь нужно указать, что истек срок исковой давности;

- Дать указание главному бухгалтеру или иному ответственному лицу произвести отражение данной операции по бухучету и налоговому учету;

- Назначить лицо, которое будет контролировать выполнение приказа.

Оформленный приказ подписывает руководитель фирмы. Ниже свои подписи должны проставить лица, которые назначены как ответственные за какие-либо действия согласно текста приказа.

Образец приказа о списании кредиторской задолженности с истекшим сроком давности

Приказ на списание кредиторской задолженности с истекшим сроком исковой давности не имеет специальной установленной формы. Компании могут применять для этого свой бланк с указанием обязательных реквизитов.

В верхней части документа нужно указать наименование компании.

Ниже записывается его название – «Приказ», после чего проставляется порядковый номер. Под ним распоряжение нужно зарегистрировать в книге учета приказов по предприятию. Следующей строкой можно записать краткое содержание приказа — например, «О списании кредиторской задолженности».

Далее, на одной строке записывается место его составления и дата.

Во вводной части распоряжения делаются ссылки на документы, на основе которых выполняется распоряжение.

К ним относятся:

- Ст. 196 ГК РФ;

- Акт инвентаризации расчетов с указанием его реквизитов;

- Бухгалтерская справка с указанием ее реквизитов.

После этого записывается слово «Приказываю», после чего формулируются распоряжения:

- Произвести списание задолженности с указанием наименования компании и ее суммы. Также необходимо отметить, что списание производится по причине истечения срока исковой давности;

- Указание главному бухгалтеру отразить данную операцию по бухучету и налоговому учету;

- Указать ответственное лицо, которое будет вести контроль за выполнением этого распоряжения.

Приказ подписывает руководитель. После этого должны проставить свои подписи все прочие лица, которые упомянуты в нем.

Ведение бухгалтерского учета на предприятии – задача сложная, требующая максимум внимания к существующим нормативным актам. Составление отчетных документов должно иметь четко прослеживаемую связь с законодательством, действительным на отчетный период. Поэтому важно знать порядок составления приказа на списание кредиторской задолженности в 2018 году и содержание образца документа.

Что означает понятие

Основная задача ведения бухгалтерского учета – это отображение реального финансового состояния организации. Если же в отчетах фигурирует кредиторская задолженность, по которой уже истек срок годности, то это серьезно мешает получить явную картину, и не дает составить представлений об обязательствах юридического лица.

В качестве кредиторской законодательство определяет задолженность перед другими физическими и юридическими лицами. К примеру, если юрлицо получило товар, но не рассчиталось за него или из-за просрочек в платежах, возник долг по кредиту. Одной из причин может стать также полученная предоплата, по которой организация не исполнила взятые на себя обязательства.

В определенных обстоятельствах при подобных нарушениях законодательством предусмотрена возможность принудительного взыскания. Но если срок годности для данной процедуры истек, то и проведение ее невозможно.

А это значит, что все подобные долги автоматически переходят в категорию внереализационных доходов. Если их списывать по стандартной схеме, то для налоговых органов, эта сумма будет выглядеть, как утаенная часть прибыли. Поэтому списание долгов по кредитам происходит по определенным правилам.

Гражданский Кодекс РФ определяет срок исковой давности в 3 года. Законодательство предусматривает возможность его прерывания в следующих ситуациях:

- Если кредитор предъявляет иск юридическому лицу, которое является его должником.

- Ряд действий заемщика, которые свидетельствуют о том, что им признается существующий долг (например, дает ответ на досудебную претензию).

После прерывания отсчет срока давности начинается с начала и будет равняться 3 годам.

Кредиторка с истекшим сроком подлежит списанию

С какой целью составляют документ

Главным основанием для списания КЗ будет окончание срока годности. Но оно не единственное. В качестве таковых могут выступать объективные причины, которые препятствуют должнику выполнить свои обязательства в полном объеме. Подобные ситуации возникают, если:

- Происходит официальная ликвидация кредитора (тогда списание осуществляется после исключения лица из ЕГРЮЛ).

- Если должника объявляют банкротом.

- Списание осуществляется, если кредитор освобождает должника от выплат (например, если денежная сумма была предоставлена организации одним из ее учредителей).

- При наступлении обстоятельств непредвиденной силы, за которые не может быть ответственна ни одна из сторон.

- В случаях, когда уполномоченный государственный орган составляет акт, согласно которому исполнение обязательств должником становится невозможным.

- С наступлением смерти лица, предоставившего кредит.

Вышеперечисленные обстоятельства определены законом в качестве основания для списания КЗ.

Правила, применимые к списанию

Любая бухгалтерская операция имеет под собой целый свод условий, обязательных для ее проведения. Для осуществления списания таким правилом будет истечение срока давности. Последствие несоблюдения сроков – это необходимость оформить и подать декларацию, с внесенными уточнениями. Сделать это надлежит в следующем отчетном периоде.

Сроки оформления

Бухгалтер имеет право списать КЗ только по истечении срока давности в 3 года.

При составлении приказа главное – определить, с какого момента начинать отсчет

Если в первичном договоре определена дата, до которой неплательщик обязуется исполнить свои обязательства, то считать надлежит с ее окончания. В случае, когда временные рамки в договоре не установлены, кредитору надо начинать отсчет с даты предъявления претензии должнику. При условии, что с момента выставления претензии неплательщику условиями договора предоставляется срок, в течение которого он может выполнить требование, то отсчитывать надо со дня, когда он заканчивается.

Бухгалтерам всегда стоит учитывать тот факт, что исковой срок может быть прерван. В таком случае порядок составления бухучета предписывает начинать отсчет в 3 года с даты, когда перерыв заканчивается.

При этом Гражданским Кодексом определено, что совокупный исковой срок не может превышать 10 лет.

Правила оформления

Для проведения процедуры списания следует подготовить следующие документы:

- Акт проведенной инвентаризации. Осуществлять ее надлежит каждый отчетный период. Такая процедура способствует выявлению появившихся задолженностей. Если проверка осуществляется на предприятии, то для ее полноценности она должна затрагивать и кредиторскую часть учета, и дебиторские счета.

- Справка бухгалтера.

- Приказ на списание просроченной задолженности, составленный руководителем (образец позволит написать документ верно).

Составленная бухгалтерская справка обязательно должна включать в себя следующую информацию:

- Номер договора, составленного между кредитором и должником, а также дата его заключения.

- Математические вычисления, которые подтверждают истечение срока исковой давности.

- Ссылки на первичные документы, к которым могут относиться счета-фактуры, накладные на товар и пр.

При списании документы должны оформлять в соответствии с правилами

Приказ на списание безнадежной кредиторской задолженности должен быть оформлен на бланке того предприятия, которое его составляет. В нем следует привести юридическую обоснованность проведения списания, которое отталкивается от пройденной инвентаризации и бухгалтерской справки. Форма документа утверждена правилами ведения бухгалтерского учета, отраженными в Налоговом Кодексе и в Приказе Минфина РФ.

Проведение списания осуществляется в несколько этапов:

- Выполнение инвентаризации, в ходе которой могут быть выявлены факты имеющейся просроченной задолженности в бюджете.

- Составление бухгалтерской справки, если задолженность была найдена.

- Издание распоряжения директором.

- Внесение изменений в бухгалтерскую отчетность.

Образец приказа о списании кредиторской задолженности с истекшим сроком позволит составить документ надлежащим образом, что будет гарантией отсутствия проблем в будущем.

Главным бухгалтерам следует с максимальным вниманием подходить к составлению приказа о списании кредитной задолженности. Несоблюдение правил, установленных законодательством, может привести к серьезным проблемам с налоговыми органами.

О списании кредиторки можно узнать из видео:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Бесплатная консультация с юристом

Заказать обратный звонок

Все ещё остались вопросы?

Позвоните по номеру +7 (499) 938 50 41 и наш юрист БЕСПЛАТНО ответит на все Ваши вопросы

Порядок списания задолженности при ликвидации кредитора

Когда списывать кредиторскую задолженность по ликвидированному контрагенту?

Что делать, если кредитор — иностранная организация?

Бухгалтерские проводки списания задолженности при ликвидации кредитора

Итоги

Порядок списания задолженности при ликвидации кредитора

По общему правилу компания вправе списать кредиторскую задолженность (далее — КЗ) по прошествии установленного законом срока давности в 3 года (ст. 195, 196 ГК РФ).

Кроме того, существуют и другие события, с наступлением которых законодатель связывает возникновение у должника возможности списать КЗ. Одним из них, согласно гражданскому законодательству РФ, является ликвидация контрагента (ст. 419 ГК РФ). При этом моментом прекращения существования компании считается дата исключения организации из ЕГРЮЛ (п. 9 ст. 63 ГК РФ).

Аналогичные по смыслу нормы содержит налоговое законодательство, в соответствии с которым организация должна включить КЗ в состав налогооблагаемых доходов не только по причине того, что истек срок давности, но и в связи с другими обстоятельствами (п. 18 ст. 250 НК РФ). К таким обстоятельствам, как отмечает Минфин, относится ликвидация компании (письмо от 25.03.2013 № 03-03-06/1/9152).

Поэтому если кредитор прекратил свою деятельность, то долг организации перед ним необходимо списать, т.е. включить в состав доходов.

Порядок списания КЗ при ликвидации кредитора аналогичен общеустановленному для других оснований. Первым действием организации должно стать проведение инвентаризации расчетов с целью выявления актуальных размеров КЗ, подлежащей списанию. На следующем этапе нужно оформить бухгалтерскую справку, объясняющую причины возникновения и списания такой КЗ. И завершит процедуру подготовленный руководителем соответствующий приказ.

Единственным отличием здесь станет приложение ко всем оформленным при списании документам того, который подтвердит факт ликвидации.

Подробнее о порядке списания, а также о том, как его документально оформить, см. в материале «Списание кредиторской задолженности с истекшим сроком давности».

Когда списывать кредиторскую задолженность по ликвидированному контрагенту?

Ликвидация кредитора — обстоятельство, не зависящее от воли организации-должника. Более того, на практике часто случается так, что должник узнает, что компания, которой он должен определенную сумму, прекратила свою деятельность, только по прошествии какого-то времени, нередко — в следующем налоговом (отчетном) периоде.

Проверить кредитора можно, в частности, на сайте налоговой. Об этом подробнее см. в статье «Проверка контрагента на сайте налоговой (нюансы)».

Налоговым законодательством установлено, что КЗ при ликвидации контрагента следует учесть в составе налогооблагаемых доходов (внереализационных). Однако в НК РФ ничего не говорится о том, когда именно нужно это сделать: в момент, когда кредитор фактически прекратил свое существование (в ЕГРЮЛ внесена соответствующая запись), либо в момент, когда по такой КЗ истек срок давности.

Единственно верного ответа здесь нет.

Контролирующие органы считают, что списывать КЗ нужно строго в том периоде, в котором в ЕГРЮЛ была внесена запись о ликвидации компании-кредитора (письмо Минфина РФ от 11.09.2015 № 03-03-06/2/52381). С ними согласны и многие суды (см., к примеру, постановления Арбитражного суда Центрального округа от 18.06.2015 № Ф10-1759/2015 по делу № А62-3452/2014; Уральского округа от 30.03.2015 № Ф09-1265/15 по делу № А50-8856/2014).

При этом, поскольку списанию КЗ должно предшествовать выявление масштабов задолженности, некоторые компании отражают такую КЗ в доходах только после проведения инвентаризации, что зачастую бывает в следующем налоговом периоде. Суды с таким подходом не соглашаются и отмечают, что в данном случае необходимо подавать уточненные налоговые декларации за период, когда ликвидация контрагента фактически произошла и в ЕГРЮЛ были внесены изменения (постановления ФАС Московского округа от 03.04.2014 № Ф05-1769/2014 по делу № А40-17207/13, Арбитражного суда Северо-Западного округа от 26.08.2014 № Ф07-6210/2014 по делу № А56-63712/2013).

Вместе с тем существуют примеры судебной практики, когда арбитры позволили списать КЗ не в периоде, когда кредитор прекратил существование, а в периоде истечения срока исковой давности.

Так, в постановлении ФАС Поволжского округа от 02.07.2013 по делу № А65-23563/2012 суд исходил из того, что ликвидация контрагента автоматически не означает для компании-должника истечения срока давности по соответствующей КЗ. А в НК РФ нет нормы, обязывающей должника списать КЗ перед кредитором, прекратившим свое существование, до окончания трехлетнего срока давности.

В другом случае (постановление ФАС Московского округа от 14.06.2011 № КА-А40/5419-11 по делу № А40-96062/10-114-481) суд указал, что списать можно только безнадежную к взысканию КЗ. А ликвидация контрагента не является основанием, чтобы считать КЗ безнадежной.

Ориентируясь на более поздние разъяснения контролеров, а также судебную практику, целесообразнее списать КЗ в периоде, в котором в ЕГРЮЛ была внесена запись о прекращении существования кредитора. Иной подход для организации сопряжен с высокими рисками налоговых доначислений.

Что делать, если кредитор — иностранная организация?

Если кредитор — российская организация, то узнать о ее ликвидации большого труда не составляет: достаточно обратиться к ЕГРЮЛ. Но как быть, если денежные средства компании предоставила иностранная организация, не зарегистрированная в Российской Федерации. В случае ее ликвидации компания-должник может об этом и не подозревать.

Если у российского предприятия — должника появились сомнения в жизнеспособности кредитора — иностранного юридического лица, целесообразно его проверить. Ведь если такой контрагент был ликвидирован, у российского должника возникнет обязанность включить КЗ в состав доходов на дату завершения ликвидации.

Проверить иностранного кредитора можно 2 способами:

- подать официальный письменный запрос в соответствующие (регистрационные) органы страны — постоянного места пребывания контрагента;

- попытаться найти актуальные базы юридических лиц (аналога ЕГРЮЛ) по стране, в которой он был зарегистрирован.

Если выяснится, что контрагент-иностранец был ликвидирован, то КЗ нужно списать в соответствии с порядком, описанным выше.

При этом если российская организация — должник узнала о прекращении существования такого кредитора позднее, в другом налоговом периоде, то, чтобы не возникало рисков потенциального доначисления налогов, следует подать уточненную декларацию за период, когда фактически имела место ликвидация, и доплатить налог (плюс пени за просрочку его уплаты).

Бухгалтерские проводки списания задолженности при ликвидации кредитора

Если для списания просроченной КЗ прошлых лет существует около 10 возможных бухгалтерских проводок (в зависимости от того, кем именно был контрагент), то в случае с ликвидацией все проще: списать по данному основанию можно только КЗ по расчетам с поставщиками (подрядчиками), заказчиками, а также с иными кредиторами — юридическими лицами. Следовательно, для данной операции используются счета 60, 62, а также 76.

В связи с этим типовую проводку списания КЗ в связи с ликвидацией кредитора можно представить в следующем виде:

Дт (60, 62, 76) Кт 91-1.

Подробнее о том, какими проводками в различных случаях оформляется списание КЗ, см. в материале «Списание кредиторской задолженности — проводки и сроки».

А о том, как быть с НДС при списании КЗ, см. в статье «НДС при списании кредиторской задолженности: проблемные ситуации».

Итоги

Списать КЗ и включить ее в налогооблагаемые доходы при ликвидации кредитора организация-должник обязана в общеустановленном порядке (проведение инвентаризации, составление бухгалтерской справки, издание приказа о списании КЗ). Сделать это необходимо в том периоде, в котором контрагент фактически прекратил существование и был исключен из ЕГРЮЛ. Если же организация поздно узнала о его ликвидации (например, если кредитор — иностранец), лучше подать уточненку, чтобы избежать налоговых споров с проверяющими. Особенностей для отражения такой КЗ в бухгалтерском учете не имеется.

Источники:

- налоговый кодекс РФ

- гражданский кодекс РФ

Полный и бесплатный доступ к системе на 2 дня.

Списание кредиторской задолженности — проводки, которыми оно отражается, должен знать каждый практикующий бухгалтер. Какие конкретно счета корреспондируют между собой при списании той или иной кредиторской задолженности, особенно важно понимать сегодня, в условиях кризиса, поскольку такая задача часто возникает у большинства малых и средних предприятий. Об этом и расскажем в нашей статье.

Механизм и сроки списания кредиторской задолженности

Как происходит списание просроченной кредиторской задолженности

Списана кредиторская задолженность (проводка)

Списание кредиторской задолженности (проводки в типовых ситуациях)

Итоги

Механизм и сроки списания кредиторской задолженности

Кредиторская задолженность (далее — КЗ) может возникнуть у организации перед покупателями, поставщиками, собственными работниками, учредителями, дочерними обществами, заимодавцами и бюджетом.

Она учитывается в бухгалтерской отчетности до момента погашения. Если же погашения так и не происходит, но при этом кредитор не предпринимает каких-либо действий по взысканию задолженности, по прошествии определенного времени (срока давности) такую КЗ необходимо списать (пп. 7, 10.4 ПБУ 9/99).

Общеустановленный срок давности в силу ст. 195, 196 ГК РФ составляет 3 года с момента возникновения обязательства.

При этом если в течение этих 3 лет должник своими действиями фактически признал наличие у него долга, то срок давности прерывается и отсчитывается заново (перечень возможных действий содержится в постановлении пленума ВС РФ от 29.09.2015 № 43).

КЗ в организации списывается отдельно по каждому основанию.

Как происходит списание просроченной кредиторской задолженности

Первым шагом на пути к списанию КЗ является проведение инвентаризации (оформляется приказом руководителя).

О том, как происходит инвентаризация дебиторской и кредиторской задолженности, мы рассказали здесь.

А здесь вы найдете образец приказа на проведение инвентаризации.

По ее итогам составляется акт инвентаризации, в котором отражаются размеры КЗ применительно к каждому основанию в отдельности.

О выявлении КЗ по страховым взносам см. статью «Как можно узнать задолженность по страховым взносам?»

На основании такого акта, а также бухгалтерской справки формируется приказ руководителя организации о списании КЗ по конкретному основанию.

Списана кредиторская задолженность (проводка)

Списанная КЗ подлежит отражению в составе прочих доходов (п. 7, 10.4 ПБУ 9/99), т. е. по кредиту счета 91 (субсчет 1).

Согласно инструкции по применению плана счетов, со счетом 91 могут корреспондировать счета учета расчетов с поставщиками (счет 60), покупателями (счет 62), по полученным кредитам и займам (счета 66, 67), социальному страхованию (счет 69), с персоналом (счета 70, 73), подотчетными лицами (счет 71), иными дебиторами и кредиторами (счет 76).

О списании КЗ перед бюджетом см. статью «Налоговый орган спишет задолженность перед бюджетом только после того как признает ее безнадежной ко взысканию».

Таким образом, для списания кредиторской задолженности проводка общего вида выглядит следующим образом: Д Х К 91-1, где Д Х — дебет по счету, на котором обязательство учитывалось ранее (в зависимости от вида обязательства), а К 91-1 — кредит по счету 91 (субсчет 1).

Списание кредиторской задолженности (проводки в типовых ситуациях)

В бизнес-практике может возникнуть множество ситуаций, требующих списания КЗ. Остановимся на часто встречающихся из них.

Наиболее распространенный случай — списание КЗ перед поставщиками и подрядчиками за осуществленные поставки (работы, услуги). В бухгалтерском учете такая операция оформляется проводкой: Д 60 К 91-1.

Нередко приходится списывать КЗ по полученной предоплате, поставки в счет которой так и не были осуществлены. Чтобы провести списание кредиторской задолженности проводка должна выглядеть так: Д 62 К 91-1.

О том, что делать с НДС в таких ситуациях см. статью «НДС при списании кредиторской задолженности: проблемные ситуации».

Нельзя также исключать вероятность возникновения КЗ перед персоналом по оплате труда либо в случаях, когда подотчетное лицо допустило перерасход выданных средств. По общему правилу если работнику не была выплачена какая-то часть причитающейся суммы оплаты труда (зарплата либо премия), то такая задолженность признается депонированной и отражается на счете 76. В этом случае проводка для списания кредиторской задолженности перед персоналом используется следующего вида: Д 76 К 91-1.

В отношении подотчетных лиц специфических правил нет, поэтому списание КЗ перед подотчетным лицом в размере осуществленного им перерасхода оформляется проводкой: Д 71 К 91-1.

КЗ перед учредителями по выплате дивидендов — нередкая ситуация в условиях кризиса. Поскольку организация выплачивает дивиденды из чистой прибыли, то при списании невостребованной задолженности по дивидендам происходит восстановление такой прибыли (п. 9 ст. 42 ФЗ «Об акционерных обществах» от 26.12.1995 № 208-ФЗ, п. 4 ст. 28 ФЗ «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ) по кредиту счета 84.

По правилам бухгалтерского учета расчеты с персоналом учитываются на счете 70, а с акционерами (не состоящими в штате) — на счете 75. В зависимости от того, кем именно является участник, такая операция оформляется одной из следующих проводок:

- Д 75-2 (если акционер не работает в данной организации) К 84;

- Д 70 (если участник трудоустроен в организации) К 84.

Итоги

Корректно списать КЗ важно для организации, поскольку эта операция напрямую влияет на достоверность и содержание информации, содержащейся в бухгалтерской отчетности. Чтобы это правильно сделать, необходимо четко представлять, в какой срок и какими именно проводками следует оформлять исключение из состава КЗ той или иной задолженности.

Нельзя забывать также о специфике конкретных ситуаций. В частности, что списание КЗ по дивидендам отражается по кредиту счета 84, а не счета 91-1, как в большинстве прочих случаев.

Более полную информацию по теме вы можете найти в КонсультантПлюс.Полный и бесплатный доступ к системе на 2 дня.

В нашей статье мы постараемся осветить механизм контроля и списания безнадежной задолженности, придерживаясь которого, бухгалтер сможет избежать существенных искажений показателей отчетности в части дебиторской и кредиторской задолженности.

1. Задолженность, подлежащая списанию

Для того чтобы списать задолженность, вне зависимости от ее вида, нужны основания. Рассмотрим основания, по которым списывается задолженность.

В соответствии с Налоговым кодексом:

- Кредиторская задолженность списывается в состав внереализационных доходов в связи с истечением срока исковой давности или по другим основаниям (кроме сумм задолженностей перед бюджетом и внебюджетными фондами, списанными или уменьшенными в соответствии с законодательством) в соответствии с п.18 ст.250 НК РФ.

- Дебиторская задолженность списывается в состав внереализационных расходов (или за счет созданного резерва), если такая задолженность признается безнадежным долгом (пп.2 п.2 ст.265 НК РФ). При этом безнадежными долгами (долгами, нереальными ко взысканию) признаются долги, по которым истек установленный срок исковой давности, а также те долги, по которым в соответствии с гражданским законодательством обязательство прекращено вследствие невозможности его исполнения, на основании акта государственного органа или ликвидации организации (п.2 ст.266 НК РФ).

- Дебиторская задолженность, по которой срок исковой давности истек, другие долги, нереальные для взыскания, списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа руководителя. Такие суммы относятся на счет средств резерва сомнительных долгов либо на финансовые результаты у коммерческой организации или на увеличение расходов у некоммерческой организации (п.77 Положения).

Обратите внимание: Списание долга в убыток вследствие неплатежеспособности должника не является аннулированием задолженности. Эта задолженность должна отражаться за балансом в течение пяти лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника.

- Суммы кредиторской и депонентской задолженности, по которым срок исковой давности истек, списываются по каждому обязательству на основании данных проведенной инвентаризации, письменного обоснования и приказа руководителя. Эти суммы относятся на финансовые результаты у коммерческой организации или увеличение доходов у некоммерческой организации (п. 78 Положения).

- Истечение срока исковой давности (для целей налогового и бухгалтерского учета).

- невозможность исполнения обязательства (на основании акта государственного органа) или ликвидации организации (для целей налогового и бухгалтерского учета).

- Нереальность взыскания (для целей бухгалтерского учета).

В соответствии со ст. 196 Гражданского кодекса, общий срок исковой давности устанавливается в три года. Течь он начинает с момента, когда организация узнала о нарушении своего права (например, со дня, когда должна была поступить и не поступила оплата от покупателя согласно условиям договора).

При этом, согласно ст. 203 ГК РФ, течение срока исковой давности прерывается предъявлением судебного иска, а также совершением должником действий, свидетельствующих о признании долга (например, подписание акта сверки).

После перерыва течение срока исковой давности начинается заново. Время, истекшее до перерыва, не засчитывается в новый срок.

Обратите внимание:С истечением срока исковой давности по главному обязательству истекает срок и по дополнительным обязательствам (поручительство, залог и прочее). Перемена лиц в обязательстве не влечет за собой изменение срока исковой давности.

Второй критерий – невозможность исполнения обязательств.

Невозможность исполнения обязательств признается:

- При наличии акта государственного органа.

Однако не стоит бояться сложностей. Минфин и ВАС поддерживают позицию налогоплательщиков.

Так, согласно письма Минфина от 22.10.2010г. №03-03-05/230, до внесения изменений в статью 266 НК РФ, вопрос о признании невозможной к взысканию задолженности по акту (постановлению) судебного пристава-исполнителя об окончании исполнительного производства, должен решаться с учетом сложившейся судебной практики.

При этом в своем письме Минфин ссылается на Определение Вас от 07.02.2008г. №2727/08 по делу №А60-3260/2007-С6. В нем суд указал, что дебиторская задолженность, в отношении которой судебным приставом-исполнителем вынесено постановление об окончании исполнительного производства на основании нормы закона №229-ФЗ «Об исполнительном производстве», признается безнадежной для целей налогообложения прибыли на основании п.2 ст.266 НК РФ.

- При ликвидации организации должника (либо кредитора).

При этом, ликвидация юридического лица считается завершенной, а юридическое лицо — прекратившим существование после внесения об этом записи в ЕГРЮЛ (п.8 ст.63 ГК РФ).

Третий критерий – нереальность взыскания задолженности по оценке самой организации.

Пользоваться им можно лишь для целей бухгалтерского учета, не забыв оформить письменное обоснование и получить распоряжение руководителя на списание таких долгов.

На первый взгляд, нет смысла использовать данный критерий. Однако, в организациях с наличием большого количества не крупных долгов, взыскание которых в досудебном порядке не привело к положительному результату, а затраты на суды могут превысить саму задолженность, имеет смысл для оптимизации учета списывать такие долги по результатам проведения инвентаризации за счет чистой прибыли предприятия.

2. Списание дебиторской задолженности в бухгалтерском и налоговом учете

Итак, проведя очередную инвентаризацию дебиторской задолженности, мы выявили долги, по которым в соответствии с договором (или по иным основаниям) истек срок исковой давности (получен акт государственного органа или произошла ликвидация юридического лица).

Документы, подтверждающие наличие дебиторской задолженности и истечение исковой давности по ней:

- Договор или счет, документы подтверждающие факт оплаты.

- Накладные, акты об оказанных услугах, выполненных работах.

- Акты сверок, подтверждающие задолженность (не обязательны, но весьма желательны).

- Письменные требования о погашении задолженности.

- Прочие документы, подтверждающие факт задолженности и начала течения срока исковой давности.

- Акт (постановление) судебного пристава-исполнителя об окончании исполнительного производства.

- Выписка из ЕГРЮЛ подтверждающая, что произошла ликвидация юридического лица – должника.

Рекомендуем вести учет задолженности и хранить документы по просроченной задолженности отдельно от остальных первичных документов.

Документы собраны, инвентаризация проведена, «Акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами» ИНВ-17 оформлен, приказ о списании дебиторской задолженности подписан руководителем. Составляем бухгалтерскую справку-расчет.

В бухгалтерском учете делаем следующие проводки:

- В случае, если создан оценочный резерв по сомнительной задолженности.

Дебет счета 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» — отражена дебиторская задолженность, списанная в связи с не реальностью ее взыскания.

Обратите внимание: Сам факт списания долга вследствие неплатежеспособности должника не является аннулированием задолженности. Списанная дебиторская задолженность подлежит учету на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов». Аналитический учет по счету 007 ведется по каждому должнику, чья задолженность списана в убыток, и каждому списанному в убыток долгу.

- В случае, если оценочный резерв не создавался или его суммы недостаточно для покрытия списываемой задолженности.

Дебет счета 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» — отражена дебиторская задолженность, списанная в связи с не реальностью ее взыскания.

Обратите внимание:при наличии дебиторской и кредиторской задолженности по одному и тому же контрагенту, во избежание налоговых рисков следует сначала провести односторонний взаимозачет и лишь потом списывать в расходы дебиторскую задолженность (в случае, если она не перекрылась кредиторской).

В налоговом учете:

- В случае, если создавался резерв по сомнительным долгам в соответствии со ст.266 НК РФ, то именно он используется для покрытия убытков от безнадежных долгов. Если сумм резерва недостаточно, то сумма разницы (между суммой использованного резерва и суммой задолженности) включается в состав внереализационных расходов.

- В случае, если резерв по сомнительным долгам не создавался, задолженность списывается в состав внереализационных расходов.

3. Списание кредиторской задолженности в бухгалтерском и налоговом учете

Для своевременного и полного списания кредиторской задолженности с истекшим сроком исковой давности необходимо регулярно проводить инвентаризацию такой задолженности.

Напоминаем, что в соответствии с п.12 закона «О бухгалтерском учете» №129-ФЗ, организация обязана проводить инвентаризацию перед составлением годовой бухгалтерской отчетности.

При обнаружении кредиторской задолженности, по которой истек срок исковой давности, она списывается в состав доходов организации для целей бухгалтерского и налогового учета.

При этом, признание доходов для целей налогового учета происходит в том налоговом периоде, в котором истек срок исковой давности и не привязывается к датам проведения инвентаризации и приказа руководителя о ее списании.

Обратите внимание:нарушение закона 129-ФЗ в части обязательности проведения инвентаризации и отсутствие приказа руководителя о списании кредиторской задолженности не является основанием для не включения кредиторской задолженности с истекшим сроком исковой давности в состав внереализационных расходов того налогового периода, в котором истек срок исковой давности. Именно такая позиция изложена ВАС РФ (Постановление от 08.06.2010г. №7462/09).

Документы, подтверждающие кредиторскую задолженность и истечение исковой давности по ней:

- Договор или счет, документы подтверждающие факт полученной оплаты.

- Полученные накладные, акты об оказанных услугах, выполненных работах.

- Акты сверок, подтверждающие задолженность (очень важный документ, подтверждающий срок течения исковой давности).

- Письменные ответы на требования о погашения задолженности и сами такие требования.

- Прочие документы, подтверждающие факт задолженности и начала течения срока исковой давности.

В бухгалтерском учете делаем следующие проводки:

Дебет счета учета расчетов (60, 62, 70, 71, 73, 76) Кредит счета 91.1 «Прочие доходы» – списана в состав прочих доходов кредиторская задолженность с истекшим сроком исковой давности.

В налоговом учете:

- Кредиторская задолженность списывается в состав внереализационных доходов на дату истечения срока исковой давности.

Приказ на списание дебиторской задолженности является документальным подтверждением уменьшения существующей налоговой базы по налогу на прибыль организации. Посредством его компания списывает долги своих контрагентов.

ФАЙЛЫ

Скачать пустой бланк приказа на списание дебиторской задолженности .docСкачать образец приказа на списание дебиторской задолженности .doc

Обычно подобным образом поступают только с безнадежными долгами. Те суммы, которые еще можно каким-либо образом взыскать (например, должником был отписан залог), организация чаще всего пытается возвратить.

Случаи списания задолженности

Дебиторская задолженность списывается при:

- Ликвидации предприятия-должника и невозможности покрыть оставленным имуществом все долги, о чем свидетельствуют судебные приставы.

- Банкротстве должника. Отличается от ликвидации принудительным порядком. Юридическое лицо – должник в этом случае также перестает существовать, и претендовать не на что.

- Ситуации, когда у дебиторской задолженности прошел срок исковой давности. Он составляет 3 года. Окончательный – 10 лет. Дело в том, что срок исковой давности отсчитывается от того момента, как должник последний раз признавал свой долг перед кредитором. Это может происходить при разных обстоятельствах. Но в любом случае срок возможности взыскания долга никогда не превышает 10 лет, согласно существующему законодательству.

- Наличии специального акта о прекращении обязательств. Он должен быть вынесен муниципальным либо государственным органом.

В любом случае задолженность должна быть безнадежной, без единого шанса на дальнейшее взыскание. И этот факт необходимо будет доказать с помощью имеющейся первичной документации. Не имеет смысла списывать еще не просроченные долги.

Процедура списания задолженности

Для того чтобы провести полноценное списание дебиторской задолженности, необходимо верно оформить достаточно большое количество документации.

Во-первых, нужно провести инвентаризацию. Это необходимо для подтверждения факта существования долга одной организации перед другой. Результаты инвентаризации закрепляются специализированной формой ИНВ-17 либо самостоятельно разработанным для этого бланком, закрепленным в учетной политике компании.

Во-вторых, необходимо письменное обоснование о необходимости списания дебиторской задолженности. В этом письменном обосновании перечисляются:

- Наименования контрагентов-должников.

- Суммы списываемого долга (они уже должны быть подтверждены инвентаризационным актом).

- Конкретные причины, по котором списываемые дебиторские долги признаются организацией безнадежными.

- Основания для возникновения описываемых долгов.

Составные части приказа

Документ состоит из нескольких частей. Вводная часть состоит из:

- Реквизитов организации в верхней части приказа.

- Наименования документа.

- Даты приказа.

- Его номера.

Располагаться данные могут на листе как горизонтально, так и вертикально. Главное, чтобы соблюдался порядок изложения информации, были прописаны необходимые реквизиты и содержание.

Основная часть приказа обычно содержит:

- Объяснение причины списания дебиторской задолженности. В начале ставится ссылка с акта инвентаризации. Должны обязательно присутствовать его дата и номер. Также может присутствовать ссылка на бухгалтерскую справку и 196 статью Гражданского кодекса.

- Распоряжения относительно признания существующего долга безнадежным.

- Наименование контрагента, который оказался должником.

- Точную сумму дебиторской задолженности, предусмотренной для списания.

- Форму списания – в бухгалтреском, налоговом учете. На практике описывают сразу оба учета.

- Распоряжение по взаимодействию бухгалтера со списываемой суммой. При этом указывается ФИО сотрудника, а также датировка отчетности, в которой следует отразить новые цифры относительно дебиторской задолженности на счетах организации.

В приказе в качестве дополнения может быть указано списание кредиторской задолженности. Она также выявляется по результатам инвентаризации и требует схожих документальных оснований. По этим причинам их возможно соединить в один приказ.

Завершает приказ на списание дебиторской задолженности подпись руководителя и при наличии – печать.

Подтверждение

Так как дело касается налогов, необходимо перед изданием приказа убедиться в том, что подтверждающие документы в порядке.

Для того чтобы подтвердить сам факт существования дебиторской задолженности, пригодятся договор с контрагентом-должником, самые поздние акты сверки, акты приема-передачи и другая первичная документация.

Помимо факта существования долга, списывающей организации необходимо доказать, что он является безнадежным. Для этого необходимо запастись:

- Выпиской из ЮГРЛ. При банкротстве и ликвидации организации-должника в их базе не должно существовать.

- Постановлением судебных приставов, в котором значится факт невозможности дальнейшего взыскания материальных средств с должника.

- При банкротстве – справкой о решении суда по окончании конкурсного производства.

- Постановлением ликвидационной комиссии в том, что требования оплаты долга не могут быть удовлетворены ввиду физической невозможности и пр.

Только после того, как вся документация и подтверждающая «первичка» собраны, нужно формировать приказ на списание дебиторской задолженности. Он подписывается, а затем прикрепляется к бухгалтерской справке.

Таким образом, списание дебиторской задолженности будет юридически грамотно оформленным при наличии трех документов:

- Акта инвентаризации.

- Бухгалтерской справки.

- Приказа о списании долга с подписью руководителя.

Особый случай

Если по результатам инвентаризации получилось так, что в отношении одного контрагента выявлена как дебиторская, так и кредиторская задолженность, то бухгалтерии сначала необходимо будет произвести необходимые взаиморасчеты. А дебиторской задолженностью будет считаться только разница между суммами. И приказ на списание дебиторской задолженности будет оформляться на ее основе.

Списание учетной записи по методу пособия

Снятие учетной записи по методу пособия

В соответствии с методом резервирования, если дебиторская задолженность конкретного клиента определена как безнадежная, она списывается путем удаления суммы из Дебиторской задолженности. Запись для списания плохой учетной записи влияет только на счета balance sheet: дебет для Счета для сомнительных счетов и кредит для дебиторской задолженности. Никаких расходов или убытков не указано в отчете income , потому что это списание «покрывается» в соответствии с более ранними корректирующими записями для оценки расходов по безнадежным долгам.

Давайте начнем списание со следующего примера. 3 июня клиент покупает у Gem Merchandise Co. в кредит $ 1400 товаров. 24 августа тот же клиент сообщает Gem Merchandise Co., что он объявил о банкротстве. Клиент заявляет, что его банк имеет право удержания всех своих активов. В нем также говорится, что ликвидационная стоимость этих активов меньше суммы, которую он должен банку, и в результате Gem не получит ничего в счет своей дебиторской задолженности в 1400 долларов. После подтверждения этой информации Gem приходит к выводу, что он должен удалить или записать с остаток на счете клиента в 1400 долларов.

При методе учета убытков по кредитам Gem записывает списание остатка на счете клиента следующим образом:

Два счета, затронутые этой записью, содержат эту информацию:

Обратите внимание, что до ввода 24 августа суммы в 1400 долларов США для списания безнадежной суммы чистая стоимость реализации дебиторской задолженности составляла 230 000 долларов США (дебетовый остаток в размере 240 000 долларов США в составе дебиторской задолженности и кредитный остаток в размере 10 000 долларов США в составе «Резерв для сомнительных счетов»).После списания проблемного счета 24 августа чистая стоимость реализации дебиторской задолженности по-прежнему составляет 230 000 долларов США (дебетовый остаток в размере 238 600 долларов США в дебиторской задолженности и кредитный баланс в размере 8 600 долларов США в резерве для сомнительных счетов).

Страна безнадежных долгов остается на уровне 10 000 долларов США; на него непосредственно не влияет списание записей журнала. Расходы по сомнительным долгам, зарегистрированные 30 июня и 31 июля, имели 9 0005, ожидали 9 0006 таких убытков, как эта. Для Gem было бы двойным счетом записывать как ожидаемую оценку кредитного убытка , так и фактического кредитного убытка.Методы прямого списания и учета

для работы с безнадежными долгами — учет в фокусе

Кредитование денег сопряжено с риском. Каждый раз, когда бизнес продлевает условия оплаты для клиента, он рискует. Не каждый клиент будет платить вовремя, некоторые могут вообще не платить. Когда клиент не выполняет своих обязательств по причитающейся сумме, это называется бадный долг.

. Когда учетная запись считается безнадежной, предприятие должно удалить дебиторскую задолженность из бухгалтерских книг и записать расход. Это считается расходом, потому что безнадежный долг — это стоимость ведения бизнеса.Часть стоимости предоставления клиентам возможности занимать деньги, которая, по сути, является тем, что делает клиент, когда бизнес позволяет клиенту платить время, — это расходы, связанные с безнадежной дебиторской задолженностью. Эти расходы называются расходами по безнадежным долгам.

. Существует два способа, которыми компания может отчитаться по расходам по безнадежным долгам: метод прямого списания и метод резервирования.

. регистрировать расходы по безнадежным долгам только в том случае, если определенная учетная запись считается безнадежной.Учетная запись удалена с баланса дебиторской задолженности, а расходы по безнадежным долгам увеличены.

Пример № 1: 2 марта Dependable Car Repair, Inc. посчитала, что дебиторская задолженность в размере 1400 долл. США, причитающаяся с Джо Смита, является безнадежной и подлежит учету. как безнадежный долг.

Dependable должен уменьшить дебиторскую задолженность на 1400 долларов США и записать расходы по безнадежным долгам.

Что произойдет, если клиент позднее отправит платеж? Это происходит довольно регулярно в бизнесе.Поэтому компании следует сократить расходы по безнадежным долгам.

Пример №2. 23 июня Dependable Car Repair получил чек на 1400 долларов от Джо Смита, чей баланс был списан как безнадежный для оплаты 2 марта. Первая запись восстановит баланс дебиторской задолженности. Вторая запись покажет квитанцию об оплате. Кажется нелогичным восстанавливать баланс, чтобы погасить его, но в целях ведения учета необходимо восстановить баланс счета и показать, что клиент правильно оплатил свой долг.Используя эти проценты, компания может оценить сумму безнадежных долгов, которые могут возникнуть. Это позволяет нам регистрировать безнадежную задолженность, но поскольку дебиторская задолженность представляет собой просто сумму многих небольших сальдо, каждое из которых принадлежит клиенту, мы не можем кредитовать дебиторскую задолженность при записи этой записи.

Мы должны создать промежуточный счет для удержания резерва, чтобы когда клиент считается безнадежным, мы можем использовать часть этого резерва для уменьшения дебиторской задолженности. Эта учетная запись называется Allowance для сомнительных счетов.Резерв по сомнительным счетам является контр-активом, связанным с дебиторской задолженностью. Резерв используется для уменьшения чистой суммы дебиторской задолженности, которая причитается, при этом все остатки на счетах клиентов остаются нетронутыми.

Для записи проблемной задолженности, которая является корректирующей записью, дебетовых расходов по сомнительным долгам и резервов по кредитам для сомнительных счетов. Если клиент определен как безнадежный, мы начисляем дебиторскую задолженность. Мы не можем списать безнадежную задолженность, потому что мы уже зарегистрировали безнадежную задолженность, чтобы покрыть процент продаж, который обанкротится, включая эту продажу.Чистая дебиторская задолженность составляет 9 500 долларов США. Вот как это будет представлено в балансе:

Если клиент, задолжавший 100 долларов США, 7 апреля был признан безнадежным, мы зачислили бы дебиторскую задолженность, чтобы удалить баланс клиента, и дебетовую задолженность по сомнительным счетам для покрытия убытков.

Какой эффект это имеет? есть на остатки на каждом счете и чистая сумма дебиторской задолженности? Остаток дебиторской задолженности падает до 9900 долларов, а остаток в резерве для сомнительных счетов — 400 долларов.Чистая сумма все та же.

Как это возможно? Пособие по сомнительным счетам — это то место, где мы храним безымянную безликую сумму, которую можно собрать. Мы знаем, что некоторые учетные записи будут испорчены, но у нас нет имени или лица, к которым можно прикрепить их. После того, как безнадежный счет имеет имя, мы можем уменьшить безымянную сумму и уменьшить дебиторскую задолженность для конкретного клиента, который не собирается платить.

Что если клиент позднее оплатит счет? Нам нужно будет восстановить баланс дебиторской задолженности.Поскольку мы определили неверный счет как безнадежный, нам также необходимо восстановить остаток на счете резерва. Если бы клиент оплатил счет 17 сентября, мы бы отменили запись с 7 апреля, а затем записали бы выплату дебиторской задолженности. процент от продаж или процент дебиторской задолженности.При выполнении расчетов важно понимать, что на самом деле представляет результирующее число. Поскольку один метод относится к отчету о прибылях и убытках (продажи), а другой — к балансу (дебиторской задолженности), рассчитанная сумма относится к тому же отчету. При использовании метода процента от продаж полученная сумма представляет собой сумму безнадежной задолженности, которая должна быть записана. При использовании метода процента дебиторской задолженности рассчитывается сумма нового остатка в резерве по сомнительным счетам.

Процентная доля метода продаж

Процентная доля метода продаж основана на предпосылке, что сумма безнадежного долга основана на некоторой мере продаж, либо общих продаж, либо продаж в кредит. Основываясь на предыдущих годах, компания может разумно оценить, какой процент от показателя продаж не будет собран. Если компания берет процент от продаж (выручки), рассчитанная сумма представляет собой сумму расходов по сомнительной задолженности.

Пример: Компания оценивает безнадежную задолженность на основе метода процентной доли продаж.Продажи за финансовый год, закончившийся 31 декабря 2013 года, составили 3 400 000 долларов США, а продажи в кредит — 2 900 000 долларов США. По оценкам компании, 1,5% кредитных продаж являются безнадежными. Пособие по сомнительным счетам имеет кредитный баланс в размере 17 000 долларов США. Запишите корректирующую запись в журнале, необходимую для записи безнадежных долгов.

Сначала определите учетные записи, которые будут использоваться в записи. Мы уже знаем, что это безнадежная задолженность, потому что нас просят записать безнадежные долги. Метод процента продаж является методом скидки.Нам также говорят, что компания оценивает безнадежные долги, так что это явно не та компания, которая использует прямое списание. Поэтому для расчета суммы транзакции мы будем использовать Allowance для сомнительных счетов и безнадежных долгов.

Time. По оценкам компании, 1,5% от кредитных продаж не подлежат взысканию. Поэтому мы будем использовать продажи в кредит. При использовании метода процента от продаж мы умножаем счет выручки на процент, чтобы вычислить сумму, которая отражается в отчете о прибылях и убытках.Это означает, что мы рассчитываем расходы по безнадежным долгам. Сумма расходов пропорциональна сумме выручки.

Что такое баланс в резерве для сомнительных счетов? Остаток по счету составлял 17 000 долл. США до корректировки. Запись с 31 декабря будет добавлена к этому балансу, в результате чего скорректированный баланс составит 60 500 долл. США. Метод процента продаж не учитывает существующее сальдо в резерве для сомнительных счетов. Без тщательного контроля баланс на счете может расти бесконечно.

При использовании метода процентного отношения дебиторской задолженности обычно полезно использовать Т-счета для расчета суммы безнадежных долгов, которые необходимо зарегистрировать, чтобы обновить остаток в Резерве по сомнительным счетам. Это очень похоже на корректирующие записи, связанные с расходными материалами магазина или расходами по предоплате. Если в транзакции указано, каким должен быть новый баланс на счете, мы должны рассчитать сумму изменения. Сумма изменения — это сумма расходов в записи журнала.

Пример: Компания оценивает безнадежные долги на основе метода процента дебиторской задолженности. Остаток по счетам к получению на 31 декабря 2013 года составил 530 000 долларов США. По оценкам компании, 6% дебиторской задолженности являются безнадежными. Пособие по сомнительным счетам имеет кредитный баланс в размере 17 000 долларов США. Запишите корректирующую запись в журнале, необходимую для записи безнадежных долгов.

Как во всех записях журнала, первым шагом является выяснение того, какие учетные записи будут использоваться. Поскольку это всего лишь еще одна версия метода надбавок, учетными записями являются расходы по безнадежным долгам и пособия для сомнительных счетов.

Об авторе