Приказ о списании основных средств: Полная информация для работы бухгалтера

Учёт.kz — Ошибка 404: страница не найдена

- Учёт.kz

- Делопроизводство

Данная страница не найдена. Возможно, она была удалена.

Не расстраивайтесь, посмотрите разделы портала Учёт.kz, которые расположены ниже.

Или воспользоваться Поиском по порталу. Возможно по поиску Вы найдете нужный Вам материал.

Главная

- О проекте

- Контакты

- Новости бухучета

- Актуальные документы

- Статьи и публикации

Нормативно-правовые акты РК

- Кодексы

- Законы

- Указы

- Постановления

- Приказы

- Правила

- Инструкции

- Международные Конвенции

МСФО

- МСФО 2014

- МСФО 2013

- МСФО 2012

- МСФО 2011

- МСФО 2010

- Метод.

рекомендации по МСФО

рекомендации по МСФО - План счетов по МСФО

- Учебные пособия по МСФО

НСФО

- НСФО с 2013 года

Справочник

- Баланс рабочего времени

- Производственный календарь

- Налоговый календарь

- Классификаторы

- Коды

- Ставки и платы

- Нормы и расходы

- Статистические классификации

- ЕТКС

- Типовой план счетов

- Конвенции двойного налогообложения

- Штрафы

Отчеты

- Налоговая отчетность (ФНО)

- Фин отчетность к ФНО 100.00

- Статистическая отчетность

- Налоговые заявления

Вопросы и ответы

- Вопросы по ИС СОНО

- Консультации по бухучету

- Вопросы по налогообложению

- Вопросы труда

- Письма НК МФ РК

- Вопросы по таможенному союзу

- Консультации налоговых органов РК

- Должностные инструкции

- Типовые договоры

- Акты

- Первичные учетные документы

- Регистры бухучета

- Налоговые регистры

- Налоговая учетная политика

- Приказы, распоряжения

Полезное

- Аудиторские организации

- Сайты Гос.

учреждений

учреждений - Банки второго уровня

- Налоговые департаменты

- Накопительные пенсионные фонды РК

- Акиматы

Интерактивные сервисы

- Кабинет налогоплательщиков

- Поиск налогоплательщиков

- Поиск НП на стадии ликвидации

- Поиск плательщиков НДС

- Поиск бездействующих НП

- Расчет ИПН

- Расчет налога на транспорт

- Расчет пени

- Расчет налогов по патенту

- Ввод и печать форм платежек

- Оплата налогов в режиме On-line

- Проверить проверяющих

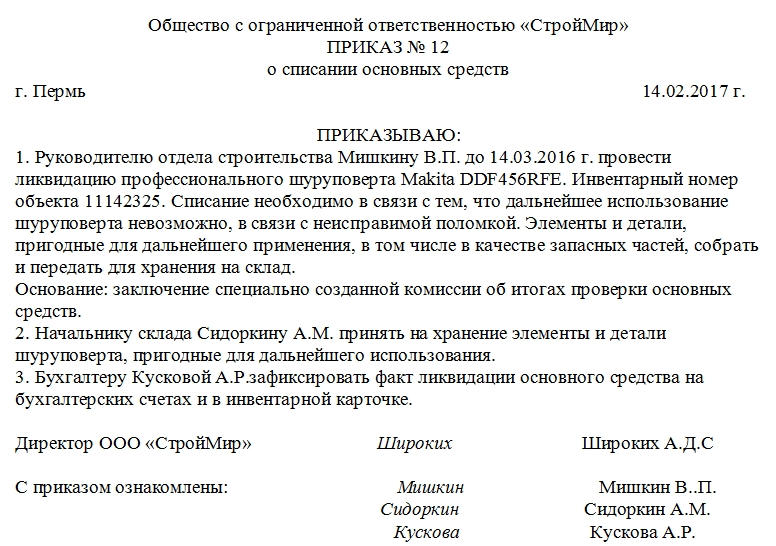

Приказ о списании основных средств

Содержание

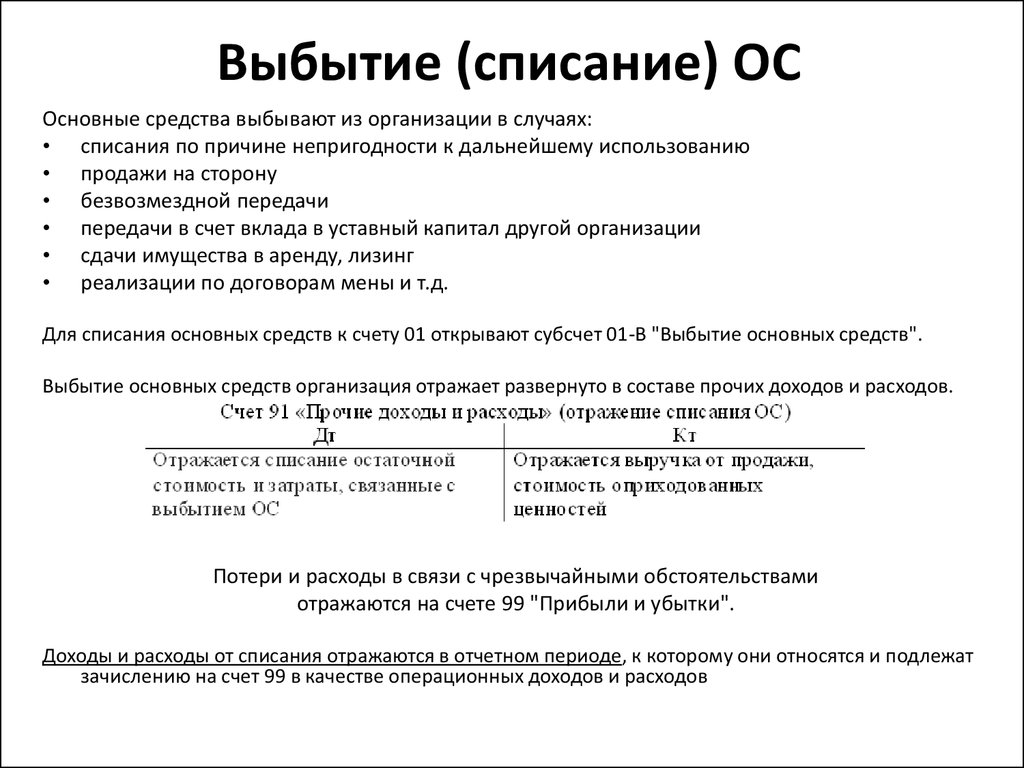

Основные средства (ОС) обладают ограниченным периодом эксплуатации, после которого они подлежат списанию.

Приказ о списании имущества публикуется в том случае, когда у находящихся на балансе фирмы ОС завершен срок службы ОС, произошла не подлежащая ремонту поломка имущества, утрата его, моральный и физический износ, а также прочие обстоятельства.

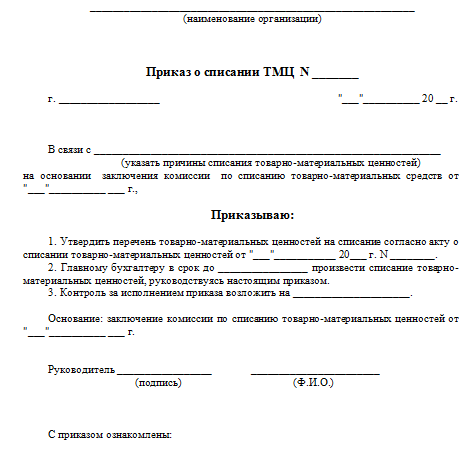

Форма приказа

Приказ о списании имущества считается бланком, указывающим на потребность в исполнения тех или иных мероприятий, в данном варианте — списания ОС.

Приказ формируется в письменной произвольной форме, согласно правилам, установленным в делопроизводстве, так как утвержденного законодательством РФ шаблона не существует.

В то же время, при составлении такого распоряжения требуется соблюсти следующее:

- Бланк оформляется в одном экземпляре, с регистрированием в книге учета приказов.

- В приказе обязан быть отмечен период его действия. При отсутствии такого пункта – приказ действует на протяжении одного года.

- Для формирования приказа в гос. учреждении требуется предварительное согласование на списание с вышестоящими федеральными ведомствами, для чего им отсылается акт комиссии, со списком ОС, подлежащих списанию.

- С распоряжением обязаны быть ознакомлены сотрудники, которые имеют отношение к работе комиссии и отмечены в бланке.

- Приказ непременно обязан быть завизирован директором.

- Скреплять подпись директора печатью не обязательно, так как документ является внутриведомственным.

- На протяжении периода действия распорядительного документа — он хранится у секретаря или у должностного сотрудника, отвечающего за данный участок, с последующей передачей в архив для сохранения, согласно законодательных норм РФ.

Что является основными средствами?

Согласно общей классификации в законодательстве РФ к ОС относятся:

- Здания и сооружения.

- Жилая недвижимость.

- Оборудование, инструменты и прочая техника.

- Измерительная аппаратура.

- Транспорт.

- Вычислительная и офисная техника.

- Продуктивные и рабочие животные.

- Многолетние растения.

- Земля.

Примечание.

К ОС относятся также капитальные вложения при модернизации объектов.

Основания для составления

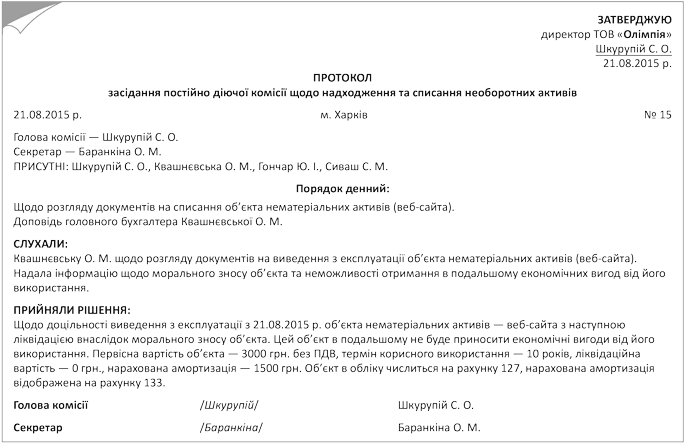

Списание имущества, как правило, осуществляется после подведения итогов деятельности инвентаризационной комиссии, назначенной директором фирмы.

Основанием для опубликования распоряжения о списании ОС может стать:

- Непригодность имущества для продолжения использования.

- Реализация его сторонним лицам.

- Передача в безвозмездном порядке.

- Лизинг.

- Зачисление в счет уставного фонда другой фирмы.

Перед заполнением бланка приказа о списании ОС, назначенная комиссия обязана собраться для осуществления обследования объекта и вынесения окончательного заключения, свидетельствующего о непригодности ОС или нецелесообразности их использования.

Поэтому, основанием для приказа о списании ОС, обычно, становится акт, подписанный всеми членами комиссии, с детальным отображением состояния имущества и данных из технической документации.

Процедура списания ОС регулируется пунктами 75–86 Методических положений по бухгалтерскому учету ОС, утвержденных Минфином РФ № 91н от 13.10.2003 года.

Алгоритм списания ОС представляет собой:

- Анализ технического состояния ОС.

- Оформление нужной документации.

- Опубликование распоряжения на ликвидацию объекта.

- Демонтаж имущества.

- Утилизация или реализация имущества.

- Списание ОС с баланса и учета предприятия.

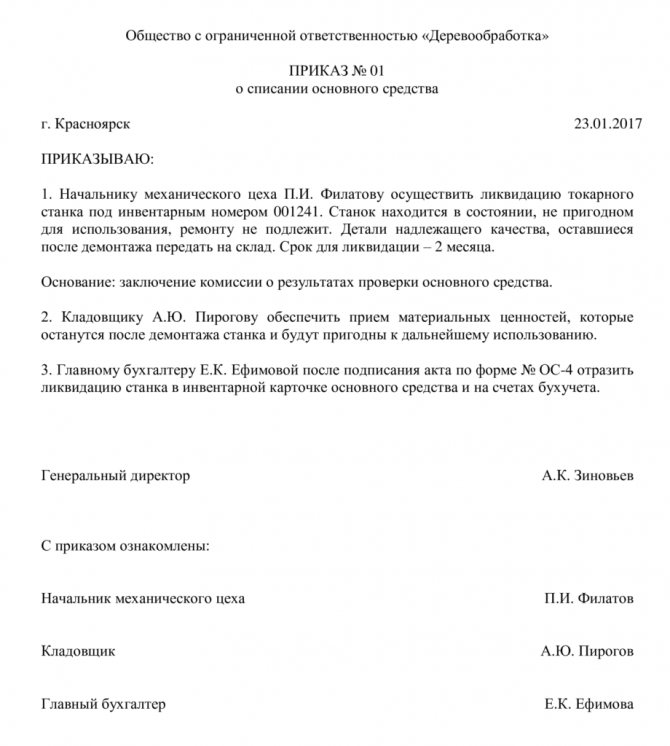

Как составлять приказ о списании основных средств в 2022 году?

При заполнении приказа о ликвидации ОС надо учесть, что утвержденного стандартного шаблона такого документа не существует. Поэтому, такое распоряжение формируется в произвольном стиле или по образцу, разработанному и утвержденному локальным внутриведомственным положением учреждения, определяющему внутреннюю его учетную политику.

Невзирая от варианта создания распоряжения — бланк обязан отображать следующую информацию:

- Полное название фирмы.

- Дату и номер распоряжения.

- Название документа.

- Реквизиты имущества, подлежащего ликвидации, с указанием модели, марки, номера инвентаризации.

- Причины уничтожения.

Примечание. В приказе о ликвидации ОС может отображаться, как один объект, так и несколько ликвидируемых ОС. Второй вариант, в большинстве своем, составляется после плановой годовой инвентаризации на предприятии.

Приказ может быть сформирован, как вручную, так и в напечатанном виде, как на обыкновенном листе А4, так и на фирменном бланке. При заполнении приказа вручную, нужно писать разборчивым почерком.

Грамотно сформированный приказ предполагает законное избавление от пришедших в негодность ОС, со снятием с бухгалтерского учета объекта, находящегося на балансе компании.

Структура распоряжения обязана содержать общепринятые в делопроизводстве основные разделы документа.

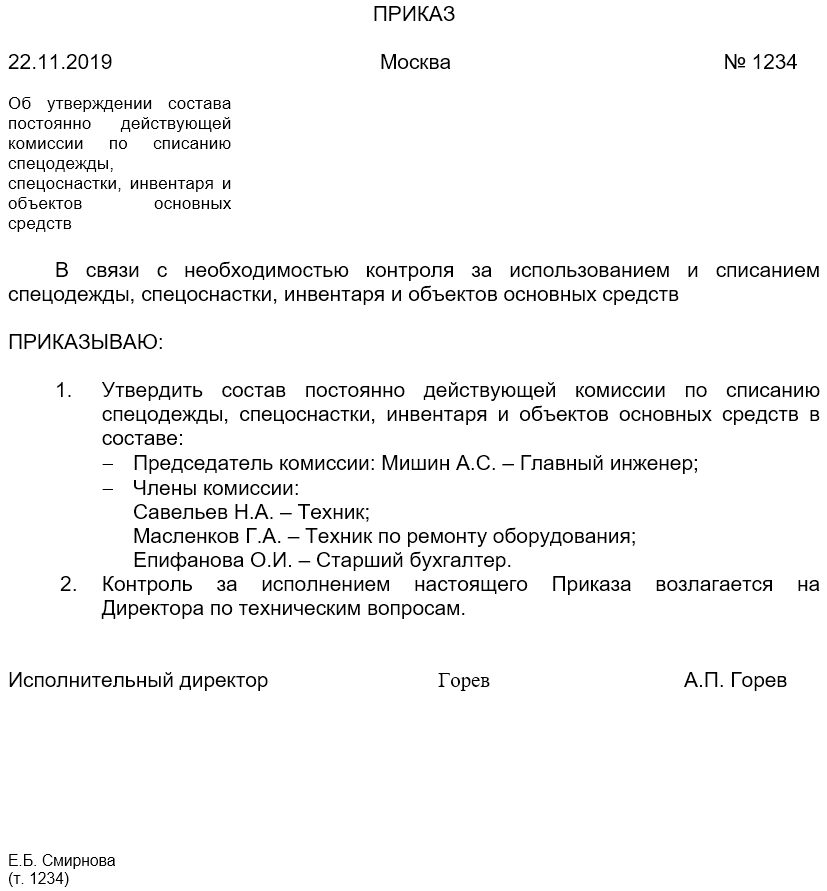

Оформляем шапку

«Шапка» распоряжения о списании ОС представляет собой раздел, отображающий:

- Полное название предприятия, где публикуется распорядительный документ.

- Заголовок документа «Приказ № …», с присвоением номера.

- Место и дату составляемого документа.

- Преамбулу, отображающую причину составления распоряжения, которая, обычно, начинается с фразы», «В связи с …».

Главная часть приказа

В основной части приказа отображается распорядительный раздел документа, с обозначением:

- Утверждения прилагаемого списка ОС, подлежащих ликвидации, с обозначением:

- Его наименования.

- Номера инвентаризации.

- Реквизитов технического паспорта.

- Распоряжения материально ответственному сотруднику, с указанием его Ф.И.О. и возложения на него обязанностей по учету и хранению имущества, а также деталей и элементов, которые могут послужить после демонтажа ликвидируемого имущества.

- Распоряжения гл. бухгалтеру, с обозначением его Ф.И.О. о списании с баланса учреждения имущества, подлежащего ликвидации.

После отображения распорядительной части приказа нужно прописать основание для его опубликования, с обозначением реквизитов представленного акта.

В качестве завершающего этапа при составлении распорядительного документа приказ обязан быть подписан директором предприятия, с расшифровкой фамилии.

Также в документе должны расписаться сотрудники, отмеченные в распоряжении, с указанием даты ознакомления с ним.

Пример составления приказа о списании основных средств

Скачать

- Бланк, doc

- Образец, doc

Кто составляет и подписывает приказ?

В любом учреждении все приказы составляются, в большинстве своем, специалистом кадрового или юридического отдела. В небольших предприятиях, где нет таких отделов, составление приказа могут осуществлять секретарь фирмы или сотрудник отдела, которого касается данное распоряжение.

В данном случае, приказ о ликвидации ОС может составляться бухгалтером, который обладает достаточной квалификацией и знающий порядок создания такого распорядительного документа.

После его формирования, документ требуется представить директору фирмы на подпись, без которой данное распоряжение не получит законного статуса.

Обязателен ли приказ на списание основных средств?

Для обследования имущества, которое подлежит списанию, требуется образование комиссии, для выяснения причин неисправности объекта, изучения возможности его восстановления, и при отсутствии любых других предложений, составить акт с рекомендацией о списании ОС. Таким образом, опубликование приказа о ликвидации ОС выполняется, в основном, после итогов работы комиссии, которая убеждается в невозможности дальнейшего использования ОС и предлагает руководству предприятия ликвидировать имущество, составив соответствующий акт.

В то же время, такой приказ не является обязательным. Для списания с баланса имущества могут быть другие возможности и надобность в опубликовании такого приказа зависит от деятельности фирмы, ее масштаба, правового статуса, особенностей документооборота и других факторов.

К примеру, если имущество продается или осуществляется обмен, то списание его с баланса предприятия выполняется на основании заключенного договора купли-продажи или соглашения по обмену и т. д. Поэтому, в таких обстоятельствах, приказ не составляется и не публикуется. Основанием для снятия имущества с баланса предприятия является соответствующий договор.

д. Поэтому, в таких обстоятельствах, приказ не составляется и не публикуется. Основанием для снятия имущества с баланса предприятия является соответствующий договор.

Примечание. В большинстве своем, распоряжение о ликвидации ОС публикуется тогда, когда истекает срок морального или физического износа имущества.

0 0 голоса

Рейтинг статьи

Что такое списание налога и можно ли его получить?

Примечание редакции: Credit Karma получает вознаграждение от сторонних рекламодателей, но это не влияет на мнение наших редакторов. Наши сторонние рекламодатели не просматривают, не одобряют и не одобряют наш редакционный контент. Это точно, насколько нам известно, когда публикуется.

Мы считаем важным, чтобы вы понимали, как мы зарабатываем деньги. Это довольно просто, на самом деле. Предложения финансовых продуктов, которые вы видите на нашей платформе, исходят от компаний, которые платят нам. Деньги, которые мы зарабатываем, помогают нам предоставлять вам доступ к бесплатным кредитным рейтингам и отчетам, а также помогают нам создавать другие наши замечательные инструменты и учебные материалы.

Компенсация может зависеть от того, как и где продукты появляются на нашей платформе (и в каком порядке). Но поскольку мы обычно зарабатываем деньги, когда вы находите предложение, которое вам нравится, и получаете его, мы стараемся показать вам предложения, которые, по нашему мнению, вам подходят. Вот почему мы предоставляем такие функции, как ваши шансы на одобрение и оценки экономии.

Конечно, предложения на нашей платформе не представляют всех финансовых продуктов, но наша цель — показать вам как можно больше отличных вариантов.

Независимо от того, являетесь ли вы самозанятым или работаете на кого-то другого, у вас, вероятно, есть пара крупных расходов каждый месяц. Было бы здорово, если бы дядя Сэм помог вам с этими расходами?

Один из способов, которым федеральное правительство помогает налогоплательщикам справляться с расходами, — это разрешение вам уменьшить сумму дохода, с которого вы платите налог. Это происходит путем вычета определенных расходов, когда вы готовы подать федеральную налоговую декларацию.

Если вы когда-либо слышали, как ваш друг или деловой партнер упоминает о «списании» расходов, они, вероятно, имеют в виду получение налогового вычета на эти расходы. Законное списание налогов может помочь вам уменьшить сумму дохода, с которого вы платите налог, и, в конечном счете, общую сумму налога, которую вы должны заплатить.

Но важно знать, какие расходы IRS разрешает списывать, а какие точно нет. Продолжайте читать, чтобы узнать больше.

- Что такое списание налога?

- Почему важно понимать списание налогов?

- Каковы некоторые распространенные списания налогов?

- Какие расходы я не могу списать?

- Как списание налогов может повлиять на мои налоги?

Что такое списание налога?

Списание налога — это жаргонный термин для обозначения налогового вычета, а не термин, который использует IRS. Другими словами, любые расходы, подлежащие вычету из налоговой декларации предприятия или физического лица, могут считаться списанием налога. Но это не так просто, как правительство возмещает вам ваши расходы.

Другими словами, любые расходы, подлежащие вычету из налоговой декларации предприятия или физического лица, могут считаться списанием налога. Но это не так просто, как правительство возмещает вам ваши расходы.

Напротив, списание налога — это расход, который вы можете частично или полностью вычесть из своего налогооблагаемого дохода, уменьшая сумму, которую вы должны правительству. Если вы должны вернуть налог, правительство возвращает вам сумму налога, которую вы переплатили, исходя из ваших налоговых обязательств. Если вы все еще должны, списание налогов может помочь снизить ваш налоговый счет.

Сколько стоит списание налогов?Во сколько вам обходится списание налога, зависит от множества факторов.

Например, если вы делаете денежные пожертвования квалифицированной благотворительной организации, вы можете уменьшить свой налогооблагаемый доход на сумму ваших взносов, если эта сумма не превышает 60% вашего скорректированного валового дохода. И если вы владелец бизнеса, вы можете вычесть расходы, которые являются как обычными, так и необходимыми для ведения вашего бизнеса.

И если вы владелец бизнеса, вы можете вычесть расходы, которые являются как обычными, так и необходимыми для ведения вашего бизнеса.

Но в некоторых случаях сумма списания может быть ограничена. Например, если вы пожертвуете автомобиль своей церкви, ваш вычет за текущий год может быть ограничен 20% или 30% вашего AGI. Узнайте больше о скорректированном валовом доходе.

В других ситуациях для вас может не иметь смысла брать вычет, даже если вы имеете на него право. Например, если ваши общие постатейные вычеты меньше стандартной суммы вычета для вашего статуса подачи документов, вы можете вместо этого выбрать стандартный вычет.

И некоторые списания доступны для юридических лиц, но не для физических лиц. Например, если вы работаете не по найму и регулярно и исключительно используете часть своего дома в качестве основного места работы, вы можете получить вычет за домашний офис. Но вы не можете получить вычет из домашнего офиса, если вы работаете на кого-то другого, даже если вы работаете исключительно дома.

Списание налогов может уменьшить ваш налогооблагаемый доход, что, в свою очередь, может уменьшить ваши обязательства по федеральному подоходному налогу. Понимание того, какие расходы подлежат вычету, может помочь вам не оставить деньги на столе во время налогообложения.

Знакомство с правилами и ограничениями некоторых налоговых списаний может помочь вам решить, требовать их или нет. Например, отдельные налогоплательщики могут списать несколько расходов в виде постатейных вычетов, включая квалифицированные медицинские и стоматологические расходы, благотворительные взносы, проценты по ипотеке и многое другое.

Но если стандартный вычет для вашего статуса регистрации превышает общую сумму ваших вычитаемых расходов за налоговый год, вы можете получить большую налоговую выгоду от стандартного вычета, чем пытаться детализировать.

Каковы некоторые распространенные списания налогов? Не все имеют право на списание всех налогов, но вот некоторые общие вычеты, на которые вы можете претендовать.

- Коммерческие расходы — Если вы ведете бизнес, вам разрешено списывать определенные расходы, которые являются обычными и необходимыми, например, проценты, арендная плата, использование вашего дома или автомобиля в коммерческих целях, заработная плата сотрудников и многое другое.

- Проценты по ипотечному кредиту — Вы можете списать проценты, уплаченные на первые 750 000 долларов США по жилищной задолженности (375 000 долларов США, если вы состоите в браке и подаете заявление отдельно) по домам, приобретенным после 15 декабря 2017 года, но до 1 января 2026 года. Для ипотеки, которая предшествует этому сокращению, вы можете вычесть проценты на сумму до 1 миллиона долларов (500 000 долларов для тех, кто состоит в браке, подающем отдельно). Вычитаемые проценты включают в себя проценты, уплаченные по кредитам под залог дома и кредитным линиям, если они используются для покупки, строительства или существенного улучшения дома, используемого для обеспечения кредита.

Вам придется перечислить отчисления, чтобы принять это списание.

Вам придется перечислить отчисления, чтобы принять это списание. - Проценты по студенческой ссуде — Если вы произвели платежи по квалифицированной студенческой ссуде и имеете модифицированный скорректированный валовой доход ниже определенной суммы, вы можете списать до 2500 долларов процентов, уплаченных по ссуде. Вам не нужно детализировать свои отчисления, чтобы получить вычет процентов по студенческому кредиту.

- Медицинские и стоматологические расходы — Вы можете списать квалифицированные стоматологические и медицинские расходы, которые превышают определенный процент от вашего скорректированного валового дохода, если вы перечисляете свои вычеты по пунктам.

- Благотворительные пожертвования — Если вы делали взносы в квалифицированную благотворительную организацию, вы можете списать сумму, которую вы пожертвовали, до 60% от вашего скорректированного валового дохода в виде взносов наличными или до 50% от вашего скорректированного валового дохода валовой доход в виде безналичных взносов.

Это постатейный вычет.

Это постатейный вычет. - Традиционные взносы IRA — Если вы сэкономили деньги в традиционной IRA и имеете измененный скорректированный валовой доход ниже определенной суммы, вы можете списать эти взносы до 6000 долларов (или 7000 долларов, если вы достигли возраста 50 лет и старше). Вы можете взять это списание, даже если вы берете стандартный вычет, а не постатейный. Узнайте больше о взносах IRA.

- Взносы на сберегательный счет для здоровья — Если вы имеете право делать взносы в HSA, вы можете списать со счета взносы, которые вы или кто-либо другой, кроме вашего работодателя, вносит на счет. Вам не нужно детализировать отчисления, чтобы списать этот расход. Узнайте, как заставить HSA работать на вас усерднее.

Когда вы узнаете об этих и других списаниях налогов, подумайте, как они могут применяться к вашей конкретной налоговой ситуации и расходам, которые вы понесли в течение года.

Какие расходы я не могу списать? Конечно, у вас будут ежегодные расходы, которые не квалифицируются как списание налогов. И даже законные категории списания могут исключать определенные расходы из налогового вычета.

И даже законные категории списания могут исключать определенные расходы из налогового вычета.

Вот некоторые расходы, которые вы не можете вычесть.

- Алименты на ребенка

- Алименты, выплачиваемые по соглашениям о разводе, заключенным после 31 декабря 2018 г.

- Политические взносы

- 529 Взносы могут быть вычтены из государственных деклараций

- Взносы Roth IRA

- Расходы на переезд (если вы не военный)

Кроме того, некоторые вычеты исключают определенные виды расходов. Например, хотя существует вычет на медицинские и стоматологические расходы, вы, как правило, не можете использовать его для косметической хирургии, хотя есть некоторые исключения. И вы не можете получить вычет на благотворительные пожертвования из денег, которые вы даете физическому лицу.

Как списание налогов может повлиять на мои налоги? При списании расходов в налоговой декларации необходимо учитывать многое. Законные списания налогов могут уменьшить размер вашей задолженности и даже помочь вам претендовать на более крупный возврат налога.

Законные списания налогов могут уменьшить размер вашей задолженности и даже помочь вам претендовать на более крупный возврат налога.

Однако ложное заявление о вычете или неверная информация о вычете могут привести к неправильному указанию общей суммы налоговых обязательств в налоговой декларации. И если вы не уплатите все причитающиеся вам налоги вовремя, вы можете оказаться в долгу еще больше, а также столкнуться с процентами и штрафами за невыплаченную сумму.

Прежде чем списывать какие-либо расходы в декларации по федеральному подоходному налогу, важно понять, что вы можете вычесть, и правила подачи заявления на вычет.

Итог

Списание налога — это еще одно название налогового вычета. Вычеты могут помочь вам уменьшить сумму вашего дохода, облагаемую федеральным подоходным налогом, что может помочь снизить сумму налога, которую вы должны уплатить.

Но важно убедиться, что вы соответствуете всем требованиям для вычета, прежде чем пытаться указать его в налоговой декларации. IRS может запретить списание, если определит, что попытка вычета не соответствует налоговому кодексу. Фактически, дополнительные вычеты или расходы обычно входят в список «Грязной дюжины» налогового мошенничества, которого налогоплательщикам следует избегать.

IRS может запретить списание, если определит, что попытка вычета не соответствует налоговому кодексу. Фактически, дополнительные вычеты или расходы обычно входят в список «Грязной дюжины» налогового мошенничества, которого налогоплательщикам следует избегать.

Что такое списание налогов и как они работают

Каждое предприятие должно подавать и платить налоги, но понимание того, как правильно представлять финансовую информацию, может помочь уменьшить это бремя. Воспользовавшись списанием налога на прибыль, расходы, понесенные в ходе управления компанией, могут быть вычтены из дохода, что в конечном итоге снижает ваши налоговые обязательства. Тщательное налоговое планирование и последовательное ведение учета приведут к правильному расчету и отчетности по списанию налога на прибыль.

Списание налога Значение: что такое списание бизнеса?

Списание налога относится к любому бизнес-вычету, разрешенному IRS с целью снижения налогооблагаемого дохода. Чтобы претендовать на списание, IRS использует термины «обычный» и «необходимый»; то есть расходы должны рассматриваться как необходимые и соответствующие ведению вашего бизнеса. Как правило, налоговые списания относятся к определенным категориям отчетности, таким как расходы на командировки, рекламу или домашний офис.

Как правило, налоговые списания относятся к определенным категориям отчетности, таким как расходы на командировки, рекламу или домашний офис.

Когда придет время для налоговой подготовки, вы должны быть знакомы с типами затрат, которые IRS разрешает списывать предприятиям. Благодаря своей способности уменьшать налогооблагаемый доход, списание налогов может играть роль в повседневных деловых решениях в течение года. Например, поездка на отраслевую конференцию может показаться непомерно дорогой, но если вы можете вычесть все или часть платы за конференцию, проживание и пробег для целей налогообложения, преимущество дополнительного списания может привести к другому результату. решение.

Налоговый вычет и списание налога

При обращении за консультацией по вопросам налогообложения вы можете услышать, что налоговые специалисты или бухгалтеры используют термин «налоговый вычет» или «списание налога». Эти термины используются взаимозаменяемо, и между ними нет реальной разницы, поскольку они оба относятся к сумме, уменьшающей налогооблагаемый доход.

Налоговый зачет и списание налога

В отличие от налогового вычета, налоговый зачет — это не то же самое, что списание налога. В то время как списание налогов уменьшает доход от бизнеса, налоговый кредит снижает фактические налоговые обязательства. Если компания получает доход в размере 10 000 долларов США и вычитает стоимость полиса страхования бизнеса в размере 1000 долларов США, ее чистый налогооблагаемый доход составит 9 долларов США.,000. Стоимость страхования бизнеса будет списана с налогов.

Ставка налога на прибыль будет применяться к $9,000 для определения суммы причитающихся налогов. При ставке налога 10% итоговое налоговое обязательство составит 900 долларов.

Используя налоговый кредит для бизнеса, компании могут дополнительно уменьшить сумму причитающихся налогов. Налоговые льготы разрешены для различных целей, таких как малый бизнес, финансирующий пенсионный план или план медицинского обслуживания. Продолжая приведенный выше пример, если компания имеет право на налоговый кредит в размере 500 долларов США, она будет платить 400 долларов США налогов, а не 9 долларов США. 00.

00.

Как работает списание налога на прибыль?

Списание налогов для вашего бизнеса рассчитывается с использованием отчетов об отслеживании расходов. В течение года важно вести учет оплаченных расходов, связанных с бизнесом. При составлении налоговых отчетов на конец года может помочь разработка системы, которая группирует расходы по категориям, соответствующим формам IRS. Это гарантирует, что вы не пропустите возможные списания. Если вы используете налоговое программное обеспечение, вам может быть предложено ввести общие расходы, которые квалифицируются как списание налога.

Что можно списать? Общие налоговые вычеты для малого бизнеса

Публикация IRS 535 содержит подробное руководство о том, какие коммерческие расходы могут быть списаны. Если у вас есть расходы, которые не вписываются ни в одну общую категорию, имеет смысл выяснить, можно ли вычесть эти расходы для целей налогообложения. Вот список некоторых из наиболее распространенных налоговых вычетов для владельцев бизнеса.

Расходы на рекламу и маркетинг

Расходы, связанные с маркетингом вашего бизнеса и поиском новых клиентов, могут быть вычтены как расходы на рекламу. Это может включать разработку и печать рекламных материалов, стоимость кампании в социальных сетях, создание и обслуживание веб-сайта или любую рекламу, используемую для привлечения новых клиентов.

Юридические и профессиональные сборы

Если вы платите бухгалтеру, юристу или другому финансовому специалисту за помощь в ведении вашего бизнеса, их гонорары могут быть вычтены для целей налогообложения.

Страхование бизнеса

Стоимость страховых полисов, приобретенных для вашего бизнеса, может быть списана за счет налогооблагаемого дохода.

Налоги

Подоходный налог, уплаченный в течение года государственным, местным или иностранным организациям, может быть вычтен из федеральных налогов. Вы также можете вычесть другие налоги, такие как налоги на недвижимость, налоги на трудоустройство или налоги с продаж.

Банковские сборы и процентные расходы

Банковские сборы и проценты по коммерческим кредитам или кредитным линиям также могут вычитаться для целей налогообложения при определенных ограничениях. Списание на расходы по процентам от бизнеса может быть ограничено определенными положениями IRS, такими как сумма дохода по процентам от бизнеса или 30% регулируемого налогооблагаемого дохода.

Амортизация

Затраты, связанные с активами с увеличенным сроком службы, такими как офисное оборудование, мебель или транспортные средства, принадлежащие компании, должны списываться в течение установленного количества лет. Годовая вычитаемая сумма отражается как амортизационные отчисления. Правила начисления амортизации могут быть сложными, но налоговая программа будет рассчитывать допустимый вычет каждый год и позволит вам отслеживать списание в будущих налоговых отчетных периодах.

Расходы на автомобили

Расходы, связанные с использованием транспортного средства в коммерческих целях, также могут быть списаны. Вы можете списать фактические расходы, такие как техническое обслуживание и бензин, или использовать стандартную норму пробега, определяемую каждый год IRS. В 2022 налоговом году эта стандартная ставка составляет 58,5 цента за милю.

Вы можете списать фактические расходы, такие как техническое обслуживание и бензин, или использовать стандартную норму пробега, определяемую каждый год IRS. В 2022 налоговом году эта стандартная ставка составляет 58,5 цента за милю.

Расходы на оплату труда

Компенсации, выплачиваемые работникам, наряду с расходами подрядчиков, квалифицируются как списание налогов для владельцев бизнеса.

Офисные расходы

Расходы на содержание офисных помещений и складских помещений также подлежат вычету. Это включает в себя аренду офисных помещений, а также расходы, связанные с домашним офисом. Телефон, интернет и коммунальные услуги являются примерами офисных расходов, которые могут быть списаны.

Деловые поездки, питание и развлечения

Если вы путешествуете по работе, вы можете списать часть расходов для целей налогообложения. Если вы совмещаете и личные, и деловые поездки, списывать нужно только расходы, связанные с командировками. Если вы путешествуете по делам, транспортные расходы полностью вычитаются.

По данным IRS, в большинстве случаев деловые обеды подлежат вычету в размере 50%, но временное освобождение для питания в ресторанах позволяет вычесть 100% до конца 2022 года, когда сотрудник или владелец бизнеса присутствует и блюда не считается щедрым.

Представительские расходы, как правило, не подлежат вычету.

Медицинское страхование

Расходы на медицинское страхование для себя и своих сотрудников в большинстве случаев также могут быть списаны для целей налогообложения. Малые предприятия, оказывающие медицинские услуги, также могут иметь право на получение дополнительной налоговой льготы.

Участие в конференциях или образовательных семинарах

Наряду с деловыми поездками расходы на участие в отраслевых конференциях также подлежат вычету. Самозанятые лица, которые несут расходы на образование, связанные с работой, также могут получить вычет для целей налогообложения.

Какие вычеты для малого бизнеса не облагаются налогом?

Некоторые деловые расходы могут быть ограничены или ограничены, когда речь идет о списании налогов. Вы должны знать об этих видах расходов и воздерживаться от включения их в свои налоговые декларации.

Вы должны знать об этих видах расходов и воздерживаться от включения их в свои налоговые декларации.

Определенные судебные издержки, штрафы или пени

Судебные издержки на самозащиту в случае нарушения закона не подлежат вычету. Любые штрафы или пени, начисленные государством, также не подлежат вычету.

Пробег, связанный с обычной поездкой на работу

Обычная ежедневная поездка на работу не считается вычитаемым расходом. Любые транспортные расходы, включая стандартный вычет за километраж, не могут быть списаны на ежедневный проезд на работу и с работы. Тем не менее, деловые поездки за пределы обычных поездок на работу, как правило, подлежат вычету.

Личные расходы/деятельность

Личные расходы не подлежат вычету. Если расходы разделены между личным и деловым использованием, вы должны вычесть только часть расходов, связанных с вашим бизнесом. Кроме того, если вы участвуете в деятельности без намерения получить прибыль, вы не можете списать соответствующие расходы.

рекомендации по МСФО

рекомендации по МСФО учреждений

учреждений

К ОС относятся также капитальные вложения при модернизации объектов.

К ОС относятся также капитальные вложения при модернизации объектов.

Вам придется перечислить отчисления, чтобы принять это списание.

Вам придется перечислить отчисления, чтобы принять это списание. Это постатейный вычет.

Это постатейный вычет.

Об авторе