Пример оборотно сальдовой ведомости на конец года: Макрос | портал для бухгалтеров

образец заполнения, пример, бланк, основные реквизиты

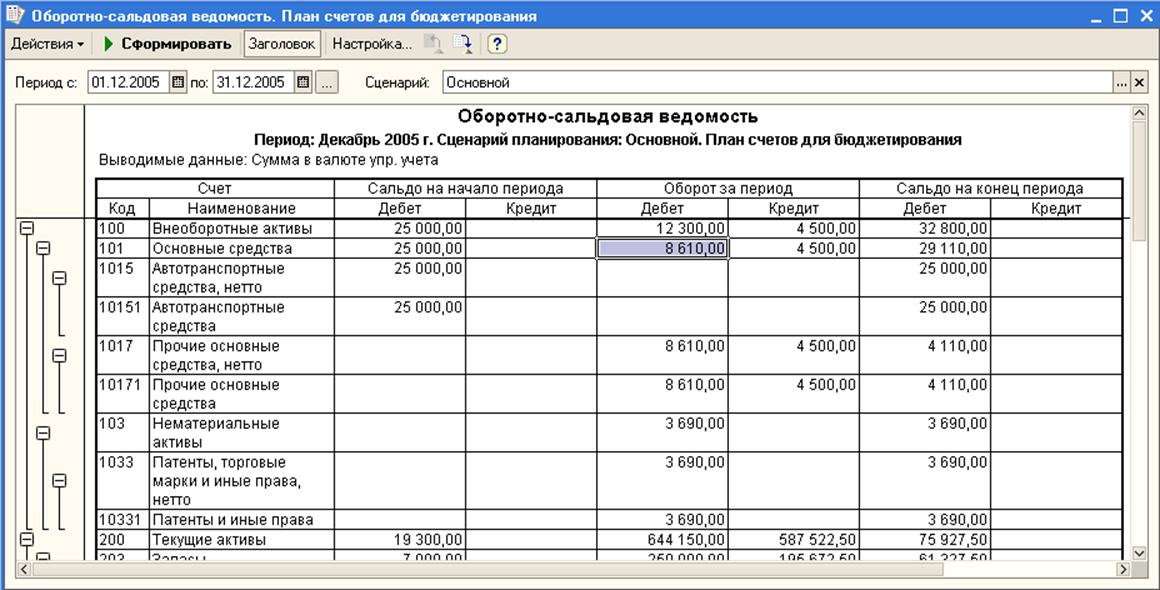

В экономической теории есть понятия «поток» и «запас». В теории бухучета им соответствуют понятия «оборот» и «сальдо». Для управленческого и финансового контроля необходимо знать динамику данных показателей. Оборотно-сальдовая ведомость может составляться по отдельным счетам и по укрупненным (обобщенным) счетам бухучета, что необходимо для глубокого анализа финансовых результатов. Узнать, что же это такое оборотно-сальдовая ведомость и скачать образец ее заполнения, вы можете в этой статье!

Что такое оборотно-сальдовая ведомость, и для чего нужен этот документ?

Оборотно-сальдовая ведомость – это отчет, содержащий информацию об остатках и движении денежных средств между счетами на начало и конец отчетного периода.

Обычно оборотно-сальдовая ведомость представляет собой таблицу. Оборотно-сальдовая ведомость – это документ, который составляют вслед за:

- Начислением амортизации

- Списанием производственных затрат

- Начислением налоговых обязательств

- Формированием финансовой отчетности

На основе данных данного документа составляют статьи бухгалтерского баланса. Также этот отчет необходим для контроля корректности отображения в бухучете проводок и систематизации информации о них.

Также этот отчет необходим для контроля корректности отображения в бухучете проводок и систематизации информации о них.

Как говорилось выше, данный документ позволяет судить о факторах, влияющих на качественное и количественное изменение статей бухгалтерского баланса: опираясь на данные отчета, и сопоставляя эту информацию с другими фактами хозяйственной деятельности можно делать выводы о том, по каким причинам имело место изменение финансовых результатов.

Как правильно сшивать документы ниткой? Фотографии и пошаговое руководство содержатся в нашей новой публикации по ссылке.

Особенностью этого вида отчета является то, что его можно составлять в разрезе отдельных счетов, или даже субсчетов, а также то, что его составляют на любую дату, не дожидаясь конца отчетного периода.

Образец оборотно-сальдовой ведомости.Виды оборотно-сальдовой ведомости

В зависимости от того, что является объектом исследования, документ формируют по синтетическим счетам, по аналитическим счетам и шахматным образом.

Документ, составленный по синтетическим счетам, позволит определить, корректно ли разнесены по счетам денежные средства. Отчет является базой для составления бухгалтерского баланса. Он содержит сведения о текущей ситуации, изменениях, положении дел на начало отчетного периода в рамках анализируемого регистра.

Можно ли получить кредит на открытие малого бизнеса с нуля и что для этого необходимо сделать – узнайте по ссылке.

Документ, составленный на основе анализа аналитических счетов дает возможность отследить потоки и запасы денежных средств

Основной целью шахматной ведомости является предоставление информации по хозяйственным операциям за отчетный период. В ней не указываются остатки, она содержит данные только по потокам денежных средств.

Что такое первичный документ, как правильно вести и хранить первичную документацию в бухгалтерии, вы можете прочесть тут.

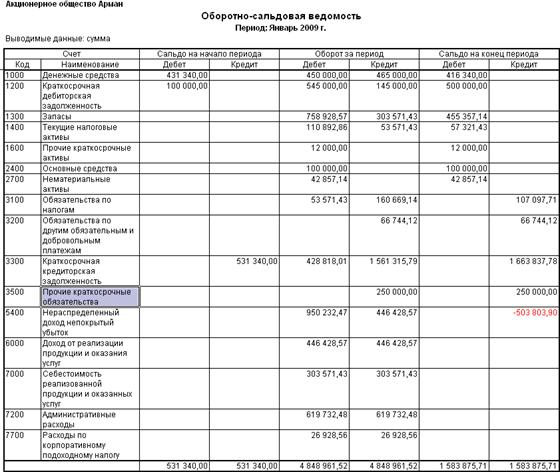

Оборотно-сальдовая ведомость по ОАО.Этот документ составляется на основе не Плана счетов, а на базе журнала хозяйственных операций (синтетическая ведомость составляется на базе Плана счетов).

Оборотно-сальдовая ведомость: образец заполнения, пример и основные реквизиты

Хоть нормативные требования к этому отчету и не зафиксированы в законодательных актах в силу того, что он играет, скорее, роль технического характера, это официальный документ, который должен обладать следующими реквизитами:

- Наименованием (где собственно указывается название отчета)

- Реквизитами фирмы, составляющей его

- Периодом составления

- Единцами учета объектов анализа

- Реквизитами лиц, ответственных за правильное формирование документа

Как зарегистрировать товарный знак самостоятельно, вы можете узнать в статье по ссылке.

Как правильно заполнить оборотно-сальдовую ведомость?Основные правила заполнения документа

- Информативная составляющая документа состоит из: номера счета, расшифровки счета, остатков средств на счете (активного, или пассивного) на начало и конец отчетного периода, оборотов по счету за отчетный период.

- Каждый вид оборотно-сальдовой ведомости обладает своими особенностями. При составлении документа по синтетическим счетам

- Сумма средств по дебету в начале отчетного периода должна быть равна сумме средств по кредиту этой же даты отчета. Это равенство вытекает из того, что средства предприятия являются одновременно и его активами, и источниками их формирования.

- Обороты по дебету счетов должны быть равны оборотам по кредиту. Это равенство вытекает из принципа двойной записи: к примеру, заработная плата является одновременно и производственными расходами, и задолженностью предприятия перед работниками.

- Третье равенство выражается в том, что стоимость активов фирмы должна быть равна сумме обязательств компании. Это равенство также вытекает из принципа двойной записи.

- Ведомость, составленная по аналитическим счетам, позволяет получить информацию в разрезе необходимых факторов (ассортимента, видам контрагентов, количества).

- Шахматная ведомость составляется для учета оборотов по дебету и кредиту счетов. Принцип двойной записи означает, что активы предприятия являются одновременно его обязательствами перед контрагентами.

Что лучше открыть начинающему бизнесмену: ИП или ООО? Ответ содержится в этой статье.

Поэтому каждую хозяйственную операцию можно охарактеризовать двумя регистрами: дебетом соответствующего счета и кредитом корреспондирующего счета. На этом основывается принцип шахматной оборотно-сальдовой ведомости: в таблице по вертикали отражены дебеты счетов, по горизонтали – кредиты счетов. Обороты по дебету должны быть равны оборотам по кредиту.

Где можно скачать бесплатно чистый бланк для заполнения и образец оборотно-сальдовой ведомости?

Оборотно-сальдовая ведомость – чистый бланк скачать бесплатно, вы можете по этой ссылке. А пример заполнения оборотно-сальдовой ведомости находится здесь.

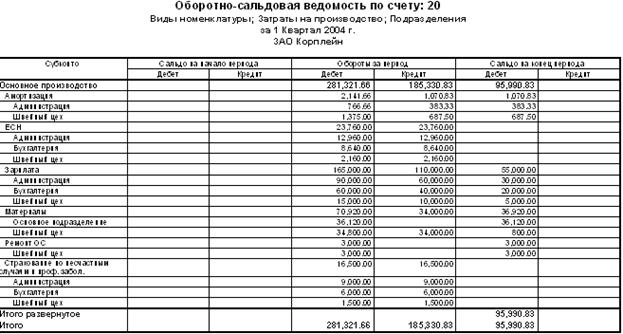

Образец заполнения оборотно-сальдовой ведомости:

Таким образом, форма оборотно-сальдовой ведомости не зафиксирована законодательно.

Бланк данного документа можно найти на специфических сайтах (финансового содержания), купить в книжно-канцелярском магазине, составить в Excele.

Пример заполнения оборотно-сальдовой ведомости был подробно рассмотрен в следующем видео-уроке:

Не забудьте добавить «FBM.ru» в источники новостей

Как заполнить бухгалтерский баланс по оборотно-сальдовой ведомости (ОСВ)

- Опубликовано 12.03.2015 14:00

- Автор: Administrator

- Просмотров: 258933

Если честно, я не хотела писать статью на подобную тему, так как при корректной работе программы в этих знаниях нет необходимости, но тем не менее, вопросы такого плана мне периодически задают. Ситуации бывают разные, иногда действительно приходится дополнительно проверять отчеты, заполняемые программой, если учет в ней велся не очень аккуратно. А может быть, кому-то будет интересно понять, как с бухгалтерской точки заполняется баланс, и сохранить для себя такой небольшой справочник о том, какая информация по счетам должна в него попадать.

Ситуации бывают разные, иногда действительно приходится дополнительно проверять отчеты, заполняемые программой, если учет в ней велся не очень аккуратно. А может быть, кому-то будет интересно понять, как с бухгалтерской точки заполняется баланс, и сохранить для себя такой небольшой справочник о том, какая информация по счетам должна в него попадать.

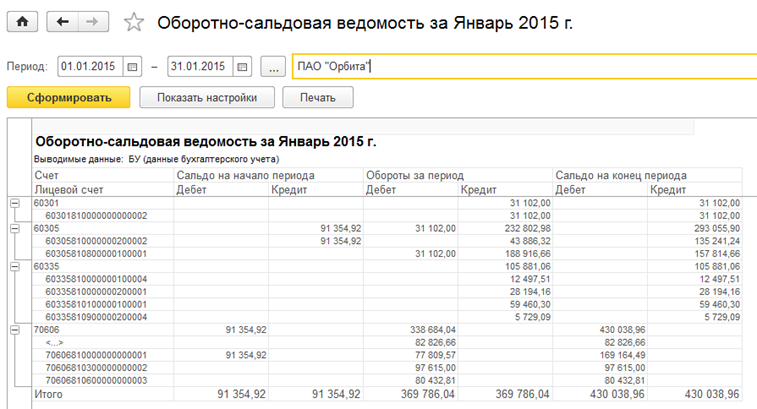

В том случае, если вы работаете в программах 1С, то прежде чем тем или иным образом заполнять бухгалтерский баланс, необходимо подготовить данные, хранящиеся в программе. О том, как это сделать, я рассказывала в своей статье Что нужно сделать перед заполнением отчетности в 1С, чтобы избежать ошибок.

После этого можно попробовать автоматически сформировать баланс. Пример для программы 1С: Бухгалтерия предприятия 8 редакции 3.0 я рассматривала в видеоуроке Как заполнить бухгалтерский баланс в 1С.

Если же по каким-то причинам автоматическое заполнение не возможно или вы не работаете в 1С, то тогда внимательно изучаем оборотно-сальдовую ведомость и начинаем построчно заполнять отчет (в данной статье изложена методика заполнения, реализованная специалистами фирмы «1С»). Расшифровку с названиями используемых счетов можно посмотреть по ссылке План счетов

Расшифровку с названиями используемых счетов можно посмотреть по ссылке План счетов

АКТИВ

Раздел I — Внеоборотные активы

Строка 1110 (нематериальные активы)

Сальдо на конец периода по дебету счета 04.01

-минус

Сальдо на конец периода по кредиту счета 05

+плюс

Сальдо на конец периода по дебету счета 08.05

Строка 1120 (результаты исследований и разработок)

Сальдо на конец периода по дебету счета 04.02

+плюс

Сальдо на конец периода по дебету счета 08.08

Строка 1130 (нематериальные поисковые активы)

Сальдо на конец периода по дебету счета 08.11

Строка 1140 (материальные поисковые активы)

Сальдо на конец периода по дебету счета 08.12

Строка 1150 (основные средства)

Сальдо на конец периода по дебету счета 01

-минус

Сальдо на конец периода по кредиту счета 02.01

+плюс

Сальдо на конец периода по дебету счета 07

+плюс

Сальдо на конец периода по дебету счетов 08. 01, 08.02, 08.03, 08.04

01, 08.02, 08.03, 08.04

Строка 1160 (доходные вложения в материальные ценности)

Сальдо на конец периода по дебету счета 03

Сальдо на конец периода по кредиту счета 02.02

Строка 1170 (финансовые вложения)

Сальдо на конец периода по дебету счета 58.01.1

Строка 1180 (отложенные налоговые активы)

Сальдо на конец периода по дебету счета 09

Строка 1190 (прочие внеоборотные активы)

Сальдо на конец периода по дебету счета 08.06

+плюс

Сальдо на конец периода по кредиту счета 08.07

+плюс

Сальдо на конец периода по дебету счета 97 (объекты со значением реквизита «Вид актива» — «Прочие внеоборотные активы»)

Раздел II — Оборотные активы

Строка 1210 (запасы)

Сальдо на конец периода по дебету счета 10

— минус

Сальдо на конец периода по кредиту счета 14.01

+ плюс

Сальдо на конец периода по дебету счета 15. 01

01

+ плюс

Сальдо на конец периода по дебету счета 16.01

— минус

Сальдо на конец периода по кредиту счета 16.01

+ плюс

Сальдо на конец периода по дебету счета 11

+ плюс

Сальдо на конец периода по дебету счета 20

+ плюс

Сальдо на конец периода по дебету счета 21

+ плюс

Сальдо на конец периода по дебету счета 23

+ плюс

Сальдо на конец периода по дебету счета 29

+ плюс

Сальдо на конец периода по дебету счета 44

— минус

Сальдо на конец периода по кредиту счета 14.04

+ плюс

Сальдо на конец периода по дебету счета 43

— минус

Сальдо на конец периода по кредиту счета 14.03

+ плюс

Сальдо на конец периода по дебету счета 41

— минус

Сальдо на конец периода по кредиту счета 14.02

+ плюс

Сальдо на конец периода по дебету счета 15.02

+ плюс

Сальдо на конец периода по дебету счета 16. 02

02

— минус

Сальдо на конец периода по кредиту счета 16.02

— минус

Сальдо на конец периода по кредиту счета 42

+ плюс

Сальдо на конец периода по дебету счета 45

+ плюс

Сальдо на конец периода по дебету счета 28

+ плюс

Сальдо на конец периода по дебету счета 97 (объекты со значением реквизита «Вид актива» — «Запасы»)

+ плюс

Сальдо на конец периода по дебету счета 76.01.2, развернутое по субконто «Контрагенты» (объекты со значением реквизита «Вид актива» — «Запасы»)

+ плюс

Сальдо на конец периода по дебету счета 76.01.9, развернутое по субконто «Контрагенты» (объекты со значением реквизита «Вид актива» — «Запасы»)

Строка 1220 (НДС по приобретенным ценностям)

Сальдо на конец периода по дебету счета 19

— минус

Сальдо на конец периода по дебету счета 19.06

Строка 1230 (дебиторская задолженность)

Сальдо на конец периода по дебету счета 60. 02

02

+ плюс

Сальдо отрицательное на конец периода по кредиту счета 60.01, развернутое по субконто «Контрагенты», «Договоры»

+ плюс

Сальдо на конец периода по дебету счета 60.22

+ плюс

Сальдо отрицательное на конец периода по кредиту счета 60.21, развернутое по субконто «Контрагенты», «Договоры»

+ плюс

Сальдо на конец периода по дебету счета 60.32

+ плюс

Сальдо отрицательное на конец периода по кредиту счета 60.31, развернутое по субконто «Контрагенты», «Договоры»

— минус

Сальдо на конец периода по кредиту счета 76.ВА

+ плюс

Сальдо на конец периода по дебету счета 62.03

+ плюс

Сальдо на конец периода по дебету счета 62.01, развернутое по субконто «Контрагенты», «Договоры»

+ плюс

Сальдо на конец периода по дебету счета 62.21, развернутое по субконто «Контрагенты», «Договоры»

+ плюс

Сальдо на конец периода по дебету счета 62. 31, развернутое по субконто «Контрагенты», «Договоры»

31, развернутое по субконто «Контрагенты», «Договоры»

— минус

Сальдо на конец периода по кредиту счета 63

+ плюс

Сальдо на конец периода по дебету счета 68.01, развернутое по субконто «Виды платежей в бюджет (фонды)»

+ плюс

Сальдо на конец периода по дебету счета 68.02, развернутое по субконто «Виды платежей в бюджет (фонды)»

+ плюс

Сальдо на конец периода по дебету счета 68.03, развернутое по субконто «Виды платежей в бюджет (фонды)»

+ плюс

Сальдо на конец периода по дебету счета 68.04.1, развернутое по субконто «Виды платежей в бюджет (фонды)», «Уровни бюджетов»

+ плюс

Сальдо на конец периода по дебету счета 68.04.2

+ плюс

Сальдо на конец периода по дебету счета 68.07, развернутое по субконто «Виды платежей в бюджет (фонды)»

+ плюс

Сальдо на конец периода по дебету счета 68.08, развернутое по субконто «Виды платежей в бюджет (фонды)»

+ плюс

Сальдо на конец периода по дебету счета 68. 09, развернутое по субконто «Виды платежей в бюджет (фонды)»

09, развернутое по субконто «Виды платежей в бюджет (фонды)»

+ плюс

Сальдо на конец периода по дебету счета 68.10, развернутое по субконто «Виды платежей в бюджет (фонды)», «Уровни бюджетов»

+ плюс

Сальдо на конец периода по дебету счета 68.11, развернутое по субконто «Виды платежей в бюджет (фонды)»

+ плюс

Сальдо на конец периода по дебету счета 68.12, развернутое по субконто «Виды платежей в бюджет (фонды)»

+ плюс

Сальдо на конец периода по дебету субсчетов счета 69

+ плюс

Сальдо на конец периода по дебету счета 70, развернутое по субконто «Работники организации»

+ плюс

Сальдо на конец периода по дебету счета 71, развернутое по субконто «Работники организации»

+ плюс

Сальдо на конец периода по дебету счета 73.01

+ плюс

Сальдо на конец периода по дебету счета 73.02

+ плюс

Сальдо на конец периода по дебету счета 73.03, развернутое по субконто «Работники организации»

+ плюс

Сальдо на конец периода по дебету счета 75..id-o_1cjl6b4gv10dk12osqld1d3019vsi.bmp) 01

01

+ плюс

Сальдо на конец периода по дебету счета 76.01.1, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по дебету счета 76.21, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по дебету счета 76.02

+ плюс

Сальдо на конец периода по дебету счета 76.22

+ плюс

Сальдо на конец периода по дебету счета 76.32

+ плюс

Сальдо на конец периода по дебету счета 76.03, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по дебету счета 76.05, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по дебету счета 76.25, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по дебету счета 76.35, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по дебету счета 76.09, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по дебету счета 76. 29, развернутое по субконто «Контрагенты»

29, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по дебету счета 76.39, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по дебету счета 76.41, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по дебету счета 76.06, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по дебету счета 76.26, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по дебету счета 76.36, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по дебету счета 76.К, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по дебету счета 97 (объекты со значением реквизита «Вид актива» — «Дебиторская задолженность»)

+ плюс

Сальдо на конец периода по дебету счета 76.01.2, развернутое по субконто «Контрагенты» (объекты со значением реквизита «Вид актива» — «Дебиторская задолженность»)

+ плюс

Сальдо на конец периода по дебету счета 76. 01.9, развернутое по субконто «Контрагенты» (объекты со значением реквизита «Вид актива» — «Дебиторская задолженность»)

01.9, развернутое по субконто «Контрагенты» (объекты со значением реквизита «Вид актива» — «Дебиторская задолженность»)

+ плюс

Сальдо на конец периода по дебету счета 46

+ плюс

Сальдо на конец периода по дебету счета 96

Строка 1240 (финансовые вложения (за исключением денежных эквивалентов))

Сальдо на конец периода по дебету счета 58.01.2

+ плюс

Сальдо на конец периода по дебету счета 58.02

— минус

Сальдо на конец периода по кредиту счета 59

+ плюс

Сальдо на конец периода по дебету счета 58.03

+ плюс

Сальдо на конец периода по дебету счета 58.04

+ плюс

Сальдо на конец периода по дебету счета 58.05

+ плюс

Сальдо на конец периода по дебету счета 55.03

+ плюс

Сальдо на конец периода по дебету счета 55.23

Строка 1250 (денежные средства и денежные эквиваленты)

Сальдо на конец периода по дебету счета 50. 01

01

+ плюс

Сальдо на конец периода по дебету счета 50.02

+ плюс

Сальдо на конец периода по дебету счета 50.21

+ плюс

Сальдо на конец периода по дебету счета 50.04

+ плюс

Сальдо на конец периода по дебету счета 51

+ плюс

Сальдо на конец периода по дебету счета 52

+ плюс

Сальдо на конец периода по дебету счета 55.01

+ плюс

Сальдо на конец периода по дебету счета 55.02

+ плюс

Сальдо на конец периода по дебету счета 55.04

+ плюс

Сальдо на конец периода по дебету счета 55.21

+ плюс

Сальдо на конец периода по дебету счета 55.24

+ плюс

Сальдо на конец периода по дебету счета 57

Строка 1260 (прочие оборотные активы)

Сальдо на конец периода по дебету счета 19.06

+ плюс

Сальдо на конец периода по дебету счета 50.03

+ плюс

Сальдо на конец периода по дебету счета 50. 23

23

+ плюс

Сальдо на конец периода по дебету счета 68.22

+ плюс

Сальдо на конец периода по дебету счета 76.ОТ

+ плюс

Сальдо на конец периода по дебету счета 76.НА

+ плюс

Сальдо на конец периода по дебету счета 97 (объекты со значением реквизита «Вид актива» — «Прочие оборотные активы»)

+ плюс

Сальдо на конец периода по дебету счета 76.01.2, развернутое по субконто «Контрагенты» (объекты со значением реквизита «Вид актива» — «Прочие оборотные активы»)

+ плюс

Сальдо на конец периода по дебету счета 76.01.9, развернутое по субконто «Контрагенты» (объекты со значением реквизита «Вид актива» — «Прочие оборотные активы»)

+ плюс

Сальдо на конец периода по дебету счета 94

ПАССИВ

Раздел III — Капитал и резервы

Строка 1310 (уставной капитал)

Сальдо на конец периода по кредиту счета 80

Строка 1320 (собственные акции, выкупленные у акционеров)

Сальдо на конец периода по дебету счета 81

Строка 1340 (переоценка внеоборотных активов)

Сальдо на конец периода по кредиту счета 83. 01

01

Строка 1350 (добавочный капитал)

Сальдо на конец периода по кредиту счета 83

— минус

Сальдо на конец периода по кредиту счета 83.01

Строка 1360 (резервный капитал)

Сальдо на конец периода по кредиту счета 82

Строка 1370 (нераспределенная прибыль (непокрытый убыток))

Сальдо на конец периода по кредиту счета 84

— минус

Сальдо на конец периода по дебету счета 84

+ плюс

Сальдо на конец периода по кредиту счета 99

— минус

Сальдо на конец периода по дебету счета 99

Раздел IV — Долгосрочные обязательства

Строка 1410 (заемные средства)

Сальдо на конец периода по кредиту счета 67.01

+ плюс

Сальдо на конец периода по кредиту счета 67.21

+ плюс

Сальдо на конец периода по кредиту счета 67.03

+ плюс

Сальдо на конец периода по кредиту счета 67.23

Строка 1420 (отложенные налоговые обязательства)

Сальдо на конец периода по кредиту счета 77

Раздел V — Краткосрочные обязательства

Строка 1510 (заемные средства)

Сальдо на конец периода по кредиту счета 66

+ плюс

Сальдо на конец периода по кредиту счета 67. 02

02

+ плюс

Сальдо на конец периода по кредиту счета 67.04

+ плюс

Сальдо на конец периода по кредиту счета 67.22

+ плюс

Сальдо на конец периода по кредиту счета 67.24

Строка 1520 (Кредиторская задолженность)

Сальдо на конец периода по кредиту счета 60.01, развернутое по субконто «Контрагенты», «Договоры»

+ плюс

Сальдо на конец периода по кредиту счета 60.21, развернутое по субконто «Контрагенты», «Договоры»

+ плюс

Сальдо на конец периода по кредиту счета 60.31, развернутое по субконто «Контрагенты», «Договоры»

+ плюс

Сальдо на конец периода по кредиту счета 60.03

+ плюс

Сальдо на конец периода по кредиту счета 62.02

+ плюс

Сальдо отрицательное на конец периода по дебету счета 62.01, развернутое по субконто «Контрагенты», «Договоры»

+ плюс

Сальдо на конец периода по кредиту счета 62.22

+ плюс

Сальдо отрицательное на конец периода по дебету счета 62. 21, развернутое по субконто «Контрагенты», «Договоры»

21, развернутое по субконто «Контрагенты», «Договоры»

+ плюс

Сальдо на конец периода по кредиту счета 62.32

+ плюс

Сальдо отрицательное на конец периода по дебету счета 62.31, развернутое по субконто «Контрагенты», «Договоры»

— минус

Сальдо на конец периода по дебету счета 76.АВ

+ плюс

Сальдо на конец периода по кредиту счета 68.01, развернутое по субконто «Виды платежей в бюджет (фонды)»

+ плюс

Сальдо на конец периода по кредиту счета 68.02, развернутое по субконто «Виды платежей в бюджет (фонды)»

+ плюс

Сальдо на конец периода по кредиту счета 68.03, развернутое по субконто «Виды платежей в бюджет (фонды)»

+ плюс

Сальдо на конец периода по кредиту счета 68.04.1, развернутое по субконто «Виды платежей в бюджет (фонды)», «Уровни бюджетов»

+ плюс

Сальдо на конец периода по кредиту счета 68.04.2

+ плюс

Сальдо на конец периода по кредиту счета 68. 07, развернутое по субконто «Виды платежей в бюджет (фонды)»

07, развернутое по субконто «Виды платежей в бюджет (фонды)»

+ плюс

Сальдо на конец периода по кредиту счета 68.08, развернутое по субконто «Виды платежей в бюджет (фонды)»

+ плюс

Сальдо на конец периода по кредиту счета 68.09, развернутое по субконто «Виды платежей в бюджет (фонды)»

+ плюс

Сальдо на конец периода по кредиту счета 68.10, развернутое по субконто «Виды платежей в бюджет (фонды)», «Уровни бюджетов»

+ плюс

Сальдо на конец периода по кредиту счета 68.11, развернутое по субконто «Виды платежей в бюджет (фонды)»

+ плюс

Сальдо на конец периода по кредиту счета 68.12, развернутое по субконто «Виды платежей в бюджет (фонды)»

+ плюс

Сальдо на конец периода по кредиту счета 68.32

+ плюс

Сальдо на конец периода по кредиту субсчетов счета 69

+ плюс

Сальдо на конец периода по кредиту счета 70, развернутое по субконто «Работники организации»

+ плюс

Сальдо на конец периода по кредиту счета 71, развернутое по субконто «Работники организации»

+ плюс

Сальдо на конец периода по кредиту счета 73. 03, развернутое по субконто «Работники организации»

03, развернутое по субконто «Работники организации»

+ плюс

Сальдо на конец периода по кредиту счета 75.02

+ плюс

Сальдо на конец периода по кредиту счета 76.05, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по кредиту счета 76.25, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по кредиту счета 76.35, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по кредиту счета 76.06, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по кредиту счета 76.26, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по кредиту счета 76.36, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по кредиту счета 76.01, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по кредиту счета 76.21, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по кредиту счета 76. 03, развернутое по субконто «Контрагенты»

03, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по кредиту счета 76.04

+ плюс

Сальдо на конец периода по кредиту счета 76.09, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по кредиту счета 76.29, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по кредиту счета 76.39, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по кредиту счета 76.41, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по кредиту счета 76.К, развернутое по субконто «Контрагенты»

+ плюс

Сальдо на конец периода по кредиту счета 76.Н

Строка 1530 (доходы будущих периодов)

Сальдо на конец периода по кредиту счета 86

+ плюс

Сальдо на конец периода по кредиту счета 98

Строка 1540 (оценочные обязательства)

Сальдо на конец периода по кредиту счета 96

Строка 1550 (прочие обязательства)

Сальдо на конец периода по кредиту счета 76. НА

НА

Если вам нужно больше информации о работе в 1С: Бухгалтерии предприятия 8, то вы можете бесплатно получить нашу книгу по ссылке.

Автор статьи: Ольга Шулова

Давайте дружить в Facebook

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Пример заполнения и бланк оборотно-сальдовой ведомости

Оборотно-сальдовая ведомость — один из тех документов, которые составляются бухгалтерией каждой компании для организации учета и формирования отчетности, направляемой в налоговые органы. Рассмотрим подробнее основные моменты подготовки такого документа.

Нормативная база, регулирующая формирование оборотно-сальдовой ведомости по счету

Образец заполнения оборотно-сальдовой ведомости

Где бесплатно скачать чистый бланк оборотно-сальдовой ведомости

Итоги

Нормативная база, регулирующая формирование оборотно-сальдовой ведомости по счету

История оборотно-сальдовой ведомости началась еще в советские времена. Именно тогда было принято решение использовать указанные регистры бухучета при отражении операций как по аналитическим, так и по синтетическим счетам, а также по открытым к ним субсчетам.

Именно тогда было принято решение использовать указанные регистры бухучета при отражении операций как по аналитическим, так и по синтетическим счетам, а также по открытым к ним субсчетам.

Позднее, в 2001 году, Минфин РФ приказом № 119н ввел такие понятия, как оборотная и сальдовая ведомости. Указанные ведомости использовались для учета ТМЦ и отражали приход, расход и остатки материалов в денежном выражении, а также соотношение со счетами бухучета.

В настоящее время ведение бухучета регламентируется федеральным законом о бухучете № 402-ФЗ, однако в нем не закреплено такое понятие, как оборотно-сальдовая ведомость. Но в то же время этот закон предусматривает, что информация из первички должна быть сгруппирована в регистрах бухучета в денежном выражении. И поэтому на практике распространилось применение оборотно-сальдовой ведомости.

Кроме этого, указанному регистру бухучета большое внимание уделяется налоговыми органами, которые запрашивают и изучают его при каждой проверке. Также ФНС в рамках нововведения в виде налогового мониторинга предусмотрела в документообороте с налогоплательщиками обязательное представление последними оборотно-сальдовых ведомостей для анализа и контроля.

Также ФНС в рамках нововведения в виде налогового мониторинга предусмотрела в документообороте с налогоплательщиками обязательное представление последними оборотно-сальдовых ведомостей для анализа и контроля.

Образец заполнения оборотно-сальдовой ведомости

Оборотно-сальдовая ведомость составляется по синтетическим и аналитическим счетам, а также может быть смешанной. В структуру оборотно-сальдовой ведомости входят 7 столбцов:

наименование счета;

сальдо на начало периода по Дт и Кт;

обороты по Дт и Кт;

сальдо на конец периода по Дт и Кт.

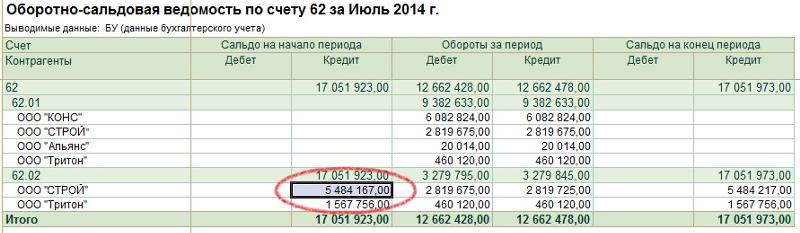

Представляем вам пример оборотно-сальдовой ведомости.

Скачать образец.

Итак, в нашем примере указаны расчеты по счету 62 «Расчеты с покупателями и заказчиками». Из него мы видим, что ООО «АСТ-Моторс» реализовало автомобили 3 контрагентам. ООО «Алекс» товар получило и внесло за него оплату, ООО «Онэксис» товар не получило, но оплатило его, а ООО «Лада», наоборот, получило, но еще не произвело платеж.

Из него мы видим, что ООО «АСТ-Моторс» реализовало автомобили 3 контрагентам. ООО «Алекс» товар получило и внесло за него оплату, ООО «Онэксис» товар не получило, но оплатило его, а ООО «Лада», наоборот, получило, но еще не произвело платеж.

Оборотно-сальдовая ведомость по другим счетам составляется аналогично, только следует учитывать, активный счет или пассивный, так как от этого будет зависеть порядок отражения оборотов — по Дт или Кт и формирование остатка по счету.

Где бесплатно скачать чистый бланк оборотно-сальдовой ведомости

Скачать бланк оборотно-сальдовой ведомости по всем счетам вы можете на нашем сайте. Формат файла Exсel позволяет с легкостью вносить все необходимые данные и рассчитывать показатели с помощью формул данного программного средства.

Скачать бланк.

* * *

Итак, мы рассмотрели, для чего необходима оборотно-сальдовая ведомость, а также как она составляется на примере конкретного счета.

Оборотно-сальдовая ведомость ведется для внутреннего учета и предоставляется по требованию в налоговые органы. В ней указывается движение товаров, материалов и денежных средств, прочих активов, а также обязательств фирмы, ее капитала, отражаемых на счетах бухгалтерского учета. Кроме того, в ней находят отражение остатки на начало и конец задаваемого периода по этим счетам.

Надеемся, что наша статья поможет вам в процессе ведения бухгалтерского учета и при составлении указанной ведомости.

Оборотно-сальдовая ведомость по счету 60

На активно-пассивном счете 60 ведут учет расчетов с поставщиками и подрядчиками. В частности, по полученным товарно-материальным ценностям, принятым работам и потребленным услугам. Поэтому принято также составлять оборотно-сальдовую ведомость по счету 60. Рассказываем, что это за документ и приводим его образец.

Содержание бланка оборотно-сальдовой ведомости

Рассматриваемая оборотно-сальдовая ведомость по счету 60 (как и по другим счетам бухучета) это – учетный регистр. При этом бухгалтерское законодательство не предусматривает единую форму таких регистров, а только устанавливает требования к их обязательным реквизитам.

При этом бухгалтерское законодательство не предусматривает единую форму таких регистров, а только устанавливает требования к их обязательным реквизитам.

Так, ч. 4 ст. 10 Федерального закона от 06.12.2011 № 402-ФЗ к обязательным реквизитам учетных регистров относит:

- его наименование;

- название организации, составившей регистр;

- дату начала и окончания ведения регистра либо период, за который он составлен;

- хронологическую или систематическую группировку объектов бухучета;

- величину денежного измерения объектов бухучета с указанием единицы измерения;

- наименования должностей, отвечающих за ведение регистра;

- подписи ответственных за ведение регистра лиц с указанием их фамилий и инициалов.

Напомним, формы регистров, которые использует предприятие, утверждают в ее учетной политике для целей бухгалтерского учета.

Также см. «Для чего нужна учетная политика организации».

Отметим, что подводить баланс по оборотно-сальдовой ведомости по счету 60 – один из наиболее популярных регистров бухгалтерского учета. В ней обычно приводят следующие сведения:

В ней обычно приводят следующие сведения:

- сальдо на начало периода – дебет/кредит;

- обороты за период – дебет/кредит;

- сальдо на конец периода – дебет/кредит.

Далее показан пример оборотно-сальдовой ведомости по счету 60:

| Счет/Контрагенты/Договор | Сальдо на начало периода | Обороты за период | Сальдо на конец периода | |||

| Итого | ||||||

Также см. «Учёт расчетов на счете 60».

В зависимости от условий автоматизации работы бухгалтера, используемого софта и целей составления оборотно-сальдовой ведомости данные по счету 60 могут быть представлены только в разрезе:

- субсчетов к счету 60;

- отдельных поставщиков и подрядчиков;

- отдельных расчетных документов, на основании которых возникла дебиторская или кредиторская задолженность.

То есть у каждой фирмы образец оборотно-сальдовой ведомости по счету 60 может отличаться.

Также см. «Инвентаризация дебиторской и кредиторской задолженности».

Напоследок отметим, что детальное заполнение оборотно-сальдовой ведомости по счету 60 – это удобный инструмент управления и анализа дебиторской и кредиторской задолженности компании.

Подробнее об этом см. «Как организации управлять долгами перед своими кредиторами» и «Как управлять долгами дебиторов перед предприятием».

Закрытие месяца в бухучете наглядный пример

Приветствую! Сегодня мы посмотрим процесс «закрытия месяца» у реальной фирмы, оказывающей услуги. Мы посмотрим, как наша теория бух учета работает на практике. Заодно лишний раз поучимся «смотреть в оборотки».

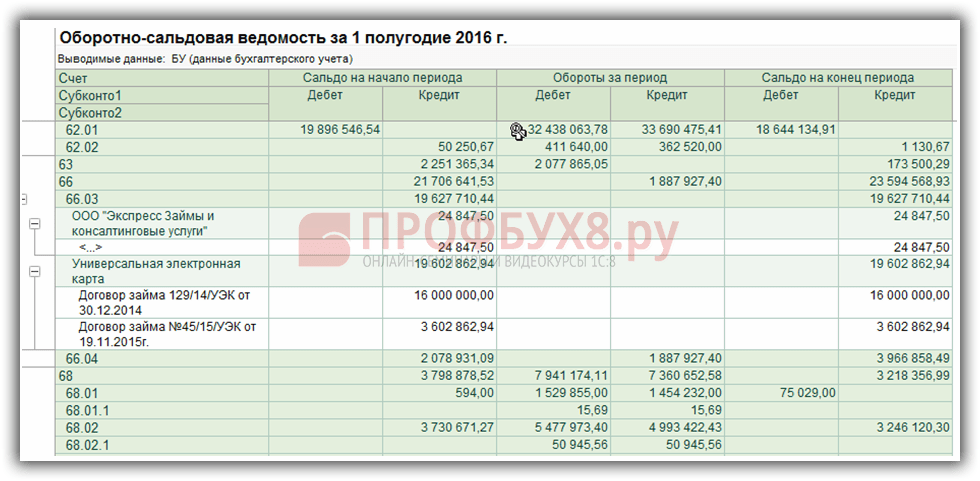

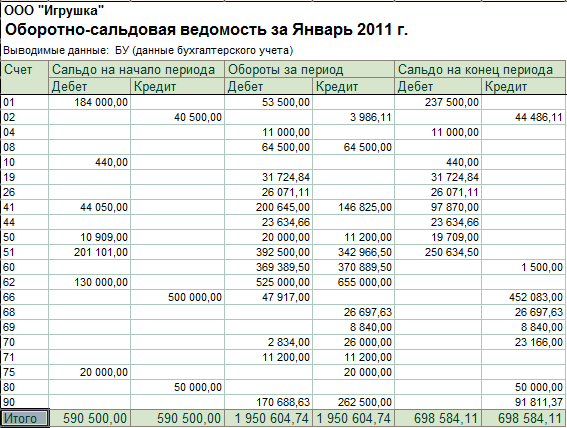

Согласно основам теории бух учета и нашим новым знаниям, попробуем предсказать, что мы должны увидеть после «закрытия месяца». Для наглядности возьмем за основу Оборотно-Сальдовую-Ведомость (ОСВ) нашего предприятия. Вот пример ОСВ.

Вот пример ОСВ.

Не это ли мы ожидаем увидеть?

- 26 счет должен на конец месяца оказаться без остатка.

т.е. СальдоКонечноеДебетово(СКД) = 0 - Без остатка должны быть 90 и 91 бух счета

- В Оборотах за период у 99 счета должны появиться какие-то суммы

Запускаем процедуру «закрытие месяца»

Смотрим, как изменилась наша «оборотка».

Немного прокомментирую.

Смотрите, 26 счет на конец месяца «закрылся» — стал 0. Это хорошо. Вот бух проводка, показывающая, как это произошло.

Как видим, счета расходов «переносят» свои накопленные суммы со своего Кредита в Дебет на счет учета финансового результата. Помните про формулу финансового результата? Какие счета в ней участвуют?

Итак, в Дебете 90 и 91 счетов собираются расходы нашей фирмы за текущий месяц. Теперь мы можем подсчитать финансовый результат по каждому из них. Подсчет финансового результата — это некие действия над 90, 91 счетами. Как вы помните, 90 и 91 счета после подведения финансового результата должны быть равны 0. А итоговый результат финансовой деятельности окажется на 99 счете.

Как вы помните, 90 и 91 счета после подведения финансового результата должны быть равны 0. А итоговый результат финансовой деятельности окажется на 99 счете.

Нулевые остатки по 90 и 91 счетам должны быть в целом по счету. Cубсчета у этих счетов будут иметь остатки до 31 декабря, до процедуры — реформация баланса. Но об этом позже.

Вот так в нашей ОСВ выглядит ситуация по 90, 91 и 99 счетам. Эта ситуация, возникает после «переноса» расходов на 90 счет, НО до закрытия 90, 91.

Посмотрите, я из всей ОСВ выделил ключевые счета, чтобы показать промежуточный этап «закрытия месяца». Мы видим, что 26 счет закрылся: остатки по нему равны нулю. И, в нашем случае, сумма 26 счета отобразилась в Дебете 90 счета.

В нашем примере у фирмы имеется только 26 счет. Был бы 44 счет, то он также бы закрылся и сумма с него перешла бы в Дебет 90 счета.

Таким образом, Дебет 90 счета собирает суммы со счетов учета расходов фирмы, плюс накапливает себестоимость проданных товаров, продукции. Себестоимость, как вы понимаете, имеется у производственных и торгующих фирм. У нас же, только накопленные расходы с 26 счета.

Себестоимость, как вы понимаете, имеется у производственных и торгующих фирм. У нас же, только накопленные расходы с 26 счета.

Теперь мы видим, что на 90 и 91 счетах образовались разные суммы по Дебетовому обороту (ДО) и Кредитовому обороту (КО). Получается, что по каждому из этих счетов, имеется конечное сальдо: 1705778.54 и 11374.53. Сейчас для нас нет большой разницы, где это сальдо стоит — в Дебете или Кредите. Нам важно только одно:

Закрытие 90 и 91 счетов подразумевает такие действия, чтобы сальдо превратилось в ноль. Т.е. мы должны сделать такие проводки для каждого счета в корреспонденции с 99, чтобы наши цифры — 1705778.54 и 11374.53 — ушли. Т.е. остаток стал бы ноль. Это правило закрытия в целом 90 и 91 счетов — по ним остаток должен быть равен нулю.

А чтобы остатки стали нулевыми, мы должны имеющиеся разницы между ДО и КО, (это конечные остатки) перенести проводкой на 99 счет. Иными словами,

— для 90 счета мы «добавим» в Дебет 1705778.54.

— для 91 счета мы «добавим» в Кредит 11374. 53

53

В следующем отчете видно, как через проводки мы «добавляем нужные цифры», тем самым закрываем 90 и 91 счета. Закрытие этих счетов будет верным, если после — остатки по ним на конец периода(месяца) станут по 0.

Как видите, закрытие 90 и 91 счетов идут через их внутренние субсчета 90.9 и 91.9 в корреспонденции с 99 счетом. Где будет стоять 90.9 (91.9) в Дебете или Кредите проводки зависит от того, где не хватает сумм, чтобы счет на конец периода дал 0.

Заключение

Сейчас мы с вами рассмотрели самый-Самый-САМЫЙ простой вариант, как выглядит «оборотка» и принцип «закрытия месяца» для фирм, оказывающих услуги.

Для торгующих организаций ОСВ выглядит несколько иначе. Например, мы увидим 41 и 44 счета. Для производственных – будут 20, 25, 40, 43, 44.

У всех предприятий может быть 76 и 73 счета. К тому же у многих предприятий имеется 01 счет со своими вспомогательными счетами 02 и 08 счета.

Все это многообразие не так сложно, как кажется на первый взгляд. С какими бы бух счетами не приходилось сталкиваться в бух учете, все придет в «оборотку», где необходимо будет взять суммы со всех бух счетов учета Расходов и «переместить» на 90 и 91 счета. Затем с 90 и 91 счетов, переместить получившиеся остатки на 99 счет. И так каждый месяц до декабря. В декабре в «закрытии месяца» будет еще одна операция, называемая «реформация баланса».

С какими бы бух счетами не приходилось сталкиваться в бух учете, все придет в «оборотку», где необходимо будет взять суммы со всех бух счетов учета Расходов и «переместить» на 90 и 91 счета. Затем с 90 и 91 счетов, переместить получившиеся остатки на 99 счет. И так каждый месяц до декабря. В декабре в «закрытии месяца» будет еще одна операция, называемая «реформация баланса».

Для процесса «закрытия месяца» есть еще несколько базовых знаний, которые влияют на правила переноса сумм на 90 счет. Все это мы рассматриваем на практических занятиях и учимся решать такие бухгалтерские ситуации от события до закрытия месяца.

Дополнение

Статья вызывала вопросы, что было ожидаемо. Бухучет не сложный предмет, но все его цифры, правила делают его непростым, сбивают с толку и запутывают. Первые же вопросы показали, что к этой статье следует дать больше пояснений. Следующая статья отвечает на два важных вопроса:

— следует ли давать больше деталей в ОСВ

— в ОСВ по 26 счету разные суммы — это ошибка в статье?

Использование настроек при формировании стандартного отчета в ПК «1С:Предприятие» (БГУ) 8.

2

2Александр Щукарев

заместитель директора направления 1С

~ 3 мин на чтение

Нет времени читать?

Вера Михайловна Железнова,

старший преподаватель кафедры информационных технологий и эргономики Приволжского института повышения квалификации ФНС России

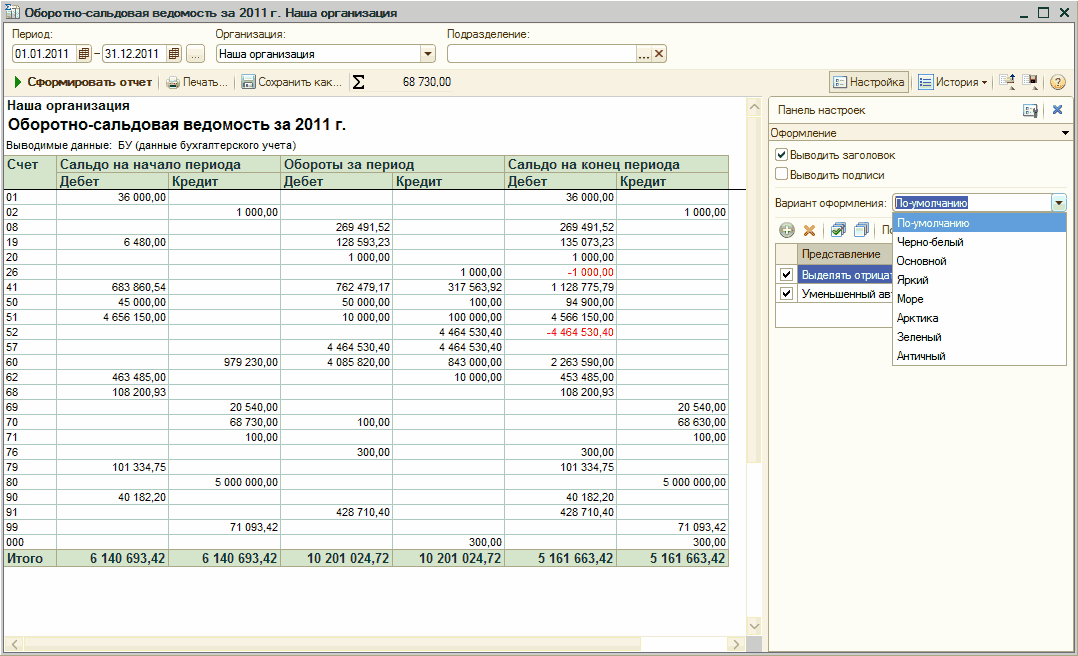

Для получения и анализа данных по остаткам и оборотам счетов бухгалтерского в «1С:Предприятие 8.2» используются стандартные отчеты.

Одним из наиболее часто используемых отчетов в бухгалтерской практике является стандартный отчет – оборотно-сальдовая ведомость.

Оборотно-сальдовая ведомость для каждого счета содержит информацию об остатках на начало и на конец периода и оборотах по дебету и кредиту за установленный период.

Рассмотрим использование настроек при формировании стандартного отчета на примере формирования оборотно-сальдовой ведомости по счету в демонстрационной версии ПК «1С:Предприятие для бухгалтерии государственного учреждения», версия 8.2.

Для формирования отчета необходимо выбрать режим «Главное меню программы» — «Бухгалтерский учет» — «Стандартные отчеты» — «Оборотно-сальдовая ведомость по счету».

В верхней части окна отчета указать параметры формирования ведомости:

— установить период, за который необходимо сформировать оборотно-сальдовую ведомость – 1 кв. 2012 г.

Период задается выбором даты начала периода и даты окончания периода. В нашем примере отчет нужно сформировать за «стандартный» период – квартал, в этом случае лучше воспользоваться кнопкой выбора периода [Настройка периода формирования отчета]. Для этого справа от поля «Период» нажать кнопку [Настройка периода формирования отчета]. В открывшемся окне настройки установить «•» для периода «квартал» и стрелками выбрать «1 квартал 2012 г.». Нажать [ОК];

— указать счет для формирования ведомости – 105.00

По кнопке «Выбрать» реквизита «Счет» вызвать план счетов и используя быстрый поиск найти счет 105.00. Для этого в открывшемся окне «Единый план счетов бухгалтерского учета» встать на любую строчку колонки «Код»., с клавиатуры набрать «105» и выбрать найденный счет двойным щелчком левой кнопки мыши или нажатием кнопки «Выбрать». По указанному счету или субсчету обязательно должен вестись аналитический учет.

— Указать учреждение.

По кнопке «Выбрать» для опции «Учреждение:» выберите «ГОБУ ВПО Университет искусств (Субсидия)».

Сформируйте отчет, нажав соответствующую кнопку

Проведем анализ вида сформированной оборотно-сальдовой ведомости по 105.00 счету за 1 кв. 2012 г.

В ведомости выведены:

— заголовок отчета,

— сальдо на начало и конец периода отчета по счету «105», номенклатуре и центрам материальной ответственности,

— обороты за период отчета по счету «105», номенклатуре и центрам материальной ответственности,

— выведены оба показателя: сумма и количество.

Номенклатура и центры материальной ответственности выведены с отступом от левого края таблицы. Отрицательные суммы выделены красным цветом.

Подведя курсор мыши к строке отчета появляется значок «Лупа с крестиком». Подведите курсор мыши, например, к сумме «30 000». Двойной щелчок мыши раскрывает карточку счета. Аналогично далее можно открыть первичный документ.

Встав на любую ячейку с суммой в шапке формирования отчета после значка отражается значение. Если в таблице отчета курсором мыши выделить несколько сумм, то после значка отразится их общая сумма.

Изменение настроек формирования отчета с возможностью добавления дополнительных данных и получения отчета в различных срезах рассмотрим в следующей части статьи.

Оборотно-сальдовая ведомость — Энциклопедия по экономике

Обнаружение отклонений дополняется подробным анализом причин возникновения расхождений между фактическим и учетным остатком. Возможными причинами могут быть запись по ошибке занесена в другую складскую карточку или позицию в оборотной, сальдовой ведомости перемена- места хранения материалов арифметические ошибки при ручной обработке информации хищение запасов. [c.82]Поэтому для того чтобы аудиторская организация убедилась в том, что необходимые исправления существенных нарушений в бухгалтерском учете произведены, проверяемый экономический субъект должен представить ей не только новый вариант бухгалтерской отчетности, но и оборотно-сальдовую ведомость или иной регистр бухгалтерского учета, на основании которого организация составляет баланс, а также перечень исправительных бухгалтерских записей. [c.281]

Оборотно-сальдовая ведомость — формирует по каждому счету (субсчету) остаток на начало периода, обороты (Дт и Кт) и остаток на конец периода. Остатки на начало квартала формируются при закрытии предыдущего периода. В нижней строке оборотно-сальдовой ведомости выводятся итоги по оборотам и остаткам. [c.277]

Оборотно-сальдовая ведомость по счету — создает оборот-но-сальдовую ведомость по каждому счету. [c.278]

Оборотно-сальдовая ведомость [c.82]

Оборотно-сальдовая ведомость служит для обобщения отраженной на счетах учетной информации, проверки правильности записей бухгалтерских проводок и составления баланса. Оборотно-сальдовые ведомости могут составляться по синтетическим и аналитическим счетам, применяться в сочетании с другими учетными регистрами. [c.82]

Для каждого счета за учетный период указывается начальное сальдо, обороты по дебету и кредиту, вычисляется конечное сальдо. На основании оборотно-сальдовой ведомости строится бухгалтерский баланс. [c.82]

Q Сформировать отчет с помощью команды меню Отчеты > Оборотно-сальдовая ведомость, проконтролировать сальдо счета 00 (если оно не равно 0, имеются ошибки). [c.198]Оборотно-сальдовая ведомость — самый распространенный сводный регистр для анализа текущего учетного периода. Ведомость может быть получена за интер- [c.198]

Оборотно-сальдовая ведомость по счету [c.199]

Данный отчет является дальнейшим развитием отчета Оборотно-сальдовая ведомость, обеспечивает подробный вывод информации за указанный интервал времени для выбранных счета, субсчета, субконто. Если у счета имеется несколько субконто, можно изменить порядок их следования для формирования итогов. [c.199]

Составление сводных учетных регистров (оборотно-сальдовая ведомость, журнал-ордер, шахматная ведомость и др.) [c.219]

ОСВ Сводный учетный регистр сальдо бухгалтерских счетов, соответствует оборотно-сальдовой ведомости [c.479]

Форма отчета ОСВ Ввод и редактирование параметров для отчета Оборотно-сальдовая ведомость по счетам, субсчетам [c.559]

О Включить Мастера на панели Элементы управления и разместить кнопку. О Категория — Работа с отчетом, действие — Просмотр отчета. О Указать имя отчета — Оборотно-сальдовая ведомость по счетам. О Выбрать рисунок для кнопки и задать имя кнопки — Отчет ОСВ. [c.579]

Сформировать оборотно-сальдовую ведомость по счетам и субсчетам за текущий учетный период. Исходные данные для отчета — таблица Счет. Для выбора параметров настройки отчета номер счета, субсчета используется Форма отчета ОСВ (см. выше). Если конкретные значения параметров отчета не указаны, выводится полный отчет. [c.618]

Последовательность действий по построению макета отчета оборотно-сальдовой ведомости (рис. 7.40). [c.618]

Оборотно -сальдовые ведомости [c.515]

Самый распространенный пример увеличения числа оснований — оборотно-сальдовая ведомость. Другим схожим случаем является отображение в одной ведомости объектов, оцененных в различных измерителях к примеру, вещей в денежной оценке и натуральных показателях или обязательств в различных валютах. [c.607]

Классической формой оборотно-сальдовой ведомости является ведомость, сформированная по счетам и субсчетам бухгалтерского учета за определенный период. [c.624]

Оборотно-сальдовая ведомость за 1999 год [c.624]

Оборотно-сальдовая ведомость за 1999 г. по счету № 10 [c.625]

Ведомость сформирована при помощи имеющего распространение приема — представления начального и конечного сальдо не в графах, а в строках. Признаться, тому есть веские основания несложно заметить, что в форме оборотно-сальдовой ведомости, которую мы рассматривали последней, часть граф (обозначающих либо начальное, либо конечное сальдо) является в смысле информативности излишними. Данные графы могли бы быть показаны как расчетные величины, поэтому указание сальдо только на начало и конец рассматриваемого периода — вполне оправданное решение. Отметим два связанных с такой формой обстоятельства [c.627]

II. Другие нестандартные оборотно-сальдовые ведомости. [c.628]

Иллюстрация 6.18. Варианты оборотно-сальдовых ведомостей [c.628]

Приведем в качестве образца еще пару нестандартных оборотно-сальдовых ведомостей. По причине их меньшей актуальности по сравнению с предыдущей формой описание указанных ведомостей на ЯОФ опустим. [c.628]

Форма № 1 «Бухгалтерский баланс» заполняется по данным оборотно-сальдовой ведомости, составленной после отражения всех хозяйственных операций по счетам учета. [c.33]

Оборотно-сальдовая ведомость по материалам за декабрь 1 шт. [c.329]

ОБОРОТНО-САЛЬДОВАЯ ВЕДОМОСТЬ ПО СЧЕТУ 10 «МАТЕРИАЛЫ» [c.337]

В 1С Бухгалтерии 7.7 при описании счета необходимо указать признак тип счета по отношению к балансу (активный, пассивный, активно-пассивный). Он используется для выявления ошибок в отражении операций на счетах. Активный счет может иметь только дебетовый остаток, а пассивный — только кредитовый. Если остаток активного или пассивного счета показан в оборотно-сальдовой ведомости со знаком минус , то это означает, что где-то были допущены ошибки, которые необходимо выявить и устранить. [c.90]

| Рис. 5.13. Фрагмент представления формы оборотно-сальдовой ведомости в программе 1С Бухгалтерия 7.7 |

| Рис. 5.14. Представление формы оборотно-сальдовой ведомости |

| Рис. 5.22. Вызов форм-расшифровок показателей оборотно-сальдовой ведомости в программе 1 Бухгалтерия 7.7 |

Остатки материалов на складе нефтебазы отражают в оборотной сальдовой ведомости. Итоги оборотной ведомости в конце месяца подсчитывают и сверяют с данными складского учета. На нефтебазах с механизированным учетом роль оборотных ведомостей «выполняют табуляграммы, составленные машиносчетными станциями (M G) на основе данных количественного учета по карточкам складского учета. Отдельные табуляграммы остатков, поступления и расхода материалов передают в отдел снабжения, где на их основе составляют статистические отчеты о движении материалов за месяц по формам 1-сн и 4-сн. [c.115]

Разновидностью мемориально-ордерной формы является форма Журнал-Главная, которая в качестве основного документа имеет комбинацию мемориальных ордеров, журнала хозяйственных операций и оборотно-сальдовой ведомости. [c.71]

Совокупность мемориальных ордеров того или иного вида позволяет получать ежемесячные оборотно-сальдовые ведомости или оборотно-сальдовые балансы, на основе которых затем составляются баланс и отчетность предприятия. Для рассматриваемой задачи мемориальные ордера февраля будут выглядеть следующим образом. [c.73]

В хронологических регистрах результаты фактов хозяйственной жизни фиксируются по мере их возникновения (журнал хронологической регистрации операций). В систематических регистрах ФХЖ группируются по определенным объектам учета (кассовая книга, оборотно-сальдовая ведомость). В комбинированных регистрах налицо признаки хронологической и систематической записей, т. е. они одновременно содержат и журнал хронологической записи, и счета Главной книги, на которых ведутся систематические записи. Синхронистические регистры — таблицы, предназначенные для отражения систематической или хронологической и систематической записей, имеющие многоколончатую форму. [c.478]

Любые распечатки, сделанные без участия аудитора, необходимо проверять на достоверность, потому что ряд подпрограмм вывода информации на экран компьютера предполагает формирование последней из полученных на экране выходных форм данного типа в формате текстового файла. Например, при получении отчета на экране типа Оборотно-сальдовая ведомость за июнь одновременно в программе формируется файл типа Oborot s. txt , где содержится выводившаяся на экран информация, подлежащая любой возможной корректировке. [c.186]

О Надпись ИМЯ НаДПИСЬО, ПОДПИСЬ — Оборотно-сальдовая ведомость по счетам, субсчетам. [c.578]

Оборотно-сальдовые ведомости. Наиболее распространенными из рабочих отчетов, помимо перекрестных и шахматных ведомостей, являются оборотно-сальдовые. Указанная классификация традици-онна для бухгалтерского учета с нашей же точки зрения, оборотно-сальдовые ведомости — одна из составных перекрестных форм. Точное определение, что из себя представляют оборотно-сальдовые ведомости, отсутствует — ориентируются бухгалтеры обычно на название. По этой причине к оборотно-сальдовым может быть отнесено достаточно большое количество различных форм, общей особенностью которых является одновременное наличие в них оборотов и сальдо. Если ведомость оперирует только оборотами, ее называют оборотной если только сальдо — сальдовой, хотя последнее словосочетание употребляется реже. [c.624]

Для определения остатков на конец декабря 200х г. по окончании выполнения операций по движению товарно-материальных ценностей составьте оборотно-сальдовую ведомость по счету 10 «Материалы». [c.16]

Рассмотренные характеристики счета являются внешними. Но каждый синтетический счет/субсчет характеризуется начальным и конечным сальдо, а также дебетовым и кредитовым оборотами в стоимостном выражении. Это внутренние характеристики счета. Они отображаются в стандартных выходных формах, создаваемых системой. Например, в программе ЮБухгалтерия их можно видеть в Оборотно-сальдовой ведомости , отчете Анализ счета и др. [c.89]

Разбивка баланса

Финансовая отчетность компании — баланс, прибыль и отчеты о движении денежных средств — являются ключевым источником данных для анализа инвестиционной стоимости ее акций. Инвесторы в акции, как те, кто занимается своими руками, так и те, кто следует руководству профессионала в области инвестиций, не обязательно должны быть аналитическими экспертами для проведения анализа финансовой отчетности. Сегодня существует множество источников независимого исследования акций, в Интернете и в печати, которые могут сделать за вас «подсчет цифр».Однако, если вы собираетесь стать серьезным инвестором в акции, необходимо базовое понимание основ использования финансовой отчетности. В этой статье мы поможем вам лучше ознакомиться с общей структурой баланса.

Структура баланса

Баланс компании состоит из активов, обязательств и капитала. Активы представляют собой ценные вещи, которыми компания владеет и владеет, или то, что будет получено и может быть объективно измерено.Обязательства — это то, что компания должна другим — кредиторам, поставщикам, налоговым органам, сотрудникам и т. Д. Это обязательства, которые должны быть погашены при определенных условиях и в определенные сроки. Акционерный капитал компании представляет собой нераспределенную прибыль и средства, внесенные ее акционерами, которые принимают неопределенность, связанную с риском владения, в обмен на то, что, как они надеются, будет хорошей окупаемостью их инвестиций.

Взаимосвязь этих статей выражается в фундаментальном уравнении баланса:

Активы = Обязательства + Собственный капитал

Смысл этого уравнения очень важен.Как правило, рост продаж, быстрый или медленный, требует увеличения базы активов — более высоких уровней запасов, дебиторской задолженности и основных средств (заводов, основных средств и оборудования). По мере роста активов компании ее обязательства и / или собственный капитал также имеют тенденцию к росту, чтобы ее финансовое положение оставалось сбалансированным.

То, как активы поддерживаются или финансируются за счет соответствующего роста кредиторской задолженности, долговых обязательств и собственного капитала, многое говорит о финансовом состоянии компании. На данный момент достаточно сказать, что в зависимости от направления деятельности компании и отраслевых характеристик наличие разумного сочетания обязательств и капитала является признаком финансово здоровой компании.Хотя это может быть чрезмерно упрощенным взглядом на фундаментальное уравнение бухгалтерского учета, инвесторы должны рассматривать гораздо большую стоимость капитала по сравнению с обязательствами как показатель положительного качества инвестиций, поскольку наличие высокого уровня долга может увеличить вероятность того, что бизнес столкнется с финансовыми проблемами. .

Форматы бухгалтерского баланса

Стандартные правила бухгалтерского учета представляют баланс в одном из двух форматов: форма счета (горизонтальное представление) и форма отчета (вертикальное представление).Большинство компаний предпочитают вертикальную форму отчета, которая не соответствует типичному объяснению баланса в инвестиционной литературе как имеющего «две стороны», которые уравновешивают друг друга.

Независимо от формата вверх-вниз или бок о бок, все балансовые отчеты соответствуют представлению, в котором различные записи счета размещаются в пяти разделах:

Активы = Обязательства + Собственный капитал

• Оборотные активы (краткосрочные): статьи, которые могут быть конвертированы в денежные средства в течение одного года

• Внеоборотные активы (долгосрочные): статьи более постоянного характера

В качестве совокупных активов они =

• Краткосрочные обязательства (краткосрочные -срочный): обязательства со сроком погашения в течение одного года

• Долгосрочные обязательства (долгосрочные): обязательства со сроком погашения более одного года

Эти общие обязательства +

• Акционерный капитал (постоянный): инвестиции акционеров и нераспределенная прибыль

Презентация аккаунта

В упомянутых выше разделах активов счета перечислены в порядке убывания их ликвидности (насколько быстро и легко они могут быть конвертированы в наличные).Аналогичным образом, обязательства перечислены в порядке их приоритетности к оплате. В финансовой отчетности термины «краткосрочный» и «долгосрочный» являются синонимами терминов «краткосрочный» и «долгосрочный» соответственно и используются как синонимы .

Неудивительно, что разнообразие видов деятельности публично торгуемых компаний отражается в представлениях балансовых отчетов. Балансы коммунальных предприятий, банков, страховых компаний, брокерских и инвестиционно-банковских фирм и других специализированных предприятий существенно отличаются по представлению счетов от тех, которые обычно обсуждаются в инвестиционной литературе.В этих случаях инвестору придется делать скидку и / или полагаться на экспертов.

Наконец, существует небольшая стандартизация номенклатуры счетов. Например, даже у баланса есть такие альтернативные названия, как «отчет о финансовом положении» и «отчет о состоянии». Балансовые счета страдают от того же явления. К счастью, инвесторы имеют легкий доступ к обширным словарям финансовой терминологии, чтобы прояснить незнакомую запись счета.

Важность дат

Баланс представляет финансовое положение компании за один день на конец финансового года, например, последний день отчетного периода, который может отличаться от более привычного нам календарного года.Компании обычно выбирают конечный период, который соответствует времени, когда их коммерческая деятельность достигла самой низкой точки в их годовом цикле, который называется их естественным деловым годом.

Напротив, отчеты о доходах и движении денежных средств отражают деятельность компании за весь финансовый год — 365 дней. Учитывая эту разницу во «времени», при использовании данных из балансового отчета (аналогично фотографическому снимку) и отчетов о доходах / денежных потоках (аналогично фильму) более точным и является практикой аналитиков использовать среднее число для суммы баланса.Эта практика называется «усреднением» и включает в себя взятие цифр на конец года (2019 и 2020 гг.) — скажем, для общих активов — и сложение их вместе и деление полученной суммы на два. Это упражнение дает нам приблизительное, но полезное приближение к балансовой сумме за весь 2020 год, что и представляет собой номер отчета о прибылях и убытках, скажем, чистая прибыль. В нашем примере число общих активов на конец 2020 года будет завышать сумму и искажать соотношение рентабельности активов (чистая прибыль / общие активы).

Итог

Поскольку финансовая отчетность компании является основой для анализа инвестиционной стоимости акций, завершенное нами обсуждение должно предоставить инвесторам «общую картину» для развития понимания основ баланса.

Составление баланса на конец года

Бухгалтерский баланс — это финансовый отчет, используемый для отображения активов и обязательств лица или компании на определенный момент времени. Балансы считаются моментальным снимком финансового состояния.Один балансовый отчет не будет отражать прибыль или убыток, но бухгалтеры сравнивают балансы, чтобы оценить производительность. В частности, балансы на конец года сравниваются с балансовым отчетом за предыдущий год, чтобы четко увидеть, что произошло и что вышло за последний год. Конечно, цель состоит в том, чтобы общая сумма активов превысила общую сумму обязательств, что означает прибыль.

Укажите стоимость всех ваших активов. Независимо от того, предназначен ли баланс для бизнеса или личного пользования, все, что находится в собственности, является активом.Активы включают: банковские счета, собственность, инвентарь, пенсионные планы, паевые инвестиционные фонды и акции, ювелирные изделия, искусство или автомобили. Все, что предоплачено, считается активом. Например, некоторые компании вносят предоплату за аренду или страховку, что означает, что они заплатили за что-то, но еще не получили услугу.

Перечислите стоимость всех ваших обязательств. Обязательства — это ваши долги, такие как сумма, оставшаяся по ипотеке, автокредиты, кредитные линии, платежная ведомость, налоги и задолженность по кредитной карте. Если вы задолжали деньги за что-то, например за машину, часть машины, которой вы владеете, является активом, а сумма, которую вы профинансировали, — пассивом.

Разделите активы и обязательства на разделы. Активы должны быть разделены на основные средства (основные средства, которые никуда не денутся), текущие активы (денежные средства, товарно-материальные запасы и дебиторская задолженность) и предоплаченные расходы. Обязательства следует разделять на долгосрочные (обязательства со сроком погашения более года, например, ипотека) и краткосрочные (обязательства со сроком погашения в течение следующего года).

Подсчитайте чистую стоимость активов. Активы и пассивы всегда должны быть сбалансированы (отсюда и название баланса).Чтобы это произошло, используйте следующее уравнение: Активы = Обязательства + Чистая стоимость. Как только вы узнаете сумму своих активов и пассивов, используйте эту формулу для расчета чистой стоимости. Другими словами, чистая стоимость = активы — обязательства. Чистая стоимость активов обычно указывается под обязательствами.

Проанализируйте данные. Большинство бухгалтеров используют коэффициент текущей ликвидности, коэффициент быстрой ликвидности, оборотный капитал и коэффициент долг / стоимость для анализа состояния компании на основе баланса. Коэффициент текущей ликвидности = Общая сумма активов / Общая сумма обязательств и является показателем финансовой устойчивости компании в целом.Коэффициент быстрой ликвидности = оборотные активы — запасы / текущие обязательства — это показатель ликвидности компании. Оборотный капитал = оборотные активы — текущие обязательства измеряют, насколько хорошо компания может справиться с трудностями. Отрицательный оборотный капитал должен быть большим сигналом того, что что-то не так. Отношение долга к стоимости = общая сумма обязательств / чистая стоимость — это мера того, насколько компания зависит от своего долгового финансирования.

Напишите резюме для руководства верхнего уровня. Не бухгалтеры могут иметь проблемы с усвоением представленной информации и коэффициентов.Написание текстового отчета о финансовых результатах за год может помочь в выявлении слабых и сильных сторон.

Сравните с балансом за аналогичный период прошлого года. Сначала проверьте соотношения, чтобы увидеть, улучшилось ли положение.

Отчетность на конец года, часть 4: Бухгалтерский баланс

Когда дело касается отчетов на конец года, не забывайте о балансе. Гуру управления малым бизнесом и бухгалтерского учета Келли Уолл считает, что бухгалтерский баланс может быть самым важным инструментом для принятия решений вашей компанией.

Балансовый отчет соответствует стандартному формату бухгалтерского учета, показывая все активы компании, все обязательства и собственный капитал. Поскольку в бухгалтерском балансе используется стандартный формат, вы можете последовательно сравнивать финансовое положение вашей компании из одного квартала в другой или сравнивать баланс своей компании с балансом другой. С WorkPoint эти отчеты легко создавать, и у вас остается много времени для таких вещей, как покупки подарков и праздничные вечеринки!

Раздел активов

Раздел «Активы» предназначен для отображения общей стоимости всего имущества или активов вашей компании.Общая сумма всех активов вашей компании отображается вверху раздела «Активы». В разделе отчета «Активы» все ваши активы перечислены в порядке ликвидности (что означает, насколько быстро этот актив может быть превращен в наличные, если потребуется). Активы, которые можно быстрее всего превратить в наличные, перечислены первыми, например, банковский или сберегательный счет. Основные средства, такие как автомобиль или оборудование, отображаются ниже в разделе «Активы».

Оборотные активы включают активы, которые могут быть переведены в денежные средства в течение одного года.Эти активы включают ваши денежные счета, дебиторскую задолженность, товарно-материальные запасы и другие текущие активы, такие как предоплаченные расходы. Предоплаченные расходы считаются «текущими», поскольку они представляют собой товары или услуги, за которые вы уже заплатили, но еще не использовали.

Основные средства включают такие вещи, как автомобили, оборудование, офисная мебель, улучшения зданий и недвижимость.

Прочие активы включают такие вещи, как страхование жизни и роялти.

Раздел о пассивах и капитале

Раздел «Обязательства и капитал» разделен на «Обязательства» и «Капитал».Раздел «Обязательства» предназначен для отображения общей суммы долгов вашей компании, как текущих, так и долгосрочных. Общая сумма всех обязательств вашей компании отображается вверху раздела «Обязательства». В разделе «Обязательства» отчета все ваши долги перечислены в порядке их погашения. Долги, которые обычно выплачиваются первыми, появляются в верхней части списка, например, кредиторская задолженность, которая обычно должна быть выплачена в течение 30 дней. Следующими идут текущие обязательства, которые включают долги, которые обычно выплачиваются в течение года.Наконец, перечислены долгосрочные обязательства, такие как ссуды и ипотеки, срок погашения которых может быть не менее года.

В разделе «Капитал» показаны инвестиции, которые вы вложили в свою компанию, и накопленную нераспределенную прибыль. Формула для расчета вашего капитала:

Итого активы — Итого обязательства = ваш капитал

Обзор на конец 2009 года

Проверяя свой баланс на конец года, убедитесь, что остатки на вашем счету подходят вам.То есть отражает ли ваша учетная запись дебиторской задолженности только открытые счета-фактуры, отражает ли ваша учетная запись дебиторской задолженности только открытые счета, включает ли баланс вашего кредитного счета все покупки и платежи за 2009 год? Если вы несете инвентарь, верна ли инвентарная стоимость?

Если остатки на вашем счету в порядке, вы готовы распечатать отчеты или сохранить их в формате PDF для своих записей.

Следующий и последний отчет, который я вам расскажу, — это отчет о движении денежных средств. Это может быть сложно прочитать, но он является отличным дополнением к вашему отчету о доходах и балансовому отчету, потому что он показывает вам, как вы использовали свои деньги в этом году.

Пример баланса | AccountingCoach

Мы представим примеры трех форматов баланса, содержащих одни и те же гипотетические суммы. (Примечания к финансовой отчетности опускаются, поскольку они будут идентичны независимо от используемого формата.)

Пример баланса с использованием формы счета

В форме счета (показанной выше) его представление отражает уравнение бухгалтерского учета. То есть активы находятся слева; обязательства и акционерный капитал находятся справа.

С помощью формы счета легко сравнить итоги. Также удобно сравнивать текущие активы с текущими обязательствами.

Недостатком формы счета является сложность представления дополнительной колонки сумм на странице размером 8,5 на 11 дюймов.

Пример баланса с использованием формы отчета

Как видите, в отчете форма представляет активы в верхней части баланса. Под активами идут обязательства, за которыми следует акционерный капитал.

Пример сравнительного баланса

Сравнительный баланс представляет несколько столбцов сумм, и в результате заголовком будет Балансы . Дополнительный столбец позволяет читателю увидеть, как самые последние суммы изменились по сравнению с более ранней датой.

Обычно последние суммы указываются в столбце, ближайшем к описаниям, а самые старые суммы — дальше всего от описаний. Также обычно суммы округляются до ближайшего доллара или до ближайшей тысячи долларов.

Как видите, форма отчета более удобна для отчета о дополнительных столбцах с суммами.

Шаблоны балансовых отчетов

Знаете ли вы? Наш пакет бизнес-форм предлагает более 80 различных бизнес-форм, включая следующие шаблоны баланса в формате Excel и PDF:

- Образец баланса: Производитель — Корпорация

- Образец баланса: Розничная / оптовая торговля — Корпорация

- Образец баланса: Розничная / оптовая торговля — ИП

- Образец баланса: Услуги — Корпорация

- Образец баланса: Услуги — ИП

В дополнение к нашим шаблонам баланса, наши бизнес-формы также предлагают шаблоны для отчета о прибылях и убытках, отчета о движении денежных средств и т. Д.

Теперь, когда мы ознакомились с некоторыми образцами балансовых отчетов, мы подробно опишем каждый раздел баланса.

Понимание бухгалтерского баланса (определение и примеры)

Балансовые отчеты могут помочь вам увидеть общую картину: чистая стоимость вашей компании, сколько у вас денег и где они хранятся. Они также необходимы для привлечения инвесторов, получения кредита или продажи вашего бизнеса.

Так что вам определенно нужно знать, как его обойти. Вот здесь-то и пригодится это руководство.Мы проведем вас по балансам, шаг за шагом.

Что такое баланс?

Бухгалтерский баланс является одним из трех основных финансовых отчетов, наряду с отчетом о прибылях и убытках и отчетом о движении денежных средств.

Балансовый отчет дает моментальный снимок ваших финансовых результатов в определенный момент, включая каждую запись в журнале с момента основания вашей компании. Он показывает, чем владеет ваш бизнес (активы), что он должен (обязательства) и какие деньги остаются у владельцев (собственный капитал).

Поскольку он обобщает финансы предприятия, баланс также иногда называют отчетом о финансовом положении. Компании обычно готовят его в конце отчетного периода, например месяца, квартала или года.

Назначение балансаПоскольку баланс отражает каждую транзакцию с момента основания вашей компании, он показывает общее финансовое состояние вашего бизнеса. Вы сразу узнаете, сколько денег вы вложили или сколько у вас накопилось долга.Или вы можете сравнить текущие активы с текущими обязательствами, чтобы убедиться, что вы в состоянии оплатить предстоящие платежи.

Информация в балансовом отчете вашей компании может помочь вам рассчитать ключевые финансовые коэффициенты, такие как отношение «заемных средств к собственному капиталу», которое показывает способность компании оплачивать свои долги собственным капиталом (в случае необходимости!). Еще более применимо соотношение текущей ликвидности: текущие активы / текущие обязательства. Это скажет вам, сможете ли вы выплатить все свои долги в течение следующих 12 месяцев.

Вы также можете сравнить свой последний баланс с предыдущими, чтобы узнать, как ваши финансы изменились с течением времени. Вы сможете увидеть, как далеко вы продвинулись с первого дня.

Дополнительная литература: Как читать баланс

Простой шаблон балансаВы можете скачать простой шаблон баланса здесь.

Что входит в баланс

Все балансы разделены на три категории: активы, обязательства и собственный капитал.

Активы

Начнем с активов — вещей, которыми владеет ваш бизнес и которые имеют долларовую стоимость.

Перечислите свои активы в порядке их ликвидности или того, насколько легко их можно превратить в наличные, продать или потребить. Все, что вы ожидаете конвертировать в наличные в течение года, называется текущими активами.

Оборотные активы включают:

- Деньги на расчетном счете

- Деньги в пути (перевод денег с другого счета)

- Дебиторская задолженность (деньги, причитающиеся вам покупателями)

- Краткосрочные вложения

- Опись

- Предоплата

- Эквиваленты денежных средств (валюта, акции и облигации)

С другой стороны, долгосрочные активы — это вещи, которые вы не планируете конвертировать в наличные в течение года.

Долгосрочные активы включают:

- Строения и земля

- Машины и оборудование (за вычетом накопленной амортизации)

- Нематериальные активы, такие как патенты, товарные знаки и деловая репутация (вы должны указать рыночную стоимость того, по какой справедливой цене покупатель может их приобрести)

- Долгосрочные вложения

Допустим, у вас есть веганский ресторанный бизнес под названием «Где говядина?». По состоянию на 31 декабря активы вашей компании: деньги на текущем счете, неоплаченный счет за свадьбу, которую вы только что обслужили, а также посуда, посуда и столовые приборы на сумму 900 долларов.Вот как бы вы занесли свои активы в баланс:

| АКТИВЫ | |

|---|---|

| Банковский счет | 2 050 долл. США 90 274 |

| Дебиторская задолженность | 6 100 долл. США 90 274 |

| Оборудование | $ 900 |

| Итого активы | $ 9 050 |

Обязательства

Затем идут ваши обязательства — то, что ваш бизнес должен другим.

Перечислите свои обязательства по срокам их погашения.Как и активы, вы можете классифицировать их как текущие (срок погашения в течение года) и долгосрочный (срок погашения более чем через год).

Ваши текущие обязательства могут включать:

- Кредиторская задолженность (ваша задолженность перед поставщиками за товары, приобретенные в кредит)

- Заработная плата, которую вы должны сотрудникам за уже отработанные часы

- Займы, которые необходимо выплатить в течение года

- Задолженность по налогам

А вот некоторые (долгосрочные) долгосрочные обязательства:

- Займы, которые не нужно возвращать в течение года

- Облигаций, выпущенных вашей компанией

Возвращаясь к нашему примеру с кейтерингом, предположим, что вы еще не оплатили последний счет от поставщика тофу.У вас также есть бизнес-кредит, срок погашения которого истекает через 18 месяцев.

Вот обязательства компании Where’s the Beef:

| ОБЯЗАТЕЛЬСТВА | |

|---|---|

| Кредиторская задолженность | $ 150 |

| Долгосрочная задолженность | 2 000 долл. США 90 274 |

| Итого обязательства | 2150 долл. США |

Собственный капитал

Капитал — это деньги, которыми в настоящее время владеет ваша компания.(Эта категория обычно называется «собственный капитал» для индивидуальных предпринимателей и «акционерный капитал» для корпораций.) Она показывает, что принадлежит владельцам бизнеса.

Собственный капитал включает:

- Капитал (деньги, вложенные в бизнес собственниками)

- Частные или государственные акции

- Нераспределенная прибыль (вся ваша выручка за вычетом всех ваших расходов с момента запуска)

Собственный капитал также может уменьшаться, когда владелец выводит деньги из компании, чтобы заплатить себе, или когда корпорация выплачивает дивиденды акционерам.

Предположим, что вы вложили 2500 долларов в запуск бизнеса в 2016 году и еще 2500 долларов через год. С тех пор вы вывели из бизнеса 9000 долларов, чтобы заплатить себе, и оставили некоторую прибыль в банке.

Вот краткое изложение собственного капитала «Где у говядины»:

| КАПИТАЛ ВЛАДЕЛЬЦА | |

|---|---|

| Капитал | 5000 долларов США |

| Нераспределенная прибыль | $ 10 900 |

| Чертеж | –9 000 долл. США |

| Итого собственный капитал | $ 6 900 |

Уравнение баланса

Это бухгалтерское уравнение является ключом к балансу:

Активы = Обязательства + Собственный капитал

Активы переходят на одну сторону, обязательства плюс капитал — на другую.Обе стороны должны балансировать — отсюда и название «баланс».

В этом есть смысл: вы платите за активы своей компании, либо занимая деньги (т.е. увеличивая свои обязательства), либо получая деньги от владельцев (собственный капитал).

Образец баланса

Мы готовы поместить все в стандартный шаблон (его можно скачать здесь). Вот как выглядит образец баланса в правильном формате:

Ницца. Ваш баланс готов к работе.

Отлично. Что мне теперь с этим делать?