Пример расчета ндс: Как рассчитать НДС. Пример расчета

Формула НДС (налога на добавленную стоимость)

Понятие НДС

При применении такого налога, как НДС, конечный потребитель товара уплачивает производителю (продавцу) налог со всей стоимости покупаемого блага.

В соответствии с положениями Налогового Кодекса (ст. 164) на территории нашей страны действуют три ставки НДС:

- Нулевая ставка, применяемая для продукции, которая вывозится для реализации за территорию РФ (экспорт), а также логистические услуги, которые оказываются при осуществлении внешнеторговой деятельности.

- Ставка в размере 10% , применяемая для книжных товаров, продуктов питания, детских товаров и продукции для организаций здравоохранения.

- Ставка в размере 18% , которая используется во всех случаях, которые не перечислены в первых двух пунктах.

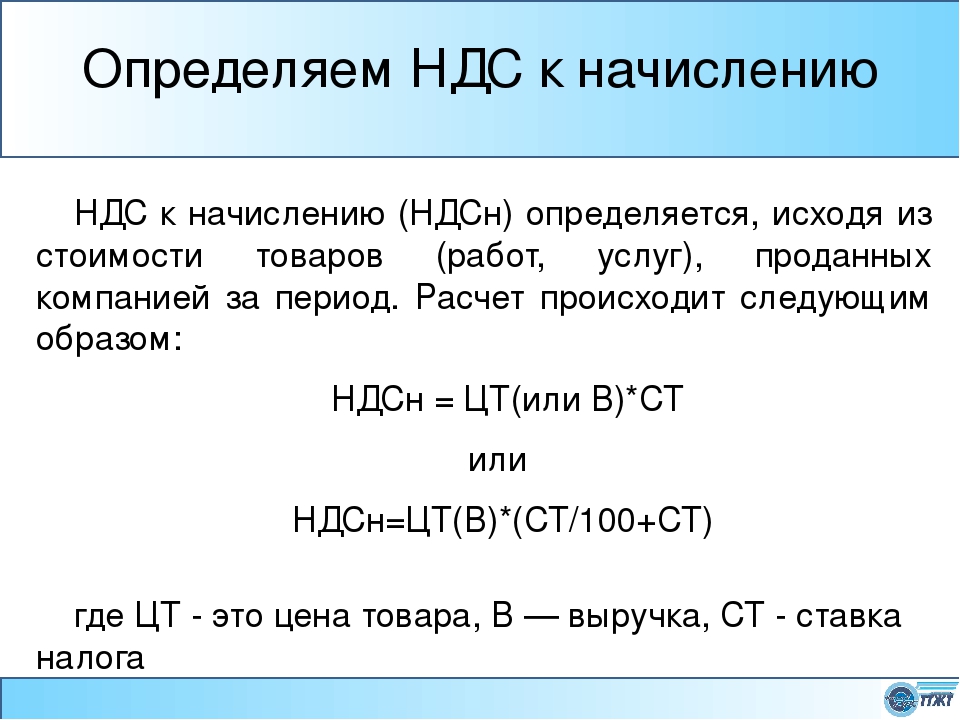

Определив ставку НДС (18 или 10%), не сложно рассчитать размер данного налога.

Порядок действий при расчете НДС

Прежде чем проводить расчеты по формуле расчета НДС, важно произвести 3 базовых действия:

- Определение налоговой ставки, которая применяется в конкретном случае (0, 10, 18 %).

Это можно сделать, опираясь на статью 164 Налогового Кодекса РФ.

Это можно сделать, опираясь на статью 164 Налогового Кодекса РФ. - Расчет налоговой базы, которая включает исходную стоимость реализуемого товара и услуг, увеличенную на размер акциза (в случае, если продукция подакцизная).

- Применение формулы НДС.

Величина налога, которая получена при осуществлении математических вычислений, обязательно вносится в счета-фактуры. Счет-фактура должна быть передана заказчику (покупателю) в соответствии со способом реализации продукции.

Формула расчета НДС

В соответствии с действующим законодательством, а именно статье 168 НК РФ, НДС необходимо предъявлять контрагентам в дополнение к цене реализации товаров и услуг.

Для определения общей суммы по счету, который выставляется покупателю, нужно применить формулу расчета НДС:

НДС = Стоимость товара (без НДС) * Ставка НДС/100%

В случае если у бухгалтерии нет необходимости расчета размера налога, можно определить цену товаров, которая предъявляется клиенту, применяя соответствующую формулу расчета НДС:

- Окончательная сумма (ставка 18 %) = Начальная цена товара *1,18

- Окончательная сумма (ставка 10 %) = Начальная цена продукции *1,1

Формула расчета НДС вычисляется как в программе Excel, на калькуляторе, так и в специальных онлайн приложениях, которые предназначены для автоматизации работы бухгалтерии.

Значение НДС

Все коммерческие организации, которые работают на общей системе налогообложения, обязаны корректно высчитывать налог на добавленную стоимость и своевременно отчислять его в государственный бюджет.

Формула расчета НДС является актуальной для специалистов соответствующих сфер деятельности:

- Бухгалтера,

- экономиста,

- менеджера по продажам,

- руководителя компании и др.

Ошибки, которые могут быть допущены при исчислении НДС, могут стать основанием нарушения действующего законодательства, что ведет к наложению штрафных санкций.

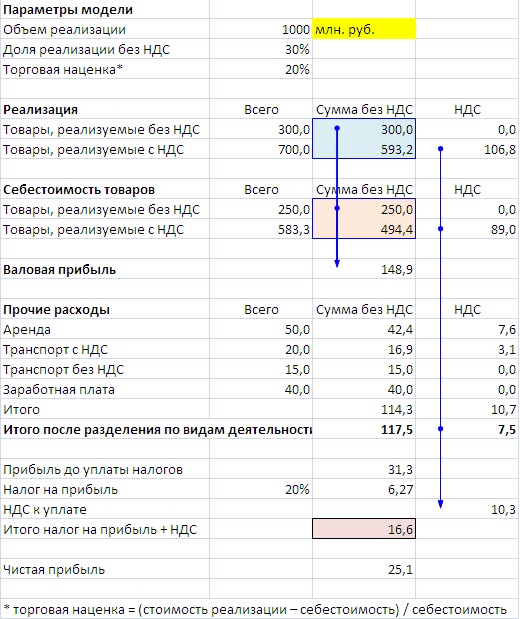

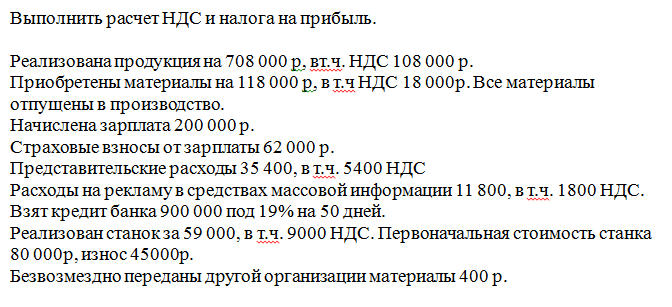

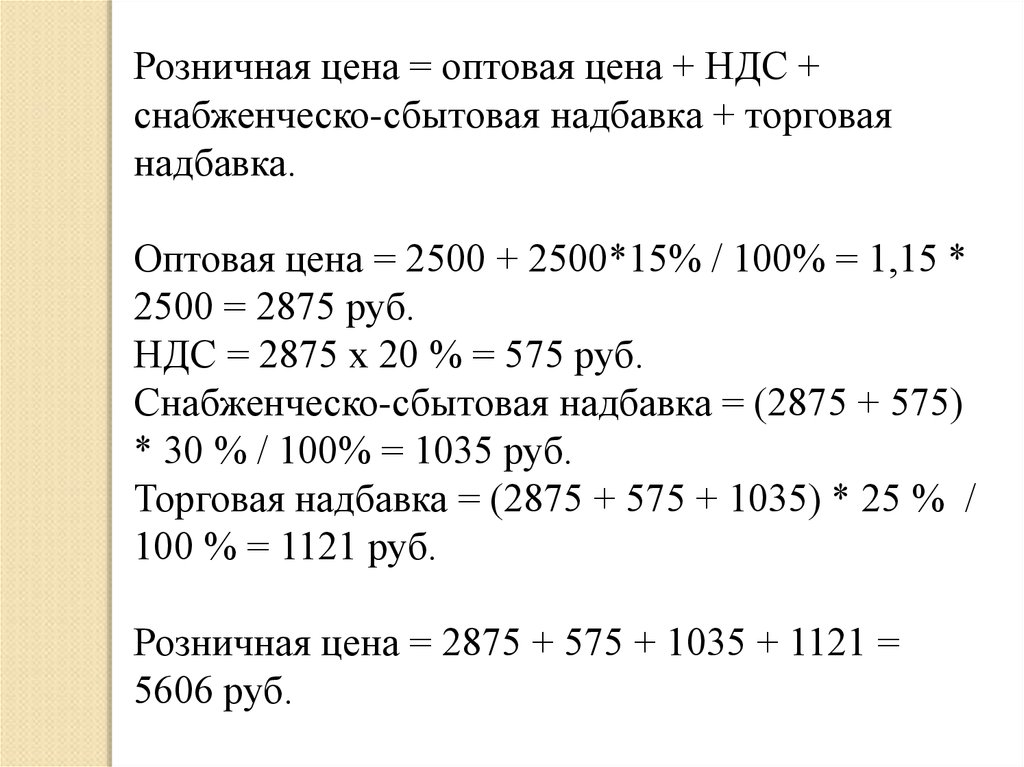

Примеры решения задач

Калькулятор НДС онлайн | Образец — бланк — форма

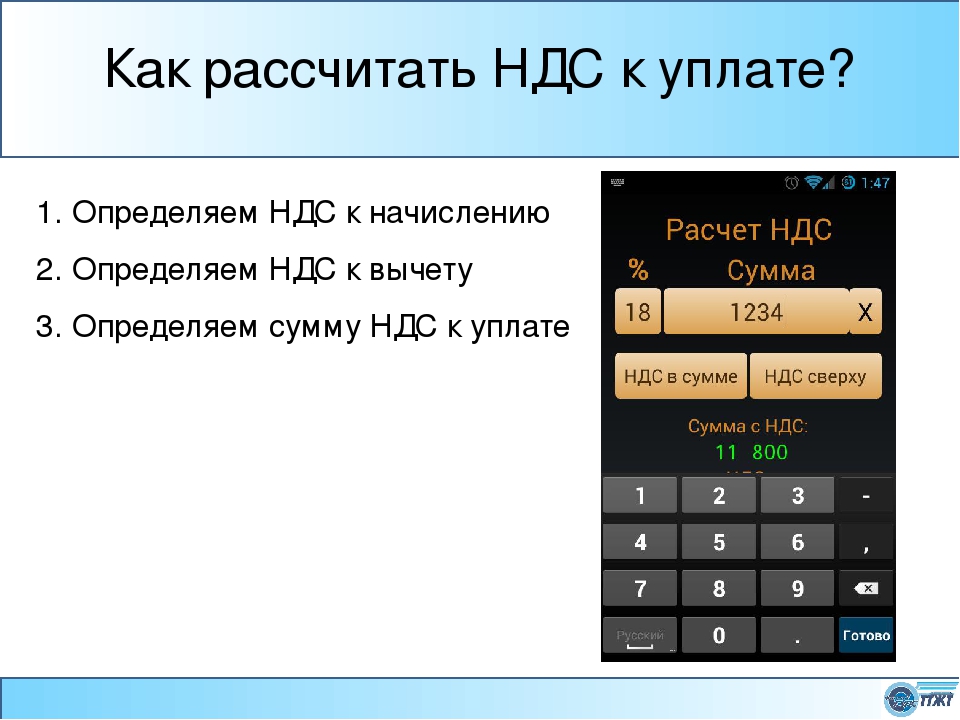

С помощью представленного калькулятора можно легко рассчитать сумму НДС. Просто заполните известную величину: сумму без НДС, сумму с НДС или сумму налога, и остальные поля автоматически рассчитаются. Единственное нерасчетное поле это ставка НДС, она указывается в процентах.

Для нового расчета достаточно нажать кнопку сброса.

По умолчанию ставка НДС установлена в размере 18%, но ее можно изменить.

Ниже калькулятора описана дополнительная информация по работе, а так же порядок расчета, заложенный в представленный калькулятор.

Для чего требуется расчет НДС

Расчет НДС довольно таки частая процедура при ведении бухгалтерского учета на любом предприятии, применяющем общую систему налогообложения. И для неискушенных пользователей задача выделения НДС не всегда имеет очевидное решение, а плата за ошибку может быть большой. Наш калькулятор НДС поможет вам оперативно рассчитать сумму НДС, или выделить налог из уже известной суммы с НДС.

Размер ставки НДС в 2015 году

В 2018 году значение ставки НДС останется прежним, так же как и порядок расчета НДС. В соответствии со ст. 164 НК РФ НК РФ на реализацию товаров и услуг установлена ставка НДС в размере 18%, исключая отдельные виды товаров для детей, и большинство продовольственных продуктов, так же сюда относятся периодические печатные издания и книжная продукция, относящаяся к образованию, а также некоторые виды медицинских товаров.

Как происходит расчет НДС без применения калькулятора НДС.

Если нужно выделить НДС из суммы, необходимо разделить сумму на (100 + НДС%), и полученную сумму умножить на 100, и из исходной суммы вычесть полученную. Пример: исходная сумма с НДС 236, делаем первое вычисление 236 / (100 + 18) × 100 = 200. Затем из 236 вычитаем 200, получаем 36 сумма НДС.

Если нужно начислить НДС, то расчет упрощается, исходную сумму умножаем на (100 + НДС%), и делим на 100. Получаем сумму с НДС, если следовать примеру выше то 200 × (100 + 18) / 100 = 236. Получить сумму НДС можно вычитанием их полученной суммы первоначальной. Или умножать исходную только на ставку НДС 200 × 18 / 100 = 36.

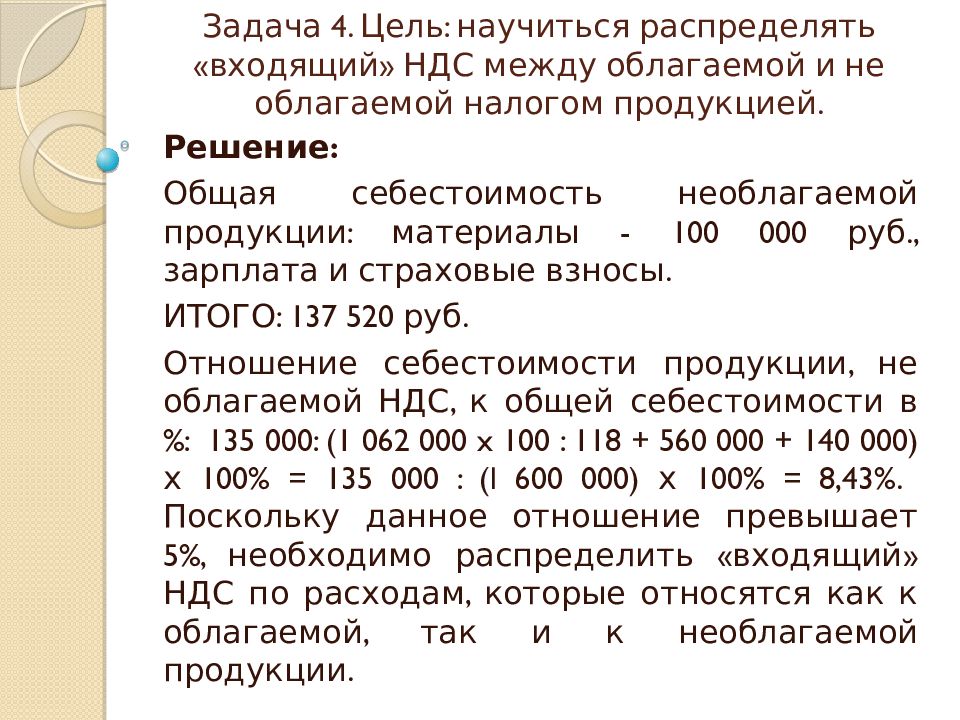

НДС 5 (правило пяти процентов)

Расчет НДС

5% представляет собой особый способ

обложения налогом. Алгоритм расчета

подвергся изменениям с 2020 года. Если

фирма одновременно проводит облагаемые

и необлагаемые процедуры, то могут

возникнуть сложности в начислении

налогов.

В таком случае компании требуется вести учет раздельно по облагаемым необлагаемым операциям. Но есть некоторые нюансы – разные типы издержек иногда направляются на каждый из видов деятельности. Чтобы учитывать такие расходы, применяется правило 5%.

Правило 5 процентов по НДС: пример расчета

Важно, что правило пяти процентов используется, если расходы направляются на два типа действий, которые облагаются и на которые не начисляется тариф. Если расходы направляются на выполнение необлагаемых типов работы, правило не используется. Правило пяти % ранее было другим, допускалось принимать входной сбор к вычету, если траты 5% использовались в необлагаемых сделках.

Необходимость ведения

раздельного учета

НДС появляется, если фирма проводит

экспорт, ведет операции, которые подлежат

обложению. Если фирма сразу проводит

облагаемые и освобожденные от сбора

действия, то учитывать тариф может быть

сложно. В такой ситуации доходы и расходы

по разным типам операций рассчитываются

отдельно.

Основная задача – распределение входного сбора для дальнейшего принятия к вычету. Если компания проводит операции с налогами и иногда получает доходы по займам, к примеру, то рекомендуется применять правило 5%. Его применение дает возможность установить размер трат, которые связаны с необлагаемыми действиями.

Если фирма занимается проведением действий, на которые не начисляется тариф постоянно, чтобы рассчитать значение расходов по этим процедурам, нужно вести бухучет особым способом. Сведения по себестоимости продаж, прочих расходах требуется указывать отдельно. Для удобства ведения действий можно открыть разные субсчета.

Важной является проблема по отдельным операциям, не подлежащим обложению. Нужно учесть, какие льготные режимы действуют, есть ли в перечне льготные действия по статье 149, появляется ли право на освобождение в связи с экспортом или ст. 145 НК. Большинство компаний работают с разной продукцией.

При этом единого

метода ведения нет. В связи с этим можно

использовать тот порядок, который удобен

для компании, важно, чтобы процедуры

были разграничены. Если учет ведется

неправильно, есть вероятность, что

налоговые органы будут восстанавливать

весь входной сбор. Как следствие, у

компаний появятся пени и штрафы.

В связи с этим можно

использовать тот порядок, который удобен

для компании, важно, чтобы процедуры

были разграничены. Если учет ведется

неправильно, есть вероятность, что

налоговые органы будут восстанавливать

весь входной сбор. Как следствие, у

компаний появятся пени и штрафы.

Раздельный учет при экспорте является обязательным условием. Если за отчетный промежуток доля трат в целом на производство и покупку товаров – менее 5% от общих затрат на изготовление и продажу, есть возможность получить освобождение от ведения раздельного учета.

К совокупным расходам при использовании правила 5% относят затраты на покупку и производство, реализацию. До 2019 года правило имело такую суть, что входной тариф возможно принимать к вычету, если затраты в пределах 5% направлялись на необлагаемые сделки. Теперь правило используется, если расходы направляются на 2 типа операций.

К примеру, затраты фирмы с уплатой налога составили 10 млн. Затраты, которые не облагаются, равны 0,5 млн. Траты на общие хозяйственные нужды равны 3 млн. Расчет проводится 500 000: ( 10 000 000 + 3 000 000)*100% = 3,8%.Сумма составляет менее 5%, следовательно, фирма имеет право вести раздельный учет и принимать входной тариф к вычету.

Траты на общие хозяйственные нужды равны 3 млн. Расчет проводится 500 000: ( 10 000 000 + 3 000 000)*100% = 3,8%.Сумма составляет менее 5%, следовательно, фирма имеет право вести раздельный учет и принимать входной тариф к вычету.

Как вести раздельный учет по НДС в 2019 году

Раздельный учет налога на добавленную цену применяется, если плательщиком сразу проводятся облагаемые и освобожденные действия. Такой порядок применяется, если часть процедур рассчитывается по нулевому тарифу, фирма частично продает продукцию вне РФ.

Есть некоторые принципы осуществления учета. В одном типе работы при покупке товаров, которые полностью применяются в облагаемой деятельности, сложностей не возникает. Предъявленный тариф к вычету поставщиком можно принять целиком. Если товары будут применяться в освобожденной от налога деятельности, сумма отнесется к увеличению стоимости.

Если покупаемые товары

или услуги, активы применяются в

облагаемой и освобожденной деятельности,

действует особое распределение тарифа. Для установления суммы вычета, требуется

рассчитать пропорцию.

Для установления суммы вычета, требуется

рассчитать пропорцию.

В 21 главе НК нет данных о методике распределения раздельно операций, плательщики составляют ее сами. Обычно компании составляют методические рекомендации по такому распределению в политике.

ставка, плательщики, как рассчитать, возврат налога на добавленную стоимость в 2021 году

Что такое налог на добавленную стоимость?Еще одним наполнителем государственной казны, помимо ранее описанных нами налогов (налог на землю, транспортный налог, налог на имущество, социальный налог и подоходный налог), является НДС (расшифровка: налог на добавленную стоимость).

Налог на добавленную стоимость – это налог, уплачиваемый от стоимости реализованных товаров, оказанных услуг или работ на территории РК. Также НДС уплачивается при импорте товаров при пересечении границы.

Также НДС уплачивается при импорте товаров при пересечении границы.

НДС является косвенным платежом. Ибо его уплата осуществляется на всех этапах создания и реализации продукции. То есть, сначала уплата НДС осуществляется производителем товара, потом посредниками (продавцом), а потом уже конечным потребителем, то есть нами с вами.

Кто является плательщиками НДС?Индивидуальные предприниматели; юридические лица-резиденты, кроме госучреждений и общеобразовательных школ; филиалы/представительства нерезидента, ведущие деятельность в Республике Казахстан; импортеры.

Все перечисленные субъекты (согласно Налоговому Кодексу РК) — плательщики налога на добавленную стоимость.

Существует реестр плательщиков НДС. Осуществить поиск плательщиков НДС и получить данные о интересующем вас плательщике можно на портале Электронного правительства.

Постановка на учет по НДС бывает добровольная и обязательная.

Какая ставка НДС в Казахстане?На сегодняшний день, действуют две ставки НДС: 12% и 0%.

0% или нулевая ставка применяется при реализации экспорта товаров. С полным перечнем операций, освобожденных от обложения НДС можно ознакомиться в НК Республики Казахстан.

Ставка 12% применяется во всех остальных случаях.

Как посчитать НДС?Произвести расчет НДС можно как самостоятельно, так и с помощью НДС калькулятора на нашем сайте.

Рассчитать налог на добавленную стоимость можно следующим способом:

Начисление НДС

НДС = облагаемый оборот (без НДС) х 12% — НДС в зачет

Выделение НДС

НДС = цена товара х 12 : (12 + 100)

Основным нюансом и сложностью расчета суммы НДС является расчет НДС, который идет в зачет.

Рассмотрим на примере, что такое зачет НДС и как он рассчитывается.

- Продавец «Х» приобрел у поставщика «Y» товар на сумму 2 240 тенге (с учетом НДС)

- Из этой суммы: 2 000 тенге — стоимость товара; 240 тенге — НДС.

- Продавец «Х» продал товар за 2 576 тенге (с учетом НДС)

- Из этой суммы: 2 300 тенге — стоимость товара, 276 тенге — НДС

- Но ранее продавец «Х» уже уплатил 240 тенге НДС при покупке этого товара у поставщика «Y»

- Эти 240 тенге и есть НДС, который идет в зачет

- Таким образом продавец «Х» заплатит в казну не все 276 тенге НДС, а 276 — 240 = 36 тенге

Для расчета НДС в зачет используют два метода: пропорциональный и раздельный. Вы сами выбираете, какой из методов для вас будет более выгодным. Выбор метода осуществляется на целый год и поменять его можно будет только с 1 января следующего года.

Вы сами выбираете, какой из методов для вас будет более выгодным. Выбор метода осуществляется на целый год и поменять его можно будет только с 1 января следующего года.

Отчетным периодом по НДС является календарный квартал. Именно за этот период налогоплательщиками подается налоговая декларация (форма 300). Сроки подачи декларации: до 15 числа месяца, который наступает после завершения отчетного квартала.

Сам же НДС должен быть уплачен в казну в такие сроки: не позже 25-го числа второго месяца, который следует после завершения отчетного квартала.

Возврат НДСРассмотрим на примере случай, когда возможен возврат НДС.

Продавец «Х» купил товара на 896 000 тенге (включая 96 000 тенге НДС)

Часть товаров на сумму 672 000 тенге продавец «Х» продал за границу (экспорт) за 700 000 тенге (ставка НДС – 0%)

Остальную часть товара на сумму 224 000 тенге продавец «Х» продал на территории РК за 268 800 тенге (включая 28 800 тенге НДС)

НДС в зачет = 28 800 — 96 000 = 67 200 тенге

То есть, как видим, получается, что зачетный НДС превышает начисленный на 67 200 тенге.

Данную сумму продавец «Х» имеет право вернуть из бюджета.

Возврат НДС также возможен по товарам и услугам, приобретенным по гранту или же дипломатическим представительством.

Формула НДС в Excel

В Microsoft Office Excel есть возможность расчета нескольких вариаций налога на добавленную стоимость посредством применения соответствующих формул. Подробности вычислений НДС будут рассмотрены в данной статье.

Как вычисляется НДС

Прежде чем переходить к расчету величины в Excel, необходимо понять, что такое НДС. В общем виде НДС можно найти по следующей формуле: Сумма без НДС*Ставку/100%.

Обратите внимание! У каждой страны разная налоговая ставка. Например, в России она составляет 18%. Далее будут рассмотрены основные методы расчета.

Способ 1. Вычисление ставки от налоговой базы

Налог на добавленную стоимость от налоговой базы в Excel находится по алгоритму:

- Составить исходную табличку с данными, для которых требуется вычислить рассматриваемый налог.

Подробнее на изображении ниже:

Подробнее на изображении ниже:

- Поставить курсор мыши в 1-ю ячейку 2-го столбца таблицы и прописать в ней формулу «=значение в ячейке налоговой базы*18%». В данном случае это будет «=А3*18%».

- Нажать на «Enter» для завершения формулы.

- Кликнуть по результату ПКМ и перейти в меню «Формат ячеек…» Здесь в графе «Числовые форматы» надо выбрать вариант «Денежный», задать единицу измерения «Рубль», указать нужное количество чисел после запятой (обычно 2 цифры) и нажать на «ОК» внизу окна.

- Растянуть формулу на оставшиеся строки табличного массива, чтобы автоматически заполнить их и не выполнять вышеуказанные действия отдельно для каждого поля.

- Заполнить столбец в таблице, где указывается общая сумма НДС. Для этого потребуется сложить значения двух предыдущих столбцов. В рассматриваемом примере это буде формула «=А3+В3».

- Проверить результат и растянуть найденное значение на оставшиеся элементы массива, чтобы продлить формулу.

Важно! При выборе денежного формата в ячейках после числа автоматически будет ставиться буква Р, которая указывает на действующую валюту в России.

Способ 2. Нахождение налога от суммы с НДС

Иногда для составления отчетности за определенный период требуется найти НДС от суммы, в которую он входит изначально. В этой ситуации нужная формула выглядит так: НДС = Сумма с НДС/118%*18%. С применением программы Excel такое вычисление производится следующим образом:

- Выделить 1-ю ячейку столбца, в котором рассчитывается налог.

- Прописать указанную выше формулу, задав соответствующее число конечной суммы с включенным НДС. В данном случае выражение имеет вид: «=С3/118%*18%».

- Кликнуть по «Enter» с клавиатуры компьютера и проверить результат. Получившееся значение надо также растянуть на оставшиеся строчки таблички, чтобы заполнить их в автоматическом режиме.

Таким образом, второй столбец массива будет заполнен.

Таким образом, второй столбец массива будет заполнен.

- Перейти к заполнению параметров базы налогообложения. Для этого необходимо из конечной суммы с включенным НДС вычесть сам налог. Т.е. в рассматриваемом примере это будет «С3-В3».

- Нажать «Enter» для подтверждения и продлить формулу на весь диапазон табличного массива.

- Убедиться, что все нужные поля заполнены.

Дополнительная информация! Если результат не выводится в выделенную ячейку, то пользователю потребуется проверить правильность написания формулы.

Способ 3. Расчет НДС от параметра базы налогообложения

При решении такой задачи в Excel нужно пользоваться следующей формулой: Стоимость с учетом НДС = База налогообложения * 118%. Далее в качестве примера будет приведена таблица из предыдущих способов, но только без столбика с показателем НДС. Для нахождения конечной суммы с НДС потребуется проделать следующие манипуляции:

- Поставить курсор мышки в 1-ю строку 2-го столбца и прописать в ней формулу, рассмотренную выше: «=А3*118%».

- После написания выражения надо щелкнуть по «Enter» для выведения результата в выбранную ячейку табличного массива.

- Теперь пользователю остается только продлить полученный результат до конца столбика, чтобы заполнить все строчки таблицы.

Способ 4. Как подсчитать показатель базы налогообложения от общей суммы с НДС

Часто пользователям Excel при составлении финансовой отчетности требуется решить задачу, обратную той, что была рассмотрена в предыдущем методе. Формулу, по которой производятся вычисления, можно упростить до выражения: = Конечная сумма с включенным налогом на добавленную стоимость / 118%.

На практике алгоритм выполнения поставленной задачи можно разделить на несколько простых этапов, каждый из которых заслуживает подробного изучения для полного понимания темы:

- Поставить курсор компьютерного манипулятора в 1-ю строку столбца «База налогообложения».

- В выделенном элементе прописать формулу «= Сумма с НДС / 118%».

В данном примере используется выражение «В3/118%».

В данном примере используется выражение «В3/118%».

- Нажать на «Enter», чтобы подтвердить и завершить выполнение формулы.

- Значение, полученное в 1-ой ячейке таблицы, протащить до конца массива. Так оставшиеся строчки заполнятся автоматически.

Обратите внимание! В MS Excel есть стандартная формула для расчета НДС. Ее можно найти в списке встроенный в программу математических функций.

Заключение

Так, в Excel довольно просто рассчитать НДС, воспользовавшись специальными формулами. При этом пользователь сможет сэкономить собственное время, которое уйдет на нахождение НДС с помощью обычного калькулятора. Выше были рассмотрены основные способы расчета налога. Чтобы разбираться в теме, необходимо ознакомиться с изложенной информацией.

Оцените качество статьи. Нам важно ваше мнение:

Какие примеры налога на добавленную стоимость (НДС)?

Налог на добавленную стоимость (НДС) — это налог на потребление, который взимается с продукта многократно в каждой точке продажи, в которой была добавлена стоимость. То есть налог добавляется, когда производитель сырья продает продукт фабрике, когда фабрика продает готовый продукт оптовику, когда оптовый торговец продает его розничному продавцу и, наконец, когда розничный торговец продает его потребитель, который будет его использовать.

То есть налог добавляется, когда производитель сырья продает продукт фабрике, когда фабрика продает готовый продукт оптовику, когда оптовый торговец продает его розничному продавцу и, наконец, когда розничный торговец продает его потребитель, который будет его использовать.

В конечном итоге НДС платит розничный потребитель.Покупателю на каждом более раннем этапе производства продукта возмещается НДС последующим покупателем в цепочке. НДС обычно используется в европейских странах. В США не используется система НДС.

НДС обычно выражается в процентах от общей стоимости. Например, если продукт стоит 100 долларов, а НДС составляет 15%, потребитель платит продавцу 115 долларов. Торговец оставляет себе 100 долларов и переводит 15 долларов правительству.

Ключевые выводы

- Налог на добавленную стоимость (НДС) уплачивается на каждом этапе производства продукта от продажи сырья до его окончательной покупки потребителем.

- Каждое начисление используется для возмещения расходов предыдущему покупателю в цепочке.

Итак, в конечном итоге налог оплачивает потребитель.

- Противники утверждают, что это несправедливо по отношению к потребителям с низкими доходами, которые должны тратить большую часть своего дохода на НДС, чем более состоятельные потребители. Сторонники

- говорят, что это препятствует уклонению от уплаты налогов, обеспечивая бумажный или электронный след налогов для каждого продукта.

НДС против налога с продаж

Систему НДС часто путают с национальным налогом с продаж.Но налог с продаж взимается только один раз — в конечной точке покупки потребителем. Так что платит только розничный покупатель.

Система НДС основана на счетах и взимается на нескольких этапах производства готового продукта. Каждый раз, когда добавляется стоимость, совершается продажа, а налог собирается и перечисляется правительству.

Пример НДС

Пример уплаты 10% НДС по цепочке производства может выглядеть следующим образом:

Производитель электронных компонентов закупает сырье из различных металлов у дилера. Дилер по металлу является продавцом на данном этапе производственной цепочки. Дилер взимает с производителя 1 доллар плюс 10-процентный НДС, а затем отправляет 10-процентный НДС правительству.

Дилер по металлу является продавцом на данном этапе производственной цепочки. Дилер взимает с производителя 1 доллар плюс 10-процентный НДС, а затем отправляет 10-процентный НДС правительству.

Производитель использует сырье для создания электронных компонентов, которые затем продает компании по производству сотовых телефонов за 2 доллара плюс 20 центов НДС. Производитель отправляет 10 центов собранного НДС правительству, а остальные 10 центов оставляет себе, которые возмещают ему НДС, который он ранее уплатил дилеру по металлу.

Производитель сотовых телефонов увеличивает стоимость, производя свои мобильные телефоны, которые он затем продает розничному продавцу сотовых телефонов за 3 доллара плюс 30 центов НДС. Он платит правительству 10 центов НДС. Остальные 20 центов возмещают производителю сотового телефона НДС, уплаченный производителю электронных компонентов.

Наконец, розничный торговец продает телефон потребителю за 5 долларов плюс 50 центов НДС, 20 центов из которых выплачиваются правительству, а остальная сумма остается в качестве возмещения ранее уплаченного НДС.

НДС, уплачиваемый в каждой точке продажи по пути, составляет 10% от добавленной стоимости продавцом.

НДС в Великобритании

Стандартный НДС в Великобритании составляет 20% с 2011 года.

Ставка снижена до 5% на определенные покупки, такие как детские автокресла и электроэнергию для дома. НДС не облагается некоторыми предметами, такими как продукты питания и детская одежда. Финансовые операции и операции с недвижимостью также не облагаются налогом.

Аргументы в пользу НДС

Сторонники налогообложения на добавленную стоимость утверждают, что система НДС препятствует попыткам уклонения от уплаты налогов.Тот факт, что НДС взимается (и регистрируется) на каждом этапе производства, поощряет соблюдение налоговых требований и препятствует работе на черном рынке.

Производители и поставщики должны быть зачислены на уплату НДС на свои ресурсы, они несут ответственность за сбор НДС на свои исходящие товары: товары, которые они создают или продают.

У розничных предприятий есть стимул собирать налог со своих клиентов, поскольку это единственный способ для них получить кредит на НДС, который они должны были уплатить при оптовой покупке своих товаров.

Лучше, чем скрытый налог

НДС также, возможно, лучше, чем так называемые скрытые налоги. Это налоги, которые потребители платят, даже не подозревая о них, например, налоги на бензин и алкоголь. В США это надбавки к налогу с продаж, но они не перечислены.

Поскольку они взимаются по одинаковому проценту со многих или большинства продуктов и услуг, считается, что НДС оказывает меньшее влияние на отдельные экономические решения, чем налог на прибыль.

Тем не менее, он может быть зарегистрирован в экономике страны. НДС считается эффективным способом улучшить рост валового внутреннего продукта (ВВП) страны, повысить налоговые поступления и устранить дефицит государственного бюджета.

Аргументы против НДС

Противники НДС утверждают, что он несправедливо обременяет людей с низкими доходами.

В отличие от прогрессивного налога на прибыль, такого как система США, в которой люди с более высокими доходами платят более высокий процент налогов, НДС является фиксированным налогом: все потребители, независимо от дохода, платят одинаковый процент.

Очевидно, что 20% НДС в Великобритании, например, более глубоко урезает бюджет человека, который зарабатывает меньше денег.

Чтобы уменьшить это неравенство доходов, большинство стран с НДС, включая Канаду и Великобританию, предлагают льготы или скидки на предметы первой необходимости, такие как детская одежда и продукты.

Налог на добавленную стоимость (НДС) — обзор, как рассчитать, пример

Что такое налог на добавленную стоимость (НДС)?

Налог на добавленную стоимость (НДС), также известный в Канаде как налог на товары и услуги (GST), — это потребительский налог, который взимается с продуктов на каждом этапе производственного процесса — от рабочей силы и сырья до продажи конечных продуктов. продукт.

НДС начисляется постепенно на каждом этапе производственного процесса, на котором добавляется стоимость. Однако в конечном итоге он передается конечному розничному потребителю. Например, если на продукт стоимостью 10 долларов облагается НДС в размере 20%, то в любом бизнесе важную роль играют потребительские типы клиентов. Лучшее понимание различных типов клиентов позволяет компаниям лучше подготовиться к развитию, и в конечном итоге придется заплатить цену в 12 долларов.

Расчет налога на добавленную стоимость (НДС)

Чтобы рассчитать сумму налога на добавленную стоимость, которая должна быть уплачена на каждом этапе, возьмите сумму НДС на последнем этапе производства и вычтите НДС, который уже был уплачен. Это предотвращает двойное налогообложение и гарантирует, что покупатели на каждом этапе получат возмещение уплаченного ранее НДС.

Пример: Расчет НДС

Рассмотрим следующий пример с 10% НДС, начисленным на каждом этапе.

Производитель велосипедов покупает сырье по цене 5,50 долларов США, включая 10% НДС. После завершения изготовления деталей, сборщик покупает их за 11 долларов США, включая НДС 1 доллар США. Производитель получает 11 долларов, из которых он платит 0,50 доллара государству.

Полная сумма НДС в размере 1 долл. США не уплачивается государству, поскольку производитель сохраняет часть НДС, которую он уже уплатил продавцу сырья. Поскольку производитель уплатил продавцу сырья НДС в размере 0,50 доллара США, он уплатит только НДС в размере 0 долларов США.50 (1 доллар — 0,50 доллара США) в пользу государства (т.е. дополнительный НДС).

Аналогичным образом НДС, уплачиваемый на каждом этапе, может быть рассчитан путем вычитания НДС, который уже был начислен, из НДС на последнем этапе покупки / производства.

Как уже упоминалось, весь НДС в конечном итоге передается конечному покупателю (покупателям), поскольку потребителям на предыдущих этапах покупки возмещается уплаченный ими НДС. Как показано ниже, конечный розничный потребитель оплачивает всю сумму НДС, уплаченного другими покупателями на предыдущих этапах.НДС конечного потребителя также можно рассчитать, умножив цену (без НДС) на ставку НДС (т. Е. 30 долларов США * 10% = 3 доллара США).

Как показано ниже, конечный розничный потребитель оплачивает всю сумму НДС, уплаченного другими покупателями на предыдущих этапах.НДС конечного потребителя также можно рассчитать, умножив цену (без НДС) на ставку НДС (т. Е. 30 долларов США * 10% = 3 доллара США).

Налог на добавленную стоимость по сравнению с налогом с продаж

Налог с продаж очень похож на НДС, с основным отличием в том, что налог с продаж рассчитывается только один раз на заключительном этапе покупки. В отличие от НДС, который рассчитывается на каждом этапе покупки / производства и оплачивается каждым последующим покупателем, налог с продаж уплачивается только один раз конечным потребителем.

Ключевым преимуществом НДС перед налогом с продаж является то, что первый может распределять сумму налога между различными этапами производства в зависимости от добавленной стоимости на этом этапе. Поскольку налог с продаж уплачивается конечным покупателем только один раз, невозможно измерить добавленную стоимость на каждом этапе производства. Это затрудняет отслеживание и распределение налога с продаж по конкретным этапам производства.

Это затрудняет отслеживание и распределение налога с продаж по конкретным этапам производства.

Налог на добавленную стоимость (НДС) — преимущества и недостатки

Сторонники НДС утверждают, что переход на регрессивную налоговую систему Регрессивный налог Регрессивный налог — это налог, применяемый таким образом, что ставка налога уменьшается с увеличением дохода налогоплательщика.Регрессивная налоговая система, такая как НДС, дает людям более сильный стимул работать и получать более высокую зарплату , поскольку они сохраняют свой доход (т. Е. Они не облагаются большим налогом, чтобы заработать больше, что верно для прогрессивных налогов Прогрессивное налогообложение Прогрессивное налогообложение налог — это ставка налога, которая увеличивается по мере увеличения налогооблагаемой стоимости. Обычно она делится на налоговые скобки, которые увеличиваются (например, налог на прибыль), и облагается налогом только при покупке товаров. НДС также затрудняет уклонение от уплаты налогов , поскольку налог уже включен в покупку товаров и услуг.

Однако критики НДС утверждают, что, в отличие от ставки подоходного налога, которая варьируется на разных уровнях дохода, НДС является фиксированной ставкой для всех , и, таким образом, бедные в конечном итоге платят более высокую ставку НДС, чем богатые, относительные. к их соответствующим доходам. С НДС товары и услуги становятся дороже, и весь налог перекладывается на потребителей. Это снижает покупательную способность потребителей и может затруднить покупку предметов первой необходимости для лиц с низкими доходами и домохозяйств.

Еще одним недостатком НДС является то, что предприятия сталкиваются с повышенными расходами из-за административного бремени расчета налогов на каждом этапе производства. Это может быть особенно сложно для глобальных компаний и транснациональных корпораций с глобальными цепочками поставок, охватывающими несколько налоговых режимов.

Несмотря на аргументы против НДС, он предлагает некоторые важные преимущества. Регрессивный налог может создать сильные стимулы для работы, что может увеличить общий валовой внутренний продукт (ВВП) Валовой внутренний продукт (ВВП) Валовой внутренний продукт (ВВП) является стандартным показателем экономического здоровья страны и индикатором ее уровня жизни. .Кроме того, ВВП можно использовать для сравнения уровней производительности в разных странах. экономики. Это также может увеличить государственные доходы за счет сокращения уклонения от уплаты налогов и обеспечения более своевременной и эффективной основы для сбора налогов.

Регрессивный налог может создать сильные стимулы для работы, что может увеличить общий валовой внутренний продукт (ВВП) Валовой внутренний продукт (ВВП) Валовой внутренний продукт (ВВП) является стандартным показателем экономического здоровья страны и индикатором ее уровня жизни. .Кроме того, ВВП можно использовать для сравнения уровней производительности в разных странах. экономики. Это также может увеличить государственные доходы за счет сокращения уклонения от уплаты налогов и обеспечения более своевременной и эффективной основы для сбора налогов.

Дополнительные ресурсы

CFI является официальным поставщиком глобальной сертификации коммерческого банковского и кредитного аналитика (CBCA) ™ CBCA®. Аккредитация коммерческого банковского и кредитного аналитика (CBCA) ™ является мировым стандартом для кредитных аналитиков, который охватывает финансы и бухгалтерский учет. , кредитный анализ, анализ денежных потоков, моделирование ковенантов, погашение ссуд и многое другое. программа сертификации, призванная помочь любому стать финансовым аналитиком мирового уровня. Чтобы продолжить карьеру, вам будут полезны следующие дополнительные ресурсы:

- Как пользоваться сайтом IRS.gov? Как пользоваться сайтом IRS.gov IRS.gov — это официальный сайт налоговой службы (IRS), Агентство по сбору налогов США. Веб-сайт используется предприятиями и

- Косвенные налоги Косвенные налоги Косвенные налоги — это в основном налоги, которые могут быть переданы другому юридическому или физическому лицу.Обычно они налагаются на производителя или поставщика, который затем

- Постоянные / временные разницы в налоговом учете Постоянные / временные разницы в налоговом учете Постоянные разницы возникают, когда существует несоответствие между доходом до налогообложения и налогооблагаемым доходом по налоговым декларациям и налогам Корпорация Многонациональная корпорация (MNC) Многонациональная корпорация — это компания, которая работает в своей стране, а также в других странах по всему миру.

Он поддерживает калькулятор НДС

Он поддерживает калькулятор НДС

Этот налог на добавленную стоимость он же Калькулятор НДС — это инструмент, который вы можете использовать для расчета суммы НДС, которую необходимо уплатить, и цены брутто продукта на основе его чистой стоимости. . Кроме того, вы можете использовать наш калькулятор, чтобы добавить НДС или убрать НДС с / из чистой / брутто-суммы. Прежде чем использовать этот онлайн-калькулятор НДС, вы можете найти минутку, чтобы узнать больше о теме: что такое НДС, какова его история, как рассчитать НДС вручную и каковы его экономические последствия, а также некоторые интересные факты.

Налог на добавленную стоимость

налог на добавленную стоимость (НДС), это налог на потребление ; он применяется к товарам и услугам, поэтому он известен как налог на товары и услуги (GST), известный в некоторых странах (Австралия, Канада, Новая Зеландия и Сингапур). Название относится к тому факту, что это налог на «добавленную стоимость» , то есть продажную цену продукта после вычета стоимости материалов и других налогооблагаемых ресурсов (см. Пример ниже). Другой формой потребительского налога является налог с продаж.

Пример ниже). Другой формой потребительского налога является налог с продаж.

В чем разница между НДС / НДС и налогом с продаж?

НДС / GST применяется на всех этапах производства товаров и услуг (поэтому называется многоэтапным налогом) и рассчитывается только на основе «добавленной стоимости». Это означает, что каждый участник производственной цепочки платит НДС только за созданную им «добавленную стоимость». Этот процесс продолжается до тех пор, пока продукт не достигнет своего конечного получателя — покупателя . Он / она не производит никакой «добавленной стоимости», поэтому именно он / она является конечным лицом, несущим налоговое бремя .

Напротив, налог с розничных продаж — это одноэтапный налог, взимаемый с общей стоимости проданных товаров или услуг на момент продажи. Следовательно, он уплачивается только один раз, в отличие от НДС, который рассчитывается многократно.

В приведенной ниже таблице на простом примере показано сравнение между НДС и налогом с продаж. Представьте себе лесоруба, рубящего деревья (бесплатно), который продает древесину (на одну бочку) владельцу лесопилки за 100 долларов. Владелец лесопилки разрезает древесину на дубовые бруски и продает их бондарю за 150 долларов.Затем медник делает бочку, которую он может продать за 300 долларов розничному продавцу, который в конечном итоге продает ее покупателю за 350 долларов. Общая сумма уплаченного НДС составляет 35 долларов США или 10% от суммы добавленной стоимости на каждом этапе. В случае налога с продаж с такой же ставкой 10% уплаченный налог идентичен, однако он начисляется только в точке продажи покупателю.

Представьте себе лесоруба, рубящего деревья (бесплатно), который продает древесину (на одну бочку) владельцу лесопилки за 100 долларов. Владелец лесопилки разрезает древесину на дубовые бруски и продает их бондарю за 150 долларов.Затем медник делает бочку, которую он может продать за 300 долларов розничному продавцу, который в конечном итоге продает ее покупателю за 350 долларов. Общая сумма уплаченного НДС составляет 35 долларов США или 10% от суммы добавленной стоимости на каждом этапе. В случае налога с продаж с такой же ставкой 10% уплаченный налог идентичен, однако он начисляется только в точке продажи покупателю.

| Stage | Товар | Цена | Добавленная стоимость | 10% НДС | Налог с розничной продажи 10% |

|---|---|---|---|---|---|

| 1 | журнал | $ 100 | $ 100 | $ 10 | |

| 2 | клепка | $ 150 | $ 50 | $ 5 | |

| 3 | бочка | 300 долл. | $ 150 | $ 15 | |

| 4 | бочка | 350 долл. США | $ 50 | $ 5 | $ 35 |

| Итого налоги | $ 35 | $ 35 |

Два важных следствия разницы между НДС и налогом с продаж состоят в том, что НДС связан с более высокими административными расходами, поскольку применяется в более широком смысле, но менее заметен для конечного потребителя и, следовательно, может быть более благоприятным с политической точки зрения ( Уэллс и Слешер, 1999).

В чем разница между НДС и GST?

НДС и GST часто используются как взаимозаменяемые, хотя есть определенные различия, вытекающие из их реализации. Обе формы налогов применяются на нескольких этапах транзакций и основаны на добавленной стоимости; однако процедура НДС связана с производственно-сбытовой цепочкой, в отличие от НДС, который появляется в цепочке поставок. Другими словами, НДС привязан к моменту продажи, НДС привязан к точке поставки .

Кроме того, НДС — это налог на конечное потребление товаров и услуг, который полностью оплачивается потребителем. Напротив, GST — это единый налог на поставку товаров и услуг. Кредиты на предварительные налоги, уплаченные на каждом этапе, доступны на последующем этапе добавления стоимости, что делает GST по существу налогом только на добавленную стоимость на каждом этапе. Таким образом, конечный потребитель будет нести только налог на товары и услуги, взимаемый последним дилером в цепочке поставок, с компенсационными выплатами на всех предыдущих этапах.

Кроме того, НДС взимается в автономном режиме на основе сводной информации за определенный период, тогда как НДС оплачивается исключительно онлайн на основе транзакций. Более того, в системе НДС продавец несет ответственность за сбор доходов, в то время как в схеме GST ответственность за учетные записи несет покупатель.

Еще одно различие между двумя системами заключается в двойном налогообложении, которое присутствует в режиме НДС, поскольку налог на подакцизные товары также может взиматься с производителя. Напротив, акцизный налог в GST учитывается; таким образом, двойное налогообложение в таком случае не является обязательным.

Напротив, акцизный налог в GST учитывается; таким образом, двойное налогообложение в таком случае не является обязательным.

Маржа и порядок НДС

Некоторые компании имеют право выбрать другую форму налогообложения НДС, называемую схемой маржи НДС. Эта процедура НДС позволяет компаниям уплачивать НДС с маржи прибыли от проданных товаров. В отличие от обычного НДС продавец не может удерживать НДС с приобретенных товаров или услуг. Если вам нужно сначала узнать, как рассчитать свою прибыль, вы можете использовать наш калькулятор валовой прибыли.Если вы хотите использовать его в сочетании с НДС, попробуйте маржу и НДС (впрочем, это не имеет ничего общего с «схемой маржи НДС»).

Как рассчитать НДС

Для расчета НДС необходимо:

- Определите цену нетто (цена без НДС). Сделаем

€ 50. - Узнать ставку НДС. В нашем примере это будет

23%. Если выражено в процентах, разделите его на100. Итак, это23/100 = 0,23.

- Для расчета суммы НДС: умножьте сумму нетто на ставку НДС.

€ 50 * 0,23 = 11,50 €. - Чтобы определить цену брутто: умножьте цену нетто на ставку НДС (опять же, мы получим

€ 11,50), а затем: - Добавьте это к цене без НДС, чтобы получить с учетом НДС.

€ 50 + 11,50 € = 61,50 €.

По сути, это просто особый вид расчета между чистыми и брутто. Если вы хотите сделать это быстро, просто воспользуйтесь нашим онлайн-калькулятором НДС.

Когда можно вернуть НДС

Есть особые обстоятельства, когда уплаченный НДС подлежит возврату.Следующие пункты описывают эти ситуации, связанные с уплатой НДС в странах Европейского Союза (ЕС).

- Возврат денежных средств за границу предприятиям ЕС: НДС, уплачиваемый во время трансграничных сделок, которые иногда проводятся между странами ЕС.

- Возврат НДС для предприятий, не входящих в ЕС: компании, не зарегистрированные в ЕС, могут исключить НДС, если они ведут бизнес в странах ЕС.

- Возврат НДС иностранным туристам: если вы собираетесь посетить ЕС, стоит знать, что вы можете вернуть НДС, уплаченный во время покупок.

Вы можете найти порядок НДС и официальные инструкции по возврату НДС на следующих веб-сайтах:

Налог на добавленную стоимость в США

Несмотря на широкое распространение НДС и GST в мире, Соединенные Штаты являются единственным индивидуальным членом среди стран ОЭСР (Организации экономического сотрудничества и развития), в которых не установлен налог на добавленную стоимость на национальном уровне. Вместо этого налоги с продаж взимаются и контролируются на уровне штата (субнациональный) и местном (субгосударственный).В настоящее время 5 из 50 штатов США (Аляска, Делавэр, Монтана, Нью-Гэмпшир и Орегон) не применяют никаких налогов, связанных с продажами.

Эволюция различных налоговых систем зависит от особенностей страны и исторического фона, а также от их экономических систем. Вы можете продолжить чтение, и в следующем разделе вы получите больше информации по этому вопросу.

Экономические последствия налога на добавленную стоимость

Бенджамин Франклин в 1798 году заявил: «В этом мире нет ничего определенного, кроме смерти и налогов.» Жуткое заявление было объявлено не напрасно: налогообложение является распространенной чертой повседневной жизни с момента его первоначального появления — согласно Бургу (2004), именно в Древнем Египте около 2390 г. до н.э. налог был впервые установлен и взимался в форме С наступлением индустриализации сфера налоговой политики постепенно расширялась, и к XIX веку налогообложение стало частью почти всех видов человеческой деятельности и потребления в более развитых странах. Поскольку государственные налоги обычно составляют значительную часть государственных доходов, это изменение серьезно повлияло на наши финансовые дела — политические и экономические проблемы с НДС стали первостепенными.

На следующем графике показана доля НДС в процентах от общего налогообложения в 2014 году в разных странах.

Источник: Revenue Statistics (2016), OECD.

Экономические последствия налогообложения могут меняться в зависимости от теоретического подхода и типа налога. Адаптация или изменение структуры НДС — по объему или ставке налога — может повлиять на экономику в целом по разным каналам:

- Это может повлиять на режим сохранения

Экономисты, занимающиеся широким кругом экономических вопросов, часто расходятся во мнениях относительно последствий различных налоговых нагрузок.Обсуждение выбора между подоходным налогом и потребительским налогом составляет одну из таких горячих тем. Значительная часть профессионалов считает, что подоходный налог искажает поведение в отношении сбережений, поскольку сокращает доходы, тем самым уменьшая располагаемый доход (часть дохода, доступную после налогообложения), который люди могли бы направить на сбережения. С другой стороны, налог на потребление возникает только тогда, когда сбережения тратятся; следовательно, это не меняет решений по сохранению. Поскольку более высокие сбережения способствуют увеличению инвестиций, большая зависимость от налога на потребление может способствовать экономическому росту.

В Соединенных Штатах доходы правительства больше зависят от подоходных налогов с населения по сравнению с европейскими странами, где налогов на потребление составляют самую высокую часть государственных доходов. Было несколько попыток переместить налоговую систему США в сторону налогообложения, основанного на потреблении, поскольку сторонники такого изменения утверждают, что это побудит людей сберегать больше. Тогда более высокие сбережения будут способствовать экономическому росту производительности и уровня жизни.

Напротив, сторонники нынешнего подоходного налога полагают, что люди не сильно изменят свою привычку сберегать в ответ на такой сдвиг в налоговой системе.Решив эту проблему, американские политики скорректировали закон о подоходном налоге, чтобы компенсировать такой неблагоприятный эффект. Налогоплательщики могут внести ограниченную сумму на специальный сберегательный счет (например, индивидуальные пенсионные счета и планы 401 (k)), которые не подлежат налогообложению, пока они не снимут свои деньги при выходе на пенсию. В таком случае люди, сберегающие через эти счета, в конечном итоге облагаются налогом на основе своего потребления, а не дохода.

- Перераспределяет доходы в экономике

Налоговое законодательство, которое способствует сбережению, имеет прочную связь с аргументами по вопросу о поведении в отношении сбережений.Причина в том, что семьи с низкими доходами обычно не могут позволить себе сбережения и склонны тратить весь свой доход на повседневное потребление; таким образом, такая система снижает налоговую нагрузку на более состоятельных людей и подталкивает правительство к введению более высоких налогов для бедных. Отсюда следует, что в странах, где налоговые поступления в значительной степени зависят от налогов на потребление , как и высокая ставка НДС, это может увеличить разрыв между богатыми и бедными, таким образом увеличивая неравенство в обществе. На рисунке ниже показана стандартная ставка НДС в странах ОЭСР в 2016 году.Самая высокая стандартная ставка (27%) принадлежит Венгрии; однако это компенсируется сниженными ставками, применяемыми к продуктам питания и новым домам, чтобы помочь бедным и поддержать семьи.

Источник: Тенденции налога на потребление (2016 г.), ОЭСР.

- Может изменять уровень цен

Введение или корректировка ставки НДС может повлиять на уровень цен, хотя ее величина и длительный эффект зависят не только от конструкции налогового законодательства, но и от экономических факторов и реакции экономических субъектов на такое изменение.Чтобы убедиться в этом, давайте рассмотрим повышение ставки НДС в стране. Непосредственным результатом изменения, безусловно, является повышение уровня цен на товары, облагаемые НДС; однако его инфляционный эффект может быть уменьшен, если продавец не перекладывает такие расходы полностью на конечного покупателя. Такая ситуация может произойти в секторах, где высока конкуренция между продавцами или потребительский спрос более чувствителен к изменению цен. Другими словами, полный ценовой эффект во многом зависит от эластичности спроса по цене.Кроме того, правительство может заставить продавцов не повышать цены, тем самым вводя так называемый ценовой потолок , что еще больше ослабит ценовой эффект. Однако даже если изменение ставки НДС на вызывает изменение цены , продолжительность эффекта довольно коротка, и вряд ли вызовет устойчивое повышение уровня инфляции .

Поскольку государственные налоги, как правило, связаны с экономической деятельностью, их уровень во многом зависит от реального валового внутреннего продукта (ВВП).Налог на добавленную стоимость, в частности, движется в тандеме с экономическим производством из-за его потребительского характера. Когда доход растет , люди тратят больше на товары и услуги, следовательно, налоговых поступлений автоматически увеличиваются . Другими словами, процент от общего дохода, полученного в стране, поступает в правительство в зависимости от экономической активности: более высокая экономическая активность означает более высокие налоговые поступления, а более низкий ВВП означает более низкие налоговые поступления. Однако, поскольку потребление составляет значительную часть ВВП, большая часть этого поступает в правительство, в то время как меньшая часть возвращается в экономику (как форма потребления) и способствует экономическому росту.Отсюда следует, что налоги можно рассматривать как автоматический стабилизатор , поскольку они защищают экономику от перегрева, но также могут поддерживать экономическую активность, когда производство ниже ожидаемого. Кроме того, правительство может увеличить потребление за счет снижения ставок НДС; однако эффект от этой политики неоднозначен и вряд ли будет продолжительным.

История НДС

По сравнению с другими формами налогообложения, НДС, действующий всего лишь чуть более 60 лет, является относительно молодым.Тем не менее, он стал одним из самых важных источников доходов для правительств. На приведенном ниже рисунке показано количество стран, в которых введен НДС.

Источник: F. Annacondia, International — Обзор общих налогов с оборота и налоговых ставок, 27 International VAT Monitor 2 (2016), журналы IBFD.

Нет четкого консенсуса относительно точного времени и места самого первого появления НДС, однако большая часть теоретических исследований и дискуссий началась в 1920-х годах в США.С. и Германия. В то время экономисты предложили НДС как возможное решение для получения значительных государственных доходов без искажения распределения ресурсов в системе свободного рынка (Lindholm, 1980).

Немецкий бизнесмен Карл фон Сименс придумал идею НДС типа потребления в 1920-х годах, однако именно Морис Лоре, совместный директор французских налоговых органов, превратил идею Сименса в систему и считается отец НДС. Таким образом, Франция была первой страной, которая применила эту практику в 1954 году, хотя она была реализована несколько иначе, поскольку охватывала только оптовые операции.Вскоре НДС был применен также в бывших французских колониях — Кот-д’Ивуаре и Сенегале, а в 1965 году — в Бразилии. Первоначально новый налог не получил особого признания. В конце 1960-х было только 10 стран, которые ввели НДС в свои налоговые системы. Его всемирный успех был обусловлен расширением Европейского Союза, поскольку введение НДС было одним из предварительных условий для членства. К 1989 году НДС присутствовал в 48 странах (в основном в Западной Европе и Латинской Америке), но при решительной поддержке МВФ количество стран, применяющих его, выросло до более 140.Нынешняя популярность НДС объясняется тем фактом, что он считается одним из наиболее эффективных способов увеличения государственных доходов. Еще одно преимущество НДС состоит в том, что он нейтрален по отношению к международной торговле. Более того, он в некоторой степени защищен от домашнего мошенничества.

Налог на добавленную стоимость (определение, формула)

Что такое налог на добавленную стоимость (НДС)?

Налог на добавленную стоимость (НДС) — это косвенный налог, который взимается во время потребления товаров и услуг и взимается, когда добавленная стоимость была добавлена на различных этапах производства / распределения, от покупки сырья до конечная продукция реализуется розничным потребителям.

НДС взимается со стоимости продуктов на каждом этапе, и его полное бремя ложится только на конечного потребителя, поскольку производитель продукта или участники цепочки поставок могут получить кредит на уплаченный ими НДС. (т.е.) до тех пор, пока покупатель не является конечным пользователем, закупленные товары являются расходами для бизнеса, и налог, уплачиваемый с этих покупок, может быть уменьшен из налога, который они взимают со своих клиентов.

Взимается в соответствии с потреблением товаров, а не с доходов потребителей.

Расчет налога на добавленную стоимость

НДС к уплате государству = исходящий НДС — входящий НДС

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. Д. Пожалуйста, предоставьте нам ссылку с указанием авторства Ссылка на статью по гиперссылке

Например:

Источник: Налог на добавленную стоимость (НДС) (wallstreetmojo.com)

- Выходной НДС = Это налог, взимаемый с продажи товаров. Начисляется от продажной цены товара.

- Входной НДС = Это налог, уплачиваемый при покупке товаров. Оплачивается по себестоимости товара.

Примеры

Пример # 1

Theo — шоколад, производимый и продаваемый в США. В США действует 10% налог на добавленную стоимость.

- Производитель Theo’s закупает сырье по цене 10 долларов плюс НДС в размере 1 доллара, подлежащий уплате правительству США. Общая уплаченная цена составляет 11 долларов США.

- Производитель продает Тео розничному продавцу за 20 долларов плюс НДС в размере 2 долларов на общую сумму 22 доллара.Однако Производитель платит правительству США только 1 доллар, так как это общая сумма НДС, подлежащая уплате на данный момент, потому что выходной НДС 2 доллара уменьшается на входящий НДС в размере 1 доллара, уплаченный во время закупки сырья. Уплаченный 1 доллар представляет собой НДС на добавленную стоимость, произведенный по себестоимости в размере 10 долларов (20 — 10 долларов).

- Затем розничный торговец продает Тео конечному потребителю за 30 долларов плюс НДС в размере 3 долларов, что в сумме составляет 33 доллара. Розничный торговец платит 1 доллар правительству США (выходной НДС 3 доллара за вычетом входящего НДС, уплаченного производителю 2 доллара).Уплаченный 1 доллар США представляет собой НДС на добавленную стоимость, произведенную по себестоимости в 10 долларов США. (30–20 долларов)

Пример № 2

Polo — это брендовая рубашка в США. Ставка НДС / налога с продаж в США составляет 10%.

Без налогов:

Производитель Polo тратит 20 долларов на сырье для производства рубашки, затем то же самое продается розничному продавцу за 30 долларов, а затем розничный торговец, наконец, продает рубашку конечному потребителю за 40 долларов.

С налогом с продаж:

В приведенном выше примере стоимость ввода для производителя составит 20 долларов.То же самое будет продано розничному продавцу по цене 30 долларов, а окончательная цена, взимаемая с потребителей, составляет 44 доллара (себестоимость 40 плюс НДС при 10% составляет 4 доллара, итого 44 доллара). При этом потребитель платит налог с продаж в размере 4 долларов. Розничный торговец взимает налог с потребителя и платит его правительству.

С НДС:

В приведенном выше примере Производитель заплатит 22 доллара США за сырье (20 долларов США плюс 2 доллара НДС), Производитель возьмет НДС в размере 2 долларов США в качестве входящего кредита. То же самое будет продано розничному продавцу производителем по цене 33 доллара (себестоимость + добавленная стоимость = 20 долларов + 10 долларов = 30 долларов плюс НДС при 10% составляет 3 доллара, итого 33 доллара).Здесь производитель платит 1 доллар правительству (3 доллара на выходе — 2 доллара на входе НДС), а окончательная цена, взимаемая с потребителя, составляет 44 доллара (себестоимость + добавленная стоимость = 30 долларов + 10 долларов = 40 долларов плюс НДС при 10% — 4 доллара, итого 44 доллара). ). Здесь розничный торговец будет платить правительству 1 доллар (4 доллара на выходе — 3 доллара на входе). Хотя налог взимается на разных этапах, конечный потребитель несет полную сумму налога в размере 4 долларов США.

Таким образом, как по НДС, так и по налогу с продаж сумма налога остается неизменной, и он оплачивается только конечным потребителем, но предпочтение отдается НДС, поскольку он взимается на каждом этапе, и каждый участник механизма действует как сборщик налогов. для правительства и уклонение от уплаты налогов в нем минимально.Это более изощренно, чем налог с продаж.

Преимущества

- Поступления в правительство в рамках системы НДС будут постоянными, поскольку это налог, основанный на потреблении.

- Обеспечивает лучшее соблюдение налоговых требований и максимально сокращает уклонение от уплаты налогов за счет эффекта наверстывания.

- Доходы, получаемые государством от НДС, огромны, поскольку это низкая ставка налога, применяемая к потреблению товаров.

- НДС можно контролировать и администрировать более эффективно по сравнению с другими действующими налогами.

- Считается нейтральным налогом, поскольку он взимается со всех видов бизнеса.

- Его законы и правила очень прозрачны, а налог собирается на разных этапах небольшими частями.

- Этот налог взимается с добавленной стоимости на каждом этапе, а не с общей цены, поэтому каскадный эффект отсутствует.

- В рамках этой системы существует количество налогоплательщиков, поскольку она взимается на разных этапах, и все конечные потребители платят налог на потребление независимо от их дохода.

- Преимущество для правительства состоит в том, что даже за товары, которые остаются на складе дистрибьютора или розничного продавца, государство получает часть налога.

Недостатки

- НДС немного сложен, так как определение добавленной стоимости на каждом этапе — непростая задача.

- Его внедрение в биллинговой системе может быть дорогостоящим.

- Считается эффективным только тогда, когда конечные потребители осведомлены о налоговой системе; в противном случае возможно уклонение от уплаты налогов.

- Производитель и дистрибьюторы должны уплатить налог заранее, поскольку уплата налога не может быть отложена до тех пор, пока товары не будут проданы конечным пользователям.

- Конечный потребитель ничего не получает и не теряет в системе НДС, так как он не получает кредита.

- Поскольку НДС является налогом на расходы, этот налог носит регрессивный характер и больше затрагивает бедных, чем богатых, поскольку они тратят большую часть своего дохода.

Ограничения

Поскольку НДС является налогом на потребление, он является дополнительным бременем для конечных потребителей.Этот налог добавляется к цене продуктов, и конечный потребитель не может воспользоваться каким-либо кредитом или зачесть уплаченный им НДС. Следовательно, это может повлиять на структуру потребления потребителей, а спрос и предложение на товары могут варьироваться. Хотя он приносит доход государству, он может снизить покупательную способность потребителя и вызвать потерю доходов для экономики в целом. Налог будет считаться неэффективным, если доход, потерянный из-за изменения спроса, превышает доход, полученный государством от взимания НДС.Это также известно как безвозвратная потеря.

Заключение

НДС — одна из самых эффективных налоговых систем. В слаборазвитых и развивающихся странах он вносит значительный доход в правительство, поскольку он представляет собой налог на потребление. Налог на потребление — это вид косвенного налога, который вы платите за использование или «потребление» товаров и услуг. Также называемый налогом на расходы, он включает в себя налоги с продаж, акцизы, тарифы или некоторые налоги на имущество. читать далее. В случае НДС уклонения от уплаты налогов можно избежать, в отличие от налога с продаж, с которым легко возиться.Это приносит в страну сбалансированную налоговую систему. Это также обеспечивает справедливость и единообразие процесса.

Рекомендуемые статьи

Эта статья была руководством к тому, что такое налог на добавленную стоимость и его определение. Здесь мы предлагаем вам формулу для расчета НДС, а также примеры, преимущества и недостатки. Вы можете узнать больше о фиксированном доходе из следующих статей —

Как рассчитать НДС | Ссуды для стартапов

НДС — один из самых сложных налогов в Великобритании с множеством исключений в отношении того, что покрывается НДС и как компании взимают и уплачивают НДС.Все это может затруднить понимание того, как рассчитать НДС.

Налог на добавленную стоимость или НДС — это налог, который взимается с продажи товаров и услуг. Теоретически, как это работает, кажется простым. Предприятия взимают со своих клиентов НДС, а затем уплачивают налог государству.

Для всех предприятий, кроме самых мелких, НДС — это реальность бухгалтерского учета, которая требует строгого подхода к ведению учета и точных расчетов при определении суммы НДС, которую вы должны взимать и уплачивать в HMRC.

Существует несколько расчетов НДС, которые необходимо понимать:

Взыскание НДС — Размер НДС, который должен взимать ваш бизнес, зависит от типа товаров и услуг, которые продает ваша компания.

Альтернативные схемы НДС — Различные схемы имеют разные ставки НДС, которые применяются к вашему бизнесу, что может повлиять на размер НДС, который вы впоследствии будете платить в HMRC.

Расчеты декларации по НДС — Как заполнить и подать декларацию по НДС с расчетом суммы НДС, которую вы должны уплатить или потребовать обратно в HMRC.

Как работает НДС

Регистрация в качестве плательщика НДС необходима для любого бизнеса, годовой оборот которого превышает 85 000 фунтов стерлингов. Когда ваш оборот превышает этот порог, вы должны зарегистрироваться в качестве плательщика НДС в HMRC и начать взимать НДС с товаров и услуг, которые продает ваш бизнес. Хорошая новость заключается в том, что вы также сможете требовать возврата НДС, уплаченного вашей компанией за товары и услуги, которые она покупает.

Система НДС означает, что ваш бизнес действует как сборщик налогов.Вы собираете НДС, взимаемый с ваших продуктов и услуг, а затем передаете его в HMRC. Собираемый вами НДС обычно выплачивается в HMRC каждые три месяца, когда вам необходимо подать декларацию по НДС. Из этого правила есть некоторые исключения, в зависимости от выбранной вами схемы учета НДС.

НДС взимается с различных товаров и услуг, а не только с продаж бизнеса. Вам нужно будет взимать НДС с таких товаров, как оборудование и помещения, которые ваша компания сдает в аренду другим лицам, и даже с товаров, проданных сотрудникам, например, продуктов со скидкой или блюд, продаваемых в ресторане для персонала.В совокупности предметы, с которых необходимо облагать НДС, известны как «налогооблагаемые поставки».

Чтобы правильно рассчитать свою декларацию по НДС, вам необходимо знать, на какие товары и услуги вы должны взимать НДС и какой НДС вы должны взимать. Хотя стандартная ставка НДС составляет 20%, для многих товаров и услуг ставка НДС снижена. Например, для детских автокресел ставка НДС составляет всего 5%.

Как рассчитать НДС при продаже продуктов и услуг

Вы должны рассчитать, сколько НДС взимать с продаваемых вами товаров и услуг, и указать правильный НДС во всех квитанциях или счетах.

Существует три различных ставки НДС:

Стандартная ставка — Стандартная ставка НДС в размере 20% применяется к большинству предприятий и большинству товаров и услуг.

Пониженная ставка — Некоторые товары и услуги облагаются пониженной ставкой НДС в размере 5%, например, продукты для отказа от курения, дома на колесах и некоторые энергосберегающие материалы. В правительстве есть справочник, в котором указаны ставки НДС на различные товары и услуги. Используйте это, чтобы узнать, должно ли что-то, что продает ваш бизнес, добавлять НДС по сниженной ставке.

Нулевая ставка — Некоторые товары и услуги имеют ставку НДС 0%, в том числе детская одежда и обувь, книги, журналы и оборудование для людей с ограниченными возможностями. Вам по-прежнему необходимо включать ставку НДС 0% во все счета и квитанции, выставленные вашим бизнесом.

Пример расчета НДС

Если товары или услуги облагаются 20% стандартной ставкой НДС:

Вы должны добавить 20% к цене, которую вы взимаете за товары или услуги. Вы можете сделать это, умножив цену, которую вы взимаете, на 1.2.

Например, если ваша компания продает спортивное снаряжение за 50 фунтов стерлингов, вы умножаете 50 фунтов стерлингов на 1,2, чтобы получить общую цену с учетом НДС в размере 60 фунтов стерлингов.

В квитанции или счете вы указываете цену товара (50 фунтов стерлингов), НДС (10 фунтов стерлингов) и цену, включая НДС (60 фунтов стерлингов).

Если товары или услуги облагаются 5% сниженной ставкой НДС:

Вы должны добавить 5% к цене, которую вы взимаете за товары или услуги. Вы можете сделать это, умножив цену, которую вы взимаете, на 1,05.

Например, если ваша компания продает радиаторы по цене 50 фунтов стерлингов, вы умножаете 50 фунтов стерлингов на 1.05 на общую сумму 52,50 фунтов стерлингов с учетом НДС.

В квитанции или счете вы указываете цену товара (50 фунтов стерлингов), НДС (2,50 фунта стерлингов) и цену, включая НДС (52,50 фунта стерлингов).

Если товары или услуги облагаются 0% нулевой ставкой НДС:

Вы должны добавить 0% к цене, которую вы взимаете за товары или услуги. Вы можете сделать это, умножив цену, которую вы взимаете, на 1 — фактически оставив цену неизменной.

Например, если ваша компания продает журнал за 5 фунтов стерлингов, вы умножаете 5 фунтов стерлингов на 1, чтобы получить общую цену с учетом НДС в размере 5 фунтов стерлингов.

В квитанции или счете вы указываете цену товара (5 фунтов стерлингов), НДС (0 фунтов стерлингов) и цену, включая НДС (5 фунтов стерлингов).

Расчет суммы НДС для уплаты HMRC

Расчет суммы НДС для уплаты HMRC довольно прост. Обычно это разница между счетами-фактурами, выставленными вашим предприятием на продаваемые товары и услуги, и НДС, уплаченным на приобретаемые товары и услуги. Обычно вы можете требовать полную сумму НДС на все товары и услуги, но есть исключения.

Сумма НДС, полученная вами от продажи товаров и услуг, называется исходящий НДС , а сумма НДС, взимаемая с вашего предприятия, известна как входящий НДС .

Пример формулы расчета НДС:

При расчете декларации по НДС вы должны определить разницу между суммой НДС, взимаемой вашим предприятием, и суммой уплаченного НДС.

Например, если ваша компания взимает НДС в сумме 12 000 фунтов стерлингов с проданных товаров и услуг (исходящий НДС) и уплачивает 2000 фунтов стерлингов НДС на приобретенные продукты и услуги (входящий НДС), расчет НДС будет следующим:

12 000 фунтов стерлингов (исходящий НДС) — 2 000 фунтов стерлингов (входящий НДС) = 10 000 фунтов стерлингов НДС для оплаты HMRC.

Однако, если ваша компания взимает 12 000 фунтов стерлингов НДС на товары и услуги, но платит 20 000 фунтов стерлингов в виде НДС на приобретенные товары и услуги, расчет НДС будет следующим:

20 000 фунтов стерлингов (входящий НДС) — 12 000 фунтов стерлингов (исходящий НДС). = 8 000 фунтов стерлингов НДС, который ваша компания должна потребовать обратно в HMRC.

Вам нужно будет удалить все исключения НДС из своих расчетов и понять правильный отчетный период для применения НДС.

Исключения по НДС — Существует множество исключений, регулирующих возврат НДС, например расходы на развлечения.Некоторые связанные с автомобилем расходы, такие как аренда автомобиля и топливо, имеют разные правила в отношении суммы НДС, которую вы можете требовать. У правительства есть удобное руководство по возврату НДС на автомобили.

Отчетный период — НДС подлежит уплате в HMRC за отчетный период, в котором был продан продукт или предоставлена услуга, а не просто когда ваша компания выставила счет. Например, вы могли оказать такую услугу, как консультационные услуги, в конце одного отчетного периода, но выставили счет только в начале следующего отчетного периода.Вы должны рассчитать возврат НДС на основании периода, когда была оказана услуга. Есть некоторые исключения из этого, например, если вы используете схему НДС для кассового учета.

Как рассчитать декларацию по НДС

Подача декларации по НДС должна быть заполнена онлайн с использованием онлайн-сервисов НДС, за некоторыми исключениями. Использование онлайн-формы — это самый быстрый способ рассчитать НДС, поскольку многие расчеты создаются автоматически. Вы должны убедиться, что ввели правильные расчеты в каждое из девяти полей:

Поле 1 — Введите сумму НДС, взимаемую вашим бизнесом с товаров и услуг, за вычетом всех кредитовых авизо и с указанием правильной ставки НДС.

Поле 2 — Введите сумму НДС, подлежащего уплате за все товары и услуги, приобретенные вашим бизнесом у поставщиков, зарегистрированных в качестве плательщиков НДС в других странах-членах ЕС. Вы можете вернуть эту сумму в качестве входящего НДС в поле 4, но ознакомьтесь с правилами возврата входящего НДС.

Поле 3 — Общая сумма подлежащего уплате НДС, известная как исходящий НДС, и сумма полей 1 и 2.

Поле 4 — Введите сумму НДС, взимаемую вашим предприятием с приобретенных товаров и услуг. , известный как входящий НДС, за вычетом любых кредитных нот, расходов на развлечения и любых особых исключений по НДС, таких как покупка подержанного оборудования по схеме маржи подержанного НДС.Вы можете потребовать возмещения НДС на товары у поставщиков, зарегистрированных в качестве плательщиков НДС в других странах-членах ЕС — это должно соответствовать сумме в графе 2.

Графа 5 — Это чистая сумма НДС, подлежащая уплате или возмещению от HMRC, рассчитанная путем вычета меньший номер из большего числа в полях 3 и 4. Если число в графе 3 больше, чем в графе 4, то разница составляет сумму НДС, которую вы должны заплатить в HMRC. Если число в поле 4 больше, чем число в поле 3, это сумма, которую вы можете потребовать обратно в HMRC.

Графы 6–9 — Они относятся к стоимости продаж и покупок без НДС.

Расчеты по схеме фиксированной ставки

Некоторые малые предприятия имеют право на регистрацию по схеме фиксированной ставки. Разработанный для упрощения учета НДС для малого бизнеса, вы можете присоединиться, если ваш бизнес имеет оборот менее 150 000 фунтов стерлингов.

Он назначает более низкую ставку НДС для вашего бизнеса, например 10%, то есть ставку, с которой вы должны платить НДС в HMRC. Ваш бизнес по-прежнему может взимать НДС по стандартной ставке, что означает, что вы получаете выгоду, сохраняя часть собранного вами НДС.

Однако ваша компания не может требовать возврата НДС с покупок, которые она совершает, за исключением некоторых капитальных затрат на сумму более 2000 фунтов стерлингов.

Для расчета НДС для уплаты HMRC при использовании схемы фиксированной ставки:

Для различных типов бизнеса применяются разные ставки НДС по схеме фиксированной ставки, например ставка 4% для розничной торговли продуктами питания и 14,5% для консультационных услуг по компьютерам и ИТ.

ИТ-консультант выставляет счет клиенту на сумму 10 000 фунтов стерлингов. Он определяет размер НДС, умножая 10000 фунтов стерлингов на 1.2 для предоставления общего счета с НДС в размере 12 000 фунтов стерлингов с элементом НДС в размере 2 000 фунтов стерлингов.

Обычно НДС в размере 2 000 фунтов стерлингов выплачивается HMRC. Однако, поскольку ИТ-консалтинг работает по схеме фиксированной ставки, она рассчитывает 14,5% включенной суммы НДС путем деления 12 000 фунтов стерлингов на 100 и умножения результата на 14,5, в результате чего сумма НДС составляет 1740 фунтов стерлингов.

Затем ИТ-консультант платит HMRC 1 740 фунтов стерлингов и удерживает 260 фунтов стерлингов из первоначальных 2 000 фунтов стерлингов НДС, которые она взимала.

Калькулятор НДС

Калькулятор налога на добавленную стоимость (НДС) может определять цену до НДС, ставку НДС или цену с учетом НДС.Введите значения для двух из трех доступных входов, чтобы вычислить третье значение.

Калькулятор налога с продаж

Что такое НДС?

НДС (налог на добавленную стоимость) — это вид косвенного налога на потребление, взимаемого с добавленной стоимости товаров или услуг, особенно на различных этапах цепочки поставок, которые могут включать производство, оптовую продажу, распределение, поставку или любые другие этапы, которые добавляют ценность продукта. НДС обычно используется правительствами во всем мире в качестве одного из основных источников доходов и составляет примерно 20 процентов мировых налоговых поступлений.Это самый распространенный налог на потребление в мире, который взимается более чем в 160 странах. Все страны, входящие в Европейский Союз (ЕС), по закону обязаны соблюдать минимальную ставку НДС, и с момента ее введения в 20 веке европейские ставки НДС постоянно повышались. США — единственная развитая страна в мире, которая не использует НДС.

Разница в НДС между странами

Хотя все страны следуют общему плану НДС, есть много различий в мельчайших деталях их реализации.НДС в одной стране не будет таким же, как НДС в другой. Различия между странами включают налоги, налагаемые на определенные товары или услуги, применяются ли налоги к импорту или экспорту, а также правила в отношении подачи, оплаты и штрафов. Например, на Филиппинах пожилые люди освобождены от уплаты НДС на большинство товаров и некоторых услуг, предназначенных для личного потребления. В Китае, помимо стандартной ставки НДС, существует пониженная ставка, которая применяется к определенным товарам, таким как книги и масла.Многие страны не взимают НДС на некоторые товары, от образования до продуктов питания, медицинских услуг и государственных сборов.

GST

GST, или налог на товары и услуги, может быть альтернативным названием НДС в некоторых странах, таких как Австралия и Канада. Кроме того, эти термины обычно используются как синонимы (иногда даже с «налогом с продаж»), хотя GST и НДС в соответствующих странах могут сильно отличаться. Ни в одной стране нет и GST, и НДС.

Упрощенный пример процесса НДС

Ниже приводится объяснение НДС, применяемого к кофе, продаваемому владельцем кофейни в магазине, который содержит кофейные зерна, обжаренные ближайшим обжарщиком с зернами, выращенными местным фермером. Предположим, что НДС составляет 10%. Каждый человек или предприятие, участвующие в цепочке, должны заполнить государственные документы по НДС.

- Свежие кофейные зерна сначала поставляются местным фермой. Если обжарщик платит в общей сложности 5 долларов США за фунт свежих кофейных зерен, НДС составляет 0 долларов США.50 (5,00 долларов на 10%) добавляется к этой стоимости, поэтому фермер получает в общей сложности 5,50 долларов от обжарщика за каждый фунт кофейных зерен.

- Обжарщик обжаривает кофейные зерна и взимает с владельца кофейни 10 долларов за фунт обжаренных кофейных зерен. Это означает, что владелец магазина должен заплатить в общей сложности 11 долларов США за фунт, 10 долларов США за жареные кофейные зерна и 10% НДС, который составляет 1 доллар США. Однако, поскольку фермер уже заплатил правительству первые 0,50 доллара, обжарщик должен заплатить только 0 долларов.50 НДС государству.

- Владелец кофейни может использовать каждый фунт жареных кофейных зерен, чтобы продать 5 чашек кофе по 4 доллара каждая на общую сумму 20 долларов. За каждые 5 проданных чашек кофе владелец магазина получает в общей сложности 22 доллара США от покупателей, купивших его кофе, 20 долларов США и 2 доллара США НДС. Однако, поскольку в общей сложности 1 доллар США в виде НДС уже был уплачен государству фермером и обжарщиком, владелец магазина платит государству только 1 доллар США.

НДС против налога с продаж

Налог с продаж — это налог на потребление, уплачиваемый правительству при продаже определенных товаров и услуг.Обычно налог с продаж не взимается на разных этапах цепочки поставок. Только на заключительном этапе продавец взимает налог с продаж с конечных потребителей, когда они совершают покупки.

Как видно из приведенного выше примера, НДС отличается от налога с продаж и является немного более сложным. Налог с продаж взимается только один раз, когда потребитель продукта платит продавцу. НДС превосходит налог с продаж в том, что касается предотвращения уклонения от уплаты налогов или злоупотреблений, поскольку налоги применяются в течение всего процесса производства и распределения, а не как единичный случай в конце.Однако из-за сложного бумажного следа, который требует НДС, его администрирование, как правило, обходится дороже по сравнению с налогом с продаж.

Несмотря на то, что НДС взимается во многих случаях для любого товара или услуги, двойного налогообложения (налога, уплачиваемого с налога) не происходит. Поскольку НДС взимается только с любой добавленной стоимости, любой налог, примененный на предыдущих этапах, может быть вычтен, предотвращая каскадный эффект (как показано в примере). С другой стороны, двойное налогообложение может произойти с налогом с продаж.

Налог с продаж и НДС похожи тем, что ставки часто выражаются в процентах от цены.В целом, ставки налога с розничных продаж ниже, чем ставки НДС, 4-10 процентов, а не 14-25 процентов. Вопреки распространенному мнению, НДС не облагает предприятия дополнительным налогом, чтобы снизить налоговую нагрузку на конечного потребителя; предприятия просто поднимут цены, чтобы компенсировать это. Конечная сумма налоговых поступлений обычно остается неизменной, даже если есть различия в том, когда и как часто происходит налогообложение.